ANALISIS KINERJA KEUANGAN

PT. BIMATAMA INDONESIA ESTETIKA, JAKARTA

Oleh

IMAN SUSENO

H 24076056

PROGRAM SARJANA MANAJEMEN PENYELENGGARAAN KHUSUS DEPARTEMEN MANAJEMEN

FAKULTAS EKONOMI DAN MANAJEMEN INSTITUT PERTANIAN BOGOR

ANALISIS KINERJA KEUANGAN

PT. BIMATAMA INDONESIA ESTETIKA, JAKARTA

SKRIPSI

Sebagai Salah Satu Syarat untuk Mendapatkan Gelar

SARJANA EKONOMI

pada Program Sarjana Manajemen Penyelenggaraan Khusus Departemen Manajemen

Fakultas Ekonomi dan Manajemen

Institut Pertanian Bogor

Oleh

IMAN SUSENO

H 24076056

PROGRAM SARJANA MANAJEMEN PENYELENGGARAAN KHUSUS DEPARTEMEN MANAJEMEN

FAKULTAS EKONOMI DAN MANAJEMEN INSTITUT PERTANIAN BOGOR

ABSTRAK

Iman Suseno. H24076056. Analisis Kinerja Keuangan PT. Bimatama Indonesia Estetika. Di bawah bimbingan Farida Ratna Dewi.

Pada saat krisis global yang melanda seluruh dunia mempengaruhi banyak negara yang selama ini mengandalkan ekspor kini harus berpaling ke sektor lain, salah satunya sektor pariwisata seperti agen travel. PT. Bimatama Indonesia Estetika atau yang lebih dikenal dengan nama Bimatama Tour adalah salah satu perusahaan swasta yang bergerak dalam bidang agen travel. Bimatama Tour dituntut untuk selalu meningkatkan kinerja keuangannya dari tahun ke tahun demi tercapainya kondisi keuangan perusahaan yang sehat. Hal tersebut mendorong para manajer (direksi) untuk berbenah diri dengan memperhatikan kinerja keuangannya, karena kinerja keuangan perusahaan dapat menggambarkan keadaan perusahaan sendiri dan dapat dijadikan pedoman dalam mengambil keputusan bisnis yang tepat untuk pengembangan perusahaan. Penelitian ini bertujuan untuk mengidentifikasi perkembangan dan komposisi keuangan perusahaan, serta menganalisis faktor-faktor yang mempengaruhi kinerja perusahaan selama periode 2004-2008.

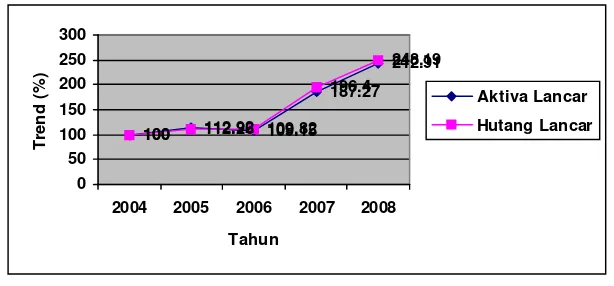

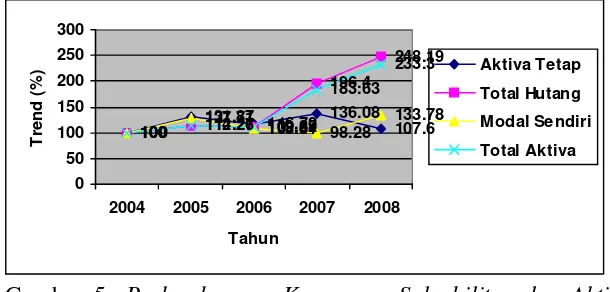

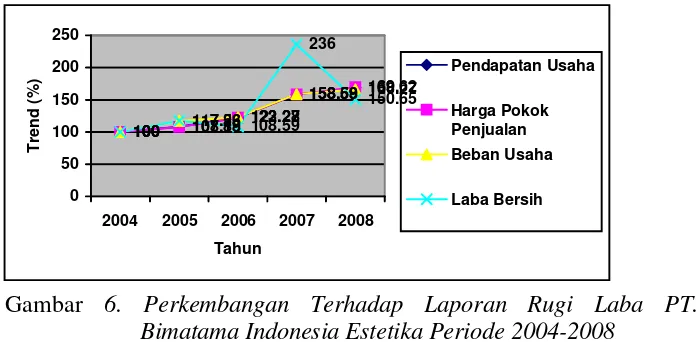

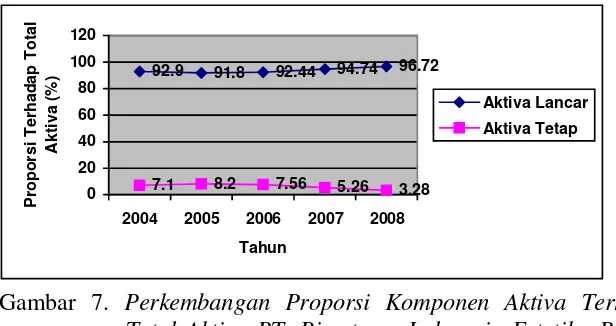

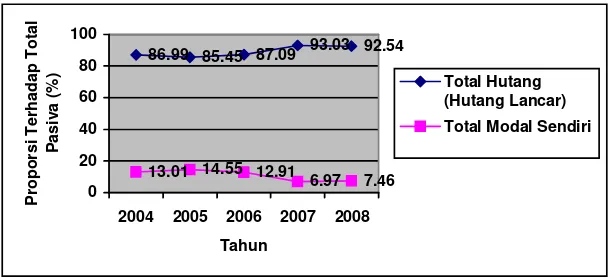

Dari hasil penelitian dapat diketahui bahwa perkembangan keuangan perusahaan pada kondisi keuangan jangka pendek menunjukkan bahwa hutang lancar dan aktiva lancar mengalami peningkatan secara fluktuatif. Sementara, kondisi keuangan jangka panjang menunjukkan kecenderungan yang meningkat dalam dua tahun terakhir dengan laju peningkatan terbesar terjadi dalam komponen total hutang dan diikuti oleh total aktiva dan modal sendiri. Total hutang yang besar akan menyebabkan kesulitan perusahaan dalam memenuhi kewajibannya pada saat ditagih atau apabila perusahaan dilikuidasi, jika tidak diimbangi dengan peningkatan aktiva. Selain itu, komponen pendapatan usaha, harga pokok penjualan, beban usaha, dan laba bersih mengalami kecenderungan meningkat pada setiap tahunnya. Komposisi keuangan perusahaan dapat dilihat bahwa aktiva lancar perusahaan memiliki proporsi yang lebih besar dibandingkan dengan aktiva tetap dari total aktiva keseluruhan dan proporsi modal sendiri jauh lebih kecil dari proporsi hutang lancarnya. Sedangkan, proporsi faktor pengurang terbesar terhadap total pendapatan adalah harga pokok penjualan. Laba per lembar saham terbesar terjadi pada tahun 2007, yaitu sebesar Rp.325.822,00 per lembar saham.

RIWAYAT HIDUP

Penulis dilahirkan di Jakarta pada tanggal 19 September 1985 dari keluarga Bapak Suhardiono dan Ibu Rahajeng Sudiasih. Penulis dilahirkan sebagai anak pertama dari dua bersaudara.

Penulis menyelesaikan pendidikan dasar di SD Putra I, Jakarta Timur, lulus pada

tahun 1997. Kemudian penulis melanjutkan pendidikan di SLTP 265, Jakarta Selatan dan lulus pada tahun 2000. Setelah itu, penulis melanjutkan pendidikan di SMU 26,

KATA PENGANTAR

Puji dan syukur penulis panjatkan kehadirat Allah SWT atas segala rahmat dan karunia- Nya sehingga penulis dapat menyelesaikan skripsi dengan judul "Analisis Kinerja Keuangan PT. Bimatama Indonesia Estetika". Skripsi ini disusun sebagai syarat untuk memperoleh gelar Sarjana Ekonomi pada

Departemen Manajemen, Fakultas Ekonomi dan Manajemen, Institut Pertanian Bogor. Banyak pihak yang telah membantu penulis, baik dalam hal penyusunan

maupun penulisan skripsi. Untuk itu penulis mengucapkan terima kasih yang sebesar-besarnya kepada :

1. Farida Ratna Dewi, SE, MM, selaku pembimbing skripsi yang telah banyak membantu penulis dalam menyelesaikan skripsi ini.

2. Dr. Ir. Jono M. Munandar, M.Sc, selaku Ketua Departemen Manajemen FEM IPB.

3. Kedua Orangtuaku yang selalu memberikan nasehat dan dukungan, baik materil maupun spiritual serta adikku tercinta yang membawa keceriaan. 4. Bapak Uki, selaku Direktur Keuangan yang memberikan kesempatan

penulis untuk melaksanakan penelitian di PT. Bimatama Indonesia Estetika. 5. Ibu Dinar, selaku Accounting Manager yang membantu penulis dalam

mengumpulkan bahan-bahan pustaka untuk menyelesaikan skripsi ini. 6. Bapak Boediman yang telah banyak membantu penulis dalam

menyelesaikan studi hingga penyelesaian skripsi ini.

7. Teman-teman Ekstensi Manajemen khususnya Angkatan 3. Terima kasih atas kebersamaan dan kekompakannya.

Penulis menyadari bahwa penyusunan skripsi ini masih jauh dari sempurna. Untuk itu dengan segenap hati, penulis menerima kritik dan saran yang berguna bagi penyempurnaan penulisan ini.

Bogor, Januari 2010

DAFTAR ISI

Halaman ABSTRAK

RIWAYAT HIDUP ... iii

KATA PENGANTAR ... iv

DAFTAR ISI ... v

DAFTAR TABEL ... vii

DAFTAR GAMBAR ... viii

DAFTAR LAMPIRAN ... ix

I. PENDAHULUAN 1.1. Latar Belakang ... 1

1.2. Perumusan Masalah ... 4

1.3. Tujuan Penelitian ... 5

1.4. Manfaat Penelitian ... 5

1.5. Ruang Lingkup Penelitian ... 5

II. TINJAUAN PUSTAKA 2.1. Kinerja Keuangan ... 7

2.2. Struktur Modal ... 7

2.3. Laporan Keuangan ... 8

2.3.1. Laporan Neraca ... 11

2.3.2. Laporan Rugi Laba ... 15

2.4. Analisis Laporan Keuangan ... 16

2.4.1. Analisis Trend ... 19

2.4.2. Analisis Persentase Per Komponen ... 19

2.4.3. Analisis Rasio ... 20

2.4.4. Analisis Du Pont ... 25

2.5. Penelitian Terdahulu ... 28

III. METODOLOGI PENELITIAN 3.1. Kerangka Pemikiran ... 30

3.2. Lokasi dan Waktu Penelitian ... 32

3.3. Jenis dan Sumber Data ... 32

3.4. Pengumpulan Data ... 32

3.5. Pengolahan dan Analisis Data ... 32

IV. HASIL DAN PEMBAHASAN 4.1. Gambaran Umum Perusahaan ... 40

4.1.1. Visi dan Misi Perusahaan ... 40

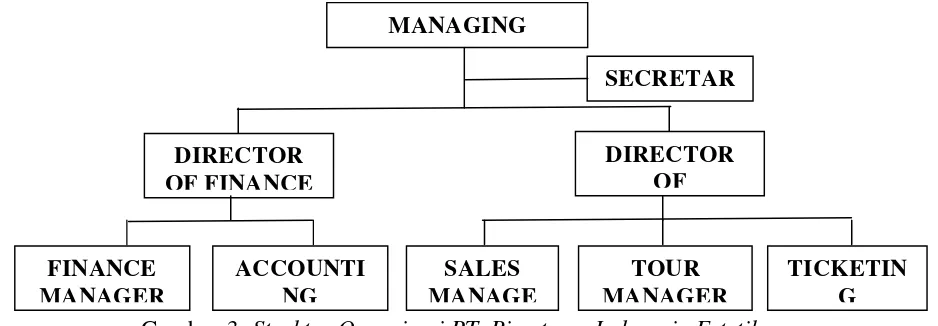

4.1.3. Struktur Organisasi ... 41

4.2. Perkembangan Keuangan Perusahaan ... 41

4.2.1. Perkembangan Neraca ... 42

4.2.2. Perkembangan Rugi Laba ... 44

4.3. Komposisi Keuangan Perusahaan ... 46

4.3.1. Komposisi Neraca ... 46

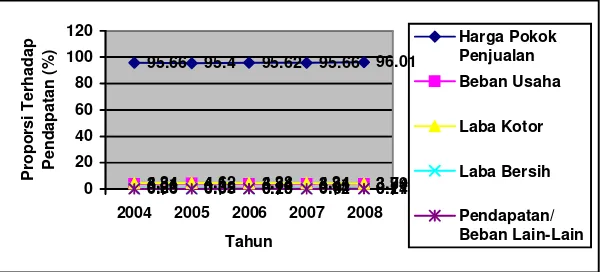

4.3.2. Komposisi Rugi Laba ... 47

4.4. Kinerja Keuangan PT. Bimatama Indonesia Estetika ... 49

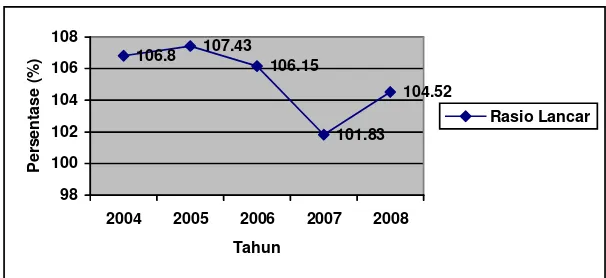

4.4.1. Rasio Likuiditas ... 49

4.4.2. Rasio Solvabilitas ... 50

4.4.3. Rasio Aktivitas ... 53

4.4.4. Rasio Profitabilitas ... 55

4.5. Analisis Du Pont ... 59

4.6. Perumusan Perbaikan Kinerja Keuangan Perusahaan ... 60

KESIMPULAN DAN SARAN 1. Kesimpulan ... 62

2. Saran ... 63

DAFTAR TABEL

No. Halaman

DAFTAR GAMBAR

No. Halaman

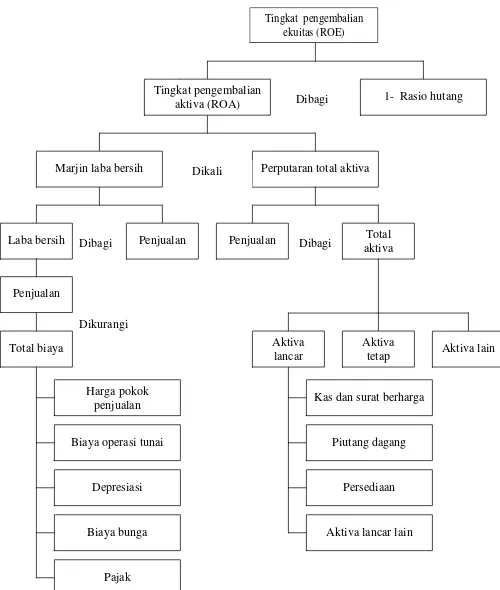

1. Kerangka Analisis Du Pont ... 27

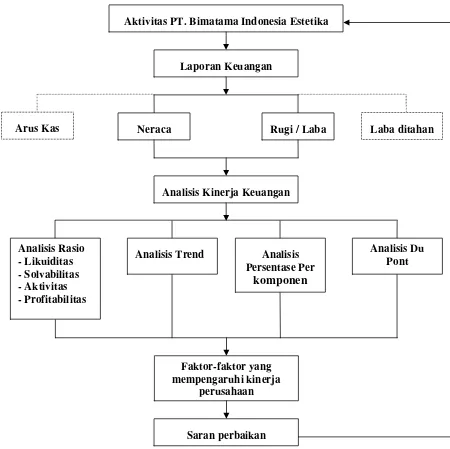

2. Bagan Kerangka Pemikiran ... 31

3. Struktur Organisasi PT. Bimatama Indonesia Estetika ... 41

4. Perkembangan Komponen Likuiditas Terhadap Laporan Neraca ... 42

5. Perkembangan Komponen Solvabilitas dan Aktiva Tetap Terhadap Laporan Neraca ... 43

6. Perkembangan Terhadap Rugi Laba ... 45

7. Perkembangan Proporsi Komponen Aktiva Terhadap Total Aktiva ... 46

8. Perkembangan Proporsi Komponen Pasiva Terhadap Total Pasiva ... 47

9. Perkembangan Proporsi Komponen Rugi Laba Terhadap Pendapatan Usaha 48 10.Perkembangan Rasio Likuiditas ... 49

11.Perkembangan Rasio Solvabilitas ... 51

12.Perkembangan Rasio Aktivitas ... 53

13.Perkembangan Rasio Profitabilitas ... 56

DAFTAR LAMPIRAN

No. Halaman

1. Laporan Neraca PT. Bimatama Indonesia Estetika ... 66

2. Laporan Rugi Laba PT. Bimatama Indonesia Estetika ... 67

3. Analisis Trend Terhadap Komponen Laporan Neraca ... 68

4. Analisis Trend Terhadap Komponen Laporan Rugi Laba ... 69

5. Analisis Persentase Per Komponen Terhadap Komponen Laporan Neraca .. 70

6. Analisis Persentase Per Komponen Terhadap Komponen Rugi Laba ... 71

7. Hasil Analisis Rasio ... 72

8. Hasil Analisis Du Pont ... 73

I. PENDAHULUAN

1.1. Latar Belakang

Pada saat krisis global yang melanda seluruh dunia mempengaruhi banyak negara yang selama ini mengandalkan ekspor kini harus berpaling ke sektor lain. Hampir semua negara pertumbuhan ekspornya anjlok, termasuk

Indonesia. Berdasarkan data Badan Pusat Statistik (BPS) menunjukkan sejak krisis global, kinerja ekspor Indonesia terus melemah. Ekspor nasional per

periode Januari-Februari tahun 2009 mengalami penurunan 34,52 persen menjadi 14,233 miliar dollar AS dibanding periode yang sama tahun 2008 sebesar 21,737 miliar dollar AS. Namun berbeda dengan ekspor, kinerja pariwisata malah cenderung stabil. Berdasarkan data BPS pula, jumlah wisatawan mancanegara yang datang ke Indonesia selama Januari-Februari 2009 mencapai 894.720 orang atau stabil dibandingkan periode sama tahun sebelumnya sebesar 903.415 orang. Indonesia harus segera meningkatkan kinerja sektor pariwisata agar peluang yang telah terbuka tidak terbuang sia-sia. Peluang meningkatkan kinerja sektor pariwisata saat ini cukup besar karena kondisi Indonesia yang lebih baik dibandingkan pesaing seperti Thailand dan Malaysia terutama dalam hal stabilitas politik dan keamanan.

Pariwisata merupakan industri perdagangan jasa yang memiliki mekanisme pengaturan yang kompleks karena mencakup pengaturan pergerakan wisatawan dari negara asalnya, di daerah tujuan wisata hingga kembali ke negara asalnya yang melibatkan berbagai hal seperti; transportasi, penginapan, restoran, pemandu wisata, dan lain-lain. Oleh karena itu, industri pariwisata memegang peranan yang sangat penting dalam pengembangan pariwisata.

Dalam menjalankan perannya, industri pariwisata harus menerapkan konsep dan peraturan serta panduan yang berlaku dalam pengembangan pariwisata agar mampu mempertahankan dan meningkatkan jumlah

pembangunan pariwisata. Pengaruh krisis global ternyata tidak mempengaruhi sektor pariwisata Indonesia, hal ini dibuktikan dari penerimaan devisa yang cukup stabil, bahkan pada tahun 2008 saat terjadi krisis global penerimaan devisa dari sektor pariwisata justru meningkat tajam 72,46 persen dari tahun sebelumnya.

Tabel 1. Statistik Kunjungan Wisatawan di Indonesia 2004 – 2008

`TAHUN

Sumber: Badan Pusat Statistik (2009)

Salah satu industri pariwisata yang sangat berperan dalam pengembangan pariwisata adalah yaitu biro perjalanan (agen travel). Biro perjalanan merupakan jembatan penghubung antara wisatawan dengan penyedia jasa akomodasi, restoran, operator adventure tour, operator pariwisata dan lain-lain. Umumnya wisatawan menggunakan jasa biro perjalanan dalam menentukan rencana perjalannya (tour itinerary). Namun tidak tertutup kemungkinan wisatawan mengatur rencana perjalanannya sendiri.

Saat ini bisnis agen travel kian berkembang dengan berbagai macam spesialisasi diantaranya mengkhususkan pada ziarah, umrah & ibadah haji, bisnis dan lain-lain. Seiring dengan perjalanan waktu bisnis agen travel pun menghadapi ancaman baru khususnya dalam hal penjualan tiket perjalanan (kereta, kapal laut, dan pesawat). Ancaman yang sekarang muncul adalah kehadiran saluran distribusi baru penjualan tiket yakni melalui PT. Pos Indonesia dan pembelian secara on-line melalui website. Hal ini merupakan

dengan kedua kompetitor tersebut dan kompetitor lainnya dengan cara melakukan sosialisasi dan edukasi ke tengah-tengah masyarakat melalui berbagai macam media baik surat kabar dan televisi.

PT. Bimatama Indonesia Estetika atau yang lebih dikenal dengan nama Bimatama Tour adalah salah satu perusahaan swasta yang bergerak dalam bidang agen travel. Perusahaan ini berlokasi di Jakarta yang mempunyai satu

kantor pusat (Head Office) dan dua kantor cabang (Branch Office). Bimatama Tour sebagai agen perjalanan dituntut untuk melayani konsumen

atau pelanggan dengan sebaik-baiknya agar konsumen tersebut loyal terhadap pelayanan jasa perusahaan. Masalah utama yang dihadapi perusahaan yaitu jumlah perusahaan agen travel yang mengalami peningkatan setiap tahunnya sehingga membuat persaingan yang ada semakin ketat.

Seperti telah diketahui bahwa keinginan setiap perusahaan ialah memperoleh keuntungan atau laba yang sebesar-besarnya, mengeluarkan biaya seminimum mungkin dan mencapai tingkat penjualan yang maksimum. Di samping itu perusahaan berusaha untuk tetap berada dalam keadaan sehat, artinya perusahaan dapat berkembang dengan baik atau meningkat kondisi keuangannya. Untuk mencapai keinginan tersebut, maka Bimatama Tour dituntut untuk selalu meningkatkan kinerja keuangannya dari tahun ke tahun demi tercapainya kondisi keuangan perusahaan yang sehat.

Berdasarkan uraian di atas, terlihat bahwa Bimatama Tour sangat membutuhkan gambaran internal yang akan tercermin dari kinerjanya. Aktivitas yang dilakukan oleh perusahaan tersebut pada akhirnya akan mempengaruhi kinerjanya sendiri, yang mencerminkan prestasi dan kondisi perusahaan tersebut. Salah satu kinerja yang harus diperhatikan adalah kinerja keuangannya, karena kinerja keuangan perusahaan dapat menggambarkan keadaan perusahaan sendiri dan dapat dijadikan pedoman

dengan para kompetitor sehingga dapat menentukan strategi yang tepat untuk menghadapinya. Oleh karena itu penelitian tentang kinerja keuangan sangat penting untuk dilakukan.

1.2. Perumusan Masalah

Dalam melakukan usaha perdagangan yang bekerjasama dengan perusahaan luar negeri, dimana banyak menggunakan mata uang asing dan

kondisi ekonomi Indonesia yang belum pulih, kemungkinan terjadi selisih kurs dapat menimbulkan kerugian. Hal tersebut mendorong para manajer

(direksi) untuk berbenah diri dengan memperhatikan kinerja keuangannya, karena kinerja keuangan perusahaan dapat menggambarkan keadaan perusahaan sendiri dan dapat dijadikan pedoman dalam mengambil keputusan bisnis yang tepat untuk pengembangan perusahaan. Keputusan bisnis yang diambil para manajer terdiri dari keputusan investasi, keputusan operasional, dan keputusan pendanaan. Keputusan investasi dapat dilihat dari sisi neraca aktiva perusahaan, keputusan operasional dapat dilihat pada laporan rugi laba, sedangkan keputusan pendanaan dapat dilihat pada sisi pasiva (kewajiban dan ekuitas perusahaan).

Bagi sebuah perusahaan diperlukan strategi yang tepat untuk meningkatkan daya saing sehingga perusahaan akan dapat berkembang dengan baik. Bimatama Tour sebagai perusahaan yang bergerak dalam bidang agen travel sejak tahun 1990 dan sampai sekarang mampu bersaing dengan para pesaingnya. Perluasan bidang usaha merupakan salah satu strategi yang tepat untuk menghadapi persaingan yang semakin kompleks ini, dimana perusahaan membuka cabang kantor yang diharapkan mampu menjaring konsumen yang ada khusunya di daerah Jakarta. Dalam melakukan strategi tersebut, perusahaan tidak lepas dari masalah-maslah yang dihadapinya, diantaranya adalah kondisi perusahaan yang mempunyai modal terbatas karena modal sendiri yang dapat digunakan untuk beroperasi (selama tahun 2004-2008) selalu lebih kecil dari modal dasar. Keadaan

Berdasarkan uraian tersebut, maka pokok permasalahan yang akan diteliti adalah :

1. Bagaimana perkembangan keuangan Bimatama Tour selama periode 2004-2008 ?

2. Bagaimana komposisi keuangan Bimatama Tour selama periode 2004-2008 ?

3. Faktor-faktor apa saja yang mempengaruhi kinerja keuangan Bimatama Tour selama periode 2004-2008 ?

1.3. Tujuan Penelitian

Penelitian ini dilakukan dengan tujuan sebagai berikut :

1. Mengidentifikasi perkembangan keuangan perusahaan selama periode 2004-2008.

2. Mengidentifikasi komposisi keuangan perusahaan selama periode 2004-2008.

3. Menganalisis faktor-faktor yang mempengaruhi kinerja keuangan perusahaan selama periode 2004-2008.

1.4. Manfaat Penelitian

Adapun manfaat penelitian ini berguna untuk berbagai pihak, diantaranya :

1. Bagi perusahaan, penelitian ini dapat dijadikan bahan informasi dan bahan pertimbangan dalam menetapkan kebijakan dalam penyusunan strategi. Selain itu, penelitian ini juga dapat memberikan sumbangan pemikiran kepada perusahaan mengenai perkembangan kondisi keuangan dan penilaian kinerja keuangan perusahaan.

2. Bagi pihak lain, penelitian ini dapat digunakan sebagai acuan dan pembanding bagi peneliti selanjutnya.

1.5. Ruang Lingkup Penelitian

Laporan keuangan yang dianalisis difokuskan pada laporan neraca dan laporan rugi laba. Sedangkan alat analisis atau metode yang dipergunakan

II. TINJAUAN PUSTAKA

2.1. Kinerja Keuangan

Menurut Sawir (2000), kinerja adalah kemampuan perusahaan untuk mendapatkan penghasilan atau meraih keuntungan (laba) dan kemampuan dalam mengelola perusahaan secara efisien. Kinerja keuangan merupakan

suatu prestasi yang diperlihatkan oleh perusahaan dari hasil usahanya melalui analisa laporan keuangan perusahaan.

Pengertian pengukuran kinerja dapat diartikan sebagai suatu usaha yang dilaksanakan oleh seseorang untuk mengevaluasi secara kuantitatif hasil dari aktivitas-aktivitas yang dilaksanakan oleh suatu perusahaan pada suatu periode tertentu. Pada prinsipnya kinerja dapat dilihat dari siapa yang melakukan penilaian itu sendiri. Pengukuran kinerja bagi manajemen dapat diartikan sebagai pengukuran atas kontribusi yang dapat diberikan oleh suatu bagian bagi pencapaian tujuan perusahaan secara keseluruhan. Pengukuran kinerja bagi pihak di luar manajemen dapat diartikan sebagai pengukuran atas suatu prestasi yang dicapai oleh suatu satuan organisasi dalam suatu periode tertentu yang mencerminkan tingkat hasil pelaksanaan kegiatannya.

2.2. Struktur Modal

Struktur modal merupakan perimbangan jumlah hutang jangka panjang, saham preferen, dan saham biasa dalam perusahaan (Sartono, 1996). Sawir (2004), mengungkapkan bahwa struktur modal merupakan komposisi pendanaan jangka panjang perusahaan dan merupakan bagian dari struktur keuangan, sehingga hubungan struktur modal dan struktur keuangan adalah :

Struktur modal terdiri dari semua komponen modal jangka panjang yang ada pada sisi pasiva neraca perusahaan kecuali hutang lancar. struktur modal merupakan penggunaan kombinasi modal hutang dan modal sendiri (Sundjaja dan Barlian, 2003).

Perubahan dalam penggunaan hutang akan mengakibatkan perubahan laba per saham (EPS = earnings per share), dan akan mengakibatkan perubahan harga saham pula. Menurut Brigham dan Houston (2006), EPS merupakan perbandingan antara laba bersih terhadap saham biasa yang beredar, sehingga EPS menggambarkan laba per lembar saham yang diperoleh para pemeang saham dari suatu perusahaan.

2.3. Laporan Keuangan

Laporan keuangan adalah laporan akuntansi yang digunakan untuk

mencatat dan mengikhtisarkan transaksi perusahaan (Niswonger, dkk., 1999). Menurut Myer dalam Munawir (2002), mengatakan bahwa yang dimaksud dengan laporan keuangan adalah dua daftar yang disusun oleh akuntansi pada akhir periode untuk suatu perusahaan. Kedua daftar itu adalah daftar neraca atau daftar posisi keuangan dan daftar pendapatan atau daftar rugi laba, dan pada waktu akhir-akhir ini sudah menjadi kebiasaan bagi perseroan-perseroan untuk menambahkan daftar ketiga yaitu daftar surplus atau daftar laba yang tidak dibagikan (laba yang ditahan). Menurut Rahardjo (2003), laporan keuangan adalah laporan pertanggungjawaban manajer atau pimpinan perusahaan atas pengelolaan perusahaan yang dipercayakan kepadanya kepada pihak-pihak yang mempunyai kepentingan (stakeholders) di luar perusahaan; pemilik, perusahaan, pemerintah, kreditor, dan pihak lainnya. Dari pengertian-pengertian tersebut, dapat disimpulkan bahwa laporan keuangan adalah kertas yang bertuliskan angka-angka yang memberikan informasi sehubungan dengan posisi keuangan dan hasil-hasil yang telah dicapai oleh perusahaan yang bersangkutan.

Laporan keuangan dipersiapkan atau dibuat dengan maksud untuk memberikan gambaran atau laporan kemajuan (progress report) secara periodic yang dilakukan pihak manajemen yang bersangkutan. Jadi laporan keuangan adalah bersifat historis serta menyeluruh dan sebagai suatu progress report, dan menurut Munawir (2002), laporan keuangan terdiri dari

data-data yang merupakan hasil dari suatu kombinasi antara :

yang tersedia dalam perusahaan maupun yang disimpan di bank, jumlah piutang, persediaan barang dagangan, hutang, maupun aktiva tetap yang dimiliki perusahaan. Pencatatan dari pos-pos ini berdasarkan catatan historis dari peristiwa-peristiwa yang telah terjadi di masa lampau dan jumlah-jumlah uang yang tercatat dalam pos-pos itu dinyatakan dalam harga-harga pada waktu terjadinya peristiwa tersebut.

2. Prinsip-prinsip dan kebiasaan-kebiasaan di dalam akuntansi (accounting convention and postulate), berarti data yang dicatat itu didasarkan pada

prosedur maupun anggapan-anggapan tertentu yang merupakan prinsip-prinsip akuntansi yang lazim. Hal ini dilakukan dengan tujuan memudahkan pencatatan dan untuk keseragaman.

3. Pendapat pribadi (personal judgement), dimaksudkan bahwa, walaupun pencatatan transaksi telah diatur oleh konvensi-konvensi atau dalil-dalil dasar yang sudah ditetapkan dan sudah menjadi standar praktek pembukuan, namun penggunaan dari konvensi-konvensi dan dalil dasar tersebut tergantung daripada akuntan atau manajemen perusahaan yang bersangkutan. Judgement atau pendapat ini tergantung kepada kemampuan atau integritas pembuatan yang dikombinasikan dengan fakta yang tercatat dan kebiasaan serta dalil-dalil dasar akuntansi yang telah disetujui akan digunakan dalam beberapa hal. Misalnya, cara-cara atau metode untuk menaksir piutang yang tidak akan dapat ditagih dan penentuan beban penyusutan serta penentuan umur dari suatu aktiva tetap akan sangat tergantung pada pendapat pribadi manajemennya dan berdasarkan pengalaman masa lalu.

Suatu hal yang penting yaitu bahwa baik prosedur, anggapan-anggapan, kebiasaan-kebiasaan maupun pendapat pribadi yang telah digunakan harus dipertahankan secara terus menerus atau secara konsisten dari tahun ke tahun. Namun dalam hal ini tidak berarti bahwa prosedur, kebiasaan, maupun pendapat pribadi yang digunakan tidak

dapat mengetahui dengan jelas dasar mana yang sesungguhnya digunakan dalam laporan keuangan yang bersangkutan.

Laporan keuangan pada hakekatnya bersifat umum, dalam arti laporan tersebut ditujukan untuk berbagai pihak yang mempunyai kepentingan yang berbeda. Misalnya saja, investor atau pemilik atau penanam modal mempunyai kepentingan di dalam mengetahui potensi

modal yang ditanamkannya untuk memberikan pendapatan. Kreditor atau pemberi pinjaman berkepentingan dalam pemberian pinjaman

terhadap perusahaan dan jaminan kepastian pengembalian pinjaman atau kredit, sedangkan pemerintah (khususnya instansi pajak) berkepentingan di dalam penentuan beban pajak yang harus dibayar. Disamping ketiga pihak tersebut, ada pengguna lain dari laporan keuangan, yaitu karyawan atau serikat pekerja, pelanggan dan masyarakat. Karyawan atau serikat pekerja tertarik pada informasi stabilitas dan profitabilitas perusahaan. Pelanggan berkepentingan dengan kelangsungan hidup perusahaan. Masyarakat perlu informasi mengenai kecenderungan (trend) dan perkembangan terakhir kekayaan atau kemakmuran perusahaan serta rangkaian aktivitas bisnisnya (Rahardjo, 2003). Jadi, melalui laporan keuangan akan dapat dinilai kemampuan

perusahaan untuk memenuhi kewajiban-kewajibannya dalam jangka pendek, struktur modal perusahaan, distribusi daripada aktivanya, keefektifan penggunaan aktiva, hasil usaha atau pendapatan yang telah dicapai dan beban-beban tetap yang harus dibayar.

Dalam Standar Akuntansi Keuangan tahun 1994 yang dikeluarkan Ikatan Akuntansi Indonesia, istilah laporan keuangan meliputi neraca, laporan rugi laba, laporan perubahan posisi keuangan (yang dapat disajikan dalam berbagai cara seperti, misalnya sebagai laporan arus kas atau laporan arus dana), catatan atas laporan keuangan, laporan lain serta materi penjelasan yang merupakan bagian integral dari laporan

2.3.1. Laporan Neraca

Menurut Brigham dan Houston (2001), neraca adalah laporan posisi keuangan perusahaan pada suatu waktu tertentu. Dan menurut Munawir (2002), neraca adalah laporan yang sistematis tentang aktiva, hutang serta modal dari suatu perusahaan pada saat tertentu. Jadi tujuan neraca adalah untuk menunjukkan posisi keuangan perusahaan pada suatu tanggal

tertentu, biasanya pada waktu dimana buku-buku ditutup dan ditentukan sisanya pada suatu akhir tahun fiskal atau tahun kalender, sehingga neraca

sering disebut sebagai balance sheet.

Jadi, neraca merupakan laporan mengenai keadaan harta atau kekayaan perusahaan, atau keadaan posisi keuangan pada saat atau tanggal tertentu. Neraca akan memberikan informasi mengenai seberapa kuat posisi keuangan perusahaan dengan memperlihatkan bagian yang dimiliki perusahaan dan bagian yang dipinjam dari kreditor untuk suatu jangka tertentu. Dengan demikian, neraca terdiri dari tiga bagian utama, yaitu aktiva, hutang dan modal.

Aktiva (assets) mencerminkan struktur kekayaan perusahaan yang menunjukkan dana perusahaan ditanamkan atau dialokasikan untuk pos-pos apa saja. Menurut Niswonger, dkk (1999), aktiva didefinisikan sebagai sumber daya yang dikuasai oleh entitas bisnis atau perusahaan. Sumber daya ini dapat berbentuk fisik ataupun hak yang mempunyai nilai ekonomis.

Pada dasarnya, aktiva dapat diklasifikasikan menjadi dua bagian utama, yaitu aktiva lancar dan aktiva tidak lancar. Menurut Rahardjo (2003), aktiva lancar adalah uang kas dan aktiva lainnya yang dalam jangka waktu singkat akan kembali lagi dalam bentuk kas. Jangka waktu biasanya tidak lebih dari satu tahun terhitung dari tanggal neraca atau satu tahun buku.

Menurut Munawir (2002), yang termasuk kelompok aktiva lancar

adalah :

ditentukan penggunaannya (misalnya uang kas yang disisihkan untuk tujuan pelunasan hutang obligasi, untuk pembelian aktiva tetap atau untuk tujuan-tujuan lain) tidak dapat dimasukkan dalam pos kas. Termasuk dalam pengertian kas adalah cek yang diterima dari para langganan dan simpanan perusahaan di bank dalam bentuk giro atau demand deposit, yaitu simpanan di bank yang dapat diambil kembali

(dengan menggunakan cek atau bilyet) setiap saat diperlukan perusahaan.

2. Investasi jangka pendek (surat-surat berharga atau marketable securities), adalah investasi yang sifatnya sementara atau jangka pendek dengan maksud untuk memanfaatkan uang kas yang untuk sementara belum dibutuhkan dalam operasi. Syarat utama agar dapat dimasukkan dalam investasi jangka pendek adalah bahwa investasi itu harus bersifat marketable, artinya setiap saat perusahaan membutuhkan uang, investasi itu dapat segera dijual dengan harga yang pasti. Yang termasuk dalam investasi jangka pendek adalah deposito di bank, surat-surat berharga yang berwujud saham, obligasi, sertifikat bank dan investasi lain yang mudah diperjualbelikan.

3. Piutang wesel, adalah tagihan perusahaan kepada pihak lain yang dinyatakan dalam suatu wesel atau perjanjian yang diatur dalam Undang-Undang.

4. Piutang dagang, adalah tagihan kepada pihak lain (kepada kreditor atau langganan) sebagai akibat adanya penjualan barang dagangan secara kredit. Pada dasarnya piutang bisa timbul tidak hanya karena penjualan barang dagangan secara kredit, piutang karena adanya penjualan saham secara angsuran, atau adanya uang muka untuk pembelian atau kontrak kerja lainnya.

5. Persediaan, untuk perusahaan perdagangan yang dimaksud dengan persediaan adalah semua barang-barang yang diperdagangkan yang

persediaan barang mentah, persediaan barang dalam proses, dan persediaan barang jadi.

6. Piutang penghasilan atau penghasilan yang masih harus diterima, adalah penghasilan yang sudah menjadi hak perusahaan karena perusahaan telah memberikan jasa atau prestasinya, tetapi belum diterima pembayarannya sehingga merupakan tagihan.

7. Persekot atau biaya yang dibayar dimuka, adalah pengeluaran untuk memperoleh jasa atau prestasi dari pihak lain, tetapi pengeluaran itu

belum menjadi biaya karena jasa atau prestasi dari pihak lain itu belum dinikmati oleh perusahaan pada periode ini melainkan periode berikutnya.

Menurut Munawir (2002), yang dimaksud dengan aktiva tidak lancar adalah aktiva yang mempunyai umur kegunaan relatif permanen atau jangka panjang atau mempunyai umur ekonomis lebih dari satu tahun atau tidak akan habis dalam satu kali perputaran operasi perusahaan. Aktiva tidak lancar ini terdiri dari :

1. Investasi jangka panjang, investasi atau penyertaan ini biasanya merupakan bentuk penanaman dana perusahaan kepada perusahaan lain dalam jangka panjang. Penyertaan ini bisa dengan maksud untuk menguasainya. Penyertaan dapat dilakukan dalam bentuk saham, obligasi, atau surat berharga lain. Meskipun penyertaan ini biasanya dalam bentuk kepemilikan saham atau obligasi, tetapi berbeda dengan surat berharga (efek) pada kelompok aktiva lancar, dalam surat berharga (efek). Saham atau obligasi hanya dipegang untuk jangka pendek (satu tahun kurang), sedangkan investasi atau penyertaan untuk jangka panjang.

2. Aktiva tetap berwujud, adalah kekayaan yang dimiliki perusahaan yang fisiknya nampak atau konkrit. Syarat lain untuk dapat diklasifikasikan sebagai aktiva tetap selain aktiva itu dimiliki

Kelompok aktiva tetap ini meliputi tanah, bangunan, kendaraan dan perlengkapan atau alat-alat lainnya.

3. Aktiva tetap tidak berwujud, adalah kekayaan perusahaan yang secara fisik tidak nampak, tetapi merupakan suatu hak yang mempunyai nilai dan dimiliki oleh perusahaan untuk digunakan dalam kegiatan perusahaan. Yang termasuk aktiva tetap tidak berwujud ini meliputi

hak cipta, merk dagang, lisensi dan sebagainya.

4. Beban yang ditangguhkan, adalah menunjukkan adanya pengeluaran

atau biaya yang mempunyai manfaat jangka panjang (lebih dari satu tahun), atau suatu pengeluaran yang akan dibebankan juga pada periode-periode berikutnya. Yang termasuk kelompok ini, antara lain adalah biaya pemasaran, biaya pembukaan perusahaan, biaya penelitian dan sebagainya.

5. Aktiva lain-lain, adalah menunjukkan kekayaan atau aktiva perusahaan yang tidak dapat atau belum dapat dimasukkan dalam klasifikasi-klasifikasi sebelumnya, misalnya gedung dalam proses, tanah dalam penyelesaian, piutang jangka panjang dan sebagainya.

Komponen yang kedua dari neraca adalah hutang. Menurut Rahardjo (2003), hutang adalah semua kewajiban keuangan perusahaan kepada pihak lain yang belum terpenuhi, dimana hutang ini merupakan sumber dana atau modal perusahaan yang berasal dari kreditor. Hutang atau kewajiban perusahaan dapat dibedakan ke dalam hutang lancar (hutang jangka pendek) dan hutang jangka panjang.

Menurut Munawir (2002), hutang lancar atau hutang jangka pendek adalah kewajiban keuangan perusahaan yang pelunasannya atau pembayaran akan dilakukan dalam jangka pendek (satu tahun sejak tanggal neraca) dengan menggunakan aktiva lancar yang dimliki perusahaaan. Hutang lancar meliputi antara lain :

1. Hutang dagang, adalah hutang yang timbul karena adanya pembelian

2. Hutang wesel, adalah hutang yang disertai dengan janji tertulis (yang diatur dengan Undang-Undang) untuk melakukan pembayaran sejumlah tertentu pada waktu tertentu di masa yang akan datang. 3. Hutang pajak, baik pajak untuk perusahaan yang bersangkutan

maupun Pajak Pendapatan Karyawan yang belum disetorkan ke kas negara

4. Biaya yang masih harus dibayar, adalah biaya-biaya yang sudah terjadi tetapi belum dilakukan pembayarannya.

5. Hutang jangka panjang yang segera jatuh tempo, adalah sebagian atau seluruh hutang jangka panjang yang sudah menjadi hutang jangka pendek karena harus segera dilakukan pembayarannya.

6. Penghasilan yang diterima dimuka, adalah penerimaan uang untuk penjualan barang atau jasa yang belum direalisir.

Sedangkan hutang jangka panjang adalah kewajiban keuangan yang jangka waktu pembayaran atau jatuh temponya masih panjang (atau lebih dari satu tahun tanggal neraca) yang meliputi hutang obligasi, hutang hipotik (hutang yang dijamin dengan aktiva tetap tertentu), dan pinjaman jangka panjang lain.

Komponen dari neraca yang lain adalah modal. Menurut Munawir (2002), modal merupakan hak atau bagian yang dimiliki oleh pemilik perusahaan yang ditunjukkan dalam pos modal (modal saham), surplus dan laba yang ditahan. Dapat juga diartikan sebagai kelebihan nilai aktiva yang dimiliki oleh perusahaan terhadap seluruh hutang-hutangnya.

2.3.2. Laporan Rugi Laba

Menurut Rahardjo (2003), laporan rugi laba (income statement) merupakan laporan mengenai kemajuan perusahaan. Pada dasarnya laporan rugi laba memberitahu apa yang diperoleh perusahaan tahun ini, apakah laba atau rugi, dan berapa banyak laba atau kerugiannya. Laporan ini menggambarkan kemajuan usaha perusahaan selama satu periode

periode tertentu. Walaupun belum ada keseragaman tentang susunan laporan rugi laba bagi tiap-tiap perusahaan, namun prinsip-prinsip yang umumnya diterapkan adalah sebagai berikut :

1. Bagian pertama menunjukkan penghasilan yang diperoleh dari usaha poko perusahaan (penjualan barang dagangan atau memberikan service) diikuti dengan harga pokok dari barang atau service yang

dijual sehingga diperoleh laba kotor.

2. Bagian kedua menunjukkan biaya-biaya operasional yang terdiri dari

biaya penjualan dan biaya umum atau administrasi.

3. Bagian ketiga menunjukkan hasil-hasil yang diperoleh di luar operasi pokok perusahaan yang diikuti dengan biaya-biaya yang terjadi di luar usaha pokok perusahaan.

4. Bagian keempat menunjukkan laba atau rugi yang insidentil sehingga akhirnya diperoleh laba bersih sebelum pajak pendapatan.

2.4. Analisis Laporan Keuangan

Analisis laporan keuangan merupakan suatu kegiatan untuk menguraikan pos-pos laporan keuangan menjadi unit informasi yang lebih kecil dan melihat hubungannya yang bersifat signifikan atau yang mempunyai makna antara satu dengan yang lain baik antara data kuantitatif maupun data non kuantitatif dengan tujuan untuk mengetahui kondisi keuangan lebih dalam yang sangat penting dalam proses menghasilkan keputusan yang tepat (Harahap, 2001). Dengan begitu, analisis laporan keuangan berfungsi untuk mengkonversikan data yang berasal dari laporan sebagai bahan mentahnya menjadi informasi yang lebih berguna, lebih mendalam, dan lebih tajam dengan teknik tertentu.

Dengan menganalisis laporan keuangan suatu perusahaan dapat diketahui kinerja keuangan dari perusahaan tersebut. Sehingga dapat diketahui kekurangan-kekurangan perusahaan dan kemudian menggunakan informasi ini untuk meningkatkan kinerja keuangan. Metode yang umum

inilah yang akan dipakai dalam penelitian sesuai dengan ketersediaan data yang ada di perusahaan.

Menurut Munawir (2002), dalam menganalisa dan menilai posisi keuangan dan potensi-potensi kemajuan perusahaan, faktor utama yang perlu diperhatikan adalah :

1. Likuiditas, adalah menunjukkan kemampuan suatu perusahaan untuk

memenuhi kewajiban keuangannya yang harus segera dipenuhi, atau kemampuan perusahaan untuk memenuhi kewajiban keuangan pada

saat ditagih. Perusahaan yang mampu memenuhi kewajiban keuangannya tepat pada waktunya berarti perusahaan tersebut dalam keadaan “likuid”, dan perusahaan dikatakan mampu memenuhi kewajiban keuangan tepat pada waktunya apabila perusahaan tersebut mempunyai alat pembayaran ataupun aktiva lancar yang lebih besar daripada hutang lancarnya atau hutang jangka pendek. Sebaliknya kalau perusahaan tidak dapat segera memenuhi kewajiban keuangannya pada saat ditagih (jatuh tempo), berarti perusahaan tersebut dalam keadaan “ilikuid”. Dengan demikian likuiditas, diartikan sebagai kemampuan perusahaan untuk memenuhi kewajiban jangka pendek yang jatuh tempo.

Kewajiban keuangan suatu perusahaan pada dasarnya dapat digolongkan menjadi dua, yaitu kewajiban keuangan yang berhubungan dengan pihak luar perusahaan (kreditur) dan kewajiban keuangan yang berhubungan dengan proses produksi (intern perusahaan). Kemampuan perusahaan untuk memenuhi kewajiban keuangan yang berhubungan dengan pihak luar atau kreditur dinamakan “likuiditas badan usaha”, sedangkan yang berhubungan dengan pihak intern atau proses produksi (seperti membayar upah buruh, membeli bahan baku) dinamakan “likuiditas perusahaan”. 2. Solvabilitas, menunjukkan kemampuan perusahaan untuk memenuhi

Suatu perusahaan dikatakan solvabel jika perusahaan tersebut mempunyai kekayaan atau aktiva yang cukup untuk membayar semua hutang-hutangnya, sebaliknya apabila jumlah aktiva tidak cukup atau lebih kecil daripada jumlah hutangnya, berarti perusahaan tersebut dalam keadaan insolvabel.

Baik perusahaan yang insolvabel maupun yang likuid menunjukkan

keadaan keuangan yang kurang baik karena kedua-duanya pada suatu waktu akan menghadapi kesulitan keuangan. Perusahaan yang ilikuid

akan segera mengalami kesulitan keuangan walaupun perusahaan tersebut dalam keadaan solvabel, sebaliknya kalau perusahaan dalam keadaan insolvabel tetapi likuid tidak akan segera mengalami kesulitan keuangan dan kesulitan keuangan baru timbul kalau perusahaan itu dibubarkan.

3. Profitabilitas, adalah menunjukkan kemampuan perusahaan untuk menghasilkan laba selama periode tertentu. Profitabilitas suatu perusahaan diukur dengan kesuksesan perusahaan dan kemampuan menggunakan aktivanya secara produktif. Dengan demikian profitabilitas suatu perusahaan dapat diketahui dengan memperbandingkan antara laba yang diperoleh dalam suatu periode dengan jumlah aktiva atau jumlah modal perusahaan tersebut.

4. Aktivitas usaha, adalah menunjukkan kemampuan perusahaan untuk melakukan usahanya dengan stabil yang diukur dengan mempertimbangkan kemampuan perusahaan untuk membayar beban bunga atas hutangnya dan akhirnya membayar kembali hutang-hutang tersebut tepat pada waktunya, serta kemampuan perusahaan untuk membayar deviden secara teratur kepada para pemegang saham tanpa mengalami hambatan atau krisis keuangan.

Faktor-faktor tersebut dapat diketahui dengan cara menganalisa atau menginterpretasikan laporan keuangan perusahaan yang bersangkutan.

menentukan posisi keuangan dan hasil operasi serta perkembangan perusahaan yang bersangkutan.

2.4.1. Analisis Trend ( Analisis Horizontal)

Menurut Munawir (2002), analisis trend adalah analisis yang membandingkan pos-pos laporan keuangan untuk beberapa periode akuntansi dengan menggunakan tahun dasar. Analisis trend mempelajari

pergerakan pos-pos tertentu dari suatu laporan keuangan perusahaan selama beberapa tahun atau periode akuntansi berturut-turut. Dari analisis

ini akan tampak pos-pos yang mempunyai kecenderungan arah yang meningkat, menurun atau tetap. Analisis ini menggunakan angka indeks berupa persentase sehingga analisis ini sering juga disebut analisis indeks.

Untuk dapat menghitung trend yang dinyatakan dalam persentase dibutuhkan satu tahun yang dijadikan sebagai tahun dasar. Tahun dasar ini diperlukan sebagai dasar perhitungan yang akan dibuat dalam bentuk persentase. Biasanya data laporan keuangan dari tahun yang paling awal dari deretan laporan keuangan yang dianalisa dianggap sebagai tahun dasar.

Tiap-tiap pos yang terdapat dalam laporan keuangan yang dipilij sebagai tahun dasar diberikan angka indeks 100, sedangkan pos-pos yang sama dari periode yang dianalisa dihubungkan dengan pos yang sama dalam laporan keuangan tahun dasar dengan cara membagi jumlah rupiah tiap-tiap pos dalam periode yang dianalisis dengan jumlah rupiah dari pos yang sama dalam laporan keuangan tahun dasar. Jadi trend yang dimaksud adalah menunjukkan hubungan antara masing-masing pos suatu tahun dengan tahun dasarnya (Munawir, 2002).

2.4.2. Analisis Persentase Per Komponen (Common Size Percentage atau Analisis Vertikal)

Menurut Munawir (2002), analisis persentase per komponen adalah suatu metode analisis untuk mengetahui persentase investasi pada

dengan penjualannya. Analisis ini merupakan pelengkap bagi analisis rasio dan dapat memberikan gambaran tentang perubahan yang terjadi dalam masing-masing pos dari tahun ke tahun dalam hubungannya dengan total aktiva atau total hutang atau total penjualan dan analisis ini dilakukan secara vertikal dengan membandingkan pos-pos laporan keuangan dalam satu periode yang sama.

Menurut Munawir (2002), metode untuk merubah jumlah-jumlah rupiah dalam suatu laporan keuangan menjadi persentase-persentase dapat

dilakukan sebagai berikut :

1. Nyatakan total aktiva, total pasiva, serta total penjualan netto masing-masing dengan 100%.

2. Hitunglah rasio dari tiap-tiap pos atau komponen dalam laporan tersebut dengan cara membagi jumlah rupiah dari masing-masing pos aktiva dengan total aktivanya, jumlah rupiah masing-masing pos pasiva dengan total pasivanya dan masing-masing pos rugi laba dengan total penjualan nettonya dikalikan 100%.

2.4.3. Analisis Rasio

Mengadakan analisa hubungan dari berbagai pos dalam suatu laporan keuangan adalah merupakan dasar untuk dapat menginterpretasikan kondisi keuangan dan hasil operasi suatu perusahaan. Dengan menggunakan laporan yang diperbandingkan, termasuk data tentang perubahan-perubahan yang terjadi dalam rupiah, persentase serta trendnya, analisis rasio akan membantu dalam menganalisis dan menginterpretasikan posisi keuangan suatu perusahaan.

Menurut Riyanto (1995), pengertian rasio itu sebenarnya hanyalah alat yang dinyatakan dalam arithmetical terms yang dapat digunakan untuk menjelaskan hubungan antara dua macam data finansial.

Menurut Munawir (2002), rasio menggambarkan suatu hubungan atau perimbangan (mathematical relationship) antara suatu jumlah tertentu

neraca atau laporan rugi laba secara individu atau kombinasi dari kedua laporan tersebut.

Dalam melakukan analisis rasio, pada dasarnya dapat dilakukan dengan dua macam perbandingan, yaitu dengan membandingkan rasio sekarang perusahaan dengan rasio-rasio di waktu lalu (historical ratio), atau dengan membandingkan rasio suatu perusahaan dengan perusahaan

lain yang sejenis untuk waktu yang sama (Riyanto, 1995). Dalam penelitian ini rasio yang digunakan adalah historical ratio.

Menurut Riyanto (1995), angka-angka rasio keuangan dapat diklasifikasikan sebagai berikut :

1. Rasio likuiditas, adalah rasio-rasio yang dimaksudkan untuk mengukur likuiditas perusahaan yang terbagi dalam rasio lancar (current ratio) dan rasio cepat (quick ratio).

Rasio lancar (current ratio) adalah rasio yang dihitung dengan membagi aktiva lancar dengan kewajiban lancar. Rasio ini merupakan ukuran yang paling umum digunakan untuk mengetahui kesanggupan perusahaan memenuhi kewajiban jangka pendeknya karena rasio ini menunjukkan seberapa jauh tuntutan atau tagihan dari pada kreditur segera dapat berubah menjadi tunai dalam periode yang sama dengan jatuh tempo hutang atau tagihan tersebut.

Rasio cepat (quick ratio) adalah rasio yang dihitung dengan menggunakan aktiva lancar tanpa memperhitungkan persediaan dibagi dengan kewajiban lancar. Persediaan merupakan unsur aktiva lancar yang paling tidak likuid dan unsur tersebut seringkali merupakan kerugian jika terjadi likuiditas. Oleh karena itu rasio cepat merupakan ukuran penting untuk mengetahui kemampuan perusahaan memenuhi kewajiban jangka pendeknya tanpa memperhitungkan penjualan persediaan. Nilai rasio cepat sebesar satu dinggap sudah menunjukkan kondisi keuangan jangka pendek yang cukup baik karena itu berarti

2. Rasio solvabilitas (leverage), adalah rasio-rasio yang mengukur kemampuan perusahaan dalam memenuhi seluruh kewajiban keuangannya, baik dalam jangka pendek maupun jangka panjang atau memenuhi kewajiban-kewajibannya apabila perusahaan dilikuidasi dan dimaksudkan juga untuk mengukur sampai berapa jauh aktiva perusahaan dibiayai dengan hutang, yang terdiri rasio total hutang

dengan total aktiva (debt ratio), rasio total hutang dengan modal sendiri (total debt to equity ratio), rasio modal sendiri dengan total

aktiva (equity to total active ratio), rasio antara laba sebelum pajak dengan beban bunga (time interest earned ratio).

Rasio total hutang dengan total aktiva (debt ratio) mengukur sejauh mana kewajiban perusahaan digunakan untuk mendanai pembelian atau investasi atas aktiva perusahaan. Semakin besar nilai rasio berarti semakin besar resiko yang ditanggung perusahaan. Semakin kecil nilainya berarti semakin baik, karena jumlah aktiva yang dibiayai dengan hutang semakin kecil.

Rasio total hutang dengan modal sendiri (total debt to equity ratio) menunjukkan perbandingan antara jumlah seluruh hutang (baik jangka pendek maupun jangka panjang) dengan jumlah modal sendiri perusahaan. Bila nilai rasio lebih besar dari satu, maka kemampuan modal sendiri untuk menjamin hutang semakin rendah, demikian pula sebaliknya.

Rasio modal sendiri dengan total aktiva (equity to total active ratio) menunjukkan besarnya modal sendiri yang digunakan untuk membiayai aktiva. Standar yang baik untuk rasio ini adalah 50 persen. Rasio antara laba sebelum pajak dengan beban bunga (time interest earned ratio), rasio ini mengukur kemampuan perusahaan memenuhi beban tetapnya berupa bunga, atau mengukur seberapa jauh laba dapat berkurang tanpa perusahaan mengalami kesulitan keuangan.

(total assets turnover ratio), rasio perputaran aktiva tetap (fixed assets turnover ratio), rasio perputaran piutang (receivable turnover ratio), dan rasio perputaran persediaan (inventory turnover ratio).

Rasio perputaran total aktiva (total assets turnover ratio) memberikan gambaran relatif mengenai efisiensi perusahaan dalam memanfaatkan aktiva yang ada dalam perusahaan untuk menghasikan penjualan.

Dengan kata lain adalah kecepatan berputarnya total aktiva dalam satu periode tertentu. Semakin cepat perputarannya yang ditunjukkan

dengan angka rasio yang lebih besar adalah semakin baik karena perusahaan dapat memanfaatkan total aktivanya dengan efisien untuk menghasilkan penjualan.

Rasio perputaran aktiva tetap (fixed assets turnover ratio) berguna untuk mengukur efisiensi perusahaan dalam penggunaan aktiva tetapnya untuk menghasilkan penjualan.

Rasio perputaran piutang (receivable turnover ratio) merupakan kemampuan dana yang tertanam dalam piutang untuk berputar dalam suatu periode tertentu. Semakin tinggi angka rasio berarti semakin cepat perputaran piutang dalam satu periode, maka modal kerja yang tertanam dalam piutang semakin turun karena semakin cepat pencairan piutang menjadi bentuk kas. Untuk mengetahui efektifitas dari pada penagihan piutang dapat dilihat dari rata-rata periode penagihan piutang (average collection period). Jika hari rata-rata lebih besar daripada batas waktu pembayaran yang telah ditentukan, berarti cara penagihannya kurang efektif.

Rasio perputaran persediaan (inventory turnover ratio) menunjukkan kemampuan dana yang tertanam dalam persediaan untuk berputar dalam suatu periode terentu. Dengan kata lain merupakan likuiditas dari persediaan untuk mengukur tendensi kelebihan dalam persediaan atau over stock.

(operating ratio), marjin laba bersih (net profit margin), ROI (return on investment), dan ROE (return on equity).

Marjin laba kotor (gross profit margin) adalah rasio keuntungan yang menunjukkan kemampuan dari penjualan untuk mendapat laba kotor dan berguna untuk memberikan indikasi mengenai efisiensi operasi perusahaan dan penetapan harga jual. Dari rasio ini dapat diketahui

bahwa semakin tinggi angka rasio berarti laba kotor yang diperoleh adalah lebih baik, begitu pula sebaliknya.

Rasio operasi (operating ratio) adalah rasio yang menunjukkan besarnya bagian penjualan yang digunakan untuk beban pokok penjualan dan operasi. Rasio ini menunjukkan tingkat efisiensi perusahaan dalam operasi guna menghasilkan laba dalam setiap rupiah penjualannya. Nilai rasio yang tinggi menunjukkan keadaan yang kurang baik, karena setiap rupiah penjualan yang terserap dalam biaya juga tinggi dan yang tersedia untuk laba kecil.

Marjin laba bersih (net profit margin) adalah rasio keuntungan yang memnujukkan kesanggupan perusahaan dalam melakukan penjualan untuk memperoleh laba bersih dan memberikan gambaran relatif mengenai efisiensi perusahaan setelah memperhatikan semua pengeluaran biaya maupun pajak.

ROI (return on investment) adalah rasio yang menunjukkan kemampuan dari seluruh dana yang tertanam dalam keseluruhan aktiva untuk menghasilkan keuntungan bersih pada tahun berjalan, yaitu laba bersih setelah dikurangi bunga dan pajak. Rasio ini menunjukkan hasil yang diperoleh atas semua investasi yang ditanamkan pada suatu perusahaan sehingga dapat digunakan untuk mengukur efektivitas dari keseluruhan operasi perusahaan.

ROE (return on equity) merupakan perbandingan antara laba bersih setelah pajak dengan modal sendiri. Rasio ini digunakan untuk

mereka investasikan dan tingkat produktivitas modal yang digunakan perusahaan. Semakin tinggi nilai rasio berarti semakin produktif tingkat pemakaian modal dalam menyumbangkan laba bersih bagi perusahaan yang berarti juga semakin tingginya kemampuan perusahaan dalam menghasilkan keuntungan. Rasio ini merupakan salah satu determinan yang menentukan bagi pihak-pihak yang ingin

menanamkan modal dalam bentuk pemilikan saham dari perusahaan yang bersangkutan.

Dalam menggunakan analisis rasio, perlu juga diketahui adanya keterbatasan-keterbatasan maupun kendala-kendala yang dapat mengakibatkan kekeliruan dalam penafsiran sehingga keputusan yang diambil juga akan keliru. Kendala yang dihadapi adalah sulitnya memperoleh data perusahaan lain yang sejenis maupun rasio industri yang dapat digunakan sebagai pembanding, penggunaan data perusahaan lain yang sejenis maupun rasio industri sebagai pembanding dapat mengakibatkan kekeliruan dalam penafsiran karena adanya perbedaan product lines maupun kekhususan produk serta perbedaan dalam penerapan metode

akuntansi. Di samping itu rasio-rasio periode yang lalu bukan merupakan alat yang baik untuk meramalkan keadaan di masa mendatang (Wibisono, 1997).

2.4.4. Analisis Du Pont

Analisis Du Pont merupakan pendekatan terpadu terhadap analisis rasio keuangan. Analisis Du Pont menggabungkan rasio rasio aktivitas dan profit margin dan menunjukkan bagaimana rasio-rasio tersebut berinteraksi untuk menentukan profitabilitas aktiva-aktiva yang dimiliki perusahaan serta tingkat pengembalian ekuitas (ROE) yang dihasilkan. Analisis ini memfokuskan pada ROE perusahaan karena dalam analisis Du Pont menganggap bahwa keberhasilan perusahaan dapat dilihat dari

Analisis ini dikembangkan dalam suatu bagan Du Pont. Bagan Du Pont merupakan bagan yang dirancang untuk menunjukkan hubungan diantara tingkat pengembalian atas investasi, perputaran aktiva, marjin laba, dan hutang (Brigham dan Houstoun, 2001)

Pada dasarnya persamaan dalam bagan Du Pont memperlihatkan interaksi antara marjin laba bersih, perputaran total aktiva dan penggunaan

hutang yang digunakan untuk mendanai aktiva yang akibatnya menentukan tingkat pengembalian modal sendiri. Pada sisi kiri dari bagan

Dibagi

Dikurangi

Dibagi

Gambar 1. Kerangka Analisis Du Pont (Sawir, 2000) Perputaran total aktiva Tingkat pengembalian

aktiva (ROA) Dibagi

Dikali

Tingkat pengembalian ekuitas (ROE)

Marjin laba bersih

Penjualan Laba bersih

Depresiasi Harga pokok

penjualan Penjualan

Total biaya

1- Rasio hutang

Penjualan Total

aktiva

Biaya operasi tunai

Biaya bunga

Pajak

Aktiva lancar

Aktiva

tetap Aktiva lain

2.5. Penelitian Terdahulu

Nurhasanah (2005) melakukan penelitian terhadap kinerja keuangan PT. Biro Klasifikasi Indonesia (Persero) dengan menggunakan analisa rasio keuangan (likuiditas, solvabilitas, aktivitas, dan profitabilitas). Hasil analisis rasio keuangan menunjukkan bahwa likuiditas keuangan perusahaan cukup likuid, solvabilitas perusahaan telah mampu membayar kewajibannya,

aktivitas perusahaan telah cukup baik dan profitabilitas perusahaan telah mampu menghasilkan keuntungan tinggi. Namun demikian, rasio keuangan

tersebut dibandingkan dengan SK. Menteri Nomor KEP-100/MBU/2002 masih ditemui tujuh indikator rasio perusahaan yang nilainya masih di bawah standar, diantaranya rasio total hutang terhadap modal, rasio kas, modal kerja terhadap total aktiva, collecting period, perputaran total aktiva, tingkat pengembalian investasi, tingkat pengembalian modal dan rasio total terhadap aktiva.

Setiati (2004) melakukan penelitian terhadap kinerja keuangan PT. Jaya Teknik Indonesia periode 1999-2003 dengan menggunakan analisa trend, analisa persentase per komponen, analisa rasio, dan analisa Du Pont. Analisa trend terhadap neraca menunjukkan bahwa jumlah aktiva lancar mengalami penurunan pada tahun 2000 dan peningkatan pada tahun 2001-2003. Peningkatan terbesar dicapai pada tahun 2003 berkaitan dengan meningkatnya jumlah kas dan bank serta uang muka. Analisa trend terhadap laporan rugi laba menunjukkan adanya trend yang meningkat pada pendapatan kontrak selama lima tahun pengamatan. Peningkatan terbesar dicapai pada tahun 2003, berkaitan dengan adanya kenaikan alat-alat listrik dan mekanik sehingga mengakibatkan naiknya harga jual dari jasa kontruksi dan perdagangan. Peningkatan pendapatan juga diikuti dengan trend yang meningkat pada biaya kontrak. Laba bersih perusahaan meningkat jika dibandingkan tahun dasar, kecuali tahun 2000, karena pada tahun tersebut kenaikan beban usaha melebihi kenaikan pendapatan kontrak. Analisa

hutang jangka panjangnya. Analisa persentase per komponen terhadap laporan rugi laba menunjukkan bahwa nilai proporsi faktor pengurang yang terbesar terhadap total pendapatan kontrak adalah biaya kontrak. Proporsi beban usaha berfluktuasi yang menyebabkan komponen laba usaha maupun laba bersih berfluktuasi. Berdasarkan analisa rasio menunjukkan bahwa kondisi keuangan perusahaan yang cukup likuid, kurang solvabel dan

kurang aman posisi kemampuan perusahaan dalam membayar seluruh kewajiban keuangannya, aktivitas perusahaan yang sudah baik namun

kebijakan kredit yang diberikan terlalu lunak, dan profitabilitas perusahaan yang mampu menghasilkan keuntungan yang cukup baik. Sedangkan analisa Du Pont menunjukkan bahwa kinerja perusahaan selama lima tahun cenderung berfluktuasi. Nilai ROE tertinggi terjadi pada tahun 2001 sebesar 49,25 persen, hal ini menunjukkan produktifitas modal sendiri untuk menghasilkan keuntungan meningkat.

III. METODOLOGI PENELITIAN

3.1. Kerangka Pemikiran

Penilaian kinerja keuangan suatu perusahaan merupakan hal yang sangat membantu terhadap suatu keputusan yang diambil karena kinerja keuangan akan menunjukkan seberapa berhasil suatu perusahaan dalam

menjalankan roda usahanya. Dengan begitu, perusahaan dapat membuat keputusan atau kebijakan yang tepat sesuai dengan kondisi perusahaan pada

Gambar 2. Bagan Kerangka Pemikiran

Aktivitas PT. Bimatama Indonesia Estetika

Laporan Keuangan

Neraca Rugi / Laba

Analisis Kinerja Keuangan

Analisis Rasio - Likuiditas - Solvabilitas - Aktivitas - Profitabilitas

Analisis Trend Analisis Persentase Per

komponen

Analisis Du Pont

Faktor-faktor yang mempengaruhi kinerja

perusahaan

Saran perbaikan

3.2. Lokasi dan Waktu Penelitian

Penelitian ini dilakukan di PT. Bimatama Indonesia Estetika atau dikenal dengan nama Bimatama Tour yang terletak di Jalan Minangkabau 34D, Jakarta. Pemilihan Bimatama Tour untuk penelitian ini dilakukan secara sengaja (purposive). Penelitian ini dilaksanakan dalam waktu tiga bulan (Juli-September 2009).

3.3. Jenis dan Sumber Data

Jenis data yang dikumpulkan berupa data yang bersifat kuantitatif dan

kualitatif serta terdiri dari data primer dan sekunder.

Data primer diambil langsung dari perusahaan sendiri dengan cara mewawancarai langsung pihak manajemen perusahaan mengenai profil dan gambaran umum perusahaan.

Data sekunder diambil dari membaca buku dan literatur lainnya yang terdiri atas :

• Laporan keuangan perusahaan yang terdiri dari laporan neraca dan laporan rugi laba. Data yang diambil adalah data time series dari tahun 2004-2008

• Buku-buku teks mengenai manajemen keuangan yang datanya masih relevan digunakan

• Data Penunjang dari Biro Pusat Statistik

3.4. Pengumpulan Data

• Teknik wawancara, yaitu dengan melakukan wawancara kepada manajer akunting untuk mendapatkan informasi.

• Teknik kepustakaan, yaitu dengan mencari data pada laporan-laporan bulanan yang ada di perusahaan dan mencari informasi di perpustakaan-perpustakaan.

3.5. Pengolahan dan Analisis Data

tabel agar mudah dibaca. Sedangkan data kualitatif akan disajikan dalam bentuk uraian secara deskriptif.

Secara ringkas, prosedur pengolahan data yang akan digunakan dalam penelitian ini adalah :

1. Editing

Merupakan kegiatan penulisan data dan informasi yang akan

dikumpulkan. Tujuannya untuk mengevaluasi data dan informasi yang ada guna menghindari atau mengurangi kesalahan-kesalahan yang

mungkin ada dalam pengumpulan data. 2. Tabulasi

Merupakan kegiatan merumuskan data ke dalam bentuk tabel. Tujuannya untuk menghindari kesimpangsiuran dan memudahkan dalam menginterpretasikan data.

3. Interpretasi

Adalah kegiatan yang bertujuan untuk mencari arti yang lebih luas dari hasil penelitian yang diperoleh.

Metode analisa data yang digunakan adalah : 1. Analisis Trend

Analisis trend bertujuan untuk mengetahui tendensi atau kecenderungan keadaan keuangan di masa yang akan datang, baik kecenderungan naik, turun, atau tetap. Untuk menggunakan analisa ini diperlukan minimal tiga periode. Analisis ini dimaksudkan untuk mengetahui perkembangan perusahaan melalui rentang perjalanan waktu yang sudah lalu (data historis) dan memproyeksikan situasi di masa yang akan dating. Analisis ini merupakan pelengkap dari analisis rasio, dimana hasil dari analisis trend akan dijadikan dasar dalam melakukan interpretasi hasil analisis rasio. Dalam analisis trend dibutuhkan satu tahun dasar. Dalam analisis ini yang dijadikan tahun dasar adalah tahun 2004 karena merupakan tahun paling awal dari periode yang dianalisis. Setiap pos

keuangan tahun dasar dengan cara membagi jumlah rupiah tiap-tiap pos dalam periode yang dianalisis dengan jumlah rupiah dari pos yang sama dalam laporan keuangan tahun dasar sehingga dapat dilihat kenaikan atau penurunan nilai persentase tiap pos. Analisis trend dapat dirumuskan sebagai berikut :

Rxi = x Pxo

Pxi

100% ... (1) dimana: Rxi = nilai persentase untuk tahun ke-i

Pxi = pos x dalam laporan keuangan yang akan dianalisis Pxo = pos x dalam laporan keuangan sebagai tahun dasar

2. Analisis Common Size atau Analisis Laporan Keuangan dengan Persentase Per Komponen ( Analisis Vertikal)

Analisis ini menyederhanakan angka-angka dalam laporan keuangan. Diperlukan angka dasar yang ditetapkan sebagai dasar penghitungan angka konversi. Biasanya untuk neraca dipakai total asset sebagai angka dasar, yaitu 100%. Dan untuk laporan rugi laba dipakai angka penjualan. Dengan angka-angka dasar itu, angka-angka dari pos yang lain dipersentasekan pada angka dasar. Analisis persentase per komponen dapat dirumuskan sebagai berikut :

Ryi = x Pyo

Pyi

100% ... (2)

dimana:Ryi = nilai persentase pos yang dibandingkan Pyi = pos y dalam laporan keuangan tahun ke-i Pyo = pos dasar sebagai pembanding

3. Analisis Rasio (Ratio Analysis)

Suatu metode analisis untuk mengetahui hubungan dari pos-pos tertentu dalam neraca atau laporan rugi laba secara individu atau kombinasi dari kedua laporan tersebut.

Jenis rasio keuangan yang digunakan yaitu :

segera jatuh tempo dan juga mencerminkan kemampuan perusahaan dalam menghadapi ketidakpastian yang mungkin terjadi, yang terdiri dari :

• Rasio lancar (current ratio) adalah rasio yang dihitung dengan membagi aktiva lancar dengan kewajiban lancar. Rasio ini merupakan ukuran yang paling umum digunakan untuk mengetahui kesanggupan perusahaan memenuhi kewajiban jangka pendeknya, karena rasio ini menunjukkan seberapa jauh tuntutan atau tagihan dari pada kreditur segera dapat berubah menjadi tunai dalam periode yang sama dengan jatuh tempo hutang atau tagihan tersebut. Rasio ini dirumuskan sebagai berikut :

Rasio lancar =

lancar Hutang

lancar Aktiva

... (3)

• Rasio cepat (quick ratio) adalah rasio yang dihitung dengan menggunakan aktiva lancar tanpa memperhitungkan persediaan dibagi dengan kewajiban lancar. Rasio cepat merupakan ukuran penting untuk mengetahui kemampuan perusahaan memenuhi kewajiban jangka pendeknya tanpa memperhitungkan penjualan persediaan. Rasio ini dirumuskan sebagai berikut :

Rasio Cepat =

lancar Hutang

Persediaan lancar

Aktiva −

... (4)

b) Rasio pengukur solvabilitas (leverage), rasio yang ini digunakan untuk mengukur kemampuan perusahaan dalam memenuhi seluruh kewajiban keuangannya, baik dalam jangka pendek maupun jangka panjang serta untuk mengukur sampai berapa jauh aktiva perusahaan

dibiayai dengan hutang, yang terdiri dari :

Rasio Hutang = • Rasio total hutang dengan modal sendiri (total debt to equity ratio) menunjukkan perbandingan antara jumlah seluruh hutang, baik jangka pendek maupun jangka panjang dengan jumlah modal sendiri perusahaan. Rasio ini dirumuskan sebagai berikut :

Rasio Total Hutang Dengan Modal Sendiri =

sendiri ratio) menunjukkan besarnya proporsi jumlah aktiva yang dibiayai dari modal sendiri, disamping menunjukkan tingkat keamanan bagi kreditur. Rasio ini dirumuskan sebagai berikut :

Rasio Modal Sendiri Dengan Total Aktiva =

aktiva Total

sendiri Modal

(7)

• Rasio antara laba sebelum pajak dengan beban bunga (time interest earned ratio), rasio ini mengukur kemampuan perusahaan

memenuhi beban tetapnya berupa bunga, atau mengukur seberapa jauh laba dapat berkurang tanpa perusahaan mengalami kesulitan keuangan. Rasio ini dirumuskan sebagai berikut :

Time Interest Earned Ratio =

bunga Beban

usaha Laba

... (8)

c) Rasio aktivitas, yaitu rasio-rasio yang dimaksudkan untuk mengukur sampai berapa besar efektifitas perusahaan dalam mengerjakan sumber-sumber dananya, yang terdiri dari :

total aktivanya dengan efisien untuk menghasilkan penjualan. Rasio ini dirumuskan sebagai berikut :

Rasio Perputaran Total Aktiva =

aktiva Total

Penjualan

... (9) • Rasio perputaran aktiva tetap (fixed assets turnover ratio) berguna untuk mengukur efisiensi perusahaan dalam penggunaan aktiva tetapnya untuk menghasilkan penjualan. Rasio ini dirumuskan sebagai berikut :

Rasio Perputaran Aktiva Tetap =

tetap Aktiva

Penjualan

... (10) • Rasio perputaran piutang (receivable turnover ratio) merupakan kemampuan dana yang tertanam dalam piutang untuk berputar dalam suatu periode tertentu. Semakin tinggi angka rasio berarti semakin cepat perputaran piutang dalam satu periode, maka modal kerja yang tertanam dalam piutang semakin turun karena semakin cepat pencairan piutang menjadi bentuk kas. Rasio ini dirumuskan sebagai berikut :

Rasio Perputaran Piutang =

Piutang Penjualan

... (11) Sedangkan untuk mengetahui efektifitas dari pada penagihan piutang dapat dilihat dari rata-rata periode penagihan piutang (average collection period) yang dirumuskan sebagai berikut :

Periode Penagihan Piutang =

Piutang Perputaran

Rasio

hari

360 .... (12)

• Rasio perputaran persediaan (inventory turnover ratio) mencerminkan besarnya nilai penjualan yang dilakukan perusahaan untuk setiap persediaan yang dijual. Rasio ini dirumuskan sebagai

berikut :

Rasio Perputaran Persediaan =

Persediaan Penjualan

... (13)

Untuk mengetahui berapa lama persediaan disimpan di gudang

dapat dilihat dari rata-rata periode persediaan tersimpan, yang dirumuskan sebagai berikut :

Periode Persediaan Tersimpan =

Persediaan

d) Rasio profitabilitas, yaitu rasio-rasio yang menunjukkan hasil akhir dari sejumlah kebijaksanaan dan keputusan-keputusan perusahaan, yang terdiri dari :

• Marjin laba kotor (gross profit margin) adalah rasio keuntungan yang menunjukkan kemampuan dari penjualan untuk mendapat

laba kotor dan berguna untuk memberikan indikasi mengenai efisiensi operasi perusahaan dan penetapan harga jual. Rasio ini dirumuskan sebagai berikut :

Marjin Laba Kotor =

Penjualan kotor Laba

... (15) • Rasio operasi (operating ratio) adalah rasio yang menunjukkan tingkat efisiensi perusahaan dalam operasi guna menghasilkan laba dalam setiap rupiah penjualannya. Nilai rasio yang tinggi menunjukkan keadaan yang kurang baik, karena setiap rupiah penjualan yang terserap dalam biaya juga tinggi dan yang tersedia untuk laba kecil. Rasio ini dirumuskan sebagai berikut :

Rasio Operasi = yang menunjukkan kesanggupan perusahaan dalam melakukan penjualan untuk memperoleh laba bersih dan memberikan gambaran relatif mengenai efisiensi perusahaan setelah

memperhatikan semua pengeluaran biaya maupun pajak. Rasio ini dirumuskan sebagai berikut :

Marjin Laba Bersih =