i

KEPATUHAN HUKUM NOTARIS/PPAT DI KOTA BANDA ACEH TERHADAP KEWAJIBAN MENYAMPAIKAN SPT PPh PASAL 21 BERDASARKAN UNDANG-UNDANG NOMOR 36 TAHUN 2008

TENTANG PAJAK PENGHASILAN

TESIS

Diajukan Sebagai Salah Satu Syarat untuk Memperoleh Gelar Magister Kenotariatan dalam Program Studi Kenotariatan

pada Fakultas Hukum Universitas Sumatera Utara

OLEH

AYUNI DEWI 097011110

MAGISTER KENOTARIATAN FAKULTAS HUKUM

UNIVERSITAS SUMATERA UTARA MEDAN

i

KEPATUHAN HUKUM NOTARIS/PPAT DI KOTA BANDA ACEH TERHADAP KEWAJIBAN MENYAMPAIKAN SPT PPh PASAL 21 BERDASARKAN UNDANG-UNDANG NOMOR 36 TAHUN 2008

TENTANG PAJAK PENGHASILAN

TESIS

OLEH

AYUNI DEWI 097011110/M.Kn

FAKULTAS HUKUM

UNIVERSITAS SUMATERA UTARA

MEDAN

SURAT PERNYATAAN

Saya yang bertanda tangan di bawah ini :

Nama : AYUNI DEWI

Nim : 097011110

Program Studi : Magister Kenotariatan FH USU

Judul Tesis : KEPATUHAN HUKUM NOTARIS/PPAT DI KOTA

BANDA ACEH TERHADAP KEWAJIBAN

MENYAMPAIKAN SPT PPh PASAL 21

BERDASARKAN UNDANG-UNDANG NOMOR 36

TAHUN 2008 TENTANG PAJAK PENGHASILAN

Dengan ini menyatakan bahwa Tesis yang saya buat adalah asli karya saya sendiri bukan plagiat, apabila dikemudian hari diketahui Tesis saya tersebut Plagiat karena kesalahan saya sendiri, maka saya bersedia diberi sanksi apa pun oleh Program Studi Magister Kenotariatan FH USU dan saya tidak akan menuntut pihak mana pun atas perbuatan saya tersebut.

Demikianlah Surat Pernyataan ini saya buat dengan sebenarnya dan dalam keadaan sehat.

Medan,

Yang membuat pernyataan

ABSTRACT

One of the taxations applied in Indonesia is income tax. Income tax is a tax imposed to the income of individual, company or the other Corporate Bodies. Article 21 clearly states that there must be deduction, depositing and reporting taxes on income carried out by the employer. One of the employers is Notary/ Land Certificate Issuing Official. Calculation, deduction, depositing and reporting carried out by the Notary/ Land Certificate Issuing Official as an employer who pays the income and collect the tax from his/her permanent staff needs tax compliance. In fact, there are many employees working in the office of Notary/Land Certificate Issuing Official who have met their subjective tax not objective tax that they cannot be categorized as tax payers. Therefore, their income cannot be deducted to pay for their income tax as stated in Article 21 because they cannot be tax payers until their income met the amount set for non-taxable income. Based on this condition, the purpose of this study was to find out the level of compliance of the Notary/Land Certificate Issuing Official in the City of Banda Aceh in delivering the annual tax in accordance with Article 21 of Law No.36/2008, the causative factors of compliance or disobedience of the Notary/Land Certificate Issuing Official in delivering the annual tax in accordance with Article 21 of Law No.36/2008, and the legal consequences for the Notary/Land Certificate Issuing Official who does not comply with his/her obligation in delivering the annual tax in accordance with Article 21 of Law No.36/2008.

The population of this analytical descriptive study with empirical juridical approach was 21 Notaries/Land Certificate Issuing Officials and all of them were selected to be the samples for this study through total sampling technique. The data for this study were primary data obtained through questionnaire-based interviews and secondary data in the forms of primary, secondary and tertiary legal materials obtained through documentation study. The data obtained were qualitatively analyzed.

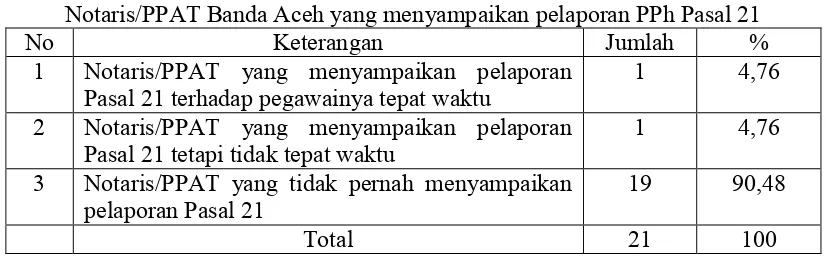

The result of this study showed that the level of compliance of the Notary/Land Certificate Issuing Official in the City of Banda Aceh in delivering the annual tax in accordance with Article 21 of Law No.36/2008 was still low. The causative factor of compliance of the Notary/Land Certificate Issuing Official in delivering the annual tax in accordance with Article 21 of Law No.36/2008 was the fear of being penalized while the causative factor of disobedience of the Notary/Land Certificate Issuing Official in delivering the annual tax in accordance with Article 21 of Law No.36/2008 was that many assumed that tax liability does not affect good relations with other parties and the others assume that they do not quite agree with the imposing of income tax on the employees salary. The legal consequences for the Notary/Land Certificate Issuing Official who does not comply with his/her obligation in delivering the annual tax in accordance with Article 21 of Law No.36/2008 was that he/she may be subject to administrative and criminal sanctions.

ABSTRAK

Salah satu pengenaan pajak yang diterapkan di Indonesia adalah Pajak Penghasilan. Pajak penghasilan adalah pajak yang dibebankan pada penghasilan perorangan, perusahaan atau Badan Hukum lainnya. PPh Pasal 21 secara jelas menyebutkan perihal adanya pemotongan, penyetoran dan pelaporan pajak atas penghasilan yang dilakukan oleh pemberi kerja. Salah satu yang termasuk dalam kategori pemberi kerja tersebut diatas adalah Notaris/PPAT. Penghitungan, pemotongan, penyetoran dan pelaporan oleh Notaris/PPAT sebagai pemberi kerja yang membayarkan penghasilan tersebut memerlukan kepatuhan perpajakan dari Notaris/PPAT yang merupakan salah satu pemotong pajak terhadap pegawai tetapnya. Kenyataan yang banyak dijumpai di lapangan, pegawai kantor Notaris/PPAT yang memenuhi kewajiban pajak subjektif namun bukan kewajiban pajak objektif tidak dapat dikatakan sebagai wajib pajak, sehingga tidak dapat dilakukan pemotongan pajak penghasilan (PPh) Pasal 21 karena kewajiban sebagai wajib pajak objektif baru dapat dianggap bila penghasilannya sudah memenuhi Penghasilan Tidak Kena Pajak (PTKP). Hal inilah yang menjadi dasar pemikiran untuk melakukan penelitian dengan menjawab permasalahan Bagaimana tingkat kepatuhan notaris/PPAT di kota Banda Aceh dalam menyampaikan SPT Masa sesuai dengan Pasal 21 Undang-Undang No. 36 Tahun 2008, Bagaimana faktor-faktor penyebab kepatuhan atau ketidakpatuhan notaris/PPAT dalam penyampaian SPT Masa sesuai dengan Pasal 21 Undang-Undang No. 36 Tahun 2008 dan Bagaimana akibat hukum bagi notaris/PPAT yang tidak mematuhi kewajiban dalam penyampaian SPT Masa sesuai dengan Pasal 21 Undang-Undang 36 Tahun 2008.

Metode penelitian yang digunakan dalam penelitian ini bersifat deskriptif analitis dengan menggunakan pendekatan yuridis empiris. Populasi dalam penelitian ini adalah 21 Notaris/PPAT dan menggunakan sampel populasi total. Sumber data yang diperoleh dengan mengumpulkan data primer dan data sekunder. Data primer diperoleh dengan melakukan wawancara sedangkan data sekunder diperoleh melalui bahan hukum primer, bahan hukum sekunder dan bahan hukum tertier. Alat pengumpulan data yang digunakan di dalam penelitian ini adalah wawancara, studi kepustakaan dan kuesioner, yang selanjutnya dianalisis secara kualitatif.

Berdasarkan hasil penelitian diketahui bahwa Tingkat Kepatuhan Notaris/PPAT di Kota Banda Aceh terhadap menyampaikan SPT Masa PPh Pasal 21 masih rendah. Faktor penyebab kepatuhan Notaris/PPAT yang menyampaikan SPT Masa PPh Pasal 21 adalah karena takut dikenakan sanksi perpajakan sedangkan faktor penyebab ketidakpatuhan Notaris/PPAT adalah banyak yang beranggapan bahwa kewajiban perpajakan ini tidak mempengaruhi hubungan baik dengan pihak lain dan sebagian yang lainnya merasa kurang setuju dengan ketentuan tentang pengenaan Pajak Penghasilan atas gaji pegawai. Akibat hukum dari ketidakpatuhan Notaris/PPAT dalam penyampaian SPT Masa Pasal 21 adalah Notaris/PPAT dapat dikenakan sanksi administratif dan sanksi pidana.

KATA PENGANTAR

Puji dan syukur penulis ucapkan kepada Allah SWT atas rahmat dan karuniaNya sehingga penulisan tesis ini dapat diselesaikan tepat pada waktunya. Adapun tujuan dan penulisan tesis ini guna memenuhi salah satu syarat akademik dalam menyelesaikan program studi Magister Kenotariatan Fakultas Hukum Universitas Sumatera Utara.

Dalam penulisan tesis ini penulis menyadari bahwa untuk masuk pada tahapan seperti ini bukanlah ditempuh dengan mudah, dan tidak hanya mengandalkan kemampuan penulis tetapi melalui tahap demi tahap penuh warna penulis lewati sehingga sampai saat ini. Semua ini bisa terjadi karena ada pihak-pihak yang berperan penting yang membantu penulis dalam menyelesaikan tesis ini.

Dalam penulisan tesis ini banyak pihak yang telah memberikan bantuan dorongan moril, masukan dan saran. Oleh sebab itu, ucapan terima kasih yang mendalam penulis haturkan yang sebesar-besarnya kepada

1. Bapak Prof. Dr. dr. Syahril Pasaribu, DTM&H., Msc(CTM), Sp.A(K), selaku Rektor Universitas Sumatera Utara, atas kesempatan dan fasilitas yang diberikan kepada penulis untuk mengikuti dan menyelesaikan pendidikan Program Studi Magister Kenotariatan Fakultas Hukum Universitas Sumatera Utara.

2. Bapak Prof. Dr. Runtung, SH., M.Hum, selaku Dekan Fakultas Hukum Universitas Sumatera Utara atas kesempatan menjadi mahasiswa Program Studi Magister Kenotariatan Fakultas Hukum Universitas Sumatera Utara. 3. Bapak Prof. Dr. Muhammad Yamin, SH, MS, CN., selaku Ketua Program

Studi Magister Kenotariatan Fakultas Hukum Universitas Sumatera sekaligus selaku Dosen Penguji yang telah memberikan masukan kepada penulis dalam penyempurnaan tesis ini.

4. Ibu Dr. T. Keizerina Devi Azwar, SH, CN, M.Hum., selaku Sekretaris Studi Magister Kenotariatan Fakultas Hukum Universitas Sumatera Utara.

5. Bapak Notaris Dr. Syahril Sofyan, SH, MKn, selaku Dosen Penguji yang telah memberikan masukan kepada penulis dalam penyempurnaan tesis ini.

6. Bapak Prof. Dr. Budiman Ginting, SH., M.Hum, selaku Dosen Pembimbing dengan penuh perhatian memberikan dorongan, bimbingan, saran dan masukan kepada penulis dengan demi untuk selesainya penulisan tesis ini. 7. Bapak Dr. Drs. Bastari, M.M, selaku Dosen Pembimbing dengan penuh

8. Bapak Notaris Syafnil Gani, SH., M.Hum, selaku Dosen Pembimbing dengan penuh perhatian memberikan dorongan, bimbingan, saran dan masukan kepada penulis dengan demi untuk selesainya penulisan tesis ini.

9. Seluruh Staf Pengajar Administrasi (Ibu Fatima, Kak Sari, Kak Winda, Kak Lisa, Kak Afni, Bang Ken, Bang Aldi) Program Studi Magister Kenotariatan Fakultas Hukum Universitas Sumatera Utara, selaku para pihak yang selalu membantu selama penulis menyelesaikan urusan besar dan urusan kecil. 10. Rekan-rekan seperjuangan Penulis Mahasiswa/I Magister Kenotariatan

Fakultas Hukum Universitas Sumatera Utara khususnya angkatan 2009 yang tidak bisa penulis sebutkan namanya satu persatu yang selalu membantu dan memotivasi penulis untuk bisa menyelesaikan tesis di Program Magister Kenotariatan Fakultas Hukum Universitas Sumatera Utara.

Penulis dengan segala kerendahan hati menyadari bahwa tesis ini tidak luput dari kekurangan dan kelemahan. Oleh karena itu penulis sangat mengharapkan kritik dan saran dari semua pihak yang bersifat membangun demi penyempurnaan penulisan tesis ini. Akhir kata penulis mengharapkan semoga hasil penelitian ini dapat bermanfaat bagi penulis pada khususnya dan juga pembaca pada umumnya.

Medan, Januari 2012 Penulis

RIWAYAT HIDUP

I. IDENTITAS PRIBADI

Nama : AYUNI DEWI

Tempat/Tgl. Lahir : Banda Aceh, 15 Januari 1976

Agama : Islam

Status : Menikah

Alamat : Jl. Soekarno-Hatta Lr. K. Ali No. 3 Banda Aceh

II. KELUARGA

Nama Ayah : Drs. H. Anas Jamal

Nama Ibu : (Almh.) Hj. Aisyah Abdullah Nama Suami : Fauzan Ridha, SE

Nama Anak : 1. Mohammed Farid Al Hafizh 2. Fadhel Mohammed

3. Nazwa Amyrah Yasmeen

III.PENDIDIKAN

SD Negeri Nomor 40 Banda Aceh (1982-1988) SLTP Negeri Nomor I Banda Aceh (1988-1991) SMU Negeri 3 Banda Aceh (1991-1994)

DAFTAR ISI

1. Sifat dan Jenis Penelitian 27

2. Populasi dan Sampel Penelitian .. 28

3. Sumber Data 28

4. Alat Pengumpulan Data .. 30

5. Analisis Data ... 30

BAB II KEPATUHAN NOTARIS/PPAT BANDA ACEH TERHADAP KEWAJIBAN MEMUNGUT PAJAK PENGHASILAN (PPh)

PASAL 21 TERHADAP KARYAWAN 32

A. Pajak Penghasilan Pada Umumnya . 32

B. Pemotong Pajak Penghasilan Pasal 21 42 C. Penghitungan dan Pemotongan Pajak Penghasilan Pasal 21 .. 50 D. Penyetoran dan Pelaporan Pajak Penghasilan Pasal 21 .. 61 E. Kepatuhan Notaris/PPAT Banda Aceh Terhadap Memungut

BAB III FAKTOR-FAKTOR PENYEBAB KEPATUHAN ATAU

KETIDAKPATUHAN NOTARIS/PPAT DALAM

PENYAMPAIAN SPT MASA PASAL 21 UNDANG- UNDANG

NOMOR 36 TAHUN 2008 .. 78

A. Faktor-Faktor Penyebab Kepatuhan Atau Ketidakpatuhan

Notaris/PPAT Dalam Penyampaian SPT Masa 78

B. Efektifitas Hukum Pajak Penghasilan Pasal 21 Undang-Undang

Nomor 36 Tahun 2008 .. 83

BAB IV AKIBAT HUKUM BAGI NOTARIS/PPAT YANG TIDAK MEMATUHI KEWAJIBAN DALAM PENYAMPAIAN SPT MASA PASAL 21 UNDANG- UNDANG NOMOR 36 TAHUN

2008 . 93

A. Kewajiban Hukum Notaris/PPAT Dalam Penyampaian SPT Masa Pajak Penghasilan Pasal 21 Undang-Undang Nomor 36 Tahun 2008

. 93

B. Akibat Hukum Bagi Notaris/PPAT Yang Tidak Menyampaikan SPT Masa Pajak Penghasilan Pasal 21 Undang-Undang Nomor 36 Tahun

2008 .. 96

1. Sanksi Hukum Perpajakan 96

2. Sanksi Hukum Bagi Notaris/PPAT Yang Tidak Menyampaikan SPT Masa Pajak Penghasilan Pasal 21 Undang-Undang Nomor 36

Tahun 2008 . 103

C. Solusi Hukum Bagi Notaris/PPAT yang lalai menyampaikan SPT Masa Pajak Penghasilan Pasal 21 Undang-Undang Nomor 36 Tahun

2008 . 105

BAB V PENUTUP 113

A. Kesimpulan 113

B. Saran .. 114

DAFTAR TABEL

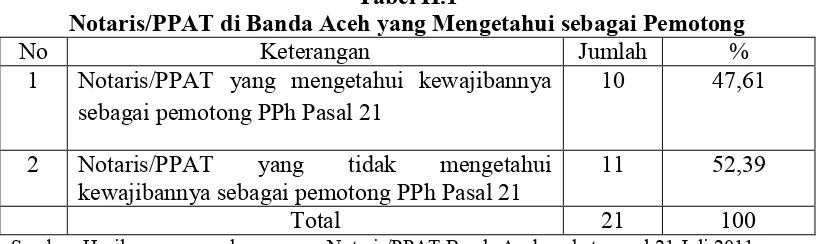

Tabel II.1 Notaris/PPAT Banda Aceh Yang Mengetahui Sebagai Pemotong

.. 52

Tabel II.2 Tarif Pajak Penghasilan ... 57

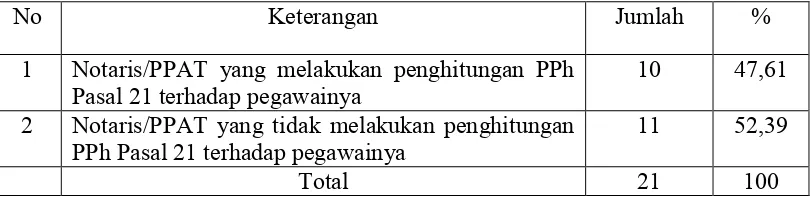

Tabel II.3 Penghitungan PPH Pasal 21 oleh Notaris/PPAT Banda Aceh ... 62

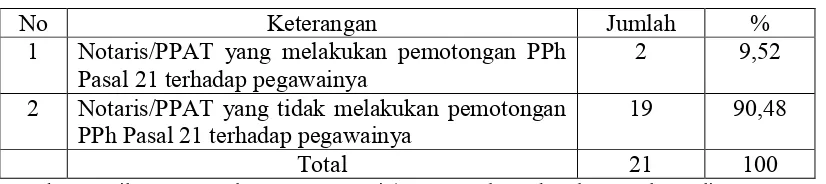

Tabel II.4 Pemotongan PPh Pasal 21 oleh Notaris/PPAT Banda Aceh ... 63

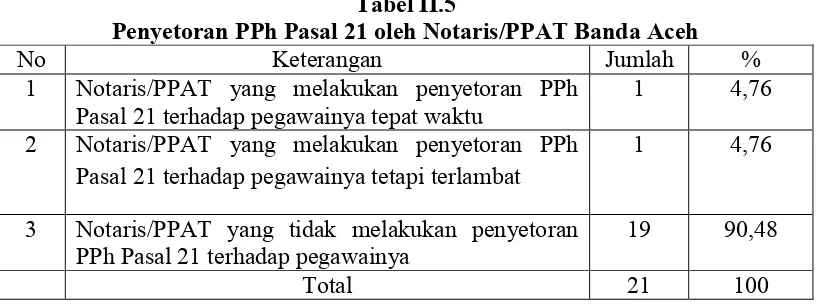

Tabel II.5 Penyetoran PPh Pasal 21 oleh Notaris/PPAT Banda Aceh ... 67

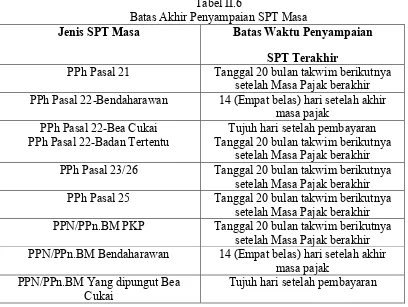

Tabel II.6 Batas Akhir Penyampaian SPT Masa... 74 Tabel II.7 Notaris/PPAT Banda Aceh yang menyampaikan pelaporan PPh

ABSTRACT

One of the taxations applied in Indonesia is income tax. Income tax is a tax imposed to the income of individual, company or the other Corporate Bodies. Article 21 clearly states that there must be deduction, depositing and reporting taxes on income carried out by the employer. One of the employers is Notary/ Land Certificate Issuing Official. Calculation, deduction, depositing and reporting carried out by the Notary/ Land Certificate Issuing Official as an employer who pays the income and collect the tax from his/her permanent staff needs tax compliance. In fact, there are many employees working in the office of Notary/Land Certificate Issuing Official who have met their subjective tax not objective tax that they cannot be categorized as tax payers. Therefore, their income cannot be deducted to pay for their income tax as stated in Article 21 because they cannot be tax payers until their income met the amount set for non-taxable income. Based on this condition, the purpose of this study was to find out the level of compliance of the Notary/Land Certificate Issuing Official in the City of Banda Aceh in delivering the annual tax in accordance with Article 21 of Law No.36/2008, the causative factors of compliance or disobedience of the Notary/Land Certificate Issuing Official in delivering the annual tax in accordance with Article 21 of Law No.36/2008, and the legal consequences for the Notary/Land Certificate Issuing Official who does not comply with his/her obligation in delivering the annual tax in accordance with Article 21 of Law No.36/2008.

The population of this analytical descriptive study with empirical juridical approach was 21 Notaries/Land Certificate Issuing Officials and all of them were selected to be the samples for this study through total sampling technique. The data for this study were primary data obtained through questionnaire-based interviews and secondary data in the forms of primary, secondary and tertiary legal materials obtained through documentation study. The data obtained were qualitatively analyzed.

The result of this study showed that the level of compliance of the Notary/Land Certificate Issuing Official in the City of Banda Aceh in delivering the annual tax in accordance with Article 21 of Law No.36/2008 was still low. The causative factor of compliance of the Notary/Land Certificate Issuing Official in delivering the annual tax in accordance with Article 21 of Law No.36/2008 was the fear of being penalized while the causative factor of disobedience of the Notary/Land Certificate Issuing Official in delivering the annual tax in accordance with Article 21 of Law No.36/2008 was that many assumed that tax liability does not affect good relations with other parties and the others assume that they do not quite agree with the imposing of income tax on the employees salary. The legal consequences for the Notary/Land Certificate Issuing Official who does not comply with his/her obligation in delivering the annual tax in accordance with Article 21 of Law No.36/2008 was that he/she may be subject to administrative and criminal sanctions.

ABSTRAK

Salah satu pengenaan pajak yang diterapkan di Indonesia adalah Pajak Penghasilan. Pajak penghasilan adalah pajak yang dibebankan pada penghasilan perorangan, perusahaan atau Badan Hukum lainnya. PPh Pasal 21 secara jelas menyebutkan perihal adanya pemotongan, penyetoran dan pelaporan pajak atas penghasilan yang dilakukan oleh pemberi kerja. Salah satu yang termasuk dalam kategori pemberi kerja tersebut diatas adalah Notaris/PPAT. Penghitungan, pemotongan, penyetoran dan pelaporan oleh Notaris/PPAT sebagai pemberi kerja yang membayarkan penghasilan tersebut memerlukan kepatuhan perpajakan dari Notaris/PPAT yang merupakan salah satu pemotong pajak terhadap pegawai tetapnya. Kenyataan yang banyak dijumpai di lapangan, pegawai kantor Notaris/PPAT yang memenuhi kewajiban pajak subjektif namun bukan kewajiban pajak objektif tidak dapat dikatakan sebagai wajib pajak, sehingga tidak dapat dilakukan pemotongan pajak penghasilan (PPh) Pasal 21 karena kewajiban sebagai wajib pajak objektif baru dapat dianggap bila penghasilannya sudah memenuhi Penghasilan Tidak Kena Pajak (PTKP). Hal inilah yang menjadi dasar pemikiran untuk melakukan penelitian dengan menjawab permasalahan Bagaimana tingkat kepatuhan notaris/PPAT di kota Banda Aceh dalam menyampaikan SPT Masa sesuai dengan Pasal 21 Undang-Undang No. 36 Tahun 2008, Bagaimana faktor-faktor penyebab kepatuhan atau ketidakpatuhan notaris/PPAT dalam penyampaian SPT Masa sesuai dengan Pasal 21 Undang-Undang No. 36 Tahun 2008 dan Bagaimana akibat hukum bagi notaris/PPAT yang tidak mematuhi kewajiban dalam penyampaian SPT Masa sesuai dengan Pasal 21 Undang-Undang 36 Tahun 2008.

Metode penelitian yang digunakan dalam penelitian ini bersifat deskriptif analitis dengan menggunakan pendekatan yuridis empiris. Populasi dalam penelitian ini adalah 21 Notaris/PPAT dan menggunakan sampel populasi total. Sumber data yang diperoleh dengan mengumpulkan data primer dan data sekunder. Data primer diperoleh dengan melakukan wawancara sedangkan data sekunder diperoleh melalui bahan hukum primer, bahan hukum sekunder dan bahan hukum tertier. Alat pengumpulan data yang digunakan di dalam penelitian ini adalah wawancara, studi kepustakaan dan kuesioner, yang selanjutnya dianalisis secara kualitatif.

Berdasarkan hasil penelitian diketahui bahwa Tingkat Kepatuhan Notaris/PPAT di Kota Banda Aceh terhadap menyampaikan SPT Masa PPh Pasal 21 masih rendah. Faktor penyebab kepatuhan Notaris/PPAT yang menyampaikan SPT Masa PPh Pasal 21 adalah karena takut dikenakan sanksi perpajakan sedangkan faktor penyebab ketidakpatuhan Notaris/PPAT adalah banyak yang beranggapan bahwa kewajiban perpajakan ini tidak mempengaruhi hubungan baik dengan pihak lain dan sebagian yang lainnya merasa kurang setuju dengan ketentuan tentang pengenaan Pajak Penghasilan atas gaji pegawai. Akibat hukum dari ketidakpatuhan Notaris/PPAT dalam penyampaian SPT Masa Pasal 21 adalah Notaris/PPAT dapat dikenakan sanksi administratif dan sanksi pidana.

BAB I

PENDAHULUAN

A. Latar Belakang

Pembangunan nasional adalah kegiatan yang berlangsung terus-menerus dan berkesinambungan yang bertujuan untuk meningkatkan kesejahteraan rakyat baik materiil maupun spiritual. Untuk dapat merealisasikan tujuan tersebut perlu banyak memerhatikan masalah pembiayaan pembangunan.1

Salah satu usaha untuk mewujudkan kemandirian suatu bangsa atau Negara dalam pembiayaan pembangunan yaitu menggali sumber dana yang berasal dari dalam negeri berupa pajak. Pajak digunakan untuk membiayai pembangunan yang berguna bagi kepentingan bersama. Salah satu tugas negara adalah melakukan pembangunan dengan tujuan akhir yaitu kesejahteraan rakyat yang merata. Tugas untuk melakukan pembangunan tersebut dapat terlaksana dengan adanya organisasi yang luas beserta segala cabang-cabang memungkinkan negara dapat menunaikan tugasnya itu dengan sempurna, di mana tentunya untuk hal itu diperlukan biaya yang tidak sedikit. Salah satu sumber biaya untuk melaksanakan tugas negara tersebut berasal dari sektor pajak. Pajak sebagai sumber utama penerimaan negara dipandang sangatlah perlu untuk terus ditingkatkan sehingga pembangunan dapat dilaksanakan dengan kemampuan sendiri berdasarkan prinsip kemandirian.2

1

Waluyo, Perpajakan Indonesia (Pembahasan Sesuai Dengan Ketentuan Perundang-undangan Perpajakan dan Aturan Pelaksanaan Perpajakan Terbaru), Jakarta, Edisi 6 Buku I, Salemba Empat, 2006, hal. 2.

2

Setiap Negara yang melakukan pemungutan pajak dari rakyatnya pasti mempunyai tujuan, yaitu untuk menjalankan pemerintahan dalam rangka memenuhi kebutuhan rakyat. Seperti halnya dengan Negara Republik Indonesia, tujuan melakukan pemungutan pajak adalah untuk menjalankan pemerintahan dalam rangka melindungi segenap bangsa Indonesia dan seluruh tumpah darah Indonesia, meningkatkan kesejahteraan umum, mencerdaskan kehidupan bangsa dan ikut berpartisipasi menertibkan dunia berdasarkan kemerdekaan, perdamaian abadi dan keadilan sosial. Untuk itu Negara memerlukan dana dari rakyat, salah satu diantaranya adalah berupa uang pembayaran pajak dari rakyat.3

Pelaksanaan pemungutan pajak diharapkan dapat mencerminkan keadilan, dengan besarnya pajak yang dibebankan sesuai dengan objek pajak yang dimiliki rakyat. Sedangkan besarnya objek pajak dipengaruhi oleh pertumbuhan ekonomi suatu negara. Oleh karena itu, pelaksanaan pemungutan pajak juga diharapkan dapat meningkatkan pertumbuhan ekonomi negara, termasuk di dalamnya ekonomi rakyat secara individu.4

Pajak merupakan sumber penerimaan Negara yang sangat penting, di samping minyak dan gas bumi. Hal ini dapat dilihat dari Anggaran Pendapatan Belanja Negara (APBN) bahwa setiap tahun pajak merupakan sumber penghasilan yang besar bagi pemerintah.5

Kontribusi pajak dalam APBN dari tahun ke tahun terus meningkat jumlahnya. Kenyataan ini membuktikan bahwa wujud partisipasi masyarakat

3

Boediono, Perpajakan Indonesia (Teori Perpajakan Kebijaksanaan Perpajakan Pajak Luar Negeri), Jakarta, Diadit Media, 2001, hal. 51

4

Ibid.

5

wajib pajak nampak nyata dalam pembangunan. Wujud partisipasi ini harus dibarengi pula dengan jaminan akan hak-hak wajib pajak sebagaimana tertuang dalam Undang-Undang Perpajakan. Hak dan kewajiban wajib pajak harus seimbang sehingga dapat diwujudkan dalam kenyataan.6

Pajak merupakan salah satu sumber pendapatan Negara guna pembiayaan Negara baik bagi kegiatan rutin maupun kegiatan pembangunan di dalam APBN. Bahkan pajak sudah merupakan sumber pembiayaan utama, sehingga keberadaannya merupakan suatu keharusan. Kegiatan rutin dimaksud adalah kegiatan penyelenggaraan pemerintah sehari-hari, sedangkan kegiatan pembangunan adalah kegiatan melakukan perbaikan dan pembaharuan baik fisik maupun mental serta mencerdaskan bangsa.

Dasar hukum secara konstitusional dari sistem pemungutan pajak di Indonesia diletakkan dalam pasal 23 UUD 1945 Republik Indonesia yang berbunyi Pajak dan pungutan lain yang bersifat memaksa untuk keperluan Negara diatur dengan Undang-Undang. Jadi setiap pajak yang dipungut pemerintah harus berdasarkan Undang-Undang.

Rachmat Soemitro mengatakan, sebagaimana telah dikutip oleh Waluyo, Pajak adalah iuran rakyat kepada kas negara berdasarkan undang-undang (yang dapat dipaksakan) dengan tiada mendapat jasa timbal balik (kontra prestasi) yang langsung ditunjukkan dan yang digunakan untuk membayar pengeluaran umum.7 Jadi, pemungutan pajak sendiri merupakan perwujudan dari pengabdian dan peran serta wajib pajak untuk secara langsung dan

bersama-6

H. Bohari,Pengantar Hukum Pajak, Jakarta, Raja Grafindo Persada, 1998, hal. 109

7

sama melaksanakan kewajiban perpajakan yang diperlukan untuk pembiayaan negara dan pembangunan nasional.

S.R, Soemarso mengatakan, sebagaimana telah dikutip oleh Bastari dalam disertasinya, Pajak digolongkan menurut sifat dan cirinya. Menurut sifatnya pajak dapat dibedakan menjadi pajak atas pendapatan dan kekayaan, pajak atas kebendaan dan pajak atas pemakaian. Menurut cirinya pajak dibedakan menjadi pajak subjektif dan pajak objektif, pajak langsung dan pajak tidak langsung, pajak pusat dan pajak daerah.8

Salah satu pengenaan pajak yang diterapkan di Indonesia adalah Pajak Penghasilan. Pajak penghasilan adalah pajak yang dibebankan pada penghasilan perorangan, perusahaan atau Badan Hukum lainnya. Dilihat berdasarkan cirinya, pajak penghasilan ini termasuk dalam pajak subjektif dengan pengertian bahwa pemungutan pajak penghasilan ini berdasarkan pada keadaan subjek pajaknya.

Jadi, besarnya pajak dipengaruhi oleh besarnya penghasilan yang diterima oleh subjek pajak.

Pasal 1 Undang-Undang Nomor 36 Tahun 2008 Tentang Pajak Penghasilan, menjelaskan bahwa pengenaan Pajak Penghasilan yang disingkat dengan PPh terhadap subjek pajak berkenaan dengan penghasilan yang diterima atau diperolehnya dalam tahun pajak . Subjek pajak9 tersebut dikenai pajak penghasilan apabila menerima atau memperoleh penghasilan selama satu tahun pajak atau dapat pula dikenai pajak untuk penghasilan dalam bagian tahun pajak

8

Bastari, Analisis Pengaruh Kenaikan Penghasilan Tidak Kena Pajak Terhadap Penerimaan Pemerintah Dan Perekonomian Daerah Dalam Rangka Pengembangan Wilayah Kota Medan,Disertasi Perencanaan Wilayah S3, Sekolah Pascasarjana Universitas Sumatera Utara, Medan, 2010, hal. 12.

9

apabila kewajiban pajaknya tersebut dimulai atau berakhir dalam tahun pajak. Tahun pajak dapat berupa tahun kalender atau tahun buku yang tidak sama dengan tahun kalender, sepanjang tahun buku tersebut meliputi jangka waktu 12 bulan.

Ada beberapa objek Pajak Penghasilan yang dikenakan pajak melalui pemotongan, bila dilihat dari cara pengenaannya. Salah satu jenis pajak tersebut adalah Pajak Penghasilan Pasal 21.

Pengertian Pajak Penghasilan dalam Pasal 21 Undang-Undang Nomor 36 Tahun 2008 adalah pajak atas penghasilan berupa gaji, upah, honorarium, tunjangan dan pembayaran lain dengan nama dan dalam bentuk apapun sehubungan dengan pekerjaan atau jabatan, jasa dan kegiatan yang dilakukan oleh orang pribadi Subjek Pajak dalam negeri.10

Subjek Pajak dalam negeri pada Pajak Penghasilan Pasal 21 adalah pegawai tetap, penerima pensiun, penerima honorarium, dan penerima upah. Secara umum objek dari Pajak Penghasilan adalah penghasilan. Sedangkan secara spesifik objek dari Pajak Penghasilan (PPh) Pasal 21 antara lain adalah :11

1. Penghasilan yang diterima secara teratur berupa gaji, upah, uang pensiun bulanan, dan honorarium dan penghasilan teratur lainnya dengan nama apapun. 2. Penghasilan yang diterima secara tidak teratur berupa jasa produksi, bonus dan

tunjangan hari raya dan penghasilan tidak tetap lainnya.

10

Didik Budi Waluyo, Petunjuk Pemotongan Pajak Penghasilan Pasal 21/26, Jakarta, DBW Tax Center/PT Warta Mitra Mandiri, 2009, hal.1

11

Pemungutan pajak penghasilan yang dilakukan berdasarkan Pasal 21 Undang-Undang Nomor 36 Tahun 2008 adalah menggunakan sistem pemotongan (with holding system).

PPh Pasal 21 secara jelas menyebutkan perihal adanya pemotongan, penyetoran, dan pelaporan pajak atas penghasilan yang dilakukan oleh pemberi kerja. Jadi pasal tersebut memberikan wewenang pada pihak ketiga, baik bendaharawan, orang pribadi maupun badan sebagai pemberi kerja atau penyelenggara kegiatan untuk melakukan perhitungan pajak ,yang terutang sesuai dengan ketentuan yang berlaku, melakukan pemotongan atasnya, menyetorkannya, dan melaporkannya pada waktu yang telah ditentukan.

Pemotongan atas PPh Pasal 21 yang dilakukan oleh pihak-pihak sebagai pemotong tersebut terutang pada setiap akhir bulan dilakukannya pembayaran atau pada akhir bulan terutangnya penghasilan yang bersangkutan, tergantung peristiwa yang terjadi lebih dahulu.

Berdasarkan ketentuan Pasal 21 ayat (1) huruf a Undang-Undang Nomor 36 tahun 2008, pihak yang wajib melakukan pemotongan PPh Pasal 21 adalah pemberi kerja yang membayar gaji, upah, honorarium, tunjangan, dan pembayaran lain sebagai imbalan sehubungan dengan pekerjaan.

Salah satu yang termasuk dalam kategori pemberi kerja tersebut diatas adalah Notaris/PPAT. Notaris adalah pejabat umum yang satu-satunya berwenang untuk membuat akta otentik mengenai semua perbuatan, perjanjian dan penetapan yang diharuskan oleh suatu peraturan umum atau oleh yang berkepentingan untuk dinyatakan dalam suatu akta otentik, menjamin kepastian tanggalnya, menyimpan aktanya, memberikan grosse, salinan dan kutipannya, semua sepanjang pembuatan akta itu oleh suatu peraturan umum tidak juga ditugaskan atau dikecualikan kepada pejabat atau orang lain.12 Sedangkan Pejabat Pembuat Akta Tanah (selanjutnya disebut PPAT) adalah pejabat umum yang diberi kewenangan untuk membuat akta-akta otentik mengenai perbuatan hukum tertentu mengenai hak atas tanah atau hak milik atas rumah susun.13

Setiap Notaris/PPAT biasanya mempunyai satu atau beberapa pegawai yang membantu pekerjaan Notaris/PPAT dalam rangka kelancaran pekerjaannya tersebut dengan memperoleh gaji setiap bulannya. Besarnya penghasilan telah ditetapkan oleh Notaris/PPAT sebagai pemberi kerja dan telah disepakati bersama. Selain menjalankan fungsinya sebagai pejabat umum, Notaris/PPAT sebagai pemberi kerja juga ditunjuk sebagai Pemotong Pajak Penghasilan Pasal 21 atas penghasilan yang diterima oleh pegawainya tersebut.

Notaris/PPAT sebagai pemotong PPh Pasal 21 mempunyai hak dan kewajiban. Hak-hak Notaris/PPAT sebagai pemotong adalah mengkompensasikan kelebihan penyetoran, dalam hal terdapat kelebihan setoran PPh Pasal 21 dalam satu bulan dengan PPh Pasal 21 yang terutang pada bulan berikutnya dalam satu

12

G.H.S. Lumban Tobing,Peraturan Jabatan Notaris, Jakarta, Erlangga, 1992, hal. 31

13

tahun pajak.14 Sedangkan kewajiban-kewajiban Notaris/PPAT sebagai pemotong pajak antara lain :15

1. Notaris/PPAT wajib menghitung, memotong dan menyetorkan PPh Pasal 21 yang terutang pada setiap bulan selambat-lambatnya pada tanggal 10 setiap bulannya.

2. Notaris/PPAT juga wajib melaporkan penyetoran PPh Pasal 21 walaupun nihil.

3. Notaris/PPAT wajib memberikan bukti pemotongan PPh Pasal 21 baik diminta maupun tidak diminta saat melakukan pemotongan pajak atas penghasilan karyawannya.

4. Membuat catatan atau kertas kerja perhitungan PPh Pasal 21 untuk masing-masing penerima penghasilan, yang menjadi dasar pelaporan Pajak Penghasilan yang terutang untuk setiap masa pajak dan wajib menyimpan catatan atau kertas kerja perhitungan tersebut sesuai dengan ketentuan yang berlaku.

Penghitungan, pemotongan, penyetoran dan pelaporan oleh Notaris/PPAT sebagai pemberi kerja yang membayarkan penghasilan tersebut memerlukan kepatuhan perpajakan dari Notaris/PPAT yang merupakan salah satu pemotong pajak. Kepatuhan pajak merupakan pelaksanaan atas kewajiban untuk menyetor dan melaporkan pajak yang terutang sesuai dengan peraturan perpajakan. Kepatuhan yang diharapkan adalah kepatuhan sukarela dan bukan kepatuhan yang dipaksakan.16

Secara umum, tingkat kepatuhan penyampaian SPT Tahunan PPh di Indonesia masih rendah. SPT Tahunan PPh Badan yang disampaikan hingga

14

Didik Budi Waluyo,Op.Cit., hal.16

15

Ibid, hal. 16

16

Oktober 2011 baru mencapai 4 % (empat persen).17 Gambaran ini mencerminkan rendahnya tingkat kepatuhan penyampaian SPT secara umum, termasuk tingkat kepatuhan SPT Masa PPh Pasal 21.

Ketentuan mengenai kewajiban untuk melaporkan pemotongan PPh Pasal 21 untuk setiap bulan kalender tetap berlaku, meskipun jumlah pajak penghasilan yang dipotong pada bulan yang bersangkutan nihil.

Terkait dengan masalah pelaporan, Notaris/PPAT wajib melaporkan pemotongan dan penyetoran PPh Pasal 21 untuk setiap Masa Pajak yang dilakukan melalui penyampaian Surat Pemberitahuan Masa PPh Pasal 21 ke Kantor Pelayanan Pajak tempat pemotong Pajak Penghasilan Pasal 21 terdaftar setelah masa pajak berakhir.18 Surat Pemberitahuan Masa adalah surat pemberitahuan untuk suatu masa pajak.19

Batas waktu pelaporan PPh Pasal 21 paling lama adalah 20 (dua puluh) hari setelah Masa Pajak berakhir. Apabila tanggal batas waktu pelaporan Pajak Penghasilan Pasal 21 bertepatan dengan hari libur termasuk hari sabtu atau hari libur nasional, maka Surat Pemberitahuan Masa PPh Pasal 21 dapat dilakukan pada hari kerja berikutnya.

Adakalanya Notaris/PPAT sebagai pemotong PPh Pasal 21 melaporkan Surat Pemberitahuan Masa terlambat dari jangka waktu yang ditentukan. SPT Masa PPh Pasal 21 yang disampaikan setelah jangka waktu yang ditetapkan

17

Pernyataan dari Direktur Transformasi Teknologi Komunikasi Informasi Direktorat Jenderal Pajak, Harian Analisa tanggal 1 Oktober 2011.

18

Didik Budi Waluyo,Op.Cit, hal. 24

19

dikenakan sanksi administrasi berupa denda sebesar Rp. 100.000 (seratus ribu rupiah).

Kenyataan yang banyak dijumpai di lapangan, pegawai kantor Notaris/PPAT yang memenuhi kewajiban pajak subjektif namun bukan kewajiban pajak objektif tidak dapat dikatakan sebagai wajib pajak, sehingga tidak dapat dilakukan pemotongan PPh Pasal 21 karena kewajiban sebagai wajib pajak objektif baru dapat dianggap bila penghasilannya sudah memenuhi Penghasilan Tidak Kena Pajak (PTKP). Dari fenomena inilah akan terlihat bagaimana tingkat kepatuhan hukum Notaris/PPAT dalam melaksanakan kewajibannya untuk melaporkan pemotongan pajak atas penghasilan pegawainya walaupun pemotongannya nihil.

Berdasarkan latar belakang yang telah diuraikan diatas, disusunlah tesis ini dengan bertitik tolak pembahasan pada kepatuhan hukum. Oleh karena itu, maka dilakukan penelitian dengan judul Kepatuhan Hukum Notaris/PPAT Di Kota Banda Aceh Terhadap Kewajiban Menyampaikan SPT PPh Pasal 21 Berdasarkan Undang-Undang Nomor 36 Tahun 2008 Tentang Pajak Penghasilan .

B. Perumusan Masalah

Berdasarkan uraian pada latar belakang permasalahan tersebut, maka permasalahan yang akan diteliti adalah :

2. Apakah faktor-faktor penyebab kepatuhan atau ketidakpatuhan notaris/PPAT dalam penyampaian SPT Masa sesuai dengan Pasal 21 Undang-Undang No. 36 Tahun 2008?

3. Bagaimana akibat hukum bagi notaris/PPAT yang tidak mematuhi kewajiban dalam penyampaian SPT Masa sesuai dengan Pasal 21 Undang-Undang 36 Tahun 2008?

C. Tujuan Penelitian

1. Untuk mengetahui sejauh mana kepatuhan Notaris/PPAT di kota Banda Aceh dalam menyampaikan SPT Masa sesuai dengan Pasal 21 Undang-Undang 21 Nomor 36 Tahun 2008.

2. Untuk mengetahui apa penyebab kepatuhan atau ketidakpatuhan Notaris/PPAT dalam penyampaian SPT Masa sesuai dengan Pasal 21 Undang-Undang Nomor 36 Tahun 2008.

3. Untuk mengetahui akibat hukum bagi Notaris/PPAT yang tidak mematuhi kewajiban dalam penyampaian SPT Masa sesuai dengan Pasal 21 Undang-Undang Nomor 36 tahun 2008 .

D. Manfaat Penelitian

Kegiatan penelitian ini diharapkan dapat memberi manfaat baik secara teoritis maupun secara praktis, seperti yang dijabarkan lebih lanjut sebagai berikut:

1. Secara Teoritis

2. Secara Praktis

Penelitian ini diharapkan dapat memberi masukan bagi pengambil kebijakan di bidang perpajakan dalam meningkatkan pengetahuan dan pemahaman kepada masyarakat.

E. Keaslian Penelitian

Penelitian ini dilakukan dengan pertimbangan bahwa berdasarkan informasi dan penelusuran kepustakaan di lingkungan Magister Kenotariatan dan Magister Ilmu Hukum Universitas Sumatera Utara, penelitian dengan judul Kepatuhan Hukum Notaris/PPAT di Kota Banda Aceh Terhadap Kewajiban Menyampaikan SPT Pajak Penghasilan (PPh) Pasal 21 berdasarkan Undang-Undang Nomor 36 Tahun 2008 Tentang Pajak Penghasilan belum pernah dilakukan. Memang ada ditemukan penelitian sebelumnya tentang Pajak Penghasilan Pasal 21, namun permasalahan dan bidang kajiannya sangat berbeda, yaitu : Tesis atas nama Devi Meliza, Mahasiswa Magister Kenotariatan, program Pascasarjana Universitas Sumatera Utara 2008, dengan judul Analisis Yuridis Pemotongan Pajak Penghasilan Pasal 21 Atas Honorarium Yang Diterima Notaris/PPAT (Studi Penelitian di Kota Medan). Permasalahan yang diteliti adalah :

1. Bagaimanakah sistem pengenaan dan pemotongan Pajak Penghasilan Pasal 21 terhadap honorarium Notaris/PPAT?

2. Bagaimanakah sistem pelaporan dan penyetoran Pajak Penghasilan Pasal 21 atas honorarium Notaris/PPAT?

Kesimpulan dari penelitian diatas adalah :

1. Sistem pengenaan Pajak Penghasilan Pasal 21 terhadap honorarium Notaris/PPAT dilakukan dengan asas domisili dan asas sumber sekaligus dalam sistem perpajakannya. Selain juga menganut asas kewarganegaraan yang parsial, yaitu khusus dalam ketentuan yang mengatur mengenai pengecualian subjek pajak untuk orang pribadi. Sedangkan dalam pemotongan Pajak Penghasilan Pasal 21 dianut sistemself assessment.

2. Sistem pelaporan dan penyetoran Pajak Penghasilan Pasal 21 atas honorarium Notaris/PPAT berbeda-beda, ada yang dilakukan saat pembayaran penghasilan dan ada juga dilakukan pada akhir bulan dilakukan pembayaran penghasilan.

3. Pemotongan Pajak Penghasilan Pasal 21 atas honorarium yang diterima oleh Notaris/PPAT telah memenuhi prinsip keadilan. Hal ini tercermin dari diterapkannya prinsip ability to pay dalam menentukan Pajak Penghasilan. Penerapan prinsip ability to pay dalam pemotongan Pajak Penghasilan Pasal 21 terhadap Notaris, berhubungan dengan penggunaan taris progresif dalam menentukan Pajak Penghasilan terutang.

F. Kerangka Teori dan Konsepsi

1. Kerangka Teori

Seiring dengan perkembangan masyarakat pada umumnya, peraturan hukum juga mengalami perkembangan. Kontinuitas perkembangan ilmu hukum selain bergantung pada metodelogi, aktivitas penelitian dan imajinasi sosial sangat ditentukan oleh teori.

Fred N. Kerlinger dalam bukunya Foundation of Behavioral Research

menjelaskan bahwa suatu teori adalah seperangkap konsep, batasan dan proposisi yang menyajikan suatu pandangan sistematis tentang fenomena dengan merinci hubungan antar variable dengan tujuan menjelaskan dan memprediksi gejala tersebut.20

Kerangka teori adalah kerangka pemikiran atau butir-butir pendapat, teori tesis mengenai suatu kasus atau permasalahan yang menjadi bahan perbandingan atau pegangan teoritis dalam penelitian.21

Ilmu hukum dalam perkembangannya tidak terlepas dari ketergantungan pada berbagai ilmu lainnya. Hal ini sebagaimana dikemukakan oleh Soerjono Soekanto bahwa perkembangan ilmu hukum selain bergantung pada metodologi, aktivitas penelitian dan imajinasi sosial, juga sangat ditentukan oleh teori.22 Teori adalah untuk menerangkan atau menjelaskan mengapa gejala spesifik atau proses tertentu terjadi. Suatu teori harus diuji dengan menghadapkannya pada fakta-fakta yang dapat menunjukkan ketidak benarannya.23

20

Fred N. Kerlinger, Asas-Asas Penelitian Behavioral, Yogyakarta, Gadjah Mada University Press, 2004, Hal. 14

21

M. Solly Lubis,Filsafat Ilmu dan Penelitian, Bandung, Cetakan I, Mandar Maju, 1994, hal. 80.

22

Soerjono Soekanto,Pengantar Penelitian Hukum, Jakarta, UI-Press, 1986, hal. 6

23

Setiap penelitian yang dilakukan harus disertai dengan pemikiran-pemikiran teoritis. Teori adalah untuk menerangkan atau menjelaskan mengapa gejala spesifik atau proses tertentu terjadi.24 Teori menguraikan jalan pikiran menurut kerangka yang logis artinya mendudukkan masalah penelitian yang telah dirumuskan didalam kerangka teoritis yang relevan, yang mampu menerangkan masalah tersebut.25

Teori diartikan sebagai ungkapan mengenai kausal yang logis diantara perubahan (variabel) dalam bidang tertentu, sehingga dapat digunakan sebagai kerangka pikir (frame of thinking) dalam memahami serta menangani permasalahan yang timbul dalam bidang tersebut.26 Fungsi teori dalam penelitian ini adalah untuk memberikan arahan atau petunjuk dan meramalkan serta menjelaskan gejala yang diamati.27

Kesimpulan yang dapat diambil dari pendapat di atas adalah bahwa yang namanya teori adalah suatu penjelasan yang berupaya untuk menyederhanakan pemahaman mengenai suatu fenomena atau teori juga merupakan simpulan dari rangkaian berbagai fenomena menjadi sebuah penjelasan yang sifatnya umum.28

Fungsi teori dalam penelitian ini adalah untuk menstrukturisasikan penemuan-penemuan selama penelitian, membuat beberapa pemikiran, ramalan atau prediksi atas dasar penemuan dan menyajikannya dalam bentuk penjelasan-penjelasan dan pertanyaan-pertanyaan. Hal ini berarti teori merupakan suatu

24

Ibid, hal.122

25

Made Wiratha, Pedoman Penulisan Usulan Penelitian,Skripsi dan Tesis, Yogyakarta, Andi, 2006, hal. 6.

26

Bintoro Tjokroamidjojo, Teori dan Strategi Pembangunan Nasional, Jakarta, CV. Haji Mas Agung, 1998, hal. 12

27

Lexy J. Moleong, Metodologi Penelitian Kualitatif, Bandung, Remaja Rosdakarya, 1993, hal. 35

28

penjelasan yang bersifat rasional serta harus sesuai dengan objek yang dipermasalahkan dan harus didukung dengan adanya fakta yang bersifat empiris agar dapat diuji kebenarannya. Teori juga bisa digunakan untuk menjelaskan fakta dan peristiwa hukum yang terjadi. Untuk itu, orang dapat meletakkan fungsi dan kegunaan teori dalam penelitian sebagai pisau analisis pembahasan tentang peristiwa atau fakta hukum yang diajukan dalam masalah penelitian.29

Satjipto Raharjo mengemukakan pendapatnya bahwa hukum melindungi kepentingan seseorang dengan cara mengalokasikan suatu kekuasaan kepadanya untuk bertindak dalam rangka kepentingannya tersebut. Pengalokasian kekuasaan ini dilakukan secara terukur, dalam arti, ditentukan keluasan dan kedalamannya. Kekuasaan yang demikian itulah yang di sebut hak. Tetapi tidak di setiap kekuasaan dalam masyarakat bisa disebut sebagai hak, melainkan hanya kekuasaan tertentu yang menjadi alasan melekatnya hak itu pada seseorang.30

Kepastian hukum sangat diperlukan untuk menjamin ketentraman dan ketertiban dalam masyarakat karena kepastian hukum (peraturan/ketentuan umum) mempunyai sifat sebagai berikut :31

a. Adanya paksaan dari luar (sanksi) dari penguasa yang bertugas mempertahankan dan membina tata tertib masyarakat dengan perantara alat-alatnya.

b. Sifat Undang- Undang yang berlaku bagi siapa saja.

Pembahasan mengenai kepatuhan hukum Notaris/PPAT terhadap Kewajiban Menyampaikan SPT PPh Pasal 21 Berdasarkan Undang-Undang

29

Ibid, Hal. 127

30

Satjipto Rahardjo, Ilmu Hukum, Bandung, Citra Aditya Bakti, Cetakan ke V, 2000, hlm. 53

31

Nomor 36 Tahun 2008 Tentang Pajak Penghasilan, maka teori yang dipergunakan dalam penelitian ini adalah teori ketaatan hukum. Menurut H.C. Kelman, sebagaimana dikutip oleh Ahmad Ali, bahwa ketaatan hukum dapat dibedakan kualitasnya dalam tiga jenis yaitu:32

a. Compliance

Yaitu jika seseorang menaati suatu peraturan, hanya karena ia takut terkena sanksi. Kelemahan ketaatan jenis ini karena ia membutuhkan pengawasan yang terus menerus.

b.Identification

Yaitu jika seseorang menaati suatu aturan, hanya karena hubungan baiknya dengan pihak lain menjadi rusak.

c. Internalization

Yaitu jika seseorang menaati suatu aturan, benar-benar karena ia merasa bahwa aturan itu sesuai dengan nilai-nilai intrinsik yang dianutnya.

Berdasarkan pengertian yang dikemukakan oleh H.C. Kelman pada kenyataannya seseorang dapat menaati suatu aturan hukum hanya karena ketaatan salah satu jenis saja, misalnya hanya taat kepada compliance, dan bukan karena

identification ataupun karenainternalization. Tetapi juga dapat terjadi, seseorang menaati suatu aturan hukum berdasarkan dua jenis atau malah tiga jenis ketaatan sekaligus. Selain karena aturan hukum tersebut memang cocok dengan nilai-nilai intrinsik yang dianutnya, juga sekaligus ia dapat menghindari sanksi dan memburuknya hubungan baiknya dengan pihak lain.

Suatu aturan hukum atau perundang-undangan dianggap tidak efektif berlakunya pada saat :33

a. Jika sebagian besar warga masyarakat tidak menaatinya ;

b. Jika ketaatan sebagian besar warga masyarakat hanya ketaatan yang bersifat

compliance atau identification . Dengan kata lain, walaupun sebagian besar warga masyarakat terlihat menaati aturan hukum atau perundang-undangan,

32

Achmad Ali, Menguak Teori Hukum (Legal Theory) dan Teori Peradilan (Judicial prudence) Termasuk Interprestasi Undang-Undang (Legisprudence), Jakarta, Kencana Prenada Media Group, 2009, hal.347-348.

33

namun ukuran atau kualias efektivitas aturan perundang-undangan itu masih dapat dipertanyakan.

Dengan mengetahui adanya tiga jenis ketaatan tersebut, maka tidak dapat sekedar menggunakan ukuran ditaatinya suatu aturan hukum atau perundang-undangan sebagai bukti efektifnya ukuran tersebut, tetapi paling tidak juga harus ada perbedaan kualitas efektivitasnya. Semakin banyak warga masyarakat yang menaati suatu aturan hukum atau perundang-undangan hanya dengan ketaatan yang bersifat compliance atau identification saja, berarti kualitas efektifitasnya masih rendah, sebaliknya semakin banyak yang ketaatannya bersifat

internalization , maka semakin tinggi kualitas efektifitas aturan hukum atau perundang-undangan itu.

Terlepas dari adanya sanksi, pada umumnya orang menaati hukum yang ada. Menurut Utrecht, orang menaati hukum karena :

a. Karena orang merasakan bahwa peraturan-peraturan itu dirasakan sebagai hukum.

b. Karena ia harus menerimanya supaya ada rasa ketentraman. Ia menganggap peraturan sebagai peraturan hukum secara rasional (rationeele aanvaarding). Agar tidak mendapatkan kesukaran-kesukaran orang memilih untuk taat saja pada hukum, karena melanggar hukum mendapatkan sanksi.

c. Karena masyarakat menghendakinya.

d. Karena adanya paksaan atau sanksi sosial. Orang merasa malu atau khawatir dituduh sebagai orang yang asosial apabila melanggar sesuatu kaidah sosial/hukum.34

Pajak merupakan sumber penerimaan Negara yang sangat penting, disamping minyak dan gas bumi. Hal ini dapat dilihat dari APBN bahwa setiap tahun pajak merupakan sumber penghasilan yang besar bagi pemerintah.

34

Pemerintah dalam pemungutan pajak adalah berdasarkan keadilan dan kepastian hukum bagi para pembayar pajak.35

Pajak yang telah diatur dalam APBN, pada dasarnya digunakan untuk membiayai pembangunan negara baik bagi kegiatan rutin maupun kegiatan pembangunan. Pajak pada dasarnya merupakan iuran yang berupa uang atau barang yang dipungut oleh penguasa berdasarkan norma hukum. Pajak ditetapkan oleh pemerintah, dapat dipaksakan tapi tidak ada jasa balik dari negara secara langsung.

Undang-Undang pajak sebagai bagian dari hukum yang mengikat warga negara merupakan elemen penting dalam menunjang pembangunan ekonomi. Pajak digunakan untuk membiayai pembangunan tersebut, bahkan pajak dalam suatu pemerintahan dianggap sebagai satu-satunya sumber pendapatan negara untuk pembiayaan kegiatan pemerintahan. Jika tidak ada pemasukan dari sisi pajak maka tidak ada kegiatan pemerintahan. 36 Adapun definisi atau pengertian pajak menurut Rochmat Soemitro, pajak adalah iuran rakyat kepada kas negara berdasarkan Undang-Undang (yang dapat dipaksakan) dengan tiada mendapat jasa timbal atau kontraprestasi yang langsung dapat ditunjukkan dan yang digunakan untuk membayar pengeluaran umum.37 Sehingga hukum pajak merupakan suatu aturan yang ditetapkan oleh pemerintah guna mencukupi pengeluaran dalam anggaran belanja negara.

MJH. Smeets seperti dikutip oleh Waluyo mengatakan, Pajak adalah prestasi kepada pemerintah yang terutang melalui norma-norma umum yang dapat

35

Amin Widjaja Tunggal,Op.cit, hal. 1

36

Boediono.Ekonomi Makro, Yogyakarta, BPFE,Cetakan ke-20, 2001, hal.110

37

dipaksakannya, tanpa adanya kontraprestasi yang dapat ditunjukkan dalam hal yang individual, dimaksudkan untuk membiayai pengeluaran pemerintah.38

Salah satu dari defenisi di atas menggunakan kata iuran . Ada juga yang menggunakan kalimat prestasi kepada pemerintah (MJH Smeets). Kalimat dapat dipaksakan terdapat pada hampir semua defenisi. Kalimat ini mengandung arti bahwa bila utang pajak tidak dibayar, ia dapat ditagih dengan menggunakan kekerasan, misalnya dengan surat paksa, sita, penyanderaan. Agar pengunaan istilah paksaan dapat dihindarkan, Dr. Soeparman Soemahamidjaja menggunakan kalimat iuran wajib untuk mendefenisikan pajak. Dengan kata

wajib unsur kesadaran masyarakat ikut diperhatikan.39

Ada beberapa unsur yang dapat diperoleh dari beberapa defenisi pajak tersebut adalah:40

1. A compulsory, merupakan suatu kewajiban yang dikenakan pada rakyat yang dikenakan kewajiban perpajakan. Jika tidak melaksanakan kewajibannya tersebut, maka dapat dikenakan tindakan hukum berdasarkan undang-undang. Dapat dikatakan bahwa kewajiban ini dapat dipaksakan oleh pemerintah.

2. Contribution, diartikan sebagai iuran yang diberikan oleh rakyat yang memenuhi kewajiban perpajakan kepada pemerintah dalam satuan moneter. 3. By individual or organizational, iuran yang dapat dipaksakan tersebut dibayar

oleh perorangan atau badan yang memenuhi kewajiban perpajakan.

4. Received by the government, iuran yang diberikan tersebut dibayarkan kepada pemerintah selaku penyelenggara pemerintahan suatu Negara.

5. For public purpose, iuran yang diberikan dari rakyat yang dapat dipaksakan yang merupakan penerimaan bagi pemerintah dijadikan sebagai dana untuk pemenuhan tujuan kesejahteraan rakyat banyak.

1. Pajak dipungut berdasarkan undang-undang

Merupakan hal yang sangat mendasar, dalam pemungutan pajak harus didasarkan pada peraturan perundang-undangan. Pada hakikatnya yang memikul beban pajak adalah rakyat, masalah tax base dan tax rate harus melalui persetujuan rakyat yang diwakili oleh lembaga perwakilan rakyat. Hasil persetujuan tersebut dituangkan dalam suatu undang-undang yang harus dipatuhi oleh setiap pihak yang dikenakan kewajiban perpajakan.

2. Pajak dapat dipaksakan

Jika tidak dipenuhinya kewajiban perpajakan maka wajib pajak dapat dikenakan tindakan hukum oleh Pemerintah berdasarkan undang-undang. Fiskus selaku pemungut pajak dapat memaksakan wajib pajak untuk mematuhi dan melaksanakan kewajiban perpajakannya. Tindakan hukum atas pelanggaran peraturan perundang-undangan dapat dikenakan sanksi administrasi maupun sanksi pidana fiskal (UU Tentang Ketentuan Umum Dan Tata Cara Perpajakan). Sanksi administrasi merupakan sanksi yang ditujukan bagi wajib pajak yang terlambat menyampaikan Surat Pemberitahuan (SPT) Masa maupun Tahunan.42

3. Diperuntukkan bagi keperluan pembiayaan umum pemerintah

Pemerintah dalam menjalankan fungsinya, seperti melaksanakan ketertiban, mengusahakan kesejahteraan, melaksanakan fungsi pertahanan, dan fungsi penegakan keadilan, membutuhkan dana untuk pembiayaannya. Dana yang diperoleh dari rakyat dalam bentuk pajak digunakan untuk memenuhi biaya atas fungsi-fungsi yang harus dilakukan pemerintah tersebut.

4. Tidak dapat ditunjukkannya kontraprestasi secara lansung

Wajib pajak tidak mendapatkan imbalan secara langsung dengan apa yang telah dibayarkannya pada pemerintah. Pemerintah tidak memberikan nilai atau penghargaan atau keuntungan kepada wajib pajak secara langsung. Apa yang

41

Ibid

42

telah dibayarkan oleh wajib pajak kepada pemerintah digunakan untuk keperluan umum pemerintah.

5. Berfungsi sebagai budgeter dan regulerend

Fungsi budgetair (anggaran), pajak berfungsi mengisi kas Negara atau anggaran pendapatan Negara, yang digunakan untuk keperluan pembiayaan umum pemerintah baik rutin maupun untuk pembangunan. Fungsi regulerend

adalah pajak berfungsi sebagai alat untuk melaksanakan kebijakan yang ditetapkan Negara dalam bidang ekonomi sosial untuk mencapai tujuan tertentu.

Terdapat 2 (dua) macam keadilan dalam perpajakan yaitu keadilan horizontal dan keadilan vertikal. Keadilan horizontal menyangkut cakupan pengertian penghasilan, sedangkan keadilan vertikal berkenaan dengan struktur tarif pajak. Dengan demikian tidak ada lagi perbedaan perlakuan antara wajib pajak, artinya terkait dengan setiap orang mendapat perlakuan yang adil.43

Pajak penghasilan merupakan suatu pungutan resmi yang ditujukan kepada masyarakat yang berpenghasilan atau atas penghasilan yang diterima dan diperolehnya dalam tahun pajak untuk kepentingan Negara dan masyarakat dalam hidup berbangsa dan bernegara sebagai suatu kewajiban yang harus dilaksanakan.44

Pajak atas penghasilan umumnya dipakai sebagai instrument redistribusi dan pemerataan penghasilan nasional. Salah satu indikasi daya bayar itu adalah penghasilan. Selain itu, dalam kebijakan pajak atas penghasilan melekat isu keadilan (equity) dan kewajaran (fairness). Keadilan sering diidentifikasikan dengan keadaan sama rata (horizontal equity) dan sama rasa (vertical equity).

43

Bastari,Intisari Perkuliahan, Pengantar Pajak

44

Berdasarkan Pasal 1 Undang-undang Pajak Penghasilan, Pajak Penghasilan dikenakan terhadap subjek pajak atas penghasilan yang diterima atau diperolehnya dalam tahun pajak. Atas ketentuan tersebut, setiap orang pribadi sebagai subjek pajak mempunyai kemungkinan (potensi) diwajibkan membayar pajak. Dipenuhinya syarat sebagai subjek pajak merupakan kewajiban pajak subjektif, sedangkan dalam hal seseorang sudah menerima atau memperoleh penghasilan pada suatu tahun pajak, berarti dipenuhinya kewajiban pajak objektif.

2. Konsepsi

Konsepsi adalah salah satu bagian terpenting dari teori. Peranan konsepsi dalam penelitian ini untuk menghubungkan teori dan observasi, antara abstrak dan kenyataan. Pemaknaan konsep terhadap istilah yang digunakan, terutama dalam judul penelitian, bukanlah untuk keperluan mengkominikasikannya semata-mata kepada pihak lain, sehingga tidak menimbulkan salah tafsir, tetapi juga demi menuntun peneliti sendiri di dalam menangani proses penelitian bersangkutan.45

Konsepsi yang dimaksud disini adalah kerangka konsepsional merupakan bagian yang menjelaskan hal-hal yang berkaitan dengan konsep yang digunakan penulis. Konsep diartikan sebagai kata yang menyatakan abstraksi yang digeneralisasikan dari hal-hal yang khusus,46 yang disebut dengan definisi operasional.

45

Sanapiah Faisal, Format-Format penelitian Sosial, Jakarta, Raja Grafindo Persada, 1999, hal. 107-108

46

Pentingnya definisi operasional adalah untuk menghindarkan perbedaan pengertian atau penafsiran mendua (dubius) dari suatu istilah yang dipakai. selain itu, dipergunakan juga untuk memberikan pegangan kepada proses penelitian ini. Suatu Kerangka konsepsionil, merupakan kerangka yang menggambarkan hubungan antara konsep-konsep khusus, yang ingin atau akan diteliti, akan tetapi merupakan suatu abstraksi dari gejala tersebut. Gejala itu sendiri biasanya dinamakan fakta, sedangkan konsep merupakan suatu uraian mengenai hubungan-hubungan dalam fakta tersebut.47

Kerangka konsepsional dalam penelitian hukum, diperoleh dari peraturan perundang-undangan atau melalui usaha untuk merumuskan atau membentuk pengertian-pengertian hukum. Apabila kerangka konsepsional tersebut diambil dari peraturan perundang-undangan tertentu, maka biasanya kerangka konsepsional tersebut sekaligus merumuskan defenisi-defenisi tertentu, yang dapat dijadikan pedoman operasional di dalam proses pengumpulan, pengolahan, analisa dan konstruksi data.48

Kerangka konsepsional mengungkapkan beberapa konsepsi atau pengertian yang akan dipergunakan sebagai dasar penelitian hukum, guna menghindari perbedaan penafsiran dari istilah yang dipakai, selain itu juga dipergunakan sebagai pegangan dalam proses penelitian ini.

Dipandang perlu untuk mendefenisikan beberapa konsep penelitian untuk menghindarkan terjadinya perbedaan penafsiran terhadap istilah-istilah yang digunakan dalam penelitian ini, agar secara operasional diperoleh hasil penelitian yang sesuai dengan makna variabel yang ditetapkan dalam topik, yaitu:

47

Soerjono Soekanto,Op.Cit, hal. 132

48

1. Pajak adalah kontribusi wajib kepada negara yang terutang oleh orang pribadi atau badan yang bersifat memaksa berdasarkan Undang-Undang, dengan tidak mendapatkan imbalan secara langsung dan digunakan untuk kepentingan negara bagi sebesar-besarnya kemakmuran rakyat.

2. Pajak Penghasilan Pasal 21 adalah pajak atas penghasilan berupa gaji, upah, honorarium, tunjangan, dan pembayaran lain yang diterima atau diperoleh wajib pajak orang pribadi dalam negeri sehubungan dengan pekerjaan atau jabatan, jasa dan kegiatan.

3. Penghasilan adalah setiap tambahan kemampuan ekonomis yang diterima atau diperoleh wajib pajak, baik yang berasal dari Indonesia maupun dari luar Indonesia, yang dapat dipakai untuk konsumsi atau menambah kekayaan wajib pajak yang bersangkutan, dengan nama dan dalam bentuk apapun.

4. Notaris adalah pejabat umum yang berwenang untuk membuat akta otentik, mengenai semua perbuatan, perjanjian dan ketetapan yang diharuskan oleh peraturan perUndang-Undangan dan/atau yang dikehendaki oleh yang berkepentingan, untuk dinyatakan dalam akta otentik, menjamin kepastian tanggal pembuatan akta, menyimpan akta, memberikan grosse, salinan dan kutipan akta, semuanya itu sepanjang pembuatan akta-akta itu tidak juga ditugaskan atau dikecualikan kepada pejabat lain atau orang lain yang ditetapkan oleh Undang-Undang.

6. Kepatuhan adalah mengikuti suatu spesifikasi, standar atau hukum yang telah diatur dengan jelas yang biasanya diterbitkan oleh lembaga atau organisasi yang berwenang dalam suatu bidang tertentu.

7. Wajib Pajak adalah orang pribadi atau badan, meliputi pembayar pajak, pemotong pajak, dan pemungut pajak, yang mempunyai hak dan kewajiban perpajakan sesuai dengan ketentuan peraturan perundang-undangan perpajakan.

8. Pemotong Pajak adalah wajib pajak orang pribadi atau wajib pajak badan, termasuk bentuk usaha tetap, yang mempunyai kewajiban untuk melakukan pemotongan pajak atas penghasilan sehubungan dengan pekerjaan, jasa, dan kegiatan orang pribadi.

9. Masa Pajak adalah jangka waktu yang menjadi dasar bagi Wajib Pajak untuk menghitung, menyetor dan melaporkan pajak yang terutang dalam suatu jangka waktu tertentu.

10. Tahun Pajak adalah jangka waktu 1 (satu) tahun kalender kecuali bila Wajib Pajak menggunakan tahun buku yang tidak sama dengan tahun kalender.

11. Surat Pemberitahuan Masa adalah surat yang oleh Wajib Pajak digunakan untuk melaporkan perhitungan dan atau pembayaran pajak yang terutang dalam suatu Masa Pajak atau pada suatu saat.

G. Metode Penelitian

1. Sifat dan Jenis Penelitian

Penelitian merupakan suatu kegiatan ilmiah, yang didasarkan pada metode, sistematika dan pemikiran tertentu, yang bertujuan untuk mempelajari satu atau beberapa gejala hukum tertentu, dengan jalan menganalisanya. Kecuali itu, maka juga diadakan pemeriksaan yang mendalam terhadap fakta hukum tersebut, untuk kemudian mengusahakan suatu pemecahan atas permasalahan-permasalahan yang timbul di dalam gejala yang bersangkutan.49

Penelitian ini bersifat deskriptif analitis, artinya penelitian ini berupaya menggambarkan, menjelaskan serta menganalisa peraturan-peraturan yang berhubungan dengan Pajak Penghasilan Pasal 21 dan kemudian akan dibandingkan dengan kepatuhan hukum Notaris/PPAT di Kota Banda Aceh terhadap kewajiban menyampaikan SPT Pajak Penghasilan (PPh) Pasal 21 tahun pajak 2010 Berdasarkan Undang-Undang Nomor 36 Tahun 2008 tentang Pajak Penghasilan.

Jenis penelitian yang diterapkan adalah memakai metode penulisan dengan pendekatan yuridis empiris (penelitian hukum empiris), yaitu melihat kenyataan secara langsung yang terjadi dalam praktek di lapangan. Dalam hal ini penelitian yang dimaksudkan adalah sebagai pendekatan terhadap masalah dengan melihat dari segi peraturan-peraturan yang berlaku dan dihubungkan dengan kenyataan yang terjadi mengenai fenomena-fenomena yang berhubungan dengan Kepatuhan Hukum Notaris/PPAT Di Kota Banda Aceh Terhadap Kewajiban Menyampaikan SPT Pajak Penghasilan (PPh) Pasal 21 Tahun Pajak 2010 Berdasarkan Undang-Undang Nomor 36 Tahun 2008 Tentang Pajak Penghasilan.

49

2. Populasi dan Sampel Penelitian

Populasi dalam penelitian ini adalah seluruh Notaris/PPAT yang wilayah hukumnya berada di kota Banda Aceh yaitu sebanyak 21 (dua puluh satu) kantor Notaris/PPAT.

Dalam penelitian ini akan digunakan sampel populasi total yang berarti seluruh jumlah populasi akan dijadikan sasaran penelitian. Penelitian ini didukung dengan data penunjang melalui informan yaitu Pegawai /Petugas Kantor Pelayanan Pajak (KPP) Pratama Kota Banda Aceh sebanyak 2 (dua) orang.

3. Sumber Data

Sumber data dalam penelitian adalah data primer dan data sekunder, sebagai berikut :

a. Data Primer

b. Data Sekunder

Data sekunder dalam penelitian ini adalah bahan kepustakaan yang meliputi bahan hukum Primer, bahan hukum sekunder dan bahan hukum tertier.

1) Bahan hukum Primer, yang terdiri dari : a. Norma atau kaidah dasar

b. Peraturan perUndang-Undangan yang terkait dengan perpajakan khususnya mengenai Pajak Penghasilan Pasal 21 yaitu :

- Undang-Undang Nomor 6 Tahun 1983 Tentang Ketentuan Umum dan Tata Cara Perpajakan sebagaimana telah beberapa kali diadakan perubahan dan terakhir kali dengan Undang-Undang Nomor 16 Tahun 2009

- Undang-Undang Nomor 7 Tahun 1983 Tentang Pajak Penghasilan sebagaimana telah beberapa kali diadakan perubahan dan terakhir kali dengan Undang-Undang Nomor 36 Tahun 2008

2) Bahan hukum sekunder, yaitu bahan yang memberikan penjelasan tentang bahan hukum primer antara lain tulisan atau pendapat para pakar hukum dibidang hukum perpajakan.

4. Alat Pengumpulan Data

Penelitian ini menggunakan tiga alat pengumpulan data yaitu :

1. Pedoman Wawancara (Interview Guide). Untuk mendukung data sekunder maka diperlukan wawancara terhadap Notaris/PPAT dan pegawai dari Kantor Pelayanan Pajak (KPP) di Kota Banda Aceh. Sebelum dilakukan wawancara dengan informan tersebut maka terlebih dahulu dipersiapkan pedoman wawancara. Pedoman wawancara ini mengacu pada substansi masalah dalam penelitian. Ketika dilakukan wawancara bisa dapat mengetahui jawaban atas permasalahan yang diajukan kepada para informan tersebut.

2. Studi Kepustakaan yaitu menghimpun data dengan melakukan penelaahan bahan kepustakaan atau data sekunder yang meliputi bahan hukum primer, bahan hukum sekunder dan bahan hukum tertier mengenai data-data tentang pajak, khususnya mengenai PPh Pasal 21.

3. Kuesioner yang ditujukan kepada responden.

5. Analisis Data

Analisis data sebagai tindak lanjut proses pengolahan data merupakan kerja seorang peneliti yang memerlukan ketelitian dan pencurahan daya pikir secara optimal.50 Analisis data merupakan suatu proses mengorganisasikan dan mengurutkan data ke dalam pola, kategori dan uraian dasar sehingga dapat ditemukan tema dan dapat dirumuskan suatu hipotesis kerja seperti yang disarankan oleh data.51 Analisis data merupakan hal yang sangat penting dalam suatu penelitian dalam rangka memberikan jawaban terhadap permasalahan yang

50

Bambang Waluyo, Penelitian Hukum Dalam Praktek, Jakarta, Sinar Grafika, 1996, Hal. 77

51

BAB II

KEPATUHAN NOTARIS/PPAT BANDA ACEH TERHADAP KEWAJIBAN MEMUNGUT PAJAK PENGHASILAN (PPh) PASAL 21

TERHADAP KARYAWAN

A. Pajak Penghasilan dan PPh Pasal 21

Pemerintah menjalankan fungsinya dalam mengusahakan kesejahteraan dan kemakmuran rakyat. Untuk menjalankan fungsinya tersebut pemerintah memerlukan dana atau modal. Modal yang diperlukan itu salah satunya bersumber dari pungutan berupa pajak dari rakyatnya.

Pajak adalah kewajiban rakyat sebagai warga negara yang baik, tetapi tidak sedikit yang menyetujui bahwa pajak merupakan beban yang harus dipikul rakyat suatu negara. Pada negara-negara yang menganut demokrasi, pajak yang dibayar oleh penduduknya harus berdasarkan atas persetujuan rakyat melalui Lembaga Perwakilan Rakyat. Dengan persetujuan dari rakyat melalui perwakilannya maka disahkan suatu peraturan perundang-undangan perpajakan, sebagai dasar hukum kewajiban perpajakan. Ketentuan tentang subjek pajak, objek pajak, tarif pajak dan prosedur perpajakan merupakan ketentuan yang harus mendapat persetujuan rakyat karena itu harus diatur dalam undang-undang. Pajak tersebut kemudian akan digunakan oleh pemerintah untuk membiayai pengeluaran pemerintah, fasilitas publik dan membiayai pembangunan guna usaha mensejahterakan rakyat.