PERAN BANK INDONESIA

DALAM MENJAGA KESTABILAN RUPIAH Oleh:

SISWADI SULULING

FAKULTAS EKONOMI UNIVERSITAS MUHAMMADIYAH LUWUK Email:siswadi.sululing@yahoo.com

Abstrak

Penulisan karya tulis ilmiah ini berjudul: “Peran Bank Indonesia Dalam Menjaga Kestabilan Rupiah”. Perumusan masalahnya adalah: “Bagaimana peran Bank Indonesia dalam menjaga kestabilan rupiah pasca lahirnya otoritas jasa keuangan dan kebijakan-kebijakan yang bagaimana untuk menstabilkan rupiah? Penulis menggunakan data sekunder yang disediakan oleh Bank Indonesia melalui website http://www.bi.go.id seperti peran Bank Indonesia, visi, misi, dan nilai-nilai strategis baru Bank Indonesia serta informasi terkini hal perkembangan nilai-nilai tukar rupiah terhadap dollar AS. Tujuan penelitian untuk mengetahui kebijakan-kebijakan yang dilakukan untuk menjaga kestabilan rupiah dan dapat bermanfaat bagi pengembangan ilmu ekonomi serta sebagai referensi bagi peneliti lain yang ingin meneliti permasalahan yang sama. Setelah data dikumpulkan, selanjutnya dilakukan analisis data dengan menggunakan metode analisis data deskriptif kualitatif untuk menjawab rumusan masalah atas dasar bangun teori/konsep dimana adanya hubungan kausal yang telah teridentifikasi oleh kerangka konseptual yang jelas yaitu kebijakan-kebijakan yang dilakukan untuk menstabilkan rupiah yang terdiri dari perbaikan neraca transaksi perjalanan, menjaga nilai tukar dan pemberian insentif, menjaga daya beli masyarakat, serta menjaga tingkat inflasi.

BAB I PENDAHULUAN 1.1 Latar Belakang Masalah

Bank sentral mempunyai peran yang sangat strategis bagi masyarakat pada umumnya dan pembangunan ekonomi pada khususnya. Yang paling mendasar adalah perannya dalam mencetak dan mengedarkan uang. Bank sentral merupakan satu-satunya lembaga yang berwenang untuk mengeluarkan dan mengedarkan mata uang sebagai alat pembayaran yang sah di suatu Negara. Peran ini vital karena begitu penting dan luasnya fungsi uang dalam perekonomian. Seluruh kegiatan ekonomi dan keuangan dilakukan menggunakan uang. Fungsi uang tidak hanya dipergunakan sebagai alat pembayaran, tetapi juga sebagai media penyimpan kekayaan dan bahkan untuk berspekulasi bagi sebagian masyarakat. Pengertian uang tidak terbatas pada uang kartal, yaitu uang kertas maupun logam, tetapi telah berkembang menjadi berbagai bentuk dan variasinya seiring dengan perkembangan pesat di sektor keuangan, dari uang giral, simpanan di bank, kartu kredit, dan sebagainya. Alhasil, perkembangan jumlah uang yang beredar akan berpengaruh langsung terhadap kegiatan ekonomi dan keuangan dalam perekonomian, apakah itu konsumsi, investasi, ekspor-impor, suku bunga, nilai tukar, pertumbuhan ekonomi, dan juga inflasi. Dengan peran seperti ini wajar apabila bank sentral mempunyai tujuan dan diberi tanggung jawab untuk mencapai dan memelihara kestabilan nilai dari mata uang yang diedarkan tersebut. Terlebih lagi pada dunia modern sekarang ketika uang sebagai fiat money, dalam arti bahwa Negara memberikan kewenangan kepada bank sentral untuk menerbitkan dan mengedarkan uang tersebut atas dasar kepercayaan, tanpa adanya kewajiban untuk menyediakan sejumlah emas atau cadangan lain sebagai jaminan dari penerbitan uang tersebut seperti pernah dialami pada jaman standar emas. Karena itu, kestabilan nilai dari mata uang tersebut merupakan kewajiban mendasar bagi bank sentral agar kepercayaan negara dan masyarakat dapat terpelihara.

pegawai negeri baik sipil maupun militer dan masyarakat kecil. Bagi golongan masyarakat ini, yang umumnya mencakup sebagian besar penduduk, harga-harga yang terus membubung menyebabkan kemampuan daya beli untuk memenuhi kebutuhan sehari-hari akan semakin rendah. Demikian pula, inflasi dan nilai tukar yang tidak stabil akan mempersulit dunia usaha dalam perencanaan kegiatan bisnis, baik dalam kegiatan produksi dan investasi maupun dalam penentuan harga barang dan jasa yang diproduksinya.

Berikut ini grafik perkembangan nilai tukar rupiah terhadap USD mulai tahun 1993-2011 adalah:

Grafik 1 Nilai tukar rupiah vs USD tahun 1993-2011.

Sedangkan nilai tukar rupiah terhadap USD tahun 2012 sebesar Rp. 9.380, per Desember tahun 2013 melemah sebesar Rp. 12.230. Untuk tahun 2014 bulan Juni–7 Juli menunjukkan sebagai berikut:

Grafik 2 Nilai tukar rupiah vs USD per 27 juli–27 juli 2014.

Sumber:http://www.seputarforex.com/data/kurs_dollar_rupiah/

Kondisi rupiah yang selalu mengalami fluktuasi terhadap USD yang dipengaruhi oleh berbagai faktor baik internal maupun eksternal yang menuntut bagaimana peran Bank Indonesia untuk menjaga kestabilan rupiah pasca lahirnya Otoritas Jasa Keuangan (OJK). Peran inilah yang membuat penulis tertarik untuk membahasnya dengan judul: “Peran Bank Indonesia Dalam Menjaga Kestabilan Rupiah”.

1.2 Perumusan Masalah

Berdasarkan latar belakang masalah di atas, maka penulis mengajukan perumusan masalah sebagai berikut:

1. Bagaimana Peran Bank Indonesia dalam menjaga kestabilan rupiah pasca lahirnya Otoritas Jasa Keuangan?

2. Kebijakan-kebijakan yang bagaimana untuk menstabilkan rupiah? 1.3 Tujuan Penulisan

Adapun tujuan penulisan karya tulis ini sebagai berikut:

1. Berpartisipasi dalam lomba karya tulis ilmiah Bank Indonesia Campus Knowledge Competition (BI-CKC 2014) yang dilaksanakan oleh Bank Indonesia.

2. Mendalami ilmu pengetahuan tentang tugas Bank Indonesia dalam menjaga `kestabilan rupiah.

3. Memberikan gambaran mengenai bagaimana kebijakan-kebijakan yang dilakukan Bank Indonesia dalam menjaga kestabilan rupiah.

4. Memberikan kesimpulan dan saran tentang konsep kebijakan-kebijakan dalam menjaga kestabilan rupiah.

1.4 Manfaat Penulisan

Manfaat yang bisa penulis peroleh dalam penulisan karya ilmiah ini adalah:

1. Mendapatkan pemahaman konseptual yang lebih mendalam mengenai peran dan kebijakan-kebijakan Bank Indonesia dalam menjaga kestabilan rupiah. 2. Menggambarkan sebuah karya mengenai kebijakan-kebijakan yang dilakukan

oleh Bank Indonesia dalam menjaga kestabilan rupiah.

3. Memberikan informasi kepada para pembaca mengenai peran dan kebijakan-kebijakan yang dilakukan Bank Indonesia dalam menjaga kestabilan rupiah. 4. Sebagai referensi kepustakaan tentang peran dan kebijakan-kebijakan yang

BAB II

TINJAUAN PUSTAKA

2.1 Peran Bank Indonesia

Bank Indonesia memiliki lima peran utama dalam menjaga stabilitas sistem keuangan. Kelima peran utama yang mencakup kebijakan dan instrumen dalam menjaga stabilitas sistem keuangan itu adalah:

1. BI memiliki tugas untuk menjaga stabilitas moneter antara lain melalui instrumen suku bunga dalam operasi pasar terbuka. BI dituntut untuk mampu menetapkan kebijakan moneter secara tepat dan berimbang. Hal ini mengingat gangguan stabilitas moneter memiliki dampak langsung terhadap berbagai aspek ekonomi.

2. BI memiliki peran vital dalam menciptakan kinerja lembaga keuangan yang sehat, khususnya perbankan. Penciptaan kinerja lembaga perbankan seperti itu dilakukan melalui mekanisme pengawasan dan regulasi.

3. BI memiliki kewenangan untuk mengatur dan menjaga kelancaran sistem pembayaran. Bila terjadi gagal bayar (failure to settle) pada salah satu peserta dalam sistem sistem pembayaran, maka akan timbul risiko potensial yang cukup serius dan mengganggu kelancaran sistem pembayaran. Kegagalan tersebut dapat menimbulkan risiko yang bersifat menular (contagion risk) sehingga menimbulkan gangguan yang bersifat sistemik. BI mengembangkan mekanisme dan pengaturan untuk mengurangi risiko dalam sistem pembayaran yang cenderung semakin meningkat. Antara lain dengan menerapkan sistem pembayaran yang bersifat real time atau dikenal dengan nama sistem RTGS (Real Time Gross Settlement) yang dapat lebih meningkatkan keamanan dan kecepatan sistem pembayaran.

4. Melalui fungsinya dalam riset dan pemantauan, BI dapat mengakses informasi-informasi yang dinilai mengancam stabilitas keuangan. Melalui pemantauan secara macroprudential, BI dapat memonitor kerentanan sektor keuangan dan mendeteksi potensi kejutan (potential shock) yang berdampak pada stabilitas sistem keuangan. Melalui riset, BI dapat mengembangkan instrumen dan indikator makroprudential untuk mendeteksi kerentanan sektor keuangan.

Misi, visi, nilai-nilai strategis, dan sasaran strategis BI, Kedudukan BI adalah: Misi

Mencapai dan memelihara kestabilan nilai rupiah melalui pemeliharaan kestabilan moneter dan pengembangan stabilitas sistem keuangan untuk pembangunan nasional jangka panjang yang berkesinambungan.

Visi

Menjadi lembaga bank sentral yang dapat dipercaya (kredibel) secara nasional maupun internasional melalui penguatan nilai-nilai strategis yang dimiliki serta pencapaian inflasi yang rendah dan stabil.

Nilai-Nilai Strategis

Kompetensi - Integritas - Transparansi - Akuntabilitas - Kebersamaan (KITA - Kompak)

Sasaran Strategis

Untuk mewujudkan misi, visi dan nilai-nilai Strategis tersebut, BI menetapkan sasaran strategis jangka menengah panjang, yaitu :

1. Terpeliharanya Kestabilan Moneter

2. Terpeliharanya Stabilitas Sistem Keuangan

3. Terpeliharanya kondisi keuangan Bank Indonesia yang sehat dan akuntabel 4. Meningkatkan efektifitas dan efisiensi manajemen moneter

5. Memelihara SSK : (i) melalui efektifitas pengaturan dan pengawasan bank, surveillance sektor keuangan, dan manajemen krisis serta (ii) mendorong fungsi intermediasi

6. Memelihara keamanan dan efisiensi sistem pembayaran

7. Meningkatkan kapabilitas organisasi, SDM dan sistem informasi

8. Memperkuat institusi melalui good governance, efektivitas komunikasi dan kerangka hukum

9. Mengoptimalkan pencapaian dan manfaat inisiatif Bank Indonesia. Kedudukan Bank Indonesia (BI)

Bank Indonesia adalah bank sentral Republik Indonesia. Sebagai bank sentral, BI mempunyai satu tujuan tunggal, yaitu mencapai dan memelihara kestabilan nilai rupiah. Kestabilan nilai rupiah ini mengandung dua aspek, yaitu kestabilan nilai mata uang terhadap barang dan jasa, serta kestabilan terhadap mata uang negara lain.

Sebagai Lembaga Negara yang Independen

Babak baru dalam sejarah BI sebagai Bank Sentral yang independen dalam melaksanakan tugas dan wewenangnya dimulai ketika sebuah undang-undang baru, yaitu UU No. 23/1999 tentang BI, dinyatakan berlaku pada tanggal 17 Mei 1999 dan sebagaimana telah diubah dengan Undang-Undang Republik Indonesia No. 6/ 2009. Undang-undang ini memberikan status dan kedudukan sebagai suatu lembaga negara yang independen dalam melaksanakan tugas dan wewenangnya, bebas dari campur tangan Pemerintah dan/atau pihak lain, kecuali untuk hal-hal yang secara tegas diatur dalam undang-undang ini.

BI mempunyai otonomi penuh dalam merumuskan dan melaksanakan setiap tugas dan wewenangnya sebagaimana ditentukan dalam undang-undang tersebut. Pihak luar tidak dibenarkan mencampuri pelaksanaan tugas Bank Indonesia, dan BI juga berkewajiban untuk menolak atau mengabaikan intervensi dalam bentuk apapun dari pihak manapun juga.

Status dan kedudukan yang khusus tersebut diperlukan agar BI dapat melaksanakan peran dan fungsinya sebagai otoritas moneter secara lebih efektif dan efisien.

2.2 Peran Bank Indonesia Pasca Lahirnya Otoritas Jasa Keuangan

Sesuai amanat Undang-Undang No. 21 Tahun 2011 tentang OJK, terhitung sejak 31 Desember 2013, mikroprudensial meliputi pengaturan dan pengawasan bank dilakukan OJK. Dengan demikian BI masih memiliki wewenang pengawasan soal prudensial makro seperti stabilisasi sistem keuangan. BI berperan menjaga kestabilan moneter dan pengendalian inflasi.

2.3 Sistem Keuangan

Dalam sistem keuangan tersebut, keberadaan lembaga perbankan khususnya bank umum menjadi sangat penting bahkan merupakan inti dari sistem keuangan setiap negara. Oleh karena itu kesinambungan pelaksanaan pembangunan nasional sangat dipengaruhi oleh kestabilan dan kekuatan sistem keuangan. Hal ini dikarenakan fungsi yang dimiliki bank sebagai lembaga keuangan.

2.4 Kebijakan Makroprudensial

Kebijakan makroprudensial merupakan kebijakan restrukturisasi sebagai kebijakan makro ekonomi yang diinginkan untuk memulihkan kepercayaan masyarakat melalui perlindungan dan penjaminan dana pihak ketiga terutama juga untuk melindungi bank-bank sehat dan akibat penularan bank-bank yang sakit. Dengan sistem pembayaran akan kembali lancar sehingga aktivitas perekonomian dan perekonomian menuju recovery. (Heru Kurnianto Tjahyono). Program ini diawali dengan melakukan pembenahan sistem perbankan Indonesia dari bank-bank yang bermasalah. Bank-bank-bank yang dinilai masih prospektif untuk diupayakan pemulihan kesehatannya (revitalisasi) dan dikembangkan. Dibawah ini langkah-langkah penting yang ditempuh melalui skema restrukturisasi perbankan: (1) Mekanisme landasan hukum berupa undang-undang perbankan (UU No. 10 tahun 1998) sebagai perangkat yang akan menjamin legalitas upaya-upaya yang dilakukan melalui Restrukturisasi Perbankan. Dalam Undang-undang tersebut ditegaskan mengenai pemberian otoritas penuh terhadap BI dalam aspek regulasi dan supervisi. Selain itu peningkatan’share’ kepemilikan asing juga dimungkinkan. Bank-bank nasional melalui ketentuan baru tersebut juga diberikan ijin untuk beroperasi sebagai bank syariah (berdasarkan konsep bagi hasil), (2) Pengambilalihan aset-aset bermasalah dari bank dan menyerahkannya pada institusi khusus yang dibentuk untuk meningkatkan value dari aset tersebut, yaitu (Asset Management Unit). Upaya itu ditujukan untuk mengentaskan bank-bank dari masalah kualitas asset yang buruk karena NPL (Non Performing Liabilitas) bank-bank tersebut dikeluarkan dari neraca bank sehingga bank-bank tersebut tidak dihadapkan pada masalah kewajiban pembentukan cadangan, (3) Melakukan Corporate Restrukturing. Sebaik apapun upaya pemulihan kesehatan perbankan namun jika kondisi dunia usaha tidak ikut dibenahi maka upaya tersebut menjadi sia-sia. Hubungan antara sektor riil (dunia usaha dengan sektor perbankan) adalah ibarat telur dengan ayam. Sektor riil yang tidak produktif tidak dapat memanfaatkan lembaga bank sebagai intermediary institutional.

dari insolvency karena rasio CAR-nya akan meningkat. Namun demikian program rekapitalisasi mensyaratkan penyetoran 20% fresh money dari pemegang saham lama, sebab maksimum penyertaan pemerintah hanya 80%. Dalam skenario tersebut dimungkinkan juga masuknya investor baru baik lokal maupun asing untuk mengambil alih tugas pemegang saham lama jika tidak mampu menyetor 20%, dan (5) Reformasi dalam hal supervisi dan regulasi untuk memperbaiki dan meningkatkan efisiensi dan keefektifan peran dan fungsi bank sentral sebagai pengawas dan pembina bank-bank komersial. Dengan terjadinya seleksi alam melalui program restrukturisasi perbankan tersebut nantinya jelas akan lebih sedikit bank-bank yang beroperasi. Ditinjau dari aspek span of control, kondisi tersebut akan menguntungkan sedikit bank sentral dalam melakukan pengawasan, mengingat keterbatasan SDM yang dimiliki. Dengan demikian, sedikit jumlah bank yang harus diawasi oleh BI diharapkan kualitas kualitas pengawasan akan meningkatkan muaranya adalah peningkatan kualitas dari kinerja bank-bank nasional Indonesia. Ciri-ciri kebijakan ekonomi makroprudensial adalah:

a. Penyaluran kredit perbankan ke sektor yang tepat dan mendatangkan profit yang menjanjikan bagi perbankan.

b. Kebijakan tersebut memerhatikan faktor politik, hukum, dan sosial yang ikut dipengaruhi oleh sektor kebijakan ekonomi melalui naik turunnya suku bunga SBI.

c. Berorientasi kepada stabilitas sektor keuangan yang merata di sektor pemerintah, perbankan, dan masyarakat pengguna jasa keuangan.

d. Adanya rule yang dikomunikasikan di awal penerapan. Namun tetap membuka ruang untuk melakukan diskresi apabila terjadi shock dalam perekonomian.

e. Dimensi time-series, yaitu kebijakan makroprudensial ditujukan untuk menekan risiko terjadinya prosiklikalitas yang berlebihan dalam sistem keuangan. Dalam konteks ini kebijakan makroprudensial harus didesain sedemikian sehingga mampu menghilangkan atau paling tidak memitigasi prosiklikalitas. Prinsipnya adalah bagaimana mendorong institusi keuangan untuk mempersiapkan bantalan (buffer) yang cukup disaat perekonomian sedang baik, yaitu ketika ketidak seimbangan dalam sistem keuangan umumnya terjadi, dan bagaimana menggunakan bantalan tersebut.

2.5 Transmisi Kebijakan Moneter

Penurunan suku bunga yang diperkirakan akan mendorong aktifitas ekonomi dan pada akhirnya inflasi mendorong pekerja untuk mengantisipasi kenaikan inflasi dengan meminta upah yang lebih tinggi. Upah ini pada akhirnya akan dibebankan oleh produsen kepada konsumen melalui kenaikan harga. Mekanisme transmisi kebijakan moneter ini bekerja memerlukan waktu (time lag). Time lag masing-masing jalur bisa berbeda dengan yang lain. Jalur nilai tukar biasanya bekerja lebih cepat karena dampak perubahan suku bunga kepada nilai tukar bekerja sangat cepat. Kondisi sektor keuangan dan perbankan juga sangat berpengaruh pada kecepatan transmisi kebijakan moneter. Apabila perbankan melihat risiko perekonomian cukup tinggi, respon perbankan terhadap penurunan suku bunga BI rate biasanya sangat lambat. Juga, apabila perbankan sedang melakukan konsolidasi untuk memperbaiki permodalan, penurunan suku bunga kredit dan meningkatnya permintaan kredit belum tentu direspon dengan menaikkan penyaluran kredit. Di sisi permintaan, penurunan suku bunga kredit perbankan juga belum tentu direspon oleh meningkatnya permintaan kredit dari masyarakat apabila prospek perekonomian sedang lesu. Kesimpulannya, kondisi sektor keuangan, perbankan, dan kondisi sektor riil sangat berperan dalam menentukan efektif atau tidaknya proses transmisi kebijakan moneter.

2.6. Perkembangan Kebijakan Sistem Nilai Tukar di Indonesia

Berikut ini gambaran perkembangan kebijakan sistem nilai tukar di Indonesia sebagai berikut:

1. Multiple Exchange System (Sistem Nilai Tukar Bertingkat)

Sistem ini dimulai sejak Oktober 1966 hingga Juli 1971. Penggunaan sistem ini dilakukan dalam rangka menghadapi berfluktuasinya nilai rupiah serta untuk mempertahankan dan meningkatkan daya saing yang hilang karena adanya inflasi dua digit selama periode tersebut.

2. Fixed Exchange Rate System (Sistem Nilai Tukar Tetap)

uang lainnya dihitung berdasarkan nilai tukar Rupiah per US Dollar di bursa valuta asing Jakarta dan di pasar internasional. Selama periode tersebut di atas, Indonesia menganut sistem kontrol devisa yang relatif ketat. Para eksportir diwajibkan menjual hasil devisanya kepada BI. Dalam rezim ini tidak ada pembatasan dalam hal pemilikan, penjualan maupun pembelian valuta asing. Sebagai konsekuensi kewajiban penjualan devisa tersebut, maka BI harus dapat memenuhi semua kebutuhan valuta asing bank komersial dalam rangka memenuhi permintaan valuta asing oleh importir maupun masyarakat. Berdasarkan sistem nilai tukar tetap ini, BI memiliki kewenangan penuh dalam mengawasi transaksi devisa. Sementara untuk menjaga kestabilan nilai tukar pada tingkat yang telah ditetapkan, BI melakukan intervensi aktif di pasar valuta asing. Pemerintah Indonesia telah melakukan devaluasi sebanyak tiga kali yaitu yang pertama kali dilakukan pada tanggal 17 April 1970 dimana nilai tukar Rupiah ditetapkan kembali menjadi Rp 378/US Dollar. Devaluasi yang kedua dilaksanakan pada tanggal 23 Agustus 1971 menjadi Rp 415/US Dollar dan yang ketiga pada tanggal 15 November 1978 dengan nilai tukar sebesar Rp 625/US Dollar. Kebijakan devaluasi tersebut dilakukan karena nilai tukar Rupiah mengalami over valuated sehingga dapat mengurangi daya saing produk-produk ekspor di pasar internasional.

3. Managed Floating Exchange Rate (Sistem Nilai Tukar Mengambang Terkendali)

4. Free Floating Exchange Rate System (Sistem Nilai Tukar Mengambang Bebas)

Nilai tukar mengambang bebas, dimana pemerintah tidak mencampuri tingkat nilai tukar sama sekali sehingga nilai tukar diserahkan pada permintaan dan penawaran valuta asing. Penerapan sistem ini dimaksudkan untuk mencapai penyesuaian yang lebih berkesinambungan pada posisi keseimbangan eksternal (external equilibrium position). Tetapi kemudian timbul indikasi bahwa beberapa persoalan akibat dari kurs yang fluktuatif akan timbul, terutama karena karakteristik ekonomi dan struktur kelembagaan pada negara berkembang masih sederhana. Dalam sistem nilai tukar mengambang bebas ini diperlukan sistem perekonomian yang sudah mapan (Eric Yuliana, 2000).

Sistem ini diberlakukan sejak 14 Agustus 1997 hingga sekarang. Dalam sistem ini BI melakukan intervensi di pasar valuta asing karena semata-mata untuk menjaga kestabilan nilai tukar rupiah yang lebih banyak ditentukan oleh kekuatan pasar. Awalnya, penerapan sistem nilai tukar mengambang ini menyebabkan terjadinya gejolak yang berlebihan (overshooting). Misalnya kurs pada tangga 14 Agustus melemah tajam menjadi Rp2.800 per dolar dari posisi Rp2.650 per dolar pada penutupan hari sebelumnya. Banyak faktor yang menyebabkan nilai tukar rupiah terus merosot, mulai dari aksi ambil untung (profit taking) oleh pelaku pasar, tingginya permintaan perusahaan domestik terhadap dolar untuk pembayaran hutang luar negeri yang jatuh tempo, memburuknya perkembangan perbankan nasional.

Tekanan tersebut diakibatkan oleh adanya currency turmoil yang melanda Thailand dan menyebar ke negara-negara ASEAN termasuk Indonesia. Untuk mengatasi tekanan tersebut, BI melakukan intervensi baik melalui spot exchange rate (kurs langsung) maupun forward exchange rate (kurs berjangka) dan untuk sementara dapat menstabilkan nilai tukar Rupiah. Namun untuk selanjutnya tekanan terhadap depresiasi Rupiah semakin meningkat. Dalam rangka menyelesaikan persoalan tersebut, pada bulan November 1997, International Monetary Fund (IMF) masuk ke Indonesia. Namun program pemulihan ekonomi yang dilakukan bersama-sama dengan IMF tidak dengan segera membuahkan hasil. Sampai akhir Desember 1997, nilai tukar rupiah ditutup pada kisaran Rp5.000 per dolar, tetapi pergerakan nilai tukar rupiah semakin tak terkendali hingga mencapai puncaknya pada 22 Januari 1998 dimana kurs mencapai Rp16.000 per dolar AS. Oleh karena itu dalam rangka mengamankan cadangan devisa yang terus berkurang, pada tanggal 14 Agustus 1997, BI memutuskan untuk menghapus rentang intervensi sehingga nilai tukar Rupiah dibiarkan

mengikuti mekanisme pasar.

2.7 Pengertian Kurs atau Valuta Asing (Valas)

Telah kita pahami bahwa uang, yang mencakup setiap alat tukar yang dapat diterima secara umum, adalah merupakan alat yang sangat penting bagi setiap perekonomian modern yang menggantungkan diri pada spesialisasi dan pertukaran. Meskipun demikian, uang menjadi permasalahan yang harus dikendalikan secara ketat oleh pemerintah. Bila kita tinggal di Indonesia, kita menerima rupiah dan membayar dengan rupiah juga, bila anda membuka usaha di Anda membuka usaha di Amerika, anda meminjam uang dollas AS dan membayar gaji karaywan dengan uang dollas AS juga. Mata uang suatu negara diterima secara umum dalam batas negara tersebut, tetapi tidak akan selalu diterima oleh rumah tangga dan perusahaan di negara lain. Pengusaha angkutan umum di Jakarta akan menerima rupiah atas penjualan karcisnya dan bukan dollar AS, dan karyawan Amerika tidak akan menerima gaji mereka dengan rupiah, namun hanya menerima dollar AS.

Pengusaha Amerika akan menuntut pembayaran dengan dollar AS untuk hasil penjualan barang-barang mereka. Mereka memerlukan dollar AS untuk menggaji karyawan, membeli bahan baku dan menginvestasikan kembali atau membagi keuntungannya. Tidak akan ada masalah seandainya mereka menjual barangnya kepada konsumen Amerika, akan tetapi jika mereka menjual barang-barangnya ke Indonesia, orang Indonesia harus menukarkan rupiah dengan dollar AS agar bisa membayar barang-barang tersebut, atau pengusaha Amerika tersebut harus menerima rupiah. Pengusaha ini menerima rupiah hanya jika mereka bisa menukarkan rupiahnya dengan dollar AS yang mereka inginkan. Hal yang sama juga berlaku bagi setiap pengusaha di semua negara. Mereka akhirnya harus menerima pembayaran atas barang-barang mereka yang dijual, dengan mata uang dari negara mereka sendiri. Pada umumnya, perdagangan negara hanya dapat berlangsung jika dimungkinkan menukar mata uang satu negara menjadi mata uang negara lain. Dapat dilakukan dengan berbagai cara meskipun pada hakikatnya hanya menyangkut pertukaran mata uang dan membutuhkan jenis mata uang lainnya.

Sehingga dapat disumpulkan bahwa pembayaran internasional yang memerlukan pertukaran mata uang satu negara dengan negara lain merupakan proses valuta asing. Valuta asing atau sering disebut kurs (exchange rate) adalah harga dimana penduduk kedua negara saling melakukan perdagangan. (Mankiw, 2000). Kurs sering pula dikatakan valas ataupun nilai tukar mata uang suatu negara terhadap mata uang negara lain. Mata uang yang sering digunakan sebagai alat pembayaran dan kesatuan hitung dalam transaksi ekonomi dan keuangan internasional disebut sebagai hard currency, yaitu mata uang yang nilainya relatif stabil dan kadang-kadang mengalami apresiasi atau kenaikan nilai dibandingkan dengan mata uang lainnya.

melakukan transaksi ekonomi dan keuangan internasional dan semakin kuat pula nilai mata uang. (Juniartha R Pinem, 2009:63)

2.8 Hubungan Inflasi, Suku Bunga, Nilai Impor dan Jumlah Uang Beredar dengan Kurs

2.8.1 Hubungan Inflasi dengan Kurs

Nilai tukar dibedakan menjadi dua yaitu nilai tukar nominal dan nilai tukar riil. Nilai tukar nominal menunjukkan harga relatif mata uang dari dua negara, sedangkan nilai tukar riil menunjukkan tingkat ukuran (rate) suatu barang dapat diperdagangan antar negara. Jika nilai tukar riil tinggi berarti harga produk luar negeri relatif mahal. Prosentase perubahan nilai tukar nominal sama dengan prosentase perubahan nilai tukar riil ditambah perbedaan inflasi antara inflasi luar negeri dengan inflasi domestik (prosentase perubahan harga inflasi). Jika suatu negara luar negeri lebih tinggi inflasinya dibandingkan domestik (Indonesia) maka rupiah akan ditukarkan dengan lebih banyak valuta asing. Jika inflasi meningkat untuk membeli valuta asing yang sama jumlahnya harus ditukar dengan rupiah yang makin banyak atau depresiasi rupiah (Herlambang, dkk, 2001:282 dalam Triyono, 2008:156-167).

2.8.2 Hubungan Suku Bunga dengan Kurs

Kebijakan yang dapat digunakan untuk mencapai sasaran stabilitas harga atau pertumbuhan ekonomi adalah kebijakan moneter dengan menggunakan instrumen moneter (suku bunga atau agregat moneter). Salah satu jalur yang digunakan adalah jalur nilai tukar, berpendapat bahwa dengan pengetatan moneter yang mendorong peningkatan suku bunga akan mengakibatkan apresiasi nilai tukar karena adanya pemasukan modal dari luar negeri (Arifin, 1998:4 dalam Triyono, 2008:156-167).

2.8.3 Hubungan Nilai Impor dengan Kurs

Di dalam pasar bebas perubahan kurs tergantung pada beberapa faktor yang mempengaruhi permintaan dan penawaran valuta asing. Bahwa valuta asing diperlukan guna melakukan transaksi pembayaran ke luar negeri (impor). Makin tinggi tingkat pertumbuhan pendapatan (relatif terhadap negara lain) makin besar kemampuan untuk impor makin besar pula permintaan akan valuta asing. Kurs valuta asing cenderung meningkat dan harga mata uang sendiri turun. Demikian juga inflasi akan menyebabkan impor naik dan ekspor turun kemudian akan menyebabkan valuta asing naik. (Nopirin, 1997:148 dalam Triyono, 2008:156-167).

2.8.4 Hubungan Jumlah Uang Beredar dengan Kurs

masyarakat membelanjakan kelebihan ini, misanya untuk impor atau membeli surat-surat berharga luar negeri sehingga terjadi aliran modal keluar, yang berarti permintaan akan valuta asing akan naik sedangkan permintaan mata uang sendiri akan turun (Nopirin, 1997:222). Jika pemerintah menambah uang yang beredar akan menurunkan tingkat bunga dan merangsang investasi keluar negeri sehingga terjadi aliran modal keluar pada gilirannya kurs valuta asing akan naik (apresiasi). Dengan menaiknya penawaran uang atau jumlah uang yang beredar akan menaikkan harga barang yang diukur dengan (term of money) sekaligus akan menaikkan harga valuta asing yang diukur dengan mata uang domestik (Herlambag, dkk, 2001 dalam Triyono, 2008:156-167).

2.9 Mekanisme Transaksi Kurs (Valuta Asing)

Istilah valuta asing mengacu pada mata uang asing aktual atau berbagai klaim atasnya, seperti depostio bank atau surat sanggup bayar yang diperdagangkan. Nilai tukar valuta asing adalah harga dimana harga dimana pembelian dan penjualan valuta asing berlangsung, nila tukar merupakan jumlah mata uang dalam negeri yang harus dibayarkan untuk memperoleh satu unit mata uang asing. Sebagi contoh, bila seseorang harus menyerahkan Rp. 2.000 untuk memperoleh $1, ini berarti bahwa nilai tukarnya adalah 2.000.

Kenaikan harga valuta asing (atau kenaikan nilai tukar) disebut depresiasi atau mata uang dalam negeri. Mata uang asing menjadi lebih mahal, ini berarti nilai relative mata uang dalam negeri merosot. Turunnya harga valuta asing (atau turunnya nila tukar) disebut apresiasi mata uang dalam negeri. Mata uang asing menjadi lebih murah, ini berarti nilai relative mata uang dalam negeri meningkat. Misalnya, bila nilai dollar AS terhadap rupiah naik dari Rp. 2.000 menjadi Rp.2.500 (dengan kata lain, nilai rupiah terhadap dollar AS merosot), dikatakan bahwa rupiah mengalami depresiasi dan dollar AS terapresiasi.

Mekanisme transaksi valuta asing berlangsung dengan berbagai cara. Salah satunya kita misalkan seorang pengusaha Indonesia ingin membeli seperangkat computer Amerika untuk dijual di Indonesia. Pengusah Amerika yang membuat computer tersebut meminta pembayaran dalam bentuk mata uang dollar AS. Bila perangkat computer tersebut dihargai $30.000, si pengusaha Indonesia akan pergi ke banknya membeli selembar cek senilai $30.000, dan akan mengirim cek tersebut ke penjual Amerika. Kita misalkan, bahwa untuk ini diperlukan uang sebesar Rp. 50.000.000. (Nilai tukar dalam transaksi ini adlaah $1 = Rp.1.666,67, atau Rp. 1 = $0,0006). Perusahaan Amerika tadi kemudian menyimpan ceknya di bank. Sekarang, misalnya dalam waktu yang bersamaan pengusaha Amerika ingin membeli 10 set kursi rotan Indonesia untuk dijual di Amerika. Bila satu set kursi rotan ini berharga Rp. 5.000.000, pengusaha Indonesia ini harus menerima rupiah sebesar Rp.50.000.000. Untuk importir Amerika tadi pergi ke banknya, menulis cek atas rekeningnya sebesar $30.000 dan menerima cek yang ditarik dari bank komersial di Indonesia sebesar Rp. 50.000.000. Cek ini kemudian dikirimkan ke Indonesia dan disimpan di bank yang ada dalam di Indonesia.

BAB III

METODE PENULISAN

3.1 Jenis Data

Penulisan karya tulis ini, penulis membutuhkan data kualitatif dan data kuantitatif. Data kualitatif berupa kebijakan-kebijakan yang dilakukan untuk menjaga kestabilan harga seperti visi, misi, nilai-nilai strategis, sasaran strategis, peran BI, sistem keuangan, kebijakan makroprudensial, dan perkembangan sistem kebijakan nilai tukar di Indonesia, sedangkan data kuantitatif berupa perkembangan nilai tukar rupiah terhadap dollar AS.

3.2 Metode Pengumpulan Data

Penulisan karya tulis ilmiah ini menggunakan data sekunder berupa kepustakaan yang berasal dari literatur keilmuan, makalah, jurnal penelitian, data-data yang berasal website http://www.bi.go.id, kurs terhadap dollar AS terkini dan artikel-artikel yang berhubungan dengan masalah kebijakan-kebijakan untuk menstabilkan rupiah.

3.3 Metode Analisis Data

Penulis menggunakan metode analisis data deskriptif kualitatif. Hal ini dilakukan untuk memahami secara lebih mendalam tentang kebijakan-kebijakan yang dilakukan oleh BI untuk menjaga kestabilan rupiah.

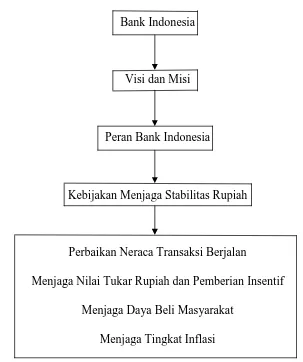

3.4 Kerangka Pikir

Bank Indonesia

Visi dan Misi

Peran Bank Indonesia

Kebijakan Menjaga Stabilitas Rupiah

Perbaikan Neraca Transaksi Berjalan

Menjaga Nilai Tukar Rupiah dan Pemberian Insentif

Menjaga Daya Beli Masyarakat

Menjaga Tingkat Inflasi

BAB IV

HASIL DAN PEMBAHASAN

4.1 Peran Bank Indonesia Pasca Lahirnya Otoritas Jasa keuangan

Disyahkannya Undang-Undang Nomor 21 tahun 2011 tentang OJK, terhitung sejak tanggal 31 Desember 2013, pengaturan dan pengawasan bank dilakukan oleh OJK, dengan demikian BI akan fokus pada pengendalian inflasi dan pengawasan kebijakan makroprudensial dan kebijakan moneter meliputi stabilitas moneter termasuk menjaga kestabilan nilai rupiah serta mengatur sistem pembayaran. Mulai tahun 2014 sejak OJK berdiri, BI memiliki misi dan visi beserta nilai-nilai strategis yang baru ini, BI harus menjadi pengawal perekonomian makro Indonesia, sehingga resillient terhadap segala situasi dan kondisi perekonomian global. Dalam menjalankan tugasnya menjaga kestabilan moneter dihadapkan pada tantangan tak ringan. Misalnya potensi keterlambatan respons kebijakan dalam penanganan krisis antara lain fungsi lender of the last resort karena bisa saja Bank Indonesia kesulitan mendeteksi secara awal munculnya masalah di sistem keuangan. Tak hanya itu, penerapan kebijakan moneter akan kurang efektif karena tak punya kewenangan menjatuhkan sanksi. Sementara tak terintegrasinya kebijakan moneter dan pengawasan bank dalam mitigasi risiko keuangan akan menimbulkan dampak buruk sehingga transmisi kebijakan moneter pun bisa salah sasaran karena BI tidak memiliki informasi yang utuh, akurat, dan harian terhadap perilaku dan denyut nadi bank-bank. Hal itu tentu bisa diatasi dengan baik sehingga sehingga BI bisa lebih fokus mengatur kebijakan moneter dengan makroprudensialnya dan OJK dengan mikroprudensial nya. Salah satunya, Gubernur BI dan Ketua OJK setidaknya harus satu gelombang yang sama. Sungguh sangat bahaya jika terjadi perbedaan gelombang, maka akan terjadi kiamat perbankan dan membuat negara harus melakukan banyak talangan (bail out) untuk bank yang kesulitan saat kritis (Eko B Supriyanto, 2014).

sama dengan stakeholder eksternal dan internal demi kepentingan bersama (http://www.bi.go.id)

4.2 Kebijakan-Kebijakan Untuk Menstabilkan Rupiah

Melemahnya rupiah berlangsung sejak awal tahun 2012 lalu, jadi sudah hampir 2 tahun. Nilai tukar rupiah terhadap dollar AS dalam kurs tengah BI pada tanggal 8 April 2014 bergerak melemah ke angka Rp.11.309 per dollar AS kemudian bergerak melemah 33 poin ke angka Rp.11.342 per dollar AS (http://www.republika.co.id/berita/ekonomi/makro). Banyak faktor yang menyebabkan nilai tukar rupiah terhadap dollar AS melemah adalah sebagai berikut: faktor eksternal antara lain permintaan dollar AS sangat tinggi di pasar, pemerintah AS cenderung menahan asetnya dan tidak mau melepas ke pasar, sedangkan faktor internal antara lain: adanya isu redenominasi yang kurang disosialisasi sehingga membuat pasar panik, neraca perdagangan yang defisit, anggaran defisit, situasi politik dan keamanan suatu negara. Beberapa bulan belakangan ini rupiah cenderung melemah dan sebaliknya dollar AS menguat, terkait dengan kondisi finansial ini, pemerintah cepat tanggap dalam merespon rupiah yang terus melemah dengan mengeluarkan 4 kebijakan yang bertujuan menyelamatkan ekonomi bangsa kita. Empat kebijakan tersebut adalah:

1. Perbaikan neraca transaksi perjalanan

2. Menjaga nilai tukar rupiah, dan pemberian insentif 3. Menjaga daya beli masyarakat, dan

4. Menjaga tingkat inflasi

4.2.1 Perbaikan Neraca Transaksi Perjalanan

Neraca perdagangan yang defisit terjadi karena salah satunya dipengaruhi oleh impor migas besar dan harga minyak mentah yang terus naik. Impor migas dilakukan untuk memenuhi kebutuhan migas di dalam negeri dengan membeli dalam mata uang dollar AS dan juga harga minyak mentah terus naik. Defisit anggaran terjadi karena asumsi pemerintah pada tahun 2013 sekitar Rp.9.300 per dollar AS, padahal saat ini sudah menyentuh level Rp.12.000 per dollar AS. Untuk mengadakan perbaikan neraca transaksi perjalanan, maka yang harus dilakukan antara lain adalah merevisi asumsi nilai tukar rupiah terhadap dollar AS yang ada di APBN, berusaha mencapai target pertumbuhan ekonomi, bila tidak tercapai maka pertumbuhan ekonomi direvisi agar defisit tidak terlalu besar, mendorong peningkatan ekspor barang ke luar negeri sehingga terjadi surplus perdagangan luar negeri yang pada akhirnya akan memperbaiki defisit neraca transaksi perjalanan, pemerintah dalam hal ini pertamina sebagai operator migas untuk membeli migas di luar negeri sebaiknya dilakukan secara langsung tanpa melalui pihak ketiga sehingga harga migas tidak membengkak, selama ini pihak pertamina membeli migas di luar negeri melalui pihak ketiga, kurangi ketergantungan impor barang dan bahan baku terhadap minyak mentah dan bahan bakar minyak dengan energi terbarukan dan konversi minyak ke gas, mencari sumber dana lain untuk menutupi defisit neraca perdagangan dengan cara misalnya menjual surat utang negara (SUN) dengan nilai dan jumah tertentu serta tingkat suku bunga yang bersaing.

4.2.2 Menjaga Nilai Tukar Rupiah dan Pemberian Insentif

Ada beberapa kebijakan yang harus dilakukan untuk menjaga rupiah agar tetap stabil antara lain:

1. Kebijakan moneter menggunakan mata uang rupiah sebagai amanat Undang-Undang No. 7 tahun 2011 tentang Mata Uang.

setiap transaksi yang mempunyai tujuan pembayaran; penyelesaian kewajiban lainnya yang harus dipenuhi dengan uang dan/atau transaksi keuangan lainnya yang dilakukan di wilayah negara kesatuan republik Indonesia. Sedangkan pasal 21 ayat (2) menyebutkan kewajiban sebagaimana yang dimaksud pada pasal 21 (1) tidak berlaku bagi transaksi tertentu dalam rangka pelaksanaan anggaran pendapatan dan belanja negara; penerimaan atau pemberian hibah dari atau ke luar negeri; transaksi perdagangan internasional; simpanan di bank-bank dalam bentuk valuta asing; atau transaksi pembiayaan internasional. Bank Indonesia harus mendukung langkah pemerintah melarang penggunaan mata uang dollar AS untuk transaksi di Wilayah Indonesia termasuk kawasan pelabuhan Tanjung Priok Jakarta. Hal ini semata-mata untuk menegakkan aturan pemerintah khususnya Undang-Undang No. 7 tahun 2011 tentang Mata Uang. Kebijakan menggalakkan penggunaan mata uang rupiah di Indonesia khususnya. Pelabuhan sebagai upaya untuk mengatasi meningkatnya penggunaan dollar AS atau dollarisasi di setiap transaksi domestik. Selama ini selain pelabuhan yang menggunakan dollas AS untuk setiap transaksinya, dalam hal penjualan tiket perjalanan internasional, pembayaran tarif hotel bintang lima juga menggunakan dollar AS. Butuh ketegasan pemerintah untuk menjalankan undang-undang mata uang tersebut. Kebijakan moneter dalam undang-undang-undang-undang mata uang tersebut dalam aturan turunan sebagai landasan teknis agar aturan undang-undang tersebut bisa berjalan efektif, misalnya perdagangan mana saja yang harus menggunakan rupiah dan mana yang sudah tidak bisa menggunakan rupiah.

2. Pembatasan dan pengawasan utang luar negeri baik untuk pemerintah maupun pihak swasta dalam bentuk dollar AS, ketiga utang luar negeri masuk ke Indonesia sebaiknya sudah dikonversikan ke kurs rupiah; bukan cash in nya dalam dollar AS. Karena selama ini jumlah utang luar negeri baik pemerintah dan perusahaan swasta yang semakin besar sehingga membutuhkan dollar AS untuk membayar angsuran pokok plus bunga pinjaman saat jatuh tempo, faktor inilah yang menjadi dominan rupiah terapresiasi (melemah) terhadap dollar AS.

4. Sudah saatnya dilakukan transaksi lindung nilai terhadap transaksi valuta asing.

Nilai tukar rupiah bergerak fluktuatif, nilai tukar rupiah sempat menyentuh Rp. 12.103 per dollar AS pada tanggal 27 Juni 2014 (Kompas, 4 Juli 2014). Sesuai fundamentalnya, pelemahan rupiah sebenarnya bisa diprediksi karena sedang terjadi repatriasi keuntungan perusahaan asing dan pembayaran utang luar negeri, setelah itu nilai tukar rupiah biasanya kembali menguat. Agar perusahaan milik negara tidak mengalami risiko nilai tukar, sebenarnya bisa mengamankan transaksi valuta asing atau disebut transaksi lindung nilai (hedging). Misalnya untuk keperluan impor minyak yang mencapai 3 milyar dollar AS atau sekitar 34,6 triliun per bulan. Transaksi lindung nilai untuk mengurangi risiko akibat fluktuasi nilai tukar rupiah bisa dilakukan perusahaan dengan bank, bank dengan bank, ataupun bank dengan bank Indonesia. Melalui transaksi ini, disepakti harga dollar AS pada suatu masa saat pembeli akan menggunakannya. Transaksi ini akan memberikan kepastian kepada pembeli sehingga pembeli tidak harus berburu dollar di pasar spot. Transaksi lindung nilai menjadi model penting bagi Indonesia karena transaksi valas masih sedikit atau dangkal dalam istilah pasar uang. Di pasar keuangan yang dangkal, permintaan dollar AS dalam jumlah besar pada satu waktu akan melemahkan nilai tukar mata uang domestik. Transaksi valuta asing di Indonesia sekitar 5 miliar dollar AS per hari, sedangkan di Malaysia sudah 11 miliar dollar AS. Thailand sekitar 13 miliar dollar AS dan Singapura mencapai 300 miliar dollar AS per hari. Indonesia juga bergantung pada aliran masuk modal asing melalui portofolio. Investasi portofolio melonjak dari 2,76 miliar dollar AS per triwulan I-2013 menjadi 8,971 miliar dollar AS pada triwulan I-2014. Jumlah itu jauh lebih tinggi dibandingkan investasi langsung melalui penanaman modal asing yang hanya naik dari 3,842 miliar dollar AS pada triwulan I-2013 menjadi 4,527 miliar dollar AS pada triwulan I-2014. Ketergantungan Indonesia terhadap dana jangka pendek melalui portofolio ini berisiko. Uang panas (hot money) itu akan mudah keluar, jika ada sentimen negatif. Transaksi lindung nilai juga bisa digunakan untuk fluktuasi suku bunga atau kombinasi fluktuasi nilai tukar dan suku bunga. (Kompas, berita ekonomi, 4 Juli 2014).

4.2.3 Menjaga Daya Beli Masyarakat

tingkat konsumsi rumah tangga. Karena itu, kebijakan komoditas yang menyangkut hajat hidup orang banyak memerlukan persiapan yang matang tidak hanya terkait penentuan kebijakannya, tetapi juga koordinasi, mekanismenya, prosedur, distribusi hingga sosialisasi. Pemerintah akan menerapkan strategi menjaga daya beli masyarakat untuk merealisasikan target pertumbuhan ekonomi Indonesia di rentang 6,4-6,9% sesuai APBN 2014. Dalam gross domestic bruto (GDP) pertumbuhan ekonomi terbesar itu konsumsi rumah tangga sebesar 55%. Untuk mendorong konsumsi rumah tangga ada dua cara yakni inflasi terkendali dan daya beli terjaga. Pemerintah akan terapkan keep buying strategy (strategi daya beli), apabila daya beli masyarakat tetap terjaga maka produksi terjaga, tenaga kerja tetap terserap dan masyarakat memperoleh pendapatan yang bisa dibelanjakan, jadi ini efek berkelanjutan. Strategi daya beli antara lain akan dilakukan dengan menyiapkan stimulus pasar antara lain berupa insentif pajak buat asosiasi dan industri yang tidak melakukan pemutusan

hubungan kerja (PHK).

(http://www.antaranews.com/berita/391251/pemerintah-akan-terapkan-strategi-jaga-daya-beli).

Sebagai ilustrasi, terkait keputusan korporasi PT Pertamina (Persero) yang secara serentak menaikkan harga elpiji non subsidi kemasan 12 kg dengan rata-rata kenaikan di tingkat konsumen sebesar Rp 3.959/kg per 1 Januari 2014, keputusan yang diambil melalui mekanisme RUPS itu telah mengikuti aturan perundang-undangan dan rambu-rambu sebagaimana yang mengatur Perseroan Terbatas. Keputusan ini pun didasari pertimbangan temuan Badan Pemeriksa Keuangan (BPK) yang melaporkan adanya kerugian Pertamina yang mencapai Rp. 7,7 triliun. Namun demikian, Pemerintah memandang perlunya melihat secara utuh dan komprehensif dampak sosial-ekonomi dari penyesuaian harga tersebut. Atas dasar ini, Pemerintah sebagaimana disampaikan oleh Presiden Susilo Bambang Yudhoyono: “menginstruksikan Pertamina dan Kementerian BUMN segera melakukan RUPS dalam 1 x 24 jam untuk mengkaji kembali kebijakan penyesuaian harga gas elpiji 12 kg”. Prinsipnya penyesuaian harga gas yang telah diambil Pertamina diharapkan dapat mempertimbangkan kondisi masyarakat utamanya daya beli masyarakat dan sektor usaha mikro, kecil dan menengah. Hal ini menjadi penting karena masyarakat saat ini sedang melakukan penyesuaian akibat kenaikan BBM bersubsidi dan tarif dasar listrik yang terjadi sepanjang 2013.

kondisi riil masyarakat, (4) Kebijakan harga gas elpiji perlu memperhatikan situasi ekonomi domestik khususnya ditengah kerja keras Pemerintah dalam mengendalikan inflasi, dan (5) Mencari titik temu dan solusi yang optimal dengan memperhatikan pertimbangan-pertimbangan di atas tentunya dengan memperhatikan ruang gerak Pertamina sendiri. Alternatif strategi mengatasi temuan BPK, perlu dilakukan dan dikonsultasikan dengan pihak-pihak terkait. Iterasi diskusi dan konsultasi yang matang akan melahirkan keputusan yang lebih optimal (pareto optimum). Keputusan pemerintah selaku pemegang saham 100 persen itu PT Pertamina itu melewati demarkasi yang diberikan kepada PT Pertamina dalam melakukan aksi korporasi. Namun pada kondisi tertentu demarkasi wewenang yang proporsional bisa dihadirkan dengan lebih matang, lebih baik, dan lebih komprehensif melalui persiapan yang holistik. Di satu sisi kewenangan Pertamina dalam melakukan aksi korporasi sudah benar namun mengingat komoditas ini adalah komoditas strategis maka perluan analisis mendalam khsusunya terkait dampak sosial-ekonomi dari kebijakan tersebut, pada titik ini, langkah Pemerintah menjadi sangat penting untuk memastikan kebijakan apa pun yang ditempuh adalah pilihan terbaik bagi seluruh elemen bangsa.

(http://www.setkab.go.id/berita-11663-soal-harga-elpiji-firmanzah-pemerintah-berkepentingan-menjaga-daya-beli-masyarakat.html). 4.2.4 Menjaga Tingkat Inflasi

kedua pasca kenaikan, tetapi minggu ketiga dan keempat yang merupakan berbarengan dengan hari mendekati lebaran. Selain itu tahun ajaran baru di bulan Juli, kenaikan gaji ke-13 PNS serta ancaman badai El-Nino turut menjadi faktor lain yang mengancam stabilitas inflasi di bulan Juli ini. Untuk itu peran kordinasi BI dan Pemerintah harus tetap intens untuk mengawal stabilitas inflasi menjelang lebaran di bulan Juli ini. Kecenderungan inflasi di bulan Ramadhan, Lebaran dan atau tahun ajaran baru terjadi karena sisi permintaan pasar sedang melonjak (Demand Full Inflation). Tingkat harga dapat dipastikan akan bergerak naik ketika permintaan ini semakin tinggi. Oleh karena itu, antisipasi pemerintah seperti yang sudah dilakukan sebelumnya harus tetap dijaga kordinasi bersama dengan BI dalam proses pengendalian inflasi. Titik akumulasi terjadinya permintaan yang semakin tinggi dan peredaran uang yang semakin besar adalah di H-7 lebaran, dimana arus mudik yang semakin tinggi serta kebutuhan bahan-bahan pokok yang semakin besar akan terjadi. Disinilah sistem kontrol pemerintah dan BI yang harus terjaga. Oleh karena itu ada beberapa hal yang patut menjadi fokus, baik pemerintah maupun BI sebagai pemegang kebijakan moneter untuk menjaga stabilitas inflasi dan harga konsumen di H-7 lebaran:

1. Memastikan Distribusi Barang tetap aman sampai ke pasar, karena selama bulan Juni-Juli ini tidak ada ancaman serius terhadap ketersediaan barang, kecuali ada pihak yang bermain curang dengan menimbunnya. Oleh karena itu peran pemerintah pusat-daerah untuk menjamin barang-barang pokok ini aman sampai ke pasar konsumen.

2. Sisitem Kontrol Harga, penerapan sistem ini juga harus intens mengawal pengendalian harga di masyarakat, jangan karena asumsi seperti kenaikan TDL, gagal panen dan sebagainya membuat harga tidak terkendali tanpa ada kontrol dari pihak terkait, apalagi menjelang lebaran, rentan harga akan megalami kenaikan dan sering kali tidak terkendali.

3. Operasi Pasar, operasi pasar barang tertentu wajib dilaksanakan oleh pemerintah khususnya oleh kementrian perdagangan. Beberapa barang tentu wajib di kontrol jika sewaktu-waktu mengalami kekurangan pasokan di pasar, untuk itu operasi pasar terhadap barang tertentu, terutama barang kebutuhan pokok wajib dilaksanakan oleh pemerintah.

5. Intensifitas kordinasi BI dengan TPID di perkuat, TPID sebagai tim pengendali inflasi di daerah harus tetap intensif memantau pergerakan inflasi di daerahnya. Koordinasi yang intensif dengan BI sebagai pemangku kebijakan moneter juga harus terus dilakukan untuk proses pengendalian inflasi ini agar tidak ada daerah yang luput dari pengamatan dan menyebabkan efek domino bagi daerah-daerah lainnya.

6. Pengaturan sistem transportasi mudik, H-7 lebaran merupakan wal dari arus mudik dan kemungkinan akan mencapai puncaknya pada H-3 lebaran. Dapat dipastikan permintaan akan BBM sebagai akibat dari arus transportasi yang tinggi akan terjadi. Oleh karena itu, kebijakan pengaturan sistem transportasi ini patut juga menjadi fokus, agar sumbangsih permintaan akan BBM tidak turut serta menjadi asumsi kenaikan laju inflasi.

BAB V

PENUTUP

5.1 Kesimpulan

Setelah membahas penulisan karya tulis ilmiah ini dengan judul: “Peran BI Dalam Menjaga Kestabilan Rupiah”, maka penulis menarik beberapa kesimpulan sebagai berikut:

1. Pengawasan bank di Indonesia selama ini dilakukan oleh BI, dengan lahirnya Undang-Undang No. 21 Tahun 2011 tentang OJK, terhitung sejak 31 Desember 2013 fungsi pengawasan bank, lembaga keuangan non bank dan pasar modal dilakukan sepenuhnya oleh OJK dan diharapkan mampu mempermudah pengawasan deteksi masalah-masalah yang bisa terjadi pada lintas sektor industri lembaga keuangan. Dengan demikian BI masih memiliki wewenang pengawasan soal makroprudensial seperti stabilitas sistem keuangan dan mengatur sistem pembayaran. BI berperan menjaga kestabilan moneter, mengatur sistem pembayaran dan pengendalian inflasi.

2. Koordinasi OJK, BI, Lembaga Penjamin Simpanan serta Kementrian Keuangan sangat penting dalam menyelesaikan masalah-masalah khusus. 3. Perlu perhatian dalam mengefektifikan fungsi stabilitator moneter BI pada

saat BI bukan lagi sebagai regulator mikroprudensial.

4. Pemerintah mengeluarkan empat kebijakan untuk merespon rupiah yang terus melemah, yaitu perbaikan neraca transaksi perjalanan, menjaga nilai tukar rupiah, dan pemberian insentif, menjaga daya beli masyarakat dan menjaga tingkat inflasi.

5. Pemerintah harus tegas dalam melaksanakan undang-undang no. 7 tahun 2011 tentang mata uang dan mengeluarkan aturan turunannya hal pemakaian mata uang rupiah di seluruh Indonesia dalam transaksi pembayarannya dan/atau transaksi keuangannya agar rupiah tetap stabil. 5.2 Saran Yang Direkomendasikan

Berdasarkan kesimpulan di atas, maka penulis memberikan beberapa saran rekomendasi sebagai berikut:

1. BI memiliki wewenang pengawasan soal makroprudensial dan OJK berwewenang soal mikroprudensial, inilah yang menjadi tantangan bagi BI dalam menjalankan kebijakan moneternya tanpa mikroprudensial. Oleh karena itu Gubernur BI dan ketua OJK harus berkoordinasi dan bekerja sama dalam satu gelombang yang sama.

DSR mencapai 54%, dan pada triwulan I-2014, DSR mencapai 46% , DSR mengindikasikan kemampuan negara untuk membayar utang, semakin tinggi DSR semakin rendah kemampuan sebuah negara membayar utang, sebagai solusinya lindung nilai (hedging) harus digunakan (Kompas, 4 Juli 2014). Utang luar negeri inilah dominan membuat rupiah terapresiasi (melemah), karena butuh dollar AS dalam yang besar untuk melunasi pembayaran pokok utang dan pembayaran bunga pinjaman saat jatuh tempo.

3. Setiap warga negara termasuk para pejabat pemerintah dan pengusaha sebaiknya menyimpan uangnya di bank-bank pemerintah maupun bank swasta dalam rupiah, kalau menyimpan dalam bentuk dollar AS sebaiknya ditentukan dengan limit tertentu sehingga jumlah uang dollar AS yang beredar di Indonesia dalam jumlah yang relatif kecil. Bila perlu pengusaha yang selalu menggunakan rupiah dalam transaksi perdagangan/keuangan dengan jumlah maksimal dan menggunakan dollar AS dalam jumlah yang minim diberikan insentif pajak.

Daftar Pustaka

Basri, Chatib, 2014. Pemerintah Akan Terapkan Strategi Jaga daya beli. (http://www.antaranews.com/berita/391251/pemerintah-akan-terapkan-strategi-jaga-daya-beli) (07 Juli 2014)

Firmansyah, 2014. Menjaga Daya Beli Masyarakat.

(http://www.setkab.go.id/berita-11663-soal-harga-elpiji-firmanzah-pemerintah-berkepentingan-menjaga-daya-beli-masyarakat.html) (09Juli 2014)

Grafik Nilai tukar rupiah vs USD per 27 juli–27 juli 2014.

(http://www.seputarforex.com/data/kurs_dollar_rupiah/) (02 Juli 2014).

Kompas. 4 Juli, 2014. Transaksi Lindung Nilai, Kompas, hlm. 17.

Kompas. 4 Juli, 2014. Ekonomi Tumbuh 5,6 Persen, Kompas, hlm. 20.

Menjaga Stabilitas Inflasi, 2014.

(http://ekonomi.kompasiana.com/moneter/2014/07/02/menjaga-stabilitas-inflasi-di-h-7-lebaran-671075.html)(10 Juli 2014)

Pinem, Juniartha R. 2009. Skripsi: Analisa Pengaruh Ekspor, Impor, dan Kurs Nilai Tukar Terhadap Cadangan Devisa Indonesia. Universitas Sumatera Utama (USU) Medan.

Perkembangan Kebijakan Sistem Nilai Tukar di Indonesia, 2012.

(http://shootingstance.wordpress.com/2012/12/31/perkembangan-kebijakan-sistem-nilai-tukar-di-indonesia/). (12Juli 2014).

Ramadani, DW dan Dedi Rahman. 2013. Integrasi Pemeliharaan Sistem Keuangan oleh Bank Indonesia Melalui Implementasi Kebijakan Makroprudensial.http://www.academia.edu(08 Juli 2014)

Segara, Tirta. 2014. Defisit Penyebab Nilai Tukar Lemah. http://www.republika.co.id/berita/ekonomi/makro/14/06/05n6pllv-defisit-penyebab-nilai-tukar-lemah (06Juli 2014).

Supriyanto, Eko B. 4 Maret, 2014. OJK dan Pengawasan Bank Kompas, hlm. 1-5 Triyono, 2008. Analisa Perubahan Kurs Rupiah Terhadap Dollar Amerika. Jurnal

Ekonomi dan Pembangunan Vol. 9, No. 2, Desember 2008: hal.156-167 Undang-Undang No. 7 Tahun 2011 Tentang Mata Uang

Undang-Undang No. 21 Tahun 2011 Tentang Otoritas Jasa Keuangan