BAB 10

Permintaan dan Penawaran Uang serta Kebijakan Moneter

______________________________________________________________________Satuan Acara Perkuliahan 10

Sub Pokok Bahasan: Teori Permintaan Uang Teori Penawaran Uang Keseimbangan Pasar Uang (Kurva LM) Kebijakan Moneter Deskripsi Singkat :

Dalam bab ini mahasiswa akan belajar lebih mendalam tentang permintaan dan penawaran uang, serta kebijakan pemerintah dalam mempengaruhi permintaan dan penawaran uang dalam perekonomian yang dikenal dengan kebijakan moneter. Uraian dimulai dari teori permintaan dan penawaran uang dalam perekonomian. Di bagian selanjutnya, uraian dilanjutkan dengan peranan pemerintah dalam mempengaruhi keseimbangan permintaan dan penawaran uang melalui kebijakan moneternya. Di sub bagian ini juga kan dijelaskan dampak kebijakan moneter terhadap permintaan dan penawaran uang serta perekonomian secara makro.

Kegiatan Belajar – Mengajar:

1. Dosen menjelaskan pokok, sub pokok dan TIK pertemuan

2. Dosen menjelaskan materi dengan memberi kebebasan mahasiswa langsung menyanggah/bertanya saat ada materi yang kurang dimengerti. Saat memberi contoh soal, dosen memberi langkah-langkah penyelesaian dan mahasiswa yang harus menyelesaikannya dalam diskusi kelompok kecil di kelas.

3. Di akhir perkuliahan, dosen memberikan latihan/tugas.

Dengan membaca bab ini, pembaca diharapkan dapat menjelaskan: Teori dan fungsi permintaan danpenawaran uang

Keseimbangan pasar uang secara matematis

maupun grafis

Faktor-faktor yang mempengaruhi

10.1. TEORI PERMINTAAN DAN PENAWARAN UANG

10.1.1. Teori Permintaan Uang

Permintaan uang secara sederhana didefinisikan sebagai seberapa besar jumlah uang yang dibutuhkan masyarakat untuk memenuhi kebutuhan riilnya. Ada dua teori permintaan uang yang terkenal yaitu, teori permintaan uang Klasik dan Kueynesian. Berikut adalah penjelasan masing-masing:

Teori Permintaan Uang Klasik

Menurut pandangan Klasik, fungsi uang hanyalah sebagai alat tukar. Karena itu jumlah uang yang diminta akan berbanding proporsional dengan tingkat output atau pendapatan. Jumlah uang yang dipegang masyarakat akan menjadi daya beli, yaitu nilai nominal dibandingkan tingkat harga (real money balance). Selain itu, karena hanya berfungsi sebagai alat tukar maka uang bersifat netral (money netrality) artinya uang hanya mempengaruhi tingkat harga. Pendapat tersebut dinyatakan dalam persamaan kuantitas uang Klasik yaitu:

M.V = P.T dimana:

M = jumlah uang yang diminta V = velositas uang

P = tingkat harga umum T = jumlah unit transaksi

Velositas uang merupakan konsep yang menunjukkan berapa kali dalam setahun uang berputar di dalam sebuah perekonomian. Dalam jangka pendek, kecepatan uang beredar dianggap tetap.

Sebagai misal, dalam sebuah perekonomian yang hanya memproduksi mobil, dalam setahun dihasilkan 10.000 unit mobil (T). Jika harga per unit mobil Rp. 600 juta (P) sedangkan velositas uang adalah 12 kali setahun, maka berapa jumlah uang yang diminta/dibutuhkan masyarakat (M)?

Untuk menjawabnya, kita menggunakan rumus menghitung jumlah uang yang diminta seperti tertulis sebelumnya:

M.V = P.T

M = (10.000xRp. 600 juta)/12 M = Rp. 500 miliar

Teori Permintaan Uang Keynesian

Teori ini merumuskan jumlah uang yang diminta masyarakat dari motivasinya memegang uang. Teori ini diperkenalkan oleh Keynes dan menurutnya ada 3 motivasi orang memegang uang yaitu:

1. Motivasi Transaksi (Transaction Motive)

Permintaan uang untuk transaksi ini sama dengan permintaan uang dalam teori Klasik, yaitu untuk mempermudah transaksi. Permintaan uang transaksi ini berhubungan positif dengan tingkat pendapatan. Artinya, semakin tinggi pendapatan maka semakin tinggi pula jumlah uang yang diminta. Permintaan uang untuk transaksi (LT) adalah fungsi dari pendapatan (Y), ditulis dengan LT = f(Y). Grafik hubungan antara L1 dengan Y dapat dilihat pada gambar berikut:

LT LT

Y

2. Motivasi Berjaga-jaga (precautionary motive)

Motivasi orang memegang uang untuk persiapan menghadapai hal-hal yang tidak diinginkan atau tak terduga, misalnya, memegang uang untuk berjaga-jaga jika suatu saat sakit atau mengalami kecelakaan. Permintaan uang disini juga mempunyai hubugan positif dengan tingkat pendapatan (Y). Permintaan uang untuk berjaga-jaga (LP) juga merupakan fungsi dari pendapatan (Y), ditulis dengan LP = f (Y). Grafik hubungan keduanya sebagai berikut:

LP LP

Oleh karena permintaan uang untuk transaksi dan untuk berjaga-jaga sama-sama merupakan fungsi dari pendapatan, maka biasanya dalam analisis keduanya digabung menjadi satu fungsi, yaitu permintaan uang tunai baik untuk transaksi dan jaga-jaga (L1), dengan L1 adalah fungsi dari pendapatan

L1 = LT + LP; L1 = f(Y) + f(Y); L1=f(Y); dengan Y= tingkat pendapatan

Misalnya, jika diketahui permintaan uang untuk transaksi sebesar 0,3Y dan permintaan uang untuk berjaga-jaga sebesar 0,2Y, maka besarnya permintaan uang untuk keduanya (L1) akan menjadi:

L1 = 0,3 Y + 0,5 Y = 0,8Y.

Di sini terlihat bahwa L1 adalah fungsi dari Y, atau ditulis L1=f(Y). 3. Motivasi Mendapatkan keuntungan atau Motivasi Spekulasi

Motivasi menyimpan uang adalah untuk memperoleh keuntungan. Keynes berasumsi bahwa ada 2 aset finansial yang dapat dimiliki masyarakat, yaitu uang dan obligasi. Hubungan antara permintaan uang motiv spekulasi dengan tingkat suku bunga adalah hubungan berbanding terbalik. Artinya jika suku bunga tinggi maka permintaan uang rendah karena masyarakat akan lebih suka menggunakannya untuk berspekulasi agar mendapatkan keuntungan (disimpan dalam bentuk obligasi) daripada disimpan dalam bentuk uang tunai. Sebaliknya, jika tingkat bunga turun/rendah maka permintaan uang akan meningkat. Dengan demikian permintaan uang untuk spekulasi (L2) merupakan fungsi suku bunga (r), atau ditulis L2=f(r).

Rumus permintaan untuk spekulasi (L2) biasanya dituliskan dengan rumus: L2 = L0 + e.r ; dimana L0 adalah permintaan uang saat suku bunga nol; dan e adalah

koefisien suku bunga, perubahan L2 akibat perubahan r. Jadi, e merupakan slope/kemiringan dari fungsi permintaan uang untuk spekulasi. Seperti telah dijelaskan sebelumnya, bahwa L2 berbanding terbalik dengan r, maka e nilainya akan negatif. Sehingga, biasanya rumus L2 dituliskan dengan nilai e negative sebagai berikut:

L2 = L0 – e.r

Secara grafis, fungsi permintaan uang untuk spekulasi sebagai berikut:

r L

Dengan demikian permintaan uang menurut Keynes akan tergantung pada kesukaan masyarakat menyimpan uang dalam bentuk tunai, dikenal dengan istilah liquidity preference (L). Bentuk liquidity preference dapat berupa mata uang (money), yaitu uang dalam arti sebenarnya, atau near money, misalnya dalam bentuk surat-surat berharga. Jika digabung, permintaan uang (L) akan sama dengan penjumlahan L1 dan L2. Oleh karena L1 adalah fungsi dari Y (L1=f(Y)) dan L2 adalah fungsi dari r (L2=f(r)), maka L akan merupakan fungsi dari Y dan r (L=f(Y,r)). Rumusan matematis L menjadi sebagai berikut:

L = L1 + L2; L = f(Y) + f(r); sehingga L = f(Y,r)

Misalkan, diketahui fungsi permintaan untuk uang tunai (L1) adalah 0,5 Y dan fungsi permintaan uang untuk spekulasi (L2) adalah 100 – 0,6 r; maka fungsi permintaan uang total (L) adalah:

L = L1 + L2

L = 0,5Y + 100 – 0,6r

Ada kaitan antara bunga dan time value of money. Eksistensi bunga didasarkan pada konsep time-value of money yaitu bahwa bunga diambil dari uang karena: (1) adanya inflasi yang mengakibatkan turunnya purchasing power (daya beli atau kemampuan membeli masyarakat). Saat harga-harga naik, maka kuantitas barang yang dibeli dengan uang yang ada akan menurun; (2) Uang adalah produktif; (3) Opportunity cost; uang yang dipinjam tidak bisa digunakan untuk keperluan investasi yang akan menghasilkan return; (4) Konsumsi sekarang selalu lebih di inginkan dibandingkan konsumsi masa depan.

10.1.2. Teori Penawaran Uang

Definisi kedua adalah menggunakan Pendekatan Likuiditas. Pendekatan ini mendefinisikan JUB sebagai jumlah uang untuk kebutuhan transaksi ditambah uang kuasi (Quasi Money) karena dengan pertimbangan bahwa uang kuasi sangat mudah dirubah menjadi uang untuk kebutuhan masyarakat. Uang Kuasi adalah surat-surat berharga yang dapat dijadikan sebagai alat pembayaran. Biasanya uang kuasi ini terdiri atas deposito berjangka dan tabungan serta rekening valuta asing milik swasta domestik. Dalam praktek, pendekatan ini digunakan untuk menghitung JUB dalam arti luas (Broad Money) atau M2. Dengan kata lain, JUB dalam arti luas (M2) adalah jumlah uang yang dibutuhkan untuk keperluan transaksi ditambah uang kuasi.

JUB untuk transaksi (M1) akan terdiri dari uang kartal dan uang giral yang digunakan oleh masyarakat dalam kegiatan ekonomi, sehingga disimbolkan dengan:

M1 = C + D

Dimana M1 = uang beredar dalam arti sempit; C = uang kartal (currency) yang terdiri dari uang kertas dan logam yang memiliki nilai nominal; dan D = uang giral yang terdiri atas rekening giro atau rekening koran (cek)

JUB dalam arti luas (M2) terdiri dari uang kartal, uang giral dan uang kuasi. Dengan kata lain, uang beredar dalam arti luas terdiri dari uang beredar dalam arti sempit ditambah dengan uang kuasi, sehingga disimbolkan dengan

M2 = C + D + T atau M2 = M1 + T

Dimana M2 = Uang beredar dalam arti luas; dan T = Uang Kuasi yang terdiri dari tabungan dan Deposito berjangka.

Sebagai catatan bahwa simpanan uang di bank dapat berupa 3 bentuk. Pertama, giro (checking deposit or demand deposit) yaitu simpanan yang dapat ditarik setiap saat dengan cek. Kedua, tabungan (saving deposit), yaitu simpanan yang dapat ditarik setiap saat tapi dibatasi jumlahnya, sehingga akan lebih stabil dibandingkan dengan giro (giro lebih liquid dibandingkan dengan tabungan). Ketiga, deposito berjangka (time deposit), yaitu simpanan yang hanya dapat ditarik dalam jangka waktu tertentu. Simpanan ketiga ini yang paling stabil. Giro tergolong uang giral, sementara tabungan dan deposito tergolong uang kuasi.

besar, seperti asuransi dan pegadaian. Dengan demikian JUB dalam arti lebih luas (M3) ditulis dengan M3 = M2 + deposito berjangka besar.

Penawaran uang dalam analisis ekonomi merupakan variable eksogen, yang berarti besarannya dianggap tetap. Di sini penawaran uang adalah penawaran atau jumlah uang beredar rill, yang berarti jumlah uang yang beredar dibagi dengan tingkat harga (P). Dengan demikian, penawaran uang riil (Ms) = M/P

Proses penciptaan uang terjadi di dalam sistem perbankan di mana bank yang memperoleh deposito akan menyalurkannya kepada bank berikutnya (bank ke2) sebagai pinjaman. Bank kedua akan menyalurkan pinjaman dari bank pertama ke bank ke3 dan seterusnya hingga jumlah tak terhingga. Besar deposito yang dapat diubah menjadi pinjaman tergantung dari ketentuan besarnya GWM (Giro Wajib Minimum) atau Reserve Requirment Ratio (RRR) yang ditetapkan oleh pemerintah atau Bank Sentral.

10.2. KESEIMBANGAN PASAR UANG

Dalam perekonomian, permintaan dan penawaran akan berinteraksi sehingga menghasilkan keseimbangan. Jika interaksi antara permintaan dan penawaran barang dan jasa terjadi di pasar barang, maka interaksi permintaan dan penawaran uang terjadi di pasar uang dalam perekonomian.

Kurva LM

Menurut ekonomi konvensional pasar uang akan berada dalam keseimbangan apabila penawaran akan uang (M) sama dengan permintaan akan uang (L). Dalam analisis keseimbangan di pasar uang digunakan suatu kurva yang disebut kurva LM. Kurva LM adalah tempat kedudukan titik-titik yang menghubungkan tingkat bunga (i) dan pendapatan nasional (Y), dimana pasar uang dalam keadaan seimbang.

menabungkankan uangnya sehingga permintaan terhadap uang tunai (liquid) akan menurun. Dengan demikian, permintaan uang (L) adalah fungsi dari pendapatan (Y) dan suku atau tingkat bunga (r), atau di tulis L = f(i,Y).

Keseimbangan pasar uang terjadi saat penawaran sama dengan permintaan uang yang secara matematis ditunjukkan sebagai berikut :

Ms = L (r,Y)

Jika dirinci (lihat rumus permintaan dan penawaran uang di 10.1.1 dan 10.1.2): * Ms = M/P

* L1 = f (Y) = kY * L2 = f(r) = L0 – e.r;

* Saat keseimbangan: Ms = L; oleh karena L = L1 + L2; maka L = kY + L0 – e.r

sehingga M/P = kY + L0 – e.r

Oleh karena M/P dinyatakan tetap, maka M/P adalah sebuah nilai konstanta. L0,

e, dan k pun adalah sebuah nilai konstanta, sehingga:

kY = M/P - L0 + e r atau Y adalah fungsi dari r (Y=f(r)); dengan e

berslope/kemiringan positif

Misalkan, diketahui fungsi L = 0,5Y + 100 – 0,6r, tingkat penawaran uang riil (M/P) sebesar 600 (sebuah nilai konstan). Maka fungsi saat terjadi keseimbangan di pasar uang adalah sebagai berikut:

Ms = L

M/P = 0,5Y + 100 – 0,6r 600 = 0,5Y + 100 – 0,6r 0,5 Y = 500 + 0,6 r

Y = (500/0,5) + (0,6/0,5) r

Y = 1000 + 1,2 r Ini adalah fungsi keseimbangan pasar uang, dikenal dengan Kurva LM.

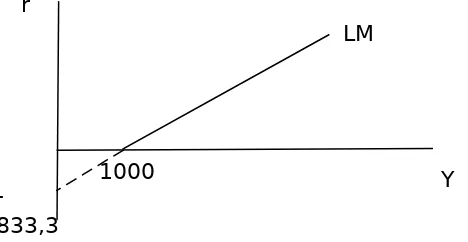

pengetahuan matematika kita untuk menggambar grafik (pengetahuan saat di sekolah menengah atas). Misalkan kurva LM yang akan kita gambar adalah fungsi Y = 1000 + 1,2r :

Saat r = 0, maka Y = 1000 + 1,2 . 0 = 1000 titik koordinat (1000,0) Saat Y=0, maka 0 = 1000 + 1,2 . r ;

-1000 = 1,2 r; sehingga r = -833,3 titik koordinat (0, -833,3) Gambar grafik kurva LM dapat dilihat pada Gambar 10.1.

Gambar 10.1. Kurva LM (Keseimbangan Pasar Uang)

Kemiringan Kurva LM akan bervariasi, tergantung nilai koefisieen perubahan Y akibat perubahan r). Dalam contoh di atas, kemiringan/slope kurva = 1,2. Saat kemiringan kurva sama dengan nol, yang berarti bahwa perubahan r sama sekali tidak mempengaruhi Y, maka kurva LM akan vertikal. Sebaliknya, kurva LM dapat horizontal saat tanpa ada perubahan suku bunga (perubahan r=0), pendapatan nasional berubah-ubah (Gambar 10.2).

Gambar 10.2. Tiga kemungkinan Kurva LM: Horizontal, Berslope positif, dan Vertikal

Y r

1000

-833,3

LM

r

Y L

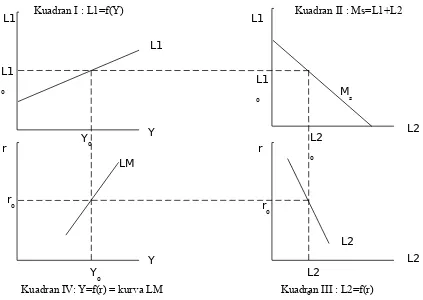

Kita dapat menurunkan kurva LM secara grafis. Ingat, secara matematis ada 3 fungsi yang kemudian diturunkan menjadi fungsi kurva LM (lihat penjelasan sebelumnya). Ini berarti ada 4 fungsi, termasuk kurva LM, dan berarti pula akan ada 4 grafik yaitu:

1. L1 = f(Y) menghubungkan variable L1 dengan Y 2. L2 = f(r) menghubungkan variable L2 dengan r

3. Ms = L1 + L2 menghubungkan variable L1 dan L2; karena Ms adalah sebuah

konstanta

4. Kurva LM, yaitu Y = f(r) menghubungkan Y dengan r

Gambar 10.3. Penurunan Kurva LM dari Fungsi Permintaan dan Penawaran Uang

Keempat grafik akan terhubung menjadi 4 kuadran seperti Gambar 10.3. Kita mulai menggambar di kuadran I fungsi L1=f(Y), yaitu yang menggambarkan hubungan antara L1 dengan Y (berslope positif). Berikutnya, kita menggambar di kuadran II hubungan antara L1 dengan L2, yaitu bahwa L1+L2= Ms. Ingat, Ms adalah sebuah nilai

konstanta sehingga saat L1 naik, maka L2 turun, namun dengan angka tetap, yaitu Ms.

Kuadran I : L1=f(Y) Kuadran II : Ms=L1+L2

Kuadran III : L2=f(r) Kuadran IV: Y=f(r) = kurva LM

Berikutnya, kita menggambar di kuadran III, hubungan L2 dengan r, yaitu bahwa hubungan keduanya adalah negatif. Terakhir, menggambar kurva LM di kuadran IV yang menggambarkan hubungan Y dengan r, dengan slope positif. Perhatikan susunan grafik, bahwa variable yang sama berada pada satu garis.

Pergerakan dan Pergeseran Kurva LM

Kurva LM dapat berubah jika ada perubahan pada komponen penyusunnya. Jika dilihat rumus-rumus penyusun kurva LM, maka komponen atau variabel penyusun kurva LM adalah tingkat pendapatan nasional (Y), suku bunga (r) dan jumlah uang beredar atau penawaran uang riil (Ms).

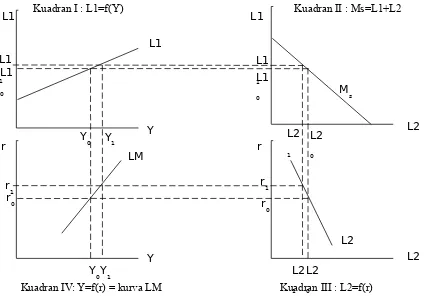

Gambar 10.4. Pergerakan Sepanjang Kurva LM: Perubahan pada Pendapatan Nasional namun Ms Tetap

Perubahan Kurva LM dapat berupa pergerakan sepanjang kurva LM dan pergeseran kurva LM (Gambar 10.4). Pergerakan sepanjang kurva LM berarti bahwa kurva LM tetap, namun keseimbangan bergerak di kurva itu. Pergerakan sepanjang kurva LM terjadi karena ada perubahan pada pendapatan nasional dan

Kuadran I : L1=f(Y) Kuadran II : Ms=L1+L2

Kuadran III : L2=f(r) Kuadran IV: Y=f(r) = kurva LM

penawaran uang riil tetap. Saat pendapatan nasional (Y) berubah maka yang terpengaruh adalah permintaan uang untuk transaksi dan berjaga-jaga (L1). Ingat bahwa L1 dipengaruhi oleh Y dengan hubungan yang positif. Misalnya, saat Y naik, maka L1 akan naik. Namun karena penawaran uang riil (Ms) tetap, maka keseimbangan

baru akan terjadi jika permintaan uang untuk berjaga-jaga (L2) menurun (sehingga Ms

tetap sama dengan L1+L2). L2 akan menurun jika suku bunga harus meningkat. Karenanya, saat pendapatan nasional nasional naik dan penawaran uang tetap, maka suku bunga akan meningkat. Pada Gambar 10.4 terlihat bahwa perubahan Y, baik meningkat (dari Y0 ke Y1) atau menurun (dari Y1 ke Y0) dengan Ms tetap hanya akan

menggerakkan keseimbangan sepanjang kurva LM. Perhatikan, saat pendapatan naik, maka keseimbangan baru bergerak ke atas kurva LM, sebaliknya jika pendapatan turun.

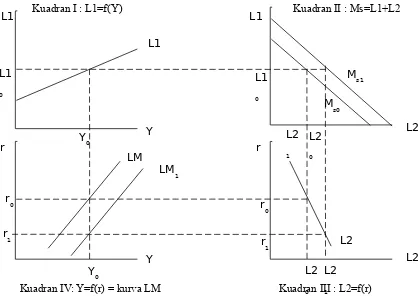

Gambar 10.5. Pergeseran Kurva LM: Perubahan pada Penawaran Uang Riil (Ms) dengan Y Tetap

Bandingkan dengan pergeseran kurva LM, yaitu bahwa LM akan bergeser ke kanan atau ke kiri (Gambar 10.5). Pergeseran kurva LM terjadi karena ada perubahan pada penawaran uang riil. Saat penawaran rill (Ms) berubah, dengan

Kuadran I : L1=f(Y) Kuadran II : Ms=L1+L2

Kuadran III : L2=f(r) Kuadran IV: Y=f(r) = kurva LM

pendapatan nasional (Y) tetap, maka L1 akan tetap. Oleh karena Ms berubah dan L1 tetap, maka L2 akan berubah agar Ms=L1+L2. Misalnya Ms naik, L1 tetap, maka L2 akan naik, yang didahului oleh menurunnya suku bunga (r). Perubahan r dan Y tetap menghasilkan titik LM baru, di luar kurva LM lama, yang berarti kurva LM bergeser ke titik tersebut. Pada Gambar 10.3 terlihat bahwa perubahan Ms berubah akan menggerakkan keseimbangan pada kurva baru LM (kurva LM bergeser).

Dari grafik di atas dapat terlihat arah pergeseran LM. Saat Ms naik, Y tetap, maka keseimbangan akhir pada kurva LM (pasar uang) adalah suku bunga turun dan kurva LM bergeser ke kanan. Sebaliknya, jika Ms diturunkan, Y tetap, maka kurva LM akan bergeser ke kiri (suku bunga naik).

Dengan cara yang sama seperti di atas, kita bisa mencoba melihat apa yang terjadi pada keseimbangan pasar uang jika Ms berubah dan Pendapatan berubah. Ini disediakan untuk latihan mahasiswa.

10.3. KEBIJAKAN MONETER 10.3.1. Pengertian dan Tujuan

Kebijakan moneter adalah kebijakan dari otoritas moneter (bank sentral) dalam bentuk pengendalian agregat moneter (seperti uang beredar, uang primer, atau kredit perbankan) untuk mencapai perkembangan kegiatan perekonomian yang diinginkan. Perkembangan perekonomian yang diinginkan dicerminkan oleh stabilitas harga, pertumbuhan ekonomi, dan kesempatan kerja yang tersedia.

Dengan demikian, tujuan kebijaksanaan moneter adalah tercapainya keseimbangan intern dan ekstern. Keseimbangan intern diwujudkan dengan terciptanya kesempatan kerja yang tinggi, tercapainya laju pertumbuhan ekonomi yang tinggi dan dipertahankan laju inflasi yang rendah. Sementara itu, keseimbangan ekstern ditujukan agar neraca pembayaran internasional (balance of payment) seimbang dalam arti bahwa neraca pembayaran internasional suatu negara tidak defisit atau tidak surplus.

dan (4) membantu pemerintah melaksanakan kewajibannya yang tidak dapat terealisasi melalui sumber penerimaan yang normal.

10.3.2. Macam Kebijakan Moneter

Berikut ini adalah beberapa bentuk (instrumen) kebijakan moneter yang dapat dilakukan oleh Bank Sentral:

1. Kebijakan Pasar Terbuka

- Kebijakan ini dilakukan untuk mengurangi/menambah jumlah uang beredar (JUB) melalui penjualan atau pembelian surat berharga

- Kebijakan ini dilaksanakan oleh Bank Sentral dengan cara menjual belikan surat-surat berharga. Tentu saja untuk dapat dilaksanakan kebijakan ini dengan sukses harus tersedia pasar surat berharga. Itu berarti harus ada pihak-pihak atau agen ekonomi yang bertindak sebagai peminta surat berharga dan pemasok surat berharga.

- Dengan menjual atau membeli surat berharga, Bank Sentral dapat mengendalikan jumlah uang beredar sesuai dengan yang diinginkannya. Dengan menjual surat berharga, maka JUB akan berkurang, demikian pula sebaliknya.

2. Penentuan Cadangan Wajib atau Giro Wajib Minimum (Reserves Requirement Policy)

Bank-bank umum dapat memberikan kredit bila mereka mempunyai cadangan yang cukup untuk itu. Sebagai lembaga keuangan yang berorientasi untuk laba selayaknya bank umum harus mengatur agar cadangan yang ada mampu mendatangkan keuntungan dari kredit yang diberikan. Berkaitan dengan itu Bank Sentral mempunyai kewenangan untuk menentukan besarnya cadangan wajib minimum bank-bank umum, dan ketentuan cadangan wajib minimum itu akan berpengaruh terhadap besarnya kelebihan cadangan yang merupakan dana potensial bagi terciptanya kredit. Jika cadangan wajib meningkat maka akan mengurangi cadangan yang dimiliki bank-bank umum sehingga akan menurunkan jumlah kredit yang dikeluarkan dan dapat mengurangi laju pertumbuhan uang beredar (JUB turun). Demikian pula sebaliknya 3. Kebijakan atau politik diskonto

terlalu banyak maka kebijakan yang diambil adalah dengan menaikkan tingkat suku bunga dan sebaliknya jika JUB di masyarakat dianggap kurang maka Bank Sentral akan menurunkan tingkat suku bunga pinjamannya

4. Kebijakan Kredit Selektif

Kebijakan ini biasanya diberlakukan untuk sektor dan tujuan tertentu. Misalnya, dengan pemberian kredit ekspor berarti kredit tersebut ditujukan untuk menunjang ekspor. Dalam hal ini tujuan utama dari kebijakan terkait bukanlah untuk mengawasi jumlah uang beredar, tetapi lebih diarahkan untuk mengawasi apakah kredit yang diberikan oleh bank-bank umum sesuai dengan keinginan pemerintah.

5. Bujukan Moral

Kebijakan ini diambil oleh Bank Sentral bukan dengan ketentuan-ketentuan tertulis tetapi dengan mengadakan pertemuan, saran-saran dan himbauan kepada masyarakat, lembaga keuangan atau lainnya untuk bersama-sama berusaha memperbaiki perekonomian.

Bentuk/macam kebijakan moneter di atas dapat dikelompokkan menjadi 2, yaitu kebijakan moneter kuantitatif dan kualitaf. Kebijakan moneter kuantitatif adalh kebijakan yang dilakukan bank sentral untuk mempengaruhi penawaran uang atau suku bunga dan perubahan tersebut diharapkan dapat mempengaruhi kegiatan ekonomi. Sementara itu, kebijakan moneter kualitatif adalah kebijakan oleh bank sentral untuk mempengaruhi kegiatan dalam sektor-sektor tertentu dan dilakukan melalui peraturan atau melalui perbincangan langsung dengan institusi-institusi keuangan. Untuk menentukan bentuk kebijakan mana saja di antara kelima bentuk kebijakan di atas yang tergolong kebijakan moneter kuantitatif dan kualitatif disiapkan untuk latihan mahasiswa.

10.3.3. Efektifitas Kebijakan Moneter

Pada umumnya efektivitas kebijakan ekonomi dipengaruhi oleh beberapa faktor, antara lain:

1. Ada tidaknya tujuan yang saling bertentangan

Kemungkinan yang terjadi antara kebijakan mempunyai tujuan bisa selaras atau searah, bisa bertentangan, bisa tumpang tindih atau kembar. Jika yang terjadi tujuan kebijakan-kebijakan tersebut searah maka sasaran aau tujuan tersebut dapat dicapai.

Sebagai contoh kasus, otoritas moneter menetapkan penurunan cadangan wajib dari 15% menjadi 5%, kebijakan ini secara teoritis akan meningkatkan kelebihan cadangan bank-bank umum dan dengan sendirinya akan meningkatkan kredit serta selanjutnya akan menambah uang beredar. Di sisi lain otoritas moneter juga melakukan penjualan surat-surat berharga di pasar uang dan modal, yang secara teoritis akan mendorong penurunan jumlah uang beredar. Dari kedua kebijakan moneter tadi mempunyai tujuan yang bertentangan di satu sisi menambah jumlah uang beredar dan di sisi lain mengurangi jumlah uang beredar, jelas dalam hal ini kebijakan yang dijalankan tidak efektif.

2. Tingkat monetarisasi masyarakat

– Kebijakan moneter akan efektif bila masyarakat telah menggunakan uang baik sebagai media pertukaran, alat pengukur dan penyimpan kekayaan maupun fungsi uang yang lain.

– Di Indonesia masih banyak kegiatan transaksi ekonomi yang tidak dilakukan lewat pasar atau tidak menggunakan uang, misalnya : pembayaran transaksi tenaga kerja dengan menggunakan barang atau hasil pertanian. Hal ini menyebabkan kebijakan moneter yang berkaitan dengan M1 tidak akan efektif bagi kelompok atau sector tersebut.

– Semakin tinggi tingkat monetarisasi masyarakat akan semakin efektif kebijakan moneter yang diambil.

3. Faktor Kelambanan (Time Lag)

– Salah satu keunggulan dari kebijakan moneter dibandingkan dengan kebijakan fiscal adalah kecepatan otoritas moneter dalam menetapkan kebijakan tersebut. – Masalah kelambanan atau time lag ini sangat sering dihadapi, karena memang tidak

semua informasi dapat dengan mudah diperoleh khususnya di negara-negara berkembang. Adanya kelambatan dalam mengantisipasi suatu gejolak ekonomi akan dapat mengurangi efektivitas suatu kebijakan ekonomi.

4. Pengaruh Lembaga Keuangan

Perilaku lembaga keuangan bank pada prinsipnya dapat diawasi oleh Bank Sentral, akan tetapi perilaku lembaga keuangan bukan bank tidak sepenuhnya berada di bawah pengawasan Bank Sentral. Dengan demikian adanya suatu kebijakan moneter belum tentu berpengaruh terhadap kegiatan atau kebijakan yang dijalankan oleh lembaga keuangan bukan bank.

5. Harapan (Expectation) masyarakat

– Secara teoritis khususnya dalam analisis ekonomi dengan pendekatan harapan nalar, kebijakan ekonomi akan efektiv bila kebijakan tersebut merupakan suatu syok (shock) bagi masyarakat. Dengan demikian bila informasi dapat diperoleh dari perilaku otoritas moneter dan perekonomian dapat diantisipasi oleh masyarakat, maka kebijakan moneter tidak efektiv.

– Semakin rendah harapan atau ekspektasi masyarakat terhadap keadaan ekonomi dan perilaku pemerintah, maka semakin efektiv kebijakan moneter yang dijalankan. 6. Faktor-faktor yang mempengaruhi variabel target

Jika target yang ingin dicapai adalah mengendalikan atau mengurangi jumlah investasi swasta, untuk dapat merumuskan kebijakan yang cocok perlu diamati faktor-faktor atau variabel-variabel yang mempengaruhi investasi. Kesalahan dalam memilih atau menentukan variabel yang mempengaruhi investasi akan mengurangi atau menyebabkan tidak efektifnya suatu kebijakan ekonomi.

pengusaha untuk mendapatkan konsumen akan barang-barang produksinya lebih dominan.

10.4. LATIHAN DAN/ATAU TUGAS

1. Dalam sebuah perekonomian dalam satu tahun memproduksi motor sebanyak 500.000 unit. Harga peruntit motor Rp. 12.000.000,- sedangkan velositas dalam setahun adalah 15 kali maka berapakah jumlah uang yang dibutuhkan?

2. Sebutkan macam.bentuk kebijakan moneter yang tergolong kebijakan moneter kuantitatif dan kualitatif. Jelaskan mengapa demikian!