BANK PERKREDITAN RAKYAT

MENGGUNAKAN METODE CAMEL

Studi Kasus di PD. BPR Badan Kredit Kecamatan Grogol

Kabupaten Sukoharjo Periode Tahun 2009 – 2011

SKRIPSI

Diajukan Untuk Memenuhi Salah Satu Syarat

Memperoleh Gelar Sarjana Ekonomi

Program Studi Akuntansi

Oleh:

Michel Kusuma Ayu

NIM: 092114065

PROGRAM STUDI AKUNTANSI JURUSAN AKUNTANSI

FAKULTAS EKONOMI

UNIVERSITAS SANATA DHARMA

YOGYAKARTA

Kefua Sekretaris

Anggota Anggota Anggota

Nama Lengkap

Firma Sulistyowati, S.E.. M.Si., Ak., QIA.

LisiaApriani, S.E., M.Si., Akt., QIA. Lisia Apriani, S.E., M.Si., Akt-, QLA. Josephine Wuri, S.E.. M.Si.

Yogyakart4 Ze agustus ZOt: Fakultas Ekonomr

"Semua berawal dari satu langkah kemudian mengalir ialan paniang, berlilat, menanjalq terjal, terkadang

lilkifu terantukbatu

dan aht terjatuh. Tapi aku takberhenti, aku bangkit, matqlru memandangiauh, senyum menghias waiahht,

aht

tau aht sedang merwjuminpiku. Kunibnati perialananini."

"Saya berusaha dan Tuhan yang menyempurnakan.

"

Slcripsi

ini kupersembahkan untuk

:TuhanYesus Yang Keren

Papaku dan mamaku tersayang

Adikku Flo yang cantik dan Niko yang ganteng

PER}IYATAAI{ KEASLIAI\I KARYA TULIS SKRIPSI

Yang bertanda tangan di bawah ini, sayamenyatakan bahwa skripsi dengan

judul:

Analisis Perkembangan Tingftat Kesehatan Bank Perkreditan Ralryat Menggunakan Metode Camel

(Studi Kasus di PD. BPR Badan Kredit Kecamatan Grogol Kabupaten Sukoharjo Periode Tahun 2009

-

2011).dan dimajukan untuk diuji pada tanggal 25 Juli 2013 adalah hasil karya saya. Dengan

ini

saya menyatakan dengan sesungguhnya bahwa dalam skripsiini

tidak

terdapat keseluruhan atau sebagai tulisan oranglain

yang saya ambildengan cara menyalin, atau meniru dalam bentuk rangkaian kalimat atau simbol yang menunjukkan gagasan atau pendapat atau pemikiran penulis lain yang saya

aku seolah-olah sebagai tulisan saya sendiri dan atau tidak terdapat bagian atau keseluruhan tulisan yang saya sali&

tiru, atau

yang saya ambil dari tulisan ofimg lain tanpa memberikan pengakuan pada penulis aslinya.Apabila saya melalarkan hal tersebut

di atas,

baik sengaja maupuntidah

denganini

saya menyatakan menarik skripsi yang saya ajukan sebagai tulisankarya saya sendiri

ini.

bila

kemudian terbtrkti bahwa saya temyata melakukan tindalmn menyalin atau menirutulisan oftmg lain seolah-olah hasil pemikiran saya sendiri, berarti gelar dan rjasah yang telah diberikan oleh universitas batal saya terima.Yogyakart4 Agustus 2013

Yang membuat pernyataan,

Ur)

LEMBAR PERIYYATAAI{

PERSETUJUAI\IPUBLIKASI KARYA

ILMIAH

T]NTT]K KEPENTINGAIYAKADEMIS

Yeng bertanda tangan dibawah

ini,

saya mahasiswa Universitas Sanata Dharma:Nama

:Mchel

KusumaAyuNIM

:092114065Demi pengembangan

ilmu pengetahuan, saya

memberikan kepada Perpustakaan Universitas Sanata Dharma karya ilmiah saya yang berjudul:Analisis

Perkembangan

Tingkat

Kesehatan

Bank

Perkreditan

Rakyat Menggunakan Metode Camel (Studi Kasusdi

PD. BPR

BKK

Grogol PeriodeTahur 2009

-

2011).Dengan

demikian

saya memberikan kepada Perpustakaan Universitas SanataDharma

hak

untuk

,

mengalihkan

dalarn bentuk

media

lain, mengelolanya dalam bentuk pangkalan data, mendistibusikan secara terbatas, dan mempublikasikannyadi

intemet atau medialain untuk

kepentingan akademis tanpaperlu

memintaizin

dari

ffrya maupunmemkrikan royalty

kepada saya selamatetap mencantumkan nama saya sebagai penulis.Demikian pernyataan

ini

saya buat dengan sebenarnya.Dihutdi

YogyakartaPuji

syukur danterima kasih

kepada TuhanYang Maha

Esa yang telahmelimpahkan segalaberkat, rahmat, dan kasih-Nya kepadapenulis sehingga dapat menyelesaikan skripsi

ini. Penulisan

skripsiini

bertujuan untuk memenuhi salahsatu syarat

untuk

memperolehgelar

sarjana pada ProgramStudi

Akuntansi,Fakultas Ekonomi Universitas Sanata Dharma

Dalam menyelesaikan skripsi

ini penulis

bantuan, bimbingan, danarahan

dari berbagai

pihak. Oleh karenaitu

penulis mengucapkan terima kasih yang tak terhingga kepada:1.

Tuhan

Yesus

Kristus yang

selalu

menyertai

dan

memberkati

sertamenguatkan penulis dalam setiap proses kehidupan yang dijalani.

2.

Rama Rektor Universitas Sanata Dharma yang telah memberikan kesempatanuntuk belajar dan mengembangkan kepribadian kepada penulis.

3.

Dr.

H.

Herry Maridjo,

M.Si.

selaku Dekan Fakultas Ekonomi UniversitasSanata Dharma Yogyakarta.

4.

Drs.

YP.

Supardiyono,M.Si.,

Akt.,

QIA.

selakuKetua Program Studi

Akuntansi Universitas Sanata Dharma Yogyakarta.

5.

Lisia Apriani,

SE.,AkL, Msi., QIA.

selaku doseu pembimbing yang telahmembantu sertamembimbing penulis dalam menyelesaikan skripsi

ini.

6.

JosephineWuri

S.8.,M.Si.

danDr. Titus

Odong Kusumajati,M.A

selakuYusup Harsono,

SE

selakuDirektur

PD. BPR

BKK

Grogol

yang telah memberikanijin

untuk melakukan penelitian serta segenap karyawan yang telah banyak membantu dengan mencarikan dataPapa,

Mama,

Flo

dan

Iko tersayang

yang peduli

pada pendidikan saya, banyak mendorong dan mendoakan hingga skripsiini dapat selesai.

Mas

FX

Joko Indarto yang selalu ada dan telah memberi semangat luar biasa kepada penulis serta menjadi tempat untuk berbagi.Seluruh teman-teman angkatan

2009 dan

teman-temankelas

MPT

yang saling memberikan dorongan dan motivasi dalam perjuangan bersamaRomo Har, Romo Tri,Ivlbak Luluk dan Mbak Agnes, Septi, Indi, Anin, Yosi,

Galang, dan

Mas

Lilik,

yang selalu mendoakan dan mengingatkan untuk selalu bersemangat dalam mengerjakan skripsi.Semua pihak yang tidak dapat penulis sebutkan satu per satu.

Penulis menyadari bahwa

skripsi

ini

masih

banyak kekuranganny4 oleh karena itu penulis mengharapkankritik dan saran. Semoga

skripsiini bermanfaat

bagi pembaca.

ix DAFTAR ISI

HALAMAN JUDUL ... i

HALAMAN PERSETUJUAN ... ii

HALAMAN PENGESAHAN ... iii

HALAMAN MOTTO DAN PERSEMBAHAN ... iv

HALAMAN PERNYATAAN KEASLIAN KARYA TULIS ... v

HALAMAN PERSETUJUAN PUBLIKASI KARYA TULIS ... vi

HALAMAN KATA PENGANTAR ... vii

HALAMAN DAFTAR ISI ... ix

HALAMAN DAFTAR TABEL ... xi

HALAMAN DAFTAR LAMPIRAN ... xii

ABSTRAK ... xiii

ABSTRACT ... xiv

BAB I PENDAHULUAN ... 1

A. Latar Belakang Masalah ... 1

B. Rumusan Masalah ... 4

C. Tujuan Penelitian ... 4

D. Manfaat Penelitian ... 5

E. Sistematika Penulisan ... 6

BAB II TINJAUAN PUSTAKA ... 8

A. Definisi Bank ... 8

B. Jenis-jenis Bank ... 9

1. Bank Sentral ... 9

2. Bank Umum ... 9

3. Bank Perkreditan ... 10

C. Penilaian Tingkat Kesehatan Perbankan ... 11

D. Pengertian Metode CAMEL ... 11

1. Capital ... 13

2. Assets Quality ... 13

3. Management ... 15

4. Earnings ... 16

5. Liquidity ... 17

BAB III METODE PENELITIAN ... 19

A. Tempat dan Waktu Penelitian ... 19

B. Jenis penelitian ... 19

C. Subjek Penelitian ... 19

D. Obyek Penelitian ... 20

E. Data yang Diperlukan... 20

F. Teknik Pengumpulan Data ... 21

G. Definisi Operasional Variabel ... 22

H. Teknik Analisis Data ... 23

BAB IV GAMBARAN UMUM PERUSAHAAN ... 31

A. Sejarah Berdiri Perusahaan ... 31

B. Visi dan Misi Perusahaan ... 31

x

D. Organisasi dan Sumber Daya Perusahaan ... 33

E. Struktur Organisasi Perusahaan ... 34

F. Wilayah dan Layanan Nasabah Perusahaan ... 35

G. Produk dan Layanan Perusahaan ... 35

BAB V ANALISIS DATA DN PEMBAHASAN ... 36

A. Data Penelitian ... 36

B. Perhitungan Tingkat Kesehatan PD. BPR BKK Grogol ... 37

1. Perhitungan Tingkat Kesehatan PD. BPR BKK Grogol Tahun 2009 ... ... ... ... 37

2. Perhitungan Tingkat Kesehatan PD. BPR BKK Grogol Tahun 2010... 50

3. Perhitungan Tingkat Kesehatan PD. BPR BKK Grogol Tahun 2011... 65

BAB VI PENUTUP ... 80

A. Kesimpulan ... 80

B. Keterbatasan ... 81

C. Saran ... 81

DAFTAR PUSTAKA ... 82

xi

DAFTAR TABEL

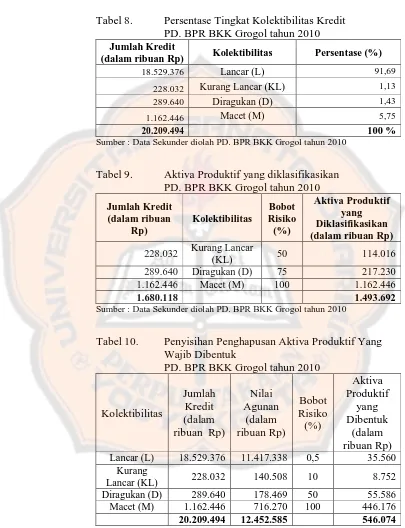

Tabel.1 Tabel Bobot CAMEL ... 13 Tabel.2 Tabel Peringkat Tingkat Kesehatan Bank Perkreditan Rakyat ... 30 Tabel.3 Pertsentase Tingkat Kolektibilitas Kredit PD. BPR BKK Grogol

Tahun 2009 ... 38 Tabel.4 Aktiva Produktif yang Diklasifikasikan PD. BPR BKK Grogol

Tahun 2009 ... 38 Tabel.5 Penyisihan Penghapusan aktiva Produkti yang wajib Dibentuk PD.

BPR BKK Grogol Tahun 2009 ... 38 Tabel.6 Penilaian Aspek Manajemen PD. BPR BKK Grogol Tahun 2009 41 Tabel.7 Penilaian Tingkat Kesehatan Bank PD. BPR BKK Grogol Tahun

2009 ... 45 Tabel.8 Persentase Tingkat Kolektibilitas Kredit PD. BPR BKK Grogol

Tahun 2010 ... 52 Tabel.9 Aktiva Produktif yang Dikualifikasikan PD. BPR BKK Grogol

Tahun 2010 ... 52 Tabel.10 Penyisihan Penghapusan Aktiva Produktif yang Wajib Dibentuk

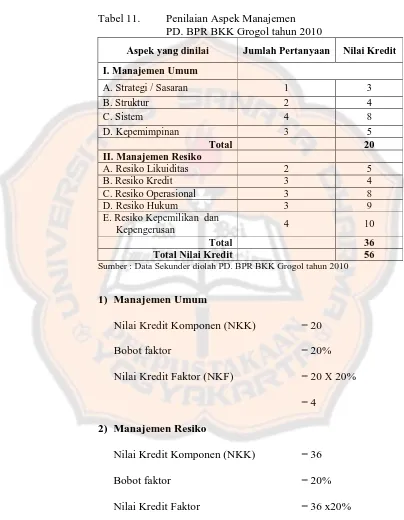

PD. BPR BKK Grogol Tahun 2010 ... 52 Tabel.11 Penilaian Aspek Manajemen PD. BPR BKK Grogol Tahun 2010 55 Tabel.12 Penilaian Tingkat Kesehatan Bank PD. BPR BKK Grogol Tahun

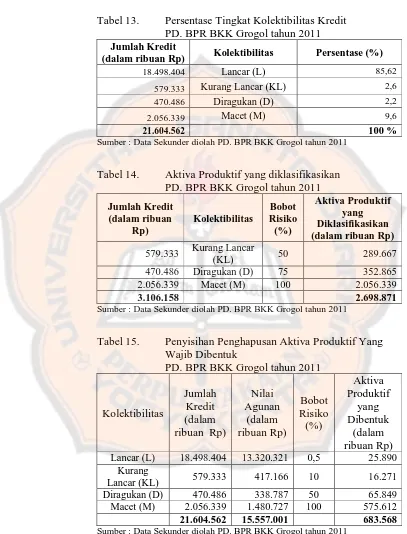

2011 ... 66 Tabel.13 Persentase Tingkat Kolektibilitas Kredit PD. BPR BKK Grogol

Tahun 2011 ... 66 Tabel.14 Aktiva Produktif yang Diklasifikasikan PD. BPR BKK Grogol

Tahun 2011 ... 66 Tabel.15 Penyisihan Penghapusan Aktiva Produktif yang Wajib Dibentuk

PD. BPR BKK Grogol Tahun 2011 ... 66 Tabel.16 Penilaian Aspek Manajemen PD. BPR BKK Grogol Tahun 2011 69 Tabel.17 Penilaian Tingkat Kesehatan Bank PD. BPR BKK Grogol Tahun

2011 ... 73 Tabel.18 Penilaian Tingkat Kesehatan Bank PD. BPR BKK Grogol Tahun

xii

DAFTAR LAMPIRAN

Lamp.1 Laporan Rugi Laba PD. BPR BKK Grogol Tahun 2009-2011 ... 84

Lamp.2 Neraca PD. BPR BKK Grogol Tahun 2009-2011 ... 85

Lamp.3 Perhitungan Akiva Terimbang Menurut Resiko PD. BPR BKK Grogol Tahun 2009 ... 86

Lamp.4 Perhitungan Kebutuhan Modal Minimum Tahun 2009... 87

Lamp.5 Perhitungan Aktiva Tertimbang Tahun 2010 ... 88

Lamp.6 Perhitungan Kebutuhan Modal Minimum Tahun 2010... 89

Lamp.7 Perhitungan Aktiva Tertimbang Tahun 2011 ... 90

Lamp.8 Perhitungan Kebutuhan Modal Minimum Tahun 2011... 91

Lamp.9 Penilaian Tingkat Kesehatan Bank Perhitungan Faktor Manajemen Umum ... 92

Lamp.10 Kuesioner Penilaian Tingkat Kesehatan Bank Perhitungan Faktor Manajemen Umum ... 95

Lamp.10 Penilaian Tingkat Kesehatan Bank Perhitungan Faktor Manajemen Resiko ... 96

xiii ABSTRAK

ANALISIS PERKEMBANGAN TINGKAT KESEHATAN BANK PERKREDITAN RAKYAT

MENGGUNAKAN METODE CAMEL

Studi Kasus pada PD. BPR BKK Grogol periode tahun 2009 sampai 2011

Michel Kusuma Ayu NIM : 092114065 Universitas Sanata Dharma

Yogyakarta 2013

Penelitian ini bertujuan untuk mengetahui tingkat kesehatan Bank Perkreditan Rakyat pada PD. BPR BKK Grogol dari tahun 2009 sampai dengan tahun 2011 dengan menggunakan metode CAMEL. Penelitian ini berdasarkan Surat Keputusan Direksi Bank Indonesia No. 30/12/KEP/DIR tanggal 30 April 1997 mengenai Tata Cara Penilaian Tingkat Kesehatan Bank Perkreditan Rakyat.

Jenis penelitian ini adalah studi kasus. Penelitian ini menggunakan teknik pengumpulan data dengan metode wawancara, dokumentasi dan kuesioner. Teknik analisis data yang digunakan adalah menggunakan Tata Cara Penilaian Tingkat Kesehatan Bank Perkreditan Rakyat sesuai dengan Surat Keputusan Direksi Bank Indonesia No.30/12/KEP/DIR tanggal 30 April 1997.

xiv ABSTRACT

ANALYSIS OF THE DEVELOPMENT OF THE HEALTH LEVEL OF PEOPLE CREDIT BANK

USING THE CAMEL METHOD

A Case Study at PD. BPR BKK Grogol For The Periode 2009 - 2011

Michel Kusuma Ayu NIM: 092114065 Sanata Dharma University

Yogyakarta 2013

This research aims to know the development of the health level of people credit bank at PD. BPR BKK Grogol for the period of 2009 – 2011, employing CAMEL method. Based on the Letter of Decision of the Board of Direction of Bank Indonesia No. 30/12/KEP/DIR on April 30th 1997 concerning The Health Level Assesment Method of People Credit Banks.

This research is a case study. The data were obtained through interviews, documentations, and questionnaire. The data was analysed based on the health level assesment method for Rural Credit Bank which issued by Bank Indonesia as mentioned previously.

BAB I PENDAHULUAN

A. Latar Belakang Masalah

Bank adalah salah satu lembaga keuangan yang mempunyai

perananan penting dalam perekonomian suatu negara sebagai lembaga

perantara keuangan. Bank dalam pasal 1 ayat (2) UU No. 10 Tahun 1998

tentang perubahan UU No.7 tentang perbankan adalah badan usaha yang

menghimpun dana dari masyarakat dalam bentuk simpanan dan

menyalurkan kepada masyarakat dalam bentuk kredit dan bentuk–bentuk

lain dalam rangka meningkatkan taraf hidup orang banyak. Kesehatan atau

kondisi keuangan bank merupakan kepentingan semua pihak terkait, baik

pemilik, manajemen bank, masyarakat pengguna jasa bank, Bank Indonesia

selaku otoritas pengawasan bank dan pihak lainnya. Analisis tingkat

kesehatan bank tersebut digunakan untuk mengevaluasi kinerja bank dalam

menerapkan prinsip kehati-hatian, kepatuhan terhadap ketentuan yang

berlaku dan manajemen risiko.

Perkembangan industri perbankan, terutama produk dan jasa yang

semakin kompleks dan beragam akan meningkatkan risiko yang dihadapi

bank. Perubahan risiko bank dan penerapan manajemen risiko akan

mempengaruhi profil risiko bank yang selanjutnya berkaitan pada kondisi

bank secara keseluruhan. Tingkat kesehatan bank merupakan hasil penilaian

kualitatif atas berbagai aspek yang berpengaruh terhadap kondisi atau

kinerja suatu bank melalui penilaian faktor permodalan, kualitas aset,

manajemen, rentabilitas dan likuiditas. Penilaian atas faktor-faktor tersebut

dilakukan melalui penilaian kuantitatif dan atau kualitatif setelah

mempertimbangkan unsur judgement yang didasarkan atas materialitas dan

signifikansi dari faktor-faktor penilaian serta pengaruh dari faktor lainnya

seperti kondisi industri perbankan dan perekonomian nasional.

Pada umumnya bank dikenal sebagai lembaga keuangan yang

kegiatan utamanya menerima simpanan, giro, tabungan dan deposito. Bank

dikenal juga sebagai tempat untuk meminjam uang (kredit) bagi pihak yang

kekurangan dana (defisit unit). Di samping itu bank juga dikenal sebagai

tempat penyimpanan uang bagi pihak yang kelebihan dana (surplus unit),

tetapi tidak hanya itu saja namun bank juga memiliki fungsi-fungsi lain

yang ke depannya semakin meluas. Terlebih lagi dikarenakan oleh

kemajuan perekonomian dan semakin tingginya tingkat kegiatan ekonomi,

telah mendorong bank untuk menciptakan produk dan layanan yang sifatnya

memberikan kepuasan dengan kemudahan-kemudahan untuk para

nasabahnya, misalkan menyediakan mekanisme dan alat pembayaran yang

lebih efisien dalam kegiatan ekonomi, serta memberikan pelayanan

penyimpanan untuk barang-barang berharga dan penawaran jasa-jasa

keuangan lainnya.

Bank Pekreditan Rakyat sebagai salah satu bentuk lembaga/perbankan

di Indonesia yang tidak luput dari masalah-masalah yang ditimbulkan dari

mencapai tujuannya. Bank dapat mencapai hasil operasional yang

memuaskan jika salah satu cara untuk mengukur dalam pengelolaan usaha

BPR telah melakukan sesuai dengan asas-asas perbankan yang sehat dan

sesuai dengan ketentuan–ketentuan yang berlaku, dapat dilihat dari tingkat

kesehatan keuangan bank BPR yang bersangkutan. Tingkat kesehatan

keuangan bank dapat diartikan sebagai kemampuan suatu bank untuk

melaksanakan kegiatan operasional perbankan secara normal dan mampu

memenuhi suatu kewajiban dengan cara-cara yang sesuai peraturan

perbankan yang berlaku.

Keberhasilan suatu usaha Bank Perkreditan Rakyat dapat dicerminkan

dari perannya terhadap kebijakan ekonomi rakyat. Penilaian terhadap

tingkat kesehatan keuangan Bank Perkreditan Rakyat secara menyeluruh

dapat digunakan untuk mengetahui keberhasilan Bank Perkreditan Rakyat.

Hasil dari rasio keuangan digunakan untuk menilai tingkat kesehatan

keuangan bank dalam suatu periode sehingga diketahui seberapa besar

pencapaian target seperti yang telah ditetapkan. Dari penilaian tingkat

kesehatan keuangan bank yang dihasilkan dapat dijadikan sebagai evaluasi

hal-hal yang perlu dilakukan ke depan agar kinerja manajemen dapat

ditingkatkan atau dipertahankan sesuai target perbankan. Didalam

pengelolaan perbankan dibutuhkan juga tenaga-tenaga terdidik, terampil dan

cakap.

Bank Perkreditan sebagai salah satu bentuk lembaga/perbankan di

mencapai tujuannya sehingga perlu adanya pengelolaan yang professional

untuk mampu menjadi pelaku ekonomi yang kuat dan mampu memberikan

pelayanan kepada para nasabahnya. Maka dalam penelitian ini, penulis

menganalisis tingkat kesehatan bank sehingga mampu untuk digunakan

sebagai alat evaluasi kinerja bank.

B. Rumusan Masalah

Berdasarkan latar belakang masalah tersebut, maka dalam penelitian

ini dapat dirumuskan permasalahan sebagai berikut:

1. Bagaimana tingkat kesehatan keuangan bank pada PD. BPR BKK

Grogol tahun 2009 - 2011 ditinjau menggunakan metode CAMEL ?

2. Bagaimana perkembangan tingkat kesehatan keuangan bank pada PD.

BPR BKK Grogol tahun 2009 - 2011 ditinjau menggunakan metode

CAMEL ?

C. Tujuan Penelitian

Dengan mengacu pada rumusan masalah di atas maka penelitian ini

mempunyai tujuan sebagai berikut:

1. Untuk mengetahui tingkat kesehatan bank diukur dengan analisis

CAMEL pada Bank PD. BPR BKK Grogol tahun 2009-2011.

2. Untuk mengetahui perkembangan tingkat kesehatan keuangan bank

D. Manfaat Penelitian

Penelitian ini mengharapkan adanya beberapa manfaat yang dapat

diambil oleh beberapa segi diantaranya :

1. Manfaat Teoritis

Penelitian ini diharapkan dapat bermanfaat untuk memperkaya ilmu

pengetahuan di bidang akuntansi, terutama dalam hal analisis laporan

keuangan untuk menilai tingkat kesehatan keuangan bank pada PD

BPR BKK Grogol.

2. Manfaat Praktis

a. Bagi Bank

Hasil penelitian ini diharapkan dapat memberikan informasi

kepada manajemen dalam pengambilan keputusan dan kebijakan

yang akan diambil.

b. Bagi Penulis

Penulis dapat menerapkan teori yang telah diambil di bangku

kuliah ke dalam praktik yang sesungguhnya khususnya pada

objek yang diteliti.

c. Bagi Pihak Luar

Hasil penelitian dapat digunakan sebagai bahan masukan dalam

d. Bagi Ilmu Pengetahuan

Hasil penelitian dapat digunakan untuk menambah kepustakaan

di bidang manajemen berdasarkan penerapan yang ada dalam

kenyataannya.

E. Sistematika Penelitian BAB I PENDAHULUAN

Penelitian ini menguraikan mengenai Latar Belakang Masalah,

Rumusan Masalah, Tujuan Penelitian, Manfaat Penelitian dan

Sistematika Penulisan.

BAB II TINJAUAN PUSTAKA

Bab ini menguraikan mengenai Definisi Bank, Jenis–Jenis Bank,

Penilaian Tingkat Kesehatan Perbankan dan Pengertian Metode

CAMEL.

BAB III METODE PENELITIAN

Bab ini menguraikan mengenai Tempat dan Waktu Penelitian,

Jenis Penelitian, Subjek Penelitian, Objek Penelitian, Data yang

Diperlukan, Teknik Pengumpulan Data, Definisi Operasional

Variabel dan Teknik Analisis Data.

BAB IV GAMBARAN UMUM PERUSAHAAN

Bab ini menguraikan mengenai gambaran umum perusahaan

yang meliputi Sejarah Berdiri, Organisasi dan Sumber Daya

Perusahaan, Struktur Organisasi Perusahaan, Wilayah Layanan

BAB V ANALISIS DATA DAN PEMBAHASAN

Bab ini menguraikan mengenai Data-data penelitian, Analisis

Penelitian dan Pembahasan Tingkat Kesehatan Bank, serta

Analisis Tingkat Kesehatan Bank untuk periode tahun 2009–

2011.

BAB VI KESIMPULAN DAN SARAN

Bab ini menguraikan mengenai kesimpulan dan saran yang

BAB II

TINJAUAN PUSTAKA

A. Definisi Bank

Bank adalah badan usaha yang kekayaannya terutama dalam bentuk

asset keuangan (financial assets) serta memiliki tujuan utama yaitu

mendapatkan profit dan juga terlibat dalam kegiatan sosial, (Hasibuan,

2003:2). Menurut Dictionary of Banking and financial service by Jerry

Rosenberg, bank adalah lembaga yang menerima simpanan giro, deposito

dan membayar atas dasar dokumen yang ditarik pada orang atau lembaga

tertentu, mendiskonto surat berharga dan menanamkan dananya dalam surat

berharga.

Menurut Undang-undang RI Nomor 10 Tahun 1998 tentang

Perbankan, bank adalah badan usaha yang menghimpun dana dari

masyarakat dalam bentuk simpanan dan menyalurkannya kepada

masyarakat dalam bentuk kredit dan atau bentuk-bentuk lainnya dalam

rangka meningkatkan taraf hidup rakyat banyak. Dapat disimpulkan bahwa

bank adalah badan usaha yang aktivitasnya menghimpun dana berupa giro,

deposito tabungan dan simpanan yang lain dari pihak yang kelebihan dana

dan menyalurkan kembali kepada masyarakat yang membutuhkan dana

melalui penjualan jasa keuangan untuk meningkatkan kesejahteraan rakyat

banyak.

B. Jenis-jenis Bank

Pada dasarnya bank dibangi menjadi 3, yaitu Bank Sentral, Bank

Umum dan Bank Pengkreditan Rakyat.

1. Bank Sentral merupakan bank yang mengatur berbagai kegiatan yang

berkaitan dengan dunia perbankan dan dunia keuangan di suatu

negara. Disetiap negara hanya ada satu bank sentral yang dibantu oleh

cabang-cabangnya. Indonesia memiliki bank sentral yaitu Bank

Indonesia yang merupakan bank yang dapat membuat uang kartal baik

dalam bentuk kertas ataupun logam. Bank Indonesia memiliki

tugas-tugas sebagai Bank Sentral Indonesia yaitu :

a. Mengatur peredaran uang di Indonesia

b. Tempat penyimpanan terakhir (Lender of the last resort)

c. Mengatur perbankan Indonesia (Bank to Bank)

d. Mengatur perkreditan

e. Menjaga stabilitas mata uang

f. Mengajukan pencetakan/penambahan mata uang rupiah

2. Bank Umum merupakan bank yang melaksanakan kegiatan usaha

secara konvensional dan berdasarkan prinsip syariah yang dalam

kegiatannya memberikan jasa dalam lalu lintas pembayaran. Tetapi

lepas dari itu bank umum merupakan suatu lembaga profit yang tujuan

utamanya adalah mencari keuntungan. Bank umum menawarkan

berbagai layanan produk dan jasa kepada masyarakat dengan fungsi

berbagai bentuk, memberi kredit pinjaman kepada masyarakat yang

membutuhkan, jual beli valuta asing, menjual jasa asuransi, jasa giro,

jasa cek, menerima penitipan barang berharga, dan lain sebagainya.

Perbedaan dari Bank Umum dengan Bank Sentral adalah Bank Sentral

dapat menerbitkan Uang Kartal sedangkan Bank Umum hanya dapat

menerbitkan Uang Giral.

3. Bank Perkreditan Rakyat, merupakan bank yang melaksanakan

kegiatan usaha secara konvensional atau berdasarkan prinsip syariah

yang dalam kegiatannya tidak memberikan jasa dalam lalu lintas

pembayaran.

Serta Bank Perkreditan Rakyat juga merupakan bank penunjang yang

memilik keterbatasan wilayah operasional dan dana yang dimiliki

dengan layanan yang terbatas pula seperti memberikan kredit

pinjaman dengan jumlah yang terbatas, menerima simpanan

masyarakat umum, menyediakan pembiayaan dengan prinsip bagi

hasil, penempatan dana dalam Sertifikat Bank Indonesia, deposito

berjangka, sertifikat/surat berharga dan tabungan. Pada Bank

Perkreditan Rakyat, sistem yang digunakan hampir sama dengan

sistem yang digunakan pada koperasi yaitu dengan cara bagi hasil

C. Penilaian Tingkat Kesehatan Perbankan

Secara sederhana dapat dikatakan bahwa bank yang sehat adalah bank

yang dapat menjalankan fungsi-fungsinya dengan baik. Bank yang sehat

adalah bank yang dapat menjaga dan memelihara kepercayaan masyarakat,

dapat menjalankan fungsi intermediasi, dapat membantu kelancaran lalu

lintas pembayaran serta dapat digunakan oleh pemerintah dalam

melaksanakan berbagai kebijakannya, terutama kebijakan moneter. Untuk

dapat menjalankan fungsinya dengan baik, bank harus mempunyai modal

yang cukup, menjaga kualitas asetnya dengan baik, dikelola dengan baik

dan dioperasikan berdasarkan prinsip kehati-hatian, menghasilkan

keuntungan yang cukup untuk mempertahankan kelangsungan usahanya,

serta memelihara likuiditasnya sehingga dapat memenuhi kewajibannya

setiap saat. Selain itu, suatu bank harus senantiasa memenuhi berbagai

ketentuan dan aturan yang telah ditetapkan, yang pada dasarnya berupa

berbagai ketentuan yang mengacu pada prinsip-prinsip kehati-hatian di

bidang perbankan.

D. Pengertian Metode CAMEL

Penilaian tingkat kesehatan bank di Indonesia berdasarkan Surat

Edaran Bank Indonesia mengenai Tata Cara Penilaian Tingkat Kesehatan

Bank Perkreditan Rakyat sampai saat ini secara garis besar didasarkan pada

faktor CAMEL (Capital, Assets Quality, Management, Earning dan

menentukan kondisi suatu bank. Apabila suatu bank mengalami

permasalahan pada salah satu faktor tersebut maka bank tersebut akan

mengalami kesulitan.

Meskipun secara umum faktor CAMEL relevan dipergunakan untuk

semua bank, tetapi bobot masing faktor akan berbeda untuk

masing-masing jenis bank. Dengan dasar ini, maka penggunaan faktor CAMEL

dalam penilaian tingkat kesehatan dibedakan antara bank umum dan BPR.

Bobot masing-masing faktor CAMEL untuk bank umum dan BPR

ditetapkan sebagai berikut :

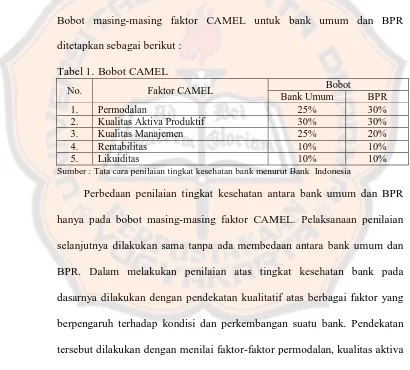

Tabel 1. Bobot CAMEL

No. Faktor CAMEL Bobot

Bank Umum BPR

1. Permodalan 25% 30%

2. Kualitas Aktiva Produktif 30% 30%

3. Kualitas Manajemen 25% 20%

4. Rentabilitas 10% 10%

5. Likuiditas 10% 10%

Sumber : Tata cara penilaian tingkat kesehatan bank menurut Bank Indonesia

Perbedaan penilaian tingkat kesehatan antara bank umum dan BPR

hanya pada bobot masing-masing faktor CAMEL. Pelaksanaan penilaian

selanjutnya dilakukan sama tanpa ada membedaan antara bank umum dan

BPR. Dalam melakukan penilaian atas tingkat kesehatan bank pada

dasarnya dilakukan dengan pendekatan kualitatif atas berbagai faktor yang

berpengaruh terhadap kondisi dan perkembangan suatu bank. Pendekatan

tersebut dilakukan dengan menilai faktor-faktor permodalan, kualitas aktiva

produktif, manajemen, rentabilitas dan likuiditas.

Pada tahap awal penilaian tingkat kesehatan suatu bank dilakukan

tersebut. Faktor dan komponen tersebut selanjutnya diberi suatu bobot

sesuai dengan besarnya pengaruh terhadap kesehatan suatu bank.

Selanjutnya, penilaian faktor dan komponen dilakukan dengan system

kredit yang dinyatakan dalam nilai kredit antara 0 sampai 100. Hasil

penilaian atas dasar bobot dan nilai kredit selanjutnya dikurangi dengan

nilai kredit atas pelaksanaan ketentuan-ketentuan yang lain yang sanksinya

dikaitkan dengan tingkat kesehatan bank.

Berdasarkan kuantifikasi atas komponen-komponen sebagaimana

diuraikan di atas, selanjutnya masih dievaluasi lagi dengan memperhatikan

informasi dan aspek-aspek lain yang secara materiil dapat berpengaruh

terhadap perkembangan masing-masing faktor. Pada akhirnya akan

diperoleh suatu angka yang dapat menentukan predikat tingkat kesehatan

bank, yaitu Sehat, Cukup Sehat, Kurang Sehat dan Tidak Sehat.

Bagian–bagian dari metode CAMEL :

1. Capital

Kekurangan modal merupakan gejala umum yang dialami

bank-bank di negara-negara berkembang. Kekurangan modal tersebut dapat

bersumber dari dua hal, yang pertama adalah karena modal yang

jumlahnya kecil, yang kedua adalah kualitas modalnya yang buruk.

Dengan demikian, pengawas bank harus yakin bahwa bank harus

mempunyai modal yang cukup, baik jumlah maupun kualitasnya.

Selain itu, para pemegang saham maupun pengurus bank harus

Pengertian kecukupan modal tersebut tidak hanya dihitung dari

jumlah nominalnya, tetapi juga dari rasio kecukupan modal atau yang

sering disebut sebagai Capital Adequacy Ratio (CAR). Rasio tersebut

merupakan perbandingan antara jumlah modal dengan aktiva

tertimbang menurut risiko (ATMR). Pada saat ini sesuai dengan

ketentuan yang berlaku, CAR suatu bank sekurang-kurangnya sebesar

8%.

2. Assets Quality

Dalam kondisi normal sebagian besar aktiva suatu bank terdiri

dari kredit dan aktiva lain yang dapat menghasilkan atau menjadi

sumber pendapatan bagi bank, sehingga jenis aktiva tersebut sering

disebut sebagai aktiva produktif. Dengan kata lain, aktiva produktif

adalah penanaman dana bank baik dalam rupiah maupun valuta asing

dalam bentuk pembiayaan, piutang, surat berharga, penempatan,

penyertaan modal, penyertaan modal sementara, komitmen dan

kontijensi pada transaksi rekening administratif. Didalam menganalisis

suatu bank pada umumnya perhatian difokuskan pada kecukupan

modal bank karena masalah solvensi memang penting. Kualitas aktiva

produktif bank yang sangat buruk secara implisit akan menghapus

modal bank. Walaupun secara riil bank memiliki modal yang cukup

mengakibatkan kondisi modalnya menjadi buruk pula. Penilaian

terhadap kualitas aktiva produktif di dalam ketentuan perbankan di

Indonesia didasarkan pada dua rasio yaitu:

a. Rasio Aktiva Produktif Diklasifikasikan terhadap Aktiva

Penilaian rasio KAP dilakukan dengan ketentuan untuk rasio

sebesar 15,5 % atau lebih diberi nilai kredit 0 dan untuk setiap

penurunan 0,15% mulai dari 15,49% nilai kredit ditambah 1

dengan maksimum 100.

b. Rasio Penyisihan Penghapusan Aktiva Produktif terhadap

Aktiva

Penilaian rasio KAP untuk perhitungan PPAP dilakukan dengan

ketentuan sebagai berikut untuk rasio 0 % diberi nilai kredit 0

dan untuk setiap kenaikan 1 % dari 0 % nilai kredit ditambah 1

dengan maksimum 100.

3. Management

Manajemen atau pengelolaan suatu bank akan menentukan sehat

tidaknya suatu bank. Penilaian faktor manajemen dalam penilaian

tingkat kesehatan bank umum dilakukan dengan melakukan evaluasi

tersebut dilakukan dengan mempergunakan sekitar 25 kuesioner yang

dikelompokkan dalam 2 kelompok besar yaitu kelompok manajemen

umum dan kuesioner manajemen risiko. Kuesioner kelompok

manajemen umum selanjutnya dibagi ke dalam sub kelompok

pertanyaan yang berkaitan dengan strategi, struktur, sistem, sumber

daya manusia, kepemimpinan, budaya kerja. Sementara itu, untuk

kuesioner manajemen risiko dibagi dalam sub kelompok yang

berkaitan dengan risiko likuiditas, risiko pasar, risiko kredit, risiko

operasional, risiko hukum dan risiko pemilik dan pengurus.

4. Earning

Salah satu parameter untuk mengukur tingkat kesehatan suatu

bank adalah kemampuan bank untuk memperoleh keuntungan. Apabila

bank selalu mengalami kerugian dalam kegiatan operasinya maka

tentu saja kerugian tersebut akan berpengaruh modalnya. Bank yang

dalam kondisi demikian tentu saja tidak dapat dikatakan sehat.

Penilaian didasarkan kepada rentabilitas atau earning suatu bank

yaitu melihat kemampuan suatu bank dalam menciptakan laba.

Penilaian dalam unsur ini didasarkan pada dua macam, yaitu :

a. Rasio Laba terhadap Total Assets (ROA/Earning 1)

Penilaian rasio earning 1 dapat dilakukan sebagai berikut

untuk rasio 0 % atau negatif diberi nilai kredit 0 dan untuk

setiap kenaikan 0,015% mulai dari 0% nilai kredit ditambah

dengan nilai maksimum 100.

b. Rasio Beban Operasional terhadap Pendapatan Operasional

Rumusnya adalah :

Penilaian earning 2 dapat dilakukan sebagai berikut untuk

rasio sebesar 100% atau lebih diberi nilai kredit 0 dan setiap

penurunan sebesar 0,08% nilai kredit ditambah 1 dengan

maksimum 100.

5. Liquidity

Penilaian terhadap faktor likuiditas dilakukan dengan menilai 2

rasio, yaitu rasio Kewajiban Bersih Antar Bank terhadap Modal Inti

dan rasio Kredit terhadap Dana yang Diterima oleh Bank. Kewajiban

Bersih Antar Bank adalah selisih antara kewajiban bank dengan

tagihan kepada bank lain. Sementara itu yang termasuk Dana yang

Diterima adalah Kredit Likuiditas Bank Indonesia, Giro, Deposito dan

Tabungan Masyarakat, Pinjaman bukan dari bank yang berjangka

waktu lebih dari tiga bulan (tidak termasuk pinjaman subordinasi),

tiga bulan dan surat berharga yang diterbitkan oleh bank yang

berjangka waktu lebih dari tiga bulan.

Liquidity yaitu rasio untuk menilai likuiditas bank. Penilaian likuiditas

bank didasarkan atas dua maca rasio, yaitu :

a. Rasio jumlah kewajiban bersih call money terhadap Aktiva

Lancar.

Rumusnya adalah :

Penilaian likuiditas dapat dilakukan sebagai berikut untuk

rasio sebesar 100% atau lebih diberi nilai kredit 0 dan untuk

setiap penurunan sebesar 1% mulai dari nilai kredit ditambah

1 dengan maksimum 100.

b. Rasio antara Kredit terhadap dana yang diterima oleh bank.

Rumusnya adalah :

Penilaian likuiditas 2 dapat dilakukan sebagai berikut untuk

rasio 115 atau lebih diberi nilai kredit 0 dan untuk setiap

penurunan 1% mulai dari rasio 115% nilai kredit ditambah 4

BAB III

METODE PENELITIAN

A. Tempat dan Waktu penelitian

Penelitian ini dilakukan di PD. BPR BKK Grogol yang berlokasi di

Kabupaten Sukoharjo. Waktu penelitian akan dilakukan pada bulan

Desember 2012 sampai dengan bulan Maret 2013.

B. Jenis Penelitian

Jenis penelitian ini merupakan studi kasus pada PD. BPR BKK Grogol.

Penelitian ini bertujuan untuk mengetahui tingkat kesehatan keuangan bank

dan perkembangan tingkat kesehatan keuangan bank pada PD BPR BKK

Grogol. Hasil penelitian dan kesimpulan yang diperoleh hanya berlaku pada

PD. BPR BKK Grogol dan tidak dapat digeneralisasikan terhadap objek

penelitian lain.

C. Subyek Penelitian

Subyek Penelitian meliputi :

1. Pihak manajemen

2. Kepala bagian operasional

3. Bagian administrasi dan akuntansi

D. Objek Penelitian

Laporan keuangan yang meliputi neraca, laporan laba rugi, laporan

komitmen dan kontijensi, serta laporan kualitas aktiva produktif pada PD.

BPR BKK Grogol tahun 2009 sampai dengan tahun 2011.

E. Data yang diperlukan

1. Data Primer

Data primer adalah data yang diambil secara langsung dari sumbernya,

yaitu :

a. Hasil wawancara dengan pihak manajemen serta kepala operasional.

b. Data dari jawaban kuesioner yang diberikan kepada bagian

operasional.

2. Data Sekunder

Data sekunder adalah data yang diambil atau dikumpulkan dari pihak

lain baik internal maupun eksternal, yaitu :

a. Sejarah Berdirinya PD. BPR BKK Grogol.

b. Struktur Organisasi PD. BPR BKK Grogol.

c. Data laporan keuangan gan yang meliputi neraca, laporan laba rugi,

laporan komitmen dan kontijensi, serta laporan kualitas aktiva

F. Teknik Pengumpulan Data

Pengumpulan data menggunakan metode :

1. Wawancara

Merupakan metode pengumpulan data yang dilakukan dengan cara

mengajukan pertanyaan langsung atau secara lisan kepada

pimpinan atau karyawan perusahaan.

2. Dokumentasi

Merupakan metode pengumpulan data yang dilakukan dengan cara

melihat berkas catatan akuntansi dan dokumen lain yang berkaitan

dengan objek penelitian.

3. Kuesioner

Merupakan metode pengumpulan data yang dilakukan dengan cara

membuat daftar pertanyaan yang harus dijawab oleh pihak

manajemen.

G. Definisi Operasional Variabel

Definisi penelitian ini terdapat variabel-variabel sebagai berikut :

1. Kesehatan Keuangan Bank

Secara sederhana dapat dikatakan bahwa bank yang sehat adalah

bank yang dapat menjalankan fungsi-fungsinya dengan baik. Dengan

kata lain, bank yang sehat adalah bank yang dapat menjaga dan

memelihara kepercayaan masyarakat, dapat menjalankan fungsi

serta dapat digunakan oleh pemerintah dalam melaksanakan

berbagai kebijakannya, terutama kebijakan moneter. Dengan

menjalankan fungsi-fungsi tersebut diharapkan dapat memberikan

pelayanan yang baik kepada masyarakat serta bermanfaat bagi

perekonomian secara keseluruhan.

2. Capital

Capital adalah dana yang diinvestasikan oleh pemilik dalam

rangka pendirian badan usaha yang dimaksud untuk membiayai

kegiatan usaha bank di samping untuk memenuhi regulasi yang

ditetapkan oleh otoritas moneter.

3. Asset

Asset adalah semua aktiva dalam rupiah atau valas yang dimiliki

oleh bank dengan maksud untuk memperoleh penghasilan sesuai

dengan fungsinya, yaitu pemberian kredit, kepemilikan surat–surat

berharga, dan penempatan dana kepada bank lain baik dari dalam

maupun luar negeri terkecuali penanaman dana dalam bentuk giro

atau penyertaan.

4. Management

Management adalah kegiatan manusia untuk memimpin dan

mengawasi bekerjanya badan usaha. Manajemen ini terpusat pada

administrasi dan mengintegrasi manusia, material, dan uang ke

dalam suatu unit operasi yang efektif, mengawasi berbagai kegiatan

permodalan, manajemen aktiva, manajemen rentabilitas, manajemen

likuiditas dan manajemen umum.

5. Earning

Earning adalah pilihan yang dilakukan oleh manajer dalam

menentukan kebijakan akuntansi untuk mencapai beberapa tujuan

tertentu.

6. Liquidity

Liquidity adalah menunjukkan kemampuan suatu perusahaan

untuk memenuhi kewajiban pada saat ditagih, perusahaan yang

mampu memenuhi kewajiban keuangannya tepat pada waktunya

berarti perusahaan tersebut dalam keadaan likuid.

H. Teknik Analisis Data

Rumus rasio untuk menjawab rumusan masalah pertama yang

digunakan untuk menilai tingkat kesehatan keuangan Bank Perkreditan

Rakyat untuk masing–masing faktor dan komponennya adalah sebagai

berikut :

1. Menghitung angka rasio masing-masing komponen metode CAMEL

a. Permodalan

Dalam menghitung modal tidak hanya dihitung dari jumlah

nominalnya, tetapi juga dari rasio kecukupan modal, atau yang

Rasio tersebut merupakan perbandingan antara jumlah modal

dengan Aktiva Tertimbang Menurut Risiko (ATMR).

Pada saat ini sesuai dengan ketentuan yang berlaku, CAR suatu

bank sekurang-kurangnya sebesar 8%.

1) Perhitungan ATMR

ATMR = aktiva neraca x bobot risiko

2) Pemenuhan Kewajiban Penyediaan Modal Minimum (KPMM)

KPMM = 8% x ATMR

3) Rasio Modal (CAR)

CAR merupakan perbandingan antara modal bank dengan

tertimbang menurut risiko ATMR. Menurut SE BI No. 8/28/

DPBPR tanggal 12 Desember 2006 :

Cara penilaian nilali kredit dihitung berdasarkan kriteria sesuai

dengan ( SK Direksi NI No. 30/12/KEP/DIR tanggal 30 April

1997 ) sebagai berikut :

Rasio modal 8% dengan nilai kredit 81 diberi predikat “sehat”

dan untuk setiap kenaikan 0,1% mulai dari 8% dengan nilai

kredit 81 ditambah maksimum 100, setiap penurunan 0,1% dari

7,9% diberi predikat “kurang sehat” dengan nilai kredit 65

b. Kualitas aktiva produktif

Dalam melakukan penelitian terhadap komponen faktor kualitas

asset didasarkan atas 2 rasio :

1) Rasio Aktiva Produktif Diklasifikasikan terhadap Aktiva

Produktif (KAP 1). Aktiva Produktif Diklasifikasikan menjadi

Lancar, Kurang Lancar, rumusnya :

Penilaian rasio KAP dilakukan dengan ketentuan untuk rasio

sebesar 15,5 % atau lebih diberi nilai kredit 0 dan untuk setiap

penurunan 0,15% mulai dari 15,49% nilai kredit ditambah 1

dengan maksimum 100.

2) Penyisihan Penghapusan Aktiva Produktif terhadap Aktiva

Produktif yang diklasifikasikan (KAP 2). Rumusnya adalah :

Penilaian rasio KAP untuk perhitungan PPAP dilakukan

dengan ketentuan sebagai berikut untuk rasio 0 % diberi nilai

kredit 0 dan untuk setiap kenaikan 1 % dari 0 % nilai kredit

c. Faktor Manajemen

Manajemen atau pengelolaan suatu bank akan menentukan sehat

tidaknya suatu bank. Mengingat hal tersebut, maka pengelolaan suatu

manajemen sebuah bank mendapatkan perhatian yang besar dalam

penilaian tingkat kesehatan suatu bank diharapkan dapat menciptakan

dan memelihara kesehatannya. Penilaian faktor manajemen dalam

penilaian tingkat kesehatan bank umum dilakukan dengan melakukan

evaluasi terhadap pengelolaan terhadap bank yang bersangkutan.

Penilaian tersebut dilakukan dengan mempergunakan 25

pernyataan/pertanyaan dalam kuesioner yang dikelompokkan dalam

dua kelompok besar yaitu kelompok manajemen umum dan kuesioner

manajemen risiko. Kuesioner kelompok manajemen umum selanjutnya

dibagi ke dalam sub kelompok pertanyaan yang berkaitan dengan

strategi, struktur, sistem, sumber daya manusia, kepemimpinan dan

budaya kerja. Sedangkan, untuk kuesioner manajemen risiko dibagi

dalam sub kelompok yang berkaitan dengan risiko likuiditas, risiko

pasar, risiko kredit, risiko operasional, risiko hukum dan risiko pemilik

dan pengurus.

Perhitungan nilai kredit untuk setiap pertanyaan manajemen diberi

nilai sampai dengan 4 dengan kriteria :

1) Nilai 0 kondisi lemah

2) Nilai 1,2,3 kondisi antara

Selanjutnya dari hasil penjumlahan yang diperoleh atas 25

pertanyaan-pertanyaan tersebut akan diperoleh nilai kredit, untuk kewajiban

dikalikan dengan bobot faktor manajemen sebesar 20% sehingga

didapat angka nilai kredit faktor manajemen.

d. Faktor Rentabilitas

Penilaian didasarkan kepada rentabilitas atau earning suatu bank yaitu

melihat kemampuan suatu bank dalam menciptakan laba. Penilaian

dalam unsur ini didasarkan pada dua macam, yaitu :

1) Laba terhadap Total Assets (ROA/Earning 1).

Penilaian rasio earning 1 dapat dilakukan sebagai berikut untuk

rasio 0 % atau negatif diberi nilai kredit 0 dan untuk setiap

kenaikan 0,015% mulai dari 0% nilai kredit ditambah dengan nilai

maksimum 100.

2) Rasio Beban Operasional terhadap Pendapatan Operasional

(Earning 2). Rumusnya adalah :

Penilaian earning 2 dapat dilakukan sebagai berikut untuk rasio

sebesar 100% atau lebih diberi nilai kredit 0 dan setiap penurunan

e. Faktor Likuiditas

Likuiditas yaitu rasio untuk menilai likuiditas bank. Penilaian

likuiditas bank didasarkan atas dua maca rasio, yaitu :

1) Rasio jumlah kewajiban bersih call money terhadap Aktiva Lancar.

Rumusnya adalah :

Penilaian likuiditas dapat dilakukan sebagai berikut untuk rasio

sebesar 100% atau lebih diberi nilai kredit 0 dan untuk setiap

penurunan sebesar 1% mulai dari nilai kredit ditambah 1 dengan

maksimum 100.

2) Rasio antara Kredit terhadap dana yang diterima oleh bank.

Rumusnya adalah :

Penilaian likuiditas 2 dapat dilakukan sebagai berikut untuk rasio

115 atau lebih diberi nilai kredit 0 dan untuk setiap penurunan 1%

mulai dari rasio 115% nilai kredit ditambah 4 dengan nilai

2. Menghitung nilai kredit komponen untuk masing-masing CAMEL

Nilai Kredit masing-masing rasio CAMEL dapat dihitung melalui

rumus :

a) Rasio CAR

Nilai Kredit = 81 + [ (rasio – 8) 0,1 ]

b) Rasio KAP

Nilai Kredit = (22,5 - rasio) : 0,15

Rasio PPAP

Nilai Kredit = Rasio x 1

c) Faktor Manajemen

Nilai yang diperoleh dari penelitian faktor manajemen langsung

menjadi nilai kreditnya.

d) Rasio ROA

Nilai Kredit= Rasio : 0,015

Rasio BOPO

Nilai Kredit= (100 - rasio) : 0,08

e) Cash Rasio

Nilai Kredit= Rasio : 0,05

Rasio LDR

3. Menghitung nilai kredit faktor untuk masing-masing komponen

CAMEL.

Nilai Kredit Faktor masing-masing komponen CAMEL dihitung

dengan mengalikan Nilai Kredit Komponen masing-masing faktor

CAMEL dengan bobot faktor.

4. Menjumlahkan seluruh nilai kredit faktor CAMEL.

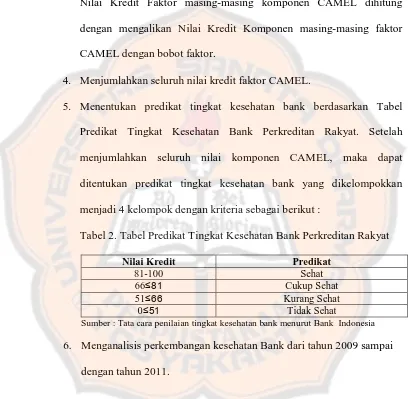

5. Menentukan predikat tingkat kesehatan bank berdasarkan Tabel

Predikat Tingkat Kesehatan Bank Perkreditan Rakyat. Setelah

menjumlahkan seluruh nilai komponen CAMEL, maka dapat

ditentukan predikat tingkat kesehatan bank yang dikelompokkan

menjadi 4 kelompok dengan kriteria sebagai berikut :

Tabel 2. Tabel Predikat Tingkat Kesehatan Bank Perkreditan Rakyat

Nilai Kredit Predikat

81-100 Sehat

66≤81 Cukup Sehat

51≤66 Kurang Sehat

0≤51 Tidak Sehat

Sumber : Tata cara penilaian tingkat kesehatan bank menurut Bank Indonesia 6. Menganalisis perkembangan kesehatan Bank dari tahun 2009 sampai

BAB IV

GAMBARAN UMUM PERUSAHAAN

A. Sejarah Berdiri Perusahaan

PD. Bank Perkreditan Rakyat Badan Kredit Kecamatan Grogol

didirikan dengan anggaran dasar awal yang dibuat di hadapan notaris

Fransisca Eka Sumarningsih, Sarjana Hukum, tertanggal 5 November 1996

dengan akta nomor 41 dan telah mendapat izin usaha sebagai Bank

Perkreditan Rakyat dari Direksi Bank Indonesia sebagaimana terdapat dalam

Surat Keputusan nomor 32/209/KEP/DIR tertanggal 14 Mei 1999. Anggaran

dasar yang terakhir dibuat dan disahkan dihadapan notaris Dewi W. Retno

Murni, Sarjana Hukum, di Klaten dengan akta nomor 11 tertanggal 27

Januari 2004. PD. Bank Perkreditan Rakyat Badan Kredit Kecamatan

Grogol berkedudukan di Kecamatan Grogol, Kabupaten Sukoharjo.

B. Visi dan Misi Perusahaan

Sesuai Peraturan Daerah Propinsi Jawa Tengah Nomor 11 tahun 2008,

PD. BPR BKK Grogol didirikan dengan maksud dan tujuan untuk

membantu serta mendorong pertumbuhan perekonomian dan pembangunan

daerah di segala bidang dalam rangka meningkatkan taraf hidup rakyat dan

sebagai salah satu sumber pendapatan daerah serta berfungsi sebagai salah

satu lembaga intermediasi di bidang keuangan dengan tugas menjalankan

usaha BPR sesuai dengan ketentuan peraturan perundang-undangan yang

berlaku.

C. Perijinan Perusahaan

Perijinan dan legalitas dalam menjalankan usaha sebagai berikut :

1. Surat Keputusan Pemberian Izin Usaha PD. BPR BKK Grogol dari

Direksi Bank Indonesia dengan nomor keputusan 32/209/KEP/DIR

tertanggal 14 Mei 1999.

2. Nomor Pokok Wajib Pajak (NPWP) dengan nomor NPWP

1.245.984.8-525, dan nomor register 00164235.

3. Ijin Mendirikan Bangunan dari Dinas Pekerjaan Umum Pemerintah

Kabupaten Sukoharjo dengan nomor : 503/IMB/378/IV/2004

tertanggal 26 April 2004.

Undang-Undang/Peraturan yang menjadi dasar :

1. Undang-undang Nomor 7 Tahun 1992 tentang Perbankan sebagaimana

telah diubah dengan Undang-undang Nomor 10 Tahun 1998 tentang

Perbankan.

2. Peraturan Menteri Dalam Negeri Nomor 22 Tahun 2006 tentang

Pengelolaan Bank Perkreditan Rakyat Milik Pemerintah Daerah.

3. Peraturan Daerah Provinsi Jawa Tengah Nomor 11 Tahun 2008

tentang Perusahaan Daerah Bank Perkreditan Rakyat Badan Kredit

4. Keputusan Gubernur Jawa Tengah Nomor 148 Tahun 2008 tentang

Petunjuk Pelaksanaan Peraturan Daerah Provinsi Jawa Tengah Nomor

11 Tahun 2008 tentang PD. BPR BKK Jawa Tengah.

5. Peraturan Bank Indonesia dan SE BI yang berkaitan dengan BPR.

D. Organisasi dan Sumber Daya Perusahaan

1. Struktur Organisi dan Tata Kerja PD. BPR BKK Grogol Kabupaten

Sukoharjo ditetapkan dengan Surat Keputusan Direksi PD BPR BKK

Grogol Nomor 539/013/I/2012 Tanggal 15 Januari 2012.

2. PD. BPR BKK Grogol Kabupaten Sukoharjo selain membuka

pelayanan di kantor induk, juga membuka pelayanan di Pos Pelayanan

di Pasar Telukan, Pos Pelayanan di Pasar Grogol, Pos Pelayanan di

Pasar Cemani.

3. Dewan Pengawas PD. BPR BKK Grogol ditetapkan oleh Rapat Umum

Pemegang Saham (RUPS) tanggal 17 Maret 2011 dengan susunan

sebagai berikut :

Ketua : Drs. Sugeng, MM, Msi

Anggota : Ir. Slamet Sanyoto, Dipl. SE, MT

4. Perusahaan Daerah BPR BKK Grogol Kabupaten Sukoharjo dipimpin

oleh seorang Direksi yaitu Sdr. Yusup Harsono, SE yang ditetapkan

oleh Rapat Umum Pemegang Saham (RUPS) tanggal 17 Maret 2011.

5. Jumlah Pegawai sebanyak 21 orang yang terdiri dari 20 orang pegawai

F. Wilayah dan Layanan Nasabah Perusahaan

Dalam operasionalnya PD. BPR BKK melaksanakan penghimpunan dana

dari masyarakat dalam bentuk simpanan berupa deposito berjangka,

tabungan dan bentuk lainnya yang dipersamakan dengan itu.

PD. BPR BKK Grogol Kabupaten Sukoharjo juga melaksanakan pemberian

kredit/pinjaman kepada masyarakat/nasabah dengan sistem pinjaman

sebagai berikut :

1. Kredit Pegawai dengan Suku bunga 14,40% s.d 19,20% per tahun.

2. Kredit Umum dengan Suku bunga 15% s.d 30% per tahun.

3. Kredit Karyawan swasta dengan Suku bunga 18% s.d 24% per tahun.

4. Kredit Pensiunan dengan suku bunga 15% s.d 24% per tahun.

5. Kredit LKM/Lainnya dengan Suku bunga 18% s.d 24% per tahun.

G. Produk dan Layanan Perusahaan

Berdasarkan anggaran dasar pendirian PD. BPR BKK Grogol, maksud dan

tujuan perusahaan adalah untuk melakukan usaha Bank Perkreditan Rakyat

dengan produk dan layanan sebagai berkut :

1. Membantu menyediakan modal usaha bagi masyarakat golongan

ekonomi lemah di pedesaan.

2. Memberikan pelayanan modal dengan cara mudah, murah dan

mengarah dalam rangka mengembangkan kesempatan berusaha di

pedesaan.

3. Meningkatkan taraf hidup dan kesejahteraan masyarakat di pedesaan.

BAB V

ANALISIS DATA DAN PEMBAHASAN

A. Data Penelitian

Tingkat kesehatan bank pada dasarnya dinilai dengan pendekatan

kualitatif atas berbagai aspek yang berpengaruh terhadap kondisi dan

perkembangan bank. Data yang diambil berasal dari PD. BPR BKK

Grogol adalah data yang meliputi Neraca, Laporan Rugi Laba, dan

Laporan Kredit dalam jangka waktu tiga tahun, mulai dari tahun 2009

hingga 2011. Data Neraca dan Laporan Rugi Laba disajikan dalam

lampiran.

Data yang digunakan merupakan data yang diperoleh pada saat

penelitian. Hasil penelitian ini digunakan untuk menghitung Capital

Adequacy Ratio, Asset Quality, Earning Ability dan Liquidity. Sedangkan

untuk faktor Management, diperoleh dari pertanyaan yang dijawab oleh

pihak manajemen. Data dari Capital Adequacy Ratio, Asset Quality,

Management, Earning Ability dan Liquidity kemudian dijumlahkan.

Hasilnya akan menjadi data nilai tingkat kesehatan bank. Penilaian kelima

faktor tersebut biasanya disebut sebagai faktor CAMEL. Tata cara

perhitungan disesuaikan peraturan yang berlaku sesuai Surat Keputusan

Direksi Bank Indonesia No. 30/12/KEP/DIR tanggal 30 April 1997.

B. Perhitungan Tingkat Kesehatan PD. BPR BKK GROGOL

1. Perhitungan Tingkat Kesehatan PD. BPR BKK Grogol Tahun 2009

a. Permodalan

Jumlah Modal = 3.133.647, 94

ATMR = 20.100.795, 40

Rasio CAR = Jumlah Modal x 100 %

ATMR

CAR = 3.133.647,94 x 100 %

20.100.795,40

= 15,59 %

Nilai Kredit Komponen (NKK) = 81 + [(15,59 – 8) : 0,1]

= 81 + 75,9

= 156,9

Nilai Kredit Komponen Maksimum adalah 100

Bobot faktor = 30%

Nilai Kredit Faktor (NKF) Permodalan = 100 x 30%

= 30

b. Kualitas Aktiva Produktif

Perhitungan terhadap faktor Kualitas Aktiva Produktif didasarkan

dalam tabel–tabel berikut ini :

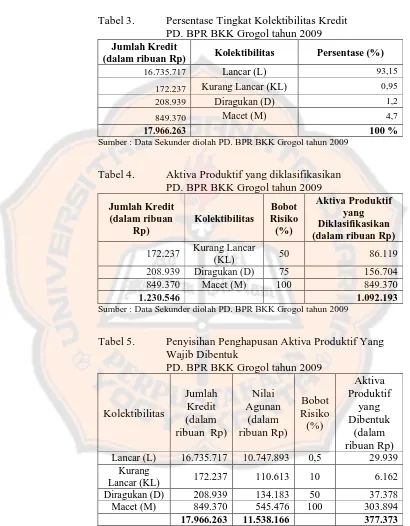

Tabel 3. Persentase Tingkat Kolektibilitas Kredit PD. BPR BKK Grogol tahun 2009

Jumlah Kredit

(dalam ribuan Rp) Kolektibilitas Persentase (%) 16.735.717 Lancar (L) 93,15

172.237 Kurang Lancar (KL) 0,95 208.939 Diragukan (D) 1,2 849.370 Macet (M) 4,7

17.966.263 100 %

Sumber : Data Sekunder diolah PD. BPR BKK Grogol tahun 2009

Tabel 4. Aktiva Produktif yang diklasifikasikan PD. BPR BKK Grogol tahun 2009

Jumlah Kredit (dalam ribuan Rp) Kolektibilitas Bobot Risiko (%) Aktiva Produktif yang Diklasifikasikan (dalam ribuan Rp)

172.237 Kurang Lancar

(KL) 50 86.119

208.939 Diragukan (D) 75 156.704 849.370 Macet (M) 100 849.370

1.230.546 1.092.193

Sumber : Data Sekunder diolah PD. BPR BKK Grogol tahun 2009

Tabel 5. Penyisihan Penghapusan Aktiva Produktif Yang Wajib Dibentuk

PD. BPR BKK Grogol tahun 2009

Kolektibilitas

Jumlah Kredit (dalam ribuan Rp)

Nilai Agunan (dalam ribuan Rp) Bobot Risiko (%) Aktiva Produktif yang Dibentuk (dalam ribuan Rp)

Lancar (L) 16.735.717 10.747.893 0,5 29.939 Kurang

Lancar (KL) 172.237 110.613 10 6.162 Diragukan (D) 208.939 134.183 50 37.378 Macet (M) 849.370 545.476 100 303.894

17.966.263 11.538.166 377.373

1) Rasio Aktiva Produktif yang diklasifikasikan terhadap

aktiva produktif (KAP)

Rasio KAP = Jumlah Aktiva yang Diklasifikasikan x 100%

Jumlah Aktiva Produktif

= 1.092.192, 75 x 100 %

25.228.045

= 4,33 %

Nilai Kredit Komponen (NKK) = [(22,5-4,33):0,15]

= 121,13

Nilai Kredit Komponen Maksimum adalah 100

Bobot faktor = 25%

Nilai Kredit Faktor (NKF) KAP = 100 x 25%

= 25

2) Rasio Penyisihan Penghapusan Aktiva Produktif (PPAP) terhadap Penyisihan Penghapusan Aktiva Produktif yang Wajib Dibentuk (PPAPWD).

Rasio PPAP = PPAP yang dibentuk oleh Bank x 100%

PPAP yang wajib dibentuk oleh Bank

= 341.084,00 x 100%

341.084,00

= 100 %

Nilai Kredit Komponen (NKK) = 100 x 1

Nilai Kredit Komponen Maksimum adalah 100

Bobot faktor = 5%

Nilai Kredit Faktor (NKF) PPAP = 100 x 5%

= 5

Total Nilai Kredit Faktor (NKF) Kualitas Aktiva Produktif

= 25 + 5

= 30

c. Manajemen

Faktor Manajemen diperoleh dari jumlah jawaban atasan

pertanyaan yang diberikan pada pihak manajemen PD. BPR BKK

Grogol. Jumlah pertanyaan sebanyak 25 yang terdiri dari 10

pertanyaan/pernyataan manajemen umum dan 15

pertanyaan/pernyataan manajemen risiko.

Skala penilaian untuk setiap pertanyaan/pernyataan ditetapkan

antara 0 sampai 4 dengan kriteria :

1) Untuk nilai 0 mencerminkan kondisi yang lemah.

2) Nilai 1,2 dan 3 mencerminkan kondisi antara.

Jawaban dari 25 pertanyaan kuesioner yang diajukan untuk

perhitungan faktor manajemen disajikan dalam tabel berikut ini :

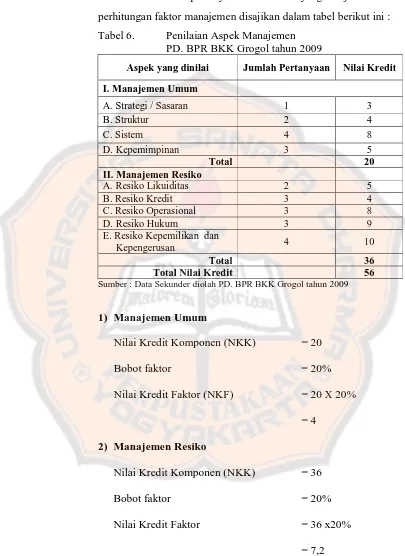

Tabel 6. Penilaian Aspek Manajemen PD. BPR BKK Grogol tahun 2009

Aspek yang dinilai Jumlah Pertanyaan Nilai Kredit

I. Manajemen Umum

A. Strategi / Sasaran 1 3

B. Struktur 2 4

C. Sistem 4 8

D. Kepemimpinan 3 5

Total 20

II. Manajemen Resiko

A. Resiko Likuiditas 2 5

B. Resiko Kredit 3 4

C. Resiko Operasional 3 8

D. Resiko Hukum 3 9

E. Resiko Kepemilikan dan

Kepengerusan 4 10

Total 36

Total Nilai Kredit 56

Sumber : Data Sekunder diolah PD. BPR BKK Grogol tahun 2009

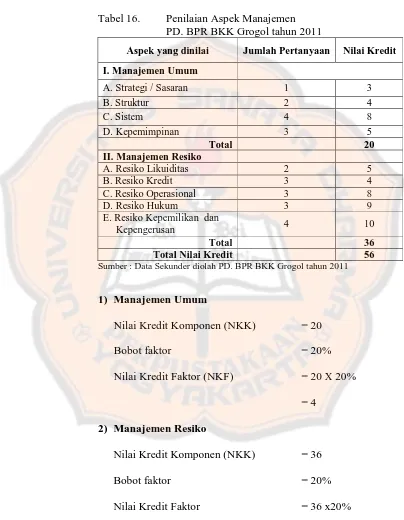

1) Manajemen Umum

Nilai Kredit Komponen (NKK) = 20

Bobot faktor = 20%

Nilai Kredit Faktor (NKF) = 20 X 20%

= 4

2) Manajemen Resiko

Nilai Kredit Komponen (NKK) = 36

Bobot faktor = 20%

Nilai Kredit Faktor = 36 x20%

Total Nilai Kredit Faktor Faktor Manajemen = 4 + 7,2 = 11,2

d. Rentabilitas

1) Rasio Laba sebelum Pajak terhadap Total Aset (ROA)

ROA = x 100%

= 594.498.000 x 100% 237.845.550

= 2,5 %

Nilai Kredit Komponen (NKK) = 2,50 : 0,015

= 167

Nilai Kredit Komponen Maksimum adalah 100

Bobot faktor = 5%

Nilai Kredit Faktor (NKF) ROA = 100 x 5% = 5

2) Rasio Biaya Operasional (BO) terhadap Pendapatan Operasional (PO)

BOPO = X 100%

= 4.417.674.000 x 100%

54.876.960

= 80,50%

Nilai Kredit Komponen (NKK) = [(100 – 80,50) : 0,08]

= 244

N

ilai Kredit Komponen Maksimum adalah 100Nilai Kredit Faktor (NKF) BOPO = 100 x 5% = 5

Total Nilai Kredit Faktor (NKF) Rentabilitas (Earning Ability)

= 5 + 5 = 10 e. Likuiditas

1) Rasio Alat Likuid terhadap Hutang Lancar

Cash Ratio = x 100%

= Kas + Antar Bank Aktiva + Giro – Tab ABP x 100% Kew. sgr + Tab + Dep berjangk + Tab ABP

= 2.947.219.000 x 100% 213.309.110

= 13,82 %

Nilai Kredit Komponen (NKK) = 13,82 : 0,05

= 276,4

Nilai Kredit Komponen Maksimum adalah 100

Bobot faktor = 5%

Nilai Kredit Faktor (NKF) Cash Ratio = 100 x 5% = 5

2) Rasio Kredit yang Diberikan terhadap Dana

yang Diterima

LDR = x100%

= 17.966.263.000 x 100% 236.803.080

= 75,87%

Nilai Kredit Komponen (NKK) = [(115 – 75,87) : 1 x 4]

= 156,52

N

ilai Kredit Komponen Maksimum adalah 100Bobot faktor = 5%

Nilai Kredit Faktor (NKF) LDR = 100 x 5%

= 5

Total Nilai Kredit Faktor (NKF) Likuiditas = 5 + 5 = 10

Berdasarkan perhitungan tingkat kesehatan PD. BPR BKK

Grogol tahun 2009, maka dapat ditentukan penilaian tingkat

kesehatan PD. BPR BKK Grogol untuk tahun 2009 yang

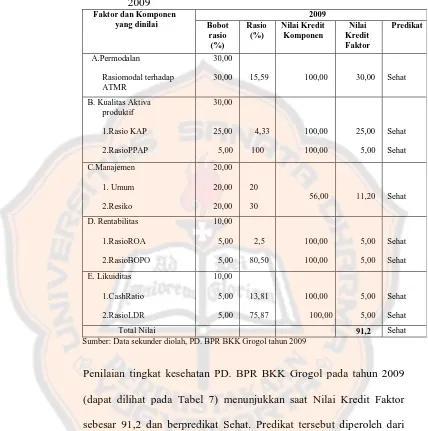

Tabel 7. Penilaian Tingkat Kesehatan PD. BPR BKK Grogol Tahun 2009

Faktor dan Komponen yang dinilai 2009 Bobot rasio (%) Rasio (%) Nilai Kredit Komponen Nilai Kredit Faktor Predikat A.Permodalan Rasiomodal terhadap ATMR 30,00

30,00 15,59 100,00 30,00 Sehat B. Kualitas Aktiva

produktif 1.Rasio KAP 2.RasioPPAP 30,00 25,00 5,00 4,33 100 100,00 100,00 25,00 5,00 Sehat Sehat C.Manajemen 1. Umum 2.Resiko 20,00 20,00 20,00 20 30

56,00 11,20 Sehat D. Rentabilitas 1.RasioROA 2.RasioBOPO 10,00 5,00 5,00 2,5 80,50 100,00 100,00 5,00 5,00 Sehat Sehat E. Likuiditas 1.CashRatio 2.RasioLDR 10,00 5,00 5,00 13,81 75,87 100,00 100,00 5,00 5,00 Sehat Sehat Total Nilai 91,2 Sehat Sumber: Data sekunder diolah, PD. BPR BKK Grogol tahun 2009

Penilaian tingkat kesehatan PD. BPR BKK Grogol pada tahun 2009

(dapat dilihat pada Tabel 7) menunjukkan saat Nilai Kredit Faktor

sebesar 91,2 dan berpredikat Sehat. Predikat tersebut diperoleh dari

1. Permodalan

Permodalan (CAR) yang dikuantifikasikan terdiri dari dua

komponen yaitu jumlah Modal Bank dan Aktiva Tertimbang

Menurut Risiko (ATMR). Modal Bank pada tahun 2009 sebesar Rp

3.133.648.000,00 (Lampiran 4) dan ATMR sebesar Rp

20.100.795.000,00 (Lampiran 3). Modal Bank terhadap ATMR

menghasilkan CAR sebesar 15,59% yang berarti modal minimum

yang harus disediakan telah berada diatas batas yang telah

ditentukan yaitu sebesar 8%. Pencapaian rasio modal ini menyumbang nilai Kredit Faktor terhadap tingkat kesehatan Bank

sebesar 30.

2. Kualitas Aktifa Produktif

Penilaian faktor Kualitas Aktiva Produktif yang terdiri dari

dua rasio yaitu :

a. Rasio Kualitas Aktiva Produktif yang Diklasifikasikan

terhadap Aktiva Produktif.

Rasio Kualitas Aktiva Produktif diperoleh dari jumlah

Aktiva Produktif yang Diklasifikasikan dibagi dengan

jumlah Aktiva Produktif. Jumlah Aktiva yang

Diklasifikasikan pada tahun 2009 sebesar Rp

1.092.192.750,00 dan jumlah Aktiva Produktif sebesar Rp

25.228.045.000,00. Rasio Kualitas Aktiva Produktif yang

menunjukkan bahwa 4,33% dari Jumlah Aktiva

Produktifnya, merupakan Aktiva Produktif yang memiliki

potensi tidak dapat dikembalikan atau potensial menjadi

kerugian bank. Pencapaian rasio ini menyumbang Nilai

Kredit Faktor sebesar 25. Berdasarkan Nilai Kredit Faktor

tersebut Rasio Kualitas Aktiva Produktif (KAP) ini

mendapat predikat Sehat.

b. Rasio Penyisihan Penghapusan Aktiva Produktif terhadap

Penyisihan Aktiva Produktif yang Wajib Dibentuk.

Rasio Penyisihan Penghapusan Aktiva Produktif terhadap

Penyisihan Aktiva Produktif yang Wajib Dibentuk Bank

sebesar 100%. Besarnya Penyisihan Penghapusan Aktiva

Produktif pada tahun 2009 sebesar Rp 341.084.000,00

(Lampiran 2) dan Penyisihan Penghapusan Aktiva Produktif

yang Wajib Dibentuk Bank sebesar Rp 341.084.000,00

(Tabel 7). Hal ini berarti cadangan yang berhasil dibentuk

pihak bank untuk menutup kemungkinan kerugian adalah

sebesar 100% berdasarkan penggolongan Kualitas Aktiva

Produktifnya. Pencapaian rasio ini menyumbang Nilai Kredit

Faktor sebesar 5. Berdasarkan Nilai Kredit Faktor tersebut

Rasio Penyisihan Penghapusan Aktiva Produktif (PPAP)

pada tahun 2009 ini berada pada predikat Sehat.

3. Manajemen

Penilaian manajemen PD. BPR BKK Grogol pada tahun

2009 menghasilkan nilai total jawaban sebesar 56 yang terdiri dari

20 untuk Manajemen Umum dan 36 untuk Manajemen Resiko

(Tabel 6). Nilai Kredit Faktor Manajemen menyumbang nilai

kredit sebesar 11,20 yang terdiridari 4,0 dari penilaian Manajemen

Umum dan 7,2 dari penilaian Manajemen Resiko. Ini berarti

kondisi PD. BPR BKK Grogol dalam kriteria Sehat, dalam arti

bahwa pelaksanaan dan pengelolaan bank selama tahun 2009 telah

dijalankan dengan baik berdasarkan prinsip-prinsip perbankan

yang ditetapkan oleh Bank Indonesia mengenai manajemen umum

dan manajemen risiko.

4. Rentabilitas

Penilaian faktor Rentabilitas terdiri dari dua rasio yakni:

a. Rasio Laba Sebelum Pajak terhadap Total Aset

Laba sebelum pajak tahun 2009 dapat dilihat pada

(Lampiran1) sebesar Rp 584.489.000,00 dan Total Aset pada

tahun 2009 sebesar Rp 23.784.555.000,00. Kedua komponen

tersebut setelah dikuantifikasikan menghasilkan rasio

sebesar 2,50% dengan nilai kredit komponen sebesar 100.

Hal ini menunjukkan bahwa laba tahun berjalan yang

Grogol sudah mampu meraih laba atas pendayagunaan

aktiva.

b. Rasio Beban Operasional terhadap Pendapatan Operasional

Rasio Beban Operasional terhadap Pendapatan

Operasional pada tahun 2009 adalah sebesar 80,50%. Rasio

ini menunjukkan bahwa Bank sudah mampu melakukan

kegiatan operasionalnya secara efisien. Hal ini terbukti

dengan penggunaan dana sebesar Rp 4.417.674.000,00

untuk kegiatan operasional dapat menghasilkan pendapatan

sebesar Rp 5.487.696.000,00. Pencapaian rasio ini

menyumbang Nilai Kredit Faktor terhadap tingkat kesehatan

bank sebesar 5. Berdasarkan Nilai Kredit Faktor tersebut

rasio ini mendapat predikat Sehat.

5. Likuiditas

Penilaian kuantitatif terhadap Likuiditas didasarkan pada 2 rasio,

yakni:

a. Rasio Alat Likuid terhadap Hutang Lancar

Rasio alat likuid terhadap Hutang Lancar pada tahun 2009

adalah sebesar 13,82%. Alat likuid terdiri dari Kas dan Antar

Bank Aktiva sedangkan Hutang Lancar meliputi Kewajiban

Segera Lainnya, Tabungan dan Deposito Berjangka. Rasio

segera dibayar dapat ditutupi dengan Rp0,12 alat likuid