Penilaian Kinerja Keuangan Perusahaan Dengan

Metode Rasio Keuangan, Economic Value Added

(EVA) Dan Market Value Added (MVA)

(Studi Pada Perusahaan Semen Yang Go Public)

SKRIPSI

Untuk Memenuhi Salah Satu Persyaratan Mencapai

Derajat Gelar Sarjana Ekonomi

Oleh

FAKULTAS EKONOMI

UNIVERSITAS MUHAMMADIYAH MALANG

2007

BAB I

PENDAHULUAN

I. Latar Belakang

Negara berkembang seperti Indonesia, kebutuhan semen sangat vital terhadap pertumbuhan ekonomi, bahkan pertumbuhan kebutuhan semen secara rata-rata, jauh lebih tinggi dari pertumbuhan Produk Domestik Bruto (PDB). Berdasarkan pendekatan ekonometrik, hubungan antara pertumbuhan riil PDB dan pertumbuhan permintaan semen adalah sekitar dua kali lipatnya. Sebagai contoh: apabila pertumbuhan PDB rata-rata 4 persen per tahun, maka pertumbuhan permintaan semen menjadi 8 persen per tahun. Lebih jelasnya lagi, apabila tahun ini utilisasi pabrik domestik adalah 58 persen, sementara diasumsikan tidak ada kenaikan kapasitas industri semen di Indonesia beberapa tahun ke depan, maka diperkirakan kondisi puncak utilisasi (kira kira 95 persen) akan dicapai pada tahun 2008. Apabila pertumbuhan ekonomi Indonesia lebih dari rata-rata 4 persen per tahun, berarti kondisi puncak utilisasi tersebut akan dicapai lebih cepat. (Kompas, Senin, 2 Desember 2002)

terus naik konstan 10% per tahun, sedangkan investasi baru tidak ada, tahun 2007 Indonesia akan mengalami krisis semen. Kedua, industri semen domestik tumbuh dalam iklim yang tidak sehat karena dibayang-bayangi oleh ancaman kartel oleh raksasa semen global yang ada di Indonesia, tetapi untuk menyelesaikan kedua masalah itu tidaklah mudah. Kapasitas industri semen nasional saat ini sebesar 47 juta ton setahun, tetapi karena krisis dan permintaan yang turun, utilisasi kapasitas produksinya hanya 36 juta ton (71,7%). Untuk menghindari kelangkaan, selain bisa dilakukan dengan mengurangi volume ekspor bisa juga dengan investasi baru. Masalahnya, investasi baru (grassroot) memerlukan 150-200 dolar AS per ton kapasitas dan untuk pengembangan 100-150 dolar AS per ton kapasitas, itu pun jangka pembangunannya sekitar 3-4 tahun. Masalah tersebut sulit dipecahkan karena realitasnya industri semen domestik sudah tidak lagi di bawah kendali kita. Sejak program privatisasi BUMN digulirkan pada 1998, satu per satu industri semen domestik jatuh ke kelompok The Big Five (Lafarge, Blue Circle,

Holderbank, Heidelberger, dan Cemex).

Ada tiga besar industri semen Indonesia adalah Semen Gresik Group (SGG) (pangsa pasar nasional terbesar yakni 41 persen), Indocement (dengan pangsa pasar 33 persen) dan Semen Cibinong (pangsa pasar 14 persen). Di antara ketiga produsen semen terbesar tersebut, SGG merupakan saham yang direkomendasikan kepada para investor, hal itu dikarenakan SGG memiliki

likuiditas saham yang tinggi serta kondisi neraca yang jauh lebih baik dari

pesaingnya. Valuasinya pun paling murah dalam "kacamata" Enterprise Value

(EV) per ton kapasitas. (Enterprise value menyatakan nilai pasar dari saham dan utang perusahaan). (Pikiran Rakyat, Senin, 23 Juni 2003)

Bila tidak ada penambahan kapasitas pabrik atau pembangunan pabrik semen baru maka pada tahun 2007 Indonesia akan mengalami krisis semen. Mengingat pembangunan pabrik membutuhkan waktu sampai tiga tahun, maka pada tahun 2006 atau lebih dini lagi, penambahan kapasitas pabrik atau pembangunan pabrik semen baru, sudah harus dimulai, jadi semua pemain industri semen nasional haruslah mempersiapkan diri dan mengkonsolidasikan usahanya mulai dari sekarang agar supaya mereka berada dalam kondisi keuangan yang siap untuk melakukan ekspansi pabrik baru pada tahun 2006 atau lebih dini. (Kompas, Senin, 2 Desember 2002)

ditanamkannya. Bagi pihak manajemen perusahaan, penilaian kinerja ini akan sangat mempengaruhi dalam penyusunan rencana usaha perusahaan yang akan diambil untuk masa yang akan datang demi kelangsungan hidup perusahaan.

Untuk mengukur kinerja perusahaan ini tentunya bukan merupakan hal yang mudah. Berbagai aspek harus dipertimbangkan dalam penilaian kinerja ini antara lain yaitu harapan dari pihak-pihak yang menginvestasikan uangnya, dan karyawannya. Para penyedia dana tentunya akan mengharapkan tingkat pengembalian yang besar untuk investasi yang ditanamkannya, sedangkan pihak karyawan menginginkan kinerja perusahaan agar kelangsungan hidup dari perusahaan dapat terjamin yang berarti bahwa kesejahteraan mereka juga akan ikut terjamin. Pada saat ini terdapat berbagai alat ukur kinerja yang kadang berbeda dari satu industri dengan industri yang lain. Tetapi sulit untuk mengatakan bahwa alat ukur tersebut benar-benar merupakan alat ukur yang dapat menilai keberhasilan perusahaan yang sebenarnya. Sehingga kita dapat mengetahui apakah roda usaha telah berjalan dengan efisien dan efektif.

Ada 4 metode yang digunakan dalam mengukur kinerja keuangan perusahaan selama ini, antara lain :

a. Metode Rasio Keuangan, merupakan alat yang digunakan untuk menilai kinerja perusahaan yang menekankan operasi keuangan yaitu: Likuiditas

Ratio, Leverage Ratio, Probabilitas Ratio, dan Activity Ratio.

pengukuran pendapatan sisa (residul income) yang mengurangkan biaya modal terhadap laba operasi.

c. Metode Balanced Scorecard (BSC), merupakan alat untuk mengukur kinerja perusahaan dengan menyeimbangkan faktor-faktor keuangan dan non keuangan dari suatu perusahaan. Mempertimbangkan 4 aspek atau prospektif yakni prospektif keuangan, pelanggan, proses bisnis internal dan proses belajar dan berkembang.

d. Metode Radar, merupakan alat untuk menilai kinerja pada perusahaan yang merupakan modifikasi atau penyempurnaan dari metode-metode sebelumnya. Rasio Radar mengelompokkan rasionya menjadi 5 kelompok besar yaitu Rasio Profitabilitas, Produktifitas, Utilitas Aktiva, Stabilitas dan Rasio Pertumbuhan.

dengan variasi yang lain, yaitu membandingkan antar rekening yang ada dalam laporan keuangan dalam periode waktu yang sama atau membandingkan antara suatu rekening yang sama dengan periode waktu yang berbeda. Dengan cara ini keunggulan dari analisis rasio dapat dilihat berdasarkan besarnya persentase suatu rekening tertentu dengan rekening lainnya, atau melihat perkembangan suatu rekening antar waktu.

Untuk melengkapi analisis rasio keuangan kemudian berkembang metode analisis modifikasi baru, dimana metode ini dalam mengukur kinerja dapat secara tepat memperhatikan sepenuhnya kepentingan dan harapan penyedia dana (kreditur dan pemegang saham). Metode yang dimaksud adalah model Economic Value Added atau EVA (konsep penilaian kinerja) yang di Indonesia lebih dikenal dengan nama konsep Nilai Tambah Ekonomis atau NITAMI. Cara perhitungan berdasarkan model EVA mulai muncul pada 1993, yang dipopulerkan pertama kali oleh sebuah perusahaan konsultan di AS yaitu Stern Steward Management Services (SSMS). Dengan konsep ini akan diketahui berapa sebenarnya biaya yang harus dikeluarkan sehubungan dengan pemakaian modal usaha.

acuan mengingat EVA memberikan pertimbangan dalam hal biaya modal sebagai kompensasi atas dana yang digunakan untuk membiayai investasi tersebut.

Metode yang kedua yaitu MVA yang mempunyai tekanan yang sama dengan EVA yaitu pada kesejahteraan penyandang dana perusahaan. MVA merupakan hasil komulatif dari kinerja perusahaan yang dihasilkan oleh berbagai investasi yang telah dilakukan maupun yang diantisipasi akan dilakukan. Sehingga peningkatan MVA adalah sebagai keberhasilan memaksimalkan kekayaan pemegang saham dengan aloksi sumber-sumber yang tepat. Dengan demikian MVA merupakan ukuran kinerja eksternal perusahaan.

Berdasarkan latar belakang tersebut, maka penulis tertarik untuk melakukan penelitian yang bertujuan untuk mengetahui kinerja keuangan perusahaan semen, khususnya pada perusahaan – perusahaan yang sudah go

publik dengan judul “Penilaian Kinerja Keuangan Perusahaan Dengan

Metode Rasio Keuangan, Economic Value Added (EVA) Dan Market

Value Added (MVA) (Studi Pada Perusahaan Semen Yang Go Public)”.

II. Rumusan Masalah

Berdasarkan uraian latar belakang di atas, maka untuk mempermudah pembahasan, penulis merumuskan permasalahan tersebut sebagai berikut:

a. Apakah kinerja keuangan pada perusahaan semen yang go public jika diukur dengan menggunakan Rasio Keuangan sehat?

c. Apakah kinerja keuangan pada perusahaan semen yang go public jika diukur dengan menggunakan Market Value Added (MVA) sehat?

d. Diantara perusahaan semen yang go public, perusahaan manakah yang mempunyai kinerja keuangan yang paling sehat?

III. Batasan Penelitian

Agar pokok permasalahan yang diteliti tidak melebar terlalu jauh, maka penulis membatasi masalah hanya pada data berupa laporan keuangan dari tahun 2003 s/d tahun 2005 dan menggunakan 3 perusahaan semen yang terdaftar di Bursa Efek Jakarta (BEJ) yaitu PT Semen Gresik (Persero) Tbk, PT Semen Cibinong Tbk dan PT Indocement Tunggal Prakarsa Tbk.

IV. Tujuan dan Kegunaan Penelitian

1. Tujuan Penelitian

Berdasarkan uraian perumusan masalah diatas, maka tujuan penelitian ini adalah sebagai berikut :

a. Untuk mengetahui kondisi kinerja keuangan pada perusahaan semen yang

go public, jika diukur dengan Rasio Keuangan.

b. Untuk mengetahui kondisi kinerja keuangan pada perusahaan semen yang

go public, jika diukur dengan Economic Value Added (EVA).

c. Untuk mengetahui kondisi kinerja keuangan pada perusahaan semen yang

d. Untuk mengetahui perusahaan mana yang mempunyai kinerja keuangan yang paling sehat pada perusahaan semen yang go public.

2. Kegunaan Penelitian

a. Bagi investor, dapat memberikan tambahan informasi untuk melakukan investasi pada perusahaan yang diinginkan.

b. Bagi kreditur, dapat memberikan tambahan informasi akan kemampuan perusahaan dalam membayar kewajiban-kewajibannya.

BAB II

TINJAUAN PUSTAKA

I. Tinjauan Pustaka

A. Tinjauan Peneliti Terdahulu

a) Peneliti Pertama

Penelitian Heny Fuji Rosyidiana pada tahun 2003, dengan judul “Penerapan Economic Value Added (EVA) dan Market Value Added (MVA) dalam Penilaian Kinerja Keuangan Perusahaan pada PT Mandom Indonesia Tbk dan PT Mustika Ratu Tbk”.

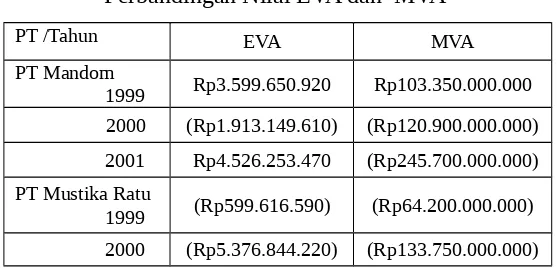

Tabel 1

Perbandingan Nilai EVA dan MVA

PT /Tahun EVA MVA

PT Mandom

1999 Rp3.599.650.920 Rp103.350.000.000

2000 (Rp1.913.149.610) (Rp120.900.000.000)

2001 Rp4.526.253.470 (Rp245.700.000.000)

PT Mustika Ratu

1999 (Rp599.616.590) (Rp64.200.000.000)

2001 (Rp16.169.554.550) (Rp144.450.000.000)

Sumber : Skripsi Heny Fuji Rosyidiana

Hasil analisis data pada PT Mandom Indonesia Tbk dan PT Mustika Ratu Tbk selama tahun 1999-2001 dengan menggunakan metode EVA dan MVA yaitu kinerja PT Mandom Indonesia Tbk jika dinilai dengan metode EVA pada tahun 1999 dan 2001 kinerjanya sehat, sedangkan tahun 2000 kinerjanya tidak sehat. Apabila dinilai dengan metode MVA pada tahun 1999 kinerjanya sehat, sedangkan pada tahun 2000 dan 2001 kinerjanya tidak sehat. Kinerja PT Mustika Ratu Tbk jika dinilai dengan metode EVA, selama tiga tahun kinerjanya tidak sehat. Apabila dinilai dengan metode MVA, selama tiga tahun kinerjanya juga tidak sehat. Diantara kedua perusahaan tersebut yang kinerjanya lebih sehat adalah PT Mandom Indonesia Tbk karena nilai EVA tahun 1999 dan 2001 positif dan MVA tahun 1999 positif, sedangkan PT Mustika Ratu Tbk selama tiga tahun nilai EVA dan MVA negatif.

Persamaan dari landasan penelitian terdahulu dengan penelitian yang akan dibuat adalah sama-sama menilai kinerja perusahaan menggunakan metode EVA dan MVA, sedangkan perbedaannya adalah pada periode waktu, obyek atau perusahaan dan dalam penelitian ini juga diterapkan metode penilaian kinerja yang lain yaitu analisis rasio keuangan.

b) Peneliti Kedua

Hasil analisis data penilitian tersebut yaitu jika dilihat dari Rasio keuangan, rata-rata kinerja perusahaan makanan dan minuman pada tahun 1998-2000 memiliki angka rasio yang baik, sehingga mempunyai pertumbuhan yang cukup tinggi atau mempunyai prospek yang bagus pula baik pada saat ini dan di masa mendatang. Dan dilihat dari EVA, rata-rata kinerja perusahaan makanan dan minuman pada tahun 1998-2000 hampir semua menunjukkan angka positif, yang berarti perusahaan telah berhasil menciptakan nilai ekonomis dan dapat memenuhi harapan investor.

Persamaan dari landasan penelitian terdahulu dengan penelitian yang akan dibuat adalah sama-sama menilai kinerja perusahaan menggunakan metode EVA dan Rasio Keuangan, sedangkan perbedaannya adalah pada periode waktu, obyek atau perusahaan dan dalam penelitian ini juga diterapkan metode penilaian kinerja yang lain yaitu MVA.

c) Peneliti Ketiga

Penelitian Muzayyanah pada tahun 2000, dengan judul Penggunaan Analisis Rasio Finansial dan Konsep EVA (Economic Value Added) Dalam menilai Kinerja Perusahaan pada PT Tancho Indonesia,Tbk. dan PT Unilever Indonesia, Tbk. Penelitian ini bertujuan untuk mengetahui kinerja perusahaan PT Tancho Indonesia, Tbk. dan PT Unilever Indonesia, Tbk. melalui metode analisis Rasio Finansial dan Metode Economic Value Added.

tahun 1998-2000 memiliki angka rasio yang cukup baik, sehingga mempunyai pertumbuhan yang cukup tinggi atau mempunyai prospek yang bagus pula baik pada saat ini dan di masa mendatang.

Berdasarkan pada perhitungan EVA, terlihat bahwa kedua perusahaan tersebut mempunyai kinerja perusahaan yang sehat, karena nilai EVA kedua perusahaan selama dua tahun menunjukkan nilai positif. Nilai EVA PT Tancho Indonesia,Tbk. pada tahun 1997 sebesar Rp2.439.052.000,00 dan pada tahun 1998 nilainya mengalami penurunan menjadi Rp184.880.000,00. Nilai EVA PT Unilever Indonesia, Tbk. Pada tahun 1997 sebesar Rp70.200.308.000,00 dan pada tahun 1998 nilainya mengalami kenaikan menjadi sebesar Rp74.654.793.000,00.

Persamaan dari landasan penelitian terdahulu dengan penelitian yang akan dibuat adalah sama-sama menilai kinerja perusahaan menggunakan metode Analisis Rasio Finansial dan EVA, sedangkan perbedaannya adalah pada periode waktu, obyek atau perusahaan dan dalam penelitian ini juga diterapkan metode penilaian kinerja yang lain yaitu MVA.

B. Landasan Teori

1. Analisis Rasio Keuangan

1) Pengertian Kinerja dan Pengukuran Kinerja Keuangan

Pengukuran kinerja adalah penentuan secara periodik tampilan perusahaan yang berupa kegiatan operasional, struktur organisasi, dan karyawan yang berdasarkan sasaran, standar dan kriteria yang telah ditetapkan sebelummya ( Mulyadi, 1997; 419).

Pengukuran kinerja bisa didasarkan pada informasi keuangan maupun non keuangan, oleh sebab itu pengukuran kinerja dibedakan menjadi dua yaitu:

a) Pengukuran kinerja manajerial

Pengukuran kinerja manajerial ini bertujuan untuk:

a. Mengelola kegiatan operasi perusahaan secara efektif dan efisien dengan pemotivasian karyawan secara maksimum.

b. Membantu pengambilan keputusan yang bersangkutan dengan karyawan.

c. Mengidentifikasi kebutuhan pelatihan dan pengembangan karyawan.

d. Menyediakan umpan balik bagi karyawan mengenai bagaimana atasan mereka menilai kinerja mereka.

e. Pengukuran kinerja dapat menyediakan suatu dasar bagi distribusi penghargaan.

b) Pengukuran kinerja keuangan

penilaian untuk meramalkan kondisi keuangan, operasi dan hasil usaha perusahaan.

Menurut Mahmud dan Halim, (2003, 75) ukuran kinerja meliputi rasio-rasio berikut :

a. Rasio Likuiditas mengukur kemampuan perusahaan untuk memenuhi kewajiban jangka pendeknya atau kemampuan perusahaan untuk memenuhi kewajiban keuangannya pada saat ditagih.

b. Rasio Aktivitas mengukur sejauh mana efektivitas penggunaan aset dengan melihat tingkat aktivitas aset.

c. Rasio Solvabilitas mengukur sejauh mana kemampuan perusahaan memenuhi kewajiban-kewajiban jangka panjangnya.

d. Rasio Profitabilitas mengukur seberapa kemampuan perusahaan menghasilkan laba (Profitabilitas).

e. Rasio Pasar mengukur perkembangan nilai perusahaan relatif terhadap nilai pasar.

dilihat dari rasio antara komponen-komponen keuangan yang satu dengan yang lain. Dalam konteks manajemen keuangan, analisis tersebut dikenal dengan analisis rasio keuangan. Analisis rasio ini berguna untuk membandingkan kinerja perusahaan yang satu dengan perusahaan yang lain atau membandingkan kinerja satu perusahaan pada tahun ini dengan tahun yang lainnya.

Pada dasarnya analisis rasio keuangan dikelompokkan ke dalam empat macam kategori, yaitu (Hanafi; 2003: 77-88):

a. Rasio Likuiditas

Rasio ini mengukur kemampuan likuiditas jangka pendek perusahaan dengan melihat aktiva lancar perusahan relatif terhadap hutang lancarnya (hutang dalam hal ini merupakan kewajiban perusahaan). Biasanya rasio yang digunakan adalah current ratio, cash ratio, dan net working capital to total asset ratio.

b. Rasio Leverage (Solvabilitas)

Rasio ini untuk digunakan untuk mengukur kemampuan perusahaan memenuhi kewajiban-kewajiban jangka panjangnya. Perusahaan yang tidak solvabel adalah perusahaan yang total hutangnya lebih besar dibandingkan total asetnya. Rasio Leverage yang bisaanya digunakan seperti debt to total asset ratio, total debt to total capital asset ratio, total debt to equity ratio, long term debt to

equity ratio, dan lain-lain.

Rasio ini melihat beberapa aset kemudian menentukan beberapa tingkat aktivitas aktiva-aktiva tersebut pada tingkat kegiatan tertentu. Aktivitas yang rendah pada tingkat penjualan tertentu akan mengahkibatkan semakin besarnya dana kelebihan yang tertanam pada aktiva-aktiva tersebut. Beberapa rasio yang digunakan misalnya: total asset turn over ratio, receivable turn over ratio, inventory turn over

ratio, dan sebagainya.

d. Rasio Keuntungan (Profitabilitas)

Rasio ini memberikan gambaran tentang kemampuan suatu perusahaan untuk menghasilkan keuntungan (profitabilitas) pada tingkat penjualan, aset, dan modal saham tertentu pada periode tertentu. Beberapa rasio yang sering digunakan adalah gross profit

margin, net profit margin, return on total asset (ROA), dan sebagainya

(Sadarachman diambil dari Hanafi; 1995: 262).

2) Kegunaan Analisis Rasio Keuangan

kemampuan memperoleh laba jangka panjang dan tingkat efisiensi perusahaan. Bagi manajer keuangan tentu saja sangat berkepentingan dengan semua aspek rasio keuangan, karena harus mampu membayar hutang jangka pendek, mampu membayar hutang jangka panjang, mampu meningkatkan efisiensi perusahaan, mampu memaksimalkan nilai perusahaan dan mampu memperoleh laba untuk memaksimalkan kekayaan pemegang saham.

3) Kelemahan Analisis Rasio Keuangan

Meskipun analisis rasio dapat menghasilkan informasi yang bermanfaat tentang operasi dan keuangan perusahaan, tetapi mempunyai kelemahan menurut Warsono (2003; 25) yaitu :

a. Kadang sulit untuk mengidentifikasi kategori industri dengan perusahaan berada jika perusahaan beroperasi dalam beberapa bidang usaha.

b. Angka rata-rata industri yang diterbitkan hanya merupakan perkiraan saja dan hanya memberikan panduan umum, karena bukan merupakan hasil penelitian ilmiah dari seluruh perusahaan dalam industri maupun sampel yang cocok dari beberapa perusahaan dalam industri.

c. Rasio keuangan dapat terlalu tinggi atau terlalu rendah.

panduan atas posisi keuangan perusahaan rata-rata dalam industri. e. Banyak perusahaan mengalami situasi musiman dalam kegiatan

operasinya sehingga pos neraca dan rasionya akan berubah sepanjang tahun saat laporan disiapkan.

4) Analisis Rasio Keuangan atas Laporan Keuangan

Laporan keuangan menjadi penting karena memberikan input informasi yang bisa dipakai untuk pengambilan keputusan. Banyak pihak yang berkepentingan terhadap laporan keuangan suatu perusahaan, mulai dari investor atau calon investor sampai dengan manajemen perusahaan itu sendiri. Laporan keuangan akan memberikan informasi mengenai

likuiditas, profitabilitas, timing aliran kas, yang kesemuanya akan

mempengaruhi banyak pihak-pihak yang berkepentingan. Harapan tersebut pada gilirannya akan mempengaruhi nilai perusahaan.

2. Economic Value Added (EVA)

1) Pengertian EVA

Menurut Young dan O’Byrne (2001: 18) EVA merupakan alat komukasi yang efektif baik untuk penciptaan nilai yang dapat dijangkau oleh manajer lini yang akhirnya mendorong kinerja perusahaan dan untuk menghubungkan dengan pasar modal.

Ide dasar dari EVA adalah pengemasan ulang dari manajemen perusahaan yang dapat dipercaya dan prinsip keuangan yang pernah ada. Namun EVA merupakan inovasi terpenting karena ia membuat teori keuangan moderen. Implikasi manajerial dari teori ini adalah mudah diakses oleh menejer perusahaan yang tidak terlatih dengan baik dalam keuangan atau tidak pernah memikirkannya. EVA membantu para manajer untuk lebih memahami tujuan keuangan, dan dengan demikian membantu mereka untuk mencapai tujuan.

Economic Value Added (EVA) atau disebut juga dengan nilai tambah ekonomis (NITAMI) diartikan sebagai suatu konsep yang dilandasi oleh pemikiran bahwa dalam pengukuran laba operasi perusahaan harus dengan adil mempertimbangkan harapan – harapan setiap penyedia dana (kreditur dan pemegang saham). Derajat keadilannya dinyatakan dengan ukuran tertimbang dan struktur modal yang ada (Widayanto, 1993:51)

Economic Value Added (EVA) adalah keuntungan operasi setelah pajak dikurangi dengan biaya modal dari seluruh modal untuk menghasilkan laba. Laba operasional setelah pajak menggambarkan hasil penciptaan nilai (value) didalam perusahaan, sedangkan biaya modal dapat diartikan sebagai pengorbanan yang dikeluarkan dalam penciptaan nilai tersebut (Steward, 1997:10).

laba bersih, dimana hal tersebut tidak dilakukan dalam perhitungan konvensional.

Setiap perusahaan tentunya menginginkan nilai Economic Value Added (EVA) akan naik terus-menerus, karena Economic Value Added (EVA) adalah tolok ukur fundamental dari tingkat pengembalian modal

(return of capital). Ada beberapa cara untuk meningkatkan nilai Economic

Value Added (EVA) perusahaan yaitu (Widayanto, 1993:32-33): a. Meningkatkan keuntungan (profit) tanpa menambah modal b. Mengurangi pemakaian modal

c. Melakukan investasi pada proyek – proyek dengan tingkat pengembalian tinggi.

Konsep ini tidak memerlukan adanya suatu perbandingan dengan perusahaan sejenis dalam industri dan tidak perlu membuat analisis kecenderungan dengan tahun – tahun sebelumnya. Konsep ini lebih menekankan pada seberapa besar laba yang dihasilkan setelah dikurangi dengan biaya modal rata – rata tertimbang.

Added (EVA) seringkali digunakan untuk pengendalian serta sebagai alat yang sangat berguna didalam pengambilan keputusan – keputusan strategis.

Analisis Economic Value Added (EVA) ini mencoba melihat dari segi ekonomis dalam pengukuran kinerja perusahaan dengan adil atas dasar konsep kepuasan stakeholder (seluruh anggota perusahaan), bentuknya adalah dengan mempertimbangkan harapan – harapan karyawan, pelanggan, dan pemberi modal (investor/pemegang saham). Derajat keadilannya adalah ditunjukkan oleh biaya modal rata – rata tertimbang dan berpedoman terhadap nilai pasar.

EVA adalah sisa laba (residual income, excess earning) setelah penyedia modal memberikan kompensasi sesuai tingkat pengembalian

(rate of return) yang dibutuhkan atau setelah semua biaya kapital yang

2) Manfaat EVA

Manfaat dari penerapan EVA antara lain (Utama, 1997; 12) :

a. Dapat digunakan sebagai penilai kinerja perusahaan yang berfokus pada penciptaan nilai (value creation).

b. Dapat meningkatkan kesadaran manajer bahwa tugas mereka adalah untuk memaksimumkan nilai perusahaan serta nilai pemegang saham. c. Dapat membuat para manajer berfikir dan juga bertindak seperti halnya

pemegang saham yaitu memilih investasi yang memaksimumkan tingkat pengembalian dan meminimumkan tingkat biaya modal sehingga nilai perusahaan dapat dimaksimumkan.

d. EVA membuat para manajer agar memfokuskan perhatian pada kegiatan yang menciptakan nilai dan memungkinkan mereka untuk mengevaluasi kinerja berdasarkan kriteria maksimum nilai perusahaan. e. EVA sebagai motivator perusahaan untuk lebih memperhatikan

kebijaksanaan struktur modalnya.

f. EVA dapat digunakan sebagai alat untuk mengidentifikasi proyek atau kegiatan yang memberikan pengembalian yang lebih tinggi dari pada biaya modal.

3) Keunggulan dan Kelemahan EVA

a. Konsep Economic Value Added (EVA) merupakan alat ukur yang dapat berdiri sendiri tidak memerlukan adanya suatu perbandingan dengan perusahaan sejenis dalam satu industri, dan tidak perlu pula membuat suatu analisis kecenderungan dengan tahun – tahun sebelumnya.

b. Konsep Economic Value Added (EVA) adalah pengukur kinerja perusahaan yang melihat segi ekonomis dalam pengukurannya, yaitu dengan memperhatikan harapan – harapan pada pemilik modal (kreditur dan pemegang saham) secara adil. Dimana derajat keadilannya dinyatakan dalam ukuran tertimbang dari struktur modal yang ada dan berpedoman pada nilai pasar, bukan nilai buku.

c. Konsep Economic Value Added (EVA) dapat dipakai sebagai tolok ukur dalam pemberian bonus bagi karyawan. Disamping itu Economic Value Added (EVA) juga merupakan tolok ukur yang tepat untuk memenuhi konsep kepuasan stakeholder yakni bentuk perhatian perusahaan kepada karyawan, pelanggan dan pemberi modal (kreditur dan investor).

Disamping keunggulan – keunggulan yang dimiliki oleh Economic Value Added (EVA) terdapat pula beberapa kelemahan EVA (Mirza, 1997 ; 68) :

a. EVA hanya mengukur hasil akhir (result), konsep ini tidak mengukur aktivitas-aktivitas penentu seperti loyalitas dan tingkat retensi konsumen.

b. EVA terlalu bertumpu pada keyakinan bahwa investor sangat mengandalkan pendekatan fundamental dalam mengkaji dan mengambil keputusan untuk menjual atau membeli saham-saham tertentu, padahal faktor-faktor lain terkadang justru lebih dominan. c. Konsep ini tergantung pada transparansi perhitungan EVA secara

akurat, dalam kenyataanya seringkali perusahaan kurang transparan dalam mengemukakan kondisi internalnya.

4) Strategi Meningkatkan EVA

Ada beberapa strategi untuk meningkatkan EVA:

a. Strategi penciptaan nilai dengan mencapai pertumbuhan keuntungan

(Profitable Growth), hal ini bisa dicapai dengan menambah modal

yang diinvestasikan pada proyek dengan tingkat pengembalian tinggi. b. Strategi penciptaan nilai dengan meningkatkan efisiensi operasi dalam

hal ini menaikkan keuntungan tanpa menggunakan tambahan modal. c. Strategi penciptaan nilai dengan rasionalisasi dan keluar dari bisnis

Hal ini berarti menarik modal yang tidak produktif dan menarik modal dari aktivitas yang menghasilkan tingkat pengembalian yang rendah dan menghapus unit bisnis yang tidak menjanjikan hasil.

5) Langkah-langkah Menentukan EVA

Langkah-langkah yang dilakukan untuk menentukan EVA menurut (Rousana, 1997; 19) :

a. Menghitung biaya modal utang (Cost of Debt) b. Menghitung biaya modal saham (Cost of Equity)

c. Menghitung struktur permodalan dari neraca. Struktur modal biasanya terdiri dari utang dan ekuitas, sehingga dicari:

Komposisi utang = rasio utang terhadap jumlah modal

Komposisi utang = rasio modal saham terhadap jumlah modal d. Menghitung biaya modal rata-rata tertimbang (Weighted Average Cost

of Capital)

e. Menghitung EVA

EVA = laba operasi bersih sesudah pajak (NOPAT) – biaya modal.

6) Tolok Ukur Penilaian Kinerja Keuangan dalam EVA

Dalam EVA, penilaian kinerja keuangan diukur dengan ketentuan:

b. Jika EVA = 0, maka secara ekonomis “impas” karena semua laba digunakan untuk membayar kewajiban kepada penyandang dana baik kreditur maupun pemegang saham, sehingga karyawan tidak mendapat bonus hanya gaji.

c. Jika EVA < 0, maka kinerja keuangan perusahaan tersebut dikatakan tidak sehat, karena perusahaan tidak bisa memberikan nilai tambah. Dalam hal ini karyawan tidak bisa mendapatkan bonus hanya saja kreditur tetap mendapat bunga dan pemilik saham tidak mendapat pengembalian yang sepadan dengan yang ditanam.

3. Market Value Added (MVA)

Menurut Warsono (2003: 47) tujuan utama manajemen keuangan perusahaan adalah memaksimumkan kemakmuran bagi para pemegang sahamnya. Tujuan ini jelas bermanfaat bagi para pegang saham biasa, dan itu juga menjamin bahwa sumberdaya yang terbatas dialokasikan secara efesien. Kemakmuran bagi para pemegang saham dapat dimaksimumkan dengan memaksimumkan perbedaan antara nilai pasar ekuitas dengan jumlah modal ekuitas yang dipasok oleh para investor kepada perusahaan. Perbedaan ini disebut sebagai nilai tambah pasar (Market Value Added/MVA).

ekonomi. Kemakmuran pemegang saham dimaksimalkan dengan memaksimalkan kenaikan nilai pasar dari modal perusahaan di atas nilai modal yang disetor pemegang saham. Kenaikan ini disebut Market Value Added (MVA).

Ruky (1999: 350) menyatakan bahwa MVA adalah hasil kumulatif kinerja perusahaan yang dihasilkan oleh berbagai investasi yang telah dilakukan maupun yang akan dilakukan. MVA mencerminkan seberapa sukses investasi baru di masa datang.

Manfaat dari MVA disamping untuk mengukur kinerja perusahaan adalah juga untuk mengukur nilai perusahan yang berhasil diciptakan nilai perusahaan dalam kaitannya dengan pasar modal akan tampak pada harga saham perusahaan yang bersangkutan.

Sebagian besar perusahaan memiliki tujuan utama untuk memaksimalkan kekayaan pemegang saham (investor). Tujuan ini jelas menguntungkan pemegang saham, tetapi juga bermaksud untuk memastikan bahwa sumber daya yang terbatas telah dialokasikan secara efisien yang menguntungkan perekonomian.

MVA t = P t .Q t - P 0.Q t

Keterangan:

P t = Harga pasar saham per lembar

Q t = Jumlah lembar saham yang beredar pada tahun t

P 0 = Harga pasar saham per lembar saat penawaran perdana

Tolok ukur Market Value Added adalah:

a. MVA positif, berarti pihak manajemen perusahaan telah mampu meningkatkan kekayaan perusahaan dan para pemegang saham atau bisa dikatakan kinerja perusahaan tersebut sehat.

b. MVA negatif, berarti pihak manajemen tidak mampu atau telah menurunkan kekayaan perusahaan dan kekayaan para pemegang saham, atau bisa dikatakan bahwa kinerja perusahaan tidak sehat.

Manfaat dari Market Value Added yang dapat diaplikasikan pada perusahaan, antara lain:

a. Sebagai alat mengukur nilai tambah dari perusahaan guna meningkatkan kesejahteraan bagi pemegang saham.

b. Dengan MVA investor dapat melakukan tindakan antisipasi sebelum mengambil keputusan investasi.

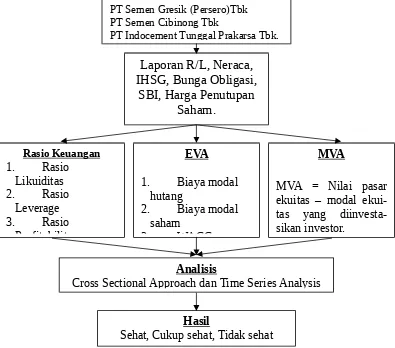

C. Kerangka Pikir

Gambar 1

Rasio Keuangan, EVA dan MVA Dalam Mengukur Kinerja Perusahaan Semen

Berdasarkan Gambar 1, kerangka pikir pada penelitian ini menjelaskan bahwa untuk mengetahui kondisi kinerja keuangan perusahaan semen, sampel yang digunakan dalam penelitian ini yaitu PT Semen Gresik (Persero)Tbk, PT Semen Cibinong Tbk dan PT Indocement Tunggal Prakarsa Tbk dengan menggunakan 3 alat analisis yaitu analisis rasio keuangan, EVA dan MVA. Pertama, Analisis rasio keuangan merupakan suatu teknik analisis yang dalam banyak hal mampu memberikan petunjuk atau indikator dalam berbagai kondisi untuk periode sekarang dan periode mendatang yang mungkin akan mempengaruhi posisi keuangan atau hasil operasi perusahaan yang bersangkutan. Kedua, Economic Value Added (EVA) merupakan suatu teknik analisis yang memperhitungkan keuntungan operasi setelah pajak dikurangi dengan biaya modal dari seluruh modal untuk menghasilkan laba yang digunakan untuk menilai kinerja perusahaan dengan memperhatikan secara adil harapan – harapan para pemegang saham dan kreditur. Ketiga, Market Value Added (MVA) adalah hasil kumulatif kinerja perusahaan yang dihasilkan oleh berbagai investasi yang telah dilakukan maupun yang akan dilakukan untuk kemakmuran pemegang saham, dengan memaksimalkan kenaikan nilai pasar dari modal perusahaan di atas nilai modal yang disetor pemegang saham.

Ketiga alat perhitungan tersebut dianalisis dengan Cross Sectional

Approach, dengan cara membandingkan rasio-rasio perusahaan yang satu

membandingkan rasio-rasio keuangan perusahaan dari suatu periode ke periode lainnya, sehingga dapat diketahui bagaimana kondisi kinerja keuangan perusahaan semen jika diukur dengan metode rasio keuangan, EVA dan MVA, apakah kondisi kinerja keuangan sudah sehat dan sudah sesuai dengan yang diharapkan oleh pemegang saham dan kreditur.

D. Hipotesis

BAB III

METODE PENELITIAN

A. Jenis Penelitian

Jenis penelitian yang digunakan adalah Deskriptif, yaitu penelitian yang bertujuan untuk menyusun gambaran atau fenomena suatu permasalahan secara detail dan sistematis (Poerwanti, 2000: 24).

B. Jenis dan Sumber Data

1. Jenis Data

Jenis data yang digunakan dalam penelitian ini adalah data dokumenter yaitu jenis data yang dikumpulkan, diolah dan disajikan oleh pihak lain, yang biasanya dalam bentuk publikasi atau jurnal.

2. Sumber Data

perusahaan semen yang tercatat di Bursa Efek Jakarta. Data penelitian ini diperoleh dari internet dan pojok BEJ (JSX corner) Universitas Muhammadiyah Malang.

C. Teknik Pengumpulan Data

Teknik pengumpulan data yang dilakukan dalam penelitian ini adalah dokumentasi, yaitu teknik pengumpulan data dengan cara melihat dan mempelajari dokumen-dokumen dan catatan-catatan tentang perusahaan yang diteliti, seperti neraca, laporan laba/rugi dan data tentang saham.

D. Populasi dan Sampel

1. Populasi

Populasi adalah kelompok dimana seorang peneliti akan memperoleh hasil penelitian yang dapat disamaratakan (digeneralisasikan). Populasi yang akan diteliti dalam penelitian ini adalah perusahaan semen yang go publik di Indonesia, yang listing dan aktif dalam transaksi penjualan di Bursa Efek Jakarta (BEJ).

2. Sampel

Sampel adalah suatu sub kelompok dari populasi yang dipilih dalam penelitian. Penentuan sampel menggunakan teknik non random sampling

dalam pengambilan sampelnya, disamping mempunyai kriteria sebagai perusahaan semen yang go publik dan memiliki laporan keuangan lengkap selama periode 2003-2005 yaitu pada perusahaan PT Semen Gresik (Persero) Tbk, PT Semen Cibinong Tbk dan PT Indocement Tunggal Prakarsa Tbk.

E. Definisi Operasional Variabel

Kinerja perusahaan pada dasarnya menjadi acuan dalam mengelola atau menilai sehat atau tidaknya suatu perusahaan. Suatu perusahaan dapat berjalan dengan baik dikarenakan suatu kinerja perusahaan yang baik pula sehingga dapat memenuhi harapan – harapan para pemegang saham dan kreditur.

Variabel-variabel yang diteliti diantaranya:

1. Analisis Rasio

a. Rasio Likuiditas

Rasio ini dipakai untuk mengukur kemampuan perusahaan membayar kewajiban jangka pendeknya dengan segera. Termasuk rasio ini antara lain adalah:

Current Ratio

Merupakan perbandingan antara aktiva lancar dengan hutang lancar. Rasio menunjukkan kesanggupan membayar hutang jangka pendek.

Quick Ratio

Merupakan perbandingan antara aktiva lancar (kecuali persediaan) dengan hutang lancar. Rasio ini merupakan Rasio Likuiditas yang lebih ketat dari pada Current Ratio. Persediaan dianggap aktiva lancar kurang

likuid, sebab harus melalui dua tahap untuk menjadi kas (persediaan dijual

kemudian menjadi piutang, piutang dikumpulkan baru menjadi kas).

Quick Ratio = x 100%

Pada Current Ratio, semakin besar kemampuan perusahaan untuk memenuhi kewajiban finansial jangka pendek, tetapi jika terlalu tinggi, efeknya terhadap earning power kurang baik karena tidak semua modal kerja dapat digunakan. Pada Quick Ratio elemen-elemen aktiva lancar selain inventory dianggap paling likuid untuk menjamin pembayaran hutang pada saat jatuh tempo. Kreditur akan mempertimbangkan rasio ini dalam memberikan kreditnya.

b. Rasio Leverage (Solvabilitas)

Rasio ini mengukur perbandingan dana yang disediakan oleh pemilik dengan dana yang dipinjam perusahaan dari kreditur. Rasio ini menunjukkan kemampuan perusahaan untuk memenuhi kewajiban finansialnya. Baik jangka panjang maupun jangka pendeknya. Yang temasuk rasio ini adalah :

Total Debt to Total Asset Ratio

Merupakan perbandingan antara hutang dengan total aktiva. Rasio ini mengungkapkan kemampuan perusahaan untuk memenuhi segala kewajiban finansial.

Debt to Asset Ratio = x 100%

Total Debt to Equity Ratio

Merupakan perbandingan antara total hutang dengan modal sendiri. Rasio ini menunjukkan berapa nilai jumlah modal sendiri yang disediakan untuk membayar hutang.

Debt to Equity Ratio = x 100 %

c. Rasio Profitabilitas

Rasio ini digunakan untuk mengungkapkan kemampuan perusahaan dalam menghasilkan laba, yang termasuk rasio ini adalah:

Gross Profit Margin = x 100 %

d. Rasio Aktivitas

Rasio ini untuk menggunakan seberapa efektif perusahaan menggunakan sumber-sumber dana sebagai mana digariskan oleh kebijaksanaan perusahaan. Yang termasuk rasio ini adalah:

Total Assets Turn Over =

Fixed Assets Turn Over =

Receivable Turn Over =

Inventory Turn Over =

2. Economic Value Vaded (EVA)

Dalam penelitian ini menggunakan langkah-langkah sebagai berikut : 1) Menghitung biaya modal utang (cost of debt)

Menurut Weston dan Brigham (1990:104) biaya modal utang dapat ditentukan sebagai berikut:

a. Biaya Utang Sebelum Pajak (before tax cost of debt)

Biaya utang sebelum pajak (Kd) diformulasikan sebagai berikut:

x100%

Kd = Biaya utang sebelum pajak

b. Biaya Utang Setelah Pajak (after tax cost debt)

Biaya utang setelah pajak (Ki) dapat dihitung sebagi berikut:

T)

K = Biaya utang setelah pajak Kd = Biaya utang sebelum pajak

T = Tarif pajak

2) Menghitung biaya modal saham dengan pendekatan CAPM

Menurut Warsono (2002;147). Biaya modal saham dapat ditentukan sebagai berikut:

Ks = Rf + β ( Rm - Rf )

Keterangan:

Ks = biaya laba ditahan

Rf = tingkat pengembalian atas suatu aktiva bebas risiko

β = beta, pengukur risiko sistematis saham Rm = tingkat pengembalian pasar

Adapun rumus perhitungan besarnya beta berdasarkan pendekatan regresi adalah:

n = Banyaknya periode pengamatan

x = Tingkat hasil pengembalian dari portofolio pasar (Rm)

Untuk mengetahui tingkat hasil pengembalian dari portofolio pasar (

IHSG = Indeks harga saham gabungan periode t

1 t

IHSG = Indeks harga saham gabungan sebelum periode t

Untuk mengetahui tingkat pengembalian saham individual (Ri)

Ri = Tingkat hasil pengembalian saham I pada periode t

t

Pi = Harga saham I pada periode t

1 t

Pi = Harga saham I sebelum periode t

t

Di = Deviden pada periode t (Widayanto, 1993: 53)

3) Menghitung struktur permodalan dari neraca

Struktur modal biasanya terdiri dari utang dan modal saham, sehingga dicari:

Menurut Young dan O’Bryne (2001; 149) rumus biaya modal rata-rata

Adapun rumus lain yang digunakan untuk menghitung WACC (Weston and Brigham,1994:116)

WACC = Wd . Kd (1 – T) + Ws . Ks Keterangan:

Wd = Bobot dari hutang

Kd = Tingkat biaya modal hutang sebelum pajak T = Tingkat pajak yang berlaku

Ws = Bobot dari saham biasa

Ks = Tingkat biaya modal saham biasa 5) Menghitung EVA

Menurut Young dan O’Bryne (2001;32), EVA dihitung sebagai berikut: EVA = NOPAT – Biaya Modal

Keterangan:

EVA = Economic Value Added (Nilai Tambah Ekonomis)

NOPAT = Net Operating After Taxes (Laba Operasi Setelah Pajak) Biaya Modal = WACC x Total Modal

a. Menghitung nilai kapitalisasi pasar saham = Harga pasar saham x jumlah saham beredar

= P t .Q t

b. Menghitung MVA = Nilai pasar ekuitas – modal ekuitas yang diinvestasikan investor

= P t .Q t – P 0.Q t

Keterangan:

P t = harga saham pada periode t

Q t = jumlah saham pada periode t

P 0 = harga saham pada saat penawaran perdana

F. Teknik Analisis Data

Dalam penelitian ini ada dua cara yang dilakukan dalam membandingkan kinerja keuangan perusahaan antara lain :

1. Cross Sectional Approach dengan menggunakan uji analisis data

perbedaan rata-rata.

Cross Sectional Approach merupakan suatu cara mengevaluasi

perusahaan dibandingkan dengan perusahaan sejenis atau dengan rata-rata industrinya.

2. Time Series Analysis dengan menggunakan uji analisis data angka indeks.

Time Series Analysis adalah suatu cara mengevaluasi unsur-unsur

neraca dan laporan laba/rugi dengan jalan membandingkan rasio-rasio keuangan perusahaan dari suatu periode ke periode lainnya. Perbandingan antara rasio yang dicapai saat ini dengan rasio-rasio pada masa lalu akan memperlihatkan apakah perusahaan dapat dilihat dari trend tahun ke tahun, sehingga dengan melihat perkembangan ini perusahaan dapat membuat rencana-rencana untuk masa depannya.

(Syamsuddin, 2002:39)

G. Uji Hipotesis

Analisis Rasio Keuangan

a. Rasio Likuiditas

Jika CRit CRit1 ,maka kinerja keuangan perusahaan dapat

dinyatakan sehat atau sebaliknya.

Jika QRit QRit1 ,maka kinerja keuangan perusahaan dapat

dinyatakan sehat atau sebaliknya. b. Rasio Leverage (Solvabilitas)

Jika DTTAit DTTAit1 ,maka kinerja keuangan perusahaan dapat

Jika DTEit DTEit1 ,maka kinerja keuangan perusahaan dapat

dinyatakan sehat atau sebaliknya. c. Rasio Profitabilitas

Jika GPMit GPMit1 ,maka kinerja keuangan perusahaan dapat

dinyatakan sehat atau sebaliknya.

Jika NPMit NPMit1 ,maka kinerja keuangan perusahaan dapat

dinyatakan sehat atau sebaliknya.

Jika ROAit ROAit1 ,maka kinerja keuangan perusahaan dapat

dinyatakan sehat atau sebaliknya.

Jika ROEit ROEit1 ,maka kinerja keuangan perusahaan dapat

dinyatakan sehat atau sebaliknya.

d. Rasio Aktivitas

Jika TATOit TATOit1 ,maka kinerja keuangan perusahaan dapat

dinyatakan sehat atau sebaliknya.

Jika FATOit FATOit1 ,maka kinerja keuangan perusahaan dapat

dinyatakan sehat atau sebaliknya.

Jika RTOit RTOit1 ,maka kinerja keuangan perusahaan dapat

dinyatakan sehat atau sebaliknya.

Jika ITit ITit1 ,maka kinerja keuangan perusahaan dapat dinyatakan

sehat atau sebaliknya.

Jika EVA > EVA, maka kinerja keuangan perusahaan dapat dinyatakan sehat.

Jika EVA < EVA, maka kinerja keuangan perusahaan dapat dinyatakan tidak sehat.

MVA

Jika MVA > MVA, maka kinerja keuangan perusahaan dapat dinyatakan sehat.

Jika MVA < MVA, maka kinerja keuangan perusahaan dapat dinyatakan tidak sehat.

Daftar Pustaka

Eugene, Brigham and Joel Houston. 2001. Fundamentals Of Financial Management. Eighth Edition, Diterjemahkan oleh Herman Wibowo, Manajemen Keuangan, Edisi kedelapan, Erlangga, Jakarta.

Hanafi, M. Mamduh Dr, MBA, dkk. 1995. Analisis laporan Keuangan, Edisi Revisi; UPP AMP YKPN, Yogyakarta.

Mahmud, Abdul Halim. 2003. Analisis Laporan Keuangan, Cetakan Pertama, UPP STIE YKPN, Yogyakarta.

Mirza, Teuku. 1997. EVA Sebagai Alat Penilai, Usahawan No.4, XXVI. Stewart, G Bennet, Stern, Joel M. 1997. EVA sebagai Alat Penilai; Majalah Usahawan, No.04 / Th XXVI / April.

Mulyadi. 1997. Akuntansi Manajemen, Konsep, Manfaat dan Rekayasa, Edisi Kedua, STIE YKPN, Yogyakarta.

Riyanto, Bambang. 1997. Dasar-dasar Pembelanjaan Perusahaan, Edisi 4, BPFE, Yogyakarta.

Rosyidiana, Heny F. 2003. “Penerapan Economic Value Added (EVA) dan Market Value Added (MVA) dalam Penilaian Kinerja Keuangan

Perusahaan pada PT Mandom Indonesia Tbk dan PT Mustika Ratu

Tbk”. Skripsi pada Fakultas Ekonomi Universitas Muhammadiyah Malang.

Rousana, Mike. 1997. Memanfaatkan EVA Untuk Menilai Perusahaan di Pasar Modal Indonesia, Majalah Usahawan No.4 TH XXVI (April): 18-20.

Sartono, A. 2001. Manajemen Keuangan. Edisi 3, BPFE, Yogyakarta.

Setyarini, Fina. 2003. “Analisa Penerapan Antara Eva Dengan Rasio Keuangan dalam Menilai Kinerja Perusahaan ( Studi Pada

Syamsudin, Lukman. 2002. Manajemen Keuangan Perusahaan. PT. Raja Grafindo. Jakarta.

Utama, Sidartha. 1997. Economic Value Added, Pengukur Penciptaan Nilai Perusahaan. Majalah Usahawan no 04 th XXVI, April.

Warsono. 2002. Manajemen Keuangan Perusahaan, Jilid I, Edisi Kedua, Cetakan Pertama. Penerbit UMM Press, Malang.

_______. 2003. Manajemen Keuangan Perusahaan, Edisi Ketiga, Bayumedia, Malang.

Weston, J.F dan E.F. Brigham. 1994. Dasar-dasar Manajemen Keuangan. Terjemahan Al Fonsus Sirait, Jilid 1, Edisi Kesembilan, Cetakan Pertama, Penerbit Erlangga, Jakarta.

______, J.F dan T.E. Copeland. 1997. Management Finance, Alih bahasa Jaka Wibisana dan Kirkbrandoko; Manajemen Keuangan, Jilid I dan II, Edisi ke-9, Penerbit Bina Rupa Aksara, Jakarta.

Widayanto, Gatot. 1993. Nitami / EVA, Suatu Terobosan Baru dalam Pengukuran Kinerja Perusahaan, Majalah Usahawan No. 12 TH XXII: 50-51.

Young, S. David and Stephen O’Byrne. 2001. EVA and Value-Based Management: A pratical Guide to Implementation, Diterjemahkan oleh Lusy Widjaja.. Salemba Empat, Jakarta.

www.bi.go.id