BAB II

TINJAUAN PUSTAKA

2.1 Modal Kerja

2.1.1 Pengertian Modal Kerja

Setiap perusahaan membutuhkan modal kerja untuk menjalankan kegiatan

operasional harian perusahaan, misalnya untuk membeli bahan baku, membayar

gaji pegawai, membayar upah tenaga kerja langsung, membayar hutang dan lain

sebagainya. Sejumlah dana yang telah dikeluarkan untuk membelanjai operasi

perusahaan tersebut diharapkan akan dapat kembali lagi masuk dalam perusahaan

dalam jangka waktu pendek melalui hasil penjualan barang dagangan atau hasil

produksinya. Uang yang masuk yang bersumber dari hasil penjualan barang

tersebut akan dikeluarkan kembali guna membiayai operasi perusahaan

selanjutnya. Dengan demikian, uang atau dana tersebut akan berputar secara

terus-menerus setiap periodenya sepanjang hidup perusahaan (Riyanto, 2009:57).

Ada beberapa pendapat yang beragam tentang definisi modal kerja.

Menurut Kasmir (2010:210) modal kerja didefinisikan sebagai modal yang

digunakan untuk membiayai operasional perusahaan sehari-hari, terutama yang

memiliki jangka waktu pendek. Modal kerja diartikan seluruh aktiva lancar yang

dimiliki suatu perusahaan atau setelah aktiva lancar dikurangi dengan utang

lancar. Atau dengan kata lain modal kerja merupakan investasi yang ditanamkan

piutang, sediaan, dan aktiva lancar, lainnya. Biasanya modal kerja digunakan

untuk beberapa kali dalam suatu periode.

Sedangkan Sawir (dalam Sidauruk, 2014) menyebutkan bahwa “Modal

kerja adalah keseluruhan aktiva lancar yang dimiliki perusahaan, atau dapat pula

dimaksudkan sebagai dana yang harus tersedia untuk membiayai kegiatan operasi

perusahaan sehari-hari”.

Munawir (2004: 116) menyebutkan “Modal kerja berarti net working

capital atau kelebihan aktiva lancar terhadap hutang lancar, sedang untuk modal

kerja sebagai aktiva lancar digunakan istilah modal kerja bruto (gross working

capital)”.

Adapun definisi lain yang dikemukakan oleh Syamsudin (2000:200) yaitu

“Modal kerja berhubungan dengan current account (perkiraan aktiva lancar

dengan utang lancar) perusahaan”.

Menurut Syahyunan (2004:37) ada 3 (tiga) konsep pengertian modal kerja,

yaitu :

1. Konsep Kuantitatif

Modal kerja menurut konsep kuantitatif didasarkan pada kuantitas dana yang

tertanam dalam unsur-unsur aktiva lancar, sekali berputar akan kembali ke

dalam bentuk semula dalam waktu yang tidak terlalu lama. Modal kerja dalam

pengertian ini sering disebut modal kerja bruto (gross working capital).

2. Konsep Kualitatif

Modal kerja menurut konsep kualitatif adalah sebagian dari aktiva lancar yang

mengganggu likuiditasnya, yaitu merupakan kelebihan aktiva lancar di atas

hutang lancarnya. Modal kerja dalam pengertian ini sering disebut modal kerja

neto (net working capital).

3. Konsep Fungsional

Modal kerja menurut konsep fungsional berdasarkan pada fungsi dari dana

dalam menghasilkan pendapatan. Setiap dana yang digunakan dalam periode

akuntansi tertentu yang seluruhnya langsung menghasilkan pendapatan pada

periode tersebut dan ada sebagian dana lainnya yang digunakan selama

periode tersebut namun tidak seluruhnya digunakan dalam menghasilkan

pendapatan pada periode tersebut. Sebagian dana tersebut digunakan untuk

menghasilkan pendapatan pada periode berikutnya. Dalam konsep ini dikenal

modal kerja potensial, yaitu modal kerja yang menghasilkan pendapatan di

luar kegiatan utama dari perusahaan yang bersangkutan.

Berdasarkan konsep di atas, definisi modal kerja adalah modal kerja neto

(net working capital) atau sering disebut modal kerja saja, yang merupakan selisih

antara aktiva lancar dan hutang lancar. Dengan demikian modal kerja merupakan

sejumlah dana yang diinvestasikan oleh perusahaan dalam bentuk aktiva lancar

seperti kas, surat-surat berharga, piutang, dan persediaan dikurangi hutang lancar

yang digunakan untuk membiayai kegiatan operasional perusahan sehari-hari.

2.1.2 Fungsi Modal Kerja

Modal kerja merupakan salah satu aspek terpenting dari keseluruhan

manajemen pembelanjaan perusahaan. Setiap perusahaan membutuhkan modal

penanganan khusus tentang masalah kecukupan modal kerja dalam perusahaan.

Tersedianya modal kerja yang cukup dapat menguntungkan perusahaan karena

memungkinkan perusahaan melakukan kegiatan operasionalnya secara efisien.

Menurut Munawir (2004:116) modal kerja yang cukup dapat memberikan

beberapa keuntungan bagi perusahaan, antara lain :

a. Melindungi perusahaan terhadap krisis modal kerja karena turunnya nilai

aktiva lancar

b. Memungkinkan perusahaan untuk dapat membayar semua kewajiban tepat

pada waktunya,

c. Menjamin dimilikinya credit standing perusahaan yang semakin besar dan

memungkinkan perusahaan untuk dapat menghadapi bahaya-bahaya atau

kesulitan keuangan yang mungkin terjadi,

d. Memungkinkan perusahaan untuk dapat memiliki persediaan dalam jumlah

yang cukup untuk dapat melayani konsumennya,

e. Memungkinkan perusahaan untuk memberikan syarat kredit yang lebih

menguntungkan kepada para langganannya,

f. Memungkinkan bagi perusahaan untuk dapat beroperasi dengan lebih efisien

karena tidak ada kesulitan untuk memperoleh barang ataupun jasa yang

2.1.3 Jenis-jenis Modal Kerja

Menurut Riyanto (2009:61) jenis-jenis modal kerja digolongkan menjadi

dua, yaitu :

1. Modal Kerja Permanen (Permanent Working Capital)

Yaitu modal kerja yang harus tetap ada pada perusahaan untuk dapat

menjalankan fungsinya atau dengan kata lain modal kerja yang secara

terus-menerus diperlukan untuk kelancaran usaha.

Permanent Working Capital ini dibedakan dalam :

a. Modal Kerja Primer (Primary Working Capital), yaitu jumlah modal kerja

minimum yang harus ada pada perusahaan untuk menjamin kontinuitas

usahanya.

b. Modal Kerja Normal (Normal Working Capital), yaitu jumlah modal kerja

yang diperlukan untuk menyelenggarakan luas produksi yang normal.

2. Modal Kerja Variabel (Variable Working Capital)

Modal kerja yang berubah-ubah sesuai dengan perubahan keadaan, dan modal

kerja ini dibedakan dalam :

a. Modal Kerja Musiman (Seasonal Working Capital), yaitu modal kerja

yang jumahnya berubah-ubah disebabkan karena fluktuasi musim.

b. Modal Kerja Siklis (Cyclical Working Capital), yaitu modal kerja yang

jumlahnya berubah-ubah disebabkan karena fluktuasi konjungtur.

c. Modal Kerja Darurat (Emergency Working Capital), yaitu modal kerja

diketahui sebelumnya (seperti pemogokan buruh, banjir, perubahan

keadaan ekonomi yang mendadak).

Dari penjelasan tentang jenis modal kerja di atas, jelaslah jika perusahaan

menginginkan operasi berjalan secara normal, maka perusahaan harus

menyediakan modal kerja yang jenisnya disesuaikan dengan kebutuhan dan

keadaan yang berlaku dan juga sesuai dengan situasi yang terjadi.

2.1.4 Komponen Modal Kerja

Mengenai komponen modal kerja, menurut Atmaja (2003:365) “Modal

kerja atau working capital, sering pula disebut sebagai gross working capital atau

modal kerja kotor didefinisikan sebagai item-item pada aktiva lancar, yakni kas

(cash), surat berharga (security), piutang (account receivable) dan persediaan

(inventory)”.

Menurut Brealey et al. (2008: 138)modal kerja secara kolektif terdiri dari

asset lancar dan kewajiban lancar. Dimana salah satu aset lancar yang penting

adalah piutang. Piutang timbul karena perusahaan biasanya tidak mengharapkan

pelanggan membayar pembelian mereka dengan segera (kredit). Semakin besar

proporsi penjualan secara kredit akan memperbesar jumlah invesatasi dalam

piutang, akan tetapi bersamaan dengan itu juga risiko tidak tertagihnya piutang

juga akan meningkat.

Aset lancar penting lainnya adalah persediaan, persediaan merupakan

elemen utama modal kerja yang selalu dalam keadaaan berputar. Pengelolaan

akan pengadaan persediaan dalam perusahaan haruslah efektif, artinya pengadaan

persediaan yang berlebih akan menimbulkan berbagai biaya, seperti biaya

penyimpanan dan pemeliharaan di gudang yang nantinya akan memperkecil

keuntungan perusahaan.

Aset lancar lainnya adalah kas dan sekuritas (surat berharga) yang dapat

dipasarkan. Kas dan surat berharga merupakan aktiva yang paling likuid bagi

perusahaan, oleh karenanya manajer keuangan harus berhati-hati dalam mengelola

kas dan surat berharga. Sedangkan kewajiban lancar yang termasuk dalam modal

kerja terdiri dari utang usaha dan pinjaman jangka pendek lainnya.

2.1.5 Sumber Modal Kerja

Pada dasarnya kebutuhan modal kerja perusahaan terdiri dari dua bagian

pokok, yaitu :

1. Bagian yang tetap atau bagian yang permanen yaitu jumlah minimum yang

harus tersedia agar perusahaan dapat berjalan dengan lancar tanpa kesulitan

keuangan, dan

2. Jumlah modal kerja variabel yang jumlahnya tergantung pada aktivitas

musiman dan kebutuhan-kebuutuhan di luar aktivitas yang biasa.

Kebutuhan modal kerja permanen seharusnya dibiayai oleh pemilik atau

pemegang saham perusahaan. Semakin besar jumlah modal kerja yang dibiayai

atau berasal dari investasi pemilik perusahaan akan semakin baik bagi perusahaan

karena akan semakin besar kemampuan untuk memperoleh kredit dan semakin

Menurut Munawir (2004:210), sumber modal kerja suatu perusahaan dapat

berasal dari :

a. Hasil operasi perusahaan

Jumlah net income yang nampak dalam laporan perhitungan rugi laba

ditambah dengan depresiasi dan amortisasi, jumlah ini menunjukkan jumlah

modal kerja yang berasal dari hasil operasi perusahaan.

b. Keuntungan dari penjualan surat-surat berharga (investasi jangka pendek)

Surat berharga yang dimiliki perusahaan untuk jangka pendek (marketable

securities atau efek) adalah salah satu elemen aktiva lancar yang yang segera

dapat dijual dan akan menimbulkan keuntungan bagi perusahaan. Dengan

adanya penjualan surat berharga ini menyebabkan terjadinya perubahan dalam

unsure modal kerja yaitu bentuk surat berharga berubah menjadi uang kas.

c. Penjualan aktiva lancar

Hasil penjualan aktiva tetap investasi jangka panjang dan aktiva tidak lancar

lainnya yang tidak diperlukan lagi oleh perusahaan. Perubahan dari aktiva

tetap menjadi kas piutang akan menyebabkan bertambahnya modal kerja

sebesar hasil penjualan tersebut.

d. Penjualan saham atau obligasi

Perusahaan dapat mengadakan emisi saham baru atau meminta kepada para

pemilik perusahaan untuk menambah modalnya, disamping itu perusahaan

dapat juga mengeluarkan obligasi dalam bentuk utang jangka panjang lainnya

2.1.6 Faktor-faktor yang Mempengaruhi Kebutuhan Modal Kerja

Menurut Syahyunan (2004:40) kebutuhan modal kerja dalam perusahaan

dipengaruhi oleh beberapa faktor yaitu :

1. Volume Penjualan

Volume penjualan merupakan faktor yang sangat penting yang

mempengaruhi kebutuhan modal kerja. Apabila penjualan meningkat maka

kebutuhan modal kerja pun akan meningkat, demikian pula sebaliknya.

2. Besar Kecilnya Skala Perusahaan

Kebutuhan modal kerja pada perusahaan besar berbeda dengan kebutuhan

modal kerja pada perusahaan kecil. Hal tersebut disebabkan karena

perusahaan besar mempunyai keuntungan akibat lebih luasnya

sumber-sumber pembiayaan yang tersedia dibandingkan dengan perusahaan kecil.

Pada perusahaan kecil, tidak tertagihnya beberapa piutang dapat sangat

mempengaruhi unsur-unsur modal kerja lainnya seperi kas dan persediaan.

3. Aktivitas Perusahaan

Perusahaan yang bergerak di bidang jasa tidak mempunyai persediaan barang

dagangan, sedangkan perusahaan yang menjual barang secara tunai tidak

memiliki piutang dagang. Hal ini akan mempengaruhi tingkat perputaran dan

jumlah modal kerja perusahaan. Demikian pula dengan syarat pembelian dan

waktu yang dibutuhkan untuk memproduksi atau memperoleh barang yang

4. Perkembangan Teknologi

Kemajuan teknologi khususnya yang berhubungan dengan proses produksi

akan mempengaruhi kebutuhan modal kerja. Otomatisasi yang

mengakibatkan proses produksi yang lebih cepat membutuhkan persediaan

bahan baku yang lebih banyak agar kapasitas maksimum dapat tercapai.

Selain itu, akan membuat perusahaan mempunyai persediaan barang jadi

dalam jumlah yang lebih banyak pula.

5. Sikap Perusahaan Terhadap Likuiditas dan Profitabilitas

Adanya baiya dari semua dana yang digunakan perusahaan mengakibatkan

jumlah modal kerja yang relatif besar mempunyai kecenderungan untuk

mengurangi laba perusahaan, tetapi dengan menahan uang kas dan persediaan

yang lebih besar akan membuat perusahaan lebih mampu untuk membayar

transaksi-transaksi yang dilakukan dan risiko kehilangan pelanggan tidak

terjadi karena perusahaan mempunyai persediaan barang yang cukup.

2.2 Efisiensi Modal Kerja

2.2.1 Pengertian Efisiensi

Setiap aktivitas atau tindakan akan diukur kinerjanya atas dasar suatu

kriteria tertentu yang telah ditetapkan sebelumnya. Kriteria yang biasa digunakan

untuk mengukur kinerja suatu aktivitas atau tindakan tersebut salah satunya

adalah efisiensi. Efisiensi secara umum merupakan suatu ukuran yang dinilai dari

segi besarnya penggunaan sumber dan biaya untuk mencapai hasil dari kegiatan

membandingkan rencana penggunaan masukan dengan penggunaan yang

direalisasikan.

Menurut Supriyono (dalam Sidauruk, 2014), yang dimaksud dengan

efisiensi adalah rasio keluaran terhadap masukan atau jumlah keluaran per unit

masukan. Jadi suatu pusat pertanggungjawaban dikatakan efisien jika :

a. Menggunakan masukan (biaya atau sumber-sumber) yang lebih kecil untuk

menghasilkan dalam jumlah yang sama.

b. Menggunakan masukan (biaya atau sumber-sumber) yang sama untuk

menghasilkan keluaran dalam jumlah yang besar.

c. Menggunakan masukan (biaya atau sumber-sumber) yang lebih kecil untuk

menghasilkan keluaran dalam jumlah yang besar.

Sedangkan menurut Mediaty (dalam Sidauruk, 2014), efisiensi yaitu

hubungan antara input dan output yang merupakan ukuran apakah penggunaan

barang dan jasa yang dibeli atau dipakai oleh organisasi untuk mencapai output

tertentu.

Berdasarkan uraian-uraian tentang pengertian efisiensi di atas, maka dapat

diperoleh kesimpulan bahwa pengertian efisiensi secara sederhana yaitu ukuran

penggunaan input yang optimal dalam rangka menghasilkan output tanpa

memboroskan material, waktu ataupun energi. Pengukuran efisiensi dilakukan

dengan membandingkan antara anggaran biaya yang ditetapkan dengan realisasi

2.2.2 Efisiensi Modal Kerja

Efisiensi penggunaan modal kerja menunjukkan kemampuan perusahaan

dalam memanfaatkan modal kerja yang ada, sehingga dapat meningkatkan

kemakmuran perusahaan. Penggunaan modal kerja yang efisien yaitu

mengupayakan agar modal kerja yang tersedia sesuai dengan kebutuhan

operasional perusahaan artinya modal kerja yang tersedia tidaklah kelebihan

ataupun kekurangan.

Menurut Sidauruk (2014) efisiensi modal kerja adalah pemanfaatan modal

kerja dalam aktivitas operasional perusahaan secara optimal. Efisiensi modal kerja

juga menunjukkan prestasi manajemen dalam mengelola sumber daya perusahaan,

karena semakin efisien penggunaan modal kerja maka hal tersebut menunjukkan

bahwa semakin baik kinerja perusahaan.

Sedangkan menurut Syamsuddin (2007:200) efisiensi dalam manajemen

modal kerja sangat diperlukan untuk menjamin kelangsungan atau keberhasilan

jangka panjang dan untuk mencapai tujuan perusahaan secara keseluruhan yang

dalam hal ini memperbesar kekayaan bagi para pemilik. Apabila manajer

keuangan tidak dapat mengelola modal kerja secara efisien, maka tidak akan ada

gunanya untuk mempertimbangkan keberhasilan dalam jangka panjang. Karena

keberhasilan jangka pendek adalah prasyarat untuk tercapainya keberhasilan

jangka panjang.

2.2.3 Pengukuran Efisiensi Modal Kerja

Efisiensi modal kerja suatu perusahaan dapat dilihat dari rasio yang

Working Capital Turmover yaitu rasio antara penjualan dengan net working

capital (aktiva lancar-hutang lancar). Rasio tersebut menunjukkan hubungan

antara modal kerja dengan penjualan dan menunjukkan banyaknya penjualan yang

dapat diperoleh perusahaan (jumlah rupiah) untuk tiap modal kerja. Dari

hubungan antara penjualan dengan modal kerja tersebut dapat diketahui juga

apakah perusahaan bekerja dengan modal kerja yang tinggi atau bekerja dengan

modal kerja yang rendah. Kasmir (2010:225) merumuskan formula untuk

menghitung working capital turnover sebagai berikut :

Working Capital Turnover = ��������� ����� ℎ

����� ����� ���� −����

atau

Working Capital Turnover = ��������� ����� ℎ ����� �����

Menurut Syamsuddin (2007:48) semakin tinggi perputaran (turnover) dana

yang diperoleh maka akan semakin efisien perusahaan di dalam melakukan

operasinya sehingga semakin besar peluang perusahaan dalam mendapatkan laba

atas dana yang ditanam.

Perputaran modal kerja yang tinggi diakibatkan rendahnya modal kerja

yang ditanam dalam persediaan dan piutang atau dapat juga menggambarkan tidak

tersedianya modal kerja yang cukup dan adanya perputaran persediaan dan

piutang yang tinggi. Tidak cukupnya modal kerja mungkin disebabkan banyaknya

hutang jangka pendek yang sudah jatuh tempo sebelum persediaan dan piutang

dapat diubah menjadi uang kas. Sedangkan perputaran modal kerja yang rendah

perputaran persediaan, piutang atau adanya saldo kas yang terlalu besar (Kasmir,

2008:182).

Siklus modal kerja atau periode perputaran modal kerja dimulai saat kas

diinvestasikan dalam komponen modal kerja sampai saat kembali lagi menjadi

kas. Semakin pendek periode perputaran modal kerja, maka kreditur atau

pemegang saham akan beranggapan bahwa tingkat keamanan (margin of safety)

lebih tinggi dibandingkan dengan periode perputaran modal kerja yang panjang.

Artinya kreditur akan lebih berminat pada perusahan-perusahaan yang periode

perputaran modal kerjanya relatif lebih pendek, sebab semakin pendek periode

perputaran modal kerja maka semakin tinggi tingkat perputarannya.

2.3 Struktur Modal dan Leverage

2.3.1 Struktur Modal

Perusahaan dapat didanai dengan hutang dan ekuitas. Komposisi

penggunaan hutang dan ekuitas ini tergambar dalam struktur modal. Terdapat

beberapa pengertian mengenai struktur modal, diantaranya:

Menurut Riyanto (2009:22), “Struktur modal adalah pembelanjaan

permanen di mana mencerminkan perimbangan antara hutang jangka pannjang

dengan modal sendiri. Dalam neraca, struktur modal tercermin pada hutang

jangka panjang dan unsur-unsur modal sendiri, di mana keduanya merupakan

dana permanen atau dana jangka panjang”.

Menurut Sadalia (2010:131), “Struktur modal menyatakan adanya

hubungan campuran antara hutang dan modal sendiri dalam struktur keuangan

Sedangkan menurut Sartono (2012:225), “Yang dimaksud dengan struktur

modal merupakan perimbangan jumlah utang jangka pendek yang bersifat

permanen, utang jangka panjang, saham preferen dan saham biasa”.

Struktur modal adalah hasil atau akibat dari keputusan pendanaan

(financing decision) yang intinya memilih apakah menggunakan utang atau

ekuitas untuk mendanai operasi perusahaan. Keputusan pendanaan tersebut akan

sangat menentukan kemampuan perusahaan dalam melakukan aktivitas

operasinya dan juga akan berpengaruh terhadap risiko perusahaan itu sendiri. Jika

perusahaan meningkatkan leverage (penggunaan hutang), maka perusahaan ini

dengan sendirinya akan meningkatkan risiko keuangan perusahaan. Dan

sebaliknya, jika perusahaan meningkatkan penggunaan ekuitas, maka perusahaan

harus memperhatikan masalah pajak, karena sebagian ahli berpendapat bahwa

penggunaan modal (ekuitas) yang berlebihan akan menurunkan tingkat

profitabilitas.

Untuk itu sebagian manajer tidak sepenuhnya mendanai perusahaannya

dengan modal tetapi juga disertai penggunaan dana melalui hutang baik itu hutang

jangka pendek maupun hutang jangka panjang, karena hutang menimbulkan

beban bunga yang dapat menghemat pajak. Artinya beban bunga dapat

dikurangkan dari pendapatan sehingga laba sebelum pajak menjadi lebih kecil dan

akibatnya pajak semakin kecil. Sedangkan jika pendanaan menggunakan ekuitas,

2.3.1.1 Modigliani-Miller (MM) Theory

a) Teori MM tanpa pajak

Teori struktur modal modern yang pertama adalah teori Modigliani dan

Miller (teori MM) yang muncul pada tahun 1958. Mereka berpendapat bahwa

nilai perusahaan tidak dipengaruhi oleh struktur modalnya. Namun, studi MM

didasarkan pada sejumlah asumsi yang tidak realistis, yaitu (Brigham dan

Houston, 2001:31):

a. Tidak ada biaya broker atau pialang

b. Tidak ada pajak

c. Tidak ada biaya kebangkrutan

d. Para investor dapat meminjam dengan tingkat suku bunga yang sama

dengan perseroan

e. Investor mempunyai informasi yang sama seperti manajemen mengenai

peluang investasi perusahaan di masa mendatang

f. Earning Before Interest and Taxes (EBIT) tidak dipengaruhi oleh

penggunaan hutang

Dengan asumsi-asumsi tersebut, MM mengajukan dua preposisi yang dikenal

sebagai preposisi MM tanpa pajak, antara lain (Sadalia, 113):

Preposisi I: Jika tidak ada pajak nilai perusahaan tidak tergantung pada

leverage (menggunakan hutang atau tidak).

Atau dengan kata lain, nilai dari perusahaan yang berhutang sama dengan

nilai dari perusahaan yang tidak berhutang. Implikasi dari preposisi I ini

tidak menjadi masalah bagaimana perusahaan memadukan hutang dan modal

untuk membiayai perusahaan.

Preposisi II: Penggunaan hutang tidak akan meningkatkan nilai perusahaan,

karena keuntungan dari biaya hutang yang lebih kecil (murah) ditutup

dengan naiknya biaya modal sendiri.

b) Teori MM dengan Pajak

Teori MM tanpa pajak dianggap tidak realistis, kemudian pada tahun 1963

MM memasukkan faktor pajak ke dalam teorinya. MM menyimpulkan bahwa

penggunaan hutang akan meningkatkan laba dan nilai perusahaan karena

biaya bunga hutang adalah biaya yang dapat mengurangi pembayaran pajak.

Dalam teori MM dengan pajak ini terdapat dua preposisi yaitu:

Preposisi I: nilai dari perusahaan yang berhutang sama dengan nilai dari

perusahaan yang tidak berhutang ditambah dengan penghematan pajak karena

bunga hutang (perlindungan pajak). Implikasi dari preposisi I ini adalah

pembiayaan dengan hutang sangat menguntungkan dan MM menyatakan

bahwa struktur modal optimal perusahaan adalah seratus persen hutang.

Preposisi II: biaya modal saham akan meningkat dengan semakin

meningkatnya hutang, tetapi penghematan pajak akan lebih besar

dibandingkan dengan penurunan nilai karena kenaikan biaya modal saham.

Implikasi dari preposisi II ini adalah penggunaan hutang yang semakin

banyak akan meningkatkan biaya modal saham. Menggunakan hutang yang

lebih banyak, berarti menggunakan modal yang lebih murah (biaya modal

menurunkan biaya modal rata-rata tertimbangnya (meski biaya modal saham

meningkat).

Teori MM tersebut sangat kontroversial. Implikasi teori tersebut adalah

perusahaan sebaiknya menggunakan hutang sebanyak-banyaknya. Dalam

praktiknya, tidak ada perusahaan yang mempunyai hutang sebesar itu, karena

semakin tinggi tingkat hutang suatu perusahaan, akan semakin tinggi juga

kemungkinan kebangkrutannya. Inilah yang melatarbelakangi teori MM

mengatakan agar perusahaan menggunakan hutang sebanyak-banyaknya,

karena MM mengabaikan biaya kebangkrutan.

2.3.1.2 Trade-off Theory

Menurut trade-off theory yang diungkapkan oleh Myers (2001) dalam

Syahyunan (2013:228) bahwa perusahaan akan berhutang sampai pada tingkat

hutang tertentu, dimana penghematan pajak (tax shields) dari tambahan hutang

sama dengan biaya kesulitan keuangan (financial distress). Biaya kesulitan

keuangan (financial distress) adalah biaya kebangkrutan (bankruptcy costs) atau

reorganization, dan biaya keagenan (agency costs) yang meningkat akibat dari

turunnya kredibilitas suatu perusahaan.

Trade-off theory dalam menentukan struktur modal yang optimal

memasukkan beberapa faktor antara lain pajak, biaya keagenan (agency costs) dan

biaya kesulitan keuangan (financial distress) tetapi tetap mempertahankan asumsi

efisiensi pasar dan symmetric information sebagai imbangan dan manfaat

pajak (tax shields) mencapai jumlah yang maksimal terhadap biaya kesulitan

keuangan (costs of financial distress).

Trade-off theory memprediksi hubungan positif antara struktur modal

dengan nilai perusahaan. Teori ini menunjukkan bahwa nilai perusahaan dengan

hutang akan semakin meningkat dengan meningkatnya pula tingkat hutang.

Penggunaan hutang akan meningkatkan nilai perusahaan tetapi hanya pada sampai

titik tertentu. Setelah titik tersebut, penggunaan hutang justru menurunkan nilai

perusahaan.

Pada intinya trade-off theory dalam struktur modal adalah perusahaan

harus menyeimbangkan manfaat (pengaruhnya terhadap pajak) dan pengorbanan

(berupa suku bunga dan biaya kebangkrutan) yang timbul sebagai akibat

penggunaan hutang. Sejauh manfaat lebih besar, tambahan utang masih

diperkenankan. Apabila pengorbanan karena penggunaan hutang sudah lebih

besar, maka tambahan hutang sudah tidak diperbolehkan.

2.3.1.3 Pecking Order Theory

Menurut Myers (2001) dalam Syahyunan (2013:228), pecking order

theory menyatakan bahwa perusahaan dengan tingkat profitabilitas yang tinggi

justru tingkat hutangnya rendah, dikarenakan perusahaan yang profitabilitasnya

tinggi memiliki sumber dana internal yang berlimpah. Dalam pecking order

theory ini tidak terdapat struktur modal yang optimal. Secara spesifik perusahaan

mempunyai urut-urutan preferensi (hierarki) dalam penggunaan dana. Menurut

Smart, Megginson, dan Gitman (2004:458-459), terdapat skenario urutan

a. Perusahaan lebih memilih untuk menggunakan sumber dana dari dalam atau

pendanaan internal daripada pendanaan eksternal. Dana internal tersebut

diperoleh dari laba ditahan yang dihasilkan dari kegiatan operasional

perusahaan.

b. Jika pendanaan eksternal diperlukan, maka perusahaan akan memilih pertama

kali mulai dari sekuritas yang paling aman, yaitu utang yang paling rendah

risikonya, turun ke utang yang lebih berisiko, sekuritas hybrid seperti obligasi

konversi, saham preferen, dan yang terakhir saham biasa.

c. Terdapat kebijakan dividen yang konstan, yaitu perusahaan akan menetapkan

jumlah pembayaran dividen yang konstan, tidak terpengaruh seberapa

besarnya perusahaan tersebut untung atau rugi.

d. Untuk mengantisipasi kekurangan persediaan kas karena adanya kebijakan

deviden yang konstan dan fluktuasi dari tingkat keuntungan, serta kesempatan

investasi, maka perusahaan akan mengambil portofolio investasi yang lancar

tersedia.

2.3.2 Pengertian Leverage

Istilah leverage biasanya dipergunakan untuk menggambarkan

kemampuan perusahaan dalam menggunakan aktiva atau dana yang mempunyai

beban tetap untuk memperbesar penghasilan (return) bagi pemilik perusahaan

(Syahyunan, 2004:110). Atau dengan kata lain, leverage menggambarkan

sejauhmana aktiva perusahaan dibiayai oleh hutang. Konsep leverage menjadi hal

mengindikasikan efisiensi kegiatan bisnis perusahaan serta pembagi risiko usaha

antara pemilik perusahaan dan pemberi pinjaman atau kreditur.

Menurut Riyanto (2009:32) Rasio leverage digunakan untuk mengukur

kemampuan perusahaan dalam memenuhi kewajiban finansialnya apabila

perusahaan sekiranya saat ini dilikuidasikan. Pengertian leverage dimaksudkan

sebagai kemampuan perusahaan untuk membayar semua hutang-hutangnya (baik

jangka pendek maupun jangka panjang). Rasio leverage sering disebut juga rasio

solvabilitas.

Pembiayaan dengan utang atau leverage keuangan menurut Brigham dan

Houston (2001:84) memiliki tiga implikasi penting, yaitu:

1. Jika investasi oleh pemegang saham tidak mencukupi, maka perusahaan dapat

tetap beroperasi dengan cara berhutang dan dengan begitu para pemegang

saham masih tetap memiliki pengendalian atas perusahaan walaupun dengan

investasi yang terbatas.

2. Kreditur melihat ekuitas atau dana yang disetor pemilik untuk memberikan

marjin pengaman, sehingga jika pemegang saham hanya memberikan

sebagian kecil dari total pembiayaan, maka risiko perusahaan sebagian besar

ada pada kreditur.

3. Jika perusahaan memperoleh pengembalian yang lebih besar atas investasi

yang dibiayai dengan dana pinjaman dibanding pembayaran bunga, maka

pengembalian atas modal pemilik akan lebih besar.

Dari beberapa penjelasan tersebut, dapat diartikan bahwa semakin tinggi

perusahaan juga akan memiliki kesempatan untuk mendapatkan return yang tinggi

pula. Sebaliknya, apabila perusahaan memiliki rasio leverage yang rendah maka

perusahaan tentunya memiliki risiko kerugian yang rendah pula, akan tetapi hal

tersebut akan mengakibatkan rendahnya perolehan return pada saat perekonomian

tinggi.

2.3.3 Pembagian Leverage

Dalam manajemen keuangan, umumnya dikenal tiga macam leverage,

yaitu leverage operasi (operating leverage), leverage keuangan (financial

leverage), dan total leverage. Penggunaan ketiga leverage tersebut dengan tujuan

agar keuntungan yang diperoleh lebih besar daripada biaya asset dan sumber

dananya. Leverage akan meningkatkan keuntungan bagi pemegang saham, tetapi

leverage juga akan meningkatkan kerugian, yaitu ketika perusahaan mendapat

keuntungan yang lebih rendah dibandingkan dengan biaya tetapnya maka

penggunaan leverage akan menurunkan keuntungan pemegang saham.

Operating leverage berkenaan dengan hubungan antara hasil penjualan

dengan tingkat pendapatan sebelum pembayaran bunga dan pajak (EBIT).

Operating leverage timbul karena perusahaan menggunakan biaya operasi tetap.

Biaya operasi tetap dikeluarkan agar volume penjualan dapat menghasilkan

penerimaan yang lebih besar dari biaya seluruh operasi yang bersifat tetap dan

variabel. Dapat disimpulkan bahwa operating leverage didefinisikan sebagai

kemampuan perusahaan di dalam menggunakan biaya operasi tetap untuk

Sedangkan financial leverage berkenaan dengan hubungan antara

pendapatan sebelum pembayaran bunga dan pajak (EBIT) dengan pendapatan

yang tersedia bagi para pemegang saham biasa atau sampai dengan pendapatan

per lembar saham. Financial leverage timbul karena adanya kewajiban-kewajiban

finansial yang sifatnya tetap yang harus dikeluarkan oleh perusahaan.

Kewajiban-kewajiban finansial yang tetap ini tidaklah berubah dengan adanya perubahan

tingkat EBIT dan harus dibayar tanpa melihat sebesar apapun tingkat EBIT yang

dicapai perusahaan. Kewajiban finansial yang yang sifatnya tetap yaitu bunga atas

hutang dan dividen untuk saham preferen. Jadi financial leverage dapat

didefinisikan sebagai kemampuan perusahaan dalam menggunakan

kewajiban-kewajiban finansial yang sifatnya tetap untuk memperbesar pengaruh perubahan

EBIT terhadap pendapatan per lembar saham biasa (EPS).

Total leverage dapat didefinisikan sebagai kemampuan perusahaan dalam

menggunakan biaya tetap, baik biaya-biaya tetap operasi maupun biaya-biaya

tetap finansial untuk memperbesar pengaruh perubahan volume penjualan

terhadap pendapatan per lembar saham biasa (EPS). Oleh karena itu total leverage

dipandang sebagai refleksi keseluruhan pengaruh dari struktur biaya-biaya tetap

operasi dan biaya tetap finansial perusahaan.

2.3.4 Debt to Assets Ratio

Ada beberapa macam rasio leverage, antara lain: debt ratio (debt to assets

ratio), debt to equity ratio, long term debt to equity, dan time interest earned

ratio. Namum, konsep leverage pada penelitian ini hanya berfokus pada debt to

Debt to Assets Ratio menunjukkan beberapa bagian dari keseluruhan dana

yang dibelanjai (dibiayai) dengan utang, atau beberapa bagian dari aktiva yang

digunakan untuk menjamin utang. Menurut Van Horne dan Wachowicz

(2005:209) rasio ini menekankan pada peran penting pendanaan hutang bagi

perusahaan dengan menunjukkan persentase aktiva perusahaan yang didukung

oleh pendanaan hutang.

Semakin tinggi rasio ini, maka pendanaan dengan utang semakin banyak

sebanding dengan resiko insolvabilitas yang besar, dan perusahaan akan semakin

sulit untuk memperoleh tambahan pinjaman karena dikhawatirkan perusahaan

tidak mampu menutupi utang-utangnya dengan aktiva yang dimilikinya.

Sebaliknya semakin rendah rasio ini maka semakin kecil perusahaan dibiayai dari

utang. Pada umumnya kreditur lebih menyukai rasio leverage yang rendah karena

semakin rendah rasio ini, maka semakin besar perlindungan terhadap kerugian

kreditur dalam peristiwa likuidasi. Akan tetapi, di sisi lain, pemegang saham lebih

menginginkan rasio leverage yang lebih besar, karena dengan rasio leverage yang

tinggi perusahaan akan dikenakan pajak yang rendah dan hal tersebut akan

meningkatkan laba setelah pajak. Rasio ini dapat dihitung dengan rumus (Kasmir,

2010:122):

2.4 Umur Perusahaan

Apabila dihubungkan dengan tujuan keuangan dalam siklus hidup

perusahaan secara eksplisit bahwa tujuan jangka panjang perusahaan adalah

investor dan meningkatkan kinerja perusahaan. Oleh sebab itu, umur perusahaan

merupakan hal yang perlu dipertimbangkan investor dalam menanamkan

modalnya, selain itu umur perusahaan juga mencerminkan perusahaan tetap

survive dan menjadi bukti bahwa perusahaan mampu bersaing atau mampu

mengambil kesempatan bisnis yang ada dalam perekonomian.

Dalam kondisi normal perusahaan yang telah lama berdiri akan

mempunyai publikasi perusahaan yang lebih banyak dibandingkan perusahaan

yang masih baru. Dengan begitu, calon investor tidak perlu mengeluarkan biaya

lebih untuk memperoleh informasi tentang perusahaan yang melakukan IPO

tersebut.

Menurut Nugroho (dalam Gunawan, 2014:44) umur perusahaan adalah

umur sejak berdirinya perusahaan dan telah mampu menjalankan aktivitas

operasionalnya hingga dapat mempertahankan going concern atau eksistensi

perusahaan tersebut atau dalam dunia bisnis. Sedangkan menurut Harianto dan

Sudomo (dalam Kamaliah dkk, 2009:13) menyatakan bahwa umur perusahaan

adalah umur sejak berdirinya hingga perusahaan tersebut masih mampu

menjalankan operasinya.

Umur perusahaan dapat diukur dari tanggal pendiriannya maupun dari

tanggal terdaftarnya di Bursa Efek Indonesia (BEI). Secara teoritis perusahaan

dibandingkan dengan perusahaan yang baru berdiri atau yang masih memiliki

umur yang singkat. Perusahaan yang telah lama berdiri akan meningkatkan

labanya karena adanya pengalaman dari manajemen sebelumnya yang kemudian

akan dijadikan proses belajar oleh perusahaan untuk semakin baik dan lebih

efisien dalam mengelola bisnisnya. Selain itu, perusahaan yang telah lama berdiri

lebih menarik perhatian investor, karena investor berasumsi bahwa perusahaan

yang telah lama berdiri lebih mampu menghasilkan laba yang tinggi dibandingkan

dengan perusahaan yang baru berdiri.

2.5 Family Control

Family Control mencerminkan ada atau tidaknya kendali (kepemilikan)

keluarga dalam perusahaan dimana hal tersebut sudah menjadi karakteristik yang

umum dari suatu perusahaan keluarga. Hasil penelitian dari Claessens et al.

(dalam Hariyanto dan Juniarti, 2014:141) menunjukkan bahwa kendali keluarga

merupakan jenis paling umum dari kendali atas perusahaan. Indonesia merupakan

salah satu negara yang mayoritas perusahaan-perusahaan terbuka dikendalikan

oleh keluarga. Menurut hasil penelitian Jakarta Consulting Group menyatakan

bahwa sebesar 82% perusahaan di Indonesia mayoritas perusahaan keluarga.

Terdapat berbagai definisi mengenai perusahaan yang dikendalikan

keluarga. Menurut Anderson & Reeb (dalam Gunawan dan Juniarti, 2014:43)

“Perusahaan keluarga adalah perusahaan yang struktur kepemilikannya secara

berkesinambungan terpusat pada keluarga, dimana perusahaan tersebut

Menurut Maury (dalam Hariyanto dan Juniarti, 2014:142) “Family control

adalah ada atau tidaknya kepemilikan saham minimal 10% yang dimiliki oleh

keluarga”. Menurut Chrisman et al. (2004) “Perusahaan yang dikendalikan

keluarga ditunjukkan dengan adanya keterlibatan keluarga dalam kepemilikan

saham serta adanya suksesi antar generasi di antara anggota keluarga”.

Perusahaan keluarga memiliki kelebihan dibandingkan dengan perusahaan

yang tidak dimiliki oleh keluarga. Menurut Jip dan Juniarti (2014) kelebihan

tersebut antara lain :

1. Perusahaan keluarga melihat perusahaan sebagai asset yang akan diwariskan

kepada generasi selanjutnya sehingga berfokus pada kelangsungan hidup

perusahaan ke depannya.

2. Adanya rasa kepemilikan yang kuat terhadap perusahaan juga dapat

mendorong tercapainya profitabilitas yang baik.

3. Perusahaan keluarga dapat menaikkan nilai perusahaan karena pemilik

perusahaan biasanya berfokus pada pemikiran jangka panjang akan

kelangsungan hidup perusahaan dan dengan demikian akan mereka untyk

berinvestasi jangka panjang yang menguntunngkan.

4. Adanya wewenang yang kuat pemilik perusahaan dalam mengontrol operasi

perusahaan membuat pemilik lebih oeduli terhadap naiknya profitabilitas.

Di sisi lain, perusahaan keluarga juga memiliki kelemahan, yaitu:

1. Keluarga di dalam perusahaan cenderung memiliki keinginan untuk

memaksimalkan kekayaan keluarga mereka sendiri dibandingkan dengan

2. Di dalam perusahaan keluarga sering terjadi konflik antar anggota keluarga,

misalnya keragaman tujuan pribadi yang membuat tidak adanya kesepakatan

dalam pengambilan keputusan dan komitmen bersama dalam hal kepemilikan

usaha sehingga dapat menurunkan profitabilitas.

3. Seringkali di dalam perusahaan keluarga, pemimpin yang sudah tidak

kompeten tetap dipertahankan karena dianggap telah berjasa bagi perusahaan,

hal tersebut menyebabkan dibatasinya perekrutan manajemen yang lebih

kompeten dan profesional sehingga dapat menghambat tercapainya

profitabilitas.

4. Sifat konservatif dan cenderung berhati-hati yang sebelumnya menjadi

kelebihan dari perusahaan keluarga juga dapat menjadi kekurangan dari

perusahaan keluarga karena perusahaan keluarga menjadi tidak berani untuk

mengambil risiko, selain itu sifat konservatif tersebut menyebabkan

perusahaan keluarga tidak dapat tumbuh.

Family control pada penelitian ini diwakilkan dengan kepemilikan saham

keluarga yang lebih besar atau sama dengan 10%. Pemilihan batas 10%

dikarenakan kepemilikan dengan batas 10% ke atas telah dapat menunjukkan

kontrolnya dan presentase ini sudah cukup besar untuk melakukan pengendalian.

Family control didefinisikan dengan menggunkan dummy variabel, yaitu dengan

menggolongkan nilai dummy menjadi dua, pertama perusahaan yang memiliki

family control diwakilkan dengan nilai dummy 1, dan yang kedua perusahaan

2.6 Profitabilitas

2.6.1 Pengertian Profitabilitas

Tujuan akhir yang ingin dicapai suatu perusahaan yang utama adalah

memperoleh laba atau keuntungan yang maksimal. Dengan laba yang maksimal

perusahaan dapat berbuat banyak bagi kesejahteraan pemilik, karyawan, serta

meningkatkan mutu produk dan melakukan investasi baru. Oleh karenanya

manajemen perusahaan dituntut harus mampu untuk memenuhi target yang telah

ditetapkan. Untuk mengukur tingkat keuntungan suatu perusahaan, digunakan

rasio profitabilitas atau sering disebut juga rasio rentabilitas.

Menurut Sartono (2012:122) “Profitabilitas adalah kemampuan

perusahaan memperoleh laba dalam hubungannya dengan penjualan, total aktiva

maupun modal sendiri”.

Menurut Kasmir (2008:196) “Rasio profitabilitas merupakan rasio untuk

menilai kemampuan perusahaan dalam mencari keuntungan, selain itu rasio ini

juga memberikan ukuran tingkat efektivitas dan efisiensi manajemen suatu

perusahaan”.

Sedangkan menurut Harahap (2013:304) “Rasio profitabilitas

menggambarkan kemampuan perusahaan untuk mendapatkan laba melalui semua

kemampuan dan sumber yang ada seperti kegiatan penjualan, kas, modal, jumlah

karyawan, jumlah cabang dan sebagainya”.

Dari beberapa pengertian profitabilitas menurut para ahli di atas maka

mengelola sumber daya yang dimiliki secara efektif dan efisien sehingga mampu

menghasilkan laba yang tinggi melalui penjualan.

2.6.2 Jenis-jenis Rasio Profitabilitas

Berikut ini beberapa jenis rasio profitabilitas menurut Kasmir (2010:115):

a. Margin laba (Profit Margin), merupakan rasio yang digunakan untuk

mengukur margin laba atas penjualan. Caranya adalah dengan

membandingkan antara laba bersih setelah pajak (EAT) dengan penjualan

bersih.

b. Return on Investment (ROI), merupakan hasil pengembalian atas investasi dan

lebih dikenal dengan nama Return on Total Assets. ROI atau ROA

menunjukkan hasil atas jumlah aktiva yang digunakan dalam perusahaan. ROI

atau ROA merupakan ukuran efektivitas manajemen dalam mengelola

aktivitasnya.

c. Return on Equity (ROE) atau hasil pengembalian ekuitas, merupakan rasio

untuk mengukur laba bersih sesudah pajak dengan modal sendiri. Rasio ini

menunjukkan efisiensi penggunaan modal sendiri.

d. Rasio Laba Per Lembar Saham (EPS), merupakan rasio untuk mengukur

keberhasilan manajemen dalam mencapai keuntungan bagi pemegang saham.

Rasio yang rendah berarti manajemen belum berhasil untuk memuaskan

pemegang saham, sebaliknya dengan rasio yang tinggi, maka kesejahteraan

2.6.3 Return on Investment (ROI)

Dalam penelitian ini, peneliti membatasi hanya menggunakan satu cara

yaitu menggunakan rasio Return on Investment (ROI). Menurut Sartono

(2012:123) “Return on Investment atau Return on Assets menunjukkan

kemampuan perusahaan menghasilkan laba dari aktiva yang dipergunakan”.

Dengan begitu rasio ini menghubungkan antara keuntungan yang diperoleh dari

operasi perusahaan dengan jumlah investasi atau aktiva yang digunakan untuk

menghasilkan keuntungan tersebut. ROI dapat dihitung dengan rumus

(Syamsuddin, 2007:63) :

Return on Investment = ��������� ����� ���

����� ������

x 100%

Adapun kelebihan dan kekurangan menggunakan ROI menurut (Munawir,

2004:91) . Kelebihan menggunakan ROI tersebut antara lain :

a. ROI bersifat menyeluruh, pada perusahaan yang sudah menjalankan praktik

akuntansi yang baik maka manajemen dengan menggunakan teknik analisa

ROI dapat mengukur efisiensi penggunaan modal yang bekerja, efisiensi

produksi dan efisiensi bagian penjualan.

b. Apabila perusahaan dapat mempunyai data industri sehingga dapat diperoleh

rasio industri, maka dengan analisa ROI ini dapat dibandingkan efisiensi

penggunaan modal pada perusahaannya dengan perusahaan lain yang sejenis,

sehingga dapat diketahui apakah perusahaannya berada di bawah, sama, atau

c. Analisa ROI dapat digunakan untuk mengukur efisiensi tindakan-tindakan

yang dilakukan oleh divisi/bagian, yaitu dengan mengalokasikan semua biaya

dan modal ke dalam bagian yang bersangkutan.

d. Analisa ROI juga dapat digunakan untuk mengukur profitabilitas dari

masing-masing produk yang dihasilkan oleh perusahaan.

e. ROI selain berguna untuk kepentingan kontrol, juga berguna untuk keperluan

perencanaan, misalnya ROI dapat digunakan sebagai dasar untuk pengambilan

keputusan kalau perusahaan akan mengadakan ekspansi.

Disamping kelebihan dari ROI, adapun kelemahannya yaitu :

a. Kesukaran ROI dalam membandingkan rate of return suatu perusahaan denga

perusahaan lain yang sejenis mengingat bahwa kadang–kadang praktik

akuntansi yang digunakan oleh masing-masing perusahaan tersebut

berbeda-beda.

b. Kelemahan lainnya terletak pada fluktuasi nilai dari uang (daya belinya).

Suatu mesin atau perlengkapan tertentu yang dibeli dalam keadaan inflasi

nilainya berbeda dengan kalau dibeli pada waktu tidak inflasi, dan hal tersebut

berpengaruh dalam menghitung investment turnover dan profit margin.

c. Dengan menggunakan analisa rate of return atau ROI saja tidak akan dapat

digunakan untuk mengadakan perbandingan antara dua perusahaan atau lebih

2.7 Penelitian Terdahulu

Untuk mendukung penelitian ini, berikut akan dikemukakan beberapa hasil

penelitian yang berhubungan dengan variabel penelitian. Diantaranya adalah :

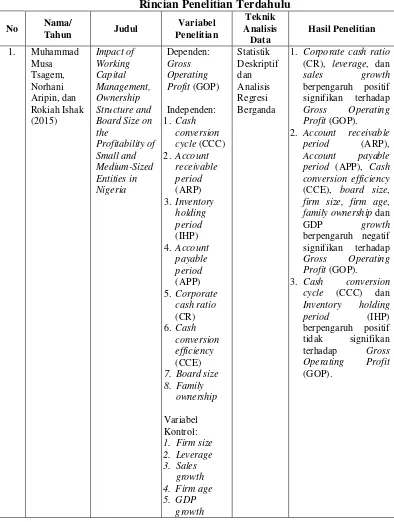

Tabel 2.1

Rincian Penelitian Terdahulu

No Nama/

1. Corporate cash ratio

(CR), leverage, dan

2. Account receivable

period (ARP),

family ownership dan

GDP growth

berpengaruh negatif signifikan terhadap

Gross Operating Profit (GOP).

3. Cash conversion

cycle (CCC) dan

Inventory holding

period (IHP)

berpengaruh positif tidak signifikan

terhadap Gross

Operating Profit

Lanjutan Tabel 2.1

No Nama/

Tahun

Judul Variabel

Penelitian

1. Liquidity, Firm Age,

Firm Size, Sales growth,

dan Leverage

berpengaruh positif signifikan terhadap

Return on Assets (ROA). 2. Cash conversion cycle

(CCC), Account

receivable period

(ARP), Inventory

holding period (IHP),

Account payable period

(APP) berpengaruh negatif signifikan

terhadap Return on

Assets (ROA).

Likuiditas dan

Leverage

Variabel Working Capital

Turnover, Current Ratio,

dan Debt Ratio

berpengaruh positif dan signifikan terhadap ROI baik secara parsial maupun secara simultan. terhadap ROA dan

Tobins’ Q.

2. Family Control

berpengaruh negatif signifikan terhadap ROA dan Tobin’s Q.

Lanjutan Tabel 2.1

No Nama/

Tahun

Judul Variabel

Penelitian

4. Leverage berpengaruh negatif tidak signifikan

terhadap Tobin’s Q.

5. Sales Growth

berpengaruh negatif tidak signifikan terhadap ROA dan

Tobin’s Q.

Family Control,

Firm Risk, Firm

terhadap Tobin’s Q.

3. Firm Age berpengaruh negatif signifikan

terhadap Tobin’s Q.

4. Firm Age berpengaruh positif tidak signifikan terhadap ROA.

5. Firm Risk berpengaruh positif tidak signifikan terhadap ROA dan

Tobin’s Q.

6. Family Control

berpengaruh negatif tidak signifikan terhadap ROA dan

Tobin’s Q. Turnover berpengaruh

signifikan terhadap Industri Barang

Dependen : kerja, perputaran kas, dan perputaran piutang berpengaruh secara simultan terhadap ROI.

2. Modal kerja dan

perputaran kas berpengaruh signifikan terhadap ROI.

3. Perputaran modal kerja

Lanjutan Tabel 2.1

No Nama/

Tahun

Judul Variabel

Penelitian

tidak berpengaruh

signifikan terhadap

1. Family Ownership, Dividend, Leverage, Sales growth, Net income, dan Firm size

berpengaruh positif signifikan terhadap ROA.

2. Family Ownership,

Leverage, Sales growth, Net income,

dan Firm size

berpengaruh positif signifikan terhadap

ROE dan Tobin’s Q.

3. Dividend berpengaruh negatif tidak signifikan terhadap ROE dan

Tobin’s Q.

Likuiditas dan

Firm Size

1. Working Capital

Turnover, DER,

Current Ratio, dan

Firm Size berpengaruh positif (signifikan) terhadap ROA secara parsial dan simultan.

2. Nilai pengaruh

variabel Working

Capital Turnover,

DER, Current Ratio,

dan Firm Size sebesar 43,4%.

3. Variabel yang paling

dominan berpengaruh terhadap ROA adalah

2.8 Kerangka Konseptual

Setiap perusahaan selalu berusaha meningkatkan labanya agar perusahaan

tersebut mampu bertahan dari segala tantangan dalam berbisnis. Untuk itu,

perusahaan perlu mengetahui tingkat profitabilitasnya sebagai tolak ukur

keberhasilan perusahaan. Profitabilitas suatu perusahaan menunjukkan

perbandingan antara laba dengan aktiva, atau dengan kata lain kemampuan

perusahaan dalam menghasilkan keuntungan (Djarwanto, 2010:148)

Modal kerja sendiri merupakan unsur aktiva yang penting dalam

perusahaan, baik perusahaan skala besar maupun skala kecil. Modal kerja akan

dikeluarkan secara rutin untuk membiayai kegiatan operasional perusahaan yang

tentunya sesuai dengan kebutuhan perusahaan. Oleh karenanya pengelolaan dan

penggunaan modal kerja harus tepat dan efisien. Untuk menguji efisiensi

penggunaan dari modal kerja tersebut, dapat diukur dengan rasio perputaran

modal kerja (Working Capital Turnover), yaitu rasio antara penjualan dengan

modal kerja bersih. Dari hubungan antara penjualan netto dengan modal kerja

bersih tersebut dapat diketahui juga apakah perusahaan bekerja dengan modal

kerja yang tinggi atau bekerja dengan modal kerja yang rendah (Djarwanto, 2010:

159) .

Semakin tinggi Working Capital Turnover maka semakin tinggi

kemampuan perusahaan memperoleh laba. Hal tersebut sesuai dengan pendapat

Syamsuddin (2007:48) yang menyatakan bahwa semakin tinggi perputaran

operasinya sehingga semakin besar peluang perusahaan untuk mendapatkan laba

yang tinggi.

Leverage perusahaan menggambarkan sejauhmana aktiva perusahaan yang

digunakan sebagai modal kerja dibiayai oleh hutang dengan tujuan untuk

meningkatkan laba (Subramanyam dan Wild, 2010: 265). Leverage pada

penelitian ini diukur dengan debt to assets ratio, dimana semakin tinggi rasio ini

maka semakin banyak modal yang berasal dari pinjaman. Leverage memperbesar

laba tetapi juga memperbesar kerugian manajerial, sebab kebijakan leverage yang

terlalu tinggi akan menyebabkan tingginya beban bunga yang harus ditanggung

perusahaan. Oleh karenanya leverage perusahaan berpengaruh terhadap

profitabilitas.

Pada umumnya, perusahaan yang telah lama berdiri lebih diminati oleh

investor. Para investor berasumsi bahwa perusahaan yang telah lama berdiri lebih

memiliki pengalaman dalam berbisnis sehingga perusahaan mampu mengelola

dana dan modal kerja secara lebih efisien. Ketika perusahaan yang telah lama

berdiri mampu mengelola modal kerjanya secara efisien maka hal ini akan

berpengaruh pada peningkatan profitabilitas. Hal tersebut seperti yang

diungkapkan Arrow dan Javanovic (dalam Hariyanto dan Juniarti, 2014:144) yang

mengatakan bahwa seiring waktu, perusahaan belajar untuk semakin baik dan

lebih efisien serta memiliki keunggulan kompetitif dalam inti bisnisnya dan

kemakmuran organisasi.

Sedangkan family control dapat juga berpengaruh pada profitabilitas,

keluarga pada umumnya memiliki performa yang lebih baik daripada kinerja

perusahaan yang sistem pengendaliannya dipegang oleh manajemen. Selain itu,

perusahaan yang memiliki kendali keluarga yang baik dan jauh dari masalah

agensi dapat menaikkan nilai perusahaan yang kemudian akan menarik minat

investor untuk berinvestasi ke dalam perusahaan tersebut.

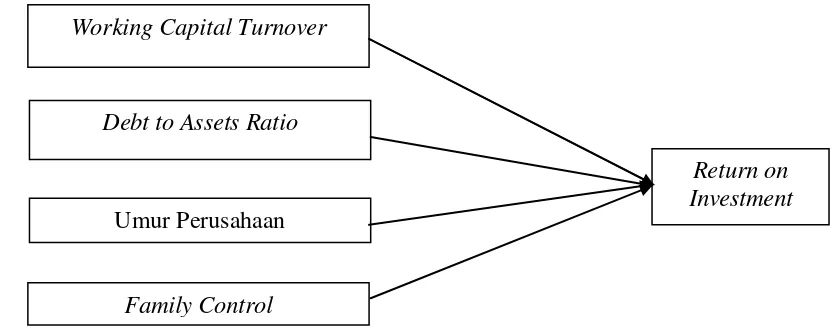

Adapun kerangka konseptual yang menjadi dasar penelitian ini adalah

sebagai berikut :

Sumber : Djarwanto (2010), Hariyanto dan Juniarti (2014), Syamsuddin (2007), Subramanyam

dan Wild (2010)

Gambar 2.1 Kerangka Konseptual

2.9 Hipotesis Penelitian

Berdasarkan rumusan masalah dan kerangka konseptual yang telah

diuraikan sebelumnya, maka hipotesis dari penelitian ini adalah working capital

turnover, leverage, umur perusahaan, dan family control berpengaruh terhadap

profitabilitas perusahaan manufaktur yang terdaftar di Bursa Efek Indonesia. Working Capital Turnover

Debt to Assets Ratio

Return on Investment Umur Perusahaan