xi

“

EFEKTIVITAS PENAGIHAN PAJAK DENGAN SURAT

TEGURAN DAN SURAT PAKSA TERHADAP PENERIMAAN

PAJAK

”

Studi Kasus di Kantor Pelayanan Pajak Pratama Yogyakarta

Della Pramita NIM : 082114119 Universitas Sanata Dharma

Yogyakarta 2015

Tujuan Penelitian ini adalah untuk menganalisis perbedaan tingkat efektivitas penagihan pajak dengan Surat Teguran dan Surat Paksa serta untuk menganalisis besarnya kontribusi penagihan pajak dengan menggunakan Surat Teguran dan Surat Paksa.di KPP Pratama Yogyakarta.

Jenis Penelitian yang digunakan adalah studi kasus, dan data diperoleh dengan melakukan wawancara serta dokumentasi. Teknik analisis data yang digunakan adalah analisis deskriptif komparatif.

xii

THE EFFECTIVENESS OF THE TAX COLLECTION USING A

WARNING LETTER AND DISTRESS WARRANT AGAINST TAX

REVENUE

A Case Study At Tax Office Pratama Yogyakarta

Della Pramita NIM : 082114119 Sanata Dharma University

Yogyakarta 2015

The purpose of this research is to analyze the differenceof the effectiveness of the tax collection by the warning letter and distress warrant and also to analyze the contribution of the tax collection using a warning letter and distress warrant in Tax Office Pratama Yogyakarta

The method used in this research is a case study, and data in this research was obtained though interviews and documentations. The analysis method used is comparative descriptive analysis.

“

EFEKTIVITAS PENAGIHAN PAJAK DENGAN SURAT TEGURAN

DAN SURAT PAKSA TERHADAP PENERIMAAN PAJAK

“

Studi Kasus di Kantor Pelayanan Pajak Pratama Yogyakarta

S K R I P S I

Diajukan untuk Memenuhi Salah Satu Syarat Memperoleh Gelar Sarjana Ekonomi

Program Studi Akuntansi

Oleh:

Della Pramita

NIM : 08 2114 119

PROGRAM STUDI AKUNTANSI

FAKULTAS EKONOMI

UNIVERSITAS SANATA DHARMA

YOGYAKARTA

i

“

EFEKTIVITAS PENAGIHAN PAJAK DENGAN SURAT TEGURAN

DAN SURAT PAKSA TERHADAP PENERIMAAN PAJAK

“

Studi Kasus di Kantor Pelayanan Pajak Pratama Yogyakarta

S K R I P S I

Diajukan untuk Memenuhi Salah Satu Syarat Memperoleh Gelar Sarjana Ekonomi

Program Studi Akuntansi

Oleh:

Della Pramita

NIM : 08 2114 119

PROGRAM STUDI AKUNTANSI

FAKULTAS EKONOMI

UNIVERSITAS SANATA DHARMA

YOGYAKARTA

iv

HALAMAN PERSEMBAHAN

Kupersembahkan skripsi ini Kepada: Tuhan Yesus Kristus yang selalu memberikan kebijaksanaan dan berkatnya yang melimpah

Kedua orangtua yang tercinta Suharto dan Christina Rastati

Saudaraku Danang Adrianto yang masih terus berjuang untuk mencapai cita-citanya

Om Petrus Tri Utomo, Bulek Ipung, Om Gunawan Susilowarno, Bulek Yustina Pratiwi, Om Paulus Arinto, Mba’ Anna, Keluarga besar di Jember

Ajik, Laras, Mas Calvin, Dek Ino, Fian, Felita, Mas Agus, Mas David,

Ilham, Gita, Wahyu.

Teman Seperjuangan yang selalu bersama Sumi, Ineke, Nisita,

Novita, Santi, Fani, Erna, Mario, Feri, Rosa.

MOTTO:

“Bersabarlah dengan segala hal, terutama bersabarlah terhadap dirimu. Jangan hilangkan keberanian dalam mempertimbangkan

ketidaksempurnaanmu, tapi mulailah untuk memperbaikinya, mulailah setiap hari dengan tugas yang baru.”

vii

KATA PENGANTAR

Puji syukur dan terima kasih ke hadirat Tuhan Yang Maha Esa, yang telah melimpahkan rahmat dan berkahnya yang melimpah dan tak terbatas kepada penulis dan telah memberikan jalan dalam menyelesaikan skripsi ini. Skripsi ini disusun sebagai salah satu syarat untuk menyelesaikan program studi Strata Satu (S1) pada Program Studi Akuntansi Universitas Sanata Dharma Yogyakarta.

Dalam Menyelesaikan skripsi ini penulis mendapat bantuan, serta bimbingan dari berbagai pihak. Oleh karena itu penulis mengucapkan terimakasih yang tak terhingga kepada:

1. Tuhan Yesus Kristus dan Bunda Maria yang selalu mendampingi dan menyertaiku melalui berkat dan kuasa Nya dalam kehidupanku

2. Drs. Johanes Eka Priyatma, M.Sc., Ph.D selaku Rektor Universitas Sanata Dharma yang telah memberikan kesempatan untuk belajar dan mengembangkan kepribadian kepada penulis.

3. Ilsa Haruti Suryandari, S.E.,S.IP .,M.Sc., Akt., C.A selaku pembimbing yang telah membantu serta membimbing penulis dalam menyelesaikan skripsi ini.

4. Para Dosen Fakultas Ekonomi Universitas Sanata Dharma yang telah memberikan bekal ilmu pengetahuan selama perkuliahan.

5. Para Staf Fakultas Ekonomi Universitas Sanata Dharma yang membantu penulis mulai dari proses pendaftaran ujian sarjana sampai pada proses pendaftaran wisuda.

6. Bapak Suharto dan Ibu Rastati yang peduli pada pendidikan anaknya, dan banyak mendorong dan menyemangati hingga skripsi ini dapat selesai. 7. Saudara saya Danang Adrianto yang telah banyak memberi masukan dan

mendoakan penulis sehingga dapat menyelesaikan skripsinya dengan lancar. 8. Keluarga besar Prayitno yang selalu memberi dukungan melalui doa,

viii

9. Teman- teman 6 SB Nisita, Sumi, Novita, Santi, Ineke yang selalu berjuang bersama dan yang tidak pernah berhenti mengingatkan dan memberikan semangat kepada penulis dalam menyelesaikan skripsinya

10. Saudara-saudari seperjuangan, Mario, Erna, Fani, Feri, Rosa yang selalu menemani saya selama menyusun skripsi ini.

11. Semua pihak yang tidak dapat penulis sebutkan satu per satu

Penulis menyadari bahwa skripsi ini masih banyak kekurangannya, oleh karena itu penulis mengharapkan kritik dan saran. Semoga skripsi ini dapat bermanfaat bagi para pembaca dan peneliti selanjutnya.

Yogyakarta, 31 Agustus 2015

,,,,,,,,,,,,,...

vii DAFTAR ISI

HALAMAN JUDUL ... i

HALAMAN PERSETUJUAN PEMBIMBING ... ii

HALAMAN PENGESAHAN ... iii

HALAMAN PERSEMBAHAN ... iv

HALAMAN PERNYATAAN KEASLIAN KARYA TULIS ... v

HALAMAN PERSETUJUAN PUBLIKASI KARYA ILMIAH UNTUK KEPENTINGAN AKADEMIS ... vi

C. Penagihan Pajak dengan Surat Paksa ... 21

D. Daluwarsa Penagihan ... 24

E. Kerangka Pikir ... 26

BAB III METODOLOGI PENELITIAN A. Jenis Penelitian ... 27

B. Teknik Pengumpulan Data ... 27

C. Jenis dan Sumber Data ... 28

D. Teknik Analisis Data ... 29

BAB IV GAMBARAN UMUM OBJEK PENELITIAN A. Gambaran Umum Instansi ... 32

B. Struktur Organisasi Instansi dan Pembagian Tugas ... 35

C. Struktur Organisasi KPP Pratama Yogyakarta ... 37

D. Tugas dan Tanggung Jawab ... 39

viii

B. Jumlah Penagihan Pajak dengan Menerbitkan Surat Paksa ... 44

C. Penerimaan Tunggakan Pajak dengan Surat Paksa ... 46

D. Penerimaan Tunggakan Pajak dengan Surat Teguran ... 47

E. Efektivitas Penagihan Pajak Terhadap Pencairan Tunggakan ... 48

F. Kontribusi Penagihan Pajak dengan Surat Teguran ... 52

G. Kontribusi Penagihan Pajak dengan Surat Paksa ... 53

BAB VI PENUTUP A. Kesimpulan ... 55

B. Saran ... 56 DAFTAR PUSTAKA

ix

DAFTAR TABEL

Tabel 2.1. Prosedur Penagihan Pajak ... 16

Tabel 3.1 Klasifikasi Kriteria Efektivitas ... 30

Tabel 3.2 Klasifikasi Kriteria Kontribusi ... 31

Tabel 5.1 Jumlah Surat Teguran yang Diterbitkan ... 43

Tabel 5.2 Jumlah Surat Paksa yang Diterbitkan ... 44

Tabel 5.3 Penerimaan Tunggakan Pajak dengan Surat Teguran ... 46

Tabel 5.4 Penerimaan Tunggakan Pajak dengan Surat Paksa ... 47

Tabel 5.6 Tingkat Efektivitas Penagihan Pajak dengan Surat Paksa ... 48

Tabel 5.7 Tingkat Efektivitas Penagihan Pajak dengan Surat Teguran ... 50

Tabel 5.8 Kontribusi Penerimaan Tunggakan Pajak dengan Surat Teguran .. 52

x

DAFTAR GAMBAR

xi

“

EFEKTIVITAS PENAGIHAN PAJAK DENGAN SURAT

TEGURAN DAN SURAT PAKSA TERHADAP PENERIMAAN

PAJAK

”

Studi Kasus di Kantor Pelayanan Pajak Pratama Yogyakarta

Della Pramita NIM : 082114119 Universitas Sanata Dharma

Yogyakarta 2015

Tujuan Penelitian ini adalah untuk menganalisis perbedaan tingkat efektivitas penagihan pajak dengan Surat Teguran dan Surat Paksa serta untuk menganalisis besarnya kontribusi penagihan pajak dengan menggunakan Surat Teguran dan Surat Paksa.di KPP Pratama Yogyakarta.

Jenis Penelitian yang digunakan adalah studi kasus, dan data diperoleh dengan melakukan wawancara serta dokumentasi. Teknik analisis data yang digunakan adalah analisis deskriptif komparatif.

xii

THE EFFECTIVENESS OF THE TAX COLLECTION USING A

WARNING LETTER AND DISTRESS WARRANT AGAINST TAX

REVENUE

A Case Study At Tax Office Pratama Yogyakarta

Della Pramita NIM : 082114119 Sanata Dharma University

Yogyakarta 2015

The purpose of this research is to analyze the differenceof the effectiveness of the tax collection by the warning letter and distress warrant and also to analyze the contribution of the tax collection using a warning letter and distress warrant in Tax Office Pratama Yogyakarta

The method used in this research is a case study, and data in this research was obtained though interviews and documentations. The analysis method used is comparative descriptive analysis.

1 BAB I PENDAHULUAN

A. Latar Belakang Masalah

Penerimaan dari sektor perpajakan merupakan penerimaan terpenting dalam anggaran pendapatan dan belanja. Data pokok APBN 2007-2013, untuk tahun 2011 dari target penerimaan negara sebesar 1.086 triliun, 878.7 triliun berasal dari target penerimaan perpajakan. Hal ini berarti penerimaan perpajakan berkontribusi sekitar 77% penerimaan negara. Pada tahun 2012 penerimaan perpajakan direncanakan mencapai Rp1.019,3 triliun, naik sekitar 16% dibandingkan dengan target 2011 sebesar Rp 878,7 triliun dengan realisasi sekitar 544,8 triliun.

baik yang berdomisili tetap maupun tidak, dan hanya 466 ribu badan usaha yang membayar pajak. Dari data tersebut bisa dilihat bahwa tingkat kepatuhan wajib pajak (tax compliance) dalam memenuhi kewajiban perpajakan masih sangat rendah.

Beberapa upaya telah dilakukan oleh pemerintah dalam rangka meningkatkan penerimaan pajak, antara lain dengan melakukan reformasi pajak (tax reform). Tujuan utama dari reformasi pajak ialah untuk lebih menegakkan kemandirian negara dalam membiayai pembangunan nasional dengan jalan yang lebih mengarahkan kepada segenap potensi dan kemampuan dari dalam negeri, khususnya dengan cara meningkatkan penerimaaan negara melalui perpajakan dari berbagai sumber di luar minyak bumi dan gas.

Dalam reformasi perpajakan tahun 1983, sistem pemungutan pajak telah mengalami perubahan yaitu official assesment system menjadi self assesment system, tujuan dari perubahan sistem tersebut adlaah untuk

mengurangi kontak langsung antara aparat pajak dengan wajib pajak yang sebelumnya dikhawatirkan dapat menimbulkan praktek-praktek ilegal untuk menghindari atau mengurangi kewajiban perpajakan dari wajib pajak yang bersangkutan. Self assesment system adalah pemberian kepercaan kepada wajib pajak untuk menghitung, menyetor dan melaporkan sendiri pajaknya. (Sari 2013:4)

saling berhubungan satu sama lain untuk mencapai target penerimaan pajak secara optimal. Negara juga memberi tanggung jawab kepada Direktur Jendral Pajak untuk bertindak sebagai law enforcement agent, yaitu tindak penegakan hukum yang meliputi pemeriksaan, penyidikan, dan penagihan, ini merupakan salah satu carayang dilakukan oleh Dirjen Pajak untuk meningkatkan penerimaan pajak selain melalui setoran pembayaran pajak secara sukarela. Tetapi optimalisasi penerimaan pajak yang dilakukan masih terbentur pada berbagai kendala, dalam jangka pendek, salah satu kendalanya adalah tingginya angka tunggakan pajak, baik yang murni penghindaran pajak (tax avoidance) maupun ketidakmampuan membayar utang pajak, untuk mengatasi berbagai kendala perlu dilakukannya tindakan pencegahan yang mempunyai kekuatan hukum memaksa.

B. Rumusan Masalah

Berdasarkan latar belakang yang dikemukakan diatas maka permasalahan dalam penelitian ini adalah :

1. Apakah penerbitan Surat Teguran dan Surat Paksa terhadap penerimaan tunggakan pajak sudah efektif?

2. Seberapa besar kontribusi penagihan pajak dengan Surat Teguran dan Surat Paksa terhadap pencairan tunggakan Pajak?

C. Batasan Masalah

Agar penelitian ini tidak menyimpang terlalu jauh dan sesuai dengan rumusan masalah serta cakupan proses penagihan pajak yang cukup panjang dan luas, maka penelitian ini dibatasi pada pengukuran efektivitas penerbitan Surat Teguran dan Surat Paksa dan kontribusi penerimaan tunggakan pajak, dan data yang digunakan hanya tahun 2010-2012.

D. Tujuan Penelitian

1. Mengetahui tingkat efektivitas penagihan pajak Surat Paksa di Kantor Pelayanan Pajak Pratama Yogyakarta dalam rangka peningkatan penerimaan Pajak.

E. Manfaat Penelitian

1. Bagi Mahasiswa

Untuk dapat menambah pengetahuan dan wawasan di bidang perpajakan serta menerapkan teori yang diberikan pada bangku perkuliahan dengan kenyataan yang terjadi di lapangan.

2. Bagi Masyarakat dan Pihak lain

Sebagai bahan informasi penagihan pajak dengan Surat Teguran dan Surat Paksa yang dilakukan di KPP Pratama Yogyakarta serta dapat digunakan sebagai acuan bagi penelitian selanjutnya.

3. Bagi KPP Pratama Yogyakarta

Sebagai pertimbangan dalam melakukan penagihan pajak khususnya melalui Surat Teguran dan Surat Paksa serta lebih transparan atau terbuka terhadap wajib pajak tentang proses penagihan pajak.

F. Sistematika Penulisan

Bab I : Pendahuluan

Bab ini berisi latar belakang ditulisnya karya ilmiah ini, rumusan masalah, tujuan penelitian, manfaat penelitian, dan sistematika penulisan skripsi.

Bab II : Tinjauan Pustaka

Berisi uraian penjelasan teori- teori pendukung berkaitan dengan topik penelitian.

Bab III : Metodologi Penelitian

Berisi jenis penelitian, teknik pengumpulan data, jenis dan sumber data, teknik analisis data.

Bab IV : Gambaran Umum Objek Penelitian

Bab ini menguraikan tentang deskripsi objek penelitian. Bab V : Analisis dan Pembahasan

Berisi hasil analisis dan pembahasannya, efektivitas penagihan pajak terhadap penerimaan tunggakan pajak dengan menerbitkan surat teguran dan surat paksa, kontribusi penagihan pajak dengan surat teguran dan surat paksa

7 BAB II

LANDASAN TEORI

A. Pajak

1. Pengertian Pajak

Pengertian pajak dan pandangan para ahli dalam bidang tersebut memberikan beberapa definisi tentang pajak yang berbeda-beda, tetapi pada dasarnya definisi tersebut mempunyai tujuan yang sama.

Untuk lebih jelasnya dan untuk memahami pengertian tentang apa yang dimaksud dengan pajak, maka dikemukakan beberapa definisi pajak sebagai berikut:

a. Undang – undang Nomor 6 Tahun 1983 Pasal 1 angka 1 tentang “Ketentuan Umum dan Tata Cara Perpajakan” yang telah diubah

dengan undang-undang Nomor 16 Tahun 2009 : Pajak adalah kontribusi wajib kepada negara yang terutang oleh orang pribadi atau badan yang bersifat memaksa berdasarkan Undang- Undang dengan tidak mendapatkan imbalan sacara langsung.

b. Pajak adalah pungutan berdasarkan kekuasaan hukum untuk menutupi pengeluaran pemerintah tanpa ada imbalan langsung. (Sari 2013:3),

Dari definisi-definisi di atas, dapat disimpulkan bahwa pajak memiliki unsur-unsur sebagai berikut (www.Artikelsiana.com) :

a. Pungutan secara paksa oleh negara atau luran dari rakyat kepada negara

b. Yang berhak memungut pajak hanyalah negara. luran tersebut berupa uang (bukan barang).

c. Berdasarkan undang-undang, pajak dipungut berdasarkan atau dengan kekuatan undang-undang serta aturan pelaksanaannya.

d. Yang bersangkutan tidak mendapatkan prestasi langsung.

e. Tanpa jasa timbal (kontraprestasi) dan negara yang secara langsung dapat ditunjuk. Pembayaran pajak tidak dapat di tunjukkan dengan adanya kontraprestasi individual oleh pemerintah.

f. Digunakan untuk membiayai rumah tangga negara, yakni pengeluaran-pengeIuaran yang bermanfaat bagi masyarakat luas.

2. Fungsi pajak

Terdapat 2 Fungsi Pajak yaitu antara lain (Zuraida, 2011:4-5) : a. Fungsi Penerimaan (Budgetair)

pembiayaan rutin seperti belanja pegawai, belanja barang, pemeliharaan, pembangunan, dan lain sebagainya.

b. Fungsi Mengatur (Regulerend)

Pajak sebagai alat untuk mengatur artinya pemerintah bisa mengatur pertumbuhan ekonomi melalui kebijaksanaan pajak, sehingga dengan fungsi mengatur, pajak bisa digunakan sebagai alat untuk mencapai tujuan. Contohnya dalam rangka melindungi produksi dalam negeri, pemerintah menetapakan bea masuk yang tiggi untuk produksi luar negeri.

3. Tarif Pajak

Ada 4 macam jenis tarif pajak, yaitu, antara lain (Mardiasmo, 2011: 11) : a. Tarif sebanding/ proposional yaitutarif berupa persentase yang tetap terhadap berarpapun jumlah yang dikenai pajak Tarif sebanding/proporsional,yaitu tarif berupa persentase yang tetap, terhadap berapapun jumlah yang dikenai pajak sehingga besarnya pajak yang terutang proporsional terhadap besarnya nilai yang dikenai pajak.

b. Tarif Tetap, yaitu tarif berupa jumlah yang tetap terhadap jumlah yang dikenai pajak sehingga besarnya pajak yang terutang tetap. c. Tarif Progresif, yaitu tarif presentase yang digunakan semakin

d. Tarif Degresif, presentase tarif yang digunakan semakin kecil bila jumlah yang dikenai pajak semakin besar

4. Syarat Pemungutan Pajak

Agar pemungutan pajak tidak menimbulkan hambatan atau perlawanan, maka pemungutan pajak harus memunuhi syarat sebagai berikut (Mardiasmo, 2011:2) :

a. Pemungutan pajak harus adil

Sesuai dengan tujuan hukum utama yaitu mencapai keadilan, undang – undang dan pelaksanaan pemungutan harus adil yaitu adil dalam perundang – undangan diantaranya yaitu mengenakan pajak secara umum dan merata, serta disesuaikan dengan kemampuan masing – masing. Sedangkan adil dalam pelaksanaanya yakni dengan memberikan hak bagi wajib pajak untuk mengajukan keberatan, penundaan dalam pembayaran dan mengajukan banding kepada Majelis Pertimbangan Pajak.

b. Pemungutan pajak harus sesuai dengan Undang – undang di Indonesia, pajak diatur dalam undang-undang 1945 pasal 23 ayat 2. Hal ini memberikan jaminan hukum untuk menyatakan keadilan, baik negara maupun warganya.

Pemungutan tidak boleh mengganggu kelancaran kegiatan produksi maupun perdagangan sehingga tidak menimbulkan kelesuan perekonomian masyarakat.

d. Pemungutan pajak harus efisien (syarat financial)

Sesuai dengan budgeteir, biaya pemungutan pajak harus dapat ditekan sehingga lebih rendah dari hasil pemungutannya

e. Sistem pemungutan pajak hatus sederhana

Sistem pemungutan sederhana akan memudahkan dalam mendorong masyarakat untuk memenuhi kewajiban perpajakannya. Syarat ini telah dipenuhi oleh undang – undang perpajakan yang baru.

5. Timbul dan Hapusnya Utang Pajak

Ada dua ajaran yang mengatur timbulnya utang pajak (saat pengakuan adanya utang pajak), yaitu (Mardiasmo, 2011:8) :

a. Ajaran Materiil

Ajaran materiil menyatakan bahwa utang pajak timbul karena diberlakukannya undang-undang perpajakan. Ajaran ini konsisten dengan penerapan Self Assestment System.

b. Ajaran Formil

Hapusnya utang pajak atau berakhirnya utang pajak dapat dikarenakan beberapa hal yaitu (Waluyo, 2010:19):

a. Pembayaran

Utang pajak yang melekat pada wajib pajak akan hapus karena pembayaran pajak yang dilakukan ke kas negara,

b. Kompensai

Kompensasi terjadi apabila wajib pajak mempunyai tagihan berupa kelebihan pembayaran pajak.

c. Daluwarsa

Daluwarasa diartikan sebagai daluwarsa penagihan (hak melakukan penagihan pajak), daluwarsa telah lampau waktu lima tahun terhitutng sejak saat terhutangnya pajak atau berakhirnya masa pajak, bagian tahun pajak atau tahun pajak bersangkutan. Ini dilakukan untuk memberikan kepastian hukum kapan utang pajak tidak dapat ditagih lagi. Daluwarsa penagihan pajak tertangguhkan dapat terjadi apabila ditrtbitkan surat teguran dan surat paksa

d. Pembebasan/Penghapusan

6. Hambatan Pemungutan Pajak

a. Perlawanan pasif

Masyarakat tidak bersedia memenuhi keajiban perpajakannya sebagaimana mestinya, yang dapat disebabkan antara lain:

1) Perkembangan intelektual dan moral masyarakat

2) Sistem perpajakan yang (mungkin) sulit dipahami masyarakat 3) Sistem control tidak dapat dilakukan atau dilaksanakan dengan

baik

b. Perlawanan aktif

Perlawanan aktif meliputi semua usaha dan perbuatan yang secara langsung ditujukan kepada fiskus dengan tujuan untuk menghindari pajak. Bentuknya antara lain :

1) Tax avoidance, yaitu usaha meringankan beban pajak dengan tidak melanggar undang – undang

2) Tax evasion, yaitu usaha meringankan beban pajak dengan cara melangar undang – undang (menggelapkan pajak).

B. Penagihan Pajak

1. Pengertian Penagihan Pajak

penyitaan, melaksanakan penyanderaan, menjual barang yang telah disita. (Undang-Undang Pajak Tahun 2000 Pasal 1 Angka 9, 2000:2-12)

Kegiatan penagihan pajak merupakan ujung tombak dalam menyelamatkan penerimaan Negara yang tertunda, oleh sebab itu seksi penagihan merupakan seksi produksi yang paling dibanggakan oleh Direktorat Jenderal Pajak.

Dalam pelaksanaaanya penagihan pajak haruslah dilandaskan pada peraturan perundang – undangan yang berlaku, sehingga mempunyai kekuatan hukum baik bagi wajib pajak maupun aparatur pajaknya. Penagihan pajak adalah serangkaian tindakan agar penanggung pajak melunasi utang pajak dan biaya penagihan pajak dengan menegur atau memperingatkan, melaksanakan penagihan seketika dan sekaligus, memberitahukan Surat Paksa, mengusulkan pencegahan, melaksanakan penyitaan, melaksanakan penyanderaan, menjual barang yang telah disita (Kurniawan, 2011; 111)

2. Dasar Penagihan Pajak

Dalam buku KUP, Dasar penagihan pajak yaitu:

a. Pasal 18 ayat (1) undang-undang KUP menyebutkan dasar penagihan pajak adalah:

1) Surat Tagihan Pajak (SPT)\

2) Surat Ketetapan Pajak Kurang Bayar (SKPKB)

4) Surat Keputusan Pembetulan , Surat Keputusan Keberatan, Putusan Banding, yang menyebabkan jumlah pajak yang harus dibayar bertambah.

b. Pasal 12 undang-undang PBB menyebutkan dasar penagihan pajak adalah:

a. Surat Pemberitahuan Pajak Terutang (SPPT) b. Surat ketetapan pajak

3. Tindakan Penagihan Pajak

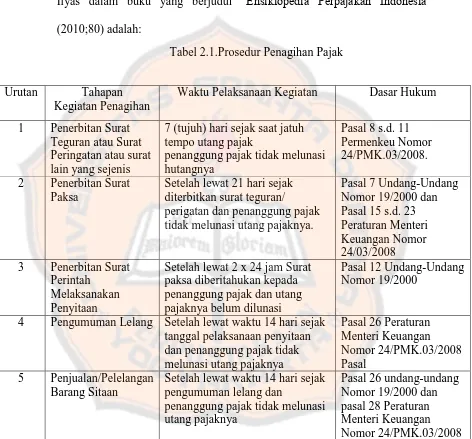

Proses penagihan pajak menurut Rudy Suhartono dan Wirawan B Ilyas dalam buku yang berjudul “Ensiklopedia Perpajakan Indonesia” (2010;80) adalah:

Sumber: Rudy Suhartono & Wirawan.B.Ilyas (Ensiklopedia Perpajakan Indonesia) Urutan Tahapan

Kegiatan Penagihan

Waktu Pelaksanaan Kegiatan Dasar Hukum

1 Penerbitan Surat Teguran atau Surat Peringatan atau surat lain yang sejenis

7 (tujuh) hari sejak saat jatuh tempo utang pajak

Setelah lewat 21 hari sejak diterbitkan surat teguran/

Setelah lewat 2 x 24 jam Surat paksa diberitahukan kepada penanggung pajak dan utang pajaknya belum dilunasi

Pasal 12 Undang-Undang Nomor 19/2000

4 Pengumuman Lelang Setelah lewat waktu 14 hari sejak tanggal pelaksanaan penyitaan

C. Penagihan Pajak Dengan Surat Teguran

1. Pelaksanaan Surat Teguran

Menurut Suhartono dan Ilyas (2014:29) Penerbitan Surat Teguran, Surat peringatan, atau Surat lain yang sejenis merupakan awal tindakan penagihan pajak sehingga hal tersebut menjadi pedoman tindakan penagihan pajak berikutnya yaitu penyampaian Surat Paksa dan sebagainya. Sesuai pasal 8 ayat (2) undang-undang PPSP, Surat Teguran / Surat Peringatan atau Surat lain yang sejenis diterbitkan apabila penganggung pajak tidak melunasi utang pajak sampai dengan tanggal jatuh tempo pembayaran, Pasal 1 angka 10 undang-undang PPSP menyebutkan bahwa Surat Teguran, Surat peringatan atau suerat lain yang sejenis adalah Surat yang diterbitkan oleh pejabat untuk menegur atau memperingatkan kepada wajib pajak untuk melunasi utang pajaknya.

2. Penentuan Tanggal Jatuh Tempo

Dalam buku KUP Penentuan tanggal jatuh tempo dalam penerbitan Surat Teguran sangat penting karena tanggal jatuh tempo menunjukkan timbulnya utang pajak dan juga mulai timbulnya wewenang melakukaan penagihan pajak. (Suhartono ,2010;140)

bertambah, harus dilunasi dalam jangka waktu satu bulan setelah tanggal diterbitkan

b. Bagi Wajib pajak usaha kecil dan wajib pajak di daerah tertentu sesuai demgan ketentuan perundang – undangan perpajakan, jangka waktu pelunasan sebagaimana dimaksud dalam ayat (1) dapat diperpanjang paling lama 2 (dua) bulan

c. Surat tagihan Pajak Bumi dan Bangunan (SPT PBB) harus dilunasi dalam jangka waktu 1 bulan sejak tanggal diterima oleh wajib Pajak

d. SKPKB, SKPKBT, STP, dan Surat Keputusan Pembetulan, Surat Keputusan Keberatan, Putusan Banding, serta Putusan Peninjauan Kembali dalam Bea atas Perolehan Hak atas Tanah dan / atau Bangunan, yang menyebabkan jumlah Bea yang harus dibayar bertambah, harus dilunasi dalam jangka waktu 1 (satu) bulan sejak tanggal diterima oleh Wajib Pajak.

e. Dalam hal Wajib Pajak mengajukan keberatan atas SKPKB/SKPKBT, jangka waktu pelunasan pajak yang tidak disetunjui dalam pembahasan akhir hasil pemerikasaan, tertangguh sampai dengan 1 (satu) bulan sejak tanggal penerbitan Surat Keputusan Keberatan.

waktu pelunasan pajak tertangguh sampai dengan 1 (satu) bulan sejak tanggal penerbitan Putusan Banding.

3. Penerbitan Surat Teguran

Dalam buku KUP Pelaksanaan penagihan pajak dilakukan dengan menerbitkan Surat Teguran oleh Dirjen Pajak. Keputusan Dirjen Pajak yang menyetujui penanggung pajak untuk mengangsur atau menunda pembayaran pajak mengakibatkan tidak adanya upaya penagihan pajak kecuali penanggung pajak tidak menepati keputusan tersebut.

Penerbitan Surat Teguran harus dilakukan dengan mempertimbangkan upaya hukum Wajib Pajak karena upaya hukum keberatan dan banding atas utang pajak mulai tahun pajak 2008 menyebabkan tertangguhnya jatuh tempo dengan syarat Wajib Pajak tidak menyetujui sebagian atau seluruhnya atas SKPKB/SKPKBT dalam pembahasan akhir, adalah sebagai berikut:

SKPKB/SKPKBT karena dalam jangka waktu tersebut Wajib Pajak mempunyai hak mengajukan permohonan keberatan.

b. Apabila wajib pajak tidak menyetujui sebagian atau seluruhnya jumlah pajak yang terutang dalam pembahasan akhir dan tidak mengajukan upaya permohonan banding atas keputusan keberatan SKPKB/SKPKBT, surat teguran disampaikan setelah 7 (tujuh) hari sejak saat jatuh tempo pengajuan banding. Tujuan menunggu jatuh tempo pengajuan keberatan 3(tiga) bulan sejak diterbitkannya Surat Keputusan atas keberatan SKPKB/SKPKBT karena dalam jangka waktu tersebut Wajib Pajak masih mempunyai hak mengajukan permohonan banding

c. Dalam hal Wajib Pajak tidak menyetujui sebagian atau seluruh jumlah pajak yang masih harus dibayar dalam pembahasan akhir hasil pemeriksaan, dan Wajib Pajak mengajukan:

1) Permohonan keberatan atas SKPKB/SKPKBT, Surat Teguran disampaikan setelah 7 (tujuh) hari sejak saat jatuh tempo berdasarkan Keputusan Keberatan (jatuh tempo keputusan keberatan adalah 1 (satu) bulan sejak tanggal penerbitan keputusan tersebut)

banding (jatuh tempo putusan banding adalah 1 (satu) bulan sejak tanggal penerbitan putusan tersebut)

3) Dalam hal Wajib Pajak menyetujui jumlah pajak yang masih harus dibayar dalam pembahasan akhir hasil pemeriksaan, Surat Teguran disampaikan setelah 7(tujuh) hari sejak saat jatuh tempo pelunasan (1 bulan setelah tanggal penerbitan SKPKB/SKPKBT)

4) Dalam hal Wajib Pajak mencabut pengajuan keberatan atas SKPKB/SKPKBT, Surat Teguran disampaikan setelah 7(tujuh) hari sejak tanggal pencabutan pengajuan keberatan tersebut. Surat teguran dalam rangka penagihan pajak atas utang Pajak Bumi dan Bangunan dan atau bea perolehan hak atas tanah dan bangunan sebagaimana tercantum dalam STP PBB, SKBKB, SKBKBT, atau surat keputusan pembetulan atau putusan banding yang menyebabkan jumlah pajak yang harus dibayar bertambah disampaikan kepada wajib pajak setelah 7 hari sejak tanggal jatuh tempo.

D. Penagihan Pajak Dengan Surat Paksa

1. Undang-undangPenagihan Pajak dengan Surat Paksa (PPSP) a. Falsafah undang-undang PPSP No.19/2000 M

2) Mendorong peningkatan kesadaran dan kepatuhan masyarakat dalam memenuhi kewajiban perpajakannya Adanya kepastian hukum dan menegakkan keadilan

b. Hal – hal yang menjadi perhatian pada Undang-undang Penagihan Pajak dengan Surat Paksa No.19/2000 :

1) Mempertegaskan proses pelaksanaan penagihan pajak dengan menambahkan ketentuan Penerbitan Surat Teguran, Surat Peringatan dan Surat Lain yang sejenisnya sebelum Surat Paksa dilaksanakan

2) Mempertegas jangka waktu pelaksanaan penagihan aktif 3) Mempertegas pengertian penanggung pajak yang meliputi

komisaris, pemegang saham, pemilik modal.

4) Menaikkan nilai peralatan usaha yang dikecualikan dari penyitaan dalam rangka menjaga kelangsungan usaha penanggung pajak.

5) Menambah jenis barang yang penjualannya dikecualikan dari lelang.

6) Mempertegas besarnya biaya penagihan pajak, yang didasarkan atas prosentase tertentu dari hasil penjualan.

8) Memberi kemudahan pelaksanaan lelang dengan cara memberi batasan nilai barang yang diumumkan tidak melalui media massa dalam rangka efisiensi.

9) Memperjelas hak penanggung pajak untuk memperoleh ganti rugi dan permulihan nama baik dalam hal gugatannya dikabulkan.

10) Mempertegas pemberian sanksi pidana kepada pihak yang sengaja mencegah, menghalang – halangi atau menggagalkan pelaksanaan penagihan pajak

2. Pelaksanaan Surat Paksa

Menurut KUP Surat Paksa merupakan kegiatan pelaksanaan penagihan pajak yang dilakukan setelah penerbitan Surat Teguran / Surat Peringatan atau sejenisnya. Menurut pasal 1 angka 12 undang-undangPenagihan Pajak, Surat Teguran, Surat Paksa adalah surat perintah membayar utang pajak dan biaya penagihan pajak.

3. Penerbitan Surat Paksa

Menurut pasal 8 ayat (1) undang-undang PPSP Surat Paksa diterbitkan apabila:

b. Terhadap penanggung pajak telah dilaksanakan penagihan pajak seketika dan sekaligus.

c. Penanggung pajak tidak memenuhi ketentuan sebagaimana tercantum dalam keputusan persetujuan angsuran atau penundaan pembayaran pajak

4. Tata Cara Pemberitahuan Surat Paksa

Tata cara pemberitahuan Surat Paksa diatur dalam pasal 10 ayat (1) undang-undang PPSP yaitu pemberitahuan Surat Paksa dilakukan oeh juru sita dengan pernyataan dan penyerahan Surat Paksa kepada penanggung pajak yang dituangkan dalam berita acara.

5. Pemberitahuan Surat Paksa Kepada Orang Pribadi

a. Penanggung pajak ditempat tinggal tempat usaha atau di tempat lain yang memungkinkan.

b. Orang dewasa yang bertempat tinggal bersama ataupun bekerja di tempat usaha penanggung pajak, apabila penanggung pajak yang bersangkutan tidak dapat dijumpai.

d. Para ahli waris apabila penanggung pajak yang telah meninggla dunia dan harta warisan telah dibagi

E. Daluwarsa Penagihan

Hak melakukan penagihan pajak, daluwarsa setelah melampaui waktu 5 tahun terhitung sejak penerbitan (Suhartono dan Ilyas, 2010:85):

a. Surat Tagihan Pajak

b. Surat Ketetapan Pajak Kurang Bayar

c. Surat Ketetapan Pajak Kurang Bayar Tambahan. d. Surat Keputusan Pembetulan.

e. Surat Keputusan Keberatan. f. Putusan Banding

g. Putusan Peninjauan Kembali

Daluwarsa penagihan pajak 5 (lima) tahun dihitung sejak Surat Tagihan Pajak dan Surat Ketetapan Pajak diterbitkan, dan dalam hal Wajib Pajak mengajukan permohonan pembetulan, keberatan, banding atau peninjauan kembali, daluwarsa penagihan pajak 5 (lima) tahun dihitung sejak tanggal penerbitan Surat Keputusan Pembetulan, Surat Keputusan Keberatan, Putusan Banding, atau Putusan Peninjauan Kembali.

1. Tertangguhnya Daluwarsa Penagihan Pajak

Menurut Pasal 22 undang-undang nomor 28 tahun 2007 tentang Ketentuan Umum dan Tata Cara Perpajakan (KUP), daluwarsa penagihan pajak tertangguh apabila:

b. Ada pengakuan utang pajak dari Wajib Pajak baik langsung maupun tidak langsung

c. Diterbitkan Surat Ketetapan Pajak Kurang Bayar atau Surat Ketetapan Pajak Kurang Bayar Tambahan

d. Dilakukan penyidikan tindak pidana di bidang perpajakan

Daluwarsa penagihan pajak menjadi tertangguhkan dan dihitung 5 (lima) tahun sejak tanggal penerbitan atau pelaksanaan kegiatan tersebut di atas.

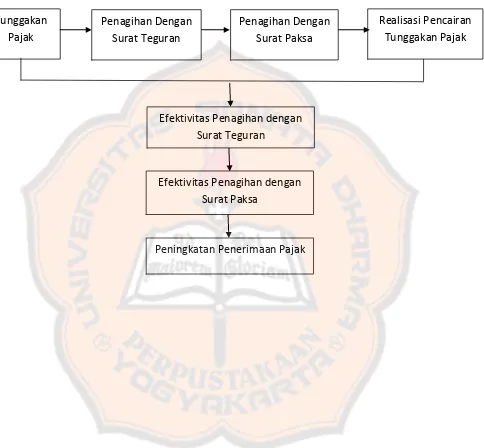

F. Kerangka Pikir

Salah satu tindakan penagihan pajak adalah dengan pemberitahuan surat teguran dan surat paksa. Dasar dari penagihan pajak adalah adanya tunggakan pajak dalam Surat Tagihan Pajak, Surat Ketetapan Pajak Kurang Bayar, Surat Ketetapan Pajak Kurang Bayar Tambahan, Surat Keputusan Pembetulan, Surat Keputusan Keberatan, dan Putusan Banding. Apabila realisasi pencairan tunggakan pajak tersebut dapat direalisasikan dengan jumlah nominal hampir sama dengan potensi pencairan tunggakan pajak, maka penagihan pajak dengan surat paksa tersebut telah efektif.

Gambar 2.1 Kerangka Pikir

Efektivitas Penagihan dengan Surat Paksa

Peningkatan Penerimaan Pajak

Realisasi Pencairan Tunggakan Pajak Tunggakan

Pajak

Efektivitas Penagihan dengan Surat Teguran

Penagihan Dengan Surat Paksa Penagihan Dengan

28 BAB III

METODE PENELITIAN

A. Jenis Penelitian

Jenis penelitian yang digunakan adalah penelitian dengan menggunakan studi kasus, yang merupakan penelitian yang meneliti hanya pada subyek tertentu dan kesimpulannya hanya berlaku pada subyek itu.

B. Teknik Pengumpulan Data

Untuk mendapatkan data yang lebih lengkap dan akurat, maka digunakan beberapa metode antara lain :

1. Studi lapangan, Penelitian ini dilakukan terhadap kegiatan dari seluruh objek penelitian yang meliputi:

a. Metode Observasi

Mengadakan pengamatan dan mengumpulkan data secara langsung ke lapangan untuk memperoleh data yang berkaitan dengan pelaksanaan penagihan pajak oleh Jurusita Pajak di KPP Pratama Yogyakarta b. Interview atau Wawancara

Penulis mengumpulkan data dengan cara melakukan wawancara langsung dengan Fiskus di KPP Pratama Yogyakarta dan jurusita serta pihak – pihak terkait pada seksi penagihan.

c. Pemeriksaan Dokumen Perusahaan

Merupakan tehnik pengumpulan data yang diperoleh dari dokumen-dokumen perusahaan dimana dokumen-dokumen tersebut mempunyai relevansi dengan obyek yang akan dibahas.

C. Jenis Dan Sumber Data

1. Jenis data

Dalam penelitian ini tidak terlepas dari adanya jenis data yang akan dikumpulkan sebagai bahan penelitian. Jenis data yang digunakan adalah data rasio yaitu data yang dapat dilakukan perhitung aritmatika dan menggunakan jarak yang sama. berupa angka-angka. Dalam penelitian ini, data rasio yng dikumpulkan berupa laporan kinerja seksi penagihan, laporan penerimaan pajak, serta data-data lain yang terkait dengan penelitian.

2. Sumber data

D. Teknik Analisis Data

Setelah data terkumpul, kemudian dilakukan analisis data. Analisis data yang digunakan peneliti adalah Analisis Deskriptif Komparatif.

Analisis deskriptif komparatif adalah suatu metode yang dinyatakan secara deskriptif dengan membandingkan penagihan tunggakan pajak pada tahun yang bersangkutan dengan penagihan tunggakan pajak tahun sebelumnya. Dalam penelitian ini, peneliti mengunakan dua rasio. Rasio yang digunakan adalah rasio efektivitas dan rasio kontribusi.

a. Rasio efektivitas penerbitan surat teguran dan surat paksa

Untuk mengetahui apakah suatu organisasi dikatakan efektif harus diperlukan suatu indikator sebagai tolak ukur untuk mengetahui tingkat keefektivan suatu objek. Untuk menghitung tingkat / rasio keefektivan penerbitan Surat Paksa:

Efektivitas Penerbitan

Jumlah penagihan dibayarkan Jumlah penagihan diterbitkan

X 100% =

Untuk mengukur keefektifan, maka digunakan indikator sebagai berikut:

Tabel 3.1.Klasifikasi Kriteria Efektivitas

Persentase Kriteria

>100% Sangat Efektif

90-100% Efektif

80-90% Cukup Efektif

60-80% Kurang Efektif

<60% Tidak Efektif

Sumber: Depdagri, Kepmendagri No.690.900.327 (dalam Sari:2011)

Tabel diatas menunjukkan bahwa apabila persentase yang dicapai lebih dari 100 persen berarti sangat efektif dan apabila persentase kurang dari 60 persen berarti tidak efektif

b. Rasio kontribusi Penerimaan Tunggakan Pajak Terhadap Penerimaan Pajak

Pencairan Tunggakan Pajak Penerimaan Pajak

X 100% =

RPTP

Sumber : Halim (2004:163)

Untuk menginterpretasikan rasio pencairan tunggakan pajak terhadap penerimaan pajak digunakan kriteria sebagai berikut.

Tabel 3.2. Klasifikasi Kriteria Kontribusi

Persentase Kriteria

0.00% - 10 % Sangat Kurang

10,10 – 20% Kurang

20,10-30% Sedang

30,10-40% Cukup Baik

40,10-50% Baik

Diatas 50% Sangat Baik

33 BAB IV

GAMBARAN UMUM OBJEK PENELTIAN

A Gambaran Umum Objek Penelitian

1. Sejarah Singkat Berdirinya Objek Penelitian

Kantor pajak di Indonesia ada sejak zaman pemerintahan kolonial Belanda yang saat itu bernama inspektien yan financien yang bertahan sampai dengan penjajahan Jepang. Setelah dikuasai oleh pemerintahan Jepang, Kantor Pajak diubah namanya menjadi Kantor Penetapan Pajak sampai dengan kemerdekaan Indonesia pada tanggal 17 Agustus 1945, mulai saat itu kantor Penetapan diganti namanya dengan Kantor Inspeksi Keuangan, kemudian diubah menjadi Kantor Inspeksi Pajak tahun 1960.

Kantor Pajak di Yogyakarta ada seiring dengan didirikannya Kantor Inspeksi Keuangan Yogyakarta yang kemudian beubah menjadi kantor Inspeksi Pajak Yogyakarta. Berlangsung sampai dengan tahun 1986. Namun karena perkembangan dari tahun ke tahun dan dengan semakin banyaknya wajib pajak di Indonesia maka diadakan perubahan nama, termasuk Kantor Inspeksi Pajak Yogyakarta diganti dengan Kantor Pelayanan Pajak Yogyakarta sesuai dengan organisasi dan tata kerja Direktorat Jendral Pajak.

Yogyakarta Satu dipecah menjadi 2 (dua) yaitu KPP Pratama Yogyakarta dan KPP Pratama Bantul. Reorganisasi Direktorat Jenderal Pajak tersebut ditandai juga dengan peleburan Kantor Pelayanan Pajak Bumi dan Bangunan (KP PBB) serta Kantor Pemeriksaan dan Penyidikan Pajak (KARIKPA). Sehingga KPP Pratama Yogyakarta selain merupakan pecahan dari KPP Yogyakarta Satu (KPP Induk) juga merupakan penggabungan dari KP PBB Yogyakarta dan fungsi pemeriksaan dari KARIKPA Yogyakarta.

Sistem Administrasi Modern di Kantor Wilayah DJP D. I. Yogyakarta dimulai pada saat mulai operasi (SMO) tanggal 30 Oktober 2007, demikian juga dengan Kantor Pelayanan Pajak Pratama Yogyakarta.

2. Kedudukan Tugas dan Fungsi

Kantor Pelayanan Pajak merupakan sebuah instansi yang bertanggung jawab langsung kepada Direktorat Jendral Pajak.Kantor Pelayanan Pajak Pratama Yogyakarta yang beralamat di Jl. P. Senopati No. 20, Yogyakarta.

Mewah (PPnBM), Pajak Bumi dan Bangunan (PBB), Bea Perolahan Hak atas Tanah dan Bangunan (BPHTB), dan Pajak Tidak Langsung Lainnya (PTLL).Adapun beberapa fungsi dari Kantor Pelayanan Pajak Pratama Yogyakarta yang telah ditetapkan oleh Direktorat Jendral Pajak sebagai berikut:

a. Pengumpulan dan pengolahan data, penyajian informasi perpajakan, penggalian potensi pajak, serta ekstensifikasi Wajib Pajak.

b. Penatausahaan dan pengecekan Surat Pemberitahuan (SPT) Tahunan serta berkas Wajib Pajak.

c. Penatausahaan dan Pengecekan SPT Masa, pemantauan dan penyusunan laporan Masa PPN, PPh, PPnBM, PBB & BPHTB dan PTLL.

d. Penatausahaan, penerimaan, penagihan, penyelesaian keberatan dan restitusi PPN, PPh, PPnBM,PBB& BPHTB dan PTLL.

e. Verifikasi dan penerapan sanksi pajak

f. Pengutusan pemberian Surat Ketetapan Pajak (SKP).

B Struktur Organisasi Dan Pembagian Tugas

1. Jenis Kantor Pelayanan Pajak

Kantor Pelayanan Pajak modern terbagi dalam tiga jenis, yaitu: a. Kantor Pelayanan Pajak Besar

b. Kantor Pelayanan Pajak Madya c. Kantor Pelayanan Pajak Pratama

Dalam proses reorganisasinya, Kantor Pelayanan Pajak modern baru dibentuk dan dioperasikan di Pulau Jawa, Pulau Bali, sebagian Pulau Sumatera, sebagian Pulau Sulawesi dan Batam.

2. Bagian Kantor Pelayanan Pajak Pratama

Kantor Pelayanan Pajak konvensional terdiri dari delapan seksi, yaitu : a. Sub bagian Umum

b. Seksi Tata Usaha Perpajakan

c. Seksi Pengolahan Data dan Informasi d. Seksi Pajak Penghasilan Orang Pribadi e. Seksi Pajak Penghasilan Badan

f. Seksi Pemotongan dan Pemungutan Pajak Penghasilan g. Seksi Pajak Pertambahan Nilai

h. Seksi Penagihan

i. Seksi Penerimaan dan Keberatan

yang berorientasi pada fungsi, bukan lagi pada jenis pajak.Kantor Pelayanan Pajak modern juga merupakan penggabungan dari Kantor Pelayanan Pajak konvensional dan Kantor Pemeriksaan dan Penyidikan Pajak.Pada Tahun 2002 tersebut, dibentuk 2 KPP WP Besar atau LTO (Large Tax Office).KPP ini menangani 300 WP Badan Terbesar di seluruh Indonesia dan hanya mengadministrasikan jenis pajak penghasilan (PPH) dan PPN. Pada tahun 2003 dibentuk 10 KPP Khusus yang meliputi KPP BUMN, Perusahaan PMA, WP Badan dan Orang Asing, dan Perusahaan Masuk Bursa. Tahun 2004 dibentuk pula KPP Madya atau MTO (Medium Tax Office). KPP Modern yang menangani WP terbanyak adalah KPP Pratama atau STO (Small Tax Office).

KPP Pratama baru dibentuk pada tahun 2006-2008. Perbedaan utama antara KPP STO dengan KPP LTO Maupun MTO antara lain adalah dengan adanya Seksi Ekstensifikasi pada KPP STO, sehingga dapat dikatakan pula KPP STO merupakan ujung tombak bagi DJP untuk menambah rasio perpajakan di Indonesia.

Pembagian Seksi dan Jabatan Fungsional pada Kantor Pelayanan Pajak Pratama adalah sebagai berikut :

a. Subbagian Umum b. Seksi Pelayanan

e. Seksi Pengawasan dan Konsultasi (maksimal 4 Seksi Pengawasan dan Konsultasi)

f. Seksi Penagihan

g. Seksi Pemeriksaan dan Kepatuhan Internal h. Kelompok Jabatan Fungsional Pemeriksa Pajak i. Kelompok Jabatan Fungsional Penilai

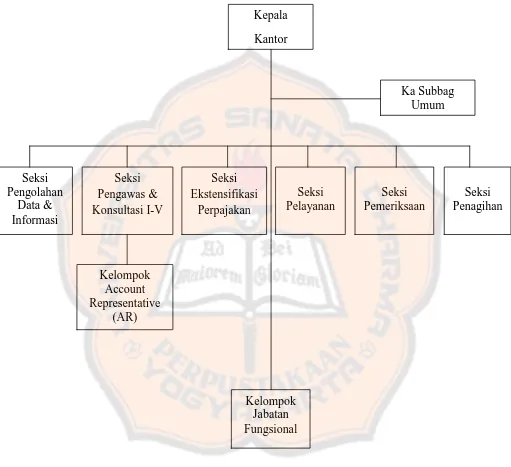

C Struktur Organisasi

Kantor Pelayanan Pajak Pratama Yogyakarta membentuk suatu struktur organisasi agar lebih mempermudah pelayanan kepada Wajib Pajak, sehingga dalam pelaksanaan tugas pokoknya dapat terorganisir dengan baik. Sesuai dengan Surat Keputusan Menteri Keuangan Republik Indonesia Nomor 535/KM.01/2001 tentang Susunan dan Tugas Koordinator Pelaksana di Lingkungan Ditjen Pajak, dan Surat Keputusan Meneri Keuangan Republik Indonesia Nomor 443/KMK.01/2001 tentang Organisasi dan Tata kerja Kantor Wilayah Dirjen Pajak, Kantor Pelayanan Pajak, Kantor Pelayanan Pajak Bumi dan Bangunan, Kantor Pemeriksaan dan Penyidikan Pajak, dan Kantor Penyuluhan dan Pengamatan Potensi Perpajakan.

Gambar 3.1. Struktur Organisasi KPP Pratama Yogyakarta

D Tugas Dan Tanggung Jawab

1. Kepala Kantor KPP Pratama Yogyakarta

a. Bertanggung jawab atas pelaksanaan semua kegiatan kantor baik secara internal maupun eksternal.

b. Menyusun program kerja kegiatan kantor. c. Berkoordinasi dengan semua kepala sub bagian.

d. Membuat laporan evaluasi hasil kegiatan yang dilakukan secara periodik.

2. Bagian Umum

a. Menangani administrasi perkantoran dan kepegawaian. b. Kegiatan kesekretaritan.

c. Melakukan inventarisasi terhadap segala macam inventaris kantor. d. Mengurus kenaikan gaji berkala serta pangkat dan golongan. 3. Seksi Pengolahan Data dan Informasi

a. Melakukan pembentukan pemanfaatan bank data.

b. Membuat dan menyampaikan surat perhitungan (SPH) kirim kekantor pelayanan lain.

c. Membuat laporan penerimaan PBB/ BPHTB.

d. Melakukan penatausahaan penerimaan PBB non elektronik dan alat keterangan.

4. Seksi Penagihan

b. Melakukan penghapusan piutang pajak. c. Melakukan penagihan seketika dan sekaligus.

d. Melakukan penagihan surat permintaan pemblokiran rekening wajib pajak.

e. Membuat usulan pencegahan dan penyanderaan terhadap wajib pajak tertentu.

f. Menjawab konfirmasi data dan tunggakan pajak.

g. Melakukan penatausahaan surat ketetapan pajak dan surat tagihan pajak.

h. Melakukan penatausahaan surat keputusan keberatan/ banding. i. Memproses dokumen yang masuk di seksi penagihan.

5. Seksi Pemeriksaan

a. Membantu tugas kepala kantor dalam mengkoordinasi pelaksanaan penyusunan perencanaan pemeriksaan.

b. Melakukan pengawasan pemeriksaan aturan pemeriksaan.

c. Melakukan penerbitan dan penyaluran surat perintah pemeriksaan pajak serta administrasi pemeriksaan perpajakan lainnya

6. Seksi Ekstensifikasi

a. Menggali potensi pajak dan ekstensifikasi wajib pajak.

b. Mencari data ekstensifikasi wajib pajak serta penyusunan wajib pajak. c. Memelihara pencarian data potensi perpajakan dalam rangka

7. Seksi Pelayanan

a. Melakukan penatausahaan dokumen wajib pajak dan surat dokumen dan laporan wajib pajak di TPT.

b. Melakukan penelitian hasil keluaran berupa SPPT/STTS/DHKP/DHR. c. Melakukan peminjaman pengiriman berkas.

d. Melaksanakan pemenuhan permintaan konfirmasi dan klarifikasi. 8. Seksi Pengawasan dan Konsultasi.

a. Melakukan penatausahaan laporan hasil pemeriksaan dan nota perhitungan.

b. Menyelesaikan perubahan metode nilai persediaan. c. Melakukan penetapan wajib pajak patuh.

d. Melakukan pemutakhiran profil wajib pajak dan melaksanakan ekualisasi.

e. Melakukan pengusulan pengusaha kena pajak fiktif. f. Memberikan bimbingan pada wajib pajak.

g. Memberikan himbauan pembetulan SPT ( Surat Pemberitahuan). h. Menyelesaikan permohonan pengembalian kelebihan pembayaran

43 BAB V

ANALISIS DATA dan PEMBAHASAN

Analisis data yang digunakan penulis adalah analisis deskriptif komparatif yang digunakan untuk membandingkan penagihan pajak dengan surat teguran dan surat paksa serta pencairan tunggakan pajak dari tahun 2011 sampai dengan 2012. Perhitungan yang dilakukan yaitu dengan membandingkan penerbitan surat teguran dan surat paksa terhadap pencairan tunggakan pajak, dan kontribusi penagihan pajak dengan surat teguran dan surat paksa terhadap seluruh pencairan tunggakan pajak di Kantor Pelayanan Pajak Pratama Yogyakarta

Metode ini menggambarkan efektivitas dan kontribusi penerbitan surat paksa terhadap pencairan tunggakan pajak berdasarkan data yang dikumpulkan. Data tersebut mengenai Surat Teguran dan Surat Paksa yang kemudian diolah untuk menghitung persentase dari realisasi penerbitan Surat Paksa dan Pencairan tunggakan pajak. Data tersebut dikumpulkan berdasarkan data penerbitan surat paksa dan pencairan tunggakan pajak pada KPP Pratama Yogyakarta .

A Jumlah Penagihan Pajak dengan Menerbitkan Surat Teguran

oleh Jurusita Pajak dengan meyampaikan Surat Teguran kepada wajib pajak untuk melunasi utang pajak dan biaya penagihannya.

Tabel 5.1.

Jumlah Surat Teguran yang diterbitkan oleh KPP Pratama Yogyakarta

Tahun 2010 Tahun 2011 Tahun 2012

Lembar Nominal Lembar Nominal Lembar Nominal

1.478 Rp17.570.678.179 1.760 Rp 45.105.874.708 3.255 Rp 57.642.403.279 Sumber : KPP Pratama Yogyakarta

Berdasarkan tabel diatas tersebut, Penagihan pajak dengan surat teguran pada umumnya mengalami turun-naik baik dari jumlah surat teguran dan nilai nominal yang tertera dalam surat teguran. Penagihan surat teguran pada tahun 2010 sebanyak 1.478 lembar dengan nilai nominalnya sebesar Rp 17.570.678.179 sedangkan pada tahun 2011 Sebanyak 1.760 Jumlah Surat Teguran, dengan nilai nominalnya Rp 45.105.874.708. dan Tahun 2012 Sebanyak 3.255 lembar jumlah Surat Teguran dengan nilai nominalnya Rp 57.642.403.279. dari tahun 2010 sampai 2011 ada peningkatan jumlah nominal sebesar Rp 27.535.196.529 dan dengan selisih jumlah surat teguran 282 lembar. Sedangkan dari tahun 2011 sampai dengan tahun 2012 mengalami peningkatan jumlah nominal sebesar Rp 12.536.528.571 dengan selisih jumlah surat teguran 1.495 lembar.

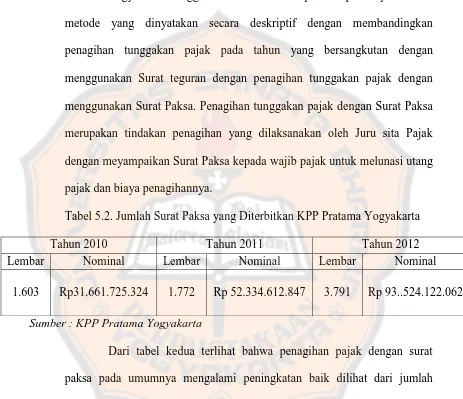

B Jumlah Penagihan Pajak dengan Menerbitkan Surat Paksa.

Analisis penagihan tunggakan pajak dengan surat paksa pada KPP Pratama Yogyakarta menggunakan metode deskriptif komparatif yaitu suatu metode yang dinyatakan secara deskriptif dengan membandingkan penagihan tunggakan pajak pada tahun yang bersangkutan dengan menggunakan Surat teguran dengan penagihan tunggakan pajak dengan menggunakan Surat Paksa. Penagihan tunggakan pajak dengan Surat Paksa merupakan tindakan penagihan yang dilaksanakan oleh Juru sita Pajak dengan meyampaikan Surat Paksa kepada wajib pajak untuk melunasi utang pajak dan biaya penagihannya.

Tabel 5.2. Jumlah Surat Paksa yang Diterbitkan KPP Pratama Yogyakarta

Tahun 2010 Tahun 2011 Tahun 2012

Lembar Nominal Lembar Nominal Lembar Nominal

1.603 Rp31.661.725.324 1.772 Rp 52.334.612.847 3.791 Rp 93..524.122.062 Sumber : KPP Pratama Yogyakarta

Dari tabel kedua terlihat bahwa penagihan pajak dengan surat paksa pada umumnya mengalami peningkatan baik dilihat dari jumlah lembar surat paksa yang dikeluarkan oleh KPP Pratama Yogyakarta dan dari jumlah nominalnya.

3.791 lembar jumlah Surat Paksa, dengan nilai nominalnyaRp 93.524.122.062. Dari Tahun 2010 sampai tahun 2011 mengalami peningkatan jumlah nominal sebesar Rp 20.672.887.523dan dari Tahun 2011-2012 mengalami peningkatan jumlah nominal sebesar Rp 41.189.509.215. Jika dilihat dari nilai nominal surat paksa Tahun 2012 lebih besar dibandingkan di Tahun 2010 dan 2011 hal ini disebabkan sebagian besar wajib pajak masih banyak yang tidak patuh dalam membayar pajak dan sumber daya manusia yang kurang memadai di KPP Pratama Yogyakarta selain itu jangka waktu penerbitan surat paksa yang masih kurang efektif karena menurut informasi yang di dapat bahwa tidak semua surat teguran yang diterbitkan di Tahun bersangkutan diterbitkan surat paksa di Tahun yang sama (bisa jadi kumulatif dari tahun-tahun sebelumnya yang belum diterbitkan).

Dari tabel Pengahihan pajak dengan surat teguran dan penagihan pajak dengan surat paksa terlihat lebih banyak penagihan pajak dengan surat Paksa dibandingkan penagihan pajak dengan surat Teguran, Jumlah Penagihan Pajak dengan Surat Teguran dari Tahun 2011-2012 berkisar Rp 102.748.277.987dan Jumlah Penagihan Pajak dengan Surat Paksa Berkisar Rp 177.520.460.233

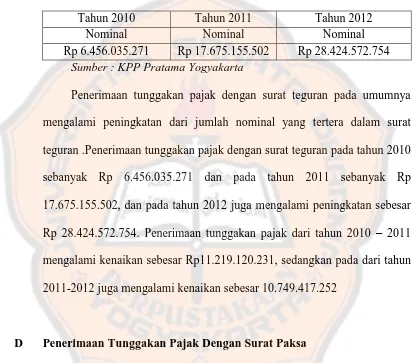

C Penerimaan Tunggakan Pajak Dengan Surat Teguran

atau penanggung pajak. Penerimaan tunggakan pajak membuat penerimaan pajak KPP Pratama Yogyakarta akan mengalami peningkatan, sehingga membantu pencapaian target penerimaan negara yang berasal dari pajak. Tabel 5.3. Penerimaan Tunggakan Pajak dengan Surat Teguran

Tahun 2010 Tahun 2011 Tahun 2012

Nominal Nominal Nominal

Rp 6.456.035.271 Rp 17.675.155.502 Rp 28.424.572.754 Sumber : KPP Pratama Yogyakarta

Penerimaan tunggakan pajak dengan surat teguran pada umumnya mengalami peningkatan dari jumlah nominal yang tertera dalam surat teguran .Penerimaan tunggakan pajak dengan surat teguran pada tahun 2010 sebanyak Rp 6.456.035.271 dan pada tahun 2011 sebanyak Rp 17.675.155.502, dan pada tahun 2012 juga mengalami peningkatan sebesar Rp 28.424.572.754. Penerimaan tunggakan pajak dari tahun 2010 – 2011 mengalami kenaikan sebesar Rp11.219.120.231, sedangkan pada dari tahun 2011-2012 juga mengalami kenaikan sebesar 10.749.417.252

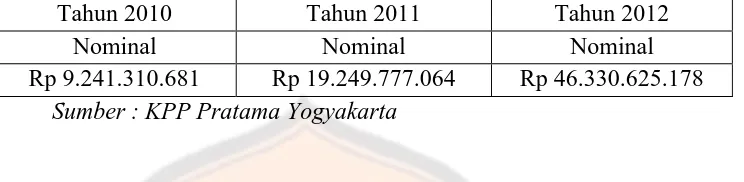

D Penerimaan Tunggakan Pajak Dengan Surat Paksa

Tabel 5.4. Penerimaan Tunggakan Pajak dengan Surat Paksa

Tahun 2010 Tahun 2011 Tahun 2012

Nominal Nominal Nominal

Rp 9.241.310.681 Rp 19.249.777.064 Rp 46.330.625.178 Sumber : KPP Pratama Yogyakarta

Berdasarkan tabel pencairan tunggakan pajak dengan menggunakan surat paksa pada umumnya mengalami peningkatan jumlah nominal yang tertera dalam surat paksa. Penerimaan tunggakan pajak dengan surat paksa pada tahun 2010 sebanyak Rp 9.241.310.681 dan pada tahun 2011 sebanyak Rp 19.249.777.064, sedangkan pada tahun 2012 penerimaan pajak yang berasal dari pencairan Surat Paksa adalah sebesar Rp 46.330.625.178

Jika dilihat dari nilai nominalnya ada penerimaan tunggakan pajak dari tahun 2010 – 2011 mengalami peningkatan hanya sebesar Rp 10.008.466.383dan dari tahun 2011 ke tahun 2012 juga mengalami peningkatan yaitu sebesar Rp 27.080.848.114

Dari tabel pencairan tunggakan pajak dengan surat teguran dan pencairan tunggakan pajak dengan surat paksa terlihat lebih banyak penerimaan tunggakan pajak dengan surat teguran dibandingkan dengan penerimaan tunggakan pajak dengan surat paksa.

E Efektivitas Penagihan Pajak Terhadap Penerimaan Tunggakan Pajak

1. Efektivitas Penagihan Pajak dengan Surat Paksa

penagihan dengan surat paksa dengan potensi pencairan tunggakan pajak dengan surat paksa, dengan asumsi bahwa potensi pencairan tunggakan pajak dengan surat paksa adalah semua tunggakan pajak yang diterbitkan surat paksa diharapkan dapat ditagih.

Efektivitas penyampaian Surat paksa dihitung dengan rumus berikut:

Sumber : Halim (2004:164)

Berikut ini adalah tabel yang menunjukkan penerbitan Surat paksa, pembayaran Surat Paksa, dan tingkat efektivitas penagihan pajak dengan Surat Paksa.

Tabel 5.5.Tingkat Efektivitas Penagihan Pajak dengan Surat Paksa

Tahun 2010 Rp 31.661.725.324 Rp 9.241.310.681 29.2% 2011 Rp 52.334.612.847 Rp 19.249.777.064 36.8% 2012 Rp 93.524.922.062 Rp 46.330.625.178 49%

Sumber : KPP Pratama Yogyakarta

Ditinjau dari segi nilai nominalnya, pembayaran surat paksa pada tahun 2010 sebesar Rp 9.241.310.681, sedangkan penerbitan surat paksa di Kantor Pelayanan Pajak Pratama Yogyakarta tercatat sebanyak Rp.31.661.725.324 atau memiliki tingkat efektivitas sebsear 29.2%. Berdasarkan indikator pengukuran tingkat efektivitas penerbitan surat

paksa tahun 2010 tergolong tidak efektif. Tahun 2011 mengalami peningkatan penerbitan surat paksa menjadi sebesar Rp 52.334.612.847 dan surat paksa yang dibayar sebanyak Rp19.249.777.064 atau sekitar 36.8%. Berdasarkan indikator pengukuran efektivitas penerbitan surat paksa tahun 2011 tergolong tidak efektif, dan pada tahun 2012 surat paksa yang diterbitkan dan dibayar sama- sama mengalami peningkatan yaitu dari Rp 93.524.922.062 yang dilunasi hanya sejumlah Rp 46.330.625.178 dan memiliki tingkat efektivitas sebesar 49% yang juga masih belum bisa dikatakan efektif, karena menururt indikator pengukuran tingkat efektivitas, apabila tingkat efektivitas tersebut belum berada diatas 60% maka belum dapat diakatakan efektif.

Beberapa hal yang menyebabkan tidak dilunasinya surat paksa yang diterbitkan oleh Penanggung Pajak, yang akhirnya menjadikan hasil analisis tidak efektif menurut sumber seksi penagihan KPP Pratama Yogyakarta, antara lain:

a. Penanggung pajak tidak mengakui adanya utang pajak. b. Penanggung pajak tidak mampu melunasi utang pajaknya.

c. Penanggung pajak mengajukan permohonan angsuran pembayaran karena kondisi keuangan yang tidak memungkinkan jika dibayarkan sekaligus.

d. Penanggung pajak mengajukan keberatan atas jumlah tunggakan pajaknya

2. Efektivitas Penagihan Pajak dengan Surat Teguran

Dalam hal efektivitas penerbitan surat teguran, maka rumusnya adalah perbandingan antara jumlah pencairan tunggakan pajak melalui penagihan dengan surat teguran serta potensi pencairan tunggakan pajak dengan surat teguran, dengan asumsi bahwa potensi pencairan tunggakan pajak dengan surat teguran adalah semua tunggakan pajak yang diterbitkan surat teguran diharapkan dapat ditagih.

Berikut ini adalah tabel yang menunjukkan penerbitan Surat teguran, pembayaran Surat Teguran, dan tingkat efektivitas penagihan pajak dengan Surat Teguran :

Tabel 5.6 Tingkat Efektivitas Penagihan Pajak dengan Surat Teguran

Tahun 2010 Rp 17.570.678.179 Rp 6.456.035.271 36.7% 2011 Rp 45.105.874.708 Rp 17.675.155.502 39.1% 2012 Rp 57.642.403.279 Rp 28.424.572.754 49.3%

Sumber : KPP Pratama Yogyakarta

Rp 17.675.155.502 atau sekitar 39.1%. Tahun 2012 juga mengalami peningkatan penerbitan surat paksa sebanyak Rp 57.642.403.279 dibayar Rp 28.424.572.754 atau sekitar 49.3%

Berdasarkan indikator pengukuran efektivitas penerbitan surat paksa tahun 2012 tergolong kurang efektif. Hal ini dikarenakan masih banyak penanggung pajak yang tidak melunasi hutang pajak sampai dengan tanggal jatuh tempo atau Wajib pajak yang tidak pernah melakukan pemenuhan kewajiban perpajakan selama 2 (dua) tahun berturut-turut.

F Kontribusi Penagihan Pajak dengan Surat Teguran Terhadap

Penerimaan Pajak

Untuk mengukur seberapa besar kontribusi penerimaan pajak yang berasal dari pencairan tunggakan pajak yang dilaksanakan oleh KPP, maka digunakan analisis rasio pencairan tunggakan pajak. Dengan menggunakan rasio ini, dapat diketahui apakah pencairan tunggakan pajak cukup signifikan terhadap penerimaan pajak di KPP. Formula untuk Rasio Penerimaan Tunggakan Pajak (RPTP) di Kantor Pelayanan Pajak adalah sebagai berikut:

Sumber : Halim (2004:163)

Pencairan Tunggakan Pajak

Penerimaan Pajak

X 100% =

Perbandingan dibawah ini untuk menggambarkan seberapa besar pengaruh/kontribusi pencairan tunggakan pajak dengan Surat Teguran terhadap penerimaan pajak secara keseluruhan.

Tabel 5.7. Kontribusi Penerimaan Tunggakan Pajak dengan Surat Teguran

Tahun 2010 Rp 6.456.035.271 Rp 175.125.020.142 3% 2011 Rp 17.675.155.502 Rp 288.618.550.000 6 % 2012 Rp 28.424.572.754 Rp 349.838.520.118 8%

Sumber : Data Diolah 2015

Menurut sub-bagian penagihan pada KPP Pratama Yogyakarta, hal-hal yang menyebabkan Surat Teguran tidak dapat dilunasi antara lain: a. Surat Teguran tidak dapat disampaikan ke Wajib Pajak

b. Kesadaran Wajib Pajak masih kurang dalam pelunasan tunggakan pajak dengan Surat Teguran

G Kontribusi Penagihan Pajak dengan Surat Paksa

Berikut merupakan perbandingan antara pencairan tunggakan pajak dengan Surat Paksa terhadap penerimaan pajak

Tabel 5.8. Tabel Kontribusi Pencairan Tunggakan Pajak dengan Surat Paksa

Tahun 2010 Rp 9.241.310.681 Rp 175.125.020.142 5% 2011 Rp 19.249.777.064 Rp 288.618.550.000 7% 2012 Rp 46.330.625.178 Rp 349.838.520.118 13%

Sumber : Data Diolah 2015

55 BAB VI

PENUTUP

A. KESIMPULAN

1. Penagihan pajak di Kantor Pelayanan Pajak Pratama Yogyakarta dari tahun 2010-2012 baik dari penerbitan Surat Teguran ataupun Surat Paksa masih tergolong kriteria yang tidak efektif baik dilihat dari jumlah lembar maupun nilai nominal yang tertera dalam Surat Teguran, hal ini dikarenakan tidak ada satupun tingkat efektivitas penagihan pajak berada dalam kriteria efektif yaitu diatas 60%. Pencairan tunggakan pajak dengan Surat Paksa belum bisa tercapai sepenuhnya dikarenakan adakalanya Wajib Pajak mengajukan keberatan ataupun angsuran pembayaran atas utang pajak tersebut.

B. SARAN

Adapun saran-saran yang penulis berikan untuk KPP Pratama Yogyakarta di tahun-tahun berikutnya, antara lain:

1. KPP Pratama Yogyakarta sebaiknya terlebih dahulu melakukan penelitian lapangan yaitu pada saat wajib pajak mendaftarkan diri untuk memperoleh NPWP, dengan cara datang ke alamat wajib pajak yang mendaftar untuk mendapatkan NPWP, dan memastikan bahwa WP tersebut benar- benar tinggal di tempat tersebut., yaitu pada saat wajib pajak mendaftarkan diri untuk memperoleh NPWP. Hal ini sangat penting untuk dilakukan agar alamat wajib pajak yang sebenarnya dapat diketahui dengan lebih mudah.

2. KPP Pratama Yogyakarta juga harus melakukan sosialisasi undang-undang pajak kepada pihak ketiga yang akan diajak bekerja sama. Dengan cara ini diharapkan pihak ketiga akan lebih memahami hak dan kewajibannya serta dapat memberikan bantuannya secara optimal. KPP Yogyakarta dapat pula bekerjasama dengan pihak lain untuk menyelenggarakan acara yang menarik dan dapat meningkatkan pemahaman dan kesadaran masyarakat untuk membayar pajak.

penetapan target pencairan piutang yang sepadan dengan saldo tunggakan

58

DAFTAR PUSTAKA

Burnama, Indrajaya, 2011, Antara Berobat dan Membayar Pajak. Diambil dari : http://www.pajak.go.id/content/antara-berobat-dan-membayar-pajak(8 Februari 2015)

Dirjen Pajak, 2012, Sensus Pajak Nasional.http://www.pajak.go.id/content/sensus-pajak-nasional(19 Juni 2015)

Fathur, Rizal, 2011, Sensus Pajak Nasional. https://hitungpajak.wordpress.com/ 2011/10/07/ (10 April 2014)

Halim, Abdul, 2004. Manajemen Keuangan Daerah. Yogyakarta:UPP AMP YKPN

Hendrizal, 2015, Pajak dan Masalah Transparansi. http://www.pelita.or.id/baca. php?id=92915.(8 Februari 2015)

Kurniawan, Anang Mury, 2011,Upaya Hukum Terkait dengan Pemeriksaan, Penyidikan, dan Penagihan Pajak. Jakarta: Graha Ilmu

Mardiasmo. 2011,Perpajakan Indonesia Edisi Revisi 2011. Yogyakarta: Andi

Peraturan Menteri Keuangan - 24/PMK.03/2008. http://www.ortax.org. (21 April 2015)

.

Peraturan Menteri Keuangan - 85/PMK.03/2010. http://www.ortax.org. (13 Juli 2015)

Purwanto, Herry, 2010, Dasar-Dasar Perpajakan dan Akuntansi Pajak. Jakarta: Erlangga

59

Sari, Yulia Anggara. 2011. Analisis Efektivitas dan Kontribusi Penerimaan Pajak Bumi dan Bangunan terhadap Pendapatan Daerah Di Kota Bandung. Universitas Pendidikan Indonesia.

Suandy, Erly. 2014, Hukum Pajak Edisi 6.Jakarta: Salemba Empat

Suhartono, Rudy. 2010, Ensiklopedia Perpajakan Indonesia. Jakarta: Salemba Empat

Undang-Undang Nomor 19 Tahun 1997 tentang Penagihan Pajak dengan Surat Paksa sebagaimana telah diubah dengan Undang-Undang Nomor 19 Tahun 2000

Undang – undang Nomor 6 Tahun 1983 tentang Ketentuan Umum dan Tata Cara Perpajakan sebagaimana telah diubah dengan Undang-undang Nomor 16 Tahun 2009

Waluyo. 2010, Perpajakan Indonesia. Jakarta: Salemba Empat

Ilyas, Wirawan.B. 2008, Hukum Pajak. Jakarta: Salemba Empat

Zakapedia, 2015, Unsur Pajak, Syarat Pemungutan Pajak, Asas & Teori. Diambil dari

http://www.artikelsiana.com/2015/08/pajak-pengertian-unsur-fungsi-syarat.html# (12 Agustus 2015)

Nomor : S – 469/WPJ.23/0204/2015 8 September 2015

Sifat : Biasa

Hal : Pemberian Ijin Penelitian

Yth. Ketua Program Studi Akuntansi

Fakultas Ekonomi Universitas Sanata Dharma Mrican, Trompol Pos 29

Yogyakarta

Sehubungan dengan surat dari saudara Nomor : 315/UN34.38/DT/2015 tanggal 23

Juli 2015 Hal Permohonan ijin penelitian dan surat dari Kepala Kantor Wilayah DJP D.I.Yogyakarta Nomor : S-149/WPJ.23/BD.0507/2015 tanggal 1 September 2015 yang

menyetujui ijin penelitian atas :

Nama : Della Pramita

NIM : 082114119

Program Studi : Akuntansi

Universitas : Universitas Sanata Dharma

Judul : Efektifitas Penagihan Pajak Dengan Surat Teguran Dan Surat

Paksa Terhadap Penerimaan Pajak. Studi Kasus Di Kantor Pelayanan Pajak Pratama Yogyakarta

dengan ini disampaikan KPP Pratama Yogyakarta memberikan ijin penelitian kepada mahasiswa bersangkutan, sepanjang bahan-bahan keterangan/data yang didapat, digunakan untuk keperluan akademis yang tidak untuk dipublikasikan dan tidak menyangkut rahasia jabatan/negara sebagaimana diatur dalam ketentuan Pasal 34 UU KUP.

Setelah selesai melaksanakan riset/ penelitiannya, mahasiswa yang bersangkutan agar dapat memberikan satu soft-copy hasil riset/peneltian tersebut menjadi masukan bagi Direktorat Jenderal Pajak. Soft-copy dimaksud dapat dikirim melalui email ke alamat sebagai

berikut: perpustakaan@pajak.go.id

Demikian, agar dapat dipergunkan sebagaimana mestinya.

Tembusan : Sdr.Della Pramita