viii Universitas Kristen Maranatha

ABSTRACT

The purpose of this study is to determine how much influence the deferred tax expense and tax planning for earnings management practices either partially or simultaneously. Samples used in this study was non-manufacturing companies listed in Indonesia Stock Exchange period 2011-2013. The sampling method used in this study is a non-probability sampling using purposive sampling. The sample used was 37 companies. Data processing method used in this study is the SPSS version 19.0. The data have been collected in the analysis with the data analysis method first performed classical assumption test before hypothesis test. Testing the hypothesis in this study using multiple regression with t test, F test, and test the coefficient of determination (R2). The results of this study indicate that partial deferred tax expense

significant effect on earnings management practices with a percentage of 3.6% and tax planning does have effect, but no significant on earnings management practices influence the percentage of 1.0%. Simultaneously, the results showed that the deferred tax expense and tax planning does have effect, but no significant on earnings management by the total percentage of the effect of 4.6%.

Keywords: Deferred tax expense, tax planning, and earnings management

ix Universitas Kristen Maranatha

ABSTRAK

Tujuan dari penelitian ini adalah untuk mengetahui seberapa besar pengaruh beban pajak tangguhan dan perencanaan pajak terhadap praktik manajemen laba baik secara parsial maupun secara simultan. Sampel yang digunakan dalam penelitian adalah perusahaan non manufaktur yang terdaftar di Bursa Efek Indonesia dengan periode penelitian tahun 2011-2013. Metode sampling yang digunakan dalam penelitian ini adalah non-probability sampling dengan menggunakan purposive sampling. Adapun sampel yang digunakan adalah 37 perusahaan. Metode pengolahan data yang digunakan adalah SPSS versi 19.0. Data yang telah dikumpulkan di analisis dengan metode analisis data yang terlebih dahulu dilakukan pengujian asumsi klasik sebelum melakukan pengujian hipotesis. Pengujian hipotesis dalam penelitian ini menggunakan regresi berganda dengan uji t, uji F, dan uji koefisien determinasi (R2). Hasil dari penelitian ini menunjukkan bahwa secara parsial beban pajak tangguhan berpengaruh signifikan terhadap praktik manajemen laba dengan persentase pengaruh sebesar 3,6% dan untuk perencanaan pajak memiliki pengaruh namun tidak signifikan terhadap praktik manajemen laba dengan persentase pengaruh sebesar 1,0%. Secara simultan hasil penelitian menunjukkan bahwa beban pajak tangguhan dan perencanaan pajak memiliki pengaruh namun tidak signifikan terhadap manajemen laba dengan total persentase pengaruh sebesar 4,6%.

x Universitas Kristen Maranatha

DAFTAR ISI

Halaman

HALAMAN JUDUL ... i

LEMBAR PENGESAHAN ... ii

PERNYATAAN KEASLIAN KARYA TULIS SKRIPSI ... iii

PERNYATAAN PUBLIKASI LAPORAN PENELITIAN ... iv

KATA PENGANTAR ... v

ABSTRACT ... viii

ABSTRAK ... ix

DAFTAR ISI ... x

DAFTAR GAMBAR ... xiv

DAFTAR TABEL ... xv

DAFTAR LAMPIRAN ... xvi

BAB I PENDAHULUAN ... 1

1.1 Latar Belakang ... 1

1.2 Identifikasi Masalah ... 7

1.3 Tujuan Penelitian ... 7

1.4 Kegunaan Penelitian ... 7

BAB II KAJIAN PUSTAKA, KERANGKA PEMIKIRAN, DAN PENGEMBANGAN HIPOTESIS ... 9

2.1 Kajian Pustaka ... 9

xi

Universitas Kristen Maranatha

2.1.2 Pengertian Pajak ... 9

2.1.3 Fungsi Pajak ... 11

2.1.4 Beban Pajak Tangguhan ... 12

2.1.5 Perencanaan Pajak ... 14

2.1.6 Manajemen Laba ... 16

2.1.6.1 Teori yang Melandasi Praktik Manajemen Laba ... 17

2.1.6.2 Motivasi Manajemen Laba ... 19

2.1.6.3 Teknik Manajemen Laba ... 21

2.1.6.4 Jenis Manajemen Laba ... 22

2.1.7 Peran Beban Pajak Tangguhan terhadap Manajemen Laba ... 24

2.1.8 Peran Perencanaan Pajak terhadap Manajemen Laba ... 25

2.1.9 Peran Beban Pajak Tangguhan dan Perencanaan Pajak terhadap Manajemen Laba ... 27

2.2 Penelitian Terdahulu ... 28

2.3 Kerangka Pemikiran ... 30

2.4 Pengembangan Hipotesis ... 33

BAB III METODE PENELITIAN ... 34

3.1 Objek Penelitian ... 34

3.2 Definisi Operasional dan Pengukuran Variabel Penelitian ... 34

3.3 Populasi dan Sampel ... 39

3.3.1 Populasi ... 39

3.3.2 Sampel ... 39

xii

Universitas Kristen Maranatha

3.5 Metode Pengumpulan Data ... 43

3.6 Metode Analisis Data ... 44

3.6.1 Uji Asumsi Klasik ... 44

3.6.1.1 Uji Normalitas ... 44

3.6.1.2 Uji Multikolinearitas ... 44

3.6.1.3 Uji Heteroskedastisitas ... 45

3.6.1.4 Uji Autokorelasi ... 45

3.6.2 Analisis Regresi Linier Berganda ... 46

3.6.3 Pengujian Hipotesis ... 47

3.6.3.1 Uji Signifikansi Parameter Individual (Uji Statistik t) 47

3.6.3.2 Uji Signifikansi Simultan (Uji Statistik F) ... 47

3.6.3.3 Uji Korelasi Pearson Product Moment ... 47

3.6.3.4 Uji Koefisien Deteriminasi (R2) ... 47

BAB IV HASIL PENELITIAN DAN PEMBAHASAN ... 49

4.1 Hasil Penelitian ... 49

4.1.1 Uji Asumsi Klasik ... 49

4.1.1.1. Analisis Uji Normalitas ... 49

4.1.1.2 Analisis Uji Multikoliniearitas ... 50

4.1.1.3 Analisis Uji Heteroskedastisitas ... 50

4.1.1.4 Analisis Uji Autokorelasi ... 51

4.1.2 Analisis Regresi Linier Berganda ... 53

4.1.3 Pengujian Hipotesis ... 56

xiii

Universitas Kristen Maranatha

4.1.3.2 Uji Signifikan Simultan (Uji F) ... 58

4.1.3.3 Uji Korelasi Pearson Product Moment ... 60

4.1.3.4 Uji Koefisien Determinasi (R2) ... 61

BAB V SIMPULAN DAN SARAN ... 63

5.1 Simpulan ... 63

5.2 Saran ... 63

DAFTAR PUSTAKA ... 65

LAMPIRAN ... 68

xiv Universitas Kristen Maranatha

DAFTAR GAMBAR

Halaman

Gambar 2.1 Kerangka Pemikiran ... 32

Gambar 4.1 Hasil Uji Heteroskedastisitas ... 51

Gambar 4.2 Kurva Pengujian Hipotesis Uji Autokorelasi ... 53

Gambar 4.3 Kurva Pengujian Hipotesis Parsial Variabel Beban Pajak

Tangguhan ... 57

xv Universitas Kristen Maranatha

DAFTAR TABEL

Halaman

Tabel 2.1 Penelitian Terdahulu ... 28

Tabel 3.1 Operasionalisasi Variabel Penelitian ... 37

Tabel 3.2 Penentuan Sampel ... 40

Tabel 3.3 Sampel Data Penelitian ... 41

Tabel 4.1 Hasil Uji Normalitas ... 49

Tabel 4.2 Nilai VIF Uji Multikolinearitas ... 50

Tabel 4.3 Kriteria Pengujian Statistik Durbin-Watson ... 52

Tabel 4.4 Nilai Statistik Durbin-Watson ... 52

Tabel 4.5 Hasil Perhitungan Nilai Koefisien Persamaan Regresi ... 55

Tabel 4.6 Pengujian Hipotesis Parsial (Uji t) ... 56

Tabel 4.7 Pengujian Hipotesis Simultan (Uji F) ... 59

Tabel 4.8 Nilai Koefisien Korelasi Pearson Product Moment ... 60

Tabel 4.9 Koefisien Korelasi dan Taksirannya ... 60

Tabel 4.10 Analisis Koefisien Determinasi (R2) ... 61

xvi Universitas Kristen Maranatha

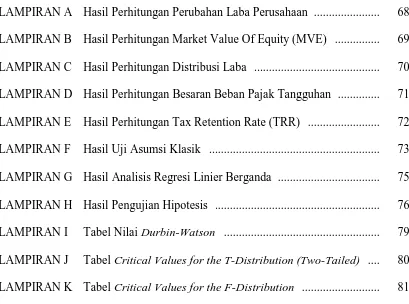

DAFTAR LAMPIRAN

Halaman

LAMPIRAN A Hasil Perhitungan Perubahan Laba Perusahaan ... 68

LAMPIRAN B Hasil Perhitungan Market Value Of Equity (MVE) ... 69

LAMPIRAN C Hasil Perhitungan Distribusi Laba ... 70

LAMPIRAN D Hasil Perhitungan Besaran Beban Pajak Tangguhan ... 71

LAMPIRAN E Hasil Perhitungan Tax Retention Rate (TRR) ... 72

LAMPIRAN F Hasil Uji Asumsi Klasik ... 73

LAMPIRAN G Hasil Analisis Regresi Linier Berganda ... 75

LAMPIRAN H Hasil Pengujian Hipotesis ... 76

LAMPIRAN I Tabel Nilai Durbin-Watson ... 79

LAMPIRAN J Tabel Critical Values for the T-Distribution (Two-Tailed) .... 80

1

Universitas Kristen Maranatha

BAB I

PENDAHULUAN

1.1 Latar Belakang

Pada era globalisasi saat ini, persaingan yang terjadi antar perusahaan semakin

ketat. Perusahaan dituntut untuk memiliki keunggulan kompetitif agar dapat bertahan

dan bersaing kuat di pasar global. Perusahaan tidak hanya dituntut untuk

memberikan pelayanan yang prima dan menghasilkan produk yang bermutu bagi

konsumen, tetapi juga mampu mengelola keuangannya dengan baik guna menjamin

keberlangsungan usaha perusahaan (Ulfah, 2012). Manajemen sebagai pihak internal

perusahaan harus memiliki kinerja bisnis yang baik yang dapat mempengaruhi

perusahaan untuk dapat bersaing dan meningkatkan kualitas laba, sehingga para

pelaku pasar atau investor tertarik untuk menanamkan sahamnya diperusahaan

tersebut (Wiryandari danYuliati, 2009).

Hasil penelitian Beattie et al. (1994) menunjukkan bahwa investor cenderung

lebih mementingkan informasi laba tanpa memperhatikan bagaimana proses yang

digunakan untuk mencapai tingkat laba tersebut. Kondisi ini yang memotivasi

manajer untuk melakukan praktik manajemen laba dengan cara menutupi kinerja

perusahaan yang sebenarnya dan menampilkan kinerja yang sesuai dengan apa yang

ingin manajer tampilkan (Tan dan Jamal, 2006 dalam Kristanto 2012).

Konsep mengenai manajemen laba dapat dijelaskan dengan menggunakan

pendekatan teori keagenan (agency theory). Teori tersebut menyatakan bahwa

Bab I Pendahuluan 2

Universitas Kristen Maranatha

berkepentingan (principal) dengan pihak yang menjalankan kepentingan (agent).

Konflik ini muncul pada saat setiap pihak berusaha untuk mencapai tingkat

kemakmuran yang diinginkannya (Aditama dan Purwaningsih, 2013).

Kusumawati dan Sasongko (2005) dalam tulisannya mengatakan bahwa

diantara pihak eksternal dan internal, sebagai pengguna laporan keuangan, di dalam

suatu perusahaan terkadang terdapat berbagai kepentingan sehingga dapat

menimbulkan pertentangan yang dapat merugikan pihak-pihak yang saling

berkepentingan. Pihak internal yaitu manajemen memerlukan informasi laporan

keuangan untuk perencanaan, pengkoordinasian dan pengendalian operasi

perusahaan. Sedangkan pihak eksternal terdiri dari investor, kreditor, pelanggan,

pemasok, lembaga pemerintah, lembaga pendidikan dan masyarakat umum. Investor

berkepentingan untuk menentukan apakah mereka sebaiknya menjual atau tetap

memegang saham perusahaan. Kreditor berkepentingan untuk memutuskan apakah

kredit kepada perusahaan dapat diperpanjang atau diperbesar. Pelanggan dan

pemasok berkepentingan dengan informasi keuangan untuk mengevaluasi hubungan

usaha dengan perusahaan dan menentukan kelanjutan hubungan di masa datang.

Lembaga pemerintah berkepentingan untuk mengevaluasi kewajiban pajak

perusahaan dan menilai apakah perusahaan mematuhi peraturan-peraturan yang

ditetapkan pemerintah. Lembaga pendidikan berkepentingan dengan laporan

keuangan untuk tujuan penelitian. Masyarakat umum berkepentingan dalam aspek

umum dan sosial perusahaan sebagai lembaga ekonomi masyarakat (Suwardjono,

2003).

Pertentangan yang timbul akibat adanya perbedaan kepentingan antara pihak

Bab I Pendahuluan 3

Universitas Kristen Maranatha

berkeinginan meningkatkan kesejahteraannya sedangkan pemegang saham

berkeinginan meningkatkan kekayaannya. Kedua, manajemen berkeinginan

memperoleh kredit sebesar mungkin dengan bunga rendah, sedangkan kreditor hanya

ingin memberi kredit sesuai dengan kemampuan perusahaan dan manajemen

berkeinginan membayar pajak sekecil mungkin, sedangkan pemerintah ingin

memungut pajak semaksimal mungkin (Jin dan Machfoedz, 1998 dalam Sumomba

dan Hutomo, 2012).

Konflik kepentingan semakin meningkat ketika principal tidak memiliki

informasi yang cukup tentang kinerja agent karena ketidakmampuan principal

memonitor aktivitas agent dalam perusahaan, sedangkan agent mempunyai lebih

banyak informasi mengenai kapasitas diri, lingkungan kerja, dan perusahaan secara

keseluruhan. Hal inilah yang mengakibatkan adanya ketidakseimbangan informasi

yang dimiliki oleh principal dan agent yang dikenal dengan istilah asimetri informasi

(Sumomba dan Hutomo, 2012). Widyaningdyah (2001) menyatakan bahwa asimetri

informasi dan konflik kepentingan yang terjadi antara agent dan principal,

mendorong agent untuk menyembunyikan beberapa informasi yang tidak diketahui

oleh principal dan menyajikan informasi yang tidak sebenarnya kepada principal

yang dikenal dengan istilah manajemen laba (earnings management). Schipper

(2000) dalam Kusuma (2006) mendefinisikan bahwa manajemen laba merupakan

upaya yang dilakukan pihak manajemen untuk melakukan intervensi dalam

menyusun dan menyajikan laporan keuangan dengan tujuan untuk menguntungkan

diri sendiri.

Manajemen yang melakukan praktik manajemen laba akan menyebabkan

Bab I Pendahuluan 4

Universitas Kristen Maranatha

untuk mengelola kenaikan laba akuntansi tanpa meningkatkan pendapatan kena pajak

sehingga hal tersebut menghasilkan beban pajak tangguhan yang lebih tinggi. Beban

pajak tangguhan diartikan sebagai beban yang timbul akibat perbedaan temporer

antara laba akuntansi (laba dalam laporan keuangan menurut Standar Akuntansi

Keuangan (SAK) untuk kepentingan pihak eksternal) dengan laba fiskal (laba

menurut peraturan perpajakan yang digunakan sebagai dasar penghitungan pajak)

melalui proses rekonsiliasi fiskal (Yuliati, 2004).

Rekonsiliasi fiskal adalah usaha mencocokkan perbedaan yang terdapat dalam

laporan keuangan komersial dengan perbedaan yang terdapat dalam laporan

keuangan fiskal, yang dapat berupa perbedaan tetap dan waktu (temporer).

Perbedaan tetap adalah perbedaan yang terjadi karena transaksi pendapatan dan biaya

diakui menurut akuntansi komersial tetapi tidak diakui menurut fiskal. Perbedaan

temporer adalah perbedaan yang bersifat sementara karena adanya ketidaksamaan

waktu pengakuan penghasilan dan beban antara peraturan perpajakan dengan standar

akuntansi (Tjahjono dan Husein, 2000 dalam Sumomba dan Hutomo, 2012). Pihak

manajemen yang cenderung lebih memprioritaskan peningkatan laba akuntansi

dibandingkan laba fiskal merupakan hal yang lumrah untuk dilakukan, mengingat

investor melihat baik buruknya kinerja perusahaan dari besarnya nilai laba akuntansi

bukan dari besarnya laba fiskal (Sumomba dan Hutomo, 2012).

Antara Wajib Pajak dan pemerintah mempunyai perbedaan kepentingan dalam

hal pembayaran pajak. Bagi Wajib Pajak Badan, membayar pajak berarti akan

mengurangi kemampuan ekonomis Wajib Pajak, oleh karena itu Wajib Pajak Badan

akan berusaha untuk menekan dan membuat beban pajak sekecil mungkin,

Bab I Pendahuluan 5

Universitas Kristen Maranatha

mendapatkan pajak yang sebesar-besarnya sebagai pendapatan pemerintah yang

wajib di setor ke negara. Dengan adanya keinginan pihak manajemen untuk menekan

dan membuat beban pajak sekecil mungkin, maka pihak manajemen cenderung untuk

meminimalkan pembayaran pajak. Upaya untuk meminimalkan beban pajak ini

sering disebut dengan perencanaan pajak (tax planning) atau tax sheltering (Suandy,

2008). Perencanaan pajak sebagai proses mengorganisasi usaha Wajib Pajak atau

kelompok Wajib Pajak sedemikian rupa sehingga hutang pajaknya baik Pajak

Penghasilan (PPh) maupun pajak-pajak lainnya berada dalam posisi yang minimal,

sepanjang hal ini dimungkinkan oleh ketentuan peraturan perundang-undangan yang

berlaku. Oleh karena itu perencanaan pajak merupakan sesuatu yang legal karena

diperbolehkan oleh pemerintah selama dalam koridor undang-undang perpajakan

(Mangoting, 1999 dalam Suandy, 2008).

Penelitian mengenai pengaruh beban pajak tangguhan dan perencanaan pajak

terhadap manajemen laba sebelumnya sudah diteliti oleh Sumomba dan Hutomo

(2012) dengan menggunakan sampel perusahaan manufaktur yang terdaftar di BEI,

membuktikan bahwa beban pajak tangguhan dan perencanaan pajak dapat digunakan

untuk mendeteksi praktik manajemen laba. Selain itu, Lestari (2008) pada penelitian

mengenai pengaruh beban pajak tangguhan dalam mendeteksi manajemen laba pada

perusahaan manufaktur yang terdaftar di BEI periode 2001-2007, membuktikan

bahwa beban pajak tangguhan berpengaruh positif dalam mendeteksi manajemen

laba untuk menghindari penurunan laba pada perusahaan manufaktur, dan penelitian

yang dilakukan oleh Aditama dan Purwaningsih (2013) mengenai pengaruh

Bab I Pendahuluan 6

Universitas Kristen Maranatha

terdaftar di BEI, membuktikan bahwa perencanaan pajak tidak berpengaruh positif

terhadap manajemen laba.

Hasil penelitian-penelitian terdahulu bervariasi sehingga memberi peluang

untuk dilakukan penelitian lanjutan yang bersifat pengulangan (replikatif). Penelitian

ini merupakan replikasi dari penelitian sebelumnya yaitu Mills dan Newberry (2001),

Holland dan Jackson (2002) serta Phillips et al. (2003), dan peneliti dari dalam negeri

yaitu Yuliati (2004), Setiowati (2007), Lestari (2008), serta Sumomba dan Hutomo

(2012). Perbedaan penelitian ini dengan penelitian sebelumnya adalah penelitian ini

tidak menggunakan model akrual dan Return On Asset (ROA), tetapi menggunakan

variabel beban pajak tangguhan dan perencanaan pajak sebagai variabel independen

untuk mendeteksi praktik manajemen laba. Sampel yang digunakan dalam penelitian

ini adalah perusahaan non manufaktur yang terdaftar di Bursa Efek Indonesia,

dengan alasan bahwa penelitian terdahulu sebagian besar telah meneliti perusahaan

yang bergerak di bidang manufaktur. Tahun penelitian yang digunakan adalah tahun

2011-2013, karena pada tahun 2001 sampai tahun 2007 sudah diuji oleh Lestari

(2008) dengan jenis perusahaan manufaktur, tahun 2008 sampai 2009 sudah diuji

oleh Sumomba dan Hutomo (2012), dan tahun 2009 hingga 2012 sudah diuji oleh

Aditama dan Purwaningsih (2013), sehingga pada penelitian ini tidak lagi

menggunakan periode tersebut.

Berdasarkan uraian diatas, maka peneliti penulis tertarik untuk melakukan

penelitian yang berjudul “Pengaruh Beban Pajak Tangguhan dan Perencanaan

Pajak terhadap Praktik Manajemen Laba pada Perusahaan yang Terdaftar di

Bab I Pendahuluan 7

Universitas Kristen Maranatha

1.2 Identifikasi Masalah

Berdasarkan latar belakang masalah di atas, maka pertanyaan penelitian yang

diajukan adalah :

1. Seberapa besar pengaruh beban pajak tangguhan terhadap praktik manajemen

laba pada perusahaan non manufaktur yang terdaftar di Bursa Efek Indonesia ?

2. Seberapa besar pengaruh perencanaan pajak terhadap praktik manajemen laba

pada perusahaan non manufaktur yang terdaftar di Bursa Efek Indonesia ?

3. Seberapa besar pengaruh beban pajak tangguhan dan perencanaan pajak terhadap

praktik manajemen laba pada perusahaan non manufaktur yang terdaftar di Bursa

Efek Indonesia ?

1.3 Tujuan Penelitian

Berdasarkan pertanyaan penelitian di atas, maka tujuan penelitian ini adalah :

1. Untuk mengetahui seberapa besar pengaruh beban pajak tangguhan terhadap

praktik manajemen laba pada perusahaan non manufaktur yang terdaftar di Bursa

Efek Indonesia.

2. Untuk mengetahui seberapa besar pengaruh perencanaan pajak terhadap praktik

manajemen laba pada perusahaan non manufaktur yang terdaftar di Bursa Efek

Indonesia.

3. Untuk mengetahui seberapa besar pengaruh beban pajak tangguhan dan

perencanaan pajak terhadap praktik manajemen laba pada perusahaan non

manufaktur yang terdaftar di Bursa Efek Indonesia.

1.4 Kegunaan Penelitian

Berdasarkan latar belakang masalah, identifikasi masalah dan tujuan penelitian

Bab I Pendahuluan 8

Universitas Kristen Maranatha

1. Bagi pembaca

Penelitian ini diharapkan dapat meningkatkan pengetahuan dan wawasan

mengenai praktik manajemen laba pada perusahaan non manufaktur yang

terdaftar di Bursa Efek Indonesia.

2. Bagi investor

Penelitian ini diharapkan dapat membantu para investor dalam pengambilan

keputusan terhadap laporan keuangan yang disajikan yang memungkinkan

mengandung praktik manajemen laba yang berdampak bagi kelanjutan usaha

perusahaan.

3. Bagi perusahaan

Penelitian diharapkan dapat memberikan masukan dalam mencermati perilaku

manajemen dalam aktivitas manajemen laba yang dicerminkan dalam penentuan

beban pajak tangguhan dan perencanaan pajak.

4. Bagi akademisi

Penelitian diharapkan dapat memberikan kontribusi pada literatur-literatur

terdahulu mengenai praktik manajemen laba di Indonesia.

5. Bagi peneliti selanjutnya

Hasil dari penelitian ini diharapkan dapat digunakan sebagai dasar dan kerangka

kerja bagi penelitian selanjutnya terutama bagi penelitian yang berkaitan dengan

63

Universitas Kristen Maranatha a

BAB V

SIMPULAN DAN SARAN

5.1 Simpulan

Penelitian ini bertujuan untuk mengetahui besarnya pengaruh beban pajak

tangguhan dan perencanaan pajak terhadap manajemen laba. Penelitian ini

menggunakan perusahaan non manufaktur yang terdaftar di Bursa Efek Indonesia

periode 2011-2013.

Berdasarkan hasil penelitian dan uji hipotesis, maka dapat diambil kesimpulan

sebagai berikut :

1. Beban Pajak Tangguhan berpengaruh signifikan terhadap Manajemen Laba,

dengan persentase pengaruh sebesar 3,6%;

2. Perencanaan Pajak berpengaruh terhadap Manajemen Laba namun tidak

signifikan, dengan persentase pengaruh sebesar 1,0%;

3. Secara simultan, Beban Pajak Tangguhan dan Perencanaan Pajak, berpengaruh

namun tidak signifikan terhadap Manajemen Laba, dengan total persentase

pengaruh sebesar 4,6%, sedangkan sisanya sebesar 95,4% dipengaruhi oleh

faktor lain yang tidak diamati di dalam penelitian ini.

5.2 Saran

Berdasarkan hasil penelitian dan pembahasan yang telah dilakukan, penulis

menyadari bahwa penelitian ini masih banyak memiliki keterbatasan. Maka dari itu,

penulis mengajukan beberapa saran yang dapat digunakan untuk bahan pertimbangan

Bab V Simpulan dan Saran 64

Universitas Kristen Maranatha

1. Penelitian selanjutnya diharapkan dapat menambah variabel independen lainnya

seperti pengaruh Good Corporote Governance (GCG) terhadap praktik

manajemen laba.

2. Dapat menambah variabel kontrol seperti ukuran perusahaan dalam mendeteksi

praktik manajemen laba.

3. Penggunaan jumlah sampel yang lebih banyak dan rentang periode penelitian

65 Universitas Kristen Maranatha

DAFTAR PUSTAKA

Aditama, Ferry dan Purwaningsih Anna. (2013). Pengaruh Perencanaan Pajak

terhadap Manajemen Laba pada Perusahaan Non Manufaktur yang Terdaftar di Bursa Efek Indonesia. Skripsi Program Sarjana Fakultas Ekonomi

Universitas Atma Jaya, Yogyakarta (tidak dipublikasikan).

Agoes, Sukrisno dan Estralita Trisnawati. (2007). Akuntansi Perpajakan. Jakarta: Salemba Empat.

Andreas, Sajuli. (2005). Perencanaan Pajak untuk Menentukan Beban Pajak yang Efisien pada Perusahaan. http://www.mm-ukrida.co.cc/resmeth-rct/uk-mkfs45/ sajuli_andreas.pdf, diakses tanggal 07 Oktober 2014.

Beattie, Vivien, Stephen, B. David, E. Brian, J. Stuart, M. Dylan, T. dan Michael, T. (1994). “Extraordinary Item and Income Smoothing: A Positive Accounting Approach”. Journal of Business Finance and Accounting, Vol. 21.

Ghozali, Imam. (2006). Aplikasi Analisis Multivariate dengan Program SPSS : Semarang: Badan Penerbit Universitas Diponegoro, Cetak IV.

Halim, Julia, Carmel Meiden dan Rudolf Lumban Tobing. (2005). Pengaruh Manajemen Laba pada Tingkat Pengungkapan Laporan Keuangan pada Perusahaan Manufaktur yang Termasuk dalam Indeks LQ – 45. Simposium

Nasional Akuntansi VIII, Solo.

Hartono, Jogiyanto. (2011). Metodologi Penelitian Bisnis: Salah Kaprah dan

Pengalaman-Pengalaman. Yogyakarta : BPFE, Cetakan Pertama.

Haryono, Slamet. (2005). Struktur Kepemilikan dalam Bingkai Teori Keagenan.

Jurnal Akuntansi dan Bisnis, Vol. 5 (1) Februari, hal. 63-71.

Holland, Kevin and Richard H. G. Jackson. 2002. “Earnings Management and Deferred Tax”. Social Science Research Network Electronic Paper Collection.

Januarti, Indira. (2004). Pendekatan dan Kritik Teori Akuntansi Positif. Jurnal

Akuntansi dan Auditing, Vol. 01, No. 01, November, hal. 83-94.

Jensen, M.C. dan Meckling, W.H. (1976). “Theory of The Firm: Managerial Behavior, Agency Costs And Ownership Structure”. Journal of Financial

Economics, Vol. 3 No. 4.

Jin, Liauw She dan Mas’ud Machfoedz. (1998). Faktor-Faktor yang Mempengaruhi

Praktik Perataan Laba pada Perusahaan yang Terdaftar di Bursa Efek Jakarta.

Daftar Pustaka 66

Universitas Kristen Maranatha

Kristanto, Bayu Septian. (2012). Deteksi Manajemen Pajak Perusahaan melalui Praktek Manajemen Laba. Simposium Nasional Perpajakan IV, Madura.

Kusuma, Hadri. (2006). Dampak Manajemen Laba terhadap Relevansi Informasi Akuntansi : Bukti Empiris dari Indonesia. Jurnal Akuntansi dan Keuangan, Vol. 8 (1) Mei, hal. 1-12.

Kusumawati, Astri Arfani Nur dan Sasongko, Noer. (2005). Analisis Perbedaan Pengaturan Laba (Earnings Management) pada Kondisi Laba dan Rugi pada Perusahaan Manufaktur di Indonesia. Jurnal Akuntansi dan Keuangan, Vol. 4 (1) April, hal. 1-15.

Lestari, Ubertin Wuri. (2008). Analisis Pengaruh Beban Pajak Tangguhan terhadap

Manajemen Laba pada Perusahaan Manufakturyang Terdaftar Di Bursa Efek Jakarta. Skripsi Program Sarjana Fakultas Ekonomi Universitas Atma Jaya,

Yogyakarta (tidak dipublikasikan).

Lumbantoruan, Sophar. (1996). Akuntansi Pajak. Jakarta: PT Gramedia Widiasarana Indonesia, Edisi Revisi.

Mangoting, Yenni. (1999). Tax Planning: Sebuah Pengantar sebagai Alternatif Meminimalkan Pajak. Jurnal Akuntansi dan Keuangan, Vol. 1 (1) Mei, hal. 43-53.

Mills, Lillian F. and Kaye J. Newberry. (2001). “The Influence of Tax and Non-Tax Costs on Book-Tax Reporting Differences: Public and Private Firms”. Journal

of American Taxation Association, Vol. 23, No. 1, pp. 1-19.

Muljono, Djoko. (2006). Akuntansi Pajak. Yogyakarta : Andi Offset.

Phillips, John, Morton Pincus and Sonja Olhoft Rego. (2003). “Earnings Management : New Evidence Based on Defferred Tax Expense”. The

Accounting Review, Vol. 27, pp. 491-521.

Resmi, Siti (2009). Perpajakan: Teori dan Kasus. Jakarta: Salemba Empat, Edisi Kelima.

Sanjaya, I Putu Sugiartha. (2008). Auditor Eksternal, Komite Audit dan Manajemen Laba. Jurnal Riset Akuntansi Indonesia,Vol. 11, No.1, hal. 97-116.

Scott, William R. (2003). Financial Accounting Theory, 3rd Edition. Toronto, Canada : Prentice-Hall.

Setiawati, Lilis dan Ainun Na’im. (2000). Manajemen Laba. Jurnal Ekonomi dan Bisnis Indonesia, Vol. 15 (4) Oktober, hal. 424-441.

Setiowati, Agnes Riri. (2007). Analisis Hubungan Beban Pajak Tangguhan terhadap

Daftar Pustaka 67

Universitas Kristen Maranatha

Efek Indonesia Jakarta. Skripsi Program Sarjana Fakultas Ekonomi

Universitas Atma Jaya, Yogyakarta (tidak dipublikasikan).

Setyowati, Lilis (2002). Rekayasa Akrual untuk Meminimalkan Pajak. Jurnal Riset

Akuntansi Indonesia, Vol. 5 (3) September, hal. 325-340.

Sigit Hutomo, YB. (2009). Pajak Penghasilan – Konsep dan Aplikasi (Edisi Revisi).

Yogyakarta : Universitas Atma Jaya Yogyakarta.

Suandy, Erly. (2008). Perencanaan Pajak. Jakarta: Salemba Empat, Edisi Keempat.

Sulistyanto, H. Sri. (2008). Manajemen Laba, Teori dan Model Empiris. Jakarta : Grasindo.

Sumomba, Christina Ranty dan Hutomo. (2012). Pengaruh Beban Pajak Tangguhan dan Perencanaan Pajak terhadap Manajemen Laba. Kinerja Volume, Vol. 16 (2), hal. 103-115.

Suwardjono. (2003). Akuntansi Pengantar: Proses Penciptaan dan Pendekatan

Sistem. Yogyakarta ; BPFE, Edisi Ketiga.

Tjahjono, Achmad dan Muhammad Fakhri Husein. (2000). Perpajakan. Yogyakarta: UPP AMP YKPN, Cetakan Kedua.

Undang-Undang KUP Nomor 28 Tahun 2007, pasal 1.

Ulfah, Yana. (2012). Pengaruh Beban Pajak Tangguhan dan Perencanaan Pajak terhadap Praktik Manajemen Laba. Simposium Nasional Perpajakan IV, Madura.

Watts, Ross L. and Jerold L. Zimmerman. (1986). Positive Accounting Theory.

Englewood Cliffs, New Jersey : Prentice-Hall.

Widyaningdyah, Agnes Utari. (2001). Analisis Faktor-Faktor yang Berpengaruh Terhadap Manajemen Laba pada Perusahaan Go Public di Indonesia. Jurnal

Akuntansi dan Keuangan, Vol.3 (2) November, hal.89-101.

Yuliati. (2004). Kemampuan Pajak Tangguhan dalam Memprediksi Manajemen Laba. Simposium Nasional Akuntansi VII, Denpasar.