BAB II

TINJAUAN PUSTAKA

A. Tinjauan Teoritis

1. Pengertian Bank Konvensional

Pengertian bank menurut Undang-Undang No. 10 tahun 1998 tentang perubahan atas Undang-Undang No. 7 tahun 1992 tentang perbankan adalah badan usaha yang menghimpun dana dari masyarakat dalam bentuk simpanan dan menyalurkannya kepada masyarakat dalam bentuk kredit dan/atau bentuk-bentuk lainnya dalam rangka meningkatkan taraf hidup rakyat banyak. Di Indonesia, menurut jenisnya bank terdiri dari Bank Umum dan Bank Perkreditan Rakyat. Dalam Pasal 1 ayat 3 Undang-Undang No. 10 Tahun 1998 menyebutkan bahwa bank umum adalah bank yang melaksanakan kegiatan usaha secara konvensional dan/atau berdasarkan prinsip syariah yang dalam kegiatannya memberikan jasa dalam lalu lintas pembayaran.

Bank konvensional dapat didefinisikan seperti pada pengertian bank umum pada pasal 1 ayat 3 Undang-Undang No. 10 tahun 1998 dengan menghilangkan kalimat “dan atau berdasarkan prinsip syariah”, yaitu bank yang melaksanakan kegiatan usaha secara konvensional yang dalam kegiatannya memberikan jasa dalam lalu lintas pembayaran.

2. Bank Syariah

a. Pengertian Bank Syariah

Bank Islam atau selanjutnya disebut dengan Bank Syariah, adalah bank yang beroperasi dengan tidak mengandalkan pada bunga. Bank syariah juga dapat diartikan sebagai lembaga keuangan/perbankan yang operasional dan produknya dikembangkan berlandaskan Al-Qur’an dan Hadits Nabi SAW. Antonio dan Perwataatmadja membedakan menjadi dua pengertian, yaitu Bank Islam dan Bank yang beroperasi dengan prinsip syariah Islam. Bank Islam adalah bank yang beroperasi dengan prinsip syariah Islam dan bank yang tata cara beroperasinya mengacu kepada ketentuan-ketentuan Al-Qur’an dan Hadits. Bank yang beroperasi sesuai dengan prinsip syariah Islam adalah bank yang dalam beroperasinya mengikuti ketentuan-ketentuan syariah Islam, khususnya yang menyangkut tata cara bermuamalat secara Islam.

b. Prinsip Dasar Bank Syariah

Batasan-batasan bank syariah yang harus menjalankan kegiatannya berdasar pada syariat Islam, menyebabkan bank syariah harus menerapkan prinsip-prinsip yang sejalan dan tidak bertentangan dengan syariat Islam. Adapun prinsip-prinsip bank syariah adalah sebagai berikut :

1) Prinsip Titipan atau Simpanan (Al-Wadiah)

Al-Wadiah dapat diartikan sebagai titipan murni dari satu pihak ke

pihak lain, baik individu maupun badan hukum, yang harus dijaga dan dikembalikan kapan saja si penitip menghendaki (Syafi’I Antonio, 2001). Secara umum terdapat dua jenis al-wadiah, yaitu:

a) Wadiah Yad Al-Amanah (Trustee Depository) adalah akad penitipan barang/uang dimana pihak penerima titipan tidak diperkenankan menggunakan barang/uang yang dititipkan dan tidak bertanggung jawab atas kerusakan atau kehilangan barang titipan yang bukan diakibatkan perbuatan atau kelalaian penerima titipan. Adapun aplikasinya dalam perbankan syariah berupa produk safe

deposit box.

b) Wadiah Yad adh-Dhamanah (Guarantee Depository) adalah akad penitipan barang/uang dimana pihak penerima titipan dengan atau tanpa izin pemilik barang/uang dapat memanfaatkan barang/uang titipan dan harus bertanggung jawab terhadap kehilangan atau kerusakan barang/uang titipan. Semua manfaat dan keuntungan yangn diperoleh dalam penggunaan barang/uang titipan menjadi hak penerima titipan. Prinsip ini diaplikasikan dalam produk giro dan tabungan.

2) Prinsip Bagi Hasil (Profit Sharing)

Sistem ini adalah suatu sistem yang meliputi tatacara pembagian hasil usaha antara penyedia dana dengan pengelola dana. Bentuk produk yang berdasarkan prinsip ini adalah:

a) Al-Mudharabah

Al-Mudharabah adalah akad kerjasama usaha antara dua pihak

dimana pihak pertama (shahibul maal) menyediakan seluruh (100%) modal, sedangkan pihak lainnya menjadi pengelola

(mudharib). Keuntungan usaha secara mudharabah dibagi menurut

kesepakatan yang dituangkan dalam kontrak, sedangkan apabila rugi ditanggung oleh pemilik modal selama kerugian itu bukan akibat kelalaian si pengelola. Seandainya kerugian ini diakibatkan karena kecurangan atau kelalaian si pengelola, si pengelola harus bertanggung jawab atas kerugian tersebut. Akad mudharabah secara umum terbagi menjadi dua jenis:

(1) Mudharabah Muthlaqah

Adalah bentuk kerjasama antara shahibul maal dan mudharib yang cakupannya sangat luas dan tidak dibatasi oleh spesifikasi jenis usaha, waktu, dan daerah bisnis.

(2) Mudharabah Muqayyadah

Adalah bentuk kerjasama antara shahibul maal dan mudharib dimana mudharib memberikan batasan kepada shahibul maal mengenai tempat, cara, dan obyek investasi

b) Al-Musyarakah

Al-musyarakah adalah akad kerjasama antara dua pihak atau lebih

untuk suatu usaha tertentu dimana masing-masing pihak memberikan kontribusi dana dengan kesepakatan bahwa keuntungan dan risiko akan ditanggung bersama sesuai dengan kesepakatan. Dua jenis al-musyarakah:

(1) Musyarakah pemilikan, tercipta karena warisan, wasiat, atau kondisi lainnya yang mengakibatkan pemilikan satu aset oleh dua orang atau lebih.

(2) Musyarakah akad, tercipta dengan cara kesepakatan dimana dua orang atau lebih setuju bahwa tiap orang dari mereka memberikan modal musyarakah.

3) Prinsip Jual Beli (Al-Tijarah)

Prinsip ini merupakan suatu sistem yang menerapkan tata cara jual beli, dimana bank akan membeli terlebih dahulu barang yang dibutuhkan atau mengangkat nasabah sebagai agen bank melakukan pembelian barang atas nama bank, kemudian bank menjual barang tersebut kepada nasabah dengan harga sejumlah harga beli ditambah keuntungan

(margin). Implikasinya berupa:

a) Al-Murabahah

Murabahah adalah akad jual beli barang dengan menyatakan harga

perolehan dan keuntungan (margin) yang disepakati oleh penjual dan pembeli.

b) Salam

Salam adalah akad jual beli barang pesanan dengan penangguhan

pengiriman oleh penjual dan pelunasannya dilakukan segera oleh pembeli sebelum barang pesanan tersebut diterima sesuai syarat-syarat tertentu. Bank dapat bertindak sebagai pembeli atau penjual dalam suatu transaksi salam. Jika bank bertindak sebagai penjual

kemudian memesan kepada pihak lain untuk menyediakan barang pesanan dengan cara salam maka hal ini disebut salam paralel. c) Istishna’

Istishna’ adalah akad jual beli antara pembeli dan produsen yang

juga bertindak sebagai penjual. Cara pembayarannya dapat berupa pembayaran dimuka, cicilan, atau ditangguhkan sampai jangka waktu tertentu. Barang pesanan harus diketahui karakteristiknya secara umum yang meliputi: jenis, spesifikasi teknis, kualitas, dan kuantitasnya.

4) Prinsip Sewa (Al-Ijarah)

Al-ijarah adalah akad pemindahan hak guna atas barang atau jasa,

melalui pembayaran upah sewa, tanpa diikuti dengan pemindahan hak kepemilikan atas barang itu sendiri. Al-ijarah terbagi kepada dua jenis: (1) Ijarah, sewa murni. (2) ijarah al muntahiya bit tamlik merupakan penggabungan sewa dan beli, dimana si penyewa mempunyai hak untuk memiliki barang pada akhir masa sewa.

5) Prinsip Jasa (Fee-Based Service)

Prinsip ini meliputi seluruh layanan non-pembiayaan yang diberikan bank. Bentuk produk yang berdasarkan prinsip ini antara lain:

a) Al-Wakalah

Nasabah memberi kuasa kepada bank untuk mewakili dirinya melakukan pekerjaan jasa tertentu, seperti transfer.

Jaminan yang diberikan oleh penanggung kepada pihak ketiga untuk memenuhi kewajiban pihak kedua atau yang ditanggung.

c) Al-Hawalah

Adalah pengalihan utang dari orang yang berutang kepada orang lain yang wajib menanggungnya.

d) Ar-Rahn

Adalah menahan salah satu harta milik si peminjam sebagai jaminan atas pinjaman yang diterimanya. Barang yang ditahan tersebut memiliki nilai ekonomis. Dengan demikian, pihak yang menahan memperoleh jaminan untuk dapat mengambil kembali seluruh atau sebagian piutangnya. Secara sederhana dapat dijelaskan bahwa rahn adalah semacam jaminan utang atau gadai.

e) Al-Qardh

Al-qardh adalah pemberian harta kepada orang lain yang dapat ditagih

atau diminta kembali atau dengan kata lain meminjamkan tanpa mengharapkan imbalan. Produk ini digunakan untuk membantu usaha kecil dan keperluan sosial. Dana ini diperoleh dari dana zakat, infaq dan shadaqah.

3. Sistem Operasional Bank Syariah

Pada sistem operasi bank syariah, pemilik dana menanamkan uangnya di bank tidak dengan motif mendapatkan bunga, tapi dalam rangka mendapatkan keuntungan bagi hasil. Dana nasabah tersebut kemudian disalurkan kepada

mereka yang membutuhkan (misalnya modal usaha), dengan perjanjian pembagian keuntungan sesuai kesepakatan. Sistem operasional tersebut meliputi:

a. Sistem Penghimpunan Dana

Metode penghimpunan dana yang ada pada bank-bank konvensional didasari teori yang diungkapkan Keynes yang mengemukakan bahwa orang membutuhkan uang untuk tiga kegunaan, yaitu fungsi transaksi, cadangan dan investasi. Teori tersebut menyebabkan produk penghimpunan dana disesuaikan dengan tiga fungsi tersebut, yaitu berupa giro, tabungan dan deposito. Berbeda halnya dengan hal tersebut, bank syariah tidak melakukan pendekatan tunggal dalam menyediakan produk penghimpunan dana bagi nasabahnya. Pada dasarnya, dilihat dari sumbernya, dana bank syariah terdiri atas:

1) Modal

Modal adalah dana yang diserahkan oleh para pemilik (owner). Dana modal dapat digunakan untuk pembelian gedung, tanah, perlengkapan, dan sebagainya yang secara tidak langsung menghasilkan (fixed

asset/non earning asset). Selain itu, modal juga dapat digunakan

untuk hal-hal yang produktif, yaitu disalurkan menjadi pembiayaan. Pembiayaan yang berasal dari modal, hasilnya tentu saja bagi pemilik modal, tidak dibagikan kepada pemilik dana lainnya. Mekanisme penyertaan modal pemegang saham dalam perbankan syariah, dapat dilakukan melalui musyarakah fi sahm asy-syarikah atau equity

2) Titipan (Wadi’ah)

Salah satu prinsip yang digunakan bank syariah dalam memobilisasi dana adalah dengan menggunakan prinsip titipan. Akad yang sesuai dengan prinsip ini ialah al-wadi’ah. Dalam prinsip ini, bank menerima titipan dari nasabah dan bertanggung jawab penuh atas titipan tersebut. Nasabah sebagai penitip berhak untuk mengambil setiap saat, sesuai dengan ketentuan yang berlaku.

3) Investasi (Mudharabah)

Akad yang sesuai dengan prinsip investasi adalah mudharabah yang mempunyai tujuan kerjasama antara pemilik dana (shahibul maal) dengan pengelola dana (mudharib), dalam hal ini adalah bank. Pemilik dana sebagai deposan di bank syariah berperan sebagai investor murni yang menanggung aspek sharing risk dan return dari bank. Deposan, dengan demikian bukanlah lender atau kreditor bagi bank seperti halnya pada bank konvensional.

b. Sistem Penyaluran Dana (Financing)

Produk penyaluran dana di bank syariah dapat dikembangkan dengan tiga model, yaitu:

1) Transaksi pembiayaan yang ditujukan untuk memiliki barang dilakukan dengan prinsip jual beli. Prinsip jual beli ini dikembangkan menjadi bentuk pembiayaan pembiayaan murabahah, salam dan

2) Transaksi pembiayaan yang ditujukan untuk mendapatkan jasa dilakukan dengan prinsip sewa (Ijarah). Transaksi ijarah dilandasi adanya pemindahan manfaat. Jadi pada dasarnya prinsip ijarah sama dengan prinsip jual beli, namun perbedaannya terletak pada obyek transaksinya. Bila pada jual beli obyek transaksinya adalah barang, maka pada ijarah obyek transaksinya jasa.

3) Transaksi pembiayaan yang ditujukan untuk usaha kerjasama yang ditujukan guna mendapatkan sekaligus barang dan jasa, dengan prinsip bagi hasil. Prinsip bagi hasil untuk produk pembiayaan di bank syariah dioperasionalkan dengan pola-pola musyarakah dan

mudharabah

c. Jasa Layanan Perbankan, yang dioperasionalkan dengan pola hiwalah,

rahn, al-qardh, wakalah, dan kafalah.

4. Perbedaan Bank Syariah dengan Bank Konvensional

Bank konvensional dan bank syariah dalam beberapa hal memiliki persamaan, terutama dalam sisi teknis penerimaan uang, mekanisme transfer, teknologi komputer yang digunakan, persyaratan umum pembiayaan, dan lain sebagainya. Perbedaan antara bank konvensional dan bank syariah menyangkut aspek legal, struktur organisasi, usaha yang dibiayai, dan lingkungan kerja.

a. Akad dan Aspek Legalitas Akad yang dilakukan dalam bank syariah memiliki konsekuensi duniawi dan ukhrawi karena akad yang dilakukan berdasarkan hukum Islam. Nasabah seringkali berani melanggar kesepakatan/perjanjian yang telah dilakukan bila hukum itu hanya

berdasarkan hukum positif belaka, tapi tidak demikian bila perjanjian tersebut memiliki pertanggungjawaban hingga yaumil qiyamah nanti. Setiap akad dalam perbankan syariah, baik dalam hal barang, pelaku transaksi, maupun ketentuan lainnya harus memenuhi ketentuan akad. b. Lembaga Penyelesai Sengketa Penyelesaian perbedaan atau perselisihan

antara bank dan nasabah pada perbankan syariah berbeda dengan perbankan konvensional. Kedua belah pihak pada perbankan syariah tidak menyelesaikannya di peradilan negeri, tetapi menyelesaikannya sesuai tata cara dan hukum materi syariah. Lembaga yang mengatur hukum materi dan atau berdasarkan prinsip syariah di Indonesia dikenal dengan nama Badan Arbitrase Muamalah Indonesia atau BAMUI yang didirikan secara bersama oleh Kejaksaan Agung Republik Indonesia dan Majelis Ulama Indonesia.

c. Struktur Organisasi Bank syariah dapat memiliki struktur yang sama dengan bank konvensional, misalnya dalam hal komisaris dan direksi, tetapi unsur yang amat membedakan antara bank syariah dan bank konvensional adalah keharusan adanya Dewan Pengawas Syariah yang berfungsi mengawasi operasional bank dan produk-produknya agar sesuai dengan garis-garis syariah. Dewan Pengawas Syariah biasanya diletakkan pada posisi setingkat Dewan Komisaris pada setiap bank. Hal ini untuk menjamin efektivitas dari setiap opini yang diberikan oleh Dewan Pengawas Syariah. Karena itu biasanya penetapan anggota Dewan Pengawas Syariah dilakukan oleh Rapat Umum Pemegang

Saham, setelah para anggota Dewan Pengawas Syariah itu mendapat rekomendasi dari Dewan Syariah Nasional.

d. Bisnis dan Usaha yang Dibiayai Bisnis dan usaha yang dilaksanakan bank syariah, tidak terlepas dari kriteria syariah. Hal tersebut menyebabkan bank syariah tidak akan mungkin membiayai usaha yang mengandung unsur-unsur yang diharamkan. Terdapat sejumlah batasan dalam hal pembiayaan. Tidak semua proyek atau objek pembiayaan dapat didanai melalui dana bank syariah, namun harus sesuai dengan kaidah-kaidah syariah.

e. Lingkungan dan Budaya Kerja Sebuah bank syariah selayaknya memiliki lingkungan kerja yang sesuai dengan syariah. Dalam hal etika, misalnya sifat amanah dan shiddiq, harus melandasi setiap karyawan sehingga tercermin integritas eksekutif muslim yang baik, selain itu karyawan bank syariah harus profesional (fathanah), dan mampu melakukan tugas secara team-work dimana informasi merata diseluruh fungsional organisasi (tabligh). Dalam hal reward dan punishment, diperlukan prinsip keadilan yang sesuai dengan syariah.

Berdasarkan prinsip utama itu, maka secara operasional, terdapat perbedaan perbedaan yang substantif antara perbankan syariah dengan perbankan konvensional (lihat Tabel 2.1).

Tabel 2.1

Perbedaan Bank Syariah dan Bank Konvensional

Bank Syariah Bank Konvensional

a. Berdasarkan prinsip investasi bagi hasil

b. Menggunakan prinsip jual-beli Hubungan dengan nasabah dalam bentuk hubungan kemitraan

c. Melakukan investasi-investasi yang halal saja

d. Setiap produk dan jasa yang diberikan sesuai dengan fatwa Dewan Syariah.

e. Dilarangnya gharar dan maisir Menciptakan keserasian diantara keduanya.

f. Tidak memberikan dana secara tunai tetapi memberikan barang yang dibutuhkan (finance the goods and services)

g. Bagi hasil menyeimbangkan sisi pasiva dan aktiva.

a. Berdasarkan tujuan membungakan uang Menggunakan prinsip pinjam-meminjam uang.

b. Hubungan dengan nasabah dalam bentuk hubungan kreditur-debitur

c. Investasi yang halal maupun yang haram

d. Tidak mengenal Dewan sejenis itu.

e. Terkadang terlibat dalam speculative FOREX dealing f. Berkontribusi dalam terjadinya

kesenjangan antara sektor riel dengan sektor moneter.

g. Memberikan peluang yang sangat besar untuk sight streaming (penyalah gunaan dana pinjaman) Rentan terhadap negative spread

Sumber : Muhammad Syafii Antonio (2001), Bank Syariah : Dari Teori ke Praktek (Gema Insani Press bekerja sama dengan Yayasan Tazkia Cendekia).

Salah satu perbedaan antara bank syariah dan bank konvensional adalah perbedaan antara bunga dan bagi hasil. Islam mengharamkan bunga dan menghalalkan bagi hasil. Keduanya memberikan keuntungan, tetapi memiliki perbedaan mendasar sebagai akibat adanya perbedaan antara investasi dan pembungaan uang (lihat tabel 2.2). Dalam investasi, usaha yang dilakukan mengandung risiko, dan karenanya mengandung unsur ketidakpastian. Sebaliknya, pembungaan uang adalah aktivitas yang tidak memiliki risiko karena

adanya persentase suku bunga tertentu yang ditetapkan berdasarkan besarnya modal

Tabel 2.2

Perbedaan Bunga dan Bagi Hasil

Bunga Bagi Hasil

a. Penentuan bunga dibuat pada waktu akad dengan asumsi harus selalu untung.

b. Besarnya bunga adalah suatu persen-tase tertentu terhadap besarnya uang yang dipinjamkan.

c. Besarnya bunga tetap seperti yang dijanjikan tanpa mempertimbang-kan apakah proyek/usaha yang dijalankan oleh nasabah / mudharib untung atau rugi.

d. Eksistensi bunga diragukan (kalau tidak dikecam) oleh semua agama termasuk Islam.

a. Penentuan besarnya nisbah bagi hasil dibuat pada waktu akad dengan berpedoman pada kemungkinan untung-rugi.

b. Besarnya bagi hasil adalah berdasarkan nisbah terhadap besar-nya keuntungan yang diperoleh. Besarnya bagi hasil tergantung pada keuntungan proyek/usaha yang dijalankan.

c. Bila usaha merugi maka kerugian akan ditanggung oleh pemilik dana, kecuali kerugian karena kelalaian, salah urus, atau pelanggaran oleh mudharib.

d. Tidak ada yang meragukan keabsah-an bagi-hasil.

Sumber : Muhammad Syafii Antonio (2001), Bank Syariah : Dari Teori ke Praktek (Gema Insani Press bekerja sama dengan Yayasan Tazkia Cendekia).

5. Kinerja Keuangan

Kinerja keuangan adalah gambaran tentang setiap hasil ekonomi yang mampu diraih oleh perusahaan perbankan pada saat periode tertentu melalui aktivitas aktivitas perusahaan untuk menghasilkan keuntungan secara efesien dan efektif, yang dapat diukur perkembangannya dengan mengadakan analisis terhadap terhadap data-data keuangan yang tercermin dalam laporan keuangan (sutriayani, 2008). Informasi kinerja perusahaan terutama profitabilitas diperlukan untuk menilai perubahan potensi sumber daya ekonomi yang mungkin dikendalikan

dimasa depan. Informasi fluktuasi kinerja bermanfaat untuk memprediksi kapasitas perusahaan dalam menghasilkan arus kas dari sumber daya yang ada, disamping itu informasi tersebut juga berguna dalam perumusan pertimbangan tentang efektifitas perusahaan dalam memanfaatkan tambahan sumber daya.18 Kinerja keuangan berguna untuk menilai kondisi keuangan bank. Kondisi keuangan bank dapat dicerminkan dari tingkat likuiditas, solvabilitas, dan rentabilitas bank yang bersangkutan (Angraini, 2006). Ukuran kinerja keuangan bank tersebut dapat dijelaskan sebagai berikut :

a. Likuiditas

Likuiditas merupakan kemampuan perusahaan untuk membayar hutang-hutang jangka pendek maksimal satu tahun dengan sejumlah aktiva lancar yang dimiliki (Abdullah, 2002:40), Likuiditas sebagai rasio yang menunjukkan kemampuan perusahaan memenuhi kewajiban finansial jangka pendek tepat pada waktunya ( Sartono, 2000:21). Kemampuan perusahaan untuk membayar hutang jangka pendek penting diketahui karena berkaitan dengan kemampuannya membayar hutang jangka panjang. Perusahaan yang tidak mampu membayar hutang jangka pendek pada umumnya juga tidak mampu membayar hutang jangka panjang. Meskipun perusahaan mampu memperoleh laba, namun apabila tidak mampu membayar hutang jangka pendeknya akan mengalami kebangkrutan. Kemampuan perusahaan membayar hutang jangka pendek dapat diketahui dengan memahami sifat dari masing-masing unsur aktiva lancar. Hal ini disebabkan hutang jangka pendek perusahaan akan dibayar dengan aktiva lancarnya (Munawir, 2000:227) .

Ada tiga rasio yang dapat digunakan untuk memperkirakan kemampuan perusahaan perbankan memenuhi kebutuhan jangka pendeknya, yaitu quick

ratio, banking ratio dan loan to assets ratio. Ketiga ratio tersebut dapat

dijelaskan sebagai berikut (Muljono, 1992: 92). 1) Quick Ratio

Quick Ratio merupakan kemampuan bank mengembangkan dana

nasabah dengan menggunakan aktiva lancarnya. Rasio ini diperoleh dengan cara membagi kas dengan total deposito yang terus disimpan pada bank bersangkutan. Rasio ini dapat diformulasikan sebagai berikut :

Quick Ratio =

2) Banking Ratio

Banking ratio merupakan kemampuan bank membayar kembali

kewajiban kepada nasabah yang telah menanamkan dananya. Rasio ini diperoleh dengan cara membagi pinjaman modal dari pihak lain dengan simpanan-simpanan atau deposito. Formulasi dari rasio ini adalah :

3) Loan to Assets Ratio

Loan to assets ratio merupakan kemampuan bank memenuhi

permintaan debitur dengan aset yang tersedia. Rasio ini diperoleh dengan cara membagi kredit dengan jumlah aset yang dimiliki bank. Rasio ini dapat diformulasikan sebagai berikut :

Loan to Asset Ratio =

b. Solvabilitas

Solvabilitas merupakan kemampuan perusahaan untuk memenuhi kewajiban baik jangka pendek maupun jangka panjang (Martono, 2002:83). Perusahaan dikatakan solvabel apabila memiliki aktiva yang cukup untuk membayar hutang jangka panjang. Sementara perusahaan yang tidak memiliki aktiva yang cukup untuk membayar hutang jangka panjang disebut sebagai perusahaan yang unsolvable. Solvabilitas perusahaan berhubungan dengan laba yang dilaporkan sebagai hasil dari proses akuntansi dasar waktu (accruals accounting basis). Meskipun laba yang dilaporkan tidak sama dengan kas yang tersedia untuk jangka pendek, namun biaya dan pendapatan merupakan transaksi yang bermuara pada kas. Oleh sebab itu, laba merupakan faktor penting dalam untuk menentukan kemampuan membayar kewajiban jangka panjang.

Kemampuan perusahaan perbankan membayar hutang jangka panjang dapat diukur dengan rasio capital adequate ratio (CAR), primary ratio

(equity to assets ratio) dan capital ratio (equity to loan ratio).mRasio-rasio tersebut dapat dijelaskan sebagai berikut :

1) Capital Adequate Ratio (CAR)

Capital adequate ratio (CAR) merupakan rasio untuk mengukur

kemampuan modal menutupi kemungkinan terjadinya kegagalan dalam perkreditan dan perdagangan surat berharga. Rasio ini diperoleh dengan cara membagi modal sendiri yang telah dikurangi dengan aktiva tetap dengan total kredit yang ditambah dengan surat berharga.

CAR =

2) Primary Ratio (Equity to Assets Ratio)

Primary ratio merupakan rasio untuk mengukur kemampuan modal

sendiri/permodalan pada suatu bank untuk menutup penurunan asetnya akibat berbagai kerugian yang tidak dapat dihindarkan. Rasio ini berbeda dengan CAR. Perbedaan kedua rasio tersebut terdapat pada adanya kepastian kerugian yang dialami oleh bank. Rasio ini diperoleh dengan membagi modal sendiri dengan total aset bank yang dapat diformulasikan sebagai berikut :

Prima Ratio =

3) Capital Ratio (Equity to Loan Ratio)

Rasio ini diperoleh dengan membandingkan modal sendiri dengan total kredit atau pinjaman-pinjaman nasabah dan pembiayaan yang dilakukan oleh bank. Rasio ini dapat diformulasikan sebagai berikut :

Capital Ratio =

c. Rentabilitas

Rentabilitas merupakan kemampuan perusahaan menghasilkan keuntungan atau laba. Kinerja perusahaan dalam menghasilkan laba merupakan informasi penting bagi berbagai pihak (Abdullah, 2002:40) laba perusahaan memberikan gambaran mengenai kompensasi yang dapat diperoleh karyawan (Hanafi, 2003:2008). Kemampuan perusahaan menghasilkan laba mengindikasikan bahwa terdapat aliran kas masuk (Muljono, 1992: 45). Rasio yang umum digunakan untuk menganalisis rentabilitas perusahaan perbankan adalah return on Asset (ROA), return on

equity (ROE) dan gross profit margin (GPM). Ketiga rasio tersebut dapat

dijelaskan sebagai berikut: 1) Return on asset (ROA)

Return on asset merupakan rasio untuk mengukur kemampuan bank memperoleh laba atas pemanfaatan aset yang dimiliki. Rasio ini diperoleh dengan cara membagi laba tahun berjalan dengan total asset yang dimiliki. Rasio ini diformulasikan sebagai berikut :

ROA =

2) Return on equity (ROE)

Return on equity merupakan rasio untuk mengukur kemampuan bank

memperoleh laba dan efesiensi secara keseluruhan operasional melalui penggunaan modal sendiri. Rasio ini diperoleh dengan cara membagi laba tahun berjalan dengan total modal. Semakin tinggi ROE maka semakin tinggi pula laba yang diperoleh perusahaan sehingga rentabilitas bank semakin baik. Rasio ini diformulasikan sebagai berikut :

ROE =

3) Gross profit margin (GPM)

Gross profit margin merupakan rasio untuk mengukur kemampuan

bank menghasilkan laba dari operasional usahanya yang murni. Rasio ini diperoleh dengan cara membandingkan hasil pengurangan pendapatan operasi dan biaya operasi dengan biaya operasi. Formulasi dari rasio ini adalah :

B. Tinjauan Penelitian Terdahulu

Penelitian terdahulu yang dapat mendukung penelitian ini adalah Rindawati (2007) dengan judul “ Analisis Perbandingan Kinerja Keuangan Perbankan Syariah Dengan Perbankan Konvensional”, Rahmawati (2008) dengan judul “Analisis Komparasi Kinerja Keuangan Antara PT. Bank Rakyat Indonesia dan Bank Syariah Mandiri Periode 1999-2001” dan Hodijah (2007) dengan judul “ Analisis Perbandingan Kinerja Keuangan Bank Melalui Pendekatan Likuiditas, Solvabilitas an Rentabilitas Pada Bank Muamalat Indonesia, Bank Syariah Mandiri dan bank Mega Syariah Indonesia”. Tinjauan penelitian terdahulu pada table. 2 sebagai berikut.

Tabel. 2.3

Tinjuan Penelitian Terdahulu Nama peneliti (Tahun) Variabel Hasil Rindawati (2007) CAR, NPL, ROA, ROE, BOPO dan LDR

rata-rata rasio keuangan perbankan syariah (NPL dan LDR) lebih baik secara signifikan dibandingkan dengan perbankan konvensional, sedangkan pada rasio-rasio yang lain perbankan syariah lebih rendah kualitasnya. Akan tetapi bila dilihat secara keseluruhan perbankan syariah menunjukkan kinerja lebih baik dibandingkan perbankan konvensional. Rahmawati (2008) likuiditas, solvabilitas, rentabilitas, dan efisiensi.

Kinerja keuangan PT. Bank Syari’ah Mandiri ditinjau dari rasio likuiditas, solvabilitas, rentabilitas, dan efisiensi pada tahun 1999 tergolong sebagai bank umum yang kurang likuid, solvabel, kurang profitabel, dan kurang efisien. Sementara kinerja keuangan PT. Bank Syari’ah Mandiri ditinjau dari rasio

tergolong sebagai bank umum yang kurang likuid, tetapi cukup solvabel, profitabel, dan efisien. Sedangkan Kinerja keuangan PT. Bank Rakyat Indonesia ditinjau dari rasio likuiditas, solvabilitas, rentabilitas, dan efisiensi pada tahun1999 tergolong sebagai bank umum likuid,

unsolvable, kurang profitabel dan kurang

efisien. Sementara kinerja keuangan PT. Bank Rakyat Indonesia ditinjaudari rasio likuiditas, solvabilitas, rentabilitas, dan efisiensi pada tahun 2000

tergolong sebagai bank umum likuid, kurang solvabel dan profitabel, tetapi cukup efisien. Sedangkan pada tahun 2001, kinerja keuangan PT. Bank Rakyat Indonesia

ditinjau dari rasio likuiditas, solvabilitas, rentabilitas, dan efisiensi tergolong

sebagai bank umum likuid, unsolvable, profitabel, dan efisien.

Kata kunci : Rasio keuangan, PT. Bank Syari’ah Mandiri, PT. Bank Rakyat

.Indonesia. Hodijah (2007) likuiditas, solvabilitas dan rentabilitas

rasio likuiditas, solvabilitas dan rentabilitas pada ketiga bank syariah tersebut tidak menunjukkan adanya perbedaan

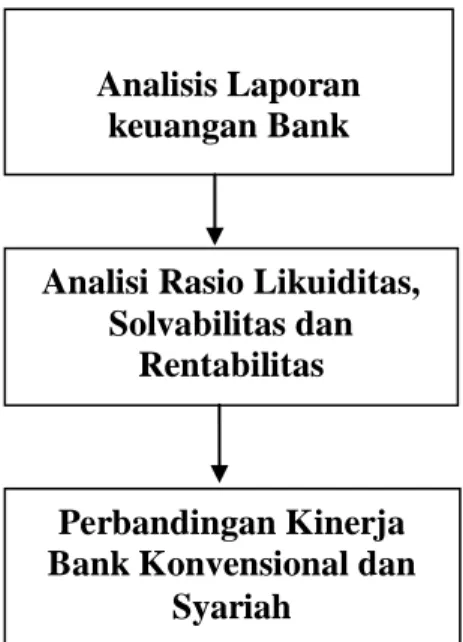

C. Kerangka Konseptual

Kerangka konseptual merupakan sintesis atau ekstrapolasi dari tinjauan teori yang mencerminkan keterkaitan antara variabel yang diteliti dan merupakan tuntunan untuk memecahkan masalah penelitian serta merumuskan hipotesis

(Jurusan Akuntansi, 2004: 13). Kerangka konseptual dalam penelitian ini dapat digambarkan pada gambar 2.1 sebagai berikut:

Gambar 2.1 Kerangka Konseptual BAB III METODE PENELITIAN A. Desain Penelitian Analisis Laporan keuangan Bank

Analisi Rasio Likuiditas, Solvabilitas dan

Rentabilitas

Perbandingan Kinerja Bank Konvensional dan