P-ISSN : 2088-9372 E-ISSN : 2527-8991 Jurnal Manajemen dan Organisasi (JMO), Vol. 10 No. 1, April 2019, Hal. 48-62

48

Pengukuran Efisiensi Serta Analisis Faktor Internal dan Eksternal Bank yang

Memengaruhinya

Measurement of Efficiency and Analysis of Bank Internal and External Factors that

Affect It

Aron Marsondang1*, Budi Purwanto2, Heti Mulyati2

1Departemen Manajemen, Fakultas Ekonomi dan Manajemen, IPB Kampus Dramaga Bogor 16680 2Sekolah Pascasarjana Institut Pertanian Bogor, Kampus IPB Dramaga, Bogor 16680

ABSTRACT

Efficiency for the banking industry as a whole is the most important aspect considered to realize healthy and sustainable financial performance. Therefore, to realize a healthy and sustainable financial performance, the government intervenes in the banking business to divide or categorize banks based on core capital. This study will measure the efficiency level of conventional commercial banks with input variables that are thought to affect the output variable using non-parametric methods with the Data Envelopment Analysis (DEA) model. Bank size (SIZE), Capital Adequacy Ratio (CAR), and Loan to Deposit Ratio (LDR) proved to have a significant positive effect on the efficiency of banks listed on the Indonesia Stock Exchange for the period 2013-2017. Meanwhile, non-performing loan (NPL) proved to have a significant negative effect on the efficiency of banks listed on the Indonesia Stock Exchange for the period 2013-2017. External factors such as the rupiah exchange rate (KURS), Bank Indonesia interest rates (SBI), and gross domestic product (GDP) have proven to have no significant positive effect on the efficiency of banks listed on the Indonesian Stock Exchange in the period 2013-2017.

Keywords: Bank size, Capital Adequacy Ratio (CAR), Non-Performing Loan (NPL), Loan to Deposit Ratio (LDR), Rupiah exchange rate (KURS), Bank Indonesia interest rate (SBI), Gross Domestic Gross (GDP), efficiency level banking.

ABSTRAK

Efisiensi bagi industri perbankan secara keseluruhan adalah aspek terpenting yang dipertimbangkan untuk mewujudkan kinerja keuangan yang sehat dan berkelanjutan. Oleh sebab itu, untuk mewujudkan kinerja keuangan yang sehat dan berkelanjutan, pemerintah melakukan intervensi dalam bisnis perbankan untuk membagi atau mengategorikan bank berdasarkan modal inti. Penelitian ini akan mengukur tingkat efisiensi bank umum konvensional dengan variabel input yang diduga mempengaruhi variabel output dengan menggunakan metode non-parametric dengan model Data Envelopment Analysis (DEA). Ukuran bank (SIZE), Capital Adequacy Ratio (CAR), dan Loan to Deposit Ratio (LDR) terbukti memiliki pengaruh positif yang signifikan terhadap efisiensi bank yang terdaftar di Bursa Efek Indonesia untuk periode 2013-2017. Sementara itu, Non Performing Loan (NPL) terbukti memiliki pengaruh negatif yang signifikan terhadap efisiensi bank yang terdaftar di Bursa Efek Indonesia untuk periode 2013-2017. Faktor-faktor eksternal seperti nilai tukar rupiah (KURS), suku bunga Bank Indonesia (SBI), dan produk domestik bruto (PDB) terbukti tidak memiliki pengaruh positif yang signifikan terhadap efisiensi bank yang terdaftar di Bursa Efek Indonesia pada periode 2013 -2017.

Kata Kunci: Ukuran bank, Capital Adequacy Ratio (CAR), Non-Performing Loan (NPL), Loan to Deposit Ratio

(LDR), nilai tukar rupiah (KURS), suku bunga Bank Indonesia (SBI), Gross Domestic Bruto (GDP), tingkat efisiensi perbankan.

*Corresponding author

Jurnal Manajemen dan Organisasi (JMO), Vol. 10 No. 1, April 2019, Hal. 48-62 PENDAHULUAN

Sektor perbankan merupakan lembaga yang berperan penting sebagai penggerak perekonomian nasional. Bank sebagai agen pembangunan diharapkan mampu memelihara kestabilan moneter. Salah satunya dilakukan dengan mengatur perputaran uang di masyarakat melalui peranan bank sebagai perantara keuangan (financial intermediary). Lebih lanjut, sebagai intermediasi keuangan, bank memiliki peranan sebagai mata rantai dalam melakukan bisnis yang berkaitan dengan penyediaan atau pendanaan dan modal kerja bagi unit bisnis dalam melaksanakan fungsi produksi.

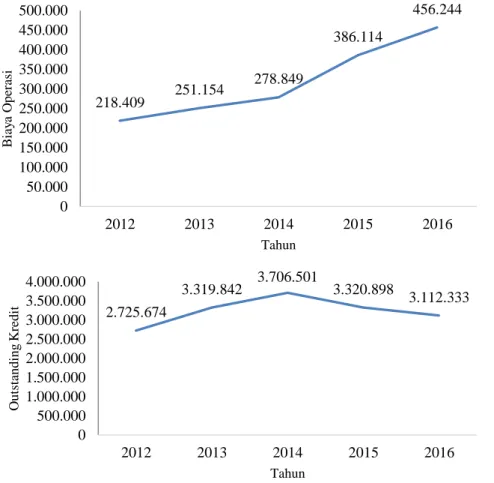

Di Indonesia, perbankan mempunyai pangsa pasar sebesar 80 persen (Sutanto, 2015). Dari keseluruhan sistem keuangan yang ada, kurang lebih 90 persen dari jumlah aset dan total pembiayaaan dikuasai oleh Bank Umum (Bank Indonesia, 2016). Namun demikian, berdasarkan data dari statistik perbankan yang dipublikasikan oleh Otoritas Jasa Keuangan (OJK) diketahui bahwa setiap tahunnya biaya operasional perbankan umum mengalami peningkatan seperti terlihat pada gambar di bawah ini.

Gambar 1. Trend nilai biaya operasional dan outstanding kredit perbankan umum periode 2012-2016 (Dalam Miliar Rupiah)

Sumber: Otoritas Jasa Keuangan (2019)

Mengacu pada data diatas, dapat diketahui bahwa hampir setiap tahunnya perbankan mengalami peningkatan biaya operasional. Pada tahun 2012, nilai biaya operasional perbankan umum sebesar 218.409 miliar rupiah dan terus mengalami peningkatan. Berdasarkan data dari OJK tersebut, peningkatan tertinggi biaya operasional perbankan terjadi pada tahun 2016 yang mencapai 456.244 miliar rupiah atau meningkat sebesar 108,9 persen dibandingkan dengan empat tahun sebelumnya. Dengan kata lain, trend biaya operasional perbankan di Indonesia yang memiliki pangsa pasar sebesar 80 persen dalam melaksanakan operasionalnya masih dihadapkan dengan masalah tingginya biaya operasional. Kondisi tersebut juga menunjukkan

2.725.674 3.319.842 3.706.501 3.320.898 3.112.333 0 500.000 1.000.000 1.500.000 2.000.000 2.500.000 3.000.000 3.500.000 4.000.000 2012 2013 2014 2015 2016 O ut st andi ng K re di t Tahun 218.409 251.154 278.849 386.114 456.244 0 50.000 100.000 150.000 200.000 250.000 300.000 350.000 400.000 450.000 500.000 2012 2013 2014 2015 2016 B ia ya O pe ra si Tahun

50 Jurnal Manajemen dan Organisasi (JMO), Vol. 10 No. 1, April 2019, Hal. 48-62

adanya gap dan atau arah berlawanan dengan outstanding kredit selama periode 2012 sampai dengan 2016. Pada tahun 2015, biaya operasional mengalami peningkatan yang cukup signifikan dibandingkan dengan tahun 2014, sedangkan pada tahun yang sama yaitu tahun 2015 outstanding kredit mengalami penurunan mencapai 10,40 persen dibandingkan tahun 2014. Adanya gap antara biaya operasional yang dikeluarkan perbankan dengan outstanding kredit menjadikan hal tersebut perhatian penting untuk diketahui penyebabnya. Oleh karena itu, analisis mengenai efisiensi pada perusahaan sektor perbankan perlu dilakukan guna mencari tahu faktor-faktor apa saja yang dapat mempengaruhi tingkat efisiensi perbankan tersebut. Lebih lanjut, pentingnya pengukuran efisiensi adalah untuk memungkinkan para manajer untuk melakukan tolok ukur kinerja bank dan mendefinisikan bidang-bidang inefisiensi untuk perbaikan dimasa depan (Mostafa dalam Othman et al., 2016).

Terkait dengan urgensi analisis efisiensi pada sektor perbankan, mengacu pada Muljawan et al. (2014), dinyatakan bahwa daya saing perbankan dapat tercermin dari tingkat efisiensi operasional. Oleh sebab itu, penting untuk diketahui faktor-faktor yang dapat mempengaruhi tingkat efisiensi pada perusahaan sektor perbankan. Lebih lanjut, efisiensi juga sering dijadikan sebagai salah satu alat utama dalam mengukur kinerja perusahaan (Andhyka et al., 2017). Hal tersebut juga terjadi pada perusahaan perbankan. Lebih dari itu, pada industri perbankan, efisiensi tidak hanya digunakan dalam melihat kinerja operasional dan manajemen, melainkan efisiensi berperan penting dalam melihat kemungkinan suatu perusahaan perbankan mengalami kebangkrutan. Hal ini sesuai denganyang dinyatakan oleh Berger et al. (1993) bahwa rendahnya tingkat efisiensi merupakan salah satu indikasi akan terjadinya kebangkrutan suatu bank. Oleh sebab itu, mengetahui tingkat efisiensi suatu bank menjadi penting.

Efisiensi merupakan indikator penting dalam mengukur kinerja keseluruhan dari aktivitas suatu perusahaan. Menurut Haynes (1999), efisiensi diartikansebagai bagaimana suatu perusahaan dapat berproduksi dengan biaya serendah mungkin untuk menghasilkan output secara optimal. Perusahaan dikatakan efisien apabila dengan jumlah input tertentu dapat menghasilkan jumlah output lebih banyak atau pada jumlah output tertentu bisa menggunakan input lebih sedikit. Pada dasarnya, efisiensi diartikan sebagai sebagai rasio output terhadap input; dan lebih banyak output per unit input menunjukkan efisiensi yang lebih besar sementara output maksimum per unit input mencerminkan efisiensi optimal (Othman et al., 2016). Pengukuran efisiensi menentukan bagaimana perusahaan dapat memaksimalkan output dan laba dan pada saat yang sama meminimalkan biayanya. Konsep pengukuran efisiensi menurut Sherman dan Zhu (2006) dalam Othman et al. (2016) menyatakan bahwa efisiensi suatu perusahaan terdiri atas empat jenis yaitu: pertama, technical efficiency (TE) yang merupakan efisiensi global dalam mengukur kemampuan bank untuk menghasilkan output aktual dengan input lebih sedikit, atau lebih sedikit sumber daya yang digunakan menunjukkan efisiensi yang lebih tinggi. Kedua, scale efficiency (SE) mengacu pada tingkat volume aktivitas optimal dimana inefisiensi dapat timbul jika barang atau jasa diproduksi diatas atau dibawah tingkat optimal yang menghasilkan tambahan biaya tetap. Ketiga, price efficiency (PE) dimana bank dapat meningkatkan efisiensinya jika dapat membeli input (sumber daya manusia dan material) dengan harga lebih murah tanpa mengorbankan kualitas. Keempat, allocative efficiency (AE) mengukur campuran optimal dari beberapa input untuk menghasilkan produk atau layanan, seperti bank memasukkan automatic teller machines (ATM) dan internet banking untuk pertukaran tenaga kerja modal untuk meningkatkan efisiensi. Dengan demikian, dapat dipahami bahwa suatu proses produksi dikatakan efisien apabila pada penggunaan input sejumlah tertentu dapat dihasilkan output yang maksimal, atau untuk menghasilkan output sejumlah tertentu digunakan input yang paling minimal.

Salah satu analisis mengenai efisiensi yang digunakan oleh para peneliti terdahulu adalah Data Envelopment Analysis (DEA) (Endri dan Abidin, 2009; Wijayanto dan Sutarno, 2010; Kumar dan Charles, 2012; & Gardener et al., 2013). Data Envelopment Analysis (DEA) merupakan metode non-parametik yang menghasilkan production frontier untuk mengidentifikasi unit yang digunakan sebagai referensi yang dapat membantu untuk mencari penyebab dan jalan keluar dari ketidakefisienan. Dengan analisis efisiensi perbankan

Jurnal Manajemen dan Organisasi (JMO), Vol. 10 No. 1, April 2019, Hal. 48-62

berdasarkan model DEA, dapat diketahui input dan atau output yang menyebabkan bank menjadi tidak efisien. Karakter pengukuran efisiensi dengan metode DEA memiliki konsep yang berbeda dengan efisiensi pada umumnya yaitu efisiensi yang diukur adalah bersifat teknis, bukan ekonomis, artinya bahwa analisis DEA hanya memperhitungkan nilai absolut dari satu variabel. Model DEA memiliki dua pendekatan yang terdiri dari pendekatan orientasi input (input oriented) dan pendekatan orientasi output (output oriented) (Charnes et al., 1978). Selanjutnya menurut Hadad et al. (2003), pendekatan yang digunakan dalam mendefinisikan hubungan input output dalam tingkah laku perbankan pada metode parametrik maupun non-parametrik adalah pendekatan produksi (the production approach), pendekatan intermediasi (the intermediation approach); dan pendekatan aset (the asset approach). Pemilihan input dan output yang tepat dalam penerapan analisis DEA merupakan langkah yang krusial. Hal ini mengingat bahwa terdapat pendekatan yang berbeda-beda dalam analisis DEA. Pendekatan yang berbeda-beda dalam analisis DEA menyebabkan bahwa variabel input output analisis DEA juga beragam. Pada penelitian ini akan digunakan pendekatan intermediasi karena mempertimbangkan fungsi vital bank sebagai lembaga intemediaris yang menghimpun dana dari surplus unit dan menyalurkannya kepada defisit unit. Berger dan Mester (1997) menyatakan bahwa pendekatan intermediasi merupakan pendekatan yang lebih tepat untuk mengevaluasi kinerja lembaga keuangan secara umum karena karakteristik lembaga keuangan sebagai financial intermediation. Hal ini pun sejalan dengan beberapa penelitian seperti pada penelitian Avkira (1999), Erwinta dan Wilson (2004) yang menghitung efisiensi operasional dengan menggunakan pendekatan intermediaris dalam menentukan variabel output oriented.

Besarnya tingkat efisiensi pada perusahaan perbankan akan sangat bergantung pada berbagai faktor, baik yang bersifat mikro maupun makro (Berger & Mester, 1997; Muljawan et al., 2014). Faktor-faktor tersebut di antaranya adalah suku bunga, pertumbuhan ekonomi, volatilitas pasar, tingkat harga tenaga kerja, biaya energi, dan faktor-faktor lainnya. Lebih lanjut, di antara faktor-faktor penentu efisiensi tersebut, tingkat suku bunga dana di pasar merupakan salah satu faktor yang sangat menentukan tingkat efisiensi operasional bank karena menentukan besarnya cost of fund bank (Muljawan et al., 2014). Selain itu, tingkat persaingan supply kredit yang menentukan pola pembentukan pasar kredit juga berpengaruh terhadap efisiensi operasional perbankan. Dalam suatu pasar yang mengalami supply rigidity, supply kredit akan cenderung didominasi oleh beberapa bank, sehingga lembaga perbankan akan dapat memaksimalkan keuntungan jangka pendek. Namun, secara jangka panjang bank-bank tersebut akan kehilangan daya kompetitifnya untuk bersaing secara efisien. Dampak lebih luasnya adalah masyarakat selaku pengguna dana akan mengalami kesulitan untuk mendapatkan sumber dana yang murah untuk menjalankan usahanya dan pada akhirnya juga akan menentukan daya saing industri dalam negeri.

Pengukuran efisiensi perbankan yang menjadi fokus penelitian ini adalah technical efficiency (efisiensi teknikal). Efisiensi teknikal pada dasarnya menyatakan hubungan antara input dengan output dalam suatu proses produksi (Berger, 1997). Selain itu sangat penting mengetahui faktor-faktor yang secara langsung dapat mempengaruhi tingkat efisiensi bank untuk melihat faktor determinasi mana yang membuat kinerja bank tidak efisien. Penelitian yang dilakukan Anwar et al. (2012) menjelaskan faktor-faktor yang memengaruhi efisiensi operasional bank di Indonesia di antaranya adalah total aset sebagai proksi dari ukuran bank, Return on Asset (ROA) sebagai proksi dari keuntungan bank, Capital Adequacy Ratio (CAR) dan Loan to Deposit Ratio (LDR) sebagai proksi dari likuiditas bank, Non Performing Loan (NPL) sebagai proksi dari risiko kredit bank, pertumbuhan GDP riil, IHSG (Indeks Harga Saham Gabungan), dan nilai tukar rupiah terhadap dolar. Sedangkan pada penelitian Subandi (2014), dilakukan analisis faktor-faktor yang memengaruhi efisiensi operasional bank di Indonesia yang di antaranya adalah total aset, tipe bank (status bank), rasio CAR, rasio LDR, rasio NPL, pengeluaran operasional (operating expense), dan Net Interest Margin (NIM). Penelitian yang dilakukan oleh Herlina (2006) menunjukkan bahwa ukuran perusahaan memiliki hubungan positif dengan tingkat efisiensi bank.

52 Jurnal Manajemen dan Organisasi (JMO), Vol. 10 No. 1, April 2019, Hal. 48-62

Efisiensi bagi industri perbankan secara keseluruhan merupakan aspek yang paling penting diperhatikan untuk mewujudkan suatu kinerja keuangan yang sehat dan berkelanjutan (sustainable). Oleh sebab itu, untuk mewujudkan suatu kinerja keuangan yang sehat dan berkelanjutan (sustainable) pemerintah mengintervensi usaha perbankan melakukan pembagian atau kategorisasi bank berdasarkan modal inti. Hal tersebut mulai diterapkan oleh Bank Indonesia pada tahun 2012 yang tertuang dalam Peraturan Bank Indonesia Nomor 14/26/PBI/2012 tentang Kegiatan Usaha dan Jaringan Kantor berdasarkan Modal Inti Bank yang kemudian diperbaharui menjadi Peraturan Otoritas Jasa Keuangan No. 6/POJK.3/2016. Peraturan tersebut membagi bank umum berdasarkan modal inti yang dimilikinya dan disebut dengan BUKU (Bank Umum berdasarkan Kegiatan Usaha). Untuk bank dengan modal inti dibawah Rp 1 Triliun, bank masuk dalam kategori BUKU I. Sedangkan untuk bank dengan modal inti mulai dari Rp 1 triliun hingga di bawah Rp 5 triliun, masuk dalam kategori BUKU II. Bank dengan modal inti antara Rp 5 triliun hingga di bawah Rp 30 triliun, dikategorikan sebagai bank BUKU III. Bank dengan modal inti di mulai dari Rp 30 triliun hingga diatasnya masuk dalam kategori bank BUKU IV (Bank Indonesia, 2012).

Merujuk pada kondisi tersebut, penelitian ini hanya melakukan kategori bank BUKU III dan BUKU IV dimana dalam penelitian yang dilakukan oleh Nisa et al. (2018) ditekankan bahwa bank dengan modal inti yang lebih tinggi beroperasi lebih efisien daripada bank dengan modal inti rendah. Dengan demikian, diharapkan bank dengan BUKU tinggi memiliki nilai efisiensi yang juga tinggi. Kemudian, sejalan dengan beberapa penelitian terdahulu, maka penelitian ini akan menganalisa pengaruh faktor-faktor internal dan eksternal bank yang diduga dominan berpengaruh terhadap technical efficiency perbankan. Penentuan faktor internal dan eksternal bank pada penelitian ini juga didasarkan pada faktor yang mempengaruhi secara langsung fungsi intermediasi bank. Sehingga faktor internal bank seperti ukuran bank (SIZE), Capital Adequacy Ratio (CAR), risiko kredit (Non Performing Loan), dan liquidity (Loan to Deposit) yang diduga secara langsung berpengaruh terhadap fungsi intermediasi bank yang optimal, juga mempengaruhi tingkat efisiensi suatu bank. Sedangkan faktor eksternal bank dalam penelitian ini antara lainnya adalah nilai tukar rupiah, suku bunga bank Indonesia, dan Growth Domestic Product (GDP).

METODE PENELITIAN

Data Envelopment Analysis (DEA)

Metode Data Envelopment Analysis (DEA) merupakan prosedur yang dirancang secara khusus untuk mengukur nilai efisiensi suatu kegiatan ekonomi yang menggunakan banyak inputdan menghasilkan banyak output. DEA merupakan suatu pendekatan non-parametrik berbasis linear programing (LP) yang dapat digunakan untuk mengukur efisiensi pada Unit Kegiatan Ekonomi (UKE) atau yang sering disebut Decision Making Unit (DMU) yang memiliki beragam input dan output. Metode DEA pada penelitian ini berorientasi pada output (output oriented) yaitu dengan input yang tetap dapat menghasilkan output yang besar. Menurut Banker, et al. (1984), asumsi DEA yang berorientasi pada output tepat digunakan bagi perbankan yang beroperasi pada skala yang optimal.

Oriented ouput

Variabel yang digunakan sebagai input dan output dalam model DEA mengacu pada hasil penelitian Hadad (2003). Selain itu, pemilihan variabel input dan output tersebut juga didasarkan pada peran industri perbankan sebagai lembaga intermediasi. Variabel yang digunakan sebagai input di antaranya adalah Dana Pihak Ketiga (DPK), beban tenaga kerja (BTK), dan Total Aset, sedangkan output terdiri atas kredit dan pendapatan operasional.

Model Regresi Data Panel

Metode analisis data digunakan juga untuk menguji hipotesa dalam penelitian ini adalah model regresi data panel (kombinasi time series dan cross section) dengan menggunakan bantuan program aplikasi statistik komputer Eviews 8.0. Menurut Nuryanti dan Pambuko

Jurnal Manajemen dan Organisasi (JMO), Vol. 10 No. 1, April 2019, Hal. 48-62

(2018:83), data panel adalah penggabungan antara data cross-section dan data time series. Adapun persamaan regresi data panel dalam penelitian ini adalahsebagai berikut:

EFit = β0 + β1 (SIZE) it + β2 (CAR) it + β3 (NPL) it + β4 (LDR) it + β5 (KURS) it + β6 (SBI) it + β7

(GDP) it +µ it

Keterangan:

EF = Skor DEA (tingkat efisiensi) SIZE = Total Aset Bank

CAR = Capital Adequacy Ratio NPL = Non Performing Loan LDR = Loan to Deposit Ratio

KURS = Nilai Tukar Rupiah terhadap Dollar Amerika SBI = Suku Bunga Bank Indonesia

GDP = Gross Domestic Product

Dalam regresi data panel dikenal tigaamacam pendekatan (Gujarati, 2003) yang terdiri dari pendekatan kuadrattterkecil atau pooled least square (common effect), pendekatan efek tetapp(fixed effect), dan pendekatan efekkrandom (random effect). Berikut ini merupakan tahapan analisis data dan pengujiannya yang dilakukan pada penelitian ini.

1. Common effect Model (CEM)

Common effect model (CEM) atau pooled least square (PLS) merupakan model yang diperolehhdengan mengombinasikan atau mengumpulkan semua data cross section dan data time series. Model data ini kemudian diestimasi dengan menggunakannordinary leastsquare (OLS).

2. Fixed Effect Modell(FEM)

Fixed effect model (FEM) digunakan untuk mengatasi masalah asumsi intersep atau slope dari persamaan regresi yang dianggap konstan pada model pooled least square (PLS). Dalam metode ini variabel dummy (dummy variable) digunakan untuk menghasilkan nilai parameter yang berbeda-beda, baik lintas unit cross section maupun antar waktu (time series).

3. Random Effect Model (REM)

Random effect model (REM) digunakan untuk mengestimasiidata panel dimana variabel gangguan mungkin saling berhubungan antar waktu dan antar individu. Dalam modeliini, parameter yang berbeda antar waktu maupunnantar individu dimasukkan ke dalameerror, karena hal inilah model ini seringjjuga disebut sebagai Error ComponenttModel (ECM). 4. Pemilihan Model Estimasi Data Panel

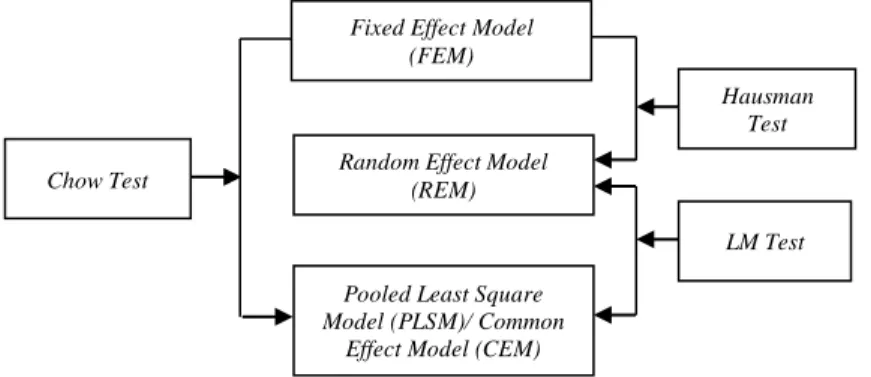

Dari ketiga pendekatan modelldata panel di atas, maka untuk menentukan pendekatan mana yang lebih baikkdigunakan pengujian kesesuaian model. Secara formal, ada tiga prosedur pengujiankkesesuaian model yang akan digunakan untuk memilih model regresi dataapanel yang terbaik, yang terdiri dari Uji Chowq(Chow Test), Uji Hausmann(Hausman Test) dan Uji Lagrange Multiplier (Lagrange Multiplier Test). Berikut ini dijelaskan mengenaikketiga pengujian tersebut.

Gambar 2. Pengujian Kesesuaian Model Fixed Effect Model

(FEM)

Random Effect Model (REM)

Pooled Least Square Model (PLSM)/ Common

Effect Model (CEM)

Hausman Test

LM Test Chow Test

54 Jurnal Manajemen dan Organisasi (JMO), Vol. 10 No. 1, April 2019, Hal. 48-62

a. Uji Chow (Chow Test)

Uji Choww(Chow Test)aatau uji Restricted F digunakan untuk memilih model mana yang palinggbaik digunakan untuk mengestimasi data panel apakah fixed effect model (FEM) atau common effect model (CEM). Rumus untuk mendapatkan nilai F Statistik seperti yang dirumuskannoleh Chow adalah sebagai berikut:

𝐹 =𝑃𝑅𝑆𝑆 − 𝑈𝑅𝑆𝑆/(𝑁 − 1)

URSS (𝑁𝑇 − 𝑁 − 𝐾)

Dimana:

PRSS =ResidualoSum of Square (CEM) URSS =ResidualsSum of Square (FEM) N = jumlah data cross sectionn

T = jumlah data time seriess

K = jumlahhvariabel bebas

Hipotesis nol dari restricted F testtadalah sebagai berikut:

Ho= Common effect modell(CEM) lebih baik dari fixed effectmodel (FEM)

H1= Fixed effectmodel (FEM) lebih baik dari common effect model (CEM)

Kriteria pengujian hipotesissadalah jika hasil nilai Fhitung > Ftabel pada tingkat keyakinan αatertentu, maka Ho ditolak, H1 diterima, artiya fixed effect model lebih tepat digunakan untuk teknikkestimasi (Gujarati, 2003).

b. Uji Hausman (Hausman Test)

Uji Hausman (Hausman Test) digunakan untukkmemilih model mana yang paling baik digunakan untuk mengestimasi data panel apakah fixed effectmodell(FEM) atau random effectmodel (REM).Rumus untuk mendapatkan nilai uji Hausmanaadalah sebagai berikut:

m= (β – b) (M0-M1)-1 (β-b) ≈ X2(K)

Dimana:a

β = vector untuk statistik variabel fixed effectt

b = vector untuk statistik variabel random effectt

M0 = matrik kovarian untukkdugaan FEM

M1 = matrikkkovarian untuk dugaan REM

Hipotesis nol dari uji Hausmannadalah sebagai berikut:

H0 : Random effect modell(REM) lebih baik dari fixed effectmodeln(FEM)

H1 : Fixed effectmodel (FEM) lebih baik dari common effect model (CEM)

Kriteria pengujian hipotesis adalah jikaoX2

hitung>X2tabel dan p-value signifikan, maka H0

ditolakkdanfixed effect model tepat untuk digunakan (Gujarati, 2003). c. Uji Lagrange Multiplier (Lagrange Multiplier Test)

Uji Lagrange Multiplierr(Lagrange Multiplier Test)atauLM Test digunakan untuk memilih modellmana yang paling baik digunakan untuk mengestimasi dataapanel apakah random effectmodel (REM) atau common effectmodel (CEM).Rumus untuk mendapatkannnilai uji Lagrange Multiplier adalah sebagai berikut:

Hipotesis nol dari LM Test adalah:

Ho : Common effectmodel (CEM) lebih baik dari random effectmodel (REM)

H1 : Random effectmodel (REM) lebih baik dari common effectmodel (CEM)

5. Dengan kriteria pengujian jika X²hitung> X²tabel dan p-value signifikan, maka Ho ditolak,

artinya model REM lebih tepat digunakan (Gujarati, 2003).Pengujian Hipotesa Penelitian Pengujian hipotesis digunakan untuk mengetahuiipengaruh variabel independen (X) dengan variabel dependen (Y) adalah menggunakan regresi linier data panel. Adapun langkah-langkah analisissini adalah sebagai berikut:

Jurnal Manajemen dan Organisasi (JMO), Vol. 10 No. 1, April 2019, Hal. 48-62

a. Uji Parsial (Uji t)

Uji t pada dasarnya menunjukkannseberapa jauh pengaruh satu variabel independen secara individual dalam menerangkan variasi variabel dependen. Uji t digunakan untuk mengujiikoefisien regresi secara parsial dari variabel independennya. Prosedur yang digunakan untukkmelakukan uji t adalah:

a. Merumuskan hipotesiss

Hi ;aβ1=β2=β3≠ 0, artinya bahwa terdapat pengaruhhyang signifikan dari variabel

independen terhadap variabel dependen secara parsial. b. Menentukan tingkat signifikasi

Hipotesis ini diuji dengan menggunakan tingkattsignifikasi sebesar α = 0,05. c. Menetukan kriteria pengujian hipotesis penelitian:

1) Berdasarkan perbandingan thitung dengan t-tabeltdengan pedoman:

a) Jikatthitung <ttabel, berarti variabel independent secara signifikan parsial tidak

mempunyaippengaruh yang signifikan terhadapvariabel dependent

b) Jika thitung >ttabel, berarti variabellindependent secara parsial mempunyai

pengaruh yang signifikan terhadappvariabel dependent 2) Berdasarkan niali signifikasi (p-value), pedomannya ialah :

a) Apabila nilai signifikasi (p-value) > 0,05: berarti variabel independent secara parsial tidakkmempunyai pengaruh yang signifikan terhadap variabel dependent.

b) Apabila nilai signifikasii(p-value) < 0,05: berarti variabel independent secara parsial mempunyai pengaruh yangssignifikan terhadap variabel dependent. b. Uji Simultan (Uji F)

Uji F digunakan untuk mengetahuiiada tidaknyaapengaruh secara bersama-sama (simultan) antar variabel bebas terhadap variabelaterikat. Prosedur yang digunakan untuk melakukan uji Ffadalah:

a. Merumuskan hipotesiss

Hi ; β1=β2=β3 : ≠ 0, artinya bahwa terdapat pengaruh yang signifikan dari variabel

independen terhadap variabelddependen secara simultan. b. Menentukan tingkat signifikasii

Hipotesis ini diuji dengan menggunakanntingkat signifikasi sebesar α = 0,05.

c. Menentukan kriteria pengujian hipotesis penelitianm

1) Berdasarkan perbandingan Fhitung dengan F tabel dengan pedoman:

a) JikaaFhitung < Ftabel, berarti semua variabel independentasecara simultan tidak

mempunyaiipengaruh yang signifikan terhadap variabel dependent

b) JikaaFhitung > F tabel, berarti semua variabel independent secara simultan

mempunyai pengaruhhyang signifikan terhadap variabel dependent 2) Berdasarkan nilai signifikan (p-value), pedomannya ialah:

a) Apabila nilai signifikasi (p-value)> 0,05: berarti semua variabel independent secara simultanmtidak mempunyai pengaruh yang signifikan terhadap variabel dependent.

b) Apabila nilai signifikasi (p-value)< 0,05: berarti semua variabel independent secara simultan mempunyai pengaruhhyang signifikan terhadap variabel dependent.

c. Koefisien Determinasi (R2)r

Koefisien determinasi (R2) digunakan untuk mengukurrseberapa jauh kemampuan model dalam menerangkan variasi variabel dependen (Gujarati, 2003). Nilai koefisien determinasiaadalah 0 dan 1. Nilai R2 yang kecil berarti kemampuan variabel-variabeliindependen dalam menjelaskan variasi variabel dependen amat terbatas (Ghozali, 2013). Nilai yang mendekati 1 (satu) berarti variabel-variabellindependen memberikan hampir semua informasi yang dibutuhkan untuk memprediksiivariasi variabel dependen.

56 Jurnal Manajemen dan Organisasi (JMO), Vol. 10 No. 1, April 2019, Hal. 48-62

HASIL DAN PEMBAHASAN

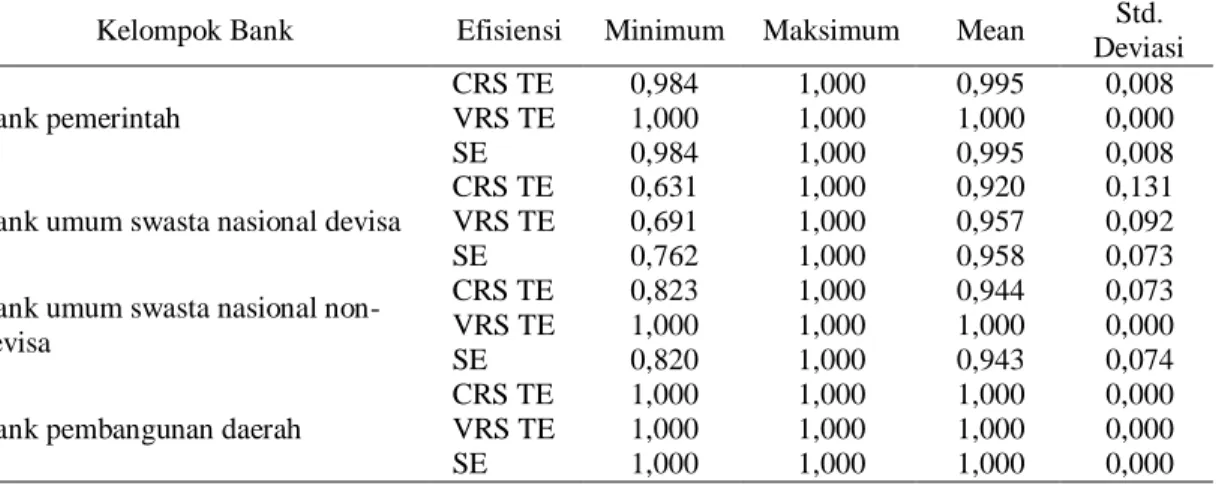

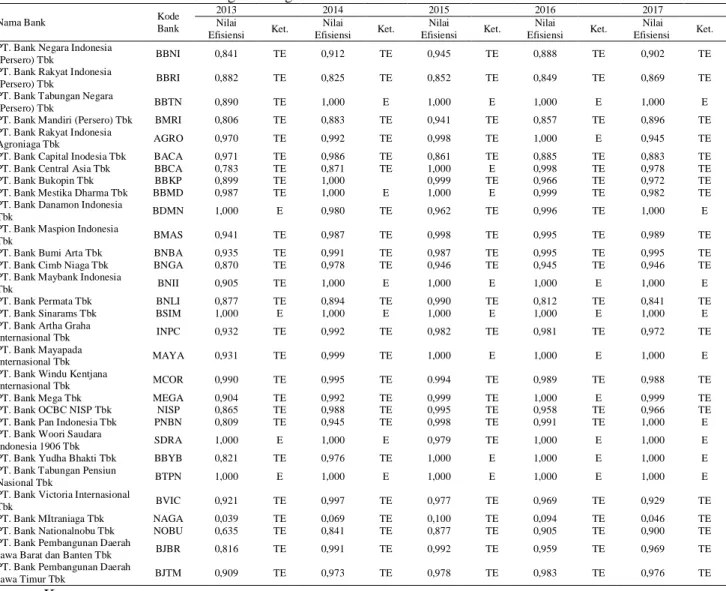

Selama periode penelitian, seperti yang dapat dilihatpada Tabel 11, hasil penelitian memperlihatkan bahwa nilai rata-rata efisiensi teknis bank pemerintah di Indonesia adalah sebesar 99,5persen. Bank umum swasta nasional devisa (BUSND) di Indonesia sebesar 92,0 persen, sedangkan nilai rata-rata efisiensi teknis bank umum swasta nasional non-devisa (BUSNND) di Indonesia sebesar 94,4 persen. Kemudian nilai rata-rata efisiensi teknis bank pembangunan daerah (BPD) di Indonesia sebesar 100 persen.

Tabel 1. Nilai Efisiensi DEA

Kelompok Bank Efisiensi Minimum Maksimum Mean Std. Deviasi Bank pemerintah

CRS TE 0,984 1,000 0,995 0,008 VRS TE 1,000 1,000 1,000 0,000

SE 0,984 1,000 0,995 0,008

Bank umum swasta nasional devisa

CRS TE 0,631 1,000 0,920 0,131 VRS TE 0,691 1,000 0,957 0,092

SE 0,762 1,000 0,958 0,073

Bank umum swasta nasional non-devisa

CRS TE 0,823 1,000 0,944 0,073 VRS TE 1,000 1,000 1,000 0,000

SE 0,820 1,000 0,943 0,074

Bank pembangunan daerah

CRS TE 1,000 1,000 1,000 0,000 VRS TE 1,000 1,000 1,000 0,000

SE 1,000 1,000 1,000 0,000

Sumber: Hasil Pengolahan dengan DEAP 2.1p

Keterangan:

CRSpTE : Technical EfficiencyChange VRS PE : Pure Technical Efficiency SEp : Scale Efficiency

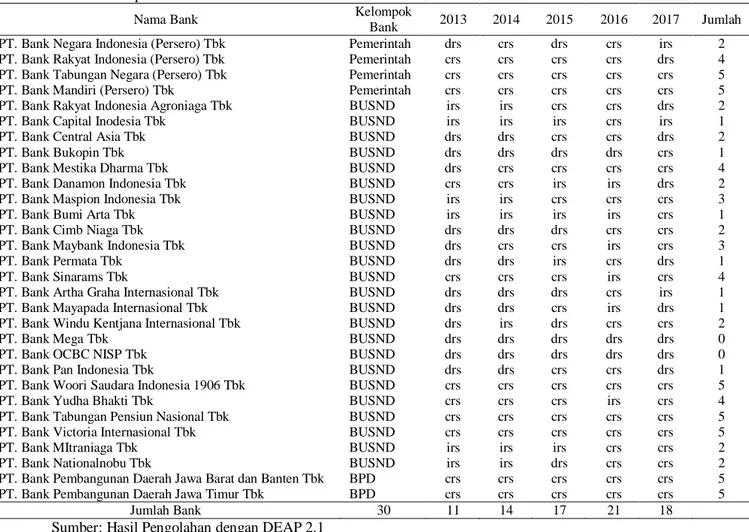

Pada Tabel 2 menunjukkan bank-bank umum persero (Pemerintah), bank umum swasta nasional devisa (BUSND), bank umum swasta nasional non-devisa (BUSNND), dan bank pembangunan daerah (BPD) yang berada pada frontier efisiensi DEA menunjukkan jumlah bank yang paling efisien (memiliki efisiensi 100 persen) dan sudah beroperasi pada skala optimal bervariasi antara 11 sampai 21 bank. Selama periode penelitian hampir semua bank baik pemerintah, bank swasta nasional devisa (BSND), bank swasta nasional non-devisa (BSNND), dan bank pembangunan daerah (BPD) berada pada frontier setidaknya satu kali, dengan hanya dua bank dari kelompok bank swasta nasional devisa (BSND) yang tidak pernah berada pada frontier efisiensi selama periode penelitian yaitu bank Mega Tbk., dan Bank OCBCNISP Tbk. Sementara itu, semua bank pada kelompok bank pemerintah, bank swasta nasional non-devisa, dan bank pembangunan daerah sudah berada pada frontier efisiensi selama periode penelitian.

Jurnal Manajemen dan Organisasi (JMO), Vol. 10 No. 1, April 2019, Hal. 48-62 Tabel 2. Komposisi Frontier Produksi

Nama Bank Kelompok

Bank 2013 2014 2015 2016 2017 Jumlah PT. Bank Negara Indonesia (Persero) Tbk Pemerintah drs crs drs crs irs 2 PT. Bank Rakyat Indonesia (Persero) Tbk Pemerintah crs crs crs crs drs 4 PT. Bank Tabungan Negara (Persero) Tbk Pemerintah crs crs crs crs crs 5 PT. Bank Mandiri (Persero) Tbk Pemerintah crs crs crs crs crs 5 PT. Bank Rakyat Indonesia Agroniaga Tbk BUSND irs irs crs crs drs 2 PT. Bank Capital Inodesia Tbk BUSND irs irs irs crs irs 1 PT. Bank Central Asia Tbk BUSND drs drs crs crs drs 2 PT. Bank Bukopin Tbk BUSND drs drs drs drs crs 1 PT. Bank Mestika Dharma Tbk BUSND drs crs crs crs crs 4 PT. Bank Danamon Indonesia Tbk BUSND crs crs irs irs drs 2 PT. Bank Maspion Indonesia Tbk BUSND irs irs crs crs crs 3 PT. Bank Bumi Arta Tbk BUSND irs irs irs irs crs 1 PT. Bank Cimb Niaga Tbk BUSND drs drs drs crs crs 2 PT. Bank Maybank Indonesia Tbk BUSND drs crs crs irs crs 3 PT. Bank Permata Tbk BUSND drs drs irs crs drs 1 PT. Bank Sinarams Tbk BUSND crs crs crs irs crs 4 PT. Bank Artha Graha Internasional Tbk BUSND drs drs drs crs irs 1 PT. Bank Mayapada Internasional Tbk BUSND drs drs crs irs drs 1 PT. Bank Windu Kentjana Internasional Tbk BUSND drs irs drs crs crs 2 PT. Bank Mega Tbk BUSND drs drs drs drs drs 0 PT. Bank OCBC NISP Tbk BUSND drs drs drs drs drs 0 PT. Bank Pan Indonesia Tbk BUSND drs drs crs crs drs 1 PT. Bank Woori Saudara Indonesia 1906 Tbk BUSND crs crs crs crs crs 5 PT. Bank Yudha Bhakti Tbk BUSND crs crs crs irs crs 4 PT. Bank Tabungan Pensiun Nasional Tbk BUSND crs crs crs crs crs 5 PT. Bank Victoria Internasional Tbk BUSND crs crs crs crs crs 5 PT. Bank MItraniaga Tbk BUSND irs irs irs crs crs 2 PT. Bank Nationalnobu Tbk BUSND irs irs drs crs crs 2 PT. Bank Pembangunan Daerah Jawa Barat dan Banten Tbk BPD crs crs crs crs crs 5 PT. Bank Pembangunan Daerah Jawa Timur Tbk BPD crs crs crs crs crs 5

Jumlah Bank 30 11 14 17 21 18

Sumber: Hasil Pengolahan dengan DEAP 2.1

Keterangan:

CRSo : Constant Returns to Scale VRS : Decreasing Returns to Scale IRS : IncreasingReturn to Scale

Berdasarkan hasil pengujian Efisiensi Industri Perbankan yang Terdaftar di BEI dengan DEA seperti terlihat pada Tabel 1, maka dapat diketahui bahwa dari keempat kelompok bank yaitu kelompok bank umum persero (Pemerintah), bank umum swasta nasional devisa (BUSND), bank umum swasta nasional non-devisa (BUSNND), dan bank pembangunan daerah (BPD) memiliki tingkat efisiensi yang berbeda-beda. Mengacu pada Tabel 2, selama tahun pengamatan yaitu 2013 sampai dengan 2017, maka pada kelompok bank swasta nasional devisa (BSND) dengan jumlah bank sebanyak 19 bank sebanyak dua bank yang tidak pernah berada pada frontier efisiensi selama periode 2013 sampai 2017 yaitu bank Mega Tbk, dan Bank OCBCNISP Tbk. Sementara itu, semua bank pada kelompok bank pemerintah, bank swasta nasional non-devisa, dan bank pembangunan daerah sudah berada pada frontier efisiensi selama periode penelitian. Dengan demikian dapat dibuatkan tabel kesimpulan mengenai tingkat efisiensi dari keempat kelompok bank tersebut seperti Tabel 3 berikut ini.

58 Jurnal Manajemen dan Organisasi (JMO), Vol. 10 No. 1, April 2019, Hal. 48-62

Tabel 3. Nilai Efisiensi Lembaga Keuangan Bank di BEI Tahun 2013 – 2017

Nama Bank Kode

Bank 2013 2014 2015 2016 2017 Nilai Efisiensi Ket. Nilai Efisiensi Ket. Nilai Efisiensi Ket. Nilai Efisiensi Ket. Nilai Efisiensi Ket. PT. Bank Negara Indonesia

(Persero) Tbk BBNI 0,841 TE 0,912 TE 0,945 TE 0,888 TE 0,902 TE

PT. Bank Rakyat Indonesia

(Persero) Tbk BBRI 0,882 TE 0,825 TE 0,852 TE 0,849 TE 0,869 TE

PT. Bank Tabungan Negara

(Persero) Tbk BBTN 0,890 TE 1,000 E 1,000 E 1,000 E 1,000 E

PT. Bank Mandiri (Persero) Tbk BMRI 0,806 TE 0,883 TE 0,941 TE 0,857 TE 0,896 TE

PT. Bank Rakyat Indonesia

Agroniaga Tbk AGRO 0,970 TE 0,992 TE 0,998 TE 1,000 E 0,945 TE

PT. Bank Capital Inodesia Tbk BACA 0,971 TE 0,986 TE 0,861 TE 0,885 TE 0,883 TE

PT. Bank Central Asia Tbk BBCA 0,783 TE 0,871 TE 1,000 E 0,998 TE 0,978 TE

PT. Bank Bukopin Tbk BBKP 0,899 TE 1,000 0,999 TE 0,966 TE 0,972 TE

PT. Bank Mestika Dharma Tbk BBMD 0,987 TE 1,000 E 1,000 E 0,999 TE 0,982 TE

PT. Bank Danamon Indonesia

Tbk BDMN 1,000 E 0,980 TE 0,962 TE 0,996 TE 1,000 E

PT. Bank Maspion Indonesia

Tbk BMAS 0,941 TE 0,987 TE 0,998 TE 0,995 TE 0,989 TE

PT. Bank Bumi Arta Tbk BNBA 0,935 TE 0,991 TE 0,987 TE 0,995 TE 0,995 TE

PT. Bank Cimb Niaga Tbk BNGA 0,870 TE 0,978 TE 0,946 TE 0,945 TE 0,946 TE

PT. Bank Maybank Indonesia

Tbk BNII 0,905 TE 1,000 E 1,000 E 1,000 E 1,000 E

PT. Bank Permata Tbk BNLI 0,877 TE 0,894 TE 0,990 TE 0,812 TE 0,841 TE

PT. Bank Sinarams Tbk BSIM 1,000 E 1,000 E 1,000 E 1,000 E 1,000 E

PT. Bank Artha Graha

Internasional Tbk INPC 0,932 TE 0,992 TE 0,982 TE 0,981 TE 0,972 TE

PT. Bank Mayapada

Internasional Tbk MAYA 0,931 TE 0,999 TE 1,000 E 1,000 E 1,000 E

PT. Bank Windu Kentjana

Internasional Tbk MCOR 0,990 TE 0,995 TE 0.994 TE 0,989 TE 0,988 TE

PT. Bank Mega Tbk MEGA 0,904 TE 0,992 TE 0,999 TE 1,000 E 0,999 TE

PT. Bank OCBC NISP Tbk NISP 0,865 TE 0,988 TE 0,995 TE 0,958 TE 0,966 TE

PT. Bank Pan Indonesia Tbk PNBN 0,809 TE 0,945 TE 0,998 TE 0,991 TE 1,000 E

PT. Bank Woori Saudara

Indonesia 1906 Tbk SDRA 1,000 E 1,000 E 0,979 TE 1,000 E 1,000 E

PT. Bank Yudha Bhakti Tbk BBYB 0,821 TE 0,976 TE 1,000 E 1,000 E 1,000 E

PT. Bank Tabungan Pensiun

Nasional Tbk BTPN 1,000 E 1,000 E 1,000 E 1,000 E 1,000 E

PT. Bank Victoria Internasional

Tbk BVIC 0,921 TE 0,997 TE 0,977 TE 0,969 TE 0,929 TE

PT. Bank MItraniaga Tbk NAGA 0,039 TE 0,069 TE 0,100 TE 0,094 TE 0,046 TE

PT. Bank Nationalnobu Tbk NOBU 0,635 TE 0,841 TE 0,877 TE 0,905 TE 0,900 TE

PT. Bank Pembangunan Daerah

Jawa Barat dan Banten Tbk BJBR 0,816 TE 0,991 TE 0,992 TE 0,959 TE 0,969 TE

PT. Bank Pembangunan Daerah

Jawa Timur Tbk BJTM 0,909 TE 0,973 TE 0,978 TE 0,983 TE 0,976 TE

Keterangan: E : Efisien TE : Tidak Efisien

Berdasarkan uji pemilihan model dalam regresi data panel, dihasilkan random effect model sebagai model terbaik, dengan output pada Tabel 4.

Tabel 4. Analisis Regresi Data Panel Dependent Variable: EFISIENSI?

Method: Pooled EGLS (Cross-section random effects)

Variable Coefficient Std. Error t-Statistic Prob.

C 0,188996 8,859464 0,021333 0,9830 SIZE? 0,007762 0,008293 2,935888 0,0410 CAR? 0,338741 0,150427 2,251873 0,0260 NPL? -0,255019 0,072465 -3,519219 0,0006 LDR? 0,490360 0,053579 9,152093 0,0000 KURS? 0,026126 0,251401 0,103921 0,9174 SBI? 0,000728 0,014861 0,048957 0,9610 GDP? 0,011519 0,484149 0,023792 0,9811 Adjusted R-squared 0,337280 F-statistic 11,10596 Prob(F-statistic) 0,000000

Jurnal Manajemen dan Organisasi (JMO), Vol. 10 No. 1, April 2019, Hal. 48-62

Berdasarkan Tabel 4, diperoleh persamaan regresi sebagai berikut:

EFISIENSI = 0,188996– 0,007762SIZE – 0,338741CAR + 0,255019NPL + 0,490360LDR + 0,26126KURS + 0,000728SBI + 0,011519GDP + e

Berdasarkan Tabel 4 diatas, nilai adjusted R-Squared adalah sebesar 0,33720. Hal ini dapat diartikan bahwa variabel-variabel bebasdalam penelitian ini, yaitu ukuran bank (SIZE), Capital Adequacy Ratio (CAR), Non Performing Loan (NPL), nilai tukar rupiah terhadap Dollar Amerika (KURS), suku bunga Bank Indonesia (SBI) dan Gross Domestic Product (GDP) perusahaan secara bersama-sama dapat menjelaskan variabel terikat, yaitu efisiensi bank sebesar 33,72 persen. Sisanya sebesar 66,28 persen dijelaskan oleh variabel-variabel lain diluar model penelitian.

Selanjutnya berdasarkan uji T-Parsial diperoleh hasil bahwa ukuran bank (SIZE) memiliki nilai estimate diperoleh sebesar 0,007762, dan nilai p-value sebesar 0,0410 < 0,05 (tingkat kesalahan α = 5 persen), maka Ha1 diterima. Dapat disimpulkan bahwa ukuran bank

(SIZE) berpengaruh positif terhadap efisiensi bank. Hal ini menunjukkan bahwa besar kecilnya ukuran bank dapat mempengaruhi efisiensi bank. Hasil ini sejalan dengan temuan penelitian yang dilakukan oleh Yudhistira (2004), Subekti dan Widiyanti (2004), Acsarya dan Yumanita (2005), dan Herlina (2006) yang menemukan adanya hubungan positif dengan tingkat efisiensi bank.

Sedangkan pada variabel Capital Adequacy Ratio (CAR) memiliki nilai estimate diperoleh sebesar 0,338741, dan nilai p-value sebesar 0,0260 < 0,05 (tingkat kesalahan α = 5 persen), maka Ha2 diterima. Dapat disimpulkan bahwa Capital Adequacy Ratio (CAR) berpengaruh positif terhadap efisiensi bank. Hal ini dikarenakan bahwa kemampuan bank dalam mencukupi modalnya akan memberikan peluang yang cukup besar bagi suatu bank untuk melakukan ekspansi kredit (memaksimalkan output) yang akan berpengaruh terhadap tingkat efisiensi bank tersebut. Hasil penelitian ini sejalan dengan penelitian sebelumnya Berger dan Mester (1997) serta didukung hasil penelitian terbaru oleh Fatmawati dan Aji (2018)bahwa faktor CAR berpengaruh positif signifikan terhadapefisiensi.

Hipotesis ketiga pada variabel Non Performing Loan (NPL) memilikinilai estimate diperoleh sebesar -0,255019, dan nilai p-value sebesar 0,0006 < 0,05 (tingkat kesalahan α = 5%), maka Ha3 diterima. Dapat disimpulkan bahwa Non Performing Loan (NPL) berpengaruh

dengan arah hubungan negatif terhadap efisiensi bank. Hal ini menunjukkan bahwa besarnya Non Performing Loan (NPL) akan diikuti oleh menurunnya tingkat efisiensi bank. Kondisi ini mengindikasikan bahwa apabila nilai NPL tinggi dapat dijadikan sebagai indikasi tingginya jumlah kredit yang bermasalah. Hasil penelitian ini sejalan dengan penelitian terdahulu yang dilakukan oleh Ramli et al. (2018) yang juga menemukan bahwa Non Performing Loan memiliki pengaruh signifikan dengna arah hubungan negatif terhadap efisiensi.

Variabel loan to deposit ratio (LDR) memilikinilai estimate diperoleh sebesar 0,490360, dan nilai p-value sebesar 0,0000 < 0,05 (tingkat kesalahan α = 5 persen), maka Ha4 diterima. Dapat disimpulkan bahwa loan to deposit ratio (LDR) berpengaruh positif terhadap efisiensi bank. Penelitian terdahulu yang dilakukan oleh Subandi dan Ghozali (2014) menyatakan adanya hubungan positif signifikanantara LDR dengan tingkat efisiensi perbankan. Dimana bank-bank yang menunjukkan kinerja LDR yang optimal lebih efisien dibandingkan bank dengan LDR rendah.

Hipotesis kelima pada variabel nilai tukar rupiah terhadap Dollar Amerika (KURS) nilai estimate diperoleh sebesar 0,026126, dan nilai p-value sebesar 0,9174 > 0,05 (tingkat kesalahan α =5%), maka Ho5 diterima dan Ha5 ditolak. Dapat disimpulkan bahwa nilai tukar rupiah terhadap Dollar Amerika (KURS) tidak berpengaruh negatif terhadap efisiensi bank.Hasil ini mengindikasikan bahwa nilai tukar rupiah terhadap dollar Amerika dan suku bunga bank Indonesia tidak sepenuhnya memberikan pengaruh yang berarti terhadap perubahan naik turunnya tingkat efisiensi bank umum persero (Pemerintah), bank umum swasta nasional devisa (BUSND), bank umum swasta nasional non-devisa (BUSNND), dan bank pembangunan daerah (BPD).

60 Jurnal Manajemen dan Organisasi (JMO), Vol. 10 No. 1, April 2019, Hal. 48-62

Suku bunga Bank Indonesia (SBI) memiliki nilai estimate diperoleh sebesar 0,000728, dan nilai p-value sebesar 0,9610 > 0,05 (tingkat kesalahan α = 5 persen), maka Ha6 ditolak. Dapat disimpulkan bahwa suku bunga Bank Indonesia (SBI) tidak berpengaruh negatif terhadap efisiensi bank. Hal ini menunjukkan bahwa besar kecilnya tingkat suku bunga Bank Indonesia (SBI) tidak berpengaruh terhadap efisiensi bank. Hasil ini mengindikasikan bahwa nilai tukar rupiah terhadap dollar Amerika dan suku bunga bank Indonesia tidak sepenuhnya memberikan pengaruh yang berarti terhadap perubahan naik turunnya tingkat efisiensi bank.

Variabel gross domestic product (GDP) memiliki nilai estimate diperoleh sebesar 0,011519, dan nilai p-value sebesar 0,9811 > 0,05 (tingkat kesalahan α = 5 persen), maka Ha7 ditolak. Dapat disimpulkan bahwa grossdomestic product (GDP) tidak berpengaruh negatif terhadap efisiensi bank. Hasil ini sesuai dengan Sparta (2017) bahwa meskipun nominal GDP Indonesia terus naiksetiap tahunnya, pertumbuhan GDP tersebut terus mengalami penurunan. Penurunan persentase pertumbuhan ekonomi tidak memiliki nilai range yang besar, sedangkan tingkat efisiensi perbankan bergerak fluktuatif dengan nilai yang beragam antar bank satu dengan bank yang lainnya.

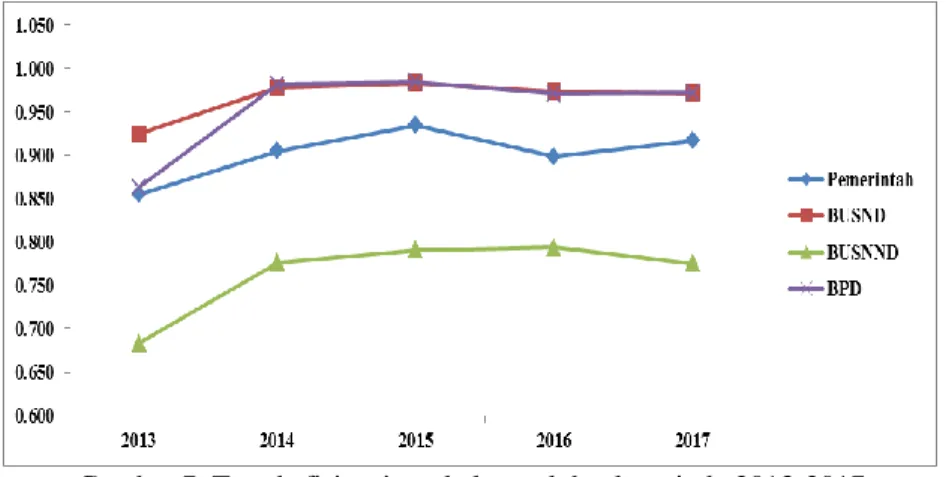

Berdasarkan hasil pengujian mengenai tingkat efisiensi perbankan menggunakan DEA, diketahui bahwa Berdasarkan hasil analisis DEAddengan melihat nilai skala efisiensi (scale efficiency) diketahui bahwa bank yang memiliki nilai efisiensi 1 (satu) atau 100 persen selama periode pengamatan yaitu 2013ssampai dengan 2017 pada kelompok bank umum swasta nasional non-devisa yaitu PT. Bank Tabungan Pensiunan Nasional Tbk. Sementara itu, pada kelompok bank swasta nasional devisa hanya PT. Bank Sinarmas Tbk. yang memiliki nilai efisiensi 1 (satu) atau 100 persen selama periode pengamatan yaitu 2013 sampai dengan 2017. Sedangkan pada kelompokbbank bank pemerintah, dan bank umum swasta nasionaledevisa efisiensi terjadi tidak sepenuhnya dalam tahun tahun pengamatan. Hal tersebut dapat dilihat pada grafik berikut:

Gambar 7. Trend efisiensi per kelompok bank periode 2013-2017 Sumber: Hasil Olah Data dengan DEAP

Hasil tersebut menunjukkan bahwa tingkat efisiensi berdasarkan kelompok bank rata-rata efisiensi telah dicapai oleh kelompok bank umum swasta devisa. Sementara itu, kelompok bank umum swasta nasional non-devisa merupakan kelompok bank yang memiliki rata-rata tingkat efisiensi paling rendah dibandingkan dengan kelompok bank lainnya dalam pengamatan ini. Hal ini dapat terjadi karena pada kelompok bank swasta nasional devisa rata-rata memiliki modal besar dan memiliki teknologi dan jaringan yang luas. Lebih lanjut, berdasarkan pengertian bank devisa yang disebutkan dalam penelitian Azis (2015) bahwa bank devisa merupakan bank yang dapat melaksanakan transaksi keluar negeri atau yang berhubungan dengan mata uang asing secara keseluruhan. Sehingga rata-rata bank pada kelompok devisa ini menjaga tingkat kinerja banknya untuk dapat bersaing dalam persaiangan global. Dengan kata lain, bank devisa dinilai memiliki jaringan bank yang sangat besar dan luas sehingga memiliki kinerja yang lebih bagus serta manajemen yang berskala internasional, yang membuat bank tersebut memiliki kinerja yang bagus juga. Sedangkan kelompok bank lainnya seperti kelompok

Jurnal Manajemen dan Organisasi (JMO), Vol. 10 No. 1, April 2019, Hal. 48-62

bank swasta nasional non-devisa dinilai belum efisien karena sebagian besar bank yang masuk dalam kelompok bank tersebut adalah kelompok bank yang memiliki modal kecil dan memiliki jaringan yang terbatas juga. Untuk kelompok bank swasta nasional non-devisa, kelompok bank ini tidak dapat melakukan kegiatan transaksi dengan pihak luar negeri atau dengan valuta asing, sehingga fungsi bank sebagai lembaga intermediasi juga terbatas.

KESIMPULAN

Berdasarkan hasil pengujian maka dapat dibuatkan beberapa kesimpulan penelitian terkait dengan efisiensi perbankan serta pengaruh faktor internal dan eskternal dalam mempengaruhi tingkat efisiensi perbankan. Berdasarkan hasil analisis DEA dengan melihat nilai skala efisiensi diketahui bahwa bank yang memiliki nilai efisiensi 1 (satu) atau 100 persen selama periode pengamatan yaitu periode 2013-2017 pada kelompok bank umum swasta nasional non-devisa yaitu PT. Bank Tabungan Pensiunan Nasional Tbk., Sementara itu, pada kelompok bank swasta nasional devisa hanya PT. Bank Sinarmas Tbk. yang memiliki nilai efisiensi 1 (satu) atau 100 persen selama periode pengamatan yaitu 2013 sampai dengan 2017. Sedangkan pada kelompok bank bank pemerintah, dan bank umum swasta nasional devisa efisiensi terjadi tidak sepenuhnya dalam tahun pengamatan.

Ukuran bank (SIZE), Capital adequacy ratio(CAR), dan Loan toodeposit ratio (LDR) terbukti signifikan berpengaruh positif terhadap efisiensi perbankan yang terdaftar di Bursa Efek Indonesia periode 2013-2017.Non PerformingLoan (NPL) terbukti signifikan berpengaruh negatif terhadap efisiensi perbankan yang terdaftar di Bursa Efek Indonesiaperiode 2013-2017. Faktor eksternal seperti nilai tukar rupiahh (KURS), Suku bunga Bank Indonesia (SBI), dan Gross Domestic Product (GDP) terbukti tidak signifikan berpengaruh positif terhadap efisiensi perbankan yang terdaftar di Bursa Efek Indonesia periode 2013-2017.

DAFTAR PUSTAKA

Andhyka, B., Nisa, C., & Puwoko, B. (2017). Penggunaan BUKU dan Kepemilikan dalam Menganalisis Efisiensi Perbankan di Indonesia. Al Tijarah, 3(2), 1-22.

Anwar, Mo., Duygun, M., & Shaban, M. (2012). Small Business Finance and Indonesian Banks Efficiency: DEA Approach, The 13th International Convention of The East Asian Economic Association.

Azis, A. (2015). Analisis Perbandingan Kinerja Keuangan bank Devisa dan Bank Non-Devisa di Indonesia. Jom FEKON, 2(1), 1-15.

Banker, RD, Charnes, A. & Cooper, WW. (1984). Some models for estimating technical and scale inefficiencies in data envelopment analysis. Management Science, 30(9), 1078-1092.

Berger, A. N., & Mester, L. J. (1997). Inside the black box: what explains differences in the efficiencies of financial institutions. Journal of Banking and Finance, 21(7), 895–947. Berger C., Blauth, R.,& Boger D. (1993). Kano Methods for Understanding Customer-Defined

Quality, Hinshitsu: Journal of the Japanese Society for Quality Control.

Charnes, A., Cooper, W.W., & Rhodes, E. (1978). Measuring the Efficiency of Decision Making Units. European Journal of Operational Research, 2(4), 429-444.

Endri, &Abidin, Z. (2009). Kinerja Efisiensi Teknis Bank Pembangunan Daerah: Pendekatan Data Envelopment Analysis (DEA). Jurnal Akuntansi dan Keuangan, 11(1), 21-29. Fatmawati, R., & Aji, T. S. (2018). Analisis Pengaruh Faktor Internal dan Eksternal Terhadap

Efisiensi Bank Umum Konvensional di Indonesia Periode 2012-2016 Dengan Menggunakan Two Stage Data Envelopment Analysis. Jurnal Ilmu Manajemen, 6(4), 367-375.

Ghozali, I. (2013). Aplikasi Analisis Multivariat dengan Program IBM SPSS 21. Edisi 7, Semarang: Penerbit Universitas Diponegoro.

62 Jurnal Manajemen dan Organisasi (JMO), Vol. 10 No. 1, April 2019, Hal. 48-62

Hadad, M. D. Wimboh, S., Eugenia M., & Dhaniel, I. (2003). Analisis Efisiensi Industri Perbankan Indonesia: Penggunaan Metode Nonparametrik Data Envelopment Analysis (DEA). Working Paper Series Bank Indonesia.

Kumar, M., & Charles, V. (2012). Data Envelopment Analysis and Its Applications to Management. Newcastle Upon Tyne: Cambridge Scholars Publishing.

Muljawan, D., Hafidz, J., Astuti, R. I., dan Oktapiani, R. (2014). Faktor-faktor Penentu Efisiensi Perbankan Indonesia serta Dampaknya Terhadap Perhitungan Suku Bunga Kredit. Working paper Bank Indonesia wp/2/2014. Bank Indonesia.

Othman, F. M., Mohd-Zamil, N. A., Rasid, S. Z. A., Vakilbashi, A., & Mokhber, M. (2016). Data Envelopment Analysis: A Tool of Measuring Efficiency in Banking Sector. International Journal of Economics and Financial Issues, 6(3), 911-916.

Ramli, N. A, Mohammed, N. I., Hussin, S. A. S., & Khairi, S. S. M. (2018). Investigating The Effect of NonPerforming Loans on Technical Efficiency In Malaysian Banking Sector. AIP Conference Proceedings, 020008-1–020008-8.

Sparta. (2017). Analisis Pengaruh Efisiensi Dan Kecukupan Modal Terhadap Kinerja Keuangan Pada Bank Pembangunan Daerah di Indonesia. Jurnal Ekonomi dan Bisnis, 20(1), 87-115.

Subandi, & Ghozali, I. (2014). A efficiency Determinant of Banking Industry in Indonesia. Research Journal of Finance and Accounting, 5(3), 2222-2487.

Subekti, I.,& Widiyanti, N.W. (2004). Faktor-Faktor Yang Berpengaruh Terhadap Audit Delay di Indonesia. Simposium Nasional Akuntansi, 7, 991-1002.

Wijayanto, A., & Sutarno. (2010). Kinerja Efisiensi Fungsi Intermediasi Bank Persero di Indonesia dengan Menggunakan Data Envelopment Analysis (DEA). Jurnal Keuangan dan Perbankan, 14(1), 110-121.