SKRIPSI

PERLAKUAN AKUNTANSI ATAS PENYISIHAN PIUTANG TAK TERTAGIH DALAM LAPORAN KEUANGAN PADA

PT. SURACOJAYA ABADI MOTOR DI MAKASSAR

RINAH HARDIYANTI 10573 02742 11

`

FAKULTAS EKONOMI DAN BISNIS

UNIVERSITAS MUHAMMADIYAH MAKASSAR MAKASSAR

2015

SKRIPSI

`

Diajukan Kepada Program Studi Akuntansi, Fakultas Ekonomi Dan Bisnis Universitas Muhammadiyah Makassar Untuk Memenuhi Sebagian Persyaratan

Guna Memperoleh Gelar Sarjana Ekonomi

RINAH HARDIYANTI 10573 02742 11

FAKULTAS EKONOMI DAN BISNIS

UNIVERSITAS MUHAMMADIYAH MAKASSAR MAKASSAR

2015

ii

iv

Akuntansi Fakultas Ekonomi Dan Bisnis Universitas Muhammadiyah Makassar.Pembimbing I Dr.H.Ansyarif Khalid,SE,M.Si.Ak.CA dan pembimbing II Hj.Naidah,SE,M.S.i.

Masalah utama dalam penelitian ini yaitu apakah perlakuan akuntansi atas penyisihan piutang tak tertagih dalam laporan keuangan telah sesuai dengan standar akuntansi keuangan.Penelitian ini bertujuan untuk mengetahui perlakuan akuntansi atas penyisihan piutang tak tertagih dalam laporan keuangan telah sesuai dengan standar akuntansi keuangan

Jenis penelitian yang di gunakan yaitu Deskriftif Komporatif atau perbandingan yakni membandingankan masalah yang terdapat di perusahaan dengan teori yang berlaku sesuai dengan standar akuntansi keuangan.Dengan menggunakan dua metode pengumpulan data yaitu penelitian lapangan dan penelitian kepustakaan.

Dan jenis data yang digunakan yaitu data sekunder dan data primer.

Dan hasil penelitian ini sesuai dengan hipotesis yaitu menunjukkan kesesuaian antara yang terjadi di perusahaan dengan standar akuntansi yang berlaku

Kata Kunci: Piutang tak tertagih ,Standar Akuntansi Keuangan

v

Barang Siapa Yang Menginginkan Kebahagiaan Di Dunia Dan Di Akhirat Maka Harus Memiliki Banyak Ilmu.

( HR.Ibnu Asakir )

Barang Siapa Bersungguh Sungguh,Sesungguhnya Kesungguhannya Itu Adalah Untuk Dirinya.

( QS. Al.Ankabut : 6)

Tidak Ada Masalah Yang Tidak Bisa Di Selesaikan Selam Ada Komitmen Untuk Mwnyelesaikanny.

( Penulis )

vi

Alhamdulillah puji dan syukur penulis panjatkan kehadirat Allah SWT atas segala rahmat dan Hidayah-Nyalah sehingga penulis dapat menyelesaikan penyusunan skripsi ini.

Penulis menyadari bahwa penyusunan skripsi ini masih jauh dari yang dinamakan sempurna karena keterbatasan ilmu yang dimiliki dan berbagai kekurangan yang mungkin saja terlewatkan dari pengamatan penulis. Oleh karena itu penulis sangat mengharapkan saran dan kritik yang membangun guna penyempurnaan penulisan ini.

Ucapan terima kasih penulis yang tiada terhingga kepada orang tua tercinta Syarifuddin Dan Idasuriati yang tak ternilai kasih sayangnya dan selalu memberikan dorongan dan do’a yang tulus serta memberikan bantuan baik moral maupun material.

Pada kesempatan ini pula, penulis mengucapkan terima kasih kepada:

1. Bapak Dr. Irwan Akib,M.Pd. selaku Rektor Universitas Muhammadiyah Makassar beserta jajarannya.

2. Bapak Dr. H.Mahmud Nuhung,M.A selaku dekan Fakultas Ekonomi Universitas Muhammadiyah Makassar.

3. Ketua Jurusan AKUNTANSI Universitas Muhammadiyah Makassar, Bapak Ismail Badollahi,SE,M.Si,AK

vii

5. Ibu Hj.Naidah,SE,M.Si,Pembimbing II yang dengan sabar senantiasa memberikan bimbingan, arahan dan nasehat kepada penulis selama dalam penyusunan Skripsi.

6. Ibu Muttiarni,SE,M.Si,Selaku Penasehat Akademik yang dengan sabar memberikan arahan serta nasehat kepada penulis selama menempuh proses pendidikan Di Universitas Muhammadiyah Makassar.

7. Seluruh Staf Fakultas Ekonomi, dan Jurusan AKUNTANSI khususnya.

8. Bapak Reski Abdullah Bone, Selaku Kepala Cabang PT. Suracojaya Abadi Motor yang telah memberikan kesempatan, bantuan, dan arahan serta pengumpulan data selama melakukan penelitian.

9. Kepada Saudaraku Achamd Syafi’I dan Muh.Laden Syafutra yang telah memberikan Doa, dorongan dan motivasi dalam penyusunan skripsi ini.

10. Kepada teman-teman di Kontrakan H.Daming , Afriani, Andes, Fitri, Meri, Ina, Ulan, dan K’rika yang telah membantu baik secara langsung maupun tidak langsung dalam penyusunan skripsi ini.

11. Dan kepada sahabat sahabatku Meti,Nhur,Misna,Amel,Mega,Vira,Nurul,Tati dan Didin serta teman-teman AK9 2011yang namanya tidak dapat disebutkan satu persatu dimana senantiasa memberikan dorongan, dukungan, motivasi, bantuan dan kebersamaannya dalam berjuang mendapatkan gelar serjana.

viii

Olehnya itu, saran dan kritik yang sifatnya membangun sangat diharapkan untuk penyempurnaan penulisan Skripsi ini. Semoga Penulisan Skripsi ini bermanfaat bagi kita semua, khususnya bagi penulis sendiri. Amin.

Makassar, Maret 2015

Penulis

ix

HALAMANPERSETUJUAN………... ii

HALAMAN PENGESAHAN…………...………... iii

ABSTRAK………. iv

MOTTO... v

KATA PENGANTAR... vi

DAFTAR ISI... ix

DAFTAR TABEL... xi

DAFTAR GAMBAR... xii

I. PENDAHULUAN A. Latar Belakang ... 1

B. Rumusan Masalah ... 4

C. Tujuan Penelitian ... 4

D. Manfaat Penelitian ... 4

II. TINJAUAN PUSTAKA A. Sifat dan Teori Akuntansi ... 5

B. Piutang Tak Tertagih ... 8

C. Pernyataan Standar Akuntansi Keuangan (PSAK) ... 22

D. Laporan Keuangan ... 29

E. Kerangka Pikir ... 35

F. Hipotesis ... 37

x

C. Jenis dan Sumber Data ... 39

D. Metode Analisis Data ... 39

IV. GAMBARAN UMUM OBJEK PENELITIAN A. Sejarah Singkat PT. Suracojaya Abadi Motor ... 40

B. Bidang Usaha PT.Suracojaya Abadi Motor ... 41

C. Struktur Organisasi PT.Suracojaya Abadi Motor ... 42

D. Uraian Tugas ... 44

E. Pihak-Pihak Yang Terkait Dengan Utang Piutang ... 47

V. HASIL PENELITIAN DAN PEMBAHASAN A. Klasifikasi Piutang ... 49

B. Pengelolan Piutang ... 50

C. Pencatatan Piutang ... 53

D. Analisis Umur Piutang... 55

E. Metode Penyisihan Piutang ... 61

F. Penyajian Piutang PT. Suracojaya Abadi Motor ... 61

G. Penghapusan Piutang ... 71

H. Penyajian Laporan Keuangan ... 72

VI. KESIMPULAN DAN SARAN A. Kesimpulan ... 75

B. Saran ... 75 DAFTAR PUSTAKA

xi

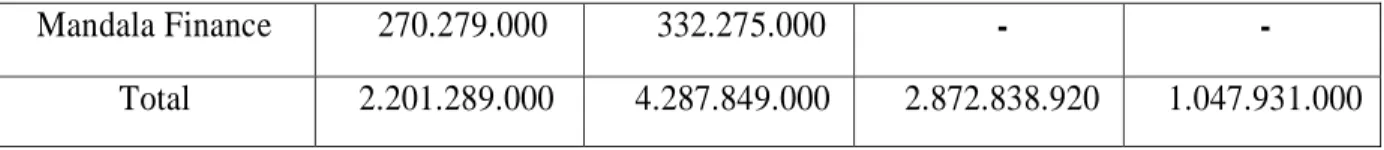

1. Daftar Piutang Periode 2011-2014 ... .55

2. Analisa Umur PiutangPeriode 2011...57

3. Analisa Umur PiutangPeriode 2012...58

4. Analisa Umur PiutangPeriode 2013...59

5. Analisa Umur PiutangPeriode 2014...60

6. Penyajian Piutang dan Penyisihan Piutang Tak Tertagih Periode 2011.. 62

7. Penyajian Piutang dan Penyisihan Piutang Tak Tertagih Periode 2012.. 64

8. Penyajian Piutang dan Penyisihan Piutang Tak Tertagih Periode 2013.. 66

9. Penyajian Piutang dan Penyisihan Piutang Tak Tertagih Periode 2013.. 68

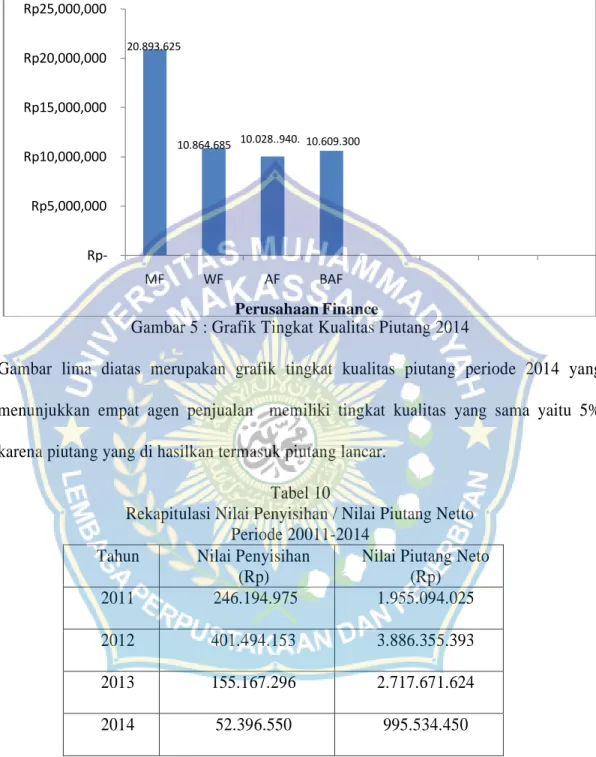

10. Rekapitulasi Nilai Penyisihan / Nilai Piutang Neto Periode 2011-2014..69

11. Neraca PT.Suracojaya Abadi Motor Periode 2011... 72

12. Neraca PT.Suracojaya Abadi Motor Periode 2012... 72

13. Neraca PT.Suracojaya Abadi Motor Periode 2013... 73

14. Neraca PT.Suracojaya Abadi Motor Periode 2014... 73

xii

1. Bagan Kerangka Pikir ... 36

2. Grafik Tingkat Kualitas Piutang Periode 2011 ... 63

3. Grafik Tingkat Kualitas Piutang Periode 2012 ... 65

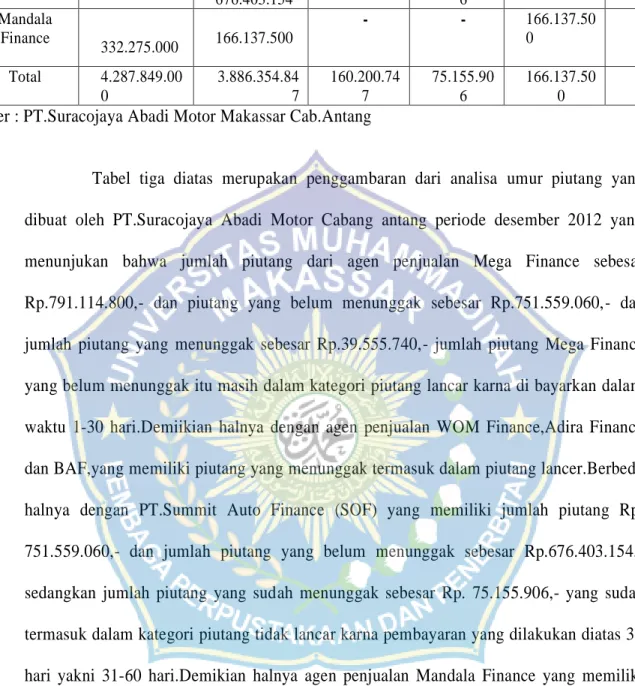

4. Grafik Tingkat Kualitas Piutang Periode 2013 ... 67

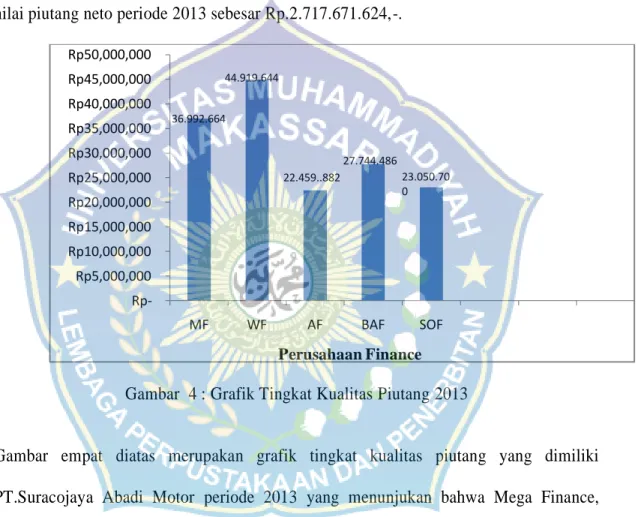

5. Grafik Tingkat Kualitas Piutang Periode 2014 ... 69

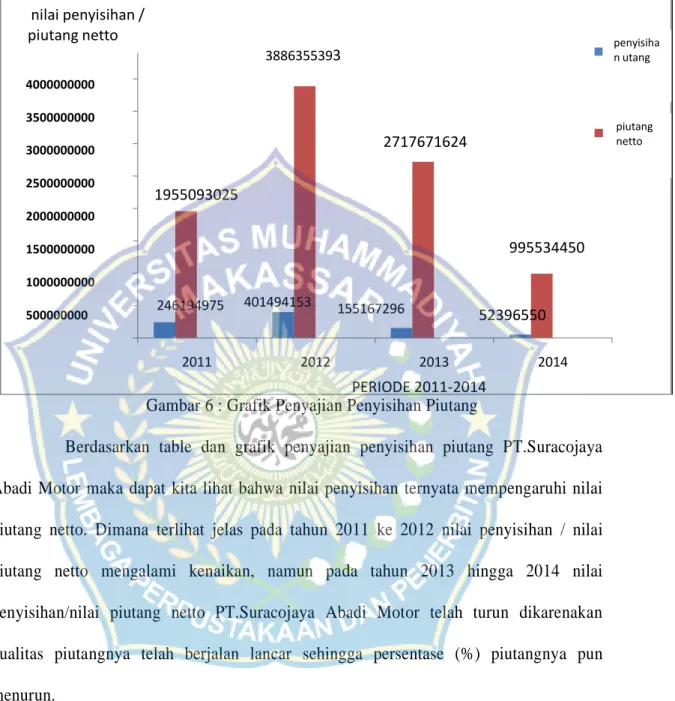

6. Grafik Penyajian Penyisihan Piutang ... 70

1 BAB I PENDAHULUAN A. Latar Belakang

Pada era globalisasi sekarang ini, telah kita ketahui bahwa persaingan dalam dunia bisnis sangatlah pesat jika dibandingkan dengan tahun-tahun sebelumnya. Usaha yang ada saat ini terdiri atas perusahaan jasa dan perusahaan dagang. Baik yang didirikan dengan tujuan untuk memperoleh keuntungan maupun yang tidak mengejar keuntungan, namun tujuan dari suatu perusahaan hanyalah satu yaitu sukses meraih keuntungan. Maka dari itu tiap perusahaan bersaing untuk mendapatkan peluang dalam menjalankan bisnis.

Melihat semua ini, meski terjadi persaingan antar perusahaan untuk mempertahankan kelangsungan hidup perusahaan, namun hal inilah yang pada dasarnya memacu setiap perusahaan untuk memberikan pelayanan lebih baik lagi demi memenangkan pasar. Salah satu perusahaan yang sangat berperan penting dalam dunia otomotif saat ini adalah PT. Suracojaya Abadi Motor Makassar.

PT. Suracojaya Abadi Motor Makassar adalah salah satu perusahaan yang ikut dalam persaingan bisnis dunia modern ini. Dalam menjalankan bisnisnya maka ada beberapa produk atau jasa yang ditawarkan terhadap pelanggan. Penawaran jasa ini dilakukan oleh perusahaan dengan cara yang beragam yaitu baik penjualan secara tunai maupun secara kredit. Penjualan kredit melibatkan dua pihak yaitu pihak yang memberi kredit dan pihak yang menerima

kredit dimana akan timbul piutang bagi pihak kreditur dan utang bagi pihak debitur.

Akibat dari penjualan secara kredit akan menimbulkan hak penagihan piutang.

Didalam perusahaan piutang merupakan salah satu unsur penting yang dimiliki perusahaan.Piutang akan menimbulkan aliran kas masuk di masa yang akan datang karena piutang merupakan tuntutan kepada pihak lain untuk memperoleh uang,barang atau jasa tertentu pada masa yang akan datang sebagai akibat penyerahan barang atau jasa yang dilakukan pada saat ini.

Menurut Weygandt,Kieso, dan Kimmel (2008), piutang merupakan hak yang didapat dari orang ataupun perusahaan yang diharapkan dapat ditagih sehingga menghasilkan kas. Menurut Sugiyono (2008 : 115), Piutang meliputi semua klaim dalam bentuk uang terhadap entitas lainnya, termasuk individu,perusahaan atau organisasi lainnya. Dalam kegiatan perusahaan yang normal, biasanya piutang akan dilunasi dalam jangka waktu kurang dari satu tahun sehingga digolongkan dalam aktiva lancar.

Adapun penjelasan mengenai piutang dalam undang-undang No.36 Tahun 2008 sebagaimana telah diubah dengan peraturan Menteri Keuangan No.57/PMK.03/2010 bahwa piutang yang nyata-nyata tidak dapat ditagih adalah piutang yang timbul dari transaksi bisnis yang wajar sesuai dengan bidang usahanya, yang nyata-nyata tidak dapat ditagih meskipun telah dilakukan upaya- upaya penagihan yang maksimal atau terakhir dilakukan oleh wajib pajak.

Piutang merupakan salah satu komponen dari kelompok aktiva lancar.

Piutang dagang memiliki tingkat kecairan nomor dua setelah kas / bank. Piutang usaha muncul, apabila tidak dapat dibayarkan atau terjadi kemungkinan klien

bangkrut atau menghilang, maka akan mengakibatkan munculnya piutang tak tertagih. Hal ini disebabkan karena dalam transaksi kredit ini ada tenggang waktu sebelum pelunasan hutang dari pihak debitur dan kondisi komponen piutang tak tertagih kemungkinan besar masih bisa terjadi. Untuk mengatasi hal ini maka diperlukan pengawasan yang ketat oleh manajemen perusahaan terhadap pengendalian piutang untuk menghindari kerugian yang cukup besar.

Tidak ada satu pun dari perusahaan yang mengharapkan bahwa dari sekian banyaknya debitur terdapat sebagian yang tidak bisa membayar kewajibannya walaupun dalam proses pemberian kredit telah diteliti sebaik- baiknya. Namun, pada kenyataanya resiko tak tertagih atas sejumlah piutang pasti akan ditemui. Untuk itu perusahaan seringkali membuat daftar piutang berdasarkan umurnya (again schedule) untuk memudahkan perhitungan piutang yang beredar kemudian menghitung cadangan kerugian piutang yang akan dibebankan pada akhir periode untuk mengakomodasikan kemungkinan piutang tak tertagih. Piutang tak tertagih ini biasanya oleh pihak perusahaan menetapkan persentase tertentu untuk menggambarkan seberapa besar pengaruhnya terhadap kondisi keuangan perusahaan. Biasanya pengenaan persentasenya ditentukan berdasarkan umur piutang tersebut dan berdasarkan pengalaman periode yang lalu.

Berdasarkan uraian di atas maka penulis memilih judul sebagai berikut :”Perlakuan Akuntansi Atas Penyisihan Piutang Tak Tertagih Dalam Laporan Keuangan Pada PT. Suracojaya Abadi Motor Di Makassar”.

B. Rumusan Masalah

Berdasarkan latar belakang di atas, maka yang menjadi permasalahan pokok dalam penelitian ini adalah :

Apakah perlakuan akuntansi atas penyisihan piutang tak tertagih dalam laporan keuangan telah sesuai dengan Standar Akuntansi Keuangan ?

C.Tujuan Penelitian

Berdasarkan perumusan masalah tersebut diatas adapun tujuan dari penelitian ini adalah :

Untuk mengetahui perlakuan akuntansi atas penyisihan piutang tak tertagih dalam laporan keuangan telah sesuai dengan Standar Akuntansi Keuangan.

D. Manfaat Penelitian

Berdasarkan tujuan penelitian yang telah ada maka penelitian ini diharapkan dapat memberikan manfaat kepada berbagai pihak antara lain :

1. Bagi perusahaan, dapat menjadikan salah satu kontribusi pemikiran sebagai bahan pertimbangan dalam pengambilan keputusan dalam suatu perusahaan.

2. Bagi dunia pendidikan, sebagai bahan referensi bagi pihak-pihak lain yang ingin melakukan penelitian yang relevan dengan topik yang dikaji.

5 BAB II

TINJAUAN PUSTAKA

A. Sifat Dan Teori Akuntansi

Akuntansi sering disebut sebagai bahasa dunia usaha atau the language of business Akuntansi.Dari segi bahasa berasal dari to aacount yang berarti menghitung atau mempertanggungjawabkan sehingga menjadi accounting.

Istilah account diterjemakan dalam bahasa indonesia menjadi perkiraan atau rekening.

American Accounting Associatioan mendefinisikan sebagai berikut accounting is the process of identifyng,measuring and communication economic information action judgment and decisions by user of the information (akuntansi sebagai suatu proses pengidentifikasian ,pengukuran dan pelaporan informasi ekonomi yang memungkinkan adanya penilaian dan pengambilan keputusan secara jelas dan tegas bagi pengguna informasi tersebut ).Dari definisi akuntansi tersebut,akuntansi mengandung pengertian sebagai berikut :

1. Akuntansi merupakan suatu proses mengubah data yang belum siap menjadi informasi yang siap dipakai.

2. Akuntansi merupakan kegiatan yang terdiri atas mengumpulkan, mengidentifikasikan,mengukur,mencatat,dan mengikhtisarkan data keuangan.

3. Data pengikhtisaran disebut informasi ekonomi,kemudian informasi tersebut disampaikan kepada para pemakai dalam bentuk laporan,laporan

tersebut dapat digunakan sebagai alat bantu untuk mengambil keputusan ekonomi.

4. Akuntansi merupakan suatu teknik atau seni (art) mencatat dan menggolongkan transaksi atau kejadian yang bersifat keuangan kemudian melaporkannya kepada pemakai informasi tersebut.

Kebutuhan informasi keuangan yang makin berkembang baik dan segi jenis maupun jumlahnya menuntut disajikanmya informasi keuangan tersebut secara cepat dan akurat.Oleh karena itu, diperlukan spesialisasi dalam akuntansi yang dapat menyediakan informasi yang bergam dan dapat memenuhi kebutuhan bagi pemakainya. Spesialisasi akuntansi terbagi dalam bidang - bidang akuntansi,antara lain sebagai berikut :

a. Akuntansi Keuangan ( Financial Accounting ) b. Akuntansi Manajemen ( Management Accounting ) c. Akuntansi Pemeriksaan ( Auditing )

d. Akuntansi Biaya ( Cost Accounting ) e. Akuntansi Perpajakan ( Tax Accounting )

f. Akuntansi Pemerintahan ( Government Accounting )

Menurut Soemarso (2005:05) ”akuntansi adalah proses mengidentifikasikan, mengukur dan melaporkan informasi ekonomi, untuk memungkinkan adanya penilaian dan keputusan yang jelas dan tegas bagi mereka yang menggunakan informasi tersebut”. Defenisi ini mengandung beberapa pengertian yaitu :

1. Bahwa akuntansi merupakan proses yang terdiri atas identifikasi, pengukuran dan pelaporan informasi ekonomi.

2. Bahwa informasi ekonomi yang dihasilkan oleh akuntansi diharapkan berguna dalam penilaian dan pengambilan keputusan mengenai kesatuan usaha yang bersangkutan.

Teori akuntansi akan dapat bermanfaat apabila rumusan teori itu dapat dijadikan sebagai alat untuk meramalkan apa yang akan diharapkan mungkin terjadi di masa yang akan datang. Pengertian teori akuntansi dapat kita artikan atau dirumuskan sebagai berikut :

Menurut Hery (2009 : 98) dalam bukunya dikemukakan bahwa ”teori akuntansi adalah susunan konsep, definisi, dalil yang menyajikan secara sistematis gambaran fenomena akuntansi yang menjelaskan hubungan antara variabel lainnya dalam struktur akuntansi dengan maksud dapat menjelaskan dan meramalkan fenomena yang mungkin akan muncul.”

Sedangkan Sofyan Syafri Harahap (2008 : 03) mendefinisikan teori akuntansi sebagai satu susunan prinsip umum yang :

1. Memberikan kerangka acuan yang umum sehingga praktik akuntansi dapat dimulai.

2. Teori akuntansi yang dirumuskan tidak akan mampu mengikuti perkembangan ekonomi, sosial, teknologi, dan ilmu pengetahuan yang demikian cepat.

Adapun prinsip akuntansi dalam piutang usaha yang perlu kita ketahui adalah : a. Piutang usaha disajikan di neraca sebesar jumlah yang diperkirakan dapat

ditagih (pada tanggal neraca), maksudnya adalah piutang usaha yang disajikan dineraca sebesar jumlah bruto dikurangi dengan taksiran/cadangan kerugian piutang tak tertagih.

b. Jika tidak dibentuk cadangan kerugian piutang tidak tertagih, maka piutang disajikan dalam jumlah neto (harus dicantumkan pengungkapannya di neraca).

c. Jika piutang usaha bersaldo material, disajikan rinciannya dineraca.

d. Piutang usaha bersaldo kredit (di neraca), disajikan dalam kolompok hutang lancar.

e. Piutang non usaha yang jumlahnya material, harus dipisahkan dari piutang usaha.

B. Piutang Tak Tertagih 1. Pengertian Piutang

Perusahaan-perusahaan dalam menjalankan kegiatan usahanya sering kita jumpai adanya penjualan secara kredit. Penjualan kredit yang dilakukan suatu usaha satu kebijaksanaan dari pimpinan perusahaan yang diberikan kepada pelanggan yang biasanya ingin melakukan pembelian yang pembayarannya dilakukan pada masa yang akan datang tetapi dalam penjualan kredit tidak menutup kemungkinan adanya penjualan secara tunai yang lebih mempercepat penerimaan kas.

Bagi perusahaan yang masih dalam tahap pertumbuhan biasanya menghadapi kesulitan (kendala) dalam memasarkan hasil produksinya. Menjual secara kredit adalah salah satu usaha atau langkah dari pimpinan perusahaan untuk memperbesar volume penjualan yang bararti tidak adanya penerimaan kas pada waktu tersebut melainkan pada waktu yang akan datang yang menyebabkan timbulnya piutang usaha.

Menurut Zaki Baridwan (2004 : 76) Piutang usaha adalah pendapatan yang sudah diperoleh tetapi masih belum diterima dan belum dicatat dalam rekening-rekening. Dalam melaporkan piutang usaha pada neraca dicantumkan jumlah yang seharusnya diterima dan dikurangi penyisihan terhadap piutang yang diperkirakan tidak dapat ditagih, sehingga piutang yang disajikan pada neraca menunjukkan jumlah yang dapat diterima.

Menurut Earl K.Stice,PhD (2008 : 479) piutang secara umum ialah hak kesemua klaim atas uang,barang dan jasa.Akan tetapi, untuk tujuan akuntansi piutang digambarkan atas klaim yang diharapkan akan selesai dengan diterimahnya uang tunai (kas).Adapun pengklasifikasian piutang yaitu :

a. Piutang Dagang (trade receivables), umumnya adalah kategori yang paling signifikan dari piutang, dan merupakan hasil dari aktivitas normal bisnis, yaitu penjualan barang atau jasa secara kredit kepada pelanggan. Piutang dagang dapat diperkuat dengan janji pembayaran tertulis secara formal dan diklasifikasikan sebagai wesel tagih (notes receivable) akan teapi,dalam banyak kasus, piutang dagang adalah ” piutang terbuka ” tanpa jaminan, dan sering disebut sebagia piutang usaha (accounts receivable). Biasanya, piutang dagang tidak melibatkan bunga, walaupun biaya bunga atau pelayanan mungkin saja ditambahkan apabila pembayaran tidak dilakukan dalam periode tertentu,piutang dagang adalah jenis piutang yang paling umum dan biasanya merupakan yang paling signifikan dari segi total nilai uangnya.

b. Piutang non dagang (nontrade receivables) meliputi semua jenis piutang lainnya.Mereka muncul dari berbagai transaksi,seperti :

1. Penjualan surat berharga atau properti lainnya selain persediaan.

2. Deposit atau simpanan untuk menjamin pelaksanaan kontrak atau pembayaran atas beban.

3. Klaim untuk pengurangan harga atau pengembalian pajak.

4. Piutang dividen dan bunga.

Piutang non dagang harus diikhtisarkan dalam akun – akun dengan nama yang sesuai dan dilaporkan secara terpisah dalam laporan keuangan.

Amir Abadi Jusuf (2008 : 272) terdapat dua pendekatan dalam aplikasi piutang dagang yaitu :

a. Pemrosesan akun terbuka, dibuat catatan terpisah untuk setiap faktur-faktur pelanggan yang belum dilunasi. Pada saat nota pengiriman uang diterima, dicocokkan ke faktur-faktur yang belum dilunasi.

b. Pemrosesan saldo, nota-nota pengiriman uang pelanggan ke saldo total piutang pelanggan dan bukan faktur-faktur pelanggan.

Sebagaimana biasanya neraca disusun pada akhir periode dan perlu untuk diketahui berapa jumlah kerugian akibat dari piutang tak tertagih yang harus dibebankan pada periode yang berjalan, sehingga dapat dihubungkan kerugian akibat piutang tak tertagih dengan penjualan kredit.

Selain piutang usaha terdapat piutang lainnya yang terjadi bukan dari usaha pokok perusahaan dan harus dipisahkan dari perkiraan piutang usaha. Bagi piutang yang bukan berasal dari penjualan barang dan jasa yang menjadi usaha

pokok perusahaan tidak dikelompokkan dalam piutang lainnya yang bukan piutang usaha dan laporan sebagai aktiva lancar jika jangka waktu pembayaran masih dalam siklus usaha yang normal.

Adapun jenis-jenis piutang yang tidak termasuk dalam piutang usaha menurut Zaki Baridwan (2004 : 124) adalah :

1. Persekot dalam kontrak pembelian

2. Klaim terhadap perusahaan pengangkutan untuk barang rusak atau hilang 3. Klaim terhadap perusahaan asuransi atas kerugian yang dipertanggungkan 4. Klaim terhadap restitusi pajak

5. Kalim terhadap pegawai perusahaan

Menurut Dody Hasono (2008:324) dalam bukunya piutang terjadi disebabkan beberapa hal sebagai berikut :

a. Transaksi penjualan kredit

b. Penerimaan pelunasan dari debitur c. Retur penjualan

d. Penghapusan piutang

Di dalam akuntansi dikenal adanya dasar waktu (accrual basis) yang artinya adalah pencatatan setiap transaksi meskipun kas tidak keluar, sehingga menyebabkan adanya pengakuan terhadap penghasilan yang diharapkan diterima pada masa yang akan datang dan biasanya pada akhir periode dicatat berapa besarnya yang sudah diakui sebagai pendapatan dan dicatat pada perkiraan piutang penghasilan dan diharapkan pelunasannya dalam jangka waktu relative pendek sehingga memungkinkan dicatat pada aktiva lancar

misalnya piutang pendapatan bunga, piutang pendapatan sewa. Menurut Budi Prijanto (2005 : 6) mengemukakan bahwa : ”Jumlah Piutang yang disajikan dalam neraca hendaknya menunjukkan jumlah bersih yang diperkirakan dapat direalisir, untuk itu harus dilakukan prediksi terhadap jumlah piutang yang mungkin tidak akan tertagih, piutang yang tidak tertagih diakui sebagai kerugian piutang”.

Dari jenis piutang yang telah dipaparkan yaitu piutang usaha dan piutang penghasilan semuanya dikelompokkan ke dalam piutang jangka pendek sedangkan piutang jangka panjang pengembaliannya lebih dari satu tahun seperti pinjaman hipotek yang diberikan oleh bank. Adapun resiko yang memungkinkan akan timbul dari piutang adalah sebagai berikut :

a. Resiko tidak terbayarnya piutang

b. Resiko tidak terbayarnya sebagaian dari piutang c. Resiko terlambatnya modal pada piutang

d. Resiko keterlambatan dalam pengumpulan piutang

Resiko tidak dibayarkan seluruh tagihan piutang merupakan resiko yang terjadi apabila jumlah resiko kerugian piutang tidak dapat direalisasikan sama sekali. Hal ini bisa disebabkan oleh beberapa faktor, misalnya karena seleksi yang kurang baik dalam memilih langganannya yang tidak potensial dalam membayar tagihan, juga dapat terjadi karena adanya stabilitas ekonomi dan kondisi negara yang tidak menentu sehingga piutang tidak dapat dikembalikan.

Untuk memperkecil resiko tersebut, biasanya perusahaan menekan piutang

sekecil mungkin dengan cara melakukan penagihan secara langsung kepada pelanggan dan menarik semua asset milik perusahaan.

Resiko keterlambatan dalam pelunasan piutang merupakan resiko yang terjadi karena bagian penagihan kurang efektif dalam menagih piutang sehingga menyebabkan keterlambatan dalam penerimaan piutang. Hal ini juga menyebabkan timbulnya tambahan biaya penagihan. Oleh karena itu, untuk menanggulangi semua piutang yang macet maka manajemen perusahaan dapat memberikan sanksi atau denda kepada pelanggan sehingga dapat menekan resiko piutang yang macet. Resiko tidak diterimanya sebagai piutang merupakan resiko yang dapat menyebabkan berkurangnya pendapatan perusahaan, bahkan bisa menimbulkan kerugian jika jumlah piutangnya kurang dari yang seharusnya atau kurang dari harga pokok barang yang dijual secara kredit. Tentu saja perusahaan tidak akan mendapatkan laba dari hasil pendapatan yang berkurang.

Sedangkan Resiko tertanamnya modal kerja dalam piutang merupakan resiko yang terjadi karena rendahnya tingkat perputaran piutang, sehingga jumlah modal kerja yang ditanam dalam piutang terlalu besar dan mengakibatkan adanya modal kerja yang tidak produktif yang akan mengakibatkan kinerja perusahaan menjadi menurun. Berdasarkan pendapat diatas dapat disimpulkan bahwa resiko yang paling berat bagi perusahaan adalah resiko tidak dibayarnya seluruh atau sebagian piutang. Apabila terjadi resiko keterlambatan dalam pelunasan pembayaran piutang, hal ini akan menimbulkan tertundanya waktu untuk memenuhi kewajiban dari perusahaan yang harus segera dibayar.

Sedangkan apabila terlalu banyak memberikan piutang, maka dengan sendirinya

banyak modal yang tertanam dalam piutang. Oleh karena itu, perusahaan harus dapat menekan seminimum mungkin terhadap resiko yang timbul karena adanya piutang sehingga diharapkan tidak menimbulkan hal merugikan bagi perusahaan.

2. Cara Mencegah Resiko Piutang

Suatu perusahaan dalam melakukan usaha hampir tidak mungkin menghilangkan resiko piutang tak tertagih tetapi ada cara untuk memperkecil resiko tersebut yaitu dengan cara mengadakan pencegahan. Dalam usaha mencegah kemungkinan timbulnya resiko dalam piutang maka pimpinan perusahaan harus melihat, memilih dan menyeleksi dari orang-orang atau badan usaha yang akan diberikan kredit. Untuk itu perlu diperhatikan faktor-faktor yang mempengaruhi besar kecilnya investasi dalam piutang dan menentukan kebijakan kredit.

Menurut Agnes Sawir (2005 : 198) Variabel utama kebijakan kredit mencakup sebagai berikut :

a) Standar kredit, tingkat resiko maksimum yang biasa ditolerir dari seorang langganan kredit.

b) Persyaratan kredit, lamanya kredit diizinkan presentase pemberian potongan pada pembayarannya yang cepat.

c) Kebijakan penagihan yang dilakukan perusahaan.

Untuk mencegah resiko munculnya piutang tak tertagih di masa yang akan datang,sebaiknya harus melakukan hal – hal antara lain :

a. Mencari Informasi Tentang Mental/Kepribadian

Sebelum pihak perusahaan memberi piutang sebaiknya cari informasi terlebih dahulu tentang keadaan dari calon debitur yang akan diberi pinjaman, baik dari orang yang dipercaya maupun dari orang atau badan yang pernah menjalin kerjasama dengan calon debitur.

b. Mendapatkan Informasi Tentang Keadaan Keuangan Dari Para Debitur

Pada umumnya setiap debitur mempunyai kemampuan untuk membayar atau melunasi kewajiban dalam jangka waktu sesuai dengan perjanjian tetapi biasanya ada diantara debitur yang menunda pembayaran bahkan ada juga yang membayar sebagian atau bahkan tidak sama sekali melakukan pembayaran, maka dari itu pihak yang memberi kredit perlu untuk mengetahui keadaan keuangan.

c. Memperoleh Informasi Tentang Keadaan Perusahaan

Meskipun debitur taat dalam melunasi kewajibannya tapi tidak menjamin bahwa piutang yang diberikan kepada debitur aman. Apabila usaha yang dijalankan oleh pihak debitur kurang lancar maka ada kemungkinan debitur tidak mampu membayar kewajibannya. Maka pihak debitur harus memberi informasi bagi pihak yang akan memberi kredit atau perusahaan.

d. Piutang Diusahakan Agar Diberikan Secara Bertahap

Perusahaan melakukan suatu strategi agar pihak pemberi kredit dapat memantau atau menilai keadaan besarnya modal yang tertanam dalam piutang.

Dan jika pelunasan kewajiban tidak sesuai dengan perjanjian maka dapat segera dihentikan.

e. Membatasi Jumlah Piutang

Pihak perusahaan memang sudah seharusnya membatasi piutang yang akan dikeluarkan hal ini dilakukan untuk mengantisifasi hal-hal yang akan merugikan perusahaan. Karena jika diberi dalam jumlah yang besar maka ada kemungkinan pihak debitur tidak mampu mengembalikan atau bahkan tidak membayar kewajibannya.

3. Metode Penyisihan Piutang Tak Tertagih

Menurut Soemarso (2005 : 115) Penyisihan piutang tak tertagih sebagai allowance for bad debt adalah : bagian dari piutang yang diperkirakan tidak akan ditagih dan memungkinkan dibentuknya cadangan sebesar persentase tertentu dari akun piutang berdasarkan penggolongan kualitas piutang..

Untuk penyisihan piutang tak tertagih dilakukan suatu pos jurnal yang dicatat pada setiap akhir periode. Tujuan pos jurnal penyesuaian terhadap piutang tak tertagih adalah :

1. Pengurangan nilai piutang usaha menjadi jumlah uang kas dan diharapkan dapat direalisasikan pada waktu yang akan datang.

2. Pembebanan dari periode sekarang dari biaya yang diharapkan timbul dari pengurangan.

Untuk pengakuan kerugian dari piutang tak tertagih biasanya digunakan dua metode yaitu :

a. Metode cadangan, yang mengakui rugi piutang tak tertagih pada periode penjualan kredit yang sedang berjalan dengan cara menaksir dan bukan pada saat periode dihapusnya piutang.

b. Metode langsung atau metode penghapusan langsung yang mengakui rugi pada saat telah terjadih penghapusan piutang dengan mendebit biaya piutang tidak tertagih dan mengkredit piutang usaha, namun metode ini hanya di perbolehkan apabila jumlahnya tidak material.

a. Metode Cadangan

Untuk metode cadangan penaksiran jumlah piutang yang tidak dapat ditagih dilakukan pada akhir periode ketika perusahaan akan menyusun laporan keuangan untuk digunakan pada periode tersebut.Ada dua dasar yang biasa digunakan untuk menentukan jumlah kerugian piutang tak tertagih,yaitu :

1. Pendekatan laporan laba

Pada pendekatan ini, perhitungan taksiran piutang tak tertagih mendasarkan pada penjualan selama satu periode pelaporan.Untuk memperoleh jumlah taksiran biasanya dilakukan dengan cara mengalihkan prosentase tertentu, dengan jumlah penjualan pada periode tersebut.Untuk memperoleh prosentase piutang tak tertagih dengan menggunakan cara menghitung perbandingan piutang yang tak tertagih atau yang dihapus dengan jumlah penjualan tahun lalu kemudian tinggal disesuaikan dengan periode yang berjalan.Secara logika piutang tak tertagih muncul karena penjualan kredit, oleh karena itu akan lebih baik jika piutang tak tertagih dihitung dengan menggunakan dasar penjualan kredit. Namun pada praktiknya pemisahan antara penjualan kredit dan debit dapat menimbulkan pekerjaan tersendiri, maka untuk praktisnya

porsentase piutang tak tertagih menggunakan dasar jumlah periode berjalan.Adapun jurnal penyesuaian untuk mencatat taksiran tersebut pada akhir tahun adalah :

31 Des Biaya piutang tak tertagih xxx

Cadangan piutang tak tertagih xxx

Pendekatan laporan laba tidak memperhatikan saldo rekening cadangan piutang tak tertagih sebelum penyesuaian, meskipun mungkin ada sisa saldo pada rekening cadangan piutang tak tertagih yang berasal dari periode sebelumnya.

2. Pendekatan neraca atau laporan posisi keuangan

Pada pendekatan ini, cadangan piutang tak tertagih di tentukan dari saldo piutang akhir periode. Cara perhitungan yang biasa dilakukan ada 3 cara yaitu :

a) Jumlah taksiran piutang tak tertagih dinaikan sampai porsentase tertentu dari saldo piutang akhir periode.

b) Taksiran piutan tak tertagih ditambah dengan porsentase tertentu dari saldo piutang.

c) Jumlah taksiran piutang tak tertagih dinaikkan hingga suatu jumlah yang dihitung dengan menganalisa umur piutang.

a. Jumlah taksiran piutang tak tertagih dinaikan sampai porsentase tertentu dari saldo piutang akhir periode. Untuk memperoleh cadangan piutang tak tertagih yaitu dengan mengalihkan porsentase tertentu terhadap saldo piutang akhir periode, setelah itu hasil perhitungan tadi dikurangi atau

ditambah dengan saldo rekening piutang tak tertagih.Adapun jurnal penyesuaian untuk mencatat taksiran tersebut adalah

31 Des Biaya piutang tak tertagih Rp. xxx

Cadangan piutang tak tertagih Rp. xxx

Cadangan yang seharusnya ada x% x Rp.xxx. Rp. xxx (-) Sisa saldo cadangan Rp. xxx Jumlah yang ditambahkan ke saldo cadangan Rp. xxx

Metode ini menghubungkan cadangan piutang tak tertagih dengan saldo piutang yang ada sehingga menunjukkan jumlah piutang yang diharapkan dapat ditagih . Tapi jika melihat sudut pandang laporan laba rugi maka metode tidak dapat menunjukkan berapa taksiran piutang tak tertagih yang sebenarnya untuk periode ini karena dalam perhitungannya dipengaruhi oleh perhitungan cadangan piutang tak tertagih periode sebelumnya.

b. Cadangan ditambah dengan porsentase tertentu dari saldo piutang. Secara teknis tidak jauh berbedah dengan metode sebelumnya, hanya saja pada metode ini hasil perkalian dari porsentase piutang tak tertagih dengan saldo piutang lansung dicatat ke cadangan piutang tak tertagih tanpa memperhatikan saldo yang telah ada sebelumnya. Jika dari data diatas maka jurnal yang akan muncul adalah :

31 Des Biaya piutang tak tertagih Rp. xxx

Cadangan piutang tak tertagih Rp. xxx

Metode ini dapat menghubungkan piutang tak tertagih pada periode berjalan dan tanpa dipengaruhi perhitungan saldo cadangan piutang tak tertagih dari periode sebelumnya.

c. Jumlah cadangan dinaikkan sesuai perhitungan analisa umur piutang.

Metode ini membutuhkan penelusuran dengan seksama rekening- rekening pembantu piutang dari masing-masing individu atau pelanggan yang kemudian dikelompokkan menjadi dua, yaitu yang belum menunggak dan yang yang menunggak atau melebihi jangka waktu kredit.Selanjutnya rekening individu dan pelanggan menunggak kembali digolongkan berdasarkan jangka waktu tunggakannya, misalnya kurang dari satu bulan, lalu satu hingga dua bulan dan seterusnya.Setelah pengelompokkan berdasar umur tunggakan maka langkah selanjutnta adalah menentukan besaran porsentase dari masing-masing umur tunggakan atau piutang yang tak tertagih.

Metode ini menunjukkan jumlah piutang yang dapat ditagih sesuai dengan kondisi yang berlaku sekarang, karena metode ini melalui pengecekan dan penaksiran dari masing-masing individu atau pelanggan dengan teliti,jumlah piutang yang akan tertera di neraca atau laporan posisi keuangan lebih mendekati kenyataan,data yang didapat pada metode ini sangat bermanfaat bagi manajemen terutama untuk pengendalian atau analisa kredit.Namun di sisi lain metode ini memakan banyak waktu dan biaya terutama jika mempunyai daftar pelanggan dengan jumlah banyak, tapi kekuranan tersebut dapat dikurangi dengan penggunaan pembukuan berbasis komputer.

b. Metode Langsung

Metode ini merupakan metode yang digunakan dalam penghapusan piutang secara langsung ,dalam menaksir jumlah piutang tak tertagih dan menjurnalnya pada akhir periode tidak boleh diartikan sebagai pengahpusan piutang, metode pencadangan dilakukan karena adanya prinsip kehati-hatian atau konservatisme dalam akuntansi. Penghapusan piutang dilakukan apabila sudah ada keputusan dari manajemen,misalnya setelah manajemen mengetahui bahwa klien atau pelanggan meninggal dunia atau mengalami kebangkrutan, penghapusan piutang merupakan keputusan internal perusahaan dan tidak perlu untuk memberitahukan klien atau pelanggan yang menjadi debitur sehingga masih ada kemungkinan jika suatu saat piutang tersebut akan dibayar oleh debitur.Penghapusan piutang dicatat dengan jurnal sebagai berikut :

Cadangan piutang tak tertagih Rp. xxx

Piutang usaha Rp. xxx

Namun jika terjadih pelunasan ketika piutang telah dihapus maka jurnal yang dibuat adalah :

Kas Rp. xxx

Cadangan piutang tak tertagih Rp. xxx

Untuk perusahaan-perusahaan yang relatif kecil terkadang mereka tidak membuat cadangan piutang tak tertagih,jika klien atau pelanggan sebagai debitur tidak dapat melunasi piutang,maka piutang yang tak tertagih langsuung diakui sebagai kerugian atau sebagai biaya dengan mencatat jurnal berikut :

Biaya piutang tak tertagih Rp. xxx

Piutang usaha Rp.xxx

Kemudian ketika ada pemberitahuan dari klien atau pelanggan sebagai debitur yang akan membayar piutang yang telah dihapus oleh perusahaan,maka perusahaan harus memunculkan kembali piutang yang sebelumnya telah dihapus dengan jurnal berikut :

Piutang usaha Rp. xxx

Biaya piutang tak tertagih Rp.xxx

Setelah kembali dimunculkan ,tentunya akan ditindaklanjuti dengan pembuatan jurnal ketika terjadi penerimaan uang dari klien atau pelanggan tersebut.

4. Pernyataan Standar Akuntansi Keuangan (PSAK)

Pernyataan Standar Akuntansi Keuangan (PSAK) merupakan pedoman dalam melakukan praktek akuntansi dimana uraian materi di dalamnya mencakup hampir semua aspek yang berkaitan dengan akuntansi, yang dalam penyusunannya melibatkan sekumpulan orang dengan kemampuan dalam bidang akuntansi yang tergabung dalam suatu lembaga yang dinamakan Ikatan Akuntansi Indonesia (IAI). Dengan kata lain, pernyataan Standar Akuntansi Keuangan

(PSAK) adalah buku petunjuk bagi pelaku akuntansi yang berisi pedoman tentang segala hal yang ada hubungannya dengan akuntansi.

Standar Akuntansi Keuangan (SAK) mencakup konvensi, peraturan dan prosedur yang sudah di susun dan disahkan oleh lembaga resmi ( standard setting body ) pada saat tertentu. Pernyataan ini memberikan pemahaman bahwa Pernyataan Standar Akuntansi Keuangan (PSAK) merupakan buku petunjuk tentang akuntansi yang berisi konvensi atau kesepakatan, peraturan dan prosedur yang telah disahkan oleh suatu lembaga atau institut resmi. Dengan kata lain Pernyataan Standar Keuangan (PSAK) merupakan sebuah peraturan tentang prosedur akuntansi yang telah disepakati dan telah disahkan oleh sebuah lembaga atau institut resmi.

Standar Akuntansi Keuangan (SAK) yang disusun oleh lembaga Ikatan Akuntansi Indonesia selalu mengacu pada teori-teori yang berlaku dan memberikan tafsiran dan penalaran yang telah mendalam dalam hal praktek terutama dalam pembuatan laporan keuangan dalam memperoleh informasi yang akurat berhubungan data ekonomi. Berdasarkan pernyataan di atas dapat dipahami bahwa Pernyataan Standar Akuntansi Keuangan (PSAK) mengacu pada penafsiran dan penalaran teori- teori yang ” berlaku” dalam hal praktek ”pembuatan laporan keuangan” guna memperoleh informasi tentang kondisi ekonomi.

Pemahaman di atas memberikan gambaran bahwa Pernyataan Standar Akuntansi Keuangan (PSAK) berisi ” tata cara penyusunan laporan keuangan” yang selalu mengacu pada teori yang berlaku, atau dengan kata lain didasarkan pada kondisi yang sedang berlangsung. Hal ini menyebabkan tidak menutup kemungkinan Pernyataan Standar Akuntansi Keuangan (PSAK) berisi ”tata cara penyusunan laporan keuangan ” yang selalu mengacu pada teori yang berlaku, atau dengan kata lain didasarkan pada kondisi yang sedang berlangsung. Hal ini menyebabkan tidak menutup kemungkinan Pernyataan S tandar Akuntansi Keuangan (PSAK) dapat mengalami perubahan / penyesuaian dari waktu ke waktu sejalan dengan perubahan kebutuhan informasi ekonomi. Dari keseluruhan pendapat di atas dapat disimpulkan bahwa Pernyataan Standar Akuntansi Keuangan (PSAK) merupakan suatu buku petunjuk dari prosedur akuntansi yang berisi peraturan tentang perlakuan, pencatatan, penyusunan dan penyajian laporan keuangan yang disusun oleh lembaga IAI yang didasarkan pada kondisi yang sedang berlangsung dan telah disepakati (konvensi) serta telah disahkan oleh lembaga atau institut resmi.

Sebagai suatu pedoman , Pernyataan Standar Akuntansi Keuangan (PSAK) bukan merupakan suatu kemutlakan bagi setiap perusahaan dalam membuat laporan keuangan. Namun paling tidak dapat memastikan bahwa penempatan unsur-unsur atau elemen data ekonomi harus ditempatkan pada posisi yang tepat agar semua data ekonomi dapat tersaji dengan baik, sehingga dapat memudahkan bagi pihak-pihak yang berkepentingan dalam menginterpretasikan dan mengevaluasi suatu laporan keuangan guna mengambil keputusan ekonomi yang baik bagi tiap-tiap pihak.Adapun Pernyataan Standar Akuntansi Keuangan yang membahas mengenai piutang yaitu PSAK 54 dan PSAK 43.

1. PSAK 54

Pernyataan ini mengatur standar akuntansi keuangan dan pelaporan restrukturisasi utang-piutang bermasalah, baik bagi debitur maupun kreditur.

Pernyataan ini tidak mencakup akuntansi untuk penyisihan piutang tidak tertagih dan tidak mengatur metode estimasi piutang tidak tertagih. Pernyataan ini diterapkan pada akuntansi restruturisasi utang-piutang bermasalah.Pernyataan ini tidak mengatur :

a) Imbalan Kerja yang telah diatur dalam PSAK No.24 (Revisi 2004) b) Sewa yang telah diatur dalam PSAK No.30 (Revisi 2007)

c) Akuntansi untuk Investasi dalam Efek Utang tertentu yang telah diatur dalam PSAK No.50

d) Kuasi-Reorganisasi yang telah diatur dalam PSAK No. 51.

Untuk tujuan Pernyataan ini, restrukturisasi utang-piutang tidak selalu merupakan restrukturisasi utang-piutang bermasalah karena kondisi debitor mengalami kesulitan

keuangan. Penerapan Pernyataan ini harus dilakukan secara prospektif. Laporan keuangan untuk periode sebelum diberlakukannya pernyataan ini tidak perlu dinyatakan kembali (restated).Adapun isi dari beberapa ayat dalam PSAK 54 yaitu sebagai berikut :

1) Pernyataan ini mengatur standar akuntansi keuangan dan pelaporan restrukturisasi hutang-piutang bermasalah, baik bagi debitur maupun kreditur. Pernyataan ini tidak mencakup akuntansi untuk penyisihan piutang tidak tertagih dan tidak mengatur metode estimasi piutang tidak tertagih.

2) Untuk kepentingan Pernyataan ini, restrukturisasi hutang-piutang bermasalah terjadi jika, berdasarkan pertimbangan ekonomi atau hukum, kreditur memberikan konsesi khusus kepada debitur yaitu konsesi yang tidak akan diberikan dalam keadaan tidak terdapat kesulitan keuangan di pihak debitur. Konsesi ini dapat berasal dari perjanjian antara kreditur dan debitur atau dari keputusan pengadilan atau peraturan hukum. Sebagai contoh, kreditur dapat merestrukturisasi syarat hutang-piutang untuk meringankan beban kebutuhan kas jangka pendek debitur. Banyak restrukturisasi hutang-piutang bermasalah mencakup pengubahan syarat hutang untuk mengurangi atau menunda pembayaran kas yang diperlukan oleh debitur dalam jangka pendek guna membantu debitur untuk meningkatkan kondisi keuangan, sehingga debitur akan dapat membayar kembali hutangnya kepada kreditur. Sebagai contoh, kreditur dapat menerima kas, asset lain, atau pemberian saham dari debitur untuk

pembayaran kewajiban debitur, meskipun nilai yang diterima oleh kreditur lebih rendah dari jumlah hutang-piutang yang seharusnya dibayar oleh debitur, karena kreditur berkesimpulan bahwa langkah tersebut akan memaksimumkan pemulihan investasi yang telah dilakukan oleh kreditur.

3) Apapun bentuk konsesi yang diberikan oleh kreditur kepada debitur dalam restrukturisasi hutang-piutang bermasalah, tujuan kreditur adalah untuk mendapatkan yang terbaik dalam situasi yang sulit. Kreditur berharap untuk memperoleh kas lebih banyak atau nilai lain dari debitur,atau untuk meningkatkan kemungkinan penerimaan kas dengan cara memberikan konsesi dibandingkan jika kreditur tidak memberikan konsesi sama sekali.

4) Dalam Pernyataan ini, suatu piutang atau hutang (secara kolektif disebut hutang-piutang) merupakan suatu hak kontraktual untuk menerima uang atau suatu kewajiban kontraktual untuk membayar kas berdasarkan permintaan atau pada tanggal yang ditentukan, yang tercantum sebagai aset atau kewajiban di dalam neraca debitur atau kreditur pada saat restrukturisasi dilaksanakan. Piutang atau hutang yang termasuk dalam restrukturisasi hutang-piutang bermasalah umumnya terjadi sebagai akibat dari pemberian pinjaman atau peminjaman kas, investasi dalam efek hutang-piutang (debt securities) yang sebelumnya diterbitkan, ataupembelian atau penjualan barang dan jasa secara kredit. Contohny adalah piutang atau hutang, wesel, surat hutang (debentures) dan obligasi (baik yang dijamin maupun yang tidak dijamin atau baik yang dapat diubah maupun yang tidak dapat diubah), dan jika ada, bunga terhutang

yang berkaitan dengan hutang-piutang tersebut. Umumnya, restrukturisasi setiap piutang atau hutang dirundingkan secara terpisah, namun seringkali dua atau lebih piutang atau kewajiban dirundingkan secara bersamaan.

Sebagai contoh,seorang debitur dapat merundingkan restrukturisasi dengan sekelompok kreditur walaupun pada awalnya debitur menandatangani instrumen hutang-piutang secara individu dengan setiap kreditur. Untuk tujuan Pernyataan ini, restrukturisasi tiap piutang atau kewajiban, termasuk yang dirundingkan dan direstrukturisasi secara bersamaan, harus dipertanggung-jawabkan secara individual. Yang menjadi acuan adalah substansi, bukan bentuk formalnya. Sebagai contoh, bagi seorang debitur, obligasi merupakan satu kewajiban, meskipun terdapat banyak pemegang obligasi.

2. PSAK 43

Pernyataan ini bertujuan untuk mengatur perlakuan akuntansi beserta pengungkapan transaksi anjak piutang baik bagi factor maupun bagi klien.Ruang Lingkup dalam Pernyataan SAK 43 ini hanya mengatur perlakuan akuntansi beserta pengungkapannya untuk transaksi anjak piutang. Pernyataan ini tidak mengatur perlakuan akuntansi untuk piutang yang digunakan sebagai jaminan pinjaman serta transaksi pengalihan aset lainnya, seperti sekuritasi aset (asset back securitization) dan transaksi pembelian kembali aset (repurchase).Anjak piutang adalah jenis pembiayaan dalam bentuk pembelian dan/atau pengalihan piutang atau tagihan jangka pendek suatu perusahaan yang berasal dari transaksi usaha.Dalam PSAK 43 ini juga dijelaskan mengenai jenis-jenis anjak piutang dan perlakuan akuntansinya untuk setiap jenis

anjak piutang. Pernyataan ini berlaku efektif untuk penyusunan dan penyajian laporan keuangan yang mencakup periode laporan yang dimulai pada atau setelah tanggal 1 Januari 1998. Penerapan lebih dini dianjurkan.

D. Laporan Keuangan

Menurut Alam S (2005 : 20) Sifat laporan keuangan sebagaimana dinyatakan dalam Standar Akuntansi Keuangan (SAK, Ikatan Akuntan Indonesia) harus memenuhi persyaratan yaitu sebagai berikut :

1) Laporan keuangan memiliki informasi yang berkualitas penting maka dari itu haruslah mudah dipahami oleh pemakai.

2) Informasi harus relevan untuk memenuhi kebutuhan pemakai dalam proses pengambilan keputusan.

3) Informasi akuntansi harus dapat diandalkan pemakaiannya sebagai penyajian yang jujur (faithful representation) dari yang seharusnya disajikan atau yang secara wajar diharapkan dapat disajikan.

4) Pemakai juga harus dapat memperbandingkan laporan keuangan antara perusahaan untuk mengevaluasi posisi keuangan, kinerja serta perubahan posisi keuangan secara relative.

Sedangkan menurut Michell Suherli, (2006 : 10) mengemukakan bahwa:

”Tujuan laporan keuangan adalah menyediakan informasi yang menyangkut posisi keuangan, kinerja, serta perubahan posisi keuangan suatu perusahaan yang bermanfaat bagi sejumlah besar pemakai dalam pengambilan keputusan ekonomi”.

Laporan keuangan merupakan output dan hasil akhir dari proses akuntansi. Laporan keuangan inilah yang menjadi bahan informasi bagi para pemakainya sebagai salah satu bahan dalam proses pemgambilan keputusan. Di samping sebagai informasi, laporan keuangan juga sebagai pertanggungjawaban atau accountability. Sekaligus menggambarkan indikator kesuksesan suatu perusahaan dalam mencapai tujuannya.

Laporan keuangan yang dipersiapkan oleh akuntansi diklasifikasikan ke dalam beberapa kelompok besar, yaitu jenis-jenis atau unsur-unsur laporan keuangan. Unsur-unsur yang dimaksud adalah sebagai berikut :

1. Neraca ( Balance Sheet )

Neraca adalah suatu laporan yang menggambarkan mengenai jumlah aktiva,hutang,serta modal suatu perusahaan pada saat tertentu.Menurut S.

Munawir (2008 : 87) ” Neraca adalah suatu bagian dari laporan keuangan yang menunjukkan keadaan dari suatu unit usaha pada tanggal tertentu yang terdiri atas dua bagian yaitu aktiva dan pasiva. Aktiva dapat di kategorikan sebagai investasi yang dilakukan dalam perusahaan sedangkan pasiva merupakan sumber –sumber yang digunakan untuk investasi tersebut dan jumlah kedua bagian ini harus sama.”

Sedangkan menurut Smith dan Skousen (2007 : 152) ” Neraca adalah merupakan laporan pada saat tertentu mengenai sumber daya perusahaan (aktiva), hutangnya (kewajiban) dan klaim kepemilikan terhadap sumber daya (ekuitas pemilik).”

Neraca sendiri dapat disusun dalam dua bentuk T ( T From ) dan bentuk L ( L From ).Di dalam bentuk T semua harta perusahaan ditempatkan pada sisi bagian kiri neraca dengan judul aktiva (asset), sedangkan hutang dan modal ditempatkan pada sisi

kanan neraca dengan judul pasiva (Liabilitas and Stockholder Equity). Dalam bentuk L, semua harta perusahaan ditempatkan pada bagian atas neraca, sedangkan hutang dan modal ditempatkan pada bagian bawah neraca.

Menurut Smith dan Skousen (2007 : 164) keterbatasan neraca antara lain adalah : a. Sumber daya dan kewajiban entitas biasanya disajikan menurut harga

perolehan (historical cost) pada saat terjadinya sehingga menjadi tidak relevan untuk melakukan evaluasi kekayaan perusahaan.

b. Ketidakstabilan nilai mata uang menyebabkan neraca tidak mencerminkan daya beli konstan. Akibatnya, neraca mencerminkan aktiva, kewajiban dan ekuitas dalam satuan daya beli yang tidak sama.

c. Sulitnya untuk melakukan perbandingan antara perusahaan yang satu dengan perusahaan yang lainnya karena masing-masing perusahaan tidak mengklasifikasikan dan melaporkan semua pos yang hampir sama secara seragam.

d. Dalam hal pengukuran ada beberapa sumber daya dan kewajiban entitas tidak di laporkan ke dalam neraca (Off Balance Sheet Items).

2. Laporan Laba Rugi ( Income Statement ) 2.1. Pengertian Laba (Frofit )

Pengertian laba menurut Harahaf (2008:113) ” kelebihan penghasilan diatas biaya selama satu periode akuntansi ”. Sedangkan pengertian laba yang dianut oleh struktur akuntansi sekarang ini adalah selisih pengukuran pendapatan dan biaya. Besar kecilnya laba sebagai pengukur kenaikan sangat bergantung pada ketepatan pengukuran pendapatan dan biaya.

Menurut Harahaf (2005: 263) laba merupakan angka yang penting dalam laporan keuangan karena berbagai alasan antara lain : laba merupakan dasar dalam perhitungan pajak, pedoman dalam menentukan kebijakan investasi dan pengambilan keputusan, dasar dalam peramalan laba maupun kejadian ekonomi perusahaan lainnya di masa yang akan datang, dasar dalam perhitungan dan penilaian efesiensi dalam menjalankan perusahaan, serta sebagai dasar dalam penilaian presatasi atau kinerja perusahaan.

2.2. Pengertian Rugi ( Losses )

Menurut FASB rugi adalah suatu kondisi atau situasi yang melibatkan ketidakpastian yang memungkinkan timbulnya suatu rugi bagi perusahaan dimana tinggalnya rugi tersebut sangat tergantung pada terjadinya atau tidak terjadinya suatu peristiwa atau lebih dimasa yang akan datang.

Menurut kamus bahasa indonesia rugi adalah jumlah pengeluaran atau biaya yang lebih besar dibandingkan dengan pendapatan yang di terimah.

2.3. Pengertian Laporan Laba Rugi

Laporan laba rugi pada hakikatnya adalah laporan tentang kinerja atau kemampuan perusahaan untuk memperoleh keuntungan dimana menyajikan seluruh pendapatan dan beban (pengurangan) perusahaan selama satu periode akuntansi. Misalkan kita mendapat uang saku bulanan dari orang tua kita. Selama satu bulan kita melakukan pengeluaran untuk membeli buku,pulpen,penggaris dan sebagainya. Pada akhir bulan kita tentu ingin mengetahui berapa sisa uang saku kita (jika masih ada tentunya).

Hal serupa juga berlaku untuk perusahaan yang perlu mengetahui berapa sisa uang dimiliki selama satu periode akuntansi. Jika pendapatan dikurangi beban (pengurangan) bernilai positif, maka perusahaan disebut menghasilkan laba, sebaiknya jika selisih negatif perusahaan disebut mengalami rugi.

Menurut Yoga Firdaus (2007 : 153) laporan laba rugi adalah salah satu laporan keuangan yang menyajikan informasi hasil jual beli barang dagang, pendapatan lain, dan beban usaha yang timbul dalam suatu periode tertentu dalam rangka memperoleh keuntungan. Adapun beban yang harus dihitung dalam laporan laba rugi yaitu beban umum dan administrasi dimana merupakan beban yang tidak langsung berhubungan dengan penjualan, misalnya beban telpon dan listrik, beban gaji bagian administrasi, beban penyusutan peralatan kantor, dan sebagainya. Dalam hubungannya dengan pencatatan beban, laporan laba-rugi perusahaan dagang dapat disusun dengan dua cara, yaitu cara langsung (single step) dan cara bertahap (multiple step).

Laporan laba rugi yang memakai cara langsung tidak membedakan baban penjualan dengan beban umum dan administrasi. Laporan cara langsung ini banyak digunakan oleh perusahaan kecil yang tidak terlalu banyak jenis transaksi usahanya. Pada laporan laba rugi yang memakai cara bertahap, beban penjualan, beban umum dan administrasi, serta pendapatan dan beban lain-lain, dibedakan satu sama lain dan dikelompokkan sesuai kelompoknya sehingga dalam laporan laba rugi terlihat dengan jelas jumlah beban usaha dan beban di luar usaha, serta pendapatan usaha dan pendapatan diluar usaha. Cara pengelompokan beban dan pendapatan seperti itu dapat memudahkan pihak manajemen menganalisa

penyimpangan mengenai beban dan pendapatan (misalnya dibandingkan dengan anggaran).

Laporan laba-rugi melaporkan seluruh hasil dan biaya untuk mendapatkan hasil, dan laba (rugi) perusahaan selama satu periode tertentu. Untuk menyusun laporan ini maka kita perlu mengetahui mana yang termasuk hasil dan mana yang termasuk biaya. Dalam teori akuntansi dikenal dua pendekatan dalam menilai hubungan antara neraca dan laba-rugi, yaitu articulated dan non- articulated. Pendekatan articulated artinya laporan laba rugi itu dianggap sebagai subklasifikasi dari pos modal. Laba rugi hanya merupakan hasil matematis yang berasal dari perubahan modal dari satu periode ke periode yang lainnya.

Sementara itu, dalam pendekatan non-articulated, neraca dan laporan laba rugi ini secara matematis indevenden satu sama lain.

3. Definisi Laporan Perubahan Modal

Menurut Rivai, Veithzal dan Idroes (2007:619) mengemukakan bahwa :

” Laporan perubahan modal merupakan laporan yang menggambarkan perubahan saldo akun ekuitas seperti modal disetor, laba yang ditahan dan akun ekuitas lainnya.”

Laporan perubahan modal merupakan suatu daftar yang dicatat secara sistematis, yang menjelaskan perubahan modal setelah perusahaan melakukan kegiatannya selama periode tertentu pada laporan perubahan modal disajikan modal awal, penarikan oleh pemilik (prive), saldo laba rugi dan modal akhir.

Modal akhir diperoleh dari modal awal dikurangi saldo penarikan (prive) ditambah saldo laba dan dikurangi dengan saldo rugi tahun yang dihitung. Dalam

laporan perubahan modal maka yang dapat terlihat adalah modal akan betambah jika laba bersih lebih besar daripada pengambilan prive dan modal berkurang jika saldo laba lebih kecil daripada penarikan pribadi (prive).

Laporan perubahan modal (ekuitas) disajikan sesuai dengan PSAK No.1 (Revisi 1998) : Laporan perubahan modal adalah laporan yang menunjukkan sebab-sebab perubahan ekuitas dari jumlah pada awal periode menjadi jumlah ekuitas pada akhir periode.

E. Kerangka Pikir

PT Suracojaya Abadi Motor Makassar Merupakan Perusahaan yang terdiri atas Perusahaan Jasa dan Perusahaan Dagang, Perusahaan yang sangat berperan penting dalam dunia otomotif. Penawaran yang dilakukan perusahaan dengan cara penjualan secara tunai dan secara kredit.

Adapun kerangka pikir yang telah diuraikan dapat digambarkan dalam bentuk skema sebagai berikut :

Gambar.1 Bagan Kerangka pikir

Penjualan

K

Metode Cadangan piutang piupiutang piPiutang

Metode Penyisihan Piutang tak tertagih

Tunai Kredit

Metode Penghapusan Langsung

Laporan keuangan

Tertagih Tak Tertagih

Piutang

PSAK PT. Suracojaya

Abadi Motor Makassar

Adapun penjelasan mengenai skema kerangka fikir diatas yaitu :

PT. Suracojaya Abadi Motor Di Makassar melakukan transaksi penjualan secara tunai dan kredit, penjualan kredit akan menghasilkan piutang ada piutang yang tertagih dan yang tidak tertagih. Piutang tertagih itu langsung dituliskan dalam laporan keuangan sedangkan piutang tak tertagih itu harus terlebih dahulu di hitung dan di catat menggunakan metode penyisihan piutang tak tertagih.Metode penyisihan piutang tak tertagih terbagih atas metode cadangan piutang dan metode penghapusan langsung dan dalam pencatatan itu harus di sesuiakan dengan Pernyataan Standar Akuntansi Keuangan (PSAK) kemudian setelah itu dicatat dalam laporan keuangan.

F. Hipotesis

Diduga bahwa perlakuan akuntansi atas penyisihan piutang tak tertagih dalam laporan keuangan baik dengan metode cadangan piutang maupun metode penghapusan langsung telah sesuai dengan Standar Akuntansi Keuangan

37 BAB III

METODE PENELITIAN

A. Tempat Dan Waktu Penelitian

Lokasi penelitian dilaksanakan diwilayah Makassar, tepatnya pada PT Suracojaya Abadi Motor Cabang Antang Jln. Tamangapa Raya No.8 Telp (0411) 493810, Makassar 90222. Penelitian dilaksanakan kurang lebih dua bulan dari bulan februari sampai April 2015.

B. Metode Pengumpulan Data

Penulis menggunakan beberapa metode pengumpulan data untuk memperoleh data yang lengkap.

1. Field Research (penelitian lapangan)

a. Observasi (pengamatan) yaitu pengamatan secara langsung pada objek penelitian

b. Interview (wawancara) yaitu cara pengumpulan data dengan jalan melakukan tanya jawab dengan pihak yang berwewenang dalam Perusahaan untuk mendapatkan data yang dibutuhkan pada PT.Suracojaya Abadi Motor di Makassar

2. Library Research (penelitian kepustakaan)

Pengumpulan data dengan cara mengkaji dan menelaah beberapa bahan bacaan yang relevan dengan masalah pokok yang akan dibahas dalam penelitian ini

C. Jenis dan Sumber Data

1. Jenis data yang biasanya digunakan dalam penelitian diantaranya adalah : a. Data Kuantitatif yaitu data pendukung perhitungan piutang tak tertagih

dan data lainnya sesuai dengan kebutuhan penulis.

b. Data Kualitatif yaitu data yang berupa keterangan teoritis penjelasan baik yang berasal dari manajer maupun staf yang berhubungan dengan perusahaan.

2. Adapun Sumber data yang digunakan yaitu :

a. Data Primer yaitu data yang diperoleh melalui observasi langsung ke perusahaan.

b. Data Skunder yaitu data yang bersumber dari dokumen obyek penelitian berupa laporan tertulis yang dibuat secara berkala.

D. Metode Analisis Data

Metode analisis data yang digunakan penulis adalah analisis perbandingan (deskriftif komporatif) yaitu metode yang membandingkan masalah yang terdapat di perusahaan dengan teori yang berlaku sesuai dengan Standar Akuntansi Keuangan khususnya pada piutang tak tertagih (PSAK 54).

BAB IV

GAMBARAN UMUM OBJEK PENELITIAN

A. Sejarah Singkat PT.Suracojaya Abadi Motor

PT. Suracojaya Abadi Motor Makassar didirikan pada tahun 1969 dan berkedudukan di jalan Sulawesi No.55 Makassar. Pada awalnya bernama UD.Surako mulai aktivitasnya pada penjualan sepada motor merek Yamaha. Pada tahun 1970, UD. Surako berganti nama menjadi UD. Suracojaya Abadi Motor. Kemudian pada tahun 1987 UD. Suracojaya Abadi Motor yang berkedudukan di jalan Ribura`ne No.5 sesuai dengan SIUP No. 152.138120-23/1/1995.

Tahun 2001, PT.Suracojaya Abadi Motor memindahkan kantornya dan berpusat di jalan A.P. Pettarani No.18 Makassar sampai dengan sekarang, dan mengembangkan usahanya di beberapa daerah dan memulai jaringan resmi Yamaha dangan aktivitas 3S yaitu : sales (penjualan), spare parts (suku cadang), dan servis.

Sesuai dengan aktivitasnya masing-masing, kegiatan penjualan (sales counter) adalah kegiatan yang menawarkan dan memasarkan produk Yamaha khususnya motor. Kegiatan pada bagian spare parts adalah kegiatan penjualan suku cadang, baik itu penjualan secara terpisah maupun penjualan dalam hubungannya dengan servis motor (penggantian alat saat servis). Sedangkan pengertian aktivitas servis adalah kegiatan pelayanan jasa perawatan sepeda motor konsumen, khusus merek Yamaha. Dalam kegiatan servis ini, hal-hal yang dilakukan mencakup perawatan berkala, penggantian alat, dan turun mesin (over houle).

39

PT. Suracojaya Abadi Motor mempunyai beberapa cabang yang ada di Makassar antara lain cabang Sudiang, cabang Maros,cabang Antang, cabang Sungguminasa, cabang Ribura`ne, cabang Veteran, cabang Mesjid Raya dan Sentral Yamaha Pettarani. Diantara beberapa cabang PT. Suracojaya Abadi Motor, Selain Sentral Yamaha yang berpusat di jalan A.P. Pettarani No.18 yang memiliki tingkat aktivitas 3S yang lebih tinggi cabang antang juga termasuk salah satu cabang yang besar. PT Suracojaya Abadi Motor Cabang Antang di dirikan pada tahun 2010 dengan tujuan agar masyarakat yang jauh dari sentra penjualan bisa melakukan pembelian lebih mudah. PT. Suracojaya Abadi Motor Cabang Antang sudah melakukan pergantian kepala cabang sebanyak tujuh kali dan yang menjabat sekarang ini yakni Bapak Reski Abdullah Bone.

B. Bidang Usaha PT. Suracojaya Abadi Motor

Sejalan dengan peningkatan kesejahteraan masyarakat dan terbuka kesempatan berusaha yang diberikan oleh pemerintah serta didukung tersedianya sumber daya manusia, sumber daya alam yang melimpah dan kemajuan teknologi memungkinkan banyak perusahaan didirikan dalam satu bidang usaha dan menghasilkan barang dan jasa yang sama, hal ini mengakibatkan persaingan usaha yang semakin kompetitif saat ini.

Oleh karena itu, bagi perusahaan yang bergerak di bidang merketing (pemasaran) hendaknya memberi sumbangan pada perusahaan khususnya pada perluasan dan pemesanan kebutuhan disertai keinginan manusia. Pemasaran haruslah

merupakan sarana dari organisasi untuk mengetahui kebutuhan manusia yang tidak terpenuhi, barulah menjadi peluang usaha, menciptakan pemenuhan kebutuhan yang digunakan itu sendiri. Mempertahankan untuk tetap hidup dan memperoleh keuntungan sangat tergantung dari kemampuan untuk menciptakan manusia yang selalu berubah.

PT. Suracojaya Abadi Motor sebagai perusahaan yang bergerak di bidang penjualan motor, spare part, dan jasa servis yang berupa jasa servis bergaransi dan umum (servis bayar) berupaya mengoptimalisasikan sumber daya yang dimiliki secara berkesinambungan dalam sistem manajemen yang diterapkan untuk mengutamakan kepuasan pelanggan/konsumen.

C. Struktur Organisasi PT. Suracojaya Abadi Motor

Organisasi merupakan sekumpulan orang atau para pemilik modal untuk melakukan kegiatan secara bersama-sama. Jadi organisasi merupakan satuan lembaga yang turut menentukan keberhasilan suatu perusahaan, dimana hal ini dapat tercapai bila perusahaan dapat menciptakan kordinasi yang baik antara fungsi-fungsi yang ada.

Struktur organisasi yang diterapkan oleh PT. Suracojaya Abadi Motor Makassar adalah struktur organisasi yang berbentuk garis (LINI). Dimana pimpinan perusahaan dalam menjalankan tugasnya dan mengelolah perusahaan dibantu oleh staf masing-masing karyawan. Struktur organisasi PT. Suracojaya Abadi Motor Cabang Antang Makassar dapat dilihat pada skema sebagai berikut:

STRUKTUR ORGANISASI PT. SURACOJAYA ABADI MOTOR CABANG ANTANG

D. Uraian Tugas

Berikut akan dikemukakan uraian tugas masing-masing bagian dalam perusahaan PT. Suracojaya Abadi Motor di Makassar dapat dilihat uraian tugas di bawah ini :

1. Kepala Cabang

Tugas dan tanggung jawab kepala cabang antara lain sebagai berikut :

KEPALA CABANG

PERS ONAL IA

CHIE F SF

MEKANI K

ADMIN COUNT

ER

SALES COUNTE

R

DRIV ER

OFFIC E BOY

SALES

FORCE

SALES

FORCE

SALES

FORCE

MEKANI K

SERVIS

COUNTE R

S. PART COUNTE

R

ADM.

SPART

MEKANIK

MEKANIK

KASI R