ANALISIS FAKTOR-FAKTOR YANG MEMPENGARUHI

PERGERAKAN INDEKS HARGA SAHAM GABUNGAN

(IHSG) DI BURSA EFEK INDONESIA

Deddy Azhar MaulianoEmail : deddy_azharm@yahoo.com

Jurusan Manajemen, Fakultas Ekonomi, Universitas Gunadarma Jl. Margonda Raya 100 Depok.

ABSTRAK

Indeks Harga Saham Gabungan merupakan nilai gabungan saham-saham perusahaan yang tercatat di Bursa Efek Indonesia (BEI) yang pergerakannya mengindikasikan kondisi yang terjadi di pasar modal. Penelitian ini dilakukan dengan tujuan untuk mengetahui faktor-faktor yang mempengaruhi pergerakan Indeks Harga Saham Gabungan (IHSG), baik faktor yang berasal dari luar negeri (eksternal) maupun faktor yang berasal dari dalam negeri (internal). Berdasarkan data tahun 2004–2009 dengan periode pengamatan Januari 2004–Mei 2009. Penelitian ini menggunakan data sekunder yang bersifat kuantitatif yang terdiri dari Indeks Bursa Asing (Dow Jones, NYSE, FTSE,

STI, Nikkei, Hang Seng, KOSPI, dan KLSE serta Harga Minyak Dunia) sebagai

variabel faktor ekternal luar negeri serta nilai tukar Rupiah atas dollar Amerika, tingkat Suku Bunga (SBI), dan Inflasi sebagai variabel faktor internal dalam negeri. Analisis yang digunakan dalam penelitian ini secara deskriptif dan pengujian inferensial dengan menggunakan SPSS. Pengolahan data dilakukan dengan melakukan pengujian asumsi klasik dan regresi linier berganda dengan melakukan perbandingan dua metode yaitu metode Enter dan Backward sampai memperoleh model penelitian yang paling baik untuk selanjutnya dilakukan pengujian hipotesis. Dari hasil penelitian, didapatkan

model regresi terbaik menggunakan metode backward dan uji hipotesis serta

perhitungan menggunakan regresi linier berganda yang menjelaskan bahwa pada periode Januari 2004–Mei 2009 secara parsial faktor eksternal yang mempengaruhi

pergerakan IHSG adalah Indeks Dow Jones, Hang Seng, KLSE dan Harga Minyak

Dunia sedangkan faktor internal dalam negeri yang mempengaruhi adalah tingkat Suku Bunga SBI dan Inflasi.

Kata Kunci : IHSG, Indeks Bursa Asing, Harga Minyak Dunia, Nilai TukarRp/US$, Inflasi, SBI.

PENDAHULUAN

LATAR BELAKANG PENELITIAN

Adanya krisis ekonomi global memiliki dampak yang signifikan terhadap perkembangan pasar modal di Indonesia. Dampak krisis keuangan dunia atau lebih dikenal dengan krisis ekonomi global yang terjadi di Amerika jelas–jelas sangat berpengaruh terhadap Indonesia. Karena sebagian besar ekspor Indonesia dilakukan di pasar Amerika dan tentu saja hal itu sangat mempengaruhi perekonomian di Indonesia.

Salah satu dampak yang paling berpengaruh dari krisis ekonomi Amerika adalah nilai tukar rupiah yang semakin melemah terhadap dollar, Indeks Harga Saham Gabungan (IHSG) yang semakin tidak sehat, dan tentu saja kegiatan ekspor yang terhambat karena berkurangnya permintaan dari pasar Amerika itu sendiri. Selain itu penutupan selama beberapa hari serta penghentian sementara perdagangan saham di Bursa Efek Indonesia (BEI) merupakan salah satu dampak nyata dan pertama kalinya sepanjang sejarah, yang tentunya dapat merefleksikan betapa besar dampak dari permasalahan yang bersifat global ini.

Pasar modal merupakan salah satu penggerak perekonomian suatu negara. Karena pasar modal merupakan sarana pembentuk modal dan akumulasi dana jangka panjang yang diarahkan untuk meningkatkan partisispasi masyarakat dalam penggerakan dana guna menujang pembiayaan pembangunan nasional. Selain itu, pasar modal juga merupakan representasi untuk menilai kondisi perusahaan-perusahaan disuatu negara. Karena hampir semua industri disuatu Negara terwakili oleh pasar modal. Pasar modal yang sedang mengalami peningkatan (Bullish) atau mengalami penurunan (Bearish) terlihat dari naik turunnya harga-harga saham yang tercatat yang tercermin melalui suatu pergerakan indeks atau lebih dikenal dengan Indeks Harga Saham Gabungan (IHSG). IHSG merupakan nilai yang digunakan untuk mengukur kinerja gabungan seluruh saham (perusahaan/emiten) tercatat di Bursa Efek Indonesia (BEI).

Banyak teori dan penelitian terdahulu yang mengungkapkan bahwa pergerakan Indeks Harga Saham Gabungan dipengaruhi oleh beberapa faktor. Seperti faktor yang berasal dari luar negeri (Ekternal) dan faktor yang berasal dari dalam negeri (Internal). Faktor yang berasal dari luar negeri tersebut bisa datang dari indeks bursa asing Negara

lain (Dow Jones, Hang Seng), trend pergerakan harga minyak luar negeri, trend harga

emas luar negeri dan adanya sentimen pasar luar negeri. Sedangkan faktor yang berasal dari dalam negeri bisa datang dari nilai tukar mata uang Negara tersebut terhadap Negara lain, tingkat suku bunga dan inflasi yang terjadi di Negara tersebut. Pada umumnya bursa yang memiliki pengaruh yang kuat terhadap kinerja bursa efek lainnya adalah bursa efek yang tergolong maju seperti bursa Amerika, Jepang, Inggris dan sebagainya. Selain itu bursa efek yang berada dalam satu kawasan juga dapat mempengaruhi karena letak geografisnya yang saling berdekatan seperti, Indeks STI di Singapura, NIKKEI di Jepang, Hang Seng di Hongkong, KOSPI di Korea dan KLSE di

Malaysia. Fluktuatif harga minyak mentah dunia juga merupakan suatu indikasi yang mempengaruhi pasar modal suatu negara. Secara tidak langsung kenaikan harga minyak mentah dunia akan berimbas pada sektor ekspor dan impor suatu negara. Bagi negara pengekspor minyak, kenaikan harga minyak mentah dunia merupakan keuntungan tersendiri bagi perusahaan. Karena harga yang sedang tinggi membuat para investor cenderung menginvestasikan dananya ke berbagai sektor komoditi minyak dan pertambangan. Namun jika harga minyak sedang turun para investor cenderung

melakukan aksi ambil untung (taking profit) dengan cara menjual sahamnya.

Membaiknya kondisi pasar modal indonesia serta pemulihan kepercayaan masyarakat terhadap pasar modal kita ditandai dengan pergerakan Indeks Harga Saham Gabungan (IHSG) yang dari tahun ke tahun mengalami kenaikan yang signifikan Salah satunya ditunjukkan dengan Indeks Harga Saham Gabungan (IHSG) BEI yang berhasil mencatat rekor tertinggi pada 9 Januari 2008 IHSG mencapai level tertinggi sepanjang sejarah pasar modal Indonesia yaitu ditutup pada level 2.745,832.

TUJUAN PENELITIAN

Tujuan penelitian ini adalah mengidentifikasi dan menganalisis apakah faktor eksternal luar negeri yang diwakili oleh indeks Dow Jones (DJIA), Indeks NYSE, Indeks Footsie Lodon (FTSE), Indeks Singapore (STI), Indeks Nikkei Tokyo (N225), Indeks KOSPI Korea (KS11), Indeks Hang Seng Hongkong (HSI), dan Indeks Kuala Lumpur Stock Exchange (KLSE), dan Harga Minyak Dunia, serta faktor internal dalam negeri seperti nilai Tukar Rupiah terhadap Dollar Amerika, tingkat Suku Bunga, Inflasi benar– benar berpengaruh terhadap pergerakan Indeks Harga Saham Gabungan (IHSG) periode Januari 2004–Mei 2009. Karena menurut oleh Noer Azam Achsani (2000) tentang bagaimana bursa merespon terhadap shock dari bursa lain. Hasilnya apabila terjadi shock di Amerika Serikat maka bursa–bursa regional tidak terlalu meresponnya. Hanya di Singapura, Hongkong, Jepang, Taiwan dan New Zealand yang akan langsung merespon, dan respon tersebut tidak cukup besar, sebaliknya jika shock terjadi di Singapura, Australia ataupun Hongkong secara cepat shock tersebut akan ditransmisikan ke hampir semua bursa saham di Asia Pasifik, termasuk BEJ.

RUMUSAN MASALAH

Berdasarkan uraian diatas, permasalahan yang diteliti adalah sebagai berikut 1. Seberapa besar pengaruh/korelasi dari faktor eksternal luar negeri dalam hal ini

diwakili oleh Indeks Bursa Asing (Dow Jones, NYSE, Footsie 100, STI, Nikkei, KOSPI, Hang Seng dan KLSE) serta Harga Minyak Dunia dan faktor internal dalam negeri yang diwakili oleh tingkat Suku Bunga (SBI), Inflasi dan Nilai Tukar Rupiah atas Dollar Amerika terhadap pergerakan IHSG di BEI ?

2. Faktor manakah yang lebih dominan dalam mempengaruhi pergerakan IHSG ?

METODE PENELITIAN

Penelitian ini bersifat comfirmation research yang bertujuan untuk menjelaskan hubungan kausal antar variabel melalui pengujian hipotesis. Dimana data/variabel diteliti terlebih dahulu dan kemudian dijelaskan hubungannya. Metode penelitian yang

digunakan adalah metode Deskriptif dengan menggunakan tabel dan grafik. Kemudian

melakukan pengujian Inferensial menggunakan SPSS dengan alat statistik regresi linier berganda setelah data diolah dengan dua metode pengolahan yaitu Enter dan Backward.

PENGUMPULAN DATA DAN PEMILIHAN SAMPEL

Penelitian ini menggunakan data bulanan selama periode Januari 2004-Mei 2009 Dalam penelitian ini objek yang diteliti adalah IHSG sebagai variabel terikat (dependen) dan dua belas variabel sebagai variabel penjelas (independen) dengan sampel penelitian adalah pengamatan setiap akhir penutupan bulan yang diperoleh melalui PT. Bursa Efek

Indonesia dan didukung oleh www.yahoofinance.com dan www.bi.go.id.

VARIABEL-VARIABEL YANG DITELITI

Dalam penelitian ini, variabel-variabel yang digunakan adalah sebagai berikut:

• Variabel terikat atau dependen (variabel Y), yaitu variabel Indeks Harga Saham Gabungan (IHSG).

• Variabel bebas atau independen (variabel X), Indeks Dow Jones (DJIA), Indeks New York Stock Exchange (NYSE), Indeks Footsie London (FTSE), Indeks Strait Times Singapura (STI), Indeks Nikkei 225 Tokyo (N225), Indeks Hang Seng

Hongkong (HSI), Indeks KOSPI Korea (KS11), dan Indeks Kuala Lumpur Stock

Exchange (KLSE). Data kurs dollar Amerika yang digunakan adalah data kurs jual

transaksi. Data tingkat Inflasi dan tingkat Suku Bunga SBI yang digunakan adalah data yang dikeluarkan oleh Bank Indonesia (BI). Data harga minyak mentah dunia (Crude Oil) yang dikeluarkan oleh OPEC. Satuan yang digunakan adalah US dollar per barel.

TEKNIK ANALISIS DATA

Penelitian ini menggunakan teknik analisis regresi linear berganda (multiple regression analysismodel) dengan persamaan kuadrat terkecil (Ordinary Least Square)

Keterangan :

Y = Variabel dependen/nilai estimasi

X1,X2,X3,…Xn = Variabel independen / bebas

Y = Nilai estimasi

ß0 = Nilai Y pada perpotongan antara garis linier

dengan sumbu vertical (constant)

ß1, ß2, ß3 … ßn = Slope yang berhubungan dengan variabel X

e = Standar penggangu

1) Koefisien Korelasi (r/R)

Adalah koefisien yang digunakan untuk mengetahui hubungan antara variabel X dan Y.

2) Koefisien Determinasi (r2/R2)

Algifari (2000) menyatakan bahwa koefisien determinasi adalah salah satu nilai statistik yang dapat digunakan untuk mengetahui apakah ada hubungan pengaruh antara dua variabel. Nilai koefisen determinasi menunjukkan prosentase variasi nilai variabel dependen yang dapat dijelaskan oleh persamaan regresi yang dihasilkan.

Y = ß0 + ß1 X1 + ß2 X2 + ß3 X3 …………+ ßn Xn + e

n ( XY) – ( X) ( Y) r =

3) Kesalahan Standar Estimasi ( Standard Error Of Estimate )

Digunakan untuk mengetahui ketepatan persamaan estimasi. Dapat digunakan dengan mengukur besar kecilnya kesalahan standar estimasi (semakin kecil nilai kesalahannya, maka semakin tinggi ketepatannya).

HASIL DAN PEMBAHASAN HASIL PENELITIAN

Analisis Deskriptif

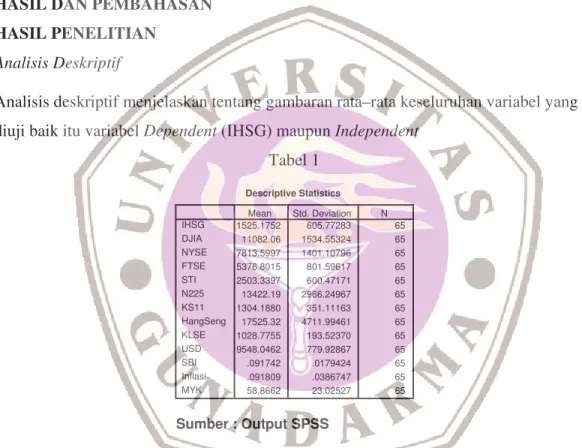

Analisis deskriptif menjelaskan tentang gambaran rata–rata keseluruhan variabel yang diuji baik itu variabel Dependent (IHSG) maupun Independent

Tabel 1 Descriptive Statistics 1525.1752 605.77283 65 11082.06 1534.55324 65 7813.5997 1401.10796 65 5376.8015 801.59617 65 2503.3397 600.47171 65 13422.19 2966.24967 65 1304.1880 351.11163 65 17525.32 4711.99461 65 1028.7755 193.52370 65 9548.0462 779.92867 65 .091742 .0179424 65 .091809 .0386747 65 58.8662 23.02527 65 IHSG DJIA NYSE FTSE STI N225 KS11 HangSeng KLSE USD SBI Inflasi MYK Mean Std. Deviation N Sumber : Output SPSS

Beradasarkan tabel 1 di atas dapat diketahui bahwa rata-rata pergerakan IHSG, DJIA,

NYSE, FTSE, STI, N225, KS11, Hang Seng, KLSE, USD, SBI, Inflasi, dan Minyak

periode Januari 2004–Mei 2009 berada pada posisi 1525,1752, 11082,06, 7813,5997, 5376,8015, 2503,3397, 13422,19, 1304,1880, 17525,32, 1028,7755 (satuan yang digunakan basis poin), 9548,0462/USD, 0,091742 (9,1742%), 0,091809 (9,1809%), dan 58,8662USD/Barel.

Koefisien Korelasi

Koefisien korelasi digunakan untuk mengetahui hubungan antara variabel independen dan dependen.

Tabel 2. Korelasi

No Variabel Korelasi n Sig (2-tailed)

1 IHSG-DJIA 0.650 65 0.000 2 IHSG-NYSE 0.716 65 0.000 3 IHSG-FTSE 0.682 65 0.000 4 IHSG-STI 0.850 65 0.000 5 IHSG-N225 0.451 65 0.000 6 IHSG-KS11 0.935 65 0.000 7 IHSG-HSI 0.946 65 0.000 8 IHSG-KLSE 0.935 65 0.000 9 IHSG-USD (0.103) 65 0.412 10 IHSG-SBI (0.056) 65 0.659 11 IHSG-INF (0.104) 65 0.409 12 IHSG-MYK 0.762 65 0.000

Sumber : Output SPSS Diolah

Berdasarkan hasil pengolahan data, diketahui hubungan antara variabel IHSG dengan DJIA sebesar 0.650 yang berarti hubungan antara IHSG dengan DJIA kuat dan searah. Hubungan antara IHSG dengan NYSE sebesar 0.716 yang berarti sangat kuat dan searah. IHSG dengan FTSE sebesar 0.682 yang berarti kuat dan searah. IHSG dengan STI sebesar 0.850 yang berarti sangat kuat dan searah. IHSG dengan N225 sebesar 0.451 yang berarti lemah dan searah. IHSG dengan KS11 sebesar 0.935 yang berarti sangat kuat sekali dan searah. IHSG dengan HSI sebesar 0.946 yang berarti sangat kuat sekali dan searah. IHSG dengan KLSE sebesar 0.935 berarti sangat kuat sekali dan searah. IHSG dengan USD -0.103 yang berarti hubungan sangat lemah dan tidak searah. IHSG dengan SBI -0.056 sangat lemah sekali dan bersifat tidak searah. IHSG dengan INF -0.104 lemah dan tidak searah. IHSG dengan MYK 0.762 berarti hubungan sangat kuat dan searah. Secara teoritis faktor eksternal (indeks bursa asing dan harga minyak dunia) lebih kuat mempengaruhi IHSG daripada faktor internal makro (Kurs USD, SBI, Inflasi) maka pergerakan IHSG lebih banyak dipengaruhi oleh faktor eskternal luar negeri

Pengujian Metode Enter. Metode enter adalah salah satu metode pengolahan data dalam SPSS dengan cara memasukan keseluruhan veriabel tanpa harus menghilangkan variabel yang dianggap tidak signifikan sehingga mendapatkan model persamaan regresi secara keseluruhan.

Tabel 3

Pengujian variabel enter

Variables Entered/Removed b MYK, SBI, USD, KLSE, Inflasi, N225, DJIA, KS11, Hang Seng, FTSE, STI, NYSE a . Enter Model 1 Variables

Entered VariablesRemoved Method

All requested variables entered. a.

Dependent Variable: IHSG b. Tabel 4 Model Summary b .989a .978 .973 98.70885 1.154 Model 1 R R Square Adjusted

R Square the EstimateStd. Error of Durbin-Watson Predictors: (Constant), MYK, SBI, USD, KLSE, Inflasi, N225, DJIA, KS11,

HangSeng, FTSE, STI, NYSE a.

Dependent Variable: IHSG b. Tabel 5 ANOVAb 22978828 12 1914902.314 196.533 .000a 506658.8 52 9743.438 23485487 64 Regression Residual Total Model 1 Sum of

Squares df Mean Square F Sig.

Predictors: (Constant), MYK, SBI, USD, KLSE, Inflasi, N225, DJIA, KS11, HangSeng, FTSE, STI, NYSE

a.

Dependent Variable: IHSG b. Tabel 6 Coefficientsa -245.616 519.978 -.472 .639 -.177 .076 -.450 -2.341 .023 .650 -.309 -.048 .011 88.887 .129 .195 .298 .661 .512 .716 .091 .013 .002 490.533 .069 .199 .091 .346 .731 .682 .048 .007 .006 167.590 -.150 .195 -.148 -.767 .447 .850 -.106 -.016 .011 90.132 -.040 .025 -.194 -1.593 .117 .451 -.216 -.032 .028 35.632 .483 .185 .280 2.605 .012 .935 .340 .053 .036 27.800 .033 .013 .256 2.457 .017 .946 .323 .050 .038 26.092 1.969 .308 .629 6.385 .000 .935 .663 .130 .043 23.386 -.043 .038 -.056 -1.136 .261 -.103 -.156 -.023 .173 5.775 4136.115 2314.091 .123 1.787 .080 -.056 .241 .036 .088 11.324 -1632.909 827.997 -.104 -1.972 .054 -.104 -.264 -.040 .148 6.736 3.696 1.727 .140 2.140 .037 .762 .285 .044 .096 10.383 (Constant) DJIA NYSE FTSE STI N225 KS11 HangSeng KLSE USD SBI Inflasi MYK Model 1 B Std. Error Unstandardized Coefficients Beta Standardized Coefficients

t Sig. Zero-order Partial Part

Correlations

Tolerance VIF Collinearity Statistics

Dependent Variable: IHSG a.

Persamaan Regresi Berganda Metode Enter

IHSG = -245,616 – 0,177DJIA + 0,129NYSE + 0,069FTSE - 0,150STI -0,040N225 + 0,483KS11 +

0,033HSI + 1,969KLSE - 0,043USD + 4136,115SBI - 1632,909INF + 3,696MYK

Dari model regresi di atas, nilai konstanta sebesar -245,616. hal ini berarti jika tidak ada pergerakan dari kedua belas variabel independen maka IHSG akan mengalami penurunan sebesar -245.616.

Hasil pengolahan dengan menggunakan metode enter menunjukan kedua belas variabel tidak dihilangkan. Hasil metode Enter menunjukan nilai Adjusted R Square sebesar 0.973 atau 97.3% variabel dependen dapat dijelaskan oleh kedua belas variabel independen tersebut. Nilai dari anova (pengujian simultan) menunjukan signifikasi sebesar 0.000 atau lebih kecil dari 0.05 sehingga kedua belas variabel tersebut secara bersama-sama berpengaruh terhadap variabel dependen (IHSG). Namun secara parsial yang terlihat dari tabel 4 menunjukan nilai signifikasi konstanta sebesar 0.639 atau lebih besar dari 0.05 sehingga model persamaan regresi tersebut belum bisa dikatakan signifikan dalam mempengaruhi pergerakan IHSG. Hal ini terlihat dari nilai signifikan masing-masing variabel yang masih menunjukan diatas 0.05 sehingga penulis memutuskan untuk melakukan pengolahan dengan metode kedua yaitu metode Backward.

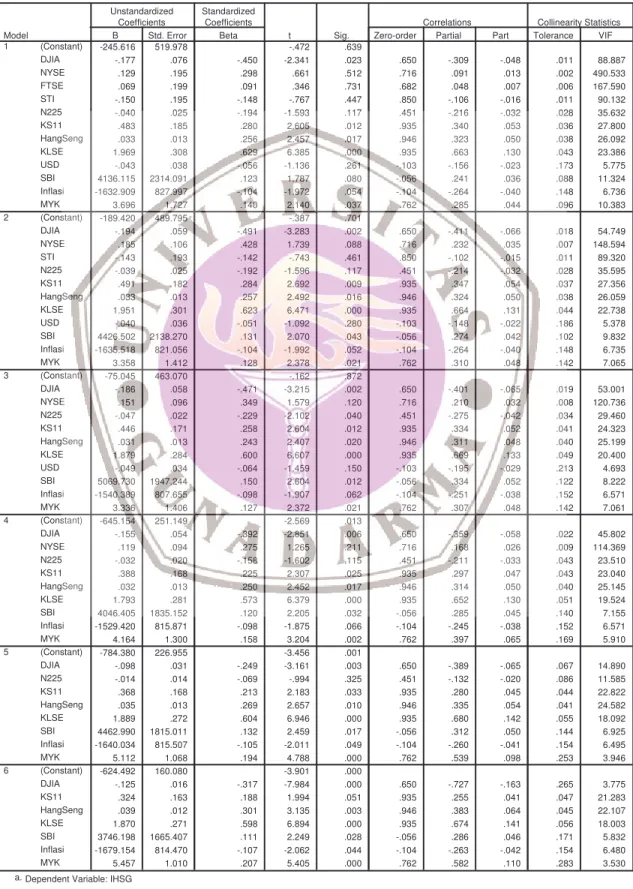

Pengujian Metode Backward. Metode backward adalah salah satu metode pengolahan data dengan cara memasukan semua variabel independen secara keseluruhan. Namun perlu dibedakan dalam metode backward secara otomatis SPSS akan menghilangkan satu persatu variabel independen yang dianggap kurang signifikan dalam memprediksi model persamaan regresi. Sehingga dalam metode backward akan didapatkan model-model persamaan regresi yang nantinya akan dipilih model-model yang paling signifikan dalam memprediksi pergerakan IHSG. Hasil pengolahan menggunakan metode backward memperoleh enam model persamaan regresi yang memberikan signifikasi konstanta yang berbeda-beda. Dan pada akhirnya penulis memutuskan menggunakan model keenam yang memberikan nilai signifikasi konstanta sebesar 0.000 dan nilai anova tertinggi sebesar 334.240. Namun didalam model keenam telah terjadi reduksi variabel yaitu hanya tujuh variabel yang berpengaruh (DJIA, KOSPI, Hang Seng, KLSE, SBI, Inflasi dan Harga Minyak).

Tabel 7.

Model Summary Backward Model Summary g .989a .978 .973 98.70885 .989b .978 .974 97.88549 .989c .978 .974 97.47912 .989d .977 .974 98.47500 .988e .977 .973 99.00131 .988f .976 .973 98.99079 1.100 Model 1 2 3 4 5 6

R R Square R SquareAdjusted the EstimateStd. Error of Watson

Durbin-Predictors: (Constant), MYK, SBI, USD, KLSE, Inflasi, N225, DJIA, KS11, HangSeng, FTSE, STI, NYSE

a.

Predictors: (Constant), MYK, SBI, USD, KLSE, Inflasi, N225, DJIA, KS11, HangSeng, STI, NYSE

b.

Predictors: (Constant), MYK, SBI, USD, KLSE, Inflasi, N225, DJIA, KS11, HangSeng, NYSE

c.

Predictors: (Constant), MYK, SBI, KLSE, Inflasi, N225, DJIA, KS11, HangSeng, NYSE

d.

Predictors: (Constant), MYK, SBI, KLSE, Inflasi, N225, DJIA, KS11, HangSeng

e.

Predictors: (Constant), MYK, SBI, KLSE, Inflasi, DJIA, KS11, HangSeng f.

Dependent Variable: IHSG g.

Tabel 8.

Pengujian Anova Backward

ANOVAg 22978828 12 1914902.314 196.533 .000a 506658.8 52 9743.438 23485487 64 22977663 11 2088878.484 218.010 .000b 507823.2 53 9581.570 23485487 64 22972369 10 2297236.882 241.759 .000c 513117.7 54 9502.180 23485487 64 22952134 9 2550237.070 262.984 .000d 533352.9 55 9697.326 23485487 64 22936616 8 2867076.997 292.521 .000e 548870.6 56 9801.260 23485487 64 22926933 7 3275276.210 334.240 .000f 558553.1 57 9799.176 23485487 64 Regression Residual Total Regression Residual Total Regression Residual Total Regression Residual Total Regression Residual Total Regression Residual Total Model 1 2 3 4 5 6 Sum of

Squares df Mean Square F Sig.

Predictors: (Constant), MYK, SBI, USD, KLSE, Inflasi, N225, DJIA, KS11, HangSeng, FTSE, STI, NYSE

a.

Predictors: (Constant), MYK, SBI, USD, KLSE, Inflasi, N225, DJIA, KS11, HangSeng, STI, NYSE

b.

Predictors: (Constant), MYK, SBI, USD, KLSE, Inflasi, N225, DJIA, KS11, HangSeng, NYSE

c.

Predictors: (Constant), MYK, SBI, KLSE, Inflasi, N225, DJIA, KS11, HangSeng, NYSE

d.

Predictors: (Constant), MYK, SBI, KLSE, Inflasi, N225, DJIA, KS11, HangSeng e.

Predictors: (Constant), MYK, SBI, KLSE, Inflasi, DJIA, KS11, HangSeng f.

Dependent Variable: IHSG g.

Tabel 9. Coefficientsa -245.616 519.978 -.472 .639 -.177 .076 -.450 -2.341 .023 .650 -.309 -.048 .011 88.887 .129 .195 .298 .661 .512 .716 .091 .013 .002 490.533 .069 .199 .091 .346 .731 .682 .048 .007 .006 167.590 -.150 .195 -.148 -.767 .447 .850 -.106 -.016 .011 90.132 -.040 .025 -.194 -1.593 .117 .451 -.216 -.032 .028 35.632 .483 .185 .280 2.605 .012 .935 .340 .053 .036 27.800 .033 .013 .256 2.457 .017 .946 .323 .050 .038 26.092 1.969 .308 .629 6.385 .000 .935 .663 .130 .043 23.386 -.043 .038 -.056 -1.136 .261 -.103 -.156 -.023 .173 5.775 4136.115 2314.091 .123 1.787 .080 -.056 .241 .036 .088 11.324 -1632.909 827.997 -.104 -1.972 .054 -.104 -.264 -.040 .148 6.736 3.696 1.727 .140 2.140 .037 .762 .285 .044 .096 10.383 -189.420 489.795 -.387 .701 -.194 .059 -.491 -3.283 .002 .650 -.411 -.066 .018 54.749 .185 .106 .428 1.739 .088 .716 .232 .035 .007 148.594 -.143 .193 -.142 -.743 .461 .850 -.102 -.015 .011 89.320 -.039 .025 -.192 -1.596 .117 .451 -.214 -.032 .028 35.595 .491 .182 .284 2.692 .009 .935 .347 .054 .037 27.356 .033 .013 .257 2.492 .016 .946 .324 .050 .038 26.059 1.951 .301 .623 6.471 .000 .935 .664 .131 .044 22.738 -.040 .036 -.051 -1.092 .280 -.103 -.148 -.022 .186 5.378 4426.502 2138.270 .131 2.070 .043 -.056 .274 .042 .102 9.832 -1635.518 821.056 -.104 -1.992 .052 -.104 -.264 -.040 .148 6.735 3.358 1.412 .128 2.378 .021 .762 .310 .048 .142 7.065 -75.045 463.070 -.162 .872 -.186 .058 -.471 -3.215 .002 .650 -.401 -.065 .019 53.001 .151 .096 .349 1.579 .120 .716 .210 .032 .008 120.736 -.047 .022 -.229 -2.102 .040 .451 -.275 -.042 .034 29.460 .446 .171 .258 2.604 .012 .935 .334 .052 .041 24.323 .031 .013 .243 2.407 .020 .946 .311 .048 .040 25.199 1.879 .284 .600 6.607 .000 .935 .669 .133 .049 20.400 -.049 .034 -.064 -1.459 .150 -.103 -.195 -.029 .213 4.693 5069.730 1947.244 .150 2.604 .012 -.056 .334 .052 .122 8.222 -1540.389 807.655 -.098 -1.907 .062 -.104 -.251 -.038 .152 6.571 3.336 1.406 .127 2.372 .021 .762 .307 .048 .142 7.061 -645.154 251.149 -2.569 .013 -.155 .054 -.392 -2.851 .006 .650 -.359 -.058 .022 45.802 .119 .094 .275 1.265 .211 .716 .168 .026 .009 114.369 -.032 .020 -.158 -1.602 .115 .451 -.211 -.033 .043 23.510 .388 .168 .225 2.307 .025 .935 .297 .047 .043 23.040 .032 .013 .250 2.452 .017 .946 .314 .050 .040 25.145 1.793 .281 .573 6.379 .000 .935 .652 .130 .051 19.524 4046.405 1835.152 .120 2.205 .032 -.056 .285 .045 .140 7.155 -1529.420 815.871 -.098 -1.875 .066 -.104 -.245 -.038 .152 6.571 4.164 1.300 .158 3.204 .002 .762 .397 .065 .169 5.910 -784.380 226.955 -3.456 .001 -.098 .031 -.249 -3.161 .003 .650 -.389 -.065 .067 14.890 -.014 .014 -.069 -.994 .325 .451 -.132 -.020 .086 11.585 .368 .168 .213 2.183 .033 .935 .280 .045 .044 22.822 .035 .013 .269 2.657 .010 .946 .335 .054 .041 24.582 1.889 .272 .604 6.946 .000 .935 .680 .142 .055 18.092 4462.990 1815.011 .132 2.459 .017 -.056 .312 .050 .144 6.925 -1640.034 815.507 -.105 -2.011 .049 -.104 -.260 -.041 .154 6.495 5.112 1.068 .194 4.788 .000 .762 .539 .098 .253 3.946 -624.492 160.080 -3.901 .000 -.125 .016 -.317 -7.984 .000 .650 -.727 -.163 .265 3.775 .324 .163 .188 1.994 .051 .935 .255 .041 .047 21.283 .039 .012 .301 3.135 .003 .946 .383 .064 .045 22.107 1.870 .271 .598 6.894 .000 .935 .674 .141 .056 18.003 3746.198 1665.407 .111 2.249 .028 -.056 .286 .046 .171 5.832 -1679.154 814.470 -.107 -2.062 .044 -.104 -.263 -.042 .154 6.480 5.457 1.010 .207 5.405 .000 .762 .582 .110 .283 3.530 (Constant) DJIA NYSE FTSE STI N225 KS11 HangSeng KLSE USD SBI Inflasi MYK (Constant) DJIA NYSE STI N225 KS11 HangSeng KLSE USD SBI Inflasi MYK (Constant) DJIA NYSE N225 KS11 HangSeng KLSE USD SBI Inflasi MYK (Constant) DJIA NYSE N225 KS11 HangSeng KLSE SBI Inflasi MYK (Constant) DJIA N225 KS11 HangSeng KLSE SBI Inflasi MYK (Constant) DJIA KS11 HangSeng KLSE SBI Inflasi MYK Model 1 2 3 4 5 6 B Std. Error Unstandardized Coefficients Beta Standardized Coefficients

t Sig. Zero-order Partial Part

Correlations

Tolerance VIF Collinearity Statistics

Dependent Variable: IHSG a.

Persamaan Regresi Berganda Metode Backward

Model Pertama, IHSG = -245,616 – 0,177DJIA + 0,129NYSE + 0,069FTSE - 0,150STI

-0,040N225 + 0,483KS11 + 0,033HSI + 1,969KLSE - 0,043USD + 4136,115SBI -

1632,909INF + 3,696MYK

Model Kedua, IHSG = -189,420 – 0,194DJIA + 0,185NYSE - 0,143STI -0,039N225 +

0,491KS11 + 0,033HSI + 1,951KLSE - 0,040USD + 4426,502SBI - 1635,518INF +

3,358MYK

Model Ketiga, IHSG = -75,045 – 0,186DJIA + 0,151NYSE - 0,047N225 + 0,446KS11 +

0,031HSI + 1,879KLSE - 0,049USD + 5069,730SBI – 1540,389INF + 3,336MYK

Model Keempat, IHSG = -645,154 – 0,155DJIA + 0,119NYSE - 0,032N225 + 0,388KS11 +

0,032HSI + 1,793KLSE + 4046,405SBI – 1529,420INF + 4,164MYK

Model Kelima, IHSG = -784,380 – 0,098DJIA - 0,014N225 + 0,368KS11 + 0,035HSI +

1,889KLSE + 4462,990SBI – 1640,034INF + 5,112MYK

Model Keenam, IHSG = -624,492 – 0,0125DJIA + 0,324KS11 + 0,039HSI + 1,870KLSE +

3746,198SBI – 1679,154INF + 5,457MYK PEMBAHASAN

Setelah melakukan pengujian terhadap metode backward dan didapat enam model

regresi maka penulis memutuskan untuk menggunakan model keenam (Fit Model)

sebagai model yang akan digunakan dalam pengujian hipotesis Dari hasil fit model didapatkan selama periode Januari 2004–Mei 2009 hanya tujuh variabel yang mempengaruhi IHSG dan yang dapat dijadikan sebagai predictor untuk memprediksi

pergerakan IHSG, variabel tersebut adalah Indeks Dow Jones Amerika (DJIA), Indeks

KOSPI Korea (KS11), Indeks Hang Seng Hongkong (HSI), Indeks Kuala Lumpur Stock

Exchange Malaysia (KLSE), Tingkat Suku Bunga (SBI), Inflasi dan Pergerakan Harga

Minyak Dunia.

Koefisien Determinasi (Adjusted R2)

Nilai koefisien determinasi yang sudah disesuaikan (Ajusted R Square) dalam model keenam sebesar 0.973 Artinya, 97,3% variabel dependen yaitu IHSG dapat dijelaskan oleh variabel-variabel independen seperti indeks Dow Jones, KOSPI, Hang Seng, KLSE, tingkat suku bunga (SBI), inflasi dan harga minyak dunia dan sisanya 2,7% (100% - 97,3%) dijelaskan oleh variabel lain diluar variabel yang digunakan. Nilai

Adjusted R² untuk IHSG yang besar akan membuat model regresi semakin tepat dalam memprediksi IHSG di Bursa Efek Indonesia.

Kesalahan Standar Estimasi (Standard Error Of Estimate)

Model keenam Backward menunjukan nilai standar estimasi sebesar 98,99079 satuan yang dipakai adalah basis point variabel terikat yaitu IHSG. Bandingkan nilai standar deviasi IHSG sebesar 605,77283 (Lihat Tabel 1) lebih besar dari standarderror of estimate yang hanya 98,99079 sehingga Dapat disimpulkan ketepatan persamaan estimasi atau persamaan regresi tinggi.

Korelasi Parsial

Koefisien korelasi parsial digunakan untuk mengukur derajat hubungan antara setiap variabel independen (X) terhadap variabel dependen (Y) secara parsial.

Tabel 10.

Korelasi Parsial Model Keenam Backward Coefficientsa -624.492 160.080 -3.901 .000 -.125 .016 -.317 -7.984 .000 .650 -.727 -.163 .324 .163 .188 1.994 .051 .935 .255 .041 .039 .012 .301 3.135 .003 .946 .383 .064 1.870 .271 .598 6.894 .000 .935 .674 .141 3746.198 1665.407 .111 2.249 .028 -.056 .286 .046 -1679.154 814.470 -.107 -2.062 .044 -.104 -.263 -.042 5.457 1.010 .207 5.405 .000 .762 .582 .110 (Constant) DJIA KS11 HangSeng KLSE SBI Inflasi MYK Model 1 B Std. Error Unstandardized Coefficients Beta Standardized Coefficients

t Sig. Zero-order Partial Part Correlations

Dependent Variable: IHSG a.

Koefisien korelasi parsial (r) untuk Indeks Dow Jones sebesar -0.727 x -0.317 /

0.977095 x 100 = 23,58% berarti Indeks Dow Jones secara parsial mampu memberikan

pengaruh 23,58% terhadap pergerakan IHSG. Indeks KOSPI memberikan pengaruh sebesar 0.255 x 0.188 / 0.977095 x 100 = 4,90% terhadap IHSG. Indeks Hang Seng memberikan pengaruh sebesar 0.383 x 0.301 / 0.977095 x 100 = 11,79% terhadap IHSG. Berarti indeks Hang Seng mampu mempengaruhi pergerakan IHSG sebesar 11.79%. Koefisien korelasi parsial untuk Indeks KLSE sebesar 0.674 x 0.598 /

0.977095 x 100 = 41.25%. Berarti indeks Hang Seng mampu mempengaruhi

Korelasi parsial untuk tingkat suku bunga SBI sebesar 0.286 x 0.111 / 0.977095 x 100 = 3.24% atau dalam hal ini tingkat suku bunga mampu memberikan pengaruh sebesar 3,24% terhadap pergerakan IHSG. Korelasi parsial untuk inflasi sebesar -0.263 x -0.107 / 0.977095 x 100 = 2.88% atau dalam hal ini inflasi mampu memberikan pengaruh sebesar 2,88% terhadap pergerakan IHSG. Dan untuk koefisien korelasi harga minyak dunia sebesar 0.582 x 0.207 / 0.977095 x 100 = 12,32% atau dalam hal ini harga minyak dunia mampu memberikan pengaruh sebesar 12,32% terhadap pergerakan IHSG.

KESIMPULAN

1. Dari hasil pengolahan dan pengujian melalui perbandingan dua metode yaitu

Enter dan Backward penulis memutuskan menggunakan metode Backward

dengan menggunakan model keenam sebagai model yang paling signifikan untuk memperoleh persamaan regresi. Namun di dalam model keenam metode Backward terjadi reduksi variabel yaitu hanya 7 variabel dari 12 yang diduga berpengaruh terhadap pergerakan IHSG. Variabel tersebut adalah indeks Dow Jones, KOSPI, Hang Seng, KLSE dan Harga Minyak (faktor eksternal) serta Inflasi dan tingkat Suku Bunga SBI (faktor internal) yang memberikan pengaruh sebesar 97,3% sedangkan sisanya 2,7% dipengaruhi oleh faktor lain yang tidak diteliti. Dari ketutuh variabel tersebut indeks KLSE memberikan pengaruh terbesar sebesar 41.25% diikuti oleh indeks Dow Jones 23.58%, indeks Hang Seng 11.79%, indeks KOSPI 4.90% dan Harga Minyak sebesar 12.32%. sedangkan sisanya sebesar 3.24% dan 2.88% dipengaruhi oleh SBI dan Inflasi.

2. Secara keseluruhan selama periode Januari 2004-Mei 2009 faktor eksternal yang

diwakili oleh indeks Dow Jones, KOSPI, Hang Seng, KLSE dan Harga Minyak lebih dominan dalam mempengaruhi pergerakan IHSG sebesar 93.84% dan faktor internal hanya 6.12%.

SARAN

Berdasarkan kesimpulan penelitian, penulis mengemukakan beberapa saran:

1. Bagi investor yang akan melakukan transaksi investasi di Bursa Efek Indonesia

salah satu pertimbangan adalah melihat dari indeks bursa Amerika dan indeks bursa dalam satu kawasan seperti Malaysia dan Hongkong. Karena dari hasil penelitian indeks bursa tersebut memberikan pengaruh terbesar bagi pergerakan IHSG.

2. Bagi penelitian selanjutnya diharapkan dapat menambah jumlah sampel dan

variabel independennya serta jangka waktu pengamatan yang lebih panjang.

DAFTAR PUSTAKA

Alfi, Angga. 2005, Pengaruh Kurs Mata Uang Asing dan Indeks Bursa Luar Negeri

Terhadap IHSG, Skripsi, Universitas Gunadarma, Jakarta.

Anoraga, Pandji dan Piji Pakarti. 2001, Pengantar Pasar Modal, Semarang : Rineka Cipta.

Boediono. 2001, Ekonomi Moneter, Yogyakarta : BPFE.

Budilaksono, Agung. 2005. Analisis Pengaruh Nilai Tukar Rupiah, Kepemilikan Saham

Oleh Investor Asing dan SBI Terhadap Pergerakan IHSG di BEJ, Desertasi, Sekolah Tinggi Akuntansi Negeri, Jakarta.

Husnan, Suad. 2005, Dasar–Dasar Teori Portofolio Dan Analisis Sekuritas, Edisi Keempat, Yogyakarta : UPP AMP YKPN.

Indonesia Stock Exchange. 2008, Buku Panduan Indeks Harga Saham Bursa Efek Indonesia,PT. Bursa Efek Indonesia : Jakarta.

Irianto, Guntur. 2001, Pengaruh Bunga Deposito, Kurs Mata Uang, dan Harga Emas

Terhadap Indeks Harga Saham Gabungan (IHSG), journal WinnERS, Vol 3.

Kasmir. 2002, Bank dan Lembaga Keuangan Lainnya,edisi keenam, Jakarta : PT. Raja

Grafindo Persada.

Kurnianto, Adi Budi. 2007, Pengaruh Indeks Bursa Global, Inflasi, Tingkat suku bunga

dan sentimen pasar terhadap IHSG di BEJ, Skripsi, Universitas Gunadarma, Jakarta.

Kustianto, Bambang dan Rudi Badrudin. 1994, Statistika 1 (Deskriptif), Jakarta : Universitas Gunadarma.

Mansur, Moh. 2004, Pengaruh Indeks Bursa Global Terhadap Indeks Harga Saham

Gabungan (IHSG) Pada Bursa Efek Jakarta (BEJ) Periode Tahun 2000-2002,

Jurnal Ekonomi Akuntansi, Universitas Padjadjaran. Bandung. Nopirin, 2000, Ekonomi Moneter, Buku II, BPFE: Yogyakarta

Nugroho, Bhuono Agung. 2005, Strategi Jitu Memilih Metode Statistik Penelitian Dengan SPSS, Yogyakarta : Andi Offset.

Octavia, Ana. 2007, Analisis Pengaruh Nilai Tukar Rupiah/US$ dan Tingkat Suku

Bunga SBI Terhadap Indeks Harga Saham Gabungan Di Bursa Efek Jakarta,

Skripsi, Universitas Negeri Semarang, Semarang.

Rivai, Veithzal., Andria Permata Veithzal, dan Ferry N. Idroes. 2006, Bank and Finacial Institution Management, Rajawali Pers, Yogyakarta.

Sadono, Sukirno. 2008, Makro Ekonomi, Edisi Ketiga, PT. Raja Grafindo Persada : Jakarta.

Saputra, Yusuf Darma. 2008, Analisis Pengaruh Indeks Bursa Asing, Kurs Valas, Tingkat Inflasi dan Tingkat BI Rate Terhadap Indeks Harga Saham Gabungan, Skripsi, Universitas Gunadarma, Jakarta.

Setyawan, Aris Budi. 1997, Perekonomian Indonesia, Seri Diktat kuliah, Penerbit Gunadarma, Jakarta.

Sjahrir. 1995, Tinjauan Pasar Modal, PT. Gramedia Pustaka Utama, Jakarta.

Sugiyanto, Catur. 1993, Ekonomi Uang dan Bank, Seri Diktat Kuliah, Penerbit Gunadarma, Jakarta.