BAB IV

EVALUASI ATAS PENGHITUNGAN DAN PELAPORAN

PAJAK PERTAMBAHAN NILAI PT JMU

IV.1 Evaluasi atas Penyerahan Barang Kena Pajak

Dalam menjalankan kegiatan operasionalnya, perusahaan mengelompokkan penjualan menjadi 4 kelompok, yaitu:

1. Penjualan eksternal dengan Pajak Pertambahan Nilai.

Merupakan pendapatan utama perusahaan yang diperoleh dari penyerahan barang dagang kepada pelanggan eksternal (bukan grup) sebesar total harga jual barang dagang berikut dengan Pajak Pertambahan Nilai dalam bulan terjadinya penyerahan barang dagang. Besarnya penjualan eksternal dengan Pajak Pertambahan Nilai Desember 2005 yang terdapat dalam buku besar yaitu Rp 5.065.436.869,00, sedangkan di dalam laporan laba rugi untuk bulan Desember 2005 sebesar Rp 5.576.029.824,00.

2. Penjualan eksternal tanpa Pajak Pertambahan Nilai.

Merupakan pendapatan utama yang diperoleh perusahaan dari penyerahan barang dagang kepada pelanggan eksternal (bukan grup) maupun total harga jual barang dagang yang tidak dipungut Pajak Pertambahan Nilai. Rincian angka-angka mengenai penjualan eksternal tanpa Pajak Pertambahan Nilai tidak dapat diperoleh dalam penelitian ini.

3. Penjualan intercompany dengan Pajak Pertambahan Nilai.

Merupakan pendapatan utama perusahaan yang diperoleh dari penyerahan barang dagang kepada perusahaan terafiliasi (dalam satu grup) sebesar total harga jual barang dagang berikut dengan Pajak Pertambahan Nilai dalam bulan terjadinya penyerahan barang dagang. Besarnya penjualan eksternal dengan Pajak Pertambahan Nilai bulan Desember 2005 baik yang terdapat dalam buku besar maupun laporan laba rugi bulan Desember 2005 yaitu sebesar Rp 197.220.323,21.

4. Penjualan intercompany tanpa Pajak Pertambahan Nilai.

Merupakan pendapatan utama yang diperoleh perusahaan dari penyerahan barang dagang kepada perusahaan afiliasi (dalam satu grup) sebesar total harga jual barang dagang yang tidak dipungut Pajak Pertambahan Nilai. Untuk bulan Desember 2005 tidak terdapat penjualan intercompany tanpa Pajak Pertambahan Nilai.

Keempat kelompok penjualan ini dicatat dengan dasar historis sebesar nilai jual barang yang tercantum dalam Faktur Pajak. Dalam melakukan transaksi dengan menggunakan valuta asing, nilai jual dikonversikan ke dalam mata uang Rupiah kemudian dicatat berdasarkan tanggal pembuatan Faktur Pajak.

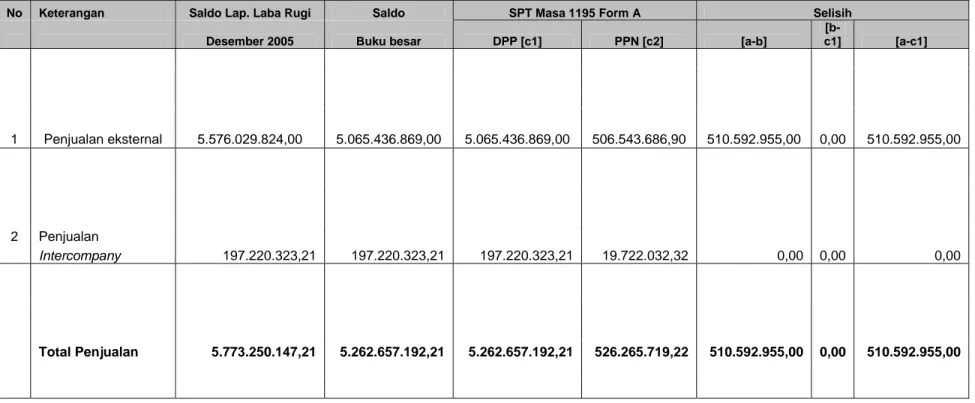

Dalam melakukan evaluasi atas transaksi penjualan yang dilakukan PT JMU selama bulan Desember 2005, penulis menggunakan kertas kerja pendukung (1) untuk memeriksa kesesuaian antara saldo penjualan di buku besar dengan saldo penjualan yang terdapat dalam laporan laba rugi PT JMU Desember 2005. Untuk pembahasan selanjutnya akan dijelaskan dalam sub bab IV.8 (Pembahasan Hasil Temuan).

Tabel IV.1

Kertas Kerja Pendukung (1)

Evaluasi atas Penyerahan Barang Kena Pajak Bulan Desember 2005

a b c d

No Keterangan Saldo Lap. Laba Rugi Saldo SPT Masa 1195 Form A Selisih

Desember 2005 Buku besar DPP [c1] PPN [c2] [a-b]

[b-c1] [a-c1] 1 Penjualan eksternal 5.576.029.824,00 5.065.436.869,00 5.065.436.869,00 506.543.686,90 510.592.955,00 0,00 510.592.955,00 2 Penjualan Intercompany 197.220.323,21 197.220.323,21 197.220.323,21 19.722.032,32 0,00 0,00 0,00 Total Penjualan 5.773.250.147,21 5.262.657.192,21 5.262.657.192,21 526.265.719,22 510.592.955,00 0,00 510.592.955,00 85

IV.2 Evaluasi atas Perolehan Barang Kena Pajak

Untuk transaksi pembelian, perusahaan juga mengelompokkan pembelian ke dalam 4 kelompok yaitu:

1. Pembelian eksternal dengan Pajak Pertambahan Nilai

Merupakan perolehan barang dagang dari pemasok lokal sebesar harga beli yang disepakati berikut dengan Pajak Pertambahan Nilai.

2. Pembelian eksternal tanpa Pajak Pertambahan Nilai

Merupakan perolehan barang dagang dari pemasok lokal sebesar harga beli yang disepakati tanpa dikenakan Pajak Pertambahan Nilai.

3. Pembelian intercompany dengan Pajak Pertambahan Nilai

Merupakan perolehan barang dagang dari perusahaan terafiliasi (dalam satu grup) sebesar harga beli yang disepakati berikut dengan Pajak Pertambahan Nilai.

4. Pembelian Impor

Perolehan barang dagang melalui proses impor barang dari pemasok luar negeri sebesar harga beli yang disepakati sesuai order pembelian yang diterbitkan perusahaan.

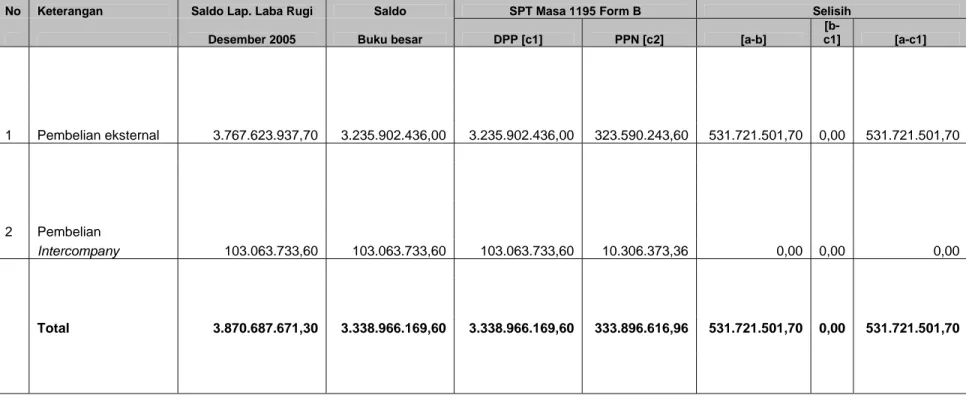

Dalam melakukan transaksi dengan menggunakan valuta asing, nilai beli dikonversikan ke dalam mata uang rupiah dan dicatat berdasarkan tanggal pembuatan Faktur Pajak. Penulis menggunakan kertas kerja pendukung (2) dalam melakukan evaluasi ini. Untuk pembahasan selanjutnya akan dijelaskan dalam sub bab IV.8 (Pembahasan Hasil Temuan).

Tabel IV.2

Kertas Kerja Pendukung (2)

Evaluasi atas Perolehan Barang Kena Pajak Bulan Desember 2005

a b c d

No Keterangan Saldo Lap. Laba Rugi Saldo SPT Masa 1195 Form B Selisih

Desember 2005 Buku besar DPP [c1] PPN [c2] [a-b]

[b-c1] [a-c1] 1 Pembelian eksternal 3.767.623.937,70 3.235.902.436,00 3.235.902.436,00 323.590.243,60 531.721.501,70 0,00 531.721.501,70 2 Pembelian Intercompany 103.063.733,60 103.063.733,60 103.063.733,60 10.306.373,36 0,00 0,00 0,00 Total 3.870.687.671,30 3.338.966.169,60 3.338.966.169,60 333.896.616,96 531.721.501,70 0,00 531.721.501,70

IV.3 Evaluasi atas Faktur Pajak Standar

IV.3.1 Evaluasi atas Faktur Pajak Standar Keluaran

PT JMU membuat dua rangkap Faktur Pajak Standar. Lembar pertama merupakan Faktur Pajak Standar Masukan bagi pembeli Barang Kena Pajak, sedangkan lembar kedua merupakan Faktur Pajak Standar Keluaran sebagai arsip PT JMU.

Pembuatan Faktur Pajak Standar yang dilakukan PT JMU yaitu pada saat pembayaran atau selambat-lambatnya satu bulan setelah berakhirnya Masa Pajak. Dilihat dari segi tanggal pembuatan, Faktur Pajak Standar Keluaran yang dilaporkan dalam SPT Masa PPN Desember 2005, sudah sesuai dengan ketentuan yang berlaku.

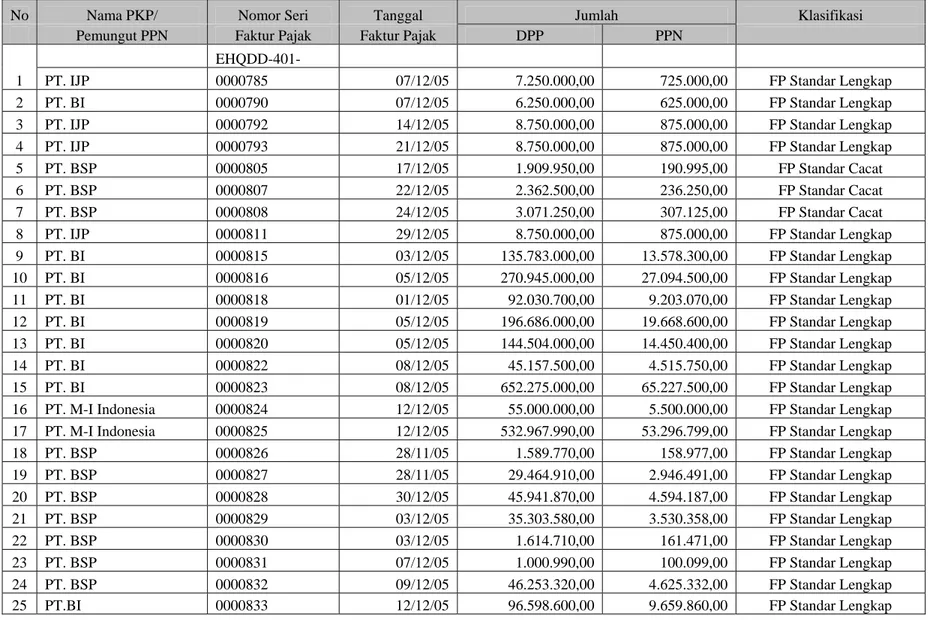

Dari beberapa dokumen Faktur Pajak Standar, masih terdapat 3 (tiga) lembar Faktur Pajak (nomor seri 805, 807, 808) yang cacat karena belum ditandatangani oleh pejabat yang berhak menandatangani Faktur Pajak. Nilai penyerahan Barang Kena Pajak dalam Faktur Pajak tersebut adalah Rp 7.343.700,00 dan Pajak Pertambahan Nilainya sebesar Rp 734.370,00. Penulis menggunakan kertas kerja pendukung (3) untuk merinci Faktur Pajak Standar Keluaran yang tergolong sebagai Faktur Pajak Standar lengkap atau cacat, dan selengkapnya akan dijelaskan dalam sub bab IV.8 (Pembahasan Hasil Temuan). Faktur Pajak yang diperoleh penulis untuk evaluasi ini yaitu sebanyak 43 lembar dari keseluruhan sebanyak 47 lembar . Menurut perusahaan, 4 lembar Faktur Pajak Standar Keluaran (lengkap) seri 811, 815, 816, dan 818 tercecer di departemen lain, dan sampai saat penelitian selesai dilakukan, fungsi Pajak PT JMU belum dapat menelusurinya.

Tabel IV.3

Kertas Kerja Pendukung (3) Klasifikasi Faktur Pajak Standar Keluaran Masa Pajak Desember 2005

No Nama PKP/ Nomor Seri Tanggal Jumlah Klasifikasi

Pemungut PPN Faktur Pajak Faktur Pajak DPP PPN

EHQDD-401-

1 PT. IJP 0000785 07/12/05 7.250.000,00 725.000,00 FP Standar Lengkap 2 PT. BI 0000790 07/12/05 6.250.000,00 625.000,00 FP Standar Lengkap 3 PT. IJP 0000792 14/12/05 8.750.000,00 875.000,00 FP Standar Lengkap 4 PT. IJP 0000793 21/12/05 8.750.000,00 875.000,00 FP Standar Lengkap 5 PT. BSP 0000805 17/12/05 1.909.950,00 190.995,00 FP Standar Cacat 6 PT. BSP 0000807 22/12/05 2.362.500,00 236.250,00 FP Standar Cacat 7 PT. BSP 0000808 24/12/05 3.071.250,00 307.125,00 FP Standar Cacat 8 PT. IJP 0000811 29/12/05 8.750.000,00 875.000,00 FP Standar Lengkap 9 PT. BI 0000815 03/12/05 135.783.000,00 13.578.300,00 FP Standar Lengkap 10 PT. BI 0000816 05/12/05 270.945.000,00 27.094.500,00 FP Standar Lengkap 11 PT. BI 0000818 01/12/05 92.030.700,00 9.203.070,00 FP Standar Lengkap 12 PT. BI 0000819 05/12/05 196.686.000,00 19.668.600,00 FP Standar Lengkap 13 PT. BI 0000820 05/12/05 144.504.000,00 14.450.400,00 FP Standar Lengkap 14 PT. BI 0000822 08/12/05 45.157.500,00 4.515.750,00 FP Standar Lengkap 15 PT. BI 0000823 08/12/05 652.275.000,00 65.227.500,00 FP Standar Lengkap 16 PT. M-I Indonesia 0000824 12/12/05 55.000.000,00 5.500.000,00 FP Standar Lengkap 17 PT. M-I Indonesia 0000825 12/12/05 532.967.990,00 53.296.799,00 FP Standar Lengkap 18 PT. BSP 0000826 28/11/05 1.589.770,00 158.977,00 FP Standar Lengkap 19 PT. BSP 0000827 28/11/05 29.464.910,00 2.946.491,00 FP Standar Lengkap 20 PT. BSP 0000828 30/12/05 45.941.870,00 4.594.187,00 FP Standar Lengkap 21 PT. BSP 0000829 03/12/05 35.303.580,00 3.530.358,00 FP Standar Lengkap 22 PT. BSP 0000830 03/12/05 1.614.710,00 161.471,00 FP Standar Lengkap 23 PT. BSP 0000831 07/12/05 1.000.990,00 100.099,00 FP Standar Lengkap 24 PT. BSP 0000832 09/12/05 46.253.320,00 4.625.332,00 FP Standar Lengkap 25 PT.BI 0000833 12/12/05 96.598.600,00 9.659.860,00 FP Standar Lengkap

Kertas Kerja Pendukung (3) lanjutan

No Nama PKP/ Nomor Seri Tanggal Jumlah Klasifikasi

Pemungut PPN Faktur Pajak Faktur Pajak DPP PPN

EHQDD-401-

26 PT. Bj S I 0000834 14/12/05 65.056.200,00 6.505.620,00 FP Standar Lengkap 27 KNS P H 0000836 19/12/05 5.270.730,00 527.073,00 FP Standar Lengkap 28 PT. IJP 0000837 16/12/05 8.750.000,00 875.000,00 FP Standar Lengkap 29 PT. IJP 0000839 21/12/05 7.250.000,00 725.000,00 FP Standar Lengkap 30 PT. BSP 0000840 08/12/05 1.624.670,00 162.467,00 FP Standar Lengkap 31 PT. BSP 0000841 16/12/05 12.957.030,00 1.295.703,00 FP Standar Lengkap 32 PT. BSP 0000842 19/12/05 7.336.260,00 733.626,00 FP Standar Lengkap 33 PT. BI 0000843 14/12/05 93.157.000,00 9.315.700,00 FP Standar Lengkap 34 PT. RRS 0000844 20/12/05 4.412.700,00 441.270,00 FP Standar Lengkap 35 PT. MI-Indonesia 0000845 17/12/05 583.534.400,00 58.353.440,00 FP Standar Lengkap 36 PT. IJP 0000847 22/12/05 8.750.000,00 875.000,00 FP Standar Lengkap 37 PT. BSP 0000848 26/12/05 2.067.240,00 206.724,00 FP Standar Lengkap 38 PT. IJP 0000849 29/12/05 8.750.000,00 875.000,00 FP Standar Lengkap 39 PT. BI 0000850 27/12/05 972.095.000,00 97.209.500,00 FP Standar Lengkap 40 PT. BI 0000851 21/12/05 60.061.750,00 6.006.175,00 FP Standar Lengkap 41 PT. BSP 0000852 27/12/05 36.255.450,00 3.625.545,00 FP Standar Lengkap 42 PT. BSP 0000853 30/12/05 20.507.020,00 2.050.702,00 FP Standar Lengkap 43 PT. BSP 0000854 30/12/05 32.300.050,00 3.230.005,00 FP Standar Lengkap 44 PT. P P 0000821 12/12/05 281.318.780,00 28.131.878,00 FP Standar Lengkap 45 BUT PIJ (J) 0000835 19/12/05 296.082.360,00 29.608.236,00 FP Standar Lengkap 46 BUT PIJ (B) 0000838 19/12/05 389.788.500,00 38.978.850,00 FP Standar Lengkap 47 PT. P P 0000846 26/12/05 59.211.660,00 5.921.166,00 FP Standar Lengkap

IV.3.2 Evaluasi atas Faktur Pajak Standar Masukan

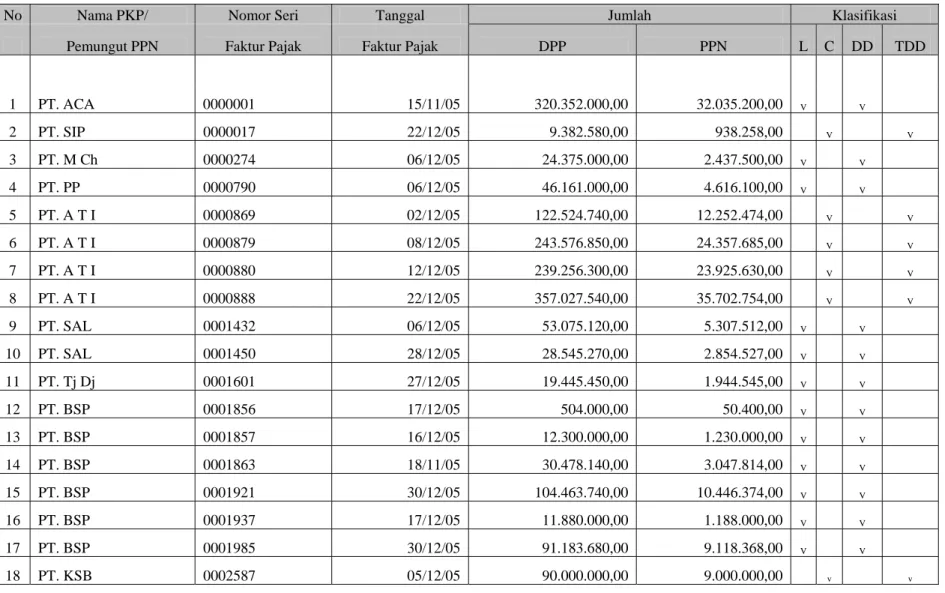

Dalam melakukan transaksi pembelian atau perolehan Barang Kena Pajak, PT JMU menerima lembar asli Faktur Pajak Standar. Faktur Pajak Standar tersebut merupakan Faktur Pajak Masukan bagi PT JMU. Untuk Faktur Pajak Pajak Standar Masukan, terdapat beberapa Faktur Pajak Standar yang diperoleh dari Pengusaha Kena Pajak penjual tidak dicoret pada bagian dari kalimat (Harga Jual/Penggantian/Uang Muka/Termijn) yang tidak perlu sebagaimana diminta dalam catatan bagian bawah sebelah kiri Faktur Pajak Standar. Faktur Pajak Masukan yang cacat tersebut berjumlah 15 lembar dengan nilai perolehan Barang Kena Pajak sebesar Rp 1.992.010.849,00 dan Pajak Pertambahan Nilainya sebesar Rp 199.201.084,90.

Faktur Pajak Standar yang cacat tersebut akan dianggap sebagai Faktur Pajak Sederhana yang tidak dapat dikreditkan, namun PT JMU memperlakukan Faktur Pajak Standar tersebut sebagai Faktur Pajak Standar Masukan yang dapat dikreditkan.

Penulis menggunakan kertas kerja pendukung (4) untuk merinci Faktur Pajak Standar mana saja yang tergolong sebagai Faktur Pajak Standar lengkap atau cacat, serta melakukan klasifikasi apakah Pajak Masukan yang terdapat dalam Faktur Pajak tersebut dapat atau tidak dapat dikreditkan. Untuk lebih jelasnya, pembahasan mengenai Faktur Pajak Masukan yang cacat akan diuraikan dalam sub bab IV.8 (Pembahasan Hasil Temuan). Contoh Faktur Pajak Standar Masukan PT JMU bulan Desember 2005 yang tergolong lengkap maupun cacat akan disajikan dalam lembar lampiran 6 sampai 9.

Tabel IV.4

Kertas Kerja Pendukung (4) Klasifikasi Faktur Pajak Standar Masukan Masa Pajak Desember 2005

No Nama PKP/ Nomor Seri Tanggal Jumlah Klasifikasi

Pemungut PPN Faktur Pajak Faktur Pajak DPP PPN L C DD TDD

1 PT. ACA 0000001 15/11/05 320.352.000,00 32.035.200,00 V V 2 PT. SIP 0000017 22/12/05 9.382.580,00 938.258,00 V V 3 PT. M Ch 0000274 06/12/05 24.375.000,00 2.437.500,00 V V 4 PT. PP 0000790 06/12/05 46.161.000,00 4.616.100,00 V V 5 PT. A T I 0000869 02/12/05 122.524.740,00 12.252.474,00 V V 6 PT. A T I 0000879 08/12/05 243.576.850,00 24.357.685,00 V V 7 PT. A T I 0000880 12/12/05 239.256.300,00 23.925.630,00 V V 8 PT. A T I 0000888 22/12/05 357.027.540,00 35.702.754,00 V V 9 PT. SAL 0001432 06/12/05 53.075.120,00 5.307.512,00 V V 10 PT. SAL 0001450 28/12/05 28.545.270,00 2.854.527,00 V V 11 PT. Tj Dj 0001601 27/12/05 19.445.450,00 1.944.545,00 V V 12 PT. BSP 0001856 17/12/05 504.000,00 50.400,00 V V 13 PT. BSP 0001857 16/12/05 12.300.000,00 1.230.000,00 V V 14 PT. BSP 0001863 18/11/05 30.478.140,00 3.047.814,00 V V 15 PT. BSP 0001921 30/12/05 104.463.740,00 10.446.374,00 V V 16 PT. BSP 0001937 17/12/05 11.880.000,00 1.188.000,00 V V 17 PT. BSP 0001985 30/12/05 91.183.680,00 9.118.368,00 V V 18 PT. KSB 0002587 05/12/05 90.000.000,00 9.000.000,00 v v 92

Kertas Kerja Pendukung (4) lanjutan

No Nama PKP/ Nomor Seri Tanggal Jumlah Klasifikasi

Pemungut PPN Faktur Pajak Faktur Pajak DPP PPN L C DD TDD

19 PT. KSB 0002625 23/12/05 90.000.000,00 9.000.000,00 v v 20 CV. WT 0006389 01/12/05 75.485.290,00 7.548.529,00 v v 21 CV. WT 0006412 06/12/05 23.958.560,00 2.395.856,00 v v 22 CV. WT 0006540 28/12/05 7.323.940,00 732.394,00 v v 23 P K L 0006894 16/12/05 900.000,00 90.000,00 v v 24 PPP TMGB L 0009041 13/12/05 4.484.930,00 448.493,00 v v 25 PT. P B A 0009847 08/12/05 153.385.730,00 15.338.573,00 v v 26 PT. P B A 0009852 09/12/05 110.918.860,00 11.091.886,00 v v 27 PT. P B A 0010012 28/12/05 65.265.720,00 6.526.572,00 v v 28 PT. L M Psd 0012113 22/12/05 23.750.000,00 2.375.000,00 v v 29 PT. P B P 0013413 19/11/05 16.198.000,00 1.619.800,00 v v 30 PT. W I 0017969 26/12/05 19.455.100,00 1.945.510,00 v v 31 PT. T A M 0028206 08/12/05 32.766.280,00 3.276.628,00 v v 32 PT. P G 0168401 19/12/05 695.323.840,00 69.532.384,00 v v 33 PT. A I Tbk 1606148 30/11/05 168.036.360,00 16.803.636,00 v v 34 T P K 3747763 30/12/05 460.000,00 46.000,00 v v 35 B dan C PIB. 000371 30/11/05 73.021.080,00 7.302.108,00 v v

IV.4 Evaluasi atas Pajak Keluaran

Penentuan suatu penyerahan barang merupakan penyerahan Barang Kena Pajak sangat relevan untuk menentukan saat timbulnya objek pajak yang sekaligus juga untuk menentukan timbulnya utang pajak.

Dari seluruh penyerahan Barang Kena Pajak tersebut, berdasarkan SPT Masa PPN PT JMU untuk bulan Desember 2005, yang dikenakan Pajak Pertambahan Nilai hanya sebesar Rp 5.262.657.192,00, sehingga Pajak Pertambahan Nilainya sebesar Rp 526.265.719,20 dengan rincian sebagai berikut:

a. Dipungut oleh Pemungut PPN : Rp 102.640.130,00 b. Dipungut Sendiri (Desember 2005) : Rp 423.625.589,20 +

Rp 526.265.719,20

c. Dipungut Sendiri (Masa Tidak Sama) : Rp 32.131.057,10 +

Total : Rp 558.396.776,30

PT JMU mencatat Pajak Keluarannya ke dalam jurnal sebagai berikut: Kas/ Bank 6.142.364.539,30

Penjualan 5.583.967.763,00

Pajak Keluaran 558.396.776,30

Setelah penulis melakukan verifikasi terhadap laporan laba rugi bulan Desember 2005, selama bulan Desember 2005 PT JMU melakukan penyerahan Barang Kena Pajak sebesar Rp 5.773.250.147,21 termasuk penyerahan kepada pemungut PPN sebesar Rp 1.026.401.300,00. Pajak Pertambahan Nilai (Pajak Keluaran) yang seharusnya dipungut

sendiri oleh PT JMU yaitu sebesar Rp 474.684.884,70 ditambah pajak untuk Masa Pajak Tidak Sama sebesar Rp 32.131.057,10 menjadi Rp 506.815.941,80 dengan rincian sebagai berikut:

Total Penyerahan BKP Desember 2005 : Rp 5.773.250.147,21 Penyerahan BKP kepada Pemungut PPN : Rp 1.026.401.300,00 - Penyerahan kepada nonPemungut PPN : Rp 4.746.848.847,00 Pajak Keluaran yang harus dipungut sendiri :

• 10 % x Rp 4.746.848.847,00 : Rp 474.684.884,70 • Masa Tidak Sama : Rp 32.131.057,10 + Rp 506.815.941,80

Pencatatan ke dalam jurnal yang seharusnya dilakukan PT JMU, yaitu: a. Dipungut sendiri:

Kas/ Bank Rp 5.574.975.360,00

Penjualan Rp 5.068.159.418,00

Pajak Keluaran Rp 506.815.941,80 b. Dipungut oleh Pemungut PPN:

Kas/ Bank Rp 1.026.401.300,00 Pajak Keluaran Pemungut Rp 102.640.130,00

Penjualan Rp 1.026.401.300,00

Pajak Keluaran Rp 102.640.130,00

Berdasarkan hal tersebut, penulis menemukan bahwa masih terdapat selisih antara Pajak Pertambahan Nilai yang telah dipungut sendiri oleh PT JMU dengan yang

seharusnya sejumlah Rp 51.059.295,50. Untuk itu terdapat jumlah sebesar Rp 510.592.955,00 yang seharusnya menjadi objek Pajak Pertambahan Nilai namun

tidak dikenakan Pajak Pertambahan Nilai oleh PT JMU. Menurut keterangan dari pihak PT JMU, hal ini disebabkan dalam melakukan penyerahan Barang Kena Pajak, beberapa pembeli yang juga merupakan Pengusaha Kena Pajak seringkali tidak mau dipungut Pajak Pertambahan Nilai. Oleh karena itu, penulis beranggapan bahwa ada Pajak Pertambahan Nilai (Pajak Keluaran) yang masih harus dipungut PT JMU yaitu sebesar Rp 51.059.295,50. Agar lebih jelas, rincian penghitungan Pajak Keluaran Masa Pajak Desember 2005 dapat dilihat pada kertas kerja pendukung (5), dan pembahasan mengenai hal ini akan diuraikan selengkapnya dalam sub bab IV.8 (Pembahasan Hasil Temuan).

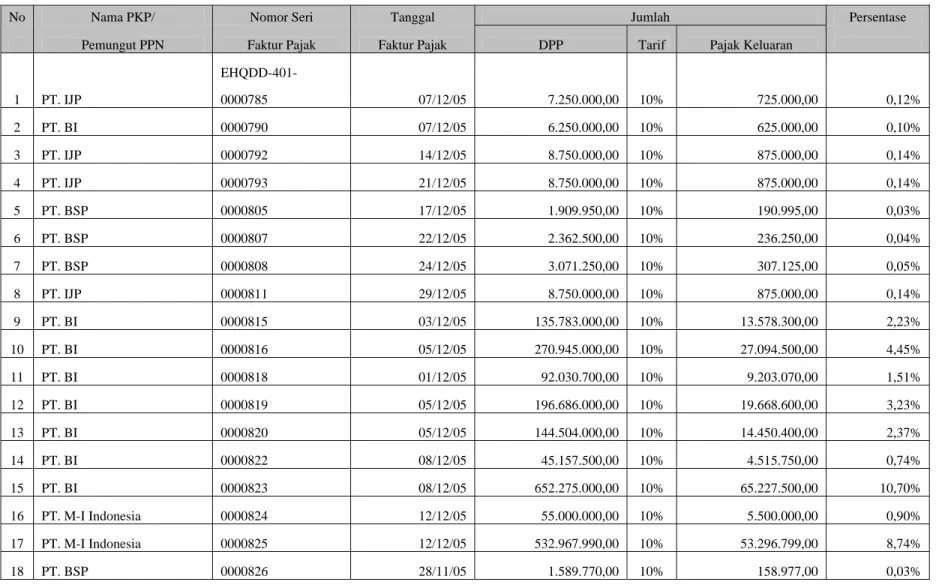

Tabel IV.5

Kertas Kerja Pendukung (5) Penghitungan Pajak Keluaran Masa Pajak Desember 2005

No Nama PKP/ Nomor Seri Tanggal Jumlah Persentase

Pemungut PPN Faktur Pajak Faktur Pajak DPP Tarif Pajak Keluaran

EHQDD-401- 1 PT. IJP 0000785 07/12/05 7.250.000,00 10% 725.000,00 0,12% 2 PT. BI 0000790 07/12/05 6.250.000,00 10% 625.000,00 0,10% 3 PT. IJP 0000792 14/12/05 8.750.000,00 10% 875.000,00 0,14% 4 PT. IJP 0000793 21/12/05 8.750.000,00 10% 875.000,00 0,14% 5 PT. BSP 0000805 17/12/05 1.909.950,00 10% 190.995,00 0,03% 6 PT. BSP 0000807 22/12/05 2.362.500,00 10% 236.250,00 0,04% 7 PT. BSP 0000808 24/12/05 3.071.250,00 10% 307.125,00 0,05% 8 PT. IJP 0000811 29/12/05 8.750.000,00 10% 875.000,00 0,14% 9 PT. BI 0000815 03/12/05 135.783.000,00 10% 13.578.300,00 2,23% 10 PT. BI 0000816 05/12/05 270.945.000,00 10% 27.094.500,00 4,45% 11 PT. BI 0000818 01/12/05 92.030.700,00 10% 9.203.070,00 1,51% 12 PT. BI 0000819 05/12/05 196.686.000,00 10% 19.668.600,00 3,23% 13 PT. BI 0000820 05/12/05 144.504.000,00 10% 14.450.400,00 2,37% 14 PT. BI 0000822 08/12/05 45.157.500,00 10% 4.515.750,00 0,74% 15 PT. BI 0000823 08/12/05 652.275.000,00 10% 65.227.500,00 10,70% 16 PT. M-I Indonesia 0000824 12/12/05 55.000.000,00 10% 5.500.000,00 0,90% 17 PT. M-I Indonesia 0000825 12/12/05 532.967.990,00 10% 53.296.799,00 8,74% 18 PT. BSP 0000826 28/11/05 1.589.770,00 10% 158.977,00 0,03% 97

Kertas Kerja Pendukung (5) lanjutan

No Nama PKP/ Nomor Seri Tanggal Jumlah Persentase

Pemungut PPN Faktur Pajak Faktur Pajak DPP Tarif Pajak Keluaran

EHQDD-401- 19 PT. BSP 0000827 28/11/05 29.464.910,00 10% 2.946.491,00 0,48% 20 PT. BSP 0000828 30/12/05 45.941.870,00 10% 4.594.187,00 0,75% 21 PT. BSP 0000829 03/12/05 35.303.580,00 10% 3.530.358,00 0,58% 22 PT. BSP 0000830 03/12/05 1.614.710,00 10% 161.471,00 0,03% 23 PT. BSP 0000831 07/12/05 1.000.990,00 10% 100.099,00 0,02% 24 PT. BSP 0000832 09/12/05 46.253.320,00 10% 4.625.332,00 0,76% 25 PT.BI 0000833 12/12/05 96.598.600,00 10% 9.659.860,00 1,58% 26 PT. Bj S I 0000834 14/12/05 65.056.200,00 10% 6.505.620,00 1,07% 27 KNS P H 0000836 19/12/05 5.270.730,00 10% 527.073,00 0,09% 28 PT. IJP 0000837 16/12/05 8.750.000,00 10% 875.000,00 0,14% 29 PT. IJP 0000839 21/12/05 7.250.000,00 10% 725.000,00 0,12% 30 PT. BSP 0000840 08/12/05 1.624.670,00 10% 162.467,00 0,03% 31 PT. BSP 0000841 16/12/05 12.957.030,00 10% 1.295.703,00 0,21% 32 PT. BSP 0000842 19/12/05 7.336.260,00 10% 733.626,00 0,12% 33 PT. BI 0000843 14/12/05 93.157.000,00 10% 9.315.700,00 1,53% 34 PT. RRS 0000844 20/12/05 4.412.700,00 10% 441.270,00 0,07% 35 PT. MI-Indonesia 0000845 17/12/05 583.534.400,00 10% 58.353.440,00 9,57% 36 PT. IJP 0000847 22/12/05 8.750.000,00 10% 875.000,00 0,14% 98

Kertas Kerja Pendukung (5) lanjutan

No Nama PKP/ Nomor Seri Tanggal Jumlah Persentase

Pemungut PPN Faktur Pajak Faktur Pajak DPP Tarif Pajak Keluaran

EHQDD-401- 37 PT. BSP 0000848 26/12/05 2.067.240,00 10% 206.724,00 0,03% 38 PT. BSP 0000849 29/12/05 8.750.000,00 10% 875.000,00 0,14% 39 PT. BI 0000850 27/12/05 972.095.000,00 10% 97.209.500,00 15,95% 40 PT. BI 0000851 21/12/05 60.061.750,00 10% 6.006.175,00 0,99% 41 PT. BSP 0000852 27/12/05 36.255.450,00 10% 3.625.545,00 0,59% 42 PT. BSP 0000853 30/12/05 20.507.020,00 10% 2.050.702,00 0,34% 43 PT. BSP 0000854 30/12/05 32.300.050,00 10% 3.230.005,00 0,53% 44 PT. P P (Pemungut) 0000821 12/12/05 281.318.780,00 10% 28.131.878,00 4,62%

45 BUT PIJ (J) (Pemungut) 0000835 19/12/05 296.082.360,00 10% 29.608.236,00 4,86%

46 BUT PIJ (B) (Pemungut) 0000838 19/12/05 389.788.500,00 10% 38.978.850,00 6,40%

47 PT. P P (Pemungut) 0000846 26/12/05 59.211.660,00 10% 5.921.166,00 0,97%

48 Penjualan yang tidak dikenakan PPN 510.592.955,00 10% 51.059.295,50 8,38%

(Dipungut sendiri), dari hasil kertas kerja pendukung (1)

Menurut Evaluasi (a) 6.094.560.718,00 10% 609.456.071,80 100%

- Desember 2005 Dipungut Sendiri 4.746.848.847,00 10% 474.684.884,70 77,89%

Dipungut oleh Pemungut 1.026.401.300,00 10% 102.640.130,00 16,84%

- Masa Tidak Sama Dipungut Sendiri 321.310.571,00 10% 32.131.057,10 5,27%

Dipungut oleh Pemungut 0,00 10% 0,00 0,00%

Menurut SPT PT JMU (b) 5.583.967.763,00 10% 558.396.776,30 91,62%

Selisih (a - b) 510.592.955,00 10% 51.059.295,50 8,38%

IV.5 Evaluasi atas Pajak Masukan

Dari seluruh perolehan Barang Kena Pajak selama bulan Desember 2005, ternyata Pajak Pertambahan Nilai yang dikenakan kepada PT JMU (Pajak Masukan) hanya sebesar Rp 336.526.510,00. PT JMU mencatat Pajak Masukan tersebut ke dalam jurnal sebagai berikut:

Pembelian Rp 3.365.265.100,00 Pajak Masukan Rp 336.526.510,00

Kas Rp 3.701.791.610,00

Setelah penulis melakukan verifikasi terhadap laporan laba rugi Desember 2005, ternyata perolehan Barang Kena Pajak PT JMU selama bulan Desember 2005 sebesar Rp 4.234.349.618,76, sehingga Pajak Masukan yang seharusnya dibayar yaitu Rp 423.434.961,88. Oleh karena itu, nilai yang seharusnya dicatat PT JMU ke dalam jurnal adalah sebagai berikut:

Pembelian Rp 4.234.349.618,76 Pajak Masukan Rp 423.434.961,88

Kas Rp 4.657.784.580,00

Selain itu, PT JMU juga belum melakukan pengelompokkan antara Pajak Masukan yang dapat dikreditkan dan tidak dapat dikreditkan, sehingga nilai sebesar Rp 336.526.510,00 seluruhnya dianggap dapat dikreditkan oleh PT JMU. Pembahasan mengenai hal ini akan diurakan dalam sub bab IV.8 (Pembahasan Hasil Temuan). Rincian penghitungan dan klasifikasi Pajak Masukan Masa Pajak Desember 2005 dapat dilihat pada kertas kerja pendukung (6).

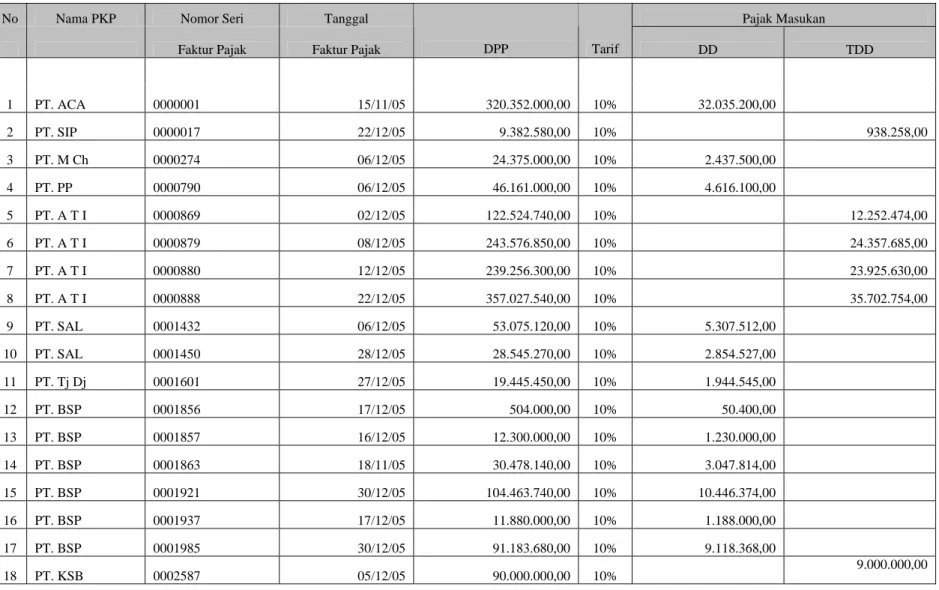

Tabel IV.6

Kertas Kerja Pendukung (6) Penghitungan Pajak Masukan Masa Pajak Desember 2005

No Nama PKP Nomor Seri Tanggal Pajak Masukan

Faktur Pajak Faktur Pajak DPP Tarif DD TDD

1 PT. ACA 0000001 15/11/05 320.352.000,00 10% 32.035.200,00 2 PT. SIP 0000017 22/12/05 9.382.580,00 10% 938.258,00 3 PT. M Ch 0000274 06/12/05 24.375.000,00 10% 2.437.500,00 4 PT. PP 0000790 06/12/05 46.161.000,00 10% 4.616.100,00 5 PT. A T I 0000869 02/12/05 122.524.740,00 10% 12.252.474,00 6 PT. A T I 0000879 08/12/05 243.576.850,00 10% 24.357.685,00 7 PT. A T I 0000880 12/12/05 239.256.300,00 10% 23.925.630,00 8 PT. A T I 0000888 22/12/05 357.027.540,00 10% 35.702.754,00 9 PT. SAL 0001432 06/12/05 53.075.120,00 10% 5.307.512,00 10 PT. SAL 0001450 28/12/05 28.545.270,00 10% 2.854.527,00 11 PT. Tj Dj 0001601 27/12/05 19.445.450,00 10% 1.944.545,00 12 PT. BSP 0001856 17/12/05 504.000,00 10% 50.400,00 13 PT. BSP 0001857 16/12/05 12.300.000,00 10% 1.230.000,00 14 PT. BSP 0001863 18/11/05 30.478.140,00 10% 3.047.814,00 15 PT. BSP 0001921 30/12/05 104.463.740,00 10% 10.446.374,00 16 PT. BSP 0001937 17/12/05 11.880.000,00 10% 1.188.000,00 17 PT. BSP 0001985 30/12/05 91.183.680,00 10% 9.118.368,00 18 PT. KSB 0002587 05/12/05 90.000.000,00 10% 9.000.000,00 101

Kertas Kerja Pendukung (6) lanjutan

No Nama PKP Nomor Seri Tanggal Pajak Masukan

Faktur Pajak Faktur Pajak DPP Tarif DD TDD

19 PT. KSB 0002625 23/12/05 90.000.000,00 10% 9.000.000,00 20 CV. WT 0006389 01/12/05 75.485.290,00 10% 7.548.529,00 21 CV. WT 0006412 06/12/05 23.958.560,00 10% 2.395.856,00 22 CV. WT 0006540 28/12/05 7.323.940,00 10% 732.394,00 23 P K L 0006894 16/12/05 900.000,00 10% 90.000,00 24 PPP TMGB L 0009041 13/12/05 4.484.930,00 10% 448.493,00 25 PT. P B A 0009847 08/12/05 153.385.730,00 10% 15.338.573,00 26 PT. P B A 0009852 09/12/05 110.918.860,00 10% 11.091.886,00 27 PT. P B A 0010012 28/12/05 65.265.720,00 10% 6.526.572,00 28 PT. L M Psd 0012113 22/12/05 23.750.000,00 10% 2.375.000,00 29 PT. P B P 0013413 19/11/05 16.198.000,00 10% 1.619.800,00 30 PT. W I 0017969 26/12/05 19.455.100,00 10% 1.945.510,00 31 PT. T A M 0028206 08/12/05 32.766.280,00 10% 3.276.628,00 32 PT. P G 0168401 19/12/05 695.323.840,00 10% 69.532.384,00 33 PT. A I Tbk 1606148 30/11/05 168.036.360,00 10% 16.803.636,00 34 T P K 3747763 30/12/05 460.000,00 10% 46.000,00 35 B dan C PIB. 000371 30/11/05 73.021.080,00 10% 7.302.108,00 36

Pembelian non PPN yang seharusnya dikenakan

PPN 531.721.501,70 10% 53.172.150,17

Menurut Penulis 137.325.425,00 252.373.235,17

Menurut SPT PT JMU 336.526.510,00 0,00

Selisih 53.172.150,17

Keterangan: DD = Dapat Dikreditkan TDD = Tidak Dapat Dikreditkan

IV. 6 Evaluasi atas SPT Masa PPN Desember 2005 Pembetulan I

SPT Masa PPN merupakan surat yang digunakan oleh PT JMU untuk melaporkan penghitungan dan pembayaran Pajak Pertambahan Nilai terutang untuk setiap Masa Pajak.

Untuk Masa Pajak Desember 2005, PT JMU menyampaikan SPT Masa PPN dengan SPT Masa PPN Pembetulan I. Hal ini dilakukan karena PT JMU menganggap masih terdapat Pajak Pertambahan Nilai yang belum dilaporkan dalam SPT Masa PPN sebelumnya.

Masih adanya beberapa penyimpangan dalam pengisian SPT Masa PPN, menjadi fokus penulis dalam melakukan evaluasi. Penyimpangan yang teridentifikasi penulis diantaranya:

1. Kesalahan dalam penulisan tanggal Pengukuhan Pengusaha Kena Pajak

2. Kesalahan dalam penulisan nama dan nomor Pengukuhan Pengusaha Kena Pajak 3. SPT Masa PPN formulir 1195 belum disampaikan secara lengkap beserta

lampirannya.

4. Tidak menempatkan Pajak Masukan yang seharusnya tidak dapat dikreditkan ke dalam formulir 1195 lampiran B4.

Hasil pembetulan dari penyimpangan tersebut di atas terdapat dalam

reperformance yaitu berupa SPT Masa PPN Desember 2005 Pembetulan II pada lembar

lampiran.

Rincian pengisian SPT Masa PPN (penempatan ke dalam formulir 1195 beserta lampirannya) akan diuraikan dalam kertas kerja pendukung (7) dan (8).

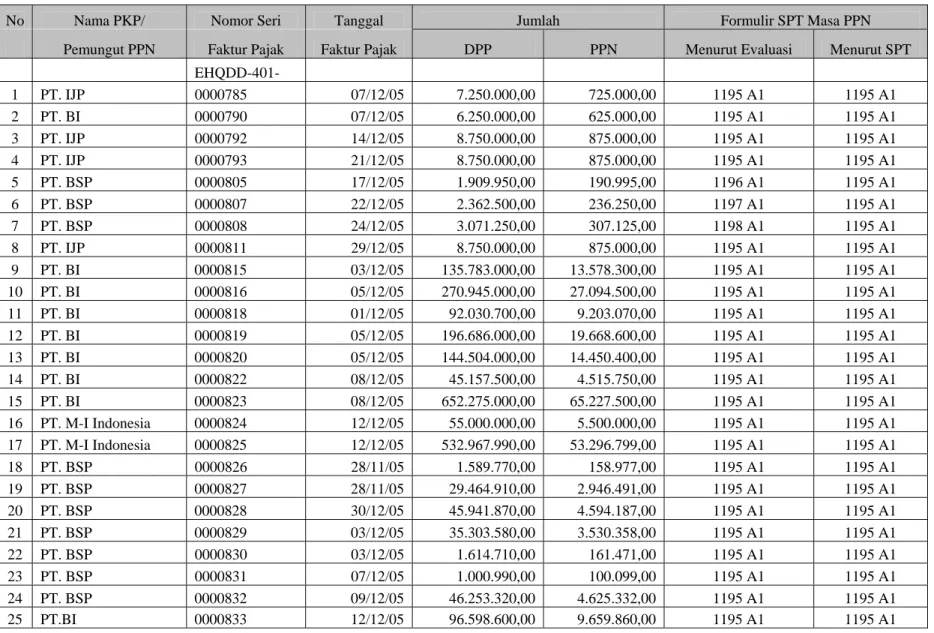

Tabel IV.7

Kertas Kerja Pendukung (7) Pengisian SPT Masa PPN 1195 Masa Pajak Desember 2005 Penyerahan Barang Kena Pajak

No Nama PKP/ Nomor Seri Tanggal Jumlah Formulir SPT Masa PPN

Pemungut PPN Faktur Pajak Faktur Pajak DPP PPN Menurut Evaluasi Menurut SPT

EHQDD-401- 1 PT. IJP 0000785 07/12/05 7.250.000,00 725.000,00 1195 A1 1195 A1 2 PT. BI 0000790 07/12/05 6.250.000,00 625.000,00 1195 A1 1195 A1 3 PT. IJP 0000792 14/12/05 8.750.000,00 875.000,00 1195 A1 1195 A1 4 PT. IJP 0000793 21/12/05 8.750.000,00 875.000,00 1195 A1 1195 A1 5 PT. BSP 0000805 17/12/05 1.909.950,00 190.995,00 1196 A1 1195 A1 6 PT. BSP 0000807 22/12/05 2.362.500,00 236.250,00 1197 A1 1195 A1 7 PT. BSP 0000808 24/12/05 3.071.250,00 307.125,00 1198 A1 1195 A1 8 PT. IJP 0000811 29/12/05 8.750.000,00 875.000,00 1195 A1 1195 A1 9 PT. BI 0000815 03/12/05 135.783.000,00 13.578.300,00 1195 A1 1195 A1 10 PT. BI 0000816 05/12/05 270.945.000,00 27.094.500,00 1195 A1 1195 A1 11 PT. BI 0000818 01/12/05 92.030.700,00 9.203.070,00 1195 A1 1195 A1 12 PT. BI 0000819 05/12/05 196.686.000,00 19.668.600,00 1195 A1 1195 A1 13 PT. BI 0000820 05/12/05 144.504.000,00 14.450.400,00 1195 A1 1195 A1 14 PT. BI 0000822 08/12/05 45.157.500,00 4.515.750,00 1195 A1 1195 A1 15 PT. BI 0000823 08/12/05 652.275.000,00 65.227.500,00 1195 A1 1195 A1 16 PT. M-I Indonesia 0000824 12/12/05 55.000.000,00 5.500.000,00 1195 A1 1195 A1 17 PT. M-I Indonesia 0000825 12/12/05 532.967.990,00 53.296.799,00 1195 A1 1195 A1 18 PT. BSP 0000826 28/11/05 1.589.770,00 158.977,00 1195 A1 1195 A1 19 PT. BSP 0000827 28/11/05 29.464.910,00 2.946.491,00 1195 A1 1195 A1 20 PT. BSP 0000828 30/12/05 45.941.870,00 4.594.187,00 1195 A1 1195 A1 21 PT. BSP 0000829 03/12/05 35.303.580,00 3.530.358,00 1195 A1 1195 A1 22 PT. BSP 0000830 03/12/05 1.614.710,00 161.471,00 1195 A1 1195 A1 23 PT. BSP 0000831 07/12/05 1.000.990,00 100.099,00 1195 A1 1195 A1 24 PT. BSP 0000832 09/12/05 46.253.320,00 4.625.332,00 1195 A1 1195 A1 25 PT.BI 0000833 12/12/05 96.598.600,00 9.659.860,00 1195 A1 1195 A1 104

Kertas Kerja Pendukung (7) lanjutan

No Nama PKP/ Nomor Seri Tanggal Jumlah Formulir SPT Masa PPN

Pemungut PPN Faktur Pajak

Faktur

Pajak DPP PPN Menurut Evaluasi Menurut SPT

EHQDD-401- 26 PT. Bj S I 0000834 14/12/05 65.056.200,00 6.505.620,00 1195 A1 1195 A1 27 KNS P H 0000836 19/12/05 5.270.730,00 527.073,00 1195 A1 1195 A1 28 PT. IJP 0000837 16/12/05 8.750.000,00 875.000,00 1195 A1 1195 A1 29 PT. IJP 0000839 21/12/05 7.250.000,00 725.000,00 1195 A1 1195 A1 30 PT. BSP 0000840 08/12/05 1.624.670,00 162.467,00 1195 A1 1195 A1 31 PT. BSP 0000841 16/12/05 12.957.030,00 1.295.703,00 1195 A1 1195 A1 32 PT. BSP 0000842 19/12/05 7.336.260,00 733.626,00 1195 A1 1195 A1 33 PT. BSP 0000843 14/12/05 93.157.000,00 9.315.700,00 1195 A1 1195 A1 34 PT. BSP 0000844 20/12/05 4.412.700,00 441.270,00 1195 A1 1195 A1 35 PT. BSP 0000845 17/12/05 583.534.400,00 58.353.440,00 1195 A1 1195 A1 36 PT. BSP 0000847 22/12/05 8.750.000,00 875.000,00 1195 A1 1195 A1 37 PT. BSP 0000848 26/12/05 2.067.240,00 206.724,00 1195 A1 1195 A1 38 PT. BSP 0000849 29/12/05 8.750.000,00 875.000,00 1195 A1 1195 A1 39 PT. BI 0000850 27/12/05 972.095.000,00 97.209.500,00 1195 A1 1195 A1 40 PT. BI 0000851 21/12/05 60.061.750,00 6.006.175,00 1195 A1 1195 A1 41 PT. BSP 0000852 27/12/05 36.255.450,00 3.625.545,00 1195 A1 1195 A1 42 PT. BSP 0000853 30/12/05 20.507.020,00 2.050.702,00 1195 A1 1195 A1 43 PT. BSP 0000854 30/12/05 32.300.050,00 3.230.005,00 1195 A1 1195 A1 44 PT. P P 0000821 12/12/05 281.318.780,00 28.131.878,00 1195 A3 1195 A3 45 BUT PIJ (J) 0000835 19/12/05 296.082.360,00 29.608.236,00 1196 A3 1196 A3 46 BUT PIJ (B) 0000838 19/12/05 389.788.500,00 38.978.850,00 1197 A3 1197 A3 47 PT. P P 0000846 26/12/05 59.211.660,00 5.921.166,00 1198 A3 1198 A3

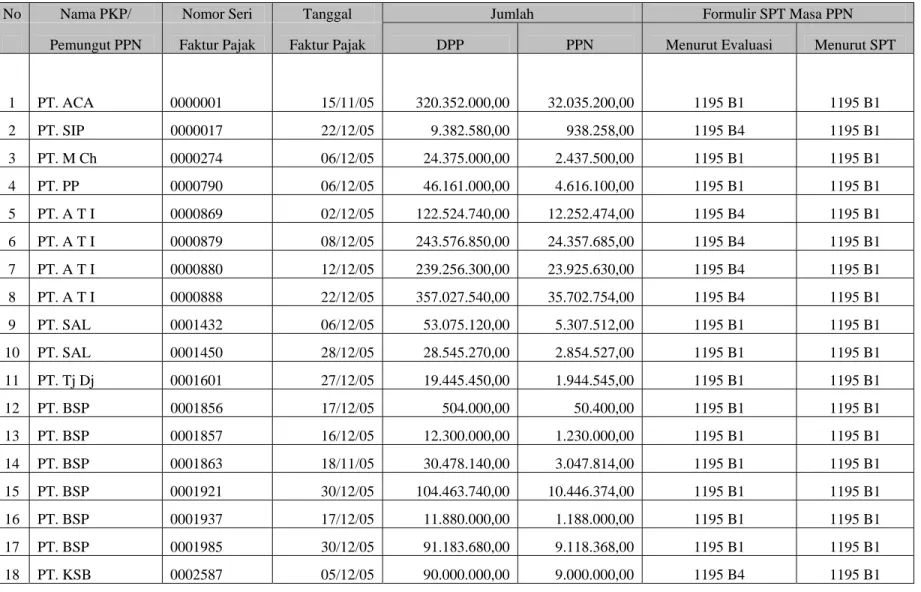

Tabel IV.8

Kertas Kerja Pendukung (8) Pengisian SPT Masa PPN 1195 Masa Pajak Desember 2005 Perolehan Barang Kena Pajak

No Nama PKP/ Nomor Seri Tanggal Jumlah Formulir SPT Masa PPN

Pemungut PPN Faktur Pajak Faktur Pajak DPP PPN Menurut Evaluasi Menurut SPT

1 PT. ACA 0000001 15/11/05 320.352.000,00 32.035.200,00 1195 B1 1195 B1 2 PT. SIP 0000017 22/12/05 9.382.580,00 938.258,00 1195 B4 1195 B1 3 PT. M Ch 0000274 06/12/05 24.375.000,00 2.437.500,00 1195 B1 1195 B1 4 PT. PP 0000790 06/12/05 46.161.000,00 4.616.100,00 1195 B1 1195 B1 5 PT. A T I 0000869 02/12/05 122.524.740,00 12.252.474,00 1195 B4 1195 B1 6 PT. A T I 0000879 08/12/05 243.576.850,00 24.357.685,00 1195 B4 1195 B1 7 PT. A T I 0000880 12/12/05 239.256.300,00 23.925.630,00 1195 B4 1195 B1 8 PT. A T I 0000888 22/12/05 357.027.540,00 35.702.754,00 1195 B4 1195 B1 9 PT. SAL 0001432 06/12/05 53.075.120,00 5.307.512,00 1195 B1 1195 B1 10 PT. SAL 0001450 28/12/05 28.545.270,00 2.854.527,00 1195 B1 1195 B1 11 PT. Tj Dj 0001601 27/12/05 19.445.450,00 1.944.545,00 1195 B1 1195 B1 12 PT. BSP 0001856 17/12/05 504.000,00 50.400,00 1195 B1 1195 B1 13 PT. BSP 0001857 16/12/05 12.300.000,00 1.230.000,00 1195 B1 1195 B1 14 PT. BSP 0001863 18/11/05 30.478.140,00 3.047.814,00 1195 B1 1195 B1 15 PT. BSP 0001921 30/12/05 104.463.740,00 10.446.374,00 1195 B1 1195 B1 16 PT. BSP 0001937 17/12/05 11.880.000,00 1.188.000,00 1195 B1 1195 B1 17 PT. BSP 0001985 30/12/05 91.183.680,00 9.118.368,00 1195 B1 1195 B1 18 PT. KSB 0002587 05/12/05 90.000.000,00 9.000.000,00 1195 B4 1195 B1 106

Kertas Kerja Pendukung (8) lanjutan

No Nama PKP/ Nomor Seri Tanggal Jumlah Formulir SPT Masa PPN

Pemungut PPN Faktur Pajak Faktur Pajak DPP PPN Menurut Evaluasi Menurut SPT

19 PT. KSB 0002625 23/12/05 90.000.000,00 9.000.000,00 1195 B4 1195 B1 20 CV. WT 0006389 01/12/05 75.485.290,00 7.548.529,00 1195 B4 1195 B1 21 CV. WT 0006412 06/12/05 23.958.560,00 2.395.856,00 1195 B4 1195 B1 22 CV. WT 0006540 28/12/05 7.323.940,00 732.394,00 1195 B4 1195 B1 23 P K L 0006894 16/12/05 900.000,00 90.000,00 1195 B4 1195 B1 24 PPP TMGB L 0009041 13/12/05 4.484.930,00 448.493,00 1195 B4 1195 B1 25 PT. P B A 0009847 08/12/05 153.385.730,00 15.338.573,00 1196 B4 1195 B1 26 PT. P B A 0009852 09/12/05 110.918.860,00 11.091.886,00 1195 B1 1195 B1 27 PT. P B A 0010012 28/12/05 65.265.720,00 6.526.572,00 1195 B1 1195 B1 28 PT. L M Psd 0012113 22/12/05 23.750.000,00 2.375.000,00 1195 B1 1195 B1 29 PT. P B P 0013413 19/11/05 16.198.000,00 1.619.800,00 1195 B1 1195 B1 30 PT. W I 0017969 26/12/05 19.455.100,00 1.945.510,00 1195 B1 1195 B1 31 PT. T A M 0028206 08/12/05 32.766.280,00 3.276.628,00 1195 B4 1195 B1 32 PT. P G 0168401 19/12/05 695.323.840,00 69.532.384,00 1195 B4 1195 B1 33 PT. A I Tbk 1606148 30/11/05 168.036.360,00 16.803.636,00 1195 B1 1195 B1 34 T P K 3747763 30/12/05 460.000,00 46.000,00 1195 B1 1195 B1 35 B dan C PIB. 000371 30/11/05 73.021.080,00 7.302.108,00 1195 B1 1195 B1

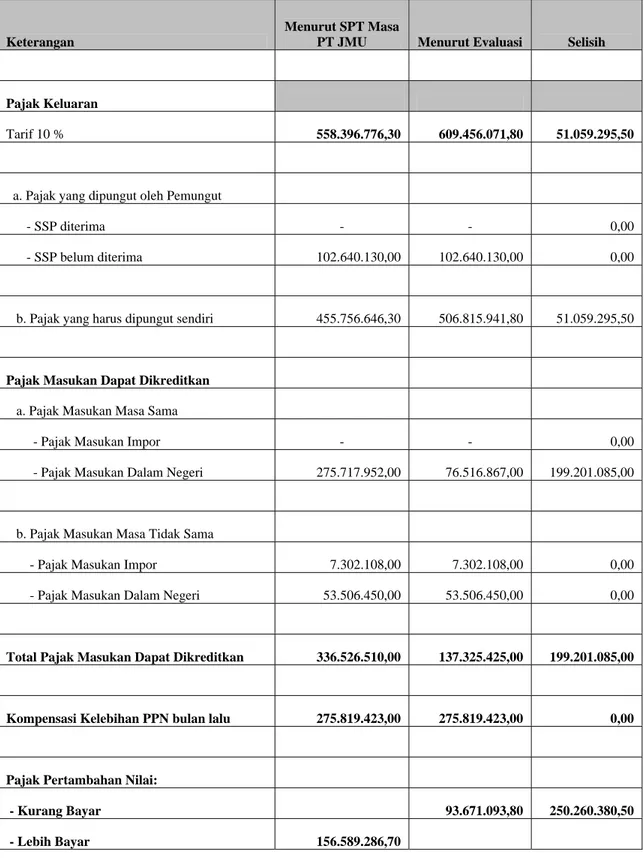

IV.7 Evaluasi atas Penghitungan dan Pelaporan Pajak Pertambahan Nilai PT JMU

IV.7.1 Penghitungan Pajak Pertambahan Nilai

Berdasarkan evaluasi yang telah dilakukan penulis, Pajak Pertambahan Nilai yang seharusnya menunjukkan kurang bayar sebesar Rp 93.671.093,80. Menurut SPT Masa PPN PT JMU Desember 2005 Pembetulan I, Pajak Pertambahan Nilai PT JMU yaitu menunjukkan lebih bayar Rp 156.589.286,70 dan atas kelebihan bayar tersebut PT JMU memilih dikompensasikan untuk bulan berikutnya. Berdasarkan evaluasi yang telah dilakukan penulis, Pajak Pertambahan Nilai yang seharusnya yaitu kurang bayar sebesar Rp 93.671.093,80. Kelebihan pajak yang dibayar sejumlah Rp 156.589.286,70 telah dikompensasikan ke bulan Januari 2006, maka Pajak Pertambahan Nilai yang seharusnya untuk pembetulan II Masa Pajak Desember 2005 yaitu kurang bayar sebesar Rp 250.260.380,50

Hal itu terjadi karena penulis menemukan objek pajak berupa penyerahan Barang Kena Pajak yang seharusnya dikenakan Pajak Pertambahan Nilai namun tidak dikenakan, sehingga Pajak Keluaran yang seharusnya dipungut menjadi lebih besar. Selain itu penulis juga menemukan dari Pajak Masukan yang dibayar ke Pengusaha Kena Pajak penjual, tidak seluruhnya dapat dikreditkan karena beberapa Faktur Pajak Standar Masukan tidak memenuhi syarat sebagai Faktur Pajak yang lengkap. Akibatnya, Pajak Masukan yang dapat dikreditkan menjadi lebih kecil.

Untuk lebih jelasnya rincian penghitungan Pajak Pertambahan Nilai dapat dilihat pada kertas kerja induk.

Tabel IV. 9

Kertas Kerja Induk Penghitungan Pajak Pertambahan Nilai Masa Pajak Desember 2005

Keterangan

Menurut SPT Masa

PT JMU Menurut Evaluasi Selisih

Pajak Keluaran

Tarif 10 % 558.396.776,30 609.456.071,80 51.059.295,50

a. Pajak yang dipungut oleh Pemungut

- SSP diterima - - 0,00

- SSP belum diterima 102.640.130,00 102.640.130,00 0,00

b. Pajak yang harus dipungut sendiri 455.756.646,30 506.815.941,80 51.059.295,50

Pajak Masukan Dapat Dikreditkan

a. Pajak Masukan Masa Sama

- Pajak Masukan Impor - - 0,00

- Pajak Masukan Dalam Negeri 275.717.952,00 76.516.867,00 199.201.085,00

b. Pajak Masukan Masa Tidak Sama

- Pajak Masukan Impor 7.302.108,00 7.302.108,00 0,00

- Pajak Masukan Dalam Negeri 53.506.450,00 53.506.450,00 0,00

Total Pajak Masukan Dapat Dikreditkan 336.526.510,00 137.325.425,00 199.201.085,00

Kompensasi Kelebihan PPN bulan lalu 275.819.423,00 275.819.423,00 0,00

Pajak Pertambahan Nilai:

- Kurang Bayar 93.671.093,80 250.260.380,50 - Lebih Bayar 156.589.286,70

IV.7.2 Surat Setoran Pajak (SSP)

Berdasarkan data yang terdapat dalam bagan alir (flowchart) PT JMU, Surat Setoran Pajak diarsipkan oleh fungsi Pajak, namun dari hasil observasi yang dilakukan penulis di PT JMU, ternyata Surat Setoran Pajak lembar ke-1 diarsipkan oleh fungsi Penerimaan dan Pengeluaran Kas/ Bank.

Hal ini disebabkan, selama ini fungsi Penerimaan dan Pengeluaran Kas/Bank tidak memberikan kembali Surat Setoran Pajak lembar ke-1 (arsip WP), dan lembar ke-3 (untuk dilampirkan dalam SPT Masa PPN) ke fungsi Pajak, karena yang melakukan penyetoran Pajak Pertambahan Nilai adalah fungsi Penerimaan dan Pengeluaran Kas/ Bank.

Surat Setoran Pajak Pertambahan Nilai untuk bulan Desember 2005 tidak dapat diperoleh untuk melakukan penelitian ini. Hal itu merupakan kebijakan dari fungsi Penerimaan dan Pengeluaran Kas/Bank yang tidak dapat menunjukan dokumen yang sudah diarsipkan kepada pihak eksternal. Menurut konfirmasi yang diperoleh dari fungsi tersebut, Pajak Pertambahan Nilai (Pajak Keluaran) bulan Desember 2005 disetor pada tanggal 12 Januari 2006. Untuk pembetulan I bulan Desember 2005, Pajak Pertambahan Nilai disetor pada tanggal 13 Februari 2006. Berdasarkan konfirmasi tersebut, dapat dikatakan bahwa Pajak Pertambahan Nilai (Pajak Keluaran) telah disetor sesuai dengan ketentuan perpajakan yang berlaku.

IV.7.3 Pelaporan Pajak Pertambahan Nilai

Dalam melaporkan Pajak Pertambahan Nilai, PT JMU menggunakan sarana SPT Masa PPN Formulir 1195. Menurut ketentuan perpajakan, tanggal jatuh tempo penyampaian SPT Masa PPN Formulir 1195 adalah tanggal 20 Masa Pajak berikutnya.

Berdasarkan Pasal 8 Undang-undang Nomor 16 Tahun 2000, Wajib Pajak dapat melakukan pembetulan SPT atas kemauan sendiri dengan menyampaikan pernyataan tertulis dalam jangka waktu dua tahun sesudah saat terutangnya pajak atau berakhirnya Masa Pajak, Bagian Tahun Pajak, atau Tahun Pajak, dengan syarat Dirjen Pajak belum melakukan tindakan pemeriksaan. Wajib Pajak dengan kesadaran sendiri dapat mengungkapkan dalam suatu laporan tersendiri atas hal-hal sebagai berikut:

a. Pajak-pajak yang masih harus dibayar menjadi lebih besar; atau b. Rugi berdasarkan ketentuan perpajakan menjadi lebih kecil; atau c. Jumlah harta atau modal menjadi lebih besar.

Wajib Pajak akan dikenakan sanksi administrasi berupa bunga sebesar 2% per bulan atas jumlah pajak yang kurang dibayar, dihitung sejak saat pembetulan SPT Masa terakhir sampai dengan tanggal pembayaran karena pembetulan SPT Masa PPN tersebut.

Berdasarkan Bukti Penerimaan Surat yang diperoleh, tanggal penyampaian SPT Masa PPN Masa Pajak Desember 2005 yaitu tanggal 19 Januari 2006. Sedangkan untuk SPT Masa PPN Pembetulan I disampaikan ke Kantor Pelayanan Pajak tanggal 20 Februari 2006. Dengan demikian, untuk penyampaian SPT Masa PPN dan SPT Masa PPN Pembetulan I Masa Pajak Desember 2005, sudah mengikuti ketentuan perpajakan yang berlaku dan tidak ada keterlambatan.

IV.8 Pembahasan Hasil Temuan

Berdasarkan evaluasi yang dilakukan terhadap penerapan Pajak Pertambahan Nilai yang dilakukan oleh PT JMU, diperoleh temuan-temuan sebagai berikut:

1. Terdapat penyerahan Barang Kena Pajak kepada Pengusaha Kena Pajak tertentu yang seharusnya dikenakan Pajak Pertambahan Nilai namun tidak dikenakan Pajak Pertambahan Nilai.

Berdasarkan hasil evaluasi, kondisi yang ada selama bulan Desember 2005, PT JMU melakukan penyerahan Barang Kena Pajak untuk pihak eksternal sebesar Rp 5.576.029.824,00, untuk pihak intercompany sebesar Rp 197.220.323,21 sehingga keseluruhan penyerahan Barang Kena Pajak Desember 2005 yang seharusnya dikenakan Pajak Pertambahan Nilai sebesar Rp 5.773.250.147,21. Penyerahan Barang Kena Pajak PT JMU Desember 2005 untuk pihak eksternal yang dipungut Pajak Pertambahan Nilai hanya sebesar Rp 5.065.436.869,00 dan pihak

intercompany sebesar Rp 197.220.323,21. Dari hal itu, ternyata diketahui bahwa

terdapat penyerahan Barang Kena Pajak untuk pihak eksternal yang tidak dikenakan Pajak Pertambahan Nilai. Setelah dilakukan evaluasi, penyerahan Barang Kena Pajak yang tidak dikenakan Pajak Pertambahan Nilai tersebut yaitu sebesar Rp 510.592.955,00 sehingga Pajak Keluaran yang masih harus dipungut dan disetor

oleh perusahaan sebesar Rp 51.059.295,50. (Lihat kertas kerja pendukung 1)

Berdasarkan Pasal 1 angka 25 Undang-undang Nomor 18 Tahun 2000 disebutkan bahwa Pajak Keluaran adalah Pajak Pertambahan Nilai terutang yang wajib dipungut oleh Pengusaha Kena Pajak yang melakukan penyerahan Barang Kena Pajak, Jasa Kena Pajak, atau ekspor Barang Kena Pajak. Pasal 3A ayat (1)

Undang-undang Nomor 18 Tahun 2000 menjelaskan bahwa Pengusaha wajib melaporkan usahanya untuk dikukuhkan sebagai Pengusaha Kena Pajak, dan wajib memungut, menyetor, dan melaporkan Pajak Petambahan Nilai terutang. Dalam Pasal 1 Keputusan Direktur Jenderal Pajak Nomor KEP-524/PJ./2000 disebutkan bahwa Pengusaha yang melakukan kegiatan penyerahan Barang Kena Pajak atau penyerahan Jasa Kena Pajak yang dilakukan secara langsung kepada konsumen akhir dan kegiatan penyerahan Barang Kena Pajak atau penyerahan Jasa Kena Pajak kepada pembeli Barang Kena Pajak atau penerima Jasa Kena Pajak yang tidak diketahui identitasnya dapat membuat Faktur Pajak Sederhana.

Hal ini disebabkan ketika melakukan penyerahan Barang Kena Pajak, beberapa Pengusaha Kena Pajak pembeli tidak mau dipungut Pajak Pertambahan Nilai. Menurut PT JMU, di satu sisi perusahaan juga tidak ingin kehilangan pelanggan jika memaksakan untuk memungut Pajak Pertambahan Nilai kepada Pengusaha Kena Pajak pembeli. Oleh karena itu, beberapa penyerahan Barang Kena Pajak dilakukan tanpa dikenakan Pajak Pertambahan Nilai. Menurut penulis, melihat status PT JMU sebagai Pengusaha Kena Pajak, maka PT JMU harus melakukan kewajiban untuk memungut Pajak Pertambahan Nilai dari Pengusaha Kena Pajak pembeli.

Akibatnya, penyerahan Barang Kena Pajak tersebut dicatat sebagai penjualan non-PPN dalam buku besar perusahaan, dan tidak dilaporkan dalam SPT Masa PPN Desember 2005 karena tidak terdapat bukti pungutan berupa Faktur Pajak Standar. Selain itu, PT JMU harus menanggung sendiri Pajak Keluaran yang seharusnya dibayarkan oleh Pengusaha Kena Pajak pembeli. Menurut penulis, jika hal ini dibiarkan akan berdampak negatif bagi PT JMU. Pada saat nanti dilakukan pemeriksaan oleh pihak fiskus, atas kondisi yang terjadi tersebut dapat diterbitkan

Surat Ketetapan Pajak Kurang Bayar (SKPKB) sehingga PT JMU akan dikenakan sanksi berupa bunga sebesar 2% per bulan dari pajak yang kurang dibayar.

Penulis memberikan rekomendasi sebagai berikut:

1. PT JMU harus menekankan pentingnya sisi Pajak Pertambahan Nilai dalam melakukan penyerahan Barang Kena Pajak karena memungut Pajak Pertambahan Nilai dari pembeli merupakan kewajiban PT JMU sebagai Pengusaha Kena Pajak. PT JMU dapat mengemukakan kepada Pengusaha Kena Pajak pembeli, bagaimanapun kondisinya jika tidak memperhatikan Pajak Pertambahan Nilai akan berdampak negatif bagi keduanya. Dari sisi pihak PT JMU akan dikenakan sanksi berupa bunga, denda, bahkan kenaikan, sedangkan dari pihak Pengusaha Kena Pajak pembeli Pajak Masukan atas perolehan Barang Kena Pajak tersebut tidak dapat dikreditkan karena tidak terdapat bukti pungutan berupa Faktur Pajak Standar.

2. Atas penyerahan Barang Kena Pajak yang tidak dikenakan Pajak Pertambahan Nilai tersebut, PT JMU dapat menerbitkan Faktur Pajak Sederhana. Hal ini dilakukan karena identitas pembeli dianggap tidak diketahui dan pembeli tersebut dapat dianggap sebagai konsumen akhir. Nilai Pajak Keluaran yang tercantum dalam Faktur Pajak Sederhana tersebut nantinya dimasukkan ke dalam SPT Masa PPN Desember 2005 Pembetulan II formulir 1195 lampiran A1 pada kolom Faktur Pajak Sederhana.

2. Terdapat perolehan Barang Kena Pajak yang seharusnya dipungut Pajak Pertambahan Nilai, namun tidak dipungut Pajak Pertambahan Nilai.

Penulis menemukan kondisi bahwa terdapat perolehan Barang Kena Pajak yang dilakukan PT JMU tidak dipungut Pajak Pertambahan Nilai oleh Pengusaha Kena Pajak penjual. Dari hasil evaluasi pada kertas kerja pendukung (2), berdasarkan data yang diperoleh dari laporan laba rugi selama bulan Desember 2005

perolehan Barang Kena Pajak PT JMU dari pihak eksternal sebesar Rp 3.767.623.937,70, dari pihak intercompany sebesar Rp 103.063.733,60.

Berdasarkan saldo yang terdapat di buku besar, perolehan Barang Kena Pajak yang dipungut Pajak Pertambahan Nilai dari pihak eksternal sebesar Rp 3.235.902.436,00, dan yang berasal dari pihak intercompany sebesar Rp 103.063.733,60. Oleh karena itu, penulis menganggap bahwa terdapat perolehan Barang Kena Pajak yang tidak dipungut Pajak Pertambahan Nilai sebesar Rp 531.721.501,70, dan Pajak Pertambahan Nilainya sebesar Rp 53.172.150,17.

Berdasarkan Pasal 1 angka 24 Undang-undang Nomor 18 Tahun 2000, Pajak Masukan adalah Pajak Pertambahan Nilai yang seharusnya sudah dibayar oleh Pengusaha kena Pajak karena perolehan Barang Kena Pajak dan atau penerimaan Jasa Kena Pajak dan atau pemanfaatan Barang Kena Pajak tidak berwujud dari luar Daerah Pabean dan atau impor Barang Kena Pajak. Berdasarkan Pasal 3 ayat (1) Keputusan Direktur Jenderal Pajak Nomor KEP-524/PJ./2000, tanda bukti penyerahan atau pembayaran atas penyerahan Barang Kena Pajak yaitu bon kontan, faktur penjualan, segi cash register, kuitansi, atau tanda bukti penyerahan atau pembayaran lain yang sejenis sepanjang memenuhi persyaratan yang ditetapkan dalam Pasal 2 ketentuan ini dapat diperlakukan sebagai Faktur Pajak Sederhana. Menurut Pasal 5 Keputusan Direktur Jenderal Pajak Nomor KEP-524/PJ./2000,

Faktur Pajak Sederhana tidak dapat digunakan oleh pembeli Barang Kena Pajak dan atau penerima Jasa Kena Pajak sebagai dasar pengkreditan Pajak Masukan.

Hal ini disebabkan transaksi pembelian tidak hanya dilakukan oleh departemen pembelian saja, melainkan dapat dilakukan oleh departemen manapun di PT JMU. Terkadang dari transaksi pembelian tersebut, mengabaikan Pajak Pertambahan Nilai yang seharusnya dibayarkan melalui Pengusaha Kena Pajak pembeli.

Akibatnya, Pajak Masukan yang telah dibayarkan melalui Pengusaha Kena Pajak pembeli lebih kecil dibandingkan yang seharusnya. Jika dilakukan pemeriksaan, maka kepada PT JMU dapat diterbitkan Surat Teguran bahkan Surat Ketetapan Pajak Kurang Bayar. Hal ini sangat merugikan bagi PT JMU, karena PT JMU harus membayar sanksi berupa bunga 2% per bulan dari pajak yang kurang dibayar. Penulis memberikan beberapa rekomendasi sebagai berikut:

1) Tanda bukti penyerahan atau pembayaran atas perolehan Barang Kena Pajak yang tidak dipungut Pajak Pertambahan Nilai dapat diperlakukan sebagai Faktur Pajak Sederhana. Nilai Pajak Masukan yang tercantum dalam Faktur Pajak Sederhana tersebut nantinya dimasukkan ke dalam SPT Masa PPN Desember 2005 Pembetulan II formulir 1195 lampiran B4 pada kolom Faktur Pajak Sederhana (tidak dapat dikreditkan).

2) Untuk selanjutnya, setiap pembelian yang dilakukan oleh departemen manapun di PT JMU, harus memperhatikan ketentuan yang terdapat dalam Undang-undang Nomor 18 Tahun 2000. Selain itu, ketika pembelian dilakukan selain oleh departemen pembelian, departemen yang bersangkutan harus segera melakukan konfirmasi kepada departemen pembelian agar dapat dilakukan kontrol dalam hal kewajiban Pajak Pertambahan Nilainya.

3. PT JMU belum mengelompokkan antara Pajak Masukan yang dapat dikreditkan dengan yang tidak dapat dikreditkan.

Menurut temuan penulis, kondisi yang terdapat di PT JMU saat ini yaitu belum dilakukannya pengelompokkan atau klasifikasi antara Pajak Masukan yang dapat dikreditkan dengan yang tidak dapat dikreditkan. Menurut perusahaan, Pajak Pertambahan Nilai yang telah dibayar seluruhnya sebesar Rp 336.526.510,00 seluruhnya dianggap dapat dikreditkan oleh PT JMU. Menurut penulis, dari sejumlah Pajak Masukan tersebut, terdapat sejumlah Rp 252.373.235,17 yang tidak dapat dikreditkan, dengan rincian Rp 199.201.084,90. dari Pajak Masukan yang tidak dapat dikreditkan serta hasil evaluasi penulis sejumlah Rp 53.172.150,17 dari Pajak Masukan yang masih harus dipungut.

Kriteria umum suatu Pajak Masukan dapat dikreditkan apabila telah memenuhi persyaratan baik formal maupun material berdasarkan Pasal 9 Undang-undang Nomor 18 Tahun 2000. Sedangkan dalam Pasal 9 ayat (8), disebutkan bahwa Pajak Masukan yang tercantum dalam Faktur Pajak Sederhana, dan Pajak Masukan yang tercantum dalam Faktur Pajak Standar yang tidak memenuhi ketentuan perundang-undangan Pajak Pertambahan Nilai tidak dapat dikreditkan.

Menurut perusahaan, hal ini disebabkan fungsi pajak PT JMU kurang memperhatikan ketentuan yang terdapat dalam Undang-undang Nomor 18 Tahun 2000. Tanggapan penulis atas keterangan dari perusahaan tersebut, Pajak Masukan tersebut sudah memenuhi persyaratan namun hal ini lebih disebabkan karena Faktur Pajak Masukan yang diperoleh dari Pengusaha Kena Pajak penjual merupakan Faktur Pajak Standar yang cacat, dan pihak perusahaan tidak menyadari hal tersebut sebagai sebuah kekeliruan.

Akibatnya karena Faktur Pajak Standar yang diterima tergolong Faktur Pajak Standar cacat, seharusnya perusahaan tidak menggolongkan Pajak Masukan tersebut sebagai Pajak Masukan yang dapat dikreditkan selama Faktur Pajak tersebut belum diganti.

Berdasarkan kondisi yang terjadi, penulis memberikan rekomendasi sebagai berikut:

1) PT JMU harus meminta Faktur Pajak Standar pengganti kepada Pengusaha Kena Pajak yang menerbitkan Faktur Pajak Standar, agar Pajak Masukan tersebut dapat dikreditkan dalam SPT Masa Pembetulan.

2) PT JMU harus melakukan klasifikasi Pajak Masukan terlebih dahulu sebelum mengisi SPT Masa. Klasifikasi Pajak Masukan dapat dilakukan dengan menggunakan format kertas kerja. Format kertas kerja dapat dilihat seperti terdapat pada kertas kerja pendukung (6).

4. Faktur Pajak Standar yang dibuat oleh PT JMU dalam rangka penyerahan Barang Kena Pajak, terdapat 3 (tiga) lembar Faktur Pajak Standar yang tidak ditandatangani.

Kondisi yang ada di PT JMU saat ini, terdapat 3 (tiga) lembar Faktur Pajak Standar Keluaran yang dibuat oleh PT JMU belum ditandatangani oleh pejabat yang berwenang. Nilai penyerahan Barang Kena Pajak dalam Faktur Pajak tersebut adalah Rp 7.343.700,00 dan Pajak Pertambahan Nilai sebesar Rp 734.370,00. Dari hasil evaluasi yang telah dilakukan, penulis menemukan beberapa Faktur Pajak Standar yang tidak memenuhi ketentuan berdasarkan Pasal 13 ayat 5 Undang-undang Nomor 18 Tahun 2000. Faktur Pajak Standar tersebut berasal dari transaksi dengan perusahaan afiliasi (perusahaan dalam satu grup).

Berdasarkan Pasal 13 ayat (5) Undang-undang Nomor 18 Tahun 2000 disebutkan bahwa dalam Faktur Pajak Standar harus dicantumkan keterangan tentang penyerahan Barang Kena Pajak atau Jasa Kena Pajak yang paling sedikit memuat diantaranya nama, jabatan, dan tanda tangan yang berhak menandatangani Faktur Pajak.

Menurut perusahaan, hal ini disebabkan karena Faktur Pajak Standar Keluaran tersebut nantinya akan diserahkan kepada pihak afiliasi, dimana pihak afiliasi tersebut tidak mempermasalahkannya. Penulis berpendapat, bahwa apa yang terjadi tersebut merupakan sebuah kekeliruan, karena berdasarkan ketentuan yang berlaku walaupun transaksi dilakukan dengan pihak afiliasi, Faktur Pajak Standar harus ditandatangani sebagai bukti bahwa transaksi telah diketahui dan diotorisasi oleh pejabat yang berwenang.

Akibatnya, jika dilakukan pemeriksaan oleh pihak fiskus maka Faktur Pajak Standar yang dibuat oleh PT JMU merupakan Faktur Pajak Standar yang cacat. Bagi pihak afiliasi, mengakibatkan Pajak Masukannya tidak dapat dikreditkan karena Faktur Pajak Standar yang diperoleh dari PT JMU cacat.

Penulis merekomendasikan agar PT JMU segera mengganti Faktur Pajak Keluaran yang telah diberikan sebelum dilakukan pemeriksaan oleh fiskus. Faktur Pajak Standar pengganti dapat dibuat dengan cara:

1) Pengusaha Kena Pajak mengisi Faktur Pajak Standar lagi sesuai dengan keterangan yang sebenarnya, nomor seri yang digunakan berbeda.

2) Tetap menggunakan tanggal Faktur Pajak Standar yang diganti.

3) Pada Faktur Pajak Standar yang diganti dibubuhi cap yang menyebutkan nomor seri dan tanggal pembuatan Faktur Pajak Standar yang diganti.

4) Faktur Pajak Standar yang diganti dilampirkan pada Faktur Pajak Standar pengganti.

5. Terdapat Faktur Pajak Standar yang diperoleh dari Pengusaha Kena Pajak penjual yang tergolong Faktur Pajak Standar cacat.

Dari hasil temuan penulis, kondisi beberapa Faktur Pajak Standar Masukan yang diperoleh dari Pengusaha Kena Pajak penjual termasuk ke dalam Faktur Pajak yang cacat. Faktur Pajak Masukan yang cacat tersebut berjumlah 15 lembar dengan nilai perolehan Barang Kena Pajak sebesar Rp 1.992.010.849,00 dan Pajak Pertambahan Nilai sebesar Rp 199.201.084,90.

Berdasarkan penjelasan Pasal 13 ayat (5) Undang-undang Nomor 18 Tahun 2000, Faktur Pajak wajib diisi dengan benar, lengkap, dan jelas. Benar berarti sesuai dengan undang-undang material. Lengkap berarti semua unsur yang tercantum dan lampiran yang disyaratkan harus lengkap dan ditandatangani. Jelas berarti setiap tulisan maupun angka harus jelas sehingga tidak dapat ditafsirkan lain. Dari unsur jelas ini, diantaranya termasuk dengan memberikan coretan pada bagian yang tidak perlu dari kalimat (Harga Jual/ Penggantian/ Uang Muka/ Termijn**) sesuai dengan keadaan pada saat pembuatan Faktur Pajak Standar. Jika penyerahan Barang Kena Pajak Dasar Pengenaan Pajaknya adalah Harga Jual, maka baris tersebut yang bukan harga jual harus dicoret, menjadi seperti berikut:

“Harga Jual/ Penggantian/ Uang Muka/ Termijn **)”.

Hal ini disebabkan karena ada kolom atau baris yang ternyata tidak diisi berdasarkan ketentuan yang berlaku, dan tidak memenuhi persyaratan jelas. Faktur Pajak Standar tidak dicoret pada bagian yang tidak perlu dari kalimat (Harga Jual/ Penggantian/ Uang Muka/ Termijn), sehingga menjadikan jumlah yang terdapat

dalam Faktur Pajak Standar menjadi rancu, apakah berupa Harga Jual, Penggantian, Uang Muka atau Termijn.

Akibatnya, Faktur Pajak Standar Masukan yang diperoleh itu merupakan Faktur Pajak Standar yang cacat. Karena Faktur Pajak Standar yang diperoleh tidak lengkap atau cacat, maka Pajak Masukan tidak dapat dikreditkan.

Rekomendasi dari penulis yaitu, saat menerima Faktur Pajak Standar dari Pengusaha Kena Pajak penjual, fungsi pajak PT JMU harus memeriksa kembali kelengkapan dari Faktur Pajak Standar itu. Jika ternyata ditemukan Faktur Pajak Standar yang tidak lengkap, PT JMU harus segera meminta Faktur Pajak Standar pengganti kepada Pengusaha Kena Pajak yang menerbitkan Faktur Pajak tersebut. 6. Terdapat kesalahan dalam melakukan pengisian SPT Masa PPN Pembetulan Masa

Pajak Desember 2005.

Berdasarkan evaluasi yang telah dilakukan, penulis menemukan kondisi terdapat beberapa kesalahan dalam pengisian SPT Masa PPN Desember 2005. Kesalahan pengisian tersebut antara lain:

a. Kesalahan dalam penulisan tanggal pengukuhan Pengusaha Kena Pajak dalam formulir 1195 A1. Dalam formulir 1195 A1, tanggal Pengukuhan Pengusaha Kena Pajak tertera 5 April 2000, namun setelah dikonfirmasi dengan pihak perusahaan dan mencocokkan dengan dokumen yang ada, ternyata tanggal pengukuhan Pengusaha Kena Pajak seharusnya tanggal 22 Oktober 2001.

b. Kesalahan penulisan nama Pengusaha Kena Pajak pembeli dalam formulir 1195 A1. Dalam SPT Masa PPN PT JMU formulir 1195 A1 kode III nomor urut 38, tertera PT BSP namun setelah mencocokkan dengan Faktur Pajak Standar seharusnya ditulis PT IJP.

c. PT JMU tidak melakukan pengisian lampiran SPT Masa 1195 lampiran B4 (Pajak Masukan yang tidak dapat dikreditkan).

Berdasarkan Pasal 4 ayat 1 Undang-undang Nomor 16 Tahun 2000, salah satu unsur yang terdapat dalam pengisian Surat Pemberitahuan adalah benar, lengkap, dan jelas. Benar berarti, pengisian SPT sudah sesuai penghitungannya menurut undang-undang material (undang Nomor 16 Tahun 2000 dan Undang-undang Nomor 18 Tahun 2000). Lengkap, berarti seluruh unsur dan lampiran yang disyaratkan telah diisi dengan lengkap dan SPT tersebut ditandatangani oleh Wajib Pajak atau kuasanya. Jelas, berarti baik tulisan maupun angka yang ada di dalam SPT harus jelas dan terang sehingga tidak dapat ditafsirkan lain. Berdasarkan Pasal 8 ayat (1) dan (2) Undang-undang Nomor 16 Tahun 2000, Wajib Pajak dapat melakukan pembetulan SPT atas kemauan sendiri dengan menyampaikan pernyataan tertulis dalam jangka waktu dua tahun sesudah saat terutangnya pajak atau berakhirnya Masa Pajak, Bagian Tahun Pajak, atau Tahun Pajak, dengan syarat Dirjen Pajak belum memulai tindakan pemeriksaan.

Menurut konfirmasi dengan pihak perusahaan, hal tersebut terjadi karena human

error yang dilakukan oleh user (orang yang melakukan input data ke dalam SPT).

Akibat yang ditimbulkan yaitu data yang terdapat dalam SPT Masa PPN Desember 2005 menjadi tidak benar, sehingga harus dilakukan lagi pembetulan kedua.

Rekomendasi yang dapat penulis berikan yaitu:

1. Perusahaan seharusnya memperbaiki kesalahan-kesalahan tersebut sesuai dengan prosedur yang telah ditentukan dalam ketentuan perpajakan yang berlaku. Perbaikan dilakukan dengan cara menyampaikan SPT Masa PPN Desember 2005 Pembetulan II. Prosedur yang harus ditempuh yaitu menyampaikan permohonan tertulis ke Kantor Pelayanan Pajak tempat Wajib Pajak terdaftar atau dikukuhkan dengan menggunakan formulir SPT biasa, dengan mencantumkan kata Pembetulan baik di SPT induk maupun lampiran-lampirannya.

2. Perusahaan seharusnya melakukan pengisian SPT Masa PPN formulir 1195 lampiran B4. Menurut penulis, ternyata tidak semua Pajak Masukan dapat dikreditkan karena beberapa Faktur Pajak Masukan tergolong Faktur Pajak Standar cacat. Selengkapnya, uraian alur pengisian SPT Masa PPN dapat dilihat pada kertas kerja pengisian SPT Masa PPN 1195.

3. Sebelum SPT Masa PPN disampaikan ke Kantor Pelayanan Pajak, sebaiknya diperiksa ulang. Penulis berpendapat bahwa peran personel yang khusus memeriksa kembali SPT Masa PPN sebelum disampaikan ke Kantor Pelayanan Pajak sangat penting dan diperlukan. Personel ini harus terpisah dari bagian penghitungan serta input data, agar kesalahan dalam pengisian SPT dapat diminimalkan.

7. SPT Masa PPN Pembetulan I Masa Pajak Desember 2005 yang telah dilaporkan ke Kantor Pelayanan Pajak merupakan SPT Masa PPN yang tidak lengkap.

Kondisi pada PT JMU saat ini yaitu SPT Masa PPN Pembetulan I yang telah disampaikan ke Kantor Pelayanan Pajak, merupakan SPT yang tidak lengkap, karena:

a. Elemen yang terdapat dalam formulir 1195 Induk lembar kedua dan ketiga belum lengkap diisi.

b. SPT Masa PPN yang telah disampaikan PT JMU ke Kantor Pelayanan Pajak hanya menyampaikan lampiran SPT yang diisi saja. Lampiran SPT Masa PPN lain yang disyaratkan oleh Direktur Jenderal Pajak tidak disampaikan.

Berdasarkan Pasal 4 ayat 1 Undang-undang Nomor 16 Tahun 2000, salah satu unsur yang terdapat dalam pengisian Surat Pemberitahuan adalah benar, lengkap, dan jelas. Benar berarti, pengisian SPT sudah sesuai penghitungannya menurut undang-undang material (undang Nomor 16 Tahun 2000 dan Undang-undang Nomor 18 Tahun 2000). Lengkap, berarti seluruh unsur dan lampiran yang disyaratkan telah diisi dengan lengkap dan SPT tersebut ditandatangani oleh Wajib Pajak atau kuasanya. Jelas berarti, baik tulisan maupun angka yang ada di dalam SPT harus jelas dan terang sehingga tidak dapat ditafsirkan lain. Berdasarkan Keputusan Direktur Jenderal Pajak Nomor KEP-215/PJ./2001, Surat Pemberitahuan dinyatakan tidak lengkap apabila memenuhi diantaranya:

1. Elemen Surat Pemberitahuan induk dan lampiran tidak atau kurang lengkap diisi. 2. Surat Pemberitahuan tidak atau kurang dilampiri dengan lampiran yang

diisyaratkan termasuk media elektronik.

Perusahaan berpendapat bahwa praktek tersebut sudah lama diterapkan di perusahaan. Selama ini perusahaan tidak mengetahui bahwa hal seperti itu merupakan sebuah kekeliruan yang dapat berdampak negatif untuk perusahaan sendiri. Menurut penulis, hal seperti ini disebabkan pihak perusahan kurang memperhatikan ketentuan yang berlaku.

Akibatnya, jika suatu saat dilakukan pemeriksaan oleh fiskus, kemudian diterbitkan Surat Ketetapan Pajak Kurang Bayar, maka perusahaan dapat dikenakan sanksi yang lebih besar lagi yaitu dapat berupa kenaikan.

Rekomendasi yang penulis berikan yaitu perusahaan harus melakukan pemeriksaan kembali atas SPT Masa PPN. PT JMU harus menyampaikan SPT Masa beserta seluruh lampiran yang disyaratkan. Penulis menyarankan agar perusahaan menyampaikan SPT Masa PPN Pembetulan kedua yang dapat dilihat pada lembar lampiran 12 sampai 21.

Dengan asumsi penyampaian SPT Masa PPN Pembetulan kedua dilakukan pada tanggal 20 Juni 2006, dan penyetoran dilakukan pada tanggal 15 Juni 2006, maka Pajak Pertambahan Nilai terutang beserta sanksi bunga yang harus dibayar sebagai berikut:

• Pajak Pertambahan Nilai yang lebih dibayar

(Lajur G.2 SPT Masa PPN Pembetulan I) : Rp 156.589.286,70 • Pajak Pertambahan Nilai yang kurang dibayar

(Lajur G.1 SPT Masa PPN Pembetulan II) : Rp 93.671.000,00 • Hasil Pembetulan kedua kurang dibayar : Rp 250.260.286,70 Pembulatan ke bawah ribuan penuh : Rp 250.260.000,00 • Perhitungan Bunga:

Jangka Waktu Bunga : 20 Februari 2006 – 20 Juni 2006 = 4 bulan

Tarif : 2 %

Bunga : 2% x 4 x Rp 250.260.000,00

: Rp 20.020.000,00.

• Pajak Pertambahan Nilai

Kurang Bayar : Rp 250.260.000,00

• Pajak Pertambahan Nilai

Yang Masih Harus Dibayar : Rp 270.280.000,00