UNIVERSITAS SUMATERA UTARA FAKULTAS EKONOMI

MEDAN

SKRIPSI

ANALISIS ECONOMIC VALUE ADDED (EVA) DAN MARKET VALUE ADDED (MVA) DALAM MENILAI KINERJA KEUANGAN

PERUSAHAAN PADA PT. BANK MANDIRI, TBK

OLEH :

NAMA : SRI HARTINI

NIM : 060503158

DEPARTEMEN : AKUNTANSI

Guna Memenuhi Salah Satu Syarat Untuk Memperoleh Gelar Sarjana Ekonomi

PERNYATAAN

Dengan ini Saya menyatakan bahwa skripsi yang berjudul :

“Analisis Economic Value Added (EVA) dan Market Value Added (MVA) dalam Menilai Kinerja Keuangan Perusahaan pada PT. Bank Mandiri, Tbk” Skripsi ini adalah benar hasil karya saya sendiri dan judul yang dimaksud belum pernah dimuat, dipublikasikan atau diteliti oleh mahasiswa lain dalam konteks penulisan skripsi level program S-1 Reguler Departemen Akuntansi Fakultas Ekonomi Universitas Sumatera Utara.

Semua sumber data dan informasi yang diperoleh telah dinyatakan dengan jelas, benar dan apa adanya. Apabila dikemudian harii pernyataan ini tidak benar saya bersedia menerima sanksi yang ditetapkan oleh Universitas.

Medan, Maret 2010 Yang membuat pernyataan

Sri Hartini

KATA PENGANTAR

Puji syukur kehadirat Allah SWT yang telah melimpahkan kasih dan karunia-Nya, serta memberikan kesehatan, kemampuan dan kelapangan berpikir kepada penulis sehingga mampu menyelesaikan skripsi yang berjudul “Analisis Economic Value Added (EVA) dan Market Value Added (MVA) dalam Menilai Kinerja Keuangan Perusahaan pada PT. Bank Mandiri, Tbk”.

Adapun selama proses penyusunan skripsi ini penulis banyak memperoleh bimbingan, motivasi, semangat, nasehat serta bantuan lain baik secara moril maupun materil dari berbagai pihak. Pada kesempatan ini penulis mengucapkan terima kasih sebesar-besarnya kepada :

1. Bapak Drs. Jhon Tafbu Ritonga, M.Ec., selaku Dekan Fakultas Ekonomi Universitas Sumatera Utara.

2. Bapak Drs. Hasan Sakti Siregar, M.Si. Ak., selaku Ketua Departemen Akuntansi Fakultas Ekonomi Universitas Sumatera Utara.

3. Ibu Dra. Mutia Ismail, MM. Ak., selaku Sekretaris Departemen Akuntansi Fakultas Ekonomi USU sekaligus Dosen Pembimbing yang telah banyak membantu dan membimbing penulis dalam menyelesaikan skripsi ini.

4. Ibu Dra. Nurzaimah MM. Ak., selaku Dosen Pembanding I sekaligus sebagai Dosen Wali yang telah banyak memberikan saran dan masukan kepada penulis untuk penyempurnaan skripsi ini.

5. Bapak Drs. Wahidin Yasin, M.Si. Ak., selaku Dosen Pembanding II yang telah banyak memberi saran dan masukan kepada penulis sehingga skripsi ini bisa menjadi lebih baik.

6. Seluruh staf pengajar dan pegawai FE-USU terutama Departemen Akuntansi SI yang telah banyak membantu penulis selama proses perkuliahan.

7. Orang tua tercinta, Ayahanda Bahrum dan Ibunda Marwiyah, terima kasih untuk semua cinta dan kasihnya kepada penulis selama ini.

9. Saudaraku di Gang Aman No. 2, Kakanda Mahasari, S.Kep., Unnie, Rahmi, Desi, dan Ayung, terima kasih untuk semua semangat dan bantuannya selama ini.

10. Sahabatku terkasih, Mhd Ali Akbar Zebua, S.Com, Hendra Afrizal dan July Rahayu, serta semua pihak yang turut membantu dan senantiasa menjadi penyemangat bagi penulis dalam menyelesaikan skripsi ini.

Sebagai manusia yang senantiasa memiliki kekurangan, penulis menyadari bahwa skripsi ini masih jauh dari kesempurnaan. Untuk itu penulis mengharapkan segala bentuk kritikan dan saran yang membangun bagi kesempurnaan skripsi ini.

Akhir kata penulis mengharapkan semoga skripsi ini dapat bermanfaat bagi semua pihak.

Medan, Maret 2010 Penulis

ABSTRAK

Tujuan penelitian ini adalah untuk mengetahui kinerja keuangan PT. Bank Mandiri, Tbk dengan menggunakan alat ukur EVA dan MVA. Besarnya variabel EVA tergantung oleh nilai NOPAT dan Chapital Charge, sedangkan variabel MVA dipengaruhi oleh nilai nominal dan nilai pasar saham serta jumlah saham yang beredar selama satu tahun. Konsep ini membuktikan bahwa perusahaan dengan laba yang tinggi belum tentu mampu memberikan kesejahteraan yang tinggi bagi pemegang sahamnya.

Data yang digunakan adalah data sekunder yang diperoleh dengan cara teknik dokumentasi selama periode 2006-2008. Jenis penelitian ini adalah deskriptif dengan teknik analisis kuantitatif dan merupakan replikasi dari penelitian sebelumnya.

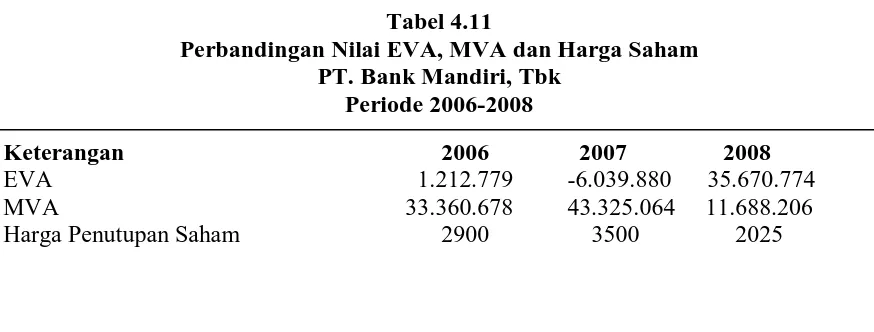

Berdasarkan hasil penelitian, PT. Bank Mandiri, Tbk berhasil mencapai nilai EVA positif pada tahun 2006 dan 2008, yang berarti perusahaan berhasil menciptakan nilai tambah bagi para pemegang sahamnya, sedangkan pada tahun 2007 nilai EVA PT. Bank Mandiri, Tbk menunjukkan hasil negatif. Hal ini mengindikasikan perusahaan gagal menciptakan nilai tambah bagi pemegang sahamnya. Untuk variabel MVA, PT. Bank Mandiri, Tbk selama tahun 2006-2008 berhasil mencapai nilai positif. Dari Hasil penelitian ini dapat disimpulakan bahwa EVA lebih bermanfaat daripada MVA dalam hal mengevaluasikinerja manajerial, karena MVA hanya mencerminkan kinerja perusahaan selama hidupnya dan hanya digunakan untuk megevaluasi kinerja top manajemen, sedangkan EVA mampu menunjukkan nilai tambah yang terjadi pada tahun tertentu dan dapat diterapkan pada tingkat divisi atau unit dari perusahaan sehingga kinerja keuangan perusahaan dapat diketahui dengan pasti.

ABSTRACT

The purpose of this research was to know the financial performance of PT. Bank Mandiri, Tbk by using Economic Value Added (EVA) and Market Value Added (MVA). The amount of variables EVA depending on the value of Net Operating After Tax (NOPAT) and Charge Chapital, whereas MVA variables influenced by the nominal value and the value of the stock market and the number of shares outstanding during the year. This concept proves that companies with high profits may not be able to provide high welfare for its shareholders.

The data used are secondary data obtained by way of documentation technique during the period 2006-2008. Kind of research is descriptive with quantitative analysis techniques and is a replication of previous research.

Based on research results, PT. Bank Mandiri, Tbk achieved a positive EVA in 2006 and 2008, which means that the company managed to create value added for its shareholders, while in 2007 the value of EVA PT. Bank Mandiri, Tbk showed negative results. This indicates the company fail to create value added for its shareholders. For MVA variables, PT. Bank Mandiri, Tbk in 2006-2008 succeeded in achieving a positive value. Results from this research can be concluded that EVA is more useful than MVA in evaluating managerial performance because MVA reflects only the company's performance during his life and be used only for the performance of top management, while EVA can show the value added that occurs in a given year and can be applied at the level division or unit of the company so the company's financial performance may be known with certainty.

DAFTAR ISI

PERNYATAAN ... i

KATA PENGANTAR ... ii

ABSTRAK ... iv

ABSTRACK ... v

DAFTAR ISI ... vi

DAFTAR TABEL ... ix

DAFTAR GAMBAR ... x

DAFTAR LAMPIRAN ... xi

BAB I PENDAHULUAN A. Latar Belakang Masalah ... 1

B. Perumusan dan Batasan Masalah ... 5

C. Tujuan Penelitian ... 6

D. Manfaat Penelitian ... 6

BAB I TINJAUAN PUSTAKA A. Laporan Keuangan ... 7

1. Tujuan Laporan Keuangan ... 8

2. Manfaat Laporan Keuangan ... 9

B. Kinerja Keuangan Perusahaan ... 10

1. Tujuan dan Manfaat Pengukuran Kinerja... 11

1. Pengertian EVA ... 12

2. Elemen-elemen EVA ... 15

3. Keunggulan dan Kelemahan EVA ... 26

D. Market Value Added (MVA) ... 29

E. Tinjauan Penelitian Terdahulu ... 31

F. Kerangka Konseptual ... 33

BAB III METODE PENELITIAN A. Jenis Penelitian ... 34

B. Jenis Data ... 34

C. Teknik Pengumpulan Data ... 35

D. Teknik Analisis Data ... 35

1. Menghitung NOPAT ... 35

2. Menghitung Modal ... 37

3. Menghitung Biaya Modal ... 38

4. Menghitung WACC ... 39

5. Menghitung Capital Charge ... 40

6. Menghitung EVA ... 41

7. Menghitung MVA ... 42

BAB IV HASIL PENELITIAN

A. Data Penelitian... 43

1. Sejarah Singkat Perusahaan ... 43

2. Konsolidasi dan Integrasi ... 45

3. Visi dan Misi Perusahaan ... 47

4. Struktur Organisasi PT. Bank Mandiri, Tbk ... 48

5. Kondisi Umum PT. Bank Mandiri, Tbk ... 50

B. Perhitungan EVA PT. Bank Mandiri, Tbk ... 52

1. Menghitung NOPAT ... 52

2. Menghitung Invested Capital ... 54

3. Menghitung Biaya Modal ... 55

4. Menghitung WACC ... 59

5. Menghitung Capital Charge ... 62

6. Menghitung EVA ... 64

C. Perhitungan MVA ... 65

1.Menghitung Nilai Nominal Per Lembar saham ... 65

2.Menghitung MVA... 66

D. Analisis Hasil Penelitian ... 67

1.Penilaian Kinerja Keuangan dengan EVA ... 67

2.Penilaian Kinerja Keuangan dengan MVA ... 69

BAB V KESIMPULAN DAN SARAN

A. Kesimpulan... 74 B. Saran ... 75

DAFTAR TABEL

Halaman

Tabel 3.1 NOPAT Financing Approach ... 36

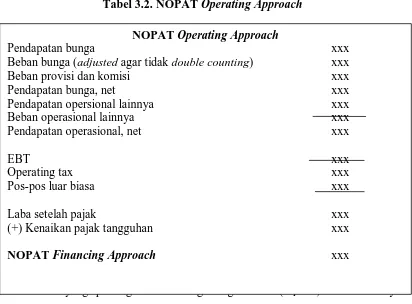

Tabel 3.2 NOPAT Operating Approach ... 37

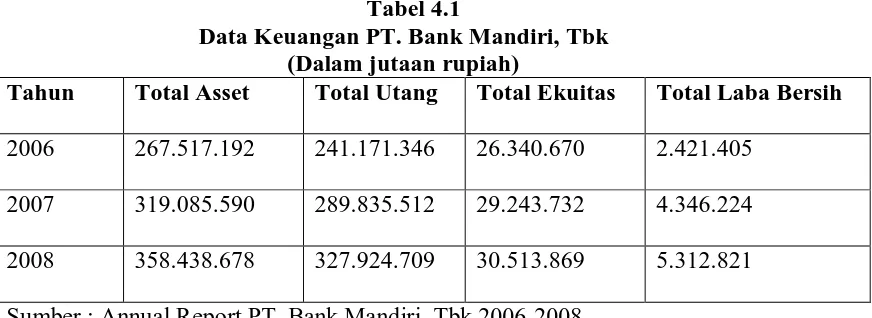

Tabel 4.1 Data Keuangan PT. Bank Mandiri, Tbk ... 50

Tabel 4.2 Perhitungan NOPAT Operating Approach ... 53

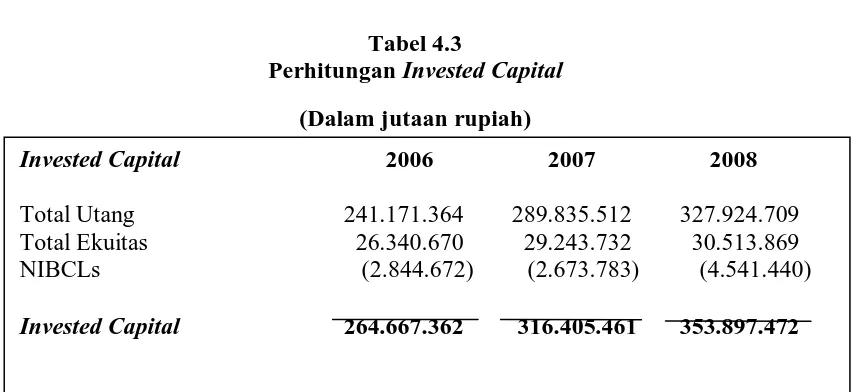

Tabel 4.3 Perhitungan Invested Capital ... 55

Tabel 4.4 Perhitungan Cost of Debt ... 56

Tabel 4.5 Perhitungan Cost of Equity ... 58

Tabel 4.6 Perhitungan Weight Average Cost of Capital ... 61

Tabel 4.7 Perhitungan Capital Charge ... 63

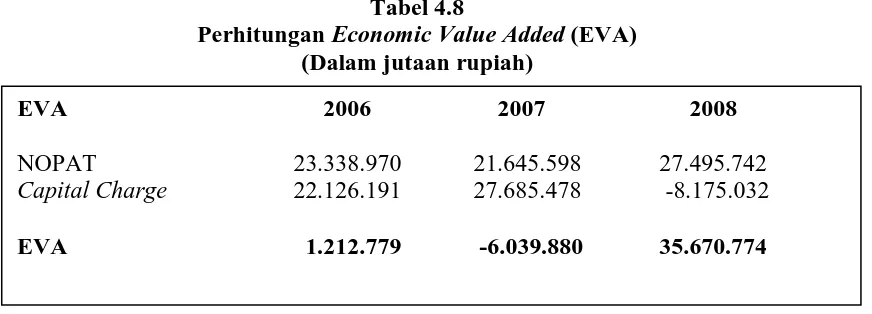

Tabel 4.8 Perhitungan Economic Value Added (EVA) ... 64

Tabel 4.9 Perhitungan Nilai Nominal per Lembar Saham ... 65

Tabel 4.10 Perhitungan Market value Added (MVA) ... 66

DAFTAR GAMBAR

DAFTAR LAMPIRAN

Halaman

Lampiran 1 Tingkat Suku Bungan Bank Indonesia Tahun 2006-2008 ... 81

Lampiran 2 Tingkat pengembalian Pasar (Rm) Tahun 2006-2008 ... 82

Lampiran 3 Tingkat Pengembalian Saham (Ri) Tahun 2006-2008 ... 83

Lampiran 4 Beta Saham PT. Bank Mandiri, Tbk Tahun 2006-2008 ... 84

Lampiran 5 Laporan Laba Rugi PT. Bank Mandiri, Tbk 2006-2008 ... 87

ABSTRAK

Tujuan penelitian ini adalah untuk mengetahui kinerja keuangan PT. Bank Mandiri, Tbk dengan menggunakan alat ukur EVA dan MVA. Besarnya variabel EVA tergantung oleh nilai NOPAT dan Chapital Charge, sedangkan variabel MVA dipengaruhi oleh nilai nominal dan nilai pasar saham serta jumlah saham yang beredar selama satu tahun. Konsep ini membuktikan bahwa perusahaan dengan laba yang tinggi belum tentu mampu memberikan kesejahteraan yang tinggi bagi pemegang sahamnya.

Data yang digunakan adalah data sekunder yang diperoleh dengan cara teknik dokumentasi selama periode 2006-2008. Jenis penelitian ini adalah deskriptif dengan teknik analisis kuantitatif dan merupakan replikasi dari penelitian sebelumnya.

Berdasarkan hasil penelitian, PT. Bank Mandiri, Tbk berhasil mencapai nilai EVA positif pada tahun 2006 dan 2008, yang berarti perusahaan berhasil menciptakan nilai tambah bagi para pemegang sahamnya, sedangkan pada tahun 2007 nilai EVA PT. Bank Mandiri, Tbk menunjukkan hasil negatif. Hal ini mengindikasikan perusahaan gagal menciptakan nilai tambah bagi pemegang sahamnya. Untuk variabel MVA, PT. Bank Mandiri, Tbk selama tahun 2006-2008 berhasil mencapai nilai positif. Dari Hasil penelitian ini dapat disimpulakan bahwa EVA lebih bermanfaat daripada MVA dalam hal mengevaluasikinerja manajerial, karena MVA hanya mencerminkan kinerja perusahaan selama hidupnya dan hanya digunakan untuk megevaluasi kinerja top manajemen, sedangkan EVA mampu menunjukkan nilai tambah yang terjadi pada tahun tertentu dan dapat diterapkan pada tingkat divisi atau unit dari perusahaan sehingga kinerja keuangan perusahaan dapat diketahui dengan pasti.

ABSTRACT

The purpose of this research was to know the financial performance of PT. Bank Mandiri, Tbk by using Economic Value Added (EVA) and Market Value Added (MVA). The amount of variables EVA depending on the value of Net Operating After Tax (NOPAT) and Charge Chapital, whereas MVA variables influenced by the nominal value and the value of the stock market and the number of shares outstanding during the year. This concept proves that companies with high profits may not be able to provide high welfare for its shareholders.

The data used are secondary data obtained by way of documentation technique during the period 2006-2008. Kind of research is descriptive with quantitative analysis techniques and is a replication of previous research.

Based on research results, PT. Bank Mandiri, Tbk achieved a positive EVA in 2006 and 2008, which means that the company managed to create value added for its shareholders, while in 2007 the value of EVA PT. Bank Mandiri, Tbk showed negative results. This indicates the company fail to create value added for its shareholders. For MVA variables, PT. Bank Mandiri, Tbk in 2006-2008 succeeded in achieving a positive value. Results from this research can be concluded that EVA is more useful than MVA in evaluating managerial performance because MVA reflects only the company's performance during his life and be used only for the performance of top management, while EVA can show the value added that occurs in a given year and can be applied at the level division or unit of the company so the company's financial performance may be known with certainty.

BAB I PENDAHULUAN A. Latar Belakang Masalah

Pada dasarnya tujuan utama didirikannya perusahaan selaku entitas bisnis yang mengelola sumber-sumber ekonomi untuk menyediakan barang dan jasa bagi masyarakat adalah mendapatkan keuntungan yang digunakan untuk kelangsungan usahanya. Modal merupakan salah satu faktor yang dominan dalam kelangsungan usaha perusahaan, dan modal disetor oleh investor dalam hal ini para pemegang saham. Untuk mengetahui kemampuan perusahaan dalam mengelola modal yang disetor oleh para investor dalam rangka kemajuan perusahaan, perlu adanya pengukuran terhadap kinerja perusahaan. Berbagai aspek perlu dipertimbangkan dalam pemgukuran kinerja ini, terutama harapan dari pihak-pihak yang menginvestasikan dananya.

Menurut Warsono (2003:24), “ada lima macam alat ukur atau metode yang bisa digunakan untuk mengukur kinerja keuangan suatu perusahaan, yaitu Analisis Rasio Keuangan, Analisis Rasio Keuangan yang Dimodifikasi, Analisis Value Added, Analisis CAMEL, dan Analisis Balance Score Card (BSC)”.

Manajemen dapat memilih metode yang paling sesuai untuk diterapkan di perusahaannya. Kelima metode ini mempunyai kelebihan dan kekurangan masing-masing.

seperti rasio profitabilitas. Pengukuran yang hanya dilakukan dengan menganalisa laporan keuangan memiliki kelemahan utama yaitu mengabaikan adanya biaya modal sehingga sulit untuk mengetahui apakah perusahaan telah menciptakan nilai atau tidak. Padahal secara normatif, tujuan keputusan keuangan adalah untuk memaksimumkan nilai perusahaan. Semakin tinggi nilai perusahaan yang diciptakan, maka semakin besar kemakmuran yang akan diterima oleh pemilik perusahaan.

Memaksimumkan nilai perusahaan tidak identik dengan memaksimumkan laba, apabila laba tersebut diartikan sebagai laba akuntansi. Sebaliknya memaksimumkan nilai perusahaan akan identik dengan memaksimumkan laba dalam pengertian ekonomi. Hal ini disebabkan karena laba ekonomi diartikan sebagai jumlah kekayaan yang bisa dikonsumsikan tanpa mengurangi modal pemilik perusahaan (Suad Husnan dan Enny Pudjiastuti, 1998).

Untuk mengatasi kelemahan tersebut telah dikembangkan konsep baru yaitu EVA (Economic Value Added) dan MVA (Market Value Added). EVA dan MVA merupakan indikator tentang adanya penciptaan nilai dari suatu investasi. EVA dan MVA dianggap paling memiliki korelasi dengan perubahan dan penciptaan nilai saham di perusahaan.

Economic Value Added (EVA) dan Market Value Added (MVA)

Economic Value Added adalah pengukuran kinerja keuangan perusahaan yang

harus mempertimbangkan harapan para penyandang dana secara adil dengan mempertimbangkan biaya modal rata-rata tertimbang (Weighted Average Cost of Capital, WACC) dimana EVA mengukur nilai tambah (value creation ) yang

dihasilkan suatu perusahaan dengan cara mengurangi biaya modal (cost of capital) yang timbul sebagai akibat investasi yang dilakukan.

Konsep Market Value Added sendiri menggambarkan pencapaian prestasi sejak perusahaan tersebut berdiri. MVA merupakan ukuran kumulatif kinerja keuangan yang menunjukkan seberapa besar nilai tambah terhadap modal yang ditanamkan investor selama perusahaan berdiri, atau secara jelas MVA merupakan selisih antara nilai pasar ekuitas ( market value of equity ) dan nilai buku ekuitas (book value of equity), seperti yang didefinisikan oleh Stewart (1991).

EVA dan MVA yang positif menandakan perusahaan berhasil menciptakan nilai bagi pasar dan pemilik modal karena perusahaan dapat menghasilkan tingkat pengembalian yang melebihi tingkat biaya modalnya, hal ini sejalan dengan tujuan perusahaan yaitu memaksimalkan nilai perusahaan. Sebaliknya, EVA dan MVA yang negatif menunjukkan nilai perusahaan yang menurun karena tingkat pengembalian lebih rendah dari biaya modal.

mengalami likuidasi pada krisis ekonomi pada tahun 1997. Bank-bank tersebut diantaranya Bank Ekspor Impor Indonesia (Exim), Bank Bumi Daya (BBD), Bank Dagang Negara (BDN) dan Bank Pembangunan Indonesia (Bappindo). Peneliti tertarik dengan perusahaan perbankan ini dikarenakan banyaknya penghargaan yang diperoleh perusahaan ini beberapa tahun terakhir ini seperti The Asian Banker Achievement 2006, Bank BUMN terefisien 2007, The Best Managed

Company, The Best IT System pada tahun 2007 dan masih banyak lagi

penghargaan yang diperoleh perusahaan tersebut sampai pada akhir tahun 2008 perusahaan ini mendapatkan penghargaan sebagai “Perusahaan Terpercaya 2008 nilai 89,86 dengan predikat sangat terpercaya”.

Untuk itu, penulis ingin mengetahui apakah berbagai penghargaan yang diterima sehingga mengindikasikan terjadinya kenaikan laba pada PT. Bank Mandiri, Tbk ini juga diimbangi oleh kenaikan EVA dan MVA yang berarti menunjukkan kesejahteraan perusahaan tersebut. Peningkatan EVA dan MVA ini nantinya akan menggambarkan apakah laba yang dihasilkan telah sesuai dengan harapan penyandang dana atau pemegang saham.

B. Perumusan dan Batasan Masalah 1. Perumusan Masalah

Berdasarkan latar belakang yang diuraikan di atas maka penulis merumuskan masalah sebagai berikut:

1. Bagaimana kinerja keuangan PT. Bank Mandiri, Tbk selama tahun 2006, 2007, dan 2008 jika diukur dengan pendekatan Economic Value Added (EVA).

2. Bagaimana kinerja keuangan PT. Bank Mandiri, Tbk selama tahun 2006, 2007, dan 2008 jika diukur dengan pendekatan Market Value Added (MVA).

2. Batasan Masalah

Berdasarkan perumusan masalah, penulis membatasi masalah sebagai berikut:

a. Metode analisis yang digunakan untuk menilai kinerja keuangan perusahaan pada PT. Bank Mandiri, Tbk adalah metode Economic Value Added (EVA) dan Market Value Added (MVA).

C. Tujuan Penelitian

Sehubungan dengan hal tersebut di atas, maka tujuan dari penelitian ini adalah untuk mengetahui bagaimana kinerja keuangan PT. Bank Mandiri, Tbk dengan pendekatan Economic Value Added (EVA) dan Market Value Added (MVA).

D. Manfaat Penelitian

1. Bagi Penulis, penelitian ini dapat menambah pengetahuan tentang ilmu ekonomi, terutama di bidang analisis kinerja keuangan perusahaan melalui pendekatan Economic Value Added (EVA) dan Market Value Added (MVA) serta bagaimana penggunaannya.

2. Bagi Perusahaan, dengan adanya penelitian ini akan membantu perusahaan untuk memahami bagaimana mengevaluasi kinerja keuangannya sehingga dapat bermanfaat bagi kemajuan perusahaan. 3. Bagi Pihak Lain, penelitian ini dapat memberikan masukan dan dapat

BAB II

TINJAUAN PUSTAKA

A. Laporan Keuangan

Laporan keuangan bagi suatu perusahaan merupakan hasil akhir dari pekerjaan bagian pembukuan. Selanjutnya laporan keuangan tersebut untuk menentukan atau menilai posisi keuangan perusahaan tersebut, dimana dengan hasil analisis tersebut pihak-pihak yang berkepentingan dapat mengambil keputusan. Dengan demikian untuk mengetahui posisi keuangan perusahaan diperlukan adanya laporan keuangan dari perusahaan bersangkutan.

Pengertian laporan keuangan menurut IAI (2007:1)

Laporan keuangan merupakan bagian dari proses pelaporan keuangan yang lengkap biasanya meliputi neraca, laporan laba rugi, laporan perubahan posisi keuangan (yang dapat disajikan dengan berbagai cara misalnya sebagai arus kas, atau laporan arus dana), catatan dan laporan lain serta materi penjelasan yang merupakan bagian integral dari laporan keuangan. Disamping itu juga termasuk skedul dan informasi tambahan yang berkaitan dengan laporan tersebut, misalnya informasi keuangan segmen industri dan geografis serta pengungkapan pengaruh perubahan harga.

yang merupakan aktivitas ekonomi perusahaan yang dilakukan melalui pengukuran, pencatatan, penggolongan dan pengikhtisaran sedemikian rupa sehingga hanya informasi yang relevan dan saling berhubungan satu dengan yang lainnya mampu memberikan gambaran secara layak tentang keadaan keuangan perusahaan.

1. Tujuan Laporan Keuangan

Menurut Mamduh (2004:79) tujuan laporan keuangan adalah sebagai berikut:

a. Menyajikan informasi sebagai dasar untuk pengambilan keputusan. b. Memberikan informasi yang bermanfaat untuk pemakai eksternal

untuk memperkirakan jumlah, waktu, dan ketidakpastian (yang berarti risiko) penerimaan kas yang berkaitan.

c. Memberikan informasi yang bermanfaar untuk membantu pihak eksternal untuk memperkirakan jumlah, waktu dan ketidakpastian aliran kas masuk bersih perusahaan.

d. Memberikan informasi mengenai sumber daya ekonomi perusahaan dan klaim-klaim atas sumber daya tersebut yang meliputi utang dan modal saham.

e. Memberikan informasi mengenai prestasi perusahaan selama periode tertentu untuk membantu pihak eksternal menentukan harapannya (expectation) mengenai prestasi perusahaan pada masa-masa mendatang atau dengan kata lain memberikan informasi mengenai pendapatan dan komponen-komponennya.

2. Manfaat Laporan Keuangan

Manfaat laporan keuangan berdasarkan pihak penggunanya dapat dibagi dua yaitu:

a. Manfaat internal dari hasil interprestasi laporan keuangan dapat berupa tingkat kesehatan keuangan perusahaan untuk pemilik perusahaan, kondisi kesehatan keuangan perusahaan dibandingkan perusahaan pesaing, efektivitas manajemen dalam pengoperasian dan lain sebagainya. Tingkat kesehatan keuangan perusahaan dapat diketahui melalui analisis atau interpretasi terhadap laporan keuangan. Dari hasil analisis tersebut dapat diketahui potensi-potensi dan kelemahan-kelemahan yang dimiliki perusahaan sehingga pihak-pihak internal yang berkepentingan dengan perusahaan dapat mempergunakannya sebagai pertimbangan dalam pengambilan keputusan.

B. Kinerja Keuangan Perusahaan

Kinerja keuangan perusahaan adalah sampai sejauh mana prestasi peningkatan posisi kesehatan atau performance dari nilai perusahaan yang diukur melalui laporan keuangan baik melalui neraca, laporan laba rugi maupun laporan keuangan lain yang dibutuhkan oleh pihak-pihak tertentu.

Kinerja perlu diukur dan dievaluasi untuk menentukan sejauh mana keberhasilan dalam mencapai tujuan tertentu. Dua aspek yang sering digunakan dalam menilai kinerja adalah efisiensi dan efektivitas. Efisiensi menggambarkan hubungan antara input dan output, sedangkan efektivitas mencerminkan hubungan output pada suatu tujuan tertentu.

Pengukuran kinerja merupakan kunci penting dalam infrastruktur organisasi. Istilah tersebut mencakup suatu set kebijakan organisasional, sistem dan praktek yang mengkoordinasi tindakan serta transfer informasi untuk mendukung seluruh siklus manajemen. Manajemen menggunakan sistem pengukuran sebagai mekanisme untuk mengimplementasikan strategi.

1. Tujuan dan Manfaat Pengukuran Kinerja

Secara umum, tujuan suatu perusahaan dalam mengadakan pengukuran kinerja adalah sebagai berikut:

a. Menentukan kontribusi masing-masing divisi atau perusahaan secara keseluruhan atau atas kontribusi masing-masing subdivisi dari suatu divisi (evaluasi ekonomi atau evaluasi segmen).

b. Memberikan daftar untuk mengevaluasi kualitas kerja masing-masing manajer divisi (evaluasi manajerial).

c. Memotivasi para manajer divisi supaya konsisten mengoperasikan divisinya sehingga sesuai dengan tujuan pokok perusahaan (evaluasi operasi).

Penilaian kinerja pada suatu organisasi sebaiknya menjadi syarat mutlak bagi penempatan sumber daya ketika akan melaksanakan kegiatan baru, memperhitungkan pendapatan dan biaya serta investasi suatu proyek.

Menurut Mulyadi (2001:415), penilaian kinerja dimanfaatkan oleh manajemen untuk:

a. Mengelola organisasi secara efektif dan efisien melalui memotivasi karyawan secara maksimal.

b. Membantu pengambilan keputusan yang berhubungan dengan karyawan seperti promosi, transfer, dan pemberhentian.

d. Menyediakan umpan balik bagi karyawan bagaimana atasan menilai kinerja mereka.

e. Menyediakan suatu dasar bagi distribusi penghargaan.

C. Economic Value Added (EVA)

1. Pengertian EVA

Menurut Stewart III (1991:118), pencetus EVA pertama kali, mendefenisikan EVA sebagai berikut:

EVA is a residual income measure that substract the cost of capital from the operating profits generated in the business. It’s measure to account properly for all of the ways in which corporate value may be added or lost. EVA will increase if operating profit can be made to grow without tying up any more capital, if new capital is diverted or liquidated from business activities that do not cover their cost of capital.

Menurut Rudianto (2006:340), “EVA adalah suatu sistem manajemen keuangan untuk mengukur laba ekonomi dalam suatu perusahaan yang menyatakan bahwa kesejahteraan hanya dapat tercapai jika perusahaan mampu memenuhi semua biaya operasi (operating cost) dan biaya modal (cost of capital). Hansen (2005:829) menyatakan bahwa “nilai tambah ekonomi (EVA) merupakan laba operasi setelah pajak dikurang total biaya modal”.

Berdasarkan definisi-definisi tersebut dapat disimpulkan bahwa EVA merupakan keuntungan operasional setelah pajak dikurangi dengan biaya modal atau dengan kata lain EVA merupakan pengukuran pendapatan sisa (residual income) yang mengurangi biaya modal terhadap laba operasi. EVA ditentukan

oleh dua hal yaitu laba bersih setelah pajak dan tingkat biaya modal. Laba operasi setelah pajak menggambarkan hasil penciptaan value dalam perusahaan, sedangkan biaya modal dapat diartikan sebagai pengorbanan yang dikeluarkan dalam penciptaan value tersebut.

EVA memiliki kaitan dengan penciptaan nilai perusahaan, dan nilai perusahaan sekarang mencerminkan total penciptaan nilai selama umur perusahaan tersebut. (Young, O’Byrne, 2001:32) menyatakan “nilai perusahaan dapat dinyatakan sebagai penjumlahan dari total modal yang diinvestasikan ditambah dengan nilai sekarang dari total EVA perusahaan di masa yang akan datang”.

Semakin tinggi EVA berarti semakin tinggi kinerja perusahaan dan menggambarkan penciptaan nilai pemegang saham (value creation), semuanya ini akan tercermin dalam harga saham perusahaan. Sebaliknya perusahaan yang memiliki EVA negatif atau rendah menunjukkan kinerja perusahaan yang rendah daripada total modal yang diinvestasikan sehingga terjadi penurunan nilai pemegang saham (value destruction), dan berakibat pada penurunan harga saham perusahaan.

perusahaan dengan memperhitungkan tingkat return yang dikehendaki dan biaya-biaya modal baik dari pinjaman maupun ekuitas pemegang saham yang dihitung secara tertimbang. Selain itu, EVA juga merupakan alat komunikasi yang efektif bagi penciptaan nilai perusahaan yang berkaitan dengan pengimplementasian nilai investasi di pasar modal

2. Elemen-elemen EVA

Elemen-elemen EVA terdiri dari: a. Net Operting Profit After Tax

Peak (2001:6) menjelaskan NOPAT sebagai Net Operating Income (NOI), “NOI is the amount of money generated exclusively from operation.” Peak menjelaskan bahwa Net Operating Income adalah jumlah uang yang khusus atau hanya dihasilkan dari operasi utama perusahaan, tanpa ada tambahan lainnya yang sifatnya tidak rutin seperti penjualan asset.

Dari defenisi di atas, dapat disimpulkan bahwa laba bersih dari operasi setelah pajak tetapi belum membiayai biaya-biaya (costs) dan memasukkan pembukuan yang bukan tunai. Dengan demikian, NOPAT adalah jumlah laba yang tersedia untuk memberikan pengembalian (return) tunai kepada penyedia dana untuk modal perusahaan.

b. Invested Capital

Semakin besar jumlah yang diinvestasikan maka semakin besar pula tingkat pengembalian yang diharapkan oleh investor.

Menurut Sartono (2001:101), “Invested capital merupakan hasil reorganisasi neraca untuk melihat besarnya capital yang diinvestasikan dalam perusahaan oleh kreditor dan pemodal”. Dilihat dari segi investor, jumlah modal yang ditanamkan mengindikasikan besarnya nilai yang ditanam oleh investor di dalam perusahaan melalui pembelian surat berharga yang diterbitkan oleh perusahaan emiten. Semakin besar jumlah yang diinvestasikan, semakin besar pula tingkat pengembalian yang diharapkan oleh investor.

c. Biaya Modal (Cost of Capital)

Konsep cost of capital dimaksudkan untuk dapat menentukan besarnya biaya rill dari penggunaan modal dari masing-masing sumber dana untuk kemudian menentukan biaya modal rata-rata (average cost of capital) dari keseluruhan dana yang digunakan di dalam perusahaan yang merupakan tingkat biaya penggunaan madal perusahaan.

Pengertian cost of capital menurut Young (2001:148) menjelaskan biaya modal sebagai berikut:

1. Biaya modal berdasarkan pengembalian yang diharapkan, bukan pada pengembalian historis.

Jenis-jenis biaya modal diantaranya adalah sebagai berikut: • Cost of Debt (Kd)

Biaya penggunaan utang (cost of debt) adalah tingkat bunga yang harus dikeluarkan oleh perusahaan bila mendapatkan dana dengan melakukan pinjaman dari pihak lain. Untuk menghitung besarnya biaya penggunaan utang (Kd) persamaan yang digunakan adalah sebagai berikut :

Kd = Kb (1 – T) Keterangan :

Kb : biaya utang sebelum pajak T : tingkat pajak

Kd : biaya bunga setelah pajak

Cara lain yang digunakan adalah, jika perusahaan mengeluarkan obligasi sebagai pembiayaannya maka untuk menghitung cost of debt dengan melihat yield to maturity (tingkat keuntungan yang diperoleh selama obligasi dipegang sampai

jatuh tempo) dan obligasi yang dikeluarkan oleh perusahaan atau apabila obligasi perusahaan memiliki rating maka kita dapat memakai perkiraan tingkat suku bunga yang diberikan oleh perusahaan lain dengan rating yang sejenis.

• Cost of Equity (Ke)

investasi yang mungkin dilakukan. Tingkat biaya ekuitas merupakan biaya dari internal ekuitas yang harus ditanggung oleh perusahaan.

Cost of equity lebih abstrak karena ia bukan merupakan cash to cash yield

yang mudah diamati atau pada tingkat yang paling sederhana. Young dan O’Byrne (2001:161) memberikan gambaran bahwa karena investasi ekuitas adalah lebih beresiko bagi seorang investor dibandingkan bila ia meminjamkannya kepada perusahaan yang sama maka biaya ekuitas sepatutnya mencakup suatu premi resiko di atas yang dibayarkan kepada pemberi pinjamannya.

Opsi yang tersisa adalah tinggal mencoba menarik kesimpulan mengenai seberapa besar yang dituntut investor dengan mengamati perilaku pasar modal. Ini memerlukan suatu model dari bagaimana suatu aktiva beresiko seperti saham dalam perusahaan bisnis, dihargai oleh pasar modal. Model yang paling populer untuk tujuan ini disebut model penetapan harga aktiva modal / Capital Asset Pricing Model (CAPM).

CAPM dikembangkan secara independen oleh Profesor William Sharpe dari Universitas Stanford dan John Lintner dari Universitas Havard dengan mengacu terhadap teori keuangan sebelumnya oleh James Tobin dan Harry Markowitz.

antara tingkat pengembalian pasar saham (Rm) dengan tingkat pengembalian tanpa resiko.

Koefisien beta (β) merupakan ukuran tingkat resiko sistematis suatu

sekuritas dibandingkan dengan pasar. Beta pasar dinyatakan dengan angka 1, sekuritas yang memiliki resiko tinggi memiliki beta (β) lebih besar dari 1 (β>1),

sedangkan sekuritas dengan resiko yang lebih rendah, memiliki beta lebih kecil dari 1 (β<1). Menurut Ross, Westerfield, Jaffe (1999:300) suatu beta (β)

perusahaan ditentukan oleh tiga variabel yaitu: • Tipe bisnis dimana perusahaan berada.

• Degree of operating leverage dalam perusahaan

• Tingkat hutang perusahaan.

Adapun rumus yang digunakan untuk mencari nilai β suatu saham adalah :

β =

n = Banyaknya periode pengamatan x = Tingkat pengembalian pasar (Rm)

IHSGt-1 = IHSG pada tahun t-1 Pn = Harga saham periode t

Pn-1 = Harga saham pada periode t-1

Menurut Damodaran (1996:49) ada beberapa hal yang perlu diperhatikan dalam melakukan estimasi Market Risk Premium (MRP), diantaranya adalah:

• Perbedaan keadaan ekonomi, risk premium akan lebih tinggi pada Negara yang ekonominya tidak stabil, sepertinya pada Negara berkembang lebih tinggi dibandingkan dengan Negara maju.

• Resiko politik, besaran risk premium akan lebih tinggi pada Negara yang mempunyai keadaan politik yang tidak stabil, karena hal itu berdampak pada ketidakstabilan ekonomi.

• Struktur pasar, jika suatu pasar modal diisi oleh perusahaan-perusahaan yang besar, jenis perusahaan-perusahaannya sangat terdiversifikasi dan stabil maka risk premium untuk berinvestasi saham akan lebih rendah. Semakin banyak perusahaan kecil dan berisiko di pasar modal maka risk premiumnya akan meningkat.

Dengan pendekatan model ini maka cost of equity (Ke) dapat dicari melalui penjumlahan tingkat pengembalian tanpa resiko dengan perkalian antara faktor resiko dengan premi resiko pasar, dapat dirumuskan dengan persamaan:

Ke = Rf + β(Rm– Rf)

Ke= Rf + β(MRP) Dimana : Ke = Cost of Equity

Rf= Risk Free Rate (pengembalian bebas risiko), pada penelitian ini digunakan besarnya rata-rata SBI selama satu tahun.

β = Risiko sistematis (risiko individual) saham perusahaan yang

Rm = Tingkat pengembalian pasar, yang dihitung dengan cara menjumlahkan return saham selama satu tahun.

MRP = Market Risk Premium (diambil dari Damodaran)

d. Weighted Average Cost of Capital (WACC)

Biaya modal rata-rata tertimbang merupakan biaya yang harus dikeluarkan oleh perusahaan sebagai akibat dari penggunaan dana untuk pembelian barang modal atau sebagai modal kerja. WACC ini dijadikan dasar untuk menghitung pengembalian yang diharapkan oleh pemegang saham atas dana yang telah diinvestasikan pada tingkat resiko tertentu, dimana para investor sudah pasti membutuhkan pengembalian yang lebih tinggi untuk pembelian saham dalam suatu perusahaan tertentu daripada ketika mereka memberikan pinjaman karena investasi dalam saham lebih berisiko. Tujuan pokok menghitung biaya modal rata-rata tertimbang adalah untuk digunakan dalam mengambil keputusan tentang investasi modal baru yang dinilai berdasarkan standar pengembalian yang cukup memadai untuk mengkompensasikan semua penyedia modal.

Hubungan ini digabungkan dalam biaya modal rata-rata tertimbang (WACC) dari perusahaan tersebut yang dihitung dengan rumus:

WACC = Wd x Kd + We x Ke Keterangan:

WACC : biaya modal rata-rata tertimbang

Wd : bobot utang jangka panjang dalam struktur modal Kd : cost of debt

We : bobot jumlah ekuitas dalam struktur modal Ke : cost of equity

e. Capital Charge

Capital charge adalah biaya modal yang memperhitungkan biaya

kewajiban yang harus dibayarkan kepada para kreditor, serta biaya ekuitas yang seharusnya dibayarkan kepada para pemegang saham.

Selama ini dalam akuntansi konvensional, biaya ekuitas ini tidak tercermin dalam perhitungannya. Jika capital charge lebih kecil dari NOPAT maka terdapat nilai tambah ekonomis EVA. Perhitungannya dapat dirumuskan sebagai berikut:

Capital Charge = WACC x Invested Capital

Dimana WACC = Biaya modal rata-rata tertimbang, mencakup cost of debt dan cost of equity serta

bobot/proporsi dari masing-masing struktur modal.

Invested Capital = Modal yang diinvestasikan, jumlah seluruh

jangka pendek yang tidak menanggung bunga (non interest bearing current liabilities, NIBCLs)

Sekilas tentang invested capital adalah penjabaran dari modal, sebagai modal yang diinvestasikan yakni seluruh keuangan perusahaan yang sudah terlepas dari kewajiban jangka pendek yang tidak menanggung bunga (non interest bearing current liabilities, NIBCLs), seperti utang usaha, upah yang akan

jatuh tempo (accrued wages), pajak yang akan jatuh tempo (accrued taxes) dan seluruh utang jangka pendek maupun jangka panjang yang menanggung bunga serta kewajiban jangka panjang lainnya (Young & O’Byrne, 2001).

f. Struktur Modal

Struktur modal merupakan perimbangan antara sumber dana jangka panjang berupa utang jangka panjang maupun ekuitas, tanpa sumber pendanaan dari hutang jangka pendek. Struktur modal ini menunjukkkan proporsi pendanaan dalam perusahaan untuk menjalankan perusahaan. Bagi perusahaan besar umumnya struktur modal sebagian berasal dari pihak luar perusahaan apakah dari investor maupun kreditor.

Menurut Warsono (2003:236), faktor-faktor yang mempengaruhi struktur modal perusahaan adalah sebagai berikut:

1. Laju pertumbuhan dan kemantapan penjualan di masa yang akan datang

5. Status kendali dari para pemilik dan manajemen

6. Sikap para kreditor modal terhadap industri dan perusahaan 7. Posisi pajak perusahaan

8. Fleksibilitas keuangan atau kemampuan untuk menerbitkan modal dalam kondisi yang tidak baik.

9. Konservatisme dan agresivitas manajerial.

Hasil penelitian kinerja suatu perusahaan dengan menggunakan ukuran EVA menurut Rudianto (2006:348) dapat dikelompokkan ke dalam 3 kategori yang berbeda, yaitu:

1) Nilai EVA > 0 atau EVA bernilai positif.

Pada posisi ini berarti manajemen perusahaan telah berhasil menciptakan nilai tambah ekonomis bagi perusahaan.

2) Nilai EVA = 0

Pada posisi ini berarti manajemen perusahaan berada pada titik impas. Perusahaan tidak mengalami kemunduran tetapi juga tidak mengalami kemajuan secara ekonomi.

3) Nilai EVA < 0 atau EVA bernilai negatif.

3. Keunggulan dan Kelemahan EVA

1. Keunggulam EVA

Beberapa alasan mengapa Economic Value Added lebih tepat digunakan adalah :

1) Konsep ini dapat berdiri sendiri tanpa perlu dibandingkan dengan perusahaan sejenis ataupun membuat suatu analisis kecenderungan dengan tahun sebelumnya.

2) Konsep ini menyajikan ukuran yang secara adil mempertimbangkan harapan-harapan kreditur dan pemegang saham.

3) Konsep ini sangat membantu dalam memberikan pertimbangan keputusan manajemen secara tepat seperti penetapan tujuan, penganggaran modal, penilaian kinerja, dan komunikasi dengan karyawan, lebih tepatnya EVA dapat digunakan sebagai dasar untuk menerapkan sistem manajemen keuangan yang terintegrasi secara lengkap.

Menurut Mirza (1999) keunggulan yang dimiliki EVA sebagai alat pengukur kinerja adalah sebagai berikut:

1. EVA memfokuskan penilaiannya terhadap nilai tambah dengan memperhitungkan biaya modal sebagai risiko investasi.

2. EVA dapat diterapkan secara mandiri tanpa memerlukan data pembanding dari perusahaan lain maupun standar industri sebagaimana konsep analisis rasio keuangan.

4. Penerapan EVA yang praktis merupakan salah satu bahan pertimbangan bagi pebisnis untuk mengambil keputusan dan kebijaksanaan permodalan.

5. EVA dapat digunakan sebagai tolak ukur pemberian bonus pada karyawan. Hal ini disebabkan karena EVA dapat digunakan untuk alat pengukur kinerja sehingga EVA dapat digunakan sebagai alat penetapan besarnya bonus yang dibagikan kepada karyawan.

6. Konsep EVA mempengaruhi keputusan organisasi untuk keluar dari mulut unit usaha yang mempunyai negative value added.

Menurut Suryadi (1999:89) EVA sebagai alat ukur kinerja perusahaan memiliki keunggulan diantaranya ialah:

1) EVA dalam segi ekonomis mengukur kinerja perusahaan secara adil dengan memperhatikan harapan-harapan para kreditur dan investor. Yang mana derajat keadilannya dinyatakan dengan rata-rata tertimbang dari struktur modal yang ada dan berpedoman pada nilai pasar bukan nilai buku.

2) EVA mempunyai kegiatan yang berfokus pada kegiatan memaksimalkan nilai perusahaan, agar para pemegang saham mendapat penghasilan yang maksimal. Fokus ini sangat membantu mengurangi serendah mungkin konflik yang umum terjadi antara pihak manajemen dan pemilik perusahaan.

3) EVA bisa berdiri sendiri tanpa perlu adanya pembanding dengan perusahaan sejenis yang pada prakteknya seringkali tidak tersedia.

4) EVA menjadikan perusahaan untuk lebih memperhatikan kebijaksanaan struktur modalnya.

2. Kelemahan Economic Value Added

Disamping keunggulan, EVA juga memiliki kelemahan. Hal-hal yang menjadi kelemahan menurut Mirza (1999) diantaranya adalah sebagai berikut :

1. EVA hanya mengukur hasil akhir, sementara aktivitas penentu seperti loyalitas dan referensi konsumen tidak diperhatikan, Fokus EVA terhadap kinerja keuangan masih kuat sehingga kinerja nonkeuangan seperti loyalitas dan referensi konsumen belum terlalu diperhatikan. 2. EVA terlalu bertumpu pada keyakinan bahwa investor sangat

mengandalkan pendekatan fundamental dalam mengkaji dan mengambil keputusan antuk menjual atau membeli saham tertentu. 3. Konsep ini sangat tergantung pada transportasi internal dalam

perhitungan EVA secara akurat. Adanya data yanga makin lengkap dengan klasifikasi yang jelas membuat EVA dapat dihitung dengan akurat.

Dipihak lain, Hanafi (2004:52) menyatakan EVA memiliki kelemahan sebagai berikut:

a. EVA hanya menggambarkan penciptaan nilai pada satu tahun tertentu. Dengan demikian bisa saja suatu perusahaan mempunyai EVA pada tahun yang berlaku positif tetapi nilai perusahaan tersebut rendah, karena di masa datang EVA yang dimiliki negatif.

D. Market Value Added (MVA)

Tujuan utama perusahaan adalah memaksimalkan kesejahteraan pemegang saham yang dilakukan dengan memaksimalkan selisih antara market value of equity dan jumlah yang ditanamkan investor ke dalam perusahaan. Selisih tersebut

disebut sebagai Market Value Added (MVA). MVA digunakan untuk mengukur seluruh pengaruh kinerja manajerial sejak perusahaan berdiri hingga sekarang. MVA yang dihasilkan oleh kinerja manajerial di-presentvalue-kan sepanjang umur perusahaan (Mirza & Imbuh, 1999).

MVA diperoleh dengan mengalikan selisih antara harga pasar saham dan nilai buku per lembar saham dengan jumlah saham yang dikeluarkan. Nilai pasar saham perusahaan dicerminkan oleh harga saham yang tercantum pada akhir periode selama tahun tersebut berlangsung (umumnya per 31 Desember). Nilai buku per lembar saham diperoleh dengan membagi keuntungan perlembar saham atau earning per share (EPS) dengan tingkat pengembalian atas modal sendiri atau return on equity (ROE) atau dengan membagi total equity dengan jumlah lembar saham yang beredar.

MVA dapat dirumuskan sebagai berikut :

MVA = (nilai pasar saham akhir tahun – nilai nominal perlembar saham) x jumlah saham yang dikeluarkan pada akhir tahun.

besar, bahkan menurunkan nilai modal yang ditanamkan kepada investor. Berhasil atau tidaknya perusahaan meningkatkan nilai MVA tergantung tingkat pengembaliannya. Jika tingkat pengembaliannya lebih besar dari biaya modal, maka perusahaan akan menjual sahamnya dengan premium, dan menghasilkan MVA positif. Sebaliknya, jika perusahaan memiliki tingkat pengembaliannya lebih kecil dari biaya modal, maka perusahaan akan menjual sahamnya dengan diskon, dan menghasilkan MVA negatif.

Berkaitan dengan MVA ini, maka perlu diketahui beberapa hal yang berkaitan dengan harga saham. Sunariyah (2003:112) menyatakan bahwa harga saham terdiri dari macam-macam nilai, diantaranya ialah :

1. Nilai nominal yaitu harga saham perdana yang tercantum pada sertifikat badan usaha. Harga saham tersebut merupakan harga saham yang sudah diotorisasi dan tidak akan berubah-ubah dari yang telah ditetapkan oleh rapat umum pemegang saham.

2. Nilai buku adalah harga saham yang berubah-ubah karena adanya kenaikan atau penurunan harga saham dan adanya laba ditahan. Nila buku untuk setiap lembar saham dihitung dari pembagian jumlah nilai buku dengan jumlah lembar saham.

3. Nilai dasar berkaitan dengan harga saham setelah dilakukan penyesuaian karena aksi emiten. Nilai dasar ini merupakan harga perdana saham tersebut. Nilai dasar ini digunakan dalam perhitungan indeks harga saham sehinga akan terus berubah bila terjadi stock split dan sebagainya.

E. Tinjauan Penelitian Terdahulu

No. Peneliti Judul Hasil Penelitian

1. Zulfauzi

Dari penelitian tersebut dapat diketahui bahwa PT. Unilever Indonesia, Tbk memiliki nilai EVA yang positif dan cenderung meningkat setiap tahunnya. Hal ini menunjukkan bahwa manajer dapat menciptakan nilai tambah ekonomis bagi pemegang saham dan memilih investasi yang memaksimalkan nilai pengembalian dan meminimalkan biaya modal sehingga dapat memaksimalkan nilai.

Di Bursa Efek Jakarta

3. Dwitayanti (2005)

Pengaruh EVA Terhadap MVA pada Perusahaan Industri Manufaktur yang Terdaftar di BEJ.

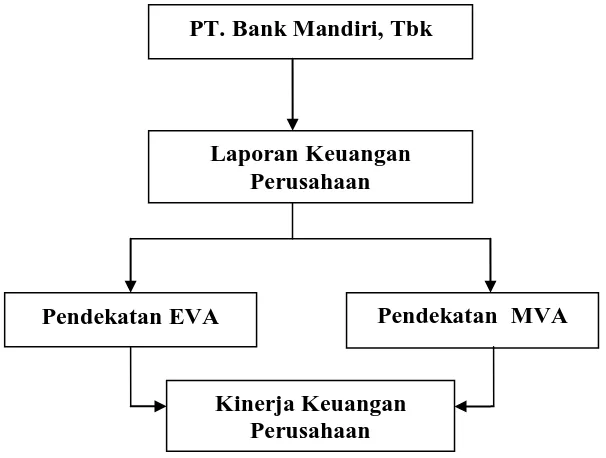

F. Kerangka Konseptual

Kerangka berpikir merupakan model konseptual tentang bagaimana teori berhubungan dengan berbagai faktor yang telah diidentifikasikan sebagai masalah penting. Berdasarkan judul penelitian di atas, maka kerangka konseptual penelitian ini dapat digambarkan sebagai berikut:

Gambar 2.1. Kerangka Konseptual

Analisis laporan keuangan dengan menggunakan pendekatan EVA dan MVA ini diharapkan akan memberikan informasi mengenai kinerja keuangan perusahaan yang nantinya akan menghasilkan informasi keuangan yang dibutuhkan dalam proses pengambilan keputusan di PT. Bank Mandiri, Tbk.

PT. Bank Mandiri, Tbk

Laporan Keuangan Perusahaan

Pendekatan EVA Pendekatan MVA

BAB III

METODE PENELITIAN A. Jenis Penelitian

Jenis penelitian yang digunakan oleh penulis ialah berbentuk deskriptif, yaitu suatu penelitian terhadap fenomena atau populasi yang diperoleh peneliti dari subjek berupa individu, organisasional, industri atau perspekftif yang lain. Menurut Erlina (2007:22),”Studi deskriftif membantu peneliti untuk menjelaskan karakteristik subjek yang diteliti, mengkaji berbagai aspek dalam fenomena tertentu, dan menawarkan ide masalah untuk pengujian atau penelitian selanjutnya”.

B. Jenis Data

Jenis data yang dikumpulkan adalah data sekunder berupa data kuantitatif yang diperoleh dari website PT. Bank Mandiri, Tbk dan BEJ. Data tersebut terdiri atas: 1. Laporan Keuangan tahun 2006, 2007, dan 2008

2. Sejarah singkat perusahaan, struktur organisasi, lokasi perusahaan, visi dan misi, kegiatan usaha PT. Bank Mandiri, Tbk dan data lainnya 3. Daftar pergerakan harga penutupan saham bulanan PT. Bank Mandiri,

Tbk selama tahun 2006, 2007 dan 2008

4. Daftar IHSG bulanan selama tahun 2006, 2007, dan 2008

5. Daftar tingkat suku bunga SBI selama tahun 2006, 2007, dan 2008. C. Teknik Pengumpulan Data

catatan-catatan, dan informasi lainnya dari internet yang berhubungan dengan masalah yang diteliti.

D. Teknik Analisis Data

Analisis data penelitian ini digunakan dengan metode deskriptif kuantitatif, yaitu analisis terhadap data yang berbentuk angka, menyusun, mengelompokkan, dan menghitung dengan rumus yang relevan sehingga diperoleh gambaran yang jelas tentang kinerja keuangan.

Data yang diperoleh, diolah untuk mengevaluasi kinerja keuangan dengan menghitung nilai EVA dan MVA. Langkah-langkah yang digunakan untuk menghitung nilai EVA adalah sebagai berikut:

1. Menghitung NOPAT

Dalam menghitung NOPAT, ada dua pendekatan yang dapat digunakan, yaitu dengan pendekatan finansial atupun pendekatan operasional, dimana harus dilakukannya penyesuaian atas pendapatan (income available to common atau laba bersih) dan penyesuaian atas beban bunga. Penyesuaian atas pendapatan dilakukan dengam menambahkan equity equivalent. Equity equivalent diantaranya berupa deferred taxes reserve, lifo reserve, cumulative goodwill amortization, unrecorded goodwill, capitalized intangibles, full cost reserve, cumulative

unusual loss again, bad debt reserve, inventory obsolescence reserve, warranty

reserve, deferred income reserve.

of noncapital lease), kemudian hasinya dikurangi dengan penghematan pajak atas

beban untuk mendapatkan beban bunga setelah pajak (interest expense after taxes).

Dalam pendekatan finansial, NOPAT merupakan hasil penjumlahan yang sudah disesuaikan (adjusted income available to common), beban bunga setelah pajak (interest expenses after taxes) dan hak minoritas atas anak perusahaan (minority interest of subsidiaries) atas sebagaimana diilustrasikan seperti pada tabel berikut ini:

Tabel 3.1. NOPAT Financing Approach

Sumber : Skripsi Mulya Yoga Prakarsa, 2007

NOPAT Financing Approach

Laba bersih xxx

(+) Kenaikan pajak tangguhan xxx

(+) Kenaikan penyisihan aktiva produktif xxx (+) Hak minoritas laba bersih anak perusahaan xxx Adjusted interest expenses agar tidak double counting xxx

Adapun cara penghitungan NOPAT dengan menggunakan pendekatan operasional dapat dilihat seperti tabel berikut ini :

Tabel 3.2. NOPAT Operating Approach

Sumber : Skripsi Mulya Yoga Prakarsa, 2007 2. Menghitung Modal

Hal yang penting dalam menghitung modal (capital) adalah adanya penyesuaian atas utang dan ekuitas. Utang disesuaikan dengan menambah semua utang dan kewajiban dengan hak minoritas pada anak perusahaan dan nilai sekarang dari leasing yang tidak dikapitalisasi.

Seperti yang telah dijelaskan sebelumnya bahwa invested capital adalah penjabaran dari modal, sebagai modal yang diinvestasikan yakni seluruh keuangan perusahaan yang sudah terlepas dari kewajiban jangka pendek yang tidak menanggung bunga (non interest bearing current liabilities, NIBCLs), seperti utang usaha, upah yang akan jatuh tempo (accrued wages), pajak yang akan jatuh tempo (accrued taxes) dan seluruh utang jangka pendek maupun

NOPAT Operating Approach

Pendapatan bunga xxx

Beban bunga (adjusted agar tidak double counting) xxx

Beban provisi dan komisi xxx

Pendapatan bunga, net xxx

Pendapatan opersional lainnya xxx

Beban operasional lainnya xxx

Pendapatan operasional, net xxx

EBT xxx

Operating tax xxx

Pos-pos luar biasa xxx

Laba setelah pajak xxx

(+) Kenaikan pajak tangguhan xxx

jangka panjang yang menanggung bunga serta kewajiban jangka panjang lainnya, maka perhitungan invested capital dapat dilakukan dengan rumus :

Invested Capital = Total utang + Ekiutas – NIBCLs 3. Menghitung Biaya Modal atas Utang (Cost of Debt)

Cost of Debt setelah pajak dihitung dengan cara mengalikan tingkat bunga

tahunan yang harus dibayar perusahaan atas pinjaman baru (1- Tingkat pajak), yang dirumuskan dalam persamaan berikut ini :

Kd = Kb (1 – T) Keterangan :

Kb : biaya utang sebelum pajak T : tingkat pajak

Kd : biaya bunga setelah pajak

4. Menghitung Cost of Equity

Cost of equity dapat dihitung mengikuti Capital Asset Pricing Model

(CAPM) yang dirumuskan dalam persamaan : Ke = Rf + β(Rm– Rf) Keterangan :

Ke = Cost of Equity

β = Risiko sistematis (risiko inbividual) saham perusahaan yang dihitung

dengan cara mencari nilai rata-rata beta saham selama tahun penelitian yakni 2006, 2007, dan 200.

Rm= Tingkat pengembalian pasar, yang dihitung dengan cara menjumlahkan return saham selama tahun penelitian yakni 2006, 2007, dan 2008.

5. Menghitung Weight Average Cost of Capital (WACC)

Tingkat biaya modal rata-rata tertimbang merupakan tingkat biaya gabungan keseluruhan dari sistem pembayaran yang digunakan oleh perusahaan yang menggambarkan tingkat pengembalian yang diharapkan investor dan pemegang saham.

Biaya modal rata-rata tertimbang merupakan gabungan antara biaya modal atas ekuitas dan biaya modal atas hutang. Perhitungan WACC dirumuskan dalam persamaan :

WACC = Wd x Kd + We x Ke Keterangan:

WACC : biaya modal rata-rata tertimbang

Wd : bobot utang jangka panjang dalam struktur modal Kd : cost of debt

We : bobot jumlah ekuitas dalam struktur modal Ke : cost of equity

Capital Charge merupakan total biaya modal (total cost of capital) yaitu tingkat biaya modal rata-rata tertimbang dikalikan dengan modal yang diinvestasikan (invested capital), sesuai dengan persamaan berikut :

Capital Charge = WACC x Invested Capital

Dimana WACC = Biaya modal rata-rata tertimbang, mencakup cost of debt dan cost of equity serta

bobot/proporsi dari masing-masing struktur modal.

Invested Capital = Modal yang diinvestasikan, jumlah seluruh

keuangan persahaan terlepas dari kewajiban jangka pendek yang tidak menanggung bunga (non interest bearing current liabilities, NIBCLs)

7. Menghitung EVA

Setelah mendapatkan WACC, maka nilai EVA dapat dihitung melalui pendekatan residual income dengan rumus :

EVA = NOPAT – Capital Charge

Keterangan: NOPAT = Net Operating After Tax

8. Menghitung MVA

MVA diperoleh dengan mengalikan selisih antara harga pasar saham dan nilai buku perlembar saham dengan jumlah saham yang dikeluarkan. Nilai pasar saham perusahaan dicerminkan oleh harga saham yang tercantum pada akhir periode selama tahun tersebut berlangsung (umumnya per 31 Desember).

Cara mencari nilai MVA dapat dirumuskan sebagai berikut :

MVA = (nilai pasar saham akhir tahun – nilai nominal perlembar saham) x jumlah saham yang dikeluarkan pada akhir tahun.

E. Jadwal dan Lokasi Penelitian

BAB IV

HASIL PENELITIAN A. Data Penelitian

1. Sejarah Singkat Perusahaan

Bank Mandiri berdiri pada tanggal 2 Oktober 1998 sebagai bagian dari program restrukturisasi perbankan yang dilaksanakan oleh Pemerintah Indonesia. Pada bulan Juli 1999, empat bank milik Pemerintah yaitu Bank Bumi Daya, Bank Dagang Negara, Bank Ekspor Impor Indonesia dan Bank Pembangunan Indonesia, bergabung menjadi Bank Mandiri.

Keempat Bank tersebut telah turut membentuk riwayat perkembangan perbankan di Indonesia dimana sejarahnya berawal pada lebih dari 140 tahun yang lalu. Proses panjang pendirian Bank Bumi Daya bermula dari nasionalisasi sebuah perusahaan Belanda De Nationale Handelsbank NV, menjadi Bank Umum Negara pada tahun 1959. Pada tahun 1964, Chartered Bank (sebelumnya adalah bank milik Inggris) juga dinasionalisasi, dan Bank Umum Negara diberi hak untuk melanjutkan operasi bank tersebut. Pada tahun 1965, Bank Umum Negara digabungkan ke dalam Bank Negara Indonesia dan berganti nama menjadi Bank Negara Indonesia Unit IV. Kemudian pada tahun 1968, Bank Negara Indonesia Unit IV beralih menjadi Bank Bumi Daya.

dinasionalisasikan serta berubah nama menjadi Bank Dagang Negara, sebuah bank Pemerintah yang membiayai sektor industri dan pertambangan.

Sejarah Bank Ekspor Impor Indonesia berawal dari perusahaan dagang Belanda N.V.Nederlansche Handels Maatschappij yang didirikan pada tahun 1824 dan mengembangkan kegiatannya di sektor perbankan pada tahun1870. Pada tahun 1960, pemerintah Indonesia menasionalisasi perusahaan ini, dan selanjutnyapada tahun 1965 perusahaan ini digabung dengan Bank Negara Indonesia menjadi Bank Negara Indonesia Unit II . Pada tahun 1968, Bank Negara Indonesia Unit II dipecah menjadi dua unit, salah satunya adalah Bank Negara Indonesia Unit II Divisi Expor-Impor, yang akhirnya menjadi Bank Exim, bank pemerintah yang membiayai kegiatan ekspor dan impor.

Bank Pembangunan Indonesia (Bapindo) berawal dari Bank Industri Negara (BIN), sebuah bank industri yang didirikan pada tahun 1951 dengan misi untuk mendukung pengembangan sektor-sektor ekonomi tertentu, khususnya perkebunan, industri dan pertambangan. Pada tahun 1960, Bapindo dibentuk sebagai bank milik negara dan BIN kemudian digabung dengan Bank Bapindo. Pada tahun 1970, Bapindo ditugaskan untuk membantu pembangunan nasional melalui pembiayaan jangka menengah dan jangka panjang pada sektor manufaktur, transportasi dan pariwisata.

2. Konsolidasi dan Integrasi

Setelah selesainya proses merger, Bank Mandiri kemudian memulai proses konsolidasi. Diantaranya dengan menutup 194 kantor cabang yang saling tumpang tindih dan mengurangi jumlah pegawai dari 26.000 menjadi 17.620. Selanjutnya diikuti dengan peluncuran single brand di seluruh jaringan melalui iklan dan promosi. Salah satu pencapaian penting adalah penggantian secara menyeluruh platform teknologi kami. Bank Mandiri mewarisi sembilan sistem perbankan dari keempat legacy bank. Setelah investasi awal untuk konsolidasi sistem yang berbeda tersebut, Bank Mandiri mulai melaksanakan program penggantian platform yang berlangsung selama tiga tahun dengan investasi USD 200 juta, dimana program penggantian tersebut difokuskan untuk kegiatan consumer banking. Pada saat ini, infrastruktur teknologi informasi Bank Mandiri sudah

mampu memfasilitasi straightthrough processing dan interface yang seragam untuk nasabah.

kredit kepada nasabah corporate mencakup 49,01% dari total kredit, porsi kreditkepada nasabah UKM dan mikro sebesar 39,45%, sedangkan kredit kepada nasabah consumersebesar 11,54%.

Sejak didirikan, Bank Mandiri terus bertekad untuk membentuk tim manajemen yang handal dan profesional serta bekerja berdasarkan prinsip-prinsip good corporate governance, pengawasan dan kepatuhan yang sesuai standar

internasional. Bank Mandiri disupervisi oleh Komisaris yang terdiri dari orang-orang yang menonjol di komunitas keuangan yang ditunjuk oleh pemegang saham termasuk Menteri Negara BUMN. Tingkatan tertinggi dari manajemen eksekutif adalah Direksi, yang diketuai oleh Direktur Utama. Direksi Bank Mandiri terdiri dari para bankir yang berasal dari legacy bank dan juga para bankir profesional dari bank lain. Sebagai bagian dari penerapan good corporate governance, Bank Mandiri membentuk Compliance Group, Internal Audit dan Corporate Secretary, dan juga dari waktu ke waktu diperiksa oleh Bank Indonesia dan Badan Pemeriksa Keuangan (BPK), serta diaudit setiap tahunnya oleh Auditor Independen. Komitmen Bank Mandiri terhadap GCG ini telah mendapat pengakuan berupa Corporate Governance Award dari majalah Asia Money untuk kategori Best Overall for Corporate Governance in Indonesia dan Best for Disclosure and Transparency.

menyediakan solusi keuangan yang menyeluruh bagi perusahaan swasta maupun milik Negara, komersial, usaha kecil dan mikro serta nasabah consumer. Tekad yang diwujudkan dalam kerja keras ini telah diakui melalui pemberian peringkat pertama Banking Service Excellence Award 2007 dari majalah Infobank dan MRI.

3. Visi dan Misi Perusahaan

Visi PT. Bank Mandiri, Tbk • Bank terpercaya pilihan anda

Misi PT. Bank Mandiri, Tbk

• Berorientasi pada pemenuhan kebutuhan pasar

• Mengembangkan sumber daya manusia professional

• Memberi keuntungan yang maksimal bagi stakeholder

• Melaksanakan manajemen terbuka

• Peduli terhadap kepentingan masyarakat dan lingkungan

4. Struktur Organisasi PT. Bank Mandiri, Tbk

organisasi, baik vertikal maupun horizontal serta baik antar bagian maupun antar individu.

Berikut adalah susunan kepemimpinan PT. Bank Mandiri, Tbk : Dewan Direksi : Agus Martowardojo (Direktur Utama)

Wayan Agus Mertayasa (Wakil Direktur Utama) Omar S. Anwar (Dir. Consumer Finance) Zulkifli Zaini (Dir. Commercial Banking) Sasmita (Dir. Technology & Operations) Abdul Rachman (Dir. Corporate Banking) Sentot A. Sentausa (Dir. Risk Manajement)

Bambang Setiawan (Dir. Compliance & Human Capital) Riswinandi (Dir. Special Asset Manajement)

Thomas Arifin (Dir. Treasury & International Banking)

Budi G. Sadikin (Dir. Micro & Retail Banking)

Pahala N. Mansury (EVP Coordinator Finance & Strategy)

Haryanto T. Budiman (EVP Coordinator Change Manajement)

Richard Claporth (Komisaris Independen) Gunarni Soeworo (Komisaris Independen) Pradjoto (Komisaris Independen) Yap Tjay (Komisaris Independen)

5. Kondisi Umum PT. Bank Mandiri, Tbk

Berikut adalah data keuangan PT. Bank Mandiri, Tbk selama tahun 2006, 2007, dan 2008.

Tabel 4.1

Data Keuangan PT. Bank Mandiri, Tbk (Dalam jutaan rupiah)

Tahun Total Asset Total Utang Total Ekuitas Total Laba Bersih 2006 267.517.192 241.171.346 26.340.670 2.421.405

2007 319.085.590 289.835.512 29.243.732 4.346.224

2008 358.438.678 327.924.709 30.513.869 5.312.821 Sumber : Annual Report PT. Bank Mandiri, Tbk 2006-2008

yang luar biasa ini ditanggapi oleh Komisaris Utama PT. Bank Mandiri, Tbk, Edwin Gerungan dalam sambutannya pada laporan tahunan PT. Bank Mandiri, Tbk tahun 2008, yang menyatakan bahwa “pencapaian prestasi ini juga dilengkapi dengan penuntasan transformasi berbagai aspek fundamental yang tentunya akan sangat mempengaruhi kesinambungan Bank Mandiri dalam jangka panjang, yaitu :

- Pengembangan organisasi berbasis Strategic Business Unit (SBU) sehingga akuntabilitas setiap unit organisasi menjadi lebih jelas dan sekaligus menjadi faktor utama untuk membangun budaya berbasis kinerja.

- Implementasi program internalisasi budaya kerja yang baru (TIPCE) yang semakin melekat dalam dimensi pemikiran, perkataan dan perbuatan seluruh insan Bank Mandiri yang sangat berpengaruh pada perbaikan hubungan dengan seluruh stakeholder secara lebih profesional.

- Peningkatan tingkat kualitas layanan yang semakin baik sehingga mampu membangun kepercayaan nasabah terhadap pelayanan dan produk Bank Mandiri.

- Pengembangan organisasi, sumber daya manusia dan infrastruktur bisnis di setiap Strategic Business Unit (SBU) yang terus berjalan dengan baik tanpa terganggu dengan fokus organisasi pada proses konsolidasi dan perbaikan kualitas asset.

Selanjutnya pada tahun 2008, laba bersih perusahaan juga mengalami kenaikan sebesar 22,24%, yang dikarenakan adanya kenaikan pendapatan bunga sebesar 19,5%. Meskipun kenaikan laba pada tahun 2008 tidak sebesar tahun 2007, tetapi pada tahun tersebut PT. Bank Mandiri, Tbk mendapatkan pengahargaan dari Majalah SWA yang bekerjasama dengan The Indonesian Institute for Corporate Governance yang menyatakan bahwa Bank Mandiri

B. Perhitungan EVA PT. Bank Mandiri, Tbk

Berikut ini adalah tahapan perhitungan nilai EVA pada PT. Bank Mandiri, Tbk :

1. Menghitung NOPAT

NOPAT dihitung melalui pendekatan operasional, dimana hasil perhitungannya dapat dilihat pada tabel berikut ini:

Tabel 4.2

Perhitungan NOPAT Operating Approach (Dalam jutaan rupiah)

Sumber : Laporan Keuangan PT. Bank Mandiri, Tbk

NOPAT adalah komponen penting dalam menghitung nilai EVA perusahaan. Berdasarkan perhitungan nilai NOPAT PT. Bank Mandiri, Tbk di atas dapat dilihat bahwa nilai NOPAT mengalami penurunan pada tahun 2007 dan kembali naik di tahun 2008 dengan nilai berturut-turut 23.338.970 pada tahun 2006, 21.645.598 pada tahun 2007 dan 27.495.742 pada tahun 2008. Nilai NOPAT ini nantinya akan mempengaruhi nilai EVA, semakin tinggi nilai NOPAT maka akan menaikkan nilai EVA pula.

2. Menghitung Modal yang Ditanamkan (Invested Capital)

Seperti pada keterangan sebelumnya dinyatakan bahwa invested capital adalah penjabaran dari modal, sebagai modal yang diinvestasikan yakni seluruh keuangan perusahaan yang sudah terlepas dari kewajiban jangka pendek yang tidak menanggung bunga (non interest bearing current liabilities, NIBCLs), seperti utang usaha, upah yang akan jatuh tempo (accrued wages), pajak yang akan jatuh tempo (accrued taxes) dan seluruh utang jangka pendek maupun jangka panjang yang menanggung bunga serta kewajiban jangka panjang lainnya.

Maka invested capital dapat dirumuskan sebagai berikut :

Invested Capital = Total Utang + Ekuitas – Kewajiban jangka pendek yang tidak menanggung bunga

Tabel 4.3

Perhitungan Invested Capital (Dalam jutaan rupiah)

Sumber : Laporan Keuangan PT. Bank Mandiri, Tbk 3. Menghitung Biaya Modal

Biaya modal merupakan hasil perhitungan dari biaya modal atas utang (cost of debt) dan biaya modal atas ekuitas (cost of equity) yang digabung (blended) sesuai proporsinya masing-masing dalam struktur modal perusahaan menjadi biaya modal rata-rata tertimbang (Weight Average Cost of Capital), berikut perhitungan komponen-komponen tersebut :

a. Menghitung Cost of Debt

Cost of Debt setelah pajak dihitung dengan cara mengalikan tingkat bunga

tahunan yang harus dibayar perusahaan atas pinjaman baru (1- Tingkat pajak). Adapun hasil perhitungannya dapat dilihat pada tabel berikut ini. Berdasarkan tabel tersebut dapat dilihat bahwa cost of debt dari PT. Bank Mandiri, Tbk mengalami penurunan setiap tahunnya mulai dari angka 4,62% pada tahun 2006 menjadi 2,66% pada tahun 2007 dan 2,59% pada tahun 2008. Penurunan ini terjadi akibat turunnya tingkat bunga perusahaan yang diakibatkan oleh semakin kecilnya persentase beban bunga perusahaan atas jumlah utangnya.

Tabel 4.4

Invested Capital 2006 2007 2008 Total Utang 241.171.364 289.835.512 327.924.709 Total Ekuitas 26.340.670 29.243.732 30.513.869 NIBCLs (2.844.672) (2.673.783) (4.541.440)

Perhitungan Cost of Debt (Dalam jutaan rupiah)

Sumber : Laporan Keuangan PT. Bank Mandiri, Tbk Kd 2006 = Kb (1 - T)

= (15.915.870 / 241.171.346) (1 – 30 %) = 6,6% (0,7)

= 4,62 %

Kd 2007 = Kb (1 – T)

= (11.142.628 / 289.835.512) (1 – 30%) = 3,8% (0,7)

= 2,66% Kd 2008 = Kb (1 – T)

= (12.051.637 / 327.924.709) (1- 30%) = 3,7% (0,7)

= 2,59%

b. Menghitung Cost of Equity