I.

PENDAHULUAN

1.1 Latar Belakang

Bank memiliki peran penting dalam mendukung perekonomian suatu negara sesuai dengan yang tercantum dalam Undang Undang Republik Indonesia Nomor 10 Tahun 1998. Dalam UU tersebut dinyatakan bahwa perbankan berasaskan demokrasi ekonomi memiliki fungsi utama sebagai penghimpun dan penyalur dana masyarakat. Dengan fungsi tersebut, bank berperanan strategis untuk menunjang pelaksanaan pembangunan nasional dalam rangka meningkatkan pemerataan pembangunan dan hasil-hasilnya, pertumbuhan ekonomi, dan stabilitas nasional, kearah peningkatan taraf hidup rakyat banyak. Dalam UU tersebut juga disebutkan bahwa perkembangan perekonomian nasional maupun internasional senantiasa bergerak cepat dan disertai tantangan yang semakin luas, harus selalu diikuti secara tanggap oleh perbankan nasional dalam menjalankan fungsi dan tanggung jawabnya kepada masyarakat.

Peran penting bank dalam menunjang perekonomian negara merupakan salah satu alasan mengapa kinerja keuangan bank harus senantiasa dianalisa untuk mengetahui tingkat kesehatannya. Analisis ini juga penting karena kebutuhan para pihak pemangku kepentingan (stakeholder dan shareholder) akan informasi kesehatan bank terkait, karena melalui hasil analisis keuangan ini mereka akan lebih mengetahui posisi perusahaan yang bersangkutan jika dibandingkan dengan perusahaan lainnya dalam satu kelompok industri yang sama. Sehingga, hasil analisis kinerja keuangan tersebut berguna untuk mendapatkan atau mempertahankan kepercayaan mereka. Selain itu, persaingan antar bank yang semakin ketat harus dibarengi dengan manajemen yang baik untuk bisa bertahan pada industri perbankan. Salah satu faktor yang harus diperhatikan oleh bank untuk bisa terus bertahan hidup dalam persaingan yang ketat tersebut adalah kinerja (kondisi keuangan) bank yang baik.

penguji saja tetapi juga sebagai dasar untuk dapat menentukan atau menilai posisi keuangan perusahaan tersebut, dimana dengan hasil analisa tersebut pihak-pihak yang berkepentingan mengambil suatu keputusan.

Sekarang ini sedang berkembang cara pengukuran kinerja keuangan yang mengukur biaya seluruh modal dan nilai tambah perusahaan di pasar yaitu Economic Value Added (EVA) dan Market Value Added (MVA). Menurut Young, S.D dan O’Byrne, S.F (2001), EVA adalah tolak ukur kinerja keuangan dengan mengukur perbedaan antara pengembalian atas modal perusahaan dengan biaya modal. Sedangkan, MVA adalah perbedaan antara nilai pasar perusahaan (termasuk ekuitas dan utang) dengan modal keseluruhan yang diinvestasikan dalam perusahaan. Jadi dapat dikatakan bahwa, EVA dan MVA merupakan indikator adanya penciptaan nilai dari investasi dalam suatu perusahaan. Sehingga, dalam penelitian ini akan dilakukan analisis laporan keuangan dengan menggunakan alat analisis EVA dan MVA.

Menurut Keown (2008), hubungan antara EVA dan MVA dimasa depan sangat

penting, karena mengelola untuk nilai pemegang saham memerlukan kenaikan MVA. Mengelola EVA suatu perusahaan yang berhubungan dengan MVA dapat dilakukan dengan cara berikut : MVA merupakan nilai sekarang dari seluruh EVA masa depan atas kelangsungan hidup perusahaan. Jadi, mengelola perusahaan dengan cara meningkatkan EVA secara umum akan menimbulkan MVA yang lebih tinggi.

Penelitian ini menganalisis kinerja keuangan salah satu bank dari sepuluh bank yang memiliki aset terbesar (Tabel 1.) dan merupakan pemberi kredit kepada usaha mikro, kecil dan menengah terbesar (Tabel 2.) di Indonesia, yaitu PT Bank Rakyat Indonesia (Persero) Tbk., (BRI). BRI merupakan bank dengan aset kedua terbesar tingkat nasional dan pada enam tahun terakhir sejak tahun 2005 tercatat sebagai pemberi kredit tertinggi nasional. Selain itu, BRI merupakan bank peraih laba tertinggi sejak tahun 2005 dan menjadi satu-satunya bank yang menembus laba dua digit di tahun 2010.

Tabel 1. Daftar Sepuluh Bank Umum Nasional dengan Aset Terbesar

No. Nama Bank Aset (Rp Triliun) Pangsa thd Total Aset Bank Umum (%)

1. PT Bank Mandiri (Persero) Tbk 410.619 13,65

2. PT BRI (Persero) Tbk 395.396 11,14

3. PT BCA Tbk 323.345 10,75

4. PT BNI (Persero) Tbk 241.169 8,02

Lanjutan Tabel 1.

6. PT Bank Danamon Indonesia Tbk 113.861 3,78

7. PT Pan Indonesia Bank Tbk 106.508 3,54

8. PT Bank Permata Tbk 74.040 2,46

9. PT BII Tbk 72.030 2,39

10. PT BTN (Persero) Tbk 68.334 2,27

Total 1.948.234 64,75

Sumber : bi.go.id (2011)

Seperti yang dijelaskan juga pada website BR berada pada posisi teratas di dalam industri perbankan nasional dalam peran sertanya untuk mendukung pertumbuhan ekonomi nasional melalui penyaluran kredit (Tabel 2.) walaupun bukan pemilik aset tertinggi secara nasional (Tabel 1.). Hal ini disebabkan karena sejak awal berdirinya, BRI mengutamakan pelayanan kepada usaha mikro, kecil dan menengah untuk menunjang peningkatan ekonomi masyarakat. Sehingga, selain kepentingan analisis kinerja keuangan yang sudah disebutkan sebelumnya, analisis kinerja keuangan BRI tersebut penting untuk dilakukan untuk mengetahui kesehatanya karena BRI memiliki peran yang penting dalam peningkatan perekonomian masyarakat sebagai akibat peran BRI dalam pemberian kredit terbesar nasional.

Tabel 2. Peringkat Bank Berdasarkan Kredit

Pering kat

Desember 2009 Desember 2010

Nama Bank Total Kredit (Rp. Miliar) Pangsa thd Total Kredit Bank Umum (%) Nama Bank Total Kredit (Rp. Miliar) Pangsa thd Total Kredit Bank Umum (%)

1. BRI 206.117 14,53 BRI 198.470 14,12

2. Bank Mandiri 178.043 12,55 Bank Mandiri 173.741 12,36

3. BCA 122.991 8,67 BCA 116.565 8,29

4. BNI 119.991 8,46 BNI 115.922 8,25

5. Bank CIMB Niaga 82.158 5,79 Bank CIMB Niaga 79.928 5,69

6. Bank Danamon 60.162 4,24 Bank Danamon 59.224 4,21

7. Panin Bank 41.284 2,91 Panin Bank 41.370 2,94

8. Bank Permata 41.243 2,91 Bank Permata 41.122 2,93

9. BTN 40.719 2,87 BTN 40.151 2,86

10 BII 37.114 2,62 BII 36.186 2,57

Total 929.822 65,53 Total 902.678 64,22

Sehingga, penelitian ini mengkaji laporan keuangan BRI dengan menggunakan alat analisis EVA dan MVA berbasis laporan keuangan periode 2006-2010 dan menganalisis pengaruh EVA terhadap MVA dengan menggunakan analisis regresi sederhana serta melakukan perediksi kinerja keuangan BRI dengan menggunakan Double Exponential Smoothing. Analisis kinerja keuangan dilakukan berdasarkan lima tahun terakhir (2006-2010), sehingga perubahan (fluktuasi) kinerja keuangan terlihat lebih jelas.

1.2 Perumusan Masalah

Berdasarkan uraian di atas, maka dapat dirumuskan permasalahan penelitian sebagai berikut :

1. Bagaimana kinerja keuangan BRI ditinjau dengan menggunakan alat analisis EVA dan MVA periode data tahun 2006-2010?

2. Bagaimana pengaruh nilai EVA terhadap MVA? 3. Bagaimana struktur modal BRI periode 2006-2010?

4. Bagaimana prediksi (forecasting) keadaan keuangan BRI tahun 2011?

1.3 Tujuan Penelitian

Berdasarkan perumusan masalah di atas, maka tujuan penelitian ini adalah untuk : 1. Menganalisis kinerja keuangan BRI ditinjau dengan menggunakan alat analisis EVA

dan MVA periode tahun 2006-2010

2. Menganalisis pengaruh nilai EVA terhadap MVA 3. Menganalisis struktur modal BRI tahun 2006-2010

4. Memprediksi (forecasting) keadaan keuangan BRI untuk tahun 2011

1.4 Kegunaan Penelitian

Penelitian ini diharapkan dapat memberi bermanfaat, diantaranya :

1. Memberi gambaran lebih jelas mengenai kinerja keuangan BRI kepada pembaca dan investor sehingga dapat dijadikan refrensi pengambilan keputusan investasi.

1.5 Ruang Lingkup

II. TINJAUAN PUSTAKA

2.1 Pengertian Bank

Menurut Kasmir (2008), bank secara sederhana dapat diartikan sebagai lembaga keuangan yang kegiatan utamanya adalah menghimpun dana dari masyarakat dan menyalurkan kembali dana tersebut ke masyarakat serta memberikan jasa bank lainnya. Menurut Undang Undang Pokok Perbankan Nomor 7 Tahun 1992 pada bab ketiga dinyatakan bahwa perbankan Indonesia dalam melakukan usahanya berasaskan demokrasi ekonomi dengan menggunakan prinsip kehati-hatian. Perbankan di Indonesia memiliki tujuan yang tercermin dalam Undang Undang Republik Indonesia Nomor 10 tahun 1998 yang menjelaskan bahwa, ”Perbankan Indonesia bertujuan menunjang pelaksanaan pembangunan nasional dalam rangka meningkatkan pemerataan, pertumbuhan ekonomi, dan stabilitas nasional ke arah peningkatan kesejahteraan rakyat banyak”.

2.2 Kinerja Keuangan

Kinerja perusahaan yang baik merupakan hal penting yang harus dicapai oleh setiap perusahaan, karena dari kinerja perusahaan terlihat kemampuan perusahaan dalam mengelola dan mengalokasikan sumber daya yang dimilikinya. Selain itu tujuan pokok penilaian kinerja adalah untuk memotivasi para karyawan dalam mencapai sasaran organisasi dan dalam mematuhi standar prilaku yang telah ditetapkan sebelumnya, agar membuahkan tindakan dan hasil yang diharapkan. Standar prilaku dapat berupa kebijakan manajemen atau rencana formal yang dituangkan dalam anggaran (Mulyadi, 2006).

2.3 Laporan Keuangan

2.4 Economic Value Added (EVA)

2.4.1 Pengertian EVA

Menurut Tunggal (2001), dasar teoritis dari konsep Nilai Tambah Ekonomis (EVA) disajikan dalam kertas akademis yang dipublikasikan antara tahun 1958 dan 1961 oleh dua ekonom finansial, yaitu Merton H. Miller dan Franco Modigliani (antara tahun 1958 dan 1961), yang memenangkan hadiah Nobel dalam bidang ekonomi. EVA adalah laba yang tertinggal setelah dikurangi dengan biaya modal (cost capital) yang diinvestasikan untuk menghasilkan laba tersebut. EVA merupakan suatu tolok ukur kinerja keuangan yang berbasis nilai. EVA menggambarkan jumlah absolut dari pemegang saham (shareholder value) yang diciptakan (Created) atau dirusak (destroyed) pada suatu periode tertentu, biasanya setahun. EVA yang positif menunjukkan penciptaan nilai (value creation), sedangkan EVA yang negatif menunjukkan penghancuran nilai (value destruction).

2.4.2 Metode Perhitungan EVA

Komponen EVA terdiri dari laba bersih setelah pajak (Net Operating Profit After Tax-NOPAT), dan biaya modal (Cost of Capital - COC). COC merupakan perkalian antara Weighted Cost of Capital/WACC (biaya modal rata-rata tertimbang) dengan Invested Capital/IC (modal yang diinvestasikan). Dengan demikian, EVA dapat dirumuskan sebagai berikut :

EVA = NOPAT – Cost of Capital

= NOPAT – (WACC x Invested Capital)...(1)

Keterangan :

EVA = Economic Value Added–nilai tambah ekonomi (rupiah/tahun)

NOPAT = Net Operating Profit After Tax - laba operasi setelah pajak (rupiah/tahun)

WACC = Weighted Cost of Capital - biaya modal rata-rata tertimbang (persentase/tahun)

1. Net Operating Profit After Tax

Menurut Tunggal (2001), NOPAT adalah laba yang diperoleh dari operasi perusahaan setelah dikurangi pajak penghasilan.

2. Weighted Average Cost of Capital

Menurut Tunggal (2001), rata-rata tertimbang biaya modal (WACC) adalah jumlah biaya dari masing-masing komponen modal, misalnya pinjaman jangka pendek dan, pinjaman jangka panjang (cost of debt) serta setoran modal saham (cost of equity) yang diberikan bobot sesuai dengan proporsinya dalam struktur modal perusahaan.

3. Invested Capital – IC (Modal yang diinvestasikan)

Menurut Tunggal (2001), IC adalah jumlah seluruh pinjaman perusahaan di luar pinjaman jangka pendek tanpa bunga (non interest bearing liabilities), seperti hutang dagang, biaya yang masih harus dibayar, hutang pajak, uang muka pelanggan dan sebagainya.

Nilai EVA yang dihasilkan dari perhitungan EVA sangat membantu dalam pertimbangan keputusan manajemen. EVA dapat bernilai positif, negatif dan nol, maknanya sebagai berikut :

1. EVA > 0 (positif) berarti dapat dikatakan bahwa manajemen dalam perusahaan tersebut telah mampu menciptakan nilai tambah bagi perusahaannya atau menambah nilai bisnis perusahaan.

2. EVA = 0 berarti secara ekonomis “impas” karena semua laba digunakan untuk membayar kewajiban kepada penyandang dana baik kreditur maupun pemegang saham.

3. EVA < 0 (negatif) dinamakan ditructing atau destroying value berarti tidak memberikan nilai tambah kepada perusahaan tersebut karena laba yang tersedia tidak bisa memenuhi harapan.

2.4.3 Tujuan dan Manfaat Penerapan Model EVA

Menurut Abdullah (2003), tujuan dan manfaat penerapan model EVA adalah sebagai berikut :

a. Tujuan penerapan Model EVA

pemegang saham dan bukan berdasar nilai buku yang bersifat historis. Perhitungan EVA juga diharapkan dapat mendukung penyajian laporan keuangan sehingga mempermudah para pengguna laporan keuangan diantaranya investor, kreditur, karyawan, pemerintah, pelanggan dan pihak-pihak yang berkepentingan lainnya.

b. Manfaat Penerapan Model EVA

Manfaat yang diperoleh dari penerapan model EVA didalam suatu perusahaan adalah :

1) Penerapan model EVA sangat bermanfaat untuk digunakan sebagai pengukur kinerja perusahaan dimana fokus penilaian kinerja adalah penciptaan nilai (value creation).

2) Penilaian kinerja keuangan dengan menggunakan pendekatan EVA menyebabkan perhatian manajemen sesuai dengan kepentingan pemegang saham. Dengan EVA para manajer akan berpikir dan bertindak seperti halnya pemegang saham yaitu memilih investasi yang memaksimumkan tingkat pengembalian dan meminimumkan tingkat biaya modal sehingga nilai perusahaan dapat dimaksimumkan.

3) EVA mendorong perusahaan untuk lebih memperhatikan kebijakan struktur modalnya.

4) EVA dapat digunakan untuk mengidentifikasi proyek atau kegiatan yang memberikan pengembalian yang lebih tinggi dari pada biaya modalnya. Kegiatan atau proyek yang memberikan nilai sekarang dari total EVA yang positif menunjukkan adanya penciptaan nilai dari proyek tersebut dengan demikian sebaiknya diambil, begitu pula sebaliknya.

2.4.4 Keunggulan dan Kelemahan EVA

Salah satu keunggulan EVA sebagai penilai kinerja perusahaan adalah dapat digunakan sebagai penciptaan nilai (value creation). Keunggulan EVA yang lain adalah (Iramani dan Febrian, 2001):

a. EVA memfokuskan penilaian pada nilai tambah dengan memperhitungkan beban sebagai konsekwensi investasi.

dengan ukuran tertimbang dari struktur modal yang ada dan berpedoman pada nilai pasar dan bukan pada nilai buku.

c. Perhitungan EVA dapat dipergunakan secara mandiri tanpa memerlukan data pembanding seperti standar industri atau data perusahaan lain sebagai konsep penilaian.

d. Konsep EVA dapat digunakan sebagai dasar penilaian pemberian bonus pada karyawan terutama pada divisi yang memberikan EVA lebih sehingga dapat dikatakan bahwa EVA menjalankan stakeholders satisfaction concepts.

e. Pengaplikasian EVA yang mudah menunjukkan bahwa konsep tersebut merupakan ukuran praktis, mudah dihitung dan mudah digunakan sehingga merupakan salah satu bahan pertimbangan dalam mempercepat pengambilan keputusan bisnis.

Selain mempunyai kelebihan, EVA memiliki kelemahan diantaranya (Abdullah, 2003) :

a. Secara konseptual EVA memang lebih unggul daripada pengukur tradisional akuntansi, namun secara praktis belum tentu dapat diterapkan dengan mudah. Penentuan biaya modal saham cukup rumit sehingga diperlukan analisis yang lebih mendalam tentag teknik-teknik menaksir biaya modal saham.

b. EVA adalah alat ukur semata dan tidakbisa berfungsi sebagai cara mencapai sasaran perusahaan sehingga diperlukan suatu cara bisnis tertentu untuk mencapai sasaran.

c. Masih mengandung unsur keberuntungan (tinggi rendahnya EVA dapat dipengaruhi oleh gejolak di pasar modal).

d. EVA hanya menggambarkan penciptaan nilai pada suatu tahun tertentu.

2.5 Market Value Added

Menurut Young dan O’Byrne (2001), Market Value Added (MVA) adalah perbedaan antara nilai pasar perusahaan (termasuk ekuitas dan hutang) dan modal keseluruhan yang diinvestasikan dalam perusahaan. Nilai pasar adalah nilai perusahaan, yakni jumlah nilai pasar dari semua tuntutan modal terhadap perusahaan oleh pasar modal pada tanggal tertentu (jumlah nilai pasar dari hutang dan ekuitas). Modal yang diinvestasikan adalah jumlah modal yang disediakan penyedia dana pada tanggal yang sama. Secara singkat rumus MVA dapat ditulis sebagai berikut :

MVA = Nilai pasar – Modal yang diinvestasikan oleh investor...(2)

Indikator yang digunakan untuk mengukur MVA menururt Young dan O’Byrne (2001), yaitu :

1. Jika MVA > 0, bernilai positif, perusahaan berhasil meningkatkan nilai modal yang telah diinvestasikan oleh penyandang dana

2. Jika MVA < 0, bernilai negatif, perusahaan tidak berhasil meningkatkan nilai modal yang telah diinvestasikan oleh penyandang dana.

Dalam kenyataannya, alat analisis MVA memiliki kelebihan dan kekurangan antara lain :

1. Kelebihan MVA

Menurut Young dan O’Byrne (2001), kelebihan penggunaan MVA di antaranya adalah dapat mencerminkan keputusan pasar mengenai bagaimana manajer suatu perusahaan sukses meningkatkan kinerja perusahaan dengan menginvestasikan modal yang sudah dipercayakan kepadanya.

2. Kekurangan MVA

Kelemahan MVA menurut Young dan O’Byrne (2001)

a. MVA merupakan pengukuran kekayaan periodik pemegang saham sehingga tidak dapat mengukur kinerja pada tingkat divisi

b. Untuk suatu periode waktu tertentu, tidak memberikan solusi peningkatan penciptaan kekayaan pemegang saham

c. MVA mengabaikan kesempatan biaya modal yang diinvestasikan dalam perusahaan

2.6 Pengaruh EVA terhadap MVA

Pengaruh EVA terhadap MVA dapat diketahui dengan melakukan uji analisis dengan persamaan regresi (estimating equation) yakni suatu metode pendekatan dengan formula matematika yang dirancang untuk mengetahui pengaruh yang signifikan antara variabel dependen dengan variabel independen melalui nilai-nilai yang diketahui. Pada penelitian ini persamaan regresi yang digunakan adalah persamaan regresi sederhana karena hanya memakai satu variabel independen yang diteliti yaitu EVA, sedangkan MVA merupakan variabel dependen.

Menurut M. Nafarin (2007), analisis regresi merupakan salah satu analisis data kuantitatif untuk memperhitungkan besarnya pengaruh secara kuantitatif dari perubahan suatu kejadian terhadap kejadian lainnya. Perubahan suatu kejadian dapat dinyatakan dengan perubahan nilai variabel. Hasil analisis dapat digunakan untuk dasar menilai suatu kebijakan. Persamaan regresi sederhana yang dikembangkan yaitu :

Y = + βX + ε...(3)

Keterangan :

� = Konstanta

β = Koefisien parameter regresi X = Variabel dependen

Y = Variabel independen ε = Faktor kesalahan

Jika langsung diaplikasikan ke dalam penelitian ini maka persamaannya dapat diubah menjadi :

MVA = + β EVA ......(4)

Keterangan :

� = Konstanta

β = Koefisien parameter regresi MVA = Nilai MVA (juta rupiah) EVA = Nilai EVA (juta rupiah)

korelasi dilakukan, terlebih dahulu dilakukan uji normalitas data dengan menggunakan uji Kolomogrov Smirnov. Kolomogrov Smirnov digunakan untuk mengetahui apakah data berdistribusi secara normal atau tidak. Data dinyatakan berdistribusi normal jika signifikansi lebih besar dari 0,05 atau sebesar 5 persen. Data diolah dengan menggunakan program statistik yaitu Statistic Packages For Social Sciences (SPSS) Version 11.5.

2.7 Struktur Modal

Menurut Astuti (2002), struktur modal adalah bauran atau perpaduan dari hutang jangka panjang, saham preferen dan saham biasa. Struktur modal yang ditargetkan adalah perpaduan antara hutang, saham preferen, saham biasa yang dikehendaki perusahaan dalam struktur modalnya, sedangkan struktur modal yang optimal adalah struktur modal yang mengoptimalkan keseimbangan antara resiko dan pengembalian sehingga memaksimumkan harga saham.

Dalam laporan keuangan neraca sisi kredit, dapat dilihat susunan atau struktur modal yang pada suatu perusahaan. Bagian dari struktur modal ini disebut komponen modal. Jadi, pos-pos yang berada pada sisi kanan neraca yang terdiri berbagai jenis hutang, saham preferen dan ekuitas saham biasa disebut komponen modal. Komponen modal adalah salah satu jenis modal yang digunakan perusahaan untuk mendapatkan dana.

1. Biaya Hutang, Kd (1-T)

terjadinya penghematan pajak sebesar Kd x T. Perhitungan pajak berasal dari laba yang dikurangi bunga dikali tingkat pajak.

Penghematan pajak dari adanya biaya bunga = Kd x T...(5)

Jadi biaya bunga after tax basis = Kd – (Kd x T)

= Kd (1-T)...(6)

2. Biaya Saham Preferen (Kp)

Biaya komponen saham preferen adalah biaya yang harus dibayar oleh perusahaan yang menerbitkan saham preferen untuk memenuhi kebutuhan dana jangka panjang. Saham preferen mempunyai karakteristik adanya penghasilan tetap bagi pemiliknya dan memiliki hak tebus dan dapat dipertukarkan dengan saham biasa. Saham preferen lebih aman dibandingkan dengan saham biasa karena memiliki hak klaim terhadap kekayaan perusahaan dan pembagian deviden terlebih dahulu. Saham preferen jumlahnya lebih sedikit dibanding dengan saham biasa. 3. Biaya Komponen Ekuitas (Ks/Ke)

Biaya komponen ekuitas adalah biaya yang timbul karena pemenuhan kebutuhan modal dari menerbitkan saham biasa. Biaya ekuitas ini adalah biaya karena pembayaran dividen, dapat dihitung dengan pendekatan CAMP, dijabarkan pada Persamaan 13.

4. Biaya Komponen Laba Ditahan (Kr)

Salah satu alasan yang menyebabkan perlunya kita memperhitungkan biaya modal atas laba laba yang ditahan yaitu prinsip biaya oportunitas. Biaya komponen laba ditahan adalah tungkat pengembangan yang dikehendaki pemegang saham biasa perusahaan, jadi biaya komponen laba ditahan sama dengan biaya komponen ekuitas atau Kr = Ks.

2.8 Peramalan (Forecasting)

Pada penelitian ini, model peramalan yang dipakai adalah model peramalan Double Exponential Smoothing menggunakan data historis dalam bentuk time series tahunan dengan menggunakan Software Minitab 15. Metode ini dipakai karena data yang diramalkan berbentuk trend (tidak stasioner) yaitu ditandai dengan adanya kecenderungan arah data bergerak menaik (growth) atau menurun (decline) pada jangka panjang. Menurut Santoso (2009), metode forecasting yang tepat pada data non stasioner adalah metode double exponential smoothing (holt method).

2.9 Penelitian Terdahulu

Berkaitan dengan topik kajian yang dilakukan oleh penulis dalam penelitian ini, maka penulis menggunakan penelitian terdahulu sebagai pembanding. Penelitian yang dilakukan oleh Ni Putu W. (2002) yang meneliti tentang Analisis Kinerja Keuangan PT Bank Internasional Indonesia Tbk. (BII) dengan menggunakan alat analisis EVA dan Rasio Keuangan. Kesimpulan dari penelitian yang di lakukan oleh Ni Putu W. menyatakan bahwa berdasarkan nilai EVA selama tahun 1991-1996, BII cenderung berada pada kondisi ekonomis (EVA > 0) yang artinya selama masa tersebut pihak manajemen telah mampu menciptakan nilai bagi BII, sedangkan pada tahun tahun 1997 dan 1998 (masa krisis) telah terjadi penurunan kinerja bank yang sangat signifikan, artinya bahwa pihak manajemen tidak dapat menciptakan nilai bagi bank, dapat dilihat dari penurunan nilai EVA yang mencapai nilai kurang dari nol (EVA<0). Persamaan antara penelitian terdahulu dan penelitian ini adalah sama-sama menghitung kinerja keuangan dengan alat analisis EVA dan dilakukan untuk mengukur kinerja bank umum. Namun penelitian ini menggunakan EVA dan MVA, tidak menggunakan alat analisis Rasio Keuangan.

Primadia (2011), melakukan kajian terhadap kinerjakeuangan pada PT Bank Internasional Indonesia, Tbk periode 2004-2009 pada tahun 2011 menggunakan alat analisis EVA dan alat analisis MVA yang menyimpulkan bahwa Bank BII memiliki kinerja keuangan yang baik, walaupun dari segi rasio keuangan cenderung menurun namun BII dapat menghasilkan nilai EVA dan MVA yang positif. Dalam penelitiannya, digunakan juga analisis dengan alat analisis rasio CAR, ROE dan EPS. Rasio CAR, ROE, EPS dan EVA mempunyai pengaruh sangat kuat sekali terhadap perubahan MVA. Dalam penelitian tersebut belum dilakukan peramalan kinerja keuangan di masa yang akan datang, namun pada penelitian kali ini dilakukan peramalan kinerja keuangan BRI dimasa yang anak datang.

III. METODE PENELITIAN

3.1 Kerangka Pemikiran Penelitian

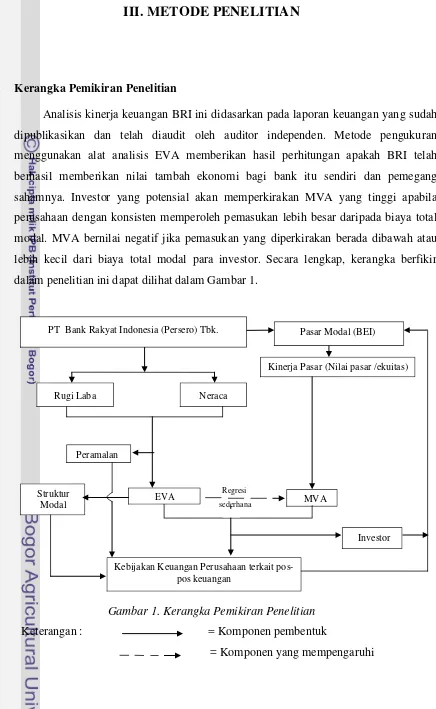

Analisis kinerja keuangan BRI ini didasarkan pada laporan keuangan yang sudah dipublikasikan dan telah diaudit oleh auditor independen. Metode pengukuran menggunakan alat analisis EVA memberikan hasil perhitungan apakah BRI telah berhasil memberikan nilai tambah ekonomi bagi bank itu sendiri dan pemegang sahamnya. Investor yang potensial akan memperkirakan MVA yang tinggi apabila perusahaan dengan konsisten memperoleh pemasukan lebih besar daripada biaya total modal. MVA bernilai negatif jika pemasukan yang diperkirakan berada dibawah atau lebih kecil dari biaya total modal para investor. Secara lengkap, kerangka berfikir dalam penelitian ini dapat dilihat dalam Gambar 1.

Gambar 1. Kerangka Pemikiran Penelitian Keterangan : = Komponen pembentuk

= Komponen yang mempengaruhi

Regresi sederhana

Kebijakan Keuangan Perusahaan terkait pos-pos keuangan

Investor MVA

Peramalan

EVA Struktur

Modal

Kinerja Pasar (Nilai pasar /ekuitas) PT Bank Rakyat Indonesia (Persero) Tbk.

Rugi Laba Neraca

3.2 Metode Penelitian

3.2.1 Lokasi dan Waktu Penelitian

Penelitian dilakukan pada BRI, kantor pusat BRI berlokasi di Gedung BRI I, Jln. Jenderal Sudirman Kav. 44-46, Jakarta. Penelitian ini dilaksanakan selama tiga bulan (April 2011-Juni 2011) dan dimulai dengan pengumpulan data sekunder mengenai BRI dari internet.

3.2.2 Jenis dan Sumber Data

Data yang digunakan meliputi data kuantitatif dan data kualitatif yang terdiri dari data sekunder seperti laporan keuangan konsolidasi BRI berupa Laporan Neraca dan Laporan Rugi Laba selama lima periode (2006-2010), profil BRI dan data historis harga saham serta studi kepustakaan dengan mempelajari buku-buku yang terkait dengan penelitian, internet, jurnal dan artikel-artikel lain yang berhubungan dengan penelitian ini.

3.2.3 Teknik Pengumpulan Data

Teknik pengumpulan data yang dilakukan adalah dengan teknik pengumpulan data skunder yang dilakukan dengan pencarian literatur-literatur dan pencarian data mengenai BRI melalui internet. Pencarian data dimulai dengan pencarian laporan keuangan BRI, profil perusahaan (sejarah pendirian BRI, tujuan pendirian, visi misi, dan perkembangan BRI) serta perkembangan harga saham BRI tahun 2006-2010.

3.3 Pengolahan dan Analisis Data

3.3.1 Metode Perhitungan EVA

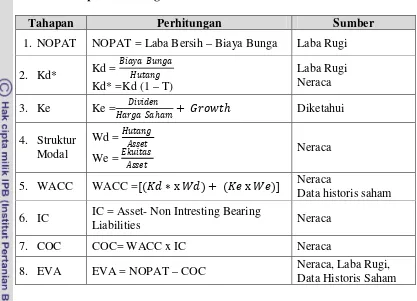

Berikut ini adalah tabel tahapan perhitungan yang dilakukan :

Tabel 3. Tahapan Perhitungan EVA

Tahapan Perhitungan Sumber

1. NOPAT NOPAT = Laba Bersih – Biaya Bunga Laba Rugi 2. Kd* Kd =

���� ���� �����

Kd* =Kd (1 – T)

Laba Rugi Neraca

3. Ke Ke = ������

���� �ℎ�� + ����ℎ Diketahui

4. Struktur Modal

Wd = �����

����

We = ������

����

Neraca

5. WACC WACC =[(�� ∗x �) + (�� x �)] Neraca Data historis saham

6. IC IC = Asset- Non Intresting Bearing Liabilities Neraca

7. COC COC= WACC x IC Neraca

8. EVA EVA = NOPAT – COC Neraca, Laba Rugi, Data Historis Saham

Untuk menghitung Ke (biaya ekuitas) digunakan pendekatan CAPM. Menurut O’Byrne dan Young (2001), CAMP dikembangkan secara independen oleh Profesor William Sharpe dari Universitas Stanford dan Jhon Lintner dari Universitas Harvard. E. Pendekatan dengan konsep tersebut menghasilkan hasil yang lebih akurat dan lebih banyak dipakai dengan penenentuan biaya ekuitas dalam menilai EVA. Berikut ini merupakan langkah-langkah Metode CAMP :

. ���= ��−���− +��

��− ...(7)

Keterangan:

�� = tingkat pengembalian saham perusahaan bulan ke-t

�_�� = harga saham per lembar bulan t

�_(�� −1) = harga saham per lembar bulan sebelumnya � = dividen pada bulan ke t

. � �=�����−�����−

�����− ...(8)

(� ) =∑ � �

Keterangan :

Rmt = Tingkat pengembalian pasar pada bulan ke-t

IHSGt = Indeks Harga Saham Gabungan bulan ke-t

IHSGt−1 = Indeks Harga Saham Gabungan bulan ke t-1

N = Jumlah data

E (Rm) = Tingkat pengembalian pasar yang diharapkan 3. �_�= ���

� �...(10)

��� = ∑�= (���−��)(� �−� )...(11)

� = ∑�= (� �−� )

− ...(12)

Keterangan :

β� = Koefisien beta

σim = Kovarian tingkat pengembalian saham i dengan tingkat

pengembalian pasar σ2

� = varian tingkat pengembalian pasar

Rm = Tingkat pengembalian atas resiko pasar Rmt = Tingkat pengembalian pasar pada periode t 4. Rf = Tingkat pengembalian bebas risiko

= Tingkat suku bunga SBI

5. Ke = Rf + �i E(Rm – Rf)...(13) MRP = Rm – Rf...(14)

Ke = Rf +( �i x MRP)...(15)

Keterangan :

Rm = tingkat pengembalian atas resiko pasar

β = Faktor resiko (beta) yang berlaku untuk perusahaan MRP = Market Premium Risk (Premi Resiko Pasar)

struktur modal perusahaan. Untuk menghitung WACC harus diketahui jumlah hutang dan jumlah ekuitas dalam struktur modal berdasarkan nilai pasar, biaya hutang, tingkat pajak, dan biaya ekuitas.

Selanjutnya dilakukan penghitungan IC yang merupakan aset dikurangi dengan non interest bearing liabilitis. COC (biaya modal) dihitung dengan cara mengalikan WACC dengan modal yang diinvestasikan (IC). Dari penghitungan tahap-tahap tersebut akan diperoleh nilai EVA dengan memasukkan rumus perhitungan EVA, dimana NOPAT dikurangi dengan COC, seperti pada persamaan satu.

3.3.2 Metode Perhitungan MVA

Nilai MVA diperoleh dari nilai pasar dikurangi dengan modal yang diinvestasikan investor. Dalam perhitungan MVA terdapat empat komponen tahapan yang perlu dilakukan, yaitu :

Tabel 4. Tahapan Perhitungan MVA

Nilai pasar suatu bank maupun perusahaan merupakan penjumlahan antara saham biasa, bunga minoritas, dan total hutang. Dengan kata lain, nilai pasar suatu bank dapat diperoleh dari harga saham yang tercantum pada akhir periode penutupan. Shares Out standing adalah jumlah lembar saham yang beredar yang dimiliki oleh suatu bank. Sedangkan bookvalue (nilai buku) merupakan total ekuitas yang tercatat pada laporan neraca bank. Selanjutnya, apabila semua komponen tahapan telah diketahui maka MVA dapat dihitung dengan mengalikan harga saham dan shares outstanding, kemudian dikurangi dengan book value, secara singkat dapat dilihat pada persamaan dua.

3.4 Analisis Pengaruh EVA terhadap MVA

Analisis regresi sederhana adalah analisis yang digunakan untuk menganalisis satu variabel terikat (Y) dengan menggunakan satu variabel bebas (X). Oleh karena itu,

Tahapan Perhitungan Sumber

1. Market Value Harga penutupan saham Data historis harga saham 2. Shares

Outstanding Jumlah saham yang beredar

Data historis harga saham

3. Book Value Ekuitas Neraca

4. MVA (Harga pasar saham x Shares Ourstanding) – Book Value

analisis pengaruh EVA terhadap MVA dilakukan dengan menggunakan metode analisis regresi sederhana, karena hanya menganalisis satu variabel bebas yaitu EVA. Selain itu, dilakukan analisis korelasi (correlation analysis), yaitu analisis yang digunakan untuk mengetahui hubungan sebab akibat antara variabel.

Menurut Nafarin (2007), hubungan saling ketergantungan antara dua variabel harus diuji dengan koefisien korelasi. Koefisien korelasi menunjukkan angka paling kecil -1 dan paling besar +1. Bila koefisien korelasi mendekati satu berarti pengaruh X terhadap Y adalah besar, tidak peduli apakah koefisien korelasi tersebut positif atau negatif. Apabila korelasi tersebut positif berarti semakin besar X dan semakin besar Y. Sebaliknya, bila korelasi tersebut negatif berarti semakin besar X dan semakin kecil Y atau semakin kecil X dan semakin besar Y. Jika koefisien korelasi mendekati nol berarti pengaruh dari variabel tersebut kecil sekali (tidak berpengaruh).

Dalam penelitian ini, uji korelasi dan regresi dilakukan dengan menggunakan SPSS 11.5. Jika dalam pengujian hasil R2 (koefisien determinan) positif (mendekati satu), berarti pengaruh variabel X sangat besar terhadap variabel Y. Sebelum melakukan uji korelasi dan regresi, dilakukan uji normalitas data dengan menggunakan uji Kolmogorov Smirnov. Kolmogorov Smirnov adalah uji beda antara data yang diuji normalitasnya dengan data normal baku. Penerapan pada uji Kolmogorov Smirnov adalah bahwa jika signifikansi<0,05 berarti data yang diuji mempunyai perbedaan yang signifikan dengan data normal baku, berarti data tersebut tidak normal. Jika signifikansi>0,05 maka berarti tidak terdapat perbedaan yang signifikan antara data yang diuji dengan data normal baku, artinya data yang kita uji normal.

Penelitian ini menggunakan data time series dari hasil analisis laporan keuangan BRI selama periode tertentu sebagai sumber data. Periode waktu laporan keuangan yang digunakan sebagai sumber data adalah laporan keuangan selama lima tahun terakhir (2006-2010).

3.4.1 Perumusan dan Pengujian Hipotesis

Ho = Dinyatakan bahwa tidak ada pengaruh yang signifikan antara variabel independen dalam hal ini adalah EVA terhadap variabel dependen MVA. Ha = Dinyatakan bahwa ada variabel lebih besar atau lebih kecil dari nol dan ini menunjukkan bahwa terdapat pengaruh signifikan antara variabel independen yakni EVA terhadap variabel dependen yaitu MVA.

Besarnya nilai kesalahan α yang diasumsikan dalam pengujian hipotesis ini yaitu besarnya kesalahan jika menolak Ho padahal Ho itu benar adalah sebesar 5 persen. Penolakan dan uji signifikasi terhadap kontribusi masing-masing variabel independen ditunjukkan oleh besarnya nilai p (p-value) yang diperoleh dari program statistik SPSS 11.5.

3.5 Peramalan (Forecasting) Kinerja Keuangan

Pada penelitian ini, komponen yang diramalkan adalah komponen laporan keuangan rugi laba dan neraca. Maksud dari peramalan ini adalah untuk mengetahui bagaimana keadaan atau perkembangan keuangan BRI di tahun 2011. Model peramalan yang dipakai adalah model peramalan Double Exponential Smoothing menggunakan data historis dalam bentuk time series tahunan dengan menggunakan Software Minitab 15.

Metode ini menyesuaikan faktor trend yang ada pada pola data. Dipopulerkan oleh C.C. Holt (1957), model ini menambahkan faktor pertumbuhan (growth factor) atau faktor trend (trend factor) pada persamaan dasar dari smoothing.

Rumus Holt’s Linear Smoothing : Untuk komponen level estimate :

�� = ��+ ( − )(��− +��− )...(16)

Untuk komponen trend estimate :

��= β(��− ��− ) + ( − )��− ...(17)

Untuk forecast periode ke p dari data tertentu : (berdasar angka di kolom FITS 1 pada MINITAB)

�+� =��+���...(18)

Di mana :

3.5.1 Pengujian Error (Residu)

Pengujian untuk mengetahui dapat atau tidaknya metode Holt dengan α = 0,2 dan β=0,2 dalam forecasting komponen neraca dan rugi laba, t tabel dihitung dari tingkat signifikansi 5% yang dibagi dua, serta df adalah jumlah data dikurang 1 (jumlah data-1), atau dalam penelitian ini adalah 4 (5-1), t (0,025;4) adalah ± 2,776. Jika t hitung < dari t tabel maka pengamatan dari correlogram tidak error dan bersifat random. Demikian juga dengan angka LJUNG-BOX Q, jika pada lag 10 (LBQ per komponen yang di forecast) < 2 tabel (0,025;4) = 11,143, maka

keduanya menunjukkan forecasting dengan metode Holt dengan kriteria α= 0,2 dan β=0,2 dapat digunakan untuk memprediksi rata-rata komponen yang di forecasting di masa mendatang.

3.5.2 Mengukur Ketepatan Forecasting

Menurut S. Santoso (2009), menghitung kesalahan (akurasi perhitungan) forecasting sering pula disebut dengan menghitung ketepatan pengukuran (accurancy measures). Dalam praktek ada beberapa alat ukur yang sering digunakan untuk menghitung kesalahan prediksi :

1. MAPE (Mean Absolute Percentage Error)

MAPE = ��∑ ���− �

�� �

�= ...(19)

2. MAD (Mean Absolute Deviation)

MAD = ∑�− |��− �|...(20)

3. MSD/MSE (Mean Squared Deviation/Mean Squared Error)

MSE = ∑�= (��− �) ...(21)

Di mana :

At = Data aktual pada waktu t Ft = Data forecasting pada waktu t n = Jumlah data

Pada pengukuran MAD, hanya dilakukan selisih data aktual dengan data forecast, yang kemudian dirata-rata sesuai jumlah data yang ada. Sedangakan pengukuran MSD/MSE, selisih tersebut dikuadratkan, kemudian dijumlahkan. Untuk MAPE, selisih kedua data tersebut dijadikan dalam dalam bentuk persentase. Minitab dan sejumlah besar software menggunakan ketiga ukuran kesalahan prediksi yang populer ini. Semakin kecil nilai dari ketiganya maka semakin akurat hasil forecasting yang diperoleh.

3.6 Hasil yang Diharapkan (Expected Results)

Hasil yang diharapkan dari penelitian ini diantaranya :

1. Nilai EVA dan MVA yang diperoleh dari hasil penelitian ini positif

2. Adanya hubungan antara EVA dengan MVA (nilai EVA mempengaruhi nilai MVA) 3. BRI memiliki struktur modal yang optimal selama periode penelitian (2006-2010) 4. Prediksi keadaan keuangan BRI masa yang akan datang menunjukkan peningkatan

IV. HASIL DAN PEMBAHASAN

4.1 Gambaran Umum Perusahaan

4.1.1 Sejarah Perusahaan

Berawal dari sebuah badan pengelola dana masjid di Purwokerto yang bertugas mengelola dan menyalurkan dana kepada masyarakat dengan skema yang sederhana. Raden Aria Wiriatmaja pada tanggal 16 Desember 1895, mendirikan De Poerwokertosche Hulp en Spaarbank der Inlandsche Hoofden. Lembaga ini memberikan manfaat yang sangat besar bagi perekonomian masyarakat.

BRI mengalami beberapa kali perubahan nama, seperti menjadi Hulp-en Spaarbank der Inlandshe Bestuurs Ambtenareen (1895), De Poerwokertosche Hulp Spaar-en Landbouw Credietbank atau Volksbank (1912). Kembali mengalami perubahan nama menjadi Centrale Kas Voor Volkscredietwezen Algemene (1912) dan berubah menjadi Algemene Volkscredietbank atau dikenal juga sebagai AVB (1934). Pada masa pendudukan Jepang di Indonesia, AVB berganti namanya menjadi Syomin Ginko (1942-1945).

Melalui Peraturan Pemerintah No. 1 Tahun 1946, pada tanggal 22 Februari 1946 Pemerintah Indonesia mengubah nama Syomin Ginko menjadi Bank Rakyat Indonesia (BRI). Saat itu BRI, sebagai bank Pemerintah, menjadi ujung tombak dalam pembangunan perekonomian nasional. Nama BRI kemudian diubah lagi oleh Pemerintah pada tahun 1960 menjadi Bank Koperasi Tani Nelayan (BKTN). Berdasarkan Undang-Undang No. 21 Tahun 1968, Pemerintah kembali menetapkan nama Bank Rakyat Indonesia sebagai bank umum.

menjadi PT Bank BRISyariah dan pada 24 November 2010 BRI telah melakukan akuisisi saham PT Bank Agroniaga Tbk.

Sejak awal didirikan, fokus usaha BRI adalah pada pelayanan perbankan di segmen Usaha Mikro, Kecil, dan Menengah (UMKM) dan hingga sekarang BRI tercatat sebagai bank yang memberikan dana kredit UMKM terbesar nasional. Sebagian besar saham BRI dimiliki oleh Negara Republik Indonesia sebesar 56,75% dan sisanya sebesar 43,25% dimiliki oleh masyarakat. Nilai kapitalisasi pasar saham BRI pada akhir tahun 2010 mencapai Rp129,57 triliun atau sekitar 4,13% dari total nilai kapitalisasi pasar Bursa Efek Indonesia.

4.1.2 Visi, Misi, Strategi dan Budaya Perusahaan

1. Visi BRI

Menjadi bank komersial terkemuka yang selalu mengutamakan kepuasan nasabah.

2. Misi BRI

a. Melakukan kegiatan perbankan yang terbaik dengan mengutamakan pelayanan kepada usaha mikro, kecil dan menengah untuk menunjang peningkatan ekonomi masyarakat.

b. Memberikan pelayanan prima kepada nasabah melalui jaringan kerja yang tersebar luas dan didukung oleh sumber daya manusia yang profesional dengan melaksanakan praktek good corporate governance.

c. Memberikan keuntungan dan manfaat yang optimal kepada pihak-pihak yang berkepentingan.

3. Strategi Perusahaan

besar (80 persen) kredit yang diberikan BRI ditujukan pada Mikro dan UKM. Jaringan kerja BRI juga cukup merata, BRI memiliki produk yang lengkap mulai dari menengah dan korporasi, ritel, prioritas, konsumer hingga mikro.

Strategi BRI sebagai bagian pelaksanaan pengembangan bisnis ditahun 2009-2011 dituangkan kedalam Rencana Bisnis Bank (RBB). Strategi bisnis tersebut mencakup skala pendek dan menengah, sebagai berikut :

a. Pengembangan bisnis BRI yang didukung oleh strategi peningkatan kualitas dan kuantitas SDM yang profesional, fitur produk, layanan dan dukungan teknologi informasi yang handal berupa:

i. Pertumbuhan kredit dengan fokus pembiayaan pada sektor UMKM dengan tetap memperhatikan prinsip-prinsip kehati-hatian (prudential principles)

ii. Pertumbuhan dana pihak ketiga yang didominasi oleh pertumbuhan dana murah (lowcost funds) dengan komposisi minimal 60%.

b. Meningkatkan budaya kerja berbasis risiko (risk culture) dan penerapan manajemen risiko yang efektif pada seluruh jajaran unit kerja.

c. Penguatan struktur modal untuk menunjang pengembangan bisnis BRI. d. Pengembangan jaringan kerja baru berupa Kantor Cabang, Kantor Cabang

Pembantu, Kantor Kas, BRI Unit dan electronic channel seperti ATM, Cash Deposit Machine (CDM), Electronic Data Capture (EDC) untuk meningkatkan jangkauan pelayanan.

e. Meningkatkan kegiatan komunikasi pemasaran untuk setiap produk dan jasa sejalan dengan strategi pemasaran korporat sehingga dapat meningkatkan penjualan dan membentuk Corporate Image di mata masyarakat.

4. Budaya Perusahaan

kepentingan stakeholders. Komitmen ini juga diwujudkan dalam bentuk tata kelola perusahaan sebagai berikut:

a. Mengintensifkan program budaya sadar risiko dan kepatuhan kepada setiap pekerja di seluruh unit kerja;

b. Mengintensifkan peningkatan kualitas pelayanan di seluruh unit kerja; c. Menjabarkan dan memonitor setiap kemajuan yang dicapai perusahaan ke

dalam rencana tindakan yang terukur dan dapat dipertanggungjawabkan oleh setiap unit kerja;

d. Menerapkan kebijakan reward dan punishment yang tegas dan adil. (bri.co.id).

4.1.3 Manajemen dan Struktur Perusahaan

BRI memiliki badan hukum Perseroan pada tahun 1992 dan menjadi perseroan terbuka sejak 10 November 2003, saham BRI dimiliki oleh Negara Republik Indonesia sebesar 56,75 persen dan sisanya sebesar 43,25 persen dimiliki oleh masyarakat. Saat ini, kantor pusat BRI berlokasi di Gedung BRI I, Jln. Jenderal Sudirman Kav. 44-46, Jakarta. BRI merupakan bank dengan jaringan kerja terbesar di Indonesia. Sampai dengan akhir tahun 2010, BRI telah memiliki 7.004 jaringan kerja di seluruh Indonesia, yang terdiri dari 18 Kantor Wilayah, 14 Kantor Inspeksi, 413 Kantor Cabang, 470 Kantor Cabang Pembantu, 822 Kantor Kas, 4.649 BRI Unit dan 617 Teras BRI. Dalam menjalankan usahanya, saat ini BRI memiliki sepuluh orang direksi dan tujuh orang komisaris. Struktur organisasi BRI dapat dilihat pada Lampiran 3.

4.1.4 Kegiatan Usaha BRI

BRI merupakan salah satu bank pemerintah terbesar di Indonesia, sejak tahun 2009 BRI menduduki peringkat kedua dengan aset terbesar bank umum nasional setelah Bank Mandiri. Dalam rangka memenuhi kebutuhan nasabahnya, BRI menyediakan 6.085 Anjungan Tunai Mandiri (ATM), yang terintegrasi ke lebih dari 25.000 jaringan ATM (Link, ATM Bersama, dan Prima). Selain ATM, BRI memiliki 100 KiosK, 71 Cash Deposit Machine (CDM), 13.631 Electronic Data Capture (EDC). Nasabah BRI juga dapat memanfaatkan fasilitas layanan

BRI terkenal dengan fokusnya pada pembiayaan, Mikro dan Usaha Kecil Menengah (UMKM). BRI dianggap sebagai salah satu penyedia terbesar Pinjaman Mikro di dunia. Dari total portofolio kredit, 80 persen untuk Mikro dan UKM. Melayani Mikro dan UKM memungkinkan BRI memiliki portofolio kredit baik, diversifikasi baik untuk meminimalkan risiko usaha. Mengingat sifat bisnisnya, BRI memiliki jaringan terbesar dengan lebih dari 7.004 jaringan kerja menyebar seluruh Indonesia dari desa ke kota membuat BRI siap untuk merebut semua peluang bisnis di seluruh Indonesia. Selain itu, BRI juga memiliki basis pelanggan besar, lebih dari 30 juta penabung dan peminjam yang memberikan keunggulan kompetitif bagi BRI untuk mengembangkan perusahaan bisnis termasuk bisnis berbasis biaya.

Untuk melayani pelanggan, BRI memiliki berbagai macam produk dan jasa perbankan. Kupedes, sebuah produk pinjaman bagi peminjam mikro, secara luas dikenal untuk pengusaha mikro. Selain itu BRI juga menyediakan kredit modal kerja, kredit aktiva tetap, pinjaman konsumen, gaji berbasis pinjaman, ekspor/ impor pinjaman, dll. Simpedes merupakan produk tabungan yang menonjol dalam pedesaan dan kota kecil, sedangkan Britama dirancang untuk orang-orang perkotaan. BRI juga menawarkan deposito dan giro. Didukung oleh model bisnis yang solid dan infrastruktur, BRI telah menjadi bank yang paling menguntungkan di Indonesia. BRI akan terus mengembangkan usahanya untuk memberikan nilai yang lebih baik untuk shareholder dan stakeholder. Tahun 2011 ini, BRI masih mengandalkan sektor usaha mikro kecil menengah (UMKM) dalam penyaluran kreditnya.

Seperti bank-bank besar lainnya, BRI juga menawarkan produk-produk syariah melalui BRI Syariah yang meliputi pembiayaan, pendanaan dan jasa-jasa lainnya berdasarkan prinsip-prinsip ajaran islam.

4.2 Kinerja Keuangan PT Bank Rakyat Indonesia (Persero), Tbk

Kinerja keuangan BRI secara umum mengalami kemajuan dari tahun ke tahun, antara lain terlihat dari peningkatan dan perbaikan beberapa parameter, antara lain : 1. Total aset BRI tahun 2006 sebesar Rp154,725 triliun, pada tahun 2007 meningkat

87,34 triliun atau 27,56 persen dibandingkan posisi akhir Desember 2009 sebesar Rp316,95 triliun. Peningkatan ini terutama berasal dari aktiva produktif berupa kredit, penempatan pada bank lain dan Bank Indonesia.

2. Kredit yang disalurkan BRI dari tahun ke tahun juga mengalami peningkatan yaitu Rp90,283 triliun pada tahun 2006 meningkat sebesar Rp23,690 triliun (26,2 persen) pada tahun berikutnya yaitu sebesar Rp113,973 triliun. Tahun 2008 juga mengalami peningkatan sebesar Rp 47,135 triliun (41,4 persen) menjadi Rp 161,108 triliun. Kredit yang disalurkan pada tahun 2010 mencapai Rp252,49 triliun, mengalami peningkatan sebesar Rp44,37 triliun atau 21,32 persen dibandingkan posisi akhir Desember 2009 sebesar Rp208,12 triliun.

3. Dana pihak ketiga tahun 2006 sebesar Rp124.468 triliun meningkat sebesar Rp41,132 triliun (33 persen) menjadi Rp165,600 triliun di tahun 2007. Dana pihak ketiga tahun 2008 meningkat sebesar Rp35,937 triliun (21,7 persen) menjadi Rp 201,537 triliun. Sedangkan tahun 2010, dana pihak ketiga yang berhasil dikumpulkan BRI mencapai Rp333,65 triliun, mengalami peningkatan sebesar Rp77,72 triliun atau 30,37 persen dibandingkan posisi akhir Desember 2009 sebesar Rp255,93 triliun. Komposisi dana murah terhadap dana mahal posisi Desember 2010 adalah 60,95 persen : 39,05 persen.

4. Kredit bermasalah (Non performing loan gross) terus mengalami penurunan, tahun 2006 nilainya sebesar 4,81 persen turun menjadi 3,44 persen di tahun 2007, namun di tahun 2009 yang sempat mencapai 3,52 persen dibanding tahun 2008 yang nilainya hanya 2,80 persen, sedangkan tahun 2010 mengalami perbaikan dibandingkan posisi 2009 yaitu menjadi 2,78 persen .

5. Pendapatan bunga bersih tahun 2006 sebesar Rp 13,789 truliun meningkat sebesar 21,1 persen menjadi Rp 16,697 triliun pada tahun 2007, dan meningkat lagi di tahun 2008 sebesar Rp 2,864 triliun (17,2 persen) dari tahun sebelumnya menjadi Rp 19,561 triliun. Tahun 2010 mencapai Rp32,89 triliun, mengalami peningkatan sebesar Rp9,84 triliun atau 42,69 persen dibandingkan posisi akhir Desember 2009 sebesar Rp23,05 triliun.

atau sebesar Rp4,16 triliun dibandingkan dengan laba setelah pajak periode yang sama tahun sebelumnya.

Dari penjelasan sebelumnya di atas dapat disimpulkan bahwa secara umum kinerja keuangan BRI periode 2006-2010 mengalami peningkatan. Dalam penelitian ini dilakukan pengukuran kinerja keuangan BRI yang berbeda dengan indikator-indikaror yang sudah disebutkan sebelumnya, yaitu pengukuran kinerja keuangan dengan menggunakan alat analisis Economic Value Added dan Market Value Added seperti berikut ini.

4.2.1 Perhitungan EVA

EVA merupakan konsep yang mengukur atau menciptakan nilai tambah yang dihasilkan suatu perusahaan dengan cara mengurangkan NOPAT dengan biaya modal.

1. Laba Bersih Setelah Pajak (Net Operating After Tax - NOPAT)

Perhitungan NOPAT secara lengkap dapat dilihat pada Tabel 5. berikut :

Tabel 5. Nilai NOPAT BRI periode 2006-2010 (dalam Jutaan Rupiah)

Periode 2006 2007 2008 2009 2010

Laba bersih setelah pajak 4.257.572 4.838.001 5.958.368 7.308.292 11.472.385

Biaya Bunga 7.281.182 6.544.059 8.445.579 12.284.636 11.726.559

NOPAT 11.538.754 11.382.060 14.403.947 19.592.928 23.198.944

Dari Tabel 5. tersebut dapat dilihat bahwa nilai NOPAT mengalami penurunan di tahun 2007 sebesar Rp156.694 juta (1,358 persen) dari tahun 2006, hal ini disebabkan oleh nilai biaya bunga yang menurun sebesar Rp737.123 juta (10,12 persen) dari jumlah biaya bunga tahun 2006 dan peningkatan laba bersih setelah pajak yang hanya meningkat sebesar Rp 580.429 juta (13,63 persen) dari tahun sebelumnya. Hal inilah yang menyebabkan nilai NOPAT BRI menjadi turun di tahun 2007 tersebut.

(4,54 persen) dari tahun sebelumnya, namun penurunan biaya bunga tersebut dapat di cover oleh peningkatan laba bersih setelah pajak yang kenaikannya sebesar Rp4.164.093 juta (56,98 persen) dari tahun sebelumnya, jadi NOPAT yang diperoleh BRI tetap mengalami kanaikan dari tahun 2009 seperti yang sudah diterangkan sebelumnya sesuai dengan Tabel 5. diatas.

2. Biaya Modal (COC)

Komponen pembentuk COC adalah rata-rata tertimbang biaya hutang dan modal sendiri (WACC) dan modal yang diinvestasikan (IC), nilai COC berbanding terbalik dengan nilai EVA, semakin tinggi nilai COC yang dihasilkan akan menyebabkan nilai EVA yang semakin kecil.

Tabel 6. Nilai COC BRI Periode 2006-2010

Periode WACC (a) (%) (Rp. Juta) IC (b) COC (a x b) (Rp. Juta)

2006 4,44 154.438.149 6.849.740,24

2007 2,29 202.594.448 4.635.338,27

2008 4,44 245.776.601 10.923.838,36

2009 3,28 316.603.537 10.371.958,74

2010 2,87 402.354.679 11.540.230,34

Nilai COC dari tahun ke tahun secara umum mengalami fluktuasi. Seperti yang dapat dilihat pada Tabel 6. di atas bahwa pada tahun 2007 COC mengalami penurunan sebesar Rp2.214.401,97 juta atau turun sebesar 32,33 persen dari tahun 2006. Namun pada tahun 2008 kembali mengalami peningkatan sebesar Rp6.288.500,09 juta atau meningkat sebesar 135,66 persen dari tahun 2007. Pada tahun 2009 kembali mengalami penurunan sebesar Rp551.879,62 juta atau turun sebesar 5,05 persen dari tahun sebelumnya. Di tahun 2010, BRI kembali mengalami kenaikan sebesar Rp 1.168.271,60 juta atau naik sebesar 11,26 persen dari tahun 2009.

disebabkan oleh WACC yang rendah pula, secara lengkap dapat dilihat pada Lampiran 12 dan Lampiran 13.

3. Perhitungan EVA

Perhitungan EVA BRI tahun 2006 sampai dengan tahun 2010 dapat dilihat pada Tabel 7. dan secara lengkap dapat dilihat pada Lampiran 13.

Tabel 7. Perhitungan EVA (Jutaan Rupiah)

Periode NOPAT (a) COC (b) EVA (a-b)

2006 11.538.754 6.849.740,24 4.689.013,76 2007 11.382.060 4.635.338,27 6.746.721,73 2008 14.403.947 10.923.838,36 3.480.108,64 2009 19.592.928 10.371.958,74 9.220.969,26 2010 23.198.944 11.540.230,34 11.658.713,66 Sumber : Laporan Keuangan BRI (diolah)

Dari Tabel 7. di atas dapat dilihat bahwa nilai EVA BRI secara umum mengalami kenaikan, kecuali di tahun 2008. EVA BRI tertinggi terjadi pada tahun 2010. Tahun 2010 EVA mengalami kenaikan sebesar Rp2.437.744,40 juta atau meningkat sebesar 26,44 persen dari tahun 2009. Hal ini disebabkan oleh NOPAT yang tinggi. NOPAT yang tinggi terjadi sebagai akibat tingginya laba bersih setelah pajak dan biaya bunga yang tinggi pula.

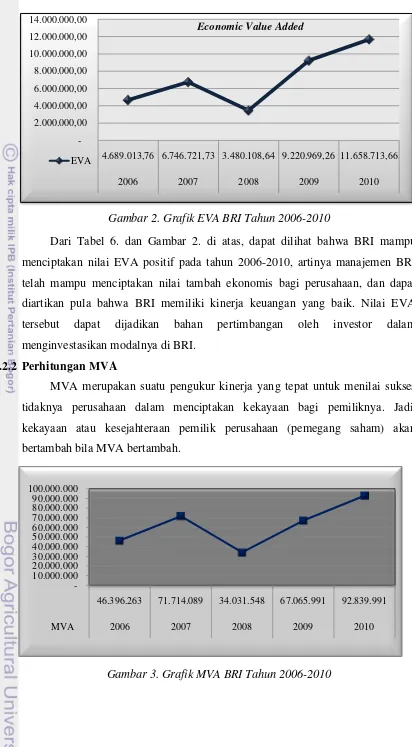

Gambar 2. Grafik EVA BRI Tahun 2006-2010

Dari Tabel 6. dan Gambar 2. di atas, dapat dilihat bahwa BRI mampu menciptakan nilai EVA positif pada tahun 2006-2010, artinya manajemen BRI telah mampu menciptakan nilai tambah ekonomis bagi perusahaan, dan dapat diartikan pula bahwa BRI memiliki kinerja keuangan yang baik. Nilai EVA tersebut dapat dijadikan bahan pertimbangan oleh investor dalam menginvestasikan modalnya di BRI.

4.2.2 Perhitungan MVA

MVA merupakan suatu pengukur kinerja yang tepat untuk menilai sukses tidaknya perusahaan dalam menciptakan kekayaan bagi pemiliknya. Jadi, kekayaan atau kesejahteraan pemilik perusahaan (pemegang saham) akan bertambah bila MVA bertambah.

Gambar 3. Grafik MVA BRI Tahun 2006-2010

-2.000.000,00 4.000.000,00 6.000.000,00 8.000.000,00 10.000.000,00 12.000.000,00 14.000.000,00

4.689.013,76 6.746.721,73 3.480.108,64 9.220.969,26 11.658.713,66

2006 2007 2008 2009 2010

Economic Value Added

EVA

-10.000.000 20.000.000 30.000.000 40.000.000 50.000.000 60.000.000 70.000.000 80.000.000 90.000.000 100.000.000

46.396.263 71.714.089 34.031.548 67.065.991 92.839.991

2006 2007 2008 2009 2010

[image:35.595.122.522.74.274.2]Dari Gambar 3. diatas dapat dilihat bahwa nilai MVA BRI rata-rata naik dari tahun 2006 sampai dengan tahun 2010 walaupun sempat turun pada tahun 2008 sebesar Rp25.317.826 juta (turun 52,55 persen) dari tahun 2007. Nilai MVA pada tahun 2008 sekaligus menjadi nilai MVA terkecil BRI periode 2006-2010. Nilai MVA BRI terbesar terlihat pada tahun 2010 yaitu sebesar Rp92.839.991 juta (meningkat 38,43 persen dari tahun 2009). Ini merupakan peningkatan yang baik. Terlihat juga dari peningkatan nilai pasar BRI sebesar 37,25 persen dari nilai pasar tahun 2009 yaitu dari Rp7.650 pada tahun 2009 meningkat menjadi Rp10.500 di tahun 2010. Peningkatan harga saham BRI menunjukkan kuatnya permintaan dan penawaran saham BRI. Selain itu, meningkatnya nilai MVA juga disebabkan oleh peningkatan jumlah saham sebesar 4.728.500 lembar saham (0,04 persen) dari tahun sebelumnya.

Nilai MVA pada tahun 2008 mengalami penurunan karena nilai pasar BRI (harga saham) menurun sebesar Rp2.825 (38,18 persen), yaitu turun menjadi Rp.4575 dari harga saham tahun 2007 sebesar Rp.7400 walaupun jumlah saham meningkat pada saat itu sebanyak 2.919.062 lembar saham (15,02%) dari tahun 2007. Meskipun demikian, nilai MVA dari tahun 2006 sampai dengan tahun 2010 menunjukkan nilai yang positif. Nilai MVA BRI yang positif tersebut menunjukkan bahwa BRI telah mampu menciptakan nilai tambah ekonomis perusahaan. Perhitungan MVA secara lengkap dapat dilihat pada Tabel 8. berikut ini.

Tabel 8. Perhitungan MVA

Sumber : Laporan Keuangan BRI (diolah) 4.3 Analisis Pengaruh EVA terhadap MVA

EVA dan MVA merupakan indikator yang mampu menciptakan nilai dari perusahaan. EVA dan MVA membantu manajer fokus atas penghargaan kepada para

Periode

Nilai Pasar (a)

Jumlah Saham (Lembar)

(b)

Nilai Buku (Juta Rupiah)

(c)

MVA (Juta Rupiah)

((axb)-c)

pemegang saham, yaitu mendapatkan pengembalian dari modal yang diinvestasikan. EVA dalam penggunaan sebagai alat pengukuran memiliki fungsi untuk mempertimbangkan kemampuan manajer perusahaan dalam menciptakan nilai tambah bagi pemegang saham, sedangkan MVA merupakan nilai yang akan diterima investor di pasar modal. Besar kecilnya nilai EVA dan MVA yang diciptakan oleh perusahaan berdampak pada respon investor yang tercermin dari naik turunnya harga saham di pasar modal. Sesuai dengan tujuan perusahaan untuk memaksimalisasi nilai, memerlukan alat ukur kinerja yang nantinya akan menarik para investor untuk menanamkan modalnya di perusahaan tersebut yang dilihat dari meningkatnya harga saham perusahaan (adanya permintaan atas saham perusahaan yang meningkat, sedangkan penawarannya terbatas).

Peningkatan MVA dapat dilakukan dengan cara meningkatkan EVA yang merupakan pengukuran internal kinerja operasional tahunan, dengan demikian EVA mempunyai hubungan dengan MVA karena para investor yang ingin menanamkan modalnya di perusahaan tertentu yang go public akan menggunakan kinerja keuangan internal perusahaan sebagai alat untuk menilai keadaan perusahaan tersebut. Kinerja keuangan internal perusahaan yang baik akan cenderung meningkatkan MVA perusahaan itu sendiri.

Penting bagi perusahaan melakukan pengukuran kinerja keuangannya untuk menarik investor. Kinerja keuangan perusahaan yang baik adalah kinerja keuangan yang dapat mempengaruhi nilai market value. Oleh karena itu perlu dilakukan pengujian yang dapat membuktikan penilaian kinerja perusahaan yang dapat mempengaruhi nilai market value.

Sebelum melakukan uji regresi, terlebih dahulu dilakukan uji normalitas data dengan Uji Kolmogorov Smirnov. Hasil pengujian normalitas data dengan menggunakan Uji Kolomogrov Smirnov adalah sebagai berikut :

Tabel 9. Hasil Uji Normalitas Data dengan Uji Kolomogrov Smirnov

EVA MVA

N 5 5

Asymp. Sig. (2-tailed) ,999 ,997

Pada Tabel 7. diatas dapat kita lihat bahwa Asymp.Sig.(2-tailed) untuk EVA adalah ,999 dan MVA ,997 (nilainya di atas 0,05) maka distribusi data dinyatakan memenuhi asumsi normalitas (data normal). Selanjutnya, dilakukan pengujian pengaruh hubungan antara EVA dengan MVA.

Pengujian pengaruh hubungan antara EVA dengan MVA menggunakan program SPSS 11.5. Alat analisis yang digunakan untuk mengetahui pengaruh diantara keduanya adalah regresi linier sederhana, dengan EVA sebagai variabel independen dan MVA sebagai variabel dependen. Hasil dari proses pengolahan data dengan menggunakan SPSS tersebut yang mengukur pengaruh EVA terhadap MVA dapat diringkas dalam Tabel 10. berikut ini :

Tabel 10. Persamaan dan statistik pengaruh EVA terhadap MVA

Persamaan regresi R R Square p-value

MVA = 16.090.534, 752+ 6.470 EVA ,941 0,885 0,017

Dari persamaan regresi (pengaruh) sederhana hubungan antara EVA dan MVA diatas dapat diketahui bahwa EVA memiliki pengaruh yang positif terhadap MVA. Jika variabel EVA tidak ada maka nilai MVA akan sebesar Rp16.090.534,752 juta dan jika variabel EVA mengalami kenaikan satu satuan (dalam jutaan rupiah) maka akan mengakibatkan peningkatan MVA sebesar Rp6,470 juta.

Nilai koefisien determinasi (R Square/R2) dari model persamaan regresi tersebut adalah 0,885 atau 88,5 persen. Artinya bahwa 88,5 persen dari MVA dihasilkan oleh perusahaan dipengaruhi oleh EVA, sedangkan sisanya sebesar 11,5 persen lainnya tidak dapat dijelaskan oleh persamaan regresi tersebut atau dengan kata lain MVA dipengaruhi oleh faktor lain diluar model regresi sederhana tersebut sebanyak 11,5 persen. Faktor-faktor lain yang dimaksudkan disini adalah faktor yang berada di luar kendali manajemen perusahaan yang dapat berupa tindakan investor yang kadang-kadang tidak rasional dalam menilai perusahaan, faktor keamanan, politik, regulasi pemerintah, dll.

Penerimaan Hipotesis ditetapkan dari nilai p-value yang dihasilkan SPSS. Seperti yang sudah dijelaskan sebelumnya bahwa P-value < α, sehingga Ho ditolak dan Ha diterima yaitu bahwa terdapat pengaruh antara variabel independen yakni EVA terhadap variabel dependen yaitu MVA.

4.4 Struktur Modal

Struktur modal optimal sebuah perusahaan adalah kombinasi utang dan ekuitas yang akan memaksimalkan harga saham. Disetiap waktu, manajemen akan memiliki satu struktur modal sasaran yang spesifik dalam pikirannya yang diasumsikan sebagai sasaran yang optimal, meskipun hal ini dapat berubah dari waktu ke waktu. Berikut ini merupakan tabel struktur modal BRI.

Tabel 11. Perhitungan Struktur Modal

Periode Struktur Modal WACC EVA

(Jutaan Rupiah) Saham Utang Jk Panjang

2006 98,02% 1,98% 4,44% 4.689.013,76

2007 98,26% 1,74% 2,29% 6.746.721,73

2008 99,24% 0,76% 4,44% 3.480.108,64

2009 98,57% 1,43% 3,28% 9.220.969,26

2010 99,35% 0,65% 2,87% 11.658.713,66

Dari Tabel 13. di atas dapat dilihat bahwa nilai EVA menunjukkan peningkatan setiap tahunnya, jadi dapat diartikan tingkat kesehatan BRI adalah baik walaupun nilai EVA sempat mengalami penurunan di tahun 2008 namun tetap dalam nilai yang positif, artinya tetap mampu memberi nilai tambah ekonomi bagi pemegang saham. Biaya modal terendah selama periode analisis (2006-2010) terjadi di tahun 2007 yaitu sebesar 2,29 persen dengan komposisi modal yang terdiri dari saham sebesar 98,26 persen dan utang jangka panjang sebesar 1,74.

Struktur modal merupakan salah satu bentuk keputusan keuangan yang penting, karena keputusan ini dapat berpengaruh terhadap pencapaian tujuan manajemen keuangan perusahaan. Tujuan pokok manajemen struktur modal adalah menciptakan bauran pendanaan yang dapat meminimumkan biaya modal (cost of capital) dan memaksimumkan nilai perusahaan. Adapun bauran pendanaan yang ideal dan selalu diupayakan yang disebut struktur modal yang optimal.

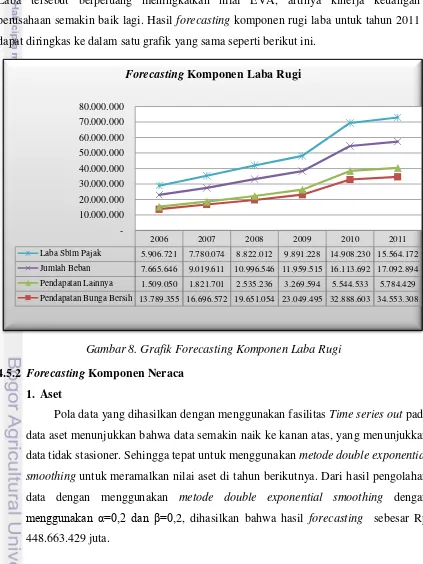

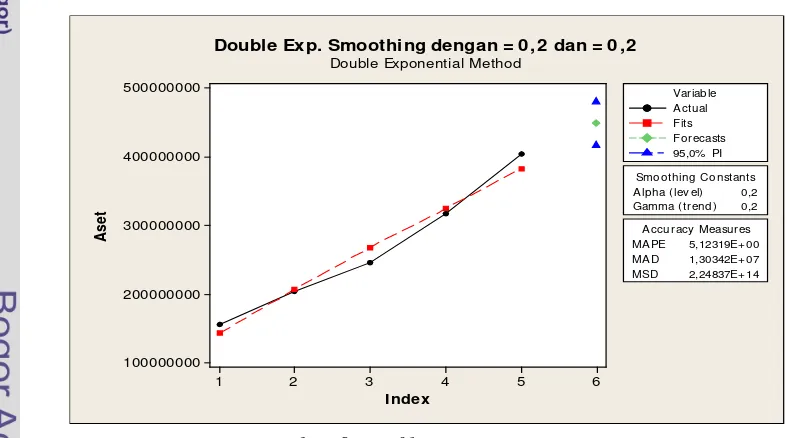

4.5 Peramalan (Forecasting)

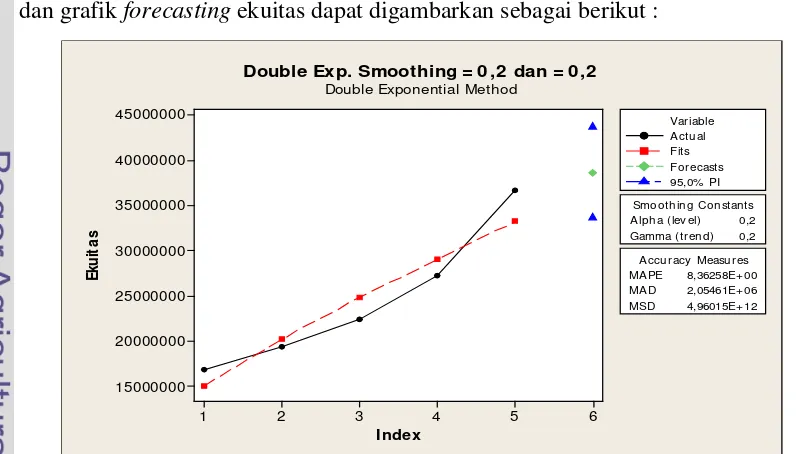

Dalam penelitian ini akan dilakukan peramalan komponen Laba Rugi dan komponen Neraca. Prediksi kompon Neraca dan Laba Rugi dilakukan dengan menggunakan metode Double Exponential Smoothing (Holt).

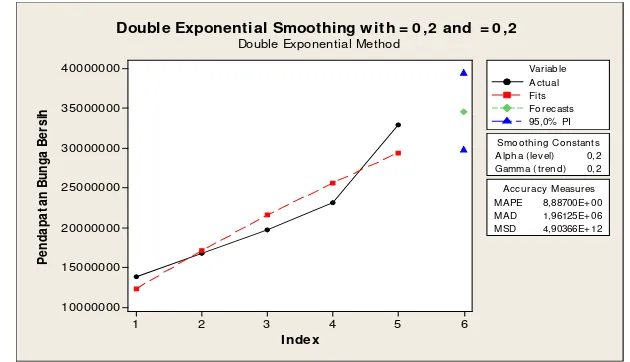

4.5.1 Komponen Rugi Laba

1. Pendapatan Bunga Bersih

Pola data yang dihasilkan dengan menggunakan fasilitas Time series out pada data pendapatan bunga bersih menunjukkan bahwa data semakin naik ke kanan atas, yang menunjukkan data tidak stasioner, sehingga tepat untuk menggunakan metode double exponential smoothing untuk meramalkan nilai pendapatan bunga bersih di tahun berikutnya. Dari hasil pengolahan data dengan menggunakan metode double exponential smoothing dengan menggunakan α=0,2 dan β=0,2, dihasilkan grafik seperti pada gambar 4 dan tabel seperti pada Lampiran15. bahwa hasil forecasting sebesar Rp 34.553.308 juta.

Untuk menguji tingkat errornya, nilai t hitung yang dihasilkan sangat kecil atau lebih kecil dari t tabel yang bernilai sebesar 2,776, dan Ljung Box Q pada lag 10<dari 2 tabel (11,143), hal ini menunjukkan forecasting dengan metode

ini dengan kriteria α=0,2 dan β=0,2 dapat digunakan untuk untuk memprediksi rata-rata pendapatan bunga bersih dimasa mendatang.

Untuk mengetahui forecast dengan menggunakan α=0,2 dan β=0,2 mempunyai kesalahan prediksi minimal maka dicoba dengan menggunakan besaran α=0,4 dan β=0,3. Hasil tingkat akurasi yang dihasilkan sebagai berikut :

Alpha (lev el) 0,2 Gamma (trend) 0,2 Smoothing Constants

MAPE 8,88700E+ 00 MAD 1,96125E+ 06 MSD 4,90366E+ 12 Accuracy Measures

Alpha ( lev el) 0,4 Gamma ( tr end) 0,3 Smoothing Constants

Tingkat akurasi menggunakan α=0,2 dan β=0,2 baik karena angka MAPE, MAD dan MSD yang dihasilkannya lebih kecil. Dengan demikian, dapat disimpulkan bahwa prediksi pendapatan bunga bersih tahun 2011 sebaiknya menggunakan angka Rp 34.553.308 juta. Tabel hasil perhitungan peramalan pendapatan bunga bersih menggunakan Minitab 15. dapat dilihat di Lampiran 15. Grafik hasil peramalan pendapatan bunga bersih dapat dilihat sebagai berikut :

Gambar 4. Grafik Forecasting Pendapatan Bunga Bersih

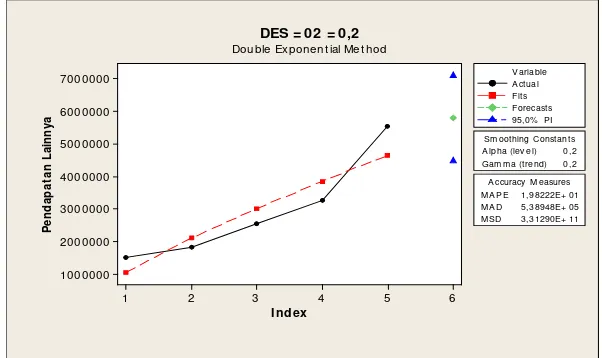

2. Pendapatan Lainnya

Pola data yang dihasilkan dengan menggunakan fasilitas Time series out pada data pendapatan lainnya menunjukkan bahwa data semakin naik ke kanan atas, yang menunjukkan data tidak stasioner. Sehingga tepat untuk menggunakan metode double exponential smoothing untuk meramalkan nilai pendapatan lainnya di tahun berikutnya. Dari hasil pengolahan data dengan menggunakan metode double exponential smoothing dengan menggunakan α=0,2 dan β=0,2, bahwa hasil forecasting sebesar Rp 5.784.429 juta.

Untuk menguji tingkat errornya, nilai t hitung yang dihasilkan sangat kecil atau lebih kecil dari t tabel yang bernilai sebesar 2,776, dan Ljung Box Q pada lag 10 < dari 2 tabel (11,143), hal ini menunjukkan forecasting dengan

metode ini dengan kriteria α=0,2 dan β=0,2 dapat digunakan untuk untuk memprediksi rata-rata pendapatan lainnya dimasa mendatang.

Untuk mengetahui forecast dengan menggunakan α=0,2 dan β=0,2 mempunyai kesalahan prediksi minimal maka dicoba dengan menggunakan besaran α=0,4 dan β=0,3. Hasil tingkat akurasi yang dihasilkan seperti berikut :

6 5 4 3 2 1 40000000 35000000 30000000 25000000 20000000 15000000 10000000 I ndex P e n d a p a ta n B u n g a B e rs ih

Alpha ( lev el) 0,2 Gamma ( tr end) 0,2 Smoothing Constants

MAPE 8,88700E+ 00 MAD 1,96125E+ 06 MSD 4,90366E+ 12 Accur acy Measur es

Actual Fits For ecasts 95,0% PI Var iable

Double Exponential Smoothing w ith = 0 ,2 and = 0 ,2

6 5 4 3 2 1 7000000 6000000 5000000 4000000 3000000 2000000 1000000 I ndex P e n d a p a ta n L a in n y a

A lpha (lev el) 0,2 Gam m a (trend) 0,2 Sm oothing C onstants

M A PE 1,98222E+ 01 M A D 5,38948E+ 05 M SD 3,31290E+ 11 A ccuracy M easures

A ctual F its F orecasts 95,0% PI V ariable

DES = 02 = 0,2 Double Exponent ial Met hod

[image:42.595.183.484.304.483.2]Tingkat akurasi menggunakan α = 0,2 dan β = 0,2 lebih baik digunakan karena angka MAPE, MAD dan MSD yang dihasilkannya lebih kecil. Dengan demikian, dapat disimpulkan bahwa prediksi pendapatan lainnya tahun 2011 sebaiknya menggunakan angka Rp 5.784.429 juta. Tabel hasil Output forecasting pendapatan lainnya dapat dilihat di Lampiran 15., dan berikut ini merupakan grafik forecasting pendapatan lainnya.

Gambar 5. Grafik Forecasting Pendapatan Lainnya

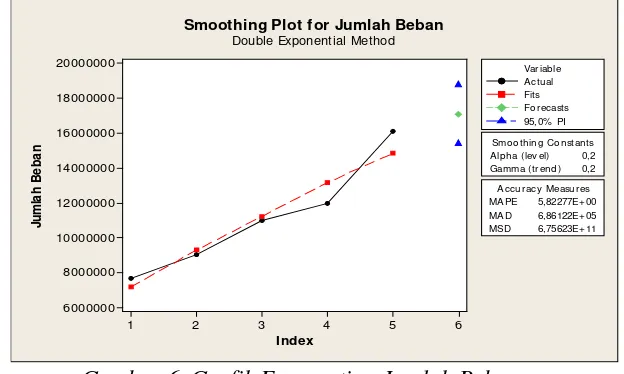

3. Jumlah Beban

Pola data yang dihasilkan dengan menggunakan fasilitas Time series out pada data jumlah beban menunjukkan bahwa data semakin naik ke kanan atas, yang menunjukkan data tidak stasioner. Sehingga tepat untuk menggunakan metode double exponential smoothing untuk meramalkan nilai jumlah beban di tahun berikutnya. Dari hasil pengolahan data dengan menggunakan metode double exponential smoothing dengan menggunakan α=0,2 dan β=0,2, hasil forecasting sebesar Rp 17.092.894 juta.

Untuk menguji tingkat errornya, nilai t hitung yang dihasilkan sangat kecil atau lebih kecil dari t tabel yang bernilai sebesar 2,776, dan Ljung Box Q pada lag 10 < dari 2 tabel (11,143), hal ini menunjukkan forecasting dengan

metode ini dengan kriteria α=0,2 dan β=0,2 dapat digunakan untuk untuk memprediksi rata-rata jumlah beban dimasa mendatang.

A lpha (lev el) 0,2 Gam m a (trend) 0,2 Sm oothing C onstants

M A PE 1,98222E+ 01 M A D 5,38948E+ 05 M SD 3,31290E+ 11 A ccuracy M easures

Alpha (lev el) 0,4 Gamma (trend) 0,3 Smoothing Constants

Untuk mengetahui forecast dengan menggunakan α=0,2 dan β=0,2 mempunyai kesalahan prediksi minimal maka dicoba dengan menggunakan besaran α=0,4 dan β=0,3. Hasil tingkat akurasi yang dihasilkan sebagai berikut:

[image:43.595.183.495.365.552.2]Tingkat akurasi menggunakan α=0,2 dan β=0,2 baik karena angka MAPE, MAD dan MSD yang dihasilkannya lebih kecil. Dengan demikian, dapat disimpulkan bahwa prediksi jumlah beban tahun 2011 sebaiknya menggunakan angka Rp 17.092.894 juta. Tabel hasil Output forecasting jumlah beban dapat dilihat di Lampiran 15., dan berikut ini merupakan grafik forecasting-nya.

Gambar 6. Grafik Forecasting Jumlah Beban

4. Laba Sebelum Pajak

Pola data yang dihasilkan dengan menggunakan fasilitas Time series out pada data laba sebelum pajak menunjukkan bahwa data semakin naik ke kanan atas, yang menunjukkan data tidak stasioner. Sehingga tepat untuk menggunakan metode double exponential smoothing untuk meramalkan nilai laba sebelum pajak di tahun berikutnya. Dari hasil pengolahan data dengan menggunakan metode double exponential smoothing dengan menggunakan α=0,2 dan β=0,2, hasil forecasting sebesar Rp 15.483.198 juta.

Alpha ( lev el) 0,4 Gamma ( tr end) 0,3 Smoothing Constants

MAPE 6,56688E+ 00 MAD 7,85377E+ 05 MSD 8,93664E+ 11 Accur acy Measur es Alpha (lev el) 0,2

Gamma (trend) 0,2 Smoothing Constants

MAPE 5,82277E+ 00 MAD 6,86122E+ 05 MSD 6,75623E+ 11 Accuracy Measures

6 5 4 3 2 1 20000000 18000000 16000000 14000000 12000000 10000000 8000000 6000000 I ndex Ju m la h B e b a n

Alpha ( lev el) 0,2 Gamma ( tr end) 0,2 Smoothing Constants

MAPE 5,82277E+ 00 MAD 6,86122E+ 05 MSD 6,75623E+ 11 Accur acy Measur es

Actual Fits For ecasts 95,0% PI Var iable

Smoothing Plot for Jumlah Beban

Untuk menguji tingkat errornya, nilai t hitung yang dihasilkan sangat kecil atau lebih kecil dari t tabel yang bernilai sebesar 2,776, dan Ljung Box Q pada lag 10 < dari 2 tabel (11,143), hal ini menunjukkan forecasting dengan metode ini dengan

kriteria α=0,2 dan β=0,2 dapat digunakan untuk untuk memprediksi rata-rata laba sebelum pajak dimasa mendatang.

Untuk mengetahui forecast dengan menggunakan α=0,2 dan β=0,2 mempunyai kesalahan prediksi minimal maka dicoba dengan menggunakan besaran α = 0,4 dan β = 0,3. Hasil tingkat akurasi yang dihasilkan sebagai berikut:

[image:44.595.150.488.496.677.2]Tingkat akurasi menggunakan α=0,4 dan β=0,3 baik karena angka MAPE, MAD dan MSD yang dihasilkannya lebih kecil. Hasil forecasting menggunakan α = 0,4 dan β = 0,3 menghasilkan prediksi nilai laba sebelum pajak sebesar Rp 15.564.172 juta. Dengan demikian, dapat disimpulkan bahwa prediksi sebelum pajak bersih tahun 2011 sebaiknya menggunakan angka Rp 15.564.172 juta. Tabel hasil Output forecasting laba sebelum pajak dapat dilihat di Lampiran 15., dan berikut ini merupakan grafik forecasting-nya.

Gambar 7. Grafik Forecasting Laba Sebelum Pajak