I PENDAHULUAN

1.1. Latar Belakang

Indonesia merupakan Negara berkembang, salah satu sektor yang mempunyai peranan strategis bagi perekonomian di Indonesia adalah sektor agribisnis. Peran dari sektor agribisnis adalah sebagai penyedia bahan makanan bagi penduduk Indonesia, penyedia lapangan pekerjaan dan sebagai salah satu sumber yang cukup besar bagi penerimaan negara1. Namun pada kenyataannya kondisi yang ada pada sektor agribisnis kurang berkembang karena keterbatasan modal untuk mengembangkan usahanya. Oleh karena itu dibutuhkan lembaga keuangan yang dapat membantu para pengusaha agribisnis dalam penyediaan modal, salah satunya adalah bank.

Tujuan daripada Perbankan Indonesia yaitu, menunjang pelaksanaan pembangunan nasional dalam rangka meningkatkan pemerataan, pertumbuhan ekonomi dan stabilitas nasional kearah peningkatan dari kesejahteraan rakyat. Berdasarkan dari uraian ini, dapat disimpulkan bahwa dunia Perbankan tidak akan terlepas dari pembangunan Nasional Negara (Kementrian Koperasi dan UMKM 2011).

Bantuan bank dalam permodalan UMKM diharapkan dapat meningkatkan kegiatan yang produktif dan dimanfatkan dengan sebaik-baiknya agar dapat memberikan kontribusi yang sangat signifikan terhadap penciptaan lapangan kerja. UMKM mampu menyerap sebesar 96,95 persen dari total tenaga kerja di Indonesia (Tabel 1). Selama periode 2008-2009, usaha mikro, kecil dan menengah telah mampu memberikan lapangan pekerjaan baru bagi 2,1 juta orang dan menciptakan lebih dari dua juta unit usaha baru. Jumlah tersebut mendominasi dari total keseluruhan unit usaha yang ada di Indonesia (99,9 persen), hal ini merupakan suatu bukti UMKM merupakan dinamisator dan stabilisator perekonomian di Indonesia.

1

Tabel 1.Jumlah Unit Usaha dan Tenaga Kerja UMKM, Usaha Besar 2008-2009

No Skala Usaha Tenaga Kerja Unit Usaha

2008 2009 2008 2009

Sumber : Departemen Koperasi Usaha Mikro Kecil dan Menengah RI (2011)

Bantuan bank dalam permodalan UMKM diharapkan dapat meningkatkan kegiatan yang produktif dan dimanfatkan dengan sebaik-baiknya. Di Indonesia hingga tahun 2009 terdapat sekitar 51 juta Usaha Mikro, Kecil dan Menengah (UMKM), namun baru 18 juta wirausaha yang yang memperoleh fasilitas dan akses layanan perbankan. 10 –15 juta wirausaha memperoleh pembiayaan usaha berasal dari tengkulak, renternir, dan kerabat/keluarga (Kementrian Koperasi UMKM, 2011). Hal ini dikarenakan dengan memperoleh pembiayaan dari renternir ataupun tengkulak prosesnya mudah, pencairan dananya terhitung cepat dan tidak legal melainkan hanya berdasarkan kekeluargaan.

1.2. Perumusan Masalah

Krisis ekonomi dan moneter yang terjadi pada tahun 1997 sampai dengan 1998, telah mempengaruhi kinerja dunia perbankan di Indonesia. Kegiatan-kegiatan yang dibiayai oleh bank mengalami banyak kemacetan. Kepercayaan masyarakat terhadap bank semakin menurun, terutama bank swasta nasional terpaksa dilikuidasi dan beberapa bank dibekukan operasinya. Begitu juga dengan bank pemerintah, yang beberapa diantaranya harus di merger atau digabungkan. Akan tetapi, selama periode krisis ekonomi tersebut, bank Danamon justru memiliki jaringan distribusi geografi yang terluas dari semua bank di Indonesia. Danamon Simpan Pinjam (DSP) saat ini dikenal sebagai salah satu bank terkemuka di bidang konsumen dan usaha mikro kecil dan menengah (UMKM).

Bank Danamon sebagai salah satu bank swasta nasional yang menjadi pelopor dalam pemberian kredit mikro, kecil, dan menengah menyelenggarakan bantuan kepada usaha mikro, kecil, dan menengah sebagai unit golongan lemah melalui bank Danamon Simpan Pinjam (DSP). Bantuan bank Danamon dalam permodalan UMKM dapat menyokong kegiatan produktif yang dilakukan oleh masyarakat. Bantuan modal dalam bentuk kredit tentunya diharapkan dapat dimanfaatkan sebaik mungkin untuk meningkatkan produktifitas usaha mikro, kecil, dan menengah. DSP melayani berbagai aktivitas usaha mikro kecil dan menengah baik dalam pembiayaan maupun simpanan yang kebutuhannya disesuaikan dengan kebutuhan masyarakat yaitu memberikan kemudahan, kecepatan dan kenyaman layanan.

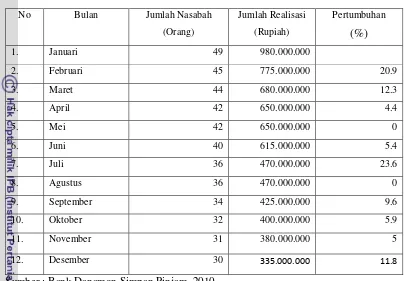

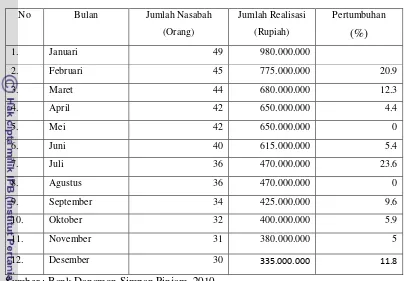

Tabel 2. Realisasi Kredit Khususnya pada Nasabah Sektor Agribisnis Bulan Januari-Desember Tahun 2010 di Bank Danamon Simpan Pinjam Unit Citeureup

Sumber : Bank Danamon Simpan Pinjam, 2010

Berdasarkan Tabel 2 dapat dijelaskan bahwa jumlah nasabah Bank Danamon Simpan Pinjam (DSP) unit Citeureup pada tahun 2010 dilihat dari sektor agribisnis mengalami penurunan setiap bulannya dimana pada tahun 2010 di bulan Januari terdapat 49 nasabah agribisnis dan di bulan Desember hanya 30 nasabah dengan total outstanding realisasi pinjaman Rp. 335.000.000,-. Hal ini diduga karena dipengaruhi banyak faktor misalnya kredit yang sudah lunas karena jangka waktu pinjaman selesai, take over bank lain, kapasitas usaha yang belum layak untuk dibiayai, serta karakter pengusaha yang dijadikan sebagai acuan dalam realisasi pinjaman kredit.

kredit dengan menggunakan jaminan lebih rendah, dan yang kedua tingkat perputaran uang pada usaha ini berjalan cepat.

Realisasi kredit di Danamon Simpan Pinjam Unit Citeureup pada tahun 2010 mengalami penurunan dan tidak mencapai target realisasi kredit yaitu Rp 1 Milyar per bulan (Busines Planing Head). Dengan tingkat realisasi yang belum mencapai target diduga karena belum maksimalnya kinerja dari DSP dalam realisasi pinjaman, untuk itu pentingnya menganalisis faktor-faktor yang mempengaruhi realisasi kredit pada sektor agribisnis di Danamon Simpan Pinjam Unit Citeureup agar realisasi pinjaman terus meningkat sehingga berpengaruh terhadap pencapaian target realisasi kredit.

1.3. Tujuan Penelitian

Berdasarkan perumusan masalah tersebut, maka tujuan yang ingin dicapai melalui penelitian ini yaitu :

1. Menganalisis mekanisme penyaluran kredit dalam sektor agribisnis di DSP unit Citeureup.

2. Menganalisis faktor-faktor yang mempengaruhi realisasi kredit pada sektor agribisnis di DSP unit Citeureup.

1.4. Manfaat Penelitian

Penelitian ini diharapkan dapat akan memberikan manfaat, informasi serta masukan bagi berbagai pihak yang berkepentingan baik bagi DSP maupun penulis.

1. Bagi DSP unit Citeureup, diharapkan dapat bermanfaat untuk meningkatkan realisasi kredit sesuai targetnya dengan mekanisme dan prosedur yang berlaku.

2. Bagi penulis, sebagai upaya untuk meningkatkan pengetahuan, wawasan dan pengalaman dalam bidang perbankan.

3. bagi mahasiswa diharapkan dapat dijadikan bahan pustaka dan referensi untuk penelitian yang akan dilakukan.

1

1.5. Ruang Lingkup dan Batasan Penelitian

II TINJAUAN PUSTAKA

2.1. Perbankan dan Perkreditan

Bank merupakan suatu lembaga keuangan yang berperan sebagai penghimpun dana dari masyarakat (baik dalam bentuk tabungan ataupun dalam deposito) dan menyalurkan kembali dana tersebut kepada masyarakat dalam bentuk pinjaman ataupun kredit. Berdasarkan uraian tersebut maka dapat diketahui bahwa bank memberikan solusi bagi masyarakat yang membutuhkan dana.

Robbi Febrio (2010) dalam penelitiannya menyimpulkan bahwa kredit agribisnis merupakan suatu bentuk penyaluran dana terhadap masyarakat yang membutuhkan khususnya para pengusaha mikro, kecil dan menengah yang didalam perjanjian kreditnya terdapat ketentuan- ketentuan mengenai perkreditan.

Penyaluran kredit merupakan salah satu jasa perbankan utama untuk memperoleh keuntungan bagi bank serta mendukung perekonomian. Karena dengan adanya kredit, maka kebutuhan akan tambahan modal akan terpenuhi bagi para pengusaha mikro kecil dan menengah.

2.2 Jenis-Jenis Kredit

Kredit yang diberikan oleh pihak bank memiliki jenis serta kegunaan yang berbeda-beda. Jenis kredit dilihat dari segi kegunaan terdapat dua yaitu kredit investasi maupun kredit modal kerja. Kredit investasi biasanya digunkan untuk keperluan perluasan usaha, sebagai contoh untuk membangun proyek/ pabrik baru untuk keperluan rehabilitasi, pembelian mesin baru atau pemebelian lahan untuk memperluas wilayah usaha. Sedangkan kredit untuk modal kerja digunakan untuk keperluan meningkatkan produksi dalam kegiatan operasionalnya.

membeli barang dagangan yang pembayarannya mengharapakan hasil dari barang dagangannya tersebut.

Jangka waktu pengembalian kredit terdapat jangka waktu pendek, jangka waktu menengah dan jangka waktu panjang. Kredit dengan jangka waktu pendek memiliki jangka waktu kurang dari satu tahun dan paling lama adalah satu tahun, biasanya kredit dengan jangka waktu pendek ini digunakan untuk kepentingan modal kerja, jangka waktu menengah biasanya memiliki waktu antara 1-3 tahun biasanya untuk kebutuhan investasi, kredit jangka panjang yaitu kredit yang memiliki waktu pengembaliannya paling lama yaitu 3-5 tahun, biasanya untuk kredit jangka panjang ini juga kebutuhannya untuk investasi.

Usaha agribisnis biasanya memiliki jangka waktu kredit jangka menengah sehingga untuk pengembaliannya tidak memakan waktu yang cukup lama sehingga penerima kredit dapat memanfatakan dana yang ada dengan semaksimal mungkin untuk kebutuhannya.

2.3. Studi Faktor – Faktor yang Mempengaruhi Realisasi Kredit

Penyaluran kredit pada dasarnya harus melalui proses atau mekanisme yang telah ditetapkan oleh setiap masing-masing bank sebagai penyalur dana. Penelitian yang dilakukan untuk mengetahui penyaluran kredit telah banyak dilakukan sebelumnya. Dalam penelitian-penelitian sebelumnya tersebut memberikan pengamatan yang berbeda pada pola pengambilan data, metode analisis serta hasil yang dicapai. Penelitian yang dilakukan Risdwianto (2004) tentang penyaluran kredit pada bank BRI menyimpulkan bahwa faktor-faktor yang mempengaruhi kredit di bank BRI adalah tingkat pendidikan, frekwensi peminjaman, dan nilai anggunan.

Penelitian yang dilakukan oleh Panggabean (2005) mengenai faktor-faktor yang mempengaruhi permintaan dan tunggakan KUPEDES pada nasabah BRI cabang Iskandar Muda Medan, menyimpulkan bahwa faktor-faktor yang harus diperhatikan oleh BRI secara secara dominan dalam memberikan KUPEDES adalah kemampuan nasabah dalam melakukan usahanya dancharacter.

pertanian di BRI unit Parung, Bogor, menyimpulkan bahwa faktor-faktor yang berpengaruh nyata terhadap permintaan (KUPEDES) dalam Sektor Pertanian di BRI unit Parung adalah jumlah anggunan, pengalaman usaha, dan omset.

Safitri (2007) menyimpulkan bahwa faktor-faktor yang mempengaruhi besar KUPEDES adalah nilai anggunan, tingkat pendidikan, frekwensi pinjaman, asset usaha, asset rumah tangga, jarak dan pendapatan usaha per tahun.

Penelitian yang dilakukan oleh Mulyarto (2008) menyimpulkan bahwa faktor-faktor yang mempengaruhi realisasi KUR adalah tingkat pendapatan, asset keluarga, asset usaha, pengalaman kredit, lama usaha, modal usaha dan pendidikan.

Edinho (2009) menyimpulkan bahwa yang mempengaruhi tehadap realisasi kredit di BRI unit Cigombong adalah ada atau tidaknya anggunan, tingkat pendidikan, dan jarak lokasi usaha. Dalam penelitian ini faktor lainnya yang penting adalah karakter dan kapasitas yang fungsinya untuk mengetahui pendapatan bersih rumah tangga yang diperoleh setiap bulannya untuk mengetahui kemampuan membayarnya.

Hutagaol (2009) menganalisis mekanisme penyaluran KUR dan faktor-faktor yang mempengaruhi pencairan pinjaman KUR pada sektor agribisnis di BRI unit Cigombong, adapun faktor yang mempengaruhi pencairan kredit adalah lama usaha (tahun), pendapatan per bulan (dalam rupiah), tingkat pendidikan nasabah, ada atau tidaknya jaminan, jarak lokasi usaha dari BRI unit Cigombong (Km) dan usia nasabah (tahun).

Penelitian yang dilakukan oleh Lubis (2009) menyimpulkan bahwa faktor-faktor yang mempengaruhi realisasi dan pengembalian kredit usaha rakyat (kasus BRI unit Cibungbulang) dan menyimpulkan bahwa variabel omset usaha per bulan, tingkat pendapatan bersih per bulan, dan jumlah kredit yang diajukan berpengaruh nyata dan positif terhadap realisasi KUR.

Arif Lesmana (2010) melakukan penelitian mengenai faktor-faktor yang mempengaruhi realisasi kredit di bank BNI Tunas Usaha (BTU). Penelitian ini menyimpulkan bahwa pengalaman kredit, pendapatan usaha, lama usaha, current ratio, anggunan dan jangka waktu pengembalian kredit merupakan faktor-faktor yang berpengaruh terhadap proses pencairan kredit.

Robbi Febrio (2010) yang melakukan penelitian mengenai analisis faktor-faktor yang mempengaruhi realisasi kredit Solusi Modal (SM) di Bank Danamon Simpan Pinjam unit Cibinong Kabupaten Bogor, menyimpulkan bahwa faktor-faktot yang berpengaruh terhadap perealisasian pinjaman adalah tingkat pengalaman usaha adalah hanya tingkat pengalaman usaha dan sisa tanggungan pinjaman.

III KERANGKA PEMIKIRAN

3.1 Kerangka Pemikiran Teoritis

Kerangka pemikiran teoritis merupakan suatu penalaran dari seorang penulis yang didasarkan atas pengetahuan, teori, dan dalil dalam upaya menjawab penelitian dituangkan dalam kerangka pemikiran teoritis. Pengetahuan diperoleh dari ilmu-ilmu yang telah dipelajari dari sumber-sumber bacaan seperti buku, jurnal, skripsi dn logika fari peneliti yang telah terbangun dari pengalaman penelitian sebelumnya.

3.1.1 Usaha Mikro, Kecil Dan Menegah (UMKM)

Kredit sangat dibutuhkan dalam rangka pelaksanaan pembangunan ekonomi dalam hal ini terutama pada UMKM. Usaha mikro, kecil dan menengah merupakan usaha yang produktif dan memberikan kontribusi bagi perekonomian nasional khususnya dalam menyediakan kesempatan kerja dan sumber yang cukup besar bagi penerimaan Negara. Lebih dari 50 juta unit usaha yang di Indonesia dimana 99 persennya adalah UMKM.

Menurut Undang-Undang Nomor 20 Bab IV pasal 6 tahun 2008 terdapat beberapa kriteria mengenai usaha mikro, kecil dan menengah yang antara lain adalah sebagai berikut :

1. Kriteria Usaha Mikro adalah sebagai berikut:

a. Memiliki kekayaan bersih paling banyak Rp 50.000.000,00 (lima puluh juta rupiah) tidak termasuk tanah dan bangunan tempat usaha.

b. Memiliki hasil penjualan tahunan paling banyak Rp 300.000.000,00 (tiga ratus juta rupiah).

c. Memiliki hasil penjualan tahunan paling banyak Rp 300.000.000,00 (tiga ratus juta rupiah).

2. Kriteria Usaha Kecil adalah sebagai berikut:

b. Memiliki hasil penjualan tahunan lebih dari Rp 300.000.000,00 (tiga ratus juta rupiah) sampai dengan paling banyak Rp 2.500.000.000,00 (dua milyar lima ratus juta rupiah).

3. Kriteria Usaha Menengah adalah sebagai berikut:

a. Memiliki kekayaan bersih lebih dari Rp 500.000.000,00 (lima ratus juta rupiah) sampai dengan paling banyak Rp 10.000.000.000,00 (sepuluh milyar rupiah) tidak termasuk tanah dan bangunan tempat usaha.

b. Memiliki hasil penjualan tahunan lebih dari Rp 2.500.000.000,00 (dua milyar lima ratus juta rupiah) sampai dengan paling banyak Rp 50.000.000.000,00 (lima puluh milyar rupiah).

3.1.2 Bank dan Ketentuan Umum Perkreditan

Bank berasal dari bahasa Italia BANCO yang artinya Bangku. Bank termasuk perusahaan industri jasa karena produknya hanya memberikan pelayanan jasa kepada masyarakat. Menurut Undang-undang No. 7 Tahun 1992 tentang Perbankan yang diperbaharui dengan Undang-undang No. 10 Tahun 1998. Bank adalah badan usaha yang menghimpun dana dari masayarakat dalam bentuk simpanan dan menyalurkannya kepada masyarakat dalam bentuk kredit atau bentuk-bentuk lainnya dalam rangka meningkatkan taraf hidup rakyat banyak. (Dendawijaya, 2005).

Fungsi perbankan Indonesia adalah sebagai penghimpun, penyalur, dan pelayanan jasa dalam lalu lintas pembayaran dan peredaran uang di masyarakat yang menunjang pembangunan nasional, dalam rangka meningkatkan pertumbuhan ekonomi dan stabilitas nasional ke arah peningkatan kesejahteraan masyarakat. Penyaluran kredit merupakan salah satu jasa perbankan yang utama dalam mendukung perputaran ekonomi, melalui kredit sektor usaha akan mendapatkan dana untuk membiayai usaha baik untuk kebutuhan modal maupun investasi.

ini akan berhubungan langsung dengan usaha yang akan dibiayai apakah layak atau tidak dan akan berpengaruh terhadap tingkat pengembalian uang nantinya. Kegiatan lembaga keuangan/ perbankan dapat dilihat pada Gambar 1.

Gambar 1.Kegiatan Kelembagaan Perbankan

(Sumber : Kasmir, 2004)

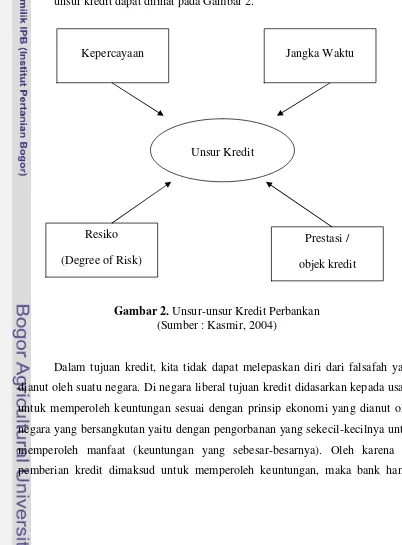

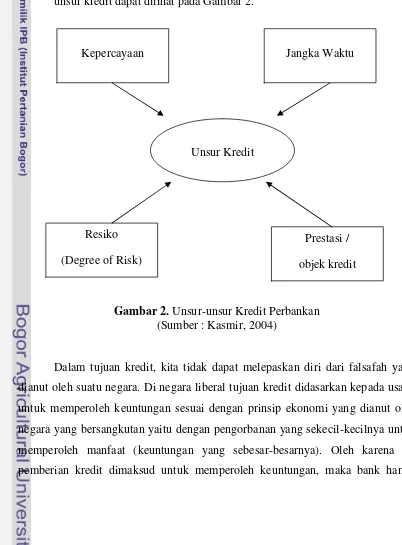

Dalam pemberian kredit terdapat unsur-unsur yang terkandung. Menurut Suyatno, dkk (1999) menyatakan bahwa Unsur-unsur kredit perbankan terdiri atas beberapa diantaranya yaitu:

1. Kepercayaan, yaitu suatu keyakinan pemberian kredit (Bank) bahwa kredit yang diberikan baik berupa uang, barang atau jasa akan benar-benar diterima kembali dimasa tertentu di masa datang. Kepercayaan ini diberikan oleh Bank, karena sebelum dana dicairkan maka sudah dilakukan penelitian dan penyelidikan yang mendalam tentang nasabah. Penelitian dan penyelidikan dilakukan untuk mengetahui kemampuannya dalam membayar kredit yang disalurkan.

2. Jangka Waktu, yaitu setiap kredit yang diberikan pasti memiliki jangka waktu tertentu, jangka waktu ini mencakup masa pengembalian kredit yang telah disepakati. Hampir dapat dipastikan bahwa tidak ada kredit yang tidak memiliki jangka waktu.

3. Resiko (Degree of Risk), yaitu faktor resiko kerugian dapat diakibatkan dua hal yaitu resiko kerugian yang diakibatkan nasabah sengaja tidak mau membayar kreditnya padahal mampu dan resiko kerugian yang

Menghimpun Menyalurkan Jasa-Jasa Lainnya

diakibatkan karena nasabah tidak sengaja yaitu akibat terjadinya musibah seperti bencana alam. Penyebab tidak tertagih sebenarnya dikarenakan adanya suatu tenggang waktu pengembalian (jangka waktu). Semakin panjang jangka waktu suatu kredit semakin besar resikonya tidak tertagih, demikian pula sebaliknya.

4. Prestasi atau objek kredit, yaitu setiap pemberian kredit tidak hanya dinilai dengan menggunakan uang, tetapi juga dalam bentuk barang dan jasa, hanya saja saat ini kehidupan ekonomi lebih modern dan transaksi kredit yang berupa uang yang sering dijumpai dalam praktek perkreditan. Unsur-unsur kredit dapat dilihat pada Gambar 2.

Gambar 2.Unsur-unsur Kredit Perbankan (Sumber : Kasmir, 2004)

Dalam tujuan kredit, kita tidak dapat melepaskan diri dari falsafah yang dianut oleh suatu negara. Di negara liberal tujuan kredit didasarkan kepada usaha untuk memperoleh keuntungan sesuai dengan prinsip ekonomi yang dianut oleh negara yang bersangkutan yaitu dengan pengorbanan yang sekecil-kecilnya untuk memperoleh manfaat (keuntungan yang sebesar-besarnya). Oleh karena itu pemberian kredit dimaksud untuk memperoleh keuntungan, maka bank hanya

Unsur Kredit Kepercayaan

Resiko

(Degree of Risk)

Prestasi /

boleh meneruskan simpanan masyarakat kepada nasabah dalam bentuk kredit, jika betul-betul merasa yakin bahwa nasabah yang akan menerima kredit itu mampu dan mau mengembalikan kredit yang telah diterimanya. Dari faktor kemampuan dan kemuan tersebut tersimpul unsur keamanan (safety)dan juga sekaligus unsur keuntungan (profitability) dari suatu kredit dimana kedua unsur tersebut saling berkaitan.

Keamanan atau safety yang dimaksud adalah bahwa prestasi yang diberikan dalam bentuk uang, barang atau jasa itu betul-betul terjamin pengembaliannya sehingga keuntungan atau profitability yang diharapkan menjadi kenyataan.

Keuntungan/profitability merupakan tujuan dari pemberian kredit yang terjelma dalam bentuk bunga yang diterima, dan karena pancasila adalah sebagai dasar dan falsafah negara kita, maka tujuan kredit tidak semata-mata mencari keuntungan melainkan disesuaikan dengan tujuan negara kita yaitu mencapai masyarakat yang adil dan makmur berdasarkan pancasila. Dari tujuan tersebut tersimpul adanya kepentingan yang seimbang antara kepentingan pemerintah, kepentingan masyarakat, dan kepentingan pemilik modal (pengusaha).

3.1.3 Kredit Agribisnis

Kata kredit berasal dari bahasa yunani yaitu credere yang berarti kepercayaan, jadi penyaluran kredit harus terdapat unsur kepercayaan baik dari sisi pemberi kredit maupun penerima kredit.

Kebutuhan kredit memang dibutuhkan oleh seluruh bidang usaha termasuk sektor agribisnis, pada dasarnya agribisnis berasal dari bahasa Inggris yang merupakan penggabungan kataagridanbusiness.

3.1.4 Realisasi Kredit dengan Prinsip 5C

Realisasi kredit dinyatakan dalam jumlah rupiah. Terdapat banyak faktor yang menentukan realisasi kredit. Dalam realisasi kredit dapat saja melebihi nilai dari pengajuan kredit sebelumnya, jika dimungkinkan nasabah tersebut mampu untuk melakukan pembayaran maupun pelunasan kredit. Hal ini tentunya disesuaikan dengan kapasitas dari calon nasabah tersebut. Pihak perbankan dalam melaksanakan kegiatan perealisasian kredit terlebih dahulu melakukan penilaian dan analisa terhadap calon nasabah.

Menurut Kasmir (2003), penilaian dalam pemberian kredit kepada calon nasabah dilakukan dengan penerapan prinsip 5C atauFive Cs of Credits, yakni :

a) Character(Watak/ kepribadian)

Merupakan sifat atau watak seseorang. Sifat atau watak dari orang-orang yang akan diberikan kredit benar-benar harus dapat dipercaya. Untuk membaca watak atau sifat dari calon nasabah dapat dilihat dari latar belakang nasabah, baik yang bersifat latar belakang pekerjaan maupun yang bersifat pribadi seperti, cara hidup, gaya hidup yang dianutnya, keadaan sosial, jiwa, watak yang dapat dijadikan sebagai tolak ukur kemauan membayar dari nasabah. Manfaat penilaian karakter adalah untuk mengetahui sejauh mana tingkat kejujuran dan integritas serta itikad baik untuk memenuhi kewajiban sebagai seorang nasabah.

b) Capacity(Kemampuan membayar)

Analisis untuk mengetahui kemampuan nasabah dalam membayar kredit. Dari penilaian ini terlihat kemampuan nasabah dalam mengelola bisnis. Kemampuan ini dihubungkan dengan latar belakang pendidikan dan pengalaman selama ini dalam mengelola usahanya, sehingga akan terlihat “kemampuannya”

dalam mengembalikan kredit yang disalurkan. Capacity sering juga disebut dengan namaCapability.

c) Capital(Modal)

Untuk melihat penggunaan modal apakah efektif atau tidak, dapat dilihat dari laporan keuangan (neraca dan laporan rugi laba) yang disajikan dengan melakukan pengukuran seperti dari segi likuiditas dan solvabilitas, rentabilitas

untuk membiyayai proyek yang akan dijalankan , beberapa modal sendiri dan ada yang pinjaman.

d) Collateral(Jaminan atau Anggunan)

Merupakan jaminan yang diberikan calon nasabah naik yang bersifat fisik maupun non fisik. Manfaat dari Collateral yaitu sebagai alat pengaman apabila usaha yang dibiayai dengan kredit gagal atau mengalami kemacetan selama masih terikat perjanjian dengan pihak bank. Jaminan hendaknya melebihi jumlah kredit yang diberikan dan harus diteliti keabsahannya, sehingga jika terjadi suatu masalah, maka jaminan yang dititipkan akan dapat dipergunakan secepat mungkin. Oleh karena itu penilaian terhadap jaminan perlu memenuhi syarat-syarat yang digunakan sesuai dengan prosedur yang berlaku di bank.

e) Condition of Ecconomy/Kondisi Ekonomi.

Dalam menilai kredit hendaknya juga dinilai kondisi ekonomi, sosial dan politik yang ada sekarang dan prediksi untuk masa yang akan datang. Penilaian kondisi atau prospek bidang usaha yang dibiayai hendaknya benar-benar memiliki prospek yang baik sehingga kemunginan kredit tersebut bermasalah kecil. Hal ini mempunyai kemungkinan dapat mempengaruhi kelancaran suatu usaha dari perusahaan yang memperoleh kredit baik yang bersifat positif maupun negatif. Kondisi ekonomi antara lain yaitu misalnya peraturan dari pemerintah yang berlaku berhubungan dengan skala usaha yang berjalan, dan tingkat suku bunga yang berlaku.

Selain penilaian 5C diatas, menurut Kasmir (2002) banyak aspek yang harus diperhatikan dalam rangka merealisasikan pengajuan kredit, beberapa prioritas dalam menentukan penilaian suatu kredit dapat dilakukan dengan analisis 7P dengan unsur penilaian sebagai berikut:

a) Personality

b) Party

Mengklasifikasikan nasabah ke dalam klasifikasi tertentu atau golongan-golongan tertentu, berdasarkan modal, loyalitas serta karakternya. Nasabah yang digolongkan ke dalam golongan tertentu akan mendapatkan fasilitas yang berbeda dari bank.

c) Perpose

Untuk mengetahui tujuan nasabah dalam mengambil kredit, termasuk jenis kredit yang diinginkan nasabah. Tujuan pengambilan kredit dapat bermacam-macam sesuai kebutuhan. Sebagai contoh apakah untuk modal kerja, investasi, konsumtif, produktif dan lain-lain.

d) Prospect

Menilai usaha nasabah dimasa yang akan datang menguntungkan atau tidak atau dengan kata lain mempunyai prospek atau sebaliknya. Hal ini peting mengingat jika suatu fasilitas kredit tanpa mempunyai prospek, bukan hanya pemberi kredit yang rugi akan tetapi juga nasabah.

e) Payment

Ukuran bagaimana cara nasabah mengembalikan kredit yang telah diambil atau dari sumber mana saja dana untuk pengembilian kredit. Semakin banyak sumber penghasilan debitur maka maka semakin baik. Sehingga jika salah satu usahanya mengalami kerugian maka akan dapat ditutupi oleh usaha lainnya.

f) Profitability

Untuk menganalisis bagaimana mengukur kemampuan nasabah dalam mencari laba. Profitabilitydiukur dari periode ke periode, apakah akan tetap sama atau semakin meningkat, apalagi dengan tambahan kredit yang akan diperolehnya.

g) Protection

Kredit merupakan bisnis yang beresiko, dimana ada kemungkinan kredit yang diberikan tidak tertagih oleh karena itu bank harus dapat mengendalikan resiko kredit yang diberikannya oleh karena itu wajib adanya proses seleksi untuk menyaring proposal yang masuk dengan dianalisis dan adanya anggunan sebagai jaminan , hal ini berguna sebagai alat apabila usaha yang sedang dijalani oleh nasabah gagal atau tidak dapat melunasi pinjamannya.

Dalam merealisasikan suatu kredit di lembaga keuangan seperti bank perlu diperhatikan faktor atau variabel yang dijadikan suatu acuan dalam merealisasikan kredit. Pada penyaluran kredit perbankan memang tidak terlepas dari unsur 5C. Bank Danamon Divisi Self Employee Mass Market (SEMM) yaitu Danamon Simpan Pinjam yang diperuntukan khusus untuk usaha mikro, kecil, dan menengah dalam menilai perealisasian kredit memiliki acuan dalam merealisasikan pengajuan kredit (Basic Training For Credit Officer) yang antara lain yaitu :

1. Umur Nasabah

(pengajuan baru dan penambahan fasilitas) minimum 18 tahun atau 21 tahun bila sudah menikah, maximum 65 tahun pada saat akhir jangka waktu kredit. Hal tersebut menjadi pertimbangan bank karena akan mempengaruhi kemampuan berfikir nasabah dalam memanfaatkan kredit yang diberikan sehingga akan berpengaruh terhadap pengembalian pinjaman. Oleh karena itu umur nasabah diduga berpengaruh positif terhadap realisasi kredit.

2. Tingkat Pendidikan

3. Jumlah tanggungan Keluarga

Semakin banyak jumlah tanggungan dalam keluarga maka semakin besar pengeluaran untuk kebutuhan hidup sehari-hari sehingga mengurangi pendapatan keluarga, semakin besar jumlah tanggungan keluarga maka semakin kecil peluang direalisasikan kreditnya mengingat pengeluarannya semakin besar, dalam hal ini diduga berpengaruh negatif terhadap realisasi kredit.

4. Pengalaman Kredit

Pengalaman kredit diduga berpengaruh positif terhadap realisasi kredit. Yaitu dengan semakin sering orang meminjam maka orang yang bersangkutan lebih memahami pola kredit yang diajukan dan bagaimana cara memanfaatkannya, dalam hal ini DSP unit Citeureup melihat pengalaman kredit dengan melalui proses BI Cheking. Pengalaman kredit ini diduga berpengaruh positif terhadap realisasi kredit karena dengan melalui BI (Bank Indonesia) cheking ini dapat melihat pengalaman kredit atau sejarah perkreditan yang telah dilakukan.

5. Lama Usaha

6. Jenis usaha

Jenis usaha yang dibiayai oleh Danamon Simpan Pinjam unit Citeureup dalam sektor agribisnis yaitu pedagang sayuran, pedagang bumbu, pedagang daging, pedagang ikan, dan pedagang buah-buahan. Usaha di dalam sektor agribisnis diduga memiliki resiko yang lebih besar karena perputaran uang setiap harinya dan dinilai sebagai usaha yang memiliki prospek yang bagus untuk dibiayai dan dikembangkan karena dapat memberikan keuntungan baik bagi pihak bank maupun nasabahnya. 7. Pendapatan Usaha

Pendapatan ini termasuk penting karena dengan ini pihak bank dapat melihat berapa pengeluaran rumah tangga dan usaha calon debitur, dan menentukan berapa besar jumlah kredit yang akan diberikan serta akan mempengaruhi waktu pengembalian agar melihat kemampuan nasabah dalam melakukan pembayaran, dalam hal ini pendapatan usaha diduga berpengaruh positif terhadap realisasi kredit.

8. Jaminan

Anggunan merupakan jaminan yang disertakan ketika melakukan pinjaman di Bank Danamon Simpan Pinjam unit Citeureup. Nilai anggunan diduga berpengaruh positif terhadap realisasi kredit, Semakin tinggi nilai anggunan maka rasa memiliki nasabah terhadap anggunan tersebut semakin besar sehingga akan timbul rasa waspada dan membayar angsuran pinjaman tepat pada waktunya. Anggunan dapat berpindah kepemilikan kepada pihak bank apabila jika dalam pengembalian kredit macet atau tidak mampu membayar pinjaman.

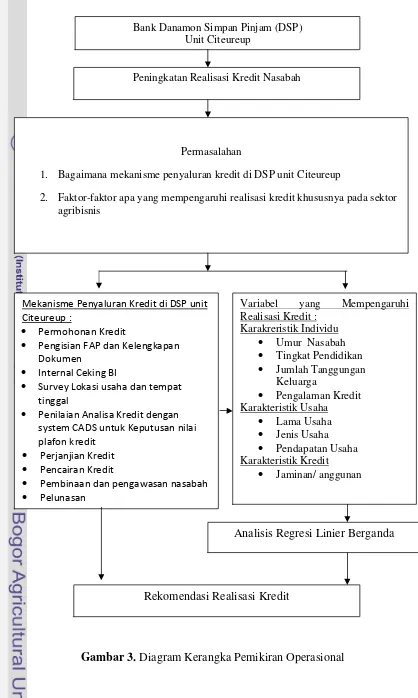

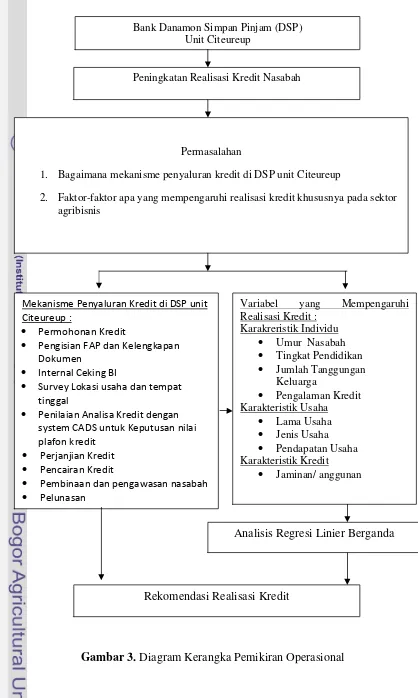

3.2 Kerangka Pemikiran Operasional

modal baik untuk kelancaran usaha maupun untuk investasi usahanya. Secara umum bantuan kredit yang dimanfaatkan dengan benar dapat meningkatkan kemakmuran di masyarakat.

Visi Danamon adalah Kita peduli dan membantu jutaan orang untuk mencapai kesejahteraan, Misi Danamon adalah Danamon bertekad untuk menjadi lembaga keuangan terkemuka di Indonesia yang keberadaannya diperhitungkan dan organisasi yang terpusat pada nasabah yang melayani semua segmen berdasarkan keunggulan dan pelayanan. Berdasrkan visi dan misi dapat dilihat salah satu strategi bisnis unit adalah dengan dikeluarkannya program pemberian pinjaman atau kredit.

Gambar 3.Diagram Kerangka Pemikiran Operasional

Bank Danamon Simpan Pinjam (DSP) Unit Citeureup

Peningkatan Realisasi Kredit Nasabah

Permasalahan

1. Bagaimana mekanisme penyaluran kredit di DSP unit Citeureup

2. Faktor-faktor apa yang mempengaruhi realisasi kredit khususnya pada sektor agribisnis

Mekanisme Penyaluran Kredit di DSP unit Citeureup :

• Permohonan Kredit

• Pengisian FAP dan Kelengkapan Dokumen

• Internal Ceking BI

IV METODE PENELITIAN

4.1 Lokasi dan Waktu Penelitian

Penelitian ini dilakukan di Bank Danamon Simpan Pinjam unit Citeureup Bogor, yang berlokasi di Jalan Raya Mayor Oking No 23, Ruko Citeureup Indah, Citeureup-Jawa Barat. Penelitian ini dilakukan dengan pertimbangan Bank Danamon khususnya divisi Simpan Pinjam diakui fokus bisnisnya pada pengusaha Mikro, kecil dan Menengah. Pemilihan lokasi ini dilakukan secara

purposive (sengaja) karena pertimbangan bahwa realisasi kredit pada tahun 2010 menurun.

4.2 Jenis Dan Sumber Data

Pengumpulan data dan informasi dalam penelitian ini dilakukan dengan data sekunder yang diperoleh dari data internal ataupun data eksternal perusahaan seperti, pengumpulan data-data yang terkait dengan penelitian yang berasal dari data nasabah yang melakukan kerja sama dengan pihak DSP unit Citeureup, dokumen perusahaan, pedoman kerja Bank Danamon Simpan Pinjam, modul-modul Danamon Simpan Pinjam berupa buku kredit, jurnal-jurnal seperti skripsi dan penelusuran melalui situs internet yang berhubungan dengan penelitian ini. Adapun data nasabah yang dipeoleh sebagai bahan analisis yaitu tersiri dari karakteristik individu, nasabah, dan usaha, yang merupakan penerapan dari prinsip 5C yang digunakan sebagai dasar dalam proses penyaluran kredit.

4.3 Teknik Pengambilan Sampel

pedagang bumbu atau rempah-rempah, pedagang ikan atau daging dan alat-alat pertanian.

Pengumpulan data dilakukan secara langsung dari data internal perusahaan yang ada hubungannya dengan tingkat realisasi kredit yang harapannya akan mendapatkan data yang akurat dan informasi yang lebih jelas .

.

4.4 Metode Pengolahan Data dan Analisis Data

Proses yang harus dilakukan dalam pengolahan data, dapat dikategorikan menjadi analisis kuantitatif dan analisis kualitatif. Analisis Kuantitatif tujuannya untuk membuat deskripsi, gambaran, atau lukisan secara sistematis faktual dan aktual mengenai fakta-fakta yang hubungannya erat dengan fenomena yang diselidiki. Analisis Kualitatif dilakukan untuk menjelaskan gambaran umum Bank Danamon Simpan Pinjam, seperti syarat-syarat penyaluran kredit serta prosedur yang digunakan untuk memperoleh kredit yang dikeluarkan oleh Bank Danamon Simpan Pinjam Unit Citeuruep. Maka dengan demikian dapat diketahui mekanisme realisasi pengajuan kredit di Danamon Simpan Pinjam Unit Citeureup. Model analisis yang digunakan adalah analisis terhadap faktor-faktor yang berpengaruh terhadap realisasi kredit dengan menggunakan alat analisis Regresi Linear Berganda sehingga diketahui variabel-variabel yang berpengaruh nyata atau tidak terhadap realisasi kredit.

Besarnya penyaluran kredit dipengaruhi oleh beberapa faktor (Xi) yang dapat dirumuskan ke dalam suatu fungsi kredit yang disalurkan (Y), secara matematis fungsi tersebut dapat ditulis sebagai berikut

Yi = a + b1X1+ b2X2+ b3X3+ b4X4+ b5X5+ b6X6+ b7X7+B8X8+ei

Dimana :

Y = Kredit yang direalisasikan (rupiah) X1 = Umur nasabah (tahun)

X2 = Tingkat pendidikan

D = 0, jika tingkat pendidikan≤ SLTP

D = 1, jika tingkat pendidikan≥ SLTA

X3 = Jumlah tanggungan keluarga (orang) X4 = Lama usaha (tahun)

X5 = Pengalaman kredit

D = 0, jika tidak memiliki pengalaman kredit D = 1, jika memiliki pengalaman kredit X6 = Jenis usaha

D = 0, Usaha agribisnis D = 1, Non agribisnis X7 = Pendapatan usaha (rupiah) X8 = Jaminan (rupiah)

a = konstanta

bi = nilai koefisien variabel bebas ke i ei = error term

4.5 Hipotesa Penelitian

Variabel tingkat umur nasabah dan tingkat pendidikan diduga mempengaruhi keberanian para pedagang untuk mengambil keputusan secara rasional, karena dengan peningkatan umur pada umumnya akan mempengaruhi kemampuan berfikir dalam memanfaatkan kredit yang diberikan, oleh karena itu diduga berpengaruh positif terhadap realisasi kredit. Semakin tinggi umur maka diduga akan memiliki rasa tanggung jawab yang tinggi sehingga mampu dalam melakukan kewajibannya untuk membayar angsuran pinjaman. Begitupun dengan tingkat pendidikan akan mempengaruhi pola berfikir nasabah dalam menjalankan usahanya.

Jumlah tanggungan keluarga diduga berpengaruh terhadap realisasi pinjaman, hal ini dikarenakan dengan semakin banyak jumlah tanggungan yang dibiayai maka semakin kecil peluang untuk terealisasi pinjamannya.

Pengalaman kredit dan lama usaha diduga berpengaruh terhadap perealisasian pinjaman, hal ini dikarenakan dengan memiliki pengalaman dan lama usaha maka akan dapat dilihat peluang bisnis yang ada mampu bertahan dan dapat mengelola usahanya dengan baik. Serta apabila memiliki pengalaman kredit di bank lain minimal dapat dilihat riwayat melakukan pembayaran dan dapat melaksanakan kewajibannya untuk membayar angsuran tepat waktunya.

Jenis usaha diduga berpengaruh, hal ini dikarenakan setiap usaha memiliki resiko yang berbeda dengan usaha yang lainnya, sehingga dapat mempengaruhi kemampuan usaha untuk menghasilkan keuntungan yang nantinya akan digunakan untuk melakukan pembayaran angsuran.

Pendapatan usaha diduga berpengaruh terhadap realisasi kredit, hal ini terkait dengan kemampuan nasabah dalam memenuhi kewajibannya untuk membayar angsuran dan bunga setiap bulannya.

V GAMBARAN UMUM BANK DANAMON INDONESIA

Bank Danamon Indonesia didirikan pada tanggal 30 September 1958 di Jakarta, pada awalnya bank tersebut bernama PT Bank Kopra Inonesia yang selajutnya berubah menjadi Bank Persatuan Nasional pada tahun 1960 dan akhirnya pada tahun 1976 menjadi PT Bank Danamon, yang merupakan singkatan dari ‘dana moneter’. Bank Danamon Indonesia terletak berpusat di jalan Jalan Prof Dr Satrio kav EIV, No 6 Mega Kuningan, Jakarta.

Visi BDI adalah “Menjadibank swasta yang peduli dan membantu jutaan orang untuk mencapai kesejahteraan, sedangkan misinya betekad untuk menjadi lembaga yang terpusat pada nasabah yang dapat melayani semua segmen dengan menawarkan nilai yang unik untuk masing-masing segmen, berdasarkan keunggulan penjualan dan pelayanan.

Tata Nilai BDI adalah : a. Peduli

Memiliki perhatian yang tulus terhadap kebaikan dan kemajuan sesama. b. Jujur

Memegang kebenaran terhadap diri kita sendiri dan orang lain tanpa ada yang disembunyikan.

c. Mengupayakan yang terbaik

Mencari data yang lebih baik dalam bekerja dan mempertimbangkan resiko yang ada tanpa mengorbankan ketangguhan perusahaan.

d. Kerjasama

Meraih hasil yang lebih baik sebagai sebuah tim melalui kekuatan dari adanya kebersamaan.

e. Profesionalisme yang disiplin

Bebas bertindak dengan menunjang standar dan etika profesi.

Secara garis besar, bidang usaha yang dijalankan DSP terbagai atas bidang

usaha simpanan, pinjaman, dan usaha jasa bank lainnya.

1. Bidang Simpanan

Meliputi Tabungan Tabunganku, Tabungan Sipintar, dan Deposito

2. Bidang Pinjaman

Meliputi Kredit Kendaraan bermotor, Kredit Kepemilikan Rumah, Kredit

Pasar Modal, Kredit Solusi Modal, Kredit Tanpa Anggunan, Kredit

profesi, Kredit Karyawan berpenghasilan tetap.

3. Usaha Jasa Bank

Meliputi transfer, inkaso, safe deposit box, automatic teller machine

(ATM), kliring, selain itu jasa bank lainnya meliputi penerimaan setoran

tagihan telpon dan listrik, pembayaran pajak bumi dan bangunan dan

pelayanan Pegadaian.

5.1. Danamon Simpan Pinjam (DSP) Unit Citeureup

Divisi yang dikenal dengan DSP (Danamon Simpan Pinjam) merupakan

salah satu Divisi SEMM (Self Employee Mass Market), dibentuk sejak tahun

2004 tujuannya untuk mendukung perkembangan usaha skala usaha mikro, kecil

dan menengah (UMKM), Dsp Unit Citeureup dibuka pada tahun 2004 yang

lokasinya cukup stategis dekat pasar, tepatnya di Jalan Raya Mayor Oking No 23

Citeureup, Kabupaten Bogor. Kegiatan utamanya yakni menyalurkan kredit

kepada para pengusaha mikro, kecil dan menegah (UMKM).

DSP Unit Citeureup dipimpin oleh seorang Unit Manager (UM) yang

membawahi, Credit Officer, Account Officer, Operational Officer danTeller, Hal

ini dapat dilihat pada Lampiran 1. Masing – masing bagian memiliki tugas dan

wewenang yang berbeda antara satu dan yang lainnya, sebagai berikut :

1. Unit Manager/Manajer

Unit Manager bertanggung jawab terhadap perencanaan pemberian kredit

dan pengelolaan biaya guna memastikan pencapaian target dan profit unitnya,

selain itu Unit Manager harus mampu mengelola Account Officer untuk

membantu dalam mencapai target pencairan kredit baik terhadap nasabah baru

memastikan disiplin proses kerja baik salam sales ataupun operasional. Dengan

kata lain Unit Manager berperan sebagai Traffic Control di Pasar Modal Unit

Citeureup terhadap aspek –aspek yang ada antara lain adalah :

a. Aspek Financial

Melakukan perencanaan penjualan dan pengelolaan biaya guna

pencapaian target untuk menpatkan profit di unitnya.

b. Aspek Penjualan

Mengelola Account Officer/ marketing untuk mencapai target

pencairan kredit dengan menjaga kualitas kredit, memastikan disiplin

proses penjualan yang sesuai degan kebijakan kredit yang ada.

c. Aspek Kredit

Melakukan monitoring dan pembinaan untuk inisiasi kredit sesuai

dengan kebijakan kredit yang berlaku. Memberikan rekomendasi

persetujuan kredit sesuai limit BUMK, bertanggung jawab atas

kualitas kredit di unitnya.

d. Aspek Operasional

Melakukan Monitoring dan pembinaaaan terhadapOperational Officer

(OO) dan teller dalam menjalankan prosedur operasional yang sesuai

dengan sistem dan prosedur yang berlaku, bertanggung jawab atas

infrastruktur unit dan pemeliharaannya, bertanggung jawab atas

penyediaan laporan yang kurat dan memantau jalannya collection/

penagihan.

e. Aspek Sumber Daya Manusia

Melakukan pembinaan terhadap karyawan untuk mendukung

pencapaian tarhet

2. Credit Officer/Analis Kredit

Credit Officer bertugas untuk memproses aplikasi yang diberikan oleh

Account Officer (AO), mensurvei nasabah yang sudah ada form Aplikasi

Pinjaman (FAP), melakukan proses input data dokumen kredit, memeriksa

kelengkapan untuk pencairan kredit baik itu jaminan maupun datanya sesuai

dengan kebijakan kredit. Membuat rekomendasi dan memberikan persetujuan,

serta memonitoring nasabah yang sudah terealisasi kreditnya agar lancar

pembayarannya.

3. Account Officer/marketing

Account Officer bertugas untuk mencari nasabah baik funding/ Simpanan

maupunlending/ pinjaman serta memberikan penjelasan bagi kelengkapan kredit,

selain itu juga mementain nasabah yang sudah terealisasi pinjamannya maupun

yang sedang dalam proses pengajuan serta collection bagi account-account yang

sudah menjadi nasabahnya.

4. Operational Officer/ Operasional

Operasional Officerbertugas untuk melakukan pembinaan dan monitoring

kepada teller dan operation dalam menjalankan prosedur operasional sesuai

dengan system dan prosedur yang berlaku, serta bertaggung jawab atas

penyediaan laporan yang akurat berkala dan bertanggung jawab atas audit dan

temuan operasional lainnya.

5. Teller

Teller bertugas untuk melakukan kegiatan transaksi tunai maupun non

tunai yang meliputi setoran, penarikan, transfer, pembukaan rekening dan Cash

pick Up terhadap nasabah. Adapun transaksi yang dilakukan oleh teller adalah

penerimaan setoran tabungan, penerimaan setoran pinjaman, dan pengambilan

dana jemput ke setia rumah dalam tiap harinya.

Produk utama yang ditawarkan oleh DSP unit Citeureup adalah Simpanan

Tabunganku, Tabungan si pintar, Pinjaman Dana Pinjaman 50 (DP 50), Dana

Pinjaman 200 (DP 200), Dana Siaga, dan Dana Talangan. Simpanan Tabunganku

merupakan salah satu produk unggulan unit dimana produk simpanan ini dijamin

oleh LPS (Lembaga Penjamin Simpanan), Simpanan tabunganku bertujuan

menumbuhkan budaya menabung dan meningkatkan kesejahteraan masyarakat.

Tabunganku ini merupakan tabungan perorangan dengan berbagai kemudahan

yang antara lain yaitu setoran awal pembukaan rekening ringan yaitu hanya Rp.

20.000,-(dua puluh ribu rupiah), tanpa biaya administrasi, dan penarikan tunai

dibatasi selama saldo rekening mencukupi dan tidak kurang dari saldo minimal

yang telah ditentukan Rp. 10.000,-(sepuluh ribu rupiah).

Tabungan si pintar merupakan simpanan terproteksi cara pintar simpan

uang dengan mudah, aman, hemat, serta mendapatkan proteksi asuransi kematian

akibat kecelakaan (personal accident) dari alliantz secara gratis. Tabungan si

pintar ini juga memberikan berbagai kemudahan diantaranya yaitu dapat

bertransaksi dengan menggunakan automatic teller machine (ATM), dapat

melakukan tagihan listrik dan telepon secara otomatis setiap bulannya melalui

fasilitas autodebet yang pendaftarannya dilakukan di counter teller, bebas biaya

bulanan untuk saldo rata-rata perbulan minimum Rp. 100.000,-(seratus ribu

rupiah).

Dana Pinjaman 50 (DP 50) adalah suatu produk pinjaman yang dilindungi

asuransi. Pinjaman kredit yang diberikan mulai dari pinjaman Rp.

5.000.000,-(lima juta rupiah) sampai dengan Rp.100.000.000,-(seratus juta rupiah). Jenis

kredit ini merupakan kredit angsuran berjangka dengan tenor atau jangka waktu

pinjaman 6 sampai dengan 60 bulan, biasanya digunakan untuk modal kerja. Jenis

jaminan yang digunakan antara lain yaitu tanah dan bangunan, tanah kosong

berupa Akte Jual Beli (AJB), Sertifikat Hak Milik (SHM) dan Bpkb kendaraan

baik motor maupun mobil. Metode pencairan kreditnya melalui Tabungan

Danamon Simpan Pinjaman Unit Citeureup.

Dana Pinjaman 200 (DP 200) merupakan pinjaman kredit yang diberikan

mulai dari Rp. 100.000.000,-(seratus juta rupiah) sampai dengan Rp.

500.000.000,-(lima ratus juta rupiah). Jenis kredit ini merupakan kredit angsuran

berjangka dengan tenor 6 samapai dengan 60 bulan biasanya Dana Pinjaman 200

digunakan untuk investasi. Jenis jaminan yang digunakan biasanya Tanah kosong,

tanah dan bangunan berupa Sertifikat Hak Milik (SHM), BPKB kendaraan mobil

maupun motor.

Dana Siaga merupakan kredit angsuran berjangka yang tidak

menggunakan jaminan biasanya diberikan dengan limit kredit Rp.

5.000.000,-(Lima Juta Rupiah) sampai dengan Rp. 50.000.000,-5.000.000,-(Lima Puluh Juta Rupiah),

tenor atau jangka waktu pinjaman 6 sampai dengan 36 bulan persyaratan khusus

lainnya selama minimal 1 tahun dengan melampirkan bukti pembayaran tiga

bulan terakhir dengan status pembayaran lancar.

Dana Talangan merupakan kredit angsuran berjangka yang tidak

menggunakan jaminan, limit yang diberikan Rp. 5.000.000,-(Lima juta Rupiah)

sampai dengan Rp. 50.000.000,-(Lima puluh Juta Rupiah) dengan tenor pinjaman

6 sampai dengan 36 bulan, persyaratan khusus untuk pinjaman ini memiliki

pinjaman minimal 6 bulan di Bank atau lembaga keuangan lainnya dan

memberikan bukti lampiran pembayaran lancar serta usaha yang dibiayai untuk

VI HASIL DAN PEMBAHASAN

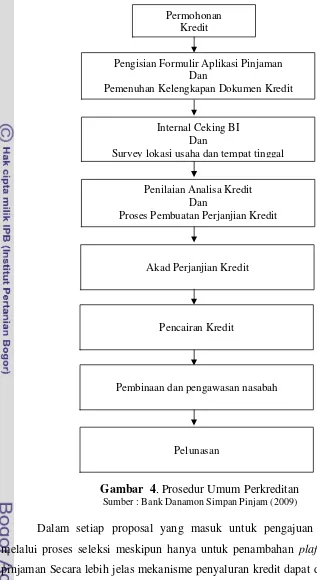

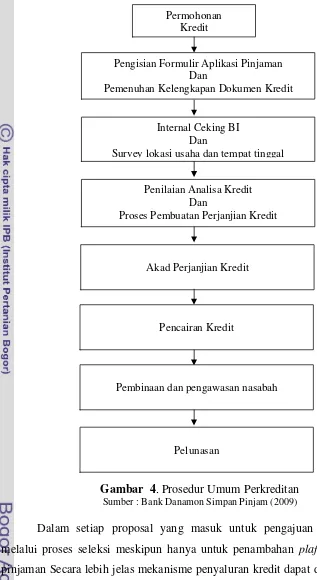

6.1. Mekanisme Penyaluran kredit di DSP Unit Citeureup

Penyaluran kredit di Bank Danamon Simpan Pinjam diharapkan dapat

melewati persyaratan dan prosedur yang benar, sehingga nantinya diharapkan

dapat lebih mengenal dan menilai karaktersitik nasabah yang menyeluruh serta

melakukan kelayakan analisis usaha calon debitur dengan jelas.

Secara umum prosedur pencairan kredit harus melewati beberapa tahap

kelengkapan berkas, yang antara lain yaitu pengisian lembar form aplikasi

pinjaman (FAP)(lampiran 2), fotocopy identitas diri berupa fotocopy ktp,

fotocopy surat nikah dan fotocopy kartu keluarga, surat keterangan usaha, dan

foto copy surat yang akan dijaminkan, Kemudian dilakukan proses BI cheking

yang fungsinya untuk melihat apakah calon nasabah sudah memiliki pinjaman di

bank lain, dan apabila sudah dilihat pembayarannya lancar atau pernah

menunggak, hal ini dilakukan olehAccount Officer (AO). Ketika menunggu hasil

BI cheking bisa juga dilakukan proses survey lokasi usaha dan tempat tinggal

yang dilakukan oleh Credit Officer (CO) untuk penilaian kredit, dalam hal ini

Credit Officerjuga biasanya mengajukan beberapa pertanyaan yang nantinya akan

menentukan apakah calon nasabah tersebut layak untuk diberikan pinjaman atau

tidak, biasanya kegiatan survey ini didampingi olehUnit Manager.

Apabila suatu usaha dikatakan layak serta hasilBI chekingbagus baik dari

segi pembayaran maupun banyaknya pinjaman di bank lain. Unit Manager

biasanya merekomendasikan besarnya pinjaman kepada Credit Officer untuk

dinilai dengan input data melalui system yang ada di Danamon Simpan Pinjam.

Penyaluran kredit di DSP tidak terlepas dari prinsip “5C namun dalam penilaian yang lebih diperhatikan antara lain yaitu Character, Capacity,

Colateral. Untuk prinsip Collateral dilakukan penilaian dan melihat apakah

jaminan tersebut adalah benar milik nasabah dsp. Pencairan kredit di DSP Unit

Citeureup membutuhkan waktu 2-5 hari kerja apabila persyaratan sudah dipenuhi

oleh calon nasabah. Mekanisme penyaluran kredit di DSP Unit Citeureup dapat

Gambar 4. Prosedur Umum Perkreditan Sumber : Bank Danamon Simpan Pinjam (2009)

Dalam setiap proposal yang masuk untuk pengajuan pinjaman harus

melalui proses seleksi meskipun hanya untuk penambahan plafon/ penambahan

pinjaman Secara lebih jelas mekanisme penyaluran kredit dapat dilihat antara lain

yaitu

1. Permohonan Kredit

Permohonan kredit merupakan tahapan awal dalam mekanisme

penyaluran kredit, biasanya dibantu oleh Account Officer untuk Permohonan

Kredit

Pengisian Formulir Aplikasi Pinjaman Dan

Pemenuhan Kelengkapan Dokumen Kredit

Internal Ceking BI Dan

Survey lokasi usaha dan tempat tinggal

Penilaian Analisa Kredit Dan

Proses Pembuatan Perjanjian Kredit

Akad Perjanjian Kredit

Pencairan Kredit

Pelunasan

memberikan penjelasan mengenai kelengkapan apa saja yang diperlukan

agar pinjaman yang diajukan dapat direalisasikan. Permohonan kredit

tidak akan diproses sebelum nasabah melengkapi pengisian form aplikasi

pinjaman yang ditandatangani langsung oleh calon nasabah.

Adapun syarat dan kelengkapan berkas yang harus dipenuhi oleh calon

nasabah yaitu :

a. Warga Negara Indonesia (WNI).

b. Usaha telah berjalan minimal dua tahun.

c. Kredit digunakan untuk Modal maupun investasi.

d. Foto copy KTP Suami dan Istri (bila sudah menikah) dan kartu

keluarga.

e. Foto copy KTP Penjamin dan istri.

f. Foto copy surat keterangan usaha dari pasar atau kelurahan.

g. Foto copy jaminan dan jaminan yang akan dianggunkan

Dalam permohonan kredit calon nasabah dapat menuliskan plafon

pinjaman yang dibutuhkan tetapi hasil yang diberikan tergantung dari

usaha dan kemampuan membayar calon nasabah yang dinilai oleh

seorang credit officer sesuai dengan prosedur dan kebijakan kredit yang

berlaku di DSP.

2. Pengisian Formulir Aplikasi Pinjaman

Pengisian formulir aplikasi pinjaman harus dilakukan dengan

mengisi informasi dengan sebenar-benarnya sesuai dengan kondisi yang

ada, hal ini sangat penting untuk memudahkan verifikasi yang dilakukan

oleh credit officer pada saat survey di lapangan. Pemenuhan kelengkapan

dokumen biasanya dilakukan bersamaan ketika memberikan formulir

aplikasi pinjaman, namun pada kenyataanya pada saat pengajuan kredit

masih terdapat calon nasabah yang mengembalikan formulir aplikasi

pinjaman dengan kelengkapan dokumen berupa hanya berupa foto copy

KTP dan foto copy jaminan, dalam hal ini DSP unit Citeureup masih

dan pengumpulan kelengkapan dokumen diberikan toleransi sampai

dengan akad kredit dilaksanakan.

3. Internal Cheking BI

Proses BI cheking ini merupakan tahapan yang sangat penting

untuk melihat karakter dari calon nasabah. Dalam hal ini DSP unit

Citeureup melihat proses karakter sebagai proses seleksi paling utama

karena dengan BI cheking maka dapat dilihat apakah calon nasabah sudah

pernah memiliki riwayat pinjaman di bank lain atau tidak. Apabila sudah

memiliki riwayat pinjaman di bank lainnya maka akan terlihat riwayat

pembayaran calon nasabah dan menjadikannya sebagai tolak ukur apabila

akan direalisasikan pinjamannya, bagi DSP unit Citeureup hal ini dapat

dilihat untuk melihat karakter dari nasabah, apabila terdapat riwayat

pembayaran yang sering telat atau menunggak dijadikan pertimbagan

untuk tidak direaliasikan pinjamannya.

Apabila proses BI cheking mengeluarkan hasil yang baik dan

diketahui memiliki riwayat pembayaran angsuran tepat waktu maka credit

officer dapat melakukan survey terhadap lokasi usaha dan rumah tinggal

untuk memastikan bahwa alamat usaha dan tempat tinggal tidak fiktif.

Proses survey juga dilakukan dengan memverifikasi terhadap orang-orang

di wiliayah sekitar oleh credit officer dan Unit Manager yang untuk

mendapatkan data yang akurat untuk menghindari kesalahan dalam

menganalisis calon debitur. Kriteria yang dilakukan dalam penilaian antara

lain adalah :

a. Mengetahui apakah alamat dan usaha calon debitur sesuai dengan

alamat di ktp dan di surat keterangan usaha.

b. Menilai usaha yang dijalankan baik dari segi pengeluaran dan

pendapatannya karena dengan hal tersebut dapat mempengaruhi

besar kecilnya pinjaman serta kemampuan nasabah untuk

mengembalikan pinjamannya.

c. Menilai usaha tersebut apakah memiliki prospek yang baik.

d. Mengetahui apakah calon debitur memiliki karakteristik yang baik

e. Mengetahui kebenaran anggunan yang dijaminkan di Bank.

Namun yang terjadi di lapangan banyak ketika dilakukan proses

survey lokasi usaha yang diajukan oleh caon nasbah ketika diverifikasi

terhadap orang sekitar ternyata bukan usaha milik calon nasabah

melainkan usaha saudara atau tetangganya, dalam hal ini seorang credit

officerharus jeli dalam mengumpulkan informasi terhadap calon nasabah.

4. Proses Penilaian analisa Kredit

Proses ini merupakan proses pengelolaan data-data yang didapat di

lapangan dan yang terdapat di form pengajuan pinjaman/ FAP agar dapat

dinilai dan dianalisa uji kelayakan usahanya, perhitungan kebutuhan modal

atau investasi, kemampuan finansial untuk meliahat kemampuan

membayar nasabah serta analisa kredit yang layak diberikan terhadap

nasabah yang akan direalisasi pinjamannya. Dalam hal ini agar mencegah

terjadinya kredit yang macet. Danamon Simpan Pinjam dalam hal

penilaian atau analisis kredit dibantu dengan program atau system CADS

(Credit Application Database System).

Dengan system CADS yang digunakan seorang Credit Officer

dapat memasukan berbagai macam informasi calon nasabah baik mengenai

omset atau pendapatan nasabah, informasi mengenai tempat usaha, BI

matchingproses atau hasil BI ceking, analisa kebutuhan rumah tangga dan

karakter nasabah yang ditanyakan kepada lingkungan tempat tinggal dan

lokasi usaha. Dalam CADS ini juga memuat perjanjian kredit yang berisi

jumlah realisasi yang diberikan, jangka waktu, tanggal pencairan, serta

pasal-pasal yang mengandung tugas dan kewajiban nasabah selama terikat

masa kredit di DSP. Program CADS dapat dilihat pada lampiran 3 dan

lampiran 4.

5. Akad Perjanjian kredit

Proses ini akan dilakukan apabila permohonan kredit telah

disetujui oleh kedua belah pihak, bagi pihak bank nasabah yang akan

direalisasikan sudah melalui proses internal ceking untuk mengetahui

karakter nasabah dan system CADS untuk menghitung kemampuan

pinjaman dan jumlah angsuran yang diberikan. Dalam hal ini perjanjian

kredit harus disetujui dan ditandatangani oleh calon nasabah, suami/istri

calon nasabah, untuk penjamin harus ditanda tangani oleh suami atau istri

penjamin serta pihak bank yang ditunjuk memiliki wewenang untuk tanda

tangan di akad perjanjian kredit. Dalam akad kredit ini jaminan yang

dianggunkan harus dibawa dan diserahkan kepada pihak bank serta

kelengkapan lainnya yang belum terpenuhi pada saat penyeraha form

aplikasi pinjaman.

6. Pencairan kredit

Pencairan dana ditransfer dari kantor pusat ke rekening nasabah

yang sebelum dilakukan proses akad pencairan kredit dilakukan proses

pembukaan rekening. Proses pencairan ini hanya boleh dilakukan oleh

yang mengajukan pinjaman, dalam hal ini DSP menjaga keabsahan dari si

penerima kredit yang diberikan sehingga menghindari penyalahgunaan

dana dari pihak lain. Dalam hal ini DSP dalam menyalurkan dananya

melalui proses tahapan seleksi dan pemeriksaan data yang dilakukan oleh

bagian operasional khususnyaOperasional Officer.

7. Pembinaan dan pengawasan Nasabah

DSP memfokuskan pemberian pinjaman terhadap orang yang

memiliki Usaha Mikro Kecil dan Menengah (UMKM). Kelancaran dan

pembayaran pinjaman merupakan hal yang sangat diinginkan oleh bank

terhadap seluruh nasabahnya. Oleh karena itu DSP memberikan layanan

jasa Cash Pick Up yang dilakukan oleh tim operasional untuk para

pedagang yang sudah menjadi nasabah DSP unit Citeureup, hal ini

dikarenakan biasanya untuk para pengusaha mikro, kecil dan menengah

khususnya para pedagang tidak memiliki waktu untuk datang ke kantor

karena harus berjualan dan sebagian yang lain karena malas datang ke

kantor karena mengantri. Namun pada kenyataannya meskipun sudah

terdapat jasa pelayanan Cash Pick Up masih banyak nasabah yang

pembayaran angsurannya mengalami keterlambatan. Untuk membantu

angsuran nasabah, DSP dibantu oleh program yang dinamakan DAS (Data

Base Debitur) yang dikontrol olehOperational Officer.

Dengan pembinaan dan pengawasan diharapkan dapat mengurangi

resiko terjadinya tunggakan dalam pembayaran angsuran dan mengurangi

resiko pelunasan nasabah sebelum waktunya karena take over bank lain.

Pembinaan dan pengawasan nasabah dimulai dari setelah proses pencairan,

dalam hal ini DSP unit Citeureup wajib melakukan verifikasi usaha

kembali terhadap nasabah yang sudah terealisasi dengan kunjungan yang

dilakukan oleh bagian operasioanal verifikasi ini dilakukan untuk

menanyakan kebenaran usahanya melalui orang-orang terdekat disekitar

wilayah usahanya. Setelah itu pembinaan terhadap nasabah dapat diawasi

melalui papan tunggakan yang isinya terdapat kolektibilitas nasabah mulai

dari kolektiblitas satu yang artinya lancar maupun kolektibilitas lima atau

WO(write off).

8. Pelunasan

Proses pelunasan di DSP biasanya dilakukan karena lunas

terjadwal yaitu lunas sesuai dengan perjanjian kredit, lunas karena take

over bank lain yang dikenakan biaya pinalty karena melanggar ketentuan

perjanjian kredit yang telah disepakati. Apabila telah dilakukan proses

pelunasan, jaminan diberikan maksimal 10 hari kerja hal ini dikarenakan

demi keamanan jaminan nasabah maka setelah dilakukan akad perjanjian

kredit jaminan diserahkan ke kantor pusat.

Adapun sektor-sektor yang dibiayai oleh Bank Danamon Simpan Pinjam

unit Citeureup adalah :

a. Sektor Pertanian

Sektor yang termasuk dalam bagian ini adalah aktivitas pertanian

dalam hal perdagangan baik usaha kecil maupun pedagang besar yang

menjual produk pertanian misalnya pedagang ikan, pedagang sayuran,

b. Sektor Perindustrian

Usaha yang bergerak dalam bidang pengolahan bahan mentah

misalnya industri tempe, industri tahu, industri roti,industri donat dll.

c. Perdagangan

Usaha yang bergerak dalam bidang sektor agribisnis dan makanan

yang berupa warteg atau warung makan, warung sembako dll.

d. Jasa

Usaha yang berhubungan dengan menjahit, salon, bengkel motor

maupun mobil, kontrakan dll.

6.2. Faktor-faktor yang Mempengaruhi Realisasi Kredit Di DSP unit Citeureup

Nasabah yang dimaksud dalam penelitian ini adalah seluruh nasabah yang

bergerak dalam sektor Agribisnis di DSP unit Citeureup selama periode Januari

sampai dengan Desember 2010. Karakteristik dalam penelitian ini diduga

berpengaruh terhadap realisasi kredit di Dsp unit Citeureup. Karakterstik yang

dilihat di penelitian ini adalah merupakan karakteristik individu, karakteristik

usaha, dan karakteristik kredit.

Hubungan antara faktor-faktor yang mempengaruhi kredit di Bank

Danamon Simpan Pinjam unit Citeureup dapat dimodelkan kedalam suatu fungsi

permintaan. Dalam penelitian ini terdapat delapan faktor yang diduga

mempengaruhi realisasi kredit di Dsp, yaitu umur nasabah (X1), tingkat

pendidikan (dummy) (X2), Jumlah tanggungan keluarga (X3), lama usaha (X4),

Pengalaman kredit (dummy) (X5), Jenis usaha (dummy) (X6), Pendapatan usaha

(X7), dan jaminan (X8).

Adapun karakter yang nasabah yang dilihat oleh pihak bank untuk

direalisasikan pinjamannya natara lain yaitu :

a. Umur Nasabah

Proses realisasi kredit di DSP unit Citeureup memperhatikan banyak

faktor, salah satunya adalah faktor umur nasabah. Kebijakan tersebut dituangkan

di dalam aplikasi pengajuan kredit yang setiap calon nasabah wajib

sebenar-benarnya. Umur nasabah adalah usia sejak lahir hingga proses pengajuan

pinjaman yang terdata dalam form pengajuan pinjaman (aplikasi kredit). Diduga

usia nasabah yang tergolong produktif akan mendapatkan nilai realisasi yang lebih

besar, usia nasabah yang tergolong masih sangat muda diduga masih belum

matang dalam mengelola usaha, sedangkan usia yang terlalu tua dianggap sudah

tidak produktif lagi. Rata-rata umur nasabah yang terdapat di DSP unit Citeureup

dapat dilihat pada Tabel 3.

Tabel 3. Rata-Rata Realisasi Kredit di DSP menurut Umur Nasabah (2010)

No. Umur Nasabah (Tahun) Jumlah Nasabah (orang)

1. ≤ 30 5

2. 31 - 40 10

3. 41 - 50 12

4. 51 - 60 3

Jumlah 30

Dilihat dari banyaknya populasi yang ada sebagian besar nasabah DSP

unit Citeureup kisaran dibawah usia 50 tahun, hal ini menunjukan bahwa nasabah

yang direalisasikan kreditnya berada pada usia yang produktif, yang diharapkan

mampu mengembangkan usahanya dengan baik, dan memiliki tingkat kematangan

dalam kemampuan berfikir dalam menjalankan usahanya. DSP lebih

memperhitungkan dalam segi umur batas maksimal jangka waktu kredit sampai

dengan kredit lunas adalah usia 60 tahun, hal ini dikarenakan setiap nasabah yang

sudah terealisasi pinjamannya akan diberikan asuransi kematian.

Umur nasabah dapat mempengaruhi keberanian pengusaha untuk

mengambil keputusan secara rasional, karena peningkatan usia pada umumnya

akan meningkatkan kemampuan kematangan berfikir untuk memanfaatkan kredit

yang didapat.

b. Tingkat Pendidikan Nasabah

Tingkat pendidikan calon nasabah menjadi faktor yang juga diperhatikan

dalam aplikasi pengajuan kredit yang mewajibkan setiap calon nasabah

menginformasikan riwayat pendidikan terakhir mereka (lampiran 2). Realisasi

kredit menurut tingkat pendidikan nasabah dapat dilihat pada Tabel 4.

Tabel 4. Rata-Rata Realisasi Kredit menurut Tingkat Pendidikan (2010)

No. Tingkat Pendidikan Jumlah Nasabah (orang)

1. SD 7

2. SLTP 10

3. SLTA 13

Jumlah 30

Tabel 4 menunjukan tingkat pendidikan nasabah, proporsi terbesar

penerima realisasi kredit di DSP unit Citeureup adalah dengan latar belakang

terbesar mengenyam pendidikan sampai dengan pendidikan SLTA berjumlah 13

orang. Tingkat pendidikan menggambarkan berapa lama orang mengenyam

pendidikan. Hal ini berpengaruh terhadap daya pikir dan pemahaman nasabah

dalam menjalankan kewajibannya membayar pinjaman bank. Selain itu

berdasarkan hasil wawancara dengan bagian kredit tingkat pendidikan nasabah

diharapkan mampu mengelola usahanya dengan baik, sehingga dapat berkembang

dan berkorelasi positif terhadp pengembalian kreditnya. Pada kenyataanya untuk

nasabah DSP baik yang tingkat pendidikannya terendah SD maupun tertinggi

SLTA mendapat realsasi pinjaman. Apabila terdapat nasabah yang mengalami

keterlambatan disebabkan faktor lainnya misalnya usaha yang menurun atau

karakter nasabah yang tidak memiliki keinginan untuk membayar angsuran (bad

karakter).

c. Jumlah Tanggungan Keluarga

Variabel jumlah tanggungan keluarga merupakan salah satu penentu

besarnya realisasi kredit di DSP. Dalam hal ini penting sekali calon nasabah wajib

untuk memberikan informasi yang sebenarnya mengenai berapa jumlah

tanggungan keluarga yang dimiliki oleh calon nasabah yang tertulis dalam Form

pengajuan pinjaman (Lampran 2). Kebenaran yang tercantum dalam FAP akan di

nasabah dan orang-orang yang tinggalnya dekat dengan calon nasabah. Rata-rata

jumlah tanggungan nasabah di DSP unit Citeureup dapat dilihat pada Tabel 5.

Tabel 5. Rata-Rata Realisasi Kredit di DSP menurut Jumlah Tanggungan Keluarga (2010)

No. Jumlah Tanggungan Keluarga (orang) Jumlah Nasabah (orang)

1. 1 0

2. 2 3

3. 3 5

4. 4 15

5. 5 7

Total 30

Pada tabel 5 terdapat jumlah nasabah terbanyak rata-rata memiliki jumlah

tanggungan sebanyak 4 orang. Dimana nasabah yang memiliki jumlah tanggungan

yang lebih banyak terdiri dari 15 orang sehingga dalam hal ini tidak sesuai dengan

prediksi bahwa dengan jumlah tanggungan yang banyak maka akan

mempengaruhi jumlah realisasi kredit. Dengan demikian dapat disimpulkan

bahwa jumlah tanggungan keluarga tidak mempengaruhi realisasi kredit

d. Lama Usaha

Salah satu syarat untuk dapat memperoleh realisasi kredit adalah minimal

lama usaha telah berjalan dua tahun. Persyaratan tersebut ditetapkan untuk melihat

karakteristik usaha dari setiap calon nasabah. Setiap calon nasabah wajib

mencantumkan lama usaha dengan jujur dan benar karena nantinya akan di rurvey

ke lapangan. Lama usaha di DSP unit Citeureup cukup diperhitungkan dan

dianggap penting, sehingga apabila terdapat calon nasabah yang mengajukan

pinjaman ke DSP memiliki usaha kurang dari dua tahun maka tidak akan disetujui

, dalam hal ini DSP konsisten dengan prosedur yang telah ditetapkan oleh kantor

Tabel 6. Rata-rata realiasi Kredit di DSP Unit Citeureup menurut Lama Usaha (2010)

No. Lama Usaha (Tahun) Jumlah Nasabah (orang)

1. < 2 0

2. ≥2 6

3. 5–10 13

4. ≥ 11 11

Jumlah 30

Berdasarkan tabel 6 menunjukan lama usaha yang telah dijalankan oleh

nasabah DSP unit Citeureup, yakni berkisar pada kelompok lama usaha antara 2

sampai dengan 15 tahun, dengan nasabah jumlah terbanyak berada pada lama

usaha 5 – 10 tahun sebanyak 13 orang dari total keseluruhan. Dalam hal ini lama usaha minimal 2 tahun terdapat dalam prosedur kebijakan kredit di DSP unit

Citeureup.DSP unit Citeureup memperhatikan faktor lama usaha sebagai faktor

yang berpengaruh terhadap besarnya realisasi kredit yang disalurkan. Semakin

lama usaha nasabah berjalan maka dapat diketahui perkembangan usaha yang

sedang dikelola.

e. Jenis usaha

Sektor usaha merupakan salah satu kriteria dari karakteristik usaha yang

terpenting, karena dengan mengetahui usaha yang dijalankan maka pihak bank

dapat mengetahui kisaran pendapatan yang didapat oleh nasabah, sehingga

mampu menilai calon nasabah dalam memenuhi kewajibannya membayar

pinjaman yang telah direalisasikan. Usaha yang dilakukan oleh nasabah DSP unit

Cteureup sangat beragam. Dalam hal ini penulis membahas nasabah yang

bergerak dalam sektor agribisis. Sektor agribinis di sini meliputi segala kegiatan

yang berkaitan dengan pengusahaan tumbuhan (komoditas pertanian, peternakan,

perikanan dan kehutanan), baik dari sub sistem hulu sampai dengan ke hilir.

Nasabah agribisnis DSP unit Citeureup antara lain adalah pedagang

sayuran, pedagang daging, pedagang ikan, pedagang buah-buahan, pedagang dan

industri tahu dan tempe, peternakan dan pemotongan ayam maupun sapi pedagang