1.1. Latar Belakang

Indonesia merupakan negara majemuk dengan jumlah penduduk berdasarkan sensus penduduk tahun 2010 adalah 237.556.363 jiwa. Selama tiga tahun terakhir, penduduk hampir miskin terus bertambah. Pada tahun 2009 berjumlah 20.660.000 jiwa, pada tahun 2010 menjadi 22.900.000 jiwa

atau, dan pada tahun 2011 menjadi 27.120.000 jiwa

(www.keadilansosial.wordpress.com, 2012). Gambar 1 akan menunjukkan pertumbuhan penduduk hampir miskin di Indonesia.

Gambar 1. Jumlah penduduk hampir miskin di Indonesia

Penduduk hampir miskin menurut Bappenas (2011) dapat diklasifikasikan sebagai penduduk yang berada sedikit diatas garis kemiskinan namun sangat rentan terhadap guncangan ekonomi. Garis kemiskinan ini dihitung berdasarkan rata-rata pengeluaran makanan dan non makanan per kapita pada kelompok referensi yang telah ditetapkan. Salah satu usaha pemerintah di dalam menganggulangi kemiskinan adalah dengan program penanggulangan kemiskinan berbasis pemberdayaan usaha ekonomi mikro dan kecil (UMK). Tujuannya adalah untuk membuka dan memberikan akses permodalan dan penguatan ekonomi bagi pelaku usaha berskala mikro dan kecil (www.bappenas.go.id, 2011).

UMK merupakan kekuataan ekonomi yang tidak boleh dianggap ringan (www.depkop.go.id, 2012). Menurut Anas Urbaningrum dalam artikel UMKM Dinilai Sabuk Kekuatan Ekonomi Kota (www.depkop.go.id), ada

0 5,000,000 10,000,000 15,000,000 20,000,000 25,000,000 30,000,000

2009 2010 2011

jiw

sekitar 50.000.000 usaha UMKM di Indonesia yang memberikan kontribusi besar bagi Indonesia. Sekitar 99% unit UMKM Indonesia belum disentuh oleh lembaga pembiayaan. Hal ini disebabkan mereka dinilai tidak bankable karena tidak memiliki kolateral atau jaminan asset sehingga risikonya dinilai sangat besar. Saat ini lembaga pembiayaan hanya membiayai sekitar 2.000.000 UMKM yang didominasi usaha makanan serta jasa dan perdagangan, melalui kredit usaha rakyat (KUR) dan mereka tergolong unit usaha kecil-menengah. Sedangkan, unit-unit mikro, terutama di bidang pertanian dan unit usaha di level akar rumput, mengandalkan rentenir dengan bunga yang mencekik.

Salah satu lembaga pembiayaan yang mampu membiayai UMKM adalah koperasi (www.depkop.go.id, 2012). Layaknya perbankan, sistem koperasi pun memiliki sistem ganda, yaitu konvensional dan syariah. Dengan prinsipnya untuk mensejahterakan masyarakat maka lembaga ini tepat untuk menanggulangi angka kemiskinan Indonesia.

Baitul Maal Watamwil (BMT) juga merupakan salah satu bentuk lembaga keuangan mikro syariah atau dikenal dengan koperasi syariah. BMT lebih fokus kepada masyarakat bawah, miskin dan nyaris miskin. Pembiayaan yang diberikan merupakan untuk pengembangan usaha mikro dan usaha kecil.

BMT perintis mulai beroperasi pada akhir tahun 1980 sampai dengan pertengahan tahun 1990. Mereka belum diketahui secara luas oleh masyarakat, serta masih melayani kelompok masyarakat yang relatif homogen dengan cakupan geografis yang amat terbatas. Perkembangan pesat dimulai sejak tahun 1995 dan memperoleh momentum tambahan akibat krisis ekonomi 1997/1998. Perkembangan Lembaga Keuangan Mikro Syariah (LKMS) selama sepuluh tahun ini tercatat paling menonjol dalam dinamika keuangan syariah di Indonesia. Pada tahun 2010, telah ada sekitar 4.000 BMT yang beroperasi di Indonesia (www. bmtibaadurrahman.com, 2011).

dinilai cukup besar. Risiko tidak selalu merugikan maka BMT harus bisa melakukan sistem manajemen risiko pembiayaan yang baik agar risiko yang terjadi dapat diminimalisir.

Penelitian ini akan mengkaji sistem manajemen risiko pembiayaan suatu lembaga keuangan mikro syariah, yaitu KBMT Wihdatul Ummah yang berlokasi di Gunung Batu, Bogor.

1.2. Perumusan Masalah

KBMT Wihdatul Ummah termasuk lembaga keuangan mikro syariah yang membiayai pemilik usaha mikro. Menurut Muhammad (2005), dalam Bank Syariah faktor utama diterimanya seorang debitur untuk melakukan pembiayaan adalah pendekatan jaminan. Sedangkan usaha mikro dianggap tidak bankable. Artinya, mereka tidak dapat diterima di perbankan karena tidak memenuhi syarat utamanya yaitu jaminan yang kuat. Untuk itu, diperlukan suatu evaluasi penilaian kelayakan mitra (debitur) di KBMT Wihdatul Ummah untuk menganalisis faktor apa yang menjadi pertimbangan diterimanya pengajuan pembiayaan.

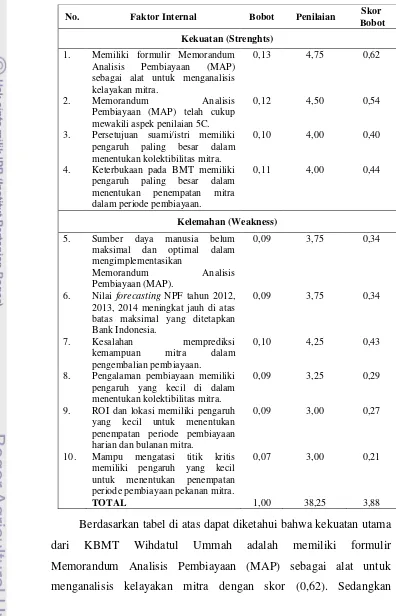

Faktor yang menjadi pertimbangan dalam menyeleksi mitra tentunya merupakan faktor yang paling menentukan risiko pembiayaan. Apabila terdapat kesalahan penilaian akan mengakibatkan rasio NPF yang tinggi. KBMT Wihdatul Ummah memiliki Memorandum Analisis Pembiayaan (MAP) untuk menilai kelayakan mitranya. MAP ini diisi oleh account officer (AO) yang kemudian akan disetujui pada rapat komite sirkuler. Maka, tugas AO disini sangatlah berat. Dibutuhkan ketelitian dan ketepatan proses di dalam mengisi MAP tersebut.

Suatu risiko dapat diminimalisir dengan merumuskan alternatif strategi sehingga kerugian dapat diantisipasi. Untuk itu diperlukan suatu pemilihan alternatif strategi bagi peningkatan risiko pembiayaan yang akan dihadapi oleh KBMT Wihdatul Ummah.

Sesuai dengan penjelasan di atas maka dapat dirumuskan masalah dari penelitian ini adalah :

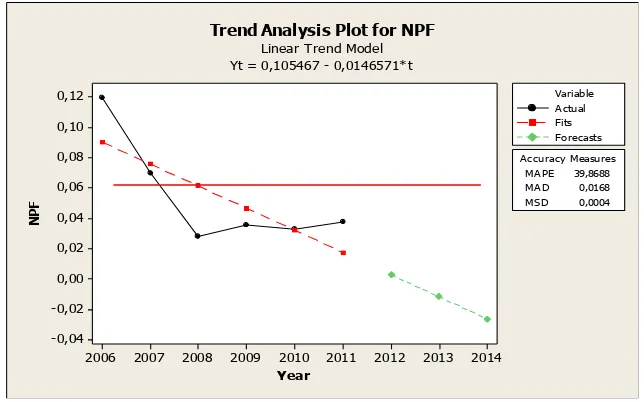

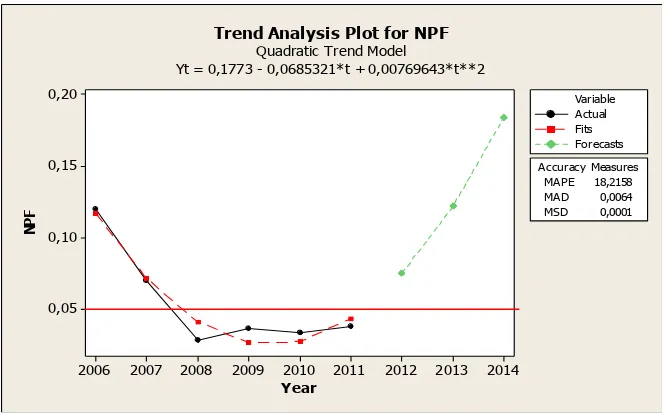

1. Bagaimana tren rasio NPF KBMT Wihdatul Ummah pada tahun 2006-2011 dan peramalan NPF tiga tahun ke depan terkait dengan tingkat risiko pembiayaan yang dihadapi ?

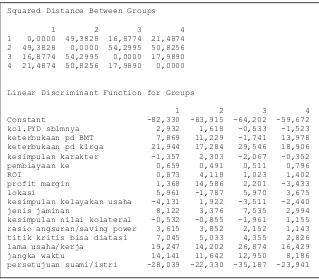

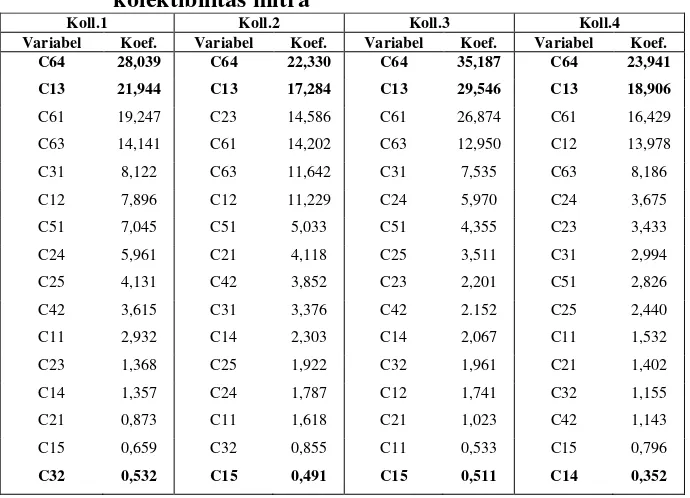

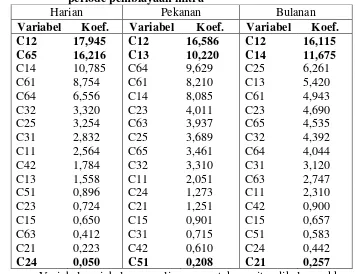

2. Faktor-faktor apa saja yang paling mempengaruhi dari sistem penilaian kelayakan mitra di dalam menentukan kolektibilitas dan periode pembiyaan mitra sesuai dengan fungsi diskriminan ?

3. Bagaimana alternatif strategi pengelolaan pembiayaan yang tepat bagi KBMT Wihdatul Ummah untuk mengendalikan peningkatan risiko pembiayaan di masa depan?

1.3. Tujuan Penelitian

Berdasarkan perumusan masalah, maka tujuan dari penelitian ini adalah: 1. Menganalisis tren rasio NPF pada tahun 2006-2011 dan peramalan NPF

tiga tahun ke depan terkait dengan tingkat risiko pembiayaan yang dihadapi.

2. Menganalisis faktor-fakor yang paling mempengaruhi dari sistem penilaian kelayakan mitra di dalam menentukan kolektibilitas dan periode pembiayaan mitra sesuai dengan fungsi diskriminan.

3. Merumuskan alternatif strategi pengelolaan pembiayaan yang tepat bagi KBMT Wihdatul Ummah untuk mengendalikan peningkatan risiko pembiayaan di masa depan.

1.4. Manfaat Penelitian

1. Bagi KBMT Wihdatul Ummah

Dapat dijadikan masukan dalam membuat keputusan-keputusan perusahaan terhadap kemungkinan risiko pembiayaan yang akan dihadapi sehingga meminimalisir kerugian.

2. Bagi Masyarakat

Sumber pengetahuan dan referensi mengenai manajemen risiko pembiayaan yang dihadapi oleh KBMT Wihdatul Ummah dan menjadi bahan pertimbangan menjadi debitur pembiayaan.

3. Bagi Penulis

Sarana penerapan dan implementasi teori-teori yang diterima pada saat kuliah serta mampu memberikan gambaran mengenai risiko pembiayaan pada lembaga keuangan mikro syariah serta memberikan manfaat bagi penelitian selanjutnya.

1.5. Batasan Penelitian

II. TINJAUAN PUSTAKA

2.1. Lembaga Keuangan Mikro Syariah

Lembaga keuangan mikro (LKM) adalah lembaga yang melayani keuangan mikro (Abdullah, 2004). Lembaga keuangan syariah adalah lembaga keuangan yang usaha pokoknya memberikan kredit dan jasa-jasa lain dalam lalu lintas pembayaran serta peredaran uang yang beroperasi disesuaikan dengan prinsip-prinsip syariah (Sudarsono, 2008).

2.2. Perbedaan Antara Bank Syariah dan Bank Konvensional

Bank syariah merupakan bank yang beroperasi dengan tidak mengandalkan pada bunga (Machmud dan Rukmana, 2010).

2.2.1 Perbedaan Antara Bagi Hasil dengan Tingkat Suku Bunga Tabel 1. Perbandingan bagi hasil dengan sistem bunga

Bagi Hasil Bunga

Penentuan bagi hasil dibuat sewaktu perjanjian dengan berdasarkan kepada untung/rugi.

Penentuan bunga dibuat sewaktu perjanjian tanpa berdasarkan untung/rugi.

Jumlah nisbah bagi hasil berdasarkan jumlah keuntungan yang telah dicapai.

Jumlah persen bunga berdasarkan jumlah uang (modal) yang ada.

Bagi hasil tergantung pada hasil proyek. Jika proyek tidak mendapat keuntungan atau mengalami kerugian, risikonya ditanggung kedua belah pihak.

Pembayaran bunga tetap seperti perjanjian tanpa diambil pertimbangan apakah proyek yang dilaksanakan pihak kedua untung atau rugi.

Jumlah pemberian hasil keuntungan meningkat sesuai dengan peningkatan keuntungan yang didapat.

Jumlah pembayaran bunga tidak meningkat walaupun jumlah keuntungan berlipat ganda.

Penerimaan/pembagian keuntungan adalah halal.

Pengambilan/pembayaran bunga adalah haram.

2.2.2 Perbedaan Pokok Antara Sistem Bank Konvensional dengan Sistem Bank Islam

Tabel 2. Perbandingan bank syariah dan bank konvensional

Aspek Bank Syariah Bank Konvensional

Legalitas Akad Syariah Akad Konvensional

Struktur Organisasi

Penghimpunan dan

penyaluran dana harus sesuai dengan fatwa

Dewan Pengawas

Syariah.

Tidak terdapat dewan sejenis.

Bisnis dan Usaha yang dibiayai

a. Melakukan investasi-investasi yang halal saja.

b.Hubungan dengan nasabah dalam bentuk hubungan kemitraan. c. Berdasarkan prinsip

bagi hasil, jual beli, atau sewa.

d.Berorientasi pada keuntungan (profit

oriented) dan

kemakmuran dan

kebahagiaan dunia akhirat.

a. Investasi yang halal dan haram profit oriented.

b. Hubungan dengan

nasabah dalam

bentuk hubungan kreditur-debitur. c. Memakai perangkat

bunga.

Lingkungan Kerja

Islami Non Islami

Sumber : Machmud dan Rukmana, 2010

2.3. Baitul Maal Wattamwil

Produk pembiayaan BMT menurut Sudarsono (2008) merupakan penyediaan uang dan tagihan berdasarkan persetujuan/kesepakatan pinjam-meminjam di antara BMT dengan pihak lain yang mewajibkan pihak peminjam untuk melunasi utangnya beserta bagi hasil setelah jangka waktu tertentu.

1. Pembiayaan al-Murabaha (MBA)

2. Pembiayaan al-Bai’ Bitsaman Ajil (BBA) 3. Pembiayaan al-Mudharabah (MDA) 4. Pembiayaan al-Musyarakah (MSA)

Untuk meningkatkan peran BMT dalam kehidupan ekonomi masyarakat, maka BMT terbuka untuk menciptakan produk baru. Tetapi produk tersebut harus memenuhi syarat (Sudarsono, 2008) :

1. Sesuai dengan syariat dan disetujui oleh Dewan Syariah 2. Dapat ditangani oleh sistem operasi BMT bersangkutan 3. Membawa kemaslahatan bagi masyarakat

2.4. Pembiayaan

Menurut Muhammad (2005), pembiayaan atau financing yaitu pendanaan yang diberikan oleh suatu pihak kepada pihak lain untuk mendukung investasi yang telah direncanakan, baik dilakukan sendiri maupun lembaga. Dengan kata lain, pembiayaan adalah pendanaan yang dilakukan untuk mendukung investasi yang telah direncanakan.

2.4.1 Jenis-Jenis Pembiayaan

Jenis-jenis pembiayaan pada dasarnya dapat dikelompokkan menurut beberapa aspek, diantaranya (Muhammad, 2005) :

1. Pembiayaan menurut tujuan :

a. Pembiayaan modal kerja, yaitu pembiayaan yang dimaksudkan untuk mendapatkan modal dalam rangka pengembangan usaha. b. Pembiayaan investasi, yaitu pembiayaan yang dimaksudkan

untuk melakukan investasi atau pengadaan barang konsumtif 2. Pembiayaan menurut jangka waktu :

b. Pembiayaan jangka waktu menengah, pembiayaan yang dilakukan dengan waktu 1 tahun sampai 5 tahun.

c. Pembiayaan jangka waktu panjang, pembiayaan yang dilakukan dengan waktu lebih dari 5 tahun.

2.4.2 Analisis Kelayakan Pembiayaan

Ada beberapa aspek yang perlu diperhatikan dalam prosedur analisis pembiayaan. Menurut Muhammad (2005), aspek-aspek penting dalam analisis pembiayaan yang perlu dipahami oleh pengelola bank syariah adalah :

1. Prosedur Analisis

a. Berkas dan pencatatan

b. Data pokok dan analisis pendahuluan

1) Realisasi pembelian, produksi dan penjualan 2) Rencana pembelian, produksi dan penjualan 3) Jaminan

4) Laporan keuangan

5) Data kuantitatif dari calon debitur c. Penelitian data

d. Penelitian atas realisasi usaha e. Penelitian atas rencana usaha

f. Penelitian dan penilaian barang jaminan g. Laporan keuangan dan penelitiannya 2. Keputusan Permohonan Pembiayaan

a. Bahan pertimbangan pengambilan keputusan b. Wewenang pengambilan keputusan

2.4.3 Penanganan Pembiayaan Bermasalah

Menurut Muhammad (2005) penanganan pembiayaan bermasalah merupakan bagian yang tidak dapat terhindarkan dalam proses pembiayaan. Ada dua hal yang dapat dilakukan diantaranya :

1. Analisis dan Penyelesaian Pembiayaan Bermasalah, dapat dilakukan dengan :

b. Menggali potensi peminjam.

c. Melakukan perbaikan akad (remedial)

d. Memberikan pinjaman ulang, mungkin dalam bentuk pembiayaan al-Qardul Hasan; Murabahah; atau Mudharabah.

e. Penundaan pembayaran.

f. Rescheduling (memperkecil angsuran dengan memperpanjang waktu atau akad dan margin baru).

g. Memperkecil margin keuntungan atau bagi hasil. 2. Penyitaan Barang Jaminan Pembiayaan

Masalah penyitaan atau eksekusi jaminan di bank syari’ah sangat tergantung pada kebijakan manajemen. Cara-cara penyitaan harus berdasarakan sebagaimana yang diajarkan menurut ajaran Islam, seperti :

a. Simpati : sopan, menghargai, dan fokus pada penyitaan.

b. Empati : menyelami keadaan nasabah, bicara seakan untuk kepentingan nasabah, membangkitkan kesadaran nasabah untuk mengembalikan utangnya.

c. Menekan : tindakan ini dilakukan jika dua tindakan sebelumnya tidak diperhatikan.

Apabila cara ketiga tidak juga diacuhkan oleh nasabah, maka cara-cara ditempuh adalah dengan terpaksa untuk :

a. Menjual barang jaminan

b. Menyita barang yang senilai dengan nilai pinjaman

2.5. Manajemen Risiko

Menurut Sofyan (2005), manajemen risiko dapat diartikan sebagai usaha seorang manajer untuk mengatasi kerugian secara rasional agar tujuan yang diinginkan dapat tercapai secara efektif dan efesien. Menurut Kasidi (2010), manajemen risiko adalah usaha yang secara rasional ditujukan untuk mengurangi kemungkinan terjadinya kerugian dari risiko yang dihadapi.

2.5.1 Risiko Kredit

memenuhi kewajiban seperti tertuang dalam kesepakatan, atau turunnya kualitas debitur atau pembeli sehingga persepsi mengenai kemungkinan gagal bayar semakin tinggi. Besarnya risiko kredit terdiri dari dua faktor: besarnya eksposur kredit dan kualitas eksposur kredit. Gambar 1 akan menggambarkan mengenai kerangka risiko kredit.

Risiko kredit pada umumnya dihadapi oleh industri jasa perbankan, walaupun perseorangan atau lembaga-lembaga keuangan yang bukan bank tidak tertutup kemungkinan terkena risiko ini (Kasidi, 2010).

Gambar 2.Kerangka risiko kredit (Djohanputro, 2004)

Menurut Kasidi (2010), cara menilai risiko kredit ada tiga, yaitu penilaian kualitatif, penilaian kuantitatif, dan metode skoring kredit. Penilaian yang umum dilakukan perbankan atau lembaga keuangan non bank sebelum mengajukan pembiayaan adalah penilaian kualitatif. Masyarakat mengenal kerangka 3 R dan 5 C dalam menganalisis kredit perbankan. Tujuannya adalah melakukan analisis kemampuan untuk

Kebangkrutan nasabah

Kesulitan keuangan nasabah

Ambang batas kriteria kesehatan tidak

dipenuhi

Penurunan kinerja nasabah

Kelemahan kontrak kredit

Gagal bayar

Potensi gagal bayar

Penurunan peringkat

nasabah

Pelanggaran kontrak

Potensi pelanggaran

kontrak

melunasi kewajiban dari calon nasabahnya. Kerangka tersebut juga dapat digunakan untuk menganalisis risiko kredit yang dihadapi oleh perusahaan.

Kerangka 3 R yang dimaksud adalah sebagai berikut:

1. Returns, yaitu hasil yang akan dicapai dari penggunaan kredit tersebut.

2. Repayment capacity, yaitu kemampuan peminjam mengembalikan pinjaman dan bunganya pada tanggal jatuh tempo.

3. Risk-bearing capacity, yaitu kemampuan peminjam menanggung risiko kegagalan atau ketidakpastian berkaitan dengan penggunaan kredit tersebut.

Sedangkan yang dimaksud dengan 5 C adalah sebagai berikut :

1. Character, yaitu kemampuan peminjam (debitur) untuk memenuhi kewajibannya.

2. Capacity, yaitu kemampuan peminjam untuk melunasi utangnya. 3. Capital, yaitu posisi finansial peminjam secara keseluruhan. 4. Collateral, yaitu aset yang dijaminkan.

5. Condition, yaitu kondisi perekonomian.

2.5.2 Kredit Macet

Bank Indonesia dalam Kasmir (2008), kredit digolongkan menurut kualitasnya, yaitu :

1. Kredit lancar (pass), kredit digolongkan lancar apabila memenuhi kriteria :

a. Pembayaran angsuran pokok dan bunga tepat waktu b. Memiliki mutasi rekening yang aktif

c. Bagian dari kredit yang dijamin dengan jaminan tunai (cash collateral)

2. Kredit dalam perhatian khusus (special mention)

Kredit yang digolongkan ke dalam perhatian khusus apabila memenuhi kriteria :

b. Kadang-kadang terjadi cerukan c. Mutasi rekening relatif aktif

d. Jarang terjadi pelanggaran terhadap kontrak yang diperjanjikan e. Didukung oleh pinjaman baru

3. Kredit kurang lancar (substandard)

Kredit yang digolongkan ke dalam kurang lancar apabila memenuhi kriteria :

a. Terdapat tunggakan angsuran pokok dan bunga yang telah melampaui 90 hari

b. Sering terjadi cerukan

c. Frekuensi mutasi rekening relatif rendah

d. Terjadi pelanggaran terhadap kontrak yang diperjanjikan lebih dari 90 hari

e. Terdapat indikasi masalah keuangan yang dihadapi nasabah f. Dokumentasi pinjaman yang lemah

4. Kredit diragukan (doubtful)

Kredit yang digolongkan ke dalam kredit diragukan apabila memenuhi kriteria :

a) Terdapat tunggakan angsuran pokok dan bunga yang telah melampaui 180 hari

b) Terjadi cerukan yang bersifat permanen c) Terjadi wanprestasi lebih dari 180 hari

d) Dokumentasi hukum yang lemah, baik untuk perjanjian kredit maupun peningkatan jaminan

5. Kredit macet (loss)

Kredit yang digolongkan ke dalam kredit macet apabila memenuhi kriteria :

a) Terdapat tunggakan angsuran pokok dan bunga yang telah melampaui 270 hari

b) Kerugian operasional ditutup dengan jaminan baru

Menurut Kasmir (2008), penyelamatan terhadap kredit macet dilakukan dengan beberapa metode, yaitu :

1. Rescheduling Yaitu dengan cara :

a. Memperpanjang jangka waktu kredit b. Memperpanjang jangka waktu angsuran 2. Reconditioning

Dengan cara mengubah berbagai persyaratan yang ada seperti : a. Kapitalisasi bunga

b. Penundaan pembayaran bunga sampai waktu tertentu c. Penurunan suku bunga

d. Pembebasan bunga 3. Restructuring

Yaitu dengan cara :

a. Menambah jumlah kredit b. Menambah equity yaitu :

1) Dengan menyetor uang tunai 2) Tambahan dari pemilik 4. Kombinasi

Merupakan kombinasi dari ketiga jenis di atas. 5. Penyitaan Jaminan

Penyitaan jaminan merupakan jalan terakhir apabila nasabah sudah benar-benar tidak punya itikad baik atau sudah tidak mampu lagi untuk membayar semua utang-utangnya.

2.6. Strategi

Manajemen strategi dapat didefinisikan sebagai seni dan pengetahuan dalam merumuskan, mengimplementasikan, serta mengevaluasi keputusan-keputusan lintas fungsional yang memampukan sebuah organisasi mencapai tujuannya (David, 2009).

Menurut Wheelen dan Hunger (2003), perumusan strategi adalah pengembangan rencana jangka panjang untuk manajemen efektif dari kesempatan dan ancaman lingkungan, dilihat dari kekuatan dan kelemahan perusahaan.

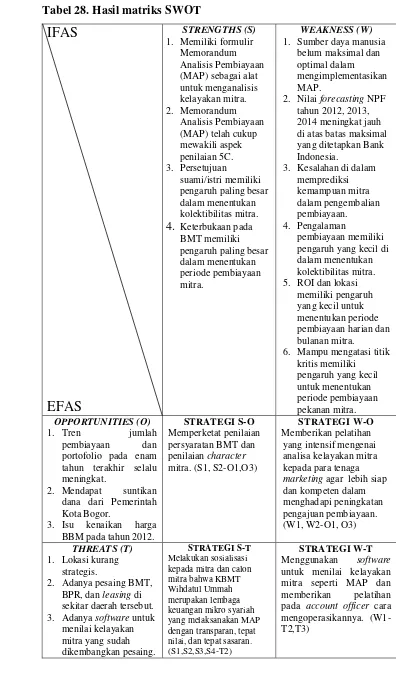

Metode yang digunakan untuk merumuskan beberapa alternatif strategi yaitu matiks SWOT. Matriks SWOT adalah sebuah alat pencocokan yang penting yang membantu para manajer mengembangkan empat jenis strategi: strategi SO, strategi ST, strategi WO dan strategi WT (David, 2009).

2.7. Pengambilan Keputusan

Proses Hierarki Analitik (Analytical Hierarchy Process-AHP) digunakan untuk mengorganisasikan informasi dan judgement dalam memilih alternatif yang paling disukai (Saaty dalam Marimin, 2005). Dengan menggunakan AHP, suatu persoalan yang akan dipecahkan dalam suatu kerangka berpikir yang teroganisir, sehingga kemungkinan dapat diekspresikan untuk mengambil keputusan yang efektif atas persoalan tersebut.

Prinsip kerja AHP adalah penyederhanaan suatu persoalan kompleks yang tidak terstruktur, stratejik, dan dinamik menjadi bagian-bagiannya, serta menata dalam suatu hierarki. Kemudian tingkat kepentingan setiap variabel diberi nilai numerik secara subjektif tentang arti penting variabel tersebut secara relatif dibandingkan dengan variabel yang lain. Dari berbagai pertimbangan tersebut kemudian dilakukan sintesa untuk menetapkan variabel yang memiliki prioritas tinggi dan berperan untuk mempengaruhi hasil pada sistem tersebut (Marimin, 2005).

2.8. Hasil Penelitian Terdahulu

korelasi product moment Pearson terdapat 20 variabel yang signifikan, yaitu Rasio Hutang, Rasio Keuntungan, Rasio Likuiditas, Rata-rata Rekening Koran, Mutasi Kredit, Pengalaman Manajemen, Pengalaman Usaha, Reputasi Usaha, Prospek Usaha, Pesaing, Pembeli/Pelanggan, Pemasok, Wilayah Pemasaran, Jenis Produk, Jangka Waktu Fasilitas, Jenis Usaha dan Posisi Klaim. Dari hasil analisis diskriminan muncul lima fungsi pembeda yang akan mengklasifikasikan kelas kolektibilitas Lancar, Dalam Perhatian Khusus (DPK), Kurang Lancar, Diragukan, dan Macet. Hasil analisis diskriminan mencerminkan ketetapan prediksi untuk membedakan antar kelas sebesar 80.4%. Pengaruh variabel kelayakan kredit terhadap pengembalian kredit Lancar sebesar 84%, kolektibilitas Dalam Perhatian Khusus 5%, kolektibilitas Kurang Lancar 1%, kolektibilitas Diragukan 3% dan kolektibilitas Macet 6%. Jadi dalam pengembalian kreditnya PT Bank XYZ sudah cukup baik dengan kualitas kredit macet (kolektibilitas 3-5) sebesar 10%.

3.1. Kerangka Pemikiran

KBMT Wihdatul Ummah merupakan salah satu bentuk lembaga keuangan mikro syariah. Fokus dari penelitian ini adalah aktivitas financing atau pembiayaan. KBMT Wihdatul Ummah menerapkan sistem pembiayaan BMT yang bersegmentasikan masyarakat menengah, miskin dan nyaris miskin. Sebagian besar dari mereka adalah pemilik usaha mikro yang membutuhkan penambahan modal.

Sebagai lembaga keuangan yang membiayai usaha mikro dinilai risikonya sangat tinggi. Tingginya risiko pembiayaan mengindikasikan adanya pembiayaan bermasalah yang dinyatakan dengan rasio NPF. Untuk itu akan dievaluasi pergerakan rasio NPF pada tahun 2006-2011 dan peramalannya di tahun 2012, 2013, dan 2014 menggunakan analisis trend dan forecasting.

Suatu risiko pembiayaan perlu dikelola dengan baik agar tidak menimbulkan kerugian yang besar. KBMT Wihdatul Ummah telah melakukan sistem manajemen risiko. Sistem manajemen risiko ini akan dianalisis secara deskriptif. Perolehan data didapat dari wawancara dengan kepala bagian marketing KBMT Wihdatul Ummah serta data-data terkait mengenai proses pengajuan pembiayaan di KBMT Wihdatul Ummah.

Setelah mengevaluasi ketiga analisis tersebut dapat diketahui faktor-faktor risiko pembiayaannya. Suatu evaluasi tentunya dibutuhkan suatu alternatif untuk mengendalikannya. Untuk itu, setelah mengetahui hasil dari forecasting NPF, fungsi diskriminan, dan deskripsi manajemen risiko, dirumuskanlah suatu alternatif strategi mengenai pengendalian peningkatan risiko pembiayaan agar kerugian dapat diminimalisir. Kemudian alternatif strategi tersebut akan dihitung prioritasnya agar dapat diimplementasikan dengan efektif dan efisien oleh KBMT Wihdatul Ummah.

Rumusan trategi tersebut menggunakan metode SWOT dan penentuan priotitas strategi menggunakan metode AHP. Kedua metode tersebut membutuhkan pembobotan dari para pakar agar keobjektivitasnya tetap terjaga.

risiko pembiayaan dengan metode SWOT. Kemudian alternatif tersebut dipilih mana yang paling tepat sehingga dapat diimplementasikan dengan menggunakan AHP. Strategi ini dilakukan karena didalam mengevaluasi diperlukan suatu penyelesaian masalah sebagai masukan agar permasalahan dapat diperbaiki dengan sistem yang lebih baik.

Secara umum, alur proses penelitian ini digambarkan dengan kerangka pemikiran (Gambar 3) serta diagram alur pikir studi (Gambar 4). Kerangka pemikiran dapat dilihat pada Gambar di bawah ini :

Gambar 3. Kerangka pemikiran penelitian Pembiayaan Bermasalah

Evaluasi Sistem Penilaian Kelayakan Mitra

Proses Manajemen Risiko

Analisis Diskriminan

Analisis Deskriptif

SWOT

AHP

Rekomendasi Manajemen Risiko Pembiayaan Tren dan Peramalan

NPF

Analisis Trend dan Forecasting

KBMT Wihdatul Ummah

Evaluasi

Gambar 4. Diagram alur pikir studi

Existing Problem:

Debitur memiliki usaha mikro yang tidak memiliki jaminan aset kuat SDM dalam

pengisian MAP belum optimal NPF tahun 2006

Input:

Data NPF (2006-2011) Memorandum Analisis

Pembiayaan (MAP) Sietem manajemen

risiko KBMT WU Pendapat pakar

mengenai alternatif strategi

Proses:

Analisis trend NPF

Analisis deskriptif sistem manajemen risiko kredit

Analisis diskriminan faktor-faktor mempengaruhi risiko pembiayaan Analisis IFAS dan EFAS SWOT

AHP

Output :

Peramalan NPF 3 tahun ke depan Faktor-faktor yang

mempengaruhi peningkatan risiko kredit

Prioritas alternatif strategi Outcome : Pengendalian peningkatan risiko pembiayaan NPF rendah

Impact :

Berkurangnya risiko pembiayaan Minimalisasi

kerugian

Faktor-faktor berpengaruh yang dapat dikendalikan:

Sistem penilaian kelayakan mitra (MAP)

Kebijakan perusahaan

Faktor-faktor berpengaruh yang tidak dapat

dikendalikan:

Kebijakan pemerintah Inflasi

Kenaikan harga BBM Kondisi perekonomian

mitra dan negara

Wawancara Studi Literatur

Feedback

Parameter Kontrol:

NPF ≤ 5% Fungsi Diskriminan Pe dekatan 5C Persyaratan BMT SOP Perusahaan

mengenai lembaga keuangan mikro syariah Persaingan dalam

industri pembiayaan Kondisi perekonomian

3.2. Lokasi dan Waktu Penelitian

Penelitian ini dilaksanakan di KBMT Wihdatul Ummah yang berlokasi di jalan Mayjen Ishak Djuarsa No. 226 G Gunung Batu, Bogor. Pemilihan lokasi dilakukan secara sengaja (purposive) karena KBMT Wihdatul Ummah ini memiliki aktivitas pembiayaan syariah dengan berbadan hukum koperasi syariah. Penelitian ini dilakukan pada bulan Februari-Maret 2012.

3.3. Metode Pengumpulan Data

Metode yang digunakan untuk memperoleh data serta informasi dari KBMT Wihdatul Ummah meliputi data primer dan sekunder. Data primer diperoleh melalui wawancara dan pemberian kuesioner pembobotan untuk SWOT dan AHP. Kuesioner tersebut diberikan kepada empat expert, yaitu : Manajer dan Kepala Bagian Marketing KBMT Wihdatul Ummah, Ketua Pengurus Yayasan PERAMU, dan Dosen Keuangan Departemen Manajemen-IPB.

Data sekunder dapat berupa data internal dan data eksternal. Data internal berupa laporan keuangan NPF KBMT Wihdatul Ummah pada tahun 2006-2011, data MAP mitra yang telah diisi oleh AO, dan juga data-data terkait dengan manajemen risiko pembiayaan. Sedangkan data eksternal berupa buku-buku referensi dan bahan pustaka yang menunjang penelitian.

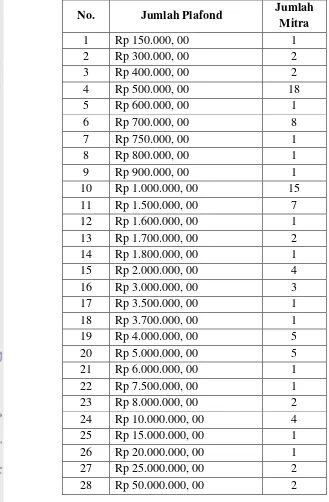

3.4 Metode Pengambilan Sampel

Pengambilan sampel ini digunakan untuk analisis diskriminan dimana dalam analisis ini menggunakan data mitra yang sedang melakukan pembiayaan di KBMT Wihdatul Ummah pada tahun 2011. Data mitra tersebut merupakan MAP yang sudah dianalisis oleh AO pada saat mitra mengajukan permohonan pembiayaan.

debitur dalam penelitian ini didapat dari kalkulasi rumus Slovin sebagai berikut :

n =

...(1)

Keterangan :

n = Jumlah sampel

N = Jumlah populasi

e = Nilai kritis (eror) yang digunakan, yaitu 10 %

n

== 82, 578 ~ 83 debitur

Tabel 3. Quota sampling mitra pembiayaan KBMT Wihdatul Ummah

Sumber: Pengolahan Data Primer

3.5. Metode Pengolahan dan Analisis Data

Analisis data yang digunakan dalam penelitian ini terbagi menjadi analisis kuantitatif dan analisis kualitatif. Data kualitatif merupakan informasi yang didapat dari hasil penelitian secara verbal, disajikan melalui metode deskriptif dengan menggunakan tabulasi untuk mendukung data kuantitatif. Sedangkan data kuantitatif merupakan data dalam bentuk angka-angka yang diperoleh secara langsung dari tempat penelitian, diolah dengan menggunakan Microsoft Excel 2007, Minitab versi 14, serta Super Decisions.

3.5.1 Analisis Deskriptif

Analisis deskriptif adalah kegiatan menyimpulkan data mentah dalam jumlah yang besar sehingga hasilnya dapat ditafsirkan (Kuncoro, 2003). Analisis ini digunakan untuk menggali informasi mengenai sistem manajemen risiko pembiayaan yang dilakukan KBMT Wihdatul Ummah serta trend dan perkembangan NPF KBMT Wihdatul Ummah.

Debitur Jumlah % Sampel

Harian 13 2,74% 3

Pekanan 239 50,43% 42

Bulanan 222 46,84% 38

3.5.2 Analisis Diskriminan

Analisis diskriminan merupakan teknik menganalisis data, variabel tak bebas (disebut criterion) merupakan kategori (non-metrik, nominal, atau ordinal, bersifat kualitatif) sedangkan variabel bebas sebagai prediktor merupakan metrik (interval atau rasio, bersifat kuantitatif) (Supranto, 2004). Variabel bebas (X) dari penelitian ini adalah variabel penjabaran dari 5 C dan pendekatan syarat BMT yang diambil dari MAP, sedangkan variabel tak bebasnya (Y) adalah tingkat risiko pembiayaan yang dikategorikan dengan kolektibilitas dan periode pembiayaan. Variabel-variabel bersifat tak bebas maka disebut Multiple Discriminant Analysis (Supranto, 2004).

Menurut Simamora (2005), analisis diskriminan merupakan teknik yang akurat untuk memprediksi seseorang termasuk ke dalam kategori apa, dengan catatan data-data yang dilibatkan terjamin akurasinya. Model analisis diskriminan berkenaan dengan kombinasi linier yang bentuknya sebagai berikut :

Zi = b0 + b1X11 + b2X12 + b3X13 ... + bjXij + ... +bkXik ...(2) Zi = nilai (skor) diskriminan dari responden (objek) ke-i.

i = 1, 2, ..., n. D merupakan variabel tak bebas. Xij = variabel (atribut) ke-j dari responden ke-i.

bj = koefisien atau bobot diskriminan dari variabel atau atribut ke j. Xij = variabel bebas/prediktor ke-j dari responden ke-i, juga disebut

atribut, seperti dijelaskan di atas.

3.5.3 Analisis Trend dan Peramalan

trend menunjukkan arah trend yang meningkat atau menurun kemudian dilakukan peramalan untuk tiga tahun ke depan.

3.5.4 Analisis SWOT

Matriks kekuatan-kelemahan-peluang-ancaman adalah sebuah alat pencocokan yang penting yang membantu para manajer mengembangkan empat jenis: strategi SO (kekuatan-peluang), strategi WO peluang), strategi ST (kekuatan-ancman), strategi WT (kelemahan-ancaman). Dalam merumuskan matriks SWOT sebelumnya perlu mendaftarkan faktor internal perusahaan yang menjadi kelemahan dan kekuatan perusahan dalam matriks IFAS serta faktor ekternal perusahaan yang menjadi peluang dan ancaman perusahaan dalam matriks EFAS.

a. Matriks IFAS (Sintesis Faktor-faktor Strategis Internal)

IFAS membantu para manajer untuk mengatur faktor-faktor strategis ke dalam kategori-kategori kekuatan dan kelemahan. Selain itu, ringkasan itu juga membantu menganalisis tentang seberapa baik manjemen merespon faktor-faktor spesifik tersebut, sesuai dengan kriteria yang dipandangnya penting bagi perusahaan. Penggunaan bentuk IFAS melibatkan langkah-langkah berikut.

1. Mengidentifikasi dan mendaftar sekitar 5-10 item untuk masing-masing kekuatan dan kelemahan, pada kolom 1.

2. Berikan bobot pada item-item tersebut mulai dari 1,0 (paling penting) sampai 0,00 (paling tidak penting), pada kolom 2.

3. Berikan rating pada kolom 3 untuk masing-masing faktor mulai dari 5 (sangat baik) sampai 1 (sangat buruk), berdasarkan respon manajemen terhadap setiap faktor tersebut.

4. Kalikan bobot setiap faktor pada kolom 2 dengan rating pada kolom 3 untuk mendapatkan skor terbobot pada kolom 4.

5. Gunakan kolom 5 (keterangan) untuk menunjukkan bagaimana satu faktor tertentu dipilih dan bagaimana pembobotan dan peringkat dilakukan.

Tabel 4. Matriks IFAS

Faktor Strategis

Internal

Bobot Peringkat Terbobot Keterangan

A.Kekuatan -

- Dst

B.Kelemahan -

- Dst Total

Sumber: Wheelen dan Hunger (2003)

b. Matriks EFAS (Sintesis Faktor-faktor Strategis Eksternal)

Matriks EFAS membantu manajer mengorganisisr faktor-faktor strategis eksternal ke dalam kategori-kategori yang diterima secara umum mengenai peluang dan ancaman. Penggunaan bentuk EFAS meliputi beberapa langkah:

1. Identifikasi dan tuliskan dalam kolom 1 antara 5-10 peluang dan ancaman.

2. Tentukan bobot dalam kolom 2 untuk setiap faktor mulai dari 1,0 (paling penting) sampai 0,00 (paling tidak penting), berdasarkan faktor-faktor yang memiliki kemungkinan mempengaruhi posisi strategis perusahaan pada saat ini.

3. Tentukan rating pada kolom 3 untuk setiap faktor dari 5 (hebat) sampai 1 (jelek) berdasarkan respon manajemen saat ini terhadap faktor-faktor tertentu.

4. Kalikan bobot (kolom 2) setiap faktor dengan rating (kolom 3) untuk mendapatkan skor dibobotkan untuk faktor tersebut dalam kolom 4.

5. Gunakan kolom 5 (keterangan) untuk menjelaskan mengapa satu faktor tertentu dipilih dan bagaimana pembobotan dan peringkat dihitung.

Tabel 5. Matriks EFAS

Faktor Strategis Eksternal

Bobot Peringkat Skor Bobot Keterangan

A.Peluang - - Dst B.Ancaman - - Dst Total

Sumber: Wheelen dan Hunger (2003)

c. Matriks SWOT

Matriks SWOT menggambarkan bagaimana manajemen dapat mencocokkan peluang-peluang dan ancaman-ancaman eksternal yang dihadapi suatu perusahaan tertentu dengan kekuatan dan kelemahan internalnya, untuk menghasilkan empat rangkaian alternatif strategis.

Tabel 6. Matriks SWOT Faktor Internal

Faktor Eksternal

Strength (S)

Tentukan 5-10 faktor peluang eksternal

Weakness (W)

Tentukan 5-10 faktor peluang eksternal

Opportunity (O)

Tentukan 5-10 faktor peluang eksternal

Strategi SO

Ciptakan strategi yang menggunakan kekuatan

untuk memanfaatkan peluang

Strategi WO

Ciptakan strategi yang meminimalkan kelemahan untuk memanfaatkan peluang

Threat (T)

Tentukan 5-10 faktor ancaman eksternal

Strategi ST

Ciptakan strategi yang menggunakan kekuatan untuk mengatasi ancaman

Strategi WT

Ciptakan strategi yang meminimalkan kelemahan untuk menghindari ancaman

Sumber: Rangkuti (1997)

3.5.5 Analisis Hirarki Proses (AHP)

Ide dasar prinsip kerja AHP dalam memecahkan masalah menurut Marimin (2004), adalah :

1. Penyusunan Hierarki

berbeda. Pada prinsip ini perusahaan berusaha untuk menggambarkan atau menguraikan permasalahan atau realita secara hierarki. Untuk memecahakan permasalahan yang kompleks maka sebelumnya permasalahan terlebih dahulu didefinisikan. Lalu dilakukan pemecahan persoalan yang utuh menjadi unsur-unsurnya, bahkan sampai tidak mungkin dilakukan pemecahan lebih lanjut, sehingga didapatkan beberapa tingkatan persoalan tersebut. Karena alasan ini maka proses dinamakan hierarki.

2. Penilaian Kriteria dan Alternatif

Kriteria dan alternatif dinilai melaui perbandingan berpasangan. Penilaian ini menurut Saaty (1993), untuk berbagai persoalan, skala 1 sampai 9 adalah skala terbaik dalam mengekspresikan pendapat.

3. Menetapkan Prioritas

Prinsip ini membuat penilaian tentang kepentingan relatif dua elemen pada suatu tingkat tertentu dalam kaitannya dengan tingkat di atasnya. Untuk setiap kriteria dan alternatif, perlu dilakukan perbandingan berpasangan (pairwise comparison). Nilai-nilai perbandingan relatif kemudian diolah untuk menentukan peringkat relatif dari seluruh alternatif. Baik kriteria kualitatif maupun kuantitatif, dapat dibandingkan dengan judgement yang telah ditentukan untuk menghasilkan bobot dan prioritas yang dihitung dengan manipulasi matriks atau melalui penyelesaian matematik. Penilaian ini merupakan inti dari AHP, karena akan berpengaruh terhadap prioritas elemen-elemen.

4. Konsistensi Logis

Langkah-langkah dalam menyelesaikan masalah dengan metode AHP menurut Saaty (1993), adalah :

1. Mendefinisikan persoalan dan merinci pemecahan yang diinginkan. Hal pertama yang harus dilakukan yaitu mengidentifikasi persoalan dengan melakukan analisa atau pemahaman yang mendalam terhadap persoalan dengan melakukan analisa atau pemahaman yang mendalam terhadap persoalan yang dihadapi dan ingin dipecahkan. Setelah itu dapat dilakukan pengidentifikasian dan pemilihan elemen-elemen yang akan masuk komponen sistem, seperti focus, forcess, actors, objectives, dan scenario dalam struktur AHP nantinya. Dalam AHP sendiri tidak terdapat prosedur yang pasti untuk mengidentifikasi komponen-komponen sistem. Komponen-komponen sistem dapat diidentifikasi berdasarkan kemampuan pada analisa untuk menemukan unsur-unsur yang dapat dilibatkan dalam suatu sistem.

2. Membuat struktur hierarki dari sudut pandang manajerial secara menyeluruh.

Hierarki merupakan suatu abstraksi struktur suatu sistem yang mempelajari fungsi interaksi antar komponen dan dampaknya terhadap sistem. Abstraksi ini mempunyai bentuk yang saling berkaitan. Struktur hierarki disusun berdasarkan sudut pandang dari tingkat puncak sampai ke tingkat dimana dimungkinkan campur tangan untuk memecahkan persoalan tersebut.

3. Menyusun matriks banding berpasangan.

4. Melakukan perbandingan dan penilaian.

Tahap ini dilakukan dengan mengumpulkan semua pertimbangan yang diperlukan untuk mengembangkan peringkat matriks di langkah 3. Untuk mengisi matriks banding berpasangan, digunakan skala banding yang tertera pada Tabel 7. Angka-angka yang tertera menggambarkan relatif pentingnya suatu elemen dibandingkan dengan elemen lainnya sehubungan dengan sifat kriteria tertentu. Pengisian matriks hanya dilakukan untuk bagian di atas diagonal dari kiri ke kanan bawah.

Tabel 7. Nilai skala banding berpasangan

Intensitas

Pentingnya Definisi Penjelasan 1 Kedua elemen sama pentingnya. Dua elemen menyumbang

sama besar pada sifat tersebut. 3 Elemen yang satu sedikit lebih

penting daripada elemen lainnya.

Pengalaman dan pertimbangan sedikit menyokong satu elemen atas elemen lainnya. 5 Elemen yang satu sangat penting

daripada elemen lainnya.

Pengalaman dan pertimbangan dengan kuat menyokong satu

elemen atas elemen yang lainnya. 7 Satu elemen jelas lebih penting

daripada elemen yang lain.

Satu elemen dengan kuat disokong dan dominannya telah terlihat dalam praktek. 9 Satu elemen mutlak lebih penting

daripada elemen yang lain.

Bukti yang menyokong elemen yang satu atas yang

lainnya memiliki tingkat penegasan yang tertinggi yang

mungkin menguatkan. 2, 4, 6, 8 Nilai-nilai di antara dua

pertimbangan yang berdekatan.

Kompromi diperhatikan di antara dua pertimbangan. Kebalikan Jika untuk aktivitas i mendapat satu angka bila dibandingkan

dengan aktivitas j, maka j memiliki nilai kebalikannya bila dibandingkan dengan i.

Sumber : Saaty, 1993

5. Mensitesis berbagai pertimbangan dan membobotkan vektor-vektor prioritas, yaitu memasukkan nilai-nilai berdasarkan nilai skala banding berpasangan (Tabel 7).

a. Perkalian baris (z) dengan rumus :

b. Perhitungan verktor prioritas atau vektor eigen

eVPi =

√ ∑ √

... (4)

c. Perhitungan nilai eigen maksimum

VA = aij x VP dengan VA = (Vai) ... (5)

VB =

dengan VB = (Vbi) ... (6) Imax = ∑

VA = VB = Vektor antara

Pengolahan vertikal digunakan untuk menyusun prioritas setiap elemen dalam hierarki terhadap saluran utama. Jika NPpq didefinisikan sebagai nilai prioritas pengaruh elemen ke-p pada tingkat ke-q terhadap sasaran utama, maka :

NPpq = ∑ x NPTt (q - 1) ... (7) Untuk p = 1, 2, ..., r

t = 1, 2, ..., s Dengan :

NPpq = nilai prioritas pengaruh elemen ke-p pada tingkat ke-q terhadap sasaran utama

NPHpq = nilai prioritas elemen ke-p pada tingkat ke-q

NPTt = nilai prioritas pengaruh elemen ke-t pada tingkat q-1 6. Evaluasi konsistensi setiap indeks (CI)/seluruh hierarki dengan

prioritas kriteria bersangkutan dan menjumlahkan hasil kalinya.

CI =

... (8) Dengan : λ max = nilai eigen maksimum

n = jumlah elemen yang diperbandingkan

Untuk mengetahui apakah CI dengan besaran tertentu cukup baik atau tidak, perlu diketahui rasio yang dianggap baik, yaitu apabila Consistency Ratio (CR) ≤ 0,1

Rumus CR adalah : CR =

N 1 2 3 4 5 6 7 8 9 10 11 12 13 Ri 0.00 0,00 0,58 0,90 1,12 1,24 1,32 1,41 1,45 1,49 1,51 1,48 1,56 7. Penggabungan pendapat responden.

Pada dasarnya AHP dapat digunakan untuk mengolah data dari satu responden ahli. Namun demikian, dalam aplikasinya penilaian kriteria dan alternatif dilakukan oleh beberapa ahli multidisiplioner. Konsekuensinya, pendapat beberapa ahli tersebut perlu dicek konsistensinya satu per satu. Pendapatnya yang konsisten kemudian digabungkan dengan menggunakan rata-rata geometrik.

XG = √∏ ...(9) Dengan : XG = rata-rata geometrik

n = jumlah responden

Xi = penilaian oleh responden ke-i

4.1. Gambaran Umum Perusahaan

4.1.1 Sejarah Pendirian KBMT Wihdatul Ummah

Sejarah berdirinya, Koperasi Baitul Maal wa Tamwil Wihdatul Ummah tidak dapat dilepaskan dari Yayasan PERAMU (Pemberdayaan Dhuafa wal Mustadh’afin). Pada tanggal 17-21 Agustus 1994, diadakan pelatihan BMT oleh Yayasan PERAMU. Persertanya adalah para kader PERAMU, utusan lembaga-lembaga Islam, Pesantren, dan lain-lain. Beberapa lulusan dari pelatihan tersebut akhirnya menjadi pengelola KBMT Wihdatul Ummah hingga saat ini. Setelah melalui beberapa persiapan, akhirnya pada tanggal 1 November 1994 KBMT Wihdatul Ummah secara efektif beroperasi.

BMT yang berkantor pusat di Jalan Mayjen Ishak Djuarsa No. 226 G Gunung Batu, Bogor ini bertujuan meningkatkan kesejahteraan anggota pada khususnya dan masyarakat pada umumnya, serta membangun tatanan perekonomian yang berkeadilan dan sesuai dengan prinsip-prinsip Islam. Motivasi lain pendirian KBMT Wihdatul Ummah juga untuk meningkatkan partisipasi masyarakat dalam memanfaatkan fungsi dan jasa-jasa perbankan kepada masyarakat yang berkeyakinan bahwa pengenaan bunga oleh bank konvensional merupakan riba, yang menurut akidah Islam adalah haram. Dengan berdirinya BMT yang beroperasi sesuai dengan syariah Islam maka hambatan-hambatan dalam memaksimalkan fungsi lembaga keuangan akan dapat terbantu.

4.1.2 Profil Yayasan PERAMU Sebagai Pendamping KBMT Wihdatul Ummah

(Lembaga Keuangan Mikro Syariah) tersebut. PERAMU juga memiliki dana sosial yang mendukung proyek-proyek kecil masyarakat sangat miskin yang tidak diterima oleh bank biasa. Organisasi ini telah diselenggarakan pada tahun 2005 lebih dari 700 anggota tabungan dan kredit kelompok termiskin dan melayani kira-kira 2000 dari pengusaha mikro. Pekerjaannya didedikasikan untuk tujuan redistribusi aset untuk orang-orang miskin melalui layanan pembiayaan mikro dan pendidikan dasar.

Selama periode 1988-1992 beberapa pendiri PERAMU aktif di Masyarakat Biro Pengembangan Masyarakat (BPM) dari Dewan Kerjasama Pondok Pesantren (BKSPP) yang dipimpin oleh KH. Sholeh Iskandar. Meskipun dukungan dari donor adalah isu kontroversial sepanjang tahun-tahun perintis, kegiatan BPM secara terus-menerus diterima oleh BKSPP dan dukungan peningkatan diperoleh dari kelompok sasaran.

Untuk dapat mendukung kelompok sasaran dan memenuhi harapan muncul serta tindak lanjut program anggota program beberapa staf diputuskan untuk mendirikan yayasan. Yayasan Pengembangan Masyarakat Mustadh'afiin (PERAMU) menjadi dasar yang diakui secara hukum dan terdaftar melalui Akta Notaris Nomor 169 dari Ibu Supiah Nurbaiti di Bogor pada tanggal 19 Februari, 1993. Yayasan PERAMU memiliki visi dan misi. Visinya adalah : terbangunnya tatanan dan budaya masyarakat baru yang berkeadilan ekonomi dan sosial, sehingga kelompok masyarakat mustadh’afiin – laki-laki dan perempuan – menjadi kelompok masyarakat yang memiliki kesadaran kritis, mampu memperjuangkan posisi tawarnya dan sejahtera. Misinya adalah :

1. Konseptualisasi-strategi alternatif tatanan ekonomi bagi terbukanya ruang dan kesempatan kepada mustadh’afiin yang berkeadilan. 2. Membangun dan memperkuat kelompok basis dan jaringan

3. Membangun dan memperkuat jaringan organisasi basis ekonomi mustadh’afiin untuk pemberdayaan usaha mustadh’afiin.

Adapun program-program yang dijalankan oleh Yayasan PERAMU adalah pengembangan organisasi ekonomi kerakyatan,

yaitu:

1. Pengembangan lembaga keuangan mikro menurut prinsip bagi hasil (LKM Syariah, BPRS, takaful mikro) dan berbasis komunitas. 2. Penguatan basis organisasi masyarakat, khususnya kelompok miskin di perdesaan dan perkotaan dan kelompok usaha mikro mitra LKM syariah.

3. Mediasi potensi-potensi sosial ekonomi lokal, seperti NGO/CSO, agen pemerintahan, lembaga keuangan mikro untuk penguatan akses pelayanan sosial dasar dan sistem proteksi sosial ekonomi bagi keluarga miskin-pelaku usaha mikro

Beberapa aktivitas yang dilakukan oleh Yayasan PERAMU adalah :

1. Riset aksi penumbuhan dan penguatan organisasi rakyat di komunitas miskin dan komunitas usaha atau pedagang mikro di desa-kota dan pasar tradisional.

2. Fasilitasi penumbuhan/pendampingan LKMS (Non Bank: BMT/Unit Simpan Pinjam Syariah, dan BPRS) dan pengorganisasian mitra-mitra LKMS.

3. Fasilitasi pelatihan dan lokakarya LKMS: Pelatihan Dasar, Pelatihan Akuntansi, Pelatihan Sistem dan Prosedur, Lokakarya Pembina Pembiayaan, Lokakarya Manajemen untuk Perencanaan dan Evaluasi BMT, dan lain-lain).

4. Menyusun Panduan Organisasi/Manajemen, Keuangan/Akuntansi dan Operasional BMT.

5. Mengembangkan Paket Software Aplikasi “Sistem Informasi

6. Memprakarsai/memfasilitasi pendirian BPR Syariah, LAZ lokal (BM Bogor) dan Jejaring Muamalah di Bogor.

7. Melakukan eksperimentasi dan kerjasama untuk pengembangan asuransi mikro yang berjejaring dengan LKMS dengan

prinsip-prinsip ’takaful-mikro’.

8. Melakukan studi/riset tentang dampak pelayanan LKMS di level usaha mikro dan keluarga miskin.

9. Berpartisipasi dalam program/proyek/pelatihan untuk penguatan kelembagaan dan penguatan/pemulihan ekonomi rakyat.

Yayasan PERAMU ini mendampingi beberapa lembaga ekonomi dan keuangan mikro. Lembaga-lembaga tersebut adalah :

1. Lembaga Amil Zakat: Yayasan Baytul Maal Bogor, Kota Bogor 2. Lembaga microfinance/microbanking syariah:

a) PT BPRS Rif’atul Ummah (Bank BIRU), Kabupaten Bogor b) KBMT Wihdatul Ummah, Kota Bogor

c) KBMT Khidmatul Ummah, Kabupaten Bogor d) KBMT Tadbiirul Ummah, Kabupaten Bogor e) KBMT Jamiatul Mubalighin, Kabupaten Sukabumi f) KBMT Wasilah, Kota Bogor

g) Koperasi Baytul Ikhtiar, Kota/Kabupaten. Bogor

3. Working Group/Agency Takaful Mikro Indonesia (Takmin), Kota Bogor

4.1.3 Status Hukum KBMT Wihdatul Ummah

ekonomi yang lebih luas. Namun dengan status hukum koperasi, BMT terkena kewajiban-kewajiban yang melekat pada koperasi seperti iuran anggota, dan pembagian sisa hasil usaha (SHU). Selain itu terdapat penambahan perangkat kerja yaitu Dewan Pengawas Syariah yang baru dibentuk oleh KBMT Wihdatul Ummah setelah berstatus koperasi. Fungsi Dewan Pengawas Syariah adalah untuk memberikan jaminan kepada masyarakat tentang konsistensi pengembangan BMT syariah. Keanggotaan KBMT Wihdatul Ummah dibagi tiga :

1. Anggota Penegak, yaitu anggota yang memiliki hak untuk memilih dan dipilih (sebagai pengurus), mendapatkan SHU serta kontrol penuh. Mempunyai kewajiban membayar simpanan pokok sebesar Rp 500.000,00 dan simpanan wajib Rp 60.000,00 per tahun. Para pendiri BMT masuk sebagai anggota penegak ini. 2. Anggota Penggerak, yaitu anggota yang mempunyai hak untuk

bicara (dalam Musyawarah Anggota Tahunan) dan pembagian SHU, tetapi tidak mempunyai hak untuk dipilih. Kewajibannya membayar simpanan pokok sebesar Rp 50.000,00.

3. Anggota Penggembira, yaitu anggota yang hanya berhak atas pelayanan jasa-jasa BMT. Kewajibannya membayar simpanan pokok sebesar Rp 5.000,00 ketika pertama kali bergabung menjadi anggota BMT. Setiap mitra otomatis akan menjadi anggota penggembira.

4.1.4 Misi dan Tujuan KBMT Wihdatul Ummah

memiliki tujuan usaha yang ingin dicapai dalam jangka panjang. Tujuan-tujuan tersebut adalah :

1. Meningkatkan dan mengembangkan ekonomi umat, khususnya pengusaha kecil informal.

2. Meningkatkan produktivitas usaha dengan memberikan pembiayaan bagi pengusaha kecil yang membutuhkan dana.

3. Membebaskan umat atau pelaku usaha dari cengkraman bunga atau rente.

4. Meningkatkan kuantitas dan kualitas usaha, sehingga dapat menambah kesempatan kerja dan pendapatan.

5. Menghimpun dana umat yang selama ini tidak mau menyimpan uangnya di bank-bank atau lembaga keuangan yang masih menggunakan sistem bunga.

4.1.5 Struktur Organisasi dan Fungsi Jabatan KBMT Wihdatul Ummah

Struktur organisasi KBMT Wihdatul Ummah sesuai dengan struktur organisasi yang ada pada BMT secara umum. Sebagai lembaga yang berbentuk koperasi maka kekuasaan tertinggi di tangan MAT (Musyawarah Anggota Tahunan).

Fungsi utama dan tanggung jawab pengurus adalah sebagai berikut :

a. Dewan Pengawas Syariah (DPS)

Fungsi Utama :

Mengawasi jalannya operasional BMT sehari-hari agar selalu sesuai dengan ketentuan syariah.

Tanggung Jawab :

1. Membuat pernyataan secara berkala bahwa lembaga keuangan berjalan sesuai syariah.

2. Meneliti dan merekomendasikan produk baru dari lembaga keuangan yang diawasi.

b. Dewan Pengawas Manajemen

Fungsi Utama :

Mengawasi proses manajemen. Pada dasarnya fungsi dewan ini sama seperti DPS, yang menjadi beda terletak pada substansinya yaitu DPS mengawasi sampai pada hal akad apakah melanggar dari koridor atau tidak, sedangkan dewan pengawas manajemen hanya sebatas manajemennya saja.

c. Ketua

Fungsi Utama :

Melakukan kontrol atau pengawasan secara keseluruhan atas aktivitas lembaga dalam rangka menjaga kekayaan BMT dan memberikan arahan dalam upaya lebih meningkatkan dan mengembangkan kualitas BMT.

Tanggung Jawab :

1. Bertanggung jawab atas aktivitas BMT dan melaporkan perkembangan unit BMT kepada seluruh anggota melalui mekanisme rapat yang disepakati.

2. Terseleksinya calon karyawan sesuai dengan formasi yang dibutuhkan dan mengeluarkan surat keputusan pengangkatan atau pemberhentian karyawan.

3. Terkendalinya aktivitas simpan pinjam di BMT.

4. Terjaganya kondisi kerja yang aman dan nyaman di BMT. 5. Terbukanya hubungan kerjasama dengan pihak-pihak luar

dalam rangka mengembangkan usaha BMT.

6. Menjaga BMT agar dalam aktivitasnya senantiasa sesuai dengan visi dan misinya .

7. Meningkatkan kualitas sumber daya manusia BMT.

d. Sekretaris

Fungsi Utama :

Tanggung Jawab :

1. Mengadministrasikan seluruh berkas yang menyangkut keanggotaan BMT.

2. Mengadministrasikan semua surat-surat masuk dan keluar, khususnya yang berkaitan dengan badan pengurus.

3. Merencanakan rapat rutin koordinasi dan evaluasi kegiatan pengurus.

4. Mendistribusikan setiap hasil rapat pengurus atau anggota kepada pihak-pihak yang berkepentingan.

e. Bendahara

Fungsi Utama :

Melakukan pengelolaan keuangan BMT secara keseluruhan di luar unit-unit yang ada.

Tanggung Jawab :

1. Mengeluarkan laporan keuangan BMT kepada pihak yang berkepentingan.

2. Memberikan laporan mengenai perkembangan simpanan pokok dan wajib anggota.

f. Manajer

Fungsi Utama :

Merencanakan, mengkoordinasi, dan mengendalikan seluruh aktivitas lembaga yang meliputi penghimpunan dana dari pihak ketiga dan penyaluran dana yang merupakan kegiatan utama lembaga serta kegiatan yang secara langsung berhubungan dengan aktivitas utama tersebut dalam upaya mencari target.

Tanggung Jawab :

1. Tersusunnya sasaran, rencana jangka pendek, jangka panjang, serta proyeksi (finansial dan non finansial) tahunan.

2. Tercapainya target yang telah ditetapkan secara keseluruhan. 3. Terselenggaranya penilaian prestasi kerja karyawan.

5. Terjalinnya kerjasama dengan pihak lain dalam rangka memenuhi kebutuhan lembaga.

6. Terjaganya keamanan dana-dana masyarakat yang dihimpun dan pembiayaan yang diberikan serta seluruh aktiva BMT. 7. Menjaga BMT agar dalam aktivitasnya senantiasa sesuai

dengan visi dan misinya.

g. Kepala Bagian Operasional

Fungsi Utama :

Merencanakan, mengarahkan, mengontrol serta mengevaluasi seluruh rangkaian aktivitas di bidang operasional baik yang berhubungan dengan pihak internal maupun eksternal yang dapat meningkatkan profesionalisme BMT khususnya dalam pelayanan terhadap mitra maupun anggota BMT.

Tanggung Jawab :

1. Terselenggaranya pelayanan yang memuaskan (service excellent) kepada mitra atau anggota BMT.

2. Terevaluasi dan terseleksinya seluruh permasalahan yang ada dalam operasional BMT.

3. Terbitnya laporan keuangan, laporan perkembangan pembiayaan dan laporan penghimpunan dana masyarakat secara lengkap, akurat dan sah baik harian, bulanan, atau periode yang ditentukan.

4. Terarsipkannya seluruh dokumen keuangan, dokumen lembaga, dokumen pembiayaan serta dokumen lainnya.

5. Terarsipkannya surat masuk dan surat keluar serta hasil rapat-rapat manajemen dan rapat-rapat operasional.

6. Terselenggaranya seluruh aktivitas rumah tangga BMT yang mendukung aktivitas BMT.

h. Teller

Fungsi Utama :

Merencanakan dan melaksanakan segala sesuatu transaksi yang sifatnya tunai.

Tanggung Jawab :

1. Terseleksinya laporan kas harian. 2. Terjaganya keamanan kas.

3. Tersedianya laporan cash flow pada akhir bulan untuk keperluan evaluasi.

i. Jasa Nasabah

Fungsi Utama :

Memberikan pelayanan prima kepada mitra berhubungan dengan produk funding yang dimiliki oleh BMT dalam hal ini tabungan, deposito serta produk pembiayaan.

Tanggung Jawab :

1. Pelayanan terhadap pembukaan dan penutupan rekening tabungan dan deposito serta mutasinya.

2. Pengarsipan tabungan dan deposito.

3. Pelayanan terhadap pengajuan pembiayaan. 4. Pelayanan informasi pembiayaan.

5. Pelaporan tentang perkembangan dana masyarakat dan pembiayaan.

j. ADMP (Administrasi Pembiayaan)

Fungsi Utama :

Mengelola administrasi pembiayaan mulai dari pencitraan hingga pelunasan.

Tanggung Jawab :

1. Penyiapan administrasi pencairan pembiayaan (dropping). 2. Pengarsipan seluruh berkas pembiayaan.

3. Pengarsipan jaminan pembiayaan.

6. Pembuatan laporan pembiayaan sesuai dengan periode laporan.

7. Membuat surat teguran dan peningkatan kepada mitra yang akan dan telah jatuh tempo.

k. Pembukuan

Fungsi Utama :

Mengelola administrasi keuangan hingga ke pelaporan keuangan. Tanggung Jawab :

1. Pembuatan laporan keuangan.

2. Pengarsipan laporan keuangan dan berkas-berkas yang berkaitan secara langsung dengan keuangan.

3. Menyiapkan laporan-laporan untuk keperluan analisis keuangan lembaga.

l. Kepala Bagian Marketing Fungsi Utama :

Merencanakan, mengarahkan serta mengevaluasi target financing dan funding serta memastikan strategi yang digunakan sudah tepat dalam upaya mencapai sasaran, termasuk dalam penyelesaian pembiayaan bermasalah.

Tanggung Jawab :

1. Tercapainya target marketing baik funding maupun financing. 2. Terselenggaranya rapat marketing dan terselesaikannya

permasalahan di tingkat marketing.

3. Menilai dan mengevaluasi kinerja bagian marketing.

4. Melakukan penilaian terhadap potensi pasar dan pengembangan pasar.

m. Account Officer (AO)

Fungsi Utama :

Tanggung Jawab :

1. Memastikan seluruh pengajuan pembiayaan telah diproses sesuai dengan proses yang sebenarnya.

2. Memastikan analisis pembiayaan telah dilakukan dengan tepat dan lengkap sesuai dengan kebutuhan dan mempresentasikan dalam rapat komite.

3. Terselesaikannya pembiayaan bermasalah.

4. Melihat peluang dan potensi pasar yang ada dalam upaya pengembangan pasar.

5. Melakukan penanganan atas angsuran pembiayaan yang dijemput ke lokasi pasar.

n. Collector Fungsi Utama :

Menjemput setoran baik angsuran pembiayaan maupun setoran tabungan mitra.

Tanggung Jawab :

1. Memastikan angsuran yang harus dijemput telah ditagih sesuai dengan waktunya.

2. Memastikan tidak ada selisih dana antara yang dijemput dengan dana yang disetor ke BMT.

4.1.6 Produk-produk KBMT Wihdatul Ummah

a. Produk Funding 1. Tabungan

a) Tamam (Tabungan Mitra Muamalah)

Jenis tabungan yang ditujukan untuk kalangan umum. b) Taawun (Tabungan untuk Tolong-Menolong)

Jenis tabungan yang ditujukan hanya untuk anggota. 2. Deposito

b. Produk Financing (Pembiayaan)

1. Pembiayaan Berdasarkan Prinsip Jual Beli

Pembiayaan berdasarkan prinsip jual beli merupakan penyediaan barang modal maupun investasi untuk pemenuhan kebutuhan modal kerja maupun investasi. Karena sifatnya jual beli maka transaksi ini harus memenuhi rukun jual beli. Dilihat dari segi manfaatnya sistem jual beli ini dapat dibagi menjadi: a) Al-Murabahah

Jual beli ini dapat berlaku secara umum untuk semua barang yang dapat diadakan seketika ketika terjadi transaksi.

b) Al-Ijarah

Merupakan akad perpaduan antara sewa dengan jual beli. Yakni sewa-menyewa yang diakhiri dengan pembelian karena terjadi pemindahan hak. BMT sebagai penyedia barang pada hakikatnya tidak berhajat akan barang tersebut, sehingga angsuran dari nasabahnya bisa dihitung sebagai biaya pembelian dan di akhir waktu setelah lunas barang menjadi milik anggota/nasabah.

2. Pembiayaan Berdasarkan Prinsip Jasa

Pada pembiayaan ini biasanya dalam bentuk Al-Hiwalah yaitu pengalihan hutang dari orang yang berhutang kepada si penanggung. Dalam praktiknya Al-Hiwalah ini berupa factoring atau anjak piutang yakni mitra/anggota yang memiliki piutang mengalihkan piutang tersebut kepada BMT dan BMT membayarkannya kepada mitra dan BMT akan menagih kepada orang yang berhutang.

3. Pembiayaan Berdasarkan Prinsip Kerja Sama

4. Pinjaman Kebajikan

Pembiayaan yang diberikan kepada mitra BMT yang tujuannya untuk kebajikan (tolong menolong), sehingga besarnya pengembalian pinjaman adalah sama dengan besarnya pinjaman.

4.1.7 Perkembangan KBMT Wihdatul Ummah

a. Perkembangan Pembiayaan dan Portofolio KBMT Wihdatul Ummah

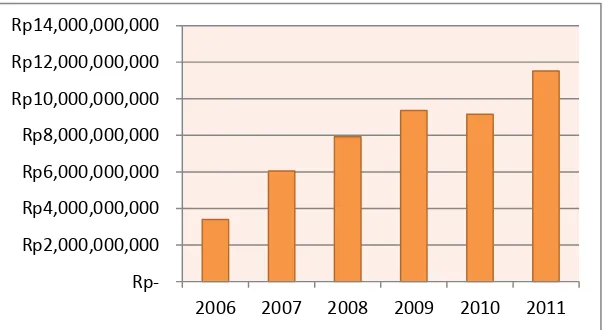

[image:45.595.210.512.509.674.2]Pada enam tahun terakhir pembiayaan yang dilakukan KBMT Wihdatul Ummah cenderung meningkat. Pembiayaan pada tahun 2006 sebesar Rp 3.400.000.000,00 kemudian meningkat pesat sebesar dua kali lipatnya pada tahun 2007 menjadi Rp 6.051.308.003,00. Pada tahun 2008 pembiayaan meningkat lagi sebesar Rp 7.921.707.305,00 kemudian mengalami peningkatan cukup besar di tahun 2009 sebesar Rp 9.354.022.834,00. Pada tahun 2010 terjadi penurunan sebanyak Rp 197.819.284,00 dari tahun 2009 menjadi sebesar Rp 9.156.203.550,00. Pada tahun 2011 terjadi peningkatan kembali dengan pesat menjadi Rp 11.512.648.650,00. Jumlah pembiayaan KBMT Wihdatul Ummah dapat dilihat pada Gambar 5 dibawah ini.

Gambar 5. Perkembangan pembiayaan

Portofolio adalah kumpulan investasi yang dimiliki oleh mitra anggota maupun mitra biasa di KBMT Wihdatul

Rp2,000,000,000 Rp4,000,000,000 Rp6,000,000,000 Rp8,000,000,000 Rp10,000,000,000 Rp12,000,000,000 Rp14,000,000,000

Ummah. Jumlah portofolio KBMT Wihdatul Ummah pun selalu meningkat pada enam tahun terakhir. Pada tahun 2006 sebanyak 390 kemudian meningkat pada tahun 2007 menjadi 439. Pada tahun 2008 peningkatan sebesar dua kali lipat dari tahun 2007 menjadi sebanyak 842, tahun 2009 pun meningkat lagi menjadi 940. Pada tahun 2010 tejadi peningkatan namun tidak terlalu tinggi yaitu menjadi 967 dan pada tahun 2011 menjadi 1053. Peningkatan portofolio ini dapat dilihat pada Gambar 6 di bawah ini.

Gambar 6. Perkembangan portofolio

b. Perkembangan Kondisi Kesehatan KBMT Wihdatul Ummah

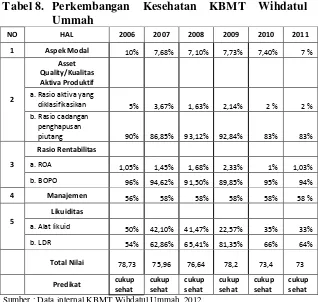

Perkembangan KBMT Wihdatul Ummah jika ditinjau dari tingkat kesehatan dapat dilihat dari aspek modal (CAR), kualitas aktiva produktif (KAP), rentabilitas, manajemen dan likuiditas, atau yang dikenal dengan metode CAMEL (Capital, Asset, Management, Equity, Liquidity). Perkembangan Kesehatan KBMT Wihdatul Ummah dapat dilihat pada Tabel 8.

Tabel tersebut menunjukkan kondisi kesehatan KBMT Wihdatul Ummah dari tahun 2006-2011. CAR mencerminkan kemampuan BMT dalam hal permodalan, semakin tinggi CAR semakin bagus karena terkait dengan kemampuan BMT untuk menampung kerugian yang lebih tinggi. Namun pada data terlihat CAR cenderung mengalami penurunan dengan CAR tertinggi pada tahun 2006 dan terkecil pada tahun 2011.

0 200 400 600 800 1000 1200

Tabel 8. Perkembangan Kesehatan KBMT Wihdatul Ummah

NO HAL 2006 2007 2008 2009 2010 2011 1 Aspek Modal 10% 7,68% 7,10% 7,73% 7,40% 7 %

2

Asset Quality/Kualitas

Aktiva Produktif a. Rasio aktiva yang

diklasifikasikan 5% 3,67% 1,63% 2,14% 2 % 2 % b. Rasio cadangan

penghapusan

piutang 90% 86,85% 93,12% 92,84% 83% 83%

3

Rasio Rentabilitas

a. ROA 1,05% 1,45% 1,68% 2,33% 1% 1,03%

b. BOPO 96% 94,62% 91,50% 89,85% 95% 94%

4 Manajemen 56% 58% 58% 58% 58% 58 %

5

Likuiditas

a. Alat likuid 50% 42,10% 41,47% 22,57% 35% 33%

b. LDR 54% 62,86% 65,41% 81,35% 66% 64%

Total Nilai 78,73 75,96 76,64 78,2 73,4 73

Predikat cukup sehat cukup sehat cukup sehat cukup sehat cukup sehat cukup sehat

Sumber : Data internal KBMT Wihdatul Ummah, 2012

Kondisi KAP KBMT Wihdatul Ummah untuk rasio aktiva yang diklasifikasikan cenderung menurun. Rasio tertinggi pada tahun 2006 sebesar 5% dan rasio terendah pada tahun 2008 sebesar 1,63%. Sedangkan kondisi KAP ntuk rasio cadangan penghapusan piutang cenderung fluktuatif, rasio tertinggi pada tahun 2008 sebesar 93,12% dan rasio terendah pada tahun 2010 dan 2011 sebesar 83%.

Apabila dilihat dari sisi rentabilitas kualitas kesehatan KBMT Wihdatul Ummah, ROA cenderung meningkat dari tahun 2006-2009 dan menurun di tahun 2010. BOPO cenderung menurun pada tahun 2006-2009 dan cenderung meningkat pada tahun 2010-2011.

[image:47.595.203.521.86.388.2]Jika dilihat secara keseluruhan total nilai setiap tahun predikat kesehatan KBMT WU adalah cukup sehat. Penyebab penilaian ini stagnan di kisaran 73-78,7 adalah rasio CAR yang kecil. Untuk meningkatkan kesehatan KBMT WU perlu menambah modal agar rasio kecukupan modal ini meningkat.

4.1.8 Karakteristik Mitra KBMT Wihdatul Ummah

Berikut ini adalah karakteristik dari mitra yang diberikan pembiayaan oleh KBMT Wihdatul Ummah. Mitra disini merupakan sampel dari populasi keseluruhan mitra sehingga terdapat 88 mitra. Berikut ini akan dijelaskan karakteristik-karakteristik dari mitra KBMT Wihdatul Ummah.

a. Berdasarkan Umur

Pada Gambar 7 dapat dilihat bahwa mitra KBMT Wihdatul Ummah didominasi oleh mitra yang berumur 36-45 tahun sebanyak 29 mitra (31%). Hal ini disebabkan umur sekitar 36-45 tahun merupakan usia produktif untuk memiliki usaha. Selain itu, seseorang juga dianggap sudah cukup berpengalaman dalam menjalankan bisnisnya.

Gambar 7. Karakteristik mitra berdasarkan umur

b. Berdasarkan Pendidikan

Pada Gambar 8 dapat dilihat bahwa mitra KBMT Wihdatul Ummah didominasi oleh mitra yang memiliki pendidikan terakhir SD sebanyak 34 mitra (36%). Hal ini disebabkan mitra KBMT Wihdatul Ummah bersegmentasikan masyarakat miskin, hampir

2%

12%

31% 25%

22%

7% 1% <26 tahun

26-35 tahun

36-45 tahun

46-55 tahun

56-65 tahun

66-75 tahun

miskin, dan menengah sehingga mereka tergolong masyarakat yang kurang mendapatkan pendidikan tinggi.

Gambar 8. Karakteristik mitra berdasarkan pendidikan

c. Berdasarkan Pendapatan dan Pengeluaran

Pada Gambar 9 dapat dilihat bahwa pendapatan mitra KBMT Wihdatul Ummah didominasi pada kisaran Rp 1.000.000,00-Rp 1.999.999,00 sebanyak 36 mitra. Mitra KBMT Wihdatul Ummah kebanyakan adalah mitra yang tergolong miskin dan hampir miskin dengan pendapatan di bawah Rp 2.000.000,-00

Pada Gambar 9 juga dapat dilihat bahwa sebanyak 44 mitra KBMT Wihdatul Ummah memiliki pengeluaran sebesar Rp 1.000.000-1.999.999. Hal ini sebanding dengan pendapatannya yang kebanyakan sebesar Rp 1.000.000,00-Rp 1.999.999,00 juga.

Gambar 9. Karakteristik mitra berdasarkan pendapatan dan pengeluaran 2% 36% 19% 39% 4% tidak sekolah SD SLTP SLTA Kuliah

- 10 20 30 40 50

d. Berdasarkan Sektor Usaha

Pada Gambar 10 dapat dilihat bahwa mayoritas mitra KBMT Wihdatul Ummah memiliki usaha di bidang perdagangan sebesar 52 mitra (55%). Sebagian besar dari mereka berdagang di sekitar Pasar Gunung Batu, Taman Topi, dan Pasar Anyar.

Gambar 10. Karakteristik mitra berdasarkan sektor usaha

e. Peruntukan Pembiayaan

Pada Gambar 11 dapat dilihat bahwa sebanyak 68 mitra (73%) KBMT Wihdatul Ummah menggunakan pembiayaan untuk modal kerja. Karakteristik sebelumnya yaitu sektor usaha mitra adalah perdagangan sehingga pembiayaan yang diajukannya digunakan untuk menambah modal usahanya, atau ada juga yang digunakan untuk mendirikan usaha yang akan dimulai.

Gambar 11. Karakteristik mitra berdasarkan peruntukkan