BAB I

PENDAHULUAN

1. Pengertian

kedua kebijakan itu adalah untuk mempertahankan stabilitas ekonomi atau bahkan untuk meningkatkan pertumbuhan ekonomi sehingga kesejahteraan masyarakat terwujud. Dalam pelaksanaannya, kebijakan itu dapat diterapkan dengan serentak atau salah satunya. Kebijakan dengan mengubah-ubah penetapan pajak atau kebijakan fiskal dilakukan karena adanya keinginan Pemerintah untuk mengubah pendapatan Pemerintah yang bersumber dari wajib pajak, yang nantinya digunakan untuk mengubah kemampuan Pemerintah dalam mendanai programnya dalam meningkatkan pertumbuhan ekonomi atau kesejahteraan masyarakat. Kebijakan moneter dengan mengubah-ubah jumlah uang beredar atau suku bunga uang ditujukan untuk meningkatkan pendapatan masyarakat melalui peningkatan investasi dan produksi sehingga peningkatan ekonomi dapat diwujudkan. Oleh karena itu, kedua kebijakan itu sangat penting dalam mempertahankan stabilitas ekonomi dan bahkan dalam meningkatkan pertumbuhan ekonomi suatu negara.

2. Peranan Kebijakan Fiskal dan Moneter

kebijakan ekonomi makro lainnya sering digunakan untuk menyelesaikan konflik antara dampak keseimbangan internal dan eksternal dalam ekonomi makro, agar dapat mencapai pertumbuhan ekonomi, pemerataan, dan kestabilan ekonomi. Kebijakan fiskal menjadi penting karena dikaitkan dengan suatu proposisi yang mengatakan bahwa dengan penetapan pajak dalam jumlah tertentu pada wajib pajak akan meningkatkan pendapatan Pemerintah sehingga Pemerintah menjadi lebih mampu meningkatkan pertumbuhan ekonomi dan pemerataan pendapatan. Meningkatnya pertumbuhan ekonomi dan pemerataan pendapatan masyarakat adalah karena meningkatnya produksi nasional yang didorong oleh Pemerintah. Perubahan tersebut dapat digambarkan dalam bagan berikut.

Bagan 1

Dampak Perubahan Penetapan Pajak terhadap Pendapatan Nasional

Perubahan Perubahan pendapatan Perubahan konsumsi tarif pajak para wajib pajak para wajib pajak

Perubahan pendapatan nasional

Perubahan Perubahan Perubahan pendapatan pemerintah pengeluaran pemerintah pertumbuhan ekonomi

Keterangan :

= mempengaruhi.

perekonomian kecuali pada masa tertentu yang harus hanya menerapkan satu (1) kebijakan dari kedua kebijakan itu.

Kebijakan moneter sangat penting diterapkan karena berkaitan dengan adanya proposisi yang mengatakan bahwa peredaran uang mempunyai hubungan yang erat dengan sektor barang dan jasa atau sektor riil. Dengan pengendalian jumlah uang beredar di masyarakat akan dapat mempengaruhi variabel-variabel ekonomi di sektor riil seperti tingkat harga dan investasi serta produksi. Proses tersebut dapat digambarkan dalam Bagan 2. Dari Bagan 2 dapat dipahami bahwa, pengendalian penetapan pajak dan pengendalian uang beredar dalam masyarakat sangatlah berperan dalam menuju dan menjaga stabilitas ekonomi. Oleh karena itu, kebijakan moneter tidak bisa dipisahkan dengan kebijakan lainnya karena kalau dipisahkan, dampaknya sering tidak sesuai dengan harapan keseimbangan. Jika terjadi dampak kebijakan moneter yang tidak diharapkan, umumnya diatasi dengan kebijakan lain yang membentuk keseimbangan ekonomi makro.

Bagan 2

Proses Perubahan Uang Beredar Terhadap Perubahan di Sektor Riil

Perubahan 1 Perubahan Perubahan Uang Beredar Keinginan Tingkat Harga Berkonsumsi Barang & Jasa

Perubahan 2 Pendapatan

Nasional Perubahan Perubahan Perubahan Tingkat Bunga Keinginan Produksi Berinvestasi

Keterangan :

= mempengaruhi.

1 = jalur transmisi menurut paham Monetaris 2 = jalur transmisi menurut paham Keynesian

penuh atau full employment tidak terwujud, berarti tidak berlakunya anggapan yang menyatakan bahwa uang tidak mempengaruhi sektor riil atau uang tidak berperan. Dalam kenyataan jika diktum tersebut tidak cocok dalam kenyataannya dan kalau kondisi itu dibiarkan, akan sangat mengganggu kesejahteraan masyarakat. Kondisi itu memberi arti bahwa uang mempengaruhi sektor riil. Oleh karena itu, kondisi tersebut harus diatasi dengan campur tangan Pemerintah melalui kebijakan fiskal yang sekaligus juga dengan kebijakan moneter serta kebijakan lainnya. Diktum Klasik dengan teori kuantitasnya selalu mengatakan bahwa setiap adanya tambahan jumlah uang beredar yang melebihi jumlah barang dan jasa yang tersedia, akan selalu meningkatkan harga barang dan jasa secara proporsional. Artinya, sektor moneter terpisah dengan atau tidak mempengaruhi sektor riil sehingga dikatakan bahwa uang tidak lebih berfungsi sebagai alat hitung atau unit of account dan alat tukar atau medium of exchange. Karena fakta yang tidak sesuai lagi dengan diktum tersebut, di awal abad ke 20, konsep Klasik menjadi naif atau tidak berlaku lagi, terlebih-lebih kemudian dengan terbitnya buku tentang teori Keynes yang berjudul The General Theory of Employment,

Interest and Money tahun 1936, yang mengatakan bahwa uang juga dapat

berfungsi sebagai alat penyimpan kekayaan atau store of value yang dapat memberikan laba pada masyarakat yang memegang uang atau money is an

income generating assets. Dengan dasar itu, uang di masyarakat dapat

mempengaruhi pendapatan riil masyarakat melalui perubahan tingkat bunga dan kemudian perubahan tingkat bunga mempengaruhi perubahan investasi sehingga mempengaruhi perubahan produksi. Teori Keynes tersebut sangat berbeda dengan teori Klasik karena anggapan Keynes adalah perekonomian belum mencapai atau belum berada dalam kapasitas penuh. Dalam kondisi seperti itu, kebijakan moneter dengan menambah jumlah uang beredar akan menyebabkan turunnya suku bunga sehingga akan meningkatkan investasi dan kemudian meningkatkan produksi nasional. Artinya, kebijakan moneter berperan untuk meningkatkan produksi nasional, terutama dalam jangka panjang.

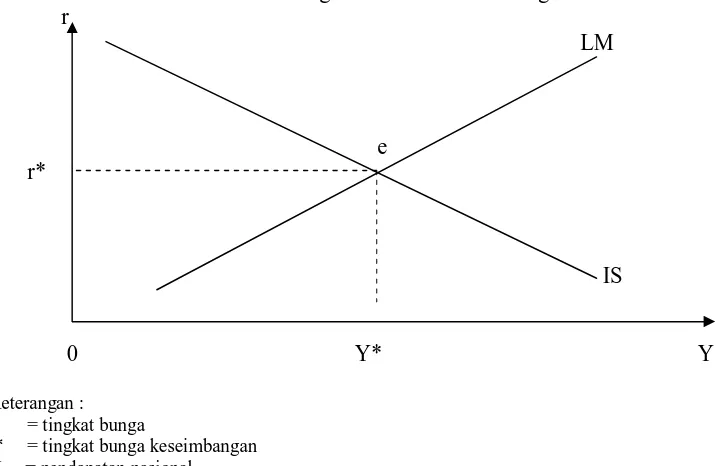

juga mengatur variabel lain yang berkaitan dengan perkembangan jumlah uang beredar seperti mengatur tingkat bunga dan nilai tukar mata uang sehingga efektifitas kebijakan moneter dapat diamati. Dengan dasar efektifitas itu, kebijakan moneter sering diterapkan bersama-sama dengan kebijakan fiskal sehingga keseimbangan ekonomi dapat diwujudkan. Keseimbangan itu dapat digambar dalam gambar berikut.

Gambar 1

Kes eimbangan Ekonomi Dalam Negeri r

LM

e r*

IS

0 Y* Y Keterangan :

r = tingkat bunga r* = tingkat bunga keseimbangan Y = pendapatan nasional

Y* = tingkat pendapatan keseimbangan

e = titik keseimbangan antara pasar barang dan pasar uang LM = kurva keseimbangan pasar uang

IS = kurva keseimbangan pasar barang dan jasa

Dalam bab berikut diuraikan pandangan tentang teori, implikasi masing-masing kebijakan fiskal dan moneter, interdependensinya serta kombinasi kedua kebijakan tersebut dalam suatu kondisi perekonomian. Bagian akhir dari uraian berikut diungkap beberapa perkembangan kebijakan fiskal dan moneter di Indonesia.

1. Uraikan dampak kebijakan fiskal yang longgar (easy fiscal policy) terhadap Anggaran Pendapatan dan Belanja Negara dan perekonomian ! 2. Uraikan proses transmisi suatu kebijakan moneter hingga terjadinya

perubahan pendapatan nasional !

3. Perubahan kebijakan fiskal sangat mempengaruhi konsumsi ( C ) masyarakat atau mempengaruhi tabungan ( S ) masyarakat. Pengaruh tersebut menyebabkan terjadinya perubahan keseimbangan ekonomi domestik. Uraikan mekanisme perubahan keseimbangan itu dan bila perlu dengan grafik !

4. Pola penerimaan pemerintah dalam jaman Orde Baru disempurnakan dalam jaman Reformasi ! Uraikan penyempurnaan itu !

5. Apakah perbedaan antara Pajak Bumi dan Bangunan (PBB) dan Iuran Pembangunan Daerah (PBB) ? Jelaskan !

BAB II

KEBIJAKAN FISKAL

1. Pendahuluan

Seperti telah diuraikan dalam bab sebelumnya, bahwa kebijakan fiskal mempengaruhi keseimbangan sektor barang dan jasa yang kemudian mempengaruhi keseimbangan sektor ekonomi lainnya. Pengaruh tersebut dimulai dari keseimbangan pasar barang dan jasa atau sektor riil kemudian pada keseimbangan pasar uang dan akhirnya pada keseimbangan pasar luar negeri. Keseimbangan pasar barang dan jasa atau sektor riil adalah keseimbangan pendapatan pada perubahan tingkat bunga karena perubahan tabungan yang disebabkan oleh perubahan pajak yang kemudian berinteraksi dengan mempengaruhi investasi. Perubahan itu sering digambarkan dalam kurva IS sebagaimana diuraikan di depan. Keseimbangan pasar barang dan jasa kemudian mempengaruhi keseimbangan pasar uang melalui perubahan motif masyarakat dalam memegang uang baik memegang uang dengan motif spekulasi atau dengan motif transaksi dan kedua motif tersebut berinteraksi dengan perubahan jumlah uang beredar. Mengubah jumlah uang beredar dilakukan oleh otoritas moneter. Perubahan keseimbangan pasar uang sering digambarkan dengan kurva LM sebagaimana diuraikan di depan. Perubahan kesimbangan pasar uang akan mempengaruhi keseimbangan pasar luar negeri atau neraca pembayaran melalui perubahan penawaran dan permintaan mata uang asing, yang sering digambarkan dengan kurva NPI yaitu keseimbangan cadangan devisa. Keseimbangan pasar barang dan jasa dapat ditunjukan dengan suatu identitas :

Y = C + I + G + X – M

Dimana : Y = pendapatan nasional, C = konsumsi,

I = investasi,

G = pengeluaran pemerintah, X = ekspor,

Kesamaan Y terhadap C + I + G + X – N sering digambar dengan kurva IS yaitu keseimmbangan pasar barang dan jasa di atas, menjadi dasar bahasan dalam memahami keseimbangan pasar barang dan jasa. Pergeseran kurva IS manuju keseimbangan baru yang lebih baik merupakan tujuan atau efek dari kebijakan fiskal. Untuk menyederhanakan pembahasan agar lebih mudah dipahami, untuk sementara tentang ekspor dan impor tidak dibahas. Pajak yang dibayar oleh para wajib pajak diterima oleh Pemerintah sebagai pendapatan yang kemudian akan digunakan untuk mendanai pengeluaran Pemerintah atau Government expenditure yang diberi notasi G yang jumlahnya sama dengan jumlah pajak atau T. Dalam kenyataannya, sangat sering pengeluaran Pemerintah lebih besar dari jumlah pajak atau G > T karena kebijakan fiskal masih longgar. Dalam uraian ini, dianggap G = T. Seperti diuraikan di atas, naiknya penetapan pajak pada para wajib pajak akan menurunkan konsumsi masyarakat atau C menurun atau menurunkan tabungan masyarakat atau S menurun. Penurunan itu dapat dilihat dari parameter b dalam persamaan konsumsi yaitu :

C = a + bY

Parameter a adalah suatu bilangan konstan yang menunjukan besarnya konsumsi walaupun pendapatan adalah nol. Parameter b menunjukan perubahan konsumsi sebagai akibat dari perubahan pendapatan sehingga parameter b dapat ditulis dalam bentuk matematika :

b = C/Y b = MPC

Dimana : MPC adalah tambahan keinginan berkonsumsi karena adanya tambahan pendapatan atau Marginal Propensity to Consume.

Seluruh pendapatan masyarakat setelah dikurangi dengan konsumsi dianggap ditabung atau to be save yang diberi notasi S sehingga S dapat ditulis :

S = Y-C

Untuk mendapatkan persamaan S, persamaan konsumsi dimasukan kedalam persamaan saving, maka persamaan saving menjadi :

S = -a + Y – bY, S = -a + (1-b)Y

Bilangan -a mempunyai arti bahwa tidak ada sesuatu yang ditabung oleh masyarakat atau bahkan masyarakat memiliki utang sebesar –a jika masyarakat tidak mempunyai pendapatan atau jika Y= 0 atau masyarakat terus berkonsumsi dibalik mereka tidak berpenghasilan. Parameter 1-b mempunyai arti bahwa terjadi peningkatan tabungan masyarakat sebesar 1-b kali pendapatan. Peningkatan tabungan itu dapat ditulis:

1-b = S/Y 1-b = MPS

Dimana : MPS adalah tambahan keinginan menabung karena adanya tambahan pendapatan atau Marginal Propensity to Save

Perlu ditambahkan bahwa parameter 1-b = MPS = 1-MPC. Kalau MPC meningkat, maka MPS akan menurun atau sebaliknya. Dengan bahasa lain, kalau konsumsi seseorang meningkat dengan anggapan jumlah pendapatannya tetap, maka kemampuan masyarakat dalam menabung akan semakin menurun atau sebaliknya. Kesimpulan ini dapat dibuktikan secara matematika :

Y = C + S ( diubah menjadi delta) Y = C + S (dibagi dengan Y) Y/Y = C/Y + S/Y

1 = MPC + MPS.

Identity 1 = MPC+MPS artinya, jika MPC meningkat, maka MPS menurun atau sebaliknya. Besarnya pajak akan dapat memperjelas hubungan antara perubahan konsumsi atau tabungan terhadap pendapatan Pemerintah. Untuk menjelaskan hubungan itu, identitas Y = C + I + G tetap menjadi dasar sebagaimana diutarakan di depan, variabel X dan M tidak dibahas. Oleh karena itu, dengan memasukkan penetapan pajak dalam persamaan konsumsi, maka persamaan konsumsi menjadi :

C = a + b (Y-T)

Karena S = Y – C, maka :

Dengan adanya T, konsumsi akan berubah dan perubahan itu sebesar C=-b T dan tabungan berubah sebesar S= (1-b)(-Tax). Karena perubahan pajak, maka identitas pendapatan masyarakat terkait dengan pendapatan Pemerintah akan menjadi :

Y = C + I + (G + T)

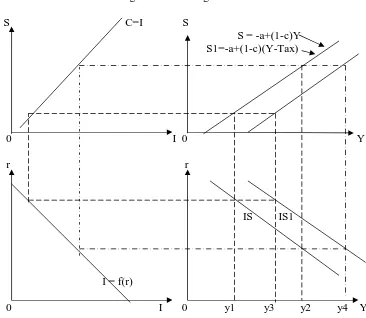

Dengan perubahan pajak akan terjadi perubahan tabungan sehingga menyebabkan perubahan keseimbangan pasar barang dan jasa atau terjadi perubahan kurva IS, misalnya menjadi IS1. Perubahan itu dapat dilihat dalam gambar berikut.

Gambar 2

Keseimbangan Pasar Barang dan Jasa

S C=I S

S = -a+(1-c)Y S1=-a+(1-c)(Y-Tax)

0 I 0 Y

r r

IS IS1

I = f(r)

0 I 0 y1 y3 y2 y4 Y Keterangan : Pergeseran kurva S ke S1 karena naiknya Tax, kemudian menggeser kurva IS ke

Dalam perubahan pasar barang dan jasa tersebut karena pengaruhi kebijakan fiskal, terlihat bahwa kebijakan fiskal memiliki 3 tujuan yaitu :

a. menjamin pertumbuhan ekonomi pada tingkat yang potensial, b. menciptakan tingkat harga umum yang stabil dan wajar,

c. meningkatkan laju pertumbuhan ekonomi tanpa merintangi tujuan-tujuan lain dari masyarakat.

2. Kebijakan Fiskal di Indonesia tahun 1950-2000

Penentuan sistem dan keberhasilan kebijakan fiskal sangat ditentukan oleh pengalaman dan sejarah penerapannya dalam pengelolaan suatu negara. Dalam kenyataannya, sejarah fiskal dibentuk karena adanya situasi atau kondisi sumber pendapatan Pemerintah dari suatu periode tertentu ke periode berikutnya, baik karena pengaruh luar negeri maupun karena pengaruh dalam negeri. Untuk sumber pendapatan Pemerintah Indonesia dalam tahun 1951-1958 sebagian terbesar bergantung dari pendapatan perdagangan luar negeri (Anne Booth). Setelah kurun waktu tersebut terutama dalam tahun 1958-1968 pendapatan Pemerintah dari perdagangan luar negeri mulai merosot dibalik pendapatan lainnya belum dapat mengimbanginya sehingga Pemerintah kesulitan dalam mendapatkan dana pembangunan, kemudian Pemerintah menetapkan anggaran defisit.

Untuk menutup kedefisitan anggaran, Pemerintah mencari bantuan luar negeri dan meminjam dana di luar negeri, yang akhirnya dengan dana luar negeri berdampak pada kenaikan harga di dalam negeri atau terjadi inflasi, yang kemudian merupakan babak awal keruntuhan ekonomi Indonesia (RM Sundrum, 1973). Dengan kondisi tersebut, mulai tahun 1969-1997 yang disebut era orde baru, Pemerintah Indonesia melaksanakan beberapa kebijakan :

b. Perpajakan yang masih sederhana segera diperluas pada objek pajak dan dilakukan penyempurnaan cara penaksiran pajak dan cara pengumpulannya.

c. Pengeluaran Pemerintah diusahakan untuk program yang mendapat prioritas.

d. Pengeluaran Pemerintah diarahkan pada sasaran untuk mendorong pemanfaatan sumber-sumber dalam negeri secara maksimal.

Sehubungan dengan itu, dalam Pelita II atau tahun 1974/75 s/d 1978/79 pajak atas perusahaan minyak mencapai jumlah hampir 50% dari penerimaan pusat dan hal itu memiliki konsekwensi pada kebijakan fiskal yaitu :

a. Dengan penerimaan itu terjadi kenaikan pengeluaran riil Pemerintah namun penerimaan domestik tidak ikut meningkat karena pajak belum sempurna,

b. Pajak atas perusahaan minyak yang diterima saat itu sebenarnya merupakan bagian dari perhitungan perusahaan minyak sehingga tidak ada pengaruhnya pada daya beli dalam negeri atau malahan menyebabkan inflasi.

Perkembangan berikutnya terutama tahun 1980-an, penghasilan pajak non minyak mencapai jumlah kurang dari 30% dari total penghasilan pajak atau hanya 25% dari total anggaran pengeluaran (Anne Booth). Tentu hal itu sangat mengecewakan Pemerintah Indonesia karena saat itu juga terjadi penurunan penghasilan minyak. Sampai dengan awal Pelita III atau dalam tahun 1979/80 masalah itu menjadi masalah berat bagi Pemerintah Indonesia sehingga Pemerintah Indonesia mengintensifkan penetapan dan penarikan pajak. Mulai Januari 1981 Pemerintah Indonesia melakukan perubahan pajak secara keseluruhan sehingga kinerja pajak non minyak menjadi lebih baik karena dalam Pelita V atau tahun 1989/90 s/d 1993/94 diperkirakan akan terjadi penurunan yang tajam atas bantuan luar negeri.

a. Pola Penerimaan Pemerintah Pusat

Dalam periode tahun 1967- 1975 penerimaan Pemerintah Pusat meningkat dengan pesatnya yaitu kira-kira 10% atau menjadi lebih besar dari 20% dari Gross

Domestic Product atau GDP serta hampir keseluruhannya berasal dari minyak

(Anne Booth). Penerimaan negara tersebut dikelompokkan menjadi : a). Penerimaan dalam negeri bukan minyak, yang terbagi dalam : a1). Pajak langsung,

a2). Pajak tidak langsung, a3). Penerimaan bukan pajak. b). Penerimaan pajak minyak,

c). Penerimaan dari luar negeri seperti pinjaman dan bantuan.

Dalam periode ini, Pemerintah belum melakukan pinjaman dari pihak perbankan seperti dengan penerbitan obligasi Pemerintah. Dari kondisi tersebut, terlihat bahwa arah pola penerimaan pajak dalam periode 1967-1975 adalah :

a). Peningkatan pajak atas perusahaan minyak, b). Masih rendahnya pajak dari bukan minyak, c). Sangat rendahnya pajak tidak langsung,

d). Naiknya penerimaan untuk bantuan proyek dan kredit ekspor.

Dengan usaha penyempurnaan kebijakan pajak, tahun 1990-an pola penerimaan pajak menjadi terbalik jika dibandingkan dengan periode 1967-1975, yaitu : a). Pajak atas perusahaan minyak menurun,

b). Pajak bukan minyak meningkat, c). Pajak tidak langsung tidak turun,

d). Penerimaan untuk bantuan proyek dan kredit ekspor turun pelan-pelan.

b. Perkembangan Penerimaan Domestik non Minyak

mengintensifkan pajak atas pendapatan perorangan atau perseroan dan pajak tanah permukiman di perkotaan. Pada periode ini tidak dilaksanakan pajak ekspor karena untuk meningkatkan perdagangan luar negeri dibalik peningkatan pajak impor. Pajak merupakan salah satu pendapatan Pemerintah disamping bantuan luar negeri. Rata-rata bantuan luar negeri terhadap pengeluaran pembangunan dalam Pelita I berkisar 57%, dalam Pelita II berkisar 36%, dalam Pelita III berkisar 30% dan dalam Pelita IV berkisar 50% (Umar Basalim, 1993).

Dalam awal Pelita III atau tahun 1979/80- 1980/81 muncul harapan yang cerah akan pendapatan pajak pendapatan atau PPh karena ditetapkannya pembaharuan pajak tahun 1981. Dalam tahun berikut yaitu tahun 1988 atau dalam akhir Pelita IV atau 1988/89 pajak pertambahan nilai atau PPN meningkat 3 kali dibanding dengan tahun 1983 walaupun pajak bumi dan bangunan atau PBB masih kecil. Selama tahun 1983 hingga tahun 1988 potensi dalam meningkatkan PPN masih tinggi yaitu 53% dan PPh 35% (Marie Muhammad, 1988).

APBN awal Pelita V atau 1989/90 sejalan dengan Paket 27 Oktober 1988 atau Pakto 27, 1988 yaitu suatu APBN yang diupayakan untuk meningkatkan daya beli masyarakat luas atau untuk pemerataan dan penyehatan neraca pembayaran. Pengeluaran dalam APBN ditujukan untuk meningkatkan kemampuan golongan ekonomi lemah, penyerapan tenaga kerja, dan peningkatan pendapatan nasional. Suatu kenyataan bahwa dalam APBN tahun 1989/90 pengeluaran pembangunan yang dibiayai dengan tabungan sebesar 13,75% dan 86,25% dibiayai dari pinjaman luar negeri. Oleh karena itu, peranan kebijakan pajak masih sangat lemah sehingga kenaikan penerimaan pajak sangat diharapkan hingga saat ini.

c. Pembaharuan Kebijakan Pajak

bahwa dalam Pelita berikutnya khususnya mulai Pelita V atau 1989/90 s/d 1993/94 akan terjadi penurunan yang cepat dalam ketergantungan pada bantuan luar negeri dan pada pajak minyak sehingga pengumpulan pajak non minyak diintensifkan. Dalam bulan Desember 1983 dan 1985 Dewan Perwakilan Rakyat menyetujui undang-undang perpajakan, seperti :

a) Undang-undang nomor 6 tahun 1983 tentang Peraturan dan Prosedur Pajak Umum,

b) Undang-undang nomor 7 tahun 1983 tentang Pajak Pendapatan dan pajak pertambahan nilai terhadap barang dan jasa serta pajak penjualan barang mewah,

c) Undang-undang nomor 12 tahun 1985 tentang PBB,

d) Undang-undang nomor 13 tahun 1985 tentang pajak materai.

Penerimaan dalam negeri yang berupa pajak sangat diandalkan oleh Pemerintah karena penerimaan dalam negeri lainnya seperti minyak tergantung pada pasaran dunia dan kebijakan OPEC dan penerimaan ekspor nonmigas juga tergantung pada kebijakan quota impor, retribusi impor, dumping, dan kebijakan lainnya. Kebijakan pajak dapat bersifat fleksibel atau kenyal dalam pengaturan perekonomian. Reformasi perpajakan meliputi aspek perumusan dan pembuatan peraturan perundang-undangan pajak yang menyangkut utility ekonomi, meningkatkan keadilan, pemerataan beban, peningkatan kepatuhan pajak, penyempurnaan administrasi pajak dengan kepastian hukum, memberikan kemudahan dan pelayanan yang prima kepada masyarakat wajib pajak dan berusaha meningkatkan pendapatan negara dari pajak. Sesungguhnya jauh sebelum jaman reformasi pembaharuan perpajakan nasional I telah dilakukan yaitu dalam tahun 1983 s/d 1985, pembaharuan perpajakan yang ke II dilakukan dalam tahun 1994 dan 1997. Dalam pembaharuan perpajakan yang I melahirkan undang-undang perpajakan :

a) Undang-undang nomor 6 tahun 1983 tentang Ketentuan Umum dan Tatacara Perpajakan,

c) Undang-undang nomor 8 tahun 1983 tentang PPN barang dan jasa dan Pajak Penjualan atas barang mewah,

d) Undang-undang nomor 12 tahun 1985 tentang PBB,

e) Undang-undang nomor 13 tahun 1985 tentang Bea Materai.

Dalam pembaharuan perpajakan yang II, melahirkan undang-undang perpajakan : a) Undang-undang nomor 9 tahun 1984 tentang Ketentuan Umum dan

Tatacara Perpajakan,

b) Undang-undang nomor 10 tahun 1994 tentang Pajak Penghasilan,

c) Undang-undang nomor 11 tahun 1994 tentang PPN barang dan jasa dan Pajak Penjualan atas barang mewah,

d) Undang-undang nomor 12 tahun 1994 tentang PBB.

Pembaharuan perpajakan yang ke III melahirkan undang-undang perpajakan : a) Undang-undang nomor 17 tahun 1997 tentang Badan Penyelesaian

Sengketa Negara yang mengundangkan tatacara sengketa pajak diantara wajib pajak dan Pemerintah,

b) Undang-undang nomor 18 tahun 1997 tentang Pajak Daerah dan Retribusi Daerah yang memerinci pendapatan dari pajak dan retribusi. Jenis pajak daerah tingkat I berupa pajak kendaraan bermotor, bea balik nama kendaraan bermotor dan pajak bahan bakar kendaraan bermotor, serta jenis pajak daerah tingkat II berupa pajak hotel dan restaurant, pajak hiburan, pajak reklame, pajak penerangan jalan, pajak pengambilan dan pengolahan bahan galian C dan pajak pemanfaatan air bawah tanah dan air permukaan. Retribusi terdiri dari jasa umum, jasa usaha dan perijinan tertentu.

c) Undang-undang nomor 19 tahun 1997 tentang Penagihan Pajak dan Surat Paksa yang diterbitkan karena wajib pajak atau penanggung tidak melunasi utang pajak sampai dengan tanggal jatuh tempo pembayaran. Melakukan penyitaan jika wajib pajak atau penanggung tidak memenuhi surat penagihan pajak.

dari hasil-hasil pengelolaan kekayaan negara yang dipisahkan, penerimaan dari kegiatan pelayanan yang dilaksanakan Pemerintah, penerimaan berdasarkan keputusan pengadilan dan berasal dari pengenaan denda administrasi, penerimaan berupa hibah yang merupakan hak Pemerintah dan penerimaan yang diatur dalam undang-undang tersendiri.

e) Undang-undang nomor 21 tahun 1997 tentang Bea Perolehan Hak atas tanah dan bangunan. Pajak dikenakan kepada yang menerima (pribadi atau badan) hal atas tanah atau bangunan yang terdiri dari pemindahan hak dan pemberian hak baru. Hak atas tanah atau bangunan adalah hak milik, hak guna bangunan, hak guna usaha, hak pakai, hak milik atas satuan rumah susun, dan hak pengelolaan.

tidak mendukung seperti penutupan 18 bank sekaligus Nopember 1997, inflasi, orang enggan menyimpan uang rupiah, kegiatan ekonomi macet, terjadi pemutusan hubungan kerja, kehidupan semakin berat, dan meledaknya kerusuhan di berbagai daerah. Kondisi secara keseluruhan tersebut sangat menekan dunia perbankan yaitu bank satu tidak dapat meminjam dari bank lain, pinjaman luar negeri tidak mungkin. Kalau hal tersebut dibiarkan, bank-bank akan hancur total. Oleh karena itu, satu-satunya yang dapat menyelamatkan bank adalah Bank Indonesia.

Kebijakan penjaminan bank dimulai Maret 1998 dimaksudkan untuk mengatasi situasi perbankan yang sudah benar-benar kehilangan kepercayaan dari para nasabahnya berupa penarikan rupiah untuk membeli mata uang asing atau simpanannya dipindahkan ke bank asing. Kebijakan ini sangat tepat terbukti sewaktu likuidasi banyak bank tidak terjadi kondisi sewaktu penutupan 16 bank sebelumnya. Kebijakan penjaminan bank ini merupakan sumber kedua timbulnya utang dalam negeri pemerintah.

3. Kebijakan Fiskal di Indonesia tahun 2001 – 2008

Sebagaimana diuraikan sebelumnya bahwa kebijakan fiskal adalah kebijakan pemerintah di bidang pendapatan dan pengeluaran negara dengan tujuan untuk perbaikan ekonomi. Kebijakan fiskal mempengaruhi kondisi perekonomian, tingkat pengangguran, inflasi, pertumbuhan ekonomi, pendapatan perkapita, pemerataan pendidikan, kesehatan, dan lain sebagainya. Kebijakan fiskal ditetapkan oleh pemerintah dan legislatif melalui anggaran pendapatan dan belanja negara. Ada 3 (tiga) tujuan kebijakan fiskal, yaitu :

a. Untuk memantapkan stabilitas ekonomi makro,

b. Untuk mengurangi ketergantungan pada bantuan luar negeri, c. Untuk meningkatkan pendapatan perkapita.

Dalam tahun 2001, proses pemulihan ekonomi masih dipengaruhi oleh ketidakpastian, kepercayaan masyarakat kepada pemerintah belum pulih, nilai tukar rupiah terhadap mata uang asing masih lemah, inflasi cenderung meningkat, dan pertumbuhan nilai ekspor khususnya nonmigas cenderung meningkat. Dengan pengaruh tersebut, kebijakan ekonomi makro diarahkan pada upaya untuk meningkatkan stabilitas ekonomi terutama dalam mengurangi tekanan inflasi dan melemahnya nilai tukar rupiah serta memelihara ketahanan fiskal. Peranan pemeritah dalam perekonomian dan pembangunan menjadi sangat penting, yaitu :

a. Merumuskan instrumen kebijakan fiskal dan pengeluaran,

b. Menganalisa pengaruh penerimaan dan pengeluaran negara terhadap kondisi perekonomian, tingkat pengangguran, dan inflasi,

yang semakin memburuk. Ekspektasi masyarakat terhadap meningkatnya inflasi lebih didorong oleh rencana pemerintah yang akan menaikan harga bahan bakar minyak atau BBM, tarif dasar listrik atau TDL, dan pajak pertambahan nilai atau PPN dalam semester I tahun 2001.

Bersamaan dengan itu, mulai bulan Januari 2001, bangsa dan negara Indonesia melalui babak baru penyelenggaraan pemerintahan dilakukan dengan dasar otonomi di seluruh daerah tingkat II yang jumlahnya mencapai 336. Babak baru tersebut menuntut peningkatan tanggungjawab penyelenggaraan pemerintahan atau penyediaan barang publik dan pembangunan ekonomi di tingkat daerah sangat besar, khususnya dalam bidang pendidikan yang merupakan unsur esensial dalam pembangunan daerah yang telah menjadi salah satu bagian utama kebutuhan penduduk. Walaupun telah digalakkan otonomi, kemampuan daerah untuk mempertahankan dan meningkatkan penyelenggaraan pendidikan masih sangat terbatas karena pendapatan asli daerah atau PAD masih rendah dalam penerimaan Anggaran Pendapatan dan Belanja Daerah atau APBD daerah tingkat II dan kesiapan sumber daya manusia serta kemampuan manajemen sektor pendidikan tingkat daerah masih terbatas. Secara umum diyakini bahwa desentralisasi fiskal akan meningkatkan kesejahteraan masyarakat karena kebutuhan masyarakat daerah terhadap pendidikan dan barang publik pada umumnya akan terpenuhi dengan lebih baik dibandingkan bila langsung diatur oleh pemerintah pusat. Saat ini kesejahteraan masyarakat belum terwujud karena efektifitas pengeluaran APBD tidak mampu mengimbangi peningkatan PAD berupa pajak dan restribusi. Desentralisasi pajak di Indonesia merupakan komponen utama dari program otonomi daerah yang dijalankan sejak tahun 2001. Undang-undang tentang desentralisasi pajak tidak mengatur penyediaan barang publik dan pelayanan masyarakat khususnya kesehatan dan pendidikan. Aspek penting dari sistem sosial masyarakat adalah nilai masyarakat setempat terhadap profesi atau pedagang dan penghargaan terhadap kerja.

a. Meningkatkan stabilitas ekonomi terutama untuk mengurangi tekanan inflasi dan melemahnya nilai tukar rupiah terhadap mata uang asing. Hal ini dapat dicapai dengan kebijakan fiskal yang konsisten dalam rangka penyesuaian harga BBM, TDL dan PPN. Konsistensi kebijakan fiskal akan mengurangi ekspektasi dan reaksi masyarakat yang berlebihan, b. Memelihara ketahanan fiskal melalui penyesuaian APBN 2001 karena

penyesuaian ini sangat penting untuk mewujudkan kepastian pembiayaan bagi pengeluaran negara yang pada gilirannya akan membantu dalam pemulihan kepercayaan masyarakat.

Dalam tahun 2002, peranan pemerintah sangat signifikan dalam pembangunan ekonomi melalui instrumen fiskal dan moneter. Sebagaimana diketahui bahwa, tujuan pemerintah melakukan intervensi dalam sistem perekonomian adalah :

a. meningkatkan pertumbuhan ekonomi, b. pemerataan hasil-hasil pembangunan, dan c. mempertahankan stabilisasi.

Instrumen yang utama dalam kebijakan moneter adalah kebijakan suku bunga dan jumlah uang beredar sedangkan instrumen yang utama dalam kebijakan fiskal adalah pengenaan pajak dan subsidi. Kebijakan fiskal yang dilaksanakan pemerintah tertuang dalam Anggaran Pendapatan Belanja Negara atau APBN yang disusun setiap tahun.

Alokasi anggaran pemerintah antar sektor merupakan indikator keberpihakan pemerintah dalam memicu pertumbuhan sektor tersebut. Pada awal pembangunan sebagian besar perhatian pemerintah diarahkan untuk pembangunan sektor pertanian terutama dalam mencapai swasembada pangan. Untuk itu, berbagai program dilaksanakan dalam rangka mendorong produksi pertanian terutama tanaman pangan mulai dari subsidi pupuk dan output, subsidi kredit pertanian, kelembagaan sampai pada investasi pemerintah untuk pembangunan infrastruktur seperti saluran irigasi dan pencetakan areal baru.

pada sektor industri dengan harapan mampu memicu pertumbuhan ekonomi dan mempercepat transformasi ekonomi dari sektor primer atau pertanian ke sektor industri. Berbagai kebijakan baik fiskal maupun moneter diarahkan untuk memacu pertumbuhan sektor industri mulai dari deregulasi sektor perbankan, kebijakan luar negeri, dan alokasi anggaran untuk mengembangkan infrastruktur sektor industri. Perubahan kebijakan makro ini menimbulkan dampak langsung maupun tidak langsung terhadap berbagai sektor penting lainnya. Dampak langsung yang dirasakan adalah stimuli pada sektor turunannya yang secara relatif menjadi berkurang meskipun secara tidak langsung terdapat dampak positif dengan meningkatnya permintaan pada produk non migas karena pertumbuhan sektor industri.

Pada dasawarsa terakhir, perubahan lingkungan strategis baik internal maupun eksternal sangat cepat dan besar pengaruhnya terhadap kebijakan pemerintah baik fiskal maupun moneter. Beberapa perubahan lingkungan strategis telah terjadi baik domestik maupun internasional, seperti (1) dinamika ekonomi global dengan segala manfaat dan kelemahannya, (2) perubahan sistem manajemen pembangunan ke arah desentralisasi dan otonomi daerah di kabupaten atau kota, dan (3) reorientasi peran pemerintah dalam pembangunan dari sebagai pelaku menjadi pemicu dan pemacu pembangunan yang dilaksanakan oleh masyarakat.

Sementara itu perubahan lingkungan strategis domestik yang sangat besar mempengaruhi kebijakan perekonomian adalah desentralisasi fiskal dan otonomi daerah. Perubahan lingkungan strategis tersebut berdampak pada perubahan kebijakan yang diambil pemerintah serta pada penerimaan dan belanja pemerintah. Dalam hubungan dengan perimbangan keuangan pusat dan daerah, sebagian penerimaan dalam negeri diserahkan penggunaannya kepada daerah. Sebagai konsekwensinya jumlah anggaran pembangunan yang dikelola pemerintah pusat menurun drastis.

Secara garis besar, fiskal dalam keuangan daerah dapat dibagi menjadi dua (2), yaitu manajemen penerimaan daerah dan manajemen pengeluaran daerah. Kedua komponen tersebut sangat menentukan kedudukan suatu pemerintahan daerah dalam rangka melaksanakan otonomi. Implementasi desentralisasi fiskal dan otonomi daerah yang didasarkan pada Undang-undang nomor 22 tahun 1999 tentang Pemerintahan Daerah dan Undang-undang nomor 25 tahun 1999 tentang Perimbangan Keuangan Pemerintah Pusat dan Daerah yang direvisi dengan Undang-undang nomor 32 tahun 2004 dan Undang-undang nomor 33 tahun 2004, memberikan kewenangan yang luas dan nyata kepada Pemerintah Daerah untuk mengelola dan mengatur sumber daya sesuai dengan kepentingan masyarakat daerahnya. Pemerintah Daerah berwenang untuk menetapkan prioritas pembangunan sesuai dengan potensi dan sumberdaya yang dimiliki.

Dengan adanya perubahan sistem pemerintahan dari sentralistik ke desentralistik yang dimulai pada tahun anggaran 2001 tersebut membawa konsekwensi perlunya diadakan perubahan pendekatan pada manajemen keuangan daerah terutama pada sisi pengelolaan fiskal. Kebijakan perimbangan keuangan antara Pemerintah Pusat dan Daerah juga perlu disesuaikan dengan semangat pelaksanaan otonomi daerah yakni dengan menerapkan kebijakan desentralisasi fiskal.

ketimpangan keuangan antara Pemerintah Pusat dan Daerah dengan tetap menjaga netralitas fiskal, memperkecil ketimpangan, serta meningkatkan akuntabilitas, efisiensi, dan efektifitas kinerja Pemerintah Daerah (Mardiasmo, Sidik, 2002). Kondisi sosial ekonomi dan politik dalam negeri juga menyebabkan terjadinya persaingan kepentingan atau competition urgency yang sangat besar dari kegiatan-kegiatan yang dibiayai Pemerintah Pusat. Masalah-masalah tersebut berupa pengentasan kemiskinan, pengangguran, masalah politik dan pembayaran utang. Akibatnya, alokasi anggaran pembangunan menjadi lebih rendah.

Akibat perubahan yang sangat dinamis pada aspek lingkungan strategis (internal maupun eksternal) dengan berbagai konsekwensi terhadap kebijakan pemerintah dan arah kebijakan pembangunan di Indonesia sehingga peneliti tertarik mengkaji dampak perubahan kebijakan Pemerintah terhadap kinerja Pemerintah Daerah.

Pemberian kewenangan kepada Pemerintah Daerah untuk menentukan arah kebijakan pembangunan daerah diharapkan akan sangat mempengaruhi target-target pembangunan nasional antara lain penciptaan lapangan kerja, penanggulangan kemiskinan, peningkatan daya saing dan pertumbuhan sektor-sektor primer dan sekunder. Pada sisi lain, pemberian kewenangan kepada daerah yang memiliki potensi pengelolaan sumberdaya lebih efisien mampu menciptakan nilai tambah yang lebih tinggi.

nonfinansial, laporan penggunaan dan pengendalian biaya, laporan kinerja pegawai dan sebagainya.

Konsep pengukuran kinerja atau scorecard yang hanya mengandalkan pada aspek finansial saja, saat ini mulai ditinggalkan karena dianggap hanya mengejar tujuan kemampuan laba jangka pendek semata. Terlebih jika pengukuran kinerja dilakukan bagi organisasi pemerintah yang tidak berorientasi profit, maka sangat diperlukan ukuran-ukuran yang lebih komprehensif. Kinerja pemerintah tidak hanya diukur melalui perspektif finansial saja, tetapi juga diukur dari perspektif nonfinansial seperti masalah kinerja pegawai yang dihubungkan dengan prestasi produksi dan kualitas pelayanan publik.

Kecenderungan yang selalu menilai kinerja organisasi hanya berdasarkan pada perspektif finansial mengikuti paradigma rational goal model yang mudah diukur secara kuantitatif. Bahkan dalam kegiatan di lingkungan Badan Usaha Milik Negara atau BUMN yang bersifat setengah mencari laba, tingkat kesehatan atau kinerja organisasi pada umumnya diukur berdasarkan tiga kriteria utama seperti rentabilitas, likuiditas, dan solvabilitas.

Dari semua ukuran tersebut, secara organisatoris aspek eksternal organisasi kurang diperhatikan seperti tingkat kepuasan pelanggan, loyalitas pelanggan,

employee retention, dan lain sebagainya sehingga organisasi yang hanya

berorientasi pada laba tidak dijamin kelanggengannya dalam persaingan global yang mengarah pada hypercompetitive. Oleh karenanya muncul pemikiran baru yang dipelopori oleh Kaplan dan Norton tahun 1996 untuk memperkenalkan

Balance Scorecard Concept sebagai suatu measurement system yang mencoba

menyeimbangkan alat ukur lama yang hanya berdimensi pada profitabilitas dengan dimensi-dimensi baru seperti aspek kualitas yang memiliki elemen-elemen penyeimbangnya. Dengan pengukuran kinerja yang seimbang diharapkan dapat mengintegrasikan energi, kemampuan dan pengetahuan organisasi yang spesifik dari organisasi agar dapat mencapai long-term strategic goals.

adalah aspek customer satisfaction, employee retention, dan lain sebagainya. Peningkatan sales atau penurunan cost tidak ada artinya apabila menimbulkan ketidakpuasan di mata masyarakat yang pada akhirnya menurunkan tingkat kepuasan masyarakat. Demikian pula karena manajemen pengencangan ikat pinggang untuk menurunkan cost, sehingga pengiritan ini akan berdampak pada

turn-over pegawai yang tinggi ataupun employee retention yang menurun

sehingga banyak pegawai handal yang meninggalkan organisasi sehingga untuk pemulihannya memerlukan waktu lagi untuk recruitment, training, dan lain sebagainya.

Secara konsepsional, kebijakan pemerintah di bidang hubungan keuangan pusat dan daerah akan mengacu pada beberapa konsep pembaharuan untuk mewujudkan clean dan good governance. Salah satunya akan dikembangkan

balanced scorecard concept. Balanced scorecard consept yang meskipun tidak

seratus persen tepat, tetapi secara filosofis dapat dianalogkan seperti hanya dengan perencanaan strategis yang telah menjadi acuan dalam perencanaan pemerintah di tingkat pusat maupun daerah. Secara formal, pengukuran kinerja pemerintah daerah diatur dalam Inpres Republik Indonesia nomor 7 tahun 1999 tentang Pedoman Penyusunan Akuntabilitas Kinerja Instansi Pemerintah yaitu untuk meningkatkan kinerja organisasi. Inpres ini mengamanatkan agar setiap pengalokasian atau pengeluaran anggaran pemerintah harus didasarkan pada pencapaian tujuan sesuai dengan visi dan misi setiap unit organisasi yang telah ditetapkan terlebih dahulu. Ukuran kinerja didasarkan pada pencapaian output,

outcome, benefit, dan impact. Model pengukuran kinerja Pemerintah Daerah

tentang Program Pembangunan Nasional atau Propenas tahun 2000-2004, juga merupakan kelanjutan dari kebijakan fiskal tahun anggaran sebelumnya. APBN tahun 2002 di samping diselaraskan dengan kebijakan program pembangunan ekonomi yang akan dilaksanakan dalam tahun anggaran 2002 juga mempertimbangkan kinerja perekonomian dalam tahun anggaran 2001.

Berbagai perkembangan dibidang ekonomi dan non ekonomi memberikan dampak yang kurang menguntungkan terhadap proses pemulihan ekonomi dalam tahun anggaran 2001. Di sisi ekonomi, depresiasi nilai tukar rupiah dan meningkatnya suku bunga Sertifikat Bank Indonesia atau SBI yang cukup jauh dari asumsi dasar yang digunakan, memberikan tekanan dan hambatan yang cukup berat terhadap pelaksanaan APBN tahun anggaran 2001. Terhambatnya beberapa kebijakan fiskal seperti tertundanya beberapa pelaksanaan kebijakan di bidang perpajakan, tidak dapat diberlakukannya secara penuh rencana kebijakan kenaikan harga BBM pada awal April 2001, serta adanya pembatalan sebagian pencairan pinjaman program untuk mendukung pembiayaan pembangunan juga turut memperberat pelaksanaan APBN tahun anggaran 2001. Kondisi politik, sosial, dan keamanan di dalam negeri yang kurang kondusif yang ditandai dengan ketidakstabilan situasi politik dan terjadinya gejolak sosial dibeberapa daerah juga merupakan salah satu faktor penghambat upaya percepatan proses pemulihan ekonomi.

rangka mengurangi kesenjangan fiskal antar daerah. Berbagai hal tersebut, sejauh mungkin diupayakan agar dapat berjalan seiring dengan kebijakan di bidang moneter, perdagangan luar negeri dan neraca pembayaran, nilai tukar dan lalu lintas devisa, serta kebijakan sektor riil.

Dalam rangka pemenuhan kebutuhan belanja negara dan sekaligus untuk menjaga kemantapan dan kestabilan pendapatan negara, pengerahan dan penggalian sumber-sumber penerimaan dalam negeri terutama dari penerimaan perpajakan akan terus ditingkatkan melalui berbagai langkah seperti penyisiran terhadap kegiatan usaha di sentra-sentra ekonomi tertentu, penyisiran terhadap berbagai objek pajak atau transaksi tertentu yang dapat dijadikan petunjuk tingkat kemampuan masyarakat dalam membayar pajak, pengembangan sistem informasi dan monitoring perpajakan yang terintegrasi, serta peningkatan kualitas aparatur, pengawasan administrasi, pemeriksaan, penyidikan, penagihan secara aktif, dan penegakan hukum. Optimalisasi sumber-sumber penerimaan negara bukan pajak atau PNBP tetap akan dilaksanakan melalui berbagai langkah seperti peningkatan pencegahan dan penanggulangan pencurian atau penebangan kayu secara tidak sah, pemberantasan pencurian ikan di wilayah perairan Indonesia, peninjauan kembali bagian pemerintah atas laba BUMN atau pay out ratio dengan tetap mempertimbangkan kebutuhan kelangsungan investasi BUMN yang bersangkutan. Khusus untuk PNBP yang berasal dari bagian pemerintah atas laba Pertamina pada tahun 2002 juga direncanakan mengalami perubahan yang cukup berarti yaitu dari 10% menjadi 50% dari keuntungan bersih Pertamina.

subsidi BBM dalam tahun anggaran 2002 harga BBM dalam negeri akan dinaikkan yang seiring dengan peningkatan efisiensi Pertamina serta langkah-langkah yang tegas dalam pemberantasan penyelundupan BBM.

Di sisi pengeluaran pembangunan dalam tahun anggaran 2002 pengeluaran pembangunan hanya terdiri dari pengeluaran pembangunan yang dikelola Pemerintah Pusat yang meliputi anggaran pembangunan departemen atau lembaga pemerintah nondepartemen dan lain-lain pengeluaran pembangunan. Dalam situasi terbatasnya kemampuan penyediaan anggaran belanja pembangunan, pemanfaatan pengeluaran pembangunan dalam tahun anggaran 2002 cepat menghasilkan dan menyentuh kepentingan masyarakat luas.

Searah dengan arah kebijakan yang digariskan dalam Rencana Pembangunan Tahunan atau Repeta tahun 2002, prioritas anggaran belanja pembangunan dalam tahun anggaran 2002 dititikberatkan pada :

a. Pembangunan sektor pendidikan yang lebih difokuskan pada peningkatan partisipasi pendidikan dasar melalui penuntasan program wajib belajar pendidikan 9 tahun dan peningkatan mutu pendidikan.

b. Pembangunan sektor kesehatan dan kesejahteraan sosial yang diarahkan untuk meningkatkan mutu dan jangkauan pelaksanaan pelayanan kesehatan dasar dan rujukan seluruh penduduk, terutama bagi penduduk miskin, serta peningkatan dan perluasan pelayanan kesehatan sosial terutama bagi penduduk miskin, anak terlantar, lanjut usia, penyandang cacat, tuna sosial, korban bencana alam dan para pengungsi korban kerusuhan sosial di berbagai wilayah termasuk pemukimannya kembali, serta peningkatan mutu pelayanan kesehatan bagi Pegawai Negeri Sipil, Tentara Nasional Indonesia atau Kepolisian Republik Indonesia dan Pensiunan.

dan kelautan dalam rangka meningkatkan potensi ekonominya, dan pemanfaatan sumber daya wilayah pesisir, kelautan, pulau-pulau kecil, dan perikanan secara optimal dan berkelanjutan.

d. Pengembangan usaha skala mikro, kecil, menengah dan koperasi melalui penciptaan iklim usaha yang kondusif, peningkatan akses kepada sumber daya produktif, serta pengembangan kewirausahaan dan koperasi yang memiliki keunggulan komparatif.

e. Pembangunan sektor perhubungan, dengan arah kegiatan pemeliharaan, pembangunan dan pengembangan aksesibilitas, serta pelayanan jaringan perhubungan dalam rangka untuk meningkatkan mobilitas barang dan orang.

f. Pembangunan penegakan hukum, keamanan, dan ketertiban masyarakat yang diarahkan untuk menanggulangi gangguan keamanan dan ketertiban masyarakat melalui peningkatan kekuatan, serta kemampuan Kepolisian Republik Indonesia dan aparat penegak hukum lainnya dengan melaksanakan beberapa kegiatan seperti penyelenggaraan operasi penegakan hukum dan keamanan serta ketertiban masyarakat.

g. Peningkatan ketahanan, melalui kegiatan meningkatkan profesionalisme Tentara Nasional Indonesia dan kemampuan operasi dalam upaya mencegah disintergrasi nasional dan menjaga keutuhan wilayah Negara Kesatuan Republik Indonesia, dan membantu Kepolisian Republik Indonesia dalam menciptakan stabilitas dalam negeri.

h. Penguatan politik luar negeri dan diplomasi yang ditujukan untuk memulihkan citra Republik Indonesia didunia internasional dalam rangka mendukung pemulihan ekonomi nasional.

pada periode anggaran 1999/2000 sampai tahun 2004, sementara rasio PDB mengalami pertumbuhan sebesar 13,6% pertahun anggaran (Kuntjoro, 2004). Dalam tahun 2003 telah dilakukan kebijakan konsolidasi fiskal oleh Direktorat Bea dan Cukai tentang reformasi kebijakan fiskal untuk meningkatkan penerimaan pajak dan iklim investasi yang lebih baik, kebijakan cukai rokok untuk mengatasi cukai palsu atas rokok sehingga penerimaan negara meningkat, reformasi administrasi kepabeanan tentang perluasan jalur prioritas dan penyempurnaan prosedur verifikasi kepabeanan untuk meningkatkan kepatuhan. Direktorat Jenderal Lembaga Keuangan telah menentukan kebijakan jaring pengaman sektor keuangan atau Finansial Safety Net dan membuat draft tentang RUU Lembaga Penjamin Simpanan, dan membuat draft amandemen UU Bank Indonesia. Kebijakan asuransi dan dana pensiun juga ditentukan yaitu tentang usaha perasuransian (ijin, tingkat kesehatan perusahaan asuransi, dan penyelenggara). Kebijakan kinerja BUMN juga ditetapkan dalam hal audit BUMN dan juga kebijakan tentang pasar modal.

pengurangan pinjaman luar negeri secara bertahap, peningkatan penerimaan pajak dan penghematan pengeluaran. Dalam tahun 2004, Pemerintah menargetkan defisit anggaran sekitar 1% dari Produk Domestik Bruto serta ratio utang terhadap Produk Domestik Bruto kurang dari 60%. Angka tersebut merupakan bagian dari konsolidasi fiskal jangka pendek yang mengupayakan anggaran berimbang pada tahun 2005. Strategi penurunan defisit anggaran ditempuh dengan dua (2) langkah :

a. meningkatkan penerimaan negara terutama dari pajak,

b. pengendalian dan penajaman prioritas alokasi belanja negara.

Sementara itu, penurunan ratio utang publik terhadap PDB dilakukan dengan cara optimalisasi pengelolaan utang dan pemilihan pembiayaan alternatif yang tepat dan meningkatkan pertumbuhan PDB. Dari data yang ada, penurunan ratio utang dapat ditunjukkan bahwa tahun 2000 penurunan ratio utang 1,6% dari PDB, tahun 2001 penurunannya 2,8%, tahun 2002 penurunannya 1,7%, tahun 2003 penurunannya 1,8% dan tahun 2004 diperkirakan 1%.

Permasalahan yang berat dihadapi dalam tahun 2004 sehingga pembaharuan kebijakan pajak terus dilakukan berupa pembaharuan administrasi perpajakan sebagai kelanjutan dari pembaharuan administrasi perpajakan tahun 2003. Tujuan pembaharuan itu adalah untuk meningkatkan efektifitas pemungutan pajak serta memperluas basis pajak tanpa harus menunggu perubahan undang-undang perpajakan yang ada. Pemerintah terus menggiring wajib pajak yang belum melakukan kewajiban perpajakan dan menggiring mereka menjadi wajib pajak yang patuh. Untuk itu, dilakukan upaya :

a. menyempurnakan peraturan perpajakan untuk mengakomodasikan perkembangan dunia usaha dan menciptakan iklim yang kondusif bagi masuknya investasi dan perdagangan,

b. melanjutkan program ekstensifikasi wajib pajak orang pribadi atau badan yang telah memenuhi syarat dan ekstensifikasi yang sempat tertunda pada tahun 2003,

d. meningkatkan pelayanan terhadap wajib pajak antara lain dengan memperluas penerapan sistem e-filling dan e-payment,

e. menegakkan kode etik di jajaran Ditjen Pajak.

Efisiensi belanja negara merupakan aspek penting dalam kebijakan fiskal sehingga dalam tahun 2004 anggaran belanja negara difokuskan kepada :

a. peningkatan efisiensi dan efektifitas pengelolaan belanja negara,

b. alokasi belanja pembangunan yang cukup untuk mendukung pemulihan ekonomi nasional,

c. konsolidasi pelaksanaan desentralisasi fiskal. Anggaran belanja rutin ditujukan untuk :

a. menjaga kelancaran penyelenggaraan pemerintahan negara dan meningkatkan kualitas pelayanan publik,

b. memenuhi kewajiban pembayaran bunga utang,

c. melaksanakan program subsidi dalam rangka mengurangi beban masyarakat miskin, membantu usaha kelompok kecil dan menengah, d. mendukung kelancaran pelaksanaan Pemilu 2004.

Prioritas alokasi pengeluaran rutin lebih diarahkan kepada :

a. pembelian kembali obligasi negara yang belum jatuh tempo guna mengurangi stok utang,

b. pengembangan pasar sekunder obligasi yang likuid dan efisien,

c. mengalihkan subsidi dari subsidi harga ke subsidi langsung kepada masyarakat yang betul-betul membutuhkan,

d. menyediakan dana cadangan umum untuk mengantisipasi tidak tercapainya sasaran ekonomi makro dan untuk menghadapi berbagai keadaan darurat seperti bencana alam dan lain-lainnya.

Prioritas alokasi pengeluaran pembangunan dipertajam dengan mengarahkan kepada :

a. kegiatan-kegiatan penting yang bersifat mendesak untuk segera dilaksanakan,

c. proyek-proyek yang sedang berjalan,

d. penyediaan biaya operasional dan pemeliharaan bagi prasarana dan sarana umum.

Dalam pelaksanaan desentralisasi fiskal, kebijakan pengalokasian anggaran belanja bagi daerah baik dalam bentuk dana perimbangan maupun dana otonomi khusus dan penyeimbang diupayakan tetap konsisten dengan kebijakan fiskal nasional. Kebijakan dimaksud adalah lebih diarahkan untuk memperkecil ketimpangan keuangan antara Pemerintah Pusat dengan Pemerintah Daerah dengan tetap menjaga netralitas fiskal, memperkecil ketimpangan keuangan antar daerah, meningkatkan akuntabilitas, efisiensi, dan efektifitas kinerja Pemerintah Daerah.

Krisis ekonomi menjadikan utang pemerintah meningkat menjadi 97% dari PDB dalam tahun 2000 dimana sebelum krisis hanya 24% dari PDB. Dengan utang yang tinggi sangat menyulitkan upaya konsolidasi fiskal. Pemerintah telah berusaha menurunkan tingkat utang sehingga dalam tahun 2002 menjadi 74% dari PDB dengan upaya peningkatan pajak maupun dengan retrukturisasi melalui Paris Club dan London Club dengan penjadwalan kembali pokok utang terhadap negara-negara kreditur. Tentang utang dalam negeri, pemerintah melakukan

reprofiling yaitu suatu program penawaran pertukaran antar obligasi yang jatuh

tempo 2004-2009 dengan obligasi seri baru yang jatuh tempo lebih panjang 2010-2020. Maksud dilakukannya reprofiling adalah untuk mengurangi jumlah pokok obligasi yang jatuh tempo dalam periode 2004-2009 atau mengurangi ketidakmampuan membayar pokok utang. Saat ini atau dalam tahun 2004, pemerintah telah melakukan reprofiling obligasi pemerintah di empat bank BUMN. Di samping melakukan reprofiling, pemerintah juga menukar dengan asset Badan Penyehatan Perbankan Nasional atau BPPN, membeli kembali obligasi dari hasil penjualan asset BPPN dan privatisasi BUMN, memperkecil kewajiban kontijensi, merestruktur utang kepada Bank Indonesia, dan meningkatkan kapasitas pengelolaan utang.

serta melalui aspek pembiayaan dan mamajemen makro ekonomi secara menyeluruh. Dari sisi pembenahan fiskal dalam jangka pendek dilakkukan pemenuhan kebutuhan pembiayaan APBN dengan pembayaran pokok utang dalam negeri dan luar negeri yang jatuh tempo tahun 2004 mencapai lebih dari Rp.65 triliun atau 3,4% dari PDB. Pembiayaan defisit dipenuhi dengan menggunakan dana di rekening pemerintah yang ada di Bank Indonesia, menargetkan penerimaan dari privatisasi dan penjualan asset yang masih ada secara optimal, menerbitkan surat utang didalam negeri, menjajagi kemungkinan penerbitan obligasi negara diluar negeri, mengelola utang dalam negeri melalui

buy back obligasi negara dengan dana yang tersedia, serta melakukan debt switching yaitu penerbitan obligasi jangka penjang untuk membeli obligasi negara

jangka panjang untuk membeli obligasi negara yang akan jatuh tempo dalam tahun 2004 dan mengusahakan dengan maksimal pinjaman lunak dari

Consultative Group on Indonesia atau CGI dan melakukan debt swaps utang luar

negeri.

Di tahun 2005, APBN terdiri dari pola pendapatan negara dan hibah, belanja negara, keseimbangan primer, surplus/defisit anggaran, dan pembiayaan. Pendapatan negara dan hibah, terdiri dari :

- PNBP lainnya.

Kemudian keseimbangan primer dengan angka tersendiri, surplus atau defisit adalah pendapatan negara dikurangi dengan belanja negara, dan pembiayaan. Pembiayaan terdiri dari :

a. pembiayaan dalam negeri : a). perbankan dalam negeri b). non perbankan dalam negeri :

- privatisasi dan penjualan asset prog retsrukturisasi perbankan - Surat utang negara

Kebijakan fiskal tahun 2005 adalah kebijakan sebagai penerusan kebijakan fiskal tahun 2004 seperti kebijakan melakukan kampanye sadar dan peduli pajak melalui

billboard, videotron, highway information system, dan komik pajak untuk

konsumsi anak-anak serta melalui media elektronik, pengembangan dan pengawasan terhadap e-filling, e-registration, e-payment, dan e-counseling, peningkatan kinerja tim optimalisasi penerimaan pajak, dan melanjutkan program

canvassing, manajemen pemeriksaan pajak, dan penagihan tunggakan pajak. Agar

kemampuan ekonomi masyarakat dapat terdorong, telah dilakukan kebijakan intensifikasi perpajakan seperti penyesuaian besaran penghasilan tidak kena pajak untuk tiap wajib pajak sehingga mengubah penerimaan gaji bersih yang dibawa pulang oleh pegawai atau karyawan, pemberian fasilitas fiskal bagi perusahaan yang membantu korban bencana alam berupa deductible expense. Peningkatan pelayanan administrasi terus dilakukan baik dalam bidang PPN, PBB, cukai, bea masuk dan lain-lainnya.

4. Kebijakan Fiskal di Indonesia tahun 2009 – 2011

Dalam beberapa tahun terakhir, strategi kebijakan fiskal lebih diarahkan untuk melanjutkan dan memantapkan langkah-langkah konsolidasi fiskal dalam mewujudkan APBN yang sehat dan berkelanjutan (fiscal sustainability), tetapi masih dapat memberikan ruang untuk stimulus fiskal dalam batas-batas kemampuan keuangan negara. Kebijakan fiskal secara umum adalah ke arah ekspansif yang dicerminkan dari adanya kebijakan defisit, sehingga dapat memberikan andil dalam peningkatan pertumbuhan ekonomi.

a. Kebijakan Fiskal Tahun 2009

Kebijakan fiskal tahun 2009 tetap diarahkan untuk memberikan stimulus-stimulus bagi perekonomian domestik dengan besaran defisit yang berkesinambungan sesuai dengan batas kemampuan keuangan negara. Situasi perekonomian global yang tidak menentu yang diawali oleh krisis subprime

dan perlambatan ekonomi global menyebabkan kebijakan fiskal mempunyai peran lebih strategis dalam menstimulus pertumbuhan ekonomi dalam rangka menciptakan lapangan kerja untuk mengurangi pengangguran dan kemiskinan.

Penyusunan APBN 2009 sangat dipengaruhi oleh situasi krisis ekonomi global yang dimulai dari krisis finansial di Amerika dan Yunani. Kondisi ini menimbulkan banyak pengaruh terhadap perkembangan perekonomian dunia, termasuk Indonesia. Sebagaimana diketahui pada akhir tahun 2008 hingga awal tahun 2009, perekonomian dunia mengalami krisis keuangan yang sangat dahsyat, yang ditandai dengan bangkrutnya lembaga-lembaga keuangan besar dunia. Krisis keuangan ini juga diikuti oleh kemerosotan ekonomi dunia dan aktivitas perdagangan internasional secara sangat signifikan. Puncak krisis keuangan global ini ditandai oleh suramnya aktivitas ekonomi, pelemahan pasar modal, ketatnya liquiditas, gejolak nilai tukar antar negara, dan penurunan volume perdagangan dunia. Perlambatan aktivitas ekonomi yang terjadi di negara maju, juga berimbas ke negara-negara berkembang termasuk Indonesia. Hal ini tak terhindarkan karena Indonesia memiliki keterkaitan perdagangan dan finansial dengan negara-negara maju.

Dalam menghadapi krisis keuangan tersebut, pemerintah telah melakukan langkah-langkah untuk mengantisipasi dampak buruk krisis tersebut. Langkah yang diambil terutama dengan melakukan penguatan dan perlindungan terhadap masyarakat dan pelaku ekonomi nasional dari imbas gejolak krisis ekonomi global. Untuk meminimalkan dampak krisis tersebut pemerintah menetapkan berbagai kebijakan countercyclical yaitu kebijakan-kebijakan untuk mengembalikan siklus ekonomi yang sedang menurun ke arah yang lebih positif. Stimulus fiskal sebagai kebijakan countercyclical dilakukan dalam rangka mempertahankan daya beli masyarakat, menjaga daya tahan perusahaan/sektor usaha, serta menciptakan kesempatan kerja dan menyerap dampak PHK melalui kebijakan pembangunan infrastruktur padat karya.

a) peningkatan pelayanan dasar dan pembangunan perdesaan;

b) percepatan pertumbuhan yang berkualitas dengan memperkuat daya tahan ekonomi yang didukung oleh pembangunan pertanian, infrastruktur, dan energi; dan

c) peningkatan upaya antikorupsi, reformasi birokrasi, serta pemantapan demokrasi, pertahanan dan keamanan dalam negeri.

Sementara itu, strategi kebijakan fiskal tahun 2009 meliputi: a) pengendalian (capping) subsidi BBM dan listrik;

b) memperhitungkan pelaksanaan amandemen UU PPh dan PPN;

c) reformulasi dana perimbangan dengan memasukkan beban subsidi BBM dan subsidi pupuk sebagai variabel penerimaan dalam negeri (PDN) dalam perhitungan Dana Alokasi Umum (DAU);

d) pelaksanaan amandemen Undang-Undang Pajak Daerah dan Retribusi Daerah (PDRD); dan

e) belanja kementerian negara dan lembaga (K/L) Rp322,3 triliun.

Strategi kebijakan di sektor riil, khususnya untuk mendorong partisipasi sektor swasta dalam kegiatan ekonomi yang mampu menciptakan lapangan kerja yang cukup di dalam negeri. Pemerintah senantiasa berupaya untuk meningkatkan investasi dan peran swasta dalam upaya meningkatkan kemampuan daya saing sektor riil, yaitu di bidang sumber daya air, transportasi, energi, pos dan telekomunikasi, perumahan dan permukiman maupun pembangunan jalan dan jembatan. Beberapa kebijakan pemerintah di sektor riil pada tahun 2009 antara lain sebagai berikut.

a) Di bidang sumber daya air, kebijakan yang dilakukan antara lain mengoptimalkan fungsi sarana dan prasarana sumber daya air dalam memenuhi kebutuhan air irigasi dan industri, dan meningkatkan kinerja jaringan irigasi guna memenuhi kebutuhan air usaha tani, terutama dalam mewujudkan ketahanan pangan.

standar pelayanan minimal dan standar internasional, mendorong investasi di bidang transportasi, yang dilakukan melalui restrukturisasi perundang-undangan dan peraturan di bidang transportasi, sehingga tidak ada lagi monopoli dalam pelayanan transportasi.

c) Di bidang energi, kebijakan yang dilakukan adalah meningkatkan pemanfaatan energi primer non-BBM (gas bumi, panas bumi, dan batu bara), meningkatkan efisiensi pemanfaatan energi, serta pengembangan energi dan infrastruktur energi.

b. Kebijakan Fiskal Tahun 2010

Pada tahun 2010, kebijakan di sektor riil pada tahun sebelumnya dilanjutkan melalui pengucuran insentif fiskal. Menurut Sri Mulyani, berbagai upaya pemerintah dalam menggenjot perekonomian di sektor riil pada tahun ini diharapkan dapat menjadi angin segar untuk perekonomian nasional. Pada tahun ini, stimulus fiskal hanya dialokasikan oleh Departemen Keuangan tidak lebih dari 1% dari Produk Domestik Bruto (PDB). Angka ini relatif lebih kecil jika dibandingkan dengan tahun sebelumnya. Hal ini menggambarkan adanya kompensasi untuk penurunan belanja pemerintah, sehingga sudah seharusnya adanya optimalisasi langkah terhadap hal ini terutama pada sektor-sektor yang terlibat langsung dengan kebijakan ini meliputi bidang energi, infrastruktur, industri, perdagangan, dan sektor lainnya (www.fiskal.depkeu.go.id).

a) Insentif perpajakan untuk rumah tangga, yaitu berupa penurunan tarif PPh sebesar 3% dari 28% menjadi 25%. Dari sudut pandang rumah tangga, penurunan pajak ini berarti mengurangi beban pendapatan sehingga diharapkan dapat menaikkan kapasitas konsumsi rumah tangga. Dari adanya peningkatan konsumsi tersebut diharapkan para pelaku kegiatan produksi akan menjadi lebih produktif untuk menyikapi perilaku konsumen tersebut, sehingga arus perekonomian akan berputar menjadi lebih lancar. Hal ini akan membuat kesejahteraan pihak pelaku produksi meningkat. Implikasi dari hal ini adalah memungkinkan terbukanya lapangan kerja baru serta meningkatkan kesejahteraan pekerja dan dapat mengurangi laju PHK yang mungkin terjadi akibat krisis global seperti krisis pada tahun sebelumnya.

b) Insentif pajak lainnya yaitu penurunan PPh bagi perusahaan (pihak swasta) yang lebih dari 40% sahamnya dimiliki oleh publik atau tercatat di Bursa Efek Indonesia (BEI). Besarnya penurunan PPh badan untuk perusahaan yang listed di BEI adalah sebesar 5%. Penurunan pajak badan ini dapat membuat perusahaan menjadi lebih produktif. Dengan adanya penurunan pajak ini diharapkan perusahaan dapat mempertahankan kapasitas produksinya, bahkan meningkatkannya. Hal ini terkait dengan adanya penurunan beban biaya operasional yang seharusnya ditanggung oleh perusahaan.

c) Insentif lainnya berupa penghapusan Pajak Penjualan Barang Mewah (PPnBM) untuk mendorong berkembangnya industri manufaktur, dan fasilitas PPh untuk sektor industri tertentu di daerah tertentu

d) Dimasukkannya produk pertanian primer sebagai non barang kena pajak (non-BKP). Produk pertanian primer yang merupakan kebutuhan pokok, seperti beras, gabah, jagung, sagu, kedelai, dan garam bukan merupakan barang kena pajak. Jadi, keenam komoditas ini tidak akan dikenai pajak pertambahan nilai (PPN).

Ditanggung Pemerintah (PPN DTP), dan pembiayaan. Untuk migas berupa fasilitas PPN DTP untuk kegiatan eksplorasi dan untuk minyak nabati berupa subsidi dan PPN DTP. Pada tahun ini pemerintah juga memberikan penjaminan untuk pembangunan pembangkit listrik 10.000 MW tahap II.

f) Insentif sektor industri dan perdagangan meliputi pemberlakuan National Single Window (NSW) termasuk pelayanan kepabeanan dan pelabuhan 24 jam sehari 7 hari seminggu, Bea Masuk Ditanggung Pemerintah (BMDTP) untuk industri tertentu, Bea Masuk (BM) 0% untuk barang modal, dan dana revitalisasi perkebunan dan industri gula. g) Insentif sektor lainnya, yaitu meliputi insentif bagi daerah dengan

kinerja baik (opini wajar tanpa pengecualian dan penyelesaian APBD), dana reformasi birokrasi di 11 kementerian/lembaga, dan tambahan modal untuk LPEI dan Askrindo.

Untuk efektivitas kebijakan fiskal pada tahun ini, alokasi stimulus fiskal yang tidak sebesar tahun sebelumnya juga diharapkan dapat ditanggapi dengan optimal oleh segenap pihak. Perekonomian Indonesia pada tahun 2010 dinilai tidak memerlukan pembiayaan defisit fiskal terlalu ekspansif. Perekonomian tahun 2010 lebih membutuhkan kebijakan fiskal yang lebih tepat sasaran dan alternatif sumber pembiayaan fiskal. Efektivitas sasaran ditujukan agar pembiayaan defisit yang dilakukan pemerintah tidak sia-sia dalam menarik ekonomi domestik. Adapun alternatif sumber pembiayaan dilakukan agar pemerintah memiliki ruang pembiayaan yang murah, menjaga kedaulatan ekonomi, dan tidak malah menimbulkan beban resiko pembiayaan cukup besar tahun-tahun selanjutnya.

proyek padat karya, meneruskan reformasi birokrasi, memperbaiki alutsista, dan menjaga anggaran pendidikan minimal 20 persen.

Dalam menjalankan kebijakan ekonomi nasional pada tahun 2010, pemerintah semakin memantapakan tujuh prioritas kebijakan yang selama ini telah dijalankan. Secara rinci ketujuh kebijakan itu adalah:

a) Menjaga agar sektor riil terus bergerak. Untuk itu, pemerintah telah mengeluarkan berbagai kebijakan termasuk insentif fiskal untuk mendorong sektor riil terus tumbuh.

b) Mencegah terjadinya gelombang PHK seraya terus mengurangi pengangguran. Hal ini dilakukan dengan berbagai kebijakan untuk mengantisipasi akibat/dampak krisis global.

c) Menjaga stabilitas harga, terutama kebutuhan pokok yang dibutuhkan masyarakat.

d) Menjaga daya beli masyarakat, yaitu dilakukan dengan menurunkan tarif pajak orang pribadi, peningkatan batas penghasilan tidak kena pajak (PTKP), penurunan harga BBM, kenaikan pengeluran pemerintah dengan meningkatkan gaji PNS, TNI, Polri, Pensiunan, serta guru/dosen dan pemberian BLT. Kebijakan ini dilakukan karena konsumsi masyarakat merupakan kontributor dominan terhadap total pertumbuhan ekonomi. e) Memberikan perlindungan dan menyediakan jaring pengaman sosial

kepada masyarakat lapisan bawah. Hal ini dilakukan dalam bentuk program pro rakyat seperti BOS, Jamkesmas, PKH, Beras Bersubsidi, BLT bersyarat, dan sebagainya.

f) Menjaga ketahanan pangan dan energi. Harga pangan tetap terjangkau meskipun terjadi El-Nino yang menyebabkan terjadinya kekeringan. Hal ini dilakukan dengan menjaga kecukupan cadangan beras Bulog, melanjutkan program Beras Bersubsidi, dan juga menyediakan dana siaga untuk menjaga stabilitas harga pangan.

g) Menjaga pertumbuhan ekonomi.