Prospektus

life.love.

laughter.

PROSPEKTUS PENA

W

ARAN UMUM SAHAM PERDANA

PT MITRA

KELUARGA

KAR

YASEHA

T TBK

Prospectus

A

wal

life.love.

laughter.

P

ro

sp

e

c

tu

s A

w

al

M

itr

a K

e

lu

ar

g

a

Masa Penawaran Awal Perkiraan Tanggal Efektif

Perkiraan Masa Penawaran Umum Perkiraan Tanggal Penjatahan

Perkiraan Tanggal Pengembalian Uang Pemesanan(Refund) Perkiraan Tanggal Distribusi Saham Secara Elektronik

Perkiraan Tanggal Pencatatan Saham pada Bursa Efek Indonesia

26-27 Februari, 2-6, dan 9 Maret 2015 16 Maret 2015 18–20 Maret 2015 23 Maret 2015 24 Maret 2015 24 Maret 2015 25 Maret 2015 : : : : : : :

SAHAM YANG DITAWARKAN DALAM PENAWARAN UMUM INI SELURUHNYA AKAN DICATATKAN DI PT BURSA EFEK INDONESIA (”BEI”).

PT MITRA KELUARGA KARYASEHAT Tbk

PENAWARAN UMUM PERDANA SAHAM

PENAWARAN UMUM PERDANA SAHAM

PT Kresna Graha Sekurindo Tbk

PENJAMIN PELAKSANA EMISI EFEK DAN PARA PENJAMIN EMISI EFEK MENJAMIN DENGAN KESANGGUPAN PENUH (FULL COMMITMENT) TERHADAP PENAWARAN UMUM PERSEROAN.

PENJAMIN EMISI EFEK [Akan Ditentukan Kemudian]

Kegiatan Usaha

Berkedudukan di Jakarta Pusat, Indonesia

Bergerak dalam Bidang Jasa Konsultasi Bisnis dan Manajemen termasuk Jasa Manajemen Rumah Sakit

Kantor Pusat Jalan Letjen. Suprapto Kav 4

Jakarta Pusat 10510 Telepon : (021) 424 3908 Faksimili : (021) 424 4983 Website: www.mitrakeluarga.com

Alamat Email : corporate.secretary@mitrakeluarga.com

Kantor Operasional Jalan Bukit Gading Raya Kav 2

Kelapa Gading Jakarta 14240, Indonesia Telepon : (021) 4585 2700 / 2800

Faksimili : (021) 4585 2727

RISIKO TERKAIT KEPEMILIKAN SAHAM PERSEROAN YAITU TIDAK LIKUIDNYA SAHAM YANG DITAWARKAN PADA PENAWARAN UMUM INI, MENGINGAT SEJUMLAH SAHAM YANG DITAWARKAN PERSEROAN TIDAK TERLALU BESAR, MAKA TERDAPAT KEMUNGKINAN SAHAM PERSEROAN AKAN MENJADI TIDAK LIKUID PERDAGANGANNYA. DENGAN DEMIKIAN, PERSEROAN TIDAK DAPAT MEMPREDIKSI APAKAH PASAR DARI SAHAM PERSEROAN AKAN AKTIF ATAU LIKUIDITAS SAHAM PERSEROAN AKAN TERJAGA.

INFORMASI DALAM DOKUMEN INI MASIH DAPAT DILENGKAPI DAN/ATAU DIUBAH. PERNYATAAN PENDAFTARAN EFEK INI TELAH DISAMPAIKAN KEPADA OTORITAS JASA KEUANGAN (“OJK”) NAMUN BELUM MEMPEROLEH PERNYATAAN EFEKTIF DARI OJK. DOKUMEN INI HANYA DAPAT DIGUNAKAN DALAM RANGKA PENAWARAN AWAL TERHADAP EFEK INI. EFEK INI TIDAK DAPAT DIJUAL SEBELUM PERNYATAAN PENDAFTARAN YANG TELAH DISAMPAIKAN KEPADA OJK MENJADI EFEKTIF. PEMESANAN UNTUK MEMBELI EFEK INI HANYA DAPAT DILAKSANAKAN SETELAH CALON PEMBELI ATAU PEMESAN MENERIMA ATAU MEMPUNYAI KESEMPATAN UNTUK MEMBACA PROSPEKTUS INI.

OJK TIDAK MEMBERIKAN PERNYATAAN MENYETUJUI ATAU TIDAK MENYETUJUI EFEK INI, TIDAK JUGA MENYATAKAN KEBENARAN ATAU KECUKUPAN ISI PROSPEKTUS AWAL INI. SETIAP PERNYATAAN YANG BERTENTANGAN DENGAN HAL-HAL TERSEBUT ADALAH PERBUATAN MELANGGAR HUKUM.

PT MITRA KELUARGA KARYASEHAT Tbk(“PERSEROAN”) DAN PENJAMIN PELAKSANA EMISI EFEK BERTANGGUNG JAWAB SEPENUHNYA ATAS KEBENARAN SEMUA INFORMASI ATAU FAKTA MATERIAL, SERTA KEJUJURAN PENDAPAT YANG TERCANTUM DALAM PROSPEKTUS INI.

RISIKO UTAMA YANG DIHADAPI PERSEROAN ADALAH TIDAK ADANYA JAMINAN TERKAIT DENGAN PERPANJANGAN IZIN OPERASIONAL ATAS RUMAH SAKIT YANG DIMILIKI OLEH ENTITAS ANAK PERSEROAN. RISIKO USAHA PERSEROAN SELENGKAPNYA DICANTUMKAN PADA BAB VI PROSPEKTUS INI.

PERSEROAN TIDAK MENERBITKAN SURAT KOLEKTIF SAHAM DALAM PENAWARAN INI, TETAPI SAHAM-SAHAM TERSEBUT AKAN DIDISTRIBUSIKAN SECARA ELEKTRONIK YANG AKAN DIADMINISTRASIKAN DALAM PENITIPAN KOLEKTIF PT KUSTODIAN SENTRAL EFEK

Sebanyak-banyaknya 261.913.000 (dua ratus enam puluh satu juta sembilan ratus tiga belas ribu)saham biasa atas nama, atau sebanyak-banyaknya 18,00% (delapan belas persen) dari jumlah modal ditempatkan dan disetor penuh setelah Penawaran Umumdengan nilai nominal Rp100 (seratus Rupiah) setiap saham, yang terdiri dari Saham Baru sebanyak-banyaknya 72.753.600 (tujuh puluh dua juta tujuh ratus lima puluh tiga ribu enam ratus)saham biasa atas nama dan sebanyak-banyaknya 189.159.400 (seratus delapan puluh sembilan juta seratus lima puluh sembilan ribu empat ratus)saham biasa atas nama milik Lion Investments Partners B.V. sebagai Pemegang Saham Penjual (Saham Divestasi), yang ditawarkan kepada Masyarakat dengan Harga Penawaran Rp[ ] ([ ] Rupiah) setiap saham, yang harus dibayar penuh pada saat mengajukan Formulir Pemesanan Pembelian Saham (”FPPS”). Jumlah seluruh nilai Penawaran Umum ini adalah Rp[ ] ([ ] Rupiah) yang terdiri dari Rp[ ] ([ ] Rupiah)dari penawaran Saham Baru dan Rp[ ] ([ ] Rupiah) dari Saham Divestasi.

Seluruh pemegang saham Perseroan memiliki hak yang sama dan sederajat dalam segala hal dengan saham lainnya dari Perseroan yang telah ditempatkan dan disetor penuh, sesuai dengan Undang-Undang No.40 tahun 2007 tanggal 16 Agustus 2007 tentang Perseroan Terbatas.

Tanggal Efektif : 12 Maret 2015

Masa Penawaran Umum : 16-18 Maret 2015

Tanggal Penjatahan : 20 Maret 2015

Tanggal Distribusi Saham Secara Elektronik : 23 Maret 2015

Tanggal Pengembalian Uang Pemesanan (Refund) : 23 Maret 2015

Tanggal Pencatatan Saham pada Bursa Efek Indonesia : 24 Maret 2015

OTORITAS JASA KEUANGAN (“OJK”) TIDAK MEMBERIKAN PERNYATAAN MENYETUJUI ATAU TIDAK MENYETUJUI EFEK INI, TIDAK JUGA MENYATAKAN KEBENARAN ATAU KECUKUPAN ISI PROSPEKTUS INI. SETIAP PERNYATAAN YANG BERTENTANGAN DENGAN HAL-HAL TERSEBUT ADALAH PERBUATAN MELANGGAR HUKUM.

PT MITRA KELUARGA KARYASEHAT Tbk (“PERSEROAN’’) DAN PENJAMIN PELAKSANA EMISI EFEK BERTANGGUNG JAWAB SEPENUHNYA ATAS KEBENARAN SEMUA INFORMASI ATAU FAKTA MATERIAL, SERTA KEJUJURAN PENDAPAT YANG TERCANTUM DALAM PROSPEKTUS INI.

SAHAM YANG DITAWARKAN DALAM PENAWARAN UMUM INI SELURUHNYA AKAN DICATATKAN DI PT BURSA EFEK INDONESIA (”BEI”).

PT MITRA KELUARGA KARYASEHAT Tbk

Kegiatan Usaha

Bergerak dalam Bidang Jasa Konsultasi Bisnis dan Manajemen termasuk Jasa Manajemen Rumah Sakit

Berkedudukan di Jakarta Pusat, Indonesia

Kantor Pusat: Kantor Operasional:

Jalan Letjen. Suprapto Kav 4 Jakarta Pusat 10510 Telepon : (021) 424 3908 Faksimili : (021) 424 4983 Website: www.mitrakeluarga.com

Alamat Email : corporate.secretary@mitrakeluarga.com

Jalan Bukit Gading Raya Kav 2 Kelapa Gading Jakarta 14240, Indonesia Telepon : (021) 4585 2700 / 2800

Faksimili : (021) 4585 2727

PENAWARAN UMUM SAHAM PERDANA

Sejumlah 261.913.000 (dua ratus enam puluh satu juta sembilan ratus tiga belas ribu) saham biasa atas nama, atau sebesar 18,00% (delapan belas persen) dari jumlah modal ditempatkan dan disetor penuh setelah Penawaran Umum dengan nilai nominal Rp100 (seratus Rupiah) setiap saham, yang terdiri dari Saham Baru sejumlah 72.753.600 (tujuh puluh dua juta tujuh ratus lima puluh tiga ribu enam ratus) saham biasa atas nama dan sejumlah 189.159.400 (seratus delapan puluh sembilan juta seratus lima puluh sembilan ribu empat ratus) saham biasa atas nama milik Lion Investments Partners B.V. sebagai Pemegang Saham Penjual (Saham Divestasi), yang ditawarkan kepada Masyarakat dengan Harga Penawaran sebesar Rp17.000 (tujuh belas ribu Rupiah) setiap saham, yang harus dibayar penuh pada saat mengajukan Formulir Pemesanan Pembelian Saham (”FPPS”). Jumlah seluruh nilai Penawaran Umum ini adalah Rp4.452.521.000.000 (empat triliun empat ratus lima puluh dua miliar lima ratus dua puluh satu juta Rupiah) yang terdiri dari Rp1.236.811.200.000 (satu triliun dua ratus tiga puluh enam miliar delapan ratus sebelas juta dua ratus ribu Rupiah) dari penawaran Saham Baru dan Rp3.215.709.800.000 (tiga triliun dua ratus lima belas miliar tujuh ratus sembilan juta delapan ratus ribu Rupiah) dari Saham Divestasi.

Seluruh pemegang saham Perseroan memiliki hak yang sama dan sederajat dalam segala hal dengan saham lainnya dari Perseroan yang telah ditempatkan dan disetor penuh, sesuai dengan Undang-Undang No.40 tahun 2007 tanggal 16 Agustus 2007 tentang Perseroan Terbatas.

PENJAMIN PELAKSANA EMISI EFEK

PT Kresna Graha Sekurindo Tbk PENJAMIN EMISI EFEK

PT Morgan Stanley Asia

Indonesia PT UBS Securities Indonesia PT Deutsche Securities Indonesia PT CIMB Securities Indonesia

● PT BNI Securities ● PT Buana Capital ● PT Danpac Sekuritas ● PT Erdikha Elit Sekuritas ● PT Grow Asia Capital ● PT HD Capital Tbk ● PT Inti Fikasa Securindo ● PT Investindo Nusantara Sekuritas ● PT Lautandhana Securindo ● PT Magenta Kapital Indonesia ● PT MNC Securities ● PT OSO Securities● PT Panca Global Securities ● PT Panin Sekuritas Tbk ● PT Phillip Securities Indonesia

● PT Profindo International Securities ● PT Reliance Securities Tbk ● PT Sucorinvest Central Gani ● PT Trimegah Securities Tbk ● PT Valbury Asia Securities ● PT Victoria Securities Indonesia ● PT Yulie Sekurindo Tbk

PENJAMIN PELAKSANA EMISI EFEK DAN PARA PENJAMIN EMISI EFEK MENJAMIN DENGAN KESANGGUPAN PENUH (FULL

COMMITMENT) TERHADAP PENAWARAN UMUM PERSEROAN.

RISIKO UTAMA YANG DIHADAPI PERSEROAN ADALAH TIDAK ADANYA JAMINAN TERKAIT DENGAN PERPANJANGAN IZIN OPERASIONAL ATAS RUMAH SAKIT YANG DIMILIKI OLEH ENTITAS ANAK PERSEROAN. RISIKO USAHA PERSEROAN SELENGKAPNYA DICANTUMKAN PADA BAB VI PROSPEKTUS INI.

RISIKO TERKAIT KEPEMILIKAN SAHAM PERSEROAN YAITU HARGA SAHAM PERSEROAN DAPAT BERFLUKTUASI SIGNIFIKAN. KETERANGAN MENGENAI RISIKO INI DICANTUMKAN PADA BAB VI PROSPEKTUS INI.

PERSEROAN TIDAK MENERBITKAN SURAT KOLEKTIF SAHAM DALAM PENAWARAN INI, TETAPI SAHAM-SAHAM TERSEBUT AKAN DIDISTRIBUSIKAN SECARA ELEKTRONIK YANG AKAN DIADMINISTRASIKAN DALAM PENITIPAN KOLEKTIF PT KUSTODIAN

Perseroan telah menyampaikan Pernyataan Pendaftaran Emisi Efek sehubungan dengan Penawaran Umum Perdana Saham ini kepada Otoritas Jasa Keuangan (“OJK”) dengan surat No. 001/MIKA/XII/2014 tanggal 11 Desember 2014 sesuai dengan persyaratan yang ditetapkan dalam Undang-Undang Republik Indonesia No. 8 Tahun 1995 tanggal 10 November 1995 tentang Pasar Modal, yang dimuat dalam Lembaran Negara Republik Indonesia No. 64 Tahun 1995 Tambahan Lembaran Negara Nomor 3608 (“UUPM”) beserta peraturan pelaksanaannya.

Saham-saham yang ditawarkan dalam Penawaran Umum Perdana Saham ini, direncanakan akan dicatatkan di Bursa Efek Indonesia (”BEI”) sesuai Perjanjian Pendahuluan Pencatatan Efek yang telah dibuat di bawah tangan antara Perseroan dengan BEI pada tanggal 11 Desember 2014 apabila memenuhi persyaratan pencatatan yang ditetapkan oleh BEI. Apabila syarat-syarat pencatatan saham di BEI tersebut tidak terpenuhi, maka Penawaran Umum Perdana Saham ini batal demi hukum dan uang pemesanan yang telah diterima dikembalikan kepada para pemesan sesuai ketentuan UUPM beserta peraturan pelaksanaannya.

Lembaga dan Profesi Penunjang Pasar Modal dalam rangka Penawaran Umum Perdana Saham ini bertanggung jawab sepenuhnya atas semua informasi atau fakta material serta kejujuran pendapat yang disajikan dalam Prospektus ini, sesuai dengan bidang tugas masing-masing berdasarkan ketentuan yang berlaku dalam wilayah Republik Indonesia dan kode etik serta norma dan standar profesi masing-masing.

Sehubungan dengan Penawaran Umum Perdana Saham ini, setiap pihak yang terafiliasi dilarang memberikan keterangan dan/atau membuat pernyataan apapun mengenai data yang tidak tercantum dalam Prospektus ini tanpa memperoleh persetujuan tertulis terlebih dahulu dari Perseroan dan Penjamin Pelaksana Emisi Efek.

Penjamin Pelaksana Emisi Efek serta para Penjamin Emisi Efek, serta Lembaga dan Profesi Penunjang Pasar Modal dalam Penawaran Umum Perdana Saham ini adalah pihak yang tidak terafiliasi dengan Perseroan.

PENAWARAN UMUM PERDANA SAHAM INI TIDAK DIDAFTARKAN BERDASARKAN UNDANG-UNDANG/ PERATURAN LAIN SELAIN YANG BERLAKU DI INDONESIA. BARANG SIAPA DI LUAR INDONESIA MENERIMA PROSPEKTUS INI, MAKA DOKUMEN TERSEBUT TIDAK DIMAKSUDKAN SEBAGAI DOKUMEN PENAWARAN UNTUK MEMBELI SAHAM, KECUALI BILA PENAWARAN DAN PEMBELIAN SAHAM TERSEBUT TIDAK BERTENTANGAN, ATAU BUKAN MERUPAKAN PELANGGARAN TERHADAP UNDANG-UNDANG/PERATURAN YANG BERLAKU DI NEGARA TERSEBUT.

PERSEROAN TELAH MENGUNGKAPKAN SEMUA INFORMASI YANG WAJIB DIKETAHUI OLEH PUBLIK DAN TIDAK TERDAPAT LAGI INFORMASI YANG BELUM DIUNGKAPKAN SEHINGGA TIDAK MENYESATKAN PUBLIK.

DAFTAR ISI

DAFTAR ISI ...i

DEFINISI DAN SINGKATAN... iii

RINGKASAN ... ix

I. PENAWARAN UMUM ...1

II. RENCANA PENGGUNAAN DANA YANG DIPEROLEH DARI HASIL PENAWARAN UMUM ...4

III. PERNYATAAN UTANG ...5

IV. IKHTISAR DATA KEUANGAN PENTING ...9

V. ANALISIS DAN PEMBAHASAN OLEH MANAJEMEN ...12

VI. RISIKO USAHA ...40

VII. KEJADIAN PENTING SETELAH TANGGAL LAPORAN AUDITOR INDEPENDEN ...62

VIII. KETERANGAN TENTANG PERSEROAN DAN ENTITAS ANAK ...63

1. RIWAYAT SINGKAT PERSEROAN ...63

2. PERKEMBANGAN STRUKTUR PERMODALAN DAN KEPEMILIKAN SAHAM PERSEROAN ...67

3. STRUKTUR ORGANISASI ...75

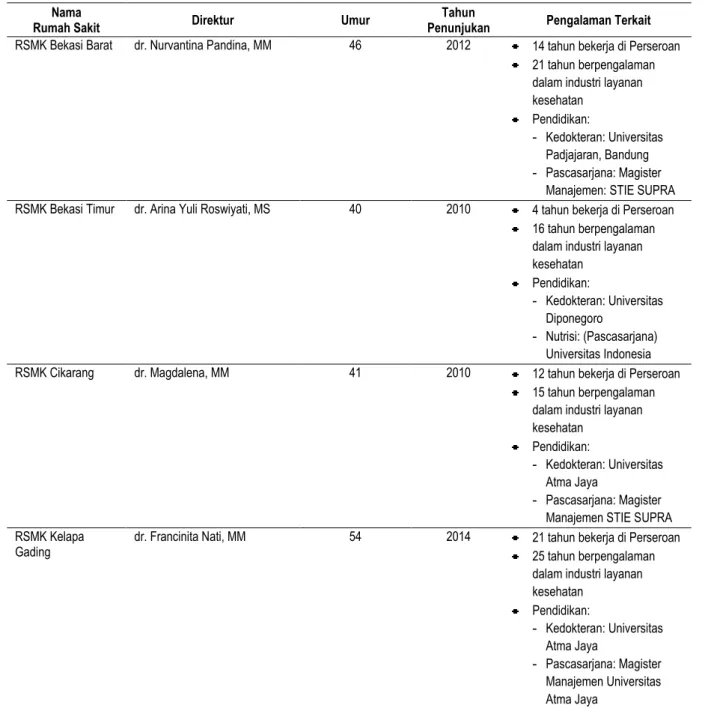

4. PENGURUSAN DAN PENGAWASAN ...75

5. DOKUMEN PERIZINAN PERSEROAN DAN ENTITAS ANAK ...84

6. SUMBER DAYA MANUSIA ...85

7. KETERANGAN SINGKAT MENGENAI PEMEGANG SAHAM BERBENTUK BADAN HUKUM DAN MEMILIKI 5% ATAU LEBIH DARI SELURUH SAHAM PERSEROAN. ...88

8. KETERANGAN TENTANG ENTITAS ANAK DAN PENYERTAAN PERSEROAN PADA PERUSAHAAN LAIN ...92

9. HUBUNGAN PENGURUSAN DAN PENGAWASAN ANTARA PERSEROAN DENGAN PEMEGANG SAHAM BERBENTUK BADAN HUKUM DAN ENTITAS ANAK ...124

10. DIAGRAM KEPEMILIKAN ANTARA PEMEGANG SAHAM PERSEROAN, PERSEROAN DAN ENTITAS ANAK ...125

11. KETERANGAN MENGENAI ASET PERSEROAN DAN ENTITAS ANAK ...126

12. ASURANSI ...134

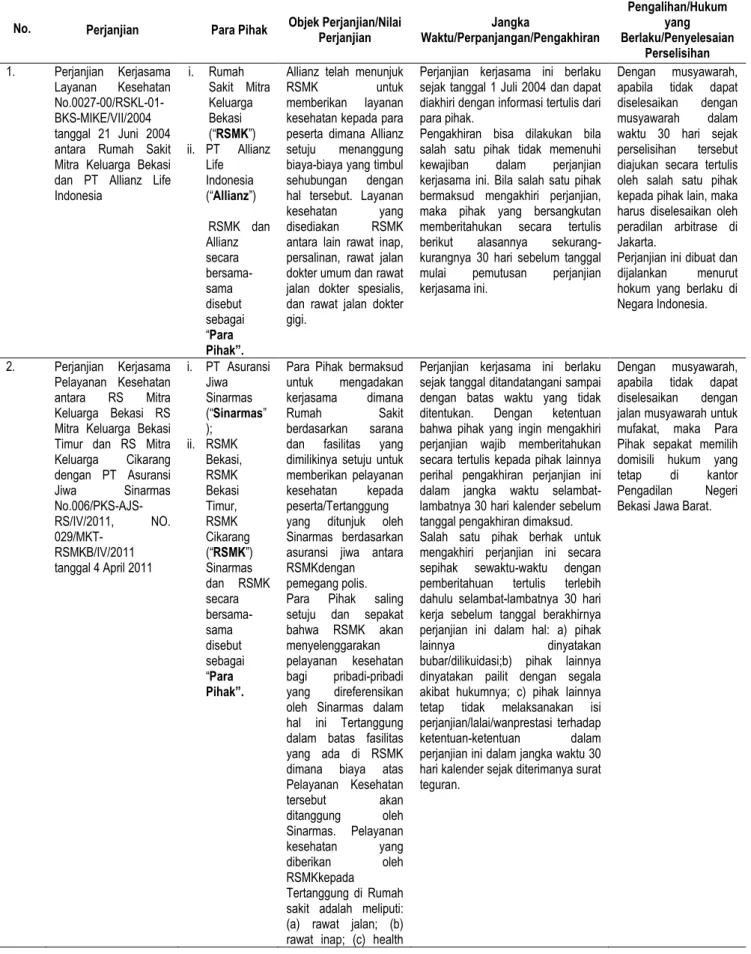

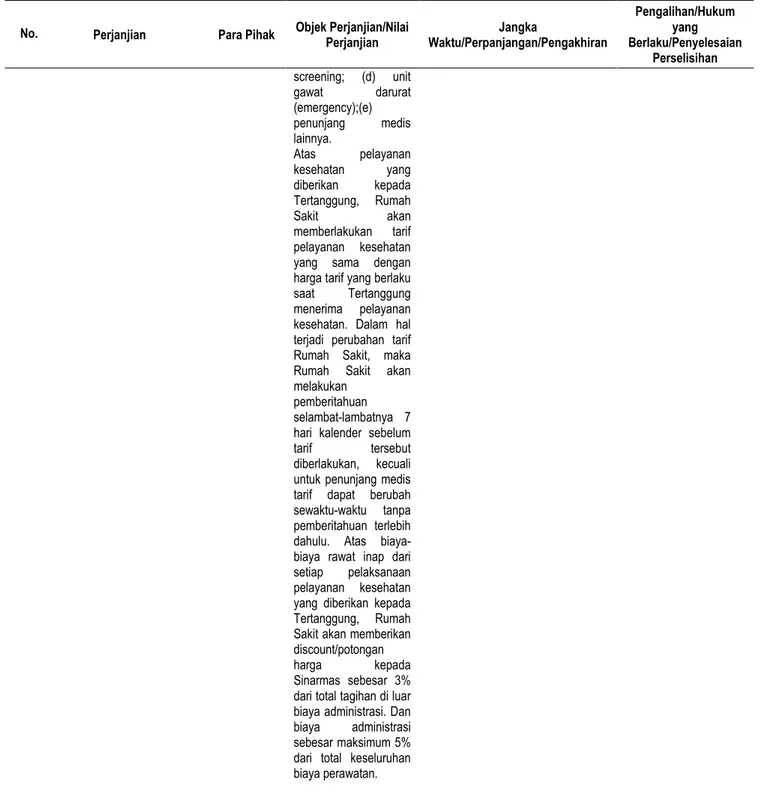

13. PERJANJIAN PENTING DENGAN PIHAK KETIGA ...139

14. TRANSAKSI PENTING DENGAN PIHAK TERAFILIASI ...154

15. PERKARA YANG DIHADAPI OLEH PERSEROAN ...155

IX. KEGIATAN DAN PROSPEK USAHA PERSEROAN DAN ENTITAS ANAK ...156

1. UMUM ...156

2. KEUNGGULAN KOMPETITIF ...157

3. STRATEGI USAHA ...161

4. RUMAH SAKIT PERSEROAN...163

5. DATA HISTORIS JUMLAH KUNJUNGAN PASIEN DAN PENDAPATAN ENTITAS ANAK ...177

6. LAYANAN RUMAH SAKIT UMUM ...178

7. PROSES EKSPANSI DAN PROSPEK USAHA ...179

8. ENTRY POINT PASIEN ...180

9. SUMBER PENDAPATAN DAN KELOMPOK PASIEN ...181

10. PEMASARAN ...182

11. PEMASOK DAN PENGADAAN ...183

12. TATA KELOLA KLINIS DAN STANDAR MUTU ...185

13. ANALISIS MENGENAI DAMPAK LINGKUNGAN (“AMDAL”) DAN/ATAU UPAYA PENGELOLAAN DAN PEMANTAUAN LINGKUNGAN HIDUP (“UKL-UPL”) ...187

14. PERSAINGAN ...188

15. HAK KEKAYAAN INTELEKTUAL ...188

16. TANGGUNG JAWAB SOSIAL PERSEROAN (CORPORATE SOCIAL RESPONSIBILITIES/”CSR”) ...189

X. TINJAUAN INDUSTRI ...190

XI. EKUITAS ...209

XII. KEBIJAKAN DIVIDEN ...211

XIII. PERPAJAKAN ...212

XIV. PENJAMINAN EMISI EFEK ...214

XV. LEMBAGA DAN PROFESI PENUNJANG DALAM RANGKA PENAWARAN UMUM ...216

XVI. ANGGARAN DASAR ...219

XVII. PENDAPAT DARI SEGI HUKUM ...237

XVIII. LAPORAN KEUANGAN KONSOLIDASIAN PERSEROAN BESERTA LAPORAN AUDITOR INDEPENDEN ...255

XIX. LAPORAN PENILAI ...361

XX. PERSYARATAN PEMESANAN PEMBELIAN SAHAM ...399

DEFINISI DAN SINGKATAN

Istilah dan ungkapan dalam prospektus ini mempunyai arti sebagai berikut: Addendum Perjanjian

Penjaminan Emisi Efek berarti perubahan dan/atau penambahan dan/atau pembaruan terhadap Perjanjian Penjaminan Emisi Efek. Afiliasi berarti afiliasi sebagaimana dimaksud dalam Pasal 1 Angka 1 UUPM yaitu :

- hubungan keluarga karena perkawinan dan keturunan sampai derajat kedua, baik secara horizontal maupun vertikal;

- hubungan antara pihak dengan pegawai, direktur atau komisaris dari pihak tersebut; - hubungan antara 2 (dua) perusahaan dimana terdapat 1 (satu) atau lebih anggota

direksi atau komisaris yang sama;

- hubungan antara perusahaan dengan pihak baik langsung maupun tidak langsung, yang mengendalikan atau dikendalikan oleh perusahaan tersebut;

- hubungan antara 2 (dua) perusahaan yang dikendalikan baik langsung maupun tidak langsung, oleh pihak yang sama; atau;

- hubungan antara perusahaan dan pemegang saham utama.

Agen Penjualan berarti pihak yang membantu menjual saham dalam Penawaran Umum Perdana Saham baik yang dilakukan di dalam atau di luar negeri.

ALoS (Average Length of Stay) berarti jumlah rata-rata hari rawat inap seorang pasien.

BAE berarti singkatan dari Biro Administrasi Efek, salah satu lembaga penunjang pasar modal Indonesia yang melaksanakan administrasi saham dalam Penawaran Umum sebagaimana dimaksud dalam Pasal 48 UUPM yang ditunjuk oleh Perseroan yaitu PT Adimitra Jasa Korpora, suatu perseroan terbatas berkedudukan di Jakarta.

Bank Kustodian berarti bank umum yang memperoleh persetujuan dari OJK untuk memberikan jasa penitipan atau melakukan jasa kustodian sebagaimana dimaksud dalam UUPM.

BAPEPAM berarti singkatan dari Badan Pengawas Pasar Modal sebagaimana dimaksud dalam pasal 3 UUPM.

BAPEPAM DAN LK berarti Badan Pengawas Pasar Modal dan Lembaga Keuangan, yang merupakan penggabungan dari Bapepam dan Direktorat Jenderal Lembaga Keuangan (DJLK), sesuai dengan Keputusan Menteri Keuangan Republik Indonesia Nomor: 606/KMK.01/2005 tanggal 30-12-2005 tentang Organisasi dan Tata Kerja Badan Pengawas Pasar Modal dan Lembaga Keuangan dan Peraturan Menteri Keuangan Republik Indonesia Nomor: 184/PMK.01/2010 tanggal 11 Oktober 2010 tentang Organisasi dan Tata Kerja Kementerian Keuangan, atau para pengganti dan penerima hak dan kewajibannya per tanggal 31 Desember 2012 fungsi Bapepam dan LK telah beralih menjadi OJK.

Bursa Efek/BEI berarti singkatan dari PT Bursa Efek Indonesia, suatu perseroan terbatas berkedudukan di Jakarta Selatan, yaitu pihak yang menyelenggarakan dan menyediakan sistem dan/atau sarana untuk mempertemukan penawaran jual dan beli efek pihak-pihak lain dengan tujuan memperdagangkan efek di antara mereka, serta tempat dimana saham Perseroan dicatatkan.

BNRI berarti Berita Negara Republik Indonesia.

Daftar Negatif Investasi berarti Daftar Bidang Usaha Tertutup dan Bidang Usaha yang Terbuka dengan Persyaratan di bidang Penanaman Modal sebagaimana diatur dalam Peraturan Presiden Republik Indonesia No. 39 Tahun 2014.

Daftar Pemegang Saham

(DPS) berarti daftar yang dikeluarkan oleh KSEI yang memuat keterangan tentang kepemilikan efek oleh pemegang efek dalam Penitipan Kolektif di KSEI berdasarkan data yang diberikan oleh pemegang rekening di KSEI.

Daftar Pemesanan Pembelian

Saham (DPPS) berarti daftar yang memuat nama-nama pemesan saham dan jumlah yang dipesan dan disusun berdasarkan Formulir Pemesanan Pembelian Saham yang dibuat oleh masing-masing Penjamin Emisi Efek.

EBITDA berarti singkatan dari Earning before Interest, Tax, Depreciation and Amortization, atau laba sebelum penyusutan, beban imbalan pasca kerja, penyisihan penurunan nilai piutang usaha, pajak penghasilan dan pendapatan (beban) lain-lain (termasuk beban administrasi kartu kredit dan bunga pinjaman bank).

Efektif berarti terpenuhinya seluruh tata cara dan persyaratan efektifnya Pernyataan Pendaftaran sebagaimana dimaksud dalam UUPM dan Peraturan No. IX.A.2 tentang Tata Cara Pendaftaran Dalam Rangka Penawaran Umum, Lampiran Keputusan Ketua Bapepam dan LK No. Kep-122/BL/2009 tertanggal 29 Mei 2009.

Entitas Anak berarti perusahaan dimana (i) Perseroan mempunyai kepemilikan saham dengan hak suara lebih dari 50% baik langsung maupun tidak langsung atau (ii) apabila Perseroan memiliki 50% atau kurang saham dengan hak suara, Perseroan memiliki kemampuan untuk mengendalikan perusahaan tersebut atau (iii) yang laporan keuangannya dikonsolidasikan dengan Perseroan sesuai dengan standar akuntansi keuangan yang berlaku di Indonesia yang per tanggal Prospektus ini diterbitkan teridiri dari (i) PT Proteindo Karyasehat, (ii) PT Ekamita Arahtegar, (iii) PT Ragamsehat Multifita, (iv) PT Alpen Agungraya, (v) PT Karyasukses Mandiri, dan (vi) PT Citra Mandiri Prima.

Formulir Konfirmasi Penjatahan

(FKP) berarti formulir hasil penjatahan atas nama pemesan sebagai tanda bukti pemilikan saham-saham di pasar perdana. Formulir Pemesanan

Pembelian Saham (FPPS) berarti formulir asli yang disediakan Perseroan bersama-sama dengan Penjamin Pelaksana Emisi Efek yang harus diisi, ditandatangani dan diajukan dalam rangkap 5 (lima) oleh calon pembeli kepada Penjamin Emisi Efek.

Harga Penawaran berarti harga setiap Saham Yang Ditawarkan melalui Penawaran Umum.

Hari Bursa berarti hari diselenggarakannya perdagangan efek di Bursa Efek yaitu hari Senin sampai dengan Jumat, kecuali hari tersebut merupakan hari libur nasional sesuai dengan ketetapan Pemerintah atau dinyatakan libur oleh Bursa Efek.

Hari Kalender berarti setiap hari dalam 1 (satu) tahun sesuai dengan kalender Gregorius tanpa kecuali, termasuk hari Sabtu, Minggu dan hari libur nasional yang ditetapkan sewaktu-waktu oleh Pemerintah dan Hari Kerja biasa yang karena suatu keadaan tertentu ditetapkan oleh Pemerintah sebagai bukan Hari Kerja biasa.

Hari Kerja berarti hari kerja biasa kecuali hari Sabtu, Minggu, dan hari yang oleh Pemerintah ditetapkan sebagai hari libur nasional.

KSEI berarti singkatan dari PT Kustodian Sentral Efek Indonesia, suatu perseroan terbatas berkedudukan di Jakarta Selatan, yang bertugas mengadministrasikan penyimpanan efek berdasarkan Perjanjian Pendaftaran Efek pada Penitipan Kolektif.

Jabodetabek berarti Jakarta, Bogor, Depok, Tangerang, dan Bekasi.

JKN berarti Jaminan Kesehatan Nasional.

Manajer Penjatahan berarti pihak yang bertanggung jawab atas penjatahan Saham Yang Ditawarkan menurut syarat-syarat yang ditetapkan dalam Peraturan No. IX.A.7. Lampiran Keputusan Ketua Bapepam dan LK No. Kep-691/BL/2011 tanggal 30 Desember 2011 tentang Pemesanan dan Penjatahan Efek Dalam Penawaran Umum, dalam hal ini PT Kresna Graha Sekurindo Tbk selaku Penjamin Pelaksana Emisi Efek.

Daftar Pemesanan Pembelian

Saham (DPPS) berarti daftar yang memuat nama-nama pemesan saham dan jumlah yang dipesan dan disusun berdasarkan Formulir Pemesanan Pembelian Saham yang dibuat oleh masing-masing Penjamin Emisi Efek.

EBITDA berarti singkatan dari Earning before Interest, Tax, Depreciation and Amortization, atau laba sebelum penyusutan, beban imbalan pasca kerja, penyisihan penurunan nilai piutang usaha, pajak penghasilan dan pendapatan (beban) lain-lain (termasuk beban administrasi kartu kredit dan bunga pinjaman bank).

Efektif berarti terpenuhinya seluruh tata cara dan persyaratan efektifnya Pernyataan Pendaftaran sebagaimana dimaksud dalam UUPM dan Peraturan No. IX.A.2 tentang Tata Cara Pendaftaran Dalam Rangka Penawaran Umum, Lampiran Keputusan Ketua Bapepam dan LK No. Kep-122/BL/2009 tertanggal 29 Mei 2009.

Entitas Anak berarti perusahaan dimana (i) Perseroan mempunyai kepemilikan saham dengan hak suara lebih dari 50% baik langsung maupun tidak langsung atau (ii) apabila Perseroan memiliki 50% atau kurang saham dengan hak suara, Perseroan memiliki kemampuan untuk mengendalikan perusahaan tersebut atau (iii) yang laporan keuangannya dikonsolidasikan dengan Perseroan sesuai dengan standar akuntansi keuangan yang berlaku di Indonesia yang per tanggal Prospektus ini diterbitkan teridiri dari (i) PT Proteindo Karyasehat, (ii) PT Ekamita Arahtegar, (iii) PT Ragamsehat Multifita, (iv) PT Alpen Agungraya, (v) PT Karyasukses Mandiri, dan (vi) PT Citra Mandiri Prima.

Formulir Konfirmasi Penjatahan

(FKP) berarti formulir hasil penjatahan atas nama pemesan sebagai tanda bukti pemilikan saham-saham di pasar perdana. Formulir Pemesanan

Pembelian Saham (FPPS) berarti formulir asli yang disediakan Perseroan bersama-sama dengan Penjamin Pelaksana Emisi Efek yang harus diisi, ditandatangani dan diajukan dalam rangkap 5 (lima) oleh calon pembeli kepada Penjamin Emisi Efek.

Harga Penawaran berarti harga setiap Saham Yang Ditawarkan melalui Penawaran Umum.

Hari Bursa berarti hari diselenggarakannya perdagangan efek di Bursa Efek yaitu hari Senin sampai dengan Jumat, kecuali hari tersebut merupakan hari libur nasional sesuai dengan ketetapan Pemerintah atau dinyatakan libur oleh Bursa Efek.

Hari Kalender berarti setiap hari dalam 1 (satu) tahun sesuai dengan kalender Gregorius tanpa kecuali, termasuk hari Sabtu, Minggu dan hari libur nasional yang ditetapkan sewaktu-waktu oleh Pemerintah dan Hari Kerja biasa yang karena suatu keadaan tertentu ditetapkan oleh Pemerintah sebagai bukan Hari Kerja biasa.

Hari Kerja berarti hari kerja biasa kecuali hari Sabtu, Minggu, dan hari yang oleh Pemerintah ditetapkan sebagai hari libur nasional.

KSEI berarti singkatan dari PT Kustodian Sentral Efek Indonesia, suatu perseroan terbatas berkedudukan di Jakarta Selatan, yang bertugas mengadministrasikan penyimpanan efek berdasarkan Perjanjian Pendaftaran Efek pada Penitipan Kolektif.

Jabodetabek berarti Jakarta, Bogor, Depok, Tangerang, dan Bekasi.

JKN berarti Jaminan Kesehatan Nasional.

Manajer Penjatahan berarti pihak yang bertanggung jawab atas penjatahan Saham Yang Ditawarkan menurut syarat-syarat yang ditetapkan dalam Peraturan No. IX.A.7. Lampiran Keputusan Ketua Bapepam dan LK No. Kep-691/BL/2011 tanggal 30 Desember 2011 tentang Pemesanan dan Penjatahan Efek Dalam Penawaran Umum, dalam hal ini PT Kresna Graha Sekurindo Tbk selaku Penjamin Pelaksana Emisi Efek.

Masa Penawaran berarti jangka waktu bagi Masyarakat untuk dapat mengajukan pemesanan pembelian Saham Yang Ditawarkan dimana FPPS dapat diajukan kepada Penjamin Pelaksana Emisi Efek atau Para Penjamin Emisi Efek sebagaimana ditentukan dalam Prospektus dan FPPS, kecuali jika Masa Penawaran itu ditutup lebih dini yang dilakukan sesuai dengan peraturan perundangan yang berlaku.

Masyarakat berarti perorangan dan/atau badan hukum, baik warga negara Indonesia maupun warga negara asing dan/atau badan hukum Indonesia maupun badan hukum asing, baik yang bertempat tinggal atau berkedudukan hukum di Indonesia maupun bertempat tinggal atau berkedudukan di luar Indonesia.

Menkumham berarti Menteri Hukum dan Hak Asasi Manusia Republik Indonesia.

OJK berarti Otoritas Jasa Keuangan, yaitu lembaga yang independen dan bebas dari campur

tangan pihak lain, yang mempunyai fungsi, tugas dan wewenang pengaturan, pengawasan, pemeriksaan, dan penyidikan, yang merupakan penerus dari Bapepam dan LK sebagaimana dimaksud dalam Undang-Undang No. 21 Tahun 2011 tanggal 22 November 2011 tentang Otoritas Jasa Keuangan.

Pasar Perdana berarti penawaran dan penjualan Saham Yang Ditawarkan Perseroan kepada Masyarakat selama Masa Penawaran sebelum Saham Yang Ditawarkan tersebut dicatatkan pada Bursa Efek.

Pemegang Rekening berarti pihak yang namanya tercatat sebagai pemilik Rekening Efek di KSEI meliputi Bank Kustodian dan/atau Perusahaan Efek dan/atau pihak lain yang disetujui oleh KSEI dengan memperhatikan peraturan perundang-undangan yang berlaku di bidang Pasar Modal dan peraturan KSEI.

Pemegang Saham Penjual berarti Lion Investments Partners B.V. yang merupakan pemegang saham Perseroan yang akan menjual Saham Divestasi.

Pemerintah berarti Pemerintah Negara Republik Indonesia.

Penawaran Umum berarti Penawaran Umum Perdana Saham.

Penawaran Umum Perdana

Saham berarti penawaran umum perdana Saham Yang Ditawarkan Perseroan kepada Masyarakat berdasarkan tata cara yang diatur dalam UUPM, peraturan pelaksanaannya dan ketentuan-ketentuan lain yang berhubungan serta menurut ketentuan-ketentuan-ketentuan-ketentuan lain yang dimuat dalam Perjanjian Penjaminan Emisi Efek.

Penitipan Kolektif berarti jasa penitipan atas efek yang dimiliki bersama oleh lebih dari satu pihak yang kepentingannya diwakili oleh KSEI, sebagaimana dimaksud dalam UUPM.

Penjamin Emisi Efek berarti perseroan terbatas yang menandatangani perjanjian dengan Perseroan untuk melakukan Penawaran Umum Perdana Saham yang akan menjamin secara sendiri-sendiri penjualan Saham Yang Ditawarkan, dan melakukan pembayaran hasil Penawaran Umum Perdana Saham kepada Perseroan melalui Penjamin Pelaksana Emisi Efek sesuai porsi penjaminan, dengan memperhatikan syarat dan ketentuan dalam PPEE.

Penjamin Pelaksana Emisi Efek berarti pihak yang bertanggung jawab atas pengelolaan dan penyelenggaraan Penawaran Umum, yang dalam hal ini adalah PT Kresna Graha Sekurindo Tbk.

Peraturan No. IX.A.2 berarti Peraturan Bapepam-LK No. IX.A.2, Lampiran Keputusan Ketua Bapepam-LK No. Kep-122/BL/2009 tanggal 29 Mei 2009 tentang Tata Cara Pendaftaran Dalam Rangka Penawaran Umum.

Peraturan No. IX.A.6 berarti Peraturan Bapepam-LK No. IX.A.6, Lampiran Keputusan Ketua Bapepam-LK No. Kep-06/PM/2001 tanggal 8 Maret 2001 tentang Pembatasan atas Saham yang Diterbitkan Sebelum Penawaran Umum.

Peraturan No. IX.A.7 berarti Peratuan Bapepam-LK No. IX.A.7, Lampiran Keputusan Ketua Bapepam-LK No. Kep-691/BL/2011 tanggal 30 Desember 2011 tentang Pemesanan dan Penjatahan Efek dalam Penawaran Umum.

Peraturan No. IX.C.3 berarti Peraturan Bapepam-LK No. IX.C.3, Lampiran Keputusan Ketua Bapepam-LK No. Kep-43/PM/2000 tanggal 27 Oktober 2000 tentang Pedoman Mengenai Bentuk dan Isi Prospektus Ringkas Dalam Rangka Penawaran Umum.

Peraturan No. IX.E.1 berarti Peraturan Bapepam-LK No. IX.E.1 Lampiran Keputusan Ketua Bapepam-LK No. Kep-412/BL/2009 tanggal 25 November 2009 tentang Transaksi Afiliasi dan Benturan Kepentingan Transaksi Tertentu.

Peraturan No. IX.E.2 berarti Peraturan Bapepam-LK No. IX.E.2 Lampiran Keputusan Ketua Bapepam-LK No. Kep-614/BL/2011 tanggal 28 November 2011 tentang Transaksi Material dan Perubahan Kegiatan Usaha Utama.

Peraturan No. IX.I.6 berarti Peraturan Bapepam-LK No. IX.I.6, Lampiran Keputusan Ketua Bapepam-LK No. Kep-45/PM/2004 tanggal 29 November 2004 tentang Direksi dan Komisaris Emiten dan Perusahaan Publik.

Peraturan No. IX.J.1 berarti Peraturan Bapepam-LK No. IX.J.1, Lampiran Keputusan Ketua Bapepam-LK No. Kep-179/BL/2008 tanggal 14 Mei 2008 tentang Pokok-Pokok Anggaran Dasar Perseroan yang Melakukan Penawaran Umum Perdana Saham Efek Bersifat Ekuitas dan Perusahaan Publik.

Peraturan No. X.K.4 berarti Peraturan Bapepam-LK No. X.K.4, Lampiran Keputusan Ketua Bapepam-LK No. Kep-27/PM/2003 tanggal 17 Juli 2003 tentang Laporan Realisasi Penggunaan Dana Hasil Penawaran Umum.

Perjanjian Pendaftaran Efek berarti Perjanjian Pendaftaran Efek Yang Bersifat Ekuitas dengan KSEI yang bermaterai cukup dan dibuat dibawah tangan oleh dan antara Perseroan dengan KSEI, berikut perubahan-perubahan dan/atau penambahan-penambahan dan/atau pembaharuan-pembaharuan yang dibuat oleh para pihak di kemudian hari.

Perjanjian Penjaminan Emisi

Efek atau PPEE berarti Akta Perjanjian Penjaminan Emisi Efek No. 17 tanggal 10 Desember 2014, sebagaimana diubah dengan Akta Perubahan I dan Pernyataan Kembali Perjanjian Penjaminan Emisi Efek Penawaran Umum No. 26 tanggal 18 Februari 2015, diubah dengan Akta Perubahan II Perjanjian Penjaminan Emisi Efek No. 29 tanggal 25 Februari 2015, dan diubah dengan Akta Perubahan III dan Pernyataan Kembali Perjanjian Penjaminan Emisi Efek No. 18 tanggal 9 Maret 2015, yang dibuat antara Perseroan dengan Penjamin Pelaksana Emisi Efek di hadapan Fathiah Helmi, SH, Notaris di Jakarta. Pernyataan Efektif berarti Pernyataan OJK yang menyatakan bahwa Pernyataan Pendaftaran menjadi efektif:

(i) pada hari ke-45 (empat puluh lima) sejak tanggal diterimanya Pernyataan Pendaftaran oleh OJK secara lengkap atau (ii) pada hari ke-45 (empat puluh lima) sejak tanggal perubahan Pernyataan Pendaftaran yang terakhir disampaikan Perseroan kepada OJK, atau (iii) pada tanggal lain berdasarkan pernyataan efektif dari Ketua OJK yang menyatakan bahwa tidak ada lagi perubahan dan/atau tambahan informasi lebih lanjut yang diperlukan, sebagaimana dimaksud dalam Peraturan IX.A.2 sehingga Perseroan melalui para Penjamin Emisi Efek berhak menawarkan dan menjual Saham Yang Ditawarkan sesuai peraturan perundang-undangan yang berlaku.

Pernyataan Pendaftaran berarti dokumen yang wajib disampaikan kepada OJK oleh Perseroan dalam rangka Penawaran Umum.

Perseroan berarti PT Mitra Keluarga Karyasehat Tbk, berkedudukan di Jakarta Pusat, suatu perseroan terbatas yang didirikan menurut dan berdasarkan hukum dan Undang-Undang Negara Republik Indonesia.

Peraturan No. IX.A.7 berarti Peratuan Bapepam-LK No. IX.A.7, Lampiran Keputusan Ketua Bapepam-LK No. Kep-691/BL/2011 tanggal 30 Desember 2011 tentang Pemesanan dan Penjatahan Efek dalam Penawaran Umum.

Peraturan No. IX.C.3 berarti Peraturan Bapepam-LK No. IX.C.3, Lampiran Keputusan Ketua Bapepam-LK No. Kep-43/PM/2000 tanggal 27 Oktober 2000 tentang Pedoman Mengenai Bentuk dan Isi Prospektus Ringkas Dalam Rangka Penawaran Umum.

Peraturan No. IX.E.1 berarti Peraturan Bapepam-LK No. IX.E.1 Lampiran Keputusan Ketua Bapepam-LK No. Kep-412/BL/2009 tanggal 25 November 2009 tentang Transaksi Afiliasi dan Benturan Kepentingan Transaksi Tertentu.

Peraturan No. IX.E.2 berarti Peraturan Bapepam-LK No. IX.E.2 Lampiran Keputusan Ketua Bapepam-LK No. Kep-614/BL/2011 tanggal 28 November 2011 tentang Transaksi Material dan Perubahan Kegiatan Usaha Utama.

Peraturan No. IX.I.6 berarti Peraturan Bapepam-LK No. IX.I.6, Lampiran Keputusan Ketua Bapepam-LK No. Kep-45/PM/2004 tanggal 29 November 2004 tentang Direksi dan Komisaris Emiten dan Perusahaan Publik.

Peraturan No. IX.J.1 berarti Peraturan Bapepam-LK No. IX.J.1, Lampiran Keputusan Ketua Bapepam-LK No. Kep-179/BL/2008 tanggal 14 Mei 2008 tentang Pokok-Pokok Anggaran Dasar Perseroan yang Melakukan Penawaran Umum Perdana Saham Efek Bersifat Ekuitas dan Perusahaan Publik.

Peraturan No. X.K.4 berarti Peraturan Bapepam-LK No. X.K.4, Lampiran Keputusan Ketua Bapepam-LK No. Kep-27/PM/2003 tanggal 17 Juli 2003 tentang Laporan Realisasi Penggunaan Dana Hasil Penawaran Umum.

Perjanjian Pendaftaran Efek berarti Perjanjian Pendaftaran Efek Yang Bersifat Ekuitas dengan KSEI yang bermaterai cukup dan dibuat dibawah tangan oleh dan antara Perseroan dengan KSEI, berikut perubahan-perubahan dan/atau penambahan-penambahan dan/atau pembaharuan-pembaharuan yang dibuat oleh para pihak di kemudian hari.

Perjanjian Penjaminan Emisi

Efek atau PPEE berarti Akta Perjanjian Penjaminan Emisi Efek No. 17 tanggal 10 Desember 2014, sebagaimana diubah dengan Akta Perubahan I dan Pernyataan Kembali Perjanjian Penjaminan Emisi Efek Penawaran Umum No. 26 tanggal 18 Februari 2015, diubah dengan Akta Perubahan II Perjanjian Penjaminan Emisi Efek No. 29 tanggal 25 Februari 2015, dan diubah dengan Akta Perubahan III dan Pernyataan Kembali Perjanjian Penjaminan Emisi Efek No. 18 tanggal 9 Maret 2015, yang dibuat antara Perseroan dengan Penjamin Pelaksana Emisi Efek di hadapan Fathiah Helmi, SH, Notaris di Jakarta. Pernyataan Efektif berarti Pernyataan OJK yang menyatakan bahwa Pernyataan Pendaftaran menjadi efektif:

(i) pada hari ke-45 (empat puluh lima) sejak tanggal diterimanya Pernyataan Pendaftaran oleh OJK secara lengkap atau (ii) pada hari ke-45 (empat puluh lima) sejak tanggal perubahan Pernyataan Pendaftaran yang terakhir disampaikan Perseroan kepada OJK, atau (iii) pada tanggal lain berdasarkan pernyataan efektif dari Ketua OJK yang menyatakan bahwa tidak ada lagi perubahan dan/atau tambahan informasi lebih lanjut yang diperlukan, sebagaimana dimaksud dalam Peraturan IX.A.2 sehingga Perseroan melalui para Penjamin Emisi Efek berhak menawarkan dan menjual Saham Yang Ditawarkan sesuai peraturan perundang-undangan yang berlaku.

Pernyataan Pendaftaran berarti dokumen yang wajib disampaikan kepada OJK oleh Perseroan dalam rangka Penawaran Umum.

Perseroan berarti PT Mitra Keluarga Karyasehat Tbk, berkedudukan di Jakarta Pusat, suatu perseroan terbatas yang didirikan menurut dan berdasarkan hukum dan Undang-Undang Negara Republik Indonesia.

Prospektus Berarti dokumen tertulis final yang dipersiapkan oleh Perseroan dan Penjamin Pelaksana Emisi Efek dalam rangka Penawaran Umum dan memuat seluruh informasi maupun fakta-fakta penting dan relevan mengenai Perseroan serta Saham yang Ditawarkan dalam bentuk dan isi sesuai Peraturan Bapepam No. IX.C.2, Lampiran Keputusan Ketua Bapepam No. Kep-51/PM/1996 tanggal 17 Januari 1996 tentang Pedoman Mengenai Bentuk dan Isi Prospektus dan Prospektus Ringkas dalam Rangka Penawaran Umum (untuk selanjutnya disebut “Peraturan No. IX.C.2”).

Prospektus Awal berarti dokumen tertulis yang memuat seluruh informasi dalam prospektus yang disampaikan kepada OJK, sebagai bagian dari Pernyataan Pendaftaran, kecuali informasi mengenai nilai nominal, jumlah dan Harga Penawaran Efek, penjaminan emisi efek atau hal-hal lain yang berhubungan dengan pernyataan penawaran yang belum dapat ditentukan.

Prospektus Ringkas berarti pernyataan atau informasi tertulis yang merupakan ringkasan dari Prospektus Awal, yang akan diumumkan dalam sekurang-kurangnya 1 (satu) surat kabar harian berbahasa Indonesia yang memiliki peredaran nasional yang disusun oleh Perseroan bersama Penjamin Pelaksana Emisi Efek sesuai Peraturan No. IX.C.3 dalam waktu selambat-lambatnya 2 (dua) Hari Kerja setelah diterimanya pernyataan OJK bahwa Perseroan wajib mengumumkan Prospektus Ringkas sebagaimana diatur dalam Peraturan No. IX.A.2. Rekening Efek berarti rekening yang memuat catatan posisi saham dan/atau dana milik pemegang saham

yang diadministrasikan oleh KSEI atau Pemegang Rekening berdasarkan kontrak pembukaan rekening efek yang ditandatangani pemegang saham dan perusahaan efek dan/atau Bank Kustodian.

Rekening Penawaran Umum berarti rekening atas nama Penjamin Pelaksana Emisi Efek pada bank penerima untuk menampung dana yang diterima dari investor.

Rp berarti Rupiah, mata uang resmi negara Republik Indonesia.

RSMK berarti Rumah Sakit Mitra Keluarga, nama yang digunakan oleh sebagian besar rumah sakit kami.

Rumah Sakit Kelas A berarti rumah sakit umum yang menyediakan berbagai layanan medis spesialistik dan sub-spesialistik dan juga memiliki kemampuan pelayanan medis umum dan fasilitas. Di Indonesia, pada umumnya sebagian besar rumah sakit kelas A adalah rumah sakit umum milik pemerintah. Pendirian izin operasional rumah sakit kelas A dikeluarkan oleh Direktorat Jenderal Pelayanan Medis di bawah Departemen Kesehatan Indonesia, sedangkan izin untuk kelas lain dari rumah sakit yang dikeluarkan oleh pemerintah daerah masing-masing. Rumah Sakit Kelas B berarti rumah sakit umum yang menyediakan berbagai layanan medis spesialistik, pelayanan medis sub-spesialistik, dan pelayanan medis umum, dan biasanya kategori tertinggi rumah sakit swasta di Indonesia.

Rumah Sakit Kelas C berarti rumah sakit umum yang menyediakan layanan medis dokter spesialis, jasa layanan dukungan medis spesialis dan pelayanan medis umum.

Rumah Sakit Kelas D berarti rumah sakit umum yang hanya menyediakan layanan dasar yang terbatas spesialis medis dan pelayanan medis umum.

RUPS berarti Rapat Umum Pemegang Saham, yang diselenggarakan sesuai ketentuan Anggaran

Dasar Perseroan.

RUPSLB berarti Rapat Umum Pemegang Saham Luar Biasa, yang diselenggarakan sesuai ketentuan Anggaran Dasar Perseroan.

Saham Baru berarti saham biasa atas nama dengan nilai nominal Rp100 (seratus Rupiah) setiap saham yang akan dikeluarkan dari dalam simpanan (portepel) Perseroan dalam rangka Penawaran Umum Perdana Saham, dengan jumlah sejumlah 72.753.600 (tujuh puluh dua juta tujuh ratus lima puluh tiga ribu enam ratus) saham.

Saham Divestasi berarti saham-saham atas nama dengan nilai nominal Rp100 (seratus Rupiah) setiap saham milik Pemegang Saham Penjual yang akan dijual, yaitu sejumlah 189.159.400 (seratus delapan puluh sembilan juta seratus lima puluh sembilan ribu empat ratus) saham. Saham Yang Ditawarkan berarti Saham Baru dan Saham Divestasi sejumlah 261.913.000 (dua ratus enam puluh satu juta sembilan ratus tiga belas ribu) saham yang akan ditawarkan dan dijual kepada Masyarakat melalui Penawaran Umum Perdana Saham, yang selanjutnya akan dicatatkan pada BEI pada Tanggal Pencatatan.

Tanggal Distribusi berarti tanggal yang sama dengan Tanggal Pembayaran, yaitu selambat-lambatnya 2 (dua) Hari Kerja setelah Tanggal Penjatahan, pada tanggal mana Saham Yang Ditawarkan didistribusikan secara elektronik oleh KSEI kepada Pemegang Rekening.

Tanggal Pembayaran berarti tanggal pembayaran hasil penjualan Saham Yang Ditawarkan yang harus disetor oleh Penjamin Emisi Efek kepada Perseroan melalui Penjamin Pelaksana Emisi Efek, yaitu pada Tanggal Distribusi atas Saham Yang Ditawarkan, sebagaimana tercantum dalam Prospektus.

Tanggal Pencatatan berarti tanggal pencatatan Saham Yang Ditawarkan untuk diperdagangkan di Bursa Efek dalam waktu selambat-lambatnya 1 (satu) Hari Kerja setelah Tanggal Distribusi yang akan ditentukan dalam Addendum Perjanjian Penjaminan Emisi Efek.

Tanggal Penjatahan berarti tanggal terakhir dari masa penjatahan, yaitu selambat-lambatnya 2 (dua) Hari Kerja terhitung setelah tanggal penutupan Masa Penawaran.

Tanggal Pengembalian

(Refund) berarti tanggal pengembalian uang pemesanan pembelian Saham yang ditawarkan oleh Penjamin Pelaksana Emisi Efek melalui Penjamin Emisi Efek atau Agen Penjualan, dimana pengembalian uang pemesanan tersebut tidak boleh lebih lambat dari 2 (dua) Hari Kerja setelah Tanggal Penjatahan atau 2 (dua) Hari Kerja setelah tanggal pengakhiran Perjanjian Penjaminan Emisi Efek yang mengakibatkan batalnya Penawaran Umum berdasarkan Perjanjian Penjaminan Emisi Efek.

US$ berarti Dollar Amerika Serikat.

UUPM berarti Undang-Undang No. 8 Tahun 1995 tentang Pasar Modal, Lembaran Negara Republik Indonesia Tahun 1995 No. 64, Tambahan Lembaran Negara Republik Indonesia No. 3608 serta peraturan pelaksanaannya.

UUPT berarti Undang-Undang Republik Indonesia No. 40 tahun 2007 tentang Perseroan Terbatas, Lembaran Negara No.106 Tahun 2007, Tambahan Lembaran Negara No. 4756 beserta peraturan pelaksanaannya berikut perubahan-perubahannya.

Saham Baru berarti saham biasa atas nama dengan nilai nominal Rp100 (seratus Rupiah) setiap saham yang akan dikeluarkan dari dalam simpanan (portepel) Perseroan dalam rangka Penawaran Umum Perdana Saham, dengan jumlah sejumlah 72.753.600 (tujuh puluh dua juta tujuh ratus lima puluh tiga ribu enam ratus) saham.

Saham Divestasi berarti saham-saham atas nama dengan nilai nominal Rp100 (seratus Rupiah) setiap saham milik Pemegang Saham Penjual yang akan dijual, yaitu sejumlah 189.159.400 (seratus delapan puluh sembilan juta seratus lima puluh sembilan ribu empat ratus) saham. Saham Yang Ditawarkan berarti Saham Baru dan Saham Divestasi sejumlah 261.913.000 (dua ratus enam puluh satu juta sembilan ratus tiga belas ribu) saham yang akan ditawarkan dan dijual kepada Masyarakat melalui Penawaran Umum Perdana Saham, yang selanjutnya akan dicatatkan pada BEI pada Tanggal Pencatatan.

Tanggal Distribusi berarti tanggal yang sama dengan Tanggal Pembayaran, yaitu selambat-lambatnya 2 (dua) Hari Kerja setelah Tanggal Penjatahan, pada tanggal mana Saham Yang Ditawarkan didistribusikan secara elektronik oleh KSEI kepada Pemegang Rekening.

Tanggal Pembayaran berarti tanggal pembayaran hasil penjualan Saham Yang Ditawarkan yang harus disetor oleh Penjamin Emisi Efek kepada Perseroan melalui Penjamin Pelaksana Emisi Efek, yaitu pada Tanggal Distribusi atas Saham Yang Ditawarkan, sebagaimana tercantum dalam Prospektus.

Tanggal Pencatatan berarti tanggal pencatatan Saham Yang Ditawarkan untuk diperdagangkan di Bursa Efek dalam waktu selambat-lambatnya 1 (satu) Hari Kerja setelah Tanggal Distribusi yang akan ditentukan dalam Addendum Perjanjian Penjaminan Emisi Efek.

Tanggal Penjatahan berarti tanggal terakhir dari masa penjatahan, yaitu selambat-lambatnya 2 (dua) Hari Kerja terhitung setelah tanggal penutupan Masa Penawaran.

Tanggal Pengembalian

(Refund) berarti tanggal pengembalian uang pemesanan pembelian Saham yang ditawarkan oleh Penjamin Pelaksana Emisi Efek melalui Penjamin Emisi Efek atau Agen Penjualan, dimana pengembalian uang pemesanan tersebut tidak boleh lebih lambat dari 2 (dua) Hari Kerja setelah Tanggal Penjatahan atau 2 (dua) Hari Kerja setelah tanggal pengakhiran Perjanjian Penjaminan Emisi Efek yang mengakibatkan batalnya Penawaran Umum berdasarkan Perjanjian Penjaminan Emisi Efek.

US$ berarti Dollar Amerika Serikat.

UUPM berarti Undang-Undang No. 8 Tahun 1995 tentang Pasar Modal, Lembaran Negara Republik Indonesia Tahun 1995 No. 64, Tambahan Lembaran Negara Republik Indonesia No. 3608 serta peraturan pelaksanaannya.

UUPT berarti Undang-Undang Republik Indonesia No. 40 tahun 2007 tentang Perseroan Terbatas, Lembaran Negara No.106 Tahun 2007, Tambahan Lembaran Negara No. 4756 beserta peraturan pelaksanaannya berikut perubahan-perubahannya.

RINGKASAN

Ringkasan di bawah ini dibuat atas dasar fakta-fakta serta pertimbangan-pertimbangan penting yang merupakan bagian yang tidak terpisahkan dan harus dibaca dalam kaitannya dengan informasi lain yang lebih rinci, termasuk laporan keuangan konsolidasian dan catatan atas laporan keuangan konsolidasian terkait, serta risiko usaha, yang seluruhnya tercantum dalam Prospektus ini. Seluruh informasi keuangan yang tercantum dalam Prospektus ini bersumber dari laporan keuangan konsolidasian Perseroan dinyatakan dalam mata uang Rupiah dan disajikan sesuai dengan Standar Akuntansi Keuangan di Indonesia.

RIWAYAT SINGKAT PERSEROAN

Perseroan didirikan dengan nama PT Calida Ekaprana, berkedudukan di Jakarta Pusat, berdasarkan Akta Pendirian Perseroan No 25 tanggal 3 Januari 1995, dibuat di hadadapan Eveline Suriahudaja Konig, SH, Notaris di Bogor, akta mana telah memperoleh pengesahan dari Menteri Kehakiman Republik Indonesia berdasarkan Keputusan No. C2-7971.HT.0101.TH.95 tanggal 22 Juni 1995 serta didaftarkan di Kantor Pengadilan Negeri Jakarta Pusat No. 1440/1995 tanggal 19 September 1995 dan telah diumumkan dalam BNRI No. 88 tanggal 3 Nopember 1995, Tambahan No. 9106 (“Akta Pendirian”). Pada tahun 2012 Perseroan mengubah statusnya dari semula perusahaan non fasilitas menjadi perusahaan dengan fasilitas Penanaman Modal Asing (PMA) berdasarkan Akta Pernyataan Keputusan Pemegang Saham Perseroan No. 146 tanggal 31 Januari 2012 dibuat dihadapan Humberg Lie, SH,SE, MKn., Notaris di Jakarta Utara, akta mana telah memperoleh persetujuan dari Menkumham berdasarkan Keputusan No. AHU-20890.AH.01.02 Tahun 2012 tanggal 23 April 2012, dan didaftarkan dalam daftar perseroan sesuai dengan UUPT No.AHU-0034823.AH.01.09.Tahun 2012 tanggal 23 April 2012 dan telah diumumkan dalam BNRI No. 37 tanggal 7 Mei 2013, Tambahan No. 27893. Perubahan status Perseroan tersebut juga telah memperoleh persetujuan dari Badan Koordinasi Penanaman Modal (“BKPM”) berdasarkan Surat Persetujuan Perubahan Status Perusahaan Non Penanaman Modal Dalam Negeri/Penanaman Modal Asing (Non PMDN/PMA) menjadi Penanaman Modal Asing (PMA) No. 142/1/PPM/V/PMA/2011 tanggal 19 Desember 2011. Pada tanggal 30 Desember 2014, Perseroan mendapatkan Izin Prinsip Penanaman Modal Dalam Negeri berdasarkan Surat Keputusan Badan Koordinasi Penanaman Modal No. 291/I/IP/PMDN/2014 tanggal 30 Desember 2014 tentang Izin Prinsip Penanaman Modal Dalam Negeri yang dikeluarkan atas nama Kepala Badan Koordinasi Penanaman Modal Republik Indonesia, Deputi Bidang Pelayanan Penanaman Modal. Oleh karenanya sejak tanggal tersebut, Perseroan telah tercatat sebagai Perusahaan Penanaman Modal Dalam Negeri.

Pada 2014, Perseroan mengubah nama perusahaan menjadi PT Mitra Keluarga Karyasehat Tbk berdasarkan Akta Pernyataan Keputusan Para Pemegang Saham Perseroan No. 5 tanggal 6 Agustus 2014 dibuat di hadapan Petrus Suandi Halim, SH, Notaris di Jakarta, yang telah memperoleh persetujuan dari Menkumham berdasarkan keputusan No. 06263.40.20.2014 tanggal 7 Agustus 2014 dan dicatat dalam Daftar Perusahaan sesuai UUPT di bawah No. AHU-0078659.40.80.2014 tanggal 7 Agustus 2014. Perubahan ini telah disetujui oleh BKPM berdasarkan Surat Izin Prinsip Perubahan No. 2125/1/IP-PB/PMA/2014 tanggal 4 Agustus 2014.

Pada tahun 2014, Perseroan mengubah anggaran dasar Perseroan untuk menyesuaikan dengan Peraturan No. IX.J.1 berdasarkan Akta Berita Acara Rapat Umum Pemegang Saham Luar Biasa Perseroan Terbatas PT Mitra Keluarga Karyasehat No. 52 tanggal 28 Oktober 2014, yang dibuat oleh Fathiah Helmi, S.H., Notaris di Jakarta, dan telah memperoleh persetujuan Menkumham sesuai dengan Surat Keputusan No. AHU-10263.40.20.2014 tanggal 29 Oktober 2014, dan telah didaftarkan dalam Daftar Perseroan No.AHU-0111805.40.80.2014 tanggal 29 Oktober 2014 dan akta tersebut juga telah disimpan di dalam Sistem Administrasi Badan Hukum terkait dengan penerimaan pemberitahuan perubahan anggaran dasar berdasarkan Keputusan No.AHU-07884.40.21.2014 tanggal 29 Oktober 2014 dan telah didaftarkan dalam Daftar Perseroan No. AHU-0111805.40.80.2014 tanggal 29 Oktober 2014.

Pada saat ini Perseroan menjalankan kegiatan usaha utama dalam bidang jasa konsultasi bisnis dan manajemen dan melaksanakan kegiatan usaha penunjang yang mendukung kegiatan usaha utama Perseroan yaitu: (i) menjalankan usaha di bidang jasa manajemen rumah sakit; dan (ii) menjalankan usaha-usaha dalam bidang jasa pada umumnya kecuali di bidang hukum dan pajak.

ENTITAS ANAK PERSEROAN

Perseroan memiliki enam Entitas Anak perusahaan baik langsung maupun tidak langsung yang semuanya melakukan kegiatan usaha utama dalam bidang layanan rumah sakit.

Nama Perusahaan Domisili Operasi Status Pendirian Tahun Penyertaan Tahun RS Yang Dikelola Kegiatan Usaha Utama Kepemilikan Langsung Kepemilikan Tidak Langsung PT Proteindo

Karyasehat Bekasi Sudah Beroperasi 1993 1996 RSMK Bekasi Barat, RSMK

Bekasi Timur, dan RSMK Cikarang Layanan Rumah Sakit 99,99% -

PT Ekamita Arahtegar Jakarta Sudah

Beroperasi 1995 2000 RSMK Kelapa Gading dan

RSMK Cibubur Layanan Rumah Sakit - 99,99%*) PT Ragamsehat

Multifita Depok Sudah Beroperasi

kecuali RSMK Kalideres 1995 1997 RSMK Depok Layanan Rumah Sakit - 99,99%*)

PT Alpen Agungraya Surabaya Sudah

Beroperasi 1996 1996 RSMK Surabaya, RSMK Waru, dan RSMK Kenjeran Layanan Rumah Sakit - 99,5%*) PT Karyasukses

Mandiri Jakarta Sudah Beroperasi 1992 1995 RS Mitra Kemayoran Layanan Rumah

Sakit

- 70,00%*)

PT Citra Mandiri

Prima Tegal Sudah Beroperasi 2004 2008 RSMK Tegal Layanan Rumah

Sakit

- 60,00% **)

*) Penyertaan saham tersebut dimiliki oleh Perseroan melalui PT Proteindo Karyasehat.

**) PT Citra Mandiri Prima merupakan Entitas Anak Perseroan yang dimiliki melalui PT Karyasukses Mandiri dimana PT Karyasukses Mandiri memiliki penyertaan saham sebanyak 60% dari seluruh modal yang ditempatkan dalam PT Citra Mandiri Prima. PT Karyasukes Mandiri merupakan Entitas Anak Perseroan yang dimiliki melalui PT Proteindo Karyasehat dimana PT Proteindo Karyasehat memiliki penyertaan saham sebanyak 70% dari seluruh modal yang ditempatkan dalam PT Karyasukses Mandiri.

PENAWARAN UMUM

Jumlah saham yang ditawarkan : Sejumlah 261.913.000 (dua ratus enam puluh satu juta sembilan ratus tiga belas ribu) saham biasa atas nama atau sebesar 18,00% (delapan belas persen) yang terdiri dari sejumlah 72.753.600 (tujuh puluh dua juta tujuh ratus lima puluh tiga ribu enam ratus) Saham Baru dan sejumlah 189.159.400 (seratus delapan puluh sembilan juta seratus lima puluh sembilan ribu empat ratus) Saham Divestasi.

Nilai Nominal : Rp100 (seratus Rupiah).

Harga Penawaran : Rp17.000 (tujuh belas ribu Rupiah) setiap saham.

Jumlah Saham yang Dicatatkan : Sejumlah 1.455.073.600 (satu miliar empat ratus lima puluh lima juta tujuh puluh tiga ribu enam ratus) saham.

Jumlah Penawaran Umum : Sebesar Rp4.452.521.000.000 (empat triliun empat ratus lima puluh dua miliar lima ratus dua puluh satu juta Rupiah) yang terdiri dari Rp1.236.811.200.000 (satu triliun dua ratus tiga puluh enam miliar delapan ratus sebelas juta dua ratus ribu Rupiah) dari penawaran Saham Baru dan Rp3.215.709.800.000 (tiga triliun dua ratus lima belas miliar tujuh ratus sembilan juta delapan ratus ribu Rupiah) dari Saham Divestasi.

ENTITAS ANAK PERSEROAN

Perseroan memiliki enam Entitas Anak perusahaan baik langsung maupun tidak langsung yang semuanya melakukan kegiatan usaha utama dalam bidang layanan rumah sakit.

Nama Perusahaan Domisili Operasi Status Pendirian Tahun Penyertaan Tahun RS Yang Dikelola Kegiatan Usaha Utama Kepemilikan Langsung Kepemilikan Tidak Langsung PT Proteindo

Karyasehat Bekasi Sudah Beroperasi 1993 1996 RSMK Bekasi Barat, RSMK

Bekasi Timur, dan RSMK Cikarang Layanan Rumah Sakit 99,99% -

PT Ekamita Arahtegar Jakarta Sudah

Beroperasi 1995 2000 RSMK Kelapa Gading dan

RSMK Cibubur Layanan Rumah Sakit - 99,99%*) PT Ragamsehat

Multifita Depok Sudah Beroperasi

kecuali RSMK Kalideres 1995 1997 RSMK Depok Layanan Rumah Sakit - 99,99%*)

PT Alpen Agungraya Surabaya Sudah

Beroperasi 1996 1996 RSMK Surabaya, RSMK Waru, dan RSMK Kenjeran Layanan Rumah Sakit - 99,5%*) PT Karyasukses

Mandiri Jakarta Sudah Beroperasi 1992 1995 RS Mitra Kemayoran Layanan Rumah

Sakit

- 70,00%*)

PT Citra Mandiri

Prima Tegal Sudah Beroperasi 2004 2008 RSMK Tegal Layanan Rumah

Sakit

- 60,00% **)

*) Penyertaan saham tersebut dimiliki oleh Perseroan melalui PT Proteindo Karyasehat.

**) PT Citra Mandiri Prima merupakan Entitas Anak Perseroan yang dimiliki melalui PT Karyasukses Mandiri dimana PT Karyasukses Mandiri memiliki penyertaan saham sebanyak 60% dari seluruh modal yang ditempatkan dalam PT Citra Mandiri Prima. PT Karyasukes Mandiri merupakan Entitas Anak Perseroan yang dimiliki melalui PT Proteindo Karyasehat dimana PT Proteindo Karyasehat memiliki penyertaan saham sebanyak 70% dari seluruh modal yang ditempatkan dalam PT Karyasukses Mandiri.

PENAWARAN UMUM

Jumlah saham yang ditawarkan : Sejumlah 261.913.000 (dua ratus enam puluh satu juta sembilan ratus tiga belas ribu) saham biasa atas nama atau sebesar 18,00% (delapan belas persen) yang terdiri dari sejumlah 72.753.600 (tujuh puluh dua juta tujuh ratus lima puluh tiga ribu enam ratus) Saham Baru dan sejumlah 189.159.400 (seratus delapan puluh sembilan juta seratus lima puluh sembilan ribu empat ratus) Saham Divestasi.

Nilai Nominal : Rp100 (seratus Rupiah).

Harga Penawaran : Rp17.000 (tujuh belas ribu Rupiah) setiap saham.

Jumlah Saham yang Dicatatkan : Sejumlah 1.455.073.600 (satu miliar empat ratus lima puluh lima juta tujuh puluh tiga ribu enam ratus) saham.

Jumlah Penawaran Umum : Sebesar Rp4.452.521.000.000 (empat triliun empat ratus lima puluh dua miliar lima ratus dua puluh satu juta Rupiah) yang terdiri dari Rp1.236.811.200.000 (satu triliun dua ratus tiga puluh enam miliar delapan ratus sebelas juta dua ratus ribu Rupiah) dari penawaran Saham Baru dan Rp3.215.709.800.000 (tiga triliun dua ratus lima belas miliar tujuh ratus sembilan juta delapan ratus ribu Rupiah) dari Saham Divestasi.

Tanggal Masa Penawaran Umum : 16-18 Maret 2015. Tanggal Pencatatan di BEI : 24 Maret 2015.

Saham-saham yang ditawarkan dalam rangka Penawaran Umum ini yang terdiri dari Saham Baru yang berasal dari portepel dan Saham Divestasi akan memberikan kepada pemegangnya hak yang sama dan sederajat dalam segala hal dengan saham lainnya dari Perseroan yang telah ditempatkan dan disetor penuh, termasuk antara lain hak atas pembagian dividen, hak untuk mengeluarkan suara dalam RUPS, hak atas pembagian saham bonus, dan Hak Memesan Efek Terlebih Dahulu, sesuai UUPT. Saham-saham yang ditawarkan ini seluruhnya akan dicatatkan di Bursa Efek Indonesia.

Dengan terjualnya seluruh Saham Yang Ditawarkan Perseroan dalam Penawaran Umum ini, maka susunan modal saham dan pemegang saham Perseroan sebelum dan sesudah Penawaran Umum ini, secara proforma menjadi sebagai berikut:

Keterangan

Nilai Nominal Rp100 per Saham

Sebelum Penawaran Umum Sesudah Penawaran Umum

Jumlah

Saham Nilai Nominal % Jumlah Saham Nilai Nominal %

Modal Dasar 5.000.000.000 500.000.000.000 5.000.000.000 500.000.000.000

Modal Ditempatkan & Disetor

1. PT Griyainsani Cakrasadaya 469.990.000 46.999.000.000 34,0 469.990.000 46.999.000.000 32,30 2. Lion Investments Partners B.V. 912.330.000 91.233.000.000 66,0 723.170.600 72.317.060.000 49,70 3. Masyarakat - - - 261.913.000 26.191.300.000 18,00

Jumlah 1.382.320.000 138.232.000.000 100,00 1.455.073.600 145.507.360.000 100,00

Saham dalam Portepel 3.617.680.000 361.768.000.000 3.544.926.400 354.492.640.000

Jumlah saham yang akan dicatatkan pada BEI adalah seluruh atau 100% (seratus persen) saham Perseroan yang telah dan akan dikeluarkan dan disetor penuh setelah Penawaran Umum.

RENCANA PENGGUNAAN DANA HASIL PENAWARAN UMUM

Perseroan bermaksud untuk menggunakan keseluruhan dana yang akan diperoleh dari Penawaran Umum, sejumlah 72.753.600 (tujuh puluh dua juta tujuh ratus lima puluh tiga ribu enam ratus) Saham Baru yang dikeluarkan dari portepel, setelah dikurangi biaya emisi dan biaya-biaya lain terkait Penawaran Umum, yang dihitung secara proposional dengan biaya emisi Saham Divestasi, seluruhnya akan dipergunakan untuk :

1.

Sekitar 56% (lima puluh enam persen) dana akan digunakan untuk biaya pembangunan gedung rumah sakit baru yang berlokasi di daerah Jabodetabek dan Surabaya;2.

Sekitar 20% (dua puluh persen) dana akan digunakan untuk pembelian peralatan medis dan infrastruktur teknologi informasi yang bertujuan untuk memperluas dan meningkatkan kualitas layanan, peralatan dan fasilitas untuk mengikuti kemajuan teknologi;3.

Sekitar 16% (enam belas persen) dana akan digunakan untuk tambahan perolehan tanah yang nantinya tanah tersebut digunakan untuk pembangunan rumah sakit di daerah Jabodetabek dan Surabaya; dan4.

Sekitar 8% (delapan persen) dana akan digunakan untuk ekspansi pada rumah sakit-rumah sakit yang telah ada. Tujuan Perseroan untuk ekspansi pada rumah sakit yang telah ada adalah untuk meningkatkan kapasitas tempat tidur di rumah sakit Perseroan dengan cara penambahan lantai bangunan atau perubahan konfigurasi ruangan, dan juga memperluas layanan spesialis yang ada.Atas masing-masing rencana penggunaan dana tersebut akan digunakan oleh Entitas Anak, yang mana akan ditentukan kemudian. Rencana bentuk pengalihan dana hasil penawaran umum kepada Entitas Anak adalah dengan cara setoran modal dan/atau pinjaman pemegang saham kepada Entitas Anak.

Sedangkan hasil penjualan Saham Divestasi yang ditawarkan oleh Pemegang Saham Penjual sejumlah 189.159.400 (seratus delapan puluh sembilan juta seratus lima puluh sembilan ribu empat ratus) saham biasa atas nama milik Lion Investments Partners B.V. dalam Penawaran Umum ini, setelah dikurangi biaya-biaya emisi dan biaya-biaya lain yang dihitung secara proporsional dengan biaya emisi Saham Baru yang dikeluarkan dari portepel, akan dibayarkan kepada Pemegang Saham Penjual.

Keterangan lebih lengkap mengenai penggunaan dana hasil Penawaran Umum dapat dilihat pada BAB II Prospektus ini.

KEUNGGULAN KOMPETITIF

Perseroan terus menerus melakukan peningkatkan sistem pelayanan dan kelengkapan alat, tenaga medis dan non-medis yang handal. Keunggulan kompetitif Perseroan yang utama terletak pada faktor-faktor berikut:

1. Sebagai jaringan rumah sakit terkemuka dengan rekam jejak operasional dan finansial terpercaya. 2. Posisi yang kuat dan mapan di Jabodetabek dan Surabaya dan sekitarnya.

3. Perseroan percaya bahwa Perseroan merupakan penyedia rumah sakit komunitas terbaik dengan layanan rumah sakit yang komprehensif dan bidang spesialis yang diutamakan.

4. Pertumbuhan yang disiplin dan efisien dalam biaya melalui kombinasi pengembangan rumah sakit baru dan peningkatan kapasitas rumah sakit yang ada.

5. Pengakuan yang tinggi dan kesetiaan pelanggan atas brand Perseroan dibangun dengan fasilitas bertaraf internasional dan pelayanan medis yang berkualitas tinggi selama bertahun-tahun.

6. Kemampuan yang telah terbukti dalam menarik dan mempertahankan dokter-dokter dan profesional medis yang berkualitas tinggi.

7. Tim manajemen yang handal dengan rekam jejak yang sangat baik dan memiliki kemampuan eksekusi yang handal.

STRATEGI USAHA

Ke depannya, Perseroan fokus dalam mengembangkan usaha dan meningkatkan pangsa pasar serta profitabilitas usahanya. Perseroan percaya akan dapat memenuhi target tersebut dengan strategi di bawah ini:

1. Melanjutkan pengembangan rumah sakit baru di daerah tertentu untuk penetrasi pasar dan memacu pertumbuhan keuntungan yang tinggi.

2. Terus bertumbuh dengan meningkatkan kapasitas pelayanan yang disediakan pada rumah sakit yang telah ada. 3. Meningkatkan intensitas pendapatan melalui penawaran medis yang lebih canggih dan kompleks.

4. Terus mendayagunakan skala ekonomi dan menyempurnakan efisiensi operasi melalui model bisnis yang ramping serta penyempurnaan sistem IT yang dimiliki Perseroan.

5. Melanjutkan untuk merekrut dan mempertahankan para dokter penuh-waktu atau tetap yang berkualitas optimal.

KEBIJAKAN DIVIDEN

Dengan tetap memperhatikan kondisi keuangan Perseroan dari waktu ke waktu dan tanpa mengurangi hak Rapat Umum Pemegang Saham Perseroan untuk menentukan lain sesuai Anggaran Dasar Perseroan dan dengan memperhatikan ketentuan perundang-undangan yang berlaku, Perseroan merencanakan untuk membayar dividen tunai secara kas kepada seluruh pemegang saham sekurang-kurangnya sekali dalam setahun dengan jumlah minimum 25% (dua puluh lima persen) dari laba tahun berjalan Perseroan mulai tahun buku 2014.

Kebijakan Perseroan dalam pembagian dividen akan diputuskan para pemegang saham dalam RUPS Tahunan. Keterangan selengkapnya mengenai kebijakan dividen dapat dilihat pada Bab XII dalam Prospektus ini.

Keterangan lebih lengkap mengenai penggunaan dana hasil Penawaran Umum dapat dilihat pada BAB II Prospektus ini.

KEUNGGULAN KOMPETITIF

Perseroan terus menerus melakukan peningkatkan sistem pelayanan dan kelengkapan alat, tenaga medis dan non-medis yang handal. Keunggulan kompetitif Perseroan yang utama terletak pada faktor-faktor berikut:

1. Sebagai jaringan rumah sakit terkemuka dengan rekam jejak operasional dan finansial terpercaya. 2. Posisi yang kuat dan mapan di Jabodetabek dan Surabaya dan sekitarnya.

3. Perseroan percaya bahwa Perseroan merupakan penyedia rumah sakit komunitas terbaik dengan layanan rumah sakit yang komprehensif dan bidang spesialis yang diutamakan.

4. Pertumbuhan yang disiplin dan efisien dalam biaya melalui kombinasi pengembangan rumah sakit baru dan peningkatan kapasitas rumah sakit yang ada.

5. Pengakuan yang tinggi dan kesetiaan pelanggan atas brand Perseroan dibangun dengan fasilitas bertaraf internasional dan pelayanan medis yang berkualitas tinggi selama bertahun-tahun.

6. Kemampuan yang telah terbukti dalam menarik dan mempertahankan dokter-dokter dan profesional medis yang berkualitas tinggi.

7. Tim manajemen yang handal dengan rekam jejak yang sangat baik dan memiliki kemampuan eksekusi yang handal.

STRATEGI USAHA

Ke depannya, Perseroan fokus dalam mengembangkan usaha dan meningkatkan pangsa pasar serta profitabilitas usahanya. Perseroan percaya akan dapat memenuhi target tersebut dengan strategi di bawah ini:

1. Melanjutkan pengembangan rumah sakit baru di daerah tertentu untuk penetrasi pasar dan memacu pertumbuhan keuntungan yang tinggi.

2. Terus bertumbuh dengan meningkatkan kapasitas pelayanan yang disediakan pada rumah sakit yang telah ada. 3. Meningkatkan intensitas pendapatan melalui penawaran medis yang lebih canggih dan kompleks.

4. Terus mendayagunakan skala ekonomi dan menyempurnakan efisiensi operasi melalui model bisnis yang ramping serta penyempurnaan sistem IT yang dimiliki Perseroan.

5. Melanjutkan untuk merekrut dan mempertahankan para dokter penuh-waktu atau tetap yang berkualitas optimal.

KEBIJAKAN DIVIDEN

Dengan tetap memperhatikan kondisi keuangan Perseroan dari waktu ke waktu dan tanpa mengurangi hak Rapat Umum Pemegang Saham Perseroan untuk menentukan lain sesuai Anggaran Dasar Perseroan dan dengan memperhatikan ketentuan perundang-undangan yang berlaku, Perseroan merencanakan untuk membayar dividen tunai secara kas kepada seluruh pemegang saham sekurang-kurangnya sekali dalam setahun dengan jumlah minimum 25% (dua puluh lima persen) dari laba tahun berjalan Perseroan mulai tahun buku 2014.

Kebijakan Perseroan dalam pembagian dividen akan diputuskan para pemegang saham dalam RUPS Tahunan. Keterangan selengkapnya mengenai kebijakan dividen dapat dilihat pada Bab XII dalam Prospektus ini.

RISIKO USAHA PERSEROAN

Calon investor harus mempertimbangkan dengan cermat faktor-faktor risiko berikut ini, serta informasi-informasi lainnya yang disebutkan dalam Prospektus ini, sebelum melakukan investasi dalam Saham Perseroan. Risiko-risiko yang dijelaskan di bawah ini bukan satu-satunya risiko yang dapat mempengaruhi harga saham Perseroan. Risiko-risiko lain yang saat ini tidak Perseroan ketahui atau yang saat ini tidak dianggap penting juga dapat mengganggu bisnis, arus kas, hasil usaha, kondisi keuangan, atau prospek usaha Perseroan. Selain itu, investasi dalam efek dari perusahaan-perusahaan di negara berkembang seperti Indonesia mengandung risiko yang mungkin berbeda dengan investasi pada efek di perusahaan-perusahaan di negara lain dengan keadaan ekonomi yang lebih maju. Apabila terjadi perubahan kondisi perekonomian, sosial dan politik secara global, terdapat kemungkinan harga Saham Perseroan di pasar modal dapat turun dan para investor dapat menghadapi potensi kerugian investasi.

Risiko-risiko yang diungkapkan dalam uraian berikut merupakan risiko material bagi Perseroan dan Entitas Anak serta telah dilakukan pembobotan berdasarkan dampak dari masing-masing risiko terhadap kinerja keuangan Perseroan dan Entitas Anak.