KETERBUKAAN INFORMASI SEHUBUNGAN DENGAN RENCANA

PERSEROAN MENCATATKAN KEMBALI SAHAMNYA DI BURSA

EFEK INDONESIA

PT MITRA ENERGI PERSADA Tbk

(selanjutnya dalam dokumen ini disebut sebagai “Perseroan”)

adalah sebuah Badan Usaha milik Perorangan yang didirikan berdasarkan hukum dan perundang-undangan Republik Indonesia.

Kegiatan Usaha:

Menjalankan usaha di sektor energi dan jasa serta penjualan gas bumi melalui anak perusahaan.

Alamat Kantor :

Graha Krama Yudha, Lantai 2 Jl. Warung Jati Barat No 43

Jakarta Selatan Phone : +62-21-7945-838/37

Fax : +62-21-7945-839 Email : [email protected]

www.mitraenergipersada.com

Pencatatan Kembali Saham (Relisting)

Perseroan berencana melakukan pencatatan kembali (relisting) di Bursa Efek Indonesia sebesar 697.266.668 (enam ratus sembilan puluh tujuh juta dua ratus enam puluh enam ribu enam ratus enam

puluh delapan) saham dengan nilai nominal Saham Seri A Rp 14.750,- (empat belas ribu tujuh ratus lima puluh rupiah), Saham Seri B Rp 472,- (empat ratus tujuh puluh dua rupiah) dan Saham Seri C Rp 177,- (seratus tujuh puluh tujuh rupiah) selanjutnya dalam dokumen ini disebut sebagai “Efek” dengan

nilai sebesar :

Rp 212.400.000.236-

(dua ratus dua belas miliar empat ratus juta dua ratus tiga puluh enam Rupiah)

Keterbukaan Informasi ini bukan merupakan suatu dokumen Penawaran Umum sebagaimana dimaksud dalam Undang-Undang Pasar Modal Republik Indonesia dan Keterbukaan Informasi ini bukan merupakan suatu penawaran atas Efek dalam bentuk apapun kepada calon investor. Investasi pada instrumen pasar modal seperti pada Efek dimaksud mengandung risiko dan setiap calon investor wajib untuk mempelajari seluruh informasi tentang Perseroan sebelum melakukan keputusan investasi

pada Efek dimaksud.

Daftar Isi

BAB I. RINGKASAN PENCATATAN KEMBALI SAHAM PT MITRA ENERGI PERSADA TBK 5

BAB II. PERTIMBANGAN DILAKUKAN PENCATATAN SAHAM KEMBALI ... 6

BAB III. PERNYATAAN UTANG ... 7

A. LIABILITAS ... 7

1. Utang Usaha ... 7

2. Utang Penyerahan Gas ... 8

3. Utang Pajak ... 9

4. Beban yang Masih Harus Dibayar ... 9

5. Bagian Lancar Atas Liabilitas Jangka Panjang ...10

6. Liabilitas Keuangan Jangka Pendek Lainnya ...10

7. Utang Bank dan Lembaga Keuangan Jangka Panjang ...11

8. Liabilitas Imbalan Pasca Kerja ...13

BAB IV. ANALISIS DAN PEMBAHASAN OLEH MANAJEMEN ...15

1. Penjualan Bersih ...15

2. Laba (Rugi) Kotor ...16

3. Beban Usaha ...16

4. Laba (Rugi) Usaha ...17

5. Laba (Rugi) Komprehensif Bersih ...18

6. Aset, Liabilitas dan Ekuitas ...18

6.1 Aset ...18

6.2 Liabilitas ...19

6.3 Ekuitas (Induk) ...20

7. Arus Kas ...20

8. Likuiditas, Solvabilitas dan Rentabilitas ...21

8.1 Likuiditas ...22

8.2 Solvabilitas ...22

8.3 Profitabilitas ...22

BAB V. RISIKO USAHA & MANAJEMEN RISIKO ...24

1. Risiko Operasional ...24

2. Risiko Pasokan Gas ...24

3. Risiko Kerusakan Jalur Pipa untuk Distribusi Gas ...24

4. Risiko Politik dan Pemerintahan ...25

6. Risiko Mata Uang ...26

7. Risiko Kebutuhan Modal ...26

BAB VII. KETERANGAN TENTANG PERSEROAN & ANAK PERUSAHAAN ...28

1. RIWAYAT SINGKAT ...28

2. PERKEMBANGAN KEPEMILIKAN SAHAM PERSEROAN ...32

3. KETERANGAN MENGENAI ANAK PERUSAHAAN PT. MITRA ENERGI BUANA ...44

a. Riwayat Singkat ...44

b. Maksud dan Tujuan ...45

c. Kegiatan Usaha ...45

d. Permodalan ...46

e. Pengurusan dan Pengawasan ...46

f. Ikhtisar Keuangan ...47

g. Pembahasan Kinerja Keuangan MEB ...47

4. PENGURUSAN DAN PENGAWASAN PERSEROAN...50

5. STRUKTUR ORGANISASI ...54

6. Hubungan Kepemilikan, Pengurusan dan Pengawasan antara Perseroan dan Anak Perusahaan dengan Pemegang Saham berbentuk Badan Hukum ...55

7. TATA KELOLA PERUSAHAAN (CORPORATE GOVERNANCE)...56

8. KOMITE AUDIT ...59

9. CORPORATE SECRETARY ...63

10. UNIT AUDIT INTERNAL ...64

11. CORPORATE SOCIAL RESPONSIBILITY (CSR) ...65

12. SUMBER DAYA MANUSIA ...66

13. PERJANJIAN PENTING PERSEROAN DAN/ATAU ANAK PERUSAHAAN PERSEROAN DENGAN PIHAK KETIGA...67

14. PERJANJIAN KREDIT DENGAN PIHAK BANK...82

15. PERJANJIAN YANG DILAKUKAN ANTARA PERSEROAN DAN/ATAU ANAK PERUSAHAAN PERSEROAN DENGAN PIHAK TERAFILIASI ...91

16. PERKARA HUKUM YANG SEDANG DIHADAPI PERSEROAN DAN ANAK PERUSAHAAN PERSEROAN ...91

BAB VIII. KEGIATAN USAHA PERSEROAN & ANAK PERUSAHAAN ...91

A. URAIAN KEGIATAN PERSEROAN DAN ANAK PERUSAHAAN ...91

B. PETA JARINGAN DISTRIBUSI ...94

C. KAPASITAS DAN UTILISASI PIPA ...95

D. PENJUALAN PRODUK ...95

E. STRUKTUR HARGA JUAL GAS BUMI ...95

F. SKEMA PENYALURAN GAS ...96

G. DATA PENYALURAN GAS KONSUMEN ANAK PERUSAHAAN ...97

I. PELANGGAN ...97

J. STRATEGI USAHA ...98

K. RESEARCH & DEVELOPMENT ...99

L. KEUNGGULAN YANG DIMILIKI ... 100

M. PENGENDALIAN MUTU PRODUK ... 100

N. PARA PEMASOK & SUPPLY GAS ... 101

O. PESAING... 101

P. UKL DAN UPL ... 101

Q. PEMANGKU KEPENTINGAN UTAMA ... 102

R. REGULASI TERKAIT... 102

S. SERTIFIKASI YANG TELAH DIPEROLEH ... 103

T. ASET YANG DIMILIKI PERSEROAN DAN ANAK PERUSAHAAN ... 106

U. ASURANSI ... 106

BAB IX. PROSPEK USAHA ... 109

A. Pengantar ... 109

B. Prospek Industri Gas Bumi Nasional ... 110

BAB X. IKHTISAR LAPORAN KEUANGAN PENTING ... 113

A. NERACA KONSOLIDASI ... 113

B. LAPORAN LABA RUGI KONSOLIDASI ... 114

C. RASIO-RASIO PENTING ... 115

BAB XI. KEBIJAKAN DIVIDEN ... 116

BAB XII. PERPAJAKAN ... 117

BAB XIII. LEMBAGA DAN PROFESI PENUNJANG PASAR MODAL ... 119

Berikut ini adalah ringkasan dari program pencatatan kembali saham (Relisting) yang merupakan bagian yang tidak terpisahkan dari Keterbukaan Informasi ini dan harus dibaca sebagai bagian dari Keterbukaan Informasi ini.

Emiten : PT Mitra Energi Persada Tbk

Jenis Efek : Saham Biasa Atas Nama.

Jumlah saham : Sebanyak 697.266.668 (enam ratus sembilan puluh tujuh

juta dua ratus enam puluh enam ribu enam ratus enam puluh delapan).

Nilai Nominal per saham : Saham Seri A Rp 14.750,- (empat belas ribu tujuh ratus lima puluh rupiah), Saham Seri B Rp 472,- (empat ratus tujuh puluh dua rupiah) dan Saham Seri C Rp 177,- (seratus tujuh puluh tujuh rupiah).

Nilai Nominal Total : Rp 212.400.000.236,- (dua ratus dua belas miliar empat

ratus juta dua ratus tiga puluh enam Rupiah)

Registrar : PT Sinartama Gunita

Perpajakan : Sesuai peraturan perpajakan yang berlaku di Indonesia.

Risiko Investasi : Keterbukaan Informasi ini tidak menjelaskan secara rinci

risiko dari investasi dalam saham Perseroan. Setiap calon investor diwajibkan melakukan kajian dan analisis mendalam tentang risiko-risiko yang mungkin timbul sebagai akibat dari investasinya dalam saham yang diterbitkan Perseroan.

Daftar Pemegang Saham :

Berdasarkan Laporan Biro Administrasi Efek per tanggal 15 Desember 2014, Daftar Pemegang Saham Perseroan adalah sebagai berikut :

Nama Jumlah Saham %

PT Mulya Tara Mandiri 493.580.231 70,79 PT Palsin Anugerah Adil 73.092.322 10,48 PT Dika Karya Lintas Nusa – 50.000.000 7,17 Masyarakat 80.594.115 11,56 Total 697.266.668 100,00

BAB II. PERTIMBANGAN DILAKUKAN PENCATATAN SAHAM

KEMBALI

Sesuai dengan Neraca konsolidasi Perseroan yang berasal dari Laporan Keuangan yang telah diaudit oleh Kantor Akuntan Publik Soejatna, Mulyana & Rekan, pada periode 31 Agustus 2014 dengan pendapat wajar tanpa pengecualian, Perseroan mempunyai liabilitas konsolidasi berjumlah Rp. 50.998,- juta (lima puluh miliar sembilan ratus sembilan puluh delapan juta Rupiah) yang terdiri dari liabilitas lancar sebesar Rp. 32.542,- juta (tiga puluh dua miliar lima ratus empat puluh dua juta Rupiah) dan liabilitas tidak lancar sebesar Rp. 18.456,- juta (delapan belas miliar empat ratus lima puluh enam juta Rupiah).

(dalam jutaan Rupiah)

Uraian 31 Agustus 2014

LIABILITAS LANCAR

Utang usaha 18.468

Utang penyerahan gas 961

Beban yang masih harus dibayar 1

Utang pajak 5.572

Bagian lancar atas liabilitas jangka panjang 1.553 Liabilitas keuangan jangka pendek lainnya 5.987 Jumlah Liabilitas Lancar 32.542

LIABILITAS JANGKA PANJANG

Utang bank dan lembaga keuangan jangka panjang

17.578 Liabilitas imbalan pasca kerja 878 Jumlah Liabilitas Jangka Panjang 18.456

JUMLAH LIABILITAS 50.998

A. LIABILITAS

1. Utang Usaha

(dalam jutaan Rupiah)

Keterangan Jumlah

Utang Usaha

PT Medco E&P Indonesia 15.410

PT Tri Cahaya Sinergi 300

PT Dillon 1.992

PT Depriwangga 86

PT Wollu 155

PT Prisma Kusuma Jaya 524

Utang Usaha 18.468

Utang kepada PT Medco EP Indonesia per 31 Agustus 2014 merupakan utang atas pembelian gas selama bulan Juli-Agustus 2014 senilai USD 1,315,177.26,-

Utang kepada PT Dillon per 31 Agustus 2014 merupakan utang tahun lalu atas komisi pembelian gas senilai USD 170,000.00

Sedangkan utang pada PT Tri Cahaya Sinergi merupakan utang penyediaan jasa Operation & Maintenance Rp 300.000.000,-

2. Utang Penyerahan Gas

Saldo utang penyerahan gas konsolidasi Perseroan pada tanggal 31 Agustus 2014 adalah sebesar Rp. 961,- juta (sembilan ratus enam puluh satu juta Rupiah) yang merupakan gas yang belum digunakan dari yang diperjanjikan dengan konsumen. Rincian utang tersebut adalah sebagai berikut :

(dalam jutaan Rupiah)

Keterangan Jumlah

PT Tanjung Enim Lestari

PT Sunan 206

PT ABP

PT Remco 166

PT Hoktong 410

PT Hoktong 2 179

Jumlah 961

Jumlah utang penyerahan gas per 31 Agustus 2014 PT Sunan 1.445,76276 MMBTU atau senilai USD 17,561.03, PT Remco sebesar 1.167,265300 MMBTU atau senilai USD 14,158.93, PT Hoktong sebesar 2.907,05476 MMBTU atau sebesar USD 35,025.80 dan PT Hoktong 2 sebesar 1.380,48041 MMBTU atau sebesar USD 15,296.15

PT Sunan Rubber

Volume MMBTU Nilai tagihan (USD) Ekuivalen (Rp)

Saldo awal paid up gas

1.912,19205 22.085,8182 258.779.531 Penambahan 1.779,95770 21.590,8869 252.980.422 Pengurangan (2.246,38699) (26.115,6354) (305.996.900) Saldo akhir paid up

gas

1.445,76276 17.561,0697 205.763.053

Penyesuaian - - 465

Utang penyerahan Gas

1.445,76276 17.561,0697 205.762.58

PT ABP

Volume MMBTU Nilai tagihan (USD) Ekuivalen (Rp)

Saldo awal paid up gas

30,90518 405,48 4.750.962 Penambahan 2.082,07946 27.316,88 320.071.912 Pengurangan (2.112,98464) (27.722,36) (324.822.874) Saldo akhir paid up

gas

- - -

Penyesuaian - - -

Utang penyerahan Gas

- - -

PT Remco

volume MMBTU Nilai Tagihan Ekuivalen( Rp)

Saldo awal paid up gas

Pengurangan (394,522140) (4.785,5536) (56.072.331) Saldo akhir paid up

gas

1.167,265300 14.158,9281 165.900.160

Penyesuaian - - (22)

Utang penyerahan Gas

1.167,265300 14.158,9281 165.900.183

PT Hoktong

volume MMBTU Nilai Tagihan Ekuivalen( Rp)

Saldo awal paid up gas

426,26082 4.923,3125 57.686.452 Penambahan 3.007,26013 36.478,0654 427.413.492 Pengurangan (526,46619) (6.375,5773) (74.702.639) Saldo akhir paid up

gas

2.907,05476 35.025,8006 410.397.305

Penyesuaian 7

Utang penyerahan Gas

2.907,05476 35.025,8006 410.397.299

PT Hoktong 2

volume MMBTU Nilai Tagihan (USD)

Ekuivalen( Rp)

Saldo awal paid up gas

7.478,48566 82.263,34 963.879.581 Penambahan 1.853,52505 21.408,21 250.840.047 Pengurangan (7.951,53030) (88.375,4037) (1.035.494.605) Saldo akhir paid up

gas

1.380,48041 15.296,1529 179.225.024

Penyesuaian (200)

Utang Penyerahan Gas

1.380,48041 15.29,1529 179.225.224

3. Utang Pajak

Pada tanggal 31 Agustus 2014, Perseroan dan anak perusahaan memiliki utang pajak sebesar Rp. 5.572,- juta (lima miliar lima ratus tujuh puluh dua juta Rupiah) yang terdiri dari :

(dalam jutaan Rupiah)

Keterangan Jumlah

Perusahaan

PPN Keluaran 83

PPN Kliring 5.371

PPh pasal 4 (2) 20

PPh 23 36

Hutang PBBKB 63

Hutang PPh 22 3

Sub Jumlah 5.572

4. Beban yang Masih Harus Dibayar

(dalam jutaan Rupiah)

Keterangan Jumlah

Jamsostek 0,735300

Jumlah 0,735300

5. Bagian Lancar Atas Liabilitas Jangka Panjang

Akun utang jangka panjang yang akan segera jatuh tempo dalam jangka waktu satu tahun dapat dirinci sebagai berikut :.

(dalam jutaan Rupiah)

Keterangan Jumlah

U Finance – Angsuran Kendaraan Wrangler 113

PT Bank Mandiri Syariah 1.440

Jumlah 1.553

Utang jangka panjang yang akan jatuh tempo dalam setahun pada PT Bank Mandiri Syariah per 31 Agustus 2014 sejumlah USD 122,878.91 (setelah penyesuaian dengan kurs tengah Bank Indonesia per 31 Agustus 2014, 1 USD = Rp 11.717 terdiri dari fasilitas pinjaman dari Bank Mandiri Syariah yang telah diterima oleh Perusahaan untuk membiayai Proyek Gadjah Ruku dan Hoktong 2 dan revitalisasi jaringan pipa. Pinjaman kredit investasi dalam mata uang asing ini dikenakan bunga dengan tingkat bunga tahunan sebesar 7,5%-9% pada tahun 2010. Bunga terutang secara bulanan yang dihitung sejak tanggal penarikan yaitu 28 November 2010.

Rekonsiliasi utang jangka panjang yang akan jatuh tempo dalam satu tahun adalah :

31 Agustus 2014 31 Desember 2013

Saldo Awal 9.905.999.081 14.231.147.437 Pemindahan dari utang jangka panjang

karena segera jatuh tempo

- 10.811.249.307

Jumlah 9.905.999.081 25.042.396.744 Pembayaran (8.760.138.472) (17.033.280.649) Koreksi pembiayaan :

Selisih kurs 293.911.580 1.896.882.986

Saldo akhir 1.493.772.188 9.905.999.081

6. Liabilitas Keuangan Jangka Pendek Lainnya

Akun utang lainnya adalah sebesar Rp 5.986,- juta (lima miliar sembilan ratus delapan enam juta Rupiah) dengan perincian sebagai berikut :

(dalam jutaan Rupiah)

Keterangan Jumlah

Dana titipan 2.929

Lainnya 3.057

Jumlah 5.986

merupakan utang kepada KPKLN, Notaris, PT Adimitra Visindo dan Yanuar Bey & Rekan sejak tahun lalu yang belum diselesaikan per 31 Agustus 2014.

7. Utang Bank dan Lembaga Keuangan Jangka Panjang

Utang bank dan lembaga keuangan jangka panjang yang termasuk dalam akun Liabilitas Tidak Lancar adalah sebesar Rp 17.578,- juta (tujuh belas miliar lima ratus tujuh puluh delapan juta Rupiah) yang terdiri dari :

(dalam jutaan Rupiah)

Keterangan Jumlah

PT Bank Mandiri Syariah 17.578

Jumlah 17.578

Utang Bank pada PT Bank Mandiri Syariah diperoleh perusahaan berdasarkan Surat No. 12/036-3/SP3/DKI tanggal 10 Mei 2010 tentang Surat Penegasan Persertujuan Pembiayaan.

Pembiayaan berupa ”Line Facility” (Qard, Al-Murabahah, Al-Musyarakah) yang bertujuan untuk :

a. Take over fasilitas pembiayaan atas investasi jaringan pipa gas ke PT Bank UOB Indonesia

b. Pembelian aset jaringan pipa gas ke PT Remco dan Hoktong dari PT Alamigas Mitra Energi.

c. Investasi jaringan pipa gas baru ke PT Aneka Bumi Pratama, PT Gadjah Ruku, PT Rambang Krama Jaya, PT Muara Lengi 2

d. Investasi jaringan pipa gas baru ke PT Hoktong 2, PT Sri Trang Lingga Indonesia e. Investasi jaringan pipa gas baru ke PT Baja Baru

f. Modal kerja pembelian gas

Fasilitas ini memiliki limit sebesar USD 5,500,000 dan telah dicairkan sampai dengan 31 Desember 2012 secara bertahap dan di bulan Juni 2013 juga telah dicairkan ”Line Facility” sebesar USD 914,800 dari pengajuan kredit sebesar USD 1.085.200,- dengan rincian sebagai berikut :

Jumlah Jangka Waktu (bulan)

Grace Period Tanggal Pencairan

Jatuh Tempo Margin

1,760,158 36 0 29/10/2010 28/10/2013 9.00% 1,397,316 36 0 29/10/2010 28/10/2013 9.00% 542,525 18 6 30/05/2011 30/11/2012 8.00% 1,000,000 23 0 29/10/2010 30/09/2014 8.00% 914,800 48 0 11/06/2013 01/06/2017 8.00% 1.085.200 42 0 18/12/2013 18/06/2017 8.00% 6.700.000

Sisa limit sebesar USD 800,000.00 yang belum dicairkan oleh perusahaan sampai dengan 31 Desember 2012 sudah tidak dapat dicairkan lagi karena sudah melewati kelonggaran tarik line selama 12 (dua belas) bulan sejak tanggal persetujuan yaitu 10 Mei 2010.

Berdasarkan surat No 14/080-3/sp/CRD tanggal 2 Oktober 2012 tentang surat penegasan persetujuan perpanjangan dan perubahan struktur pembiayaan ditetapkan kondisi sebagai berikut :

Rincian posisi saldo akhir utang jangka panjang adalah sebagai berikut :

Jumlah

PT Bank Mandiri Syariah

Saldo Awal 18.285

Pencairan -

Direklasifikasi ke utang jangka panjang jatuh tempo dalam 1 tahun

-

Pembiayaan -

Saldo akhir per 31 Desember 18.285 Adapun aset yang dijaminkan oleh perusahaan atas pinjaman ini adalah :

a. Jaringan pipa gas yang akan dibangun berikut perlengkapan pendukungnya yang terdiri dari pipeline ke PT Aneka Bumi Pratama, PT Gadjah Ruku, PT Rambang Krama Jaya, PT Muara Kelingi 2, PT Hoktong 2, PT Baja Baru dan PT Sri Trang Lingga Indonesia senilai Rp 34.722 juta diikat fiducia notariil sebesar Rp 16.203 juta

b. Jaringan pipa gas berikut perlengkapan pendukungnya yang terdiri dari pipeline segment SKG Benuang ke Tanjung Enim Lestari, Pipeline segment Keramasan ke PT Sunan Rubber dan PT Remco, Pipeline segment KM 3 Plaju ke PT Hoktong senilai Rp 51.734 juta, diikat sebesar Rp 20.693 juta.

c. Tanah dan bangunan diatasnya, DSHM No 1868 a.n Ratna Yulita, LT 1.423 m2, terletak di jl Bangun Cipta Sarana no 1 Cipete Selatan, Cilandak, Jakarta Selatan senilai Rp 9.312 juta. Diikat Hak Tanggungan Peringkat I sebesar 6.090 juta.

d. Tagihan kepada seluruh end user gas sebsar Rp 60.000 juta diikat fidusia notariil sebesar Rp 14.000 juta.

e. Personal Guarantee a.n Muddai Madang (Notarized, unlimited) f. Personal Guarantee a.n Said August Putra (Notarized, unlimited)

Pada tanggal 16 Mei 2013 dibuat Addendum IV Akad Komitmen Limit Fasilitas pembiayaan (Line facility) dalam bentuk Qard, Al-Murabahah dan Al Musyarakah Nomor 06, dengan ketentuan sebagai berikut :

a. Fasilitas lama adalah sebesar USD 5,500,000.

b. Fasilitas baru adalah sebesar USD 2,000,000, sehingga keseluruhan adalah sebesar USD 7,500,00, dengan ketentuan atas fasilitas lama tidak ada penarikan lagi.

Tujuan pembiayaan adalah untuk investasi jaringan pipa gas baru ke PT Hoktong 2 : PT Gadjah Ruku dan proyek baru (PT Arwana). Pendapatan bank adalah untuk 12 bulan pertama Expected Return sebesar 7% per tahun dengan ceiling price sebesar 9%. Cara pencairan atas fasilitas pembiayaan adalah secara bertahap.

Adapun tambahan aset yang dijaminkan selain jaminan yang terdahulu adalah :

a. Pemberian jaminan secara gadai atas dana sebesar Rp 10.000.000.000 yang tersimpan dalam deposito bank tercatat atas nama Nyonya Dra. Ratna Yulita.

b. Pemberian jaminan secara kepercayaan (fiduciaire eigendoms overdrach) atas jaringan pipa gas berikut perlengkapan pendukungnya yang terdiri dari namun tidak terbatas pada pipeline ke PT Gadjah Ruku, PT Hoktong 2 dan proyek baru dengan nilai proyek sebesar USD 2,645,878.00 dengan nilai penjaminan untuk kepentingan Bank sebesar USD 2,000,000.00

Pada tanggal 16 Mei 2013 dibuat Addendum IV Akad Komitmen Limit Fasilitas pembiayaan (Line Facility) dalam bentuk kafalah Nomor 07, dengan ketentuan sebagai berikut :

b. Fasilitas baru adalah sebesar USD 1,271,260.00 sehingga keseluruhan adalah sebesar USD 2,071,260.00

Tujuan pembiayaan adalah untuk jaminan pembayaran gas ke produsen gas (PT Medco E&P Indonesia)

Adapun tambahan aset yang dijaminkan selain jaminan yang terdahulu adalah sama dengan diatas yaitu :

a. Pemberian jaminan secara gadai atas dana sebesar Rp 10,000,000.00 yang tersimpan dalam Deposito Bank tercatat atas nama Nyonya Dra.Ratna Yulita.

b. Pemberian jaminan secara kepercayaan (Fiduciare Eigendoms Overdracht) atas jaringan pipa gas berikut perlengkapan pendukungnya yang terdiri namun tidak terbatas pada pipeline ke PT Gadjah Ruku, PT Hoktong 2 dan Proyek Baru dengan Nilai proyek sebesar USD 2,645,878.00 dengan nilai penjaminan untuk kepentingan Bank sebesar USD 2,000,000.00

c. ”Cross collateral” atas pembiayaan lain yang telah diterima oleh perusahaan dari Bank, sebagaimana ternyata dalam Akad Komitment Limit Fasilitas Pembiayaan (Line Facility) tertanggal 25 Mei 2010 Nomor : 47.

8. Liabilitas Imbalan Pasca Kerja

Jumlah

Liabilitas imbalan pasca kerja 878

Jumlah 878

Berdasarkan laporan aktuaris PT Mitra Aktuaria Solusi nomor : 1329/PSAK-MEB/III2014 tanggal 11 Maret 2014 dan 1328/PSAK-MEB/III/2014 tanggal 11 Maret 2014 untuk utang imbalan pasca kerja per 31 Agustus 2014 sebesar Rp 878,- juta masing-masing dengan rincian sebagai berikut :

Keterangan Jumlah

Nilai Kini Kewajiban Imbalan Pasti Awal Periode : 643,-

Nilai wajar aset program : -

Status Pendanaan : 643,-

Biaya Jasa Lalu yang belum diakui : - Keuntungan (kerugian) actuarial yang belum diakui : 235,-

Kewajiban (aktiva) yang diakui di Neraca : 878,-

Rincian beban imbalan kerja adalah sebagai berikut :

Biaya jasa kini : 141,-

Biaya bunga : 28,-

Amortisasi biaya jasa lalu yang belum menjadi hak :

Amortisasi keuntungan (kerugian aktuaria) : (33,-)

Jumlah : 137,-

Rekonsiliasi beban dan liabilitas imbalan pasca kerja

Saldo awal tahun : 742,-

Beban imbalan kerja bersih : 136,-

Pemanfaatan : -

Kewajiban imbalan pasca kerja akhir diakui di Neraca : 878,-

Pada tanggal-tanggal 31 Agustus 2014, perusahaan mencatat estimasi kewajiban imbalan

kerja berdasarkan perhitungan aktuaris dengan menggunakan metode “Projected Unit Credit”

Tingkat diskonto per tahun : 8.5% per tahun 6.5% per tahun Hasil yang diharapkan dari aset

program

: N/A N/A

Tingkat kenaikan gaji tahunan : 8% per tahun Tingkat mortalitas : TMI III TMI III Tingkat cacat : 10% TMI III 10% TMI III Metode actuarial : Projected Unit Credit Projected Unit Credit

Usia pension : 55 tahun

Metode amortisasi : Straight Line Straight Line Periode amortisasi : Rata-rata sisa masa

kerja

Rata-rata sisa masa kerja

Manajemen berpendapat bahwa jumlah imbalan kerja yang terutang tersebut telah memenuhi persyaratan Undang-undang.

SELURUH LIABILITAS PERSEROAN PADA TANGGAL 31 AGUSTUS 2014 TELAH DIUNGKAPKAN DALAM KETERBUKAAN INFORMASI INI. PADA TANGGAL DITERBITKANNYA KETERBUKAAN INFORMASI INI, PERSEROAN TELAH MELUNASI SELURUH LIABILITAS YANG TELAH JATUH TEMPO. TIDAK ADA LIABILITAS YANG TELAH JATUH TEMPO YANG BELUM DILUNASI OLEH PERSEROAN.

TIDAK TERDAPAT PEMBATASAN-PEMBATASAN (NEGATIVE COVENANTS) YANG MERUGIKAN PEMEGANG SAHAM.

Pembahasan analisis keuangan berikut ini didasarkan atas laporan keuangan konsolidasi Perseroan dan Anak Perusahaan untuk tahun yang berakhir pada tanggal 31 Desember 2011 yang diaudit oleh Kantor Akuntan Publik Achmad, Rasyid, Hisbullah & Jerry dan untuk periode yang berakhir 31 Desember 2012, 2013 dan 31 Agustus 2014 telah diaudit oleh Kantor Akuntan Publik Soejatna, Mulyana & Rekan ketiganya merupakan Registered Public Accountants dengan opini laporan keuangan Wajar Tanpa Pengecualian.

(dalam jutaan Rupiah)

Keterangan 31 Desember 31 Agustus

2011 2012 2013 2013 2014

Penjualan 100.226 80.800 116.303 73.141 98.553 Beban Pokok Penjualan (64.969) (41.882) (78.660) (50.499) (63.272) Laba Kotor 35.257 38.918 37.643 22.642 35.281 Beban Usaha (33.743) (69.796) 29.222 (20.249) (24.880) Beban Lain-lain (5.414) (24.639) 6.589 3.248 (5.198) Laba Usaha 3.015 (50.633) 6.689 510 13.649 Beban Keuangan 2.633 1.897 1.293 (744) (1.150) Beban Pajak (29) (12.480) (1.763) - (3.104) Laba Tahun Berjalan 91 (40.051) 3.633 (234) 9.395 Laba Komprehensif Tahun Berjalan 91 (40.051) 3.633 (234) 9.395 Laba yang dapat diatribusikan pada :

Pemilik Entitas Induk 88 (39.911) 3.608 (233) 9.331 Kepentingan Non Pengendali 3 (140) 25 (1) 64

1. Penjualan Bersih

Periode yang berakhir 31 Agustus 2014 dibandingkan dengan 31 Agustus 2013

Penjualan bersih konsolidasi untuk periode delapan bulan tanggal 31 Agustus 2014 adalah sebesar Rp 98.553,- juta mengalami peningkatan sebesar Rp 25.412,- juta atau sebesar 34,74%.dibandingkan dengan penjualan bersih konsolidasi untuk periode yang berakhir pada tanggaln 31 Agustus 2013 sebesar Rp 73.141,- juta. Peningkatan tersebut sebagai dampak dari peningkatan pendapatan anak perusahaan yang tinggi dari sisi nilai berasal dari para konsumnennya yaitu PT.Tanjung Enim Lestari dan PT.Aneka Bumi Pratama naik sebesar Rp 17.711,- juta atau 38,48% dan Rp 2.914,- juta atau 28,25% hal ini disebabkan peningkatan volume gas dari sebesar ± 797.155 MMBTU menjadi sebesar 826.633 MMBTU dan kenaikan harga rata-rata dari USD 9.10 per MMBTU menjadi USD 10.30 per MMBTU

31 Desember 2013 dibandingkan dengan 31 Desember 2012

Penjualan bersih konsolidasi periode 31 Desember 2013 adalah sebesar Rp 116.303,- juta mengalami peningkatan sebesar Rp 35.503,- juta atau 177.69% dibandingkan dengan Penjualan bersih konsolidasi untuk periode yang berakhir pada tanggal 31 Desember 2012 sebesar Rp 80.800,- juta. Peningkatan tersebut disebabkan karena peningkatan pendapatan yang tinggi konsumen anak perusahaan yaitu PT Tanjung Enim Lestari dan PT Aneka Bumi

Pratama sebesar Rp 24.265,- dan 48,96% dan Rp 7.173,- atau 77.26% hal ini disebabkan meskipun terjadi peningkatan volume gas dari sebesar 1.203.646 menjadi sebesar 1.193.434 MMBTU akan tetapi harga mengalami peningkatan dari sebesar USD 6.86 per MMBTU menjadi sebesar USD 9.10 per MMBTU.

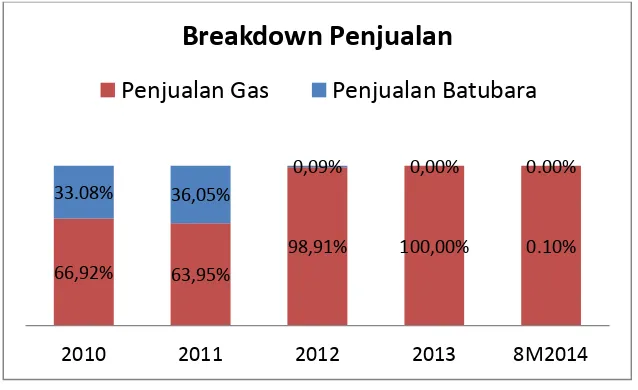

31 Desember 2012 dibandingkan dengan 31 Desember 2011

Penjualan bersih konsolidasi untuk periode satu tahun tanggal 31 Desember 2012 adalah sebesar Rp 80.800,- juta mengalami penurunan sebesar Rp 19.426,- juta atau -19% dibandingkan dengan Penjualan bersih konsolidasi untuk tahun yang berakhir pada tanggal 31 Desember 2011 sebesar Rp 100.226,- juta. Penurunan tersebut disebabkan karena Perseroan melalui anak perusahaan mengalami penurunan penjualan batubara sebesar Rp 35.248,- juta atau sebesar 16,36%.

2. Laba (Rugi) Kotor

Periode yang berakhir 31 Agustus 2014 dibandingkan dengan 31 Agustus 2013

Laba kotor konsolidasi untuk periode delapan bulan tanggal 31 Agustus 2014 adalah sebesar Rp 35.281,- juta mengalami peningkatan sebesar Rp 12.773,- juta atau sebesar 61,05% dari sebesar Rp 22.642 pada 31 Agustus 2013. Sedangkan marjin Laba kotor mengalami peningkatan dari sebesar 30,96% menjadi 35,80% pada periode 31 Agustus 2014 Peningkatan tersebut sebagai dampak dari meningkatnya penjualan gas anak perusahaan ke sebagian besar customer sebesar 34,74% dan peningkatan pendapatan lainnya sebesar 454,56%.

31 Desember 2013 dibandingkan dengan 31 Desember 2012

Laba kotor konsolidasi untuk periode satu tahun tanggal 31 Desember 2013 adalah sebesar Rp 37.643,- juta mengalami penurunan sebesar Rp 1.275,- juta atau -3,28% dibandingkan dengan Penjualan bersih konsolidasi untuk tahun yang berakhir pada tanggal 31 Desember 2012 sebesar Rp 38.918,- juta. Penurunan tersebut disebabkan oleh penurunan marjin laba kotor dari sebesar 48,17% menjadi sebesar 32,37% penurunan laba kotor tersebut disebabkan oleh peningkatan beban pokok penjualan anak perusahaan sebesar 87,81% peningkatan tersebut disebabkan karena meningkatnya beban toll fee salah satu konsumen anak perusahaan.

31 Desember 2012 dibandingkan dengan 31 Desember 2011

Laba kotor konsolidasi untuk periode satu tahun tanggal 31 Desember 2012 adalah sebesar Rp 38.918,- juta mengalami peningkatan sebesar Rp 3.661,- juta atau 10,38% dibandingkan dengan laba kotor bersih konsolidasi untuk tahun yang berakhir pada tanggal 31 Desember 2011 sebesar Rp 35.257,- juta. Peningkatan tersebut disebabkan karena menurunnya beban pokok penjualan sebesar 35,53%.

3. Beban Usaha

Periode yang berakhir 31 Agustus 2014 dibandingkan dengan 31 Agustus 2013

dibandingkan dengan Beban usaha konsolidasi untuk periode yang berakhir pada tanggal 31 Agustus 2013 sebesar Rp 20.249,- juta. Peningkatan tersebut terutama disebabkan karena peningkatan beban penjualan ekspor sebesar 21.92% karena terjadi peningkatan penjualan serta disebabkan oleh peningkatan beban pengangkutan gas anak perusahaan sebesar 33.37%.

31 Desember 2013 dibandingkan dengan 31 Desember 2012

Beban usaha konsolidasi untuk tahun yang berakhir pada tanggal 31 Desember 2013 sebesar Rp 29.222,- juta mengalami penurunan sebesar Rp 40.574,- juta atau -58,13% dibandingkan Beban Usaha konsolidasi untuk tahun yang berakhir pada tanggal 31 Desember 2012 sebesar Rp 69.796,- juta. Penurunan tersebut terutama disebabkan oleh penurunan beban umum administrasi sebesar 71,11% dari sebesar Rp 51.969,- juta menjadi Rp 15.014,- juta hal ini disebabkan pada tahun 2013 Perseroan melalui anak perusahaan tidak lagi melakukan beberapa penghapusan akun sebesar Rp 25.520,- juta dan beban amortasi sebesar Rp 8.850,- juta yang dilakukan di tahun 2012.

31 Desember 2012 dibandingkan dengan 31 Desember 2011

Beban usaha konsolidasi untuk tahun yang berakhir pada tanggal 31 Desember 2012 sebesar Rp 69.796,- juta mengalami kenaikan sebesar Rp 36.053,- juta atau 107% dibandingkan Beban Usaha konsolidasi untuk tahun yang berakhir pada tanggal 31 Desember 2011 sebesar Rp 33.743,- juta. Penurunan tersebut disebabkan oleh kenaikan beban umum dan administrasi sebesar Rp 35.402,- juta, hal ini disebabkan adanya penghapusan pada laporan uang muka infrastruktur Coal Aceh dikarenakan proyek tersebut tidak akan memberikan manfaat ekonomis di masa yang akan datang serta penghapusan penyisihan piutang yang dilakukan pada anak perusahaan.

4. Laba (Rugi) Usaha

Periode yang berakhir 31 Agustus 2014 dibandingkan dengan 31 Agustus 2013

Laba usaha konsolidasi untuk periode delapan bulan tanggal 31 Agustus 2014 adalah sebesar Rp 13.139,- juta mengalami peningkatan sebesar Rp 14.721,- juta atau sebesar 2.578,68% dibandingkan dengan rugi usaha konsolidasi untuk periode yang berakhir pada tanggal 31 Agustus 2013 sebesar Rp 510,- juta. Peningkatan tersebut terutama disebabkan oleh peningkatan penjualan dan peningkatan pendapatan lain anak perusahaan seperti yang telah dijelaskan sebelumnya.

31 Desember 2013 dibandingkan dengan 31 Desember 2012

Perseroan dan anak perusahaan mencatatkan laba usaha untuk periode satu tahun tanggal 31 Desember 2013 sebesar Rp 6.689,- juta meningkat sebesar 113,21% dibandingkan untuk tahun yang berakhir pada tanggal 31 Desember 2012 dimana Perseroan dan anak perusahaan mencatatkan rugi usaha sebesar Rp (50.633),- juta. Peningkatan tersebut seiring dengan penurunan beban usaha Perseroan di tahun yang sama seperti yang telah dijelaskan di atas dan oleh adanya penghapusan beberapa akun termasuk diantaranya penghapusan investasi pada entitas asosiasi (PT Nisam Energi) yang dibukukan pada anak perusahaan.

Perseroan dan anak perusahaan mencatatkan rugi usaha untuk periode satu tahun tanggal 31 Desember 2012 sebesar Rp (50.633),- juta menurun sebesar 1779% dibandingkan untuk tahun yang berakhir pada tanggal 31 Desember 2011 dimana Perseroan dan anak perusahaan mencatatkan laba usaha sebesar Rp 3.015,- juta. Dicatatkannya rugi usaha yang besar untuk tahun 2012 disebabkan oleh adanya penghapusan beberapa akun termasuk diantaranya penghapusan investasi pada entitas asosiasi (PT Nisam Energi) yang dibukukan pada anak perusahaan.

5. Laba (Rugi) Komprehensif Bersih

Periode yang berakhir 31 Agustus 2014 dibandingkan dengan 31 Agustus 2013

Laba komprehensif konsolidasi untuk periode delapan bulan tanggal 31 Agustus 2014 adalah sebesar Rp 9.395,- juta mengalami peningkatan sebesar Rp 9.629,- juta atau 4.111,23% dibandingkan dengan Rugi komperehensif konsolidasi untuk periode yang berakhir pada tanggal 31 Agustus 2014 sebesar Rp (233),- juta. Peningkatan tersebut sebagai dampak dari peningkatan penjualan gas dari anak perusahaan.

31 Desember 2013 dibandingkan dengan 31 Desember 2012

Perseroan dan anak perusahaan membukukan rugi komprehensif bersih untuk tahun yang berakhir pada tanggal 31 Desember 2013 sebesar Rp 3.633,- juta, mengalami peningkatan sebesar Rp 43.684,- juta dibandingkan dengan tahun sebelumnya yang membukukan rugi komprehensif bersih dibukukan sebesar Rp (40.051),- juta. Hal ini disebabkan adanya penurunan yang amat signifikan pada beban usaha di tahun 2013 seperti yang telah dijelaskan di atas.

31 Desember 2012 dibandingkan dengan 31 Desember 2011

Perseroan dan anak perusahaan membukukan rugi komprehensif bersih untuk tahun yang berakhir pada tanggal 31 Desember 2012 sebesar Rp (40.051),- juta, menurun sebesar Rp (40.142),- juta dibandingkan dengan tahun sebelumnya dimana laba komprehensif bersih dibukukan sebesar Rp 91,- juta. Hal ini disebabkan oleh penghapusan uang muka infrastruktur, penghapusan penyisihan piutang dan penghapusan investasi pada entitas asosiasi yang dibukukan pada anak perusahaan.

6. Aset, Liabilitas dan Ekuitas

(dalam jutaan Rupiah)

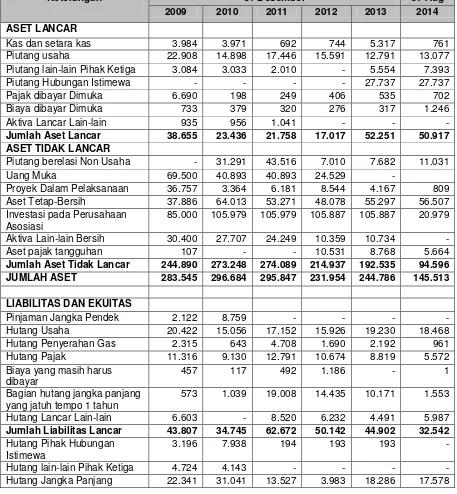

Keterangan 2011 2012 2013 8 M 2014

Aset Lancar 21.758 17.017 52.251 50.917 Aset Tidak Lancar 274.089 214.937 192.535 94.596 Total Aset 295.847 231.954 244.786 145.513 Liabilitas Jangka Pendek 62.672 50.142 44.902 32.542 Liabilitas Jangka Panjang 16.231 4.918 19.357 18.456 Total Liabilitas 78.893 55.061 64.260 50.998 Total Ekuitas (termasuk

kepentingan non pengendali)

216.944 176.894 180.527 94.515

6.1 Aset

Jumlah aset konsolidasi untuk periode delapan bulan tanggal 31 Agustus 2014 adalah sebesar Rp 145.513,- juta mengalami penurunan sebesar Rp 99.274,- juta atau -40,56% dibandingkan dengan jumlah aset konsolidasi untuk periode yang berakhir pada tanggal 31 Desember 2013. sebesar Rp 244.786,- juta. Penurunan tersebut terutama disebabkan oleh berkurangnya saldo investasi pada perusahaan asosiasi sebesar Rp (86.076),- juta disebabkan dikeluarkannya aset investasi PT Nisam Energi dan Lebak Energi sebesar Rp (84.908),- juta dengan pertimbangan manajemen bahwa investasi tersebut belum memenuhi syarat dan bukan fokus utama bisnis Perseroan.

31 Desember 2013 dibandingkan dengan 31 Desember 2012

Jumlah aset pada tanggal 31 Desember 2013 adalah sebesar Rp 244.786,- juta mengalami kenaikan sebesar Rp 12.832,- juta atau 5,53% dibandingkan aset pada tanggal 31 Desember 2012 sebesar Rp 231.954,- juta. Peningkatan tersebut antara lain disebabkan karena anak perusahaan Perseroan di tahun 2013 memperbaharui aktiva tetap dengan pembelian aktiva berupa sistem metering untuk menunjang pertumbuhan pendapatan dari Perseroan. Selain itu akun kas dan setara kas juga meningkat sebesar 614,70% atau sebesar Rp 4.573,- juta.

31 Desember 2012 dibandingkan dengan 31 Desember 2011

Jumlah aset pada tanggal 31 Desember 2012 adalah sebesar Rp 231.954,- juta mengalami penurunan sebesar Rp (63.893),- juta atau -21,60% dibandingkan aset pada tanggal 31 Desember 2011 sebesar Rp 295.847,- juta. Penurunan tersebut antara lain disebabkan karena adanya penurunan aset tidak lancar yang cukup besar yaitu sebesar Rp (59.152,-) juta sebagai dampak dari penurunan piutang piutang berelasi non-usaha sebesar Rp (36.506,-) juta, penurunan akun uang muka sebesar Rp (16.365,-) juta dan penurunan akun aktiva lain-lain-bersih sebesar Rp (13.890,-) juta atau masing-masing menurun sebesar -83,89%, 40,20%, 12,48%.

6.2 Liabilitas

Periode yang berakhir 31 Agustus 2014 dibandingkan dengan 31 Agustus 2013

Jumlah liabilitas konsolidasi untuk periode tanggal 31 Agustus 2014 adalah sebesar Rp 50.998,- juta mengalami penurunan sebesar Rp (13.262),- juta atau 20,64% dibandingkan dengan Jumlah liabilitas konsolidasi untuk periode yang berakhir pada tanggal 31 Desember 2013 sebesar Rp 64.260,- juta. Penurunan tersebut terutama disebabkan oleh penurunan pada akun bagian lancar atas liabilitas jangka panjang sebesar Rp (8.617),- juta atau sebesar -84,73% dimana Perseroan memang melakukan pembayaran atas utang jangka panjang (termasuk bagian lancarnya) seperti yang telah dikemukakan pada penyebab penurunan aset berupa kas diatas.

31 Desember 2013 dibandingkan dengan 31 Desember 2012

Jumlah liabilitas Perseroan pada tanggal 31 Desember 2013 adalah sebesar Rp 64.260,- juta naik sebesar Rp 9.199,- juta atau 16,71% dibandingkan liabilitas Perseroan pada tanggal 31 Desember 2012 sebesar Rp55.061,- juta. Peningkatan tersebut paling besar dikontribusi oleh hutang jangka panjang Rp 14.303,- juta atau sebesar 359,10%.

Jumlah liabilitas Perseroan pada tanggal 31 Desember 2012 adalah sebesar Rp 55.061,- juta menurun sebesar Rp(23.832),- juta atau -30% dibandingkan liabilitas Perseroan pada tanggal 31 Desember 2011 sebesar Rp78.893,- juta. Penurunan tersebut paling besar dikontribusi oleh penurunan utang bank dan lembaga keuangan sebesar Rp (9.544,-) juta akun hutang jangka panjang yang jatuh tempo sebesar Rp (4.573,-) juta dan akun hutang penyerahan gas sebesar Rp (3.018,-) juta atau masing-masing menurun sebesar -70,56%, 24,06% dan 64,10%.

6.3 Ekuitas (Induk)

Periode yang berakhir 31 Agustus 2014 dibandingkan dengan 31 Agustus 2013

Jumlah ekuitas konsolidasi untuk periode delapan bulan tanggal 31 Agustus 2014 adalah sebesar Rp 94.515,- juta mengalami penurunan sebesar Rp 86.012,- juta atau -47,64% dibandingkan dengan Jumlah ekuitas konsolidasi untuk periode yang berakhir pada tanggal 31 Desember 2013. sebesar Rp 180.527,- juta. Penurunan tersebut terutama disebabkan oleh penurunan pada saldo laba sebesar Rp (86.076),- juta atau sebesar -256,62% disebabkan oleh dikeluarkannya PT Nisam Energi dan Lebak Energi seperti yang telah dijelaskan sebelumnya.

31 Desember 2013 dibandingkan dengan 31 Desember 2012

Jumlah ekuitas konsolidasi pada tanggal 31 Desember 2013 adalah sebesar Rp179.545,- juta meningkat sebesar Rp 2.651,- juta atau 1,50% dibandingkan Ekuitas pada tanggal 31 Desember 2012 sebesar Rp 175.937,- juta. Peningkatan tersebut disebabkan oleh peningkatan saldo laba sebesar Rp 3.608.- juta dari sebesar Rp (37.150,-) juta menjadi sebesar Rp (33.542,-) juta seiring dengan laba komprehensif bersih Perseroan yang dibukukan Perseroan di tahun yang sama.

31 Desember 2012 dibandingkan dengan 31 Desember 2011

Jumlah ekuitas pada tanggal 31 Desember 2012 adalah sebesar Rp175.937,- juta menurun sebesar Rp (40.051),- juta atau -18,46% dibandingkan Ekuitas pada tanggal 31 Desember 2011 sebesar Rp 215.848,- juta. Penurunan tersebut disebabkan pada tahun 2012 Perseroan melakukan penghapusan nilai investasi pada entitas asosiasi (PT Nisam Energi) yang dibukukan pada anak perusahaan seperti yang telah dijelaskan sebelumnya.

7. Arus Kas

(dalam jutaan Rupiah)

Keterangan 2011 2012 2013 8M 2014

Diperoleh dari (Digunakan untuk) kegiatan usaha

(3.279) 291 (10.381) 5.882

Digunakan untuk kegiatan investasi

- (239) (5.198) (1.527) Diperoleh dari (digunakan untuk)

kegiatan pendanaan

- - 20.153 (8.911)

a) Arus Kas dari Aktivitas Operasi

yang berakhir pada tanggal 31 Desember 2013, 2012 dan 2011 masing – masing adalah sebesar Rp (10.381)- juta dan Rp 291,- juta dan Rp (3.279),- juta.

Kas bersih operasional periode 31 Agustus 2014 bernilai positif Rp 5.882,- juta nilai positif ini terutama disebabkan karena Perseroan mendapatkan penerimaan lainnya sebesar Rp 5.353,- juta.

Kas bersih operasional di tahun 2013 bernilai negatif sebesar Rp (10.381),- juta. Hal ini disebabkan karena penerimaan dari konsumen yaitu sebesar Rp 119.605,- juta lebih besar dari pembayaran terhadap supplier, karyawan, bunga pajak dan pembayaran biaya operasional lainnya sebesar Rp 115.780,- juta yang disertai koreksi saldo laba sebesar Rp 17.033,- juta.

Sedangkan kas bersih yang dihasilkan oleh kegiatan operasional bernilai negatif Rp 3.279,- jutapada tahun 2011. Hal ini terutama karena walaupun penerimaan dari konsumen lebih besar dari pembayaran untuk kegiatan operasional sebesar Rp 29.693,- juta, Perseroan melakukan pembayaran lainnya sebesar Rp (32.971),- juta.

b) Arus Kas dari Aktivitas Investasi

Kas bersih yang digunakan untuk kegiatan investasi untuk periode 31 Agustus 2014 adalah sebesar Rp(1.527) juta, sedangkan kas bersih yang digunakan untuk kegiatan investasi untuk tahun yang berakhir pada tanggal 31 Desember 2013, 2012 dan 2011 masing – masing adalah sebesar Rp(5.198),- juta, Rp (239),- juta dan Rp 0,- juta.

Arus kas keluar sebagian besar digunakan untuk pembelian aset tetap. Pembayaran untuk pembelian aset tetap dilakukan untuk menunjang kegiatan usaha Perseroan dan Entitas Anak dalam rangka memperbaharui aset yang sudah tidak optimal.

c) Arus Kas dari Aktivitas Pendanaan

Kas bersih yang diperoleh dari kegiatan pendanaan untuk periode tahun 2014 masing – masing sebesar Rp (8.911),- juta, Rp 20.153,- juta, dan Rp 0,-. Sebagian besar berasal dari penambahan atau pembayaran hutang bank jangka panjang.

8. Likuiditas, Solvabilitas dan Rentabilitas

Keterangan 2011

1 tahun

2012 1 tahun

2013 1 tahun

Aug 2014 8 bulan RASIO LIKUIDITAS (x)

Rasio Lancar 0,35 0,34 1,16 1,56 Rasio Cepat 0,29 0,33 0,40 0,43

RASIO SOLVABILITAS (x)

Liabilitas/Aset 0,27 0,24 0,26 0,35 Liabilitas/Ekuitas (Induk) 0,37 0,31 0,36 0,55

RASIO PROFITABILITAS (%)

Laba Usaha/Penjualan 3,01 -62,66 5,75 13,85 Laba Komprehensif (Induk)/Penjualan 0,09 -49,39 3,10 9,47 Laba Komprehensif (Induk)/Aset 0.03 -17.27 1,48 6,41 Laba Komprehensif (Induk)/Ekuitas (Induk) 0.04 -22.76 2,02 9,87

8.1 Likuiditas

Likuiditas menunjukan kemampuan Perseroan dalam memenuhi liabilitas jangka pendek dengan menggunakan aset lancar yang dimilikinya, yang diukur dengan menggunakan perbandingan antara jumlah aset lancar dengan jumlah liabilitas lancar. Semakin tinggi rasio likuiditas maka semakin baik kemampuan Perseroan dalam memenuhi Liabilitas jangka pendeknya. Rasio Likuiditas terbagi atas Rasio Lancar dan Rasio Cepat.

Rasio Lancar Perseroan pada tanggal 31 Desember 2011, 2012 dan 2013 dan periode 31 Agustus 2014 masing masing 0,35 kali, 0,34 kali, 1,16 kali dan 1,56 kali.

Rasio Cepat Perseroan pada tanggal 31 Desember 2011, 2012 dan 2013 dan periode 31 Agustus 2014 masing masing 0,29 kali, 0,33 kali, 0.40 kali dan 0,43 kali.

8.2 Solvabilitas

Solvabilitas menunjukan kemampuan Perseroan dalam melunasi seluruh Liabilitasnya, yang diukur dengan menggunakan dua pendekatan yaitu (i) Diukur melalui perbandingan antara jumlah Liabilitas dengan jumlah Aset (solvabilitas Aset), (ii) Diukur melalui perbandingan antara jumlah Liabilitas dengan jumlah ekuitas (solvabilitas ekuitas). Semakin rendah rasio solvabilitas, maka semakin baik kemampuan Perseroan dalam memenuhi seluruh Liabilitasnya.

Solvabilitas aset Perseroan pada tanggal 31 Desember 2011, 2012, dan 2013 dan periode 31 Agustus 2014 masing masing adalah 0,27 kali, 0,24 kali, 0,26 kali dan 0,35 kali.

Solvabilitas ekuitas Perseroan pada tanggal 31 Desember 2010, 2011, dan 2012 periode 31 Agustus 2014 masing masing adalah 0,37 kali, 0,31 kali, 0.36 kali dan 0,55 kali

8.3 Profitabilitas

Profitabilitas antara lain diukur dengan rasio Marjin Labar kotor (Gross Profit Margin), Marjin Laba Usaha (Operating Profit Margin) dan Marjin Laba Bersih (Net Profit Margin), Imbal Hasil Investasi (Return on Assets) dan Imbal Hasil Ekuitas (Return on Equity).

Rasio ini menggambarkan kemampuan Perseroan untuk mendapatkan keuntungan pada suatu masa tertentu.

Perseroan sejak tahun 2011 hingga periode 31 Agustus 2014 membukukan marjin Laba Kotor masing masing sebesar 35,18%, 48,17%, 32,37% dan 35,80%. Laba Kotor Perseroan yang tiap tahunnya terus meningkat ini disebabkan peningkatan kinerja Perseroan di tiap periodenya.

Marjin laba komprehensif konsolidasi Perseroan juga mengalami penurunan terutama di tahun 2012. Laba bersih berturut-turut dari 2011 hingga periode 8 bulan 31 Agustus 2014 masing-masing sebesar 0,09 -49,39%, 3,10% dan 9,47%. Penurunan di tahun 2012 terutama disebabkan oleh penghapusan nilai investasi pada entitas asosiasi (PT Nisam Energi).

Terdapat beberapa risiko usaha penting yang perlu dipertimbangkan oleh para pemegang saham Perseroan. Adapun Risiko Usaha Utama adalah: Risiko Bisnis dan Risiko Politik dan Lingkungan Sosial.

Sebagaimana halnya dengan bidang usaha lainnya, bidang usaha yang dilakukan Perseroan dan Anak perusahaan juga tidak terlepas dari risiko yang disebabkan oleh berbagai faktor yang dapat mempengaruhi kegiatan usaha Perseroan dan Anak perusahaan. Risiko-risiko usaha tersebut diantaranya adalah sebagai berikut :

1. Risiko Operasional

Saat ini Perseroan melalui anak usahanya sedang memfokuskan unit usaha Perseroan pada kegiatan usaha distribusi gas bumi. Mulai tahun 2012, usaha distribusi gas bumi adalah pendapatan utama Perseroan. Risiko-risiko yang akan dideskripsikan di bawah akan berhubungan erat dengan fokus usaha Perseroan dan anak perusahaan tersebut.

2. Risiko Pasokan Gas

Perseroan melalui anak perusahaan memiliki risiko pada pasokan gas, dimana melekat potensi kenaikan harga bahan baku karena permintaan renegosiasi harga gas dari pemasok dalam rangka memperbaiki tingkat keekonomian lapangan. Disamping itu, juga melekat risiko tidak diperolehnya kesepakatan perpanjangan kontrak pasokan eksisting dengan pemasok yang dapat menimbulkan penurunan jumlah pasokan gas ke pelanggan. Perseroan dan anak perusahaan melakukan manajemen risiko di atas dengan cara :

a. Kontrak penjualan dan pembelian gas bumi dibuat dalam jangka panjang dan harga jual beli gas bumi tersebut sudah ditentukan dalam kontrak dengan pemasok dan pelanggan sehingga Perseroan dapat menghadapi terjadinya risiko naik turunnya harga minyak di pasaran internasional.

b. Karena gas bumi adalah sumber daya alam yang tidak dapat diperbaharui maka untuk menjamin keberlangsungan operasinya untuk jangka waktu lama, anak perusahaan pada 1 Desember 2012 sudah menandatangani amandemen Perjanjian Jual Beli Gas dengan PT Medco E&P Indonesia selaku produsen dan pemasok gas bumi kontrak tersebut berlaku hingga 31 Desember 2017.

c. Penyerahan gas bumi dibuatkan jaminan pembayarannya oleh pelanggan untuk mengantisipasi risiko atas terjadinya wanprestasi pembayaran penyerahan gas oleh Pelanggan.

3. Risiko Kerusakan Jalur Pipa untuk Distribusi Gas

Pada kegiatan transmisi gas teridentifikasi adanya risiko stress pada jalur pipa di daerah yang berat seperti rawa atau daerah yang memiliki tingkat kelembapan yang cukup tinggi sehingga dapat menyebakan pipa mengalami fatigue, rapture dan berkarat yang pada akhirnya dapat menghentikan aliran gas. Selain itu terdapat juga risiko kebakaran dan kerusakan pipa dalam lapangan yang menyebabkan anak perusahaan harus mendanai kembali kerbaikan tersebut yang dapat mengganggu cash flow yang diterima.

Untuk meminimalisasi risiko kerusakan dan kebakaran tersebut, Perseroan melalui Anak perusahaan melindungi aset-aset utama dan fasilitas operasional Anak perusahaan di seluruh unit usahanya dengan asuransi. Sampai dengan 31 Maret 2014, anak perusahaan telah mengasuransikan aset jaringan pipa kepada Asuransi Tugu Pratama Indonesia terhadap segala risiko (all risk property), gempa bumi dan kerusakan mesin dengan nilai pertanggungan untuk risiko material damage dan gempa bumi senilai USD 3,581,661.96 untuk Benuang Assets-pipa Tanjung Enim Lestari (TEL) sepanjang 14,7 km dan Sunan, aset pipa Sunan sepanjang 4 km dan Rp. 6.087.214.338 untuk pipa ABP Hoktong dan Remco. Selain itu Perseroan dan anak perusahaan juga mengasuransikan assets kendaraan terhadap segala risiko (all risk property) dan huru-hara dengan nilai pertanggungan sebesar Rp 1.702.300.000. Asuransi memiliki masa hingga Maret 2015. Melalui inisiatif ini, Perseroan dan Anak perusahaan dapat mengambil keuntungan dari perlindungan dan jaminan yang lebih baik untuk menghadapi terjadinya risiko-risiko potensial seperti ledakan dan kebakaran, kerusakan mesin, gempa bumi, bencana alam dan lain-lain. Selain itu anak perusahaan juga melakukan subkontrak pekerjaan pemeriksaan dan pemeliharaan jaringan pipa gas kepada perusahaan-perusahaan lokal di lokasi usaha anak perusahaan. Hal ini dimaksudkan selain sebagai bentuk tanggung jawab sosial kepada lingkungan sekitar operasional juga agar dapat lebih fokus kepada bisnis inti yang dilakukan Perseroan melalaui anak perusahaan di bidang niaga gas bumi.

Perseroan dan anak perusahaan yakin bahwa dengan memperkuat budaya dan membangun kapabilitas manajemen risiko, Perseroan melalui anak perusahaan akan mampu mengawasi dan meminimalisasi risiko terkait seluruh aspek operasional Perseroan dan anak perusahaan secara efektif dan pada akhirnya untuk melindungi dan meningkatkan nilai pemegang saham.

4. Risiko Politik dan Pemerintahan

Perseroan dan anak perusahaan memperhitungkan risiko negara seperti situasi politik dan pemerintahan di tingkat pusat maupun daerah yang berpotensi memberikan dampak negatif bagi Perseroan dan anak perusahaan. Perubahan situasi politik berpotensi mempengaruhi kebijakan Pemerintah yang bisa jadi terkait dengan kegiatan bisnis Perseroan terutama anak perusahaan. Perubahan situasi politik berpotensi mempengaruhi kebijakan pemerintah yang bisa jadi terkait dengan kegiatan bisnis. Selain situasi politik dan pemerintahan pada tingkat pusat, Perseroan terutama anak perusahaan juga terpapar risiko terkait situasi politik dan pemerintahan daerah. Hal ini terjadi karena Perseroan melalui anak perusahaan dalam menjalankan bisnisnya senantiasa berinteraksi dengan pemerintah daerah.

Selain itu, berbagai tindakan dan kebijakan yang dilakukan oleh Pemerintah dapat mempengaruhi bisnis Perseroan melalui anak perusahaan, termasuk ketidakpastian dalam implementasi undang-undang otonomi daerah dan tumpang tindih investasi pertambangan dengan UU Kehutanan serta perubahan arah kebijakan politik ekonomi Indonesia pasca pemilihan umum tahun 2014. Keterlambatan penyelesaian pembangunan jaringan distribusi karena kendala perijinan dari instansi terkait merupakan potensi risiko lain yang melekat pada kegiatan operasional anak perusahaan.

perusahaan telah melakukan kontrak penjualan dan pembelian gas bumi dalam jangka panjang dengan pemasok dan pelanggan.

5. Risiko Sosial dan Lingkungan

Potensi gangguan pada jaringan pipa oleh aktivitas pihak ketiga di sekitar jalur pipa karena kegiatan warga di dekat jalur pipa merupakan risiko yang teridentifikasi melekat pada kegiatan distribusi gas. Selain itu, pembuangan sisa batubara dapat berpotensi mengakibatkan pencemaran udara, tanah maupun air. Potensi pencemaran lingkungan ini dapat menimbulkan kerugian terhadap Negara dan atau pihak ketiga dimana anak perusahaan kemungkinan harus mengganti rugi atas kerusakan yang ditimbulkan.

Untuk menghadapi terjadinya risiko-risiko potensial yang dapat menimbulkan kerusakan lingkungan seperti kebakaran dan ledakan, kerusakan mesin, gempa bumi, bencana alam dan lain-lain, Perseroan melalui anak perusahaan telah mengasuransikan aset jaringan pipa terhadap segala risiko (all risk property) dan gempa bumi, selain itu sebagai bentuk tanggung jawab sosial Perseroan dan anak perusahaan terhadap lingkungan sekitar, Perseroan melalui anak perusahaan telah melibatkan masyarakat sekitar dalam pengawasan dan pemeliharaan jaringan pipa gas bumi yang dimiliki oleh anak perusahaan.

6. Risiko Mata Uang

Fluktuasi nilai tukar mata uang dan suku bunga sebagai konsekuensi dari dinamika makro ekonomi merupakan sumber dari risiko mata uang yang berpotensi menimbulkan dampak negatif bagi anak perusahaan. Hal ini perlu diperhatikan secara seksama menimbang bahwa anak perusahaan memiliki transaksi dalam USD dan non USD.

Untuk meminimalisasi hal tersebut, seluruh kontrak utama yang dibuat oleh anak perusahaan dibuat dalam mata uang yang sama yaitu Dollar Amerika untuk mengantisipasi risiko fluktuasi nilai tukar rupiah terhadap Dollar Amerika. Dengan sendirinya, seluruh pendapatan anak perusahaan diperoleh dalam mata uang Dollar Amerika seperti juga sebagian besar beban pokok penjualan dan biaya pengangkutan gas bumi yang dibayarkan secara tunai termasuk biaya bunga pinjaman bank.

7. Risiko Kebutuhan Modal

Kegiatan usaha Perseroan yang dilakukan anak perusahaan merupakan penyedia jasa distribusi gas dimana dibutuhkan pengeluaran modal awal yang cukup besar untuk pembangunan jalur distribusi tersebut, bila terdapat pelanggan gas baru.

Laporan Keuangan Konsolidasian Perseroan untuk periode tanggal 31 Agustus 2014 dan 31 Agustus 2013 telah diaudit oleh Kantor Akuntan Publik Soejatna, Mulyana & Rekan

Registered Public Accountants dengan opini Wajar Tanpa Pengecualian. Tidak ada kejadian penting setelah tanggal ditandatanganinya Laporan Akuntan Independen tersebut.

1. Anak perusahaan pada tanggal 10 November 2014 telah menandatangani Akta Pernyataan Keputusan Pemegang Saham No. 04 tanggal 10 November 2014 dibuat dihadapan Syarifudin, S.H., Notaris di Kota Tangerang. Akta mana telah diterima dan dicatat di dalam database Sisminbakum Menkumham berdasarkan Surat Penerimaan Pemberitahuan Perubahan Data PT Mitra Energi Buana No. AHU-43996.40.22.2014 tanggal 1 Desember 2014 dan Daftar Perseroan No AHU-0124801.40.80.2014 tanggal 1 Desember 2014, maka susunan Dewan Komisaris dan Direksi MEB adalah sebagai berikut:

Direktur Utama : Muddai Madang Direktur : Said August Putra

Direktur : Ahmad Yaniarsyah Hasan Komisaris Utama : Priyo Saryanto Brodjonegoro Komisaris : Ratna Yulita

1. RIWAYAT SINGKAT

a. PT Mitra Energi Persada Tbk (Perseroan) didirikan pertama kali dengan nama PT Adwitiya Advertising Company, Akta No. 200 tanggal 24 Februari 1981 dibuat dihadapan Notaris Kartini Muljadi, S.H. Notaris di Jakarta. Akta pendirian tersebut telah mendapatkan persetujuan Menteri Kehakiman Republik Indonesia No Y.A.5/179/9 tanggal 30 Maret 1981 dan diumumkan dalam Berita Negara Republik Indonesia (“BNRI”) No. 95 tambahan No.949 tanggal 27 November 1981, Tambahan No. 949.

b. Rapat Umum Pemegang Saham Luar Biasa (“RUPSLB”) yang diselenggarakan pada tanggal 14 Desember 1999 telah memutuskan antara lain menyetujui perubahan nama

Perseroan dari semula bernama “PT Adwitya Alembama Advertising Company” menjadi “PT Asiaway Dot Com” sebagaimana termaktub dalam Akta Pernyataan Keputusan Rapat Perseroan Terbatas PT Adwitiya Alembama Advertising Company No 4 tanggal 15 Desember 1999, yang dibuat dihadapan Yati Kusnoviati Hermen, S.H, Notaris di Jakarta, yang telah mendapatkan persetujuan dari Menteri Hukum dan Perundang-undangan Republik Indonesia berdasarkan Surat Keputusan No. C-3857 HT.01.04-TH-2000 tanggal 25 Februari 2000 dan diumumkan dalam BNRI No 52 tanggal 29 Juni 2001, Tambahan No

4167 (selanjutnya disebut “Akta No.4/1999”)

c. RUPSLB Perseroan yang diselenggarakan pada tanggal 29 Februari 2000 telah memutuskan, antara lain, menyetujui Penawaran Umum Perdana kepada masyarakat sebanyak-banyaknya 250.000.000 (dua ratus lima puluh juta) saham dengan nilai nominal Rp 125.000.000.000,- (seratus dua puluh lima miliar rupiah) sebagaimana termaktub dalam Akta Berita Acara RUPSLB PT Asiaway Dot Com No 107 tanggal 29 Februari 2000 yang dibuat oleh Lia Muliani, SH pengganti dari Sutjipto, S.H., Notaris di Jakarta yang telah mendapatkan persetujuan dari Menteri Hukum dan Perundang-undangan Republik Indonesia berdasarkan Surat Keputusan No. C-4489 HT. 01.04-Th 2000 tanggal 1 Maret 2000 dan diumumkan dalam BNRI No 52 tanggal 29 Juni 2001, Tambahan No. 4168

(selanjutnya disebut “Akta No 107/2000”).

Selanjutnya pada tahun yang sama, melalui RUPSLB Perseroan yang diselenggarakan pada tanggal 13 Maret 2000 yang telah memutuskan, antara lain menyetujui perubahan

nama Perseroan dari semulai bernama “PT Asiaway Dot Com Tbk” menjadi “PT Kopitime

Dot Com Tbk” sebagaimana termaktub dalam Akta Berita Acara RUPSLB PT Asiaway Dot Com Tbk No 48 tanggal 13 Maret 2000, yang dibuat oleh Lia Muliani, SH, pengganti dari Sutjipto, SH, Notaris di Jakarta, yang telah mendapatkan persetujuan dari Menteri Hukum dan Perundang-undangan Republik Indonesia berdasarkan Surat keputusan No. C-7200 HT.01.04-TH.2000 tanggal 24 Maret 2000 dan diumumkan dalam BNRI No 52 tanggal 29

Juni 2001, Tambahan No 4169 (selanjutnya disebut “Akta No 13/2000”).

d. Anggaran Dasar Perseroan telah beberapa kali mengalami perubahan, berdasarkan Akta Notaris Alfira Kencana, SH, No 42 tanggal 11 Juli 2000 dilakukan penurunan nilai nominal saham Perseroan dari Rp 500 per saham menjadi Rp 250 per saham. Perubahan anggaran dasar ini telah didaftarkan pada Departemen Hukum dan perundang-undangan

Republik Indonesia dengan pencatatan No C-20040.HT.01.04-Th.2000 tanggal 8 September 2000.

e. RUPSLB Perseroan yang diselenggarakan pada tanggal 13 April 2005 telah memutuskan,

antara lain, menyetujui perubahan nama Perseroan dari semula bernama “PT Kopitime Dot Com Tbk” menjadi “PT Korpora Persada Investama Tbk” dan perubahan anggaran dasar Perseroan sebagaimana termaktub dalam Akta Pernyataan Keputusan Rapat No. 4 tanggal 13 April 2005, yang dibuat oleh Eko Putranto, SH, Notaris di Jakarta yang telah : (i) mendapatkan persetujuan dari Menteri Hukum dan Hak Asasi Manusia Republik Indonesia berdasarkan Surat Keputusan No.C-15695 HT.01.04.TH.2005 tanggal 7 Juni 2005, (ii) dilaporkan dan diterima serta dicatat dalam database Sisminbakum Direktorat Jenderal Administrasi Hukum Umum pada tanggal 28 Juni 2005 berdasarkan Surat Penerimaan Laporan Akta Pengubahan Anggaran Dasar No. C-18068.HT.01.04.TH.2005 tanggal 29 Juni 2005; dan (iii) didaftarkan dalam Daftar Perusahaan pada tanggal 6 Juli 2005 di Kantor Pendaftaran Perusahaan Kodya Jakarta Selatan dengan No. TDP 090317231648, di bawah No 769/RUB09.03.VII/2005 (selanjutnya disebut “Akta No 4/2005”).

Akta tersebut belum diumumkan dalam Tambahan BNRI. Selanjutnya, berdasarkan Pasal 23 Undang-undang No 1 Tahun 1995 tentang Perseroan terbatas, selama pengumuman dalam Tambahan BNRI belum dilakukan, maka Direksi Perseroan secara tanggung renteng bertanggung jawab atas segala tindakan hukum yang dilakukan Perseroan. Namun kemudian, berdasarkan Pasal 30 Undang-undang No 40 Tahun 2007 tentang

Perseroan Terbatas (“UUPT”), konsekuensi hukum tersebut telah ditiadakan dan kewajiban pengumuman dalam Tambahan BNRI ada pada Menteri Hukum dan Hak Asasi Manusia Republik Indonesia.

f. Anggaran dasar mengalami perubahan, berdasarkan Akta Berita Acara RUPSLB PT Korpora Persada Investama Tbk tanggal 16 Januari 2008, berdasarkan Akta No 4 yang dibuat dihadapan Ny. Hestyani Hassan, SH Notaris di Jakarta tentang perubahan dari

nama “PT Korpora Persada Investama Tbk menjadi PT Mitra Energi Persada Tbk”, dan perubahan kegiatan usaha utama Perseroan menjadi perusahaan investasi di bidang usaha niaga, penyaluran minyak dan gas bumi, pembangunan pembangkit listrik dan pertambangan batubara dan jasa lainnya yang terkait, serta perubahan modal dasar, modal ditempatkan dan disetor Perseroan. Perubahan anggaran dasar ini telah: (i) mendapat persetujuan dari Menteri Hukum dan Hak Asasi Manusia Republik Indonesia berdasarkan Surat Keputusan No. AHU-07629.AH.01.02. Tahun 2008 tanggal 15 Februari 2008, (ii) didaftarkan dalam Daftar Perseroan di bawah No AHU-0011335.AH.01.09 Tahun 2008 tanggal 15 februari 2008 dan (iii) pada tanggal 18 Maret 2008 dikeluarkan oleh Kepala Suku Dinas Perindustrian dan Perdagangan Kodya Jakarta Selatan dengan No. TDP 09.03.1.51.31648, Agenda Pendaftaran No 317/RUB.09.03/III/2008, (selanjutnya

disebut “Akta No 4/2008”) yaitu antara lain menyetujui : (i) perubahan kegiatan usaha

utama Perseroan menjadi perusahaan investasi di bidang usaha niaga penyaluran gas dan minyak bumi, pembangunan pembangkit listrik dan pertambangan batubara dan jasa lain

yang terkait; (ii) perubahan nama Perseroan dari semula “PT Korpora Persada Investama Tbk” menjadi “PT Mitra Energi Persada Tbk” dan (iii) peningkatan modal tanpa Hak

Pasal 30 UUPT, kewajiban pengumuman dalam Tambahan BNRI ada pada menteri Hukum dan Hak Asasi Manusia Republik Indonesia.

g. Anggaran dasar mengalami perubahan, berdasarkan Akta Pernyataan Keputusan Rapat Perubahan Anggaran Dasar MEP No. 284, tanggal 30 Juni 2008 yang dibuat di hadapan Sutjipto S.H., Notaris di Jakarta, yang isinya sehubungan dengan (i) Persetujuan penggabungan usaha APB ke dalam MEP; (ii) persetujuan peningkatan modal dasar menjadi Rp1.300.000.000.000,- dan modal ditempatkan serta modal disetor MEP menjadi Rp360.000.000.000,-; (iii) mengeluarkan saham seri C sejumlah 66.666.666.6667 saham dengan nilai nominal masing-masing saham Rp3,- atau sejumlah Rp200.000.000.001,-; (iv) merubah susunan pemegang saham MEP; (v) menyetujui perubahan anggaran dasar sebagaimana dimaksud dalam rancangan penggabungan serta menyesuaikan dengan UUPT; dan (vi) merubah susunan anggota Direksi dan Dewan Komisaris sebagai akibat dari penggabungan usaha dan Akta Penggabungan No.283, tanggal 30 Juni 2008, yang dibuat dihadapan Sutjipto, S.H., M.Kn., Notaris di Jakarta (selanjutnya disebut “Akta

No.284/2008”). Akta tersebut telah memperoleh persetujuan dari Menteri Hukum dan Hak

Asasi Manusia Republik Indonesia berdasarkan Keputusan No.AHU-55795.AH.01.02.Tahun 2008 tanggal 27 Agustus 2008 yang telah didaftarkan dalam Daftar Perseroan No.AHU-0076382.AH.01.09.Tahun 2008 tanggal 27 Agustus 2008. Akta No 284/2008 tersebut di atas belum diumumkan dalam Tambahan BNRI. Berdasarkan Pasal 30 UUPT, kewajiban pengumuman dalam Tambahan BNRI ada pada Menteri Hukum dan Hak Asasi Manusia Republik Indonesia.

h. Anggaran dasar mengalami perubahan kembali, berdasarkan Akta Pernyataan Keputusan Rapat Perubahan Anggaran Dasar PT Mitra Energi Persada Tbk No. 227 tanggal 30 Juli 2010, yang dibuat dihadapan Aulia Taufani S.H, pengganti dari Sutjipto, SH, Mkn Notaris di Jakarta, tentang perubahan modal dasar, modal ditempatkan dan modal disetor Perseroan (selanjutnya disebut “Akta No.227/2010”). Perubahan anggaran dasar ini telah mendapat persetujuan dari Menteri Hukum dan Hak Asasi Manusia Republik Indonesia berdasarkan Surat Keputusan No. AHU-56118.AH.01.02.Tahun 2010 tanggal 30 November 2010 yang telah didaftarkan dalam Daftar Perseroan No.AHU-0086801.AH.01.09. Tahun 2010 tanggal 30 Nopember 2010. Akta No. 227/2010 tersebut di atas belum diumumkan dalam Tambahan BNRI. Berdasarkan Pasal 30 UUPT, kewajiban pengumuman dalam Tambahan BNRI ada pada Menteri Hukum dan Hak Asasi Manusia Republik Indonesia..

melaksanakan tindakan yang diperlukan berkaitan dengan keputusan-keputusan tersebut, termasuk tetapi tidak terbatas untuk membuat atau meminta dibuatkan segala akta-akta, surat-surat maupun dokumen-dokumen yang diperlukan, hadir dihadapan pihak/pejabat yang berwenang termasuk notaris, mengajukan permohonan kepada Pihak/pejabat yang berwenang untuk memperoleh persetujuan atau melaporkan hal tersebut kepada pihak/pejabat yang berwenang serta mendaftarkannya dalam daftar perusahaan sebagaimana dimaksud dalam peraturan perundangan yang berlaku (selanjutnya “Akta

No.35/2014”). Akta tersebut telah memperoleh persetujuan dari Menteri Hukum dan Hak

Asasi Manusia Republik Indonesia berdasarkan Keputusan No.AHU-01089.40.20.2014 tanggal 25 April 2014 dan telah didaftarkan dalam Daftar Perseroan No.AHU-01089.40.20.2014 tanggal 25 April 2014..

Ijin-ijin Dimiliki

No. Keterangan No Diterbitkan Berakhir

1. Surat Keterangan Domisili Perusahaan (SKDP)

088/1.824.2 26 Februari 2014 26-02-2015

2. Tanda Daftar Perusahaan (TDP)

09.03.1.46.31648 7 Oktober 2013 12-01-2016

3. Surat Izin Usaha Perdagangan (SIUP)

03872-04/PB/P/1.824.271

12 November 2014 27-09-2018

Sumber: Perseroan

2. PERKEMBANGAN KEPEMILIKAN SAHAM PERSEROAN

Berikut di bawah ini adalah uraian mengenai perkembangan kepemilikan saham dalam Perseroan yang meliputi penjelasan atas perubahan struktur permodalan, susunan pemegang saham, dan komposisi kepemilikan saham dalam Perseroan sejak sebelum dilakukan penggabungan berdasarkan Akta No.284/2008 hingga tanggal penerbitan Keterbukaan Informasi ini:

Tahun 2008

Struktur permodalan dan susunan pemegang saham MEP sebelum dilakukan Penggabungan

2. Berdasarkan Akta Berita Acara Rapat Umum Pemegang Saham Luar Biasa PT Korpora Persada Investama Tbk. No. 4, tanggal 16 Januari 2008, dibuat di hadapan Hestyani Hassan, struktur permodalan dan susunan pemegang saham Perseroan adalah sebagai berikut:

No. Pemegang Saham

Nilai Nominal Rp250,00 per saham Nilai Nominal Rp8,00 per saham

% Saham A Nilai (Rp) Saham B Nilai (Rp)

Modal Dasar 1.904.000.000 476.000.000.000 3.000.000.000 24.000.000. 000

Modal Ditempatkan 1. Blackbird (Jersey)

Limited

79.683.490 19.920.872.500 - - 2,60

2. Desy Sumarni 49.028.737 12.257.184.250 - - 1.60

3. PT Bakrie Capital Indonesia

47.550.000 11.887.500.000 - - 1,55