A. Kajian Pustaka

1. Pengertian SPT PPN

Surat Pemberitahuan Tahunan (SPT) merupakan sebuah form yang digunakan oleh Wajib Pajak Badan untuk melaporkan penghitungan jumlah pajak baik untuk melapor Pajak Pertambahan Nilai (PPN) maupun Pajak Penjualan Barang Mewah (PPnBM) yang terhutang. Fungsi dari SPT PPN selain untuk melaporkan pembayaran atau pelunasan pajak, namun juga dapat digunakan untuk melaporkan harta dan kewajiban serta penyetoran pajak dari pemotong atau pemungut.

SPT PPN harus dilapor setiap bulannya, walaupun tidak ada perubahan neraca, atau nilai Rupiah pada masa pajak terkait nihil (0). Jatuh tempo pelaporan adalah pada hari terakhir (tanggal 30 atau 31) bulan berikutnya setelah akhir masa pajak yang bersangkutan. Kecuali di bawah kondisi tertentu seperti yang dijelaskan pada Peraturan Menteri Keuangan PER-80/PMK.03/2010, maka tanggal jatuh tempo bukanlah pada akhir bulan berikut setelah akhir masa pajak yang bersangkutan. Gagal melaporkan akan berakibat denda sebesar Rp 500.000,00 (UU KUP Pasal 7 ayat 1).

2. Persepsi Kegunaan

Persepsi kegunaan adalah tingkatan sejauh mana seseorang yakin bahwa dengan menggunakan suatu sistem akan meningkatkan kinerjanya. Bagi pengguna sistem, persepsi kegunaan berkaitan dengan produktifitas dan efektifitas sistem tersebut dalam tugas secara menyeluruh (Caroline Primadewi, 2013).

Berdasarkan pengertian diatas, persepsi kegunaan merupakan seberapa besar manfaat sistem e-Faktur bagi pengguna sistem tersebut dalam hal ini para wajib pajak badan dalam proses penyampaian laporan pajak pertambahan nilai atau laporan pajak Masa PPN. Besarnya manfaat yang diperoleh pengguna (wajib pajak) akan mempengaruhi pengguna (wajib pajak) dalam menggunakan sistem e-Faktur.

3. Pemahaman

Pemahaman adalah sesuatu hal yang kita pahami dan kita mengerti dengan benar, dengan pemahaman seseorang diminta untuk membuktikan bahwa ia memahami hubungan yang sederhana diantara fakta-fakta atau konsep.

Pemahaman dalam penelitian ini adalah bagaimana wajib pajak paham dalam menggunakan e-Faktur terhadap ketepatan penyampaian SPT PPN, selain itu dengan penggunaan e-Faktur wajib pajak dapat terhindar dari penyalahgunaan faktur pajak terhadap pajak pertambahan nilai karena secara sistem pembuatan e-Faktur lebih efektif dan akurat

tidak perlu lagi mempergunakan tanda tangan basah, cukup dengan tanda tangan elektronik berbentuk seperti QR-code, tidak harus dicetak karena ketika faktur pajak telah di upload maka secara otomatis faktur pajak tersebut telah terlapor dan terlindungi dari penyalahgunaan faktur pajak fiktif.

4. Persepsi Resiko

Persepsi resiko adalah tingkatan dimana seseorang percaya bahwa penggunaan suatu sistem tertentu dapat menyebabkan timbulnya resiko. Persepsi resiko terdiri dari ketidakpastian perilaku dan lingkungan. Adanya ketidakpastian perilaku dikarenakan sifat alami internet itu sendiri, yang disebabkan oleh penyedia layanan. Sedangkan ketidakpastian lingkungan timbul karena sifat tak terduga dari teknologi berbasis internet (Caroline Primadewi, 2013).

Resiko kinerja mengukur resiko yang dialami oleh pengguna apabila sistem tidak berfungsi dengan baik. Hal ini bisa terjadi saat pengguna sedang menggunakan sistem tersebut sehingga mengakibatkan proses pembayaran dan pelaporan pajak tidak benar.

Resiko psikologis mengukur perasaan pengguna yang cemas atau frustasi ketika menggunakan sistem tersebut. Misalnya, pengguna yang tidak melek huruf (tidak dapat membaca dan menulis) akan frustasi ketika menggunakan sistem tersebut.

Resiko waktu mengukur jumlah waktu yang hilang karena harus beralih ke sistem e-Faktur. Pengadopsian sistem e-Faktur memungkinkan waktu pengguna terbuang lebih banyak dibandingkan mengisi dan mengirim formulir secara manual kepada petugas pajak.

Resiko privasi mengukur keamanan informasi pribadi yang di transmisikan dalam sistem e-Faktur, seperti informasi data perusahaan.

Resiko keseluruhan mengukur semua aspek resiko yang mungkin muncul bersamaan ketika seseorang menggunakan sistem e-Faktur.

5. Ketepatan Penyampaian

Ketepatan penyampaian adalah suatu ukuran kemampuan untuk mendapatkan hasil pengukuran dengan memberikan suatu presisi merupakan suatu ukuran tingkatan yang menunjukan perbedaan hasil pengukuran pada pengukuran yang dilakukan secara berurutan.

Pengukuran dalam penelitian ini adalah mengenai ketepatan waktu dan jumlah terhadap penyampaian SPT PPN menggunakan e-Fakturyang dilakukan oleh wajib pajak.

6. Pengertian Pajak

Pengertian pajak sangat berbeda-beda, namun perbedaan tersebut pada perinsipnya mempunyai inti dan tujuan yang sama. Untuk menjelaskan pengertian pajak secara umum, maka dapat diuraikan beberapa pengertian pajak, diantaranya:

Definisi pajak menurut Undang-Undang Republik Indonesia Nomor 28 Tahun 2007 tentang Ketentuan Umum dan Tata Cara Perpajakan Pasal 1:

“Pajak adalah kontribusi wajib pajak kepada negara yang terutang oleh orang pribadi atau badan yang bersifat memaksa berdasarkan undang-undang, dengan tidak mendapatkan imbalan secara langsung dan digunakan untuk keperluan negara bagi sebesar-besarnya kemakmuran rakyat.”

Menurut Mardiasmo, dalam bukunya “Perpajakan Edisi Revisi 2011” (2011:1) mendefinisikan pajak sebagai berikut:

“Pajak adalah iuran rakyat kepada kas negara berdasarkan undang-undang (yang dapat dipaksakan) dengan tidak mendapat jasa timbal balik (kontraprestasi) yang langsung dapat ditunjukan, dan yang digunakan untuk membayar pengeluaran umum”.

Menurut S.I. Djajadiningrat dalam (Resmi, 2014:1):

“Pajak sebagai suatu kewajiban penyerahan sebagian kekayaan ke kas Negara yang disebabkan oleh suatu keadaan, kejadian, dan perbuatan yang memberikan kedudukan tertentu, tetapi bukan sebagai hukuman, menurut peraturan yang ditetapkan pemerintah serta dapat dipaksakan, tetapi tidak ada jasa timbal balik dari negara secara langsung untuk memelihara kesejahteraan secara umum”.

Dari definisi-definisi tersebut dapat disimpulkan bahwa pajak memiliki ciri-ciri sebagai berikut (Resmi, 2014:2):

Pajak dipungut berdasarkan atau dengan kekuatan undang undang serta aturan pelaksanaannya.

Dalam pembayaran pajak tidak dapat ditunjukan adanya kontraprestasi individual oleh pemerintah.

Pajak dipungut oleh negara baik pemerintah pusat maupun pemerintah daerah.

Pajak diperuntukan bagi pengeluaran-pengeluaran

pemerintah, yang bila dari pemasukan masih dapat surplus, digunakan untuk membiayai public investment.

7. Fungsi Pajak

Terdapat dua fungsi pajak yang dikemukakan oleh Siti Resmi (2014: 3) adalah sebagai berikut:

a. Fungsi Budgetair (Sumber Keungan Negara)

Pajak mempunyai fungsi budgetair, artinya pajak merupakan salah satu sumber penerimaan pemerintah untuk membiayai pengeluaran baik rutin maupun pembangunan. Sebagai sumber keuangan negara, pemerintah berupaya memasukkan uang sebanyak-banyaknya untuk kas negara.

b. Fungsi Regularend (Pengatur)

Pajak mempunyai fungsi pengatur, artinya pajak sebagai alat mengatur atau melaksanakan kebijakan pemerintah dalam bidang sosial dan ekonomi, serta mencapai tujuan-tujuan tertentu di luar bidang keuangan.

8. Sistem Pemungutan Pajak

Dalam memungut pajak dikenal beberapa sistem pemungutan, yaitu (Resmi, 2014:11):

a. Official Assessement System

Sistem pemungutan pajak yang memberi kewenangan apararatur perpajakan untuk menentukan sendiri jumlah pajak yang terutang setiap tahunnya sesuai dengan peraturan perundang-undangan perpajakan yang berlaku. Dalam sistem ini inisiatif serta kegiatan menghitung dan memungut pajak sepenuhnya berada ditangan para aparatur perpajakan. Dengan demikian, berhasil atau tidaknya pelaksanaan pemungutan pajak banyak tergantung pada aparatur perpajakan (peranan dominan ada pada aparatur perpajakan).

b. Self Assessement System

Sistem pemungutan pajak yang memberi wewenang wajib pajak dalam menentukan sendiri jumlah pajak yang terutang setiap tahunnya sesuai dengan peraturan perundang-undangan perpajakan yang berlaku. Dalam sistem ini, inisiatif serta kegiatan menghitung dan memungut pajak sepenuhnya berada ditangan wajib pajak. Wajib pajak dianggap mampu menghitung pajak, mampu memahami undang-undang perpajakan yang sedang berlaku, dan mempunyai kejujuran yang tinggi, serta menyadari akan arti pentingnya membayar pajak. Oleh karena itu, wajib pajak diberi kepercayaan untuk:

2) memperhitungkan sendiri pajak yang terutang; 3) membayar sendiri jumlah pajak yang terutang; 4) melaporkan sendiri jumalh pajak yang terutang; dan 5) mempertanggungjawabkan pajak yang terutang. c. Witholding System

Suatu sistem pemungutan pajak dimana wewenang untuk menentukan besarnya pajak yang terutang oleh seorang berada pada pihak ketiga, dan bukan oleh fiskus maupun oleh wajib pajak itu sendiri.

9. Wajib Pajak

Wajib pajak adalah orang pribadi atau badan, meliputi pembayar pajak, pemotong pajak, dan pemungut pajak, yang mempunyai hak dan kewajiban perpajakan sesuai dengan ketentuan peraturan perundang-undangan perpajakan (Siti Resmi, 2014:19).

a. Kewajiban Wajib Pajak

Kewajiban wajib pajak menurut Undang-undang Nomor 28 Tahun 2007 adalah:

a) Mendaftarkan diri pada kantor Direktorat Jendral Pajak yang wilayah kerjanya meliputi tempat tinggal atau tempat kedudukan wajib pajak dan kepadanya diberikan Nomor Pokok Wajib Pajak, apabila telah memenuhi persyaratan subjektifdan objektif.

b) Melaporkan usahanya pada kantor Direktorat Jenderal Pajak yang wilayah kerjanya meliputi tempat tinggal atau tempat kedudukan pengusaha dan tempat kegiatan usaha dilakukan untuk dikukuhkan menjadi Pengusaha Kena Pajak.

c) Mengisi surat pemberitahuan dengan benar, lengkap, dan jelas, dalam bahasa Indonesia dengan menggunakan huruf Latin, angka Arab, satuan mata uang rupiah, serta menandatangani dan menyampaikannya ke kantor Direktorat Jenderal Pajaktempat wajib pajak terdaftar atau dikukuhkan atau tempat lain yang ditetapkan oleh Direktorat Jenderal Pajak.

d) Menyampaikan surat pemberitahuan dalam bahasa Indonesia dengan menggunakan satuan mata uang selain rupiah yang diizinkan, yang pelaksanaannya diatur dengan atau berdasarkan Peraturan Menteri Keuangan.

e) Membayar atau menyetor pajak yang terutang dengan menggunakan Surat Setoran Pajak ke kas negara melaui tempat pembayaran yang diatur dengan atau berdasarkan Peraturan Menteri Keuangan.

f) Membayar pajak yang terutang sesuai dengan ketentuan peraturan perundang-undangan perpajakan, dengan tidak menggantungkan pada adanya surat ketetapan pajak.

g) Menyelenggarakan pembukuan bagi wajib pajak orang pribadi yang melakukan kegiatan usaha atau pekerjaan bebas dan wajib

pajak badan, dan melakukan pencatatan bagi wajib pajak orang pribadi yang melakukan kegiatan usaha atau pekerjaan bebas. h) Memperlihatkan dan/atau meminjamkan buku atau catatan,

dokumen yang menjadi dasarnya, dan dokumen lain yang berhubungan dengan penghasilan yang diperoleh, kegiatan usaha, pekerjaan bebas wajib pajak, atau objek yang terutang pajak. Memberikan keterangan lain yang diperlukan apabila diperiksa. b. Hak-Hak Wajib Pajak

Hak-hak wajib pajak menurut Undang-undang Nomor 28 Tahun 2007 adalah:

a) Melaporkan beberapa masa pajak dalam 1 (satu) surat pemberitahuan masa.

b) Mengajukan surat keberatan dan banding bagi wajib pajak dengan kriteria tertentu.

c) Memperpanjang jangka waktu penyampaian surat pemberitahuan tahunan pajak penghasilan untuk paling lama 2 (dua) bulan dengan cara menyampaikan pemberitahuan secara tertulis atau dengan cara lain kepada Direktorat Jenderal Pajak.

d) Mengajukan permohonan pengembalian kelebihan pemberian pajak. e) Mengajukan keberatan kepada Direktorat Jenderal Pajak atas suatu:

Surat Ketetapan Pajak Kurang Bayar;

Surat Ketetapan Pajak Kurang Bayar Tambahan; Surat Ketetapan Pajak Nihil;

Surat Ketetapan Pajak Lebih Bayar; atau

f) Membetulkan surat pemberitahuan yang telah disampaikan dengan menyampaikan pernyataan tertulis, dengan syarat Direktorat Jenderal Pajak belum melakukan tindakan pemeriksaan.

g) Mengajukan permohonan banding kepada badan peradilan pajak atas surat keputusan keberatan.

h)Menunjuk seorang kuasa dengan surat kuasa khusus untuk menjalankan hak dan memenuhi kewajiban sesuai dengan ketentuan peraturan perundang-undangan perpajakan.

i) Memperoleh pengurangan atau penghapusan sanksi administrasi berupa bunga atas keterlambatan pelunasan kekurangan pembayaran pajak dalam hal wajib pajak menyampaikan pembetulan surat pemberitahuan tahunan pajak penghasilan sebelum tahun pajak 2007, yang mengakibatkan pajak yang masih harus dibayar menjadi lebih besar dan dilakukan paling lama dalam jangka waktu 1 (satu) tahun setelah berlakunya UU No. 28 Tahun 2007.

c. Nomor Pokok Wajib Pajak (NPWP)

Dengan memiliki NPWP, Wajib Pajak memperoleh beberapa manfaat langsung lainnya, seperti sebagai pembayaran pajak dimuka (angsuran/kredit pajak) atas fiskal luar negeri yang dibayar sewaktu wajib pajak bertolak ke luar negeri, sebagai persyaratan ketika melakukan pengurusan Surat Izin Usaha Perdagangan (SIUP), dan sebagai salah satu syarat pembuatan Rekening Koran di bank-bank. Terhadap wajib pajak

tidak mendaftarkan diri untuk mendaftarkan Nomor Pokok Wajib Pajak dikenakan sanksi sesuai dengan ketentuan peraturan perundang-undangan perpajakan.

10. Pajak Pertambahan Nilai (PPN)

a. Pengertian Pajak Pertambahan Nilai (PPN)

Menurut Mardiasmo (2011:293) apabila dilihat dari sejarahnya, Pajak Pertambahan Nilai (PPN) merupakan pengganti dari Pajak Penjualan. Alasan penggantian ini karena Pajak Penjualan dirasa sudah tidak lagi memadai untuk menampung kegiatan masyarakat dan belum mencapai sasaran kebutuhan pembangunan, antara lain untuk meningkatkan penerimaan negara, mendorong ekspor, dan pemerataan pembebanan pajak.

b. Dasar Hukum

Menurut Mardiasmo (2011:294) yang menjadi dasar hukum Pajak pertambahan Nilai (PPN) adalah Undang-undang Nomor 8 Tahun 1983 tentang Pajak Pertambahan Nilai Barang dan Jasa dan Pajak Penjualan atas Barang Mewah sebagaimana telah beberapa kali diubah terakhir dengan undang Nomor 42 Tahun 2009. Undang-undang ini disebut Undang-Undang-undang Pajak Pertambahan Nilai 1984.

11. Pengusaha Kena Pajak (PKP)

a. Pengusaha adalah orang pribadi atau badan dalam bentuk apapun yang dalam kegiatan usaha atau pekerjaanya menghasilkan barang, mengimpor barang, mengekspor barang melakukan perdagangan, memanfaatkan barang tidak berwujud dari luar Daerah Pabean, melakukan usaha jasa termasuk mengekspor jasa, atau memanfaatkan jasa dari luar Daerah Pabean (Mardiasmo, 2011:300).

b. Pengusaha Kena Pajak (PKP) adalah pengusaha yang melakukan penyerahan Barang Kena Pajak dan/atau penyerahan Jasa Kena Pajak yang dikenai pajak berdasarkan Undang-undang PPN 1984 (Mardiasmo, 20011:300).

c. Pengusaha Kena Pajak berkewajiban antara lain untuk:

Melaporkan usahanya untuk dikukuhkan menjadi Pengusaha Kena pajak,

Memungut PPN dan PPn BM yang terutang,

Menyetorkan PPN yang masih harus dibayar dalam hal Pajak Keluaran lebih besar daripada Pajak Masukan yang dapat dikreditkan serta menyetor Pajak Penjualan atas Barang mewah yang terutang; dan

d. Pengusaha yang dikecualikan dari kewajiban sebagai Pengusaha Kena Pajak adalah pengusaha kecil, pengusaha yang semata-mata menyerahkan barang dan jasa yang tidak dikenakan PPN.

12. Barang Kena Pajak (BKP)

Menurut Mardiasmo (2011:295) pengertian Barang kena Pajak adalah barang berwujud, yang menurut sifat atau hukumnya dapat berupa barang bergerak atau barang tidak bergera, dan barang tidak berwujud. Barang Kena Pajak adalah barang yang dikenai pajak berdasarkan Undang-Undang PPN 1984.

Yang dimaksud dengan “Barang Kena Pajak Tidak Berwujud” adalah: a. Penggunaan atau hak menggunakan hak cipta di bidang kesusastraan,

kesenian atau karya ilmiah, paten, desain atau model, rencana, formula atau proses rahasia, merek dagang, atau bentuk hak kekayaan intelektual/industrial atau hak serupa lainnya;

b. Penggunaan atau hak menggunakan peralatan/perlengkapan industrial, komersial, atau ilmiah;

c. Pemberian pengetahuan atau informasi di bidang ilmiah, teknikal, industrial, atau komersial;

d. Pemberian bantuan tambahan atau perlengkapan sehubungan dengan penggunaan atau hak menggunakan hak-hak tersebutpada huruf a, penggunaan atau hak menggunakan peralatan/perlengkapan tersebut

pada huruf b, atau pemberian pengetahuan atau informasi tersebut pada huruf c, berupa:

Penerimaan atau hak menerima rekaman gambar atau rekaman suara atau keduanya, yang disalurkan kepada masyarakat melalui satelit, kabel, serat optik, atau teknologi yang serupa;

Penggunaan atau hak menggunakan rekaman gambar atau rekaman suara atau keduanya, untuk siaran televisi atau radio yang disiarkan/dipancarkan melalui satelit, kabel, serat optik, atau teknologi yang serupa; dan

Penggunaan atau hak menggunakan sebagian atau seluruh spektrum radio komunikasi;

13. Penyerahan Barang Kena Pajak

Penyerahan Barang Kena Pajak adalah setiap kegiatan penyerahan Barang Kena Pajak. Penyerahan barang yang termasuk dalam pengertian penyerahan BKP adalah:

a. Penyerahan hak atas BKP karena suatu perjanjian;

b. Pengalihan BKP karena suatu perjanjian sewa beli dan/atau perjanjian sewa guna usaha(leasing);

c. Penyerahan BKP kepada pedagang perantara atau melalui juru lelang; d. Pemakaian sendiri dan/atau pemberian cuma-cuma atas BKP;

e. BKP berupa persediaan dan/atau aktiva yang menurut tujuan semula tidak untuk diperjualbelikan, yang masih tersisa pada saat pembubaran perusahaan;

f. Penyerahan BKP dari pusat ke cabang atau sebaliknya dan/atau penyerahan BKP atau cabang;

g. Penyerahan BKP secara konsinyasi; dan

h. Penyerahan BKP oleh PKP dalam rangka perjanjian pembiayaan yang dilakukan berdasarkan prinsip syariah, yang penyerahannya dianggap langsung dari PKP kepada pihak yang membutuhkan BKP.

14. Objek Pajak Pertambahan Nilai (PPN) PPN dikenakan atas:

a. Penyerahan Barang Kena Pajak (BKP) di dalam Daerah Pabean yang dilakukan oleh Pengusaha;

Syarat-syaratnya adalah:

Barang berwujud yang diserahkan merupakan BKP;

Barang tidak berwujud yang diserahkan merupakan BKP tidak berwujud

Penyerahan dilakukan di dalam Daerah Pabean; dan

Penyerahan dilakukan dalam rangka kegiatan usaha atau pekerjaanya.

c. Penyerahan Jasa Kena Pajak (JKP) di dalam Daerah Pabean yang dilakukan oleh Pengusaha.

Syarat-syaratnya adalah:

Jasa yang diserahkan merupakan JKP;

Penyerahan dilakukan di dalam Daerah Pabean; dan Penyerahan dilakukan dalam rangka kegiatan usaha atau

pekerjaanya.

d. Pemanfaatan BKP tidak berwujud dari luar Daerah Pabean di dalam Daerah Pabean;

e. Pemanfaatan JKP dari luar Daerah Pabean di dalam Daerah Pabean; f. Ekspor BKP Berwujud oleh Pengusaha Kena Pajak;

g. Ekspor BKP Tidak Berwujud oleh Pengusaha Kena Pajak;

h. Kegiatan membangun sendiri yang dilakukan tidak dalam kegiatan usaha atau pekerjaan oleh orang pribadi atau badan yang hasilnya digunakan sendiri atau digunakan pihak lain;

i. Penyerahan BKP berupa aktiva yang menurut tujuan semula tidak untuk diperjualbelikan oleh PKP, kecuali atas penyerahan aktiva yang pajak Masukannya tidak dapat dikreditkan.

15. E-Faktur

a. Pengertian e-Faktur

E-Tax Invoice (e-faktur) yaitu sebuah aplikasi elektronik atau system electronic yang ditentukan dan/atau disediakan oleh Direktorat Jendral Pajak yang digunakan untuk membuat faktur pajak.

Pengusaha Kena Pajak. Mulai tanggal 1 Juli 2014, diberlakukan kepada 45 Pengusaha Kena Pajak (PKP). Mulai tanggal 1 Juli 2015, diberlakukan kepada PKP yang terdaftar di lingkungan Kantor Wilayah Direktorat Jenderal Pajak Wajib Pajak Besar, Jakarta Khusus, Jakarta, Banten, Jawa Barat, Jawa Tengah, Jawa Timur, DI Yogyakarta dan Bali.

Secara garis besar e-Faktur nantinya akan terbagi menjadi 2 (dua) poin besar yaitu: Sertifikat Elektronik dan Faktur Pajak Elektronik. Latar belakang penggunaan e-Faktur adalah penyalahgunaan PKP/Faktur pajak seperti Non PKP yang menerbitkan Faktur Pajak, Faktur Pajak yang tidak/terlambat terbit, Faktur Pajak Fiktif, Faktur Pajak Ganda, Kepatuhan PKP yang menurun, Penerimaan PPN kurang optimal, dan juga beban administrasi Faktur Pajak.

Fungsi dari Sertifikat Elektronik sendiri adalah sebagai alat bagi Direktorat Jenderal Pajak untuk memberi layanan permintaan nomor seri faktur pajak dan penggunaan aplikasi atau sistem elektronik untuk pembuatan faktur pajak berbentuk elektronik. Secara umum wajib pajak badan dan wajib pajak pribadi bisa mengajukan surat permintaan sertifikat elektronik dan surat persetujuan penggunaan sertifikat elektronik dengan ditandatangani dan disampaikan oleh pengurus PKP yang bersangkutan secara langsung dan tidak diperkenankan untuk dikuasakan ke pihak lain.

b. Dasar Hukum

Yang menjadi dasar hukum dari penggunaan e-faktur yaitu:

a. Peraturan Menteri Keuangan Nomor 151/PMK.03/2013 tentang Tata Cara Pembuatan dan Tata Cara Pembetulan atau Penggantian Faktur Pajak;

b. Peraturan Dirjen Pajak Nomor PER-16/PJ/2014 tentang Tata Cara Pembuatan dan Pelaporan Faktur Pajak Berbentuk Elektronik; c. Peraturan Dirjen Pajak Nomor PER-17/PJ/2014 tentang Perubahan

Kedua Atas Peraturan Direktorat Jenderal Pajak Nomor PER-24/PJ/2012 tentang Bentuk, Ukuran, Tata Cara Pengisian Keterangan Prosedur Pemberitahuan Dalam Rangka Pembuatan, Tata Cara Pembetulan atau Penggantian, dan Tata Cara Pembatalan Faktur Pajak;

d. Keputusan Dirjen Pajak Nomor KEP-33/PJ/2015 tentang Penetapan Pengusaha Kena Pajak yang Diwajibkan Membuat Faktur Pajak Berbentuk Elektronik; dan

e. Pengumuman Dirjen Pajak Nomor PENG-01/PJ.02/2014 tentang Faktur Pajak Berbentuk Elektronik (e-Faktur).

c. Manfaat Penggunaan E-Faktur

a. Manfaat bagi Pengusaha Kena Pajak (Penjual)

Tanda tangan basah digantikan tanda tangan elektronik.

E-Faktur Pajak tidak harus dicetak sehingga mengurangi biaya kertas, biaya cetak, dan biaya penyimpanan dokumen.

Aplikasi e-Faktur Pajak juga membuat SPT masa PPN sehingga PKP tidak perlu lagi membuatnya.

PKP yang menggunakan e-Faktur Pajak juga dapat meminta nomor seri faktur pajak melalui situs pajak dan tidak perlu lagi datang ke KPP.

b. Manfaat bagi Pengusaha Kena Pajak (Pembeli)

Terlindungi dari penyalahgunaan faktur pajak yang tidak sah, karena cetakan e-Faktur Pajak dilengkapi dengan pengaman berupa QR-Code. QR-Code menampilkan informasi tentang transaksi penyerahan: nilai DPP, PPN, dan lain-lain.

Informasi dalam QR-Code dapat dilihat menggunakan aplikasi QR- Code Scanner yang terdapat di smartphone atau gadget lainnya.

Apabila informasi yang terdapat dalam QR-Code tersebut berbeda dengan yang ada dalam cetakan e-Faktur Pajak maka Faktur Pajak tersebut tidak valid.

c. Manfaat dari Aspek Pemerintah.

Bagi pemerintah penggunaan e-Faktur sangat berguna dalam: a) Kemudahan pengawasan dengan adanya proses validasi Pajak

Keluaran-Pajak Masukan (PK-PM) dan adanya data lengkap dari setiap faktur pajak.

b) Mempermudah pelayanan karena akan mempercepat proses pemeriksaan, pelaporan, dan pemberian nomor seri faktur pajak.

c) Sistem berbasis elektronik ini akan meminimalkan penyalahgunaan penggunaan faktur pajak oleh perusahaan fiktif atau pihak yang tidak bertanggung jawabsehingga potensi pajak yang hilang menjadi sangat kecil.

d. Resiko Penggunaan E-Faktur a. Resiko Geografis di Indonesia

Indonesia adalah negara kepulauan, dengan kondisi geografis seperti ini tentu akan terjadi perbedaan pembangunan dari fasilitas dalam penggunaan sistem elektronik atau internet. Tidak semua wilayah Indonesia mempunyai fasilitas komputer dan internet yang dapat menopang kinerja dari e-Faktur, sehingga ditakutkan di daerah-daerah terpencil penerapan e-Faktur tidak berjalan secara maksimal.

b. Resiko Sumber Daya Manusia yang Menggunakan e-Faktur dan Resiko dari Aplikasi e-Faktur itu sendiri

Dengan kecanggihan dari e-Faktur, harus dilihat juga kemampuan dari penggunaanya agar tidak terjadi human eror dalam penggunaan dari e-Faktur. Kemampuan sumber daya manusia sangat penting dalam penggunaan e-Faktur sehingga perlu dilakukan pelatihan dan sosialisasi menyeluruh ke seluruh wilayah di Indonesia sebelum e-Faktur di terapkan di seluruh Indonesia pada 2016 nanti. E-Faktur sebagai sistem elektronik tentu antara bahasa pemrograman yang digunakan tidak akan sama dengan

bahasa yang digunakan oleh undang-undang perpajakan. Ini menyebabkan ada kemungkinan ketidak sesuaian penerapan aturan dengan pelaksanaan dari aplikasi e-Faktur pasti ada perbedaan yang perlu kita evaluasi.

e. Proses Pembuatan E-Faktur

Gambaran umum dalam proses pembuatan e-Faktur:

1. Pengusaha Kena Pajak menutup kesepakatan penyerahan faktur, membuat Faktur Pajak, dan melakukan pencatatan secara manual atau sistem;

2. Pengusaha Kena Pajak melakukan input data ke e-Faktur atau bisa dengan melakukan impor data dari excel;

3. Pengusaha Kena Pajak melaporkan faktur pajak ke Direktorat Jenderal Pajak secara online;

4. Direktorat Jenderal Pajak memberi persetujuan atau approval (kurang lebih 3 menit);

5. Pengusaha Kena Pajak dapat create PDF dan cetak e-Faktur; 6. Pengusaha Kena Pajak membuat SPT PPN dalam aplikasi

e-Faktur;

7. Pengusaha Kena Pajak melaporkan SPT PPN ke KPP atau lewat e-Filling;

8. KPP membuat tanda terima SPT masa PPN; dan

9. Direktorat Jenderal Pajak melakukan pengolahan data e-Faktur untuk pelayanan dan pengawasan.

16. Penelitian Terdahulu

Tabel 2.1

Ringkasan Penelitian Terdahulu

Peneliti Variabel Penelitian Hasil Penelitian Muhamad Junaedi

(2016)

Independen: Persepsi wajib pajak dalam penggunaan e-Faktur Dependen: Laporan pajak pertambahan nilai

Penggunaan e-faktur berpengaruh signifikan secara persial terhadap laporan pajak pertambahan nilai

Selfi Ayu Permata Sari (2015)

Independen: Penerapan e-Faktur

Dependen: Perbaikan Administrasi PPN

Penerapan e-Faktur dapat mengurangi tingkat pembetulan SPT PPN, seperti: Kesalahan identitas lawan transaksi dalam FP keluaran yang tidak dilaporkan

Oktu Wanda Gisbu (2015) Independen: Moderenisasi Faktur Dependen: Kepatuhan PKP dalam penomoran faktur Modernisasi e-Faktur berpengaruh signifikan terhadap kepatuhan pengusaha kena pajak dalam penerapan penomoran faktur

Firda Ayu Rizqiah (2014)

Independen:

Implementasi Faktur Dependen: Peningkatan Pelaporan Wajib Pajak

Penggunaan e-Faktur

mempermudah dan

memberikan manfaat bagi pegawai pajak

Perbedaan penelitian saya dengan penelitian terdahulu adalah objek yang saya teliti adalah pengaruh persepsi, pemahaman, dan resiko wajib pajak terhadap ketepatan penyampaian SPT PPN menggunakan e-faktur,

sedangkan penelitian sebelumnya membahas tentang modernisasi faktur dan kepatuhan wajib pajak dalam penggunaan aplikasi e-Faktur.

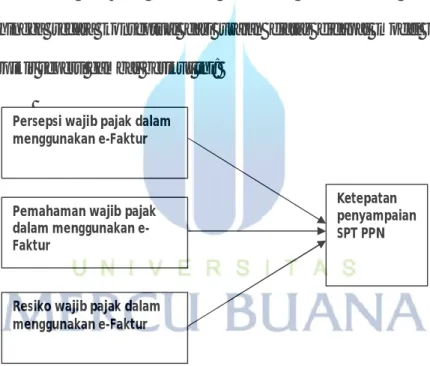

B. Rerangka Pemikiran

Secara gambaran yang didapat dalam penelitian ini adalah faktor apa saja yang mempengaruhi presepsi dan pemahaman wajib pajak dalam menggunakan E-faktur terhadap ketepatan penyampaian SPT PPN. Sehingga secara konseptual dari uraian diatas didapat model kerangka berpikir seperti gambar berikut ini:

Gambar 2.2 Rerangka Pemikiran

Ketepatan penyampaian SPT PPN

Resiko wajib pajak dalam menggunakan e-Faktur Pemahaman wajib pajak dalam menggunakan e-Faktur

Persepsi wajib pajak dalam menggunakan e-Faktur

C. Hipotesis

Berdasarkan kerangka teori dan kerangka berfikir, maka dapat dirumuskan hipotesis penelitian sebagai berikut:

1. Persepsi Wajib Pajak Dalam Menggunakan E-Faktur Dan Resiko Penggunaan E-Faktur Terhadap Laporan Pajak Pertambahan Nilai.

Hasil penelitian ini mengacu pada penelitian terdahulu Muhamad Junaedi (2016) adalah Penggunaan e-faktur berpengaruh signifikan secara persial terhadap laporan pajak pertambahan nilai. Dengan hasil penelitian tersebut penulis mengambil persamaan variable persepsi sebagai variable utama dalam penelitian ini karena berpengaruh terhadap ketepatan penyampaian SPT PPN.

Ha1 : Persepsi wajib pajak tentang e-faktur berpengaruh terhadap penyampaian SPT PPN.

2. Implementasi e-Faktur Pajak dalam Upaya Meningkatkan Pelaporan Wajib Pajak.

Hasil penelitian ini mengacu pada penelitian terdahulu Firda Ayu Rizqiah (2014) adalah Penggunaan e-Faktur mempermudah dan memberikan manfaat bagi pegawai pajak. Dengan hasil penelitian tersebut penulis mengambil persamaan variable penerapan sebagai pemahaman wajib pajak sebagai variable kedua dalam penelitian ini karena berpengaruh terhadap ketepatan penyampaian SPT PPN.

Ha2 : Implementasi tentang e-Fkatur dalam upaya meningkatkan pelapolan wajib pajak berpengaruh signifikan terhadap ketepatan penyampaian SPT PPN.

3. Penerapan E-Faktur Sebagai Perbaikan Sistem Administrasi PPN dan Pengaruh Modernisasi Faktur.

Hasil penelitian ini mengacu pada penelitian terdahulu Selfi Ayu Permata Sari (2015) adalah Penerapan e-Faktur dapat mengurangi tingkat pembetulan SPT PPN, seperti: Kesalahan identitas lawan transaksi dalam FP keluaran dan FP keluaran yang tidak dilaporkan dan Modernisasi e-Faktur berpengaruh signifikan terhadap kepatuhan pengusaha kena pajak dalam penerapan penomoran faktur. Dengan hasil penelitian tersebut penulis mengambil persamaan variable penerapan sebagai resiko wajib pajak sebagai variable ketiga dalam penelitian ini karena berpengaruh terhadap ketepatan penyampaian SPT PPN.

Ha3: Penerapan e-Faktur sebagai perbaikan sistem administrasi PPN dan pengaruh modernisasi faktur berpengaruh signifikan terhadap ketepatan penyampaian SPT PPN.