BAB I

PENDAHULUAN

1.1 Latar Belakang

Pembangunan di Indonesia merupakan program pemerintah dalam memajukan bangsa dalam berbagai bidang, baik itu dari sektor pendidikan, politik, ekonomi, sosial, budaya, pertahanan, dan keamanan. Sebagaimana tercantum dalam undang-undang, pembangunan di Indonesia ditujukan untuk mensejahterakan rakyat indonesia.

Dalam menjalankan program tersebut pemerintah tidak dapat berjalan sendiri tanpa dukungan dari rakyat yang ada di dalam suatu negara. Utuk itu kerjasama antara rakyat dan pemerintah menjadi salah satu hal yang sangat penting, hal ini ditujukan agar pembangunan dalam berbagai bidang tersebut dapat berjalan sesuai dengan keinginan rakyat dan negara Indonesia.

Selain dukungan moril dari rakyat, pemerintah dalam rangka melaksanakan program pembangunan tersebut juga membutuhkan dana yang tidak sedikit, untuk itu pemerintah perlu menghimpun dana yang berasal dari rakyat, dalam hal ini pemerintah menunjuk Direkorat Jendral Pajak (DJP) untuk menghimpun dana yang dibutuhkan tersebut dalam bentuk penerimaan pajak.

Pajak merupakan salah satu komponen utama penerimaan negara dalam sektor non-migas yang memegang peranan sangat penting dalam penerimaan negara. Dalam hal ini pajak memberikan kontribusi sekitar 80% dari seluruh penerimaan negara. Hal

ini menjadi presentasi sekaligus tugas yang berat bagi Direktorat Jendral Pajak (DJP) untuk dapat menghimpun dana bagi penerimaan negara tersebut.

Dalam pelaksanaanya ada beberapa kategori penerimaan pajak yang digunakan dalam pemungutan pajak, salah satunya adalah dengan cara memungut Pajak Bumi dan Bangunan, Pajak Bumi dan Bangunan (PBB) adalah pajak negara yang dikenakan terhadap bumi dan atau bangunan berdasarkan Undang-undang nomor 12 Tahun 1985 tentang Pajak Bumi dan Bangunan sebagaimana telah diubah dengan Undang-Undang nomor 12 Tahun 1994.

Namun demikian dengan semakin terglobalisasinya perekonomian menyebabkan tidak stabilnya pendapatan yang diperoleh wajib pajak, ketidak mampuan mengantisipasi perkembangan global akan mengakibatkan kesulitan yang serius. Hal ini akan berpengaruh langsung terhadap kewajiban-kewajiban yang harus dipenuhinya salah satunya terkait dengan kewajiban perpajakan dalam membayar Pajak Bumi dan Bangunan.

Sesuai dengan sifatnya bahwa Pajak Bumi dan Bangunan adalah pajak obyektif sehingga dalam pengenaan pajaknya yang dilihat didasarkan kepada keadaan obyeknya dan tidak dipengaruhi oleh subyek pajaknya. Meskipun demikian, jika wajib pajak badan ataupun wajib pajak orang pribadi tidak mempunyai kemampuan disisi keuangannya maka wajib pajak tersebut dapat menggunakan haknya dengan mengajukan pengurangan pajak sesuai dengan Pasal 19 Undang-undang No. 12 Tahun 1985 tentang Pajak Bumi dan Bangunan sebagaimana telah diubah dengan UU No. 12 Tahun 1994 tentang pemberian pengurangan Pajak Bumi dan Bangunan.

Pengajuan pengurangan Pajak Bumi dan Bangunan tersebut dimulai dari permohonan tertulis yang dibuat oleh wajib pajak kemudian diserahkan ke Kantor

Pelayanan Pajak beserta persyaratan-persyaratan lain yang mendukung untuk kemudian diteliti kembali oleh pihak-pihak yang terkait dalam rangka permohonan pengurangan Pajak Bumi dan Bangunan.

Berdasarkan uraian di atas penulis tertarik untuk menulis Laporan Kuliah Kerja Praktek dengan judul ”Prosedur Pengurangan Pajak Bumi dan Bangunan Pada Kantor Pelayanan Pajak Pratama Bandung Cicadas”.

1.2 Maksud dan Tujuan Kerja Praktek

Maksud dari penulisan Laporan Kerja Praktek ini untuk mengetahui dan mempelajari bagaimana prosedur pengurangan Pajak Bumi dan Bangunan terutang di KPP Pratama Bandung Cicadas secara langsung.

Adapun tujuan dari penulisan Laporan Kerja Praktek ini adalah:

1. Untuk mengetahui dasar hukum yang melandasi prosedur pengurangan Pajak Bumi dan Bangunan di Kantor Pelayanan Pajak (KPP) Pratama Bandung Cicadas.

2. Untuk mengetahui prosedur pengurangan Pajak Bumi dan Bangunan di Kantor Pelayanan Pajak (KPP) Pratama Bandung Cicadas.

3. Untuk mengetahui dalam kondisi apakah wajib pajak dapat mengajukan pengurangan Pajak Bumi dan Bangunan.

1.3 Kegunaan Kerja Praktek

Adapun kegunaan yang dapat diperoleh dari hasil Kerja Praktek ini adalah :

a. Bagi Mahasiswa

2. Sebagai suatu pembelajaran diri dalam bidang perpajakan, khsusnya dalam hal pengurangan Pajak Bumi dan Bangunan.

b. Bagi Lembaga

1. Sebagai suatu media untuk mempromosikan dan memberikan gambaran tentang prosedur pengurangan pajak bumi dan bangunan. 2. Sebagai salah satu media mendeskripsikan pelayanan pajak, khususnya

dalam prosedur pengurangan Pajak Bumi dan Bangunan. c. Bagi Pembaca

1. Sebagai salah satu media untuk menjelaskan prosedur pengurangan pajak bumi dan bangunan sesuai dengan undang-undang perpajakan yang berlaku,

2. Dapat memberikan pengetahuan dan dapat menjadi referensi khususnya bagi pihak yang mengkaji topik-topik informasi perpajakan terutama mengenai prosedur pengurangan Pajak Bumi dan Bangunan. 3. Untuk mengetahui dalam kondisi apakah wajib pajak dapat

mengajukan pengurangan Pajak Bumi dan Bangunan.

1.4 Metode Kerja Praktek

Dalam penyusunan laporan ini, Penulis berusaha memperoleh data sesuai dengan hal-hal yang akan dibahas, untuk itu metode yang digunakan adalah full block

release, yaitu metode yang menyelenggarakan kerja praktek dalam waktu satu

periode.

Selain itu dalam pengumpulan data penulis menggunakan beberapa metode pengumpulan data, antara lain metode pengumpulan data yang digunakan oleh penulis dalam penulisan laporan ini adalah:

1. Metode Observasi

Merupakan teknik pengumpulan data dengan cara pencarian dan pengumpulan data yang dilakukan dengan melakukan pengamatan dan penelitian secara langsung mengenai prosedur pengurangan Pajak Bumi dan Bangunan pada Kantor Pelayanan Pajak Pratama Bandung Cicadas.

2. Metode Wawancara

Merupakan proses penelitian yang dilakukan penulis dengan cara mewawancarai pihak-pihak yang berkopeten di Kantor Pelayanan Pajak (KPP) Pratama Bandung Cicadas khususnya bagian Pelaksana Bidang Pengurangan, Keberatan dan Banding, dalam wawancara tersebut penulis mengunakan daftar pertanyaan yang disampaikan secara langsung.

3. Studi pustaka (Library Research)

Metode yang dilakukan dengan cara mencatat, mengumpulkan, dan mempelajari literatur yang ada di perpustakaan, dalam pengumpulan data tersebut penulis mengumpulkan data yang berasal dari peraturan perundang-undangan perpajakan, buku-buku pepajakan, maupun sumber-sumber lainnya yang berhubungan dengan tema penulisan.

1.5 Lokasi dan Waktu Kerja Praktek

Dalam penyusunan laporan Kerja Praktek ini dilaksanakan di Kantor Pelayanan Pajak (KPP) Pratama Bandung Cicadas, yang beralamat di Jl. Soekarno Hatta No. 781 Bandung.

Adapun waktu pelaksanaan Kerja Praktek dimulai sejak tangal 06 Juli 2009 s.d tanggal 06 Agustus 2009.

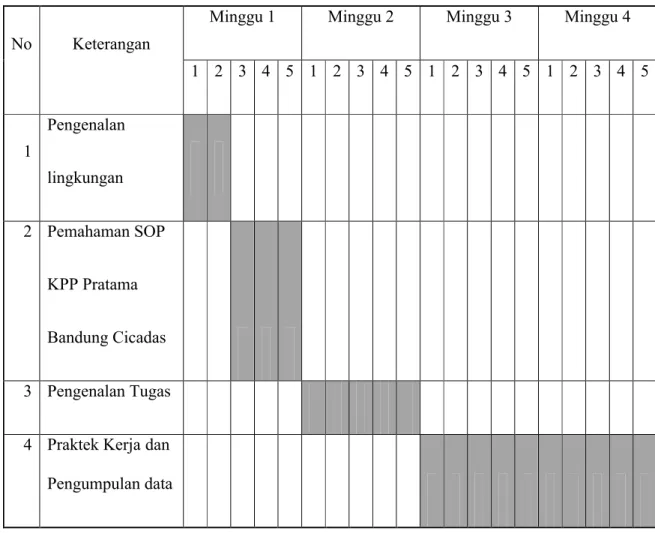

Tabel 1.1 Pelaksanaan Kerja Praktek

No Keterangan

Minggu 1 Minggu 2 Minggu 3 Minggu 4

1 2 3 4 5 1 2 3 4 5 1 2 3 4 5 1 2 3 4 5 1 Pengenalan lingkungan 2 Pemahaman SOP KPP Pratama Bandung Cicadas 3 Pengenalan Tugas

4 Praktek Kerja dan Pengumpulan data

BAB II

GAMBARAN UMUM INSTANSI

2.1 Sejarah Singkat Kantor Pelayanan Pajak (KPP) Pratama Bandung Cicadas Kantor Pelayanan Pajak Bandung Cicadas didirikan berdasarkan Surat Keputusan Menteri Keuangan Republik Indonesia Nomor 443/KMK.01/2001 tanggal 23 Juli 2001, tentang Organisasi dan Tata Kerja Kantor Wilayah Direktorat Jenderal Pajak, Kantor Pelayanan Pajak, Kantor Pelayanan Pajak Bumi dan Bangunan, Kantor Pemeriksaan dan Penyidikan Pajak, serta Kantor Penyuluhan dan Pengamatan Potensi Perpajakan. KMK tersebut memutuskan bahwa KPP Bandung Cibeunying yang semula wilayahnya meliputi wilayah Cibeunying dan wilayah Ujungberung dipecah menjadi dua KPP, yaitu KPP Bandung Cibeunying sebagai KPP lama meliputi wilayah Cibeunying, dan KPP Bandung Cicadas sebagai KPP baru meliputi wilayah Ujungberung ditambah wilayah kecamatan Cimenyan Kabupaten Bandung.

Kemudian berdasarkan KEP-122/PJ/2007 tentang Penerapan Organisasi, Tata Kerja, dan Saat Mulai Beroperasinya Kantor Pelayanan Pajak Pratama dan Kantor Pelayanan, Penyuluhan, dan Konsultasi Perpajakan di Lingkungan Kantor Wilayah Direktorat Pajak Banten, Kantor Wilayah Direktorat Jenderal Pajak Jawa Barat I, dan Kantor Wilayah Direktorat Jenderal Pajak Jawa Barat II sejak tanggal 28 Agustus 2007 Kantor Pelayanan Pajak Bandung Cicadas mulai menerapkan sistem administrasi modern dan berganti nama menjadi Kantor Pelayanan Pajak Pratama Bandung Cicadas.

Berdasarkan Peraturan Menteri Keuangan No 55/PMK.01/2007 wilayah kerja Kantor pelayanan Pajak Bandung Cicadas meliputi 6 (enam) kecamatan, yaitu :

1. Kecamatan Cicadas 2. Kecamatan Arcamanik 3. Kecamatan Cibiru 4. Kecamatan Ujungberung 5. Kecamatan Rancasari 6. Kecamatan Margacinta

Kedudukan KPP Bandung Cicadas adalah sebagai unsur pelaksana Direktorat Jenderal Pajak di bidang pelayanan pajak. Keberadaan KPP Bandung Cicadas berada di bawah dan bertanggung jawab langsung kepada Kepala Kantor Wilayah Direktorat Jenderal Pajak Jawa Barat I. Secara organisatoris, KPP Bandung Cicadas dipimpin oleh seorang Kepala Kantor yang dibantu oleh Kepala Seksi, Account Representatif (AR), Fungsional Pemeriksa, Fungsional Penilai PBB dan para Staf Pelaksana.

Adapun Visi dan Misi Kantor Pelayanan Pajak Pratama Bandung Cicadas adalah:

a) Visi

Visi Kantor Pelayanan Pajak (KPP) Bandung Cicadas seperti juga Kantor Pelayanan Pajak manapun yang ada di Indonesia adalah “Menjadi model pelayanan masyarakat yang menyelenggarakan sistem dan manajemen perpajakan kelas dunia yang dipercaya dan dibanggakan masyarakat”.

b) Misi 1. Politik

2. Kelembagaan

Senantiasa memperbaharui diri, selaras dengan aspirasi masyarakat dan teknokrasi perpajakan serta administrasi perpajakan mutakhir.

3. Fiskal

Menghimpun penerimaan dalam negeri dari sektor pajak yang menunjang kemandirian pembiayaan pemerintah berdasarkan undang-undang perpajakan dengan tingkat efektivitas dan efisiensi yang tinggi.

4. Ekonomi

Mendukung kebijakan pemerintah dalam mengatasi permasalahan ekonomi bangsa dengan kebijakan yang minimising distortion (peminimalisiran penyimpangan).

2.2 Stuktur Organisasi Kantor Pelayanan Pajak Pratama Bandung Cicadas Struktur organisasi merupakan salah satu hal yang penting untuk mengetahui dan memberikan batasan wewenang setiap bagian dalam menjalankan tugas dan fungsinya sebagai bagian dari suatu organisasi. Sehingga masing-masing bagian memiliki wewenang dan tanggung jawab yang sesuai dengan ruang lingkup pekerjaan yang dijalankan agar tujuan dan sasaran dapat tercapai melalui efisiensi dan efektivitas kerja.

Sesuai dengan Keputusan Menteri Keuangan No. 254/KMK.01/2004 dan No. 132/KMK.01/2006, struktur orgasisasi Kantor Pelayanan Pajak Pratama Bandung Cicadas terdiri dari :

b. Sub Bagian Umum; c. Seksi Ekstensifikasi;

d. Seksi Pengolah Data dan Informasi; e. Seksi Pelayanan;

f. Seksi Pengawasan dan Konsultasi I, II, III, IV; g. Seksi Pemeriksaan;

h. Seksi Penagihan; dan

i. Kelompok Jabatan Fungsional

STRUKTUR ORGANISASI

KANTOR PELAYANAN PAJAK PRATAMA BANDUNG CICADAS

Dengan struktur organisasi tersebut diharapkan akan meningkatkan kepatuhan pajak, kepercayaan terhadap administrasi perpajakan, dan meningkatkan produktivitas pegawai pajak. KEPALA KANTOR Subbagian Umum Seksi Ekstensifi kasi Seksi Pengolah Data dan Informasi Seksi Pengawasan dan Konsultasi I, II, III, IV Seksi Pemeriksaa n Seksi Penagihan Seksi Pelayanan Kelompok Jabatan Fungsional

2.3 Uraian Tugas

Tugas, wewenang dan tanggung jawab merupakan fungsi dari setiap bagian di dalam Kantor Pelayanan Pajak Bandung Ciacadas yang dapat membedakan antara satu bagian dengan bagian yang lain. Berikut adalah tugas, wewenang dan tanggung jawab setiap bagian:

1. Kepala Kantor Pelayanan Pajak Pratama Bandung Cicadas Memiliki tugas, wewenang, dan tanggung jawab sebagai berikut:

a. Melakukan penyuluhan (pembinaan terhadap karyawan yang ada di dalam wewenang kekuasaannya);

b. Melakukan peningkatan pelayanan;

c. Melakukan pengawasan (pemeriksaan dan penagihan), termasuk mengawasi jalannya kegiatan operasional perpajakan, yaitu:

- Pajak Penghasilan (PPh); - Pajak Pertambahan Nilai (PPN);

- Pajak Penjualan atas Barang Mewah (PPnBM); - Pajak Bumi dan Bangunan (PBB);

- Bea Perolehan Hak atas Tanah dan Banguanan (BPHTB); - Pajak Tidak Langsung Lainnya.

d. Menerima laporan kerja dari setiap seksi dan membuat kegiatan operasional Kantor Pelayanan Pajak wilayah Jawa Barat.

2. Sub Bagian Umum

Memiliki tugas, wewenang, dan tanggung jawab sebagai berikut:

a. Melakukan urusan kepegawaian; b. Melakukan urusan keuangan;

c. Melakukan urusan tata usaha; dan

d. Melakukan urusan rumah tangga (kantor).

3. Seksi Ekstensifikasi

Memiliki tugas, wewenang, dan tanggung jawab sebagai berikut:

a. Melaksanakan dan menatausahakan pengamatan potensi perpajakan; b. Melaksanakan pendataan objek dan subjek pajak;

c. Melaksanakan penilaian objek pajak; dan

d. Melaksanakan kegiatan ekstensifikasi perpajakan. 4. Seksi Pengolahan Data dan Informasi

Memiliki tugas, wewenang, dan tanggung jawab sebagai berikut:

a. Mengumpulkan dan mengolah data; b. Menyajikan informasi perpajakan; c. Merekam dokumen perpajakan;

d. Melaksanakan urusan tata usaha penerimaan perpajakan;

e. Melaksanakan pengalokasian dan penatausahaan bagi hasil PBB dan BPHTB;

f. Melaksanakan dukungan teknis komputer; g. Melakukan pemantapan e-SPT dan e-filling; dan h. Menyimpan laporan kerja.

5. Seksi Pelayanan

Memiliki tugas, wewenang, dan tanggung jawab sebagai berikut:

a. Memberikan pelayanan kepada wajib pajak dengan melakukan penetapan dan penerbitan produk hukum perpajakan;

b. Melaksanakan pengadministrasian dokumen dan berkas perpajakan; c. Menerima dan mengolah surat pemberitahuan dan surat lainnya; d. Melakukan penyuluhan perpajakan;

e. Melaksanakan peregistrasian wajib pajak; dan f. Kerjasama perpajakan.

6. Seksi Pengawasan dan Konsultasi I, II, III, IV

Memiliki tugas, wewenang, dan tanggung jawab sebagai berikut:

a. Melakukan pengawasan kepatuhan perpajakan wajib pajak, melalui pemanfaatan dan Sistem Administrasi Perpajakan Terpadu (SAPT) atau Sistem Informasi Direktorat Jendral Pajak (SIDJP);

b. Melaksanakan pembimbingan atau himbauan kepada wajib pajak; c. Melaksanakan konsultasi teknis perpajakan kepada wajib pajak; d. Merekonsiliasi data wajib pajak dalam rangka intensifikasi;

e. Memonitor penyelesaian pemeriksaan pajak dan prosedur keberatan; f. Melakukan evaluasi hasil banding berdasarkan ketentuan yang

berlaku;

g. Membantu wajib pajak dalam memperoleh penegasan dan konfirmasi masalah perpajakan;

h. Melakukan pemutakhiran data wajib pajak dan membuat company

profile;

i. Menginformasikan ketentuan perpajakan terbaru kepada wajib pajak; j. Menganalisis kinerja wajib pajak; dan

k. Menyelesaikan permohonan surat keterangan yang diperlukan wajib pajak

Memiliki tugas, wewenang, dan tanggung jawab sebagai berikut:

a. Menyusun rencana pemeriksaan;

b. Melaksanakan pengawasan aturan pelaksanaan pemeriksaan;

c. Melaksanakan penerbitan dan penyaluran SP3 (Surat Perintah Pelaksanaan Pemeriksaan Pajak); dan

d. Administrasi perpajakan lainnya. 8. Seksi Penagihan

Memiliki tugas, wewenang, dan tanggung jawab sebagai berikut:

a. Melaksanakan dan menatausahakan penagihan aktif b. Melaksanakan penagihan piutang pajak;

c. Penundaan angsuran tunggakan pajak; d. Usulan penghapusan piutang pajak; dan

e. Mempersiapkan teguran dan melakukan penagihan dengan surat paksa.

9. Kelompok Jabatan Fungsional Terdiri dari :

a. Pejabat Fungsional Pemeriksa

Memiliki tugas, wewenang, dan tanggung jawab untuk melakukan kegiatan sesuai dengan jabatan masing-masing berdasarkan peraturan perundang-undangan yang berlaku dan berkoordinasi dengan seksi pemeriksaan.

b. Pejabat Fungsional Penilai

Memiliki tugas, wewenang, dan tanggung jawab untuk melakukan kegiatan sesuai dengan jabatan masing-masing berdasarkan peraturan perundang-undangan yang berlaku dan berkoordinasi dengan seksi ekstensifikasi.

2.4 Aktivitas Kantor Pelayanan Pajak Pratama Bandung Cicadas

Tujuan umum dari Kantor Pelayanan Pajak Pratama Bandung Cicadas adalah memeberikan pelayanan publik dengan baik kepada wajib pajak dengan memenuhi semua kebutuhan wajib pajak dalam melakukan kewajiban perpajakannya. Untuk mencapai tujuan tersebut diperlukan prosedur dan tata kerja organisasi pada Kantor Pelayanan Pajak Pratama Bandung Cicadas, juga apek-aspek kegiatan yang tidak dapat dilupakan adalah:

1. Pelayanan terhadap wajib pajak dalam melaksanakan kewajiban perpajakan melalui prosedur yang mudah dan sistematis.

2. Melakukan operasional perpajakan di bidang pengolahan data informasi, tata usaha perpajakan, pelayanan, penagihan, pengawasan, dan konsultasi, serta pemeriksaan kepada wajib pajak.

3. Kegiatan pengawasan dan verifikasi atas pajak penghasilan maupun pajak pertambahan nilai dan penerapan sanksi administrasi perpajakan dengan mencari, mengumpulkan mengolah data, maupun keterangan lain dalam rangka pengawasan pemenuhan kewajiban perpajakan.

4. Melakukan kegiatan penatausahaan dan lampirannya termasuk kebenaran penuisan dan perhitungan yang bersifat formal, pemantauan dan penyusunan laporan pembayaran masa PPh, PPN, PBB, BPHTB dan PTLL.

5. Mengadakan kegiatan penyuluhan pajak kepada masyarakat dalam rangka meningkatkan kesadaran dan kepatuhan wajib pajak dalam melaksanakan dan memenuhi kewajiban perpajakannya.

BAB III

PEMBAHASAN HASIL PELAKSANAAN KERJA PRAKTEK

3.1 Bidang Pelaksanaan Kerja PraktekDalam pelaksanaan kerja praktek penulis ditempatkan pada bagian Seksi Ekstensifikasi Perpajakan yang ada di Kantor Pelayanan Pajak Pratama Bandung Cicadas, sedangkan bidang pekerjaannya yaitu mencatat dan menulis surat-surat pelayanan yang masuk dari wajib pajak dalam mengajukan baik itu mutasi, pembetulan, maupun daftar baru objek pajak untuk diteliti oleh pejabat fungsional Seksi Ekstensifikasi.

Adapun ruang lingkup pelaksanaan Ekstensifikasi adalah sebagai berikut:

a. Pemberian Nomor Pokok Wajib Pajak (NPWP) dan atau pengukuhan Pengusaha Kena Pajak (PKP) yang menerima dan memperoleh penghasilan diatas Penghasilan Tidak Kena Pajak (PKP);

b. Pemberian Nomor Pokok Wajib Pajak (NPWP) dan pengukuhan Pengusaha Kena Pajak (PKP) bagi pengusaha tertentu yang mempunyai lokasi usaha di sentra perdagangan;

c. Pemberian Nomor Pokok Wajib Pajak (NPWP) dan atau pengukuhan Pengusaha Kena Pajak (PKP) berdasarkan data yang belum terdaftar sebagai Wajib Pajak (WP) atau Pengusaha Kena Pajak (PKP);

d. Penetapan Jumlah Angsuran PPh Pasal 25 atau PPn yang harus disetor dalam jumlah tahun berjalan; dan

e. Penentuan jumlah PPn yang terutang dalam tahun berjalan yang mempunnyai usaha di sentra perdagangan.

Selain dari ruang lingkup pelaksanaan Ekstensifikasi di atas, Seksi Ekstensifikasi juga melakukan penelitian dalam rangka penyelesaian keberatan atau pengurangan Pajak Bumi dan Bangunan yang dilakukan oleh pejabat fungsional penilai Pajak Bumi dan Bangunan.

3.1.1 Pengertian Prosedur

Suatu prosedur sangat diperlukan agar suatu pekerjaan dapat dilaksanakan dengan lancar sesuai dengan tujuan yang hendak dicapai, prosedur menguraikan dan menyebabkan tahap-tahap yang harus dilaksanakan oleh unit-unit kerja dalam perusahaan atau organisasi.

Menurut Mulyadi pengertian prosedur dalam bukunya “Sistem Akuntansi”

“Prosedur adalah suatu urutan kegiatan klarikal, biasanya melibatkan beberapa orang dalam satu departemen atau lebih, yang dibuat untuk menjamin penanganan secara seragam transaksi perusahaan yang terjadi berulang”

(2001: 5)

Sedangkan menurut Azhar Susanto dalam bukunya “Konsep Pengembangan berbasis Komputer”

“Prosedur adalah serangkaian tugas yang saling berhubungan menurut urutan waktu dan cara tertentu untuk melaksanakan suatu pekerjaan dalam mencapai tujuan yang diharapkan.”

Jadi menurut kutipan-kutipan tersebut bahwa penegertian prosedur adalah serangkaian tugas yang saling berhubungan menurut urutan waktu dan cara tertentu untuk melaksanakan suatu pekerjaan dalam mencapai yang diharapkan.

Manfaat-manfaat prosedur :

1. Dapat mengatahui urutan-urutan kegiatan yang harus dilaksanakan; 2. Adanya pedoman kerja yang harus diikuti dan dilaksanakan oleh

anggota-anggota organisasi;

3. Membantu efesiensi, efektivitas dan produktivitas dari suatu unit organisasi;

4. Mencegah terjadinya penyimpangan yang terjadi, baik dari para atasan maupun bawahan; dan

5. Setiap satuan kerja dalam organisasi mengetahui dengan jelas fungsi dan tujuan yang hendak dicapai.

3.1.2 Pengertian Pengurangan

Pengertian pengurangan menurut Kamus Besar Bahasa Indonesia adalah

”Proses, cara, perbuatan mengurangi atau mengurangkan”

3.1.3 Pajak Bumi dan Bangunan

Sesuai dengan Undang-undang nomor 12 Tahun 1985 tentang Pajak Bumi dan Bangunan sebagaimana telah diubah dengan Undang-undang nomor 12 Tahun 1994 Bab I Pasal 1 No. 1 dan 2, menyatakan bahwa:

1. Bumi adalah permukaan bumi dan tubuh bumi yang ada di bawahnya; 2. Bangunan adalah konstruksi teknik yang ditanam atau dilekatkan

Maka dapat disimpulkan menurut undang-undang tersebut Pajak Bumi dan Bangunan adalah pajak yang bersifat kebendaan dalam arti besarnya pajak terutang ditentukan oleh keadaan objek yaitu bumi atau tanah dan atau bangunan. Keadaan subyek (siapa yang membayar) tidak ikut menentukan besarnya pajak.

3.1.3.1 Objek Pajak

Dijelaskan pada Pasal 2 ayat 1 UU No. 12 Tahun 1985 tentang Pajak Bumi dan Bangunan sebagaimana telah diubah dengan UU No. 12 Tahun 1994 menjelaskan bahwa:

“Yang menjadi Objek Pajak adalah bumi dan/atau bangunan.”

Jadi menurut undang-undang tersebut Objek Pajak Bumi dan Bangunan adalah bumi dan/atau bangunan. Bumi adalah permukaan bumi (tanah dan perairan) dan tubuh bumi yang ada dibawahnya, sedangkan bangunan konstruksi teknik yang ditanam atau dilekatkan secara tetap pada tanah dan/atau perairan. Yang termasuk dalam pengertian bangunan adalah :

1. Jalan lingkungan yang terletak dalam suatu kompleks bangunan seperti hotel, pabrik, dan emplasemennya, dan lain-lain yang merupakan satu kesatuan dengan kompleks bangunan tersebut;

2. Jalan TOL; 3. Kolam renang; 4. Pagar mewah; 5. Tempat olah raga;

6. Galangan kapal, dermaga; 7. Taman mewah;

8. Tempat penampungan/kilang minyak, air dan gas, pipa minyak; 9. Fasilitas lain yang memberikan manfaat.

3.1.3.2 Subjek Pajak

Sesuai dengan Undang-undang nomor 12 Tahun 1985 tentang Pajak Bumi dan Bangunan sebagaimana telah diubah dengan Undang-undang nomor 12 Tahun 1994 Bab III Pasal 4 ayat 1, menyatakan bahwa:

“Yang menjadi Subjek Pajak adalah orang atau badan yang secara nyata mempunyai satu hak atas bumi, dan atau memperoleh manfaat atas bumi dan atau memiliki, menguasai, dan atau memperoleh manfaat atas bangunan”

Berdasarkan uraian undang-undang tersebut maka selanjutnya orang atau badan tersebut dapat dikenakan kewajiban membayar pajak yang disebut sebagai Wajib Pajak.

3.2 Teknis Pelaksanaan Kerja Praktek

Teknis pelaksanaan kerja praktek yang telah dilakukan oleh penulis pada Kantor Pelayanan Pajak Pratama Bandung Cicadas adalah mengerjakan langsung pencatatan berkas oleh petugas fungsional Seksi Pelayanan, dan petugas fungsional Seksi lainnya untuk kemudian dicatat dalam buku agenda yang sebelumnya diberikan dulu pengarahan serta penjelasan oleh pejabat fungsional Seksi Ekstensifikasi tentang apa yang harus dikerjakan. Adapun kegiatan yang penulis kerjakan adalah:

1. Membantu pejabat fungsional Seksi Ekstensifikasi dalam mempersiapkan berkas-berkas pajak yang akan diteliti oleh petugas fungsional Seksi Ekstensifikasi.

2. Melihat dan mencatat prosedur penelitian yang dilakukan oleh pejabat fungsional Penilai Pajak Bumi dan Bangunan dalam rangka penyelesaian keberatan atau pengurangan Pajak Bumi dan Bangunan.

3.3 Pembahasan Hasil Pelaksanaan Kerja Praktek

Pengurangan Pajak Bumi dan Bangunan yaitu pemberian keringanan pembayaran Pajak Bumi dan Bangunan yang terutang atas objek Pajak Bumi dan Bangunan yang dapat diberikan kepada wajib pajak orang pribadi atau badan dikarenakan kondisi tertentu yang terjadi pada objek maupun subjek pajak.

Bagan Arus (Flow Chart) : Bagan Arus I

Bagan Arus II

3.3.1 Dasar Hukum Prosedur Pengurangan Pajak Bumi dan Bangunan pada KPP Pratama Bandung Cicadas

Prosedur pengurangan Pajak Bumi dan Bangunan yang dilakukan oleh Kantor Pelayanan Pajak (KPP) Pratama Bandung Cicadas tidak terlepas dari dasar hukum yang melandasi prosedur tersebut. Dasar hukum yang melandasi prosedur tersebut antara lain:

1. Pasal 19 UU No. 12 Tahun 1985 tentang PBB sebagaimana telah diubah dengan UU No. 12 Tahun 1994

(1) Menteri Keuangan dapat memberikan pengurangan pajak yang terutang: a. Karena kondisi tertentu objek pajak yang ada hubungannya dengan

b. Dalam hal objek pajak terkena bencana alam atau sebab lain yang luar baiasa.

(2) Ketentuan mengenai pengurangan pajak sebagaimana dimaksud dalam ayat (1) diatur oleh Menteri Keuangan.

2. Keputusan Menteri Keuangan RI Nomor 362/KMK.04/1999 tanggal 5 Juli 1999 tentang Pemberian Pengurangan Pajak Bumi dan Bangunan.

3. KEP Dirjen Pajak Nomor KEP-10/PJ.6/1999 tanggal 4 Oktober 1999 tentang Tatacara Pemberian Pengurangan Pajak Bumi dan Bangunan.

3.3.2 Prosedur Pengurangan Pajak Bumi dan Bangunan pada KPP Pratama Bandung Cicadas

Dalam pelaksanaan pengajuan pengurangan Pajak Bumi dan Bangunan ada beberapa pihak yang secara langsung terkait, antara lain:

1. Account Representative. 2. Kepala Seksi Pengawasan. 3. Kepala Kantor.

4. Pelaksana Seksi Pelayanan. 5. Tempat Pelayanan Terpadu (TPT).

6. Pelaksana Bidang Pengurangan, Keberatan dan Banding. 7. Penelaah Keberatan.

8. Kepala Seksi Bidang Pengurangan, Keberatan dan Banding. 9. Kepala Bidang Pengurangan, Keberatan dan Banding. 10. Kepala Kantor Wilayah.

Adapun prosedur kerja yang dilaksanakan dalam pengurangan Pajak Bumi dan Bangunan pada Kantor Pelayanan Pajak Pratama Bandung Cicadas adalah sebagai berikut:

1. Wajib Pajak mengajukan permohonan atas Pengurangan PBB ke Kantor Pelayanan Pajak

2. Petugas Tempat Pelayanan Terpadu (TPT) menerbitkan Bukti Penerimaan Surat (BPS) dan meneruskan permohonan kepada Pelaksana Seksi Pelayanan.

3. Pelaksana Seksi Pelayanan merekam Permohonan Wajib Pajak dan meneruskan kepada AR.

4. AR meneliti pemenuhan persyaratan formal permohonan Wajib Pajak. 5. Dalam hal permohonan tidak memenuhi persyaratan formal, dibuatkan

konsep Surat Penolakan Permohonan bahwa permohonan tersebut tidak dapat diproses.

6. Kepala Seksi Pengawasan dan Konsultasi memberikan persetujuan atas konsep Surat Penolakan Permohonan. Dalam hal Kepala Seksi tidak menyetujui konsep Surat Penolakan Permohonan, AR memperbaiki dokumen tersebut.

7. Kepala Kantor Pelayanan Pajak memberikan persetujuan atas konsep Surat Penolakan Permohonan. Dalam hal Kepala Kantor tidak menyetujui konsep Surat Penolakan Permohonan, AR memperbaiki dokumen tersebut.

8. Pelaksana Seksi Pelayanan melakukan pencetakan produk hukum berupa Surat Penolakan Permohonan.

9. Produk hukum ditandatangani oleh Kepala Kantor Pelayanan Pajak.

11. Dalam hal permohonan telah memenuhi persyaratan formal, AR menyiapkan Surat Pengantar dan mengirimkan ke Kanwil melalui Subag Umum.

12. Pelaksana Bidang PKB menerima Berkas Permohonan, membuat registrasi dan meneruskan kepada Kepala Bidang.

13. Kepala Bidang meneliti dan membuat penugasan kepada Kepala Seksi PKB.

14. Kepala Seksi PKB meneliti dan membuat penugasan kepada Penelaah Keberatan.

15. Penelaah Keberatan membuat konsep Uraian Penelitian (berita acara pemeriksaan sederhana).

16. Kepala Seksi PKB meneliti dan memberikan persetujuan serta meneruskan kepada Kepala Bidang PKB. Dalam hal Kepala Seksi tidak menyetujui Penelaah memperbaiki konsep tersebut.

17. Kepala Bidang PKB meneliti dan memberikan persetujuan serta meneruskan kepada Kepala Kanwil. Dalam hal Kepala Bidang tidak menyetujui, Penelaah memperbaiki konsep tersebut.

18. Kepala Kanwil meneliti dan memberikan persetujuan serta menandatangani SK. Dalam hal Kepala Bidang tidak menyetujui, Penelaah memperbaiki konsep tersebut.

19. Wajib Pajak menerima Surat Keputusan (SK) melalui Bagian Umum. 20. Proses selesai.

Karena pelaksanaan yang membutuhkan waktu yang lama maka standar waktu untuk penyelesaian adalah selama 2 (dua) bulan, dengan maksimal 3 (tiga) bulan sesuai Keputusan Menteri Keuangan.

Setelah semuanya selasai maka dokumen yang dihasilkannya berupa:

1. Surat Keputusan Pengurangan; atau 2. Surat Penolakan Permohonan

Selain pihak yang terkait secara langsung dalam penelitian pengurangan Pajak Bumi dan Bangunan, Seksi Ektensifikasi juga berperan dalam rangka menilai dan meneliti atas obyek Pajak Bumi dan Bangunan yang perlu dilakukan Pemeriksaan Sederhana Kantor/Lapangan. Uraian kerja tersebut dilakuakn oleh pejabat fungsional penilai Pajak Bumi dan Bangunan dalam rangka penyelesaian keberatan atau pengurangan Pajak Bumi dan Bangunan, prosedur kerja yang dilakukan adalah sebagai berikut:

1. Atas permintaan Kepala Kanwil DJP, menugaskan Pejabat Fungsional Penilai PBB untuk melaksanakan Penelitian atas obyek PBB yang perlu dilakukan Pemeriksaan Sederhana Kantor/Lapangan;

2. Menyiapkan bahan-bahan serta kelengkapan administrasi untuk pelaksanaan Penelitian, selanjutnya melaksanakan tugas pengumpulan data obyek dan subyek PBB di lapangan, melakukan analisis sesuai dengan petunjuk teknis pendataan dan penilaian obyek dan subyek PBB serta membuat Uraian Penelitian Keberatan dan menyampaikan kepada Kepala Kantor Pelayanan Pajak;

3. Meneliti Uraian Penelitian Keberatan, untuk selanjutnya menugaskan Kasubbag Umum untuk mengirimkan kepada Kepala Kanwil DJP.

3.3.3 Wajib Pajak yang dapat mengajukan pengurangan Pajak Bumi dan Bangunan

Tidak semua wajib pajak orang pribadi atau badan mendapatkan atau dapat mengajukan pengurangan Pajak Bumi dan Bangunan.

Wajib pajak orang pribadi atau badan yang mendapatkan atau dapat mengajukan pengurangan Pajak Bumi dan Bangunan hanyalah dikarenakan kondisi tertentu objek Pajak Bumi dan Bangunan yang ada hubungannya dengan subjek Pajak Bumi dan Bangunan dan atau karena sebab-sebab tertentu lainnya, seperti yang dijelaskan pada Keputusan Menteri Keuangan No. 362/KMK 04/1999, yaitu:

3.2 Lahan pertanian/pekebunan/perikanan/peternakan yang hasilnya sangat terbatas yang dimiliki/dikuasai atau dimanfaatkan oleh wajib pajak;

3.3 Objek Pajak Bumi dan Bangunan yang dimiliki, dikuasai, dan atau dimanfaatkan oleh wajib pajak orang pribadi yang berpenghasilan rendah yang nilai jualnya meningkat disebabkan karena adanya pembangunan atau perkembangan lingkunngan;

3.4 Objek Pajak Bumi dan Bangunan yang dimiliki, dikuasai, dan atau dimanfaatkan oleh wajib pajak orang pribadi yang penghasilannya semata-mata berasal dari pensiun, sehingga kewajiban Pajak Bumi dan Bangunannya sulit dipenuhi;

3.5 Objek Pajak Bumi dan Bandunan yang dimiliki, dikuasai, dan atau dimanfaatkan oleh masyarakat berpenghasilan rendah, sehingga kewajiban Pajak Bumi dan Bangunannya sulit dipenuhi;

3.6 Objek Pajak yang dimiliki, dikuasai, dan atau dimanfaatkan oleh wajib pajak badan yang mengalami kerugian dan kesulitan likuiditas yang serius sepanjang tahun, sehingga tidak dapat memenuhi kewajiban rutin perusahaan; Pemberian pengurangan dapat diberikan setinggi-tingginya 75% (tujuh puluh lima persen) dan ditetapkan berdasarkan kondisi/penghasilan wajib pajak.;

3.7 Wajib pajak orang pribadi dalam hal objek Pajak Bumi dan Bangunan terkena bencana alam seperti gempa bumi, banjir, tanah longsor, gunung meletus dan sebagainya serta sebab-sebab lain yang luar biasa seperti kebakaran, kekeringan,

wabah penyakit, dan hama tanaman. Untuk kondisi wajib pajak ini dapat diberikan pengurangan sampai dengan 100% (seratus persen); dan

3.8 Wajib pajak anggota veteran pejuang kemerdekaan dan veteran pembela kemerdekaan termasuk janda/dudanya. Pemberian pengurangan ditetapkan 75% (tujuh puluh lima persen), akan tetapi bagi janda/dudanya yang telah menikah lagi diberikan setinggi-tingginya 75% (tujuh puluh lima persen) dan ditetapkan berdasarkan kondisi/penghasilan wajib pajak.

BAB IV

KESIMPULAN DAN SARAN

4.1 Kesimpulan

Berdasarkan hasil penelitian dan pembahasan yang telah dilakukan, maka penulis dapat mencoba menarik kesimpulan sebagai berikut :

1. Dasar hukum pengurangan Pajak Bumi dan Bangunan pada Kantor Pelayanan Pajak (KPP) Pratama Bandung Cicadas diatur berdasarkan :

a. Pasal 19 UU No. 12 Tahun 1985 tentang PBB sebagaimana telah diubah dengan UU No. 12 Tahun 1994,

b. Keputusan Menteri Keuangan RI Nomor 362/KMK.04/1999 tanggal 5 Juli 1999 tentang Pemberian Pengurangan Pajak Bumi dan Bangunan,

c. KEP Dirjen Pajak Nomor KEP-10/PJ.6/1999 tanggal 4 Oktober 1999 tentang Tatacara Pemberian Pengurangan Pajak Bumi dan Bangunan.

2. Prosedur pelaksanaan pengurangan Pajak Bumi dan Bangunan pada Kantor Pelayanan Pajak (KPP) Pratama Bandung Cicadas, sesuai dengan Standard Operating Procedures dalam pelaksanaannya diawali dengan permohonan tertulis yang diajukan oleh wajib pajak disertai dengan persyaratan-persyaratan formal (SPPT/SKP PBB) yang dikirim ke Kantor Pelayanan Pajak untuk kemudian diteliti oleh pihak-pihak yang berwenang dalam pelaksanaan pengurangan Pajak Bumi dan Bangunan. Apabila diperlukan pemeriksaan sederhana kantor/lapangan, maka Kepala Kanwil DJP menugaskan pejabat fungsional penilai PBB untuk melaksanakan penelitian atas objek pajak yang perlu diteliti.

3. Wajib pajak yang dapat mengajukan atau mendapatkan haknya dalam pengurangan Pajak Bumi dan Bangunan telah ditetapkan dalam Keputusan Menteri Keuangan No 362/KMK 4/1999.

4.2 Saran

Berdasarkan data-data yang telah diperoleh penulis dari pelaksanaan kuliah kerja praktek ini, penulis dapat memberikan saran-saran yang bersifat membangun sebagai akhir dari penulisan laporan kuliah kerja praktek ini adalah sebagai berikut:

1. Sebaiknya diperlukan pembaharuan secara berkala mengenai peraturan-peraturan yang berkaitan dengan perpajakan, karena peraturan yang berkaitan dengan perpajakan dapat dikatakan fleksibel sesuai dengan keadaan ekonomi baik itu nasional maupun global.

2. Perlunya pengawasan dalam penerapan prosedur pengurangan Pajak Bumi dan Bangunan sehingga dalam pelaksanaannya setiap bagian yang terkait memiliki tugas dan wewenangnya masing-masing, dan tidak keluar dari jalur yang sudah ditetapkan. 3. Perlunya sosialisasi yang lebih tepat sasaran, agar pelaksanaan peraturan perpajakan

khususnya dalam hal pengurangan Pajak Bumi dan Bangunan dapat dirasakan oleh pihak-pihak yang seharusnya mendapatkan pengurangan tersebut.

DAFTAR PUSTAKA

Ely Suhayati, dkk. 2008. Modul Perpajakan Lanjutan. Unikom. Bandung KUP. Kantor Pelayanan Pajak Pratama Bandung Cicadas. 2007. Bandung

Pajak Bumi dan Bangunan. Kantor Pelayanan Pajak Bandung Cicadas. 2007. Bandung

Ony Widilestariningtyas,dkk. 2008. Modul Pengantar Perpajakan. Unikom. Bandung

Waluyo, dkk. 2003. Perpajakan Indonesia. Edisi Pertama. Salemba Empat. Jakarta.

http://www.bppk.depkeu.go.id http://kanwilpajakbali.com http://pusatbahasa.diknas.go.id http://www.pajak.go.id

Bagan Arus (Flow Chart) :

c. Bagan Arus Prosedur Penelitian Oleh Pejabat Fungsional Penilai PBB Dalam Rangka Penyelesaian Keberatan atau Pengurangan PBB

Bagan dimulai : Atas permintaan Kepala Kanwil DJP, menugaskan Pejabat Fungsional Penilai PBB untuk melaksanakan Penelitian atas obyek PBB yang perlu dilakukan Pemeriksaan Sederhana Kantor/Lapangan.

Bagan berakhir : Meneliti Uraian Penelitian Keberatan, untuk selanjutnya menugaskan Kasubbag Umum untuk menyampaikannya kepada Kepala Kanwil DJP.

NO URAIAN KEGIATAN KEPALA KPP PEJABAT FUNGSIONAL PENILAI PBB KET 1 2 3 5 6

Atas permintaan Kepala Kanwil DJP, menugaskan Pejabat Fungsional Penilai PBB untuk melaksanakan Penelitian atas obyek PBB yang perlu dilakukan Pemeriksaan Sederhana Kantor/Lapangan;

Menyiapkan bahan-bahan serta kelengkapan administrasi untuk pelaksanaan Penelitian, selanjutnya melaksanakan tugas pengumpulan data obyek dan subyek PBB di lapangan, melakukan analisis sesuai dengan petunjuk teknis pendataan dan penilaian obyek dan subyek PBB serta membuat Uraian Penelitian Keberatan dan menyampaikan kepada Kepala Kantor Pelayanan Pajak;

Meneliti Uraian Penelitian Keberatan, untuk selanjutnya menugaskan Kasubbag Umum untuk mengirimkan kepada Kepala Kanwil DJP.

3 1

Lampiran 1 WP . Perseorang an Lampiran : ………

Perihal : Permohonan Pengurangan Kepada Yth.

PBB tahun pajak Menteri Keuangan RI.

Cq. Kepala Kantor Pelayanan Pajak Pratama

Bandung Cicadas

Di Bandung Yang bertanda tangan di bawah ini:

Nama : ……….. ... Alamat : ……… …...

sebagaimana wajib pajak PBB atas objek yang terletak di: Jalan ……….Rt…………...Rw …………... Desa/Kel. ………..Kecamatan ………... Kab./Kodya Dati II ………..

Lampiran 1/2 WP . Kolektif Nomor : ………. Lampiran : ……….

Perihal : Pengajuan Pengurangan PBB Tahun Pajak ……..

Kepada Yth.

Menteri Keuangan RI. Cq. Kepala Kantor Pelayanan Pajak Pratama Bandung Cicadas

Di Bandung

Yang bertandatangan di bawah ini :

Kepala : ………

Desa/Lurah : ………

Kecamatan : ………

Kab/Kodya : ………

yang dalam hal ini bertindak untuk dan atas nama para Wajib Pajak sebagaimana daftar terlampir, dengan ini mengajukan permohonan pengurangan PBB tahun pajak………sehubungan dengan: *)

1. Terjadinya Bencana Alam. 2. Sebab-sebab lain yang luar biasa. 3. Alasan lain

Demikian untuk dimaklumi dan atas perhatiannya disampaikan terimakasih.

Kepala Desa/Lurah ………

(……… …..)

Tembusan disampaikan kepada:

dr. Camat Kepala Wilayah ……….. *) coret yang tidak perlu

Lampiran 3

BUKU PENJAGAAN PENYELESAIAN PERMOHONAN PENGURANGAN PAJAK BUMI DAN BANGUNAN TAHUN………..

KANWIL………. DJP………

KANTOR PELAYANAN PAJAK PRATAMA BANDUNG CICADAS

No. Urut

Agenda

TU/PST Nama WP Alamat NOP PermohonanSurat Penyelesaian Keterangan No. Tgl. No. Tgl. PenyelesaianTgl. No. SK PengirimanTgl.

1 2 3 4 5 6 7 8 9 10

Lampiran 4

PROPINSI : …………... TAHUN PAJAK :

…………..………

KEBUPATEN/KODYA : ………

KECAMATAN : ………

BERITA ACARA PEMERIKSAAN SEDERHANA KANTOR?PEMERIKSAAN LAPANGAN **)

Pada hari ini : ……….. tanggal ……….20…. yang bertanda tangan di bawah ini:

1. Nama : ……….. Jabatan……… 2. Nama : ……….. Jabatan……… 3. Nama : ……….. Jabatan………

Selaku petugas yang ditunjuk/diperintahkan *) oleh Kepala Kantor Wilayah DJP/Kantor Pelayanan PBB ………*) dengan posisi/surat perintah *) No.

……….tanggal ……… telah melakukan

pemeriksaan sederhana kantor/pemeriksaan sederhana lapangan *) terhadap objek pajak/kondisi wajib pajak:

1. Nama wajib pajak : ………

Alamat Wajib Pajak : ………

Letak Objek Pajak : ………

(Jl. RT/RW) : ………

Nomor Objek Pajak : ………

Tahun : ………

Besarnya Pajak Terhutang : Rp……… 2. Daftar Wajib Pajak Kolektif,

Desa/Kelurahan : ………

Kecamatan : ………

Daetah Tingkat II : ………

Jumlah Ketetapan : Rp………

Berdasarkan pemeriksaan sederhana kantor/pemeriksaan sederhana lapangan *) diperoleh fakta (terlampir), sebagai bahan pertimbangan pemberian pengurangan.

Wajib Pajak/Kuasa *) (……….) Petugas, 1. (………) NIP. 2. (………) NIP. 3. (………) NIP. Mengetahui: (………..) *) Coret yang tidak perlu