DAFTAR PUSTAKA

Arie Widodo, 2011, Peraturan Dirjen Pajak ( dikutip dari www.ortax.org )

Hardjodibroto, Eddhi Wahyudi, 2015, E-FILING ( dikutip dari eddiwahyudi.com )

Resmi, Siti, 2012, PERPAJAKAN : Teori dan Kasus, Salemba Empat, Jakarta.

Peraturan Perundang - undangan

BAB III

GAMBARAN DATA PRAKTIK KERJA LAPANGAN MANDIRI

A. Pengertian

a. e-SPT adalah data SPT Wajib Pajak dalam bentuk elektronik yang dibuat oleh

Wajib Pajak untuk mengadministrasikan dan melaporkan data SPT Masa/Tahunan

dengan menggunakan aplikasi e-SPT yang disediakan oleh DJP.

b. e-Filing adalah suatu cara penyampaian SPT dan penyampaian Pemberitahuan

Perpanjangan SPT Tahunan secara elektronik yang dilakukan secara online dan real

time.

c. ASP (Apllication Service Provider) adalah Perusahaan Penyedia Jasa Aplikasi yang

ditunjuk oleh Dirjen Pajak untuk menyalurkan penyampaian SPT secara elektronik

ke DJP.

d. E-FIN adalah nomor identitas, diberikan kepada WP yang mengajukan permohonan

untuk menyampaikan SPT secara elektronik oleh KPP tempat WP terdaftar.

e. NTPS (Nomor Transaksi Penyampaian Surat Pemberitahuan ) adalah Bukti

Penerimaan secara elektronik berisi informasi yang meliputi Nomor Pokok Wajib

Pajak, tanggal,jam, Nomor Transaksi Penyampaian Surat Pemberitahuan.

f. NTPA (Nomor Transaksi Pengiriman ASP) adalah Nomor Transaksi pengiriman

dari Perusahaan Penyedia Jasa Aplikasi.

g. Digital Sertifikat adalah Setifikat yang digunakan sebagai alat pengaman data WP

B. Tujuan

Guna Peningkatan Pelayanan kepada Wajib Pajak dalam hal penyampaian Surat

Pemberitahuan (SPT).

C. Jenis SPT Elektronik (e-SPT) :

a. eSPT PPN & PPn BM

1. Formulir 1195

2. Forumulir 1195 BM

3. Formulir 1101 PUT

4. Formuir 1107 Non PUT

5. Formulir 1107 PUT

b. eSPT PPh Masa

1. Pasal 21 / 26

2. Pasal 22

3. Pasal 23/26

4. Pasal 4 ayat 2

5. Pasal 15

c. eSPT PPh Tahunan Orang Pribadi

1. Orang Pribadi ( Formulir 1770 )

2. Orang Pribadi ( Formulir 1770 S )

d. eSPT PPh Tahunan Badan 2007

1. Badan Rupiah ( Formulir 1771 )

2. Badan Dollar ( Formulir 1771-$ )

3. Pasal 21 ( Formulir 1721 )

D. Proses e-Filing Cara yang digunakan :

a) e-Filing Dial UP

Jenis SPT e-Filing ini adalah cara penyampaian SPT yang langsung terhubung

dengan server di Direktorat Jenderal Pajak dengan melalui modem dari PC Wajib Pajak

yang menyampaikan SPT nya e-Filing Dial UP belum banyak digunakan dalam pelayanan

kepada wajib pajak di KPP Pratama .

b) e-filling melalui ASP

proses e-Filling melalui ASP

1. MInta E-FIN ke KPP

2. Registrasi ke ASP

3. Install digital certificate dari KPDJP

4. Install Aplikasi e-SPT

5. Input data ke e-SPT

6. Kirim file e-SPT ke KPDJP ( e-filling )

e-filing melalui ASP ini yang telah digunakan oleh Direktorat Jendral Pajak untuk

memberikan pelayanan kepada wajib pajak.

Proses e-Filing melalui ASP secara umum dapat dijelaskan sebagai berikut :

1. Pengiriman paket file melalui jalur internet juga diberi pengaman data, yaitu public

key dan private key, dua model type pengaman data, yang cukup untuk merepotkan

bagi pihak – pihak yang tidak berkepentingan untuk melihat isi paket filenya.

2. Paket data yang sudah diberipengaman, kemudian di acak ( encrypt ) kemudian

dikirim melalui perusahaan ASP untuk diteruskan ke KPDJP, setelah diberikan

NTPA oleh ASP.

3. KPDJP menerima paket data SPT, dibuka acakan data filenya kemudian dicek

kebenaran serta kelengkapan datanya.

4. Apabila dianggap sudah memenuhi syarat KPDJP memberikan Nomor Tanda

Penyampaian Surat ( NTPS ), kemudian mengirimkan konfirmasi data dan NTPS ini

ke wajib pajak kembali melalui ASP.

5. NTPS ini yang nantinya dipakai sebagai KEY DATA , ketika wajib pajak

melaporkan induk SPT nya di tempat pelayanan, sehingga data lengkap SPT yang

telah disampingkan dapat diturunkan ke KPP ataupun digabungkan dengan data

induk wajib pajak ( profile wajib pajak )

E. Proses Pendaftaran E-Filing

a) Permohonan E-Fin

Prosedur e-filing adalah dimulai dari proses pendaftaran untuk dapat menjadi wajib

pajak e-filing yaitu proses pendaftaran untuk mendapatkan nomor identitas WP e-Filing

yang disebut dengan eFIN.

1) Mengajukan Permohonan secara tertulis.

2) Melampirkan fotokopi Kartu NPWP / Surat Keterangan Terdaftar (SKT).

3) Melampirkan Surat Pengukuhan PKP (jika PKP)

Permohonan Wajib Pajak tersebut dapat disetujui apabila memenuhi beberapa

persyaratan yang telah ditentukan yaitu antara lain :

1) Alamat Wajib Pajak harus sama dengan alamat pada database Master file WP di

DJP.

2) Bagi Wajib Pajak yang telah mempunyai kewajiban menyampaikan SPT, maka

Wajib pajak tersebut harus telah menyampaikan :

a) SPT PPh OP atau Badan untuk Tahun Pajak yang terakhir

b) SPT PPH Pasal 21 Tahun Pajak yang terakhir

c) SPT Masa PPN selama 6 (enam) Masa Pajak terakhir

Selain persyaratan Administratif yang telah ditentukan, penyaringan Wajib Pajak

yang dapat menggunakan fasilitas e-Filing ini juga di filter pada Aplikasi yang berada di

tempat pelayanan pelaporan.

Aplikasi di pelayanan ini akan secara computerized akan men-cek kepatuhan

pelaporan SPT Wajib Pajak

Jika salah satu syarat di atas tidak dipenuhi WP, maka program pada system

aplikasi akan menolak permohonan WP dengan memberi message (pesan) sesuai

persyaratan yang tidak dipenuhi tersebut.

Apabila syarat-syarat tersebut sudah dapat dipenuhi, maka wajib pajak tersebut

berhak untuk dapat mengunakan fasilitas e-Filing dengan disetujui permohonannya dan

b) Pemrosesan Permohonan E-Fin di KPP Pratama

Setelah petugas di Kantor Pelayanan Pajak menerima Permohonan wajib pajak dan

memenuhi kentuan yang telah dipersyaratkan, maka untuk mendapatkan nomor e-Fin,

petugas KPP melakukan koneksi ke database kantor pusat DJP untuk pengambilan

nomor e-FIN nya.

Setelah Nomor Efin di-generate oleh system database KPDJP maka petugas tinggal

mencetak surat Efin nya.

Jika dikemudian hari nomor e-FIN yang telah diberikan oleh Kantor Pelayanan

Pajak tersebut Hilang, maka Wajib Pajak tersebut dapat mengajukan permohonan

pencetakan ulang e-FIN nya dengan syarat:

1) Menunjukkan asli Kartu NPWP atau SKT

2) Menunjukkan asli Surat Pengukuhan PKP (jika wajib pajak PKP)

Setelah mendapatkan e-FIN wajib pajak dapat langsung menyampaikan SPT

nya dengan menggunakan fasilitas e-Filing.

F. Ketentuan Pelaporan SPT E-Filing

a) Penyampaian Surat Pemberitahuan secara elektronik dapat dilakukan selama 24

(dua puluh empat) jam sehari dan 7 (tujuh) hari seminggu dengan standar Waktu

Indonesia Bagian Barat.

b) Surat Pemberitahuan yang disampaikan secara elektronik pada akhir batas waktu

penyampaian Surat Pemberitahuan yang jatuh pada hari libur, dianggap

disampaikan tepat waktu.

c) Wajib Pajak mencetak dan menandatangani induk Surat Pemberitahuan yang telah

d) Wajib Pajak wajib menyampaikan dokumen lainnya yang wajib dilampirkan ke

Kantor Pelayanan Pajak tempat Wajib Pajak terdaftar secara langsung atau melalui

pos secara tercatat, paling lama :

1. 14 (empat belas) hari sejak batas terakhir pelaporan Surat Pemberitahuan

dalam hal Surat Pemberitahuan disampaikan sebelumbatas akhir

penyampaian.

2. 14 (empat belas) hari sejak tanggal penyampaian Surat Pemberitahuan

secara elektronik dalam hal Surat Pemberitahuan disampaikan setelah lewat

batas akhir penyampaian. Meskipun wajib pajak sudah menyampaikan SPT

nya melalui file yang dikirim ke DJP sudah digitalisasi, tetapi hukum yang

berlaku masih belum memperbolehkan ”digital signature” atau tanda tangan

digital diperbolehkan secara hukum, yang masih diakui keabsahannya

adalah tanda tangan basah.Sementara modul ini dibuat ”digital signature”

masih dalam proses pembahasan tentang rancangan undang-undang ”cyber

law”.

e) Dalam hal Wajib Pajak tidak menyampaikan dokumen lainnya yang dipersyaratkan,

Wajib Pajak dianggap tidak menyampaikan Surat Pemberitahuan.

f) Surat Pemberitahuan dianggap telah diterima dan tanggal Penerimaan Surat

Pemberitahuan sesuai dengan tanggal yang tercantum pada Bukti Penerimaan secara

elektronik.

g) Bukti Penerimaan secara elektronik berisi informasi yang meliputi Nomor Pokok

Wajib Pajak, tanggal, jam, Nomor Transaksi Penyampaian Surat Pemberitahuan

(NTPS) dan Nomor Transaksi Pengiriman ASP (NTPA) serta nama Perusahaan

G. Infrakstuktur

a) Hardware

PC yang akan digunakan untuk menjalankan aplikasi eSPT ini harus mempunyai

spesifikasi minimal :

1) Pentium 233 Mhz or faster.

2) Microsoft Windows 98/ME/2000/XP.

3) Microsoft Word 2000 or later.

4) 32 Mb RAM.

5) 40 Mb Harddisk Space.

6) CD-Rom Drive.

7) VGA dengan minimal resolusi layar 1042 x 768.

8) Mouse dan Keyboard.

b) Server data base IBM sistem X-3200-M2 84 dengan spesifikasi sebagai berikut :

Prosesor Xeon X3370 , RAM2x 1GB DDR2-667 ECC , Hardisk 73GB HDD 15K

SAS HotSwap , DVD-ROM , Kartu grafis VGA ATI 16 MB ,

GbE NIC, Tower Case .

c) Software

Sistem yang dikembangkan nantinya berbasis web dengan spesifikasi :

1) Sistem Software

Nama Sistem : e-SPT

Server Web : Apache

Bahasa pemrograman : php(Hypertext Preprocessor)

2) Operating Sistem Server

Windows Server 2003

3) Data Base

MySQL

H. Sumber Daya Manusia (SDM)

Untuk pengoperasian sistem ini dibutuhkan 1 (satu) orang operator consule (OC)

yang nanti ditempatkan di Seksi PDI dan beberapa pelaksana .

I. Program Kerja dan Waktu

Program ini dilaksanakan untuk tahun 2009 yang meliputi kegiatan :

a) Pendahuluan

b) Survey

c) Analisis

d) Rancangan

e) Pengembangan

f) Evaluasi Program

g) Pelatihan

h) Pelaksanaan

J. Cost and Benefit

a) Cost/Pembiayaan

b) Benefit / Keuntungan

Keuntungan yang diharapkan dalam penerapan e-Filing ini adalah sebagai

berikut :

1) Wajib Pajak

• Dapat meng-administrasikan data SPT secara elektronik

• Pelaporan SPT lebih efisien dan aman karena data tersimpan dalam bentuk

elektronik dan ter-enkripsi/diacak ,terintegritas, serta Nonrepudiation (tak terelakan)

• Nyaman, karena dapat dilakukan saat kapan saja dan dimana saja dalam 24 Jam

sehari dan 7 hari seminggu.

2) Direktorat Jenderal Pajak

• Perekaman Data di KPP dapat dilakukan dengan cepat dan akurat tanpa direkam

petugas secara manual, karena Software/Aplikasi dibuat sedemikian rupa sehingga

mudah untuk digunakan dan akurat karena kalkulasi/penjumlahannya dilakukan

secara otomatis melalui system

• Penghematan Sumber Daya Manusia dalam Perekaman Data SPT.

K. Kritikal sukses faktor dalam implementasi e-Filing

1. Membuat konsep dasar sebuah perancanaan yang bagus yang mencakup

beberapa hal-hal yang menyangkut pengembangan e-SPT dan e-Filing

2. Mengerti terhadap system yang dibangun sehingga sistem tersebut sesuai

dengan yang dibutuhkan oleh perusahaan

3. Sistem yang dibuat sangat user friendly sehingga para pengguna tidak terlalu

sulit untuk mengoperasikannya

4. Membuat team work yang baik dan solid sehinga pembangunan sistem dapat

berjalan lancar dan terarah sesuai dengan waktu yang telah dijadwalkan

5. Melaksanakan implementasi awal hingga akhir dengan sebaik-baiknya sehingga

system yang dibangun akan terus disempurnakan untuk mencapai system yang

sesuai dengan kebutuhan perusahaan.

6. Sebaiknya DJP membangun system dimana pelaksanaan e-filing tidak

BAB IV

ANALISIS DAN EVALUASI

A. Tata Cara Pengajuan E-FIN

Dalam tata cara pengajuan e-fin, ada hal yang harus dilaksanakan terlebih dahulu

yaitu :

1. Wajib Pajak mengajukan permohonan untuk memperoleh e-FIN ke Kantor Pelayanan

Pajak tempat Wajib Pajak terdaftar.

2. Petugas Tempat Pelayanan Terpadu (TPT) menerima permohonan Wajib Pajak dan

meneliti alamat yang tercantum dalam surat permohonan dengan alamat yang terdapat

dalam Master File Nasional (MFN) Direktorat Jenderal Pajak. Dalam hal alamat

Wajib Pajak pada surat permohonan tidak sesuai dengan MFN, maka permohonan

Wajib Pajak tidak disetujui dan dikembalikan ke Wajib Pajak. Apabila alamat Wajib

Pajak pada surat permohonan sama dengan MFN, maka Petugas TPT merekam

permohonan dan mencetak LPAD dan BPS. LPAD digabung dengan surat

permohonan untuk diteruskan ke Pelaksana Seksi Pelayanan sedangkan BPS setelah

ditandatangani Petugas TPT disampaikan ke Wajib Pajak.

3. Pelaksana Seksi Pelayanan merekam permohonan Wajib Pajak pada aplikasi

Pendaftaran e-FIN yang terdapat di portal djp menu aplikasi sub menu aplikasi online

dan mencetak e-FIN serta menyerahkan kepada Kepala Seksi Pelayanan.

4. Kepala Seksi Pelayanan meneliti dan menyetujui e-FIN kemudian meneruskan kepada

Kepala Kantor.

5. Kepala Kantor meneliti dan menandatangani e-FIN untuk kemudian meneruskan

kepada Seksi Pelayanan.

6. Pelaksana Seksi Pelayanan mengadministrasikan e-FIN yang telah ditandatangani

Kepala Kantor kemudian menyerahkan kepada Wajib Pajak.

7. Jangka Waktu Penyelesaian permohonan e-FIN paling lama 2 (dua) hari kerja sejak

B.Proses pengajuan e-fin

Syarat yang di perlukan dalam proses pengajuan e-fin :

1.Melampirkan fotocopy KTP

2.Fotocopy kartu NPWP

3.Nama dan NPWP sesuai dengan master file WP

5.Isi formulir

Formulir Permohonan e-FIN

Contoh e-FIN

Setelah menerima e-FIN, lakukan pendaftaran di aplikasi e-filing dalam jangka waktu

30 hari kerja sejak diterbitkannya e-FIN dengan cara :

1. Buka menu e-Filing di website DJP (www.pajak.go.id) Pilih efiling

2. Masukkan NPWP dan e-FIN

4. Login aplikasi e-filing menggunakan email sebagaiusername dan password

Permohonan e-FIN dan Pendaftaran e-FIN pada aplikasi e-filing ini dilakukan satu

kali, selanjutnya kita dapat menggunakan fasilitas pelaporan SPT secara online

KESIMPULAN DAN SARAN

A.Kesimpulan

Berdasarkan uraian bab yang ada maka penulis dapat menyimpulkan beberapa hal

sebagai berikut:

1. Pajak adalah kontribusi wajib kepada negara yang terutang oleh orang pribadi atau

badan yang bersifat memaksa berdasarkan undang-undang dengan tidak

mendapatkan imbalan secara langsung dan digunakan untuk keperluan negara

bagi sebesar-besarnya kemakmuran rakyat.

2. Dalam melaksanakan Prosedur Pelaporan Pajak, diharapkan kepada pihak Kantor

Pelayanan Pajak Pratama Medan Belawan untuk melakukan pengwasan dalam

bidang Pembangunan Perpajakan yang berperan paling dalam rangka

meningkatkan efektifitas wajib pajak dalam rangka meningkatkan penerimaan

negara dari sektor perpajakan.

3. Seiring dengan kemajuan teknologi kantor pelayanan pajak medan belawan harus

memanfaatkan teknologi untuk terus mengembangkan cara agar wajib pajak lebih

mudah untuk menyampaikan atau membayar pajak

B.Saran

Penulis selaku mahasiswa Program Studi Diploma III Administrasi Perpajakan

Universitas Sumatera Utara ingin menyampaikan beberapa saran kepada Bapak/Ibu pegawai

Kantor Pelayanan Pajak Pratama Medan Belawan yang tidak lebih banyak bertujuan agar kita

semua dapat meningkatkan pelayanan kepada seluruh masyarakat Indonesia khususnya para

1. Pentingnya peningkatan pendekatan lebih kepada wajib pajak di kantor Pelayanan

Pajak Pratama Medan Belawan yang belum sadar akan kewajibanya sebagai

warga negara yang telah berpenghasilan diatas PTKP dalam membayar pajak

2. Diharapkan kepada pihak kepegawaian perpajakan untuk terus memberikan

pelayanan yang terbaik kepada wajib pajak dalam hal melaksanakan kewajibanya

agar masyarakat lebih peduli untuk membayar pajak

3. Terus menggali potensi perpajakan dari setiap wilayah yang di naunggi pihak

BAB II

GAMBARAN UMUM OBJEK LOKASI PRAKTIK KERJA LAPANGAN MANDIRI

A.Sejarah Singkat Kantor Pelayanan Pajak (KPP) Pratama Medan Belawan

Sebagai gambaran umum Kantor Pelayanan Pajak (KPP) Pratama Medan

Belawan semula bernama Kantor Pelayanan Pajak Medan Utara didirikan berdasarkan

Surat Keputusan Menteri Keuangan Nomor : 94/KMK.01/1994 tanggal 29 Maret 1994

yang kemudian diubah namanya menjadi Kantor Pelayanan Pajak (KPP) Medan Belawan

dengan surat keputusan Menteri Keuangan Nomor : 443/KMK.01/2001 tanggal 23 Juli

2001 dan dengan adanya modernisasi di lingkungan Direktorat Jenderal Pajak, maka

sejak tanggal 27 Mei 2008 berubah nama menjadi Kantor Pelayanan Pajak (KPP)

Pratama Medan Belawan yang merupakan gabungan dari Kantor Pelayanan Pajak, Kantor Pelayanan Pajak Bumi dan Bangunan serta Kantor Pemeriksaan dan Penyidikan

Pajak (Karikpa), yang akan melayani PPh, PPN, PPnBM serta melakukan pemeriksaan

tetapi bukan sebagai lembaga yang memutuskan keberatan.

Kantor Pelayanan Pajak (KPP) Pratama adalah instansi vertikal Direktorat

Jenderal Pajak yang berada di bawah dan bertanggung jawab langsung kepada Kepala

Kantor Wilayah.Kantor Pelayanan Pajak (KPP) Pratama mempunyai tugas melaksanakan

penghasilan, Pajak Pertambahan Nilai, Pajak Penjualan atas Barang Mewah, dalam

wilayah wewenangnya berdasarkan peraturan perundang-undangan yang berlaku.

1. Status Kantor Pelayanan Pajak (KPP) Pratama Medan Belawan

Kantor Pelayanan Pajak (KPP) Pratama Medan Belawan adalah merupakan instansi

Pemerintah di lingkungan Kantor Wilayah DJP Sumatera Utara I, instansi vertikal

Direktorat Jenderal Pajak yang mengembang tugas meningkatkan penerimaan Negara dari

sektor pajak.

Untuk meningkatkan penerimaan Negara ini dari sektor pajak Kantor Pelayanan

Pajak (KPP) Pratama Medan Belawan harus membuat pelayanan yang baik dan

memudahkan bagi masyarakat di dalam melaksanakan kewajiban perpajakannya dan

melaksanakan ketentuan perundang –undangan yang berlaku.

2. Tugas Pokok Dan Fungsi Kantor Pelayanan Pajak (KPP) Pratama Medan Belawan

KPP Pratama mempunyai tugas melaksanakan penyuluhan, pelayanan, dan

pengawasan Wajib Pajak di bidang Pajak Penghasilan, Pajak Pertambahan Nilai, Pajak

Penjualan atas Barang Mewah, Pajak Tidak Langsung Lainnya, Pajak Bumi dan Bangunan

serta Bea Perolehan Hak atas Tanah dan Bangunan dalam wilayah wewenangnya

berdasarkan peraturan perundang-undangan yang berlaku.

Berdasarkan pasal 31 keputusan menteri keuangan RI nomor :

sebagai berikut :

a. pengumpulan, pencarian dan pengolahan data, pengamatan potensi

perpajakan,penyajian informasi perpajakan, pendataan objek dan subjek pajak, serta

penilaian objek Pajak Bumi dan Bangunan;

b. penetapan dan penerbitan produk hukum perpajakan;

c. pengadministrasian dokumen dan berkas perpajakan, penerimaan dan pengolahan Surat

Pemberitahuan, serta penerimaan surat lainnya;

d. penyuluhan perpajakan;

e. pelaksanaan registrasi Wajib Pajak;

f. pelaksanaan ekstensifikasi;

g. penatausahaan piutang pajak dan pelaksanaan penagihan pajak;

h. pelaksanaan pemeriksaan pajak;

i. pengawasan kepatuhan kewajiban perpajakan Wajib Pajak;

j. pelaksanaan konsultasi perpajakan;

k. pelaksanaan intensifikasi;

l. pembetulan ketetapan pajak;

m. pengurangan Pajak Bumi dan Bangunan serta Bea Perolehan Hak atas Tanah dan

Bangunan;

B. Visi Dan Misi Kantor Pelayanan Pajak (KPP) Pratama Medan Belawan

Jenderal Pajak, tidak hanya dapat membawa perubahan paradigma dan perubahan

perilaku pegawai Direktorat Jenderal Pajak. Tetapi lebih jauh dapat memberikan dampak

positif

terhadap percepatan penerapan praktik-praktik good governance pada institansi

Pemerintah secara keseluruhan

Untuk mencapai tujuan tersebut, Direktorat Jenderal Pajak telah mencanangkan visi

dan misi sebagai pedoman dalam melakukan setiap kegiatan. Adapun visi dan misi tersebut

adalah sebagai berikut:

1.Visi

Menjadi institusi pemerintah yang menyelenggarakan sistem administrasi perpajakan

modern yang efektif, efisien, dan dipercaya masyarakat dengan integritas dan

profesionalisme yang tinggi. Dalam rangka mensosialisasikan sasaran pencapaian

penerimaan pajak, diperlukan sarana pendukung yang harus di persiapkan Kantor

Pelayanan Pajak Pratama Medan Belawan secara lebih handal. Beberapa sarana

pendukung tersebut antara lain adalah peningkatan etika dan moral aparat,

penyempurnaan bank data, penyusunan strategi yang tepat, peningkatan kerjasama

2. Misi

FISKAL

Menghimpun penerimaan dalam negeri dari sektor pajak yang mampu menunjang

kemandirian pembiayaan pemerintah berdasarkan undang-undang perpajakan dengan

tingkat efektivitas dan efisiensi yang tinggi.

EKONOMI

Mendukung kebijakan pemerintah dalam mengatasi permasalahan ekonomi bangsa

dengan kebijakan perpajakan yang meminimalkan distorsi.

POLITIK

Mendukung proses demokratisasi bangsa.

KELEMBAGAAN

Senantiasa memperbaharui diri, selaras dengan aspirasi masyarakat dan teknokrasi

perpajakan serta administrasi perpajakan mutakhir.

C.Struktur Organisasi KPP Pratama Medan Belawan

Di setiap perusahaan mempunyai struktur organisasi untuk menggambarkan secara

adanya struktur organisasi yang jelas dapat diketahui posisi, tugas, dan wewenang setiap

anggota. Tujuannya adalah untuk pencapaian kerja dalam organisasi yang berdasarkan pada

pola hubungan kerja serta lalu lintas wewenang dan tanggung jawab.

Jenis struktur organisasi yang digunakan oleh KPP Pratama Medan Belawan adalah

menggunakan jenis struktur “line and staff organization” atau gabungan dari jenis struktur

organisasi garis dan organisasi fungsional. Struktur organisasi KPP Pratama Medan

Belawan berdasarkan fungsi bukan jenis pajak.

KPP Pratama dipimpin oleh seorang Kepala Kantor sedangkan setiap seksi dipimpin

oleh kepala seksi/kepala sub.bagian umum dan dibantu oleh account representative (AR)

dan pelaksana. Adapun seksi / sub bagian umum dan kelompok fungsional tersebut adalah

sebagai berikut :

1. SubBagian Umum

2. Seksi Pengolahan Data dan Informasi Perpajakan

3. Seksi Pelayanan

4. Seksi Pemeriksaan

5. Seksi Penagihan

6. Seksi Ekstensifikasi

7. Seksi Pengawasan dan Konsultasi I

9. Seksi Pengawasan dan Konsultasi III

10.Seksi Pengawasan dan Konsultasi IV

11.Fungsional I

12.Fungsional II

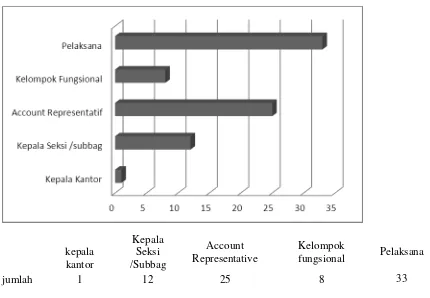

Jumlah sumber daya manusia di lingkungan KPP Pratam Medan Belawan berjumlah

79 orang yang terdiri dari pegawai sebanyak 78 orang dan 1 kepala kantor.

Adapun perincian sebaran jumlah pegawai adalah sebagai berikut :

Grafik 2.1 Sebaran Pegawai Berdasarkan Jabatan

kepala kantor

Kepala Seksi /Subbag

Account Representative

Kelompok

fungsional Pelaksana

D. Deskripsi dan Aktifitas Kerja Kantor Pelayanan Pajak (KPP) Pratama Medan Belawan

1. Kepala Kantor

Kepala Kantor Pelayanan Pajak mempunyai tugas melaksanakan

pelayanan,pengawasan adminitrasi pemeriksaan sederhana, penerapan terhadap Wajib

Pajak di bidang PPh,PPN, PPnBM dan pajak lainnya dalam wilayah wewenang

berdasarkan peraturan perundang-undangan yang berlaku.

2. Sub. Bagian Umum

Sub bagian umum mempunyai tugas melakukan urusan kepegawaian, keuangan, tata usaha

dan rumah tangga kantor.

Tugas Kepala Sub Bagian Umum :

a. Pelaksanaan tugas di bidang administrasi penerimaan pengiriman surat – surat serta

pelaksanaan tugas bendaharawan.

b. Mendistribusikan surat – surat masuk kepada seksi yang bersangkutan dan

pengiriman surat- surat keluar kepada instansi yang terkait.

c. Mengkoordinasikan dan mengawasi pelaksanaan tugas bendaharawan rutin.

d. Memberi nasehat dan menegakkan disiplin kepada pegawai.

3. Seksi Pengolahan Data dan Informasi ( PDI ) Tugas Seksi PDI :

a. Melakukan pengumpulan, pencarian, dan pengolahan data perpajakan.

b. Penyajian informasi perpajakan.

c. Perekaman dokumen perpajakan.

d. Urusan tata usaha penerimaan perpajakan.

e. Pelayanan dukungan teknis komputer.

f. Pemantauan aplikasi e-SPT dan e-Filling.

g. Penyiapan laporan kinerja organisasi.

4. Seksi Pelayanan Tugas Seksi Pelayanan :

a. Menetapkan penerbitan produk hukum perpajakan.

b. Mengadministrasikan dokumen dan berkas perpajakan.

c. Menerima dan mengolah Surat Pemberitahuan ( SPT ) serta penerimaan surat

lainnya.

d. Memberikan penyuluhan perpajakan.

f. Memungut fiskal luar negeri di pelabuhan Belawan

5. Seksi Penagihan Tugas Seksi Penagihan

a. Melakukan urusan penatausahaan piutang pajak, memproses permohonan

pengangsuran dan penundaan pembayaran pajak.

b. Melakukan penerbitan surat tagihan, surat paksa, surat perintah melakukan penyitaan.

c. Melakukan penyitaan, usulan lelang dan penagihan lainnya.

Di seksi penagihan terdapat beberapa orang Juru Sita Pajak yang telah mendapat

pendidikan khusus berkaitan dengan penagihan dan penyitaan pajak.

Tugas Juru Sita Pajak :

a. Melaksanakan Surat Perintah Penagihan Seketika dan Sekaligus ( SPPSS ).

b. Memberitahukan Surat Paksa.

c. Melaksanakan penyitaan barang Penanggung Pajak berdasarkan Surat Perintah

Penyanderaan ( SPMP ).

d. Melaksanakan penyanderaan berdasarkan surat perintah penyanderaan. Juru Sita

Pajak dalam melaksanakan tugasnya harus memakai pakaian Juru Sita Pajak dan

memperlihatkan kartu tanda pengenal kepada penanggung pajak .

6. Seksi Pemeriksaan Tugas Seksi Pemeriksaan :

b. Pengawasan pelaksanaan aturan pemeriksaan.

c. Penerbitan dan penyaluran Surat Perintah Pemeriksaan Pajak serta administrasi

pemeriksaan perpajakan lainnya.

7. Seksi Ekstensifikasi Tugas Seksi Ekstensifikasi :

a. Melakukan pengamatan dan penggalian potensi perpajakan.

b. Pendataan obyek dan subyek pajak.

c. Penilaian objek pajak dan kegiatan ekstensifikasi perpajakan

8. Seksi Pengawasan dan Konsultasi

Tugas pegawasan dan konsultasi :

a. Melakukan Pengawasan kepatuhan kewajiban perpajakan dari wajib pajak terdaftar.

b. Memberikan Bimbingan / himbauan kepada wajib pajak dan konsultasi teknis

perpajakan.

c. Penyusunan Profil wajib pajak.

d. Menganalisis kinerja wajib pajak.

e. Melakukan rekonsiliasi data wajib pajak dalam rangka melakukan intensifikasi dan

Pada pelaksanaannya, wilayah kerja keempat seksi pengawasan dan konsultasi

dibagi berdasarkan domisili / tempat tinggal / wilayah tempat wajib pajak terdaftar.

1. Seksi Pengawasan dan Konsultasi I ( WASKON I )

Kepala seksi : Margono

- Kelurahan Kampung Besar.

- Kelurahan Martubung.

- Kelurahan Sei Mati

- Kelurahan Pekan Labuhan.

- Kelurahan Tangkahan.

- Kelurahan Nelayan Indah

2. Seksi Pengawasan dan Konsultasi II ( WASKON II )

Kepala Seksi : La Ode Irfah Firdaus

- Kelurahan Labuhan Deli

- Keluharan Rengas Pulau

- Kelurahan Terjun

- Kelurahan Tanah 600

- Kelurahan Paya Pasir

3. Seksi Pengawasan dan Konsultasi III (WASKON III )

- Kelurahan Tanjung Mulia

- Kelurahan Tanjung Mulia Hilir

- Kelurahan Mabar

- Kelurahan Kota Bangun

- Kelurahan Titi Papan

- Kelurahan Mabar Hilir

4. Seksi Pengawasan dan Konsultasi IV ( WASKON IV )

Kepala Seksi : Erwin Sianipar

- Kelurahan Sicanang

- Kelurahan Belawan Bahari

- Kelurahan Belawan Bahagia

- Kelurahan Belawan I

- Kelurhan Belawan II

- Kelurahan Bagan Deli

Cat : Wajib Pajak Bendaharawan berada di Pengawasan Seksi Waskon IV

9. Account Resperentative (AR)

Account Resperentative (AR) merupakan petugas di Kantor Pajak , yang memantau keadaan wajib pajak sebagai penghubung dan tempat konsultasi antara Wajib Pajak dengan

Keberadaan Account Resperentative (AR) merupakan bentuk peningkatan pelayanan kepada Wajib Pajak. Wajib Pajak akan dilayani oleh Account Resperentative

(AR) yang telah ditunjuk sehingga akan terjalin keterbukaan.

Tugas Account Resperentative (AR) :

a. Melayani penyelesaian permohonan restitusi Pajak Pertambahan Nilai.

b. Melayani penerbitan surat perintah membayar kelebihan pajak (SMPKP)

c. Melayani penyelesaian permohonan legalisasi ijn prinsip pembebasan Pajak

Penghasilan pasal 22 impor.

10. Fungsional Pemeriksa dan Penilai

Pejabat Fungsional terdiri atas Pejabat Fungsional Pemeriksa dan Pejabat

Fungsional Penilai yang bertanggung jawab secara langsung kepada Kepala Kantor

Pelayanan Pajak (KPP) Pratama. dalam melaksanakan pekerjaannya, Pejabat Fungsional

pemeriksa berkoordinasi dengan Seksi Pemeriksaan sedangkan Pejabat Fungsional Penilai

BAB I

PENDAHULUAN

A. Latar Belakang Masalah Praktik Kerja Lapangan Mandiri

Pajak merupakan sumber utama bagi Negara dalam pelaksanaan dan peningkatan

pembangunan nasional untuk mencapai kemakmuran dan kesejahteraan masyarakat.

Oleh karenanya, pajak perlu dikelola secara seksama dengan meningkat peran serta

seluruh lapisan masyarakat dan dari aparat perpajakan sendiri. Pajak merupakan alat bagi

pemerintah dalam mencapai tujuan untuk mendapatkan penerimaan baik yang bersifat

langsung maupun tidak langsung dari masyarakat guna membiayai pengeluaran rutin

serta pembangunan nasional dan ekonomi masyarakat.

Untuk itu pemerintah membutuhkan dana yang tidak sedikit. Dana tersebut dari

berbagai sumber penghasilan antara lain kekayaan alam, barang - barang yang dikuasai

oleh pemerintah, denda - denda, atau warisan yang diberikan kepada Negara, hibah,

wasiat, dan iuran masyarakat kepada Negara berdasarkan undang - undang (dipaksakan)

dengan tidak mendapat jasa timbal (kontraprestasi yang dapat ditunjuk dan yang

digunakan untuk membayar pengeluaran).

Dalam hal ini Direktorat Jenderal Pajak (fiskus) melakukan ekstensifikasi dan

intensifikasi penerimaan pajak. Ekstensifikasi ditempuh dengan mencari wajib pajak

yang baru. Upaya intensifikasi dapat ditempuh melalui peningkatan kualitas aparatur

perpajakan, pelayanan prima terhadap wajib pajak dan pembinaan kepada para wajib

penegakan hukum atau law enforcement.

Dalam sistem pemungutan pajak yaitu self assessment system sekarang ini

masyarakat sebagai wajib pajak diberi kepercayaan untuk menghitung, menyetor dan

melaporkan sendiri pajak yang terutang sesuai dengan ketentuan peraturan

perundang-undangan perpajakan, sedangkan fiskus hanya mengawasi dan melayani wajib pajak.

Untuk mewujudkan self assessment system itu sendiri dapat berjalan dengan efektif,

maka pemerintah khususnya Direktorat Jenderal Pajak berkewajiban melakukan

pembinaan berupa penyebaran informasi dan penyuluhan perpajakan, pelayanan

administrasi yang diperlukan oleh Wajib Pajak, serta melaksanakan pengawasan terhadap

kepatuhan Wajib Pajak.

Electronic-Filing identification number adalah suatu cara penyampaian SPT

Tahunan PPh secara elektronik yang dilakukan secara online dan real time melalui internet pada website Direktorat Jenderal Pajak atau Penyedia Jasa Aplikasi atau Application Service Provider (ASP). Layanan electronic-Filing identification number

melalui website Direktorat Jenderal Pajak hanya melayani penyampaian SPT Tahunan

Orang Pribadi yang menggunakan Formulir 1770 S dan 1770 SS.

Secara umum, penyampaian SPT Online atau penyampaian Pemberitahuan

perpanjangan SPT Tahunan secara elektronik melalui electronic-filing identification

number diatur melalui Peraturan Dirjen Pajak Nomor PER-26/PJ/2012 tentang Tata Cara Penerimaan dan Pengolahan Surat Pemberitahuan Tahunan.

Secara khusus, penyampaian SPT Online atau penyampaian Pemberitahuan

Perpanjangan SPT Tahunan secara elektronik melalui electronic-filing identification

Pajak Nomor PER-39/PJ/2011 tentang Tata Cara Penyampaian Surat Pemberitahuan

Tahunan Bagi Wajib Pajak Orang Pribadi Menggunakan Formulir 1770S atau 1770SS

Secara e-Fling Melalui Website Direktorat Jenderal Pajak tanggal 23 Desember 2011 serta Peraturan Direktur Jenderal Pajak, Nomor PER-1/PJ/2014 tentang Tata Cara

Penyampaian Surat Pemberitahuan Tahunan bagi Wajib Pajak Orang Pribadi yang

menggunakan Formulir 1770S atau 1770SS secara e-Filing melalui Website Direktorat Jenderal Pajak.

Adapun bentuk pengajuan SPT yang dilakukan oleh wajib pajak adalah secara

langsung ataupun online. Dengan demikian sudah menjadi salah satu tugas pokok

Direktorat Jendral Pajak melakukan pengawasan terhadap wajib pajak dengan tujuan

untuk meningkatkan kepatuhan wajib pajak dan penerimaan pajak dalam memenuhi

kewajiban perpajakan. Dari pembahasan tersebut maka penulis tertarik untuk

mengambil judul “Tata Cara Pengajuan Electronic-Filing Identificaton Number

(E-FIN) di Kantor Pelayanan Pajak Pratama Medan Belawan”.

B. Tujuan dan Manfaat Praktik Kerja Lapangan Mandiri ( PKLM)

1. Tujuan Praktik Kerja Lapangan Mandiri (PKLM)

Adapun tujuan yang ingin dicapai dalam pelaksanaan Praktik Kerja Lapangan

Mandiri (PKLM) ini adalah :

1.1 Untuk mengetahui proses pengajuan Electronic-Filing Identification Number.

1.2 Untuk menegtahui kendala yang dihadapi saat proses pengajuan Electronic-

2. Manfaat Praktik Kerja Lapangan Mandiri ( PKLM ) ini adalah : 2.1 Bagi Mahasiswa

a. Menambah pengetahuan dan pengalaman di bidang perpajakan. Mahasiswa dapat

memperoleh pengalaman belajar pada suatu instansi pemerintah.

b. Guna menumbuhkan rasa tanggung jawab dan kedisiplinan yang akan dibutuhkan

ketika memasuki dunia kerja yang sebenarnya.

c. Meningkatkan motivasi mahasiswa/I dalam bidang perpajakan .

d. Mempelajari perilaku dan keahlian baru serta mempelajari bentuk tim dan

kerjasama.

2.2 Bagi Kantor Pelayanan Pajak Pratama Medan Belawan

a. Sebagai sarana menciptakan hubungan yang baik dengan Universitas Sumatera

Utara khususnya program studi Diploma III Administrasi Perpajakan Fakultas

Ilmu Sosial dan Ilmu Politik (FISIP USU).

b. Sebagai sarana untuk mempromosikan citra Kantor Pelayanan Pajak Pratama

Medan Belawan.

c. Sebagai bahan masukan atau bahan pertimbangan dalam hal pengajuan

Electronic-Filling Identification Number.

2.3 Bagi Program Studi Diploma III Administrasi Perpajakan Fakultas Ilmu Sosial dan Ilmu Politik Universitas Sumatra Utara ( FISIP USU )

a. Hasil penelitian ini diharapkan dapat berguna bagi pengembangan ilmu

pengetahuan khusus dibidang perpajakan

b. Untuk menjalin kerjasama FISIP USU dengan kantor pelayanan pajak pratama

c. Untuk mendapatkan masukkan dan saran kepada Program Studi Administrasi

Perpajakan.

C. Uraian Teoritis

1. Pengertian Pajak

Pengertian pajak menurut Prof. Dr. Rochmat Soemitro, SH yaitu iuran rakyat

kepada kas negara berdasarkan Undang-Undang (yang dapat dipaksakan) dengan tiada

mendapat jasa timbal balik (kontraprestasi) yang langsung dapat ditunjukkan dan yang

digunkan untuk membayar pengeluaran umum

Pengertian pajak menurut S. I. Djajaningrat yaitu pajak sebagai suatu kewajiban

menyerahkan sebagaian dari kekayaan ke kas negara yang disebabkan suatu keadaan,

kejadian, dan perbuatan yang memberikan kedudukan tertentu, tetapi bukan sebagai

hukuman, menurut peraturan yang ditetapkan pemerintah serta dapat dipaksakan, tetapi

tidak ada jasa timbal balik dari negara secara langsung, untuk memelihara kesejahteraan

secara umum.

Mr. Dr. N. J. Feldman, memberi definisi sebagai berikut : pajak adalah prestasi

yang dipaksakan sepihak dan terutang kepada penguasa (menurut norma – norma yang

ditetapkannya secara umum), tanpa adanya kontraprestasi dan semata – mata digunakan

untuk menutup pengeluaran - pengeluaran umum

Sedangkan Menurut Undang-Undang Nomor 16 Tahun 2009 yang merupakan

perubahan keempat Undang-Undang Nomor 6 Tahun 1983 tentang Ketentuan Umum dan

Tata Cara Perpajakan atau dikenal dengan istilah UU KUP. Menurut UU tersebut, Pajak

adalah kontribusi wajib kepada negara yang terutang oleh orang pribadi atau badan yang

secara langsung dan digunakan untuk keperluan negara bagi sebesar-besarnya

kemakmuran rakyat.

Dari beberapa definisi tersebut dapat ditarik kesimpulan bahwa :

1. Pajak dipungut berdasarkan Undang – Undang

2. Sifatnya dapat dipaksakan

3. Tidak ada kontraprestasi secara langsung yang dirasakan pembayar pajak

4. Pajak dipungut oleh Negara baik pemerintah pusat maupun pemerintah

daerah

5. Pajak digunakan untuk membiayai pengeluaran – pengeluaran pemerintah

(rutin dan pembangunan) bagi kepentingan masyarakat umum

2. Fungsi Pajak

1. Fungsi Budgetair, pajak sebagai sumber dana bagi pemerintah untuk

membiayai pengeluaran-pengeluarannya.

2. Fungsi Regulerend, pajak sebagai alat untuk mengatur atau melaksanakan

kebijaksanaan pemerintah dalam bidang sosial dan ekonomi

3. Jenis Pajak

Terdapat berbagai jenis pajak yang dapat dikelompokkan menjadi tiga, yaitu

pengelompokkan menurut golongan, menurut sifat, dan menurut lembaga

pemungutnya.

3.1 Menurut golongan pajak dikelompokkam menjadi dua, yaitu :

a. Pajak langsung adalah pajak yang harus dipikul atau ditanggung sendiri oleh

Wajib Pajak dan tidak dapat dilimpahkan atau dibebankan

b. Pajak tidak langsung adalah pajak yang pada akhirnya dapat dibebankan atau

dilimpahkan kepada orang lain atau pihak ketiga. Pajak tidak langsung

terjadi jika terdapat suatu kegiatan, peristiwa, atau perbuatan yang menyebabkan

terutangnya pajak, misalnya terjadi penyerahan barang atau jasa.

3.2 Menurut sifat pajak dikelompokkan menjadi dua, yaitu :

a. Pajak subjektif adalah pajak yang pengenaannya memerhatikan keadaan

pribadi Wajib Pajak atau pengenaan pajak yang memerhatikan keadaan

subjeknya.

b. Pajak objektif adalah pajak yang pengenaannya memerhatikan objeknya baik

berupa benda, keadaan, perbuatan, atau peristiwa yang mengakibatkan

timbulnya kewajiban membayar pajak, tanpa memerhatikan keadaan pribadi

Subjek Pajak.

3.3 Menurut lembaga pemungut pajak dikelompokkan menjadi dua, yaitu :

a. Pajak negara (pajak pusat) adalah pajak yang dipungut oleh pemerintah pusat

dan digunakan untuk membiayai rumah tangga negara pada umumnya.

b. Pajak daerah adalah pajak yang dipungut oleh pemerintah daerah tingkat I

(pajak provinsi) maupun daerah tingkat II (pajak kabupaten/kota) dan

digunakan untuk membiayai rumah tangga daerah masing-masing.

4. E-FIN

Berdasarkan Peraturan Direktur Jendral Pajak Nomor PER – 39/PJ/2011 menyatakan bawha berdasarkan pertimbangan dimaksud pada huruf a dan dalam rangka

melaksanakan ketentuan pasal 14 hruf g peraturan Mentri Keuangan Nomor

pengambilan, pengisian, penandatanganan dan penyampaian surat pemberitahuan

sebagaimana telah diubah dengan peraturan Mentri Keuangan Nomor

152/PMK.03/2009, perlu menetapkan peraturan Direktur Jendral Pajak tentang Tata Cara

penyampaian surat pemberitahuan tahunan bagi wajib pajak orang pribadi yang

menggunakan formulir 1770S atau 1770SS secara e-filing melalui website Direktorat Jendral Pajak. Adapun tujuan utama layanan pelaporan pajak secara e-filing ini adalah :

a. Membantu wajjb pajak untuk menyediakan fasilitas pelaporan SPT secara

elektronik (via internet) kepada wajib pajak, sehingga wajib pajak orang pribadi

dapat melakukan dari rumah atau tempatnya bekerja, sedangkan wajib pajak

badan dapat melakukan dari lokasi kantor atau usahannya.

b. Dengan cepat dan mudahnya pelaporan pajak ini berati juga akan memberikan

dukungan kepada kantor pajak dalam hal percepatan penerimaan laporan SPT dan

perampingan kegiatan administrasi, pendataan, distribusi dan pengarsipan laporan

SPT.

D. Ruang Lingkup Praktik Kerja Lapangan Mandiri ( PKLM ) Adapun yang menjadi ruang lingkup dari PKLM ini antara lain :

1. Proses pengajuan Electronic-Filling Identification Number.

2. Kendala – kendala dalam pembuatan Electronic-Filling Identification Number.

E. Metode Praktik Kerja Lapangan Mandiri ( PKLM )

Tahap-tahap yang digunakan untuk mengumpulkan data dan informasi dalam

1. Tahap Persiapan

Dalam tahap ini penulis melakukan tahapan berikut :

1.1 Memilih jenis pajak yang akan dijadikan judul yang akan dibahas

1.2 Mengajukan judul kepada ketua Program Studi Diploma III Administrasi

PerpajakanFakultas Ilmu Sosial dan Ilmu Politik

1.3 Persetujuan penentuan judul tempat Praktik Kerja Lapangan Mandiri oleh ketua

Program Studi Diploma III Administrasi Perpajakan

1.4 Penyusunan Proposal Praktik Kerja Lapangan Mandiri

1.5 Seminar Proposal Praktik Kerja Lapangan Mandiri

1.6 Memohon surat pengantar Praktik Kerja Lapangan Mandiri dari pihak

fakultas Program Studi Diploma III Administrasi Perpajakan

2. Studi Literatur

Merupakan dasar teori yang mendukung laporan ini menyangkut masalah yang

dibahas yang berasal dari buku-buku, peraturan perundang-undangan perpajakan, artikel

ilmiah,catatan-catatan maupun bahasa tertulis yang berhubungan dengan Laporan Praktik

Kerja Lapangan Mandiri.

3. Observasi Lapangan

Pada tahapan ini penulis melakukan pengamatan secara langsung dan pencatatan sesuai sistematis terhadap data yang ada pada Kantor Pelayanan Pajak Pratama Medan

Belawan.

4. Pengumpulan Data.

Data dikelompokkan menjadi data primer dan data sekunder. Data primer adalah

Sedangkan data sekunder adalah data yang diperoleh atau dikumpulkan peneliti dari

sumber yang telah ada misalnya, studi kepustakaan dan dokumentasi.

5. Analisis Data dan Evaluasi

Penulis menganalisis dan mengevaluasi data meliputi : menganalisa data yang telah diperoleh dengan menggunakan penjelasan dengan kata-kata yang sistematik

sehingga permasalahan terungkap dengan objektif.

F. Metode Pengumpulan Data

Untuk mengumpulkan data dan informasi yang diperlukan dalam Praktik Kerja

Lapangan Mandiri ( PKLM ) ini, maka penulis menggunakan Metode Pengumpulan Data

sebagai berikut :

1. Obeservasi (Observation)

Dalam metode ini penulis terjun langsung ke lapangan untuk mengamati,

mendengarkan, serta mencatat dan menyimpulkan mengenai hal-hal yang

berhubungan dengan laporan ini.

2. Wawancara (Interview)

Yaitu dengan mengajukan pertanyaan-pertanyaan langsung kepada pihak-pihak

KPP yang dianggap mampu memberikan masukan data dan informasi yang

diberikan bagi penyusunan laporan ini.

3. Daftar Dokumentasi (Optional)

Yaitu dengan mengumpulkan catatan-catatan, data-data mengenai E-FIN

G. Sistematika Penulisan Laporan Praktik Kerja Lapangan Mandiri (PKLM) Adapun yang menjadi sistematis dalam penyusunan Laporan Praktik Kerja

BAB I : PENDAHULUAN

Pada bab ini dibahas mengenai Latar Belakang, Tujuan dan Manfaat,

Ruang Lingkup, Metode Praktik Kerja Lapangan Mandiri, Metode

Pengumpulan Data dan Sistematika Penulisan Laporan.

BAB II : GAMBARAN UMUM OBJEK LOKASI PRAKTIK KERJA LAPANGAN MANDIRI

Dalam Bab ini penulis menguraikan tentang sejarah singkat berdirinya

Kantor Pelayanan Pajak Medan Belawan, struktur organisasi, uraian tugas

pokok dan fungsi dari tiap-tiap bagian dalam instansi tersebut.

BAB III : GAMBARAN DATA PKLM

Pada bab ini menjelaskan secara rinci pengertian - pengertian secara

teoritis dan teori - teori yang berkaitan dengan electronic-filling

identification number (E-FIN)

BAB IV : ANALISA DAN EVALUASI

Pada bab ini penulis mengemukakan tentang analisa dan evaluasi

terhadap data-data yang berhubungan dengan judul laporan .

BAB V : KESIMPULAN DAN SARAN

Dalam bab ini penulis menguraikan kesimpulan mengenai hal-hal yang

telah dikemukakan dan beberapa saran yang merupakan inti pokok

permasalahan yang dibahsa dalam laporan ini.

TENTANG

TATACARA PENGAJUAN ELECTRONIC-FILING IDENTIFICATION NUMBER (E-FIN) DI KANTOR PELAYANAN PAJAK PRATAMA MEDAN BELAWAN

O L E H

NAMA : ANGGI PARLINDUNGAN SIREGAR

NIM : 122600126

Untuk Memenuhi Salah Satu Syarat Menyelesaikan Studi Di Program Studi Diploma III Administrasi Perpajakan

FAKULTAS ILMU SOSIAL DAN ILMU POLITIK UNIVERSITAS SUMATERA UTARA

MEDAN

KATA PENGANTAR

Assalamu’alaikum Warahmatullah Wabarakatuh.

Alhamdulillaahirobbil”alamiin, segala puji bagi Allah atas limpahan nikmat-Nya yang telah di berikan kepada kita semua.

Berkat rahmat dan ridho serta kemudahan dari Allah SWT, Penulis akhirnya

dapat menyelesaikan tugas akhir ini walaupun tidak dengan waktu yang cepat. Tugas

Akhir ini ditulis dalam rangka memenuhi salah satu syarat menyelesaikan proses belajar

di Program Studi Diploma-III Administrasi Perpajakan Fakultas Ilmu Sosial dan Ilmu

Politik Universitas Sumatera Utara dengan judul “TataCara Pengajuan

Electronic-Filing Identification Number (E-FIN) di Kantor Pelayanan Pajak Pratama Medan

Belawan”.

Sebagai manusia yang tidak luput dari kekurangan dan kesalahan, Penulis

menyadari bahwa penulisan ini belum cukup sempurna mengingat masih minimnya

wawasan dan daya jelajah penulis. Masih banyak kelemahan dan kekurangan yang

membutuhkan saran dan perbaikan demi meningkatkan kualitas keilmiahan dimasa yang

akan datang.

Laporan Tugas Akhir ini saya persembahkan terkhusus kepada Allah SWT, yang

sudah mengizinkan saya lahir sebagai muslim. Kepada Nabi Muhammad SAW, yang

sudah membawa ajaran dari Allah SWT untuk disebarkan keseluruh pelosok negeri

kepada kedua orang tua saya, Ir. Irwan Siregar dan Danti Novita, yang sudah membesarkan saya sampai bisa seperti sekarang ini. Ketulusan dan kesabaran mereka

dalam mendidik saya serta selalu mendo’akan saya baik secara moril maupun materil.

Saya tidak akan mampu menyelesaikan segala proses mulai dari awal pendidikan sampai

tahap akhir saya menyelesaikan Laporan Tugas Akhir ini tanpa itu semua.

Dimasa perkuliahan hingga selesainya Tugas Akhir ini, Penulis sungguh

merasakan banyak bantuan moril baik secara langsung maupun tidak langsung dari

berbagai pihak. Pada kesempatan ini Penulis ingin menyampaikan rasa hormat dan

terima kasih kepada:

1. Bapak Prof. Dr. Badaruddin, M.Si , selaku Dekan Fakultas Ilmu Sosial dan Ilmu Politik Universitas Sumatera Utara dan Dosen Pembimbing saya yang telah

memberikan waktu, pemikiran, serta mengarahkan saya hingga terselesaikannya

Laporan Tugas Akhir ini.

2. Bapak Drs. Alwi Hashim Batubara, M.Si , selaku Ketua Program Studi Diploma-III Administrasi Perpajakan Fakultas Ilmu Sosial dan Ilmu Politik.

3. Seluruh staf pegawai Program Studi Administrasi Perpajakan FISIP USU yang telah

membantu saya dalam segala urusan administrasi dan informasi.

4. Bapak Harmaini Hasan, S. H, MM selaku dosen pembimbing yang sudah rela membimbing dan meluangkan waktunya selama proses penyelesaian tugas akhir

saya.

5. Terima Kasih untuk dunhill, google dan Wikipedia yang telah mempermudah saya

6. Untuk kawan-kawan Administrasi Perpajakan stambuk 2012, terima kasih karena

kita saling mendukung satu sama lain. Semoga kita segera meraih keberhasilan,

Aamiin.

Semoga mereka semua dirahmati dan diridhoi oleh Allah SWT, Aamiin Yaa

Rabbal ‘Alamiin.Saya menyadari akan keterbatasan kemampuan, pengetahuan, dan pengalaman dalam penyusunan Laporan Tugas Akhir saya ini. Oleh karena itu saya

mengharapkan kepada semua pembaca untuk memberikan kritik dan saran yang

membangun untuk perbaikan dimasa yang akan datang. Akhir kata, semoga Laporan

Tugas Akhir ini dapat bermanfaat bagi kita semua.

Wassalamu’alaikum Warahmatullah Wabarakatuh.

Medan, 28 Juli 2015

Penulis

DAFTAR ISI tar Belakang Praktik Kerja Lapangan Mandiri ... 1

B. ... T ujuan dan Manfaat Praktik Kerja Lapangan (PKLM) ... 4

C. ... Ur aian Teoritis ... 5

D. ... R uang Lingkup Praktik Kerja Lapangan Mandiri (PKLM) ... 9

E. ... M etode Praktik Kerja Lapangan Mandiri (PKLM) ... 10

F. ... M etode Pengumpulan Data PraktikKerja Lapangan Mandiri (PKLM) ... 11

G. ... Si stematika Penulisan Laporan Praktik Kerja Lapangan Mandiri

(PKLM) ... 12

A. ... Se jarah Singkat Kantor Pelayanan Pajak (KPP) Medan Belawan ... 14

B. ... Vi si dan Misi Kantor Pelayanan Pajak (KPP) Pratama Medan Belawan ... 16

C. ... St ruktur Organisasi KPP Pratama Medan Belawan ... 18

D. ... D eskripsi dan Aktifitas Kerja Kantor Pelayanan Pajak (KPP) medan

Belawan ... 20

BAB III GAMBARAN DATA PRAKTIK KERJA LAPANGAN MANDIRI ... 27

A. ... Pe ngertian ... 27

B. ... T ujuan ... 28

C. ... Je nis SPT Elektronik (e-SPT) ... 28

D. ... Pr oses e-filing ... 29

E. ... Pr oses pendaftaran e-filing... 30

F. ... K etentuan pelaporan SPT e-filling ... 32

H. ... Su mber Daya Manusia (SDM)……….. 34

I. ... Pr ogram Kerja dan Waktu……….34

J. ... C ost and Benefit……… 35

K. ... Kr itikal Sukses Faktor Dalam Implementasi e-filing……...36

BAB IV ANALISA DAN EVALUASI ... 37

A. ... Ta ta Cara Pengajuan E-FIN ... 37

B. ... Pr oses pengajuan E-FIN... 39

BAB V KESIMPULAN DAN SARAN ... 42

A. ... K esimpulan ... 42

B. ... Sa ran ... 43

DAFTAR PUSTAKA