LAPORAN TUGAS AKHIR

PRAKTIK KERJA LAPANGAN MANDIRI

KLASIFIKASI PAJAK PENGHASILAN ATAS WAJIB PAJAK ORANG PRIBADI PADA KANTOR PELAYANAN

PAJAK PRATAMA MEDAN TIMUR O

L E H

NAMA : RADE MEILANI NIM : 102600110

Untuk Memenuhi Salah Satu Syarat

Menyelesaikan Studi Pada Program Studi Diploma III Administrasi Perpajakan

FAKULTAS ILMU SOSIAL DAN ILMU POLITIK UNIVERSITAS SUMATERA UTARA

KATA PENGANTAR

Assalamualaikum wr.wb

Alhamdulillahi rabbil ‘alamin Puji syukur tiada hentinya penulis ucapkan atas

segala Nikmat dan Rahmat Allah yang tak terhingga hingga penulis mampu

menyelesaikan Tugas akhir yang berjudul “Klasifikasi Pajak Penghasilan Atas Wajib

Pajak Orang Pribadi Pada Kantor Pelayanan Pajak Pratama Medan Timur” dengan

lancar tanpa hambatan dan tepat waktu. Tugas Akhir ini merupakan salah satu syarat

untuk menyelesaikan studi pada Program Studi DIII Administrasi Perpajakan FISIP

USU.

Especially dedicated for ibunda Hj. Rosdiana dan ayahanda H.Zainal Abidin

sebagai salah satu bentuk balas jasa penulis atas dukungan moril dan materiil yang

beliau berikan hingga Tugas Akhir ini diselesaikan. Kemudian rasa sayang yang

dalam kepada saudara kandung Ema dan Suci serta Juang dan Azan atas rasa

persaudaraan dan kehangatan kekeluargaan yang menambah semangat penulis dalam

berfikir dan mencari ide-ide baru. tidak pernah lupa rasa terimakasih yang dalam

Kepada Bapak Indra Efendi Rangkuti,S.sos selaku dosen pembimbing dan seluruh

staf pengajar/dosen DIII Administrasi Perpajakan.

Terlebih bagi Teman-teman Administrasi Perpajakan Kelas C 2010 Fani,

Irma, Umi, Devi, Nimas, Rina dan teman-teman yang tidak dapat disebutkan satu

secara tidak langsung telah memberi pelajaran berharga tentang perselisihan,

pertengkaran, rasa bahagia, dan rasa sedih yang di jalani bersama selama 3 tahun

yang membuat penulis semakin dewasa. Selanjutnya kepada sahabat-sahabat yaitu

Nisa, Diah, dan Kiki atas kesetiaannya menemani penulis mulai dari bangku SMA

hingga kini. Wish this friendship never last. Selanjutnya teruntuk almarhum Ricky

Arbian Syahputra yang menemani penulis dari lulus mengikuti ujian masuk

Universitas Sumatera Utara hingga semester 1 perkuliahan . Penulis banyak belajar

dari sifat almarhum yang ceria, semangat, tidak banyak mengeluh dan pantang

menyerah. Proudly present this for him. Last but not least , hasil Tugas akhir ini saya

peruntukkan kepada Muhammad Taufan Setiawan yang telah menemani dari awal

hingga akhir dengan rasa sabar dalam kebersamaan menghadapi kegiatan perkuliahan

yang cukup melelahkan. Semoga diberikan kelancaran dalam segala urusan dan

semoga sukses dalam berkarya baik di lingkungan Marchingband USU maupun

diluar daripada itu.

Hasil dari Tugas Akhir ini nantinya bukan merupakan hasil individual

melainkan tidak lepas dari hasil semangat dan dukungan dari kerabat dan sanak

saudara secara langsung maupun tidak langsung. Penulis berharap semoga isi dari

Tugas Akhir ini berguna bagi semua pihak dan membantu dalam penyelesaian

Penulis menyadari Tugas Akhir ini tidak sempurna dan tidak lepas dari

kesalahan, untuk itu penulis sangat mengharapkan kritik dan saran yang membangun

dari pembaca sekalian.

Demikian Kata pengantar ini ditulis. Atas kekurangan dalam penulisan

maupun pemaparan mohon maaf dan dimaklumi. Terimakasih.

Medan, Juli 2013

DAFTAR ISI

KATA PENGANTAR ... i

DAFTAR ISI ... iv

BAB I PENDAHULUAN ... 1

A. Latar belakang Masalah PKLM ... 4

B. Tujuan dan Manfaat PKLM ... 4

C. Uraian Teoritis ... 6

D. Ruang Lingkup PKLM ... 8

E. Metode PKLM ... 8

F. Metode Pengumpulan Data ... 10

G. Sistematika Penulisan Laporan PKLM ... 11

BAB II GAMBARAN UMUM OBJEK PRAKTIK KERJA LAPANGAN MANDIRI A. Sejarah singkat berdirinya Kantor Pelayanan Pajak Medan Timur ... 14

B. Gambaran Umum Kantor Pelayanan Pajak (KPP) Pratama Medan Timur ... 18

C.Struktur Organisasi Kantor Pelayanan Pajak Pratama Medan Timur ... 19

D.Uraian Tugas dan Fungsi Pegawai Kantor Pelayanan Pajak Pratama Medan Timur ... 20

BAB III GAMBARAN DATA A. Pengertian Pajak ... 23

v

D. Pajak Penghasilan ... 26

E. Pajak Penghasilan Orang Pribadi ……….. ... 36

BAB IV ANALISIS DAN EVALUASI

A. Data Jumlah Wajib Pajak Orang Pribadi Pajak Penghasilan (WP OP

PPh) ... 49

B. Data Klasifikasi Pajak Penghasilan Atas Wajib Pajak Orang Pribadi .... 50

C. Laporan Penerimaan Pajak Penghasilan (PPh) Orang Pribadi ... 53

BAB V KESIMPULAN DAN SARAN

A.KESIMPULAN ... 54

B.SARAN ... 57

BAB I

PENDAHULUAN

A. Latar Belakang Masalah Praktik Kerja Lapangan Mandiri (PKLM)

Praktik Kerja Lapangan Mandiri (PKLM) adalah suatu cara kerja yang

langsung dapat membimbing kita kedalam dunia kerja yang nyata guna memberikan

kita arah dan cara yang lebih baik dalam melakukan pekerjaan. PKLM merupakan

kegiatan yang dilakukan oleh mahasiswa secara mandiri yang langsung ditujukan

untuk memberikan pengalaman praktis di lapangan yang secara langsung

berhubungan dengan teori-teori keahlian yang diterima dari dosen Program Studi

Diploma III Administrasi Perpajakan FISIP USU. Karena sifatnya untuk memberikan

dan belajar keahlian secara praktis, maka bantuan yang diberikan cenderung terbatas

pada apa yang menjadi tujuan PKLM.

Dengan pesatnya perkembangan sosial dan ekonomi sebagai hasil pembangunan

nasional dan globalisasi serta reformasi di berbagai bidang, dan setelah mengevaluasi

perkembangan pelaksanaan Undang - Undang Perpajakan selama beberapa tahun

terakhir, khususnya Undang - Undang Pajak Penghasilan, maka dipandang perlu

untuk dilakukan perubahan Undang - Undang tersebut guna meningkatkan fungsi dan

peranannya dalam rangka mendukung kebijakan pembangunan nasional khususnya di

2

Maka peraturan perundang-undangan perpajakan yang mengatur tentang Pajak

Penghasilan telah mengalami perubahan selama empat kali. Yang berlaku sejak 1

Januari 1984 adalah Undang - Undang Nomor 7 Tahun 1983. Sebagaimana telah

diubah terakhir dengan Undang - Undang Nomor 10 Tahun 1994 dan diubah untuk

ketiga kali dengan Undang - Undang Nomor 17 Tahun 2000. Sebagaimana telah

diubah terakhir untuk keempat kalinya dengan Undang - Undang Nomor 36 Tahun

2008 tentang Pajak Penghasilan.

Perubahan ini dimaksud tetap berpegang pada prinsip-prinsip perpajakan yang

dianut secara universal yaitu keadilan, kemudahan/efisiensi administrasi dan

produktivitas. Dengan mengarah pada penunjang kebijaksanaan pemerintah dalam

rangka meningkatkan investasi langsung di Indonesia.baik penanaman modal asing

maupun dalam negeri di bidang usaha tertentu dan daerah tertentu yang menjadi

prioritas, penyesuaian tarif untuk meningkatkan daya saing, penambahan atau

perluasan basis perpajakan untuk meningkatkan penerimaan negara serta memberikan

dorongan bagi perkembangan usaha-usaha kecil.

Pajak Penghasilan berdasarkan Undang - Undang Nomor 36 Tahun 2008

tentang Pajak Penghasilan adalah pajak yang dikenakan terhadap Subjek Pajak atas

penghasilan yang diterima atau diperoleh dalam tahun pajak atau bagian tahun pajak.

Undang - Undang ini menganut prinsip pemajakan atas penghasilan dalam pengertian

luas, yaitu bahwa pajak dikenakan atas setiap tambahan kemampuan ekonomis yang

Pajak yang menerima atau memperoleh penghasilan, dalam Undang - Undang ini

disebut Wajib Pajak.

Untuk lebih memberikan kemudahan kepada Wajib Pajak, maka di Indonesia

hingga kini masih menganut Self Assessment System, dimana wajib pajak diberi

kepercayaan dan tanggung jawab untuk menghitung, memperhitungkan, memotong,

membayar dan melaporkan sendiri besarnya pajak yang harus dibayar dan dilaporkan

sesuai keadaan sesungguhnya. Tentu saja dalam pelaksanaannya Wajib Pajak akan

dibimbing dan dibina oleh fiskus. Hubungan kerjasama dan timbal balik yang baik

antar wajib pajak dan fiskus ini otomatis mempermudah Wajib Pajak dalam mendapat

kepastian hukum, konsistensi, transparansi dan keadilan.

Dalam rangka meningkatkan keadilan pengenaan pajak, maka pemerintah

melalui Undang - Undang melakukan perluasan subjek dan objek pajak dalam hal-hal

tertentu dan pembatasan pengecualian atau pembebasan pajak dalam hal lainnya.

Struktur tarif pajak yang berlaku juga perlu diubah dan dibedakan untuk Wajib Pajak

Orang Pribadi dan untuk Wajib Pajak Badan, guna memberikan beban pajak yang

lebih proporsional bagi masing-masing golongan wajib pajak.

Berangkat dari hal ini penulis merasa tertarik untuk mengetahui klasifikasi

(penggolongan) yang menjadi penerimaan pajak penghasilan di suatu instansi

4

Sehingga tercipta dan terangkum judul “Klasifikasi Pajak Penghasilan Atas Wajib

Pajak Orang Pribadi Pada Kantor Pelayanan Pajak Pratama Medan Timur”

B. Tujuan dan Manfaat Praktik Kerja Lapangan Mandiri (PKLM)

1. Tujuan Praktik Kerja Lapangan Mandiri (PKLM)

Yang menjadi tujuan dari pelaksanaan PKLM kali ini adalah :

1.1 Untuk mengetahui data klasifikasi penerimaan Pajak Penghasilan

Orang Pribadi pada Kantor Pelayanan Pajak Pratama Medan Timur.

1.2 Mengetahui laporan penerimaan Pajak Penghasilan Orang Pribadi pada

Kantor Pelayanan Pajak Pratama Medan Timur tahun 2011 dan 2012.

1.3 Menganalisa laporan penerimaan Pajak Penghasilan Orang Pribadi dan

mengetahui potensi penerimaan Pajak Penghasilan Orang Pribadi pada

Kantor Pelayanan Pajak Pratama Medan Timur.

2. Manfaat Praktik Kerja Lapangan Mandiri (PKLM)

2.1 Manfaat PKLM bagi Mahasiswa yaitu :

a. Mengetahui secara langsung praktik kerja yang sesungguhnya dan

penanganan akan masalah yang dihadapi

b. Menambah skill kerja dan belajar bagaimana bekerja dalam teamwork

d. Belajar sikap kerja baru (work attitude)

e. Mengetahui klasifikasi Pajak Penghasilan Wajib Pajak Orang Pribadi

2.2 Manfaat PKLM bagi Kantor Pelayanan Pajak Pratama Medan Timur yaitu :

a. Membina kerjasama antara lembaga pendidikan dengan instansi

pemerintah

b. Menambah sumber - sumber ide baru

c. Menstimulasi loyalitas Kantor Pelayanan Pajak Pratama Medan Timur

kepada masyarakat

d. Mempromosikan citra Kantor Pelayanan Pajak Pratama Medan Timur

kepada masyarakat khususnya civitas akademika Fakultas Ilmu

Sosial dan Ilmu Politik Universitas Sumatera Utara (FISIP USU)

2.3 Manfaat PKLM bagi Program Studi Diploma III Administrasi Perpajakan yaitu:

a. Mempererat hubungan kerjasama antar pihak Program Studi dengan

instansi pemerintah khususnya Kantor Pelayanan Pajak Pratama

6

c. Menambah aplikasi nyata bagi kurikulum

d. Mendorong kemajuan alumni di masa mendatang

C. Uraian Teoritis

Pengertian Pajak mengacu pada Pasal 1 Undang - Undang Nomor 28 Tahun 2007 tentang Ketentuan Umum dan Tata Cara Perpajakan adalah kontribusi wajib

kepada Negara yang terutang oleh orang pribadi dan badan yang bersifat memaksa

berdasarkan Undang - Undang, dengan tidak mendapatkan imbalan secara langsung

dan digunakan untuk keperluan negara bagi sebesar-besarnya kemakmuran rakyat.

Pengertian Pajak Penghasilan (PPh) berdasarkan Undang - Undang Nomor 36

Tahun 2008 tentang Pajak Penghasilan adalah pajak yang dikenakan terhadap orang

pribadi dan badan, berkenaan dengan penghasilan yang diterima atau diperoleh

selama satu tahun pajak atau bagian tahun pajak.

Subjek Pajak Penghasilan berdasarkan Undang - Undang Nomor 36 Tahun

2008 tentang Pajak Penghasilan secara umum meliputi orang pribadi, badan, warisan

yang belum terbagi sebagai satu kesatuan, menggantikan yang berhak, serta Bentuk

Usaha Tetap (BUT). Subjek Pajak terbagi atas dua, yaitu Subjek pajak Dalam Negeri

dan Subjek Pajak Luar Negeri dengan perlakuan tarif pajak yang berbeda. Yang tidak

termasuk Subjek Pajak adalah kantor perwakilan Asing, pejabat perwakilan

diplomatik dan konsulat atau pejabat lain dari Negara asing dengan syarat tertentu,

tertentu, pejabat-pejabat perwakilan organisasi internasional yang ditetapkan dengan

keputusan Menteri Keuangan dengan syarat tertentu.

Adapun Objek Pajak Penghasilan berdasarkan Undang - Undang Nomor 36

Tahun 2008 tentang Pajak Penghasilan adalah setiap tambahan kemampuan ekonomis

yan diterima atau diperoleh Wajib Pajak (WP) baik yang berasal dari Indonesia

maupun dari luar Indonesia, yang dapat dipakai untuk konsumsi atau untuk

menambah kekayaan Wajib Pajak yang bersangkutan dengan nama dan bentuk

apapun. Pengecualian dari Objek Pajak berupa bantuan atau sumbangan termasuk

zakat yang diterima Badan Amil Zakat yang dibentuk dan disahkan oleh pemerintah,

harta hibahan yang diterima oleh keluarga sedarah dalam garis keturunan lurus,

warisan, pembayaran dari perusahaan asuransi kepada orang pribadi sehubungan

dengan asuransi kesehatan, asuransi kecelakaan, asuransi jiwa, asuransi dwiguna dan

asuransi beasiswa, dan lain sebagainya yang diatur dalam Undang - Undang Pajak

Penghasilan.

Subjek Pajak Orang Pribadi Dalam Negeri menjadi Wajib Pajak apabila telah

menerima atau memperoleh penghasilan yang besarnya melebihi Penghasilan Tidak

Kena Pajak (PTKP). Orang Pribadi yang menjadi Subjek Pajak Dalam Negeri pada

Pasal 2 Ayat (3) huruf a Undang – Undang Pajak Penghasilan adalah yang bertempat

tinggal atau berada di Indonesia lebih dari 183 hari (seratus delapan puluh tiga hari)

8

Berdasarkan pembahasan Pasal 2A Ayat (1) Undang – Undang Pajak

Penghasilan, Kewajiban Pajak subjektif Orang Pribadi sebagaimana dimaksud dalam

Pasal 2 Ayat (3) huruf a dimulai pada saat orang pribadi tersebut lahir, berada atau

berniat untuk bertempat tinggal di Indonesia dan berakhir pada saat meninggal dunia

atau meninggalkan Indonesia untuk selama-lamanya.

D. Ruang Lingkup Praktik Kerja Lapangan Mandiri

Adapun yang menjadi tempat diadakannya PKLM adalah Kantor Pelayanan

Pajak Pratama Medan Timur. Dengan perincian ruang lingkup :

1. Jumlah Wajib Pajak Orang Pribadi terdaftar di KPP Pratama Medan Timur

Tahun 2012 sampai dengan 2013

2. Data klasifikasi (penggolongan) Pajak Penghasilan Wajib Pajak Orang Pribadi

Tahun 2012 dan 2013

3. Laporan penerimaan Pajak Penghasilan Orang Pribadi tahun 2011 dan 2012

4. Analisa atas laporan penerimaan Pajak Penghasilan Orang Pribadi

E. Metode Praktik Kerja Lapangan Mandiri

1. Tahap Persiapan

Yaitu kegiatan yang harus dilakukan oleh mahasiswa sebelum melakukan

PKLM ke objek lokasi PKLM yang meliputi: pengajuan judul, penentuan

judul oleh Ketua Program Studi, penyusunan proposal PKLM, kegiatan

seminar proposal PKLM, revisi proposal, penyetujuan proposal, pembagian

dosen pembimbing, penyetujuan kembali proposal dan bimbingan serta

konsultasi oleh dosen pembimbing hingga pada tahap pemberian izin riset

PKLM.

2. Studi Literatur (Kepustakaan)

Yaitu kegiatan studi mencari data informasi dengan membaca landasan teori.

Buku-buku literatur, peraturan perundang-undangan dibidang perpajakan,

majalah, surat kabar, catan-catatan maupun bahasa tertulis yang berkaitan

dengan laporan PKLM.

3. Studi Observasi Lapangan

Yaitu kegiatan studi dengan cara terjun langsung ke lokasi dilakukannya

PKLM guna mencari data dan informasi serta mempelajari laporan-laporan

10

4. Pengumpulan Data

Kegiatan mengumpulkan data yang diperlukan dalam menyusun laporan

tugas akhir. Terdiri dari :

a. Data Primer: Data yang diperoleh melalui wawancara dengan pihak yang

berkompeten terkait dengan judul laporan PKLM.

b. Data Sekunder: Data yang yang diperoleh dengan studi literatur. Yaitu

mempelajari Undang – Undang Perpajakan, buku referensi, majalah dan

sumber lainnya yang berkaitan dengan objek PKLM.

5. Analisis dan Evaluasi

Yaitu kegiatan studi yang dilakukan dengan cara menganalisis

permasalahan dan kendala yang dihadapi dan mencari tahu atau

menanyakan solusi/jalan keluar yang terbaik untuk memecahkan masalah

tersebut.

F. Metode Pengumpulan Data

Dalam melakukan Pengumpulan data digunakan tiga metode yaitu :

1. Metode Wawancara

Yaitu kegiatan mengumpulkan dan mencari data dengan melakukan

berkompeten agar menambah objektifitas tugas akhir berkaitan dengan

kebutuhan untuk melengkapi laporan PKLM.

2. Metode Observasi (Pengamatan)

Yaitu kegiatan mengumpulkan dan mencari data dengan cara langsung

maupun tidak langsung terjun ke lapangan untuk melakukan peninjauan

dengan mengamati, mendengar dan bila perlu membantu mengerjakan tugas

yang diberikan oleh pihak instansi dengan mematuhi petunjuk atau arahan

terlebih dahulu dengan berpedoman pada ketentuan yang berlaku pada

instansi dan tidak boleh melakukan pekerjaan yang menjadi rahasia dan

memiliki resiko yang tinggi.

3. Dokumentasi

Yaitu kegiatan mengumpulkan dan mencari data dengan membuat daftar

dokumentasi yang telah diperoleh dari instansi.

G. Sistematika Penulisan Laporan PKLM

Adapun yang menjadi maksud penulis membuat sistematika penulisan laporan PKLM adalah untuk mempermudah pemahaman dan penulisan laporan PKLM.

Sistematika penulisan laporan PKLM dibuat dalam 5 (lima) bab dan dilengkapi

12

A. BAB I : PENDAHULUAN

Dalam bab ini diuraikan mengenai latar belakang

masalah Praktik Kerja Lapangan Mandiri (PKLM),

tujuan dan manfaat Praktik Kerja Lapangan Mandiri

(PKLM), uraian teoritis, ruang lingkup PKLM,

metode PKLM, metode pengumpulan data dan

sistematika penulisan laporan PKLM.

B. BAB II : GAMBARAN UMUM OBJEK LOKASI PKLM Dalam bab ini terdapat tinjauan umum lokasi PKLM

termasuk sejarah singkat berdirinya, struktur

organisasi, uraian tugas dan fungsi pegawai,

gambaran pegawai/karyawan/anggota personil pada

Kantor Pelayanan Pajak Pratama Medan Timur.

C. BAB III : GAMBARAN DATA

Bab ini menjelaskan tentang teori teori perpajakan

secara umum dan khusus termasuk ketentuan, fungsi,

subjek, objek, tarif, cara penghitungan, pendaftaran

dan penilaian pajak yang berlaku berdasarkan

D. BAB IV : ANALISIS DAN EVALUASI

Dalam bab ini berisi uraian data, laporan data,

pembahasan masalah dan penganalisaan masalah

yang menjadi tujuan utama PKLM.

E. BAB V : KESIMPULAN DAN SARAN

Bab ini berisi kesimpulan pelaksanaan PKLM

berdasarkan data-data yang diperoleh serta saran

penulis guna memperbaiki masalah masalah yang

BAB II

GAMBARAN UMUM OBJEK LOKASI PRAKTIK KERJA LAPANGAN MANDIRI (PKLM)

A. Sejarah Singkat Berdirinya KPP Pratama Medan Timur

Kantor Pelayanan Pajak dimulai pada masa penjajahan Belanda, Kantor

Pelayanan Pajak pada masa itu bernama Belasting, yang kemudian setelah

kemerdekaan berubah nama menjadi Kantor Inspeksi Keuangan. Kemudian berubah

lagi menjadi Kantor Inspeksi Pajak dengan induk organisasinya Direktorat Jenderal

Pajak Keuangan Republik Indonesia. Di Sumatera Utara pada tahun 1976 berdiri tiga

kantor inspeksi pajak, yaitu :

1. Kantor Inspeksi Pajak Medan Selatan

2. Kantor Inspeksi Pajak Medan Utara

3. Kantor Inspeksi Pajak Pematang Siantar

Pada tahun 1978 Kantor Inspeksi Pajak Medan Selatan dipecah menjadi dua

Yaitu Kantor Inspeksi Pajak Medan Selatan dan Kantor Inspeksi Pajak Kisaran.Untuk

memudahkan pelayanan pembayaran pajak dari masyarakat, dan dengan pertumbuhan

ekonomi yang semakin cepat, maka didirikanlah Kantor Inspeksi Pajak Medan

Timur.

Dalam rangka meningkatkan kualitas pelayanan pajak kepada masyarakat,

267/KMK.01/1989, diadakanlah perubahan secara menyeluruh pada Direktorat

Jenderal Pajak yang mencakup reorganisasi Kantor Inspeksi Pajak yang diganti nama

menjadi Kantor Pelayanan Pajak, sekaligus dibentuknya Kantor Pelayanan Pajak

Bumi dan Bangunan.

Berdasarkan pada Keputusan Menteri Keuangan Republik Indonesia

No.758/KMK.01/1993 tertanggal 3 Agustus 1993, maka pada tanggal 1 April 1994

didirikanlah Kantor Pelayanan Pajak Medan Kota. Kantor Pelayanan Pajak Medan

Kota merupakan pecahan dari tiga Kantor Pelayanan Pajak, yaitu :

1. Kantor Pelayanan Pajak Medan Selatan

2. Kantor Pelayanan Pajak Medan Barat

3. Kantor Pelayanan Pajak Medan Utara

Terhitung mulai tanggal 1 April 1994, Kantor Pelayanan Pajak berubah

Menjadi empat wilayah kerja, yaitu :

1. Kantor Pelayanan Pajak Medan Timur

2. Kantor Pelayanan Pajak Medan Barat

3. Kantor Pelayanan Pajak Medan Utara

16

Berdasarkan Keputusan Menteri Keuangan Republik Indonesia No.

443/KMK.01/2001 tentang “Organisasi dan Tata Kerja Kantor Wilayah Direktorat

Jenderal Pajak” yang mana Kantor Pelayanan Pajak di Kotamadya Medan menjadi

enam wilayah kerja, yaitu :

1. Kantor Pelayanan Pajak Medan Timur, dengan ruang lingkupnya meliputi wilayah:

1) Kecamatan Medan Timur

2) Kecamatan Medan Area

3) Kecamatan Medan Tembung

4) Kecamatan Medan Perjuangan

2. Kantor Pelayanan Pajak Medan Barat, dengan ruang lingkup meliputi wilayah :

1) Kecamatan Medan Barat

2) Kecamatan Medan Sunggal

3) Kecamatan Medan Petisah

4) Kecamatan Medan Helvetia

3. Kantor Pelayanan Pajak Medan Kota, dengan ruang lingkup meliputi wilayah :

2) Kecamatan Medan Denai

3) Kecamatan Medan Johor

4) Kecamatan Medan Amplas

4. Kantor Pelayanan Pajak Medan Polonia, dengan ruang lingkup meliputi wilayah :

1) Kecamatan Medan Polonia

2) Kecamatan Medan Maimun

3) Kecamatan Medan Baru

4) Kecamatan Medan Tuntungan

5) Kecamatan Medan Selayang

5. Kantor Pelayanan Pajak Medan Belawan, dengan ruang lingkup meliputi wilayah :

1) Kecamatan Medan Belawan

2) Kecamatan Medan Marelan

3) Kecamatan Medan Labuhan

18

6. Kantor Pelayanan Pajak Medan Binjai

1) Kota Binjai

2) Kabupaten Langkat

B. Gambaran Umum Kantor Pelayanan Pajak (KPP) Pratama Medan Timur

Kantor Pelayanan Pajak (KPP) Medan Timur beralamat di Jalan Pangeran

Diponegoro Nomor 30A Gedung Keuangan Negara Lantai II Medan. KPP Pratama

Medan Timur didirikan pada tanggal 1 April 1994 berdasakan Keputusan Menteri

Keuangan Republik Indonesia Nomor 758/KMK.01/1993 tanggal 3 Agustus 1993.

Kantor Pelayanan Pajak modern yang menangani Wajib Pajak terbanyak

adalah KPP Pratama dan Small Tax Office (STO). KPP Pratama baru dibentuk pada

tahun 2006 s.d 2008 . Di tahun 2008, Kantor Pelayanan Pajak Medan Timur diganti

nama dengan Kantor Pelayanan Pajak Pratama Medan Timur.

Pada tanggal 14 Januari 2013 KPP Pratama Medan Timur resmi mengganti

lokasi kantor disebabkan musibah kebakaran yang terjadi pada tanggal 6 Januari

2013 yang menimpa gedung lama KPP Pratama Medan Timur. Mulai tanggal 14

Januari 2013 KPP Pratama Medan Timur berlokasi kerja di Jalan Suka Mulia No.17A

tepatnya di Gedung Kantor Wilayah Direktorat Jenderal Pajak SUMUT I Lantai IV

Medan. Dengan ruang lingkupnya meliputi wilayah : 1) Kecamatan Medan Timur

C. Struktur Organisasi Kantor Pelayanan Pajak Pratama Medan Timur

Struktur Organisasi adalah suatu bagan yang menggambarkan secara

sistematis mengenai pembagian tugas-tugas, fungsi dan wewenang serta tanggung

jawab masing-masing pegawai dalam rangka mencapai tujuan yang telah ditetapkan.

Tujuan struktur organisasi tersebut juga untuk membina keharmonisan kerja

agar setiap pekerjaan dapat dilaksanakan dengan baik untuk mencapai tujuan yang

telah ditetapkam secara maksimal. Struktur organisasi yang ada di Kantor Pelayanan

Pajak Pratama Medan Timur, antara lain:

1. Sub Bagian Umum

2. Seksi Pengolahan Data dan Informasi (PDI)

3. Seksi Pengawasan dan Konsultasi I (WASKON I)

4. Seksi Pengawasan dan Konsultasi II (WASKON II)

5. Seksi Pengawasan dan Konsultasi III (WASKON III)

6. Seksi Pengawasan dan Konsultasi IV (WASKON IV)

7. Seksi Ekstensifikasi Perpajakan

20

10. Seksi Pelayanan

11. Kelompok Jabatan Fungsional

D. Uraian Tugas dan Fungsi Pegawai Kantor Pelayanan Pajak Pratama Medan Timur

1. Sub Bagian Umum ( Subbag Umum )

Sub Bagian Umum mempunyai tugas melakukan urusan Tata Usaha,

Kepegawaian, Keuangan dan Rumah Tangga. Sub Bagian Umum membawahi 3

(tiga) Koordinator Pelaksana yaitu : 1. Koordinator Pelaksana Tata Usaha dan

Kepegawaian 2. Koordinator Pelaksana Keuangan 3. Koordinator Rumah Tangga.

2. Seksi Pengolahan Data dan Informasi ( Seksi PDI )

Seksi Pengolahan Data dan Informasi mempunyai tugas melakukan urusan

pengolahan data dan informasi, pembuatan monografi pajak, penggalian potensi

perpajakan serta ekstensifikasi Wajib Pajak. Seksi Pengolahan Data dan Informasi

membawahi 3 (tiga) Koordinator pelaksana yaitu :

1. Koordinator Pelaksana PDI I, bertugas untuk melaksanakan pengolahan data

keluaran dan masukan

2. Koordinator Pelaksana PDI II, bertugas untuk melaksanakan pengolahan data dan

3. Koordinator Pelaksana PDI III, bertugas untuk melaksanakan penggalian potensi

perpajakan, ekstensifikasi wajib pajak dan membuat monografi perpajakan.

3. Seksi Pengawasan dan Konsultasi I,II,III dan IV (WASKON)

Seksi Pengawasan dan Konsultasi I hingga Seksi Pengawasan dan Konsultasi

IV, masing-masing mempunyai tugas melakukan pengawasan kepatuhan kewajiban

perpajakan Wajib Pajak, bimbingan/himbauan kepada Wajib Pajak dan Konsultasi

teknis perpajakan, penyusunan profil Wajib Pajak, analisis kinerja Wajib Pajak,

melakukan rekonsiliasi data Wajib Pajak dalam rangka melakukan intensifikasi,

usulan pembetulan ketetapan pajak dan melakukan evaluasi hasil banding.

4.Seksi Ekstensifikasi Perpajakan

Seksi Ekstensifikasi Perpajakan mempunyai tugas melakukan pengamatan

potensi perpajakan, pendataan objek dan subjek pajak, pembentukan dan

pemutakhiran basis data nilai objek pajak dalam menunjang ekstensifikasi. Peraturan

Menteri Keuangan No.426/PM.1/2007 tentang Uraian Jabatan Instansi Vertikal

Direktorat Jenderal Pajak mengatur : “ Uraian tugas dan kegiatan Kepala Seksi

Ekstensifikasi Perpajakan antara lain melaksanakan penerbitan dan penatausahaan

Surat Himbauan NPWP dan atau pengukuhan Pengusaha Kena Pajak (PKP),

menyusun Daftar Nominatif Wajib Pajak yang akan dilakukan pemeriksaan untuk

22

dan membimbing pelaksanaan dan penatausahaan pemeriksaan untuk tujuan lain

dalam rangka pemberian NPWP dan atau pengukuhan PKP secara jabatan.

5. Seksi Penagihan

Seksi Penagihan mempunyai tugas melakukan urusan penatausahaan piutang

pajak, penundaan dan angsuran tunggakan pajak, penagihan aktif, usulan

penghapusan piutang pajak, serta penyimpanan dokumen-dokumen penagihan. Seksi

Penagihan membawahi 2 (dua) Koordinator Pelaksana yaitu :

1. Koordinator Pelaksana Tata Usaha Piutang Pajak

2. Koordinator Pelaksana Penagihan Aktif.

6. Seksi Pemeriksaan dan Kepatuhan Internal

Seksi Pemeriksaan mempunyai tugas melakukan penyusunan rencana

pemeriksaan, pengawasan pelaksanaan aturan pemeriksaan, penerbitan dan

penyaluran Surat Perintah Pemeriksaan Pajak serta administrasi pemeriksaan

perpajakan lainnya.Peraturan Menteri Keuangan No.426/PM.1/2007 tentang Uraian

Jabatan Instansi Vertikal Direktorat Jenderal Pajak mengatur : “Uraian tugas dan

kegiatan Kepala Seksi Pemeriksaan antara lain menyusun Daftar Nominatif dan atau

Lembar Pemeriksaan Wajib Pajak yang akan Diperiksa, membuat usulan pembatalan

Daftar Nominatif dan atau Lembar Penugasan Pemeriksaan (LP2) Wajib Pajak yang

(SP3), Surat Pemberitahuan Pemeriksaan Pajak dan Surat Pemanggilan Pemeriksaan

Pajak ”.

7. Seksi Pelayanan

Seksi pelayanan mempunyai tugas melakukan penetapan dan penertiban

produkhukum perpajakan, pengadministrasian dokumen dan berkas perpajakan,

penerimaan dan pengolahan Surat Pemberitahuan (SPT) serta penerimaan surat

lainnya, penyuluhan perpajakan dan pelaksanaan regristasi Wajib Pajak. Membawahi

3 (tiga) koordinator pelaksana yaitu:

1. Koordinator Pelaksana Pelayanan Terpadu

2. Koordinator Pelaksanaan Surat Pemberitahuan

3. Koordinator Penyuluhan Perpajakan

8. Kelompok Jabatan Fungsional

Kelompok Jabatan Fungsional terdiri dari sejumlah Jabatan Fungsional

masing-masing berdasarkan peraturan perundang-undangan.Setiap kelompok tersebut

dikoordinasikan oleh pejabat fungsional senior yang ditunjuk oleh Kepala Kantor

Wilayah dan Kepala KPP Pratama yang bersangkutan.Adapun jumlah Jabatan

Fungsional tersebut ditentukan berdasarkan kebutuhan dan beban kerja. Jenis dan

24

KANTOR PELAYANAN PAJAK

Bagan I.Struktur Organisasi Kantor Pelayanan Pajak (KPP) Pratama Medan Timur

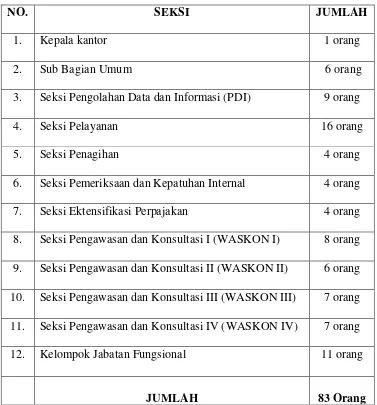

Tabel 2.1

Jumlah Pegawai di Kantor Pelayanan Pajak (KPP) Pratama Medan Timur

NO. SEKSI JUMLAH

1. Kepala kantor 1 orang

2. Sub Bagian Umum 6 orang

3. Seksi Pengolahan Data dan Informasi (PDI) 9 orang

4. Seksi Pelayanan 16 orang

5. Seksi Penagihan 4 orang

6. Seksi Pemeriksaan dan Kepatuhan Internal 4 orang

7. Seksi Ektensifikasi Perpajakan 4 orang

8. Seksi Pengawasan dan Konsultasi I (WASKON I) 8 orang

9. Seksi Pengawasan dan Konsultasi II (WASKON II) 6 orang

10. Seksi Pengawasan dan Konsultasi III (WASKON III) 7 orang

11. Seksi Pengawasan dan Konsultasi IV (WASKON IV) 7 orang

12. Kelompok Jabatan Fungsional 11 orang

JUMLAH 83 Orang

BAB III

GAMBARAN DATA

A. Pengertian Pajak

Apabila membahas pengertian pajak, banyak para ahli memberikan batasan

tentang pajak, diantaranya pengertian pajak yang dikemukakan oleh Prof. Dr. P. J. A.

Adriani yang telah diterjemahkan oleh R. Santoso Brotodiharjo, S.H. dalam buku

Pengantar Ilmu Hukum Pajak (1991: 2) “Pajak adalah iuran kepada negara (yang

dapat dipaksakan) yang terutang oleh yang wajib membayarnya menurut

peraturan-peraturan, dengan tidak mendapat prestasi kembali, yang langsung dapat ditunjuk,

dan yang gunanya adalah untuk membiayai pengeluaran umum berhubung dengan

tugas negara yang menyelenggarakan pemerintahan”.

Menurut Prof. Edwin R. A. Seligman dalam buku essay in Taxation yang

diterbitkan di Amerika menyatakan : Tax is compulsory contribution from the person,

to the government to depray the expenses incurred in the common interest of all,

without reference to special benefit conferred. Dari definisi di atas terlihat adanya

kontribusi seseorang yang ditujukan kepada negara tanpa adanya manfaat yang

ditujukan secara khusus pada seseorang. Memang demikian halnya bahwa

bagaimanapun juga pajak itu ditujukan manfaatnya kepada masyarakat.

Menurut Prof. Dr. Rochmat. Soemitro, SH. dalam bukunya Dasar-dasar

kas negara berdasarkan Undang - Undang (yang dapat dipaksakan) dengan tidak

mendapatkan kontraprestasi yang langsung dapat ditunjukan dan digunakan untuk

membayar pengeluaran umum.

Dari pengertian-pengertian tersebut dapat disimpulkan bahwa ciri-ciri yang melekat

pada pengertian pajak adalah sebagai berikut:

1. Pajak dipungut berdasarkan Undang - Undang serta aturan pelaksanaannya

yang sifatnya dapat dipaksakan.

2. Dalam pembayaran pajak tidak dapat ditujukan adanya kontraprestasi

(timbal-balik) individual oleh pemerintah.

3. Pajak dipungut oleh negara baik pemerintah pusat maupun daerah.

4. Pajak diperuntukkan bagi pengeluaran-pengeluaran pemerintah, yang bila dari

pemasukannya masih terdapat surplus, dipergunakan untuk membiayai public

investment.

B. Fungsi Pajak

Sebagaimana telah diketahui ciri-ciri yang melekat pada pengertian pajak dari

berbagai definisi, terlihat adanya dua fungsi pajak yaitu sebagai berikut:

1. Fungsi Penerimaan (Budgeter)

Pajak berfungsi sebagai sumber dana yang diperuntukkan bagi pembiayaan

25

penyumbang terbesar dalam APBN (Anggaran Pendapatan dan Belanja

Negara) .

2. Fungsi Mengatur (Regulerend)

Pajak berfungsi sebagai alat untuk mengatur atau melaksanakan kebijakan di

bidang sosial dan ekonomi. Sebagai contoh: dikenakannya pajak yang lebih

tinggi terhadap minuman keras sehingga menekan konsumsi minuman keras.

Demikian pula terhadap barang mewah.

C. Jenis Pajak

Pajak dapat dikelompokkan menjadi tiga, yaitu :

1. Menurut Golongannya

a. Pajak Langsung, yaitu pajak yang pembebanannya tidak dapat dilimpahkan

kepada pihak lain, tetapi harus menjadi beban langsung Wajib Pajak yang

bersangkutan. Contoh: pajak penghasilan

b. Pajak Tidak Langsung, yaitu pajak yang pembebanannya dapat

dilimpahkan kepada orang lain. Contoh: Pajak Pertambahan Nilai

2. Menurut Sifatnya

a. Pajak Subjektif, yaitu pajak yang berpangkal atau berdasarkan pada

subjeknya yang selanjutnya dicari secara syarat objektifnya, dalam arti

b. Pajak Objektif, yaitu pajak yang berpangkal atau berdasarkan pada

objeknya, tanpa memperhatikan keadaan diri Wajib Pajak.Contoh: Pajak

Pertambahan Nilai dan Pajak Penjualan Atas Barang Mewah

3. Menurut Pemungut dan Pengelolanya adalah sebagai berikut :

a. Pajak Pusat, adalah pajak yang dipungut oleh pemerintah pusat dan

digunakan untuk membiayai rumah tangga negara. Contoh: Pajak

Penghasilan, Pajak Pertambahan Nilai dan Pajak Penjualan Atas Barang

Mewah

b. Pajak Daerah, adalah pajak yang dipungut oleh pemerintah daerah dan

digunakan untuk membiayai rumah tangga daerah. Contoh: Pajak Reklame,

Pajak hiburan, Pajak Bumi dan Bangunan sektor Perdesaan dan Perkotaan.

D. Pajak Penghasilan

Dasar Hukum Pajak Penghasilan yang berlaku sejak 1 Januari 1984 adalah

Undang - Undang Nomor 7 Tahun 1983. Sebagaimana telah diubah terakhir dengan

Undang - Undang Nomor 10 Tahun 1994 dan diubah untuk ketiga kali dengan

Undang - Undang Nomor 17 Tahun 2000. Sebagaimana telah diubah terakhir untuk

keempat kalinya dengan Undang - Undang Nomor 36 Tahun 2008 tentang Pajak

Penghasilan. Undang - Undang Pajak Penghasilan berlaku mulai tahun 1984 dan

27

Menurut Undang - Undang Nomor 36 Tahun 2008 pasal 2 Ayat (1) yang

menjadi Subjek Pajak adalah :

(1) a. 1. Orang pribadi;

2. Warisan yang belum terbagi sebagai satu kesatuan menggantikan yang

berhak;

b. Badan; dan

c. Bentuk Usaha Tetap

(1a) Bentuk Usaha Tetap merupakan subjek pajak yang perlakuan perpajakannya

dipersamakan dengan subjek pajak badan

(2) Subjek Pajak dibedakan menjadi Subjek Pajak Dalam Negeri dan Subjek Pajak

Luar Negeri.

(3) Subjek Pajak Dalam Negeri adalah :

a. Orang pribadi yang bertempat tinggal di Indonesia, Orang Pribadi yang

berada di Indonesia lebih dari 183 (seratus delapan puluh tiga hari) dalam

jangka waktu 12 (dua belas) bulan; atau orang pribadi yang dalam suatu

tahun pajak berada di Indonesia dan mempunyai nniat untuk bertempat

b. Badan yang didirikan atau bertempat kedudukan di Indonesia , kecuali unit

tertentu dari badan pemerintah yang memenuhi kriteria :

1. Pembentukannya berdasarkan ketentuan peraturan perundang-undangan;

2. Pembiayaannya bersumber dari Anggaran Pendapatan dan Belanja Negara

atau Anggaran Pendapatan dan Belanja Daerah.

Sedang yang dijelaskan dalam Pasal 3 Ayat (1) Undang – Undang Pajak

Penghasilan yang tidak termasuk Subjek Pajak yaitu:

a. Kantor perwakilan negara asing;

b. Pejabat-pejabat perwakilan diplomatic dan konsulat atau pejabat-pejabat

lain dari negara asing dan orang-orang yang diperbantukan kepada

mereka yang bekerja pada dan bertempat tinggal bersama-sama mereka

dengan syarat bukan warga negara Indonesia dan di Indonesia tidak

menerima atau memperoleh penghasilan diluar jabatan atau pekerjaannya

tersebut serta negara bersangkutan memberikan perlakuan timbal-balik;

c. Organisasi-organisasi internasional dengan syarat:

1. Indonesia menjadi anggota organisasi tersebut; dan

2. Tidak menjalankan usaha atau kegiatan lain untuk memperoleh

29

d. Pejabat-pejabat perwakilan organisasi internasional sebagaimana

dimaksud pada huruf c, dengan syarat bukan warga Indonesia dan tidak

menjalankan usaha, kegiatan atau pekerjaan lain untuk memperoleh

penghasilan dari Indonesia.

Adapun Objek Pajak Penghasilan tercantum pada Pasal 4 Undang – Undang

Nomor 36 Tahun 2008 Tentang Pajak Penghasilan dengan penguraian sebagai

berikut:

(1) Yang menjadi Objek Pajak adalah penghasilan, yaitu setiap tambahan kemampuan

ekonomis yang diterima atau diperoleh Wajib Pajak, baik yang berasal dari

Indonesia maupun dari luar Indonesia, yang dapat dipakai untukkonsumsi atau

untuk menambah kekayaan Waiib Pajak yang bersangkutan, dengan nama dan

dalam bentuk apapun, termasuk:

a. Penggantian atau imbalan berkenaan dengan pekerjaan ataujasa yang diterima

atau diperoleh, termasuk gaji, upah, tunjangan, honorarium, komisi, bonus,

gratifikasi, uang pensiun atau imbalan dalam bentuk lainnya kecuali

ditentukan lain dalam Undang – Undang ini;

b. Hadiah dari Undian, pekerjaan atau kegiatan dan penghargaan;

c. Laba usaha;

1. Keuntungan karena pengalihan harta kepada perseroan, persekutuan, dan

badan lainnya sebagai pengganti saham atau penyertaan modal;

2. Keuntungan karena pengalihan harta kepada pemegang saham, sekutu,

atau anggota yang diperoleh perseroan, persekutuan, dan badan lainnya;

3. Keuntungan karena likuidasi, penggabungan, peleburan, pemekaran,

pemecahan, pengambilalihan usaha atau reorganisasi dengan nama dan

dalam bentuk apapun;

4. Keuntungan karena pengalihan harta berupahibah, bantuan atau

sumbangan, kecuali yang diberikan kepada keluarga sedarah dalam garis

keturunan lurus satu derajat dan badan keagamaan,badan pendidikan,

badan sosial termasuk yayasan koperasi, atau orang pribadi yang

menjalankan usaha mikro dan kecil yang ketentuannya diatur lebih

lanjut dengan Peraturan Menteri Keuangan sepanjang tidak ada

hubungan hubungan dengan usaha, pekerjaan, kepemilikan atau

penguasaan di antara pihak yang bersangkutan; dan

5. Keuntungan karena penjualan atau pengalihan sebagian atau seluruh hak

penambangan, tanda turut serta dalam pembiayaan atau permodalan

dalam perusahaan penambangan.

31

f. Bunga termasuk premium, diskonto, dan imbalan karena jaminan

pengembalian utang;

g. Dividen, dengan nama dan dalam bentuk apapun, ermasuk dividen dari

perusahaan asuransi kepada pemegang polis dan pembagian sisa hasil usaha

koperasi;

h. Royalti atau imbalan atas penggunaan hak;

i. Sewa dan penghasilan lain yang sehubungan dengan penggunaan harta;

j. Penerimaan atau perolehan pembayaran berkala;

k. Keuntungan karena pembebasan utang, kecuali sampai dengan jumlah tertentu

yang ditetapkan dengan Peraturan Pemerintah;

l. Keuntungan selisih kurs mata uang asing;

m. Selisih lebih karena penilaian kembali aktiva;

n. Premi Asuransi

o. Iuran yang diterima atau diperoleh perkumpulan dari anggotanya yang terdiri

dari Wajib Pajak yang menjalankan usaha atau pekerjaan bebas;

p. Tambahan kekayaan neto yang berasal dari penghasilan yang belum

dikenakan pajak;

r. Imbalan bunga sebagaimana yang dimaksud dalam Undang – Undang yang

mengatur mengenai Ketentuan Umum dan Tata Cara Perpajakan;

s. Surplus Bank Indonesia.

Yang dikecualikan dari Objek Pajak dalam Pasal 4 ayat (3) yaitu:

a. 1. Bantuan atau sumbangan, termasuk zakat yang diterima oleh badan

amil zakat atau lembaga amil zakat yang dibentuk atau disahkan oleh

pemerintah dan yang diterima oleh penerima zakat yang berhak atau

sumbangan keagamaan yang sifatnya wajib bagi pemeluk agama yang

diakui di Indonesia, yang diterima oleh lembaga keagamaan yang

dibentuk atau disahkan oleh pemerintah dan yang diterima oleh

penerima sumbangan yang berhak, yang ketentuannya diatur dengan

atau berdasarkan Peraturan Menteri Keuangan; dan

2. Harta hibahan yang diterima oleh keluarga sedarah dalam garis

keturunan lurus satu derajat, badan keagamaan, badan pendidikan,

badan sosial termasuk yayasan, koperasi atau orang pribadi yang

menjalankan usaha mikro dan kecil, yang ketentuannya diatur dengan

atau berdasarkan Peraturan Menteri Keuangan sepanjang tidak ada

hubungan dengan usaha, pekerjaan, kepemilikan, atau penguasaan di

33

b. Warisan;

c. Harta termasuk setoran tunai yang diterima oleh badan sebagaimana

dimaksud dalam Pasal 2 ayat (1) huruf b sebagai pengganti saham atau

sebagai pengganti penyertaan modal;

d. Penggantian ataua imbalan sehubungan dengan pekerjaan atau jasa yang

diterima dalam bentuk natura/dan atau kenikmatan dari Wajib Pajak atau

Pemerintah, kecuali yang diberikan oleh Bukan Wajib Pajak, Wajib Pajak

yang dikenakan pajak secara final atau Wajib Pajak yang menggunakan

norma penghitungan khusus (deemed profit) sebagaimana dimaksud dalam

pasal 15;

e. Pembayaran dari perusahaan asuransi kepada Orang Pribadi sehubungan

dengan asuransi kesehatan, asuransi kecelakaan, asuransi jiwa, asuransi

dwiguna dan asuransi beasiswa;

f. Dividen atau bagian laba yang diterima atau diperoleh perseroan terbatas

sebagai Wajib Pajak Dalam Negeri, koperasi, Badan Usaha Milik Negara,

atau badan Usaha Milik Daerah, dari penyertaan modal pada badan usaha

yang didirikan dan bertempat kedudukan di Indonesia dengan syarat:

2. Bagi perseroan terbatas, Badan Usaha Milik Negara dan Badan Usaha

Milik Daerah yang menerima dividen, kepemilikan saham pada badan yang

memberikan dividen paling rendah 25% (dua puluh lima persen) dari

modal yang disetor

g. Iuran yang diterima atau diperoleh dana pensiun yang pendiriannya telah

disahkan oleh Menteri Keuangan, baik yang dibayar oleh pemberi kerja

maupun pegawai;

h. Penghasilan dari modal yang ditanamkan oleh dana pensiun dalam

bidang-bidang tertentu yang ditetapkan dengan Keputusan Menteri Keuangan;

i. Bagian laba yang diterima atau diperoleh anggota dari perseroan

komanditer yang modalnya tidak terbagi atas saham-saham, persekutuan,

perkumpulan, firma dan kongsi, termasuk pemegang unit penyertaan

kontrak investasi kolektif;

j. dihapus;

k. Penghasilan yang diterima atau diperoleh perusahaan modal ventura berupa

bagian laba dari badan pasangan usaha yang didirikan dan menjalankan

usaha atau kegiatan di Indonesia dengan syarat badan pasangan usaha

35

3. merupakan usaha mikro, kecil, menengah atau yang menjalankan

kegiatan dalam sektor-sektor usaha yang ditetapkan dengan keputusan

Menteri Keuangan;dan

4. sahamnya tidak diperdagangkan di Bursa Efek di Indonesia

l. Beasiswa yang memenuhi persyaratan tertentu yang ketentuannya diatur

lebih lanjut dengan atau berdasarkan Peraturan Menteri Keuangan, yaitu:

1. diterima atau diperoleh Warga Negara Indonesia dari Wajib Pajak

pemberi beasiswa dalam rangka mengikuti pendidikan foral,/non

formal, yang terstruktur baik didalam negeri maupun luar negeri;

2. tidak mempunyai hubungan istimewa dengan pemilik, komisaris,

direksi atau pengurus dari Wajib Pajak pemberi beasiswa;

3. komponen beasiswa terdiri dari biaya pendidikan yang dibayarkan ke

sekolah, biaya ujian, biaya penelitian yang berkaitan dengan bidang

studi yang diambil, biaya untuk pembelian buku dan/atau biaya hidup

yang wajar sesuai dengan daerah lokasi tempat belajar;

m. Sisa lebih yang diterima atau diperoleh badan atau lembaga nirlaba yang

bergerak dalam bidang pendidikan dan/atau penelitian dan pengembangan,

yang telah terdaftar pada instansi yang membidanginya, yang ditanamkan

dan/atau penelitian dan pengembangan, dalam jangka waktu paling lama 4

(empat) tahun sejak diperolehnya sisa lebih tersebut;

n. Bantuan atau santunan yang dibayarkan oleh Badan Penyelenggara

Jaminan Sosial kepada Wajib Pajak tertentu, yang ketentuannya diatur

lebih lanjut dengan atau berdasarkan Peraturan Menteri Keuangan.

E. Pajak Penghasilan Orang Pribadi

1. Subjek Pajak Orang Pribadi

Berdasarkan Pembahasan Pasal 2A Ayat (1) Undang – Undang Nomor 36

Tahun 2008 tentang Pajak Penghasilan, Kewajiban pajak subjektif Orang Pribadi

dimulai pada saat Orang Pribadi tersebut lahir, berada atau berniat untuk bertempat

tinggal di Indonesia dan berakhir pada saat meninggal dunia atau meninggalkan

Indonesia untuk selama-lamanya. Subjek Pajak Orang Pribadi terbagi atas:

1.1 Subjek Pajak Orang Pribadi Dalam Negeri (SPOPDN)

Subjek Pajak Orang Pribadi Dalam Negeri (SPOPDN) atau Wajib Pajak Orang

Pribadi adalah Orang pribadi yang bertempat tinggal di Indonesia, Orang Pribadi

yang berada di Indonesia lebih dari 183 (seratus delapan puluh tiga hari) dalam

jangka waktu 12 (dua belas) bulan. Atau Orang Pribadi yang dalam suatu tahun pajak

berada di Indonesia dan mempunyai niat untuk bertempat tinggal di Indonesia.

37

menetap di Indonesia, maka untuk tahun pajak 2010 dianggap SPOPDN. Begitu pula

halnya dengan Mr. Smith, warga negara Belanda yang selama setahun berada di

Indonesia lebih dari 183 hari walaupun sering pulang pergi ke negaranya.

1.2 Subyek Pajak Orang Pribadi Luar Negeri (SPOPLN)

Orang Pribadi yang tidak bertempat tinggal di Indonesia atau berada di

Indonesia tidak lebih dari 183 hari dalam jangka waktu 12 bulan, tapi memperoleh

penghasilan dari Indonesia.Contoh: Mr. Jeung Sik tinggal di Korea membeli saham

PT. XYZ di Kalimantan. Bila PT. XYZ membagi deviden kepadanya, deviden

tersebut akan tetap dipotong pajak (PPh Pasal 26).

2. Objek Pajak Penghasilan Orang Pribadi

Obyek PPh Orang Pribadi adalah Penghasilan, yaitu setiap tambahan

kemampuan ekonomis yang diterima atau diperoleh Orang Pribadi, baik yang berasal

dari Indonesia atau dari luar Indonesia, yang dapat dipakai untuk konsumsi atau

untuk menambah kekayaan Wajib Pajak yang bersangkutan, dengan nama & dalam

bentuk apapun.

3. Tarif Pajak Penghasilan Orang Pribadi

Tarif Pajak yang diterapkan atas Penghasilan Kena Pajak (PKP) bagi Wajib

Lapisan Penghasilan Kena Pajak Tarif Pajak

Sampai dengan Rp. 50.000.000,00 (lima puluh juta

rupiah)

5 % (lima persen)

Diatas Rp. 50.000.000,00 s/d Rp. 250.000.000,00

(lima puluh juta rupiah sampai dengan dua ratus lima puluh juta rupiah)

15 % (lima belas persen)

Diatas Rp. 250.000.000,00 s/d Rp. 500.000.000,00

(dua ratus lima puluh juta rupiah sampai dengan lima ratus juta rupiah)

25 %

(dua puluh lima persen)

Di atas Rp. 500.000.000,00 (lima ratus juta rupiah) 30 % (tiga puluh persen)

Sumber : Pasal 17 Undang – Undang Nomor 36 Tahun 2008 Tentang Pajak Penghasilan

4. Cara Penghitungan Pajak Penghasilan Orang Pribadi

Untuk menghitung PPh (Pajak Penghasilan) Orang Pribadi ada 3 (tiga) macam :

1. Wajib Pajak menyelenggarakan pembukuan.

2. Wajib Pajak tidak menyelenggarakan pembukuan.

39

1. Wajib Pajak Menyelenggarakan Pembukuan

Untuk menghitung penghasilan neto-nya, atas penghasilan bruto yang diterima

WP yang menyelenggarakan pembukuan, dapat dikurangkan dari biaya yang dapat

dikurangkan sesuai dengan UU PPh Pasal 6 ayat A. Biaya yang bersifat bukan

pengurang (UU PPh pasal 9 ayat (1) ), biaya-biaya yang terkait dengan penghasilan

bukan obyek pajak (UU PPh pasal 4 ayat (3) ) dan biaya yang terkait dengan obyek

pajak yang dikenakan PPh final, tidak dapat dikurangkan dari penghasilan bruto.

Dengan rincian:

- Omzet setahun lebih besar atau sama dengan Rp. 4,8 Milliar.

- Penghasilan Bruto – (Biaya-biaya deductible) = Penghasilan netto.

- Biaya deductible = iuran dana pensiun ; kerugian karena penjualan / pengalihan

harta ; kerugian selisih kurs ; biaya litbang ; beasiswa, magang, pelatihan ; piutang

tak tertagih ; kompensasi kerugian selama 5 (lima) tahun ; Pendapatan Tidak Kena

Pajak khusus Orang Pribadi.

2. Bagi Wajib Pajak Orang Pribadi yang tidak menyelenggarakan pembukuan

Mempunyai kewajiban menyelenggarakan pencatatan. Untuk menghitung

penghasilan nettonya dengan menggunakan Norma Penghitungan Penghasilan Neto

(NPPN) sesuai dengan pasal 14 Undang - Undang Pajak Penghasilan. Dengan

- Omzet setahun dan besarnya persentase NPPN ditetapkan dengan KMK

(Keputusan Menteri Keuangan). Penetapannya ditetapkan lebih lanjut dengan

keputusan Direktur Jenderal Pajak Nomor: KEP-536/PJ./2000.

- Penghasilan bruto x Presentase NPPN = Penghasilan netto

3. Untuk Wajib Pajak Orang Pribadi yang berstatus sebagai karyawan

Berhak atas penghasilannya yaitu gaji berupa biaya jabatan atau biaya pensiun

yang diberikan kepada pegawai tetap atau pensiunan, untuk dijadikan sebagai

pengurang dari penghasilan bruto berupa gaji, tunjangan, uang lembur, premi asuransi

JPK, JKK, JKM, bonus dan lain-lain, yang diterima pegawai tetap. Jika karyawan

membayar premi Jaminan Hari Tua (JHT) juga dapat dijadikan sebagai pengurang

penghasilan bruto untuk penghitungan Pajak Penghasilannya.

Kepada Orang Pribadi sebagai Wajib Pajak Dalam Negeri diberikan

pengurangan berupa PTKP (Pendapatan Tidak Kena Pajak) yang besarnya PTKP

ditentukan keadaan pada awal tahun takwim. Untuk penghasilan istri digabung,

tambahan seorang istri (hanya seorang istri) dilakukan dalam hal istri:

- Bukan karyawati tetapi memiliki penghasilan dari pekerjaan bebas yang tidak

berkaitan dengan usaha atau pekerjaan bebas suami

41

- Bagi masing-masing suami istri yang telah hidup berpisah untuk diri masing-masing

maka PTKP diperlakukan seperti PTKP WP Tidak Kawin. Sedangkan tanggungan

sesuai dengan kenyataan yang sebenarnya.

- PTKP untuk Wajib Pajak yang melakukan pisah harta adalah sebesar PTKP

masing-masing. Namun status kawin dan tanggungan disertakan pada suami.

Untuk menghitung besarnya Penghasilan Kena Pajak (PKP) dari Wajib Pajak

Orang Pribadi Dalam Negeri, penghasilan netonya dikurangi dengan jumlah

Penghasilan Tidak Kena Pajak (PTKP).

Besaran Penghasilan Tidak Kena Pajak (PTKP)

Keterangan

Jumlah PTKP

Per 1 Januari 2009 s.d. 31 Desember

2012

Jumlah PTKP

Mulai 1 Januari 2013

Untuk diri WP Orang Pribadi Rp.15.840.000,00 Rp. 24.300.000,00

Tambahan untuk WP kawin Rp. 1.320.000,00 Rp. 2.025.000,00

Tambahan untuk isteri yang

penghasilannya di gabung

Tambahan untuk setiap

anggota keluarga sedarah dan

keluarga semenda dalam garis

keturunan lurus serta anak

angkat yang menjadi

tanggungan sepenuhnya

(maks. 3 orang)

Masing masing

Rp.1.320.000,00

Masing-masing

Rp. 2.025.000,00

CONTOH PERHITUNGAN

1. Bambang adalah seorang pegawai tetap pada PT. indobuana, telah menikah namun

belum mempunyai anak. Memperoleh gaji sebulan sebesar Rp.2.000.000,00. PT.

Indobuana mengikuti program Jamsostek. Jaminan Kematian (JK) dan Jaminan

Kecelakaan Kerja (JKK) dibayar oleh pemberi kerja dengan jumlah

masing-masing 0,30% dan 0,50% dari gaji. Sedangkan Bambang membayar iuran

Jaminan Hari Tua sebesar 2,00% dari gaji setiap bulan.

Bambang membayar iuran pensiun pada PT. Indobuana yang pendiriannya telah

disahkan oleh Menteri Keuangan setiap bulan sebesar Rp.50.000,00.

Pertanyaan : Berapakah PPh terutang Bambang yang harus dibayar setiap

43

Penghitungan PPh Pasal 21 bagi pegawai tetap

Gaji sebulan Rp.2.000.000,-

Premi Jaminan Kecelakaan Kerja Rp. 10.000,-

Premi Jaminan Kematian Rp. 6.000,-

Penghasilan Bruto Rp. 2.016.000,-

1. Biaya jabatan 5% x Rp.2.016.000 = Rp. 100.800,-

Pengurangan

2. iuran Pensiun Rp. 50.000,-

3. iuran Jaminan Hari Tua Rp. 40.000,-

Rp. 190.800,-

Penghasilan neto sebulan Rp.

1.825.200,-Penghasilan neto setahun Rp.1.825.200; x 12 (bulan) = Rp.21.092.400,-

PTKP

- Untuk WP Orang Pribadi Rp.15.480.000,-

- tambahan untuk WP Kawin Rp. 1.320.000,-

Rp. 17. 160.000,-

Penghasilan Kena Pajak Setahun (PKP) Rp. 4.742.400,-

Pembulatan Rp. 4.740.000,-

PPh Pasal 21 Terutang

5% x Rp. 4.740.000,- = Rp. 237.100,- (dibagi 12)

2. Neill McLearry adalah seorang karyawan memperoleh gaji pada bulan Januari

2013 dalam mata uang asing sebesar US$ 2.000 sebulan. Kurs yang berlaku untuk

bulan Januari 2013 berdasarkan Keputusan Menteri keuangan adalah Rp.

11.250,00 per US$ 1.00 . Neill Mclearry berstatus menikah dengan 1 anak. Berapa

PPh Pasal 21 terutang atas penghasilannya di Tahun 2013?

PPh Pasal 21 atas Penghasilan yang sebagian atau seluruhnya diperoleh dalam mata uang asing.

Gaji sebulan (US$ 2000 x Rp.11.250,-) = Rp.22.500.000,-

Pengurangan:

Biaya Jabatan: 5% x Rp.22.500.000,- = Rp.1.125.000,-

Maksimum diperkenankan Rp . 500.000,

Penghasilan Neto sebulan Rp. 22.000.000,-

Penghasilan Neto setahun 12 x Rp. 22.000.000,- Rp.264.000.000,-

PTKP ( berdasarkan

- untuk WP Pribadi Rp. 24.300.000,-

- untuk WP Kawin Rp. 2.025.000,-

- untuk 1 anak Rp. 2.025.000,-

Rp. 28.350.000,-

45

PPh Pasal 21 Terutang

5% x Rp. 50.000.000,- = Rp. 2.500.000,-

15% x Rp.185.650.000,- = Rp. 27.847.500,-

Rp. 30.347.500,-

PPh Pasal 21 Terutang sebulan

Rp. 30.347.500,- dibagi 12 = Rp. 2.528.958,-

5. Pendaftaran dan Penilaian

Setiap Wajib Pajak yang telah memenuhi persyaratan subjektif dan objektif

sesuai dengan ketentuan peraturan perundang–undangan perpajakan wajib

mendaftarkan diri pada kantor Direktorat Jenderal Pajak yang wilayah kerjanya

meliputi tempat tinggal atau tempat kedudukan Wajib Pajak. Kepadanya akan

diberikan Nomor Pokok Wajib Pajak (NPWP).

NPWP merupakan suatu sarana administrasi perpajakan yang dipergunakan

sebagai tanda pengenal diri atau identitas Wajib Pajak. Juga digunakan untuk

menjaga ketertiban dalam pembayaran pajak serta membantu dalam pengawasan

administrasi perpajakan.

Bagi Wajib Pajak Orang Pribadi yang telah mempunyai NPWP maka wajib

baginya melaksanakan kewajiban perpajakannya berupa menghitung,

memperhitungkan, melapor dan menyetorkan sendiri Pajak Penghasilan nya ke

Wajib Pajak diwajibkan melaporkan sendiri PPh terutang dengan mengisi secara

benar laporan penghasilan dan lain-lainnya pada Surat Pemberitahuan (SPT) Masa

untuk setiap bulan atau Surat Pemberitahuan (SPT) Tahunan pada akhir tahun pajak.

Berikut penjelasan singkat tentang SPT Tahunan WP Orang Pribadi:

Apa itu SPT Tahunan?

SPT Tahunan PPh adalah formulir yang diisi Wajib Pajak untuk melaporkan identitas

diri, harta, kewajiban/utang, penghasilan dan penghitungan pajaknya setiap tahun

SPT Tahunan yang harus diisi oleh WP Orang Pribadi? Formulir SPT Tahunan untuk Orang Pribadi terbagi atas 3 yaitu:

1. Orang Pribadi yang memiliki sumber penghasilan antara lain dari usaha dan/atau

pekerjaan bebas, wajib mengisi formulir SPT Tahunan 1770;

2. Orang Pribadi yang memiliki sumber penghasilan dari satu pemberi kerja (sebagai

karyawan) atau lebih dan/atau penghasilan Iainnya yang bukan dari usaha atau

pekerjaan bebas, wajib mengisi formulir SPT Tahunan 1770 S dan ;

3. Orang Pribadi yang memiliki sumber penghasilan dari hanya satu pemberi kerja

yang jumlah bruto penghasilan setahun tidak melebihi Rp60.000.000,00 (enam

puluh juta rupiah) dan tidak mempunyai penghasilan lainnya kecuali dari bunga

bank dan bunga koperasi, wajib mengisi formulir SPT Tahunan 1770SS

SPT Tahunan PPh WP OP dapat diperoleh di tempat tempat yang telah ditentukan,

47

a. Kantor Pelayanan Pajak terdekat;

b. Pojok Pajak atau Mobil Pajak keliling yang dapat anda temui di tempat-tempat

keramaian;

c. diunduh melalui situs www.pajak.go.id

Apakah dengan mengisi SPT Tahunan WP akan selalu membayar PPh?

Orang Pribadi yang mengisi SPT Tahunan tidak selalu harus membayar PPh.

Yang diwajibkan membayar kembali PPh-nya, apabila yang bersangkutan dalam

perhitungan pada formulir induknya dinyatakan “PPh kurang bayar”. Bahkan Orang

Pribadi akan mendapatkan pengembalian PPh dari KPP apabila dinyatakan dalam

formulir induknya “lebih bayar” .

Setelah diisi dengan benar, kemanakah WP menyampaikan SPT Tahunan PPh WP OP?

a. Tempat Pelayanan Terpadu (TPT) di KPP;

b. Drop Box;

c. Pos/Jasa Ekspedisi yang disertai Bukti Pengiriman Surat ke KPP tempat WP

terdaftar;

d. e-Filing (Formulir 1770S & 1770SS).

Bagaimana cara menyetor PPh yang terutang?

Pajak yang telah dihitung, disetorkan ke Kas Negara melalui Bank tempat

pembayaran pajak atau Kantor Pos. Batas waktu pembayaran PPh WP OP adalah tiga

Apabila pajak terutang atau SPT Tahunan PPh OP tidak/terlambat disampaikan

dikenai sanksi berupa bunga sebesar 2% perbulan mulai dari berakhirnya

penyampaian SPT Tahunan sampai dengan tanggal pembayaran. Atau dennda

BAB IV

ANALISIS DAN EVALUASI

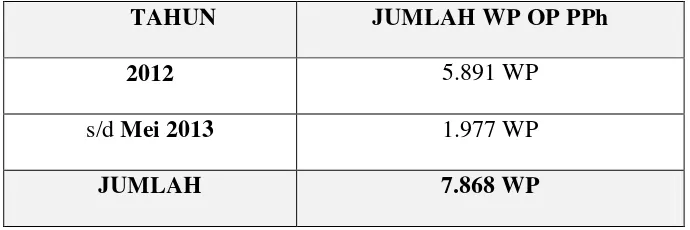

1. Data Jumlah Wajib Pajak Orang Pribadi Pajak Penghasilan (WP OP PPh)

Sebelum masuk pada pembahasan yang lebih inti, penulis akan memaparkan

terlebih dahulu data jumlah Wajib Pajak Orang Pribadi Pajak Penghasilan yang

terdaftar pada Kantor Pelayanan Pajak Pratama Medan Timur Tahun 2012 sampai

[image:58.612.147.492.415.530.2]dengan data terakhir Mei 2013.

Tabel 4.1

Jumlah WP OP PPh Terdaftar Pada KPP Pratama Medan Timur

TAHUN JUMLAH WP OP PPh

2012 5.891 WP

s/d Mei 2013 1.977 WP

JUMLAH 7.868 WP

Sumber : Seksi Pengolahan Data dan Informasi (PDI) KPP Pratama Medan Timur, 2013.

Wajib Pajak Orang Pribadi Pajak Penghasilan yang terdaftar sampai Mei 2013

bertambah sekitar 33,55 % dari data tahun 2012. Kenaikan ini tentu akan menambah

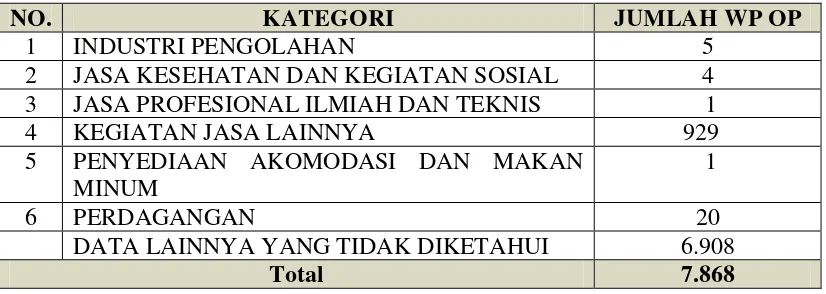

2. Data Klasifikasi Pajak Penghasilan Atas Wajib Pajak Orang Pribadi

Kegiatan ekonomi masyarakat dari berbagai sektor dalam ruang lingkup KPP

Pratama Medan Timur tentu sangat beragam. Maka dibutuhkan suatu

pengelompokkan dalam struktur administrasi perpajakan agar lebih tertib guna

mencapai transparansi pendapatan negara. Dengan itu pemerintah memberi setiap

kode bagi jenis-jenis kegiatan ekonomi Wajib Pajak. Semua perincian kegiatan

Ekonomi masyarakat dirangkum dalam satu peraturan mengenai Klasifikasi

Lapangan Usaha (Keputusan Direktur Jenderal Pajak Nomor KEP-321/PJ/2012).

Pajak Penghasilan diklasifikasikan dalam beberapa kategori berdasarkan

Klasifikasi Lapangan Usaha nya. Rincian data Klasifikasi Lapangan Usaha Wajib

Pajak berjumlah sangat banyak dan tidak memungkinkan untuk dijelaskan satu

persatu. Maka penulis hanya mendapatkan data klasifikasi berdasarkan Kategori.

Kategori dalam Klasifikasi Lapangan Usaha menunjukkan garis pokok penggolongan

kegiatan ekonomi. Data ini disertai jumlah Wajib Pajak pada masing-masing

51

Tabel 4.2

Klasifikasi Pajak Penghasilan Atas Wajib Pajak Orang Pribadi Tahun 2012 dan 2013 Pada KPP Pratama Medan Timur

NO. KATEGORI JUMLAH WP OP

1 INDUSTRI PENGOLAHAN 5

2 JASA KESEHATAN DAN KEGIATAN SOSIAL 4

3 JASA PROFESIONAL ILMIAH DAN TEKNIS 1

4 KEGIATAN JASA LAINNYA 929

5 PENYEDIAAN AKOMODASI DAN MAKAN

MINUM

1

6 PERDAGANGAN 20

DATA LAINNYA YANG TIDAK DIKETAHUI 6.908

Total 7.868

Sumber : Seksi Pengolahan Data dan Informasi (PDI) KPP Pratama Medan Timur, 2013

Klasifikasi Pajak Penghasilan Atas Wajib Pajak Orang Pribadi Pada KPP

Pratama Medan Timur secara garis besar yang diketahui pada tahun terakhir terbagi

atas 6 (enam) kategori dengan jumlah Wajib Pajak Orang Pribadi sebanyak 960 WP.

Yang terdiri dari industri pengolahan, jasa kesehatan, jasa profesional ilmiah dan

teknis, kegiatan jasa lainnya, penyediaan akomodasi dan makan minum dan

perdagangan.di tambah data lainnya yang tidak diketahui sebanyak 6.908 WP. Untuk

Kegiatan jasa lainnya termasuk di dalamnya Pegawai Swasta, Pegawai Negeri Sipil,

Pegawai BUMN, anggota militer dan polisi. Sedangkan kategori Perdagangan terdiri

Persentase penerimaan pajak penghasilan pada Wajib Pajak Orang Pribadi

terbesar berdasarkan data gabungan Tahun 2012 dan 2013 ada pada data lainnya yang

tidak diketahui yaitu sebanyak 6.908 WP atau 87,79% dari keseluruhan WP OP PPh

terdaftar. Pada kategori Kegiatan Jasa Lainnya (termasuk di dalamnya Pegawai

Swasta, PNS, Pegawai BUMN, anggota militer dan polisi) sebanyak 929 WP atau

11,80%. Kemudian kategori Industri Perdagangan sebanyak 20 WP atau 0,25%,

Industri Pengolahan sebanyak 5 WP atau 0,06%, kategori Jasa Kesehatan dan

Kegiatan Sosial sebanyak 4 WP atau 0,05%. Sedangkan yang paling sedikit berada

pada kategori Jasa Profesional Ilmiah dan Tekhnik serta penyediaan akomodasi dan

makan minum yaitu masing-masing 1 (satu) orang WP atau menyumbang hanya

sekitar 0,012% dari total WP OP PPh terdaftar di KPP Pratama Medan Timur.

Berdasarkan data diatas (lihat Tabel 4.2), kita dapat mengetahui kategori

penerimaan pajak penghasilan dalam ruang lingkup KPP Pratama Medan Timur.

Namun disayangkan data jumlah WP terbanyak saat ini tidak diketahui masuk dalam

kategori mana. Data klasifikasi ini tidak dapat dibaca oleh sistem komputer pegawai

karena adanya beberapa perubahan pada kode Klasifikasi Lapangan Usaha (KLU)

berdasarkan pada Keputusan Direktur Jenderal Pajak Nomor 233/PJ/2012 yang

diubah dengan Keputusan Direktur Jenderal Pajak Nomor KEP-321/PJ/2012 tentang

Klasifikasi Lapangan Usaha Wajib Pajak (lihat Lampiran) yang berlaku sejak 1

53

Dari analisa ini, tampaknya perlu adanya upaya yang lebih dari fiskus untuk

menjaring lebih banyak lagi Wajib Pajak guna mendukung pembangunan negara dari

Pajak Penghasilan. Karena dari sekian banyak kegiatan ekonomi yang ada dalam

ruang lingkup KPP Pratama Medan Timur, hanya sedikit yang mendaftarkan diri

sebagai Wajib Pajak. Contohnya dari data Tahun 2012 sampai dengan Mei 2013 ini,

Wajib Pajak Orang Pribadi yang masuk dalam kategori Perdagangan hanya berjumlah

20 orang sedang kita tahu bahwa dari 3 kecamatan yakni Kecamatan Medan Timur,

Perjuangan dan Kecamatan Medan Tembung terdapat cukup banyak kegiatan

perdagangan. Baik yang besar maupun eceran. Hal ini seharusnya menjadi perhatian

bagi fiskus dan masyarakat. Perlu diadakannya sosialisasi, pemberitahuan yang rutin

melalui media dan pendekatan yang baik dari fiskus ke masyarakat agar masyarakat

merasa sadar akan pentingnya pajak. Namun tidak hanya berhenti pada kesadaran

masyarakat saja, profesionalitas fiskus dalam tugasnya membantu dan membina

masyarakat harus diwujudkan secara nyata. Profesionalitas itu harus bisa

direalisasikan tanpa mengharap imbalan seperti halnya melakukan korupsi melalui

suap yang bukan hanya mencoreng nama instansi tempat ia bekerja namun juga

mengkhianati kepercayaan masyarakat dalam waktu yang lama. Dan tentu saja butuh

waktu yang tidak cepat untuk membangun kembali kepercayaan masyarakat.

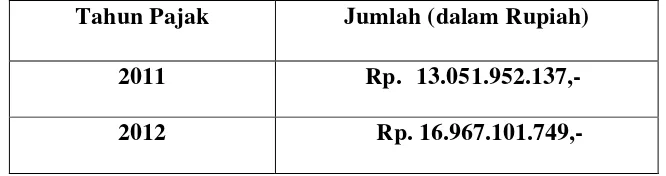

3. Laporan Penerimaan Pajak Penghasilan (PPh) Orang Pribadi

Setelah membahas Klasifikasi Pajak Penghasilan bagi Orang Pribadi

penerimaan pajak penghasilan selama dua tahun terakhir yaitu tahun 2011 dan 2012.

Hal ini dimaksudkan agar pembaca mendapatkan gambaran jumlah penerimaan Pajak

Penghasilan Orang Pribadi di Kantor Pelayanan Pajak Pratama Medan Timur. Namun

penulis terbatas hanya pada data jumlah pembayaran pada Pajak Penghasilan

[image:63.612.151.484.366.454.2]Kurang Bayar (PPh Pasal 29) Berikut datanya:

Tabel 4.3

Jumlah Penerimaan Pajak Penghasilan (PPh) Pasal 25/29 Wajib Pajak Orang Pribadi Pada KPP Pratama Medan Timur

Sumber : Seksi Pengolahan Data dan Informasi (PDI) KPP Pratama Medan Timur, 2013

Kenaikan jumlah penerimaan Pajak Penghasilan Orang Pribadi Pasal 25/29

sebanyak Rp. 3.915.149.612,- Tahun 2011 ke tahun 2012 menunjukkan bahwa

penerimaan pajak khususnya pajak penghasilan orang pribadi mencapai angka yang

lumayan besar sehingga seharusnya dapat digali lebih luas lagi. Namun penulis belum

mendapatkan data penerimaan Pajak Penghasilan untuk Tahun 2013 guna

perbandingan disebabkan jumlah Penerimaan Pajak Penghasilan Orang Pribadi hanya Tahun Pajak Jumlah (dalam Rupiah)

BAB V

KESIMPULAN DAN SARAN

1. KESIMPULAN

Setelah melakukan berbagai kegiatan mulai dari pencarian judul, melakukan

riset, mengumpulkan data dan menganalisa, penulis pada akhirnya akan membuat

suatu rangkuman kesimpulan. Kesimpulan dari tugas akhir ini adalah:

1. Pajak Penghasilan berdasarkan Undang - Undang Nomor 36 Tahun 2008 tentang

Pajak Penghasilan adalah Pajak yang dikenakan terhadap Subjek Pajak atas

penghasilan yang diterima atau diperoleh dalam tahun pajak atau bagian tahun

pajak.

2. Subjek Pajak Penghasilan terdiri dari : Orang pribadi, Warisan yang belum terbagi

sebagai satu kesatuan menggantikan yang berhak, Badan dan Bentuk Usaha Tetap.

3. Kewajiban pajak subjektif Orang Pribadi dimulai pada saat Orang Pribadi tersebut

lahir, berada atau berniat untuk bertempat tinggal di Indonesia dan berakhir pada

saat meninggal dunia atau meninggalkan Indonesia untuk selama-lamanya. Subjek

Pajak Orang Pribadi terbagi atas: Subjek Pajak Orang Pribadi Dalam Negeri

(SPOPDN) dan Subjek Pajak Orang Pribadi Luar Negeri (SPOPLN).

4. Obyek Pajak Penghasilan Orang Pribadi adalah Penghasilan, yaitu setiap tambahan

berasal dari Indonesia atau dari luar Indonesia, yang dapat dipakai untuk konsumsi

atau untuk menambah kekayaan Wajib Pajak yang bersangkutan, dengan nama &

dalam bentuk apapun.

5. Berdasarkan penghitungan pada Tahun 2012 sebanyak 5.891 Wajib Pajak Orang

Pribadi yang telah mendaftarkan diri.