On Tax Arrears

(Survey On 10 Tax Area in Kanwil Jawa Barat I)

SKRIPSI

i

✁jukan Untuk Memenuhi Salah Satu Syarat

Guna Memperoleh Gelar Sarjana Ekonomi

Program Studi Akuntansi

Disusun oleh :

ANNIS ANINDITA MUNGGARANI

21108008

PROGRAM STUDI AKUNTANSI

FAKULTAS EKONOMI

UNIVERSITAS KOMPUTER INDONESIA

BANDUNG

ii

Pajak adalah kontribusi wajib kepada negara yang terutang oleh orang

pribadi atau badan yang bersifat memaksa berdasarkan Undang-Undang, dengan

tidak mendapatkan imbalan secara langsung dan digunakan untuk keperluan

negara bagi sebesar-besarnya kemakmuran rakyat. Perpajakan merupakan salah

satu instrumen kebijakan fiskal yang dinamis, penerapannya harus senantiasa

mengikuti dinamika perekonomian, baik domestik maupun internasional. Tujuan

penelitian ini untuk mengetahui pengaruh penagihan pajak dan kepatuhan wajib

pajak terhadap tunggakan pajak pada 10 Kantor Pelayanan Pajak di Kanwil DJP

Jabar I. Metode yang digunakan dalam penelitian ini adalah metode deskriptif dan

verifikatif.

Unit analisis dalam penelitian ini adalah petugas pajak bagian penagihan

yang berjumlah 36 orang sebagai populasi, dan seluruh populasi dijadikan sampel

menggunakan teknik sensus. Untuk mengetahui pengaruh penagihan pajak dan

kepatuhan wajib pajak terhadap tunggakan pajak, digunakan uji statistik.

Pengujian statistik yang digunakan pada penelitian ini adalah uji asumsi klasik,

analisis korelasi, analisis regresi linier berganda, koefisiensi determinasi dan uji

hipotesis yang dibantu menggunakan aplikasi IBM SPSS Statistics 17.

Selanjutnya hasil pengujian data menunjukkan bahwa pengaruh penagihan

pajak terhadap tunggakan sangat kuat, artinya tunggakan pajak sangat dipengaruhi

oleh penagihan pajak. Begitu juga dengan kepatuhan pajak, berpengaruh sangat

kuat terhadap tunggakan pajak.

Kata Kunci: Pajak, Penagihan Pajak, Kepatuhan Wajib Pajak, Tunggakan

i

Tax is a compulsory contribution to the country owed by the individual or entity

that is enforceable under the Act, by not getting the benefits directly and used for

state purposes for the greatest welfare of the people. Taxation is a dynamic

instrument of fiscal policy, its application must always follow the dynamics of the

economy, both domestically and internationally. The purpose of this study to

determine the effect of tax collection and taxpayer compliance of tax arrears on the

10 Tax Office in West Java Regional Office DJP I. The method used in this research

is descriptive method and verificative method.

The unit of analysis in this study is the council tax billing section, amounting to

36 people as a population, and the entire population is sampled using census

techniques. To determine the effect of tax collection and taxpayer compliance against

the delinquent taxes, use of statistical tests. Statistical test used in this study is the

classical assumption test, correlation analysis, multiple linear regression analysis,

coefficient determination and test the hypothesis that assisted using IBM SPSS

Statistics 17 application.

The results of testing data show that the influence of delinquent tax collection

is very strong, it means tax arrears was strongly influenced by the tax collection.

Likewise with tax compliance, very strong influence on delinquent taxes.

iii

S

eg

ala p

ji d

u

an

sy

u

r k

k

u

eh

ad

irat

✡llah

S

W

T, berkat limpahan rahmat dan

karunia-Nya, serta senantiasa memberikan kesehatan, kemampuan, dan kekuatan

sehingga penulis dapat menyelesaikan usulan penelitian ini.

Usulan penelitian ini di maksudkan untuk memenuhi salah satu syarat

kelulusan dalam

menempuh program

studi Strata 1 pada program studi

Akuntansi Fakultas Ekonomi di Universitas Komputer Indonesia Bandung

(UNIKOM). Dimana judul yang diambil yaitu:

PENGARUH PENAGIHAN

PAJAK DAN KEPATUHAN WAJIB PAJAK TERHADAP TUNGGAKAN

PAJAK (Survey Pada 10 KPP Pratama di Kanwil Jawa Barat I)

.

Penulis tidak bisa memungkiri bahwa dalam menyusun skripsi ini, penulis

menemukan hambatan dan kesulitan, namun berkat bimbingan Prof. Dr. Hj. Umi

Narimawati, Dra, SE. M. Si., selaku dosen pembimbing yang telah banyak

meluangkan waktu guna membimbing, mengarahkan, dan memberikan petunjuk

yang sangat berharga demi selesainya penyusunan skripsi ini, akhirnya dengan

doa, semangat ikhtiar penulis mampu melewatinya.

Dalam kesempatan ini penulis megucapkan banyak terimakasih terutama

kepada Ibu, Ayah dan Adik yang selalu mendoakan dan memberi dukungan baik

secara moril maupun materil serta kasih sayang yang tiada henti kepada penulis,

sehingga penulis dapat menyelesaikan usulan penelitian ini hingga selesai. Penulis

iv

Ekonomi Universitas Komputer Indonesia.

3. Sri Dewi Anggadini, SE., M. Si., selaku Ketua Program Studi Akuntansi

Universitas Komputer Indonesia.

4. Inta Budi Setyanusa, SE., M.Ak dan Lilis Puspitawati, SE., M.Si selaku

Penguji.

5. Surtikanti, S.E., M.Si., selaku dosen wali yang telah memberikan

dukungan dan bimbingan kepada penulis selama kuliah.

6. Siti Kurnia Rahayu SE, Mak.,Ak., selaku koordinator pajak.

7. Seluruh Dosen dan Staff Unifersitas Komputer Indonesia

8. Sahabat terbaik Rosyana Dewi, Desi Eka Ramayanti, Dickie Anggara dan

Rizki Rasphati yang selalu ada dalam suka dan duka serta selalu

mendukung dan memberi bantuan dalam penyusunan skripsi ini.

9. Adik kosan Dena Maha, terimakasih buat dukungannya selalu.

10. Icha, Dickie, Epul, Dewyta, Mario, Caesar, Ari, Iman teman bareng dan

seperjuangan saat penyusunan skripsi, terimakasih selalu membantu dalam

proses pembuatan skripsi. Semoga kita selalu kompak. Sukses selalu.

11. Arif, Rika, Iren, Dea, Eka, Andi, Iqin, Putri, Genda dan Adit teman

bermain yang selalu menghibur disaat jenuh mengerjakan skripsi.

v

semoga kita sukses.

14. Dan pihak lain yang telah membantu dalam penulisan laporan kerja

praktek ini.

Penulis mengharapkan semoga skripsi ini dapat menambah pengetahuan

dan wawasan bagi kita semua, dan semoga doa, dorongan, perhatian dan

pengertian yang diberikan kepada penulis mendapat balasan pahala yang

berlipat dari Allah SWT.

Terima kasih.

Wassalamua laikum Wr. Wb.

Bandung,

Juli 2012

Penulis

Annis Anindita Munggarani

vi

MOTTO

ABSTRACT ... i

ABSTRAK ... ii

KATA PENGANTAR ... iii

DAFTAR ISI... vi

DAFTAR GAMBAR ... ix

DAFTAR TABEL ... x

DAFTAR LAMPIRAN ... xi

BAB I PENDAHULUAN

✢ ✣✢✤✥✦✥✧★✩✪ ✥✫ ✥✬ ✭✮✩ ✬✩✪ ✯✦✯✥✬ ✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✢ ✢ ✣✰✱✲✩ ✬✦✯✳ ✯✫ ✥✴ ✯✲ ✥✬✵ ✶✷ ✶ ✴✥✬✸✥✴✥✪ ✥✹✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✺ ✢✣✰✣✢✱✲✩ ✬ ✦✯✳✯✫ ✥✴ ✯✸✥✴✥✪ ✥✹✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✺ ✢✣✰✣✰ ✵✶✷ ✶ ✴✥✬✸ ✥✴ ✥✪ ✥✹✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✢✻ ✢ ✣✼✸ ✥✫✴ ✶✲✲✥✬✽✶✾ ✶✥✬✮✩ ✬✩✪ ✯✦✯✥✬✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✢✻ ✢✣✼✣✢✸ ✥✫ ✴ ✶✲✮✩ ✬✩✪ ✯✦✯✥✬ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✢✻ ✢✣✼✣✰ ✽✶✾ ✶ ✥✬✮✩ ✬✩✪ ✯✦✯✥✬✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✢✻ ✢ ✣✿❀✩ ✭ ✶✬ ✥✥✬✮✩ ✬✩✪ ✯✦✯✥✬✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✢✢ ✢✣✿✣✢ ❀✩✭✶✬ ✥✥✬✮ ✧✥✫✦✯✴ ✯✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✢✢ ✢✣✿✣✰ ❀✩✭✶✬ ✥✥✬❁✫ ✥✲✩✷ ✯ ✴✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✢✢ ✢ ✣❂✤❃✫ ✥✴ ✯✲ ✥✬❄✥✫✦✶✮✩ ✬✩✪ ✯✦✯✥✬✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✢✢ ✢✣❂✣✢✤❃✫✥✴✯✮✩ ✬✩✪ ✯✦✯✥✬ ✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✢✢ ✢✣❂✣✰ ❄✥✫✦✶✮✩ ✬✩✪ ✯✦✯✥✬✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✣✣✣ ✣✢✰

BAB II KAJIAN PUSTAKA, KERANGKA PEMIKIRAN, DAN

HIPOTESIS

vii

❳◗❨◗ P■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■❑ ❑ ❍■ ❑❭❖❢ ❙❘❴❪❖❪■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ❑❤

BAB III OBJEK DAN MERODE PENELITIAN

❑■❏✐ ❛❨❴P❳❴▼❴❫❖❘ ❖◗ ▼■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■❑❥ ❑■ ❍❦ ❴❘❙◆❴❳❴▼❴❫❖❘ ❖◗ ▼■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■❑❥ ❑ ■ ❍■❏❧❴❪◗ ❖▼❳❴▼❴❫❖❘ ❖◗ ▼■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■■■■ ■❑ ❩

❑ ■ ❍■❍✐❢❴❚◗❪❖❙ ▼◗❫❖❪◗❪❖

Variabel...42

3.2.3 Sumber dan Teknik Penentuan Data ...46

3.2.3.1 Sumber Data ...46

3.2.3.2 Teknik Penentuan Data...47

3.2.4 Teknik Pengumpulan Data ...48

3.2.4.1 Uji Validitas...49

3.2.4.2 Uji Realibilitas ...52

3.2.4.3 Uji MSI ...54

3.2.5 Rancangan Analisis dan Rancangan Hipotesis ...56

3.2.5.1 Rancangan Analisis ...56

3.2.5.2 Rancangan Hipotesis ...69

BAB IV HASIL PENELITIAN DAN PEMBAHASAN

4.1 Gambaran Umum Kantor Pelayanan Pajak ...73

4.1.1 Sejarah Kantor Pelayanan Pajak ...73

4.1.2 Struktur Organisasi Kantor Pelayanan Pajak ...78

4.1.3 Uraian Tugas ...79

4.1.4 Aspek Kegiatan Kantor Pelayanan Pajak...82

4.2 Karakteristik Responden...83

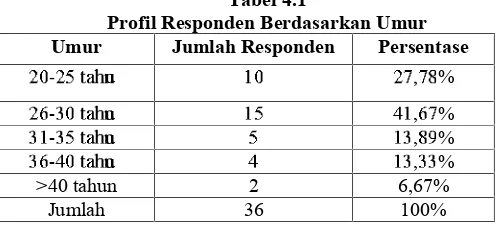

4.2.1 Profil Responden Berdasarkan Umur...83

4.2.2 Profil Responden Berdasarkan Pendidikan Terakhir ...84

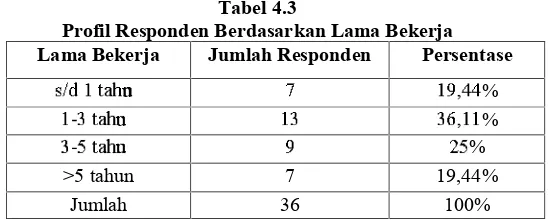

4.2.3 Profil Responden Berdasarkan Lama Bekerja ...84

4.3 Analisis Deskriptif...85

4.3.1 Analisis Deskriptif Penagihan Pajak ...86

4.3.2 Analisis Deskriptif Kepatuhan Wajib Pajak...89

4.3.3 Analisis Deskriptif Tunggakan Pajak...93

4.4 Analisis Verifikatif ...94

4.4.1 Keterkaitan Penagihan Pajak, Kepatuhan Wajib Pajak,

Tunggakan Pajak ...94

4.4.2 Pengaruh Penagihan Pajak Terhadap Tunggakan Pajak ...96

ix

3.1 Normalitas ...62

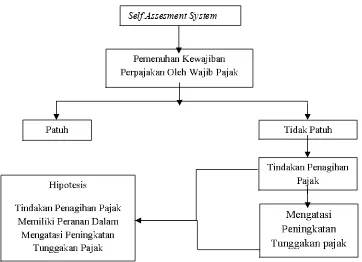

3.2 Skema Paradigma...69

4.1 Gambar Organisasi KPP ...80

x

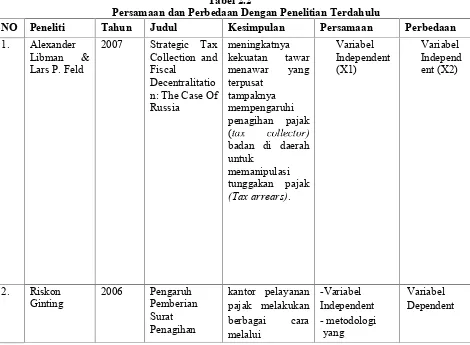

2.1

Jadwal Waktu Penagihan Pajak ... ....21

2.2

Persamaan dan Perbedaan Dengan Penelitian Terdahulu ... ....28

3.1

Desain Penelitian... ....41

3.2

Operasionalisasi Variabel... ....43

3.3

Pilihan Jawaban Kuesioner Positif... ....45

3.4

Pilihan Jawaban Kuesioner Negatif ... ....46

3.5

Standar Penilaian untuk Validitas ... ....50

3.6

Hasil Uji Validitas Kuesioner Penagihan Pajak... ....51

3.7

Hasil Uji Validitas Kuesioner Kepatuhan Wajib Pajak ... ....52

3.8

Standar Penilaian untuk Reliabilitas ... ....53

3.9

Hasil Uji Reliabilitas Kuesioner Penelitian... ....54

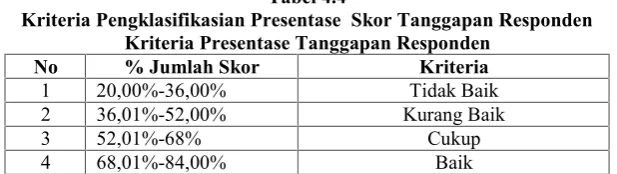

3.10 Kriteria Presentase Tanggapan Responden ...58

3.11 Hasil Uji Normalitas Data ...60

3.12 Hasil Uji Multikolinieritas ...63

3.13 Hasil Uji Heterogenitas ...64

3.14 Hasil Uji Autokorelasi...66

3.15 Pedoman untuk memberikan Interpretasi Koefisien Korelasi ...67

4.1

Profil Responden Berdasarkan Umur...84

4.2

Profil Responden Berdasarkan Pendidikan Terakhir ...85

4.3

Profil Responden Berdasarkan Lama Bekerja ...85

4.4

Kriteria Pengklasifikasian Presentase Skor Tanggapan Responden

Kriteria Presentase Tanggapan Responden ...86

4.5

Rekapitulasi Persentase Skor Jawaban Responden Mengenai

Penagihan Pajak ...87

4.6

Rekapitulasi Tanggapan Responden Pada Indikator Surat Paksa ...88

4.7

Rekapitulasi Tanggapan Responden Pada Indikator Surat Perintah

Melaksanakan Penyitaan...89

4.8

Rekapitulasi Tanggapan Responden Pada Indikator Pelaksanaan

Lelang...90

4.9

Rekapitulasi Persentase Skor Jawaban Responden Mengenai

Kepatuhan Wajib Pajak ...90

4.10 Rekapitulasi Tanggapan Responden Pada Indikator Aspek

Ketepatan Waktu ...91

4.11 Rekapitulasi Tanggapan Responden Pada Indikator Aspek

Income atau Penghasilan Wajib Pajak ...92

4.12 Rekapitulasi Tanggapan Responden Pada Indikator Aspek

Law Enforcement (Pengenaan Sanksi) ...93

4.13 Analisis Regresi Linier Berganda...95

4.14 Nilai Korelasi Penagihan Pajak...97

xi

Lampiran 3 Daftar Hadir Seminar Usulan Penelitian

Lampiran 4 Lembar Revisi UP

Lampiran 5 Lembar Revisi Sidang Skripsi

Lampiran 6 Catatan Kegiatan Bimbingan

Lampiran 7

Kuesioner

Lampiran 8

Data Ordinal

Lampiran 9

Data Interval

Lampiran 10

Hasil Uji MSI

1

1.1 Latar Belakang Penelitian

Perpajakan merupakan salah satu instrumen kebijakan fiskal yang dinamis,

penerapannya harus senantiasa mengikuti dinamika perekonomian, baik domestik

maupun internasional (Rosdiana, 2006). Mengingat adanya dua fungsi yang

melekat pada pajak (

t ✉✈getair

dan

regulerend

), maka dalam pemungutan pajak

bukan hanya ditujukan untuk menjaga dan meningkatkan momentum

pertumbuhan ekonomi, juga menggenjot penerimaan negara. Oleh karena itu,

setiap tahun Dirjen Pajak dituntut untuk selalu meningkatkan penerimaan dari

sektor pajak sejalan dengan meningkatnya kebutuhan dana untuk pembangunan

(Rahayu, 2007). Maka dapat dikatakan sektor perpajakan masih menjadi andalan

pemerintah sebagai sumber pendapatan dalam Anggaran Pendapatan dan Belanja

Negara (APBN) kita, meskipun masih banyak sektor lain seperti minyak dan gas

bumi, serta bantuan luar negeri.

Pada kenyataannya dalam beberapa tahun terakhir Direktorat Jenderal Pajak

(Ditjen Pajak) selalu gagal mencapai target dalam APBN (Drajad Wibowo, 2011).

Itu semua di sebabkan masih adanya jutaan masyarakat yang belum membayar

pajak. Untuk itu pemerintah akan menertibkannya sehingga penerimaan negara

naik (Fuad Rahmany, 2011). Namun, untuk mencapai target tersebut tidaklah

mudah, dibutuhkan strategi-strategi khusus dalam meningkatkan penerimaan

Kemudian masalah tentang penerimaan pajak adalah realisasi penerimaan

pajak belum memuaskan. Per 7 November 2011, realisasi penerimaan negara dari

perpajakan masih Rp 681,58 triliun atau 77,6% dari Anggaran Pendapatan dan

Belanja Negara Perubahan (APBN-P) 2011 sebanyak Rp 878,68 triliun. Secara

persentase, dibandingkan tahun lalu, penerimaan ini masih rendah. Pada

November 2010, realisasi perpajakan tercatat Rp 487,137 triliun atau 80,4% dari

target dalam APBN-Perubahan 2010 sebesar Rp 606,116 triliun (Fuad Rahmany,

2011). Hingga akhir tahun, realisasi penerimaan pajak sulit menembus angka

100% atau lebih (Gunadi, 2011).

Oleh sebab itu jika pemerintah ingin mengejar target tersebut, selain

pembenahan di Ditjen Pajak maka pemerintah juga harus membuat terobosan

yang benar-benar efektif, bukan terobosan yang berupa konsep. Di atas kertas

target tersebut memang kelihatannya bisa dicapai. Karena faktanya, meski jumlah

wajib pajak yang tercatat sudah cukup banyak tetapi yang benar-benar membayar

pajak hanya sedikit (Drajad Wibowo, 2011). Direktorat Jenderal (Ditjen) Pajak

mencatat sebanyak 1,8 juta wajib pajak (WP) menunggak pajak. (Fuad Rahmany,

2011).

Wajib pajak diberikan kebebasan dalam menghitung besarnya pajak yang

harus disetorkan kepada negara, tentunya dengan peraturan yang telah dikeluarkan

oleh Dirjen Pajak, sehingga wajib pajak bisa yakin akan besarnya pajak yang akan

dilaporkan. Tapi dalam praktiknya tidak semua wajib pajak tepat menghitung

pajaknya dengan benar dan bahkan tidak menyetorkan pajaknya, ada yang dengan

kembali kepada wajib pajak atas kekurangan pajak yang harus dibayar. Menurut

perhitungan KPP Pratama Sumedang pada tahun 2008 terdapat penanggung pajak

sebesar 536 dengan total tunggakan 3.375.513.075 sedangkan pada tahun 2009

terdapat penanggung pajak sebesar 1.451 dengan total tunggakan Rp.

3.757.343.944. Terlihat jelas bahwa terdapat peningkatan penanggung pajak

sebesar 915 dengan total tunggakan sebesar 381.830.869. Oleh karena itu wajib

pajak yang masih memiliki utang pajak wajib melunasinya berikut dengan biaya

penagihannya. Akan dilakukan tindakan penagihan apabila wajib pajak tidak

bersedia untuk melunasi utang pajak tersebut. Oleh karena itu, Kanwil Pajak

Wilayah I dan II Jabar diminta perbaiki sistem dan administrasi perpajakan

(penagihan pajak) agar target capaian pajak bisa terwujud, sementara penunggak

berkurang. (Ahmad Heryawan, 2012).

Wajib pajak pada umumnya sering melakukan penunggakan pembayaran

pajaknya dengan berbagai alasan. Untuk menghadapi wajib pajak tersebut Kantor

Pelayanan Pajak melakukan strategi-strategi tertentu agar wajib pajak melunasi

tunggakan pajaknya. Salah satunya adalah penagihan pajak. Penagihan pajak

adalah serangkaian tindakan agar penanggung pajak melunasi utang pajak dan

biaya penagihan pajak dengan menegur atau memperingatkan, melaksanakan

penagihan seketika dan sekaligus, memberitahukan Surat Paksa, mengusulkan

pencegahan, melaksanakan penyitaan, melaksanakan penyanderaan, menjual

barang yang telah disita. Namun,

jika alasan pemerintah belum bisa menagih

tunggakan pajak itu karena alasan penghitungan, maka hal tersebut tidak masuk

memiliki kemampuan untuk melakukan penagihan pajak tersebut (Haryono Umar,

2011).

Fenomena lain untuk tunggakan pajak adalah 25-30 persen tunggakan

pajak yang bisa ditagih oleh pemerintah setiap tahunnya. Sisanya, 75 persen, tak

bisa ditagih karena terhalang kasus sengketa pajak (Mochamad Tjiptardjo, 2010).

Melalui Kantor Pelayanan Pajak, Direktorat Jenderal Pajak melakukan berbagai

cara melalui intensifikasi maupun ekstensifikasikan kepada wajib pajak untuk

dapat melakukan pembayaran.

Selain itu, untuk mencapai target tersebut pemerintah melalui Direktorat

Jenderal Pajak beserta strukturnya seperti Kantor Pelayanan Pajak (KPP) disetiap

daerah diberikan target setiap awal tahun dan pada akhir tahun akan dievaluasi

untuk melihat perkembangannya. Dalam usaha KPP untuk mencapai target

tersebut diambil berbagai kebijakan antara lain penambahan jumlah wajib pajak,

penagihan pajak secara lebih aktif kepada setiap wajib pajak yang menunggak

pembayaran pajaknya dan melakukan pemeriksaan dengan teliti. Dengan

penagihan yang lebih aktif dan mengetahui pola pembayaran utang pajak oleh

wajib pajak maka setiap KPP semakin dekat dan mengenal karakter wajib

pajaknya (Riskon Ginting, 2006). Faktor-faktor yang menyebabkan timbulnya

tunggakan pajak ada 2, yaitu faktor ekstern dan faktor intern.

Oleh karena itu, pemerintah sudah menyiapkan strategi khusus untuk

mengejar para penunggak pajak. Data terakhir ada 1,8 juta wajib pajak penunggak

dan terus bertambah tiap tahun. (Agus Martowardojo, 2011). Salah satu upaya

yang akan dilakukan yaitu direktorat Jenderal (Ditjen Pajak) bakal melakukan

masih banyaknya wajib pajak baik badan maupun orang pribadi yang belum

memenuhi kewajiban pajaknya. Wajib pajak yang menunggak piutang pajak

tersebut kebanyakan menunggak pajak PBB yang jumlahnya tidak terlalu besar

(Fuad Rahmany,2011). Selain itu langkah preventif bisa dilakukan, Pemerintah

mengancam para penunggak pajak yang tak kunjung membayar, namanya akan

diumumkan ke media massa (Agus Martowardojo, 2011). Penegakan hukum

kepada WP/PP yang tidak melunasi tunggakan pajaknya dalam waktu yang telah

ditentukan antara lain adalah dengan memberlakukan tindakan penagihan pajak

yang mempunyai kekuatan hukum yang memaksa, yaitu berupa serangkaian

tindakan agar WP/PP melunasi utang pajak dan biaya penagihan pajak dengan

menegur atau memperingatkan, melaksanakan penagihan seketika dan sekaligus,

memeritahukan surat paksa, mengusulkan pencegahan, melaksanakan penyitaan,

melaksanakan penyanderaan, dan menjual barang yang telah disita (Amin

Purnawan, 2004). Penagihan pajak dilakukan berdasarkan utang pajak yang belum

dibayar (tunggakan pajak) yang tercantum dalam ketetapan pajak. (Gunadi, 2011).

Kemudian pemerintah juga harus segera menyelesaikan tagihan pajak

melalui beberapa langkah, termasuk dengan membawanya ke Mahkamah

Peradilan Pajak. Agar terjadi kesepakatan yang sama-sama menguntungkan baik

pemerintah maupun perusahaan, masalah tunggakan pajak bisa dibawsa ke

Mahkamah Peradilan Pajak, jika masalah tersebut tidak kunjung selesai di

Direktorat Jenderal Pajak. Jika hasil Mahkamah Peradilan Pajak menyatakan

bahwa perusahaan terbukti bersalah dan harus membayar tunggakan pajaknya,

Pajak menyatakan bahwa pemerintah salah dalam menghitung jumlah besaran

pajak yang harus dibayar perusahaan, maka pemerintah pun harus mentaatinya

dengan menghapuskannya (Emir Moeis, 2008). Wajib Pajak mempunyai hak

untuk mengajukan keberatan atau banding. Kalau dikabulkan maka akan

mengurangi tunggakan. Sebaliknya kalau keberatan atau banding ditolak maka

akan disandera (Agus Martowardojo, 2011).

Pemerintah harus memiliki integritas di atas perusahaan-perusahaan

pengemplang pajak. Jika posisi pemerintah lemah, maka kondisi ini bisa saja

terulang lagi untuk ke depannya (Danang Widoyoko, 2011). Pemerintah akan

memaksimalkan penagihan tunggakan pajak demi peningkatan penerimaan

negara.Dirjen Pajak telah mendapatkan komitmen dari seluruh jajarannya, bahwa

lingkungan pegawai di lingkungan Ditjen Pajak akan semakin menjalankan fungsi

dengan integritas yang tinggi (Agus Martowadojo, 2011).

Kantor pelayanan pajak Sulawesi Selatan, Barat dan Tenggara memblokir

104 rekening wajib pajak yang bandel melunasi kewajiban hutang pajaknya. Dari

104 rekening tadi, sebanyak 53 rekening berasal dari wajib pajak kantor

pelayanan Pare Pare. Pelelangan itu dilakukan setelah langkah awal penagihan

melalui surat teguran, kemudian surat paksa bayar hingga permintaan blokir

rekening tidak ada upaya penyelesaian dari wajib pajak. (Djoni Prasetyo, 2011).

D

i Semarang, Jateng, Videotron atau reklame video disegel karena pemiliknya

telat membayar pajak. Jumlah tunggakan mencapai Rp 1,2 milyar (Elly Sugiatmi

menjadi contoh bagi pemerintah daerah di seluruh Indonesia dan pemerintah pusat

dalam menindak penunggak pajak.

Dalam pelaksanaan penagihan pajak, Direktorat Jenderal Pajak mengaku

tidak ada intervensi dari pihak luar dalam menagih tunggakan-tunggakan pajak.

Penagihan dilakukan agar para wajib pajak makin tertib melakukan pembayaran

pajak. Pihak Direktorat Jenderal Pajak hanya melakukan penagihan pajak secara

aktif sesuai prosedur yang berlaku. Direktorat Jenderal Pajak didukung dan

dilindungi presiden (M. Tjiptardjo, 2010). Independensi Direktorat Jenderal Pajak

dan dukungan dari presiden memang diperlukan, karena dengan begitu usaha

Direktorat Jenderal Pajak dalam menagih tunggakan pajak bisa maksimal.

Namun, pelaksanaan tindakan penagihan pajak sebaiknya dilakukan dengan tetap

berlandaskan pada asas praduga tidak bersalah dan menjaga keseimbangan hak

dan kewajiban antara wajib pajak dan fiskus. Jangan hanya karena mengejar

target penerimaan pajak, mengabaikan hak-hak wajib pajak bahkan melanggar

hak-hak asasi manusia. Perlu diperhatikan aspek keadilan dalam perpajakan yakni

dengan adanya keseimbangan hak dan kewajibannya antara wajib pajak dan

fiskus. Wajib pajak patuh memenuhi kewajibannya bukan karena takut kena

sanksi, melainkan wujud rasa tanggung jawab dan kesadaran akan arti pentingnya

pajak bagi pembangunan, di sisi lain pemerintah harus meningkatkan pelayanan

kepada publik sebagai wujud tanggung jawabnya kepada masyarakat (Amin

Purnawan, 2004).

Direktorat Jenderal Pajak (Ditjen Pajak) menargetkan rasio kepatuhan hanya

masyarakat Indonesia dari segi kepatuhan masih rendah sehingga belum bisa

mencapai 100 persen. Target 62,5% itu adalah target minimal, sedangkan

maksimal tentu kita harapkan 100%. Target minimal ini setiap tahun kita

tingkatkan, hingga natinya 100%, karena sebagai negara berkembang, kesadaran

masyarakat kita masih belum bisa 100% (Liberti Pandiangan, 2011). Berdasarkan

data Ditjen Pajak, pada 2010, SPT PPh yang diterima Ditjen Pajak sebanyak

8.202.309, dengan jumlah WP yang terdaftar sebanyak 15.911.576 dan wajib

pajak yang wajib melaporkan SPT sebanyak 14.101.933 sehingga rasio kepatuhan

sebesar 58,16%. Pencapaian rasio kepatuhan pada 2011 tersebut sudah melebihi

target di 2010 yang sebesar 57,5%.

Pada umumnya, kemauan WP membayar pajak belum didorong oleh

kesadaran pajak, melainkan baru didorong oleh adanya kepatuhan sukarela

(

voluntary compliance

) yaitu apabila WP sudah melaksanakan kewajibannya

mengirimkan Surat Pemberitahuan Pajak (SPT). Sekalipun WP memenuhi

kewajibannya karena dia takut akan sanksi-sanksi yang tercantm dalam

undang-undan. Kesadaran pajak memerlukan adanya pengertian dari masyarakat tentang

fungsi dan manfaat pajak. Pengertian tersebut akan membawa ke arah kesadaran

pajak (

tax consiouaness

). Selanjutnya timbul kesukaan terhadap pajak (

tax

mindedness

) dan khirnya akan ada disiplin pajak (

tax dicipline

), dimana WP akan

memenuhi kewajibannya dengan jujur dan tepat pada waktunya. Peningkatan

kesadaran WP dalam membayar pajak, perlu diimbangi dengan peningkatan

pelayanan, disamping penegasan pelaksanaan pemeriksaan dan penerapan

Berbagai kebijkan dibidang perpajakan tidak akan berhasil apabila tidak

diimbangi oleh sikap keterbukaan serta kejujuran dari wajib pajak. Kadar

keterbukaan dan kejujuran masyarakat akan menentukan kadar kepatuhan dalam

pembayaran pajak. Pembentukan kadar kepatuhan ini akan dipengaruhi oleh

nilai-nilai sosial yang hidup dalam masyarakat wajib pajak. (Amin Purnawan, 2004).

Berdasarkan paparan diatas, maka penulis tertarik untuk melakukan

penelitian dengan judul

PENGARUH PENAGIHAN PAJAK DAN

KEPATUHAN WAJIB PAJAK TERHADAP TUNGGAKAN PAJAK

(Survey Pada 10 KPP Pratama di Kanwil DJP Jawa Barat I)

.

1.2 Identifikasi Masalah dan Rumusan Masalah

1.2.1 Identifikasi Masalah

Sesuai dengan latar belakang penelitian yang dikemukakan diatas, maka

penulis mencoba mengidentifikasi masalah yang akan dibahas dalam penelitian

ini adalah sebagai berikut :

1. Masalah yang dihadapi Direktorat Jenderal Pajak di Indonesia saat ini

adalah kurang optimalnya penagihan pajak dalam melakukan pelunasan

tunggakan pajak.

2. Tingkat kesadaran masyarakat Indonesia dari segi kepatuhan membayar

pajak masih rendah sehingga belum bisa mencapai target 100 persen.

3. Masih banyak wajib pajak belum melunasi utang pajaknya meskipun

1.2.2 Rumusan Masalah

1. Bagaimana penagihan pajak pada KPP Pratama di Kanwil DJP Jawa

Barat I.

2. Bagaimana kepatuhan wajib pajak pada KPP Pratama di Kanwil DJP

Jawa Barat I.

3. Bagaimana tunggakan pajak pada KPP Pratama di Kanwil DJP Jawa

Barat I.

4. Seberapa jauh pengaruh penagihan pajak terhadap tunggakan pajak

pada KPP Pratama di Kanwil DJP Jawa Barat I.

5. Seberapa jauh pengaruh kepatuhan wajib pajak terhadap tunggakan

pajak pada KPP Pratama di Kanwil DJP Jawa Barat I.

1.3 Maksud dan Tujuan Penelitian

1.3.1 Maksud Penelitian

Mengumpulkan data dan informasi terkait dengan penagihan pajak dalam

upaya mengatasi tunggakan pajak.

1.3.2 Tujuan Penelitian

Tujuan dari penelitian ini adalah untuk mengetahui dan menganalisis :

1. Penagihan pajak pada KPP Pratama di Kanwil DJP Jawa Barat I.

2. Kepatuhan wajib pajak pada KPP Pratama di Kanwil DJP Jawa Barat I.

3. Tunggakan pajak pada KPP Pratama di Kanwil DJP Jawa Barat I.

4. Pengaruh penagihan pajak terhadap tunggakan pajak pada KPP Pratama

5. Pengaruh kepatuhan wajib pajak terhadap tunggakan pajak pada KPP

Pratama di Kanwil DJP Jawa Barat I.

1.4 Kegunaan Penelitian

Manfaat yang diharapkan dari penelitian ini adalah sebagai berikut :

1.4.1 Kegunaan Praktisi

Penelitian ini diharapkan dapat menjadi masukan bagi Direktorat Jenderal

Pajak ataupun KPP dalam mengevaluasi kinerja penagihan dan upaya-upaya

pencairan/pengurangan tunggakan pajak dan pengetahuan kepada organisasi

tentang pengaruh pelaksanaan penagihan pajak dan kepatuhan wajib pajak

terhadap tunggakan pajak. Diharapkan pula dapat membantu memberikan solusi

bagi Kantor Pelayanan Pajak yang mengalami kesulitan dalam penagihan pajak.

1.4.2 Kegunaan Akademis

Penelitian ini diharapkan dapat memberikan wawasan, informasi, dan

pengetahuan tentang pengaruh penagihan pajak dan kepatuhan wajib pajak

terhadap tunggakan pajak yang berguna untuk bidang keilmuan pada umunya dan

Akuntansi Pajak pada Khususnya.

1.5 Lokasi dan Waktu Penelitian

1.5.1 Lokasi Penelitian

Lokasi Penelitian dilaksanakan pada dilaksanakan pada 10 Kantor

Pelayanan Pajak Pratama di Wilayah Jawa Barat I. Hal ini diuraikan pada tabel

Tabel 1.1

Nama dan Alamat Kantor Pelayanan Pajak Pratama di Wilayah Jawa Barat I

No

Nama KPP Pratama

Alamat

1

KPP Karees

Jl. Ibrahim Adjie (d/h Jl. Kiara Condong)

No.372, Bandung

2

KPP Soreang

Jl. Raya Cimareme No. 205 Ngamprah,

kab. Bandung Barat

3

KPP Cibeunying

Jl. Purnawarman No.21, Bandung

4

KPP Cicadas

Jl. Soekarno Hatta No. 781, Bandung

5

KPP Bojonagara

Jl. Asia Afrika No.114, Bandung

6

KPP Cimahi

Jl. Raya Barat No.574 Kotak Pos 112,

Cimahi

7

KPP Tegallega

Jl. Soekarno-Hatta No.216, Bandung

8

KPP Sumedang

Jl. Ibrahim Adjie (d/h Jl. Kiara Condong)

No.372, Bandung

9

KPP Cianjur

Jl. Raya Cianjur-Bandung KM. 3, Cianjur

10

KPP Purwakarta

Jl. Ir. H. Juanda No. 1, Ciganea Bunder,

Purwakarta

1.5.2 Waktu Penelitian

Waktu yang dilakukan dalam penelitian ini dimulai pada bulan Maret 2012

sampai dengan Agustus 2012. Dalam melakukan penelitian ini, peneliti membuat

rencana jadwal penelitian yang dimulai dengan tahap persiapan sampai ketahap

akhir yaitu pelaporan hasil penelitian. Secara lebih rinci waktu penelitian dapat

dilihat pada tabel 1.2 dibawah ini :

Tabel 1.2

Pelaksanaan Penelitian

Pada 10 Kantor Pelayanan Pajak Pratama di Kanwil DJP Jawa Barat I

Tahap

Prosedur

Bulan

Maret

2012

April

2012

Mei

2012

Juni

2012

Juli

2012

Agust

2012

I

Tahap Persiapan :

1. Membuat outline dan

proposal UP

[image:26.595.107.557.630.746.2]3. Mengambil formulir

penyusunan UP

4. Menentukan tempat

penelitian

II

Tahap Pelaksanaan :

1. Mengajukan outline

dan proposal Up

2. Meminta

surat

pengantar ke Kanwil

DJP Jabar I

3. Pengumpulan Data

4. Analisis

5. Menulis Draf Skripsi

III

Tahap Pelaporan :

1. Menyiapkan

draft

skripsi

2. Sidang akhir skripsi

3. Penyempurnaan

✇ ①

2.1 Kajian Pustaka

❷❸❹❺❸❻ ❼❽ ❾❿ ❸➀ ❸ ➁ ➂➃ ❺❾ ❺ ❾❿❽ ➄ ❺ ❼❽❾❿ ❸➀❸ ❿➂➃ ➅ ❸➄ ❸❼ ➁❽ ➀❽ ➆ ❸➃❿ ❺➀➂ ➇

,

❹❽➃❻❸➇ ❺➇➈ ❺❸➅➆❼➂ ❻➂ ➇❺❿ ❺❸❻ ❾➂➁➂ ➇❽ ➈ ❻

y

❸y

❸❻➉ ➁➂➃ ➀ ❸❺❿ ❸❻ ➄➂ ❻➉❸❻ ❿➊❼ ❺➀ ❼➂ ❻➂ ➇❺❿ ❺❸❻➋ ➌➃ ❸❺❸❻ ➀❸❹❺❸❻❼❽ ❾❿ ❸➀ ❸ ➄❺❸➃ ❸➅➀ ❸❻ ❽❻❿❽ ➀ ➈➂ ❻❽

y

❾❽❻➀ ➂➃ ❸❻➉➀❸ ❼➂➈ ❺➀❺➃ ❸❻ ❸❿ ❸❽➀➊❻ ❾➂ ❼y

❸❻➉ ❸➀❸❻➄ ❺➉❽ ❻ ❸➀❸❻ ➄ ❸➇❸➈ ❼➂ ❻➂ ➇❺❿ ❺❸❻➋ ➍➄❸❼❽ ❻ ❿❺❻ ❹❸❽ ❸❻ ❼❽❾❿ ❸➀❸ ❼ ❸➄❸ ❼➂ ❻➂ ➇❺❿ ❺❸❻ ❺❻ ❺

➈ ➂ ➇❺❼❽ ❿ ❺ ➀➊❻❾➂ ❼ ➈➂ ❻➉➂ ❻ ❸❺ ❼➂ ❻ ❸➉❺➅ ❸❻ ❼❸❹❸➀ ➆ ➀➂ ❼ ❸❿❽➅❸❻ ➎❸❹❺➁ ❼ ❸❹❸➀ ➄❸❻

❿❽❻➉ ➉❸➀❸❻❼ ❸❹❸➀➋

2.1.1 Penagihan Pajak

2.1.1.1 Pengertian Penagihan Pajak

➏➂ ❻➉➂➃ ❿ ❺❸❻➏➂ ❻ ❸➉❺➅ ❸❻➈➂ ❻❽➃ ❽❿➐❸➃➄❺❸❾➈➊

(2011:125),

➈➂ ❻y

❸❿ ❸➀ ❸❻ ➁❸➅➎❸:

➑➂➃ ❸❻➉➀❸❺❸❻ ❿ ❺❻ ➄❸➀❸❻ ❸➉❸➃ ❼➂ ❻ ❸❻➉ ➉❽❻➉ ❼ ❸❹❸➀ ➈➂ ➇❽ ❻ ❸❾ ❺ ❽ ❿ ❸❻➉ ❼ ❸❹❸➀ ➄ ❸❻ ➁❺❸❸

y

❼➂ ❻❸➉❺➅❸❻❼❸❹❸➀ ➄➂ ❻➉❸❻➈➂ ❻➂➉❽ ➃ ❸❿ ❸❽ ➈➂➈❼➂➃ ❺❻➉❸❿➀❸❻➆➈➂ ➇❸➀❾ ❸❻❸➀❸❻❼➂ ❻ ❸➉❺➅ ❸❻ ❾➂➀➂❿ ❺➀❸ ➄ ❸❻ ❾➂➀ ❸➇❺➉❽ ❾➆ ➈➂➈ ➁➂➃ ❺❿ ❸ ➅❽ ➀ ❸❻ ➑❽ ➃ ❸❿ ➏❸➀ ❾ ❸,

➈➂ ❻➉❽❾❽➇➀ ❸❻ ❼➂ ❻➒➂➉❸➅ ❸❻➆ ➈ ➂ ➇❸➀ ❾ ❸❻❸➀❸❻❼➂ ❻y

❺❿ ❸❸❻➆➈ ➂ ➇❸➀ ❾ ❸❻ ❸➀ ❸❻❼➂ ❻y

❸❻ ➄➂➃❸❸❻➆ ➈ ➂ ❻❹❽❸➇➁ ❸➃❸❻➉y

❸❻➉❿➂ ➇❸➅ ➄ ❺❾❺❿ ❸.

Pengertian Penagihan menurut Moeljohadi (2001:11), yaitu :

Perbuatan yang dilakukan oleh Direktorat Jenderal Pajak karena Wajib Pajak

tidak melunasi baik sebagian/seluruh kewajiban perpajakan yang terutang

menurut undang-undang perpajakan yang berlaku .

→➣↔↕ ➙➛➜↕ ↔ ➝↕➞↕ ➟ ➠ ➛➡↕ ➟➢ ➟↕ ↔ ➤ ➣➥➠ ↕➦↕➥➟↕ ↔ ➢ ➧↕ ↔ ➙ ➝↕➞↕ ➟ ↕ ↔ ➙

y

➤ ➣➡➢ ➨ ➠➛➤↕↕➥y

(

➧➢↔➙ ➙↕ ➟↕ ↔➝↕➞↕ ➟) y

↕ ↔ ➙➧➣➥➩↕ ↔ ➧➢ ➨➠↕➡↕ ➨➟ ➣➧➣➧↕ ➝↕↔➝↕➞↕ ➟➫.

➭↕➥➛ ➟ ➣➧➛➙↕ ➝ ➣↔➞ ➣➡↕➦ ↕ ↔ ➠ ➛ ↕ ➧↕➦ ➯ ➝➣↔➢➡ ➛➦ ➠ ↕ ➝↕ ➧ ➨➣↔↕➥ ➛➟ ➟ ➣➦ ➛➨ ➝➢ ➡↕ ↔ ➤↕ ➜➲↕

→➣↔↕ ➙➛➜↕ ↔ →↕➞↕ ➟↕➠ ↕➡↕ ➜ ➧➛↔➠ ↕ ➟↕ ↔ ↕ ↔ ➙

y

➠➛➡↕ ➟➢➟↕ ↔ ➳➡ ➣➜ ➭ ➛➥ ➣➟ ➧➳➥↕ ➧ ➵➣↔➠ ➣➥ ↕➡ →↕➞↕ ➟↕ ➙↕➥ ➝ ➣↔↕ ↔ ➙ ➙➢ ↔ ➙ ➝↕➞↕ ➟ ➨ ➣➡➢ ↔↕➦ ➛ ➢ ➧↕ ↔ ➙ ➝↕➞↕ ➟ ➠ ↕ ↔ ➤➛↕↕

y

➝ ➣↔↕ ➙➛➜↕ ↔ ➝↕➞↕ ➟ ↕ ↔➙y

➧➣➥➢➧↕ ↔ ➙➨ ➣↔➢ ➥➢ ➧➢ ↔➠↕ ↔ ➙

-

➢ ↔➠↕ ↔ ➙➝ ➣➥ ➝↕➞↕ ➟↕ ↔↕ ↔ ➙y

➤➣➥ ➡↕ ➟➢➸➺ ➛↔➠ ↕ ➟↕ ↔➝➣↔↕ ➙➛➜↕ ↔ ➝↕➞↕➟↕ ↔ ➙

y

➠➛➡↕ ➟➢➟↕ ↔ ➳➡ ➣➜➻➛➦ ➟➢➦ ➧➣➥ ➜↕➠↕ ➝ ➲↕➞ ➛➤ ➝↕➞↕➟➠ ↕ ↔↕ ➧↕➢ ➝ ➣↔↕ ↔ ➙ ➙➢ ↔ ➙➝↕➞↕ ➟➠ ↕ ➝↕ ➧➠➛➡↕ ➟➢➟↕ ↔➠➣↔➙↕ ↔➠➢ ↕➩↕➥↕➤➣➥➛➟➢➧

:

1. Penagihan Aktif

→➣↔↕ ➙➛➜↕ ↔ ↕ ➟➧➛➻

y

↕ ➟ ↔➛ ➝ ➣↔↕ ➙ ➛➜↕ ↔ ↕ ↔ ➙y

➠➛➡↕ ➟➢➟↕ ↔ ➳➡ ➣➜ ➻➛➦ ➟➢➦ ➦ ➣➧➣➡↕ ➜ ➧↕ ↔➙ ➙↕➡➞↕ ➧➢ ➜ ➧➣➨ ➝➳ ➝➣➨ ➤↕↕➥↕ ↔

y

➠↕➥ ➛ ➼➢ ➥↕ ➧ ➺↕ ➙➛➜↕ ↔ →↕➞↕ ➟(

➼➺→),

➼➢➥ ↕ ➧ ➽➣➧➣➧↕ ➝↕ ↔→↕➞↕ ➟ ➽➢ ➥↕ ↔ ➙ ➾↕↕ ➥

y

(

➼➽→➽➾),

➼➢ ➥↕ ➧ ➽➣➧➣➧↕ ➝↕ ↔ →↕➞↕ ➟ ➽➢ ➥↕ ↔ ➙ ➾↕↕ ➥y

➺↕ ➨➤↕ ➜↕ ↔

(

➼➽→➽➾➺)

↕ ➧↕➢ ➦ ➣➞ ➣↔ ➛➦ ↔↕y

,

➟ ➣➝➢➧➢➦ ↕ ↔ ➝➣➨ ➤➣➧➢ ➡↕ ↔➯ ➟➣➝➢ ➧➢ ➦↕ ↔➟➣➤ ➣➥↕ ➧↕ ↔➯ ➝➢ ➧➢ ➦ ↕ ↔ ➤↕ ↔➠➛↔➙

y

↕ ↔ ➙ ➨ ➣↔ ➙↕ ➟➛➤↕ ➧➟↕ ↔ ➞➢ ➨➡↕ ➜ ➝↕➞↕ ➟ ↕ ↔ ➙y

➟➢ ➥↕ ↔ ➙➠ ➛➤↕↕ ➥

y

➧➛➠↕ ➟ ➠➛➡➢ ↔↕➦ ➛ ➳➡ ➣➜ ➲↕➞ ➛➤ ➝↕➞↕ ➟ ➦ ➣➜ ➛↔ ➙➙↕ ➠➛➧➣➥ ➤ ➛➧➟↕ ↔ ➦ ➢➥ ↕ ➧ ➧➣ ➙➢➥ ↕ ↔➯➦➢ ➥↕ ➧➝↕ ➟➦↕

,

➦ ➢ ➥↕ ➧➝➣➥ ➛↔ ➧↕ ➜➨➣➡↕ ➟➢ ➟↕ ↔➝ ➣↔y

➛➧↕↕ ↔➜ ➛↔➙ ➙↕➝➣➡↕ ➟➦↕ ↔↕↕ ↔➝ ➣↔➞➢ ↕➡↕ ↔➤↕➥ ↕↔ ➙

y

↕ ↔➙➠ ➛➦ ➛➧↕➨ ➣➡ ↕➡➢ ➛➡ ➣➡↕ ↔ ➙➤↕➥↕ ↔ ➙➨➛➡ ➛➟➝➣↔↕ ↔➙ ➙➢↔➙➝↕➞↕ ➟➸2. Penagihan Pasif

→➣↔↕ ➙➛➜↕ ↔ ➝↕➦ ➛➻

y

↕ ➟ ↔➛➝➣ ↔↕ ➙➛➜↕ ↔↕y

↔➙➠ ➛➡↕ ➟➢➟↕ ↔ ➳➡ ➣➜➻➛➦ ➟➢➦ ➦ ➣➤➣➡➢➨➧↕ ↔➙ ➙↕➡➞↕ ➧➢ ➜ ➧➣➨➝➳ ➝ ➣➨➤↕

y

↕➥↕ ↔ ➠↕➥ ➛ ➦ ➢ ➥↕ ➧ ➧↕ ➙➛➜↕ ↔ ➝↕➞↕ ➟➯ ➼➽→➽➾,

➼➽→➽➾➺ ↕ ➧↕➢➦ ➣➞ ➣↔ ➛➦ ↔↕

y

,

➟➣➝➢ ➧➢ ➦↕ ↔ ➝ ➣➨➤ ➣➧➢➡↕ ↔➯ ➟ ➣➝➢➧➢➦ ↕ ↔ ➟➣➤ ➣➥↕ ➧↕ ↔➯ ➝➢ ➧➢ ➦↕ ↔ ➤↕ ↔➠➛↔➙y

↕ ↔ ➙➨ ➣↔ ➙↕ ➟➛➤↕ ➧➟↕ ↔➞➢ ➨➡↕ ➜➝↕➞↕ ➟

y

↕ ↔➙➟➢ ➥↕ ↔ ➙➠➛➤↕↕ ➥y

➨➣➡↕➡➢➛➛➨ ➤↕➢ ↕ ↔➯ ➤↕ ➛➟2.1.1.2 Dasar Penagihan Pajak

➪➶➹ ➶➘ ➴ ➷➬ ➶➮➱✃ ➶➬ ➴➶❐ ➶❒ ❮ ➷➘❰ ➶➹➶ ➘❒ ➶➬ ➴ ➶➹ ➶Ï

18

➶y

➶Ð1

Ñ➬ ❰➶➬ ➮-

Ò ➬❰ ➶➬➮ ÓÔÕ6

Ð ➶✃ Ò➬

1983

➹➷❮ ➶➮➶➱Ö➶➬ ➶ Ð ➷Ï ➶✃ ❰ ➱Ò ❮➶✃ Ð ➷➘ ➶❒ ✃ ➱➘ ❰ ➷➬➮ ➶➬ Ñ➬❰ ➶➬ ➮-

Ò➬ ❰➶➬ ➮ ÓÔÕ28

Ð ➶✃ Ò➬

2007

Ð ➷➬Ð ➶➬ ➮❒ ➷Ð ➷ ➬Ð Ò ➶➬ ÑÖÒÖ❰ ➶➬ × ➶Ð ➶Ø ➶➘➶ Ù➷➘➴➶❐ ➶❒➶➬,

➴ ➷➬ ➶➮➱✃ ➶➬➴ ➶❐ ➶❒➶❒➶➬❰➱Ï ➶❒ Ò❒ ➶➬❮ ➱Ï ➶Ð ➷➘❰ ➶➴➶ÐÒÐ ➶➬ ➮➴➶❐ ➶❒

y

➶➬➮❰➱Ð ➶ ➮➱✃❰➷➬ ➮➶➬Ú1. Surat Tagihan Pajak (STP)

Û❰ ➶Ï ➶✃ ➹Ò ➘➶Ð Ò➬Ð Ò❒ Ö➷Ï ➶❒ Ò❒ ➶➬ Ð ➶➮ ➱✃➶➬ ➴➶❐ ➶❒ ❰➶➬Ü➶Ð ➶Ò ➹➶➬❒ ➹ ➱ ➶❰Ö➱➬➱➹Ð ➘➶➹ ➱

❮ ➷➘Ò➴ ➶❮ Ò➬ ➮➶❰➶➬Ü➶Ð ➶Ò❰ ➷➬ ❰➶

.

2. Surat Ketetapan Pajak Kurang Bayar (SKPKB)

Û❰ ➶Ï ➶✃ ➹ Ò ➘➶Ð ❒➷Ð ➷Ð ➶➴ ➶➬ ➴➶❐ ➶❒

y

➶➬ ➮ Ö➷➬ ➷➬Ð Ò❒ ➶➬ ❮➷➹ ➶➘➬y

➶ ❐ ÒÖÏ ➶✃ ➴ Ô❒ Ô❒➴➶❐ ➶❒Ý❐ ÒÖÏ ➶✃❒ ➘ ➷❰➱Ð➴ ➶❐ ➶❒Ý❐ ÒÖÏ ➶✃❒➷❒ Ò ➘➶➬ ➮➶➬➴➷Ö❮ ➶➶ ➘➶➬

y

➴ Ô❒ Ô❒➴➶❐ ➶❒Ý❮➷ ➹➶➘ ➬➶y

➹ ➶➬❒➹ ➱➶❰Ö➱➬➱➹Ð ➘➶➹ ➱❰ ➶➬❐ ÒÖÏ ➶✃

y

➶➬ ➮Ö➶➹ ➱✃✃ ➶➘Ò➹❰➱❮ ➶y

➶ ➘.

3. Surat Ketetapan Pajak Kurang Bayar Tambahan (SKPKBT)

Û❰ ➶Ï ➶✃➹Ò ➘➶Ð ❒ ➷Ð ➷Ð ➶➴➶➬➴ ➶❐ ➶❒ ➶➬ ➮

y

Ö➷➬ ➷➬Ð Ò❒ ➶➬Ð ➶Ö❮➶✃ ➶➬ ➶Ð ➶➹❐ ÒÖÏ ➶✃➴ ➶❐ ➶❒y

➶➬ ➮Ð ➷Ï ➶✃❰ ➱Ð ➷Ð ➶➴❒➶➬Õ

4. Surat Keputusan Pembetulan

Û❰ ➶Ï ➶✃ ➹ Ò ➘➶Ð ❒➷➴ ÒÐ Ò➹ ➶➬

y

➶➬ ➮ Ö➷Ö❮ ➷Ð ÒÏ❒ ➶➬ ❒➷➹➶Ï ➶✃ ➶➬ Ð ÒÏ ➱➹Ý ❒➷➹ ➶Ï ➶✃➶ ➬✃ ➱Ð Ò➬ ➮

,

❰ ➶➬Ü➶Ð ➶Ò ❒➷❒ ➷Ï ➱ ➘Ò➶➬ ➴ ➷➬ ➷➘➶➴➶➬ ❒ ➷Ð ➷➬Ð Ò ➶➬ Ð ➷➘Ð ➷➬Ð Ò ❰➶Ï ➶Ö ➴➷➘➶Ð Ò ➘➶➬➴➷➘Ò ➬❰ ➶➬ ➮

-

Ò➬ ❰➶➬ ➮➶➬➴➷➘➴➶❐ ➶❒ ➶➬Õ5. Surat Keputusan Keberatan

Û❰ ➶Ï ➶✃➹ Ò➘ ➶Ð❒ ➷➴ÒÐ Ò ➹ ➶➬ ➶Ð ➶➹❒ ➷❮ ➷➘➶Ð ➶➬Ð ➷➘✃ ➶❰ ➶➴ ÞÒ ➘➶Ð ß➷Ð ➷Ð ➶➴➶➬Ù➶❐ ➶❒ ➶Ð➶Ò

Ð ➷➘ ✃➶❰ ➶➴ ➴ ➷ÖÔÐ Ô ➬➮ ➶➬ ➶Ð ➶Ò ➴ ➷ÖÒ➬ ➮ÒÐ➶➬ ÔÏ ➷✃ ➴➱✃➶❒ ❒ ➷Ð ➱➮ ➶

y

➶➬ ➮ ❰➱➶❐ Ò❒➶➬ ÔÏ ➷✃6. Putusan Banding

áâãäãå æç èç é ãê ëã âãê ìíîã âïäãê ìãðãñ ã èãé òãêâïê ó èíîå ã âã æ ôçîã è

õíæç èç éãêõíòíîã èãêãê ó

y

â ïãðçñ ãêöä íå÷ãð ïò æãðãñø7. Putusan Peninjauan Kembali

áâãäãå æç èç é ãêùãåñ ãúãåáóçê óã èãéæ íîú öåöê ãê ñ íúòãä ï

y

ãê ó âïãðç ñã êöä íå ÷ãð ïò æãðãñ ã èãç öä íå û ïîíñèöîã è ü íê â íîãä ìãðãñ èíîå ã âã æ æç èç é ãê ò ãêâïê ó

ã èãçæçèçé ãêóç óã èãêâã îïòã âãêæ íîã â ïäãêæãðãñø

2.1.1.3 Biaya Penagihan Pajak

ýêèçñ úíäãñ éãê ãñãê é íèïã æ èïêâãñ ãê æ íêãó ïå ãê æãðãñ úíúíîäç ñãê ò ïãã

y

óç êã úíúò ãã î

y

åöêöîã îïçú æíäãñ é ãêã æ íêãóïåãê æãðãñ âãê ò ïããy

äã ïê ãêóy

èíîñ ã ïè âíê óãê é íèïã æ èã åã æãê æ íêã ó ïå ãê æãðãñø þãä ïêï úíúòç ã è ã âãêã

y

òïããy

æ íêãó ïå ãê æãðãñ ãê ó

y

å ã îç é âïèã ó ïå öäíå â ïúãê ã ò íé ã îêãy

âïé íéç ã ïñãê âíê óãêèãåã æãêæíäãñ é ãêã ãêæ íêãóïåãêæãðãñã êó

y

âïäãñ çñ ãêöä íåðç îçé ïèãæãðãñøë ïãã

y

æíê ãó ïå ãê æãðãñúíêçîç è ôïãåããê âãê ùã î ïåöèì. (2004:366),

ã âãäãåé íòãó ã ïò í îïñçè

:

1.

ë ïããy

æíäãñ éãê ããê ã èã ç æíêãúæã ïãêy

é ç îã è æãñ éãy

ãê ó úíä ïæç èï ò ïããy

å ã îïãê âãêò ïããy

æí îðãäãê ãêðçîçé ïèã.

2.

ë ïããy

æíäãñé ãê ããê æíêï èããêÿy

ãêóy

úíä ïæç èï òïãy

ã åã î ïãê âãê ò ïããy

æ íîðãäãêãê ðç îç é ïèã æãðãñâãê âç ã öîãê ó é ãñé ïy

ãê ó å ã îçéã âã ó çê ãé ãå êãy

æ íäãñé ãêã ãêæ íêïèããêy

æãðãñø3.

ë ïããy

æ íê íó ãåãê âãê✁ã èãçæ íêãêâíîããêøy

4.

ë ïããy

æ íäãñé ãê ããêä íäãê óã êóy

úíä ïæç èïò ïããy

æíêó çúçú ãêä íäãê óâ ïé çîã è ñ ãòã î âãê úíâïã äã ïê êy

ã,

ò ïããy

ä íäãêó,

òïããy

æ íêy

ïúæãê ãê ò ã îãê óy

ãê ó â ïé ïèã âãêò ïããy

äã ïêãê óy

ò íîå çò çê óãêâ íê óãêä íäãêó.

5.

ë ïããy

y

ãê ó èïúòç ä ñã î íêã æíê ðçãäãê ò ã îãêó é ïèããê ã êóy

èïâãñ âïäãñ çñ ãê èïâãñé í ã îãä íäãê ó.

Umumnya biaya penagihan pajak ini dikeluarkan terlebih dahulu oleh

✂✄☎☎

y

✆✝✞ ✆✝✟ ✆✠✡ ☛ ✝☞ ✠✌✄☎✟ ✍ ✝☞✠☎ ✂✄☎☎y

y

☎✟ ✎ ✆✝✏☎✑ ✌ ✄✒ ✝✏ ✠☎ ✞✒☎✟ ☎✒☎✟ ✌ ✄✒ ✝✏ ✠☎ ✞✒ ☎✟☎✒ ☎✟ ✌✄✓✝✞✑ ✄ ✆✠✟ ✎✒ ☎✟ ✌☎✟ ☎✒ ☎✟ ✌✄ ✆☎☞✂☎✑ ✒☎✟ ✓☎✌ ☎ ✓☎✔☎✒

y

☎✟ ✎ ✆✝ ✞✠ ✆☎✟ ✎(

✓✕✒✕✒✓☎✔☎✒✌ ☎✟ ✍☎✟✒✍✄ ✂✠✟✎ ☎ ✓✝✟☎✎ ✄✑☎✟ ✓☎✔☎✒

).

✖ ✝✍☎ ✞✟☎y

✂✄☎☎y

✓✝✟☎ ✎✄✑ ☎✟ ✓☎✔☎✒ ✌☎✓☎ ✆✌ ✄ ✠✂☎✑ ✕✏ ✝✑ ✓✝✔☎ ✂☎ ✆

y

☎✟ ✎ ✂ ✝✞✗✝✟☎✟ ✎,

✍ ✝✍ ✠☎✄ ✌ ✝✟ ✎☎✟ ✓✝✞✒✝☞ ✂☎✟ ✎☎✟ ✒✕✟ ✌✄ ✍✄✓✝✞✝✒✕✟✕☞✄☎✟✟ ☎ ✍✄✕✟ ☎✏

.

2.1.1.4 Pelaksanaan Penagihan

✘✞✕✍ ✝✍ ✓✝✟☎✎ ✄✑☎✟ ✓☎✔☎✒ ☎✒ ☎✟ ✌✄✏☎✒✠✒ ☎✟ ✂✄✏☎ ✆✝✞✌☎✓☎ ✆ ✠✆☎✟ ✎ ✓☎✔☎✒ ☎✟ ✎

y

✂ ✝✏ ✠☞ ✏ ✠✟☎ ✍ ✍☎☞✓☎✄ ✌✝✟✎☎✟ ✆☎✟ ✎ ✎☎✏ ✔☎ ✆✠✑ ✆✝☞✓✕ ✙ ✍ ✝✓✝✞✆✄ ✌ ✝✟ ✎☎✟ ☎✌ ☎✟☎

y

✚✠✞☎ ✆✛☎✎✄✑☎✟ ✘☎✔☎✒✙ ✚✠ ✞☎ ✆ ☛ ✝✆✝✆☎✓☎✟ ✘☎✔☎✒ ☛ ✠ ✞☎✟ ✎ ✖☎☎✞

y

,

✚✠✞☎ ✆ ☛ ✝✆✝✆☎✓☎✟ ✘☎✔☎✒☛ ✠ ✞☎✟ ✎ ✖☎☎ ✞

y

✛☎☞✂☎✑☎✟✙ ✚✠ ✞☎ ✆ ☛ ✝✓✠ ✆✠✍☎✟ ✘✝☞✂✝✆✠✏☎✟✙ ✚✠✞☎ ✆ ☛ ✝✓✠✆✠ ✍☎✟☛ ✝✂ ✝✞☎ ✆☎✟✙ ✌ ☎✟ ✏☎✄✟✟☎

y

,

☞☎✒ ☎ ☎✒ ☎✟ ✌ ✄✏☎✒ ✠✒☎✟ ✆✄✟ ✌☎✒ ☎✟ ✓✝✟ ☎✎✄✑☎✟ ✓☎✔☎✒ ✍ ✝✂☎✎ ☎✄✂ ✝✞✄✒ ✠ ✆

:

1. Menegur dan Memperingatkan

✘✝✟ ✎ ✝✞ ✆✄☎✟ ✍ ✠ ✞☎ ✆ ✆✝✎✠✞☎✟ ☎ ✟✎

y

✌✄✒✝☞ ✠✒☎✒ ☎✟ ✕✏ ✝✑ ☛ ✠ ✞✟✄ ☎✗☎✟ ✘☎✟✜☎ ✌☎✟✘☎☞✠✟ ✎✒☎ ✍ ✖☎✎✠✍

(2006:61),

☎✌☎✏☎✑✍ ✝✂☎✎ ☎✄✂ ✝✞✄✒✠✆:

✚✠ ✞☎ ✆ ✆✝✎✠✞☎✟ ☎✌☎✏☎✑ ✍ ✠✞☎ ✆

y

☎✟ ✎ ✌ ✄ ✆✝ ✞✂✄✆✒ ☎✟ ✕✏ ✝✑ ☛☎✟ ✆✕✞ ✘✝✏☎☎✟ ☎✟y

✘☎✔☎✒(

☛ ✘✘)

☎ ✆☎ ✠ ☛ ✝✓☎✏☎ ☛☎✟✆✕✞ ✓✝✏☎☎ ✟☎✟

y

✘☎✔☎✒ ✖✠☞✄ ✌ ☎✟ ✖☎✟✎✠✟ ☎✟(

☛ ✘✘✖ ✖)

✠✟✆✠✒☞✝☞ ✂ ✝✞✄✒☎✟✓✝✞✄✟ ✎☎ ✆☎✟✒✝✓☎✌ ☎✗☎✔✄ ✂✓☎✔☎✒ ✡✢

✖✝✞✌ ☎ ✍☎ ✞✒ ☎✟ ✓✝✟ ✎ ✝✞ ✆✄☎✟ ✆✝✞✍ ✝✂✠ ✆ ✂☎✑✗☎ ✍✠ ✞☎ ✆ ✆✝✎ ✠✞☎✟ ☎ ✆☎ ✠ ☞ ✝✟✝✎✠✞

(

☞ ✝☞✓✝✞✄✟ ✎☎ ✆✒ ☎✟)

☞✝✞✠✓☎✒ ☎✟ ✍✠ ✞☎ ✆y

☎✟ ✎ ✌ ✄ ✆✝✂✄ ✆✒ ☎✟ ✠✟✆✠✒ ☞✝☞ ✂ ✝✞✄✒ ☎✟ ✒ ✝✓☎✌☎2. Penagihan Seketika dan Sekaligus

✣✤✥✦✧ ★✩✦ ✥ ✪ ✤✫ ✤✬★✫ ✦ ✭✦ ✥ ✪✤✫ ✦✮ ★✧ ✯ ✪

y

✦ ✥✧ ✭★✬✯✮ ★✪ ✰✮ ✤✩ ✱✲ ✳✴✵✶✷✸ ✭✦ ✥✱✰✹✬✹✦ ✥✪

(2011:76),

✦✭✦✮✦✩✪ ✤✺✦✧✦ ★✺✤✹★✫✯✬:

✦

.

✣ ✤✥✦ ✥✧ ✧ ✯ ✥✧ ✻✦✼✦✫ ✦✫ ✦ ✥ ✽ ✤✥ ★✥✧ ✧ ✦✮✫ ✦ ✥ ✵✥✭ ✰ ✥✤✪ ★✦ ✯✥ ✬✯✫ ✪ ✤✮✦✽ ✦-

✮✦✽ ✦ ✥✦y

✦ ✬✦ ✯✺✤✹✥★✦ ✬✯ ✥✬✯✫ ★✬✯✾✺✾ ✣ ✤✥✦ ✥✧ ✧ ✯✥✧ ✻✦✼✦✫✽ ✤✽★✥✭ ✦ ✩✬✦ ✥✧✦ ✥✫ ✦ ✥ ✺✦✹✦ ✥✧

y

✦ ✥✧ ✭ ★✽★✮✫ ★✦ ✬✦ ✯✭ ★✫✯✦ ✪✦ ★ ✭ ✦✮✦✽ ✹✦ ✥✧✫✦ ✽ ✤✥✧ ✩ ✤✥✬★✫✦ ✥ ✦ ✬✦ ✯ ✽ ✤✥✧ ✤✿★✮✫ ✦ ✥ ✫✤✧ ★✦ ✬✦ ✥ ✻✤✹✯✪✦ ✩✦✦ ✥ ✦ ✬✦ ✯ ✻ ✤✫ ✤✹✼✦ ✦ ✥✦ ✥✧y

✭ ★✮✦✫✯✫ ✦ ✥✭ ★✵✥✭ ✰ ✥✤✪ ★✦.

✿

.

❀ ✤✹✭✦ ✻✦ ✬ ✬✦ ✥✭ ✦-

✬✦ ✥✭✦ ✻✤✥✦ ✥✧ ✧ ✯ ✥✧ ✻✦✼✦✫ ✦✫✦✥ ✽ ✤✽✺✯✺✦✹✫✦ ✥ ✺✦✭ ✦ ✥ ✯ ✪✦ ✩✦ ✥✦y

,

✽✤✥✧ ✧✦✺✯✥✧✫ ✦ ✥ ✦ ✬✦ ✯ ✽✤✽✤✫✦✹✫ ✦ ✥ ✯✪✦ ✩✦ ✥✦y

,

✽✤✽ ★✥✭✦ ✩ ✬✦ ✥✧ ✦ ✥✫ ✦ ✥ ✻✤✹✯✪✦ ✩✦✦ ✥y

✦ ✥✧ ✭★✽ ★✮ ★✫★ ✦ ✬✦ ✯ ✭ ★✫✯✦ ✪✦ ★ ✦ ✬✦ ✯✻ ✯✥ ✽✤✮✦✫ ✯✫✦ ✥✻✤✹✯✺✦ ✩✦ ✥✭ ✦✮✦✽ ✺✤✥ ✬✯✫✮✦ ★✥✥✦y

.

✭✾ ❁✦✭✦ ✥✯✪✦ ✩✦✦✫ ✦ ✥✭ ★✺✯✺✦✹✫ ✦ ✥✰✮ ✤✩✥✤✧ ✦✹✦

.

✤

.

❀ ✤✹✼✦✭ ★ ✻ ✤✥y

★✬✦ ✦ ✥ ✦ ✬✦ ✪ ✺✦✹✦ ✥✧ ✻✤✥✦ ✥✧✧ ✯ ✥✧ ✻✦✼✦✫ ✰✮ ✤✩ ✻★✩✦✫ ✫✤✬★✧✦ ✦ ✬✦ ✯ ✬✤✹✭ ✦ ✻✦ ✬✬✦ ✥✭ ✦-

✬✦ ✥✭✦✫✤✻✦ ★✮ ★✬✦ ✥.

Dapat disimpulkan bahwa penagihan seketika dan sekaligus dilakukan

karena wajib pajak akan meninggalkan Indonesia dan tanpa menunggu waktu

jatuh tempo.

3. Surat Paksa

Pengertian surat paksa yang dikemukakan oleh Kurniawan Panca dan

Pamungkas Bagus (2006:61), adalah sebagai berikut :

Surat paksa adalah surat perintah membayar utang pajak dan biaya penagihan

pajak.

Berdasarkan pengertian diatas bahwa surat paksa diterbitkan karena

penanggung pajak tidak melunasi utang pajaknya dan kepadanya telah

dikeluarkan surat teguran.

4. Pencegahan

Pengertian pencegahan yang dikemukakan oleh Kurniawan Panca dan

❂❃❄❅ ❃❆ ❇❈ ❇❄ ❇❉ ❇❊❇❈ ❊❇❋ ❇❄ ❆❇❄ ● ❃❋❍ ■❏ ❇❑ ❍ ❃▲ ❃❄❑ ❇❋ ❇ ❑ ❃❋ ❈ ❇❉ ❇▼ ◆❋ ❇❄❆

-

◆❋❇❄❆ ❑ ❃❋❑ ❃❄❑❖ ❖❄❑❖ P❃❊❖❇❋ ◗■ ❊❇y

❇ ❈ ❘❄❉ ◆❄ ❃❍■ ❇ ● ❃❋ ❉ ❇❍ ❇❋P❇❄ ❇❊❇❍ ❇❄-

❇❊❇❍ ❇❄ ❑ ❃❋❑ ❃❄❑❖❙ ❚❋ ❇❄❆-

◆❋❇❄❆ ❑ ❃❋❑ ❃❄❑❖ ● ❖P❇❄❈ ❇❄y

❇ ◗❇❋❆❇❄❃❆❇❋ ❇ ❘❄ ❉◆ ❄ ❃❍■ ❇,

❑ ❃❑ ❇▼ ■ ❯❖❆❇◆❋ ❇❄❆❇❍ ■ ❄❆y

❇ ❄❆ ●❃❋ ❉ ❇ ❉■◗■ ❊❇y

❇❈❘❄❉ ◆❄ ❃❍■ ❇.

Dari pengertian tersebut diatas bahwa pencegahan merupakan larangan

terhadap wajib pajak untuk keluar dari Indonesia dengan tujuan tidak

menimbulkan sewenang-wenang dalam pelaksanaannya.

5. Penyitaan

Pengertian penyitaan yang dikemukakan oleh Kurniawan Panca dan

Pamungkas Bagus (2006:75), adalah sebagai berikut :

Penyitaan adalah tindakan jurusita pajak untuk menguasai barang penanggung

pajak, guna dijadikan jaminan untuk melunasi utang pajak menurut peraturan

perundang-undangan.

Berdasarkan pengertian diatas bahwa penyitaan merupakan tindakan untu

menguasai barang penanggung pajak yang digunakan sebagai jaminan untuk

melunasi utang pajaknya.

6. Penyanderaan

Pengertian penyanderaan yang dikemukakan oleh Kurniawan Panca dan

Pamungkas Bagus (2006:163), adalah sebagai berikut :

Penyanderaan adalah pengekangan sementara waktu kebebasan penanggung

pajak dengan menempatkannya ditempat tertentu.

Berdasarkan pengertian tersebut bahwa penyanderaan merupakan

pengekangan sementara waktu kebebasan bagi penanggung pajak ditempat

7. Lelang

❱❲❳❨ ❲❩❬❭❪❳❫❲❫ ❪❳❨

y

❪❳❨❴ ❭❵ ❲❛❜❵❪❵ ❪❳❝❫ ❲❞ ❡❜❩❳ ❭❪❢ ❪❳❱❪❳❣❪❴❪❳❱❪❛❜ ❳❨❵❪❤✐❪❨❜❤

(2006:125),

❪❴❪❫ ❪❞❤ ❲❥❪❨❪❭❥❲ ❩❭❵❜❬:

❦❲❫ ❪❳❨ ❪❬❪❜ ❛ ❲❳❧❜❪❫ ❥❪ ❩❪❳❨

y

❪❳❨ ❴ ❭❤❭❬❪ ❪❴❪❫ ❪❞ ❤ ❲❬❭❪♠ ♠ ❲❳❧❜❪❫ ❪❳❥❪❩❪❳❨ ❴ ❭ ❛❜❵❪ ❜❛❜❛ ❴❲❳❨ ❪❳ ❣❪❩❪ ♠ ❲❳❪❢ ❪❩ ❪❳❞ ❪❩❨ ❪ ❤ ❲❣❪❩❪ ❫ ❭❤ ❪❳ ❴ ❪❳ ❪❬❪❜ ❬❲❩ ❬❜❫ ❭ ❤ ❛ ❲❫ ❪❫❜ ❭ ❜ ❤ ❪❞❪ ♠ ❲❳❨ ❜ ❛♠❜❫ ❪❳♠ ❲❛❭❳ ❪❬❪❬❪❜❣❪❫ ❝ ❳♠ ❲❛❥❲❫ ❭.

Berdasarkan pengertian tersebut bahwa lelang merupakan usaha untuk

melakukan penjualan barang hasil sita dengan cara penawaran harga secara lisan

atau tertulis melalui pengumpulan calon pembeli.

Jangka waktu penagihan sejak diterbitkan surat teguran sampai dengan

[image:35.595.109.513.403.726.2]pelaksanaan lelang secara ringkas dapat dilihat dalam tabel 2.1 sebagai berikut :

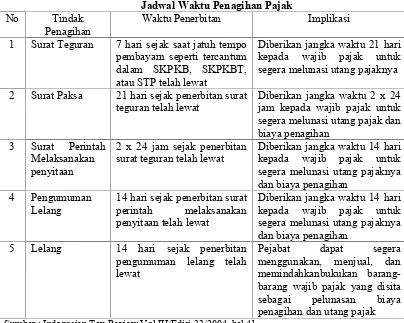

Tabel 2.1

Jadwal Waktu Penagihan Pajak

No

Tindak

Penagihan

Waktu Penerbitan

Implikasi

1

Surat Teguran

7 hari sejak saat jatuh tempo

pembayarn seperti tercantum

dalam SKPKB, SKPKBT,

atau STP telah lewat

Diberikan jangka waktu 21 hari

kepada

wajib

pajak

untuk

segera melunasi utang pajaknya

2

Surat Paksa

21 hari sejak penerbitan surat

teguran telah lewat

Diberikan jangka waktu 2 x 24

jam kepada wajib pajak untuk

segera melunasi utang pajak dan

biaya penagihan

3

Surat

Perintah

Melaksanakan

penyitaan

2 x 24 jam sejak penerbitan

surat teguran telah lewat

Diberikan jangka waktu 14 hari

kepada

wajib

pajak

untuk

segera melunasi utang pajaknya

dan biaya penagihan

4

Pengumuman

Lelang

14 hari sejak penerbitan surat

perintah

melaksanakan

penyitaan telah lewat

Diberikan jangka waktu 14 hari

kepada

wajib

pajak

untuk

segera melunasi utang pajaknya

dan biaya penagihan

5

Lelang

14 hari sejak penerbitan

pengumuman lelang telah

lewat

Pejabat

dapat

segera

menggunakan, menjual, dan

memindahkanbukukan

barang-barang wajib pajak yang disita

sebagai

pelunasan

biaya

penagihan dan utang pajak

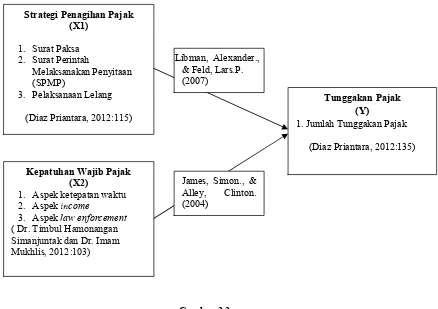

2.1.1.5 Indikator Penagihan Pajak

♥♦♣ qr qst✉✈

z Priantara (2012:115) indikator penagihan pajak, yaitu :

1. Surat Paksa

Surat Paksa adalah surat perintah membayar utang pajak dan biaya

penagihan pajak.

2. Surat Perintah Melaksanakan Penyitaan (SPMP)

Surat Perintah Melaksanakan Penyitaan adalah surat perintah yang

diterbitkan oleh Pejabat untuk melaksanakan penyitaan.

3. Pelaksanaan Lelang

Lelang adalah setiap penjualan barangs di muka umum dengan cara

penawaran harga secara lisan dan atau tertulis melalui usaha

pengumpulan peminat atau calon pembeli .

2.1.2 Kepatuhan Wajib Pajak

2.1.2.1 Pengertian Kepatuhan Wajib Pajak

Pengertian kepatuhan menurut Safri Nurmantu dikutip oleh Rahayu Siti

Kurnia dalam buku Perpajakan Indonesia Konsep dan Aspek Formal (2010:138),

yaitu :

kepatuhan wajib pajak yaitu kepatuhan perpajakan yang didefinisikan sebagai

suatu keadaan dimana wajib pajak memenuhi semua kewajiban perpajakan dan

melaksanakan hak perpajakannya .

Menurut Norman D. Nowak dikutip oleh Zain Mohammad dalam buku

Manajemen Perpajakan (2007:31), menyatakan bahwa kepatuhan wajib pajak

adalah :

suatu iklim kepatuhan dan kesadaran pemenuhan kewajiban perpajakan,

tercermin dalam situasi dimana :

-

Wajib pajak paham atau berusaha untuk memahami semua ketentuan

perundang-undangan perpajakan,

-

Mengisi formulir pajak dengan lengkap dan jelas.

-

Menghitung pajak yang terhitung dengan benar.

✇①②③④ ⑤⑥③④ ⑦ ①④ ⑧ ⑨⑧⑩ ✇❶⑦ ❷④ ❸③⑦①❹ ③④⑤

y

②❶ ⑥⑧⑩ ❶❺ ❷❻ ①❼ ❽⑧ ④③ ②❶(2007:4),

⑦①④

y

③⑩③ ⑥③④❾③❼❿③:

➀①④⑤①⑨⑩❶③④ ⑥ ①❺③⑩⑧ ❼③④ ❺ ③➁③ ⑥

(

➂➃ ➄ ➅➆ ➇➈➉➊➃ ➋➅➌)

③②③❻③❼ ➍ ③➁❶❾ ➀③➁③ ⑥ ⑦ ①⑦ ❺⑧ ④③❶y

⑥ ①❹ ①②❶③③④ ⑧ ④⑩⑧⑥ ⑦ ①⑦①④⑧ ❼❶ ⑥ ①❿③➁❶❾③④ ❺③➁③ ⑥④③y

❹ ①❹ ⑧③❶ ② ①④⑤③④ ③⑩⑧ ⑨③④ ③④⑤y

❾①⑨❻③ ⑥⑧ ⑩③④❺ ③ ❺①⑨❻⑧ ②❶③ ②③ ⑥③④ ④③y

❺①⑦ ①⑨❶ ⑥❹ ③③④➎ ❶④➏①❹ ⑩❶ ⑤③❹ ❶ ❹ ①⑥❹ ③⑦③,

❺①⑨❶④ ⑤③⑩③④,

③⑩③⑧ ❺⑧ ④③④ ➐③⑦ ③④ ②③④❺ ①④ ①⑨③❺ ③④❹ ③④ ⑥❹❶❾③❶ ⑥❼⑧⑥⑧ ⑦⑦③⑧ ❺⑧ ④③ ②⑦❶④ ❶❹ ⑩ ⑨③❹ ❶.

Dari ketiga penjelasan di atas, penulis dapat menarik kesimpulan bahwa

Kepatuhan Wajib Pajak adalah suatu keadaan dimana wajib pajak memenuhi

kewajiban perpajakan dan melaksanakan hak perpajakannya sesuai dengan aturan

yang berlaku tanpa perlu adanya pemeriksaan.

2.1.2.2 Kriteria Kepatuhan Wajib Pajak

Menurut Nasucha Chaizi yang dikutip oleh Rahayu Siti Kurnia (2010:139),

kepatuhan wajib pajak dapat diidentifikasi dari yaitu :

1. Kepatuhan wajib pajak dalam mendaftarkan diri;

2. Kepatuhan untuk menyetorkan kembali surat pemberitahuan;

3. Kepatuhan dalam penghitungan dan pembayaran pajak terutang; dan,

4. Kepatuhan dalam pembayaran dan tunggakan .

Selain Menurut Nasucha Chaizi di atas ukuran kepatuhan wajib pajak

menurut Suandy Erly (2001:103), yaitu :

1. Patuh terhadap kewajiban intern, yakni dalam pembayaran atau laporan

masa, SPT masa, SPT PPN setiap Bulan.

2. Patuh terhadap ketentuan material, yakni norma-norma yang

menerangkan keadaan, perbuatan, peristiwa hukum yang dikenakan

pajak, siapa yang dikenakan pajak dasar pengenaan pajak, hapusnya

piutang pajak.

2.1.2.3 Manfaat predikat wajib pajak patuh

➑➒➓➔ →➔ ➣↔ ↕➙ ↕➔

y

➛➜➣➜➝➔ →➓ ➜↕(2010:142),

➞↕➟➜➠➡ ↕➟ ↕➢➡↕➣➔ ➙y

↕➜➣➔:

➞↕➟➜➠ ➡ ↕➟↕➢

y

↕➓➤ ➥↕➦↕→ ➡ ↕➟↕➢➧ ➡↕➙↕➨ ➙↕➢ ➦↕ ➓ ➢➒➞↕➟➜ ➠↕➓ ➡ ➒→➡ ↕➟↕➢↕➓ ➓y

↕ ➦↕➓➦➜➙↕→↕➡ ➢ ↕➓➡➒➦➔ ➩ ➜➡↕➟↕➢

y

↕➜➣➔ ➨➒➩ ↕➢➥↕➓ ↕➢↕➓➢ ➒➞↕➟➜➠ ↕➓➡ ➒→➡↕➟↕➢↕➓➦➒➓➤↕➓ ➠ ➒➓↕→➦↕➓➡ ↕➙ ↕➨↕➢↕➓➙↕➢➡➒→➡↕➟↕➢ ➓ ➓

y

↕.

Wajib pajak yang berpredikat patuh dalam pemenuhan kewajiban

perpajakannya tentunya akan mendapat kemudahan dan fasilitas yang lebih

dibandingkan dengan pembei pelayanan pada wajib pajak yang belum atau tidak

patuh. Fasilitas yang diberikan oleh dirjen pajak terhadap wajib pajak patuh

adalah sebagai berikut:

A. Pemberian batas waktu penerbitan surat keputusan pengembalian pendahuluan

kelebihan pajak (SKPPKP) paling lambat 3 (tiga) bulan sejak permohonan

kelebihan pembayaran pajak yang diajukan wajib pajak diterima untuk pajak

penghasilan (PPH) dan 1 (satu) bulan untuk pajak pertambahan nilai (PPN),

tanpa melalui penelitian dan pemeriksaan oleh dirjen pajak.

B. Adanya kebijakan percepatan penerbitan surat keputusan pengembalian

pendahuluan kelebihan pajak (SKPPKP) menjadi paling lambat 2 (dua) bulan

untuk PPH dan 7 (tujuh) hari untuk PPN.

Bagi wajib pajak belum patuh atau tidak patuh, fasilitas tersebut tidak

diberikan padanya, penerbitan SKPPKP harus menunggu penelitian dan

pemeriksaan yang memakan waktu, biaya, dan menjadi sumber terjadinya

➫➭➯➲➳➯➵

y

➸➭➯ ➺➵➯ ➻➭➯ ➭➼➵➯ ➵➯ ➻➭➯➭ ➽➾➚➵➵➯ ➻➵➪➵➼ ➶➭➹➵ ➺➵ ➾ ➼ ➘➯ ➲ ➽➾➹ ➳ ➶ ➾ ➲➭ ➽➹➭ ➶➵ ➽➻➭➯ ➭ ➽➾➚➵➵➯ ➴➭➺ ➵ ➽➵ ➸➾➷➵ ➽➵ ➻➼ ➵➯ ➶➭ ➚➳ ➵ ➬➵➪ ➾➹ ➻➵➪➵➼ ➸ ➾➾➯➸ ➘➯ ➭ ➶ ➾➵ ➹➭ ➽➻ ➽➭➸➾➼ ➵➲ ➻➵➲➳➷ ➮

y

➵➯ ➺ ➵➼ ➵➯ ➹➭ ➽➾➚ ➻➱➾➼ ➵ ➶➾ ➻➵➸➵ ➘➻➲ ➾➚➵ ➱➾➶➵ ➶ ➾ ➻➭➯➭ ➽➾➚➵➵➯ ➻➵➪➵➼➮ ➻➭➯ ➺➳ ➽➵➯➺ ➵➯ ➹ ➾➵➵

y

➬➵➪ ➾➹ ➻➵➪➵➼

(

✃➘ ➚ ➻➱➾➵➯✃➭ ✃➘ ➶➲)

➸ ➵➯ ➹➾➵➵y

➹➵ ➺ ➾ ➻➭ ➚➭ ➽➾➯ ➲➵➷(

➵➸ ➚ ➾➯ ➾➶➲ ➽➵➲ ➾❐➭ ✃➘ ➶➲)

➸➵ ➱➵ ➚➼ ➭➬➵➪ ➾➹ ➵➯➵➸ ➚ ➾➯ ➾➶➲ ➽➵ ➶ ➾➻➭ ➽➻➵➪➵➼ ➵➯ ❒

2.1.2.4 Indikator Kepatuhan Wajib Pajak

❮➭➯ ➳ ➽➳➲❰ ➾➚➵➯ ➪➳➯ ➲➵➼ ➫➾➚➹➳➱Ï➵ ➚➘➯ ➵➯➺ ➵➯ ➸ ➵➯ ❮➳ ➼➷➱➾➶ Ð➚➵ ➚

(2012:103),

➾➯ ➸ ➾➼ ➵➲➘ ➽➼➭ ➻➵➲➳➷➵➯➬➵➪ ➾➹➻➵➪➵➼➵➸➵ ➱➵➷Ñ

Ò➶ ➻➭➼➼ ➭➲➭ ➻➵➲➵➯➬➵➼➲➳Ó➭ ➽➶➭➯➲➵ ➶➭ ➻➭ ➱➵ ➻➘➽➵➯ ❰Ó➫ ➵➯ ➺

y

➸ ➾➶➵ ➚➻➵ ➾➼➵ ➯ ➲➭ ➻➵➲ ➬➵ ➼ ➲➳ ➶➭ ➶➳ ➵ ➾ ➼ ➭➲➭➯ ➲➳➵➯➵➯ ➺y

➹ �