Lampiran 1 Sampel Penelitian

Daftar Perusahaan yang melakukan Stock Split tahun 2012-2014

No Nama Perusahaan Kode Split Ratio Tanggal Stock Split

1 Petrosea Tbk PTRO 1:10 06 Maret 2012

2 Pakuwon Jati Tbk PWON 1:4 30 Maret 2012

3 Astra International Tbk ASII 1:10 05 Juni 2012 4 Indomobil Sukses Internasional Tbk IMAS 1:2 07 Juni 2012

5 Indospring Tbk INDS 5:7 19 Juni 2012

6 Mondren Internasional Tbk MDRN 1:5 03 Juli 2012 7 Central Omega Resources Tbk DKFT 1:5 03 Agustus 2012 8 Kresna Graha Sekurindo Tbk KREN 1:4 07 Agustus 2012

9 Kalbe Farma Tbk KLBF 1:5 08 Agustus 2012

10 Aces Hardware Indonesia Tbk ACES 1:10 01 Nopember 2012

11 Japfa Comfeed Tbk JPFA 1:5 19 April 2013

Lampiran 2

Tabulasi Data Variabel Penelitian

a. Tabulasi Data Variabel Penelitian Sebelum Stock Split

Lampiran 3 Analisis Deskriptif

a. Deskriptif Statistik Sebelum Stock Split Descriptive Statistics

N Minimum Maximum Mean Std. Deviation

Harga_Saham 110 550.00 66000.00 10188.4545 15556.57812

Volume_Perdagangan 110 .000020 2.606080 .13467145 .316067046

Varian_Return 110 .002000 .556780 .12639000 .150843640

Bid_Ask_Spread 110 .078927 8.000000 2.06470165 1.860624960

Valid N (listwise) 110

b. Deskriptif Statistik Sesudah Stock Split

Descriptive Statistics

N Minimum Maximum Mean Std. Deviation

Harga_Saham 110 184.00 7950.00 1882.4636 2109.19166

Volume_Perdagangan 110 .000004 .445926 .05841612 .080666336

Varian_Return 110 .011845 .425887 .10567864 .110448229

Bid_Ask_Spread 110 .505051 16.772152 2.40407474 2.960662900

Lampiran 4 Uji Asumsi Klasik

One-Sample Kolmogorov-Smirnov Test

Unstandardized Residual

N 110

Normal Parametersa,,b Mean .0000000

Std. Deviation .64886974

Most Extreme Differences Absolute .087

Positive .087

Negative -.065

Kolmogorov-Smirnov Z .916

Asymp. Sig. (2-tailed) .371

a. Test distribution is Normal. b. Calculated from data.

Coefficientsa

Model

Unstandardized Coefficients

Standardized Coefficients

t Sig.

Collinearity Statistics

B

Std.

Error Beta Tolerance VIF

1 (Constant) .011 .253 .042 .966

Ln_Harga_Saham .058 .031 .190 1.903 .060 .905 1.105

Ln_Volume_Perdagangan .009 .014 .065 .663 .509 .923 1.083

Ln_Varian_Return -.017 .033 -.052 -.504 .615 .847 1.180

Coefficientsa

Model

Unstandardized Coefficients

Standardized Coefficients

t Sig.

Collinearity Statistics

B

Std.

Error Beta Tolerance VIF

1 (Constant) 1.530 .420 3.644 .000

Ln_Harga_Saham -.240 .051 -.331 -4.745 .000 .905 1.105

Ln_Volume_Perdagangan -.210 .023 -.642 -9.284 .000 .923 1.083

Ln_Varian_Return .010 .055 .013 .184 .855 .847 1.180

a. Dependent Variable: Ln_Bid_Ask_Spread

Model Summaryb

Model R R Square

Adjusted R Square

Std. Error of the

Estimate Durbin-Watson

1 .730a .533 .519 .65799 1.943

a. Predictors: (Constant), Ln_Varian_Return, Ln_Volume_Perdagangan, Ln_Harga_Saham

b. Dependent Variable: Ln_Bid_Ask_Spread

One-Sample Kolmogorov-Smirnov Test

Unstandardized Residual

N 110

Normal Parametersa,,b Mean .0000000

Std. Deviation .50881781

Most Extreme Differences Absolute .122

Positive .122

Negative -.116

Kolmogorov-Smirnov Z 1.275

Asymp. Sig. (2-tailed) .077

Coefficientsa

Lampiran 5 Pengujian Hipotesis

a. Analisis Regresi Linear Berganda Sebelum Stock Split

ANOVAb

Model Sum of Squares df Mean Square F Sig.

1 Regression 52.308 3 17.436 40.273 .000a

Residual 45.892 106 .433

Total 98.200 109

a. Predictors: (Constant), Ln_Varian_Return, Ln_Volume_Perdagangan, Ln_Harga_Saham b. Dependent Variable: Ln_Bid_Ask_Spread

a. Predictors: (Constant), Ln_Varian_Return, Ln_Volume_Perdagangan, Ln_Harga_Saham

b. Analisis Regresi Linear Berganda Sesudah Stock Split

a. Predictors: (Constant), Ln_Varian_Retur, Ln_Harga_Saham, Ln_Volume_Perdagangan b. Dependent Variable: Ln_Bid_Ask_Spread

c. Uji Paired Sampel T Test Bid-Ask Spread Sebelum dan Sesudah Stock

Split

Paired Samples Statistics

Mean N Std. Deviation Std. Error Mean

Pair 1 Sebelum_Stock_Split 2.06470165 110 1.860624960 .177403629

Sesudah_Stock_Split 2.40407474 110 2.960662900 .282288131

Paired Samples Test

Paired Differences

t df Sig.

(2-tailed) Mean Std. Deviation

Std. Error Mean

95% Confidence Interval of the Difference

Lower Upper

Pair 1

Sebelum_Stock_Split - Sesudah_Stock_Split

DAFTAR PUSTAKA

Ahmad, Kamaruddin. 2004. Dasar-dasar Manajemen Investasi. Edisi Revisi. Jakarta: Rineka Cipta, Jakarta.

Atkins, A.B. and E.A Dyl. 1997. Transaction cost and holding period for common stocks. The Journal of Finance, 52(1): 309 325.

Baridwan, Zaki, 2004. Intermediate Accounting, Edisi Kedelapan, BPFE, Yogyakarta

Brigham, Eugene F. dan Gapenski, Louis C. 2004. Financial Management:Theory and Practice ,9th edition. Florida: Harcourt College Publisher.

Chandar, Prasanna, 2003. Finance Sense: Finance For Non Finance Executives, Tata McGraw Hill, New Delhi.

Ghozali, Imam. 2005. Aplikasi Analisis Multivariatedengan program SPSS, Badan Penerbit Universitas Diponegoro, Semarang.

Halim, Abdul, 2007. Akuntansi Keuangan Daerah, Salemba Empat, Jakarta. __________, 2005. Analisis Investasi, Edisi Kedua, Salemba Empat, Jakarta. Husnan, Suad. 2005. Dasar-Dasar Teori Portofolio dan Analisis Sekuritas, Edisi

Ke Empat, Cetakan Pertama, UPP AMP YKPN, Yogyakarta.

Jogiyanto, Hartono, 2008. Teori Portofolio Dan Analisis Investasi, BPFE , Yogyakarta.

(________________), 2000. Teori Portofolio Dan Analisis Investasi. Edisi2 , BPFE, Yogyakarta.

Jones, Charles P. 2000. Investments : Analysis and Management. Seventh Edition. USA: Wiley.

Kuncoro, Mudrajad. 2003. Metode Riset untuk Bisnis dan Ekonomi, Erlangga, Jakarta.

Miller.M.H and K.Rock. (1985). Dividend policy under asymmetric information. Journal of Finance. 40: 1031-1051

Umar, Husein. 2008. Metode Penelitian untuk Skripsi dan Tesis Bisnis, Edisi Kedua, Raja Grafindo Persada, Jakarta.

Jurnal:

Ambarwati, Sri Dwi Ari, 2008. “ Pengaruh Return Saham, Volume Perdagangan Saham, dan Varian Return Saham Terhadap Bid-Ask Spread Saham Pada Perusahaan Manufaktur yang Tergabung Dalam Indeks LQ45 Periode Tahun 2003-2005”, Jurnal Siasat Bisnis. Vol, 12. No, 1. Hal 27-38.

Daadaa, Wissem, 2011. Stock Splits and Dividends: Imlications for Bid Ask Spread Components, Case Studies Journal, ISSN (2305-509 X), Volume 3, Issue 11, University of Carthage, FSEG Nabeul-Tunisia

Fransson, Abbe and Agostino Manduchi, 2005, Reverse Stock Splits (An Empirical Approach to the Signaling and Trading Range Hypotheses on Swedish Stcoks Subject to Reserve Split Between 1995 and 2004), Jonkoping International Business School, Jonkoping University.

Huan, Han-Ching and Pei-Shan Tung, 2012. An Analysis Of Price, Volumes, and Bid-Ask Spreads Surrounding the Announcement Of Tender Offers, Invenstment Management and Financial Innovations, Volume 9, Issue 2, 2012 Taiwan

Purwanto, Agus, 2004. “ Pengaruh Harga Saham, Volume Perdagangan, dan Varian Return Terhadap Bid-Ask Spread Pada Masa Sebelum dan Sesudah

Right Issue di Bursa Efek Jakarta Periode 2000-2002”. Jurnal Riset

Akuntansi Indonesia. Vol, 1. No, 1. Hal 58-60.

Skripsi:

Ciptaningsih, AgungNurIsra, 2010. “Analisis Pengaruh Harga Saham, Volume Perdagangan, dan Variansi Return Saham Terhadap Bid-Ask Spread pada Masa Sebelum dan Sesudah Stock Split pada Perusahaan Manufaktur di Bursa Efek Indonesia Periode 2006-2009”, Skripsi, Universitas

Diponegoro, Semarang.

Tesis:

Chandra, Ardha, 2003. “Pengaruh Harga Saham, Volume Perdagangan, dan Volatilitas Harga Saham Terhadap Bid-Ask Spread pada Perusahaan yang Melakukan Stock Split di Bursa Efek Indonesia Periode 1999-2002”, Tesis, Universitas Diponegoro, Semarang.

Nany, Magdalena, 2003. “Analisis Pengaruh Harga Saham, Return Saham, Varian Return Saham, Earnings dan Volume Perdagangan Saham terhadap

Bid Ask Spread Pra dan Pasca Pengumuman Laporan Keuangan”. Tesis,

Universitas Diponegoro, Semarang.

Yuliastari, Tanti, 2008. Analisis Faktor-Faktor Yang Mempengaruhi Bid-Ask Spread Sebelum dan Sesudah Stock Split Di Bursa Efek Jakarta, Tesis, Program Studi Magister Manajemen Universitas Diponegoro

Website:

http://www.idx.co.id

BAB III

METODE PENELITIAN

3.1 Jenis Penelitian

Jenis penelitian yang digunakan adalah deskriptif asosiatif, yaitu penelitian yang dilakukan dengan menghubungkan antara satu variabel dengan variabel lain (Sugiyono, 2009:57).

3.2 Tempat dan waktu Penelitian

Penelitian ini dilakukan di Bursa Efek Indonesia dengan menggunakan situs www.idx.co.id juga dari situs www.sahamok.com dan www.finance.yahoo.com Waktu pelaksanaan penelitian dari November 2015 sampai dengan selesai.

3.3 Batasan Operasional

Dalam Penelitian ini, perlu memusatkan pembahasan dan menganalisis masalah, maka perlu pembatasan dalam penelitian yang sesuai dengan kemampuan penulis dan keterbatasan dengan batasan-batasan pada masalah sebagai berikut:

a. Variabel independen dalam penelitian ini adalah Harga Saham, Volume Perdagangan, dan Varian Return.

b. Variabel dependen dalam penelitian ini adalah Bid-Ask Spread.

3.4 Definisi Operasional Variabel

Definisi operasional dalam suatu variabel adalah suatu definisi yang terdapat dalam suatu varibel tertentu, dengan cara membenarkan suatu operasional yang mengukur suatu variabel.

Berikut definisi-definisi dari tiap variabel yang akan diteliti, yaitu: 1.Harga saham

Harga penutupan (closing price) perdagangan harian saham selama periode penelitian. Penelitian ini menggunakan harga dari lima hari sebelum dan lima hari sesudah stock split.

2.Volume perdagangan

Volume perdagangan saham harian selama periode penelitian yang tercatat

di Bursa Efek Indonesia. Volume perdagangan dalam penelitian ini dihitung berdasarkan volume perdagangan harian saham lima hari sebelum dan lima hari sesudah stock split. Rumus volume perdagangan dapat dihitung dengan cara:

Volume Perdagangan = Jumlah saham perusahaan yang diperdagangkan Jumlah saham perusahaan yang beredar

3. Varian Return

Varian dari return harian selama periode penelitian. Varian return yang

digunakan adalah rata-rata lima hari sebelum dan lima hari sesudah stock split. Rumus varian return dapat dihitung dengan cara:

4.Bid-Ask Spread

Bid-Ask Spread adalah selisih antara bid price dengan ask price. Konsep

perhitungan spread adalah dengan membuat rata-rata bid-ask spread selama lima hari sebelum dan lima hari sesudah stock split. Dalam penelitian ini dinyatakan dalam persentase dan dirumuskan dengan persamaan berikut (Stoll, 1989:155):

� − � � � = P − PP �

� × %

Data bid dan ask spread dapat dilihat di www.idx.co.id. Ask price adalah offer price data transaksi harian saham. Bid-ask spread digunakan untuk

mengukur tingkat likuiditas saham.

3.5 Populasi dan Sampel Penelitian

Populasi pada penelitian ini adalah perusahaan yang melakukan stock split di Bursa Efek Indonesia pada tahun 2012-2014. Penarikan sampel dilakukan dengan menggunakan desain sampel nonprobability sampling dengan metode purposive samplig dimana peneliti memilih sampel berdasarkan penelitian

terhadap beberapa karakteristik anggota populasi yang disesuaikan dengan maksud penelitian (kuncoro, 2003: 119).

Tabel 3.1

Tabel Kriteria Pemilihan Sampel

No Keterangan Jumlah

1 Perusahaan yang melakukan stock split di Bursa Efek Indonesia

periode tahun 2012-2014 25

2 Perusahaan yang tidak terdaftar di Bursa Efek Indonesia

periode tahun 2013-2014 1

3 Perusahaan yang tidak memiliki volume perdagangan 5 hari

sebelum dan 5 hari sesudah stock split. 1

4 Perusahaan yang melakukan pemecahan saham < 100 kali lipat. 1 Jumlah perusahaan yang memenuhi kriteria untuk dijadikan sampel

penelitian 22

Sumber: www.sahamok.com

Berdasarkan kriteria sampel, maka jumlah sampel pada penelitian ini adalah sejumlah 22 perusahaan dengan periode tahun 2012 sampai dengan 2014. Sesuai dengan kriteria, maka sampel yang digunakan berjumlah 22 perusahaan dengan jumlah pengamatan sebanyak 110 data sebelum stock split dan 110 data setelah stock split sehingga total data observarsi sebanyak 220 data. Adapun daftar perusahaan yang dijadikan sampel adalah sebagai berikut:

Tabel 3.2

Daftar Perusahaan yang melakukan Stock Split tahun 2012-2014

N

o Kode Nama Perusahaan 2012 2013 2014

Split

Ratio Populasi Sampel Tanggal Stock Split

N

o Kode Nama Perusahaan 2012 2013 2014

Split

Ratio Populasi Sampel Tanggal Stock Split

15 TOWR Sarana Menara Nusantara Tbk 1:10 22 Juli 2013

16 AMRT Sumber Alfaria Trijaya Tbk 1:10 29 Juli 2013

17 JRPT Jaya Real Property Tbk 1:5 1 Agustus 2013

18 TLKM Telekomunikasi Indonesia Tbk 1:5 28 Agustus 2013

19 JKON Jaya Konstruksi Tbk 1:5 26 September 2013

20 ALMI Alumindo Light Metal Tbk 1:2 12 Februari 2014

21 INAL Indal Alumunium Industry Tbk 1:2 12 Februari 2014

22 TOTO Surya Toto Indonesia Tbk 1:2 25 Juli 2014

23 CMPP Rimau Multi Putra Pratama Tbk 1:4 3 September 2014 Sumber: www.sahamok.com. Periode 2012 sampai dengan 2014.

3.6 Jenis Data

Penelitian ini menggunakan data sumber yang merupakan data sekunder. Data sekunder merupakan data yang telah dikumpulkan oleh lembaga pengumpul data dan dipublikasikan kepada masyarakat pengguna data. Data sekunder pada umumnya berupa bukti, catatan atau laporan historis yang telah tersusun dalam arsip (data komplementer) yang dipublikasikan dan yang tidak dipublikasikan. Dalam penelitian ini, peneliti mengumpulkan data melalui media internet dengan cara mengunduh data yang dibutuhkan melalui situs resmi www.idx.com dan www.finance.yahoo.com. Data yang digunakan adalah gabungan antara data time series dan cross section. Data time series adalah sekumpulan data dari suatu

3.7 Metode Pengumpulan Data

Metode pengumpulan data yang digunakan dalam penelitian ini dengan menggunakan studi dokumentasi. Data tentang perusahaan yang melakukan stock

split yang diperoleh dari www.sahamok.com, www.finance.yahoo.com, dan

www.idx.co.id dari tahun 2012 sampai 2014.

3.8 Uji Asumsi Klasik

Uji asumsi klasik digunakan untuk memperoleh hasil analisis data yang memenuhi syarat pengujian asumsi klasik. Uji asumsi klasik tersebut terdiri dari uji normalisasi, uji multikolinieritas, uji auto korelasi, dan uji heteroskedastisitas.

3.8.1 Uji Normalitas

Uji normalitas berguna untuk membuktikan data dari sampel yang dimiliki berasal dari populasi berdistribusi normal atau data dari sampel yang dimiliki berdistribusi normal. Berdasarkan pengalaman empiris beberapa pakar statistik, data yang banyaknya lebih dari 30 angka (n>30), maka sudah dapat diasumsikan berdistribusi normal. Bisa dikatakan sebagai sampel besar.

1. Analisis Grafik

Untuk melakukan pengujian normalitas dengan analisis grafik dapat dengan menggunakan grafik histogram dan normal probability.

2. Analisis Statistik

apakah suatu data mempunyai distribusi normal, maka kriteria pengujiannya adalah sebagai berikut:

Jika angka signifikan > 0,05 maka dapat mempunyai distribusi normal. Jika angka signifikan < 0,05 maka data tidak mempunyai ditribusi normal.

3.8.2 Uji Multikolinieritas

Uji multikolinieritas adalah kondisi terdaptnya hubungan linear atau korelasi yang tinggi antara masing-masing variabel independen dalam model regresi. Multikolinieritas biasanya terjadi ketika sebagai besar variabel yang digunakan saling terkait dalam suatu model regresi. Untuk menentukan batas terendah dari nilai Variance Inflation Factor (VIF) atau nilai toleransi. Beberapa ahli berpendapat bahwa nilai toleransi kurang 1 atau VIF lebih besar dari 10 menunjukkan multikolinieritas signifikan, sementara itu para ahlui lainnya menegaskan bahwa besarnya R2model dianggap mengidentifikasikan adanya multikolinieritas (Asnawi dan Wijaya, 2005). Disamping itu suatu model dikatakan terdapat gejala multikolinieritas, jika korelasi di antara variabel independen lebih besar (Ghozali, 2005:28).

Untuk mendeteksi apakah model regresi yang dipakai bebas dari permasalahan multikolinearitas dapat dilihat dari besaran Variance Inflation Factor (VIF). Pedoman pengambilan keputusan pada pengujian ini adalah:

1. Jika Variance Inflaction Factor (VIF) > 10 maka artinya terdapat persoalan multikolinearitas diantara variabel bebas.

3.8.2.1 Uji Multikolinearitas Sebelum Stock Split

Uji multikolinearitas sebelum stock split dilakukan untuk melihat apakah data dari hari sebelum stock split sudah normal atau tidak.

3.8.2.2 Uji Multikolinieritas Sesudah Stock Split

Uji multikolinieritas sesudah stock split dilakukan untuk melihat apakah data dari hari sesudah stock split sudah normal atau tidak.

3.8.3 Uji Autokorelasi

Uji autokorelasi digunakan untuk melihat apakah ada hubungan linier antara eror serangkaian observasi yang diurutkan menurut waktu. Uji autokorelasi perlu dilakukan apabila data yang dianalisis merupakan data time series. Pengujian dengan uji Durbin Watson dibandingkan dengan nilai d-tabel. Hasil perbandingan akan menghasilkan kesimpulan seperti kriteria sebagai berikut:

1. Jika nilai D-W dibawah 0 sampai 1,5 berarti ada autokorelasi positif 2. Jika nilai D-W diantara 1,5 sampai 2,5 berartti tidak ada autokorelasi 3. Jika nilai D-W diantara 2,5 sampai 4 berarti ada autokorelasi negatif

3.8.3.1 Uji Autokorelasi Sebelum Stock Split

Uji autokorelasi sebelum stock split dilakukan untuk melihat apakah data sebelum terjadinya stock split sudah berdistribusi normal atau tidak.

3.8.3.2 Uji Autokorelasi Sesudah Stock Split

3.8.4 Uji Heteroskedastisitas

Uji heteroskedastisitas diartikan sebagai varian yang tidak konstan (Asnawi dan Wijaya, 2005). Cara untuk mendeteksi ada atau tidaknya heteroskedastisitas adalah dengan melihat grafik plot antara nilai prediksivariabel terikat (dependen) yaitu ZPRED dengen residualnya SRESID. Deteksi ada tidaknya heteroskedastisitas dapat dilakukan dengan melihat ada tidaknya pola tertentu pada grafik scatterplot antara SRESID dan ZPRED dimana sumbu Y adalah Y yang telah diprediksi, dan sumu X adalah residual (Y prediksi-y sesungguhnya). Pengambilan keputusan untuk ada tidaknya heteroskedastisitas adalah sebagai berikut:

1. Jika ada pola tertentu, seperti titik yang ada membentuk pola tertentu yang teratur (bergelomang, melebar kemudian menyempit), maka

mengindikasikan telah terjadi heteroskedastisitas.

2. Jika tidak ada pola yang jelas, serta titik-titik menyebar di atas dan dibawah angka 0 pada sumbu Y, maka tidak terjadi heteroskedastisitas (Ghozali 2005: 30).

3.8.4.1 Uji Heteroskedastisitas Sebelum Stock Split

Uji heteroskedastisitas sebelum stock split dilakukan untuk melihat apakah pada saat sebelum stock split ada terjadi heteroskedastisistas atau tidak adanya terjadi heteroskedastisitas.

3.8.4.2 Uji Heteroskedastisitas Sesudah Stock Split

Uji heteroskedastisitas sesudah stock split dilakukan untuk melihat apakah pada saat sesudah stock split ada terjadi heteroskedastisitas atau tidak adanya terjadi heteroskedastisitas.

3.9 Teknik Analisis Data

3.9.1 Analisis Deskriptif

Analisis statistik deskriptif digunakan untuk menganalisis data dengan cara mengumpulkan, mengklasifikasikan dan menginterpretasikan data yang telah terkumpul tanpa bermaksud membuat kesimpulan yang berlaku untuk umum. Analisis deskriptif yang digunakan dalam penelitian ini adalah analisis deskriptif statistik yang menyajikan hasil penelitian berupa nilai manimum, maksimum, nilai rata-rata (mean), dan nilai standar deviasi serta melakukan interpreasi atas hasil tersebut.

3.9.2 Analisis Regresi Linear Berganda

pengaruh antara variabel bebas (� ,� ,� ) terhadap variabel terikat (Y) dengan persamaan regresi linier berganda sebagai berikut:

Y = a + b X + b X + b X +

Dimana:

Y = Bid-Ask Spread a = Konstanta

b1 b2 b3 = Koefisien regresi variabel bebas X1 = Harga Saham

X2 = Volume perdagangan

X3 = Varian return e = Error of term

3.9.3 Uji Beda Paired Sample T Test

Paired Sample t Test digunakan untuk melakukan pengujian hipotesis

3.10 Uji Hipotesis

3.10.1 Uji Hipotesis Secara Serempak (Uji F)

Uji F digunakan untuk menguji pengaruh variabel bebas secara serempak terhadap variabel terikat. Pengujian hipotesis secara serempak adalah sebagai berikut:

1. H0 : b1 = b2 =b3 = 0, artinya variabel harga saham, volume perdagangan dan varian return secara serempak tidak berpengaruh terhadap bid-ask spread pada perusahaan yang melakukan stock split di Bursa Efek

Indonesia.

2. Ha : Tidak semua bi adalah 0, artinya variabel harga saham, volume perdagangan dan varian return secara serempak berpengaruh signifikan terhadap bid-ask spread pada perusahaan yang melakukan stock split di Bursa Efek Indonesia.

Kriteria pengambilan keputusan pada pengujian hipotesis secara serempak adalah sebagai berikut:

1. Jika Sig < 0,05 dan Fhitung > Ftabel, maka H0 ditolak dan Ha diterima 2. Jika Sig > 0,05 dan Fhitung< Ftabel, maka H0 diterima dan Ha ditolak

3.10.1.1 Uji Hipotesis Sebelum Stock Split Secara Serempak (Uji F)

3.10.1.2 Uji Hipotesis Sesudah Stock Split Secara Serempak (Uji F)

Uji hipotesis sesudah stock split secara serempak (Uji F) ini dilakukan untuk melihat pengaruh dari harga saham, volume perdagangan, dan varian return secara serempak terhadap bid-ask spread.

3.10.2 Uji Hipotesis Secara Parsial (Uji t)

Uji t digunakan untuk menguji pengaruh variabel secara parsial terhadap variabel terikat. Pengujian hipotesis secara parsial adalah sebagai berikut:

1. H0 : bi = 0, artinya variabel harga saham, volume perdagangan dan varian return secara parsial tidak berpengaruh terhadap bid-ask spread pada

perusahaan yang melakukan stock split di Bursa Efek Indonesia. 2. Ha : bi ≠ 0, artinya variabel harga saham, volume perdangan dan varian

return, secara parsial berpengaruh signifikan terhadap bid-ask spread pada

perusahaan yang melakukan stock split di Bursa Efek Indonesia.

Kriteria pengambilan keputusan dalam pengujian hipotesis secara parsial adalah sebagai berikut:

1. Jika Sig < 0,05 dan thitung > ttabel, maka H0 ditolak dan Ha diterima 2. Jika Sig > 0,05 dan thitung < ttabel, maka H0 diterima dan Ha ditolak

3.10.2.1 Uji Hipotesis Sebelum Stock Split Secara Parsial (Uji t)

3.10.2.2 Uji Hipotesis Sesudah Stock Split Secra Parsial (Uji t)

Uji hipotesis sesudah stock split secara parsial (Uji t) ini dilakukan untuk melihat pengaruh dari variabel bebas (harga saham, volume perdagangan, dan varian return) secara parsial terhadap variabel terikat (Bid-Ask Spread).

3.10.3 Uji Koefisen Determinasi (R2)

Uji koefisien Determinasi (R2) digunakan untuk mengetahui besarnya persentase variasi variabel bebas pada model dapat diterangkan oleh variabel terikat. Nilai koefisien determinasi (R2) yang kecil berarti kemampuan variabel-variabel independen sangat terbatas dalam menjelaskan variasi variabel-variabel dependen. Nilai yang mendekati satu berarti variabel independen memberikan hampir semua informasi yang dibutuhkan untuk memprediksi variasi variabel dependen.

3.10.4 Paired Sampel T Test

Pengujian hipotesis dengan menggunakan Paired Sampel t Test untuk menguji antara rata-rata dua grup apakah terdapat nilai rata-rata yang sama atau berbeda secara signifikan. Uji beda Paired Sample t Test digunakan untuk mengetahui apakah ada perbedaan Bid-Ask Spread sebelum dan sesudah stock split pada perusahaan yang melakukan stock split di Bursa Efek Indonesia.

Pengujian hipotesis secara parsial adalah sebagai berikut:

H0 : Ub = 0, artinya tidak ada perbedaan yang signifikan antara bid-ask spread sebelum dan sesudah stock split di Bursa Efek

Ha : Ub ≠ 0, artinya ada perbedaan yang signifikan antara bid-ask spread sebelum dan sesudah stock split di Bursa Efek Indonesia. Adapun kriteria pengujian Paired Sample T Test adalah sebagai berikut:

BAB IV

HASIL PENELITIAN DAN PEMBAHASAN

4.1 Gambaran Umum Perusahaan

4.1.1 PT. Petrosea Tbk. (PTRO, 6 Maret 2012)

PT. Petrosea Tbk. merupakan Perusahaan multi-disiplin yang bergerak di bidang pertambangan, infrastruktur, dan minyak & gas bumi yang telah berpengalaman luas di Indonesia sejak tahun 1972. PT. Petrosea Tbk. telah tercatat di Bursa Efek Indonesia dengan kode emiten PTRO sejak tahun 1990, dan merupakan Perusahaan terbuka pertama di bidang rekayasa dan konstruksi di Indonesia.

Visi : Menjadi salah satu Perusahaan terkemuka yang menyediakan jasa di sektor Pertambangan, Minyak & Gas serta Infrastruktur di Asia Tenggara.

Misi : Menyediakan solusi yang inovatif di sektor Pertambangan, Minyak & Gas serta Infrastruktur untuk menciptakan kepuasan bagi seluruh klien dan pemangku kepentingan.

4.1.2 PT. Pakuwon Jati Tbk. (PWON, 30 Maret 2012)

PT. Pakuwon Jati Tbk., merupakan perusahaan pengembang real estate

diversifikasi yang berfokus di Jakarta dan Surabaya. Bisnis utama perusahaan ini meliputi pengembangan ritel, perumahan, dan perdagangan, dan perhotelan. Perusahaan ini didirikan pada tahun 1982 dan telah tercatat di Bursa Efek Indonesia dengan kode emiten PWON sejak tahun 1989.

Misi

1. Menjadi pengembang pusat perbelanjaan retail non-strata yang terdepan di Indonesia.

2. Mengembangkan superblok terbaik dan pengembang hunian berskala kota mandiri untuk kualitas hidup yang lebih baik.

3. Menjadi tempat kerja terbaik dalam industri properti.

4. Mengoptimalkan pengembalian investasi bagi penyewa dan pembeli.

4.1.3 PT. Astra International Tbk. (ASII, 5 Juni 2012)

PT. Astra International Tbk., berdiri di Jakarta pada tahun 1957. Astra memulai bisnisnya sebagai sebuah perusahaan perdagangan umum dengan nama PT. Astra International Inc. Pada tahun 1990, dilakukan perubahan nama menjadi PT. Astra International Tbk., seiring dengan pelepasan saham ke publik beserta pencatatan saham Perseroan di Bursa Efek Indonesia yang terdaftar dengan kode emiten ASII. Astra saat ini memiliki 223.019 karyawan pada 198 anak perusahaan, perusahaan asosiasi dan pengendalian bersama entitas yang menjalankan enam segmen usaha, yaitu Otomotif, Jasa Keuangan, Alat Berat dan Pertambangan, Agribisnis dan Infrastruktur dan Logistik, dan Teknologi Informasi.

Visi

2. Menjadi perusahaan yang mempunyai tanggung jawab sosial serta ramah lingkungan.

Misi : Sejahtera bersama bangsa dengan memberikan nilai terbaik kepada stakeholder kami.

4.1.4 PT. Indomobil Sukses Internasional Tbk. (IMAS, 7 Juni 2012)

PT. Indomobil Sukses Internasional didirikan pada tahun 1976 dengan nama PT. Indomobil Investment Corporation dan pada tahun 1997 dilakukan merger dengan PT. Indomulti Inti Industri Tbk. Bidang usaha utama Perseroan dan anak perusahaan meliputi: pemegang lisensi merek, distributor penjualan kendaraan, layanan purna jual, jasa pembiayaan kendaraan bermotor, distributor suku cadang dengan merek Indoparts, perakitan kendaraan bermotor, produsen komponen otomotif serta kelompok usaha pendukung lainnya. Perseroan mengelola merk-merk terkenal dengan reputasi internasional yang meliputi Audi, Foton, Great Wall, Hino, Kalmar, Liugong, Manitou, Nissan, Renault, Renault Truks, Suzuki, Volkswagen, Volvo, Volvo Truks, dan Mack Truks.

Visi : Menjadi perusahaan otomotif terhandal dan terpercaya di dalam negeri. Misi

1. Mengembangkan seluruh sumber daya yang dimiliki secara berkesinambungan untuk meningkatkan profesionalisme bagi kepuasan pelanggan.

3. Memberikan komitmen dan nilai terbaik bagi seluruh pihak yang berkepentingan dengan memperhatikan kepentingan masyarakat.

4.1.5 PT. Indospring Tbk. (INDS, 19 Juni 2012)

PT. Indospring Tbk. merupakan yang beroperasi dalam produksi pegas daun dan coil springs yang diproduksi baik oleh proses produksi dingin atau panas, di bawah izin dari Mitsubishi Steel Manufacturing, Jepang. PT. Indospring Tbk. berdiri sejak 1978 dan tercatat di Bursa Efek Indonesia pada tahun 1990 dengan kode emiten INDS.

Visi : Menjadi produsen leaf spring dan coil spring otomotif yang dapat diandalkan di dalam pasar global dengan produk yang berkualitas tinggi dan dikerjakan oleh manusia yang berkomitmen tinggi.

Misi

1. Mengirimkan produk yang memenuhi kebutuhan dan harapan secara konsisten kepada pelanggan.

2. Menjalankan program perbaikan berkelanjutan melalui implementasi sistem kualitas.

3. Memberdayakan orang melalui sistem pelatihan, 5S, program Picos dan Gugus Kendali Mutu.

4. Mengejar nilai-nilai tertinggi dalam passion, intergrity, commitment dan adaption terhadap pelanggan, pekerja, pemasok, dan masyarakat luas.

4.1.6 PT. Modern Internasional Tbk. (MDRN, 3 Juli 2012)

PT. Modern Internasional Tbk. berdiri pada tanggal 12 Mei 1971 dengan nama PT. Modern Photo Film Company. Setelah mengalami beberapa kali perubahan anggaran dasar, termasuk perubahan nama Perseroan, maka nama perusahaan berganti menjadi PT. Modern Internasional Tbk., sejak tahun 1971, Perseroan telah menjadi distributor tunggal untuk seluruh produk Fujifilm Jepang di Indonesia. Perseroan bergerak dalam bidang usaha perdagangan produk Industrial Imaging, seperti peralatan medical, graphic art, dan solusi dokumen

dengan mengusung beberapa merk. Perseroan juga mengembangkan jaringan Convenience Store yang fokus pada layanan makanan dan minuman siap saji juga

convenience item lainnya.

Visi : Terus berjuang dan menang. Misi

1. Mereposisi bisnis Perseroan untuk fokus pada bisnis convenience Store dan Industrial Imaging.

2. Menata ulang strategi bisnis yang lebih fokus pada kebutuhan konsumen. 3. Melakukan perubahan sistem dan produser menjadi lebih singkat, cepat

namun terkendali melalui penggunaan teknologi informasi serta memberikan limit of authority yang tepat agar keputusan dapat dijalankan dengan cepat dan efisien.

5. Menata ulang alokasi sumber daya (manusia, dana, waktu) untuk bisnis – bisnis dan unit usaha yang berpotensi untuk meningkatkan performance perusahaan.

6. Menata kembali struktur organisasi Perseroan sesuai dengan prioritas dan potensi bisnis – bisnis Perseroan.

4.1.7 PT. Central Omega Resources Tbk. (DKFT, 3 Agustus 2012)

PT. Central Omega Resources Tbk. berdiri pada tahun 1995 dan berpusat di Jakarta. PT. Central Omega Resources Tbk., tercatat di Bursa Efek Indonesia pada tahun 1997 dengan kode emiten DKFT. PT. Central Omega Resources Tbk. bergerak dalam bidang perdagangan dan pertambangan sumber daya mineral di Indoneisa. PT. Central Omega Resources Tbk. mengeksplorasi bijih nikel dan tembaga, dan juga mengangkut produk pertambangannya.

Visi : Menjadi Perusahaan terbuka pertambangan yang diaukui reputasinya baik di dalam negeri maupun Internasional.

Misi

1. Memberdayakan sumber daya alam mineral di Indonesia agar dapat menciptakan pembangunan yang berkelanjutan dalam peran serta Perusahaan untuk menciptakan kesejahteraan bagi bangsa.

2. Memberikan layanan yang terbaik kepada Pelanggan dan seluruh Mitra Perusahaan.

4.1.8 PT. Kresna Graha Sekurindo Tbk. (KREN, 7 Agustus 2012)

PT. Kresna Graha Sekurindo Tbk. didirikan pada tahun 1999, dan sudah tercatat di Bursa Efek Indonesia pada tahun 2000 dengan kode emiten KREN. PT. Kresna Graha Sekurindo Tbk. bergerak di bidang investasi di berbagai lini usaha. Dengan memperoleh izin dari Badan Pengawas Pasar Modal dan Lembaga Keuangan (BAPEPAM-LK) dan sekarang Otoritas Jasa Keuangan (OJK) sebagai Penjamin Emisi Efek, Perantara Pedagang Efek dan Manajer Investasi.

Visi : Menjadi penyedia jasa keuangan terkemuka di Indonesia yang menggabungkan keunggulan global dengan pengetahuan lokal.

Misi

1. Mendorong pasar modal sebagai lokomotif pembangunan nasinal Indonesia. 2. Memelihara budaya kepercayaan, integritas dan keunggulan di pasar modal. 3. Menyediakan layanan keuangan setiap saat yang komprehensif dan terpadu. 4. Mengintegrasikan pasar modal Indoneisa dengan pasar global.

4.1.9 PT. Kalbe Farma Tbk. (KLBF, 8 Agustus 2012)

PT. Kalbe Farma Tbk berdiri pada 10 september 1966, Kalbe Farma telah jauh berkembang dari awal mulanya sebagai usaha farmasi yang dikelola di garasi rumah pendirinya di wilayah Jakarta Utara. Perseroan, Kalbe berhasil meraih pertumbuhan yang solid dan tercatat sebagai Perusahaan Publik tahun 1991 di Bursa Efek Indonesia dengan kode emiten KLBF. PT. Kalbe Farma Tbk. bergerak di bidang usaha farmasi, perdagangan, dan perwakilan.

Misi : Meningkatkan kesehatan untuk kehidupan yang lebih baik.

4.1.10 PT. Ace Hardware Indonesia Tbk. (ACES, 1 November 2012).

PT. Ace Hardware berdiri pada tahun 1995 sebagai anak perusahaan dari PT. Kawan Lama Sejahtera. Pada 6 November 2007, PT. Ace Hardware Indonesia Tbk telah menjadi Perusahaan Publik dan tercatat di Bursa Efek Indonesia dengan kode emiten ACES. Kegiatan usaha utama PT. Ace Hardware Indonesia Tbk. adalah penjualan ritel barang-barang untuk kebutuhan rumah tangga dan lifestyle. Visi : Menjadi peritel terdepan di Indonesia untuk produk home improvement dan

lifestyle.

Misi : Menawarkan ragam produk berkualitas tinggi dengan harga bersaing dan didukung oleh layanan terpadu dari tim profesional.

4.1.11 PT. Japfa Comfeed Indonesia Tbk. (JPFA, 19 April 2013).

Visi : Berkembang menuju kesejahteraan bersama.

Misi : Menjadi penyedia terkemuka dan terpercaya di bidang produk pangan berprotein terjangkau di Indonesia, berlandaskan kerjasama dan pengalaman teruji, dalam upaya memberikan manfaat bagi seluruh pihak terkait.

4.1.12 PT. Summarecon Agung Tbk. (SMRA, 27 Juni 2013).

PT. Summarecon Agung Tbk. berdiri pada tanggal 26 November 1975, dan mulai beroperasi tahun 1976. PT. Summarecon Agung Tbk bergerak di bidang usaha pengembangan dan pengelola properti yang terdiri dari properti hunian dan komersial untuk dijual, mengelola properti untuk disewakan dan penyedia fasilitas klub rekreasi. PT. Summarecon Agung Tbk. terdaftar di Bursa Efek Indonesia pada tahun 1990 dengan kode emiten SMRA.

Visi : Menjadi “Crown Jewel” di antara pengembang properti di Indonesia yang

secara berkelanjutan memberikan nilai ekonomi yang optimal kepada pelanggan, karyawan, pemegang saham dan pemangku berkepentingan lainnya, serta juga berperan dalam menjaga lingkungan dan menjalankan tanggungjawab sosial. Misi

1. Mengembangkan kawasan Summarecon Kepala Gading, Summarecon Serpong dan Summarecon Bekasi menjadi semakin lengkap dan bernilai, serta mengembangkan kawasan baru dengan semangat inovasi.

2. Memberikan pelayanan terbaik dan terpadu kepada konsumen melalui sistem yang tepat dan ditingkatkan secara terus menerus.

4. Bekerjasama dengan partner strategis dengan menerapkan prinsip tata kelola perusahaan yang baik dan profesional.

5. Fokus dalam pengembangan Sumber Daya Manusia yang berkualitas, sejahtera serta sesuai dengan nilai dan budaya perusahaan.

6. Meningkatkan pendapatan dan keuntungan perusahaan sesuai target tahun 2010-2015.

4.1.13 PT. Arwana Citramulia Tbk (ARNA, 8 Juli 2013).

PT. Arwana Citramulia Tbk. berdiri pada tanggal 22 Februari 1993 dan beroperasi secara komersial pada tanggal 1 Juli 1995. PT. Summarecon Citramulia Tbk bergerak di bidang industri keramik dengan Standar Nasional Indonesia (SNI). Pada tanggal 17 Juli 2001 saham PT. Arwana Citramulia Tbk tercatat di Bursa Efek Indonesia dengan kode emiten ARNA.

Visi : Menjadi Perusahaan yang terbaik dalam industri keramik, penuh dengan daya cipta dan inovasi, serta mampu memberikan kontribusi yang berarti bagi pembangunan negara dan masyarakat.

Misi

1. Menjunjung tinggi kualitas produk dan layanan dengan menerapkan prinsip efisiensi secara konsisten, sehingga mampu menghasilkan keramik yang berkualitas dengan harga yang terjangkau oleh para pelanggan. 2. Menerapkan proses produksi yang dinamis, kreatif dan inovatif.

4.1.14 PT. Sarana Menara Nusantara Tbk. (TOWR, 22 Juli 2013).

PT. Sarana Menara Nusantara Tbk berdiri pada tahun 2008 di Kudus, Jawa Tengah. Bidang usaha utama PT. Sarana Menara Nusantara Tbk. adalah melakukan investasi pada perusahaan yang mengkhususkan diri dalam pemilikan dan pengoperasian menara telekomunikasi untuuk disewakan kepada perusahaan-perusahaan komunikasi nirkabel. PT. Sarana Menara Nusantara Tbk. tercatat di Bursa Efek Indonesia pada 2010 dengan kode emiten TOWR.

Visi : Menjadi perusahaan investasi terkemuka di bidang industri menara telekomunikasi di Indonesia dengan memiliki perusahaan yang beroperasi yang berusaha untuk menjadi pemimpin global dalam memiliki dan mengoperasikan menara.

Misi : Memberi nilai tambah bagi industri telekomunikasi demi keuntungan seluruh pemangku kepentingan di Indonesia.

4.1.15 PT. Sumber Alfaria Trijaya Tbk (AMRT, 29 Juli 2013).

PT. Sumber Alfaria Trijaya Tbk berdiri pada tahun 1989, kemudian pada tahun 1999 mulai memasuki sektor minimarket. Berdasarkan anggaran dasar perusahaan, ruang lingkup PT. Sumber Alfaria Trijaya Tbk. meliputi usaha dala bidang perdagangan eceran untuk produk konsumen. PT. Sumber Alfaria Trijaya Tbk. tercatat di Bursa Efek Indonesia pada tahun 2009 dengan kode emiten AMRT.

Misi

1. Memberikan kepuasan kepada pelanggan/konsumen dengan berfokus pada produk dan pelayanan yang berkualitas unggul.

2. Selalu menjadi yang terbaik dalam segala hal yang dilakukan dan selalu menegakkan tingkah laku/etika bisnis yang tinggi.

3. Ikut berpartisipasi dalam membangun negara dengan menumbuh-kembangkan jiwa wiraswasta dan kemitraan usaha.

4. Membangun organisasi global terpecaya, sehat dan terus bertumbuh dan bermanfaat bagi pelanggan, pemasok, karyawan, pemegang saham dan masyarakat pada umumnya.

4.1.16 PT. Jaya Real Property Tbk. (JRPT, 1 Agustus 2013).

PT. Jaya Real Property Tbk. berdiri tahun 1979. Dengan bisnis utama pengembangan kota yang meliputi pengembangan kawasan perumahan dan industri, pembangunan infrastruktur dan fasilitas umum, penyediaan jasa-jasa pendukung, serta melakukan investasi, baik langsung dan tidak langsung melalui anak usaha maupun pihak lain. PT. Jaya Real Property Tbk. tercatat di Bursa Efek Indonesia pada tahun 1994 dengan kode emiten JPRT.

konsumen, pemegang saham dan karyawan. Peduli pada aspke sosial dan lingkungan di setiap unit usaha.

4.1.17 PT. Telekomunikasi Indonesia Tbk. (TLKM, 28 Agustus 2013).

PT. Telekomunikasi Indonesia Tbk. pada mulanya merupakan bagian dari

“Post en Telegraafdienst”, yang didirikan pada tahun 1884. Pada tahun 1991,

berdasarkan peraturan pemerintah, status Telkom diubah menjadi perseroan terbatas milik negara. Kegiatan utama PT. Telekomunikasi Indonesia Tbk. adalah menyediakan layanan telekomunikasi yang mencakup sambungan telepon kabel tidak bergerak dan telepon nirkabel tidak bergerak, komunikasi seluler, layanan jaringan dan interkoneksi serta layanan internet dan komunikasi data. PT. Telekomunikasi Indonesia Tbk. telah tercatat di Bursa efek Indonesia pada tahun 1995 dengan kode emiten TLKM.

Visi : To become a leading Telecommunication, Information, Media, Edutainment dan Services (TIMES) player in the region.

Misi : Menyediakan layanan “more for less” TIMES dan menjadi model

pengelolaan korporasi terbaik di Indonesia.

4.1.18 PT. Jaya Konstruksi Manggala Pratama Tbk. (JKON, 26 September

2013).

(jalan raya, jembatan, jalan tol, bandara, dan terowongan kereta bawah tanah), pembangkit listrik, dan air (pengendali banjir dan penyedia air bersih).

Visi, Misi dan Nilai – Nilai

1. Budaya perusahaan fokus pada integritas dan partisipasi.

2. Komitmen, kemampuan dan pengalaman sejak tahun 1961 dalam industri konstruksi.

3. Otonomi daerah akan memberikan prospek yang lebih baik dalam proyek pembangunan dan infrastruktur, khususnya DKI Jakarta.

4. Potensi penjualan di masa depan lewat investasi dalam berbagai macam proyek infrastruktur.

5. Kondisi finansial yang kaut mampu mendukung dan menetapkan rancangan pengembangan bisnis perusahaan.

6. Program pemerintah untuk meningkatkan investasi proyek infrastruktur akan memberikan prospek yang lebih baik kepada perusahaan.

4.1.19 PT. Alumindo Light Metal Industry Tbk. (ALMI, 12 Februar 2014).

PT. Alumindo Light Metal Industry Tbk. berdiri pada tahun 1978. Kegiatan usaha Perseroan adalah bidang perindustrian yang berhubungan dengan aluminium, terutama memproduksi aluminium sheet, foil dan hasil-hasil lainnya yang berhubungan dengan aluminium. PT. Alumindo Light Metal Industry Tbk. tercatat di Bursa Efek Indonesia pada awal tahun 1997 dengan kode emiten ALMI.

Misi : Menghasilkan produk aluminium lembaran yang berkualitas tinggi dan meningkatkan kepuasan pelanggan, serta memaksimalkan nilai pemegang saham dan seluruh pemangku kepentingan.

4.1.20 PT. Indal Aluminium Industry Tbk. (INAL, 12 Februari 2014).

PT. Indal Aluminium Industry Tbk. berdiri pada tahun 1971. PT. Indal Aluminium Industry Tbk. merupakan perusahaan yang bergerak di bidang pengolahan aluminium, terutama produk ekstrusion. Kegiatan produksi Perseroan adalah mengolah bahan baku aluminium ingot menjadi aluminium ekstrusion profil yang banyak digunakan dalam industri konstruksi, peralatan rumah tangga, komponen elektronik/otomotif, dan sebagainya, dengan tujuan pemasaran domestik maupun ekspor. PT. Indal Aluminium Industry Tbk. tercatat di Bursa Efek Indonesia sejak tahun 1994 dengan kode emiten INAL.

Visi : Menjadi pemimpin pasar dalam industri Aluminium Ekstrusion dan Fabrikasi di Asia.

Misi : Memberikan pelayanan yang terbaik kepada pelanggan dengan inovasi, perbaikan produktifitas dan efisiensi secara berkesinambungan.

4.1.21 PT. Surya Toto Tbk. (TOTO, 25 Juli 2014).

Visi : Menjadi perusahaan terkemuka yang dapat memberikan kontribusi terhadap perkembangan masyarakat.

Misi

1. Mempersembahkan produk yang bermanfaat dan berkualitas tinggi. 2. Memberikan pelayanan prima untuk memenuhi kepuasan pelanggan. 3. Mencintai pekerjaan dengan sepenuh hati.

4. Menghargai individu dan membina kerjasama. 5. Menghargai individu dan membina kerjasama.

6. Melestarikan lingkungan melalui penghematan penggunaan sumber daya alam dan energi.

4.1.22 PT. Rimau Multi Putra Pratama Tbk. (CMPP, 3 September 2014).

PT. Rimau Multi Putra Pratama Tbk. didirikan pada tanggal 25 Juli 1989 dengan nama PT.Centris Multi Persada Pratama Tbk. PT. Rimau Multi Putra Pratama Tbk. merupakan perusahaan yang bergerak di bidang pengadaan jasa transportasi darat, perbengkelan, perakitan suku cadang dan perdagangan umum. PT. Rimau Multi Putra Pratama Tbk. tercatat di Bursa Efek Indonesia pada tahun 1994 dengan kode emiten CMPP.

Misi

1. Memberikan pelayanan yang terbaik kepada para pelanggan serta dapat meraih profitabilitas yang baik sehingga kepervayaan dan loyalitas pemegang saham pendiri dan publik khususnya dapat terpenhi.

2. Mengoptimalkan tingkat pengembalian modal untuk mendukung perusahaan dan meningkatkan nilai bagi para pemegang saham.

4.2 Hasil Penelitian

4.2.1 Analisis Deskriptif Statistik

Analisis deskriptif statistik digunakan untuk mendeskripsikan atau menggambarkan data masing-masing variabel penelitian meliputi harga saham, volume perdagangan, varian return, dan bid-ask spread pada perusahaan yang

melakukan stock split di Bursa Efek Indonesia.

Pada Tabel 4.1 berikut dapat dilihat hasil analisis deskriptif statistik harga saham, volume pedagangan, varian return, dan bid-ask spread 5 (lima) hari sebelum stock split.

Tabel 4.1

Deskriptif Statistik Variabel Penelitian Sebelum Stock Split Descriptive Statistics

N Minimum Maximum Mean Std. Deviation

Harga_Saham 110 550.00 66000.00 10188.4545 15556.57812

Volume_Perdagangan 110 .000020 2.606080 .13467145 .316067046

Varian_Return 110 .002000 .556780 .12639000 .150843640

Bid_Ask_Spread 110 .078927 8.000000 2.06470165 1.860624960

Valid N (listwise) 110

Sumber: Pengolahan data primerr (2015)

Pada Tabel 4.1 deskriptif statistik variabel penelitian sebelum stock split terlihat bahwa jumlah pengamatan untuk setiap variabel adalah sebanyak 110 data (N). Harga saham memiliki nilai minimun sebesar Rp.550 dan nilai maksimum sebesar Rp. 66.000 dengan nilai rata-rata sebesar Rp. 10.188,45 serta nilai standar deviasi sebesar 15556,578.

Volume perdagangan memiliki nilai minimum sebesar 0,000020% dan

Varian return memiliki nilai minimum sebesar 0,0020% dan nilai

maksimum sebesar 0,5568% dengan nilai rata-rata (mean) sebesar 0,12639% serta nilai standar deviasi sebesar 0,150843640.

Selanjutnya variabel bid-ask spread memiliki nilai minimum sebesar 0,0789% dan nilai tertinggi sebesar 8,0000% dengan nilai rata-rata sebesar 2,0647% serta nilai standar deviasi sebesar 1,860624960.

Pada Tabel 4.2 berikut dapat dilihat hasil analisis deskriptif variabel penelitian 5 (lima) hari sesudah stock split.

Tabel 4.2

Deskriptif Statistik Variabel Penelitian Sesudah Stock Split Descriptive Statistics

N Minimum Maximum Mean Std. Deviation

Harga_Saham 110 184.00 7950.00 1882.4636 2109.19166

Volume_Perdagangan 110 .000004 .445926 .05841612 .080666336

Varian_Return 110 .011845 .425887 .10567864 .110448229

Bid_Ask_Spread 110 .505051 16.772152 2.40407474 2.960662900

Valid N (listwise) 110

Sumber: Pengolahan data primerr (2015)

Pada Tabel 4.2 deskriptif statistik variabel penelitian 5 (lima) hari sesudah stock split terlihat bahwa jumlah pengamatan untuk setiap variabel adalah

sebanyak 110 data (N). Harga saham memiliki nilai minimun sebesar Rp.184 dan nilai maksimum sebesar Rp. 7.950 dengan nilai rata-rata sebesar Rp. 1.882,4636 serta nilai standar deviasi sebesar 2109,19166.

Volume perdagangan memiliki nilai minimum sebesar 0,00004% dan nilai

Varian return memiliki nilai minimum sebesar 0,0118% dan nilai

maksimum sebesar 0,4259% dengan nilai rata-rata (mean) sebesar 0,1057% serta nilai standar deviasi sebesar 0,110448229.

Selanjutnya variabel bid-ask spread memiliki nilai minimum sebesar 0,5050% dan nilai tertinggi sebesar 16,7721% dengan nilai rata-rata sebesar 2,4040% serta nilai standar deviasi sebesar 2,960662900.

4.2.2 Uji Asumsi Klasik

Salah satu syarat yang mendasari model regresi berganda dengan metode estimasi Ordinary Least Square (OLS) adalah terpenuhinya semua asumsi klasik, agar hasil pengujian bersifat tidak bisa dan efisien. Pengujian asumsi klasik dalam penelitian ini meliputi normalitas data, autokorelasi, heteroskedastisitas dan multikolonearitas agar hasil pengujian tidak bersifat bisa dan efisien. Menurut Ghozali (2005:123) asumsi klasik yang harus dipenuhi adalah berdistribusi normal, non-multikolinearitas, non-autokorelasi dan non-heteroskedasitas.

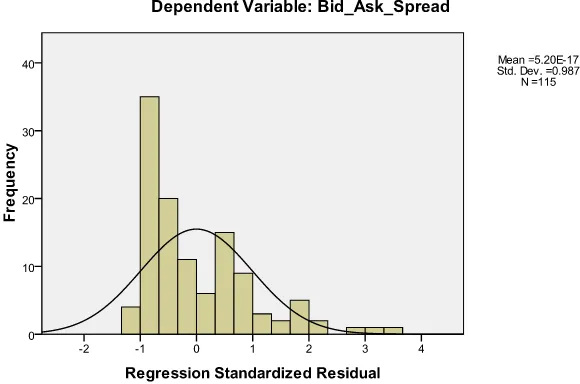

Pada pengujian awal Uji Normalitas sebelum stock split, terlihat bahwa penyebaran data tidak terdistribusi secara normal seperti ditunjukkan pada beberapa pendekatan normalitas berikut:

Gambar 4.1 Histogram Uji Normalitas Sebelum Stock Split.

Berdasarkan Gambar 4.1 terlihat bahwa uji normalitas data dengan pendekatan grafik histogram diatas menunjukkan bahwa model regresi yang digunakan tidak berdistribusi normal dan menceng ke kiri (positive skewness).

Selanjutnya pengujian normalitas dengan pendekatan grafik normal probability plot disajikan pada gambar 4.2 sebagai berikut:

Uji normalitas dengan pendekatan grafik normal probability plot terlihat bahwa residual tidak terdistribusi secara normal. Hal ini terlihat dari data yang menyebar jauh dari garis histogram. Dengan demikian, model regresi yang digunakan tidak memenuhi asumsi normalitas.

Selanjutnya normalitas menggunakan pendekatan statistik Kolmogorov-Smirnov disajikan sebagai berikut:

Tabel 4.3

Pengujian Awal Kolmogorov-Smirnov Sebelum Stock Split One-Sample Kolmogorov-Smirnov Test

Unstandardized Residual

N 115

Normal Parametersa,,b Mean .0000000

Std. Deviation 1.73479556

Most Extreme Differences Absolute .176

Positive .176

Negative -.142

Kolmogorov-Smirnov Z 1.883

Asymp. Sig. (2-tailed) .002

a. Test distribution is Normal. b. Calculated from data.

Uji normalitas dengan pendekatan statistik Kolmogorov-Smirnov terlihat bahwa nilai Asymp. Sig. (2-tailed) sebesar 0,002 < 0,05 dengan demikian, sesuai dengan kriteria pengujian maka data dinyatakan tidak terdistribusi secara normal.

Gambar 4.3 Histogram Uji Normalitas Sesudah Stock Split.

Berdasarkan Gambar 4.3 terlihat bahwa uji normalitas data dengan pendekatan grafik histogram diatas menunjukkan bahwa model regresi yang digunakan tidak berdistribusi normal dan menceng ke kiri (positive skewness).

Selanjutnya pengujian normalitas dengan pendekatan grafik Normal Probability Plot disajikan sebagai berikut:

Uji normalitas dengan pendekatan grafik Normal Probability Plot terlihat bahwa residual tidak terdistribusi secara normal. Hal ini terlihat dari data yang menyebar jauh dari garis histogram. Dengan demikian, model regresi yang digunakan tidak memenuhi asumsi normalitas.

Selanjutnya normalitas menggunakan pendekatan statistik Kolmogorov-Smirnov disajikan sebagai berikut:

Tabel 4.4

Pengujian Awal Kolmogorov-Smirnov Sesudah Stock Split One-Sample Kolmogorov-Smirnov Test

Unstandardized Residual

N 110

Normal Parametersa,,b Mean .0000000

Std. Deviation 2.68070950

Most Extreme Differences Absolute .204

Positive .204

Negative -.187

Kolmogorov-Smirnov Z 2.138

Asymp. Sig. (2-tailed) .000

a. Test distribution is Normal. b. Calculated from data.

Uji normalitas dengan pendekatan statistik Kolmogorov-Smirnov terlihat bahwa nilai Asymp. Sig. (2-tailed) sebesar 0,000 < 0,05 dengan demikian, sesuai dengan kriteria pengujian maka data dinyatakan tidak terdistribusi secara normal.

berbeda jauh dari observasi-observasi lainnya yang muncul dalam bentuk nilai ekstrim. Deteksi terhadap unvariat outlier dapat dilakukan dengan menentukan nilai batas yang akan dikategorikan sebagai data outlier yaitu dengan cara mengkonversikan nilai data kedalam skor standardized atau Z-Scor. Untuk sampel besar standar skor yang dinyatakan outlier jika nilainya pada kisaran 3 sampai 4 atau lebih sehingga data yang memiliki nilai Z-Score pada kisaran angka tersebut dikeluarkan dari model.

4.2.2.1 Uji Asumsi Klasik Sebelum Stock Split.

Hasil Uji Asumsi Klasik setelah melakukan screening data outlier disajikan sebagai berikut:

1. Uji Normalitas

a. Pendekatan Grafik Histogram

Hasil Uji Normalitas dapat dilihat pada Gambar 4.5. Berikut:

Pada Gambar 4.5 terlihat bahwa grafik histogram telah berdistribusi dengan normal. Hal ini terlihat dari grafik histogram yang tidak terlalu menceng ke kiri ataupun menceng kekanan.

b. Pendekatan Grafik Normal Probability Plot

Pendekatan dengan grafik Normal Probability Plot dapat dilihat pada Gambar 4.6 berikut:

Gambar 4.6 Grafik Normal Probability Normal Plot Sebelum Stock Split.

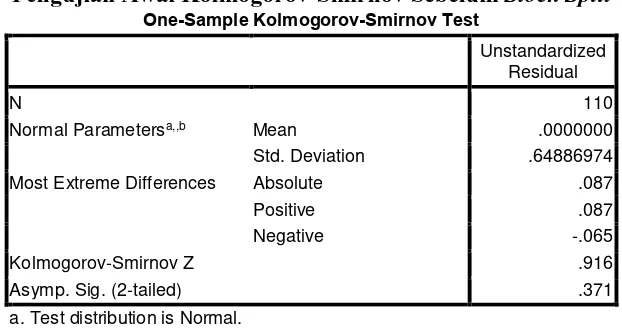

c. Pendekatan Statistik Kolmogorov-Smirnov

Tabel 4.5

Pengujian Awal Kolmogorov-Smirnov Sebelum Stock Split One-Sample Kolmogorov-Smirnov Test

Unstandardized Residual

N 110

Normal Parametersa,,b Mean .0000000

Std. Deviation .64886974

Most Extreme Differences Absolute .087

Positive .087

Negative -.065

Kolmogorov-Smirnov Z .916

Asymp. Sig. (2-tailed) .371

a. Test distribution is Normal. b. Calculated from data.

Berdasarkan Tabel 4.5 terlihat bahwa nilai Asymp. Sig. (2-tailed) sebesar 0,371 > 0,05 dan nilai Kolmogorov-Smirnov Z sebesar 0,916 < 1,97. Sehingga berdasarkan kriteria pengujian maka data dapat dinyatakan bahwa data telah berdistribusi normal.

2. Uji Heteroskedastisitas

a. Pendekatan Grafik Scatterplot

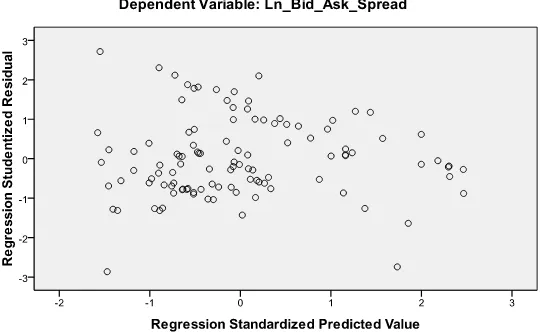

Gambar 4.7 Uji Heteroskedasitas Dengan Scatter plot Sebelum Stock Split.

Berdasarkan Hasil Uji Heteroskedastisitas dengan pendekatan Scatter Plot diatas, diketahui bahwa titik-titik penyebaran pada Scatter Plot tidak menunjukkan pola tertentu atau menyebar secara acak dan penyebarannya berada di atas dan di bawah angka nol, sehingga model regresi yang digunakan tidak mengalami Heteroskedastisitas.

b. Pendekatan Statistik Glejser

Pendekatan lainnya yang digunakan adalah pendekatan statistik Uji Glejser. Hasil Uji Glejser dapat dilihat pada Tabel 4.6 berikut:

Tabel 4.6

Uji Glejser Sebelum Stock Split Coefficientsa

Model

Unstandardized Coefficients

Standardized Coefficients

t Sig.

Collinearity Statistics

B

Std.

Error Beta Tolerance VIF

1 (Constant) .011 .253 .042 .966

Ln_Harga_Saham .058 .031 .190 1.903 .060 .905 1.105

Ln_Volume_Perdagangan .009 .014 .065 .663 .509 .923 1.083

Ln_Varian_Return -.017 .033 -.052 -.504 .615 .847 1.180

Berdasarkan Tabel 4.6 diketahui bahwa tingkat signifikansi variabel harga saham sebesar 0,60 > 0,05, tingkat signifikansi variabel volume perdagangan sebesar 0,509 > 0,05, dan tingkat signifikansi variabel varian return sebesar 0,615 > 0,05,. Dengan demikian, terlihat bahwa tidak satupun variabel bebas secara statistik berpengaruh signfikan terhadap variabel absut. Maka sesuai dengan kriteria pengujian, maka data tidak mengarah adanya heteroskedastisitas. Sehingga model yang digunakan telah memenihi asumsi non-heteroskedastisitas.

3. Uji Multikolonearitas

Asumsi selanjutnya yang harus dipenuhi adalah asumsi non multikolonearitas. Hasil Uji Multikolonearitas dapat dilihat pada Tabel 4.7 berikut:

Tabel 4.7

bebas < 10. Maka sesuai dengan kriteria pengujian jika Tolerance > 1 dan VIF < 10 maka data tidak mengalami gejala multikolonearitas.

4. Uji Autokorelasi

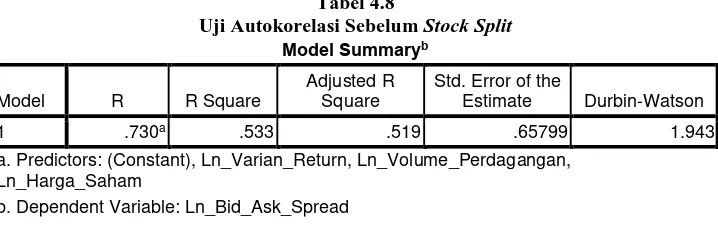

Untuk mendeteksi ada atau tidaknya autokorelasi, dapat digunakan uji Durbin Watson. Hasil dari pengujian autokorelasi adalah sebagai berikut:

Tabel 4.8

Uji Autokorelasi Sebelum Stock Split Model Summaryb

Model R R Square

Adjusted R Square

Std. Error of the

Estimate Durbin-Watson

1 .730a .533 .519 .65799 1.943

a. Predictors: (Constant), Ln_Varian_Return, Ln_Volume_Perdagangan, Ln_Harga_Saham

b. Dependent Variable: Ln_Bid_Ask_Spread

Hasil uji autokorelasi pada Tabel 4.8 menunjukkan nilai statistik Durbin-Watson (DW) sebesar 1,943 sedangkan nilai tabel Durbin-Durbin-Watson dengan menggunakan signifikansi 5%, jumlah pengamatan 110(n) dan jumlah variabel independen 3 (k=3), maka nilai tabel Durbin-Watson diperoleh nilai batas atas (du) 1,7455 dan nilai batas bawah (dl) 1,6336. Oleh karena itu, nilai DW berada diantara batas atas dan 4-du atau du<d<4-du (1,7455< 1,943< 2.2545). Dengan demikian maka data tidak mengarah adanya autokorelasi.

4.2.2.2 Uji Asumsi Klasik Sesudah Stock Split

1. Uji Normalitas

a. Pendekatan Grafik Histogram

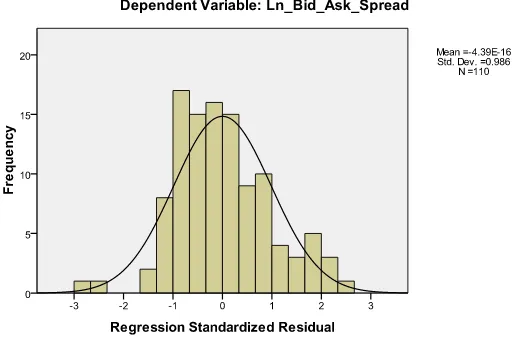

Hasil Uji Normalitas dapat dilihat pada Gambar 4.9. Berikut:

Gambar 4.8 Histogram Sesudah Stock Split.

Pada Gambar 4.8 terlihat bahwa grafik histogram telah berdistribusi dengan normal. Hal ini terlihat dari grafik histogram yang tidak terlalu menceng ke kiri ataupun menceng kekanan.

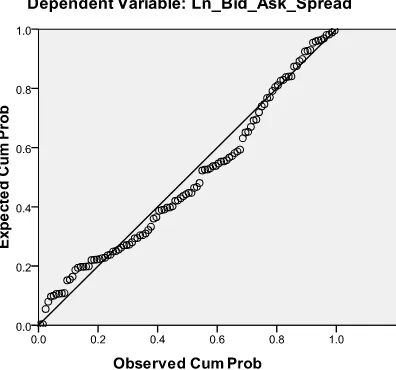

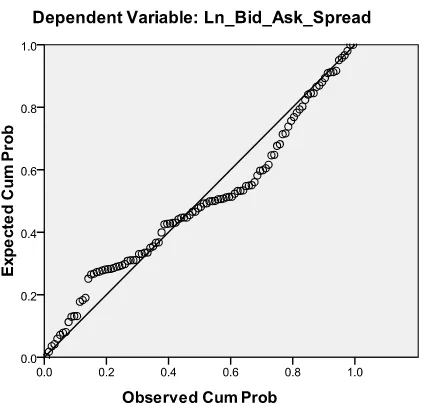

b. Pendekatan Grafik Normal Probability Plot.

Gambar 4.9 Grafik Normal Probability Plot Sesudah Stock Split.

Berdasarkan hasil Uji Normalitas dengan pendekatan grafik diatas, dapat diketahui bahwa data memiliki distribusi atau penyebaran yang normal, hal ini dapat dilihat dari penyebaran titik berada disekitar sumbu diagonal dari grafik.

c. Pendekatan Statistik Kolmogorov-Smirnov

Tabel 4.9

Uji Kolmogorov-Smirnov Sesudah Stock Split One-Sample Kolmogorov-Smirnov Test

Unstandardized Residual

N 110

Normal Parametersa,,b Mean .0000000

Std. Deviation .50881781

Most Extreme Differences Absolute .122

Positive .122

Negative -.116

Kolmogorov-Smirnov Z 1.275

Asymp. Sig. (2-tailed) .077

Berdasarkan Tabel 4.9 terlihat bahwa nilai Asymp. Sig. (2-tailed) sebesar 0,077 > 0,05 dan nilai Kolmogorov-Smirnov Z sebesar 1,275 < 1,97. Sehingga berdasarkan kriteria pengujian maka data dapat dinyatakan bahwa data telah berdistribusi normal.

2. Uji Heteroskedastisitas

b. Pendekatan Grafik Scatterplot

Untuk melihat ada tidaknya Heteroskedastisitas pada model yang digunakan, dilakukan dengan Uji Heteroskedastisitas (Scatter Plot). Berikut hasil Uji Heteroskedastisitas dengan Scatter Plot.

Gambar 4.10 Grafik Scatter Plot Sesudah Stock Split.

b. Pendekatan Statistik Glejser

Pendekatan lainnya yang digunakan adalah pendekatan statistik Uji Glejser. Hasil Uji Glejser dapat dilihat pada Tabel 4.10 berikut:

Tabel 4.10

Uji Glejser Sesusah Stock Split Coefficientsa

Berdasarkan Tabel 4.10 diketahui bahwa tingkat signifikansi variabel harga saham sebesar 0,848 > 0,05, tingkat signifikansi variabel volume perdagangan sebesar 0,060 > 0,05, dan tingkat signifikansi variabel varian return sebesar 0,093 > 0,05, Dengan demikian, terlihat bahwa tidak satupun variabel bebas secara statistik berpengaruh signfikan terhadap variabel absut. Maka sesuai dengan kriteria pengujian, maka data tidak mengarah adanya heteroskedastisitas. Sehingga model yang digunakan telah memenihi asumsi non-heteroskedastisitas. 3. Uji Multikolonearitas

Tabel 4.11

Uji Multikolonearitas Sesudah Stock Split Coefficientsa sebesar 0,975 > 0,1 dengan nilai VIF sebesar 1,026 < 10. Dengan demikian, nilai tolerance setiap variabel bebas > 0,1 sedangkan nilai VIF dari seluruh variabel

bebas < 10. Maka sesuai dengan kriteria pengujian jika tolerance > 1 dan VIF < 10 maka data tidak mengalami gejala multikolonearitas.

4. Uji Auto Korelasi

Untuk mendeteksi ada atau tidaknya autokorelasi, dapat digunakan uji Durbin Watson. Hasil dari pengujian autokorelasi adalah sebagai berikut:

Tabel 4.12

Uji Autokorelasi Sesudah Stock Split Model Summaryb

Hasil uji autokorelasi pada Tabel 4.12 menunjukkan nilai statistik Durbin-Watson (DW) sebesar 1,957 sedangkan nilai tabel Durbin-Durbin-Watson dengan menggunakan signifikansi 5%, jumlah pengamatan 110 (n) dan jumlah variabel independen 3 (k=3), maka nilai tabel Durbin-Watson diperoleh nilai batas atas (du) 1,7455 dan nilai batas bawah (dl) 1,6336. Oleh karena itu, nilai DW berada diantara batas atas dan 4-du atau du<d<4-du (1,7455< 1,957< 2.2545). Dengan demikian maka data tidak mengarah adanya autokorelasi.

4.2.3 Analisis Regresi Linear Berganda

Analisis regresi linear berganda digunakan untuk mengetahui pengaruh variabel independen terhadap variabel dependen. Dengan menggunkan analisis regresi linear berganda akan diketahui besarkan koefisien regresi variabel independen terhadap variabel dependen.

4.2.3.1 Analisis Regresi Linear Berganda Sebelum Stock Split

Pada Tabel 4.13 berikut dapat dilihat hasil perhitungan koefisien regresi linear berganda sebelum stock split.

Tabel 4.13

Berdasarkan Tabel 4.13 hasil perhitungan koefisien regresi linear berganda diperoleh persamaan sebagai berikut:

Y = a + b X + b X + b X +

Y=1,530-0.240X1-0,210X2+0,010X3+e

Berdasarkan persamaan tersebut dapat dijelaskan sebagai berikut:

1. Nilai konstanta sebesar 1,530. Hal ini menunjukkan bahwa jika harga saham, volume perdagangan, dan varian return dianggap konstan atau nol (0) maka

bid-ask spread bernilai 1,530 dengan asumsi variabel lainnya tetap.

2. Harga saham memiliki nilai koefisien sebesar -0,240. Hal ini menunjukkan bahwa koefisien regresi harga saham bernilai negatif atau tidak searah dengan ask spread, atau dengan kata lain, jika harga saham meningkat, maka

bid-ask spread akan menurun sebesar -0,240.

3. Volume perdagangan memiliki nilai koefisien sebesar -0,210. Hal ini

menunjukkan bahwa koefisien regresi variabel volume perdagangan bernilai negatif atau tidak searah dengan bid-ask spread. Dengan kata lain, jika volume perdagangan meningkat, maka bid-ask spread akan menurun sebesar

-0,210.

4. Varian return memiliki nilai koefisien sebesar 0,010. Hal ini menunjukkan

4.2.3.2 Analisis Regresi Linear Berganda Sesudah Stock Split

Pada Tabel 4.13 berikut dapat dilihat hasil perhitungan koefisien regresi linear berganda sesudah stock split.

Tabel 4.14

Koefisien Regresi Linear Berganda Sesudah Stock Split Coefficientsa

Berdasarkan Tabel 4.14 hasil perhitungan koefisien regresi linear berganda diperoleh persamaan sebagai berikut:

Y = a + b X + b X + b X +

Y=2,295-0,315X1-0,161X2+0,107X3+e

Berdasarkan persamaan tersebut dapat dijelaskan sebagai berikut:

1. Nilai konstan sebesar 2,295. Hal ini menunjukkan bahwa jika harga saham, volume perdagangan, dan varian return dianggap konstan atau nol (0) maka

bid-ask spread bernilai 2,295 dengan asumsi variabel lainnya tetap.