DAN PDB TERHADAP

JUMLAH DEPOSITO

MUDHARABAH

PADA BANK UMUM

SYARIAH (BUS) DI INDONESIA

SKRIPSI

Diajukan Kepada Fakultas Syariah dan Hukum Untuk Memenuhi Syarat-syarat Memperoleh Gelar

Sarjana Ekonomi Syariah (S.E.Sy)

Disusun oleh : Ifat Marifat 11120456100156

KONSENTRASI PERBANKAN SYARIAH PROGRAM STUDI MUAMALAT FAKULTAS SYARIAH DAN HUKUM

UNIVERSITAS ISLAM NEGERI SYARIF HIDAYATULLAH JAKARTA

Ifat Marifat : 1112046100156. “Analisis Pengaruh Tingkat Bagi Hasil Deposito Mudharabah, Jumlah Kantor Layanan, Inflasi, dan PDB terhadap Jumlah Deposito Mudharabah pada Bank Umum Syariah di Indonesia”, Skripsi S1 Program Studi Perbankan Syariah Fakultas Syariah dan Hukum UIN Syariah Hidayatullah Jakarta, 2016, xiv, 95, 14.

Penelitian ini bertujuan menjelaskan variabel tingkat bagi hasil deposito mudharabah, jumlah kantor layanan, inflasi, dan PDB dalam mempengaruhi jumlah deposito mudharabah pada Bank Umum Syariah di Indonesia. Data yang digunakan dalam penelitian ini adalah data time series dan cross section (data panel) periode kuartal I 2011 sampai dengan kuartal IV 2015. Sementara itu, variabel independen yang digunakan adalah tingkat bagi hasil deposito mudharabah (TBHDM), inflasi (INF), dan Produk Domestik Bruto (PDB) dan sebagai variabel dependen adalah jumlah deposito mudharabah.

Metode yang digunakan adalah metode analisis pooled data / data panel dengan pendekatan fixed effect model. Hasil penelitian menunjukkan bahwa tingkat bagi hasil deposito mudharabah, jumlah kantor layanan, inflasi, dan PDB berpengaruh signifikan terhadap jumlah deposito mudharabah secara simultan. Namun secara parsial, hanya tingkat bagi hasil deposito mudharabah berpengaruh signifikan secara negatif terhadap jumlah deposito mudharabah. sedangkan inflasi dan PDB secara parsial tidak berpengaruh dan tidak signifikan terhadap jumlah deposito mudharabah.

vi

Puji dan syukur Alhamdulillah penulis panjatkan kepada Allah SWT, atas rahmat, hidayah dan karunia-Nya sehingga dapat menyelesaikan skripsi yang berjudul “Analisis Pengaruh Tingkat Bagi Hasil Deposito Mudharabah, Jumlah

Kantor Layanan, Inflasi, dan PDB terhadap Jumlah Deposito Mudharabah Pada Bank Umum Syariah di Indonesia” ini sesuai dengan harapan. Skripsi ini disusun

sebagai syarat akhir untuk menyelesaikan jenjang S1 pada program studi Muamalat (Ekonomi Islam) konsentrasi Perbankan Syariah, Fakultas Syariah dan Hukum, Universitas Islam Negeri (UIN) Syarif Hidayatullah Jakarta.

Terselesaikannya skripsi ini tentu dengan dukungan, bantuan, bimbingan, semangat, dan doa dari orang-orang terbaik yang ada di sekeliling penulis selama proses penyelesaian skripsi ini. Maka dari itu, penulis mengucapkan banyak terima kasih kepada :

1. Bapak, Dr. Asep Saepudin Jahar, M.A. selaku Dekan Fakultas Syariah dan Hukum Universitas Islam Negeri (UIN) Syarif Hidayatullah Jakarta. 2. Bapak AM. Hasan Ali, M.A. sebagai Ketua Program Studi Muamalat,

Fakultas Syariah dan Hukum Universitas Islam Negeri (UIN) Syarif Hidayatullah Jakarta, yang senantiasa memberikan arahan dan semangat kepada penulis dalam proses penyelasaian skripsi.

vii

4. Bapak Ir. Aries Koentjoro, M.M. selaku Dosen Pembimbing yang

senantiasa memberikan masukan, arahan dan dorongan kepada penulis serta telah meluangkan waktu sehingga skripsi ini dapat terselesaikan dengan baik.

5. Seluruh jajaran dosen Fakultas Syariah dan Hukum yang telah memberikan ilmu yang sangat berguna dan berharga bagi penulis. Dan jajaran karyawan Universitas Islam Negeri (UIN) Syarif Hidayatullah Jakarta yang melayani dan membantu penulis selama perkuliahan. Allah SWT, atas karunia dan pertolongannya sehingga bisa menyelesaikan skripsi ini sesuai dengan harapan.

6. Keluarga yang saya sayangi, Ibunda tercinta Ibu Arofiah dan Bapak

tercinta Edi Junaedi yang selalu memberikan semangat, motivasi, dan mendoakan saya ditiap shalatnya. Kakak-kakak saya teh yati, teh iroh, teh ilah, teh ayu, a cui, dan a dede yang telah membantu baik moril maupun materil dalam studi saya hingga selesai.

7. Sahabat-sahabat terbaik semasa kuliah Rafida, Seel, Maul, Adel, Ka Akip,

viii

8. M. Rizky Ramadhan yang selalu memberikan semangat, perhatian, dan

dukungannya untuk saya dalam proses penyelesaian skripsi.

Penulis menyadari bahwa skripsi ini tidak luput dari kesalahan dan kekurangan, sehingga masih jauh dari kesempurnaan. Hal ini disebabkan dengan keterbatasan penulis, baik dalam kemampuan maupun pengetahuan serta pengalaman yang penulis miliki. Oleh karena itu, penulis mohon maaf dan mengharapkan saran serta kritik yang membangun demi penyempurnaan skirpsi ini. Besar harapan penulis agar skripsi ini dapat memberikan manfaat bagi pembaca pada umumnya dan penulis khususnya, serta bermanfaat bagi pengembangan ilmu.

Jakarta, September 2016

ix

HALAMAN JUDUL ... i

LEMBAR PERSETUJUAN PEMBIMBING ... ii

LEMBAR PENGESAHAN ...iii

LEMBAR PERNYATAAN KEASLIAN KARYA ILMIAH ... iv

ABSTRAK ... v

KATA PENGANTAR ... vi

DAFTAR ISI ... ix

DAFTAR TABEL ... xii

DAFTAR GAMBAR ...xiii

DAFTAR LAMPIRAN ... xiv

BAB I PENDAHULUAN A. Latar Belakang Masalah ... 1

B. Identifikasi Masalah ... 9

C. Pembatasan dan Rumusan Masalah ... 11

D. Tujuan dan Manfaat Penelitian ... 12

E. Hipotesis ... 14

F. Sistematika Penulisan ... 15

BAB II TINJAUAN PUSTAKA A. Landasan Teori ... 17

1. Pengertian Perbankan Syariah... 17

2. Tujuan dan Fungsi Perbankan Syariah ... 18

3. Produk dan Akad Perbankan Syariah ... 19

x

c. Macam-macam Deposito Mudharabah... 30

5. Bagi Hasil ... 31

6. Jumlah Kantor Layanan ... 35

7. Inflasi... 36

8. PDB ... 39

G. Review Studi Terdahulu ... 40

H. Kerangka Berfikir... 42

BAB III METODOLOGI PENELITIAN A. Ruang Lingkup Penelitian ... 44

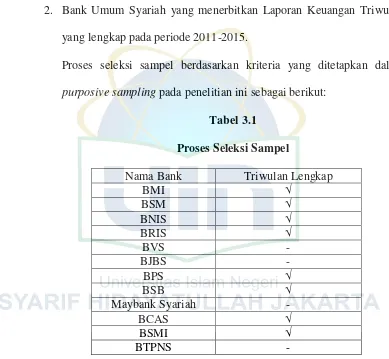

B. Populasi dan Metode Penentuan Sampel ... 44

C. Metode Pengumpulan Data ... 46

D. Definisi Operasional Variabel Penelitian ... 47

E. Teknik Analisis Data ... 50

1. Pengujian Asumsi Klasik ... 52

2. Penentuan Model Estimasi ... 55

3. Tahapan Analisis Data ... 57

4. Pengujian Hipotesis ... 58

BAB IV ANALISIS DAN PEMBAHASAN A. Analisa dan Pembahasan ... 62

1. Pengujian Asumsi Klasik ... 62

2. Pemilihan Model Regresi Data Panel ... 66

3. Pengujian Hipotesis ... 72

a. Model Penelitian ... 72

b. Uji Signifikansi Parsial (Uji t) ... 78

c. Uji Signifikansi Simultan (Uji F) ... 80

d. Uji Adjusted R2 ... 81

xi

B. Saran ... 90

DAFTAR PUSTAKA ... 93

xii

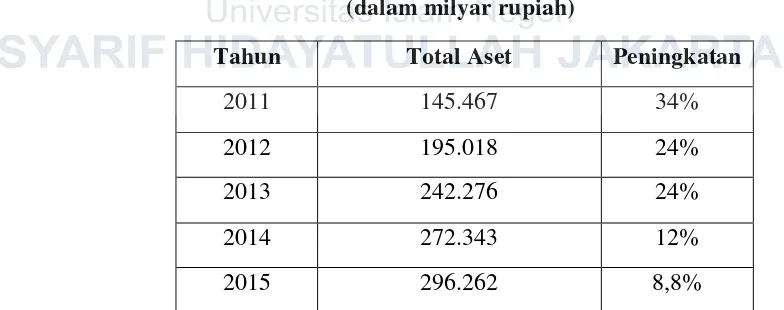

1.1 Total Aset Perbankan Syariah di Indonesia Periode

2011-2015 2

1.2 Perkembangan Deposito Mudharabah Bank Umum

Syariah 4

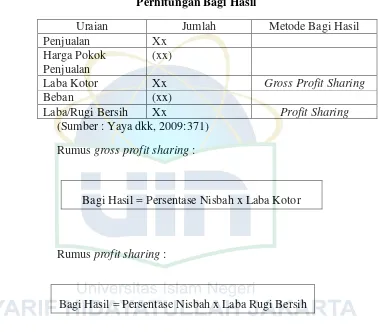

2.1 Perhitungan Bagi Hasil 33

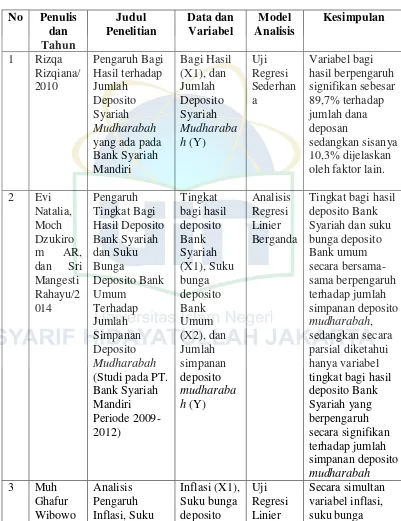

2.2 Rewiew Studi Terdahulu 40

3.1 Proses Seleksi Sampel 45

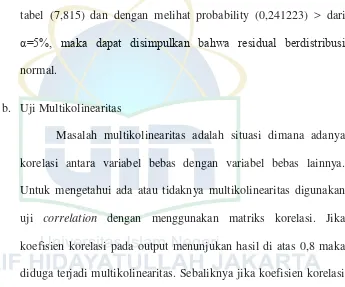

4.1 Uji Multikolinearitas 64

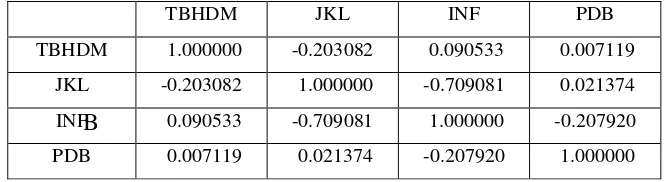

4.2 Uji Heteroskedastisitas 65

4.3 Uji Autokorelasi 66

4.4 Hasil Regresi Data Panel Commont Effect Model 67

4.5 Hasil Regresi Data Panel Fixed Effect Model 68

4.6 Hasil Uji Chow 69

4.7 Hasil Regresi Data Panel Random Effect Model 71

4.8 Hasil Uji Hausman 72

4.9 Hasil Uji Signifikansi dengan Fixed Effect Model 73

4.10 Hasil Uji Persamaan Setiap Objek Penelitian 75

4.11 Uji t 78

xiii

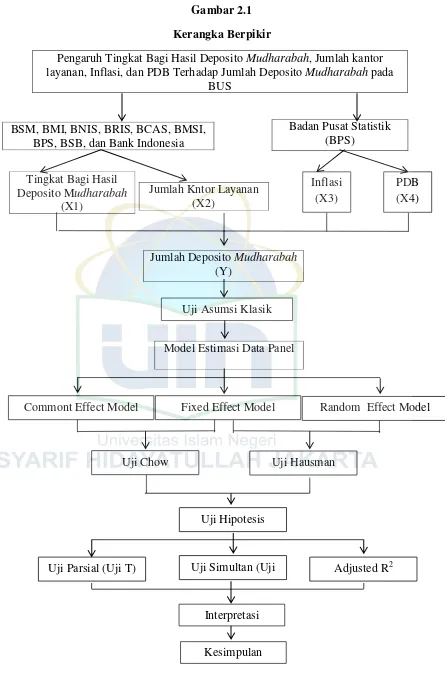

2.1 Kerangka Berpikir 43

xiv

1 Data Penelitian 97

2 Data setelah diolah 101

3 Uji Fix Effect Model 106

4 Uji Normalitas 107

5 Uji Multikolinearitas 107

6 Uji Heteroskedastisitas 107

BAB I

PENDAHULUAN

A. Latar Belakang Masalah

Bank di Indonesia menggunakan dua sistem perbankan (dual banking system), yaitu sistem konvensional dan syariah. Peranan perbankan syariah

sebagai bagian dari sistem perbankan nasional mempunyai peranan penting dalam perekonomian. Peranan perbankan syariah dalam aktivitas ekonomi Indonesia tidak jauh berbeda dengan perbankan konvensional. Perbedaan mendasar antara keduanya adalah prinsip-prinsip dalam transaksi keuangan operasional. Salah satu prinsip dalam operasional perbankan syariah adalah penerapan bagi hasil (profit and loss sharing). Prinsip ini tidak berlaku di perbankan konvensional yang merupakan sistem bunga.1

Peranan perbankan syariah di Indonesia bertumbuh kembang dengan munculnya UU No.21 Tahun 2008 mengenai perbankan syariah Di dalam UU tersebut perbankan syariah dimungkinkan untuk memperluas kegiatan usaha atau menerbitkan produk. Dengan munculnya UU tresebut maka perbankan syariah akan mempunyai ruang lingkup kerja yang jelas dan dapat menjaring pasar lebih luas.

1

Setelah melewati masa-masa awal sekitar tahun 1992-1998., perbankan syariah mulai berkembang pesat dalam beberapa tahun terakhir. Hal ini dapat dilihat dari keberadaannya yang mulai menjamur di Indonesia. Terdapat 12 Bank Umum Syariah (BUS), 22 Unit Usaha Syariah (UUS), dan 162 Bank Perkreditan Rakyat Syariah (BPRS) yang tersebar di hampir seluruh wilayah Indonesia. BUS tersebut diantaranya yaitu Bank Muamalat Indonesia, Bank Syariah Mandiri, Bank Syariah Mega Indonesia, Bank BCA Syariah, Bank Panin Syariah, Bank Victoria Syariah, Bank Syariah Bukopin, Bank Jabar Banten Syariah, Bank BRI Syariah, Bank Maybank Syariah Indonesia, dan BTPN Syariah.

Perbankan Syariah di Indonesia terlihat terus berkembang. Berdasarkan Laporan di Neraca secara triwulan tahun 2011-2015 dapat dilihat total aset Perbankan Syariah sebagai berikut:

Tabel 1.1

Total Aset Perbankan Syariah di Indonesia Periode 2011-2015

(dalam milyar rupiah)

Tahun Total Aset Peningkatan

2011 145.467 34%

2012 195.018 24%

2013 242.276 24%

2014 272.343 12%

2015 296.262 8,8%

Tabel 1.1 menunjukan adanya peningkatan total aset yang cukup baik selama 5 tahun terakhir pada perbankan syariah. Kenaikan tertinggi pada total aset terjadi pada tahun 2011 yaitu sebesar 34%. Walaupun demikian nyatanya membuktikan bahwa perbankan syariah yang tercermin dari perkembangan total aset selalu mengalami peningkatan walaupun dengan persentase yang berbeda.

Fungsi utama perbankan syariah yaitu menghimpun dan menyalurkan dana masyarakat, selain itu perbankan syariah juga melakukan fungsi sosial dalam bentuk lembaga baitul mal yaitu menerima dana yang berasal dari zakat, infak, sedekah, hibah, atau dana sosial lainnya dan menyalurkannya kepada organisasi pengelola zakat. Dalam penghimpunan dana yang sebagian besar digunakan untuk pembiayaan mengalami peningkatan yang tinggi. Ekspansi pembiayaan tetap dilakukan dengan memperhatikan prudential banking sebagaimana arah kebijakan Bank Indonesia dan tetap memperhatikan syariah compliance sebagaimana yang digariskan oleh Dewan Syariah Nasional (DSN). Dengan demikian, rasio pembiayaan bermasalah cukup terkendali, selain tetap berpegang teguh dalam koridor kegiatan usaha berdasarkan prinsip syariah. Kondisi permodalan perbankan syariah juga tetap dapat terjaga antara lain didukung oleh profitabilitas usaha yang cukup tinggi.2

2

Berdasarkan perkembangan pada setiap jenis produknya, produk penghimpunan dana khususnya simpanan berjangka (deposito mudharabah) merupakan produk yang stabil mengalami peningkatan sepanjang tahun. Perkembangan deposito mudharabah pada Bank Umum Syariah (BUS) dari tahun 2011 sampai tahun 2015 dapat dilihat pada tabel berikut:

Tabel 1.2

Perkembangan Deposito Mudharabah Bank Umum Syariah (BUS)

(dalam milyar rupiah)

Tahun Deposito Mudharabah Peningkatan

2011 70.806 60%

2012 84.732 19%

2013 107.812 27%

2014 883.731 71%

2015 784.154 -11%

Sumber: Laporan Statistik Perbankan Syariah

bagi hasil yang besar terhadap dana deposan. Adanya perkembangan deposito mudharabahterdapat faktor-faktor yang mempengaruhi, yaitu faktor internal dan

faktor eksternal. Faktor internal tersebut berupa tingkat bagi hasil yang diberikan

oleh bank syariah dan jumlah kantor layanan bank syariah yang terdapat di

Indonesia dan faktor eksternal berupa inflasi dan PDB.

Deposito mudharabah adalah salah satu bentuk produk pendanaan perbankan syariah Menurut UU RI No. 21 tahun 2008 tentang Perbankan Syariah pasal 1 ayat 22 deposito syariah adalah investasi dana berdasarkan akad mudharabah atau akad lain yang tidak bertentangan dengan prinsip syariah yang penarikannya hanya dapat dilakukan pada waktu tertentu berdasarkan akad antara nasabah penyimpan dana bank syariah dan atau Unit Usaha Syariah (UUS).

Bagi hasil memiliki korelasi positif terhadap pertumbuhan DPK perbankan syariah hal ini menunjukan setiap peningkatan bagi hasil dapat meningkatkan pertumbuhan DPK perbankan syariah begitu juga sebaliknya. Margin bagi hasil memberikan keuntungan yang relatif lebih tinggi dibandingkan dengan bunga yang ditawarkan bank konvensional. Hal ini terjadi karena sistem bagi hasil yang diberikan berdasarkan nisbah keuntungan yang disepakati saat nasabah membuka rekening.

Pada sistem bagi hasil, kinerja bank syariah akan menjadi transparan kepada nasabah, sehingga nasabah bisa memonitor kinerja bank syariah atas jumlah bagi hasil yang diperoleh Apabila jumlah keuntungan meningkat, maka tingkat bagi hasil yang diterima nasabah juga akan meningkat, demikian pula sebaliknya, apabila jumlah keuntungan menurun, tingkat bagi hasil ke nasabah juga akan menurun, sehingga semua menjadi adil.

Survey perilaku investasi dari kalangan konsumen perbankan yang

dilakukan oleh BI tahun 2013 di pulau Jawa, Sumatra dan Kalimantan

menyatakan bahwa dalam rangka memilih bank syariah, kemudahan akses

mencapai 53,5 %, kredibilitas bank 27,4 %, dan profesionalisme 14 %. Dari

survey tersebut kemudahan akses memiliki prosentase paling besar, dapat

disimpulkan bahwa kemudahan akses menjadi salah satu faktor yang berperan

penting bagi bank dalam menghimpun dana. Hal ini didukung oleh penelitian

memiliki pengaruh positif dengan jumlah DPK Bank Negara Indonesia (BNI)

syariah.

Sedangkan faktor eksternal merupakan faktor ekonomi seperti inflasi dan

PDB. Pengaruh inflasi terhadap simpanan mudharabah juga menggunakan

perbandingan dengan simpanan konvensional yaitu apabila laju inflasi naik, sementara tingkat suku bunga simpanan bank tetap, akan mengakibatkan turunnya tingkat bunga riil perbankan. Kondisi ini akan mempengaruhi perilaku penyimpanan. Para deposan akan cenderung mengurangi simpanannya di bank dan digunakan untuk melakukan pembelian barang dan jasa atau diinvesatsikan dalam bentuk aset lain. Dengan demikian meningkatnya laju inflasi, dengan tidak diikuti kenaikan tingkat bunga akan dapat mengakibatkan menurunnya simpanan masyarakat pada lembaga perbankan.3

Indonesia merupakan salah satu negara yang menerapkan Inflation Targeting Framework (ITF) dengan asumsi inflasi year on year terakhir yang

ditetapkan oleh pemerintah di dalam PBN-P 2015 sebesar 5% sedangkan perkiraan realisasi sebesar 4%. Sementara itu, Badan Pusat Staitistik (BPS) mencatat inflasi dari Januari 2015 sampai dengan Juli 2015 sebesar 3,35% dan inflasi year on year periode Juli (2014-2015) sebesar 8,36%. Hal ini

3

menunjukkan bahwa realisasi sampai dengan bulan juli 2015 telah melebihi target yang diterapkan pemerintah.

Industri Perbankan Syariah Indoneisa, diharapkan terus bertumbuh untuk mendorong aktifitas perekonomian produktif masyarakat. Dengan karakteristik perbankan syariah yang memiliki hubungan erat dengan sektor ekonomi riil produktif, secara konseptual perkembangan perbankan syariah akan sangat dipengaruhi oleh perkembangan kondisi perekonomian nasional, yang pada gilirannya akan berpengaruh pada perbankan syariah, kecenderungan penurunan inflasi mendorong peningkatan aset perbankan syariah begitu pula sebaliknya kenaikan inflasi dapat menurunkan aset perbankan syariah4

Faktor lain yang diduga dapat mempengaruhi deposito mudharabah, yaitu Produk Domestik Bruto (PDB). Variabel PDB digunakan untuk mewakili besarnya pendapatan atau kegiatan ekonomi. Kenaikan nilai PDB menunjukkan naiknya jumlah output yang diproduksi oleh suatu perekonomian. Pertumbuhan PDB tersebut juga mencerminkan naiknya pendapatan yang diterima oleh faktor-faktor produksi yang digunakan diperekonomian tersebut. Dalam kaitan antara pendapatan, konsumsi, dan tabungan diketahui bahwa tidak semua pendapatan yang diterima akan digunakan untuk konsumsi, melainkan sebagian akan disimpan. Jadi,

4

tabungan adalah bagian pendapatan yang tidak dikonsumsi dalam periode tertentu. Suatu kenaikan dalam pendapatan akan meningkatkan konsumsi dan tabungan. Dengan demikian terdapat hubungan positif antara pendapatan dan simpanan.5

Penelitian ini memiliki kelebihan dibandingkan dengan penelitian lainnya mulai dari variabel, objek penelitian lebih banyak dan data yang diambil dalam kurun waktu yang berbeda. Dengan menggunakan data yang terbaru sehingga hasil yang didapat akan lebih menggambarkan situasi Bank Umum Syariah pada saat ini.

Berdasarkan pada fenomena tersebut, maka diperlukan suatu kajian yang mendalam. Maka penulis mencoba menelitinya dengan sebuah skripsi yang berjudul “Analisis Pengaruh Tingkat Bagi Hasil Deposito Mudharabah, Jumlah Kantor Layanan, Inflasi, dan PDB terhadap Jumlah

Deposito Mudharabah pada Bank Umum Syariah (BUS) di Indonesia”.

B. Identifkasi Masalah

Mengacu pada hal-hal di atas yang melatarbelakangi penelitian ini, maka penulis mengidentifikasi permasalahannya:

1. Jumlah deposito mudharabah dipengaruhi oleh faktor-faktor

internal dan faktor-faktor eksternal.

5

2. Faktor tingkat bagi hasil deposito mudharabah akan mempunyai pengaruh yang signifikan dalam menentukan jumlah deposito mudharabah di Bank Umum Syariah.

3. Faktor jumlah kantor layanan menjadi faktor yang mempengaruhi jumlah deposito, karena ketika meluasnya kantor layanan bank syariah di Indonesia masyarakat lebih mudah untuk untuk akses ke bank syariah tersebut.

4. Suku bunga sebagai imbalan yang akan diperoleh pada bank

konvensional juga menjadi penentu jumlah deposito mudharabah Apabila tingkat suku bunga tinggi, orang akan lebih tertarik menyimpan dana di bank konvensional sehingga deposito pada bank syariah akan menurun. Tetapi sangat bertentangan dengan prinsip yang ada di Bank Umum Syariah.

5. Tingkat suku bunga yang pada bank konvensional juga dipengaruhi oleh inflasi. Semakin tinggi inflasi maka semakin tinggi suku bunga yang diharapkan akan diterima. Begitupun sebaliknya jika inflasi turun maka suku bunga turun sehingga orang akan lebih tertarik mendepositokan dananya pada bank syariah dengan sistem bagi hasil.

Semakin tinggi pendapatan, maka akan tinggi tingkat simpanan mudharabah pada Bank Umum Syariah.

C. Pembatasan dan Rumusan Masalah

1. Pembatasan Masalah

Untuk memfokuskan penulisan dalam menganalisis, penulis menyampaikan batasan pada skripsi ini adalah sebagai berikut:

a. Objek penelitian dibatasi pada 8 Bank Umum Syariah dan tidak termasuk Unit Usaha Syariah serta BPRS.

b. Faktor internal bank yang mempengaruhi jumlah deposito mudharabah dibatasi pada tingkat bagi hasil deposito mudharabah dan

jumlah kantor layanan, sedangkan faktor eksternal pada sektor makroekonomi dibatasi pada inflasi dan PDB.

c. Informasi yang digunakan dalam penelitian ini adalah data triwulan

periode 2011 sampai dengan 2015 berdasarkan Laporan Publikasi Keuangan Bank pada masing-masing bank yang dipublikasikan di website masing-masing bank, laporan statistik perbankan syariah, dan Badan Pusat Statistik (BPS).

2. Rumusan Masalah

a. Bagaimana pengaruh tingkat bagi hasil deposito mudharabah terhadap jumlah deposito mudaharabah di Bank Umum Syariah secara parsial? b. Bagaimana pengaruh jumlah kantor layanan terhadap jumlah deposito

c. Bagaimana pengaruh inflasi terhadap jumlah deposito mudharabah di Bank Umum Syariah secara parsial?

d. Bagaimana pengaruh PDB terhadap jumlah deposito mudharabah di

Bank Umum Syariah secara parsial?

e. Bagaimana pengaruh tingkat bagi hasil deposito mudharabah, jumlah kantor layanan, inflasi, dan PDB terhadap jumlah deposito mudaharabah di Bank Umum Syariah secara simultan?

D. Tujuan dan Manfaat penelitian

1. Tujuan Penelitian

Berdasarkan pada perumusan masalah diatas maka tujuan dari penelitian ini adalah sebagai berikut :

a. Untuk menganalisis pengaruh tingkat bagi hasil deposito mudharabah terhadap jumlah deposito mudharabah di Bank Umum Syariah.

b. Untuk menganalisis pengaruh jumlah kantor layanan terhadap jumlah deposito mudharabah di Bank Umum Syariah.

c. Untuk menganalisis pengaruh inflasi terhadap jumlah deposito

mudharabah di Bank Umum Syariah.

d. Untuk menganalisis pengaruh PDB terhadap jumlah deposito mudharabah

e. Untuk menganalisis pengaruh tingkat bagi hasil deposito mudharabah, jumlah kantor layanan, inflasi, dan PDB terhadap jumlah deposito mudharabah di Bank Umum Syariah secara simultan.

2. Manfaat penelitian a. Bagi Penulis

Peneletian ini memberikan tambahan pengetahuan mengenai pengaruh tingkat bagi hasil deposito mudharabah, jumlah kantor layanan, inflasi, dan PDB terhadap jumlah deposito mudharabah pada Bank Umum Syariah.

b. Bagi perusahaan

Sebagai sumber informasi dalam pelaksanaan mengenai bagi hasil pada Bank Umum Syariah dan sebagai bentuk evaluasi perkembangan sistem perbankan syariah.

c. Bagi Mahasiswa

Sebagai bahan referensi untuk melakukan penelitian di masa yang akan datang.

d. Bagi Nasabah

E. Hipotesis

Hipotesis di bawah ini pada dasarnya merupakan jawaban sementara terhadap suatu masalah yang harus dibuktikan kebenarannya, adapun hipotesis yang dirumuskan dalam penulisan ini adalah sebagai berikut:

1. H0: tingkat bagi hasil deposito mudharabah tidak berpengaruh terhadap jumlah deposito mudharabah pada Bank Umum Syariah.

H1: tingkat bagi hasil deposito mudharabah berpengaruh terhadap jumlah deposito mudharabah pada Bank Umum Syariah.

2. H0 : jumlah kantor layanan tidak berpengaruh terhadap jumlah deposito

mudharabah pada Bank Umum Syariah.

H1 : jumlah kantor layanan berpengaruh terhadap jumlah deposito mudharabah pada Bank Umum Syariah.

3. H0: inflasi tidak berpengaruh terhadap jumlah deposito mudharabah pada Bank Umum Syariah.

H2: inflasi berpengaruh terhadap jumlah deposito mudharabah pada Bank Umum Syariah.

4. H0: PDB tidak berpengaruh terhadap jumlah deposito mudharabah pada

Bank Umum Syariah.

5. H0: tingkat bagi hasil deposito mudharabah, jumlah kantor layanan, inflasi dan PDB tidak berpengaruh terhadap jumlah deposito mudharabah pada Bank Umum Syariah secara simultan.

H4: tingkat bagi hasil deposito mudharabah, jumlah kantor layanan, inflasi dan PDB berpengaruh terhadap deposito mudharabah pada Bank Umum Syariah secara simultan.

F. Sistematika Penulisan

Sistematika penulisan dibagi menjadi lima bab, yaitu : BAB I PENDAHULUAN

Bab ini berisi tentang; latar belakang, identifikasi masalah, perumusan dan pembatasan masalah, tujuan dan manfaat penelitian, hipotesis, dan sistematika penulisan.

BAB II LANDASAN TEORI

Bab ini berisi tentang gambaran umum tentang Perbankan Syariah serta menjelaskan tentang konsep deposito mudharabah bank syariah, review studi terdahulu, dan

kerangka berfikir.

BAB III METODE PENELITIAN

BAB IV ANALISIS DAN PEMBAHASAN

Bab ini berisi tentang perhitungan data yang diperoleh dalam penelitian sehingga akan diketahui hasilnya, dan penjelasan kenapa hal itu bisa terjadi, kemudian akan didapatkan kesimpulan.

BAB V KESIMPULAN DAN SARAN

Bab ini berisi tentang kesimpulan dari hasil-hasil perhitungan analisis dan berisi saran yang sesuai dengan permasalahan yang terjadi.

BAB II

TINJAUAN PUSTAKA

A. Landasan Teori

1. Pengertian Perbankan Syariah

Bank Syariah atau Bank Islam adalah badan usaha yang fungsinya sebagai penghimpunan dana dari masyarakat dan penyalur dana kepada masyarakat, yang sistem dan mekanisme kegiatan usahanya berdasarkan hukum islam sebagaimana yang diatur dalam Al-Quran dan Al-Hadis.1

Menurut Pasal 1 ayat 1 Undang-Undang Nomor 21 Tahun 2008 tentang perbankan Syariah, Perbankan Syariah adalah “segala sesuatu yang menyangkut tentang Bank Syariah dan Unit Usaha Syariah (UUS), mencakup kelembagaan, kegiatan usaha, serta cara dan proses dalam melaksanakan kegiatan usahanya.

Bank Islam atau di Indonesia disebut dengan bank syariah merupakan lembaga keungan yang berfungsi memperlancar mekanisme ekonomi disektor riil melalui aktivitas kegiatan usaha (Investasi, jual beli, atau lainnya) berdarkan prinsip syariah, yaitu aturan perjanjian berdasarkan hukum islam antara bank dan pihak lain untuk penyimpanan dana atau pembiayaan kegiatan usaha, atau

1

kegiatan lainnya yang dinyatakan sesuai dengan nilai-nilai syariah yang bersifat makro maupun mikro.2

Berdasarkan pengertian-pengertian tersebut, Bank Syariah berarti Bank yang tata cara beroperasinya didasarkan pada tata cara bermuamalat secara Islam, yaitu mengacu pada Quran dan Al-hadis. Sedangkan pengertian muamalat adalah ketentuan-ketentuan yang mengatur hubungan manusia dengan manusia lainnya, baik hubungan pribadi maupun antara perorangan dengan masyarakat.3 2. Tujuan dan Fungsi Perbankan Syariah

Sesuai dengan tujuan yang dijelaskan di dalam Pasal 4 Undang-Undang Nomor 21 Tahun 2008 tentang Perbankan Syariah, yaitu:

a. Bank Syariah dan UUS wajib menjalankan fungsi menghimpun

dan menyalurkan dana masyarakat.

b. Bank Syariah dan UUS dapat menjalankan fungsi sosial dalam bentuk lembaga baitul mal, yaitu menerima dana yang berasal dari zakat, infak, sedekah, hibah, atau dana sosial lainnya dan menyalurkannya kepada organisasi pengelola zakat.

c. Bank Syariah dan UUS dapat menghimpun dana sosial yang berasal dari wakaf uang dan menyalurkannya kepada pengelola wakaf (nazhir) sesuai dengan kehendak pemberi wakaf (wakif).

2

Ascarya, Akad dan Produk Bank Syariah, (Jakarta: PT Raja Grafindo Persada, 2007), h. 30 3

Dalam menjalankan operasinya, bank syariah memiliki empat fungsi sebagai berikut:

a. Sebagai penerima amanah untuk melakukan investasi dana-dana

yang dipercayakan oleh pemegang rekening investasi/deposan atas dasar prinsip bagi hasil sesuai dengan kebijakan investasi bank. b. Sebagai pengelola investasi atas dana yang dimiliki pemilik

dana/shahibul maal sesuai dengan arahan investasi yang dikehendaki oleh pemilik dana.

c. Sebagai penyedia jasa lalu lintas dan pembayaran dan jasa-jasa lainnya sepanjang tidak bertentangan dengan prinsip syariah

d. Sebagai pengelola fungsi sosial dari keempat uraian di atas. 3. Produk dan Akad Perbankan Syariah

Dalam menjalankan usahanya bank syariah dituntut untuk mampu bertahan ditengah persaingan dunia perbankan. Hal ini memicu bank syariah untuk lebih berinovasi dalam menciptakan sebuah produk yang dapat menarik minat nasabah menanamkan dananya di bank syariah. Produk inilah yang akan membantu bank syariah mampu bertahan dan berkembang. Produk perbankan syariah dibagi menjadi tiga bagian yaitu: Produk Penghimpunan Dana (funding), Produk Penyaluran Dana (financing) dan Produk yang berkaitan dengan jasa yang diberikan bank kepada nasabahnya.

Bank merupakan badan usaha yang menghimpun dana dari masyarakat dalam bentuk simpanan dan menyalurkannya kepada masyarakat dalam bentuk kredit dan bentuk-bentuk lainnya dalam rangka meningkatkan taraf hidup orang banyak. Dana yang dihimpun dari masyarakat berupa giro, tabungan, dan deposito. Prinsip operasional bank syariah yang telah ditetapkan secara luas adalah wadi’ah dan mudharabah. Masing-masing produk dan akad dengan lebih rinci dibahas pada uraian berikut.

(1) Prinsip Wadi’ah

Prinsip wadi’ah yang diterapkan adalah wadi’ah yad dhamanah yang diterapkan pada produk rekening giro.

Wadi’ah dhamanah berbeda dengan wadi’ah amanah. Dalam

wadi’ah amanah, pada prinsipnya harta titipan tidak boleh

dimanfaatkan oleh yang dititipi. Sementara itu, dalam hal

wadi’ah dhamanah, pihak yang dititipi (bank) bertanggung

jawab atas keutuhan harta titipan sehingga ia boleh memanfaatkan harta titipan tersebut.4

Produk dalam prinsip wadi’ah adalah produk giro

wadi’ah merupakan simpanan dari nasabah dalam bentuk

rekening giro (current account) untuk keamanan dan kemudahan pemakaiannya. Produk lainnya adalah tabungan

wadi’ah, yang merupakan simpanan dari nasabah dalam bentuk

4

rekening tabungan (savings account) untuk kemanan dan kemudahan pemakaiannya, seperti halnya giro wadi’ah

(2) Prinsip Mudharabah

Dalam mengaplikasikan prinsip mudharabah, penyimpan atau deposan sebagai shahibul maal (pemilik modal) dan bank sebagai mudharib (pengelola). Dana tersebut digunakan bank untuk melakukan suatu usaha. Hasil usaha ini akan dibagihasilkan berdasarkan nisbah yang disepakati.5

b. Penyaluran Dana (financing)

Dalam menyalurkan dananya pada nasabah, secara garis besar produk pembiayaan syariah terbagi kedalam kategori berikut: (1) Prinsip Jual Beli

(a) Murabahah

Pembiayaan murabahah, yaitu pembiayaan berupa talangan dana yang dibutuhkan nasabah untuk membeli suatu barang dengan kewajiban mengembalikan talangan dana tersebut seluruhnya ditambah margin keuntungan bank pada waktu jatuh tempo. Bank memperoleh margin keuntungan berupa selisih harga beli dari pemasok dengan harga jual bank kepada nasabah.6

(b) Istishna

5

Adiwarman Karim, Bank Islam Analisis Fiqh dan Keuangan, (Jakarta: PT Raja Grafindo Persada, 2006), h. 109

6

Pembiayaan istishna adalah pembiayaan berupa talangan dana yang dibutuhkan nasabah untuk membeli suatu barang atau jasa dengan pembayaran dimuka, dicicil, atau tangguh bayar. Nasabah wajib mengembalikan talangan dana tersebut ditambah margin keuntungan bank secara mencicil sampai lunas dalam jangka waktu tertentu atau tunai sesuai dengan kesepakatan. Bank memperoleh margin keuntungan berupa selisih harga beli dari pemasok dengan harga jual bank kepada nasabah.7

(c) Salam

Pembiayaan salam yaitu berupa talangan dana yang dibutuhkan nasabah untuk membeli suatu barang/jasa dengan pembayaran dimuka sebelum barang/jasa diantarkan/berbentuk nasabah berkewajiban mengembalikan talangan dana tersebut ditambah margin keuntungan bank secara mencicil sampai lunas dalam jangka waktu tertentu atau tunai sesuai dengan kesepakatan. Bank memperoleh margin keuntungan berupa selisih harga beli dari pemasok dengan harga jual bank kepada nasabah.8 (2) Prinsip Bagi Hasil

(a) Mudharabah

7

Wirdyaningsih dkk, Bank dan Asuransi Islam di Indonesia, (Jakarta: Kencana Prenada Media, 2005), h. 109

8

Pembiayaan mudharabah adalah pembiayaan seluruh kebutuhan modal pada suatu usaha untuk jangka waktu terbatas sesuai kesepakatan. Porsi bagi hasil ditetapkan bagi mudharib lebih besar daripada sahibul maal.

(b) Musyarakah

Pembiayaan musyarakah yaitu pembiayaan sebagian kebutuhan modal pada suatu usaha untuk jangka terbatas sesuai kesepakatan. Porsi bagi hasil ditetapkan sesuai dengan persentase kontribusi masing-masing.

(3) Prinsip Sewa-menyewa (a) Ijarah

Pembiayaan ijarah yaitu pembiayaan berupa talangan dana yang dibutuhkan nasabah untuk memiliki suatu barang/jasa dengan kewajiban menyewa barang tersebut sampai jangka waktu tertentu sesuai dengan kesepakatan. Pada akhir jangka waktu tersebut pemilikan barang dihibahkan ke nasabah. Bank memperoleh margin keuntungan berupa selisih harga beli dari pemasok dengan harga jual bank kepada nasabah.

(b) Ijarah Muntahiya Bittamlik

diikuti janji, bahwa pada saat yang ditentukan kepemilikan barang sewaan akan berpindah kepada penyewa.

(4) Prinsip Pinjam-Meminjam

Pembiayaan Qardhul Hasan, yaitu pembiayaan berupa pinjaman tanpa dibebani baiaya apapun bagi kaum dhuafa yang merupakan asnaf/zakat/infak/sedekah dan ingin mulai berusaha kecil-kecilan. Nasabah hanya wajib mengembalikan pinjaman pokoknya saja pada waktu jatuh tempo dengan sesuai kesepakatan dengan membayar biaya-biaya administrasi.9 c. Jasa Pelayanan

(1) Al-Wakalah

Al-wakalah yaitu jasa melakukan tindakan/pekerjaan

mewakili nasabah sebagai pemberi kuasa. Untuk mewakili nasabah melakukan tindakan atau pekerjaan tersebut nasabah diminta untuk mendepositokan dana secukupnya. Atas pemberian jaminan ini bank memperoleh fee.

(2) Al-Hiwalah

Al-hiwalah yaitu jasa pengalihan tanggung jawab

pembayaran utang dari seseorang yang berutang kepada orang lain. Atas pemberian jaminan ini bank memperoleh fee.

(3) Al-Kafalah

9

Al-kafalah yaitu pemberian jaminan oleh bank sebagai

penanggung (kafil) kepada pihak ketiga atas kewajiban pihak kedua (yang ditanggung). Atas pemberian jaminan ini bank memperoleh fee.

(4) Ar-Rahn

Ar-rahn yaitu menahan salah satu harta milik

sipeminjam sebagai jaminan atas pinjaman yang diterimanya. Nilai barang yang ditahan tersebut memiliki nilai ekonomis.10 Nasabah diwajibkan membayar kembali utangnya pada saat jatuh tempo dan membayar sewa tempat penyimpanan barang jaminannya. Bank mendapatkan pendapatan berupa sewa tempat penyimpanan barang jaminan.11

(5) Al-Jualah

Al-jualah yaitu jasa pelayanan pesanan/permintaan

tertentu dari nasabah, misalnya untuk memesan tiket pesawat atau barang dengan menggunakan kartu debit atau kredit/cek/transfer. Atas jasa pelayanan ini bank memperoleh fee. Bentuk jasa pelayanan ini tidak disebutkan dalam

ketentuan PBI, baik untuk Bank Umum Syariah ataupun Bank Perkreditan Rakyat Syariah.

10

Edy Setiadi, Manajemen Treasury Bank Syariah, (Jakarta: Uin Syarif Hidayatullah. Jakarta, 2013), h. 13

11

4. Deposito Mudharabah a. Pengertian

Deposito berjangka adalah simpanan pihak ketiga (rupiah dan valuta asing) yang diterbitkan atas nama nasabah pada bank yang penarikannya hanya dapat dilakukan pada waktu tertentu menurut perjanjian antar penyimapan dengan bank yang bersangkutan.12

Deposito adalah bentuk simpanan yang mempunyai jumlah minimal tertentu, jangka waktu tertentu, dan hasilnya lebih tinggi dari pada tabungan. Nasabah membuka deposito dengan jumlah minimal tertentu dengan jangka waktu yang telah disepakati, sehingga nasabah tidak dapat mencairkan dananya sebelum jatuh tempo. Produk penghimpunan dana ini biasanya dipilih nasabah yang memiliki kelebihan dana, sehingga selain bertujuan untuk menyimpan dananya, bertujuan pula untuk salah satu sarana berinvestasi.13

Menurut UU N0. 10 Tahun 1998 Pasal 1 Ayat 7, deposito adalah simpanan yang penarikannya hanya dapat dilakukan pada waktu tertentu menurut perjanjian antara penyimpan dengan bank

12

Veithzal Rivai, Bank and Financial Instituation Management Conventional and Sharia System, (Jakarta: PT Raja Grafindo Persada, 2007), h. 417

13

yang bersangkutan.14 Sedangkan menurut UU No. 21 Tahun 2008 Pasal 1 tentang perbankan, Deposito adalah Investasi dana berdasarkan akad mudharabah atau akad lain yang tidak bertentangan dengan prinsip syariah yang penarikannya hanya dapat dilakukan pada waktu tertentu berdasarkan akad antara nasabah penyimpan dan Bank Syariah/atau UUS.

Deposito investasi mudharabah adalah dana yang disimpan nasabah hanya bisa ditarik berdasarkan jangka waktu yang telah ditentukan, dengan bagi hasil keuntungan berdasarkan kesepakatan bersama.15

Secara singkat mudharabah atau penanaman modal adalah penyerahan modal uang kepada orang yang berniaga sehingga ia mendapatkan persentase keuntungan. Apabila terjadi kerugian karena proses normal dari usaha, dan bukan karena kelalaian atau kecurangan pengelola, kerugian ditanggung sepenuhnya oleh pemilik modal, sedangkan pengelola kehilangan tenaga dan keahliannya.16

Mudharabah yaitu dimana bank dapat menyediakan

pembiayaan modal investasi atau modal kerja hingga 100%, sedangkan nasabah menyediakan usaha dan managementnya. Bagi

14

Adiwarman Karim, Bank Islam Analisis Fiqh dan Keuangan, (Jakarta: PT Grafindo Persada, 2004), h. 277

15

Muhammad, Bank Syariah, (Yogyakarta: Ekonisia, 2006), h. 19 16

hasil keuntungan melalui perjanjian yang sesuai dengan proporsinya.17

Mudharabah adalah akad antara pihak pemilik modal

(shahibul maal) dengan pengelola (mudharib) untuk memperoleh pendapatan atau keuntungan. Pendapatan atau keuntungan tersebut dibagi berdasarkan nisbah yang telah disepakati diawal akad. Dana nasabah yang disimpan di bank akan dikelola oleh bank untuk mendapatkan keuntungan. Hasil pengelolaannya itulah yang kemudian harus dibagikan diantara bank dan nasabah.18

Dari beberapa pendapat di atas, maka pengertian deposito mudharabah adalah simpanan masyarkat yang disimpan kepada

bank, dapat berupa rupiah atau pun valuta asing dimana penarikannya hanya dapat dilakukan pada jangka waktu yang telah ditentukan dan disepakati antara nasabah dengan pihak bank dalam baik dengan prinsip syariah (bagi hasil) dengan akad mudharabah yang biasanya memiliki jangka waktu 1, 3, 6, dan 12 bulan.

b. Landasan Hukum Deposito Mudharabah

Prinsip syariah deposito diatur dalam Fatwa Dewan Syariah Nasional No. 03/DSN-MUI/IV/2000 yang menyatakan bahwa keperluan masyarakat dalam peningkatan kesejahteraan dan dalam bidang investasi, memerlukan jasa perbankan. Salah satu produk

17

Ibid, h. 19 18

perbankan dibidang penghimpunan dana dari masyakat adalah deposito, yaitu simpanan dana berjangka yang penarikannya hanya dapat dilakukan pada waktu tertentu berdasarkan perjanjian nasabah penyimpan dengan baik. Deposito yang dibenarkan, yaitu deposito yang berdasarkan prinsip mudharabah. Ada pun ketentuannya adalah sebagai berikut :

(1) Dalam transaksi ini nasabah bertindak sebagai shahibul maal atau pemilik dana, dan bank bertindak sebagai mudharib atau pengelola dana.

(2) Dalam kapasitasnya sebagai mudharib, bank dapat melakukan

berbagai macam usaha yang tidak bertentangan dengan prinsip syariah dan mengembannya, termasuk didalamnya mudharabah dengan pihak lain.

(3) Modal harus dinyatakan dengan jumlahnya, dalam bentuk tunai dan bukan piutang.

(4) Pembagian keuntungan dinyatakan dalam bentuk nisbah dan

dituangkan dalam akad pembukaan rekening.

(5) Bank sebagai mudharib menutup biaya operasional deposito

dengan menggunakan nisbah keuntungan yang menjadi haknya.

(6) Bank tidak diperkenankan untuk mengurangi nisbah

c. Macam-macam Deposito Mudharabah

Berdasarkan kewenangan yang diberikan pihak penyimapan dana, terdapat 2 (dua) bentuk mudharabah, yakni:19 (1) Mudharabah Muthlaqah (Unretricted Investment Account,

URIA)

Dalam deposito mudharabah muthlaqah (URIA), pemilik dana tidak memberikan batasan atau persyaratan tertentu kepada Bank Syariah dalam mengelola investasinya, baik yang berkaitan dengan tempat, cara maupun objek investasinya. Dengan kata lain, Bank Syariah mempunyai hak dan kebebasan sepenuhnya dalam menginvestasikan dana URIA ini ke berbagai sektor bisnis yang diperkirakan akan memperoleh keuntungan.

Dalam menghitung bagi hasil deposito mudharabah Muthlaqah (URIA), basis perhitungan adalah dari bagi hasil

sebenarnya, termasuk tanggal tutup buku, namun tidak termasuk tanggal pembukaan deposito mudharabah mutlaqah (URIA) dan tanggal jatuh tempo. Sedangkan jumlah hari dalam sebulan yang menjadi angka penyebut/angka pembagi adalah hari kalender bulan yang bersangkutan (28 hari, 29 hari, 30 hari, 31 hari).

19

(2) Mudharabah Muqayyadah (Restricted Investment Account, RIA)

Berbeda halnya dengan deposito mudharabah mutlaqah (URIA), dalam deposito mudharabah muqayyadah (RIA), pemilik dana memberikan batasan atau persyaratan tertentu kepada Bank Syariah dalam mengelola investasinya, baik yang berkaitan dengan tempat, cara, maupun objek investasinya. Dengan kata lain, Bank Syariah tidak mempunyai hak dan kebebasan sepenuhnya dalam menginvestasikan dana RIA ini ke berbagai sektor bisnis yang diperkirakan akan memperoleh keuntungan.

5. Bagi Hasil

Bagi hasil menurut Istilah adalah suatu sistem yang meliputi tata cara pembagian hasil usaha antara penyedia dana dan pengelola dana. Menurut terminologi asing (Inggris) bagi hasil dikenal dengan profit sharing. Profit sharing dalam kamus ekonomi diartikan

pembagian laba.20 Bagi hasil adalah pembagian keuntungan yang diperoleh atas usaha anatara pihak bank dan nasabah atas kesepakatan bersama dalam melakukan suatu kerjasama.

Berdasarkan pengertian-pengertian di atas, dapat disimpulkan bahwa bagi hasil merupakan suatu teknik distribusi pendapatan yang

20

diperoleh atas jenis usaha yang ditanamkan pada sektor riil yang tidak melanggar ketentuan syariat Islam.

Prinsip perhitungan bagi hasil pendapatan sangat penting untuk ditentukan di awal dan untuk diketahui oleh kedua belah pihak yang akan melakukan kesepakatan kerja sama bisnis karena apabila hal ini tidak dilakukan, maka berarti telah menajdi gharar, sehingga transaksi menjadi tidak sesuai dengan prinsip syariah.21

Karena hal di atas, Dewan Syariah Nasional memberikan fatwa sebaga acuan bagi bank syariah terdapat pada fatwa DSN Nomor 15/DSN-MUI/IX/2000 tentang Prinsip Distribusi Hasil Usaha yaitu sebagai berikut:

a. Pada dasarnya, LKS boleh menggunakan prinsip bagi hasil (revenue sharing) maupun bagi hasil untung (profit sharing) dalam distribusi usaha dengan mitra (nasabah)-nya.

b. Dilihat dari segi kemaslahatan (al-ashlah), distribusi bagi hasil usaha sebaiknya digunakan prinsip bagi hasil (revenue sharing).

c. Penetapan prinsip distribusi hasil usaha yang dipilih harus

disepakati dalam akad.

Dalam praktek di lapangan terdapat istilah revenue sharing dan profit sharing. Adapun revenue yang dimaksud dalam dasar

21

bagi hasil bank syariah dan yang dipraktekkan selama ini adalah pendapatan dikurangi harga pokok yang dijual. Dalam akuntansi, konsep ini biasa dinamakan dengan gross profit. Prinsip perhitungan bagi hasil dapat dilihat pada tabel dibawah ini

Tabel 2.1

Perhitungan Bagi Hasil

Uraian Jumlah Metode Bagi Hasil

Penjualan Xx

Harga Pokok Penjualan

(xx)

Laba Kotor Xx Gross Profit Sharing

Beban (xx)

Laba/Rugi Bersih Xx Profit Sharing (Sumber : Yaya dkk, 2009:371)

Rumus gross profit sharing :

Bagi Hasil = Persentase Nisbah x Laba Kotor

Rumus profit sharing :

Bagi Hasil = Persentase Nisbah x Laba Rugi Bersih

Besar kecilnya hasil investasi dipengaruhi oleh banyak faktor. Faktor-faktor yang memepengaruhi bagi hasil yang berdampak langsung dan tidak langsung :

Diantara faktor langsung yang mempengaruhi perhitungan bagi hasil adalah investmen rate, jumlah dana yang tersedia, dan nisbah bagi hasil (profit sharing).

(1) Investment rate, merupakan persentase aktual dana yang diinvestasikan dari total dana. Jika bank menentukan investment rate sebesar 80 persen, hal ini berarti 20 persen

dari total dana dialokasikan untuk memenuhi likuiditas. (2) Jumlah dana yang tersedia untuk diinvestasikan merupakan

jumlah dana dari berbagai sumber dana yang tersedia untuk diinvestasikan. Dana tersebut dapat dihitung dengan menggunakan salah satu metode ini:

(a) Rata-rata saldo minimum bulanan (b) Rata-rata saldo harian

Investment rate dikalikan dengan jumlah dana yang tersedia

untuk diinvestasikan, akan menghasilkan jumlah dana aktual yang digunakan.

(3) Nisbah (Profit Sharing Ratio)

(a) Salah satu ciri al-mudharabah adalah nisbah yang harus

ditentukan dan disetujui pada awal perjanjian.

(c) Nisbah juga dapat berbeda dari waktu ke waktu dalam satu bank, misalnya deposito 1 bulan, 3 bulan, 6 bulan, dan 12 bulan.

(d) Nisbah juga dapat berbeda antara satu account dan account lainnya sesuai dengan besarnya dana dan jatuh

tempo.

b. Faktor Tidak Langsung (undirect factors)

(1) Penentuan butir-butir pendapatan dan biaya mudharabah (a) Bank dan nasabah melakukan share dalam pendapatan

dan biaya (profit and sharing). Pendapatan yang dibagi hasilkan merupakan pendapatan yang akan diterima dikurangi biaya-biaya.

(b) Jika semua biaya ditanggung bank, hal ini disebit revenue sharing.

(2) Kebijakan akunting (prinsip dan metode akunting)

Bagi hasil secara tidak langsung dipengaruhi oleh berjalannya aktivitas yang diterapkan, terutama sehubungan dengan pengakuan pendapatan dan biaya.

6. Jumlah Kantor Layanan

konvensional yang sama dalam kegiatan pengumpulan dana dalam bentuk giro, tabungan dan atau deposito. 22 Makin banyaknya jumlah kantor bank maka kesempatan masyarakat untuk menabung semakin banyak dan meningkat. Dengan kondisi yang seperti ini maka akan semakin membuka kesempatan bagi masyarakat yang ingin memenuhi kebutuhannya di bidang perbankan.

7. Inflasi

Inflasi adalah kenaikan tingkat harga yang terjadi secara terus menerus, mempengaruhi individu, pengusaha dan pemerintah.23 Inflasi merupakan suatu keadaan perekonomian dimana tingkat harga dan biaya-biaya umum naik, misal naiknya harga beras, harga bahan bakar, harga mobil, upah tenaga kerja, harga tanah, sewa barang-barang modal.24

Inflasi yang tinggi merupakan masalah ekonomi. Tenaga beli uang (pendapatan) turun. Masyarakat yang pendapatannya tetap akan dirugikan sedangkan yang berpenghasilan tidak tetap kadangkala diuntungkan. Dengan demikian inflasi dapat mempengaruhi distribusi pendapatan.

Inflasi merupakan variabel penghubung antara tingkat bunga dan nilai tukar efektif, dimana dua variabel ini merupakan variabel penting dalam menentukan pertumbuhan dalam sektor produksi.

22

www.bi.go.id 23

Mishkin Frederic, The Economics of Money, Banking and Financial Markets, (Columbia University, 2008), h. 13

24

Inflasi dapat digolongkan menurut tingkat keparahannya, yaitu sebagai berikut:25

a. Moderate Inflation

Karakteristiknya adalah kenaikan tingkat harga yang lambat. Umumnya disebut sebagai inflasi satu digit. Pada tingkat inflasi seperti ini orang-orang masih mau memegang uang dan menyimpan kekayaannya dalam bentuk uang daripada dalam bentuk aset riil.

b. Galopping Inflation

Inflasi tingkat ini terjadi pada tingkatan 20 persen sampai dengan 200 persen per tahun. Pada tingkatan inflasi seperti ini orang hanya mau memegang uang seperlunya saja, sedangkan kekayaan disimpan dalam bentuk aset-aset riil. Orang akan menumpuk barang-barang, membeli rumah dan aset riil. Pasar uang akan mengalami penyusutan dan pendanaan akan dialokasikan melalui cara-cara selain dari tingkat bunga yang amat tinggi. Banyak perekonomian yang mengalami inflasi seperti ini tetap berhasil walaupun sistem harga yang berlaku sangat buruk.

Perekonomian seperti ini cenderung mengakibatkan terjadinya gangguan-gangguan besar pada perekonomian karena orang-orang akan cenderung mengirimkan dananya untuk

25

berinvestasi di luar negeri daripada di dalam negeri (capital outflow).

c. Hyper Inflation

Inflasi jenis ini terjadi pada tingkatan yang sangat tinggi yaitu sampai triliunan persen per tahun. Walaupun sepertinya banyak pemerintahan yang perekonomiannya dapat bertahan menghadapi galopping inflation, akan tetapi tidak pernah ada pemerintahan yang dapat bertahan menghadapi jenis inflasi ini.

Inflasi menurut teori Islam berakibat sangat buruk bagi perkonomian karena:26

a. Menimbulkan gangguan terhadap fungsi uang, terhadap fungsi

tabungan (nilai simpanan), fungsi dari pembayaran dimuka, dan fungsi dari unit perhitungan. Orang harus melepaskan diri dari uang dan aset keuangan akibat dari beban inflasi tersebut. Inflasi juga telah mengakibatkan terjadinya inflasi kembali.

b. Melemahkan semangat menabung dan sikap terhadap menabung

dari masyarakat (turunnya Marginal Propensity to Save).

c. Meningkatkan kecenderungan untuk berbelanja terutama untuk

non-primer dan barang-barang mewah (naiknya Marginal Propersity to Consume).

26

d. Mengarahkan investasi pada hal-hal yang non-produktif yaitu penumpukan kekayaan (hoarding) seperti: tanah, bangunan, logam mulia, mata uang asing dengan mengorbankan investasi kearah produktif sperti pertanian, industrial, perdagangan, transportasi, dan lainnya.

8. PDB

PDB (Produk Domestik Bruto) merupakan ukuran nilai pasar dari barang dan jasa akhir yang diproduksi oleh sumber daya yang berada dalam suatu negara selama jangka waktu tertentu, biasanya satu tahun. PDB juga dapat digunakan untuk mempelajari perekonomian dari waktu ke waktu atau untuk membandingkan beberapa perekonomian pada suatu saat.

PDB hanya mencakup barang dan jasa akhir, yaitu barang dan jasa yang dijual kepada pengguna yang terakhir. Untuk barang dan jasa dibeli untuk diproses jadi dan dijual lagi (barang dan jasa intermediate) tidak dimasukkan dalam GDP untuk menghindari masalah double counting atau penghitungan ganda, yaitu menghitung suatu produk

lebih dari satu kali.27

27

B. Review Studi Terdahulu

Penelitian-penelitian sebelumnya yang relevan dan menjadi rujukan bagi landasan penelitian ini, antara lain:

Pembiayaan

Kerangka pemikiran merupakan sintesa dari serangkaian teori yang tertuang dalam tinjauan pustaka, yang pada dasarnya merupakan gambaran sistematis dari kinerja teori dalam memberikan solusi atau alternatif solusi dari serangkaian masalah yang ditetapkan. Kerangka pemikiran dapat disajikan dalam bentuk bagan, deskriptif kualitatif, dan atau gabungan keduanya.28

Kerangka pemikiran dalam penelitian ini dapat digambarkan sebagai berikut:

28

Gambar 2.1

Kerangka Berpikir

Pengaruh Tingkat Bagi Hasil Deposito Mudharabah, Jumlah kantor layanan, Inflasi, dan PDB Terhadap Jumlah Deposito Mudharabah pada

BUS

Tingkat Bagi Hasil Deposito Mudharabah

(X1)

BSM, BMI, BNIS, BRIS, BCAS, BMSI, BPS, BSB, dan Bank Indonesia

Badan Pusat Statistik

Uji Parsial (Uji T) Uji Simultan (Uji F)

Adjusted R2

Commont Effect Model Fixed Effect Model Random Effect Model

BAB III

METODOLOGI PENELITIAN

A. Ruang Lingkup Penelitian

Ruang lingkup penelitian ini terfokus pada tingkat bagi hasil deposito mudharabah, jumlah kantor layanan, inflasi, dan PDB terhadap jumlah deposito mudharabah pada Bank Umum Syariah (BUS). Periode yang diteliti dari tahun 2011 sampai dengan 2015. Data yang diambil merupakan data triwulan. Sedangkan jenis data yang digunakan dalam penelitian ini adalah data panel (pooled data), yaitu kombinasi antara data time series dan data cross section.

B. Populasi dan Metode Penentuan Sampel

yang dilakukan berdasarkan karakteristik yang ditetapkan terhadap elemen populasi target yang disesuaikan dengan tujuan atau masalah penelitian.1

Sampel dipilih berdasarkan kriteria berikut:

1. Bank Umum Syariah yang terdaftar di Bank Indonesia pada tahun 2011-2015.

2. Bank Umum Syariah yang menerbitkan Laporan Keuangan Triwulan

yang lengkap pada periode 2011-2015.

Proses seleksi sampel berdasarkan kriteria yang ditetapkan dalam purposive sampling pada penelitian ini sebagai berikut:

Tabel 3.1

Proses Seleksi Sampel

Nama Bank Triwulan Lengkap

BMI √

BSM √

BNIS √

BRIS √

BVS -

BJBS -

BPS √

BSB √

Maybank Syariah -

BCAS √

BSMI √

BTPNS -

Berikut daftar Bank Umum Syariah yang dijadikan sampel dalam penelitian ini yaitu:

1

a) Bank Muamalat Indonesia b) Bank Syariah Mandiri c) BNI Syariah

d) BRI Syariah

e) Bank Panin Syariah f) Bank Syariah Bukopin g) BCA Syariah

h) Bank Mega Syariah

C. Metode Pengumpulan Data

Metode yang digunakan dalam pengumpulan informasi dan data pada penelitian ini adalah sebagai berikut:

1. Data sekunder

Data sekunder adalah data yang diperoleh dalam bentuk data yang sudah jadi, sudah dikumpulkan dan diolah oleh pihak lain, biasanya sudah dalam bentuk publikasi.2

Peneliti menggunakan data sekunder dengan skala triwulan yang diambil dari data triwulan historis jumlah deposito mudharabah dan tingkat bagi hasil deposito mudharabah pada laporan keuangan publikasi bank dengan melihat laporan neraca dan distribusi bagi hasil dari tahun 2011-2015 yang diperoleh dari situs masing-masing bank. Disamping itu diperoleh data bulanan historis jumlah kantor layanan (data diolah menjadi data triwulan) pada laporan statistik perbankan

2

syariah pada situs ww.bi.go.id. Inflasi (data diolah menjadi data triwulanan dengan cara rata-rata tertimbang (weigthed average)) dan data triwulanan PDB dengan harga konstan pada situs www.bps.go.id.

2. Studi Kepustakaan (Library research)

Penulis melakukan penelitian kepustakaan untuk mendapatkan teori dan konesp yang kuat agar dapat memecahkan permasalahan. Studi kepustakaan dilakukan dengan mengumpulkan literatur-literatur ilmiah, buku-buku, jurnal-jurnal, artikel, dan majalah yang berkaitan dengan penelitian ini.

3. Pengamatan Langsung (Field Research)

Pengumpulan dan keterangan seperti laporan keuangan dan data lain yang berhubungan dengan penelitian ini. Diperoleh dari Bank Indonesia. Pencarian data dilakukan dengan dua cara, yaitu:

a) Pencarian secara manual untuk data yang berbentuk kertas

hasil cetakan.

b) Pencarian dengan membuka website resmi Bank Indonesia

yang mempublikasikan laporan keuangan dan penelitian pendukung yang diperlukan untuk penelitian ini.

D. Definisi Operasional Variabel Penelitian

Variabel independen dalam penelitian ini adalah Tingkat Bagi Hasil Deposito Mudharabah, Jumlah Kantor Layanan, Inflasi, dan PDB. a) Tingkat Bagi Hasil Deposito Mudharabah

Tingkat bagi hasil deposito mudharabah merupakan variabel bebas pertama (X1). Maksud dari variabel ini adalah rata-rata ekuivalen rate/tingkat bagi hasil deposito mudharabah baik rupiah atau valuta asing yang ditawarkan kepada pihak ketiga (nasabah) simpanan deposito mudharabah pada tahun 2011 sampai dengan 2015. Data diperoleh dari laporan distribusi bagi hasil Bank Syariah Mandiri, Bank Muamalat, BNI Syariah, BRI Syariah, Bank Mega Syariah, Bank Panin Syariah, BCA Syariah, dan Bank Syariah Bukopin dalam bentuk persentase (%).

b) Jumlah Kantor Layanan

Jumlah kantor layanan merupakan variabel bebas kedua (X2). Maksud dari variabel ini adalah jumlah atau banyaknya kantor cabang selain kantor utama masing-masing bank yang tersebar di Indonesia. Data diperoleh dari laporan statistik perbankan syariah pada tahun 2011 sampai dengan 2015 pada situs

www.bi.go.id. c) Inflasi

dinyatakan dalam persen. Periode tahun 2011 sampai dengan 2015. Data didapat dari website Badan Pusat Statistik Data dalam bentuk persentase (%).

d) PDB

Produk Domestik Bruto (PDB) merupakan variabel bebas

ketiga (X4). Maksud dari variabel ini adalah nilai tambah dan jasa akhir yang dihasilkan suatu negara. PDB dalam penelitian ini menggunakan PDB riil berdasarkan harga konstan. Data didapat dari website Badan Pusat Statistik Data dalam bentuk persentase (%).

2. Variabel Dependen

Variabel dependen adalah variabel yang dipengaruhi oleh variabel independen. Variabel dependen dalam penelitian ini adalah jumlah deposito mudharabah Bank Umum Syariah (BUS). Jumlah deposito mudharabah merupakan variabel terikat atau dependen (Y). Jumlah Deposito mudharabah adalah total simpanan berdasarkan prinsip bagi hasil yang penarikannya hanya dapat dilakukan pada waktu tertentu berdasarkan perjanjian nasabah penyimpan dengan bank.

Syariah, Bank Mega Syariah, Bank Panin Syariah, BCA Syariah, dan Bank Syariah Bukopin dalam bentuk jutaan rupiah (Rp).

E. Teknik Analisis Data

Data-data yang digunakan dalam penelitian ini merupakan gabungan dari data cross section dan data time series. Kombinasi dari gabungan kedua data tersebut adalah data panel. Data time series merupakan data yang dikumpulkan dari waktu ke waktu terhadap suatu individu sedangkan data cross section adalah data yang dikumpulkan dalam satu waktu terhadap banyak individu. Metode data panel adalah suatu metode yang digunakan untuk melakukan analisis empirik dengan perilaku data yang lebih dinamis.

Data cross section dalam penelitian ini adalah 8 Bank Umum Syariah yang telah memenuhi kriteria untuk pemilihan sampel. Sedangkan data time series dalam penelitian memiliki 20 waktu pengamatan, yaitu selama 5 tahun (2011-2015) dengan menggunakan laporan triwulan. Sehingga jumlah pengamatan (observation) sebanyak 160 pengamatan (8 x 20 = 160).

Berikut ini adalah beberapa keunggulan data panel, yaitu sebagai berikut:

a. Data panel bersifat heterogen.

b. Data panel memberikan data yang lebih informatif, lebih variasi,

rendah tingkat kolinieritas antar variabel, lebih besar degree of freedom dan lebih efisien karena menggunakan penggabungan data

time series dan cross section.

c. Data panel merupakan gabungan data time series dan data cross section, sehingga dapat mengatasi masalah yang timbul ketika

terdapat penghilangan variabel.

Dengan mempertimbangkan keunggulan data panel di atas, maka dalam penelitian ini akan digunakan data panel dalam upaya mengestimasi model yang ada, model ekonometrik dituliskan dengan:

JDM = α + β1TBHDM + β2INF + β3PDB +

eit………

Selanjutnya model tersebut akan ditransformasikan ke dalam bentuk LN sebagai berikut:

LNJDM = α + β1LNTBHDM + β2LNJKL + β3LNINF +

β4LNPDB + eit………...

JDM : Jumlah Deposito Mudharabah Bank Syariah (Rp. Jutaan)

α : Konstanta

β1β2β3β4 : Koefisien masing-masing variabel

TBHDM : Tingkat Bagi Hasil Deposito Mudharabah Bank Syariah (%)

JKL : Jumlah kantor Layanan

INF : Laju Inflasi (%)

PDB : Produk Domestik Bruto (%)

e : Error term

1. Pengujian Asumsi Klasik

Pengujian terhadap asumsi klasik bertujuan untuk mengetahui apakah model regresi tersebut baik atau tidak jika digunakan untuk melakukan penaksiran. Suatu model dikatakan baik apabila bersifat BLUE (Best Liniar Unbiased Estimator), yaitu memenuhi asumsi klasik atau terhindar dari masalah-masalah normalitas, multikolinearitas, heterokedastisitas, dan autokorelasi.

Uji normalitas adalah uji untuk mengukur apakah data memiliki distribusi normal sehingga dapat dipakai dalam statistic parametric (satistik inferensial). nilai residual

dikatakan berdistribusi normal jika nilai residual terstandarisasi tersebut mendekati rata-ratanya.3

Ada beberapa metode untuk mengetahui normal atau tidaknya distribusi residual antara lain Jarque-Bera Test (J-B Test) dan metode grafik. Dalam penelitian ini akan menggunakan metode J-B Test, apabila nilai J-B hitung lebih besar dari X2 tabel atau nilai Probabilitas JB (Jarque-Bera) hitung lebih kecil dengan tingkat signifkan 0,05 (5%), maka dapat disimpulkan bahwa residual berdistribusi normal dan sebaliknya, apabila nilainya lebih kecil maka residual tidak berdistribusi normal.

b. Uji Multikolinearitas

Multikolinearitas adalah kondisi adanya hubungan linier variabel independen. Karena melibatkan beberapa variabel independen, maka multikolinearitas tidak akan terjadi pada persamaan regresi sederhana (yang terdiri atas satu variabel dependen dan satu variabel independen). Masalah multikolinearitas biasanya muncul karena jumlah observasi

3

yang sedikit. Selain itu dapat dengan menghilangkan salah satu variabel independen terutama yang memiliki hubungan linier yang kuat dengan variabel lain. Namun jika tidak mungkin dihilangkan maka tetap harus dipakai.4

Dalam penelitian ini uji multikolinearitas akan dilakukan dengan melihat pada nilai koefisien korelasinya pada hasil uji correlation dengan menggunakan matriks korelasi. Jika hasil koefisien korelasi pada output menunjukan hasil di atas 0,8 maka diduga terjadi multikolinearitas. Sebaliknya, jika koefisien rendah di bawah 0,8 maka diduga model terbebas dari masalah multikolinearitas.

c. Uji Heteroskedastisitas

Heteroskedastisitas adalah keadaan dimana varians dari setiap gangguan tidak konstan. Dampak adanya hal tersebut adalah tidak efisiennya proses estimasi, sementara hasil

estimasinya sendiri tetap konsisten dan tidak “reliable” atau

tidak dapat dipertanggungjawabkan. Jika varians dari residual satu pengamatan ke pengamatan lain tetap, maka disebut homoskedastisitas dan jika berbeda disebut heteroskedastisitas.5

4

Wing Wahyu Winarno, Analisis Ekonometrika dan Statistika dengan EVIEWS, (Yogyakarta: UPP STIM YKPN, 2011), h. 5.1

5

Uji heteroskedastisitas pada penelitian ini menggunakan uji glejser, uji glejser dapat menjelaskan apabila nilai Probabilitas

F-statistic lebih kecil dari α=5% maka data bersifat

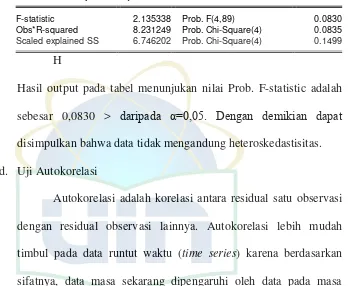

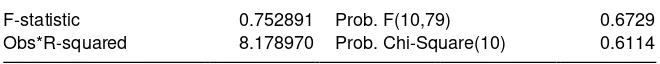

heteroskedastisitas begitu pula sebaliknya. d. Uji Autokorelasi

Uji autokorelasi adalah hubungan yang muncul karena observasi yang berurutan sepanjang waktu berkaitan dengan dengan satu sama lain. Masalah autokorelasi biasa ditemukan jika menggunakan data time series.6 Dalam mendeteksi ada atau tidaknya autokorelasi dapat dilakukan dengan menggunakan Breusch-Godfrey Serial Correlation LM Test. Jika nilai probabilitas pada Obs*R-squared lebih besar dari

taraf nyata (α) model artinya tidak ditemukan gejala

autokorelasi pada model begitupun sebaliknya.

2. Penentuan Model Estimasi

Metode estimasi regresi dengan menggunakan data panel dapat dilakukan melalui tiga teknik pendekatan antara lain:

a. Metode Pendekatan Ordinary Least Square

Ordinary Least Square merupakan metode paling

sederhana dalam pengolahan data panel. Pendekatan ini biasa digunakan untuk mengolah data berbentuk pool. Kelemahan

6

yang dimiliki Ordinary Least Square ini adalah tidak meperlihatkan perbedaan, baik antar individu maupun antar waktu.7

b. Model Pendekatan Efek Tetap (Fixed effects)

Pendekatan ini menggunakan variabel boneka yang dikenal dengan sebutan model efek tetap (fixed effect) atau Least Square Dummy Variabel atau disebut juga Covariance

Model.

Pada metode fixed effect, estimasi dapat dilakukan dengan tanpa pembobolan (no wight) atau Least Square Dummy Variabel (LSDV) dan dengan pembobotan (Cross

section weight) atau General Least Square (GLS). Tujuan

dilakukan pembobotan adalah untuk mengurangi heterogenitas antar unit cross section.8

c. Model Pendekatan Efek Acak (Random Effects)

Dalam model efek acak (Random Effect), parameter-parameter yang berbeda antar daerah maupun antar waktu dimasukkan ke dalam error. Karena hal inilah, model effect acak juga disebut Error Component Model (ECM) atau teknik Generalized Least Square (GLS), namun salah satu syarat

7

Nachrowi Djalal dan Hardius Usman, Ekonometrika, (Jakarta: Lembaga Penerbit Fakultas Ekonomi Universitas Indonesia, 2006), h. 312

8