SIMULASI PROGRAM KOMPUTER

( STUDI KASUS BRI UNIT CIAMPEA, BOGOR)

Oleh

ERNAWATI NANDIFAH

H24104032

DEPARTEMEN MANAJEMEN

FAKULTAS EKONOMI DAN MANAJEMEN

INSTITUT PERTANIAN BOGOR

Pedesaan dengan Bantuan Simulasi Program Komputer (Studi Kasus BRI Unit Ciampea, Bogor). Di bawah bimbingan Abdul Kohar Irwanto.

Risiko kredit merupakan risiko kerugian yang berhubungan dengan peluang debitur gagal memenuhi kewajibannya pada saat jatuh tempo (Hardanto, 2006). BRI Unit Ciampea sebagai salah satu lembaga yang memiliki komitmen tinggi terhadap penyedian modal UMKM dihadapkan pada peningkatan risiko kredit seiring dengan meningkatnya Kredit Umum Pedesaan (Kupedes) yang disalurkan apabila risiko kredit tersebut tidak dikelola dengan baik.

Tujuan dari penelitian ini adalah (1) Mengidentifikasi faktor yang mempengaruhi risiko kredit Kupedes, (2) Mengukur potensi kerugian kredit Kupedes dengan metode Creditrisk+ Portofolio serta mengkaji kesesuaian metode tersebut, dan (3) Mengetahui pengelolaan dan pengendalian (program mitigasi) risiko kredit Kupedes.

Informasi dan data yang dikumpulkan dalam penelitian ini meliputi data primer dan data sekunder. Data primer diperoleh dari wawancara dan pengamatan langsung, sedangkan data sekunder diperoleh dari data historis BRI Unit Ciampea, studi literatur, laporan penelitian, dan publikasi elektronik. Analisis yang digunakan adalah analisis deskriptif dengan alat pengolah data menggunakan program komputer Visual Basic 6.0.

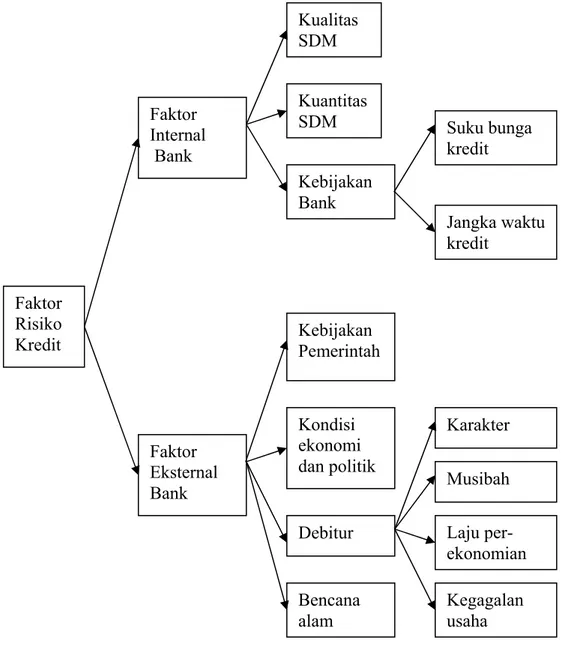

Faktor yang mempengaruhi risiko kredit Kupedes BRI Unit Ciampea terdiri dari: faktor internal bank ( SDM dan kebijakan bank) dan faktor eksternal bank (debitur, kebijakan pemerintah, kondisi ekonomi dan politik). Faktor debitur meliputi laju perekonomian debitur, musibah, kegagalan usaha, dan karakter debitur. Sedangkan faktor yang paling mempengaruhi risiko kredit Kupedes adalah karakter debitur, laju perekonomian debitur, dan kualitas SDM.

Berdasarkan pengujian validitas menggunakan metode backtesting, dihasilkan penyimpangan sebesar 4,06 persen sehingga metode CreditRisk+

Portofolio sesuai untuk mengukur potensi kerugian dari risiko kredit Kupedes

BRI Unit Ciampea. Metode ini menghasilkan kerugian yang diperkirakan (expected loss) sebesar Rp 194.098.591,62 dan kerugian yang tidak diperkirakan (unexpected loss) sebesar Rp 481.200.000,00 dengan tingkat keyakinan 95 persen dan Rp 3.903.800.000,00 pada tingkat keyakinan 99 persen. Untuk itu, modal ekonomi (economic capital) yang harus disediakan untuk menutup kerugian maksimum kredit Kupedes pada Desember 2007 dengan tingkat keyakinan 95 persen yaitu sebesar Rp 287.101.408,38 dan Rp 3.709.701.408,38 pada tingkat keyakinan 99 persen.

Pengelolaan dan pengendalian risiko kredit yang dilakukan oleh BRI Unit Ciampea adalah dengan penerapan prinsip 5C, penetapan kolektibilitas debitur, pembentukan PPAP, IPTW, pembinaan dan penagihan intensif, rescheduling,

reconditioning, peningkatan kualitas SDM, dan kerjasama dengan perusahaan

SIMULASI PROGRAM KOMPUTER

(STUDI KASUS BRI UNIT CIAMPEA, BOGOR)

SKRIPSI

Sebagai salah satu syarat untuk memperoleh gelar

SARJANA EKONOMI

pada Departemen Manajemen

Fakultas Ekonomi dan Manajemen

Institut Pertanian Bogor

Oleh

ERNAWATI NANDIFAH

H24104032

DEPARTEMEN MANAJEMEN

FAKULTAS EKONOMI DAN MANAJEMEN

INSTITUT PERTANIAN BOGOR

DEPARTEMEN MANAJEMEN

ANALISIS MANAJEMEN RISIKO KREDIT UMUM PEDESAAN DENGAN BANTUAN SIMULASI PROGRAM KOMPUTER

(STUDI KASUS BRI UNIT CIAMPEA, BOGOR)

SKRIPSI

Sebagai salah satu syarat untuk memperoleh gelar

SARJANA EKONOMI

pada Departemen Manajemen Fakultas Ekonomi dan Manajemen

Institut Pertanian Bogor

Oleh

ERNAWATI NANDIFAH H24104032

Menyetujui, Juli 2008

Dr. Ir. Abdul Kohar Irwanto, M.Sc Dosen Pembimbing

Mengetahui,

Dr. Ir. Jono M. Munandar, M.Sc Ketua Departemen

RIWAYAT HIDUP

Penulis dilahirkan di Jepara pada tanggal 18 Maret 1986. Penulis merupakan anak pertama dari pasangan H. Masrukhin dan Hj. Musyayaroh.

Penulis menyelesaikan pendidikan di TK Al-Fatah Robayan pada tahun 1992, lalu melanjutkan ke Sekolah Dasar Negeri V Kalipucang Wetan Welahan. Pada tahun 1998, penulis melanjutkan pendidikan di Sekolah Lanjutan Tingkat Pertama Negeri I Welahan Jepara dan kemudian pada tahun 2001 melanjutkan pendidikan di Sekolah Menengah Umum Negeri I Bae Kudus dan masuk pada program IPA. Pada tahun 2004, penulis diterima di Departemen Manajemen Fakultas Ekonomi dan Manajemen Institut Pertanian Bogor melalui jalur Undangan Seleksi Masuk IPB (USMI).

Selama kuliah, penulis aktif diberbagai kegiatan kemahasiswaan IPB, di antaranya di Direktorat Produksi, Operasi, dan Kwirausahaan Centre Of M@nagement (COM@) 2005/2006, Divisi Informasi dan Komunikasi Sharia Economic Student Club (SES-C) 2005/2006, dan sebagai Sekretaris Korporat COM@ 2006/2007. Selain itu, penulis juga aktif diberbagai kepanitiaan serta kepengurusan Organisasi Mahasiswa Daerah (OMDA) Kudus.

KATA PENGANTAR

Segala puji dan syukur senantiasa penulis panjatkan kepada Allah SWT yang telah memberikan rahmat dan karunia-Nya kepada penulis, sehingga penulis dapat menyelesaikan skripsi dengan baik. Skripsi ini disusun sebagai syarat untuk memperoleh gelar Sarjana Ekonomi pada Departemen Manajemen , Fakultas Ekonomi dan Manajemen Institut Pertanian Bogor.

Bank dalam melakukan kegiatan lending tidak pernah lepas dari risiko kredit yang dapat menimbulkan kerugian bagi bank dan nasabah. Semakin besar kredit yang disalurkan, semakin tinggi risiko kredit yang terjadi apabila risiko kredit tersebut tidak dikelola dengan baik, untuk itu perlu adanya manajemen risiko kredit yang baik guna meminimalisir kerugian akibat risiko kredit. Skripsi ini berjudul “ Analisis Manajemen Risiko Kredit Umum Pedesaan dengan Bantuan Simulasi Program Komputer (Studi kasus BRI Unit Ciampea, Bogor)”.

Penyusunan skripsi ini tidak lepas dari bantuan beerbagai pihak, baik secara moril maupun materiil. Oleh karena itu, penulis mengucapkan terima kasih sebesar-besarnya kepada:

1. Bapak Dr. Ir. Abdul Kohar Irwanto, M.Sc sebagai dosen pembimbing yang telah memberikan arahan, saran, motivasi dan yang selalu memperkenalkan hal- hal baru kepada penulis.

2. Bapak H. Masduki Muchtar selaku Kepala Unit BRI Unit Ciampea yang dengan sabar memberikan pengetahuan dan informasi dalam skripsi ini kepada penulis.

3. Seluruh staf dan karyawan BRI Unit Ciampea atas keramahan dan bantuannya dalam penyusunan skripsi ini.

4. Bapak Prof. Dr. Ir. Sjafri Mangkuprawira selaku dosen pembimbing akademik selama penulis kuliah.

5. Bapak Dr. Ir. M. Syamsun dan Ibu Farida Ratna Dewi, SE, MM selaku dosen penguji yang telah memberikan banyak masukan untuk skripsi ini.

6. Seluruh staf pengajar dan karyawan/wati di Departemen Manajemen, FEM IPB.

7. Ibunda, Ayahanda, kakak, dan adik-adikku yang telah memberikan curahan kasih sayang, inspirasi hidup, serta doa yang tulus dan tanpa henti.

8. Abi, Wakhid, dan Rizqi, atas segala bantuannya dalam membuat program komputer.

9. Rekan-rekan sebimbingan: Dini, Gitri, Rika, Windi, Dase, dan Angga atas kekompakan, masukan dan semangatnya dalam proses penyelesaian skripsi ini.

10. Sahabat-sahabatku: Yunte, Yosi, ’Ni, Icha, Yudha, Yanda, Grace, Edoth, Irza dan sahabat- sahabat terbaik di manajemen 41 yang selalu bersama-sama mengukir kenangan indah selama kuliah.

11. Sahabat-sahabat terbaik Cendana 53: Vinot, Artha, Dian, Ithax, Alien, Ndunk, Winda, Shinta, Dea,Ilis, Marlia, Nana, dan Duvian atas kebersamaan dan kegilaan yang pernah ada.

12. Sahabat-sahabat terbaik di Keluarga Kudus Bogor atas kebersamaannya yang selalu bisa mengobati rasa rindu pada kampung halaman.

13. Sahabat-sahabat terbaikku: Fai, Faiq, Tiwi, Edwin, Mai, Wid,Yulis, Evi, Argo, Yeni, Anix, Budi, Adi, Mizwar, Shinta, Agus, Wakhid, Yayan, Lukman atas segala pengorbanan, kebersamaan, dan segala kenangan indahnya selama ini. 14. Semua pihak yang tidak dapat penulis sebutkan satu per satu yang turut

membantu penulis dalam menyelesaikan skripsi ini.

Tak ada gading yang tak retak. Skripsi ini masih banyak kekurangannya. Oleh karena itu, kritik dan saran konstruktif diperlukan untuk hal yang lebih baik. Penulis berharap semoga skripsi ini bermanfaat bagi kemaslahatan umat dan bernilai ibadah dalam pandangan Allah SWT. Amien.

Bogor, Juni 2008

Penulis

DAFTAR ISI

Halaman

ABSTRAK

RIWAYAT HIDUP ………... ii

KATA PENGANTAR ……….... iii

DAFTAR ISI ……….. v

DAFTAR TABEL ………. vii

DAFTAR GAMBAR ………... vii

DAFTAR LAMPIRAN ………... viii

I. PENDAHULUAN ………... 1

1.1. Latar Belakang ……….. 1

1.2. Rumusan Masalah ………... 3

1.3. Tujuan Penelitian ……….. 3

1.4. Manfaat Penelitian ………... 3

1.5. Ruang Lingkup Penelitian ………... 4

II. TINJAUAN PUSTAKA ……… 5

2.1. Kredit ………... 5

2.2. Risiko ………... 7

2.3. Risiko Kredit ………... 9

2.4. Manajemen Risiko ………... 12

2.5. Metode Pengukuran Risiko Kredit ……… 13

2.6. Kredit Umum Pedesaan (Kupedes) ………... 15

2.7. Hasil Penelitian Terdahulu………... 16

III. METODOLOGI PENELITIAN 18 3.1. Kerangka Pemikiran ……….. 18

3.2. Lokasi dan Waktu Penelitian ………... 22

3.3. Metode Pengumpulan Data ………... 22

3.4. Metode Pengolahan dan Analisis Data ………... 22

3.4.1. Metode CreditRisk+ Portofolio ... 22

3.4.2. Uji Validitas ... 25

3.4.3. Program Komputer Visual Basic... 26

IV. HASIL DAN PEMBAHASAN ... 28

4.1. Gambaran Umum Perusahaan... 28

4.1.1. Sejarah Singkat BRI Unit Ciampea... 28

4.1.2. Organisasi BRI Unit Ciampea... 29

4.1.3. Produk BRI Unit Ciampea... 30

4.1.4. Perkembangan BRI Unit Ciampea... 32

4.2. Faktor Yang mempengaruhi Risiko Kredit Kupedes... 35

4.2.1. Kualitas SDM... 37

4.2.2. Karakter Debitur... 38

4.2.3. Laju Perekonomian Debitur... 39

4.3. Penentuan Nilai Potensi Kerugian dari Risiko Kredit ... 40

4.3.1. Pengelompokan Eksposur Dalam Band... 40

4.3.2. Penghitungan EL, UL, dan EC ... 41

4.3.3. Uji Validitas dengan Backtesting... 47

4.4. Pengelolaan dan Pengendalian (Program Mitigasi) Risiko Kredit Kupedes ... 48

4.5. Implikasi Manajerial ... 52

V. KESIMPULAN DAN SARAN ... 55

A. Kesimpulan ... 55

B. Saran ... 55

DAFTAR PUSTAKA ... 57

LAMPIRAN ... 59

DAFTAR TABEL

No Halaman

1 Persentase NPL tahun 2006-2007 ………... 2

2 Suku bunga kredit Kupedes tahun 2007 ... 31

3 Nilai pembiayaan BRI Unit Ciampea per sektor tahun 2007 ... 33

4 Rekapitulasi PDRB Kabupaten Bogor per wilayah pembangunan tahun 2002-2005 ... 39

DAFTAR GAMBAR No Halaman 1 Klasifikasi risiko ……….. 9

2 Dimensi risiko ………. 10

3 Siklus manajemen risiko ………. 12

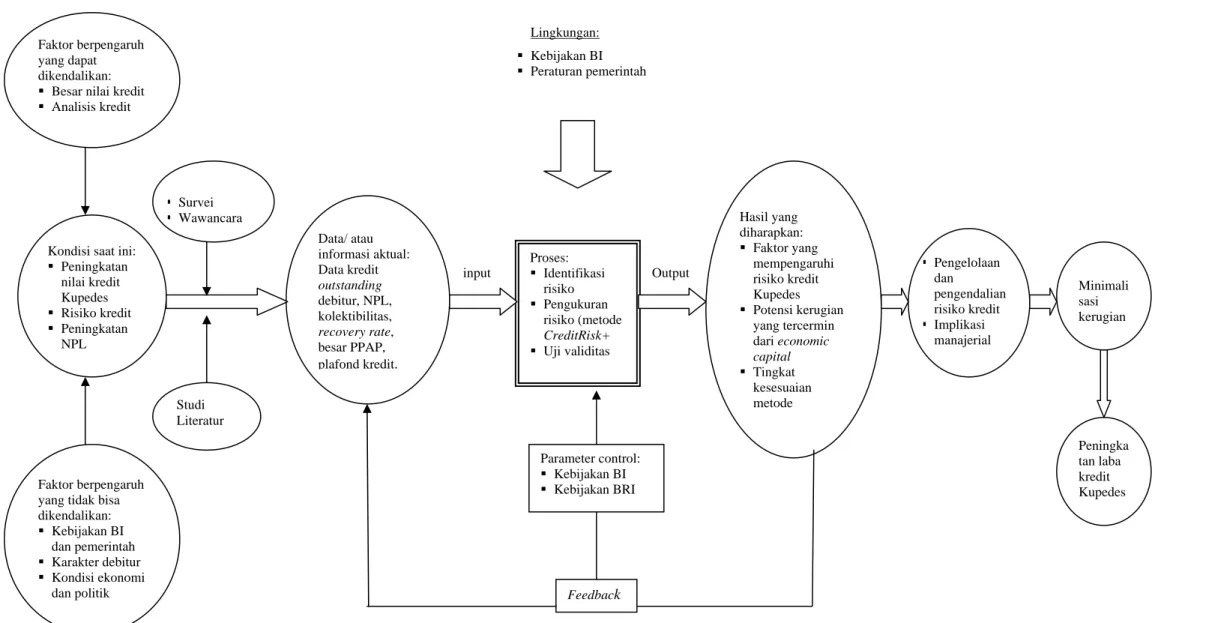

4 Kerangka pemikiran konseptual ……….. 20

5 Alur pikir penelitian ……… 21

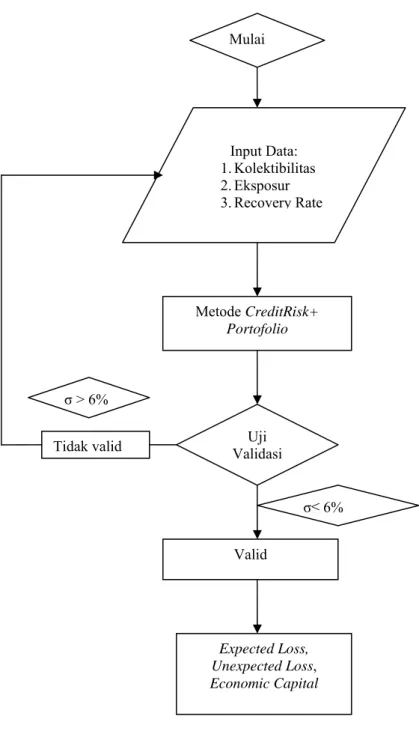

6 Flowchart program komputer Visual basic 6.0……… 27

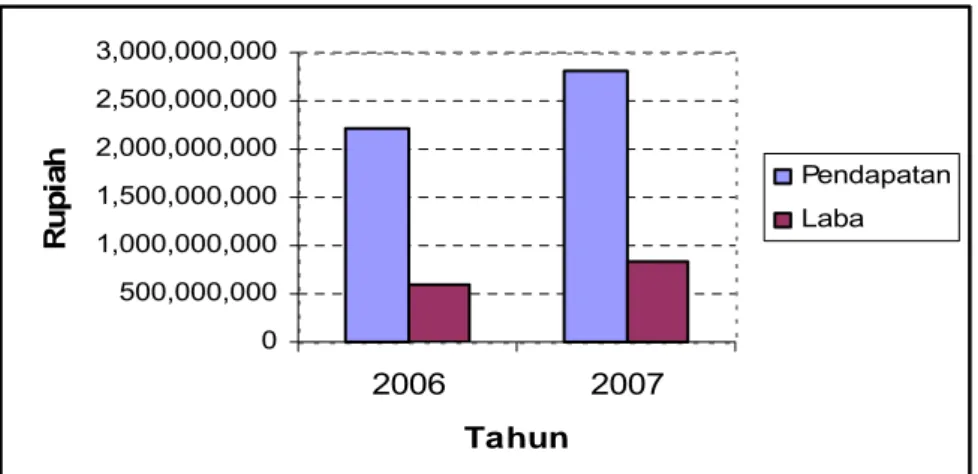

7 Perkembangan pendapatan dan laba BRI Unit Ciampea……….. 33

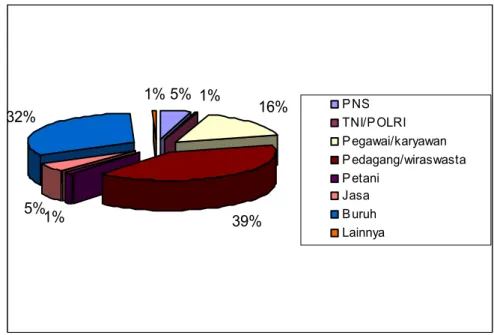

8 Perssentase mata pencaharian kecamatan Ciampea tahun 2007... 34

9 Jumlah debitur berdasarkan plafond kredit pada Desember 2007... 34

10 Perkembangan NPL BRI Unit di supervisi Kantor Cabang Bogor... 35

11 Faktor yang mempengaruhi risiko kredit BRI Unit Ciampea... 36

12 Penentuan band dan probability of default eksposur... 41

13 Nilai EL, UL, dan EC pada band Rp 100.000,00………. 42

14 Nilai EL, UL, dan EC pada band Rp 250.000,00………. 43

15 Nilai EL, UL, dan EC pada band Rp 500.000,00………. 44

16 Nilai EL, UL, dan EC pada band Rp 1.000.000,00……….. 44

17 Nilai EL, UL, dan EC pada band Rp 5.000.000,00……….. 45

18 Nilai EL, UL, dan EC total... 46

19 Hasil validasi dengan metode backtesting... 48

DAFTAR LAMPIRAN

No Halaman

1 Daftar istilah... 60

2 Diagram sebab akibat... 62

3 Struktur organisasi BRI Unit Ciampea... 63

4 Struktur organisasi BRI Cabang Bogor... 64

5 Tampilan program komputer Visual Basic 6.0... 65

6 Pengkodingan pada program komputer Visual Basic 6.0... 67

1.1. Latar Belakang

Dunia usaha Indonesia tidak lepas dari peran perbankan sebagai lembaga intermediasi. Menurut Hardanto (2006), bank sebagai lembaga intermediasi, artinya, bank adalah sebuah lembaga untuk menyalurkan dana deposito dari nasabah kepada perusahaan – perusahaan yang berupa suatu pinjaman. Dalam menjalankan fungsinya tersebut, bank diharapkan dapat berperan serta dalam penyediaan pinjaman dari dana yang dihimpunnya untuk kelancaran kegiatan usaha dan investasi bisnis. Dari ulasan tersebut dapat disimpulkan bahwa bank memiliki peran yang sangat penting dalam mendorong perekonomian suatu bangsa.

Salah satu peran penting perbankan adalah dalam hal penyaluran kredit ke usaha mikro, kecil, dan menengah (UMKM), karena UMKM memiliki peran yang begitu besar bagi pertumbuhan perekonomian Indonesia. UMKM merupakan salah satu kekuatan pendorong terdepan dalam perekonomian nasional. Peran UMKM dalam pembangunan perekonomian nasional terlihat dari besarnya penyerapan tenaga kerja dan kontribusinya terhadap produk domestik bruto. Salah satu faktor yang menghambat pengembangan UMKM adalah sulitnya akses permodalan ke perbankan, untuk itu bank diharapkan dapat mengoptimalkan perannya sebagai lembaga intermediasi.

Bank Rakyat Indonesia (BRI) merupakan salah satu bank besar di Indonesia. Keberadaannya memberikan kontribusi yang cukup besar bagi peningkatan kesejahteraan, khususnya masyarakat pedesaan. Jaringan pelayanannya yang tersebar di seluruh Indonesia hingga pelosok pedesaan memungkinkan BRI turut mengembangkan UMKM. Hingga Februari 2007 BRI telah memiliki 4.229 kantor BRI unit di seluruh Indonesia. Untuk menjangkau pelosok yang belum dilayani oleh perbankan, BRI menargetkan pembukaan 100 BRI unit baru setiap tahunnya (www.bri.co.id).

Total kredit BRI yang berhasil disalurkan hingga triwulan III 2007 mencapai Rp 105,553 triliun atau meningkat sebesar 21,76 persen

dibandingkan periode yang sama pada tahun sebelumnya yang mencapai Rp 86,691 triliun. Pertumbuhan kredit BRI tetap didominasi oleh segmen UMKM yang merupakan fokus utama pengembangan bisnis BRI. Portofolio pinjaman UMKM di BRI mencapai 85,82 persen dari total portofolio kredit BRI. Rasio pinjaman terhadap tabungan (loan to deposit ratio/ LDR) BRI pada triwulan III tahun 2007 mencapai 73,88 persen (www.bri.co.id). Dari data-data tersebut, dapat diketahui bahwa BRI mempunyai komitmen yang kuat terhadap pengembangan UMKM.

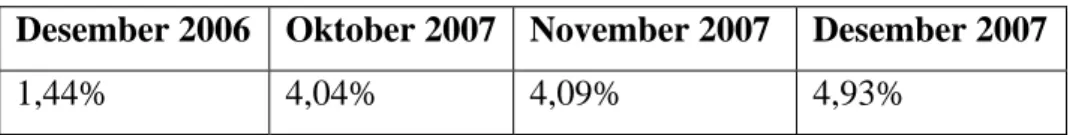

Produk BRI yang menyalurkan kredit ke segmen UMKM adalah Kupedes (Kredit Umum Pedesaan). Kebanyakan sektor yang dibiayai melalui Kupedes adalah sektor perdagangan dan pertanian di pedesaan. Keberadaan Kupedes harus tetap didukung karena mempunyai peran yang besar dalam permodalan UMKM. Kupedes ada di setiap BRI Unit yang tersebar di seluruh pelosok tanah air, salah satunya di BRI Unit Ciampea yang ada di wilayah Bogor. Dengan adanya kebijakan internal BRI yang menargetkan bahwa jumlah pinjaman Kupedes harus meningkat setiap tahunnya, maka BRI Unit Ciampea akan menghadapi ancaman risiko kerugian yang semakin besar seiring dengan besarnya kredit Kupedes yang disalurkan apabila tidak ada peningkatan kualitas manajemen risiko kredit. Tabel 1. Persentase NPL tahun 2006-2007

Desember 2006 Oktober 2007 November 2007 Desember 2007

1,44% 4,04% 4,09% 4,93%

Sumber: Bank BRI Unit Ciampea, 2008

Tabel 1 menunjukkan persentase NPL di BRI Unit Ciampea yang tinggi dan semakin meningkat. Besarnya NPL yang diperbolehkan oleh Bank Indonesia saat ini maksimal 5 persen, jika melebihi 5 persen maka akan mempengaruhi penilaian tingkat kesehatan bank yang bersangkutan. Hal ini mengindikasikan bahwa potensi risiko kredit bermasalah di BRI Unit Ciampea sangat tinggi yang dapat mempengaruhi tingkat kesehatan bank. Untuk itu diperlukan adanya manajemen risiko kredit yang berkualitas untuk meminimalisir kerugian akibat risiko kredit guna melindungi kepentingan bank dan sekaligus keamanan nasabah. Analisis manajemen risiko kredit

sangat penting dan berguna sebagai salah satu input alternatif dalam perumusan strategi tata kelola risiko kredit.

1.2. Rumusan Masalah

Kupedes adalah salah satu produk pinjaman yang merupakan produk unggulan BRI Unit Ciampea. BRI ini terletak di Kecamatan Ciampea, di mana wilayah ini merupakan wilayah yang kurang potensial dalam pembangunan ekonominya. Dalam menyalurkan kreditnya, BRI Unit Ciampea menghadapi ancaman risiko kredit yang besar, yang terlihat dari tingkat NPL yang tinggi (Tabel 1). Untuk itu perlu adanya manajemen risiko kredit yang berkualitas guna meminimalisir kerugian yang terjadi akibat risiko kredit. Dari uraian di atas, maka dapat dirumuskan masalah sebagai berikut:

1. Faktor apa saja yang mempengaruhi terjadinya risiko kredit Kupedes? 2. Apakah metode CreditRisk+ Portofolio sesuai untuk mengukur besar

potensi kerugian kredit Kupedes pada bulan Desember 2007?

3. Bagaimana pengelolaan dan pengendalian (program mitigasi) risiko kredit Kupedes?

1.3. Tujuan Penelitian

1. Mengidentifikasi faktor apa saja yang mempengaruhi terjadinya risiko kredit Kupedes.

2. Mengukur potensi kerugian kredit Kupedes dengan metode Creditrisk+

Portofolio serta mengkaji kesesuaian metode tersebut.

3. Mengetahui pengelolaan dan pengendalian (program mitigasi) risiko kredit Kupedes.

1.4. Manfaat Penelitian

1. Penelitian ini bermanfaat untuk mengembangkan kemampuan analisis penulis, dengan mengaplikasikan ilmu pengetahuan yang di dapat selama perkuliahan dengan hal-hal yang terjadi di perusahaan.

2. BRI Unit Ciampea dapat mengetahui nilai potensi kerugian yang harus diantisipasi pada Desember 2007, mendapatkan alternatif pengukuran

estimasi risiko kredit yang dapat digunakan, dan dapat menyusun strategi mitigasi risiko kredit.

3. Nasabah akan semakin percaya atas dana yang ditabung karena BRI Unit Ciampea mempunyai sistem yang mampu memitigasi risiko kredit sehingga dana yang ditabung akan tetap aman.

4. Penelitian ini dapat digunakan sebagai bahan rujukan pada penelitian selanjutnya apabila terjadi korelasi permasalahan yang saling terkait.

1.5. Ruang Lingkup Penelitian

Penelitian ini dilaksanakan di BRI Unit Ciampea. Penelitian ini hanya membahas risiko kredit, sedangkan risiko pasar dan risiko operasional tidak menjadi bahasan dalam penelitian. Analisis penelitian terfokus pada identifikasi faktor-faktor yang mempengaruhi risiko kredit, pengukuran risiko kredit, dan pengelolaan risiko kredit Kupedes. Data yang digunakan adalah data debitur yang terangkum pada bulan November dan Desember tahun 2007. Data dan informasi yang diperoleh adalah berdasarkan sudut pandang pihak bank. Penghitungan risiko kredit pada penelitian ini tidak memperhitungkan aspek pasar seperti suku bunga dan tidak memperhitungkan aspek makro ekonomi.

2.1. Kredit

2.1.1. Definisi Kredit

Kredit berasal dari kata credere, yang artinya kepercayaan. Menurut Undang-Undang Perbankan No.10 Tahun 1998, kredit adalah penyediaan uang atau tagihan yang dapat dipersamakan dengan itu, berdasarkan persetujuan atau kesepakatan pinjam- meminjam antara bank dan pihak lain yang mewajibkan pihak peminjam melunasi hutangnya setelah jangka waktu tertentu dengan pemberian bunga.

Menurut Kasmir (2004), kredit berarti memperoleh barang dengan membayar cicilan atau angsuran di kemudian hari atau memperoleh pinjaman uang yang pembayarannya dilakukan di kemudian hari dengan cicilan atau angsuran sesuai dengan perjanjian.

2.1.2. Jenis-Jenis Kredit

Menurut Kasmir (2004), jenis-jenis kredit yang disalurkan oleh bank dapat dilihat dari berbagai segi, yaitu:

1. Segi Kegunaan a. Kredit Investasi

Kredit investasi yaitu kredit yang biasanya digunakan untuk keperluan perluasan usaha atau membangun proyek atau pabrik baru di mana pemakaiannya untuk suatu periode yang relatif lebih lama dan biasanya kegunaan kredit ini adalah untuk kegiatan utama suatu perusahaan .

b. Kredit Modal Kerja

Kredit modal kerja yaitu kredit yang digunakan untuk keperluan meningkatkan produksi dalam operasionalnya. 2. Segi Tujuan Kredit

Kredit ini digunakan untuk menghasilkan barang atau jasa. b. Kredit Konsumtif

Kredit konsumtif digunakan untuk dikonsumsi atau dipakai secara pribadi.

c. Kredit Perdagangan

Kredit perdagangan digunakan untuk kegiatan perdagangan dan biasanya untuk membeli barang dagangan yang pembayarannya diharapkan dari hasil penjualan barang dagangan tersebut.

3. Segi jangka Waktu a. Kredit Jangka Pendek

Kredit jangka pendek memiliki jangka waktu kurang dari satu tahun atau paling lama satu tahun dan biasanya digunakan untuk keperluan modal kerja.

b. Kredit Jangka Menengah

Kredit jangka menengah memiliki jangka waktu berkisar antara satu tahun sampai dengan tiga tahun.

c. Kredit Jangka Panjang

Kredit jangka panjang memiliki jangka waktu di atas tiga tahun atau lima tahun.

4. Segi Jaminan

Maksud dari segi jaminan adalah setiap pemberian suatu fasilitas kredit harus dilindungi dengan suatu barang atau surat-surat berharga minimal senilai kredit yang diberikan.

Jenis kredit dilihat dari segi jaminan yaitu: a. Kredit Dengan Jaminan

Kredit ini menggunakan jaminan dalam bentuk barang berwujud atau tidak berwujud.

b. Kredit Tanpa Jaminan

Kredit ini diberikan dengan melihat prospek usaha, karakter, serta loyalitas calon debitur selama berhubungan dengan kreditur (bank) bersangkutan.

c. Kredit Dengan jaminan Orang atau Perusahaan d. Kredit Dengan jaminan Asuransi

2.2. Risiko

2.2.1. Definisi Risiko

Menurut Kountur (2004), risiko adalah suatu keadaan tidak pasti yang dihadapi seseorang atau perusahaan yang dapat memberikan dampak yang merugikan. Ketidakpastian ini terjadi karena kurangnya atau tidak tersedianya informasi yang menyangkut apa yang akan terjadi. Djohanputro (2006) mendefinisikan risiko sebagai ketidakpastian hasil keputusan atau situasi saat ini. Risiko merupakan ukuran kuantitas atau ukuran empiris yang dapat mengukur kemungkinan nilai suatu kejadian. Risiko memiliki data pendukung mengenai kemungkinan kejadian.

Vaughan dalam Darmawi (2004) mengemukakan beberapa definisi risiko sebagai berikut:

1. Risiko adalah peluang kerugian (Risk in the chance of loss)

Chance of loss biasanya dipergunakan untuk menunjukkan suatu

keadaan di mana terdapat suatu keterbukaan terhadap kerugian atau suatu kemungkinan kerugian.

2. Risiko adalah kemungkinan kerugian ( Risk is the possibility of loss)

Istilah possibility berarti bahwa probabilitas suatu peristiwa berada di antara nol dan satu. Pengertian risiko ini tidak cocok dipakai dalam analisis secara kuantitatif.

3. Risiko adalah ketidakpastian (Risk is uncertainty)

Risiko berhubungan dengan ketidakpastian (uncertainty) yaitu adanya risiko karena adanya ketidakpastian.

2.2.2. Klasifikasi Risiko

Menurut Sofyan (2005), risiko dapat dikelompokkan menjadi dua, yaitu:

1. Kelompok Risiko Sistematis.

Risiko sistematis yaitu risiko yang tidak dapat dihilangkan atau dikurangi melalui diversifikasi, biasanya risiko yang selalu berhubungan dengan pasar atau kejadian-kejadian yang dapat secara sistematis akan mempengaruhi posisi pasar.

2. Risiko Nonsistematis

Risiko nonsistematis adalah risiko yang dapat dihilangkan atau dikurangi melalui suatu diversifikasi.

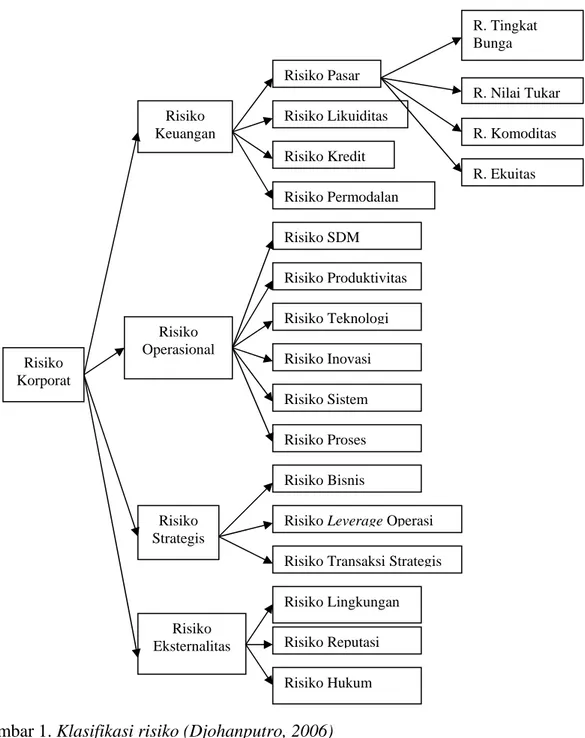

Menurut Djohanputro (2006), risiko perusahaan atau korporat adalah fluktuasi dari eksposur korporat sebagai akibat keputusan atau kondisi saat ini. Risiko korporat terdiri dari beberapa jenis risiko, yaitu:

1. Risiko Keuangan

Risiko keuangan adalah fluktuasi target keuangan atau ukuran moneter perusahaan karena gejolak berbagai variabel makro. 2. Risiko Operasional

Risiko operasional adalah potensi penyimpangan dari hasil yang diharapkan karena tidak berfungsinya suatu sistem.

3. Risiko Strategis

Risiko strategis adalah risiko yang dapat mempengaruhi eksposur korporat dan eksposur strategis (terutama eksposur keuangan) sebagai akibat keputusan strategis yang tidak sesuai dengan lingkungan eksternal dan lingkungan internal perusahaan.

4. Risiko Eksternalitas

Risiko eksternalitas adalah potensi penyimpangan hasil pada eksposur korporat dan strategis, dan bisa berdampak pada penutupan usaha.

Klasifikasi risiko korporat di atas dapat digambarkan dalam suatu skema sebagai berikut:

Risiko Keuangan Risiko Operasional Risiko Strategis Risiko Lingkungan Risiko Reputasi Risiko Hukum Risiko Bisnis

Risiko Leverage Operasi Risiko Transaksi Strategis Risiko Produktivitas Risiko Teknologi Risiko Inovasi Risiko Sistem Risiko Proses Risiko SDM Risiko Pasar Risiko Likuiditas Risiko Kredit Risiko Permodalan R. Tingkat Bunga R. Nilai Tukar R. Komoditas R. Ekuitas Risiko Eksternalitas Risiko Korporat

Gambar 1. Klasifikasi risiko (Djohanputro, 2006)

2.3. Risiko Kredit

2.3.1. Definisi Risiko Kredit

Menurut Hardanto (2006), risiko kredit adalah risiko kerugian yang berhubungan dengan peluang conterparty gagal memenuhi kewajibannya pada saat jatuh tempo. Dengan kata lain, risiko kredit adalah risiko karena peminjam tidak membayar utangnya.

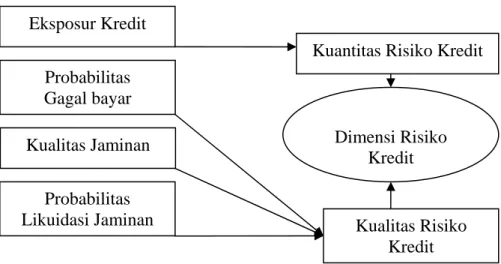

2.3.2. Dimensi Risiko Kredit

Besarnya risiko kredit terdiri dari faktor kuantitas eksposur kredit dan kualitas eksposur kredit. Besar pinjaman mencerminkan kuantitas eksposur kredit. Semakin besar pinjaman, semakin besar juga tingkat eksposur kredit. Kualitas eksposur dicerminkan oleh kemungkinan gagal bayar dari debitur atau pembeli secara kredit dan kualitas dari jaminan yang diberikan oleh debitur atau pembeli kredit. Semakin rendah kualitas jaminan dan kualitas kredit, maka semakin tinggi risiko kredit ( Djohanputro, 2006). Ukuran nilai suatu risiko kredit tercermin dalam dimensi risiko yang dapat dilihat pada Gambar 2.

Kuantitas Risiko Kredit

Kualitas Risiko Kredit Dimensi Risiko Kredit Probabilitas Likuidasi Jaminan Kualitas Jaminan Probabilitas Gagal bayar Eksposur Kredit

Gambar 2. Dimensi risiko (Djohanputro, 2006)

2.3.3. Jenis Risiko Kredit

Menurut Djohanputro (2006), ada tiga jenis risiko dalam risiko kredit, yaitu:

1. Risiko Gagal Bayar

Ukuran risiko gagal bayar adalah probabilitas terjadinya gagal bayar pada periode tertentu. Untuk mengukur probabilitas gagal bayar, perusahaan dapat melakukan pemeringkatan. Secara umum ada lima faktor yang sering digunakan, yang sering dikenal dengan 5C, yaitu:

Karakter berkaitan dengan perilaku calon kreditur atau pembeli kredit mengenai keinginan untuk membayar dan memenuhi kewajiban.

b. Kapasitas (Capacity)

Kapasitas menunjukkan kemampuan calon debitur atau pembeli secara kredit untuk membayar kewajiban pinjam-meminjam.

c. Modal (Capital)

Modal ditunjukkan oleh perbandingan antara pinjaman dan modal sendiri (ekuitas).

d. Jaminan (Collateral)

Jaminan merupakan piranti pinjaman yang terakhir. Jaminan akan dieksekusi apabila perusahaan debitur atau pembeli secara kredit menyatakan tidak sanggup membayar.

e. Kondisi (Conditions)

Kondisi mengacu pada kondisi eksternal yang mempengaruhi keberlangsungan perusahaan.

2. Risiko Eksposur

Risiko eksposur merupakan risiko yang melekat pada besarnya kredit yang menghadapi resiko gagal bayar. Bagi perbankan, kredit termasuk komitmen dalam bentuk line of credit yang termasuk bagian dari eksposur.

3. Risiko Recovery

Risiko recovery berkaitan dengan terjadinya gagal bayar dari lawan jenis. Tingkat recovery adalah sejauh mana perusahaan dapat tetap mengupayakan supaya nilai kredit yang gagal bayar tersebut dapat diupayakan berapapun nilai nominal yang bisa diperoleh. Semakin kecil kemungkinan perolehan dari kredit macet, semakin besar risiko recovery. Risiko recovery dinyatakan dalam bentuk persentase kemungkinan recovery dari kredit macet. Risiko-risiko yang merupakan bagian dari risiko

a. Risiko jaminan

Risiko jaminan terkait dengan kejelasan status hukum jaminan, fluktuasi nilai likuidasi jaminan, dan kemudahan eksekusi.

b. Risiko jaminan pihak ketiga

Risiko ini berbentuk kepercayaan kepada seseorang sehingga sulit untuk dieksekusi.

c. Risiko hukum

Risiko hukum berkaitan dengan kemungkinan-kemungkinan mengubah kontrak dan status pinjaman.

2.4. Manajemen Risiko

2.4.1. Definisi Manajemen Risiko

Menutut Kountur (2004), manajemen risiko adalah cara-cara yang digunakan manajemen untuk menangani berbagai permasalahan yang disebabkan oleh adanya risiko. Proses manajemen risiko dimulai dengan mengidentifikasi, mengukur, dan menangani risiko-risiko yang dihadapi perusahaan.

2.4.2. Siklus Manajemen Risiko

Menurut Djohanputro (2006), siklus manajemen risiko terdiri dari lima tahap sesuai dengan gambar 3.

Pengawasan dan pengendalian risiko Evaluasi pihak berkepentingan Pengukuran risiko Pemetaan risiko Model pengelolaan risiko

Identifikasi risiko

Keterangan: Hubungan langsung Hubungan tidak langsung Gambar 3. Siklus manajemen risiko (Djohanputro, 2006)

Tahap 1. Identifikasi Risiko

Pada tahap ini, mengidentifikasi apa saja risiko yang dihadapi oleh perusahaan. Langkah pertama dalam proses identifikasi risiko adalah dengan melakukan analisis pihak berkepentingan (stakeholders). Langkah kedua dapat menggunakan 7S dari McKenzie, yaitu shared

value, strategy, structure, staff, skills, system, dan style. Tahap 2. Pengukuran Risiko

Pengukuran risiko mengacu pada dua faktor, yaitu kuantitas risiko dan kualitas risiko.

Tahap 3. Pemetaan Risiko

Pemetaan risiko bertujuan untuk menetapkan prioritas risiko berdasarkan kepentingannya bagi perusahaan, dengan memilih-milih risiko yang mampu memberi kontribusi positif dan risiko yang merusak nilai perusahaan bila dikelola.

Tahap 4. Model Pengolahan Risiko

Model pengelolaan risiko yang dapat diterapkan perusahaan berupa pengelolaan risiko secara konvensional, penetapan modal risiko, dan struktur organisasi pengelolaan.

Tahap 5. Monitor dan Pengendalian 2.5. Metode Pengukuran Risiko Kredit

Menurur Komar (2006), ada tiga model pengukuran risiko kredit dari Basel II, , yaitu:

1. The Basic Standardized Model

Metode Standardized Approach ditetapkan oleh Bank of International

Settlements (BIS). Pada Standardized Approach , bobot risiko

didasarkan pada external rating yang dikeluarkan oleh rating agencies sesuai kategori kemampuan debitur, ukuran badan usaha, jenis kredit,

bank risk, dan country risk. Metode ini termasuk metode dasar dalam

penghitungan risiko, sehingga akan baik bila digunakan dalam penghitungan risiko kredit mikro. Tujuan metode ini adalah untuk menghitung cadangan modal (capital requirement) yang dibutuhkan oleh bank dan yang sebaiknya disisihkan dalam mengatasi kemungkinan

terjadinya kerugian akibat timbulnya risiko kredit. Input data yang dibutuhkan dalam Standardized Approach adalah jumlah pinjaman

outstanding, risk weight yang sesuai dengan karakter pinjaman, dan capital ratio yang merupakan rasio untuk menentukan jumlah cadangan

modal yang sebaiknya disisihkan oleh bank.

2. The Internal Rating Based (IRB) Model Foundation Approach

Data-data yang dibutuhkan dalam IRB ada empat, yaitu Probability Of

Default, Loss Given Default, Exposure At Default, dan facility’s Remaining Maturity.

Analisis internal risiko kredit terdiri dari beberapa model, yaitu:

a. Financial Models, terdiri dari The RiskMetric Group’s dan KMV’s

Portofolio Manager yang mengacu pada analisis terhadap struktur

madal. Analisis pada metode ini berdasarkan pada kemungkinan tingkat kegagalan debitur (peminjam) yang ditinjau dari nilai asset. Metode ini digunakan untuk menganalisis nilai foreign currency

swaps dan option pricing.

b. Econometric Model, yaitu McKinsey and Company’s

CreditPortofolioView yang mengukur tingkat kegagalan (default rate) untuk debitur individu atau kelompok dengan

memperhitungkan perilaku variable makroekonomi.

c. Actuarial Model, yaitu CreditRisk+ Model. Metode ini

diperkenalkan oleh Credit Suisse First Boston pada akhir tahun 1997. Ide dasar dari CreditRisk+ berawal dari literatur asuransi (terutama asuransi kebakaran), di mana jumlah kerugian yang diderita oleh asuransi kebakaran ditentukan oleh dua faktor, yaitu probabilitas rumah yang akan terbakar (frequency of event) dan nilai dari rumah yang terbakar (severity of loss). Ide ini bisa diterapkan untuk menghitung risiko kredit, di mana distribusi kerugian dari portofolio kredit dicerminkan oleh frekuensi dari default kredit dan nilai dari kredit yang gagal (severity of loan losses). CreditRisk+ berasumsi bahwa probability of default dari pinjaman individual adalah random dan korelasi antar default pada beberapa pinjaman

adalah nol, artinya probability dari pinjaman individual adalah independen. Asumsi ini membuat distribusi dari default probability dari portofolio pinjaman menyerupai distribusi poisson. Data- data yang dibutuhkan dalam metode ini adalah eksposur, probabolity

default, dan recovery rates.

3. The Advanced IRB Model

2.6. Kredit Umum Pedesaan (Kupedes) 2.6.1. Pengertian Kupedes

Kupedes adalah kredit yang bersifat umum, individu, selektif, dan berbunga wajar untuk mengembangkan atau meningkatkan usaha kecil yang layak (eligible). Kupedes dapat melayani semua kebutuhan pembiayaan usaha kecil (micro financing) di masyarakat. Kupedes sebagai kredit dengan skala kecil mempunyai prosedur yang relatif mudah dan sederhana.

2.6.2. Sasaran Kupedes

Pasar sasaran Kupedes adalah pengusaha kecil, usaha rumah tangga, dan golongan berpenghasilan tetap yang memerlukan tambahan pembiayaan mulai dari Rp 25.000,00 sampai dengan Rp 50.000.000,00 yang berada dalam seluruh sektor ekonomi.

Kriteria nasabah yang dapat dilayani adalah yang harus memenuhi kriteria sebagai berikut:

1. Berdomisili di wilayah kerja BRI Unit yang bersangkutan atau berdomisili kantor yang mempunyai pemotongan gaji atau pensiun yang berada di wilayah kerja BRI Unit bersangkutan. 2. Tidak pernah mendapat keringanan untuk Kupedes kecuali

keringanan bunga yang pernah diberikan telah dilunasi terlebih dahulu.

3. Tidak sedang menikmati kredit di Kantor Cabang BRI atau BRI Unit lain.

2.6.3. Sifat Kupedes

Adapun kebijaksanaan, sifat, dan prinsip dasar pemberian Kupedes yaitu:

1. Umum, kupedes dapat diberikan pada siapa saja, dalam arti tidak dibatasi dalam sektor ekonomi tertentu, keanggotaan tertentu, kelompok masyarakat tertentu, sepanjang calon nasabah yang bersangkutan telah memenuhi segala persyaratan yang ditetapkan.

2. Individual, pemberian Kupedes dilakukan dengan melalui pendekatan secara individual dan kasus per kasus, bukan berbentuk paket (massal).

3. Selektif, pemberian Kupedes dilaksanakan secara selektif kepada nasabah yang usahanya dinilai layak dan keputusan kredit harus sesuai dengan pertimbangan bank teknis.

4. Bisnis, keputusan akhir suatu permohonan Kupedes ditentukan oleh BRI Unit sesuai dengan pertimbangan bank teknis. Dengan demikian, kebijaksanaan pemberian Kupedes berdasarkan perhitungan dan pertimbangan bisnis yang sehat untuk menjamin operasional dan pertumbuhan BRI Unit secara keseluruhan.

2.7. Hasil Penelitian Terdahulu

Menurut Efendi (2007), faktor-faktor yang mempengaruhi risiko kredit PT. PQR Finance yaitu faktor internal perusahaan (sumber daya manusia, teknologi dan informasi, kebijakan perusahaan, dan keuangan), faktor business partner (dealer dan konsumen), lingkungan eksternal (kebijakan pemerintah, persaingan dalam industri, kondisi ekonomi, dan keamanan negara). Faktor-faktor konsumen meliputi overdue, down

payment, jangka waktu kredit, pendapatan konsumen, moral dan morale hazard.

Pada penelitian Iqbal (2006), diketahui bahwa berdasarkan pengujian validitas menggunakan metode back testing, penghitungan potensi kerugian menggunakan metode CreditRisk+ portofolio menghasilkan penyimpangan sebesar 4,41 persen. Hal ini berarti metode tersebut sesuai digunakan untuk

mengestimasi risiko pembiayaan bagi BMT Prima Dinar cabang Tawangmangu yang beroperasi di sentra produksi pertanian.

Marsaulina (2006) dalam penelitiannya di BRI Unit Cipanas menyimpulkan bahwa pengelolaan risiko sangat penting guna meminimalisir kerugian akibat risiko kredit. Pengelolaan risiko tersebut di antaranya dengan penjadwalan ulang, restrukturisasi, dan pembentukan cadangan penghapusan piutang.

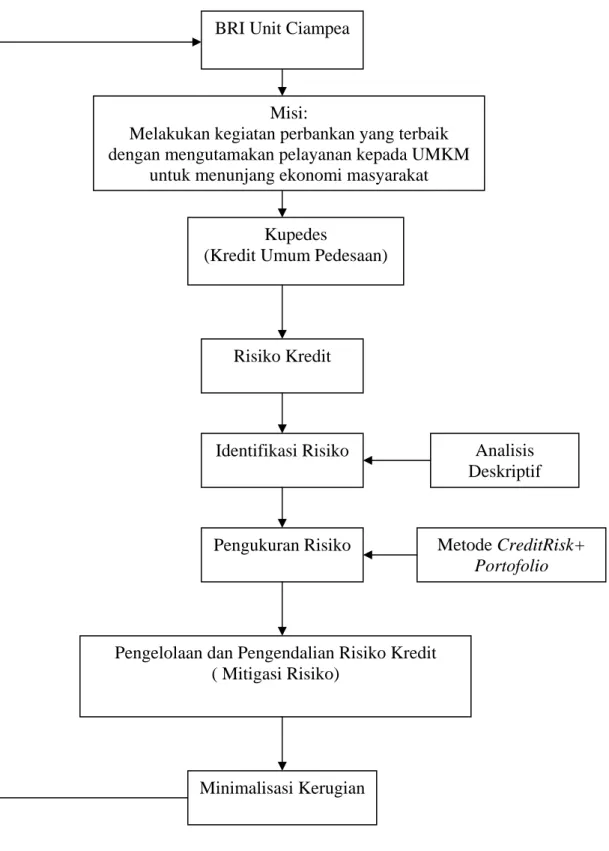

3.1. Kerangka Pemikiran

Perbankan sebagai lembaga intermediasi memiliki peran yang sangat penting bagi perekonomian Indonesia, salah satunya adalah dalam penyediaan modal bagi UMKM. UMKM memiliki peran yang nyata dalam pembangunan, baik dalam penyerapan tenaga kerja maupun kontribusinya terhadap produk domestik bruto (PDB). Untuk itu, UMKM perlu ditunjang dengan adanya akses permodalan dari perbankan agar UMKM tetap berdiri kokoh.

Bank Rakyat Indonesia (BRI) merupakan salah satu bank yang memiliki komitmen yang kuat terhadap pengembangan dan pemberdayaan UMKM. Hal ini terlihat dari besarnya portofolio pinjaman UMKM di BRI yang mencapai 85,82 persen dari total portofolio kredit BRI (www.bri.co.id). Produk BRI yang terkenal dalam penyaluran kredit ke UMKM adalah Kupedes (Kredit Umum Pedesaan) yang ada di setiap BRI Unit.

Sebagai lembaga yang memiliki komitmen tinggi terhadap penyaluran kredit ke UMKM, BRI Unit Ciampea dihadapkan pada risiko kredit. Agar BRI Unit Ciampea dapat selalu memegang komitmennya, maka BRI Unit Ciampea harus mempunyai sistem tata kelola risiko yang baik untuk meminimalisir kerugian, sehingga BRI Unit Ciampea bisa terus menyalurkan kredit ke UMKM. Identifikasi dan analisis risiko kredit sangat penting dan berguna sebagai salah satu input alternatif dalam perumusan strategi tata kelola risiko kredit.

Risiko kredit yang dihadapi perusahaan biasanya meliputi risiko gagal bayar, risiko eksposur, dan risiko recovery. Ukuran risiko gagal bayar adalah probabilitas terjadinya gagal bayar pada periode tertentu. Risiko eksposur merupakan risiko yang melekat pada besarnya kredit yang menghadapi risiko gagal bayar. Risiko recovery berkaitan dengan terjadinya gagal bayar dari konsumen. Semakin kecil kemungkinan perolehan dari

kredit macet, semakin kecil recovery rates. Risiko recovery dinyatakan dalam bentuk persentase kemungkinan recovery dari kredit macet.

Manajemen risiko kredit meliputi kegiatan identifikasi, pengukuran, serta penetapan strategi pengelolaan dan pengendalian risiko yang timbul dalam penyaluran kredit. Pada proses identifikasi diharapkan akan teridentifikasi faktor-faktor yang mempengaruhi risiko kredit Kupedes dan jenis risiko yang dihadapi BRI Unit Ciampea. Pengukuran risiko kredit yang mencerminkan kualitas dan kuantitas risiko kredit dilakukan menggunakan metode CreditRisk+ Portofolio dengan bantuan program komputer Visual

Basic 6.0.

Pada metode CreditRisk+Portofolio dihitung berdasarkan data

historis perusahaan seperti data eksposur debitur, probability of default, dan

recovery rate debitur. Pengukuran risiko kredit dengan metode CreditRisk+ Portofolio akan menghasilkan besarnya potensi risiko kredit yang tercermin

dari besarnya economic capital. Metode tersebut kemudian diuji tingkat kevalidannya dengan menggunakan metode backtesting, sehingga akan diketahui seberapa valid metode tersebut dalam menghitung potensi kerugian kredit Kupedes.

Pada tahap akhir proses manajemen risiko kredit, diketahui pengelolaan dan pengendalian risiko kredit Kupedes di BRI Unit Ciampea, serta sejumlah modal yang efisien untuk dapat menutupi dan meminimalisir kerugian dari risiko kredit Kupedes dan implikasi manajerial yang dapat digunakan sebagai input BRI Unit Ciampea dalam meminimalisir kerugian dan menjaga tingkat kesehatan bank guna mencapai visi BRI. Adapun kerangka pemikiran konseptual dari penelitian ini, dapat di gambarkan pada Gambar 4.

Kupedes

(Kredit Umum Pedesaan)

Risiko Kredit

Pengukuran Risiko

Identifikasi Risiko Analisis Deskriptif

Pengelolaan dan Pengendalian Risiko Kredit ( Mitigasi Risiko)

Metode CreditRisk+

Portofolio

Minimalisasi Kerugian BRI Unit Ciampea

Misi:

Melakukan kegiatan perbankan yang terbaik dengan mengutamakan pelayanan kepada UMKM

untuk menunjang ekonomi masyarakat

Kebijakan BI Peraturan pemerintah

input Output Kondisi saat ini:

Peningkatan nilai kredit Kupedes Risiko kredit Peningkatan NPL Survei Wawancara Studi Literatur Data/ atau informasi aktual: Data kredit outstanding debitur, NPL, kolektibilitas, recovery rate, besar PPAP, plafond kredit. Hasil yang diharapkan: Faktor yang mempengaruhi risiko kredit Kupedes Potensi kerugian yang tercermin dari economic capital Tingkat kesesuaian metode Pengelolaan dan pengendalian risiko kredit Implikasi manajerial Minimali sasi kerugian Proses: Identifikasi risiko Pengukuran risiko (metode CreditRisk+ Uji validitas Parameter control: Kebijakan BI Kebijakan BRI Feedback Peningka tan laba kredit Kupedes Faktor berpengaruh

yang tidak bisa dikendalikan: Kebijakan BI dan pemerintah Karakter debitur Kondisi ekonomi dan politik Faktor berpengaruh yang dapat dikendalikan: Besar nilai kredit Analisis kredit

3.2. Lokasi dan Waktu Penelitian

Penelitian dilaksanakan di BRI Unit Ciampea yang berlokasi di Jalan Letnal Sukarna, Warung Borong, Kecamatan Ciampea, Bogor. Waktu penelitian dimulai dari bulan Februari 2008 sampai April 2008.

3.3. Metode Pengumpulan Data

Data yang dikumpulkan dari penelitian ini meliputi data primer dan sekunder.

a. Data Primer

Data primer diperoleh melalui pengamatan, pencatatan, pengumpulan data dan wawancara langsung dengan Kepala Unit BRI Ciampea Bogor dan pihak-pihak yang berkaitan dengan penelitian di BRI Unit Ciampea. b. Data Sekunder

Data sekunder diperoleh dari data historis BRI Unit Ciampea, studi literatur, laporan penelitian, dan publikasi elektronik. Data yang digunakan adalah data debitur Kupedes BRI Unit Ciampea per November dan Desember 2007.

3.4. Metode Pengolahan dan Analisis Data

Dalam penelitian ini, digunakan analisis deskriptif dalam mengkaji faktor- faktor yang mempengaruhi risiko kredit dan konsep pengelolaan dan pengendalian risiko kredit BRI Unit Ciampea berdasarkan teori-teori serta prinsip-prinsip yang telah berkembang. Metode yang digunakan dalam pengukuran risiko kredit adalah metode CreditRisk+ Portofolio. Data kuantitatif diolah dengan program komputer Visual Basic 6.0 yang merupakan salah satu bahasa pemrograman komputer.

1.4.1. Metode CreditRisk+ Portofolio

Metode CreditRisk+ Portofolio merupakan pengembangan dari metode CreditRisk+. Metode ini mengukur estimasi kerugian di bulan berikutnya. Pada CreditRisk+ Portofolio dilakukan pembagian portofolio ke dalam beberapa kelompok atau band. Menurut Crouhy (2000), tahapan yang dilakukan dalam metode CreditRisk+

Tahap1. Pengelompokan Eksposur dalam Band

Besarnya pembiayaan yang dikeluarkan oleh BRI Unit berbeda tiap debitur, sehingga eksposur tiap debitur juga berbeda-beda. Eksposur diperoleh dari baki debet atau kredit outstanding pinjaman Kupedes yang terangkum di bulan November 2007. Eksposur kemudian di bagi ke dalam beberapa band yang telah diasumsikan. Masing- masing band terdiri dari beberapa kelas.

Tahap 2. Penghitungan Probability Of Default

Penghitungan probability of default berdasarkan kolektibilitas dari masing-masing debitur. Data kolektibilitas dibuat berdasarkan data historis debitur dan kemampuan debitur untuk membayar.

Tahap 3. Menghitung Expected Loss tiap debitur (ELA)

Expected Loss (EL) merupakan kerugian akibat gagal bayar yang

harus dapat ditutupi oleh provisi yang telah dicadangkan. Expected

Loss tiap debitur (ELA) dinotasikan sebagai berikut:

ELA = LGDA x PA ...…...…(1) Dimana,

ELA = Expected Loss debitur A LGDA = Loss Given Default debitur A PA = Probability default debitur A

Sedangkan LGD dapat dinotasikan sebagai berikut:

LGD = Eksposur – RR ...(2) Di mana RR = Recovery rate

Tahap 4. Menghitung Expected Number Of Default Pada Tiap

Band μ = j j L EL ……….…….(3) Dimana,

μ = Expected number of default pada kelas ke-j ELj = Expected Loss pada kelas ke-j

Lj = kelas ke-j

ELj =

∑

...(4) =L LA j A AE

:EA dapat diperoleh dari: EA =

L

EL

A...(5)Di mana,

EA = Eksposur tiap debitur pada band L L = Band

Tahap 5. Menghitung Total Expected Loss

Total Expected loss merupakan penjumlahan dari expected loss tiap band. Expected loss tiap band diperoleh dari penjumlahan expected loss tiap kelas pada band tersebut. Expected loss tiap kelas dapat

dinotasikan sebagai berikut:

EL = μ x Lj x L x Real Loss ...(6)

Tahap 6. Menghitung Unexpected Loss

Unexpected Loss (UL), merupakan kerugian akibat gagal bayar

konsumen yang harus dapat dikendalikan meskipun tidak diharapkan sebelumnya. Unexpected Loss adalah nilai kumulatif kemungkinan gagal (cumulative probability of default) yang diasumsikan mencapai tingkat keyakinan tertentu yang berarti maksimal rugi dapat terjadi pada tingkat keyakinan tertentu. Cumulative probability of default menggunakan distribusi Poisson dengan asumsi kemungkinan gagal (probability of default) dari sebagian kelompok konsumen bernilai kecil dan kejadian macet antar kelompok debitur saling independent. Dalam Crouhy (2000), rumus distribusi Poisson dinotasikan sebagai berikut: Probability (n defaults) = ! n e−μμn ...(7) Dimana,

n = Jumlah konsumen yang gagal bayar e = Nilai distribusi Poisson (2,718281828) μ = Nilai rata-rata expected number of default

Sehingga dapat dirumuskan:

UL = n x Lj x L x Real Loss ...(8)

Tahap 4. Modal Ekonomi (Economic Capital)

Economic Capital adalah modal yang harus dimiliki perusahaan

untuk menutupi kerugian maksimum yang disebabkan oleh gagal bayar debitur pada portofolio kredit. Economic Capital dalam pengukuran risiko kredit diperoleh dari selisih UL dan EL.

Economic Capital = UL – EL...(9) 1.4.2. Uji Validitas

Menurut Jorion (2002), model validasi adalah sebagai proses umum untuk menguji apakah model dapat diterima. Untuk mengetahui ketepatan penghitungan potensi kerugian pada risiko kredit Kupedes pada BRI Unit Ciampea, dilakukan pengujian dengan

Back Testing yang direkomendasikan oleh The Basel Committee

dengan membandingkan estimasi nilai expected loss yang dihitung dengan nilai risiko sebenarnya.

σ = 100% Re Re x alLoss alLoss oss PotentialL − ………...…..(10) Dimana, σ = Standar deviasi

Potential loss = Potensi kerugian (expected loss) menggunakan

metode CreditRisk+ Portofolio

Real Loss = Risiko sebenarnya

Penentuam Real Loss dihitung dengan menggunakan rumus sebagai berikut:

Real Loss =

∑

Eksposur=

q p 1

p x Probability of Defaultp …...…...(11)

Dimana,

Eksposur p = Jumlah eksposure debitur ke-p

Probability of defaultp = Peluang macet pada debitur ke-p

q = Jumlah debitur pada Desember tahun 2007

Model dapat diterapkan apabila menghasilkan standar deviasi ≤ 6 persen. Jika simpangan berada di antara 6- 8 persen, maka terjadi kesalahan penentuan asumsi, parameter, atau kesalahan penghitungan sehingga harus diuji kembali. Jika penyimpangan validasi terlalu besar, berarti diperlukan perbaikan kesalahan asumsi, parameter, proses, teknik, perbaikan data yang dimasukkan atau mengganti dengan model yang lain.

1.4.3. Program Komputer Visual Basic

Manurut Krisna D. Octovhiana dalam IlmuKomputer.Com,

Visual Basic adalah salah satu bahasa pemrograman komputer.

Bahasa pemrograman yaitu perintah-perintah yang dimengerti oleh komputer untuk melakukan tugas-tugas tertentu. Data dan hasil yang telah didapatkan kemudian akan direpresentasikan dengan menggunakan program komputer Visual Basic.

Visual Basic pada dasarnya merupakan salah satu Development Tool yaitu alat bantu untuk membuat berbagai macam

program komputer, khususnya yang menggunakan sistem operasi Windows. Visual Basic adalah salah satu bahasa pemrograman komputer yang mendukung object (Object Oriented Programming = OOP).

Dalam pemrograman berbasis obyek (OOP), terdapat tiga istilah yang mesti dipahami yaitu object, property, method dan event sebagai berikut :

• Object : Komponen di dalam sebuah program • Property : Karakteristik yang dimiliki object • Method : Aksi yang dapat dilakukan oleh object • Event : Kejadian yang dapat dialami oleh object

Visual Basic juga bersifat event driven progamming. Artinya

dapat disisipkan kode program pada event yang dimiliki suatu obyek. Program akan memberikan “reaksi” sesuai dengan kode-kode program yang dibuat untuk suatu event pada object tertentu.

Untuk flow chart dalam progam komputer Visual basic 6.0 ditunjukkan pada Gambar 6.

Mulai Input Data: 1. Kolektibilitas 2. Eksposur 3. Recovery Rate Metode CreditRisk+ Portofolio Uji Validasi Valid Expected Loss, Unexpected Loss, Economic Capital σ≤ 6% σ > 6% Tidak valid

1.1. Gambaran Umum Perusahaan

1.1.1. Sejarah singkat BRI Unit Ciampea

BRI Unit dibentuk pada pertengahan tahun 1970 sebagai bagian dari upaya pencapaian swasembada pangan. BRI Unit dibentuk untuk menyalurkan kredit Bimbingan Masyarakat (Bimas), yaitu menyalurkan pinjaman yang disubsidi kepada petani untuk pembudidayaan padi. Sumber pembiayaan kredit Bimas berasal dari

windfall profit (keuntungan tambahan) dari minyak dan gas. Desain

dari kredit Bimas mengikuti pendekatan tradisional yang percaya masyarakat tani tidak memiliki kemampuan untuk membiayai sendiri (kemampuan menabung) sehingga tujuan peningkatan pendapatan melalui peningkatan produksi tingkat bunga harus disubsidi. Program ini ditutup pada awal 1980-an ketika terjadi penumpukan kredit macet dan penyimpangan penggunaan kredit yang tidak sesuai dengan tujuannya. Dua tahun kemudian, yaitu tahun 1984, BRI memperkenalkan instrumen pinjaman yang disebut Kredit Umum Pedesaan atau yang biasa dikenal dengan Kupedes.

BRI Unit Ciampea mulai beroperasi pada tahun 1972, yaitu ketika BRI Unit Ciampea menjadi penyalur paket- paket Bimas (Bimbingan Massal). BRI Unit Ciampea merupakan salah satu dari 26 BRI Unit yang ada di wilayah kantor cabang Bogor. BRI Unit Ciampea terletak di Jalan Letnal Sukarna, Warung Borong Ciampea. Ruang lingkup BRI Ciampea meliputi dua kecamatan, yaitu Kecamatan Ciampea dan Kecamatan Tenjolaya. Kecamatan Ciampea terdiri dari 13 desa, yaitu Cihideung Udik, Cihideung Ulir, Bojong Jengkol, Benteng, Ciampea, Ciampea Udik, Cibadak, Cinangka, Tegal Waru, Cicadas, Cibuntu, dan Bojong Rangkas. Sedangkan Kecamatan Tenjolaya terdiri dari enam desa, yaitu Tapos I, Tapos II, Gunung Malang, Situ Daun, Cibitung Tengah, dan Cinangneng.

1.1.2. Organisasi BRI Unit Ciampea

BRI Unit Ciampea adalah unit usaha BRI dibawah supervisi Kantor Cabang BRI Bogor dengan sistem operasional dan pembukuan yang terpisah, sehingga merupakan suatu profit center tersendiri yang accountable bagi Kantor Cabang BRI Bogor. Dalam pelaksanaanya, BRI Unit harus berkoordinasi dengan kantor cabang. BRI Unit Ciampea dipimpin oleh seorang Kepala Unit (Kaunit) yang membawahi dua orang Mantri, tiga orang Deskman atau

Customer Service , dan dua orang Teller. Struktur organisasi BRI

Unit Ciampea dapat dilihat pada lampiran 3. Sebagai pembanding, struktur organisasi BRI Kantor Cabang terdapat pada lampiran 4. 1. Kepala Unit (kaunit)

Seorang Kepala Unit bertugas sebagai pimpinan organisasi, pembuat kebijakan, dan pengambil keputusan. Kaunit bertanggung jawab penuh dalam memajukan dan menjadikan BRI Unit Ciampea sebagai yang terbaik. Dalam pelaksanaan tugasnya, Kaunit selalu diawasi oleh seorang Asisten Manajer Bidang Mikro yang berkantor di BRI Cabang Bogor.

2. Mantri

Seorang Mantri atau Credit Officer bertugas untuk menganalisis dan memerikasa permintaan pinjaman, melaksanakan pembinaan terhadap nasabah pinjaman dan simpanan dalam rangka meningkatkan dan mempertahankan kualitas aset, serta memperkenalkan dan memasarkan produk-produk BRI Unit untuk mencapai profit maksimal. Analisis kredit mencakup latar belakang debitur, prospek usaha debitur, jaminan yang diberikan, serta faktor- faktor lainnya. Untuk itu, seorang mantri dituntut untuk memiliki jiwa investigasi yang baik. Baik tidaknya nasabah dalam mengembalikan pinjamannya salah satunya tergantung pada kejelian Mantri dalam menganalisis karakter nasabah tersebut.

3. Deskman

Seorang Deskman memiliki tugas ganda, yaitu sebagai front

office dan back office. Sebagai front office, Deskman bertugas

untuk melayani nasabah, dan memberikan informasi produk perbankan lainnya. Pelayanan ini hanya terbatas pada pelayanan secara administratif. Seorang Deskman juga bertugas memberikan pembinaan pada nasabah pinjaman, khususnya dalam hal pembayaran pinjaman serta hak dan kewajiban seorang peminjam. Sebagai back office, seorang Deskman bertugas untuk melakukan segala bentuk register dan pembuatan laporan yang diperlukan oleh kantor cabang dan kantor wilayah.

4. Teller

Seorang Teller bertugas untuk melayani segala bentuk transaksi tunai perbankan. Transaksi tunai meliputi setoran dan penarikan simpanan, setoran transfer dan kliring, pembayaran tagihan rekening telepon dan listrik, serta berbagai transaksi tunai lainnya. Seorang Teller dituntut untuk teliti dalam melakukan tugasnya. Ketidaktelitian teller akan menyebabkan kerugian yang harus ditanggungnya, baik berupa finansial maupun sanksi yang dapat menghambat karirnya di BRI.

1.1.3. Produk BRI Unit Ciampea

BRI Unit Ciampea memiliki beberapa macam produk perbankan. Secara garis besar, BRI Unit Ciampea melayani tiga macam produk perbankan, yaitu pinjaman, simpanan (tabungan dan deposito), dan jasa bank lainnya.

1. Kupedes

Penyaluran kredit Kupedes berkonsentrasi pada Usaha Mikro, Kecil, dan Menengah (UMKM). Kupedes hanya dilayani di BRI Unit, dengan alasan lebih dekat dengan pengusaha UMKM. Kupedes ini ada dua jenis, yaitu Kupedes komersil dan Kupedes golongan berpenghasilan tetap (golbertap). Kupedes komersil terdiri dari sektor pertanian, sektor perdagangan, sektor

perindustrian, serta sektor jasa, sedangkan Kupedes golbertap melayani debitur berpenghasilan tetap dan pensiunan. Kupedes adalah salah satu produk unggulan BRI unit Ciampea yang merupakan sumber utama pendapatan on balance sheet. BRI Unit Ciampea melayani kredit Kupedes dengan plafond antara Rp 100.000,00 sampai Rp 100.000.000,00. Jumlah debitur Kupedes yang terangkum pada Desember 2006 sebanyak 811 debitur. Suku bunga kredit Kupedes yang dibebankan adalah flate tergantung pada plafond kredit yang ditunjukkan pada Tabel 2. Tabel 2. Suku bunga kredit Kupedes tahun 2007

Plafond kredit Suku bunga / bulan

≤ 45 juta 1,5% 25-45 juta 1,25% > 45 juta 1,1%

Pensiunan 1,25% Sumber: BRI Unit Ciampea, 2008 2. Simpedes

Simpedes merupakan salah satu produk simpanan yang dimiliki oleh BRI Unit Ciampea. Pada awalnya Simpedes hanya dilayani oleh BRI Unit, namun saat ini Simpedes sudah terdapat di semua unit kerja BRI. Pembukaan tabungan simpedes dibuat sesederhana mungkin dan dengan setoran yang terjangkau oleh masyarakat, serta beban administrasi yang tergolong ringan. Pasar sasaran dari produk Simpedes adalah masyarakat menengah ke bawah.

3. BritAma

BritAma merupakan produk yang pada awalnya hanya dilayani oleh kantor cabang, tetapi saat ini sudah dapat dilayani di BRI Unit. Britama memiliki batas setoran minimal dan biaya administratif yang lebih besar dibandingkan simpedes. Hal ini karena sasaran BritAma adalah masyarakat menengah ke atas.

4. Tabungan Haji

Tabungan haji atau yang dikenal dengan ONH (Ongkos Naik Haji) ditujukan bagi nasabah yang hendak naik haji. BRI Unit akan mendaftarkan nasabah sebagai calon jemaah haji ketika saldo tabungan telah mencukupi.

5. Deposito

Deposito merupakan simpanan berjangka yang dapat diambil pada jangka waktu tertentu. Deposito menawarkan suku bunga yang cukup tinggi dibandingkan produk simpanan yang lainnya. Hal ini karena simpanan dalam bentuk deposito tidak bisa diambil sewaktu- waktu. Pengambilan deposito berdasarkan jangka waktu yang telah disepakati antara nasabah dengan bank. 6. Jasa Perbankan

BRI Unit Ciampea berusaha untuk meningkatkan pelayanan kepada nasabahnya guna meningkatkan kepuasan nasabah yang diikuti dengan peningkatan laba. Tindakan nyata yang dilakukan oleh BRI Unit Ciampea adalah dengan menawarkan dan melayani jasa perbankan lainnya, di antaranya pelayanan setoran rekening listrik dan telepon, pelayanan setoran pembiayaan kendaraan (FIF, Busan), Pelayanan setoran Pajak Bumi dan Bangunan, dan jasa transfer serta kliring. Seluruh jasa perbankan tersebut dapat menambah fee based income BRI Unit Ciampea yang akan meningkatkan laba.

1.1.4. Perkembangan BRI Unit Ciampea

Dalam dua tahun terakhir ini, BRI Unit Ciampea mengalami peerkembangan dalam bertuk pendapatan dan laba. Pada tahun 2006 BRI Unit Ciampea memperoleh pendapatan sebesar Rp 2.204.210.000,00 dengan laba sebesar Rp 588.892.000,00. Jumlah pendapatan meningkat menjadi Rp 2.800.456.000,00 dengan laba sebesar Rp 831.665.000,00 pada akhir tahun 2007.

0 500,000,000 1,000,000,000 1,500,000,000 2,000,000,000 2,500,000,000 3,000,000,000 2006 2007 Tahun R upi a h Pendapatan Laba

Gambar 7. Perkembangan pendapatan dan laba BRI Unit Ciampea (BRI Unit Ciampea, 2008)

Pendapatan dan laba terbesar diperoleh dari produk Kupedes, karena Kupedes merupakan salah satu produk unggulan BRI Unit Ciampea selain Simpedes. Pada akhir tahun 2007, Kupedes berhasil memberikan pembiayaan sebesar Rp 5.683.500.000,00. Besar nilai pembiayaan untuk masing- masing sektor dapat dilihat pada Tabel 3. Tabel 3. Nilai pembiayaan BRI Unit Ciampea per sektor tahun 2007

Kupedes (000 Rp) Sektor Nilai pembiayaan (000 Rp) Eksploitasi Investasi Pertanian 184.500 164.500 20.000 Perindustrian 219.500 219.500 0 Perdagangan 4.362.500 4.341.500 21.000 Jasa Lainnya 285.000 223.500 61.500 Golbertap 632.000 15.000 617.000 Total 5.683.500 4.964.000 719.500

Sumber: BRI Unit Ciampea, 2008 (diolah)

Pembiayaan BRI Unit Ciampea yang terbesar adalah di sektor perdagangan. Hal ini karena sebagian besar mata pencaharian masyarakat Ciampea adalah berdagang. Persentase mata pencaharian masyarakat Ciampea dapat dilihat pada Gambar 8.

5% 1% 16% 39% 1% 5% 32% 1% PNS TNI/POLRI Pegawai/karyawan Pedagang/wiraswasta P etani Jasa Buruh Lainnya

Gambar 8. Persentase mata pencaharian Kecamatan Ciampea tahun 2007 (BAPPEDA Bogor, 2008)

Dari gambar tersebut dapat dilihat bahwa pada tahun 2007 jenis mata pencaharian berdagang memiliki persentase tertinggi, sehingga sangat wajar jika kredit Kupedes yang diajukan debitur rata- rata ada pada sektor perdagangan.

Jumlah debitur Kupedes yang terangkum pada Desember 2007 sebanyak 811 debitur dengan plafond kredit antara Rp 1.500.000,00 sampai Rp 70.000.000,00. Adapun perinciannya dapat dilihat pada Gambar 9.

20% 46% 25% 9% ≤ 5,000,000 5,500,000-10,000,000 11,000,000-20,000,000 > 20,000,000

Gambar 9. Jumlah debitur berdasarkan plafond kredit pada Desember 2007( BRI Unit Ciampea, 2008)

Dari gambar tersebut dapat dilihat bahwa debitur yang terangkum pada Desember 2007 rata-rata berada pada plafond kredit adalah Rp 5.500.000,00- Rp 10.000.000,00, yaitu sebanyak 46 persen.

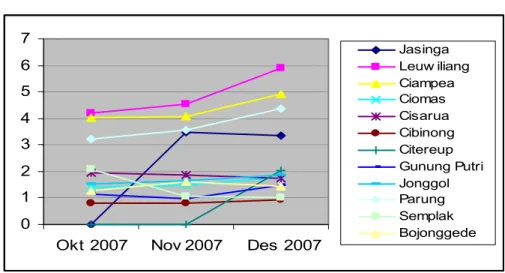

Perkembangan pendapatan, laba, dan jumlah pembiayaan di BRI Unit Ciampea tidak diikuti dengan posisi Non Performing Loan (NPL) yang baik. 0 1 2 3 4 5 6 7

Okt 2007 Nov 2007 Des 2007

Jasinga Leuw iliang Ciampea Ciomas Cisarua Cibinong Citereup Gunung Putri Jonggol Parung Semplak Bojonggede

Gambar 10. Perkembangan NPL BRI Unit di Supervisi Kantor Cabang Bogor (BRI Unit Ciampea, 2008)

Gambar 10 menunjukkan bahwa BRI Unit Ciampea memiliki NPL yang cukup besar dibandingkan dengan BRI Unit lain yang ada di wilayah Bogor. Hal ini mengindikasikan bahwa BRI Unit Ciampea memiliki tingkat kredit bermasalah yang relatif tinggi. Untuk itu, perlu adanya peningkatan manajemen risiko kredit guna meminimalisir kerugian. Manajemen risiko kredit ini di antaranya meliputi identifikasi risiko kredit, pengukuran risiko kredit, dan pengelolaan risiko kredit yang ada.

1.2. Faktor Yang Mempengaruhi Risiko Kredit Kupedes

BRI Unit Ciampea dalam menjalankan fungsinya sebagai lembaga intermediasi tidak terlepas dari keberadaaan risiko kredit. Risiko kredit merupakan risiko yang muncul akibat adanya ketidakpastian dalam pengembalian pinjaman, yakni kemungkinan ketidakmampuan debitur dalam mengembalikan pinjaman secara penuh dan tepat waktu. Secara garis

besar, faktor yang mempengaruhi risiko kredit Kupedes BRI Unit Ciampea terdiri dari faktor internal bank dan faktor eksternal bank.

Faktor Risiko Kredit Faktor Internal Bank Faktor Eksternal Bank Kualitas SDM Kuantitas SDM Kebijakan Bank Debitur Kebijakan Pemerintah Kondisi ekonomi dan politik Karakter Bencana alam Musibah Kegagalan usaha Suku bunga kredit Jangka waktu kredit Laju per-ekonomian

Gambar 11. Faktor yang mempengaruhi risiko kredit BRI Unit Ciampea

Dari faktor di atas, faktor yang paling mempengaruhi risiko kredit berdasarkan pengalaman BRI Unit Ciampea selama ini adalah kualitas SDM, karakter debitur, dan laju perekonomian debitur. Faktor tersebut yang dirasa bank paling mempengaruhi kualitas debitur dalam mengembalikan kredit.

1.2.1. Kualitas SDM

Salah satu pengelolaan paling penting dalam dunia perbankan di samping pemasaran bank adalah pengelolaan terhadap SDM. Hal ini karena SDM merupakan tulang punggung dalam menjalankan roda kegiatan operasional suatu bank. Untuk itu penyediaan SDM sebagai motor penggerak operasional bank harus dipersiapkan sebaik mungkin. Risiko kredit yang terkait dengan faktor SDM berkenaan dengan moral hazard dan morale hazard. Moral hazard terjadi bila karyawan dengan sengaja melakukan tindakan demi menguntungkan diri sendiri terutama dalam menjalankan tugasnya sehingga bisa meningkatkan risiko kredit. Morale hazard dapat terjadi karena ligkungan yang menyebabkan karyawan menjadi kurang hati-hati dalam melakukan transaksi kredit dengan debitur.

SDM yang paling mempengaruhi tingkat risiko kredit adalah Mantri atau analis kredit, karena Mantri bertanggungjawab dalam menganalisis calon debitur. Jika Mantri kurang cermat atau keliru dalam menganalisis calon debitur, maka akan mempengarahi kualitas pengembalian kredit oleh debitur kedepannya. Baik tidaknya debitur dalam menbayar angsuran kredit tergantung pada kejelian seorang Mantri dalam menilai karakter dan kelayakan calon debitur dalam menerima kredit. Untuk itu, Mantri dituntut untuk memiliki jiwa investigasi yang kuat berkenaan dengan tugasnya sebagai analis kredit. Selain itu, Mantri juga bertanggungjawab dalam pengawasan dan pembinaan debitur. Kurangnya pengawasan dan pembinaan terhadap debitur dapat menimbulkan kesalahan dalam penggunaan kredit oleh debitur, misalnya kredit yang diajukan oleh debitur adalah kredit untuk modal kerja tetapi dalam realisasinya kredit yang diterimanya digunakan untuk kegiatan konsumtif. Hal ini akan mempengaruhi kualitas debitur dalam mengembalikan kredit karena kredit yang diterimanya menjadi tidak menghasilkan nilai.

Selain Mantri, Kepala Unit juga mempengaruhi tingkat risiko kredit yang terjadi. Kepala Unit juga melakukan pengawasan dan

pembinaan terhadap debitur. Seorang Kepala Unit mempunyai tanggung jawab atas seluruh kegiatan operasional yang dilakukan oleh BRI Unit Ciampea. Selain itu, Kepala Unit memiliki kewenangan untuk menyetujui terealisasinya kedit Kupedes sampai batas 20 juta. Untuk permohonan kredit di atas 20 juta harus diajukan ke Kantor Cabang melalui Kepala Unit. Sehingga dalam memutuskannya, kepala Unit dituntut untuk memiliki kemampuan yang baik dalam mengambil keputusan.

1.2.2. Karakter Debitur

Karakter adalah sifat atau watak yang berkaitan dengan integritas dari calon debitur. Integritas ini sangat menentukan

willingness to pay atau kemauan membayar kembali debitur atas

kredit yang diterimanya. Penilaian terhadap karakter agak sukar, khususnya terhadap calon debitur yang baru dikenal oleh bank. Karakter debitur tidak bisa langsung diketahui hanya dalam satu atau dua kali berinteraksi. Penilaian karakter ini bisa diperoleh dari menganalisis calon debitur langsung ataupun melaui pihak-pihak yang mengenal debitur. Jika analis kredit salah dalam menilai karakter calon debitur maka akan berdampak pada kualitas pengembalian kredit debitur nantinya.

Karakter debitur yang paling dinilai dalam menganalisis kredit adalah tingkat kejujuran dan kekoperatifan debitur. Di BRI Unit Ciampea, tidak sedikit calon debitur yang tidak jujur dengan merekayasa laporan keuangan dan kondisi keuangan usahanya guna mendapatkan kredit yang diajukan. Selain itu, banyak juga debitur yang melanggar perjanjian kredit yang telah disepakati antara debitur dan bank, seperti penggunaan kredit yang menyimpang dari tujuan kreditnya. Ketidakkoperatifan debitur bisa dilihat ketika debitur menghindar dan bersikap tidak ramah ketika ditagih, padahal ketika mereka mengajukan permohonan kredit sikap yang ditunjukkan sangat ramah dan bersahabat.

1.2.3. Laju Perekonomian Debitur

Laju perekonomian debitur mencerminkan tingkat ekonomi dan pendapatan debitur. Semakin baik laju perekonomian debitur maka semakin kecil risiko kredit yang dihadapi oleh bank, begitu juga sebaliknya.

Kecamatan Ciampea dan Kecamatan Tenjolaya yang merupakan ruang lingkup BRI Unit Ciampea terletak di Bogor wilayah barat. Bogor wilayah barat ini memiliki laju perekonomian yang paling rendah dibandingkan dengan wilayah Bogor lainnya. Hal ini dapat dilihat dari kontribusinya terhadap PDRB dan pendapatan per kapita yang ditunjukkan pada Tabel 4.

Tabel 4. Rekapitulasi PDRB Kabupaten Bogor per wilayah pembangunan tahun 2002-2005

Wilbang Uraian

Barat Tengah Timur

PDRB 2002 10,43% 48,17% 40,86% PDRB 2003 10,07% 49,07% 40,86% PDRB 2004 9,59% 49,18% 41,23% PDRB 2005 8,77% 49,59% 41,64% PDRB per

kapita 2005 2,39 juta 7,93 juta 23,61 juta Sumber: BAPPEDA Bogor, 2008

Tabel 4 mengindikasikan bahwa Kecamatan Ciampea dan Kecamatan Tenjolaya merupakan daerah yang kurang potensial dilihat dari pembangunan ekonominya. Berarti dapat dikatakan bahwa masyarakat di kecamatan ini memiliki kemampuan yang rendah dalam menghasilkan laba dan pendapatan. Melihat kondisi tersebut, berarti BRI Unit Ciampea menghadapi risiko kredit yang tinggi dalam menyalurkan kreditnya.

1.3. Penentuan Nilai Potensi Risiko Kredit Kupedes

Risiko kredit yang terjadi di BRI Unit Ciampea adalah risiko eksposur, yaitu risiko yang melekat pada besarnya kredit. Hal ini terjadi karena selama ini BRI Unit Ciampea tidak pernah mengeksekusi jaminan untuk menutupi risiko kredit yang terjadi sehingga nilai recovery rate-nya