BAB III PEMBAHASAN

A. Pengertian Bank

Secara umum pengertian bank adalah sebuah lembaga intermediasi keuangan yang umumnya didirikan dengan kewenangan untuk menerima simpanan uang dan meminjamkan uang.

Beberapa Pengertian Bank Menurut Para Ahli :

1. Pengertian Bank menurut Kasmir (2002 : 23) dalam bukunya Manajemen Perbankan, secara sederhana bank dapat diartikan sebagai “lembaga keuangan yang kegiatan utamanya adalah menghimpun dana dari masyarakat dan menyalurkan kembali dana tersebut ke masyarakat serta memberikan jasa bank lainnya”.

2. Pengertian Bank menurut Suyatno (1997 : 1) dalam bukunya Bank Politik, Bank merupakan salah satu badan usaha lembaga keuangan yang bertujuan memberikan kredit, baik dengan alat pembayaran sendiri, dengan uang yang diperolehnya dari orang lain, dengan jalan mengedarkan alat-alat pembayaran baru berupa uang giral.

3. Pengertian Bank menurut Malayu H (2005 : 2) “Bank adalah badan usaha yang kekayaan terutama dalam bentuk aset keuangan (Financial Assets) serta bermotivasi profit dan juga sosial, jadi bukan mencari keuntungan saja.”

dari masyarakat dalam bentuk simpanan dan menyalurkannya kepada masyarakat dalam bentuk-bentuk lainnya dalam rangka meningkatkan taraf hidup rakyat banyak.

Maka secara garis besar dapat disimpulkan pengertian bank ialah merupakan perusahaan yang bergerak dalam bidang keuangan, artinya aktivitas perbankan selalu berkaitan dalam bidang keuangan. Aktivitas perbankan yang pertama adalah menghimpun atau mengumpulkan dana dari masyarakat luas dalam bentuk simpanan, kemudian disalurkan kembali kepada masyarakat dalam bentuk pinjaman atau kredit.

B. Fungsi Bank

Menurut Triandaru (2008 : 9) secara umum fungsi bank adalah menghimpun dana dari masyarakat dan menyalurkannya kembali kepada masyarakat untuk berbagai tujuan sebagai financial intermediacy. Secara lebih spesifik bank dapat berfungsi sebagai agent of trust, agent of development, dan agent of services.

1. Agent Of Trust (Lembaga Kepercayaan)

kepercayaan. Pihak bank percaya bahwa debitur tidak akan menyalahgunakan pinjamannya, debitur akan mengelola dana pinjaman dengan baik, debitur akan mempunyai kemampuan untuk membayar pada saat jatuh tempo, dan debitur mempunyai niat baik untuk mengembalikan pinjaman beserta kewajiban lainnya pada saat jatuh tempo.

2. Agent Of Development (Lembaga Untuk Pembangunan Ekonomi)

Kegiatan perekonomian masyarakat di sektor moneter dan disektor rill tidak dapat dipisahkan. Kedua sektor tersebut selalu berinteraksi dan saling memengaruhi. Sektor rill tidak akan berkinerja dengan baik apabila sektor moneter tidak bekerja dengan baik. Kegiatan bank berupa penghimpunan dan penyaluran dana sangat diperlukan bagi lancarnya kegiatan perekonomian di sektor rill. Kegiatan bank tersebut memungkinkan masyarakat melakukan kegiatan investasi, kegiatan distribusi, serta kegiatan konsumsi barang dan jasa, mengingat bahwa kegiatan investasi, distribusi, konsumsi tidak dapat dilepaskan dari adanya penggunaan uang. Kelancaran kegiatan investasi, distribusi, konsumsi ini tidak lain adalah kegiatan pembangunan perekonomian suatu masyarakat.

3. Agent Of Services (Menawarkan Jasa Perbankan Lainnya)

Ketiga fungsi bank di atas diharapkan dapat memberikan gambaran yang menyeluruh dan lengkap mengenai fungsi bank dalam perekonomian, sehingga bank tidak hanya dapat diartikan sebagai lembaga perantara keuangan.

C. Pengertian Kredit Bank

Menurut Kasmir (2002 : 101) Kata kredit berasal dari bahasa latin “credere” yang berarti percaya. Maksudnya pemberi kredit percaya menerima kredit, bahwa kredit yang disalurkanna pasti akan dikembalikan sesuai perjanjian. Sedangkan bagi penerima kredit berarti menerima kepercayaan, sehingga mempunyai kewajiban untuk membayar kembali pinjaman tersebut sesuai dengan jangka waktunya.

Bila dikaitkan dengan kata usaha, kredit berarti suatu kegiatan usaha, yang memberikan nilai ekonomi kepada seseorang atau badan usaha berlandaskan kepercayaan, bahwa nilai ekonomi yang sama akan dikembalikan kepada kreditur setelah jangka waktu tertentu sesuai dengan kesepakatan yang sudah disetujui antara kreditur dan debitur.

Menurut Kasmir (2002 : 102) Undang-undang Perbankan No. 10 Tahun 1998 kredit adalah penyediaan uang atau tagihan yang dapat dipersamakan dengan itu, berdasarkan persetujuan atau kesepakatan pinjam meminjam antara bank dengan pihak lain yang mewajibkan pihak peminjam untuk melunasi utangnya setelah jangka waktu tertentu dengan jumlah bunga, imbalan atau bagi hasil.

D. Jenis-jenis Kredit

a. Menurut sifat penggunaan kredit 1. Kredit konsumtif

Kredit ini dapat membantu seorang dalam memenuhi kebutuhan hidupnya karena kredit digunakan peminjam untuk memenuhi kebutuhan misalnya : makanan, pakaian dan sebagainya.

2. Kredit Produktif

Kredit ini digunakan peminjam kredit untuk peningkatan usaha produksi, perdagangan maupun investasi. Melalui kredit produktif ini suatu utility dari uang dan barang dapat terlihat dengan nyata, misalnya membeli mesin-mesin, perlengkapan produksi, bahan baku dan lainnya.

b. Menurut Kepercayaan Kredit 1. Kredit Eksploitas

Kredit ini merupakan modal kerja untuk kualitas dan kuantitas perusahaan. Kredit ini dipergunakan biasanya untuk membeli bahan-bahan baku dan biaya distribusi dan lainnya.

2. Kredit Investasi

Yaitu kredit yang dipergunakan untuk penanaman modal misalnya, untuk membeli mesin dan peralatan.

c. Menurut sektor penggunaan kredit 1. Sektor Pertanian dan Peternakan 2. Sektor Perkebunan

3. Sektor Industri 4. Sektor Perdagangan

d. Menurut jangka waktu kredit 1. Kredit Jangka Pendek

Yaitu kredit yang berjangka waktu maksimum satu tahun dan dalam kredit ini termasuk untuk tanaman musiman berjangka waktu lebih dari satu tahun. 2. Kredit tanpa jaminan

Yaitu kredit yang diberikan tanpa jaminan barang atau orang tertentu. Kredit jenis ini diberikan dengan melihat prospek usaha, karakter serta loyalitas calon debitur selama berhubungan dengan bank yang bersangkutan.

Adapun jenis-jenis kredit yang diberikan oleh Bank Mandiri Cabang Simpang Pos Medan adalah :

a. Kredit Usaha Mikro b. Kredit Modal Kerja c. Kredit Investasi d. Kredit Usaha Rakyat e. Kredit Multiguna Usaha f. Mandiri Kredit Waralaba g. Kredit Koperasi

h. Program Kemitraan

E. Syarat-syarat Pemberian Kredit

apa dan bagaimana serta siapa calon penerima kredit tersebut. Dalam hal ini dikenal formulasi yang lazim digunakan dalam menentukan penilaian kredit yaitu berpedoman pada formulasi 5 “C” yang antara lain adalah :

a. Character (Watak/Kepribadian)

Suatu keyakinan bahwa, sifat atau watak dari orang-orang yang akan diberikan kredit benar-benar dapat dipercaya, hal ini tercermin dari latar belakang si nasabah baik yang bersifat latar belakang pekerjaan maupun yang bersifat pribadi seperti: cara hidup atau gaya hidup yang dianutnya, keadaan keluarga, hobby dan sosial standingnya. Ini semua merupakan ukuran “kemauan” membayar.

b. Capacity (Kemampuan)

Untuk melihat nasabah dalam kemampuannya dalam bidang bisnis yang dihubungkan dengan pendidikannya, kemampuan bisnis juga diukur dengan kemampuannya dalam memahami tentang ketentuan-ketentuan pemerintah. Begitu pula dengan kemampuannya dalam menjalankan usahanya selama ini. Pada akhirnya akan terlihat “kemampuannya” dalam mengembalikan kredit yang disalurkan.

c. Capital (Modal)

Untuk melihat penggunaan modal apakah efektif, dilihat laporan keuangan (neraca dan laporan rugi laba) dengan melakukan pengukuran seperti dari segi likuiditas, solvabilitas, rentabilitas dan ukuran lainnya. Capital juga harus dilihat

dari sumber mana saja modal yang ada sekarang ini. d. Collateral (Jaminan)

Jaminan juga harus diteliti keabsahannya, sehingga jika terjadi suatu masalah, maka jaminan yang dititipkan akan dapat dipergunakan secepat mungkin.

e. Condition of Economic (Kondisi Ekonomi)

Dalam menilai kredit hendaknya juga dinilai kondisi ekonomi dan politik sekarang dan dimasa yang akan datang sesuai sektor masing-masing, serta prospek usaha dari sektor yang ia jalankan. Penilaian prospek bidang usaha yang dibiayai hendaknya benar-benar memiliki prospek yang baik, sehingga kemungkinan kredit tersebut bermasalah relatif kecil.

Sumber: Buku Bank & Lembaga Keuangan Lainnya (Kasmir, 2007 : 104).

Adapun syarat-syarat kredit yang diberikan oleh Bank Mandiri cabang Simpang Pos Medan adalah sebagai berikut :

1. Form aplikasi kredit dilengkapi dengan pasfoto terbaru pemohon dan pasangan.

2. Fotocopy KTP pemohon dan pasngan, fotocopy Kartu Keluarga, fotocopy Surat Nikah/Cerai.

3. Slip Gaji terakhir/ Surat Keterangan Penghasilan, Fotocopy SK Pengangkatan Pegawai Tetap/ Surat Keterangan Kerja.

4. Fotocopy Akta Pendirian Perusahaan berikut Perubahan Terakhir, SIUP, TDP & Surat Keterangan domisili serta laporan pembukuan/ catatan hasil usaha (minimal 3 bulan terakhir).

5. Fotocopy ijin praktek dan catatan hasil usaha (minimal 3 bulan terakhir).

6. Fotocopy NPWP bagi setiap kredit >Rp. 50 Juta.

8. Fotocopy sertifikat tanah (SHM/SHGB) dan IMB. Keuntungan dan kemudahan yang didapatkan :

1. Proses cepat (sesuai dengan standart pelayanan 151 yaitu, 1 hari pemberkasan, 5 hari proses, 1 hari cair).

2. Persyaratan mudah.

3. Jangka waktu kredit s/d 10 tahun.

4. Penggunaan bebas sepanjang tidak bertentangan dengan hukum yang berlaku.

5. Kredit di-cover dengan asuransi.

F. Bentuk Jaminan dalam Penyaluran Kredit

Pada dasarnya yang memberikan kredit tentu menghendaki suatu jaminan berada ditangannya yang mudah dijadikan uang untuk menutupi pinjaman bila tidak dapat dilunasi oleh peminjam kredit untuk dijadikan jaminan tidak senantiasa dapat memenuhi kehendak pemberi kredit, baik karena bentuk atau sifat keyakinan itu maupun jumlah nominal nilai dari jaminan yang tidak mencukupi, maka timbul lah beberapa macam jaminan yang dipakai untuk memenuhi syarat pemberian kredit.

Selanjutnya pihak bank pemberi perlu kiranya untuk melakukan peningkatan atas barang jaminan itu. Dimana maksud untuk mengikat jaminan itu adalah kekuatan hukum bagi bank sebagai pemberi kredit untuk dapat membuat (menjual jaminan) sesuatu yang mudah dijalankan dengan dasar legalitas hukum yang sah.

jaminan yang bersifat :

1. Materil, misalnya bangunan, tanah, kendaraan, perhiasan, surat berharga; 2. Immateril, misalnya jaminan perorangan (borgtocht);

3. Berwujud, artinya sifatnya sendiri menggolongkannya kedalam golongan itu yaitu segala barang yang dapat dipindahkan dari satu tempat ke tempat lain, misalnya barang-barang inventaris kantor, kendaraan bermotor dan sebagainya;

4. Tidak Berwujud adalah karena Undang-Undang menggolongkannya kedalam golongan itu, misalnya cek, wesel, saham, obligasi dan tagihan; 5. Benda tetap atau barang tidak bergerak adalah suatu benda atau barang

yang tidak dapat bergerak atau tidak dapat dipindahkan secara fisik, yaitu misalnya tanah dan bangunan, pekarangan dan apa yang didirikan diatasnya, pohon dan tanaman ladang, mesin yang melekat pada tanah dimana mesin tersebut berada, kapal laut serta kapal terbang.

Benda bergerak atau barang bergerak adalah barang yang karena sifatnya dapat berpindah atau dipindahkan, yaitu misalnya kendaraan bermotor, deposito, barang-persediaan (inventory), barang-barang inventaris kantor, mesin, hewan ternak, tagihan, hak tagih atas klaim asuransi, dan sebagainya.

Adapun bentuk-bentuk jaminan dapat diterima oleh bank Mandiri sebagai jaminan kredit yang disalurkannya, yaitu :

1. Jaminan barang-barang yang tidak bergerak

hak milik, hak guna usaha, hak guna bangunan, semuanya ini diikat dengan hipotik.

2. Jaminan barang-barang bergerak

Untuk jaminan yang terdiri dari barang bergerak didalam mengadakan ikatan dengan cara gadai sesuai dengan KUHP atau berdasarkan hak milik atau penyerahan hak milik (FEO yaitu Fiducere Eigendomz Overdracht). Yang dimaksud dengan FEO adalah suatu ikatan berdasarkan kepercayaan. Penyerahan hak milik misalnya untuk mobil, kendaraan lain yang legalitasnya dibuktikan dengan surat-surat yang dikeluarkan oleh instansi kepolisian yang dapat dijadikan jaminan yaitu dengan menahan surat-suratnya.

3. Jaminan Orang (borgiocht)

Jaminan yang dilakukan dengan orang, orang tersebut haruslah orang dipercaya sebagai jaminan. Jaminan tersebut berdasarkan faktor kepercayaan, baik dari pihak peminjam maupun dari pihak terjamin, dan faktor-faktor bonafiditas.

G. Prosedur Pemberian Kredit

Nasabah yang datang ke bank untuk memperoleh kredit, tentu bank tidak langsung memberikan kreditnya begitu saja. Bank memerlukan informasi tentang data yang dimiliki calon penerima kredit. Daya yang dimaksud bagi bank untuk menilai keadaan dan kemampuan nasabah, sehingga menumbuhkan kepercayaan bank untuk memberikan kredit.

kredit untuk dapat menjadi debitur. Adapun proses dan langkah yang dimaksud adalah :

1. Pengajuan berkas-berkas.

Dalam hal ini pemohon kredit mengajukan permohonan kredit yang dituangkan dalam suatu proposal. Kemudian dilampiri dengan berkas-berkas lainnya yang dibutuhkan. Pengajuan proposal kredit hendaknya yang berisi antara lain:

a. Latar belakang perusahaan seperti riwayat hidup singkat perusahaan, jenis bidang usaha, identitas perusahaan, nama pengurus berikut pengetahuan dan pendidikannya, perkembangan perusahaan serta realisasinya dengan pihak-pihak pemerintah dan swasta.

b. Maksud dan tujuan apakah untuk memperbesar omset penjualan atau meningkatkan kapasitas produksi atau mendirikan pabrik baru (perluasan) serta tujuan lainnya.

d. Cara pemohon mengembalikan kredit, dijelaskan secara rinci cara-cara nasabah dalam mengembalikan kreditnya apakah dari hasil penjualan atau cara lainnya.

e. Jaminan kredit. Hal ini merupakan jaminan untuk menutupi segal resiko terhadap kemungkinan macetnya suatu kredit baik yang ada unsure kesengajaan atau tidak. Penilaian jaminan kredit haruslah teliti jangan sampai terjadi sengketa, palsu dan sebagainya.

2. Penyelidikan berkas pinjaman

Tujuannya adalah untuk mengetahui apakah berkas yang diajukan sudah lengkap sesuai persyaratan dan sudah benar. Jika menurut, pihak perbankan belum lengkap atau cukup maka nasabah diminta untuk segera melengkapinya dan apabila sampai batas waktu tertentu nasabah tidak sanggup melengkapi kekurangan tersebut, maka sebaiknya pemohon kredit dibatalkan saja.

3. Wawancara I

Merupakan penyelidikan kepada calon peminjam dengan langsung berhadapan dengan calon peminjam untuk meyakinkan apakah berkas-berkas tersebut sesuai dan lengkap seperti yang bank inginkan.

4. On the spot

Merupakan kegiatan pemeriksaan kelapangan dengan meninjau berbagai objek yang akan dijadikan usaha atau jaminan. Kemudian hasil on the spot dicocokkan dengan hasil wawancara I.

5. Wawancara II

dilapangan. Catatan yang ada pada permohonan dan pada saat wawancara I dicocokkan pada saat on the spot apakah ada kesesuaian dan mengandung suatu kebenaran.

6. Keputusan Kredit

Keputusan kredit dalam hal ini adalah menentukan apakah kredit akan diberikan atau ditolak, jika diterima maka, dipersiapkan adminitrasinya, biasanya keputusan kredit yang akan mencakup :

a. Jumlah uang yang diterima b. Jangka waktu kredit

c. Dan biaya-biaya yang akan harus dibayar 7. Penandatanganan akad kredit/perjanjian lainnya

Kegiatan ini merupakan kelanjutan dari diputuskannya kredit, maka sebelum kredit di cairkan maka terlebih dahulu calon nasabah menandatangani akad kredit, mengingat jaminan dengan hipotik dan surat perjanjian atau penandatanganan dilaksanakan :

a. Antara bank dengan debitur secara langsung b. Dengan melalui notaris

8. Realisasi Kredit

Realisasi kredit diberikan setelah penandatanganan surat-surat yang diperlukan dengan membuka rekening giro atau tabungan yang bersangkutan.

Adalah pencairan atau pengambilan uang dari rekening sebagai realisasi dari pemberian dan dapat diambil sesuai ketentuan dan tujuan kredit yaitu bisa diambil secara sekaligus atau secara bertahap.

SUMBER: Buku Bank & Lembaga Keuangan Lainnya (Kasmir, 2007 : 110).

Sedangkan pada Bank Mandiri Persero, Prosedur Pemberian Kredit sebagaimana normal credit process dilakukan dengan tahapan-tahapan sebagai berikut:

1. Initiation (inisiasi)

2. Verification (pemeriksaan)

3. Analysis / Scoring (analisis / penilaian) 4. Credit Approval (persetujuan kredit)

5. Legal Documentations (dokumen yang sah)

6. Disbursement (pencairan)

7. Monitoring (pemantauan)

Proses pemberian kredit wajib menggunakan Loan Origination System (LOS). Dimana Loan Origination System adalah sistem yang dikembangkan secara khusus untuk mendukung pemrosesan aplikasi kredit yang dibutuhkan oleh bank. Teknologi yang dimanfaatkan untuk memenuhi kebutuhan ini adalah teknologi electronic workflow, yang dimanfaatkan dalam kaitannya dengan proses monitoring dan pengendalian berbagai macam langkah kerja, termasuk

didalamnya penggunaan teknologi digital imaging, untuk mengurangi delay dan inefisiensi yang terjadi akibat alur kerja yang masih berbasis kertas (paper-based

workflow).

Di dalam penyaluran kredit kepada calon nasabah PT. Bank Mandiri Cabang Simpang Pos Medan menetapkan target kepada tim marketingnya. Hal ini digunakan oleh PT. Bank Mandiri Cabang Simpang Pos Medan untuk meningkatkan penyaluran kredit perusahaan dan juga untuk meningkatkan efektifitas tim marketing agar serius dalam memprospek calon nasabahnya. Berikut ini adalah jumlah nasabah PT. Bank Mandiri Cabang Simpang Pos Medan Pada Juni tahun 2014 jumlah debitur pada bank Mandiri Cabang Simpang Pos Medan sebanyak 2347 dengan jumlah nominal Rp. 245.536.855.

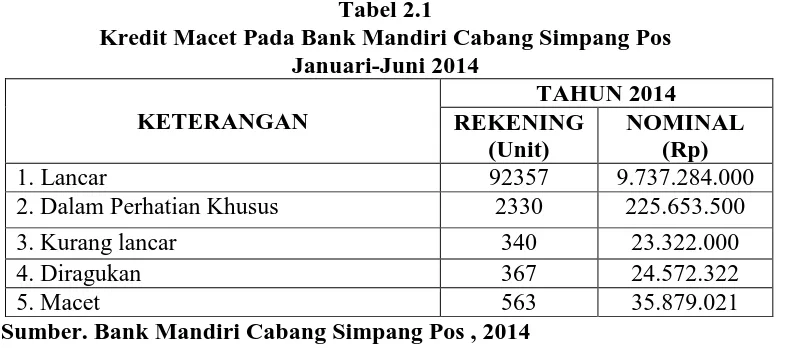

Tabel 2.1

Kredit Macet Pada Bank Mandiri Cabang Simpang Pos Januari-Juni 2014

1. Lancar 92357 9.737.284.000

2. Dalam Perhatian Khusus 2330 225.653.500

3. Kurang lancar 340 23.322.000

4. Diragukan 367 24.572.322

5. Macet 563 35.879.021

Sumber. Bank Mandiri Cabang Simpang Pos , 2014

Pada Tabel 2.1 PT. Bank Mandiri Cabang Simpang Pos Medan membagi-bagi golongan penyaluran kredit ke dalam 5 golongan :

1. Lancar

Merupakan tipe penyaluran kredit yang dibayar secara lancar oleh para nasabah PT. Bank Mandiri Cabang Simpang Pos Medan. Terjadi kredit lancar mulai Januari – Juni 2014 sejumlah Rp. 9.737.284.000 dengan jumlah rekening sebanyak 92.357.

2. Perhatian Khusus

selama 90 hari. Terjadi kredit dalam perhatian khusus pada bulan Januari-Juni 2014 sebesar Rp. 225.653.500 dengan jumlah rekening sebanyak 2330.

3. Kurang Lancar

Yaitu jika ada penunggakan pokok pinjaman atau bunga artinya bisa jumlah pokok pinjaman kredit itu sendiri, bunganya saja atau kedua-duanya selama lebih dari 90 hari sampai dengan 180 hari. Terjadi kredit kurang lancar pada bulan Januari – Juni sebesar Rp. 23.322.000 dengan jumlah rekening sebanyak 340.

4. Diragukan

Yaitu jika ada penunggakan pokok pinjaman atau bunga selama lebih dari 180 hari sampai dengan 270 hari. Pada bulan Januari – Juni 2014 terdapat 367 rekening yang diragukan oleh PT. Bank Mandiri Cabang Simpang Pos Medan dengan jumlah nominal sebesar Rp. 24.572.322.

5. Macet

Yaitu jika ada penunggakan pokok pinjaman atau bunga lebih dari 270 hari. Terjadi kredit macet pada PT. Bank Mandiri Cabang Simpang Pos Medan di bulan Januari – Juni 2014 sebesar Rp.35.879.021 dengan jumlah rekening sebanyak 563.

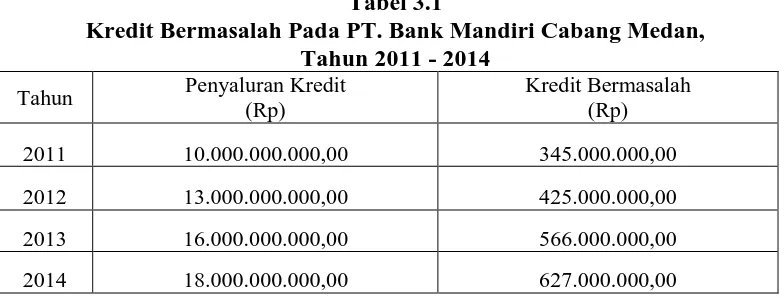

Tabel 3.1

Kredit Bermasalah Pada PT. Bank Mandiri Cabang Medan, Tahun 2011 - 2014

Tahun Penyaluran Kredit

(Rp)

Kredit Bermasalah (Rp)

2011 10.000.000.000,00 345.000.000,00

2012 13.000.000.000,00 425.000.000,00

2013 16.000.000.000,00 566.000.000,00

2014 18.000.000.000,00 627.000.000,00

Berdasarkan Tabel 3.1, dapat dilihat bahwa permasalahan kredit macet mengalami peningkatan setiap tahun, hal ini disebabkan para nasabah sering ditemui kepribadian mereka adalah bersifat konsumtif, Kredit yang diajukan kepada pihak perbankan cenderung digunakan untuk keperluan sehari-hari, bukan untuk mengembangkan usaha. Kemudian kondisi ekonomi yang tidak stabil terkadang menjadi pemicu munculnya kredit macet.

H. Faktor Terjadinya Kredit Bermasalah

Kredit bermasalah adalah suatu keadaan debitur sudah tidak sanggup membayar sebagian atau seluruh kewajibannya kepada kreditur seperti yang telah diperjanjikan dalam perjanjian kredit. Pemberian pinjaman memiliki resiko kemacetan walaupun telah dilakukan analisis secara seksama. Karena banyak faktor yang menyebabkan kesalahan dalam pengelolaan pinjaman baik dari internal lembaga yang menyalurkan pinjaman ataupun kondisi dari peminjam.

Ada berbagai faktor yang menyebabkan menjadi macet, secara garis besar dapat dibedakan berikut ini

1. faktor internal (officer)

a. Etikad yang kurang baik dari pihak officer b. Kurang selektif dalam memilih nasabah c. Tidak menjalani prosedur yang ditetapkan d. Kebijakan perkreditan yang kurang selektif e. Kurangnya sistem pengawasan kredit 2. faktor dari luar (eksternal)

usaha debitur. Pada faktor eksternal debitur terdapat satu indikator yang tereduksi, yaitu indikator terkena musibah, dengan ekstraksi pada indikator alokasi kredit tidak tepat dan karakter kurang baik, Suhardjono (1987 : 76).

I. Penyelesaian Kredit Bermasalah

Kemungkinan terjadinya kredit macet pada permohonan kredit pasti akan selalu ada, hal ini disebabkan oleh 2 unsur sebagai berikut:

1. Dari pihak perbankan

Artinya dalam melakukan analisisnya, pihak analisis kurang teliti, sehingga apa yang seharusnya terjadi, tidak diprediksi sebelumnya. Dapat pula terjadi akibat kolusi dari pihak analis kredit dengan pihak debitur sehingga dalam analisisnya dilakukan secara subjektif.

2. Dari pihak nasabah

Dari pihak nasabah kemacetan kredit dapat dilakukan akibat 2 hal yaitu: a. Adanya unsur kesengajaan. Dalam hal ini nasabah sengaja untuk

tidak bermaksud membayar kewajibannya kepada bank sehingga kredit yang diberikan macet. Dapat dikatakan tidak adanya unsur kemauan untuk membayar.

b. Adanya unsur tidak sengaja. Artinya debitur mau membayar akan tetapi tidak mampu. Sebagai contoh kredit yang di biayai mengalami musibah seperti kebakaran, kena hama, kebanjiran dan sebagainya. Sehingga kemampuan untuk membayar kredit tidak ada.

Adapun penyelesaian Kredit Bermasalah dari pihak Bank Mandiri cabang Simpang Pos ialah:

a. Rescheduling (Penjadwalan Ulang)

Yaitu perubahan syarat kredit hanya menyangkut jadwal pembayaran dan atau jangka waktu termasuk masa tenggang (grace period) dan perubahan besarnya angsuran kredit. Tentu tidak kepada

semua debitur dapat diberikan kebijakan ini oleh bank, melainkan hanya kepada debitur yang menunjukkan itikad dan karakter yang jujur dan memiliki kemauan untuk membayar atau melunasi kredit (willingness to pay). Di samping itu, usaha debitur juga tidak memerlukan tambahan

dana atau likuiditas.

b. Reconditioning (Persyaratan Ulang)

Yaitu perubahan sebagian atau seluruh syarat-syarat kredit yang tidak terbatas pada perubahan jadwal pembayaran, jangka waktu, tingkat suku bunga, penundaan pembayaran sebagian atau seluruh bunga dan persyaratan lainnya. Perubahan syarat kredit tersebut tidak termasuk penambahan dana atau injeksi dan konversi sebagian atau seluruh kredit menjadi ‘equity’ perusahaan. Debitur yang bersifat jujur, terbuka dan ‘cooperative’ yang usahanya sedang mengalami kesulitan keuangan dan

diperkirakan masih dapat beroperasi dengan menguntungkan, kreditnya dapat dipertimbangkan untuk dilakukan persyaratan ulang.

c. Restructuring (Penataan Ulang)

1. Penambahan dana bank, atau

2. Konversi seluruh atau sebagian tunggakan bunga menjadi pokok kredit baru, dan atau

3. Konversi seluruh atau sebagian dari kredit menjadi penyertaan bank atau mengambil partner yang lain untuk menambah penyertaan.

d. Liquidation (Liquidasi)

Yaitu penjualan barang-barang yang dijadikan jaminan dalam rangka pelunasan utang. Pelaksanaan likuidasi ini dilakukan terhadap kategori kredit yang memang benar-benar menurut bank sudah tidak dapat lagi dibantu untuk disehatkan kembali atau usaha nasabah yang sudah tidak memiliki prospek untuk dikembangkan. Proses likuidasi ini dapat dilakukan dengan menyerahkan penjualan barang tersebut kepada nasabah yang bersangkutan. Sedang bagi bank-bank umum milik negara, proses penjualan barang jaminan dan aset bank dapat diserahkan kepada BPPN, untuk selanjutnya dilakukan eksekusi atau pelelangan.

J. Analisis dan Evaluasi

Data yang digunakan dalam analisis prosedur pemberian kredit pada PT. Bank Mandiri (Persero), Tbk Cabang Simpang Pos Medan meliputi data kredit macet dan kredit bermasalah pada tahun 2011-2014, untuk mengetahui perbandingan setiap tahunnya. Sehingga akan tampak apakah Bank Mandiri Cabang Simpang Pos mengalami peningkatan atau penurunan dalam kredit bermasalah.

1. Jenis-jenis Kredit a.Kredit Usaha Mikro

Bank Mandiri menyediakan Kredit Usaha Mikro bagi nasabah yang membutuhkan Kredit investasi (KI) untuk pengembangan usaha produktif maupun konsumtif skala mikro. Fasilitas pembiayaan ini dapat diberikan kepada semua pemilik usaha mikro dan usaha rumah tangga baik berbentuk perusahaan, kelompok usaha dan perorangan (seperti pedagang, peternak dan nelayan). Kredit usaha mikro sendiri diberikan kepada usaha mikro dengan maksimum limit kredit sebesar 100 juta rupiah. Khusus fasilitas Top Up diperkenankan sampai dengan 200 juta rupiah.

b. Kredit Modal Kerja

c. Kredit Investasi

Pada kredit infestasi fasilitas kredit yang diberikan oleh Bank Mandiri adalah untuk membiayai kebutuhan barang modal dalam rangka rehabilitasi, moderenisasi, perluasan, pendirian proyek baru dan dana kebutuhan khusus terkait investasi. Limit kredit adalah Rp 100 juta – Rp 10 Milyar.

d. Kredit Usaha Rakyat

Bank Mandiri menyediakan pembiayaan usaha produktif segmen mikro, kecil menengah, dan koperasi yang layak/ feasible namun belum bankable untuk modal kerja atau kredit infestasi melalui pola pembiayaan secara langsung, maupun tidak langsung (linkage) yang dijamin oleh lembaga penjamin kredit akan tetapi melalui kriteria tertentu yang telah ditetapkan oleh Bank Mandiri.

e. Kredit Multiguna Usaha

Fasilitas kredit kepada pedagang retail atas dasar agunan yang berupa fixed aset atau kontrak sewa yang digunakan untuk memenuhi kebutuhan modal

kerja yang sudah berjalan di sektor perdagangan retail, pembelian/ pengadaan (sewa) tempat usaha dan refinancing, pembelian/ pengadaan tempat usaha yang telah dibeli nasabah di lokasi tertentu.

f. Mandiri Kredit Waralaba

yang diberikan adalah maksimal 5 tahun dan disesuaikan dengan cash flow. Sifat kredit limit nya juga menurun.

g. Kredit Koperasi

Adalah kredit untuk tujuan produktif (investasi dan modal kerja) yang diberikan kepada koperasi dengan pola executing dan kredit dengan tujuan multiguna yang diberikan kepada anggota koperasi sevara kolektif (massal) melalui koperasi.

h. Program Kemitraan BUMN

Program kemitraan BUMN dengan usaha kecil adalah program untuk meningkatkan kompetensi usaha kecil agar menjadi tangguh dan mandiri melalui pemanfaatan dana dari bagian laba BUMN. Pinjaman program kemitraan mandiri adalah fasilitas pinjaman baru untuk kebutuhan modal kerja atau investasi yang diberikan kepada calon mitra binaan mandiri yang feasible namun belum bankable. Limit pinjaman Rp 30 juta untuk

perorangan / Rp 100 juta untuk koperasi. Dengan jangka aktu yang ditetapkan selama 3 tahun. suku bunga tidak bertingkat (6%) serta bebas provisi dan administrasi.

2. Syarat-syarat Pemberian Kredit

dari Character (kepribadian), Capacity (Kapasitas), Capital (modal), Colateral (jaminan), dan Condition of Economy (keadaan perekonomian),

atau sering disebut sebagai 5C. Dalam penerapannya Bank Mandiri telah menjalankan peraturan dan syarat-syarat yang sesuai dengan UU yang berlaku. Dengan menetapkan prinsip kehati-hatian, dan penyaringan, untuk menghindari besarnya kemungkinan terjadinya kredit bermasalah.

3. Bentuk Jaminan

Bank mandiri telah memiliki program Kredit Tanpa Agunan (KTA) yang sangat memudahkan nasabah untuk mengurus pinjaman kredit tanpa agunan. Akan tetapi nasabah harus melengkapi berkas berkas kelengkapan untuk peminjaman kredit tanpa agunan. Pihak bank juga sangat mempertimbangkan nassabah yang mengajukan kredit tanpa agunan dengan usia nasabah produktit 21 tahun- maksimum 55 tahun. dengan jumlah pinjaman maksimal 5 kali gaji (Rp 5juta- Rp 200juta).

4. Prosedur Pemberian Kredit

BAB IV

KESIMPULAN DAN SARAN A. KESIMPULAN

Berdasarkan prosedur pemberian kredit pada PT. Bank Mandiri (persero), Cabang Simpang Pos Medan yang telah diuraikan pada Bab III, dapat ditarik kesimpulan yang diharapkan dapat memberi manfaat bagi pengembangan perusahaan yang bersangkutan.

1. Prosedur pemberian kredit pada PT. Bank Mandiri (persero), Cabang Simpang Pos Medan sudah sesuai dengan prosedur yang seharusnya karena inti dari pemberian kredit itu adalah prinsip kehati-hatian dalam menganalisis calon debitur dan sudah diterapkan sesuai dengan ketentuan-ketentuan yang telah berlaku, sebagaimana normal credit process yaitu a. Initiation (inisiasi)

b. Verification (pemeriksaan)

c. Analysis / Scoring (analisis / penilaian)

d. Credit Approval (persetujuan kredit)

e. Legal Documentations (dokumen yang sah)

f. Disbursement (pencairan)

g. Monitoring (pemantauan)

Proses pemberian kredit wajib menggunakan Loan Origination System (LOS).

angsuran terutama bagi kredit yang terkena musibah atau melakukan penyitaan bagi kredit yang sengaja lalai untuk membayar. Atau dengan cara antara lain:

a. Memperpanjang jangka waktu kredit

b. Penurunan suku bunga, hingga pembebasan bunga. c. Serta melakukan penyitaan jaminan.

Sumber: Buku Bank & Lembaga Keuangan Lainnya (Kasmir, 2007).

B. SARAN

Setelah dikemukakan beberapa kesimpulan, maka akan diberikan beberapa saran yang dianggap perlu sebagai masukan kepada pada PT. Bank Mandiri (persero) Tbk Cabang Simpang Pos Medan. Adapun saran-saran tersebut antara lain :

1. Peningkatan pelayanan kepada nasabah perlu ditingkatkan lagi dengan cara memberikan kemudahan-kemudahan dalam prosedur pemberian kredit.