ANALISIS PDB NOMINAL, TINGKAT BUNGA DEPOSITO SATU BULAN, DAN INDEKS HARGA KONSUMEN TERHADAP PERMINTAAN UANG DI INDONESIA PERIODE

TAHUN 2000.I-2009.IV.

*( Abid Muhtarom Fakultas Ekonomi Universitas Islam Lamongan

ABSTRAK

Pembangunan ekonomi Indonesia tidak terlepas dari keterlibatan sektor moneter. Sektor moneter melalui kebijakan moneter digunakan untuk memecahkan berbagai masalah ekonomi meliputi investasi, produksi, dan konsumsi. Peranan uang dalam perekonomian dapat diamati dari dua sektor yang saling terkait, yaitu sektor riil (pasar barang dan jasa) dan sektor moneter (pasar uang). Kestabilan nilai mata uang sangat penting untuk mendukung pembangunan ekonomi yang berkelanjutan dan peningkatan kesejahteraan rakyat. Nilai uang yang stabil dapat menumbuhkan kepercayaan masyarakat dan dunia usaha dalam melakukan kegiatan perekonomian, baik konsumsi maupun investasi sehingga perekonomian nasional dapat bergairah, selain itu, inflasi yang terkendali dan rendah dapat mendukung terpeliharanya daya beli masyarakat, khususnya yang berpendapatan tetap seperti pegawai negeri dan masyarakat kecil. Bagi golongan masyarakat ini, yang umumnya mencakup sebagian besar penduduk, harga-harga yang terus meningkat menyebabkan kemampuan daya beli untuk memenuhi kebutuhan dasar akan semakin rendah, demikian pula inflasi yang tidak stabil akan mempersulit keadaan dunia usaha Jumlah uang beredar diluar kendali dapat menimbulkan pengaruh buruk bagi perekonomian secara keseluruhan.Teknik analisis yang digunakan untuk estimasi parameter dalam model adalah dengan Ordinary Least Square (OLS). Berdasarkan hasil analisis perhitungan regresi yang telah dijelaskan sebelumnya, maka pembuktian hipotesis dapat disimpulkan sebagai berikut: (a). Pada model 1 variabel yang signifikan mempengaruhi permintaan uang M1 adalah produk domestik bruto dan tingkat bunga deposito 1 bulan, sedangkan variabel yang tidak signifikan mempengaruhi M1 adalah indeks harga konsumen. (b). Pada model 2 variabel yang signifikan mempengaruhi permintaan uang M2 adalah produk domestik bruto dan tingkat suku bunga deposito 1 bulan, sedangkan variabel yang tidak signifikan mempengaruhi M2 adalah indeks harga konsumen.

Kata Kunci : PDP Nominal, Tingkat harga Deposito, indek harga konsumen , permintaan uang

PENDAHULUAN

Pembangunan ekonomi Indonesia tidak terlepas dari keterlibatan sektor moneter. Sektor moneter melalui kebijakan moneter digunakan untuk memecahkan berbagai masalah ekonomi meliputi investasi, produksi, dan konsumsi. Peranan uang dalam perekonomian dapat diamati dari dua sektor yang saling terkait, yaitu sektor riil (pasar barang dan jasa) dan sektor moneter (pasar uang). Ketidakseimbangan uang beredar (excess demand for money or excess money supply) di pasar uang mempengaruhi tingkat

bunga melalui interaksi pasar uang dan pasar barang ini, maka perubahan permintaan uang atau penawaran uang akan berpengaruh pada perubahan harga barang dan jasa.

Kenaikan harga terus-menerus merupakan fenomena ekonomi yang mempunyai dampak terhadap daya saing barang di pasar internasional (ekspor), distribusi pendapatan dan mobilisasi dana lewat lembaga keuangan. Inflasi merupakan opportunity cost bagi masyarakat dalam memegang aset financial. Semakin tinggi perubahan tingkat harga maka makin tinggi

pula opportunity cost untuk memegang aset financial, artinya masyarakat akan merasa lebih beruntung jika memegang aset riil dibandingkan aset financial pada saat terjadi inflasi tinggi. Salah satu fungsi uang yaitu sebagai penyimpan kekayaan, dimana orang menempatkan uang pada lembaga keuangan yang dipercayai, bahwa uang yang ditempatkan tersebut mampu memberikan nilai lebih tinggi daripada nilai uang sebelumnya. Fungsi uang lain sebagai alat pembayaran untuk pembelian barang dan jasa, pembayaran utang, pajak, dan lainnya (Purwanto, 2007:2)

Makin tinggi tingkat bunga, maka makin rendah keinginan masyarakat untuk memegang uang dalam bentuk tunai karena ongkos memegang uang tunai (opportunity cost holding of money) makin tinggi dan sebaliknya makin rendah tingkat bunga maka makin besar keinginan masyarakat untuk memegang uang tunai. Tingkat bunga mempengaruhi keputusan individu terhadap pilihan membelanjakan uang lebih banyak atau menyimpan uangnya dalam bentuk tabungan. Tingkat bunga juga merupakan sebuah harga yang menghubungkan masa kini dengan masa depan melalui interaksi permintaan dan penawaran uang (Suhaidi, 2000:3).

Jumlah uang tunai yang dipegang masyarakat (jumlah uang beredar) sebagai indikator inflasi. Keynes dalam buku Mankiw (2000:144-145) menyebutkan bahwa inflasi terjadi karena masyarakat ingin hidup di luar batas kemampuan ekonominya. Naiknya jumlah uang beredar akan menaikkan permintaan agregat (agregat demand), apabila tidak diikuti pertumbuhan sektor riil akan menyebabkan naiknya tingkat harga. Hal ini berarti jika pertumbuhan di sektor moneter diikuti oleh meningkatnya pertumbuhan output maka inflasi bisa diminimalisir. Dalam analisis kurva pasar barang dan pasar uang (IS-LM), keseimbangan kegiatan perekonomian ditentukan oleh interaksi keadaan di pasar uang dan pasar barang. Keseimbangan menunjukkan tercapainya kondisi yang stabil baik suku bunga dan pendapatan nasional yang berlaku di pasar uang dan pasar barang.

Tingkat bunga juga digunakan pemerintah untuk mengendalikan tingkat harga. Ketika tingkat harga tinggi dimana jumlah uang beredar di masyarakat banyak sehingga, konsumsi masyarakat tinggi akan diantisipasi

oleh pemerintah dengan menetapkan tingkat bunga yang tinggi. Dengan tingkat bunga yang tinggi diharapkan dapat mengurangi jumlah uang beredar sehingga permintaan agregat pun akan berkurang dan kenaikan harga bisa diatasi. Krisis ekonomi yang terjadi pada tahun 1997 tidak saja meruntuhkan industri perbankan nasional tetapi juga menggoyahkan perekonomian melalui pertumbuhan ekonomi. Krisis moneter berdampak langsung terhadap permintaan uang. Naik turunnya tingkat bunga SBI yang diikuti oleh naik turunnya tingkat bunga deposito dan kredit perbankan yang pada gilirannya berdampak pada volume dana yang dihimpun dan kredit yang diberikan pada masyarakat. Kebijakan tingkat bunga menjadi pilihan penting bagi bank sentral dalam upaya mengendalikan gejolak moneter.

Tingginya laju inflasi menyebabkan menurunnya daya beli masyarakat (Syahril, 2003:17). Pada saat krisis, terjadi peningkatan keinginan masyarakat untuk memegang uang tunai disebabkan hilangnya kepercayaan masyarakat terhadap sistem perbankan yang ada dengan terjadinya rush (pengambilan uang besar-besaran secara serentak oleh masyarakat di berbagai bank di seluruh Indonesia.

Keynes menyatakan bahwa permintaan uang kas untuk tujuan transaksi tergantung dari pendapatan (Nopirin, 1992:11). Makin tinggi pendapatan, makin besar keinginan akan uang kas untuk transaksi. Seseorang atau masyarakat yang tinggi tingkat pendapatannya, biasanya melakukan transaksi yang lebih banyak dibandingkan seseorang atau masyarakat yang pendapatannya lebih rendah. Penduduk yang tinggal di kota besar cenderung melakukan transaksi lebih besar dibanding yang tinggal di desa (Lestari, 2006:3)

Bank sentral mempunyai peran dalam mengedarkan uang. Bank sentral merupakan lembaga yang berwenang untuk mengeluarkan dan mengedarkan mata uang sebagai sarana pembayaran yang sah di suatu negara (Doriyanto, 2001:2).

Kestabilan nilai mata uang sangat penting untuk mendukung pembangunan ekonomi yang berkelanjutan dan peningkatan kesejahteraan rakyat. Nilai uang yang stabil dapat menumbuhkan kepercayaan masyarakat dan dunia usaha dalam melakukan kegiatan

perekonomian, baik konsumsi maupun investasi sehingga perekonomian nasional dapat bergairah, selain itu, inflasi yang terkendali dan rendah dapat mendukung terpeliharanya daya beli masyarakat, khususnya yang berpendapatan tetap seperti pegawai negeri dan masyarakat kecil. Bagi golongan masyarakat ini, yang umumnya mencakup sebagian besar penduduk, harga-harga yang terus meningkat menyebabkan kemampuan daya beli untuk memenuhi kebutuhan dasar akan semakin rendah, demikian pula inflasi yang tidak stabil akan mempersulit keadaan dunia usaha Jumlah uang beredar diluar kendali dapat menimbulkan pengaruh buruk bagi perekonomian secara keseluruhan.

Pengaruh yang buruk dari kurang terkendalinya jumlah uang beredar tersebut antara lain dapat dilihat pada kurang terkendalinya perkembangan variabel ekonomi utama, yaitu inflasi. Peningkatan jumlah uang beredar yang berlebihan dapat mendorong peningkatan harga melebihi tingkat yang diharapkan sehingga dalam jangka panjang dapat mengganggu pertumbuhan ekonomi. Sebaliknya, apabila peningkatan jumlah uang beredar rendah maka kelesuan ekonomi akan terjadi. Apabila hal ini berlangsung terus menerus, kemakmuran masyarakat secara keseluruhan akan mengalami penurunan. Kondisi tersebut antara lain melatarbelakangi upaya yang dilakukan oleh otoritas moneter dalam mengendalikan jumlah uang beredar dalam perekonomian. Kegiatan mengendalikan jumlah uang beredar tersebut disebut kebijakan moneter, yang merupakan salah satu dari kebijakan ekonomi makro yang digunakan oleh otoritas moneter (Bank Indonesia, 2003:62).

Permintaan uang di Indonesia mengalami perkembangan sesuai dengan berkembangnya kebijakan bank sentral yang memungkinkan berkembangnya jenis simpanan di perbankan. Keinginan masyarakat untuk menabung dan mendepositokan uangnya sangat dipengaruhi oleh kemudahan dalam memperolehnya dan berbagai fasilitas yang ditawarkan perbankan.

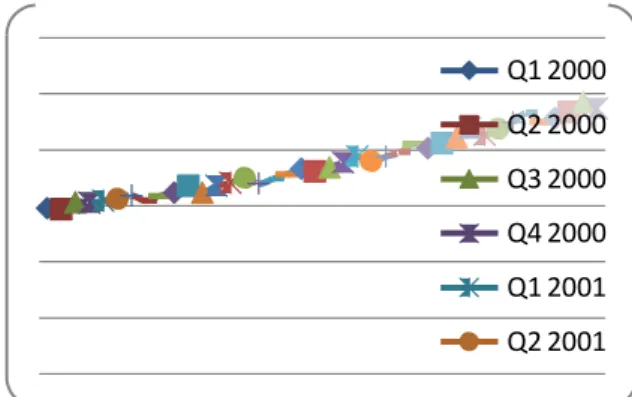

Jumlah uang beredar (M1 dan M2) selama tahun 2000-2009 cenderung mengalami kenaikan dari tahun ke tahun, seperti terlihat pada tabel 1.1, dimana M1 cenderung meningkat jumlahnya dari sebesar Rp 124.663 miliar pada periode triwulan I tahun 2000

meningkat hingga mencapai Rp 515.824 miliar pada triwulan IV tahun 2009. Sedangkan perkembangan M2 Indonesia selama tahun 2000-2009 juga cenderung mengalami kenaikan dari tahun ke tahun. Seperti terlihat pada tabel 1.1, dimana M2 cenderung meningkat jumlahnya dari sebesar Rp 656.451 miliar pada triwulan I tahun 2000 meningkat hingga mencapai Rp 2.141.380 miliar pada triwulan IV tahun 2009.

Grafik

Pertumbuhan M1 dan M2

Sumber: Bank Indonesia diolah

Pertumbuhan uang dalam arti luas (M2) ternyata lebih cepat dibanding dengan uang dalam arti sempit (M1), hal ini disebabkan karena adanya kenaikan yang pesat dari deposito berjangka dan tabungan di bank-bank di Indonesia. Berdasarkan uraian di atas, maka penulis tertarik melakukan penelitian skripsi dengan judul “Analisis PDB nominal, tingkat bunga deposito satu bulan, dan indeks harga konsumen terhadap Permintaan Uang di Indonesia Periode Tahun 2000.I-2009.IV”..

Model Analisis

Teknik analisis yang digunakan untuk estimasi parameter dalam model adalah dengan Ordinary Least Square (OLS) merupakan model regresi untuk melihat hubungan antar dua variabel. Salah satu variabel menjadi variabel bebas (Independent variable) dan variabel yang lain menjadi variabel terikat (Dependent variable).

Model persamaan dasar penelitian ini menggunakan fungsi dari Aggregate Demand yang dinamakan „Permintaan Uang Indonesia‟. Berikut adalah model yang dilakukan dalam penelitian ini:

M1 M2

2 2 Model 1: M1 d = f(Y, r, π) ……… ……..(2.1)

yang dikhawatirkan dapat memperlambat proses pertumbuhan ekonomi di tahun 2002. Model 2 :M d

…(2.2) Keterangan :

= f Y, r, π)……… Pertumbuhan M1 pada tahun 2002, triwulan I, II, III, dan IV sebesar -6,5%, 4,72%, 4,46%, dan 5,58%. Peningkatan M1 terjadi pada peningkatan uang giral terutama pada rekening giro milik pemerintah yaitu 57,96%. M1

d

= Permintaan uang nominal (M1) M d= Permintaan uang nominal (M2) Y= PDB nominal

r= Tingkat bunga deposito satu bulan

𝜋= Indeks harga konsumen Indonesia

HASIL DAN PEMBAHASAN. Perkembangan M1 Indonesia

Nilai M1 pada periode penelitian (2000-2009) cenderung mengalami kenaikan dari tahun ke tahun, seperti terlihat pada grafik 4.1 dimana M1 cenderung meningkat jumlahnya dari sebesar Rp 124.663 miliar rupiah pada triwulan pertama tahun 2000 meningkat hingga mencapai Rp 515.824 miliar rupiah di akhir periode penelitian. Tahun 2000, M1 didominasi dengan uang giral 55,38%, dan uang kartal sebesar 44,62%.

Grafik Perkembangan M1 Q1 2000 Q2 2000 Q3 2000 Q4 2000 Q1 2001 Sumber: Bank Indonesia. 2000-2009

Pertumbuhan M1 cenderung

berfluktuasi.Periode 2000-2001 pertumbuhan M1 cenderung stabil dikisaran 4-8%, pada triwulan IV tahun 2000 terjadi kenaikan M1 sangat tinggi sebesar 19,75%. Tahun 2001 didominasi oleh uang giral dengan 57,04%, sedang uang kartal 42,96%. Pada tahun 2002 likuiditas perekonomian menunjukkan perkembangan mulai meningkat, namun demikian, perkembangan tersebut masih harus diwaspadai akibat terus menurunnya pertumbuhan tahunan semua agregat moneter

Pada tahun 2003 pertumbuhan M1 sebesar - 5,57%, 7,71%, 6,33%, dan 7,80%. Pada triwulan II, III, dan IV mulai membaik dan menunjukkan peningkatan. Peningkatan terjadi pada uang giral yaitu sejalan dengan peningkatan kegiatan dunia usaha dan inflasi turun sehingga menyebabkan meningkatnya permintaan uang M1 mencerminkan tanda- tanda membaiknya daya beli di perekonomian. Tahun 2003, uang M1 didominasi oleh uang giral yaitu 57,75%.

Pada tahun 2004 pertumbuhan M1 triwulan I, II, III, dan IV adalah -2,1%, 3,22%, 3,77%, 4,80%, menunjukkan bahwa pertumbuhan M1 lebih rendah dari tahun sebelumnya. Tahun 2004, pertumbuhan M1 didominasi oleh uang giral sebesar 56,95%. Pada tahun 2005 triwulan I, II, III, dan IV pertumbuhan M1 sebesar -0,79%, 7,29%, 2,27%, 1,27%. Pada triwulan II tahun 2005 pertumbuhan ekonomi Indonesia tumbuh dengan adanaya peran investasi yang semakin besar. Peningkatan terjadi pada uang giral. Tahun 2006 kondisi likuiditas M1, tumbuh cukup tinggi sepanjang tahun, M1 tumbuh mencapai 28,1% jauh lebih tinggidibanding pertumbuhan pada 2005 yakni 11,1%. Tahun 2007 sampai dengan tahun 2008 pada pertumbuhan M1 berfluktuatif. Pada tahun 2007 triwulan II, III, IV, pertumbuhan M1 mengalami kenaikan cukup tinggi berturut- turut yaitu sebesar 12,07%, 7,61%, dan 12,49% yang didominasi oleh uang giral. Hal ini didorong karena perkembangan makro ekonomi serta moneter yang membaik, serta laju inflasi yang relatif stabil yaitu sebesar 0,30% (mtm).

Berdasarkan diagram pada triwulan I tahun 2008 pertumbuhan M1 mengalami penurunan hingga mencapai -8,95%. Turunnya tingkat pertumbuhan ini dikarenakan likuiditas perekonomian tumbuh melambat, sehingga pertumbuhan M1 mengalami penurunan. Pada tahun 2009 triwulan I, II, III, IV pertumbuhan M1 sebesar -1,91%, 7,72%, 1,53%, 5,26%. Tahun 2009 kurang stabil menunjukkan

Tahun

likuiditas perekonomian masyarakat mengalami penurunan (tumbuh rendah).

Diagram

Perkembangan M1

Sumber: Bank Indonesia. 2000-200

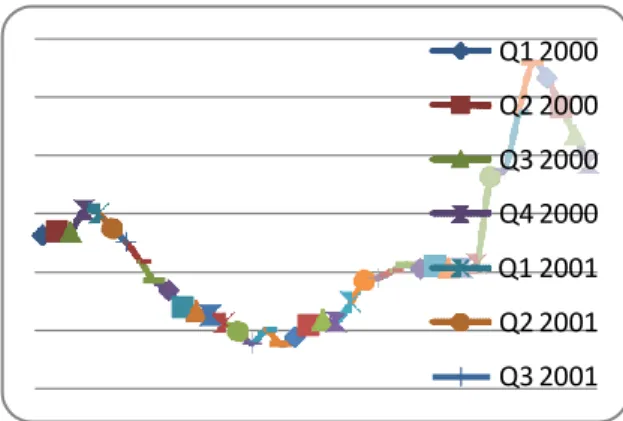

Perkembangan M2 Indonesia

Permintaan uang M2 terus mengalami pertumbuhan yang positif. Hal ini didorong oleh peningkatan kegiatan perekonomian nasional, dan berkembangnya pasar keuangan serta semakin meningkatnya arus modal. Perkembangan M2 Indonesia pada periode penelitian (2000-2009) cenderung mengalami kenaikan dari tahun ke tahun.Seperti terlihat pada grafik 4.2, dimana tingkat M2 cenderung meningkat jumlahnya dari sebesar Rp 656.451 miliar rupiah pada triwulan I tahun 2000 meningkat hingga mencapai Rp 2.141.380 miliar rupiah diakhir periode penelitian

Grafik Perkembangan M2 Q1 2000 Q2 2000 Q3 2000 Q4 2000 Sumber: Bank Indonesia. 2000-2009

Tahun 2000-2009 triwulan I, II, III, IV berturut-turut mengalami pertumbuhan permintaan M2 yang berberfluktuatif.Pada tahun 2000 M2 didominasi uang rupiah yaitu kuasi sebesar 59,52%, valas 40,48%. Pada triwulan III tahun 2001 terjadi penurunan

sebesar -1,67%. Pada periode triwulan II tahun 2001 sampai triwulan I tahun 2008 mulai terjadi pertumbuhan M2 yang berfluktuatif .Pada tahun 2001, M2 didominasi oleh time deposit.Pada tahun yang sama yakni 2001, triwulan II terjadi kenaikan M2 sebesar 3,86%, triwulan III terjadi penurunan -1,67%, triwulan IV naik menjadi 7,78% dan pada tahun 2002 triwulan I kembali turun -1,49%, triwulan II naik kembali sebesar 0,87%. Dari tahun 2002 sampai dengan triwulan I tahun 2008 terjadi selalu fluktuatif pada tiap tahun pada awal periode triwulan, pada akhirnya periode triwulan II tahun 2008 sampai dengan periode triwulan IV tahun2009, perkembangan M2 selalu mengalami kenaikan, yang dapat dilihat pada tabel 4.2.Sedangkan periode 2000-2001 pertumbuhan M2 cenderung stabil dikisaran 2- 8%.

Grafik menunjukkan pola pertumbuhan M2 yang cenderung fluktuatif pada periode 2002 sampai 2006. Tahun 2002, M2 triwulan I, II, III, dan IV sebesar -1,49%, 0,87%, 2,51%, dan 2,81%. Pertumbuhan negatif ini berkaitan dengan menurunnya tingkat bunga deposito selama periode 2002 dan semakin berkembangnya obligasi dan produk reksa dana yang menjanjikan tingkat return yang lebih tinggi. Periode 2003 pertumbuhan M2 meningkat yang disebabkan oleh ekspansi kredit yang dilakukan. Sedangkan periode 2004, pertumbuhan M2 cenderung naik. (Laporan Bank Indonesia Triwulanan, 2004)

Pada tahun 2005 triwulan II, III, dan IV terjadi peningkatan M2 sebesar 5,26%, 7,20%, 4,22% disebabkan oleh meningkatnya kegiatan ekonomi, kondisi likuiditas perekonomian yang tercermin pada pengaruh ekspansi tagihan perbankan pada sektor swasta ditambah dengan ekspansi tagihan bersih kepada pemerintah. Meskipun demikian, secara riil kondisi likuiditas perbankan belum mampu diserap secara optimal untuk pembiayaan ekonomi, karena kondisi internal perbankan dan permasalahan di sektor riil.(Laporan Bank Indonesia Triwulanan, 2005)

Pada tahun 2006, pertumbuhan M2 sedikit lebih rendah pada tahun 2005, yang dapat dilihat pada grafik 4.2 Sedangkan pada triwulan selanjutnya mulai pada triwulan IV kembali positif.Kenaikan pertumbuhan M2 didukung oleh meningkatnya pertumbuhan

Per tu m b u h an M1 In d o n esi a (% )

Tahun

tabungan, sementara deposito mulai tumbuh stabil setelah cenderung menurun sejak awal tahun 2006.Sementara itu, berlebihnya kondisi likuiditas di pasar uang di tengah belum cukup tingginya akses akselerasi penyaluran kredit tercermin pada masih rendah serta cenderung melambat penciptaan M2. Pada tahun 2007, pertumbuhan likuiditas M2 dikategorikan tinggi pada triwulan II, III, dan IV yakni 5,46%, 4,28%, dan 8,75%, BI rate cukup kuat mempengaruhi perkembangan komponen likuiditas perekonomaian. Penurunan BI rate mempengaruhi komponen likuiditas perekonomian.

Pada tahun 2008, pertumbuahan M2 berturut-turut mencapai -3,83%, 6,83%, 4,38%, dan 6,62% pada triwulan I, II, III, dan IV. Pada triwulan pertama mengalami penurunan hingga -3,83% dikarenakan lambatnya likuiditas uang beredar yaitu pada tabungan dan simpanan valas. Pada triwulan II, III, dan IV mengalami kenaikan karena terjadi pelemahan nilai tukar yang cukup tajam. Pada tahun 2009 berturut- turut pertumbuhan M2 pada triwulan I, II, III, dan IV yakni 1,1%, 3,17%, 2,04%, dan 6,11% mengalami penurunan dibandingkan tahun sebelumnya. Penurunan likuiditas perekonomian itu juga searah dengan pola musimannya yang cenderung turun di awal tahun, hampir seluruh komponen M2 mengalami penurunan yakni pada uang kartal dan tabungan.Padatriwulan III, dan IV mengalami kenaikan pada uang kuasi masyarakat terkait dengan suku bunga deposito yang relatif masih tinggi.Berbagai kondisi di atas mencerminkan belum kuatnya indikasi peningkatan aktivitas perekonomian masyarakat yang tampak pada pertumbuhan M2.

Diagram Perkembangan M2

Sumber: Bank Indonesia. 2000-2009

Perkembangan Produk Domestik Bruto Indonesia

Kondisi ekonomi suatu wilayah secara umum dapat ditunjukkan oleh Produk Domestik Bruto. Besaran nilai Produk Domestik Bruto (PDB) ini secara nyata mampu memberikan gambaran mengenai nilai tambah bruto yang dihasilkan unit-unit produksi pada suatu negara dalam periode tertentu. Lebih jauh, perkembangan besaran nilai PDRB merupakan salah satu indikator yang dapat dijadikan ukuran untuk menilai keberhasilan pembangunan ekonomi suatu wilayah yang tercermin melalui pertumbuhan ekonomi. Nilai PDB atas dasar harga berlakudisajikan dalam grafik di bawah ini. Besarnya PDB dalam dua dasawarsa terakhir menunjukkan trend yang terus meningkat. Nilai PDB tertinggi terjadi pada tahun 2009 dengan nilai PDB mencapai Rp. 1.884.118,58 miliar.

Grafik

Perkembangan Produk Domestik Bruto Berlaku Q1 2000 Q2 2000 Q3 2000 Q4 2000 Q1 2001 Q2 2001 Sumber: Bank Indonesia. 2000-2009

Tahun 1999-2000, seiring dengan berbagai kebijakan pemerintah yang diimplementasikan untuk keluar dari krisis moneter, pertumbuhan GDP menunjukkan trend peningkatan. Tahun 2000 kuartal 3, pertumbuhan GDP meningkat menjadi sebesar 4,55 % dengan GDP sebesar Rp. 307.162,99 miliar.Grafik 4.3 menunjukkan bahwa periode tahun 2001-2002 perkembangan GDP mengalami peningkatan. Perkembangan GDP tahun 2001 kuartal 1 sampai dengan berturut- turut sebesar (dalam miliar) Rp. 308.660,96; Rp. 311.743,09; Rp. 319.090,63; dan Rp. 309.372,90 dengan pertumbuhan GDP rata-rata sebesar 0,28% pada tahun yang sama. Pada tahun berikutnya (2002), perkembangan GDP kuartal I sampai dengan IV berturut-turut sebesar (dalam miliar) Rp. 317.146,94; Rp. 324.212,51; Rp. 336.175,89 dan Rp. Per tu m b u h an M 2 In d o n e si a…

Tahun

324.468,95 dengan pertumbuhan GDP rata-rata sebesar 1,24%. Fluktuasi pada pertumbuhan GDP periode tahun 1999-2002 ini menunjukkan kepercayaan masyarakat yang belum pulih terhadap proses pemulihan ekonomi yang sedang berlangsung..

Perkembangan GDP tahun 2003 sampai dengan 2006 cenderung stabil dan meningkat. Berdasarkan tabel 4.3 tingkat GDP tahun 2003-2006 berturut-turut sebesar (dalam miliar) Rp. 1.367.069,34; Rp. 1.433.941,76; Rp. 1.515.149,66; Rp. 1.598.234,25 dengan pertumbuhan GDP sebesar 5%, 4,89%; 5,66%; dan 5,48%. Hal ini membuktikan bahwa upaya pemerintah dalam meningkatkan pertumbuhan ekonomi dapat dikatakan cukup berhasil, karena bila kita lihat pola pertumbuhan beberapa tahun terakhir ini sudah mengalami perbaikan. Semuanya ini dipacu oleh membaiknya kondisi perekonomian.

Diagram

Perkembangan Produk Domestik Bruto

Sumber: Bank Indonesia. 2000-2009

Perkembangan Indeks Harga Konsumen Indonesia

Permasalahan umum yang dihadapi oleh hampir semua negara di dunia adalah masalah inflasi. Hal ini karena jumlah uang beredar yang tinggi dapat menyebabkan inflasi. Inflasi yang tinggi dapat menimbulkan berbagai akibat buruk pada perekonomian seperti pertumbuhan ekonomi yang lambat serta tingkat pengangguran yang terus meningkat. Inflasi yang serius adalah tingkat inflasi yang kelajuannya tidak dapat dikendalikan, sehingga akan mengurangi tabungan, mengurangi gairah perusahaan untuk melakukan investasi yang produktif, dan dapat mengakibatkan

merosotnya nilai mata uang dan defisit dalam neraca pembayaran.

Pada penelitian ini, laju inflasi diukur berdasarkan Indeks Harga Konsumen dengan tahun dasar tahun 2002 kuartal I. Penghitungan IHK ini didasarkan pada perubahan harga- harga konsumen di Indonesia. Perkembangan indeks harga konsumen di Indonesia periode tahun 2000 sampai dengan tahun 2009 disajikan di bawah ini.

Grafik

Perkembangan Indeks Harga Konsumen Indonesia

Sumber: Bank Indonesia. 2000-2009 Laju indeks harga konsumen tahun 2000 yang berada pada kisaran yang rendah. Trend laju IHK tahun 2000 menunjukkan pola yang meningkat bila dibandingkan dengan tahun-tahun sebelumnya. Hal ini tidak terlepas dari kepercayaan publik yang belum pulih terhadap proses pemulihan ekonomi. Pada tahun 2000 IHK berada pada level 97,45% pada kuartal I dan sebesar 103,49% pada kuartal IV.

Periode 2003-2004 pemerintah berhasil menekan laju kenaikan harga sehingga IHK berada pada kisaran 131,5%. Rendahnya laju IHK ini dipacu oleh membaiknya kondisi perekonomian. Namun seiring dengan kenaikan harga BBM yang diterapkan oleh pemerintah sebagai akibat naiknya harga minyak dunia menyebabkan laju IHK meroket pada tahun 2005 sebesar 170,03%. Laju kenaikan IHK akibat kenaikan bahan bakar minyak dunia trus terjadi hingga tahun 2007 sebesar 192,45%. Tahun 2008 laju IHK dapat ditekan meskipun telah terjadi krisis global dunia

Per tu m b u h an PD B (% )

”SubrimeMortgage” menjadi 135,19%. Tahun 2009 dengan berbagai strategi yang diterapkan pemerintah, laju IHK kemudian kembali turun sampai mencapai level 137,2% pada kuartal III.

Perkembangan Tingkat Bunga

Deposito Satu Bulan

Perkembangan suku bunga deposito dari tahun 2000 sampai dengan tahun 2009 mengalami fluktuatif. Krisis moneter tahun tahun 1997-1998 menyebabkan kenaikan drastis pada tingkat bunga SBI yang akhirnya berpengaruh pada tingkat bunga deposito satu bulan. Kondisi perekonomian yang tidak stabil, pada masa krisis masa itu tercermin dari pertumbuhan ekonomi yang negatif, nilai tukar yang berfluktuasi tak menentu, jumlah uang beredar yang terus meningkat, dan inflasi yang terus melambung tinggi.

Pada tahun 2000 tingkat bunga 5,25%, pada triwulan II tahun 2000, dimana kondisi nilai tukar dollar Amerika terhadap rupiah stabil. Tingkat bunga tahun 2001 menjadi 6,00% dimana tingkat inflasi masih cukup tinggi. Pada tahun 2004 kondisi pertumbuhan ekonomi rendah, maka tingkat bunga diturunkan menjadi 1,5% untuk tetap menjaga kegiatan perekonomian (investasi) dapat berjalan stabil. Pada tahun 2005 terjadi kenaikan harga minyak dunia yang mempengaruhi tingkat inflasi dalam negeri, sehingga tingkat bunga naik menjadi 2,37- 3,68%. Pada tahun 2006 tingkat bunga deposito satu bulanan mengalami kenaikan dari tahun 2005 menjadi 3,8-4,1%, kondisi makroekonomi belum stabil tahun 2006 ditandai dengan tingginya inflasi dan masih rentannya pasar finansial, sehingga Bank Indonesia menerapkan kebijakan moneter ketat. Pada tahun 2007 permasalahan subprime mortgage semakin menguat dan meluas sehingga mewarnai perkembangan BI Rate, sejalan dengan itu agar investasi tetap berjalan baik, tingkat bunga deposito sebesar 4,18-4,26%. Pada tahun 2008- 2009 Bank Indonesia mempertahankan BI Rate yang berpengaruh pada tingkat bunga deposito bulanan sebesar 7,26-11,16% untuk menjaga perkembangan ekonomi dan keuangan serta arah perkembangan inflasi dalm menghadapi gejolak keuangan global yang berlanjut dan perlambatan ekonomi dunia.

Grafik Perkembangan Tingkat Bunga

Deposito Satu Bulan

Q1 2000 Q2 2000 Q3 2000 Q4 2000 Q1 2001 Q2 2001 Q3 2001 Sumber: Bank Indonesia. 2000-2009

Deskripsi Hasil Penelitian

Penelitian ini dilakukan untuk mengetahui apakah variabel produk domestik bruto (PDB), indeks harga konsumen (IHK), dan tingkat bunga deposito 1 bulan (DEP 1 BLN) berpengaruh pada permintaan uang M1 di Indonesia, dan apakah variabel produk domestik bruto (PDB), indeks harga konsumen (IHK), dan tingkat bunga deposito 1 bulan (DEP 1 BLN) berpengaruh pada permintaan uang M2 di Indonesia. Tahap tersebut meliputi:

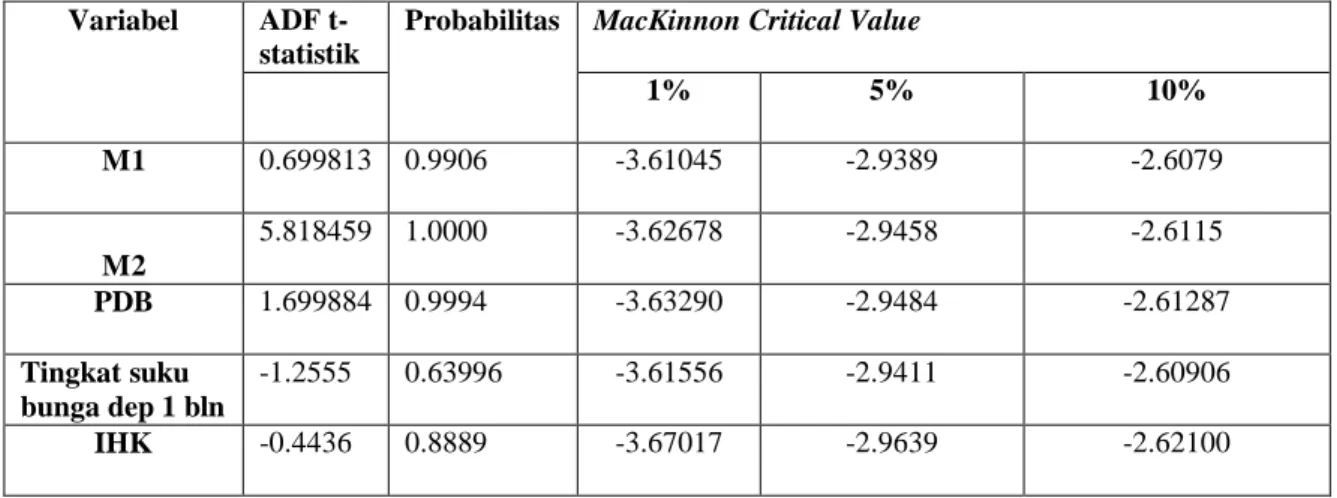

Langkah pertama yang dilakukan adalah uji akar-akar unit (unit roots test) yang merupakan bagian dari uji stasionaritas. Uji stasionaritas yang digunakan adalah uji Augmented Dickey Fuller (ADF). Hasil uji akar unit menunjukkan bahwa sebagian data tidak stasioner pada tingkat level. Sehingga dilakukan dengan uji derajat integrasi berdasarkan ADF pada bentuk first different, serta apabila pada tingkat first different data belum stasioner maka dilakukan uji ADF pada tingkat second different

Langkah kedua yang harus dilakukan adalah uji asumsi klasik untuk melihat ada tidaknya korelasi serial antara error, dan ada tidaknya hubungan antara variabel bebas dan error term.

Langkah ketiga adalah dilakukan uji estimasi untuk mengetahui variabel independen berpengaruh pada variabel dependen, lalu dilihat nilai t, r, dan f.

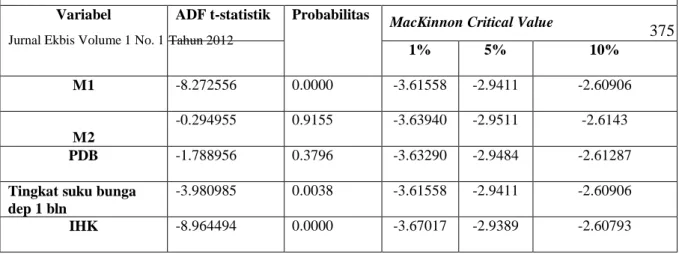

Pengujian stasioneritasLangkah kedua yang dilakukan adalah uji akar-akar unit (unit roots test) yang merupakan bagian dari uji stasionaritas. Uji stasionaritas yang digunakan adalah uji Augmented Dickey Fuller (ADF). Hasil uji akar unit menunjukkan bahwa sebagian data tidak stasioner pada tingkat level. Sehingga dilakukan dengan uji derajat integrasi berdasarkan ADF pada bentuk first different, serta apabila pada tingkat first different data belum stasioner maka dilakukan uji ADF pada tingkat second different data ini dilakukan dengan uji akar Unit Root Test dengan menggunakan metode Augmented Dickey Fuller (ADF). Setelah diperoleh hasil uji ADF statistik, kemudian dibandingkan dengan MacKinnon critical value. Jika ADF t-statistik

lebih kecil daripada MacKinnon critical value maka Ho ditolak dan sebaliknya H1 diterima. Hal itu berarti bahwa data dinyatakan stasioner. Pengujian ini akan dimulai pada bentuk level. Bila masih belum stasioner, maka pengujian akan dilanjutkan dalam bentuk first different.

Uji ini menggunakan data time series, karena jika variabel yang diteliti bersifat non stasionery digunakan dalam pengujian maka akan menimbulkan permasalahan yang disebut regresi lancung atau spurious regression. Variabel yang digunakan pada penelitian ini ada 6 variabel, yang meliputi M1, M2, PDB nominal, Suku bunga deposito 1 bulan, dan indeks harga konsumen. Hasil pengujian secara lengkap disajikan pada tabel di bawah ini:

Tabel Hasil Uji ADF Pada Tingkat Level- Intercept

Variabel ADF t-

statistik

Probabilitas MacKinnon Critical Value

1% 5% 10% M1 0.699813 0.9906 -3.61045 -2.9389 -2.6079 M2 5.818459 1.0000 -3.62678 -2.9458 -2.6115 PDB 1.699884 0.9994 -3.63290 -2.9484 -2.61287 Tingkat suku bunga dep 1 bln -1.2555 0.63996 -3.61556 -2.9411 -2.60906 IHK -0.4436 0.8889 -3.67017 -2.9639 -2.62100 Sumber: Eviews 4.1

Berdasarkan tabel di atas terlihat bahwa semua variabel yang diuji tidak stationer pada tingkat level-intercept. Hal ini ditunjukkan oleh nilai ADF statistik yang lebih besar dari MacKinnon Critical valuenya baik pada derajat kesalahan 1%, 5% ataupun 10%. Variabel M1, M2, PDB, IHK, dan tingkat suku bunga deposito 1 bulan tidak

stasioner di tingkat level-intercept baik di tingkat kesalahan 1%, 5% maupun 10%. Hal ini disebabkan, nilai ADF t-statistikM1, M2, PDB, IHK dan tingkat suku bunga deposito 1 bulan yang lebih besar dari nilai MacKinnon Critical Value baik pada derajat kesalahan 1%, 5%, maupun 10%

Tahun 2012

Sumber: Eviews 4.

Pada uji ADF t-statistik tingkat 1 st difference- Intercept, variabel M2 dan PDB belum stasioner yakni dengan nilai probabilitas 0,9155; 0,3796, nilai yang melebihi nilai kritisnya. M1, tingkat suku bunga deposito 1 bulanan, dan IHK telah stasioner di tingkat 1 st difference- Intercept, yakni nilai ADF t- statistik yang lebih kecil dari nilai MacKinnon

Critical Value Nilai M2, PDB belum stasioner baik di tingkat level maupun 1 st difference, oleh karena itu dilakukan uji ADF di tingkat 2nd difference- Intercept, dan hasilnya menunjukkan M2, PDB telah stasioner dengan nilai probabilitas yang lebih kecil dari MacKinnon Critical Value.

Tabel Hasil Uji ADF Pada Tingkat 2nd difference- Intercept

Variabel

ADF t-statistik Probabilitas

MacKinnon Critical Value

1% 5% 10%

M2 -6.583132 0.0000 -3.63940 -2.9511 -2.61430

PDB

-30.14133 0.0001 -3.63290 -2.9484 -2.61287

Sumber: Eviews 4.

Hasil Uji Estimasi Regresi

Untuk mengetahui variabel berupa PDB, indeks harga konsumen, dan tingkat bunga deposito 1 bulan berpengaruh terhadap permintaan uang M1 dan permintaan uang M2 di Indonesia, maka dalam penelitian ini digunakan analisa kuantitatif dan alat uji statistik yang dipilih yaitu regresi linear berganda dengan metode Ordinary Least Square (OLS).

Berdasarkan hasil analisa regresi linear berganda dengan metode Ordinary Least Square (OLS), yang diolah dengan menggunakan program Eviews 4.1, dapat

=

dikemukakan hasil perhitungan seperti tertera pada tabel berikut:

Variabel

Jurnal Ekbis Volume 1 No. 1

ADF t-statistik Probabilitas MacKinnon Critical Value

375 1% 5% 10% M1 -8.272556 0.0000 -3.61558 -2.9411 -2.60906 M2 -0.294955 0.9155 -3.63940 -2.9511 -2.6143 PDB -1.788956 0.3796 -3.63290 -2.9484 -2.61287

Tingkat suku bunga dep 1 bln

-3.980985 0.0038 -3.61558 -2.9411 -2.60906

Tabel

Hasil Estimasi Model Regresi OLS Model I Dependent Variable: M1

Method: Least Squares Date: 01/05/11 Time: 20:20 Sample: 2000:1 2009:4 Included observations: 40

Variable Coefficient Std. Error t-Statistic Prob.

DEP_1_BLN01 5481.902 2232.080 2.455961 0.0190 GDP 1.908909 0.121267 15.74140 0.0000 IHK 62.56797 220.9501 0.283177 0.7787 C -472035.7 22106.00 -21.35328 0.0000 R-squared 0.975425

Adjusted R-squared 0.973378 Prob(F-statistic) 0.000000 Durbin-Watson stat 2.018061 Sumber: Eviews 4.1 Tabel Dependent Variable: M2 Method: Least Squares Date: 01/05/11 Time: 20:22 Sample: 2000:1 2009:4

Hasil Estimasi Model Regresi OLS Model II

Included observations: 40

Variable Coefficient Std. Error t-Statistic Prob.

DEP_1_BLN01 29800.70 8002.529 3.723910 0.0007 GDP 6.529514 0.434770 15.01833 0.0000 IHK -73.96510 792.1580 -0.093372 0.9261 C -1397510. 79255.19 -17.63303 0.0000 R-squared 0.974915

Adjusted R-squared 0.972825 Prob(F-statistic) 0.000000 Durbin-Watson stat 1.792440 Sumber: Eviews 4.1

Dengan berdasarkan hasil perhitungan regresi pada tabel 4.1 didapat suatu persamaan regresi sebagai berikut:

Log(M1) = 5481.902*SB DEPOSITO 1 BLN + 1.908909*log(GDP) + 62.56797*IHK - 472035.7 Log(M2) = 29800.7*SB DEPOSITO 1 BLN+ 6.529514*log(GDP) - 73.96510*IHK - 1397510 Bentuk persamaan ini menggambarkan secara keseluruhan hubungan variabel-variabel bebas yaitu: PDB, indeks harga konsumen, dan tingkat bunga

deposito 1 bulan dengan variabel terikat yaitu M1 dan M2. Untuk melihat seberapa jauh pengaruh parameter yang dihasilkan maka dilakukan pengujian statistik Pengujian statistik dilakukan secara keseluruhan (uji R2) , (uji F) dan secara parsial (uji t)

.Uji R2

Nilai R-squared (R2) pada model 1 sebesar 0.975425 mempunyai arti bahwa variabel PDB, indeks harga konsumen, dan tingkat bunga deposito 1 bulan secara bersama-sama mempunyai pengaruh dan memberikan kontribusi pada M1 sebesar 97,54 persen sedangkan sisanya sebesar 2,46

persen dijelaskan oleh variabel bebas lain yang tidak dimasukkan ke dalam model persamaan. Sedangkan Nilai R-squared (R2) pada model 2 sebesar 0.974915 mempunyai arti bahwa variabel PDB, indeks harga konsumen, dan tingkat bunga deposito 1 bulan secara bersama-sama mempunyai pengaruh dan memberikan kontribusi pada M2 sebesar 97,49 persen sedangkan sisanya sebesar 2,51 persen dijelaskan oleh variabel bebas lain yang tidak dimasukkan ke dalam model persamaan.

Uji t

Pada model 1 untuk variabel log(GDP), dengan nilai t hitung 15,74140> t tabel 2,021artinya terdapat hubungan antara GDP dengan permintaan uang M1. Pada variabel indeks harga konsumen, dengan nilai t hitung 0,283177< t tabel 2,021 artinya tidak terdapat hubungan antara variabel indeks harga konsumen dengan permintaan uang M1. Pada variabel DEP 1 bulan, dengan nilai t hitung 2,455961> 2.021, artinya terdapat hubungan antara variabel DEP 1 bulan dengan permintaan uang M1. Disimpulkan bahwa terdapat hubungan antara variabel GDP dan DEP 1 bulan dengan permintaan uang M1.

Pada model 2 untuk variabel log(GDP), dengan nilai t hitung 15,01833> t tabel 2,021 artinya terdapat hubungan antara variabel GDP dengan permintaan uang M2. Untuk variabel indeks harga konsumen dengan nilai t hitung -0.093372< t tabel 2,021 artinya tidak

terdapat hubungan antara variabel indeks harga konsumen dengan permintaan uang M2. Untuk variabel DEP 1 bulan dengan nilai t hitung 3,723910> t tabel 2,021 artinya terdapat hubungan antara variabel DEP 1 bulan dengan permintaan uang M2. Dapat disimpulkan bahwa terdapat hubungan antara variabel GDP dan DEP 1 bulan terhadap permintaan uang M2.

Uji F

Berdasarkan hasil regresi di atas, pada model 1 diketahui bahwa nilai prob (F- statistik) sebesar 0.000000. Pada model 2 diketahui bahwa nilai prob(F-statistik sebesar 0.000000. Dengan melihat hasil prob (F- statistik) < level signifikan 5 persen, maka hipotesa HO ditolak dan H1 diterima. Hal ini menunjukkan bahwa secara simultan atau bersama-sama variabel-variabel independen yang ditentukan dalam model signifikan mempengaruhi variabel dependen dengan berbagai tingkat keyakinan.

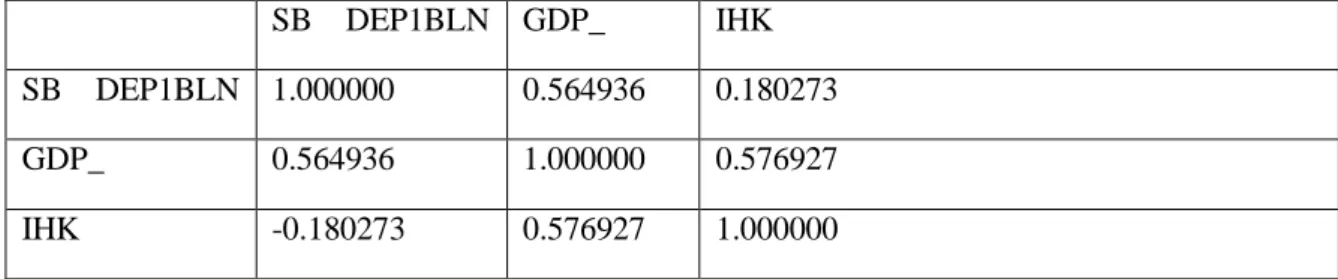

Uji Multikolinearitas

Tabel Correlation matrix digunakan untuk mengetahui adanya suatu pelanggaran terhadap uji asumsi klasik multikolinearitas. Dari tampilan di atas terlihat bahwa antara variabel GDP, indeks harga konsumen, dan tingkat bunga deposito 1 bulan mempunyai nilai Correlation matrixdi bawah 0,8, yang berarti tidak terjadi multikolinearitas.

Tabel Correlation Matrix

SB DEP1BLN GDP_ IHK SB DEP1BLN 1.000000 0.564936 0.180273

GDP_ 0.564936 1.000000 0.576927

IHK -0.180273 0.576927 1.000000

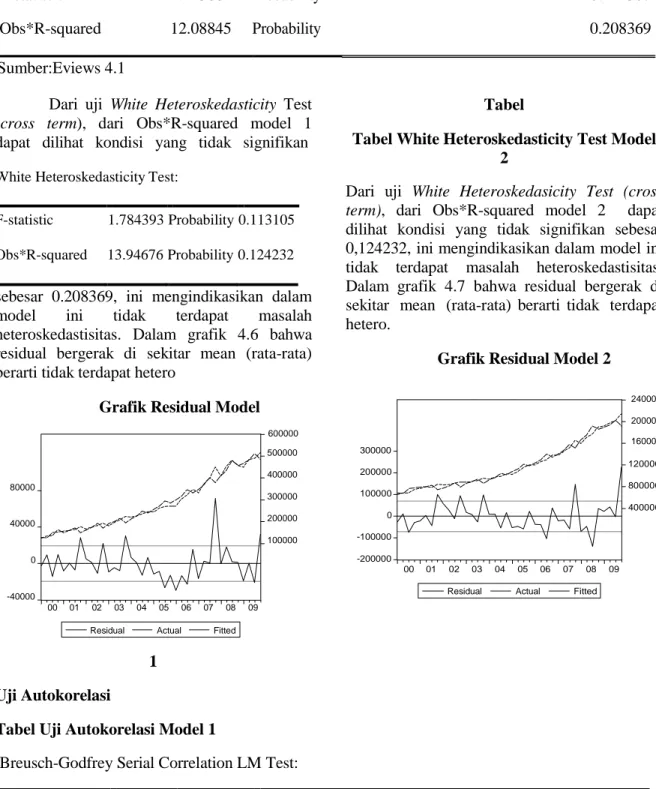

Uji Heteroskedastisitas

Tabel White Heteroskedasticity Test Model 1

White Heteroskedasticity Test:

F-statistic 1.443662 Probability 0.214307

Obs*R-squared 12.08845 Probability 0.208369

Sumber:Eviews 4.1

Dari uji White Heteroskedasticity Test (cross term), dari Obs*R-squared model 1 dapat dilihat kondisi yang tidak signifikan White Heteroskedasticity Test:

F-statistic 1.784393 Probability 0.113105 Obs*R-squared 13.94676 Probability 0.124232 sebesar 0.208369, ini mengindikasikan dalam model ini tidak terdapat masalah heteroskedastisitas. Dalam grafik 4.6 bahwa residual bergerak di sekitar mean (rata-rata) berarti tidak terdapat hetero

Grafik Residual Model

600000

Tabel

Tabel White Heteroskedasticity Test Model 2

Dari uji White Heteroskedasicity Test (cross term), dari Obs*R-squared model 2 dapat dilihat kondisi yang tidak signifikan sebesar 0,124232, ini mengindikasikan dalam model ini tidak terdapat masalah heteroskedastisitas. Dalam grafik 4.7 bahwa residual bergerak di sekitar mean (rata-rata) berarti tidak terdapat hetero.

Grafik Residual Model 2

2400000 2000000 1600000 80000 40000 0 -40000 00 01 02 03 04 05 06 07 08 09 500000 400000 300000 200000 100000 300000 200000 100000 0 -100000 -200000 00 01 02 03 04 05 06 07 08 09 1200000 800000 400000 1 Uji Autokorelasi

Tabel Uji Autokorelasi Model 1

Breusch-Godfrey Serial Correlation LM Test:

F-statistic 2.665866 Probability 0.084045

Obs*R-squared 5.422321 Probability 0.066460

Residual Actual Fitted

Sumber:Hasil Eviews

Dari uji Breussch-Godfrey Langrange Multiplier menunjukkan kondisi tidak signifikan yaitu dapat dilihat dari nilai Obs*R-squared model 1 sebesar 0,066460 ini mengindikasikan dalam model ini tidak terdapat masalah autokorelasi.

Dari uji Breussch-Godfrey Langrange Multiplier menunjukkan kondisi tidak signifikan yaitu dapat dilihat dari nilai Obs*R-squared model 2 sebesar 0,340351 ini mengindikasikan dalam model ini tidak terdapat masalah autokorelasi. Terdapat masalah autokorelasi dapat dilihat dari nilai Obs*R-squared lebih kecil dari 5 persen Berdasarkan tiga uji asumsi klasik diindikasikan bahwa tidak terdapat penyakit pada variabel yang diuji yaitu M1,M2, PDB, IHK, dan DEP 1 bulan baik melalui uji multikolinearitas, heteroskedastisitas, maupun autokorelasi.

Pembuktian Hipotesis

Berdasarkan hasil analisis perhitungan regresi yang telah dijelaskan

sebelumnya, maka pembuktian hipotesis dapat disimpulkan sebagai berikut:

1. Pada model 1 variabel yang signifikan mempengaruhi permintaan uang M1 adalah produk domestik bruto dan tingkat bunga deposito 1 bulan, sedangkan variabel yang tidak signifikan mempengaruhi M1 adalah indeks harga konsumen.

2. Pada model 2 variabel yang signifikan mempengaruhi permintaan uang M2 adalah produk domestik bruto dan tingkat suku bunga deposito 1 bulan, sedangkan variabel yang tidak signifikan mempengaruhi M2 adalah indeks harga konsumen. Pembahasan

. Pembahasan pada Model IPenelitian ini

dilakukan dengan menggunakan data series yang dimulai dari triwulan I tahun 2000 sampai dengan triwulan IV tahun 2009. Dengan menggunakan model analisis yang telah dibahas pada bagian sebelumnya, hasil estimasi Ordinary Least Square (OLS) pada model I dan II yaitu permintaan uang M1 dan M2 tahun 2000 hingga tahun 2009.

Pengaruh Indeks Harga Konsumen terhadap Permintaan Uang M1

Indeks harga konsumen (IHK) memiliki nilai tidak signifikan, artinya indeks harga konsumen tidak mempunyai pengaruh pada permintaan uang M1. Hal ini tidak sesuai dengan teori Kuantitas Uang (Quantity Theory of Money), dalam teory Kuantitas Uang, bahwa uang yang dipegang masyarakat itu tergantung dengan inflasi (indeks harga konsumen) yang terjadi. Dengan kata lain indeks harga konsumen (IHK) berpengaruh positif terhadap permintaan uang M1. Menurut Fisher “MVt = PT, jika percepatan perputaran uang (V) dan jumlah transaksi (T) konstan, maka kenaikan harga indeks harga konsumen P akan menyebabkan kenaikan M (jumlah permintaan uang)”. Nilai uang ditentukan oleh supply dan demand terhadap uang. Jumlah uang beredar ditentukan oleh bank Sentral, sementara jumlah uang yang

diminta (money demand) ditentukan beberapa faktor, antara lain tingkat harga rata-rata dalam perekonomian. Jumlah uang yang diminta masyarakat untuk melakukan transaksi bergantung pada tingkat harga barang dan jasa yang tersedia. Semakin tinggi tingkat harga, semakin besar jumlah uang yang diminta.

Tidak signifikannya IHK terhadap permintaan M1 berarti mencerminkan tidak ada pengaruh antara indeks harga konsumen dengan permintaan uang M1. Pada tahun 2000-2009 tingkat inflasi yang ditandai dengan indeks harga konsumen menunjukkan nilai di bawah 200%, sehingga tidak direspon oleh masyarakat dan tetap menggunakan uangnya sebagai alat untuk bertransaksi. Membaiknya indeks harga konsumen dikarenakan membaiknya kinerja pemerintah dalam perekonomian, di tengah krisis global. Permintaan uang M1 yang meliputi uang kertas, uang logam, dan rekening koran

(demand deposit). Orang menggunakan uang M1 lebih cenderung untuk transaksi, berjaga- jaga, sehingga orang tetap menggunakan uangnya untuk transaksi dan berjaga-jaga

Pengaruh Indeks Harga Konsumen

terhadap Permintaan Uang M2

Indeks harga konsumen (IHK) memiliki nilai tidak signifikan, artinya indeks harga konsumen tidak mempunyai pengaruh pada permintaan uang M2. M2 ini meliputi M1+rekening tabungan+deposito berjangka. Dalam teori permintaan uang untuk tujuan spekulasi, indeks harga konsumen berpengaruh negatif terhadap permintaan uang M2. Menurut Friedman, “peranan harga dalam permintaan uang merupakan salah satu cara untuk menyimpan kekayaan, semakin tinggi indeks harga konsumen, makin tinggi orang menyimpan uang pada institusi keuangan karena

bunganya yang tinggi”. Ketika terjadi inflasi tinggi yang ditandai dengan tingginya nilai indeks harga konsumen terjadi kenaikan harga pada barang-barang komoditi dan jasa, orang membutuhkan uang sebagai transaksi semakin tinggi, sehingga uang yang dipegang masyarakat semakin besar, sehingga berpengaruh deposito pada

Pengaruh Tingkat Bunga Deposito 1 bulan terhadap Permintaan Uang M2

Pada model 2 bahwa tingkat bunga deposito positif dan signifikan. Ini berarti ketika tingkat bunga deposito 1 bulanan mengalami kenaikan, simpanan deposito pada bank mengalami kenaikan, akhirnya nilai M2 naik. Masyarakat mempercayai kondisi lembaga perbankan yang memberikan tingkat bunga tinggi dengan menabungkan uangnya di bank. M2 ini meliputi M1+tabungan+deposito berjangka. Hal ini sesuai dengan teori yang ada yakni teory Friedman “Komponen transaksi dari permintaan uang akan berhubungan positif dengan tingkat suku bunga untuk tujuan spekulasi, makin tinggi tingkat bunga, makin besar orang menginginkan uangnya untuk disimpan pada bank”. Permintaan uang M2 ini dipengaruhi oleh tingkat bunga, jika tingkat bunga tinggi maka semakin tinggi permintaan uang M2 karena lebih baik disimpan di bank. Jika tingkat bunga rendah, maka orang akan kurang berminat untuk menyimpan uang di bank karena hasil yang diperoleh sedikit,

tanpa memperhatikan kondisi indeks harga konsumen.

permintaan M2 yang menurun dan berakibat pada M2 yang menurun. Tidak signifikannya IHK terhadap permintaan M2 berarti mencerminkan tidak ada pengaruh antara indeks harga konsumen terhadap permintaan uang M2. Pada periode tahun 2006-2009 Bank Indonesia mampu mengendalikan nilai inflasi yang ditunjukkan melalui indeks harga konsumen dengan indeks di bawah 200%. Kenaikan harga komoditi dunia terutama minyak dan pangan berdampak pada kenaikan harga barang yang ditentukan pemerintah, seiring dengan kebijakan pemerintah menaikkan harga BBM bersubsidi. Pada bulan September, tingkat inflasi mulai turun karena turunnya harga komoditi internasional, pangan, dan energi dunia. Penyebab lain dari terus menurunnya tingkat inflasi ditandai dengan indeks harga konsumen adalah melalui kebijakan yang ditempuh pemerintah. Pemerintah menurunkan harga BBM jenis solar dan premium pada desember 2008 dan produksi pangan dalam negeri yang relatif bagus. sehingga orang akan menyimpan uang secara kontan. Pada tahun 2005-2007 terjadi kenaikan harga bahan bakar minyak di dunia, sehingga berimbas pada perekonomian Indonesia yakni permintaan uang, karena diikuti peningkatan harga kebutuhan pokok, dan harga minyak dunia yang tinggi menyebabkan meningkatnya permintaan uang di masyarakat sebagai transaksi. Untuk meredam jumlah uang beredar yang tinggi di masyarakat, maka otoritas moneter menaikkan tingkat suku bunga, hal ini juga untuk mengurangi tingkat inflasi yang tinggi akibat kenaikan harga bahan bakar minyak ini. Secara ekonomi perubahan tingkat bunga deposito menjadi faktor yang mengakibatkan perubahan jumlah uang yang diminta.. Sepanjang tahun 2008 perkembangan berbagai indikator moneter juga tidak terlepas dari pengaruh faktor global dan dinamika perekonomian domestik. Keketatan likuiditas di pasar keuangan dunia yang dipicu oleh permasalahan “Subprime mortgage”, meluas menjadi krisis kepercayaan. Tahun 2008 pada paruh kedua, pada saat terjadinya krisis

global, terjadi penguatan tekanan global yang berdampak pada pasar uang. Pada saat itu diberlakukan tingkat bunga tinggi oleh pemerintah, melalui kebijakan moneter tersebut, mempengaruhi preferensi masyarakat untuk menabungkan uangnya pada perbankan.

DAFTAR RUJUKAN

Arsyad, Lincolin,1998. Ekonomi Pembangunan. Edisi kedua, Yogyakarta: BPFE-Yogyakarta

Arief, Sritua. 2000. Metodologi Penelitian Ekonomi. Jakarta: Penerbit UI (UI- Press).

Arif yusuf, Muhammad. 2008. “Analisis Pengaruh Investasi, Inflasi, Pengeluaran Pemerintah, Penawaran Uang Dan Ekspor Terhadap Pertumbuhan Ekonomi Indonesia Tahun 1981-2006” skripsi yang diterbitkan

(http://ums.com/skrispsi/article/viewP D FInterstitial/,diakses 19 Januari 2010)

Sodik, Jamzani,dkk. 2005. “Investasi Dan Pertumbuhan Ekonomi Regional (Studi Kasus Pada 26 Propinsi Di Indonesia, Pra Dan Pasca Otonomi)

“Jurnal Ekonomi

pembangunan.(Online),vol.10,No.2(htt p://upn.ac.id/ejournal/

article/viewPDFInterstitial/, diakses 20 Januari 2010)

Ashari,dkk.2005. Analisis Statistik dengan MS. Excel dan SPSS. Yogyakarta: ANDI Yogyakarta.

Boediono,2001. Ekonomi Makro. Yogyakarta: BPFE-Yogyakarta. Dajan, Anto. 1984. Pengantar Metode

Statistik. Jilid 2. Jakarta: LP3ES. Gujarati, Domoar, 1995. Ekonometrika Dasar. Jakarta: Erlangga.

Irwan dan Suparmoko,1992. Ekonomika Pembangunan. Edisi lima, Yogyakarta: BPFE-Yogyakarta. Kuntjoro Jakti, Dorojatun,2003. Mau kemana

Pembangunan Ekonomi Indonesia. Jakarta: Prenada Media.

Lipsey, Richard G dkk, 1991. Pengatar Makro Ekonomi. Edisi kedelapan, Jakarta: Erlangga.

Noerdhus dan samuelson, 2000. Ilmu Makro Ekonomi. Jakarta: Media Global Edukasi.

Pujiati, Amin.2007. “Analisis Pertumbuhan Ekonomi Di Karesidenan Semarang Era Desentralisasi Fiskal " Jurnal Pembangunan. (Online),hal: 61- 70,(http://uns.ac.id/ejournal/index.php/ aku/article/viewPDFInterstiti

al/15656/15648/, diakses 20Januari 2010)

Rosyidi, Suherman.2000. Pengantar Ilmu Ekonomi. Jakarta:Erlangga.

Sarwoko, 2005. Dasar-Dasar ekonometrika. Yogyakarta: Andi.

Sukirno, Sadono.1981. Pengantar Teori Makroeskonomi. Jakarta: Bima Grafika

Sukirno, Sadono.2004. Makroekonomi Teori Pengantar. Jakarta: Bima Grafika. Suparmoko.1996. Pengantar Ekonometrika Makro. Edisi ketiga, Yogyakarta:

BPFE-Yogyakarta.

Syamsiyah, Siti. 2007. “Analisis Kualitas Tenaga Kerja Dan Investasi Terhadap

Pertumbuhan Ekonomi Kabupaten Karanganyar”.skripsi yang d iterbitkan

(http://ums.com/skrispsi/article/v iewPDFInterstitial/,diakses 19 Januari 2010)

Santoso, A. 2000. Buku Latihan SPSS

Parametrik. Jakarta: PT Elex Media Computindo.

Sukirno,Sadono.1985. Ekonomi

Pembangunan Proses, Masalah dan Dasar Kebijaksanaan.

Jakarta: Fakultas Ekonomi UI dengan Bima Grafika.

Tarmidi,T Lepi.1992. Ekonomi

Pembangunan. Jakarta: Fakultas Ekonomi UI.

www.BI.com www.ADB.com