1 SKRIPSI

ANALISIS PENGARUH PROFITABILITAS, LEVERAGE DAN EARNING PER SHARE TERHADAP HARGA SAHAM PERUSAHAAN BASIC

INDUSTRY AND CHEMICALS YANG TERDAFTAR DI BURSA EFEK INDONESIA PERIODE 2010-2012

OLEH

DINAR LUMBAN TOBING 120522155

PROGRAM STUDI S1 AKUNTANSI DEPARTEMEN AKUNTANSI FAKULTAS EKONOMI DAN BISNIS UNIVERSITAS SUMATERA UTARA

2 ABSTRAK

ANALISIS PENGARUH PROFITABILITAS, LEVERAGE DAN EARNING PER SHARE TERHADAP HARGA SAHAM PERUSAHAAN BASIC

INDUSTRY AND CHEMICALS YANG TERDAFTAR DI

BURSA EFEK INDONESIA PERIODE 2010-2012

Penelitian ini bertujuan untuk menguji dan mengetahui tentang pengaruh ROA, NPM, DER, dan EPS baik secara parsial atau simultan terhadap harga saham perusahaan basic industry and chemicals yang terdaftar di Bursa Efek Indonesia tahun 2010-2012.

Jenis penelitian ini adalah penelitian kuantitatif dan jenis data yang digunakan adalah data sekunder yang didapat oleh peneliti secara tidak lansung dari objek penelitian. Metode pengumpulan data yang digunakan adalah studi dokumentasi. Variabel dependen yang digunakan adalah harga saham, sedangkan variabel independen yang digunakan adalah ROA, NPM, DER dan EPS. Penelitian ini menggunakan analisis regresi linear berganda untuk analisis statistik dan model regresi telah diuji terlebih dahulu dalam uji asumsi klasik.

Hasil penelitian menunjukkan bahwa secara parsial ROA, NPM dan EPS berpengaruh signifikan terhadap harga saham sedangkan DER tidak berpengaruh signifikan terhadap harga saham. Pengujian secara simultan menunjukkan bahwa ROA, NPM, DER dan EPS berpengaruh signifikan terhadap harga saham.

3 ABSTRACT

ANALYSIS OF PROFITABILITY, LEVERAGE AND EARNING PER SHARE OF STOCK PRICE OF LISTED COMPANIES BASIC INDUSTY AND CHEMICALS

IN INDONESIA STOCK EXCHANGE PERIOD 2010-2012

This study aims to test and find out about the effect of ROA, NPM, DER, and EPS either partially or simultaneously on stock prices of basic industry and chemicals companies listed in Indonesia Stock Exchange 2010-2012.

The type of this research is quantitative research and the data used is secondary data obtained by researchers indirectly from the object of research. The methods used for the data collection is the study documentation. The dependent variable used is the stock price, while the independent variables used are ROA, NPM, DER and EPS. This study used a multiple linear regression analysis for statistical analysis and regression models have been tested first in the classical assumption.

The results showed that partially ROA, NPM and EPS significant influence to the stock prices, while the DER no significant effect on stock prices. The simultaneous test of ROA, NPM, DER and EPS have a significant effect on stock prices.

4 KATA PENGANTAR

Puji dan syukur penulis ucapkan terima kasih kepada Tuhan Yesus Kristus atas limpahan berkat dan karunia-Nya yang telah memberikan pengetahuan, kesehatan, dan kesempatan untuk boleh menikmati masa- masa perkuliahan sampai akhirnya dapat menyelesaikan penelitian skripsi ini yang berjudul “ Analisis Pengaruh Profitabilitas, Leverage dan Earning Per Share terhadap Harga Saham Perusahaan Basic Industry And Chemicals yang Terdaftar di Bursa Efek Indonesia Periode 2010-2012.

Teristimewa penulis ucapkan terima kasih banyak buat keluarga tercinta orang tua penulis ( B.L.Tobing dan D. Aruan) serta adik ( Tiara, Diana, Fredrick) yang telah banyak memberikan dukungan dan motivasi yang luar biasa melalui doa, kasih sayang yang selalu diberikan dengan tulus selama ini.

Penulis telah banyak menerima bimbingan, saran, motivasi dan doa dari berbagai pihak selama penulisan skripsi ini. Oleh karena itu, pada kesempatan ini penulis menyampaikan terimakasih kepada semua pihak yang telah memberikan bantuan dan bimbingan, yaitu kepada:

1. Bapak Prof. Dr. Azhar Maksum, M.Ec.Ac, Ak, selaku Dekan Fakultas Ekonomi Universitas Sumatera Utara.

2. Bapak Dr.Syafruddin Ginting Sugihen, MAFIS, Ak, selaku Ketua Departemen Akuntansi Fakultas Ekonomi Universitas Sumatera Utara dan Drs.Hotmal Jafar,MM,Ak, selaku Sekretaris Departemen Akuntansi Fakultas Ekonomi Universitas Sumatera Utara.

3. Bapak Drs.Firman Syarif ,M.Si,Ak, selaku Ketua Program Studi S1 Akuntansi Fakultas Ekonomi Universitas Sumatera Utara dan Dra. Mutia Ismail,MM,Ak, selaku sekretaris Program Studi S1 Akuntansi Fakultas Ekonomi Universitas Sumatera Utara.

4. Bapak Drs. Zainul Bahri Torong,M.Si.,Ak selaku Dosen Pembimbing penulis yang telah banyak memberikan masukan dan koreksi selama menyelesaikan skripsi ini.

5 6. Teman- teman KTB di YAKPM yang sudah banyak memberikan dukungan,

motivasi serta doa pada penulis Kakak Dahnur, Nova, Tio, adik-adik kelompok sofia, manro, neni, lidia, ayu dan okta.

7. Sahabat- sahabat terkasih yang sudah membantu penulis dalam penyelesaian skripsi ini Sinta, Jesyka, Liau, Emma, Marisa, bang Eruandi, Christian, Christien, Yon Ivan, Soekrisno, Niko dan yang tidak bisa penulis sebutkan namanya satu per satu.

8. Seluruh teman- teman pelayanan di YAKPM BPC-Medan dan juga KTB 2012. Dalam penulisan skripsi ini masih jauh dari kesempurnaan. Oleh karena itu, dengan kerendahan hati dan tangan terbuka penulis menerima kritik dan saran guna membangun penyempurnaan skripsi ini. Akhir kata semoga skripsi ini bermanfaat bagi yang membacanya.

Medan, Oktober 2014 Penulis

6

DAFTAR GAMBAR ... viii

DAFTAR LAMPIRAN ... ix

BAB I PENDAHULUAN 1.1 Latar Belakang ... 1

1.2 Perumusan Masalah ... 6

1.3 Tujuan Penelitian ... 7

1.4 Manfaat Penelitian ... 7

BAB II TINJAUAN PUSTAKA 2.1 Tinjauan Teoritis ... 9

2.1.1 Harga Saham ... 9

2.1.2 Penilaian Harga Saham ... 10

2.1.3 Saham ... 11

2.1.4 Pasar Modal ... 12

2.1.5 Analisis Laporan Keuangan ... 17

2.1.6 Analisis Rasio Keuangan ... 17

2.1.6.1 Rasio Profitabilitas ... 19

2.1.6.2 Rasio Leverage ... 21

2.1.6.3 Rasio Pasar ... 22

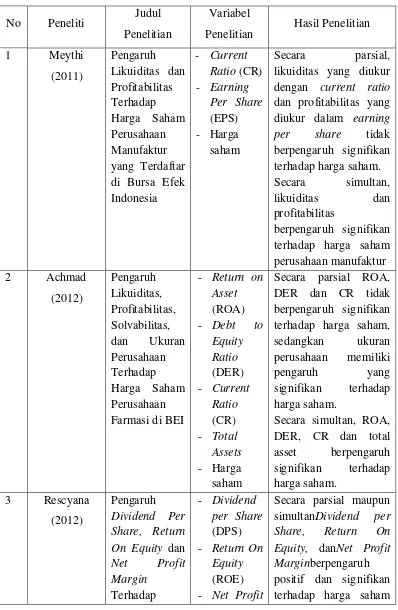

2.2 Tinjauan Peneliti Terdahulu ... 23

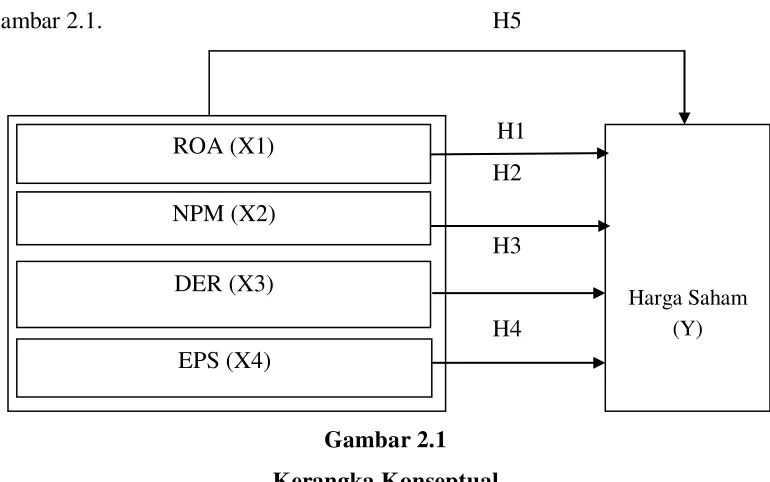

2.3 Kerangka Konseptual ... 28

2.4 Hipotesis ... 30

BAB III METODE PENELITIAN 3.1 Desain Penelitian ... 31

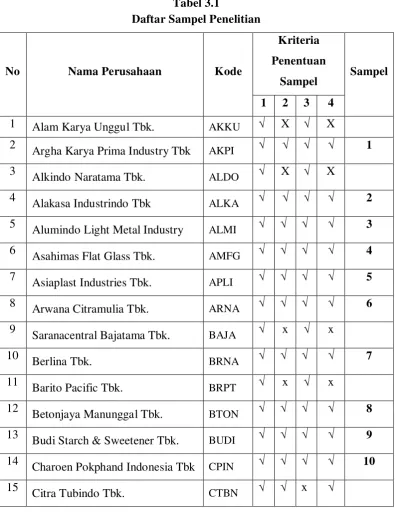

3.2 Populasi dan Sampel Penelitian ... 31

3.3 Jenis dan Sumber Data ... 35

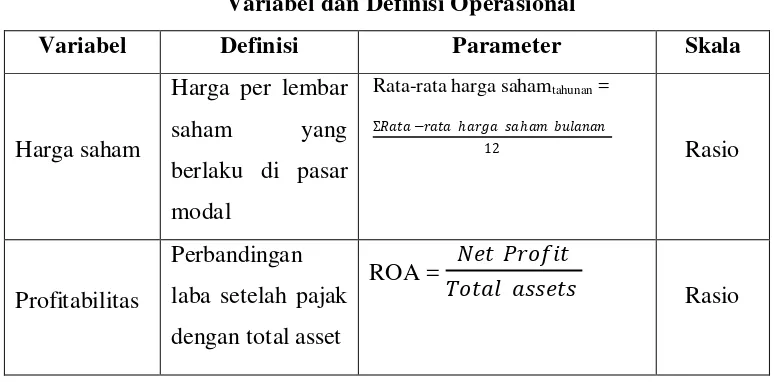

3.4 Definisi Operasional dan Pengukuran Variabel ... 35

3.5 Teknik Analisis Data ... 38

3.5.1 Uji Asumsi Klasik ... 39

3.5.2 Metode Analisis Statistik ... 43

3.5.3 Pengujian Hipotesis ... 44

BAB IV HASIL PENELITIAN DAN PEMBAHASAN 4.1 Gambaran Umum ... 48

7

4.2.1 Analisis Statistik Deskriptif ... 50

4.2.2 Uji Asumsi Klasik ... 51

4.2.2.1 Uji Normalitas ... 51

4.2.2.2 Uji Multikolinearitas ... 57

4.2.2.3 Uji Autokorelasi ... 58

4.2.2.4 Uji Heteroskedastisitas ... 59

4.2.3 Analisis Regresi Linear Berganda ... 61

4.2.4 Pengujian Hipotesis ... 63

4.2.4.1 Uji Signifikansi Simultan (Uji F) ... 63

4.2.4.2 Uji Signifikansi Parsial (Uji t) ... 64

4.2.4.3 Koefisien Determinasi (R2) ... 66

4.3 Pembahasan ... 68

BAB V KESIMPULAN DAN SARAN 5.1 Kesimpulan ... 71

5.2 Keterbatasan ... 72

5.3 Saran ... 72

DAFTAR PUSTAKA ... 73

8 DAFTAR TABEL

No Tabel Judul Halaman

2.1 Ringkasan Peneliti Terdahulu 26

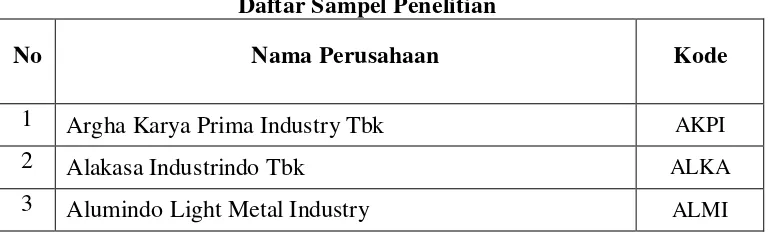

3.1 Daftar Sampel Penelitian 32

3.2 Variabel dan Definisi Operasional 37

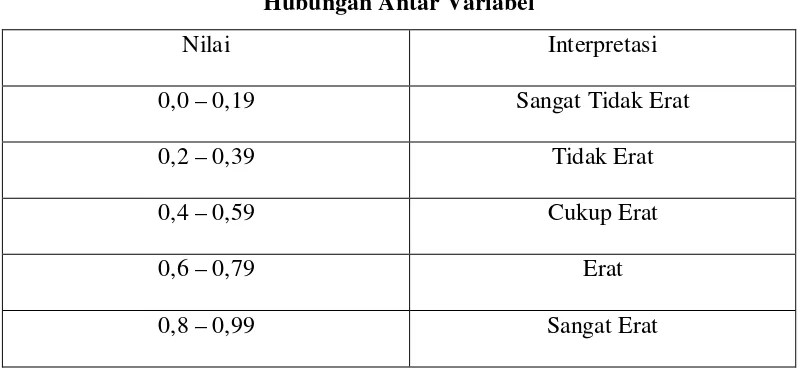

3.3 Hubungan Antar Variabel 47

4.1 Daftar Sampel Penelitian 48

4.2 Deskriptive Statistics 50

4.3 One-Sample Kolmogorov-Simirnov Test 56 4.4 One-Sample Kolmogorov-Simirnov Test 56

4.5 Coefficientsa 57

4.6 Model Summaryb 59

4.7 Coefficientsa 60

4.8 Coefficientsa 61

4.9 ANOVAb 63

4.10 Coefficientsa 64

4.11 Variables Entered/Removedb 66

4.12 Hubungan Antar Variabel 67

9 DAFTAR GAMBAR

No. Gambar Judul Halaman

2.1 Kerangka Konseptual 28

4.1 Histogram Dependent Variable 52

4.2 Normal P-Plot of Regression Standardized Residual 52

4.3 Histogram Dependent Variable 54

10 DAFTAR LAMPIRAN

No. Lampiran Judul Halaman

1 Daftar Sampel Penelitian 76

2 Data Variabel Penelitian Harga Saham 78

ROA, NPM, DER, EPS

2 ABSTRAK

ANALISIS PENGARUH PROFITABILITAS, LEVERAGE DAN EARNING PER SHARE TERHADAP HARGA SAHAM PERUSAHAAN BASIC

INDUSTRY AND CHEMICALS YANG TERDAFTAR DI

BURSA EFEK INDONESIA PERIODE 2010-2012

Penelitian ini bertujuan untuk menguji dan mengetahui tentang pengaruh ROA, NPM, DER, dan EPS baik secara parsial atau simultan terhadap harga saham perusahaan basic industry and chemicals yang terdaftar di Bursa Efek Indonesia tahun 2010-2012.

Jenis penelitian ini adalah penelitian kuantitatif dan jenis data yang digunakan adalah data sekunder yang didapat oleh peneliti secara tidak lansung dari objek penelitian. Metode pengumpulan data yang digunakan adalah studi dokumentasi. Variabel dependen yang digunakan adalah harga saham, sedangkan variabel independen yang digunakan adalah ROA, NPM, DER dan EPS. Penelitian ini menggunakan analisis regresi linear berganda untuk analisis statistik dan model regresi telah diuji terlebih dahulu dalam uji asumsi klasik.

Hasil penelitian menunjukkan bahwa secara parsial ROA, NPM dan EPS berpengaruh signifikan terhadap harga saham sedangkan DER tidak berpengaruh signifikan terhadap harga saham. Pengujian secara simultan menunjukkan bahwa ROA, NPM, DER dan EPS berpengaruh signifikan terhadap harga saham.

3 ABSTRACT

ANALYSIS OF PROFITABILITY, LEVERAGE AND EARNING PER SHARE OF STOCK PRICE OF LISTED COMPANIES BASIC INDUSTY AND CHEMICALS

IN INDONESIA STOCK EXCHANGE PERIOD 2010-2012

This study aims to test and find out about the effect of ROA, NPM, DER, and EPS either partially or simultaneously on stock prices of basic industry and chemicals companies listed in Indonesia Stock Exchange 2010-2012.

The type of this research is quantitative research and the data used is secondary data obtained by researchers indirectly from the object of research. The methods used for the data collection is the study documentation. The dependent variable used is the stock price, while the independent variables used are ROA, NPM, DER and EPS. This study used a multiple linear regression analysis for statistical analysis and regression models have been tested first in the classical assumption.

The results showed that partially ROA, NPM and EPS significant influence to the stock prices, while the DER no significant effect on stock prices. The simultaneous test of ROA, NPM, DER and EPS have a significant effect on stock prices.

11 BAB I

PENDAHULUAN

1.1Latar Belakang

Pergerakan harga suatu saham tidak dapat diperkirakan secara pasti. Harga suatu saham ditentukan menurut hukum permintaan dan penawaran, semakin banyak orang yang membeli saham, maka harga saham tersebut cenderung akan bergerak naik. Sebaliknya, semakin banyak orang menjual saham maka harga saham tersebut cenderung akan bergerak turun. Dalam jangka panjang, kinerja emiten dan pergerakan harga saham umumnya bergerak searah. Namun demikian perlu diingat, tidak ada harga suatu saham yang terus-menerus naik demikian juga tidak ada harga suatu saham yang terus-menerus turun.

12 Pasar modal merupakan wadah bertemunya pihak-pihak yang ingin memperjualbelikan instrumen-instrumen keuangan seperti saham, obligasi dan lain sebagainya. “Pasar modal dapat dikatakan sebagai pasar abstract, karena yang diperjual belikan adalah dana-dana jangka panjang, yaitu dana yang keterkaitannya dalam investasi lebih dari satu tahun”(Lubis,2008:7). Sehingga pasar modal dapat diartikan sebagai salah satu cara yang dapat digunakan untuk memperoleh dana yang berfungsi sebagai lembaga perantara dimana fungsinya sebagai pemindahan dana dari pihak yang kelebihan dana kepada pihak yang membutuhkan dana dengan cara memperjualbelikan sekuritas yang umumnya memiliki umur lebih dari satu tahun.

Kegiatan di pasar modal ini mendorong terjadinya alokasi dana yang efisien, karena dengan adanya pasar modal, investor sebagai pihak yang kelebihan dana dapat memilih alternatif investasi yang dapat memberi return yang paling optimal. Akan tetapi, keputusan berinvestasi merupakan suatu masalah penting yang sering dihadapi oleh calon investor. Investasi dalam bentuk saham merupakan investasi yang tergolong berisiko tinggi dikarenakan bersifat tidak pasti bagi investor sehingga sebelum menanamkan modalnya, investor terlebih dahulu melihat kinerja perusahaan. Untuk bisa melakukan investasi yang efektif maka investor dan calon investor harus mampu menganalisis harga dari saham yang ingin dibeli sebagai permulaan pertimbangan untuk melakukan investasi.

13 Indonesia mengalami penurunan indeks yang signifikan, sampai melebihi 11%, sehingga memaksa Otoritas Bursa untuk melakukan penghentian perdagangan selama 3 hari untuk mencegah lebih terpuruknya bursa akibat sentimen negatif yang mengakibatkan banyak harga saham nilainya turun.

14 Laporan keuangan adalah salah satu sumber informasi yang dapat diandalkan oleh para investor, karena di dalam laporan keuangan tersebut mengandung posisi

financial perusahaan serta berbagai kebijakan dari perusahaan. Analisis laporan keuangan adalah suatu proses penentuan ciri-ciri keuangan dan operasi suatu perusahaan yang diperoleh dari data akuntansi dan laporan-laporan keuangan lainnya, berbagai rasio-rasio keuangan dapat dihitung dalam laporan keuangan tersebut, seperti rasio likuiditas, solvabilitas, profitabilitas, aktivitas, pasar dan rasio lainnya. Tujuan analisis laporan keuangan ini adalah untuk mengetahui kondisi dan prestasi yang telah dicapai oleh perusahaan, semakin baik hasil yang dicerminkan oleh rasio-rasio tersebut, semakin besar tingkat kepercayaan para investor terhadap kemampuan usaha tersebut yang akan tercemin pada meningkatnya harga saham perusahaan.

Return on Assets (ROA) merupakan salah satu dari rasio profitabilitas yang menunjukkan sejauhmana kemampuan asset-asset yang dimiliki perusahaan bisa menghasilkan laba. Return perusahaan akan semakin meningkat apabila laba perusahaan meningkat. Apabila return perusahaan tinggi maka akan menyebabkan harga saham perusahaan bergerak naik. Penelitian yang dilakukan oleh Achmad (2012) menunjukkan bahwa return on assets tidak berpengaruh signifikan terhadap harga saham sedangkan menurut Indra (2014) menunjukkan bahwa

return on assets berpengaruh signifikan terhadap harga saham.

15 (setelah dikurangi dengan biaya-biaya). Semakin besar rasio ini menunjukkan semakin baik perusahaan dalam menghasilkan laba yang pada akhirnya menyebabkan harga saham perusahaan meningkat. Penelitian yang dilakukan oleh Rescyana (2012) menunjukkan bahwa net profit margin berpengaruh positif dan signifikan terhadap harga saham.

Debt to Equity Ratio (DER) salah satu dari rasio leverage yang merupakan rasio yang mengukur total utang dengan total modal. Semakin tinggi rasio utang maka semakin tinggi risiko yang dihadapi suatu perusahaan dan sebaliknya apabila semakin rendah rasio ini maka risiko yang dihadapi semakin rendah dan investor merasa semakin aman dan menyebabkan harga saham perusahaan meningkat. Namun, DER yang terlalu tinggi juga tidak baik karena tingkat utang yang semakin tinggi akan memperbesar kemungkinan risiko gagal bayar (risk of default) bunga pinjaman maupun pokok utang yang akhirnya dapat mengakibatkan kebangkrutan perusahaan dan harga saham rendah. Penelitian yang dilakukan oleh Achmad (2012) menunjukkan bahwa debt to equity ratio

tidak berpengaruh signifikan terhadap harga saham.

16 berpengaruh signifikan terhadap harga saham sedangkan menurut penelitian Hunjra (2014) menunjukkan bahwa earning per share berpengaruh signifikan terhadap harga saham.

Berdasarkan teori dan hasil penelitian di atas terdapat ketidakkonsistenan pada variabel-variabel yang mempengaruhi harga saham. Penelitian ini dimaksudkan untuk melakukan pengujian kembali mengenai rasio-rasio keuangan dalam bentuk return on asset, net profit margin, debt to equity ratio, dan earning per share terhadap harga saham. Untuk itu peneliti tertarik untuk melakukan penelitian yang berjudul : “Analisis Pengaruh Profitabilitas, Leverage, dan Earning Per Share terhadap harga saham perusahaan Basic Industry and Chemicals yang terdaftar di Bursa Efek Indonesia periode 2010-2012”.

1.2Perumusan Masalah

Berdasarkan latar belakang masalah yang telah dikemukakan sebelumnya, maka dirumuskan masalah sebagai berikut:

1. Apakah return on assets (ROA) berpengaruh terhadap harga saham perusahaan basic industry and chemicalsyang terdaftar di bursa efek indonesia tahun 2010-2012?

17 3. Apakah debt to equity ratio (DER) berpengaruh terhadap harga saham

perusahaan basic industry and chemicalsyang terdaftar di bursa efek indonesia tahun 2010-2012?

4. Apakah earning per share (EPS) berpangaruh terhadap harga saham perusahaan basic industry and chemicals yang terdaftar di bursa efek indonesia tahun 2010-2012?

5. Apakah ROA, NPM, DER, dan EPS secara simultan berpengaruh terhadap harga saham perusahaan basic industry and chemicals yang terdaftar di bursa efek indonesia tahun 2010-2012?

1.3Tujuan Penelitian

Penelitian ini bertujuan untuk menguji dan mengetahui tentang pengaruh ROA, NPM, DER, dan EPS baik secara parsial atau simultan terhadap harga saham perusahaan basic industry and chemicals yang terdaftar di Bursa Efek Indonesia tahun 2010-2012.

1.4Manfaat Penelitian

Hasil penelitian ini diharapkan dapat memberikan manfaat bagi berbagai pihak, sebagai berikut:

18 2. Bagi emiten hasil penelitian ini diharapkan mampu dijadikan bahan

masukan untuk meningkatkan kinerja perusahaan. Dengan kinerja keuangan yang semakin baik, diharapkan minat investor terhadap saham suatu perusahaan juga akan semakin meningkat.

3. Bagi peneliti memberikan manfaat pengetahuan mengenai pengaruh return on assets, net profit margin, debt to equity ratio, earning per

shareterhadap harga saham perusahaan basic industry and chemicals di bursa efek indonesia.

19 BAB II

TINJAUAN PUSTAKA

2.1Tinjauan Teoritis 2.1.1 Harga Saham

Harga saham di bursa efek akan ditentukan oleh kekuatan permintaan dan penawaran. Pada saat permintaan saham meningkat, maka harga saham tersebut akan cenderung meningkat. Sebaliknya, pada saat banyak orang menjual saham, maka harga saham tersebut cenderung akan mengalami penurunan. Market price merupakan harga pada pasar riil dan merupakan harga yang paling mudah ditentukan karena merupakan harga dari suatu saham pada pasar yang sedang berlangsung atau jika pasar sudah tutup, maka harga pasar adalah harga penutupannya (closing price).

Harga saham dapat berubah naik atau turun dalam hitungan yang begitu cepat. Harga tersebut dapat berubah dalam hitungan menit, bahkan dalam hitungan detik. Terdapat beberapa istilah harga saham (Lubis, 2008:89):

1. Previous Price menunjukkan harga pada hari penutupan sebelumnya.

2. Open atau opening price menunjukkan harga pertama kali pada saat pembukaan sesi I perdagangan, yaitu jam 09.30 pagi.

20 4. Low atau lowest price menunjukkan harga terendah atas

suatu saham yang terjadi sepanjgan perdagangan pada hari tersebut.

5. Last Price menunjukkan harga terakhir yang terjadi atas suatu saham.

6. Change menunjukkan selisih antara harga pembukaan dengan harga terakhir yang terjadi.

7. Close atau closing price menunjukkan harga penutupan suatu saham pada saat akhir sesi II yaitu jam 16.00 sore. 2.1.2 Penilaian Harga Saham

Dalam penilaian saham dikenal adanya tiga jenis nilai, yaitu: nilai buku, nilai pasar dan nilai intrinsik saham. Nilai buku merupakan nilai yang dihitung berdasarkan pembukuan perusahaan penerbit saham (emiten). Nilai pasar adalah nilai saham di pasar, yang ditunjukkan oleh harga saham tersebut di pasar. Sedangkan nilai intrinsik atau dikenal sebagai nilai teoritis adalah nilai saham yang sebenarnya atau seharusnya terjadi (Tandelilin, 2001:183).

Dalam hal penilaian harga saham, terdapat tiga pedoman yang dipergunakan yaitu (Fakhrudin dan Hadianto, 2001:93):

1. Apabila harga saham melampaui nilai intrinsik saham, maka saham tersebut dinilai overvalued (harganya terlalu mahal). Dalam situasi seperti ini, investor tersebut bisa mengambil keputusan untuk menjual sahamnya tersebut.

21 3. Apabila harga saham lebih kecil dari nilai intrinsiknya maka saham

tersebut dikatakan undervalued (harganya terlalu rendah). Bagi para investor, saham yang undervalued ini sebaiknya dibeli atau dipertahankan apabila saham tersebut telah dimilikinya, karena kemungkinan besar akan terjadi lonjakan saham di masa yang akan datang.

2.1.3 Saham

“Saham (stock) merupakan surat berharga yang menunjukkan kepemilikan seseorang atau badan terhadap suatu perusahaan”(Syahyunan,2013:200). Saham merupakan surat berharga yang dikeluarkan sebuah perusahaan dalam rangka menambah modal disetor perusahaan tersebut. Dengan memiliki saham suatu perusahaan, maka investor akan mempunyai hak terhadap pendapatan dan kekayaan perusahaan, setelah dikurangi dengan pembayaran semua kewajiban perusahaan. Saham merupakan salah satu jenis sekuritas yang cukup populer diperjualbelikan di pasar modal (Tandelilin, 2001:18).

Ditinjau dari segi kemampuan dalam hak tagih atau klaim, maka saham terbagi atas (Syahyunan, 2013:200):

1. Saham biasa (common stock), yaitu saham yang menempatkan pemiliknya pada posisi paling junior dalam pembagian dividen dan hak atas kekayaan perusahaan apabila perusahaan tersebut dilikuidasi. 2. Saham preferen (preferred stock), yaitu saham yang memiliki

22 menghasilkan pendapatan tetap (seperti bunga obligasi), tetapi juga bisa tidak mendatangkan hasil seperti yang dikehendaki investor.

2.1.4 Pasar Modal

Pada dasarnya pasar modal hampir sama dengan pasar-pasar lain. Untuk setiap pembeli yang berhasil, selalu harus ada penjual yang berhasil. Jika jumlah orang yang ingin membeli lebih banyak dibandingkan dengan orang yang ingin menjual, harga akan menjadi semakin tingggi dan bila tidak ada seorangpun yang membeli dan banyak yang mau menjual maka harga akan jatuh. Perbedaan pasar modal dengan pasar lain adalah dalam hal komoditas yang diperdagangkan. Pasar modal dapat dikatakan sebagai pasar abstract, karena yang diperjual belikan adalah dana-dana jangka panjang, yaitu dana yang keterkaitannya dalam investasi lebih dari satu tahun (Lubis, 2008:7).

23 Adapun pelaku-pelaku pasar modal yaitu (Lubis, 2008:39) :

1. Emiten

Perusahaan yang memperoleh dana melalui pasar modal disebut emiten, dananya diperoleh dari masyarakat (bisa perseorangan maupun perusahaan) yang membeli saham maupun obligasi tersebut. Tujuan perusahaan untuk memanfaatkan pasar modal untuk menarik dana umum adalah sebagai berikut:

(1) Untuk perluasan usaha

(2) Untuk memperbaiki struktur modal. Salah satu cara mengurangi jumlah pinjaman adalah dengan menggantinya dengan modal saham.

(3) Untuk melakukan divestment atau pengalihan pemegang saham. 2. Pemodal (Investor)

Orang yang melakukan penanaman modal disebut dengan investor atau pemodal. Pemodal pertama untuk perusahaan yang sudah berdiri disebut dengan pemegang saham pendiri. Merekalah pionir pemodal dalam perusahaan tersebut. Kemudian pihak lain yang ikut membeli saham perusahaan tersebut disebut pemodal juga. Dalam pasar modal ada dua kesempatan untuk menjadi pemodal yaitu:

24 (2) Kesempatan pada pasar sekunder (secondary market), yaitu

kesempatan setelah saham perusahaan didaftarkan di bursa. Setelah masa pasar perdana ditutup, perusahaan mendaftarkan sahamnya di bursa setelah itu pasar sekunder ditutup.

Ditinjau dari tujuannya, maka pemodal dapat dibagi menjadi 4 kelompok, yaitu:

(1) Pemodal yang bertujuan untuk memperoleh dividen. Kelompok ini mengincar perusahaan-perusahaan yang sudah sangat stabil.

(2) Pemodal yang mempunyai tujuan untuk berdagang. Keuntungan mereka berasal dari selisih harga beli dan harga jual. Mereka membeli pada saat harga jatuh dan kemudian menjualnya kembali bila harga saham tersebut sudah naik kembali.

(3) Kelompok yang berkepentingan dalam pemilikan perusahaan. Pemodal disini cenderung membeli saham perusahaan yang sudah mempunyai nama baik. Kelompok ini tidak aktif dalam perdagangan saham di bursa, biasanya merupakan orang yang sudah mempunyai kehidupan mapan.

25 3. Penjamin Emisi (Under Writer)

Untuk dapat menguasai pasar, suatu proyek harus selesai tepat waktu sesuai dengan jadwal untuk berproduksi. Penjadwalan kapan proyek tersebut selesai tidak terlepas dengan kapan proyek tersebut dimulai dan untuk memulai proyek tersebut memerlukan dana untuk membiayai proyek tersebut. Bila dana tersebut diharapkan diperoleh dari penjualan saham/obligasi biasa dimanfaatkan jasa penjamin emisi (under writer). Penjamin emisi akan mengambil resiko untuk menjual saham/obligasi tersebut dengan mendapatkan imbalan dari emiten. Kesanggupan tersebut akan diikat dengan suatu perjanjian yang mereka buat bersama. 4. Penanggung (Guarantor)

Posisi penanggung adalah sebagai penengah antara yang memberi kepercayaan dan yang membutuhkan kepercayaan.

5. Wali Amanat (Trustee)

Jasa wali amanat hanya diperlukan pada emisi obligasi. Lembaga ini akan bertindak sebagai wali dari si pemberi amanat.

6. Perantara Perdagangan Efek (Pialang, Broker)

26 Efek. Oleh karena itu orang yang dapat masuk ke bursa efek adalah orang tertentu yaitu perantara perdagangan efek yang sering dikenal dengan sebutan broker atau pialang.

7. Perusahaan Surat Berharga (Securities Company)

Di luar negeri ada perusahaan yang beroperasi dalam skala besar dan hidup matinya tergantung pada kegiatan pasar modal. Perusahaan ini mengkhususkan dirinya dalam perdagangan saham-saham yang tercatat di bursa efek, perusahaan ini disebut Perusahaan surat berharga

8. Investment Company (Perusahaan pengelola dana)

Yaitu apabila pemodal merasa tidak mampu untuk menghitung sendiri resiko yang dihadapinya dalam berinvestasi dalam efek-efek, maka ia dapat mempercayakan keinginannya itu kepada perusahaan pengelola dana.

9. Kantor (Biro) Adminstrasi Efek

Diperlukan untuk mengurus administrasi perusahaan-perusahaan yang go public yang tersebar di seluruh indonesia bahkan sampai keluar negeri.

10.BAPEPAM

27 2.1.5 Analisis Laporan Keuangan

Analisis laporan keuangan melibatkan penggunaan laporan keuangan, terutama neraca dan laporan laba rugi karena laporan keuangan menyajikan informasi mengenai suatu perusahaan. Laporan keuangan menggambarkan kondisi keuangan dan hasil usaha suatu perusahaan pada saat tertentu atau jangka waktu tertentu (Harahap, 2013:105). Adapun jenis dari laporan keuangan adalah laporan laba/rugi, laporan perubahan posisi keuangan, neraca, laporan arus kas dan catatan atas laporan keuangan.

Menganalisis laporan keuangan berarti menggali lebih banyak informasi yang dikandung pada suatu laporan keuangan, sehingga laporan keuangan merupakan media yang paling penting untuk menilai prestasi dan kondisi ekonomis suatu perusahaan. Laporan keuangan dapat menggambarkan posisi keuangan perusahaan, hasil usaha perusahaan dalam suatu periode, dan arus dana (kas) perusahaan dalam periode tertentu.

2.1.6 Analisis Rasio Keuangan

28 terhadap kondisi keuangan perusahaan. Adapun rasio keuangan yang sering digunakan adalah (Harahap, 2013:301) :

(1) Rasio Likuiditas

Menggambarkan kemampuan perusahaan untuk menyelesaikan kewajiban jangka pendeknya.

(2) Rasio Solvabilitas

Menggambarkan kemampuan perusahaan dalam membayar kewajiban jangka panjangnya atau kewajiban-kewajibannya apabila perusahaan dilikuidasi.

(3) Rasio Profitabilitas/Rentabilitas

Menggambarkan kemampuan perusahaan mendapatkan laba melalui semua kemampuan, dan sumber yang ada seperti kegiatan penjualan, kas, modal, jumlah karyawan, jumlah cabang, dan sebagainya.

(4) Rasio Leverage

Menggambarkan hubungan antara utang perusahaan terhadap modal maupun asset.

(5) Rasio Aktivitas

29 (6) Rasio Pertumbuhan

Rasio ini menggambarkan persentasi pertumbuhan pos-pos perusahaan dari tahun ke tahun.

(7) Marked Based (Penilaian Pasar)

Merupakan rasio yang lazim dan yang khusus dipergunakan di pasar modal yang menggambarkan situasi/keadaan prestasi perusahaan di pasar modal.

(8) Rasio Produktivitas

Rasio ini menunjukkan tingkat produktivitas dari unit atau kegiatan yang di nilai.

2.1.6.1 Rasio Profitabilitas

“Rasio profitabilitas bertujuan mengukur efektivitas manajemen yang tercermin pada imbalan hasil dari investasi melalui kegiatan penjualan” (Djarwanto, 2004:148). Adapaun rasio profitabilitas yang sering digunakan, yaitu gross profit margin, operating profit margin, net profit margin, return on

investment, dan return on equity(Syahyunan, 2013:93).

30

return yang sesuai dengan tingkat yang disyaratkan. (Tandelilin, 2001:240)

1. Return On Assets (ROA)

Return On Assets menggambarkan sejauhmana

kemampuan asset-aset yang dimiliki perusahaan bisa menghasilkan laba (Tandelilin, 2001:240). ROA diperoleh dengan membandingkan antara net profitdengan total asset. ROA dapat dihitung dengan formula sebagai berikut:

ROA = ��� ������

����� �����

(Syahyunan, 2013:94) 2. Net Profit Margin (NPM)

Rasio ini menunjukkan tingkat keuntungan bersih yang diperoleh dari bisnis (setelah dikurangi dengan segala biaya-biaya).Net Profit Margin mengukur efektifitas perusahaan yang ditunjukkan oleh laba yang dihasilkan dari penjualan dan investasi perusahaan. Semakin besar rasio ini semakin baik karena dianggap kemampuan perusahaan dalam mendapatkan laba cukup tinggi. NPM diperoleh dengan menggunakan formula:

NPM = ����

31 Dimana:

NPM = Net Profit Margin

NIAT = Net Income After Tax (Laba bersih setelah pajak) Sales = total penjualan

(Gumanti, 2011:115) 2.1.6.2 Rasio Leverage

Rasio ini dapat melihat seberapa jauh perusahaan dibiayai oleh utang atau pihak luar dengan kemampuan perusahaan yang digambarkan oleh modal (equity). Perusahaan yang baik memiliki komposisi modal yang lebih besar dari utang. Rasio leverage yang umumnya dipakai antara lain adalah debt ratio, debt to equity ratio, time interest earned ratio, fixed charge

coverage ratio, dan debt service coverage.

1. Debt to Equity Ratio (DER)

32 utang membuat pemegang saham dapat mempertahankan pengendalian atas perusahaan dengan investasi yang terbatas dan resiko perusahaan sebagian besar ada pada kreditor”. DER diperoleh dengan menggunakan formula:

DER

=

����� ���������������� ������

(Syahyunan, 2013:93)

2.1.6.3 Rasio Pasar

Rasio nilai pasar menghubungkan harga saham perusahaan dengan laba dan nilai buku per saham. Rasio ini memberikan manajemen petunjuk mengenai apa yang dipikirkan investor atas kinerja perusahaan di masa lalu serta prospek di masa mendatang. (Brigham dan Houston, 2001:91). Rasio pasar dibagi kedalam tujuh jenis, yaitu: dividend yield (DY), dividend per share(DPS),

earning per share (EPS), price earning ratio(PER), dividend payout ratio(DPR), book value per share (BVS), dan price to book value (PBV).

1. Earning Per Share (EPS)

33 karena investor maupun calon investor berpandangan EPS mengandung informasi yang penting untuk melakukan prediksi mengenai besarnya dividen per saham di kemudian hari dan tingkat harga saham di kemudian hari, serta EPS juga relevan untuk menilai efektifitas manajemen.Secara matematis formula yang digunakan untuk menghitung EPS adalah:

EPS = ���� ����� ℎ

��ℎ�� ����� ���� �������

Dan jika perusahaan tersebut memiliki saham preferen maka rumusnya menjadi:

EPS = ���� ����� ℎ−�������� ��ℎ�� ��������

��ℎ�� ����� ���� �������

(Brigham dan Houston, 2001:43)

2.2 Tinjauan Peneliti Terdahulu

34 berpengaruh signifikan terhadap harga saham perusahaan manufaktur. Secara simultan variabel current ratio dan earning per share bersama-sama memiliki pengaruh yang signifikan terhadap harga saham.

Penelitian yang dilakukan oleh Achmad pada tahun 2012 dengan judul “Pengaruh Likuiditas, Profitabilitas, Solvabilitas, dan Ukuran Perusahaan Terhadap Harga Saham Perusahaan Farmasi di BEI”. Penelitian tersebut bertujuan untuk meneliti secara parsial dan simultan pengaruh variabel return on assets, debt to equity ratio, current ratio dan total asset terhadap harga saham perusahaan farmasi. Penelitian ini menggunakan metode analisis deskriptif dan regresi linier berganda. Hasil penelitian tersebut memberi kesimpulan bahwa secara parsial ROA, DER, dan CR tidak berpengaruh signifikan terhadap harga saham, sedangkan total asset berpengaruh signifikan terhadap harga saham. Secara simultan, variabel ROA, DER, CR dan total asset bersama-sama berpengaruh signifika terhadap harga saham perusahaan farmasi.

35 maupun simultan, variabel dividend per share, return on equity, dan net profit margin memiliki pengaruh positif dan signifikan terhadap harga saham perusahaan industri manufaktur.

Penelitian yang dilakukan oleh Indra pada tahun 2014 dengan judul “Analisis Rasio Profitabilitas dan Risiko Keuangan Terhadap Harga Saham XL Axiata Tbk yang Terdaftar di BEI Periode 2007-2012”. Penelitian tersebut bertujuan untuk mengetahui adanya pengaruh variabel ROA, ROE, NPM, dan risiko kurs terhadap harga saham, baik secara parsial maupun secara simultan. Penelitian tersebut menggunakan metode asosiatif. Hasil penelitian menunjukkan bahwa ROA, ROE, NPM, dan risiko kurs berpengaruh terhadap harga saham, baik secara simultan maupun secara parsial.

Penelitian yang dilakukan oleh Hunjra pada tahun 2014 dengan judul “Impact of Dividend Policy, Earning Per Share, Return on Equity, Profit After Tax on

36

Penelitian Hasil Penelitian 1 Meythi diukur dalam earning

per share tidak

Secara parsial maupun simultanDividend per

Share, Return On

37 tercatat di Bursa Efek Indonesia Periode NPM dan risiko kurs berpengaruh terhadap hubungan yang negatif,

DPR memiliki hubungan yang positif,

38 2.3 Kerangka Konseptual

Kerangka konseptual merupakan suatu model yang menerangkan hubungan suatu teori dengan faktor-faktor yang penting yang telah diketahui dalam suatu masalah tertentu. Berdasarkan latar belakang masalah dan tinjauan teoritis yang telah diuraikan di awal maka kerangka konseptual penelitian ini dapat dilihat pada

gambar 2.1. H5

H1 H2

H3

H4

Gambar 2.1 Kerangka Konseptual

Return on Assets (ROA) menunjukkan sejauhmana kemampuan asset-asset yang dimiliki perusahaan bisa menghasilkan laba. Return perusahaan akan semakin meningkat apabila laba perusahaan meningkat. Apabila return

perusahaan tinggi maka akan menyebabkan harga saham perusahaan bergerak naik (Gumanti 2011:115). Oleh karena itureturn on assetsberpengaruh terhadap harga saham perusahaan.

Net Profit Margin (NPM) merupakan sebuah rasio keuangan yang digunakan untuk mengukur kemampuan perusahaan untuk menghasilkan pendapatan bersih.

ROA (X1)

NPM (X2)

DER (X3)

EPS (X4)

39 Rasio ini menunjukkan tingkat keuntungan bersih yang diperoleh dari bisnis (setelah dikurangi dengan biaya-biaya). Semakin besar rasio ini menunjukkan semakin baik perusahaan dalam menghasilkan laba yang pada akhirnya menyebabkan harga saham perusahaan meningkat. Jadi, net profit margin

berpengaruh terhadap harga saham.

Debt to Equity Ratio (DER) merupakan rasio yang mengukur total utang dengan total modal. Semakin tinggi rasio utang maka semakin tinggi risiko yang dihadapi suatu perusahaan dan sebaliknya apabila semakin rendah rasio ini maka risiko yang dihadapi semakin rendah dan investor merasa semakin aman dan menyebabkan harga saham perusahaan meningkat (Gumanti 2011:113). Jadi, debt to equity ratio berpengaruh terhadap harga saham.

Earning Per Share (EPS) merupakan ukuran yang digunakan untuk menunjukkan jumlah laba yang dihasilkan dari setiap lembar saham biasa. EPS adalah keuntungan perusahaan yang bisa dibagikan kepada pemegang saham.Bagi para investor informasi EPS merupakan informasi yang dianggap paling mendasar dan berguna karena bisa menggambarkan prospek earning perusahaan di masa depan (Tandelilin 2001:233). Sehingga apabila EPS dinilai tinggi oleh investor, makaearning yang dicapai akan tinggi, hal ini akan menyebabkan peningkatan terhadap harga saham dimana para investor akan membeli saham tersebut. Oleh karena itu, earning per shareberpengaruh terhadap harga saham.

40 senantiasa bergerak sesuai dengan permintaan dan penawaran saham tersebut di pasar modal.Bagi investor, harga saham mencerminkan nilai suatu perusahaan.

2.4 Hipotesis

Menurut Erlina (2011:41) hipotesis merupakan penjelasan sementara tentang perilaku, fenomena atau keadaan tertentu yang telah terjadi atau akan terjadi. Berdasarkan rumusan masalah dan kerangka konseptual yang telah diuraikan sebelumnya, maka hipotesis penelitian ini adalah sebagai berikut:

H1 : Return on Assets (ROA) berpengaruh terhadap harga sahamperusahaan basic industry and chemicals yang terdaftar di bursa efek indonesia tahun 2010-2012.

H2 : Net Profit Margin (NPM) berpengaruh terhadap harga sahamperusahaan

basic industry and chemicals yang terdaftar di bursa efek indonesia tahun 2010-2012.

H3 : Debt to Equity Ratio (DER) berpengaruh terhadap harga sahamperusahaan

basic industry and chemicals yang terdaftar di bursa efek indonesia tahun 2010-2012.

H4 : Earning Per Share (EPS) berpangaruh terhadap harga sahamperusahaan

basic industry and chemicals yang terdaftar di bursa efek indonesia tahun 2010-2012

41 BAB III

METODE PENELITIAN

3.1 Desain Penelitian

Rancangan (desain) penelitian yang digunakan dalam penelitian ini adalah desain kausal. “Desain kausal berguna untuk mengukur hubungan-hubungan antara variabel riset, atau berguna untuk menganalisis bagaimana suatu variabel mempengaruhi variabel lain” (Umar, 2003:30).

3.2 Populasi dan Sampel Penelitian

“Populasi adalah kelompok keseluruhan orang, peristiwa, atau sesuatu yang ingin diselidiki oleh peneliti” (Sularso, 2004:67). Populasi dalam penelitian ini adalah seluruh perusahaan basic industry and chemicalyang terdaftar di Bursa Efek Indonesia sebanyak 58 perusahaan.

“Sampel adalah proses memilih suatu jumlah unsur populasi yang mencukupi dari populasi, sehingga dengan memperlajari sampel dan memahami karakteristiknya memungkinkan untuk menggeneralisasikan karakteristik tersebut pada seluruh anggota populasi” (Sularso,2004:67). Metoda pemilihan sampel yang digunakan adalah purposive judgement sampling method.Purposive judgement sampling method adalah metoda pemilihan sampel berdasarkankriteria berupa pertimbangan tertentu (Hartono, 2004). Beberapa kriteria yang ditentukan oleh peneliti adalah sebagai berikut:

42 3. Perusahaan mengeluarkan laporan keuangan dalam satuan mata uang rupiah. 4. Laporan Keuangan tahunan perusahaan yang telah di audit tahun 2010-2012. Berikut ini adalah data penelitian yang telah dilakukan dengan purposive judgement sampling methodyang berjumlah 58 perusahaan adalah sebagai berikut:

44

Sumber: Olahan Peneliti, 2014

45 ini berjumlah 32 perusahaan. Adapun perusahaan-perusahaan lain yang tidak memenuhi kriteria tidak dapat dijadikan sampel dalam penelitian ini.

3.3 Jenis dan Sumber Data

Dalam penelitian ini, penulis menggunakan data penelitian kuantitatif, “data kuantitatif adalah data yang berupa angka atau besaran tertentu yang sifatnya pasti” (Hadi, 2006:42), data sekunder yang didapatkan oleh peneliti secara tidak langsung dari objek penelitian dimana data yang di kumpulkan sebanyak 32 sampel, dengan tahun penelitan selama 3 tahun yaitu dari tahun 2010-2012, sehingga data yang terkumpulsebanyak 96.

Sumber data yang digunakan peneliti dalam mengumpulkan data untuk melakukan penelitian yaitu melalui website Bursa Efek Indonesia

3.4 Definisi Operasional dan Pengukuran Variabel

Variabel adalah sesuatu yang memiliki variasi nilai. Dalam penelitian ini, variabel yang digunakan untuk menguji adalah variabel dependen dan variabel independen.

46 Penelitian ini menggunakan variabel dependen (Y) yaitu harga saham. Harga saham dihitung dari harga saham penutupan (closing price) yang dirata-ratakan menjadi tahunan dengan menggunakan rumus:

Rata-rata harga sahamtahunan = Ʃ���� −���� ℎ���� ��ℎ��������� 12

2. “Variabel independen adalah variabel yang mempengaruhi variabel dependen baik secarea positif maupun negatif, perubahan yang terjadi dalam variabel dependen disebabkan oleh variabel independen”(Sularso, 2004:17).

Dalam penelitian ini yang menjadi variabel independen (X) yaitu:

a. Return On Assets (ROA) (X1)

Adalah kemampuan perusahaan dalam menghasilkan laba setelah pajak berdasarkan total asset yang dimiliki perusahaan. Secara matematis ROA dirumuskan sebagai berikut:

ROA = ��� ������

����� ������

(Syahyunan, 2013:94)

b. Net Profit Margin (NPM) (X2)

Rasio ini menunjukkan berapa besar persentase pendapatan bersih yang diperoleh dari setiap penjualan. Formula yang digunakan yaitu:

NPM = ����

�����

47 c. Debt to Equity Ratio (DER) (X3)

Perbandingan utang dan ekuitas dalam pendanaan perusahaan dan menunjukkan kemampuan modal sendiri perusahaan untuk memenuhi seluruh kewajibannya. Secara matematis dapat dirumuskan sebagai berikut:

DER = ����� �����������

����� ������

(Syahyunan, 2013:93)

d. Earning Per Share (EPS)(X4)

Adalah laba bersih dibagi dengan jumlah saham biasa yang beredar. Secara matematis formula yang digunakan untuk menghitung EPS adalah:

EPS = ���� ����� ℎ

��ℎ�� ����� ���� �������

(Brigham dan Houston, 2001:43)

Tabel 3.2

Variabel dan Definisi Operasional

Variabel Definisi Parameter Skala

Harga saham

Harga per lembar saham yang berlaku di pasar modal

Rata-rata harga sahamtahunan =

48

3.5 Teknik Analisis Data

49 3.5.1 Uji Asumsi Klasik

Peneliti menggunakan bantuan program software SPSS 16.0 for windo ws (Statistic Product & Service Solution) dalam penelitian ini. Pengujian asumsi klasik dilakukan untuk menghindari atau mengurangi bias atas hasil penelitian yang diperoleh (Erlina 2011:99). Adapaun syarat yang harus dipenuhi model regresi berganda sebelum data tersebut dianalisis adalah sebagai berikut:

1. Uji Normalitas

Salah satu uji persyaratan yang harus dipenuhi yaitu uji normalitas data populasi. Menurut gozali (2005:110) “Tujuan uji normalitas adalah untuk menguji apakah variabel independen dan variabel dependen berdistribusi normal.” Data yang baik dan layak digunakan dalam penelitian adalah data yg memiliki distribusi normal. Jika data berdistribusi normal, titik-titik plotnya harus berada pada suatu garis lurus. Sedangkan jika titik-titik tersebut membentuk seperti huruf S, maka menunjukkan bahwa data menjulur (skew) (Rochaety et.al, 2009:104). Uji ini dilakukan dengan beberapa pendekatan, antara lain:

a. Pendekatan Kolmogrov-Smirnov

Alat uji ini digunakan untuk memastikan apakah data di sepanjang garis diagonal berdistribusi normal. Hipotesisnya sebagai berikut:

50 Ha = data residual tidak berdistribusi normal

Dengan menggunakan tingkat signifikan (α) 5%. Jika nilai

Asymp.Sig (2 tailed) > taraf nyata (α), maka H0 diterima artinya

data residual berdistribusi normal. Sebaliknya jika nilai

Asymp.Sig (2 tailed) < taraf nyata (α), maka Ha diterima artinya

data residual tidak berdistribusi normal.

b. Pendekatan Histogram

Untuk menguji normalitas data dapat dilihat dengan kurva normal. Kurva normal yaitu kurva yang memiliki cirri-ciri khusus, salah satu diantaranya adalah mean, modus, dan median pada tempat yang sama. Ukuran kemiringan puncak kurva ke kiri atau ke kanan dikenal dengan nama “kemiringan kurva” atau “kemencengan kurva” (skewness). Kemencengan suatu kurva distribusi data dapat bertanda positif (arah kanan) dan bertanda negatif (arah kiri).

c. Pendekatan Grafik

51 terletak selain di ujung-ujung plot masih berbentuk linier, meskipun ujung-ujung plot agak menyimpang dari garis lurus, dapat dikatakan bahwa sebaran data adalah menyebar normal.

2. Uji Multikolinearitas

Uji ini bertujuan untuk menguji apakah dalam sebuah model regresi ditemukan adanya korelasi antara variabel independen. Model regresi yang baik seharusnya tidak terjadi korelasi antar variabel independen. Pengujian terhadap ada tidaknya multikoliniearitas dilakukan dengan melihat toleransi variabel dan

Variance Inflation Factor (VIF) dengan membandingkan sebagai berikut (Gozali:2005):

a. Bila VIF > 5 terdapat masalah multikolinearitas b. Bila VIF < 5 tidak terdapat masalah multikolinearitas

c. Tolerance < 0,1 maka diduga mempunyai persoalan multikolinearitas

d. Tolerance > 0,1 maka tidak terdapat multikolinearitas

3. Uji Autokorelasi

52 regresi yang bebas dari autokorelasi. Gejala autokorelasi dideteksi dengan menggunakan Durbin-Watson test. Untuk mendeteksi ada tidaknya autokorelasi maka dilakukan pengujian Durbin-Watson

(DW) dengan ketentuan sebagai berikut:

a. Angka D-W (pada output Model Summary) di bawah -2 berarti ada autokorelasi positif.

b. Angka D-W (pada output Model Summary) di antara -2 sampai +2 berarti tidak ada autokorelasi.

c. Angka D-W (pada output Model Summary) di atas +2 berarti ada autokorelasi negatif.

4. Uji Heteroskedastisitas

Menurut gozali (2005:91) “Uji Heteroskedastisitas bertujuan untuk menguji apakah dalam model regresi ini terjadi ketidaksamaan variance dari residual satu pengamatan ke pengamatan lain”. Jika variance dari residual dari suatu pengamatan ke pengamatan lain tetap, maka disebut homoskedastisitas. Salah satu uji untuk mengetahui heteroskedastisitas adalah dengan melihat penyebaran dari variance residual pada diagram pencar (scatter plot). Analisis pada gambar

scatter plot yang menyatakan model regresi linier berganda tidak terdapat heteroskedastisitas jika:

53 b. Titik-titik data tidak mengumpul hanya di atas atau di bawah

saja

c. Penyebaran titik-titik data tidak boleh membentuk pola bergelombang melebar kemudian menyempit dan melebar kembali

d. Penyebaran titik-titik data sebaiknya tidak berpola

Uji ini juga dapat dilakukan melalui uji Glejser, yaitu dengan meregres nilai absolute residual terhadap variabel independen. Apabila signifikansi > dari taraf nyata 5%, maka dianggap tidak terjadi masalah heteroskedastisitas, dan begitu sebaliknya.

3.5.2 Metode Analisis Statistik

Penelitian ini menggunakan analisis regresi berganda. Analisis regresi ini dapat digunakan untuk memperoleh gambaran yang menyeluruh mengenai hubungan antara variabel dependen dan independen secara menyeluruh baik secara simultan atau secara parsial.

Dalam penelitian ini analisis regresi linear berganda digunakan untuk mengetahui pengaruh return on assets, net profit margin, debt to equity, danearning per share terhadap harga saham basic industry and chemicals yang terdaftar di Bursa Efek Indonesia. Adapun persamaan regresi yang digunakan, yaitu:

Yi,t= a + b1X1 + b2X2 + b3X3 + b4X4 + e Keterangan:

54 a = Konstanta

X1 = Return on Assets (ROA) X2 = Net Profit Margin (NPM) X3 = Debt to Equity (DER) X4 = Earning Per Share (EPS) b1 = Koefisien regresi variabel X1 b2 = Koefisien regresi variabel X2 b3 = Koefisien regresi variabel X3 b4 = Koefisien regresi variabel X4 3.5.3 Pengujian Hipotesis

Model regresi yang sudah memenuhi asumsi-asumsi klasik tersebut akan digunakan untuk menganalisis, suatu perhitungan statistik disebut signifikan secara statistik apabila nilai uji statistiknya berada dalam daerah kritis (daerah dimana Ho ditolak). Sebaliknya, disebut tidak signifikan bila uji statistiknya berada dalam daerah dimana Ho diterima. Model pengujian yang dilakukan adalah uji F dan uji t.

1. Uji Signifikansi Simultan (Uji-F)

Pengujian ini dilakukan untuk mengetahui apakah semua variabel bebas secara bersama-sama atau serempak mempunyai pengaruh yang signifikan terhadap variabel terikat.

55 Ho artinya tidak terdapat pengaruh yang signifikan secara bersamaan dari return on asset, net profit margin, debt to equity ratio dan

earning per share terhadap harga saham.

Ha artinya terdapat pengaruh yang signifikan secara bersamaan dari

return on asset, net profit margin, debt to equity ratio dan

earning per share terhadap harga saham.

Dengan menggunakan tingkat signifikan (α) 5%, jika nilai sig.F > 0,05 maka Ho diterima, artinya tidak terdapat pengaruh yang signifikan secara bersamaan dari variabel bebas terhadap variabel terikat. Sebaliknya, jika nilai sig.F < 0,05 maka Ha diterima, artinya terdapat pengaruh yang signifikan secara bersamaan dari variabel bebas terhadap variabel terikat. Pengambilan keputusan juga dapat dilakukan dengan membandingkan nilai Fhitung dan nilai Ftabel. Dimana kriterianya yaitu:

Ho diterima dan Ha ditolak jika Fhitung< Ftabel untuk α = 5% Ho ditolak dan Ha diterima jika Fhitung> Ftabel untuk α = 5%

2. Uji Signifikansi Parsial (Uji-t)

Pengujian ini dilakukan untuk mengetahui apakah setiap variabel bebas secara parsial mempunyai pengaruh yang signifikan terhadap variabel terikat.

56 maka Ha diterima, artinya terdapat pengaruh yang signifikan antara variabel bebas terhadap variabel terikat. Nilai thitung juga dapat dibandingkan dengan nilai ttabel. Kriteria pengambilan keputusannya yaitu:

Ho diterima dan Ha ditolak jika thitung<ttabel untuk α = 5% Ho ditolak dan Ha diterima jika thitung> ttabel untuk α = 5%

3. Koefisien Determinasi (R2)

57 Tabel 3.3

Hubungan Antar Variabel

Nilai Interpretasi

0,0 – 0,19 Sangat Tidak Erat

0,2 – 0,39 Tidak Erat

0,4 – 0,59 Cukup Erat

0,6 – 0,79 Erat

0,8 – 0,99 Sangat Erat

58 BAB IV

HASIL DAN PEMBAHASAN

4.1 Gambaran Umum Perusahaan

Perusahaan yang digunakan di dalam penelitian ini adalah perusahaan yang bergerak di sektor basic industry and chemical yang terdaftar di Bursa Efek Indonesia yaitu sebanyak 58 perusahaan. Perusahaan-perusahaan ini adalah perusahaan yang memiliki aktivitas dari pengolahan sumber alam, lalu mengubahnya ke dalam berbagai bahan baik yang berupa bahan yang dapat dikonsumsi langsung maupun objek untuk diolah kembali dan bertujuan untuk memenuhi kebutuhan manusia. Adapun sub sektor dari perusahaan ini yaitu seperti semen, kramik, porselen dan kaca, logam dan sejenisnya, kimia, plastik dan kemasan, pakan ternak, kayu dan pengolahannya, dan pulp dan kertas.

Metode pemilihan sampel yang digunakan adalah purposive judgement sampling method yaitu berdasarkan kriteria-kriteria tertentu. Berdasarkan metode tersebut diperoleh sampel penelitian yaitu sebanyak 32 perusahaan yang bergerak dalam sektor basic industry and chemical, periode penelitian tahun 2010-2012 yaitu sebanyak 3 tahun sehingga data pooling sebanyak 96.

Tabel 4.1

Daftar Sampel Penelitian

No Nama Perusahaan Kode

1 Argha Karya Prima Industry Tbk AKPI

2 Alakasa Industrindo Tbk ALKA

59

4 Asahimas Flat Glass Tbk. AMFG

5 Asiaplast Industries Tbk. APLI

6 Arwana Citramulia Tbk. ARNA

7 Berlina Tbk. BRNA

8 Betonjaya Manunggal Tbk. BTON

9 Budi Starch & Sweetener Tbk. BUDI

10 Charoen Pokphand Indonesia Tbk CPIN

11 Ekadharma International Tbk. EKAD

12 Eterindo Wahanatama Tbk ETWA

13 Fajar Surya Wisesa Tbk. FASW

14 Gunawan Dianjaya Steel Tbk. GDST

15 Champion Pacific Indonesia Tbk IGAR

16 Indal Aluminium Industry Tbk. INAI

17 Indocement Tunggal Prakasa Tbk INTP

18 Japfa Comfeed Indonesia Tbk. JPFA

19 Jaya Pari Steel Tbk JPRS

20 Lion Metal Works Tbk. LION

21 Lionmesh Prima Tbk. LMSH

22 Malindo Feedmill Tbk. MAIN

23 Pelangi Indah Canindo Tbk PICO

24 Sekawan Intipratama Tbk SIAP

25 Sierad Produce Tbk. SIPD

26 Holcim Indonesia Tbk. SMCB

27 Semen Indonesia (Persero) Tbk. SMGR

28 Suparma Tbk. SPMA

29 Indo Acidatama Tbk SRSN

30 Surya Toto Indonesia Tbk. TOTO

31 Trias Sentosa Tbk. TRST

32 Yanaprima Hastapersada Tbk YPAS

60 4.2 Analisi Hasil Penelitian

4.2.1 Analisis Statistik Deskriptif

Deskripsi variabel ini memberikan gambaran mengenai nilai minimum, nilai maksimum, nilai rata-rata, serta standar deviasi data yang digunakan dalam penelitian. Deskripsi variabel dari hasil penelitian ini dapat dilihat pada tabel 4.2 berikut :

Tabel 4.2

Descriptive Statistics

N Minimum Maximum Mean Std. Deviation

LnHS 96 3.99 10.62 6.6430 1.64949

LnROA 96 -2.41 3.53 1.8402 1.06032

NPM 96 .13 28.95 8.2154 7.01103

DER 96 .15 4.32 1.0168 .90639

LnEPS 96 .22 8.37 4.2336 1.82118

Valid N (listwise) 96

Sumber : Data diolah peneliti

Berdasarkan tabel 4.2 diatas dapat dijelaskan bahwa :

a. Variabel harga saham (Y) memiliki sampel (N) sebanyak 96, dengan nilai minimum 3,99 dan nilai maksimum 10,62 serta nilai rata-rata 6,6430.

Standard Deviation variabel ini adalah 1,64949. Jika nilai rata-rata lebih besar dibandingkan nilai standar deviasi menunjukkan bahwa data terdistribusi dengan baik sedangkan nilai rata-rata yang lebih kecil dari nilai standar deviasi menunjukkan data terdistribusi dengan kurang baik.

b. Variabel ROA (X1) memiliki sampel (N) sebanyak 96, dengan nilai minimum -2,41 dan nilai maksimum 3,53 serta nilai rata-rata 1,8402.

61

c. Variabel NPM (X2) memiliki sampel (N) sebanyak 96, dengan nilai minimum 0,13 dan nilai maksimum 28,95 serta nilai rata-rata 8,2154.

Standard Deviation variabel ini adalah 7,01103.

d. Variabel DER (X3) memiliki sampel (N) sebanyak 96, dengan nilai minimum 0,15 dan nilai maksimum 4,32 serta nilai rata-rata 1,0168.

Standard Deviation variabel ini adalah 0,90639.

e. Variabel EPS (X4) memiliki sampel (N) sebanyak 96, dengan nilai minimum 0,22 dan nilai maksimum 8,37 serta nilai rata-rata 4,2336.

Standard Deviation variabel ini adalah 1,82118.

4.2.2 Uji Asumsi Klasik 4.2.2.1 Uji Normalitas

Uji Normalitas dilakukan untuk menguji apakah dalam sebuah model regresi, variabel independen, dan variabel dependen atau keduanya mempunyai distribusi normal atau tidak. Uji ini akan dideteksi melalui dua cara, yaitu analisis grafik (histogram dan Normal P-Plots) dan analisis statistik (Non-Parametrik Kolmogorov-Smirnov).

1. Analisis Grafik

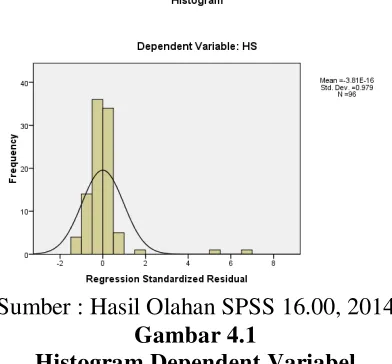

62 Sumber : Hasil Olahan SPSS 16.00, 2014

Gambar 4.1

Histogram Dependent Variabel

Pada gambar 4.1 di atas dapat disimpulkan bawa variabel tidak terdistribusi secara normal. Hal ini dikarenakan kurva histogram yang tidak memiliki keseimbangan ke kiri dan ke kanan atau berbentuk seperti lonceng.

Sumber: Hasil Olahan SPSS 16.00, 2014 Gambar 4.2

Normal P-P Plot of Regression Standardized Residual

titik-63 titik penyebaran data menyebar jauh dari garis diagonal serta tidak mengikuti arah garis diagonal.

Menurut Erlina (2011) ada beberapa cara yang dapat digunakan mengatasi data yang tidak normal diantaranya:

1. Lakukan transformasi data ke bentuk lainnya. Pelanggaran asumsi normalitas biasanya disebabkan bentuknya menceng (skew), sehingga untuk mengubah bentuk yang menceng tersebut dapat mengubah nilai atau mentransformasikan nilai ke dalam bentuk logaritma natural.

2. Lakukan trimming. Trimming adalah membuang data yang

outlier.

3. Lakukan winsorizing, yaitu mengubah nilai data yang outlier

ke suatu nilai tertentu. Melakukan winsorizing yaitu mengubah nilai observasi yang outlier menjadi nilai maksimum dan minimum yang diizinkan.

Dalam penelitian ini cara yang digunakan yaitu dengan melakukan transformasi data ke dalam bentuk logaritma natural (Ln), dimana data yang ditransformasikan adalah harga saham menjadi LnHS, return on assets menjadi LnROA, dan earning per share

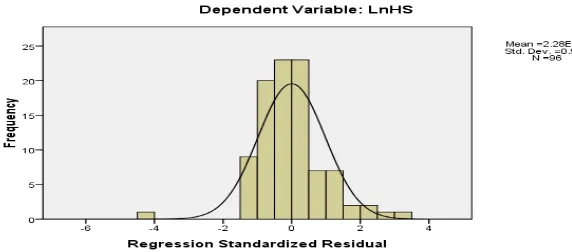

64 Sumber : Hasil olahan SPSS 16.00, 2014

Gambar 4.3

Histogram Dependent Variable

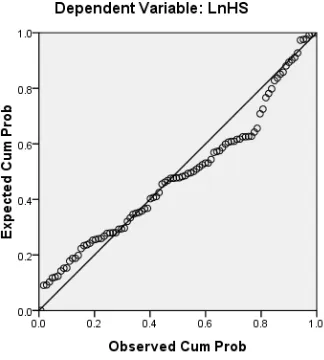

65 Sumber : Hasil olahan SPSS 16.00, 2014

Gambar 4.4

Normal P-P Plot of Regression Standardized Residual

Gambar 4.4 ini merupakan kurva P-Plot yang menunjukkan penyebaran titik-titik data disekitar garis diagonal dan mengikuti arah garis diagonal. Hal ini berarti data pada variabel yang digunakan, yaitu variabel harga saham berdistribusi normal.

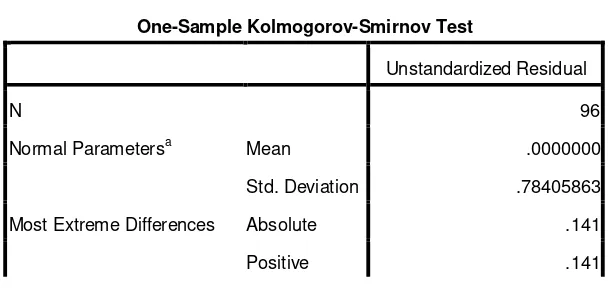

2. Analisis Statistik

Pengujian ini dilakukan dengan menggunakan uji kolmogorov-smirnov untuk mendapatkan tingkat uji normalitas yang lebih signifikan. Data yang berdistribusi normal ditunjukkan dengan nilai signifikansi diatas 0,05.

66 Tabel 4.3

One-Sample Kolmogorov-Smirnov Test

Unstandardized Residual

N 96

Normal Parametersa Mean .0000000

Std. Deviation 5.00928668E3

Most Extreme Differences Absolute .268

Positive .268

Negative -.145

Kolmogorov-Smirnov Z 2.627

Asymp. Sig. (2-tailed) .000

a. Test distribution is Normal.

Sumber: Hasil Olahan SPSS 16.00, 2014

Dari tabel 4.3 di atas memperlihatkan bahwa variabel-variabel dalam penelitian ini tidak terdistribusi secara normal. Hal tersebut dapat dinilai melalui nilai signifikansi sebesar 0,000 yang diperoleh jauh lebih rendah dari nilai signifikansi yang diharapkan yaitu 0,05.

Setelah dilakukan transformasi data dengan mengubah variabel dependen dan independen dalam bentuk logaritma natural (Ln) maka didapatkan hasil sebagai berikut:

Tabel 4.4

One-Sample Kolmogorov-Smirnov Test

Unstandardized Residual

N 96

Normal Parametersa Mean .0000000

Std. Deviation .78405863

Most Extreme Differences Absolute .141

67

Negative -.075

Kolmogorov-Smirnov Z 1.380

Asymp. Sig. (2-tailed) .144

a. Test distribution is Normal.

Sumber : Hasil olahan SPSS 16.00, 2014

Berdasarkan tabel 4.4 menunjukkan bahwa data sudah terdistribusi secara normal. Hal ini di lihat dari nilai kolmogorov-smirnov Z sebesar 1,380 dengan nilai Asymp.Sig (2-tailed) sebesar 0,144 atau probabilitas diatas 0,05. Hal ini berarti bahwa H0 diterima, yang berarti data residua l berasal dari distribusi normal.

4.2.2.2 Uji Multikolinearitas

Menurut Ghozali (2005), pengujian ini dapat dilihat melalui nilai

tolerance dan Variance Inflation Factor (VIF). Apabila nilai VIF > 5 dan nilai tolerance < 0,1 maka terjadi multikolinearitas dan apabila nilai VIF < 5 dan nilai tolerance > 0,1 maka tidak terjadi multikolinearitas. Hasil uji multikolinearitas dapat dilihat pada tabel berikut :

Tabel 4.5

Coefficients T Sig. Collinearity Statistics

B Std. Error Beta Tolerance VIF

a. Dependent Variable: LnHS

68 Berdasarkan tabel 4.5 nilai tolerance dan VIF dari variabel ROA adalah sebesar 0,318 dan 3,140. Untuk variabel NPM adalah sebesar 0,305 dan 3,276. Variabel DER adalah sebesar 0,560 dan 1,786. Variabel EPS adalah sebesar 0,302 dan 3,316. Oleh karena itu, dapat disimpulkan dalam model ini tidak terdapat masalah multikolinearitas antara variabel bebas karena nilai tolerance berada di bawah 1 dan nilai VIF jauh di bawah angka 5.

4.2.2.3 Uji Autokorelasi

Uji ini bertujuan untuk menguji apakah dalam model regresi linear ada korelasi antara kesalahan pengganggu pada periode t dengan kesalahan pengganggu pada periode t-1 (periode sebelumnya). Untuk mendeteksi ada tidaknya autokorelasi maka dilakukan pengujian Durbin Watson (DW) dengan ketentuan sebagai berikut :

a. Angka D-W (pada output Model Summary) di bawah -2 berarti ada autokorelasi positif.

b. Angka D-W (pada output Model Summary) di antara -2 sampai +2 berarti tidak ada autokorelasi.

69 Tabel 4.6

Model Summaryb

Model R R Square

Adjusted R

Square

Std. Error of the

Estimate Durbin-Watson

1 .880a .774 .764 .80111 1.949

a. Predictors: (Constant), LnEPS, DER, LnROA, NPM

b. Dependent Variable: LnHS

Sumber : Hasil olahan SPSS 16.00, 2014

Berdasarkan tabel 4.6 menunjukkan bahwa nilai Durbin Watson

(DW) sebesar 1,949. Oleh karena nilai D_W di bawah antara -2 <1,949 < +2. Jadi dapat disimpulkan bahwa tidak ada terjadi autokorelasi pada model regresi yang digunakan dalam penelitian ini.

4.2.2.4 Uji Heteroskedastisitas

70 Gambar 4.5

Scatterplot Standardized Predicted Value

Pada gambar 4.5 diatas terlihat penyebaran residual cenderung tidak teratur, terdapat beberapa plot yang berpencar dan tidak membentuk pola tertentu, sehingga dapat disimpulkan tidak terdapat gejala heteroskedastisitas pada model regresi dalam penelitian ini. untuk memperoleh tingkat uji heteroskedastisitas yang lebih signifikan, maka dalam penelitian ini juga dilakukan uji glejser. Apabila signifikansi dari variabel bebas lebih besar dari taraf nyata 5%, maka dianggap tidak terjadi masalah heteroskedastisitas dan begitu juga sebaliknya.

Tabel 4.7

Coefficientsa

Model

Unstandardized Coefficients Standardized Coefficients

T Sig.

B Std. Error Beta

1 (Constant) .365 .172 2.118 .037

LnROA -.037 .096 -.070 -.381 .704

NPM .001 .015 .016 .084 .933

DER .061 .085 .100 .719 .474

LnEPS .043 .058 .139 .739 .462

a. Dependent Variable: abs_res

71 Berdasarkan tabel 4.7 menunjukkan bahwa nilai signifikansinya diatas tingkat kepercayaan 0,05 maka dapat disimpulkan bahwa dalam pengujian ini tidak ada terjadi heteroskedastisitas.

4.2.3 Analisis Regresi Linear Berganda

Tabel berikut ini menunjukkan hasil estimasi regresi melalui pengolahan data dengan SPSS 16.0 for Windows.

Tabel 4.8

Coefficientsa

Model

Unstandardized Coefficients Standardized Coefficients

T Sig.

B Std. Error Beta

1 (Constant) 3.937 .246 15.985 .000

LnROA -.692 .137 -.445 -5.036 .000

NPM .084 .021 .358 3.967 .000

DER -.137 .121 -.075 -1.128 .262

LnEPS .809 .082 .894 9.849 .000

a. Dependent Variable: LnHS

Sumber : Hasil olahan SPSS 16.00, 2014

Tabel 4.8 pada kolom unstandardized coefficients beta dapat disusun persamaan regresi linier berganda sebagai berikut:

Y = 3,937-0,692X1+0,084X2-0,137X3+0,809X4+e

Dimana :

Y = Harga saham X1 = Return On Assets X2 = Net Profit Margin

72 X4 = Earning per Share

e = Standard Error

Dari persamaan regresi maka dapat diinterpretasikan beberapa hal yaitu : a. Nilai konstanta persamaan di atas adalah 3,937 yang menunjukkan apabila

semua variabel independen dianggap konstan atau nol maka nilai dari harga saham adalah sebesar 3,937.

b. Variabel return on assets berpengaruh negatif terhadap harga saham dengan nilai koefisien sebesar -0,692. Artinya jika return on assets naik sebesar 1% maka harga saham akan mengalami penurunan sebesar 0,692 dengan asumsi bahwa nilai variabel lain dianggap tidak konstan.

c. Variabel net profit margin berpengaruh positif terhadap harga saham dengan nilai koefisien sebesar 0,084. Artinya jika net profit margin naik sebesar 1% maka harga saham akan mengalami kenaikan sebesar 0,084 dengan asumsi bahwa nilai variabel lain dianggap konstan.

d. Variabel debt to equity ratio berpengaruh negatif terhadap harga saham dengan nilai koefisien sebesar -0,137. Artinya jika debt to equity ratio naik sebesar 1% maka harga saham akan mengalami penurunan sebesar 0,137 dengan asumsi bahwa nilai variabel lain dianggap tidak konstan.

73 4.2.4 Pengujian Hipotesis

4.2.4.1 Uji Signifikansi Simultan (Uji F)

Pengujian ini dilakukan untuk mengetahui apakah semua variabel bebas yang terdiri dari return on assets, net profit margin, debt to equity ratio, earning per share secara bersama-sama atau serempak mempunyai pengaruh yang signifikan terhadap variabel terikat yaitu harga saham.

Berdasarkan hasil pengolahan data dengan program SPSS Versi 16.0 for windows, maka diperoleh hasil sebagai berikut :

Tabel 4.9

ANOVAb

Model Sum of

Squares Df Mean Square F Sig.

1 Regression 200.076 4 50.019 77.939 .000a

Residual 58.401 91 .642

Total 258.477 95

a. Predictors: (Constant), LnEPS, DER, LnROA, NPM

b. Dependent Variable: LnHS

Sumber : Hasil olahan SPSS 16.00, 2014