ANALISIS DEVIASI NILAI TUKAR RIIL ASEAN DAN

DAMPAKNYA TERHADAP PERTUMBUHAN

PEREKONOMIAN

LINTANG SATRIO

DEPARTEMEN ILMU EKONOMI DAN STUDI PEMBANGUNAN FAKULTAS EKONOMI DAN MANAJEMEN

INSTITUT PERTANIAN BOGOR BOGOR

CIPTA

Dengan ini saya menyatakan bahwa skripsi berjudul Analisis Deviasi Nilai Tukar Riil ASEAN dan Dampaknya Terhadap Pertumbuhan Perekonomian adalah benar karya saya dengan arahan dari komisi pembimbing dan belum diajukan dalam bentuk apa pun kepada perguruan tinggi mana pun. Sumber informasi yang berasal atau dikutip dari karya yang diterbitkan maupun tidak diterbitkan dari penulis lain telah disebutkan dalam teks dan dicantumkan dalam Daftar Pustaka di bagian akhir skripsi ini.

Dengan ini saya melimpahkan hak cipta dari karya tulis saya kepada Institut Pertanian Bogor.

Bogor, Desember 2013

Lintang Satrio

LINTANG SATRIO. Analisis Deviasi Nilai Tukar Riil ASEAN dan Dampaknya Terhadap Pertumbuhan Perekonomian. Dibimbing oleh IMAN SUGEMA.

Nilai tukar adalah salah satu variabel krusial dalam kegiatan perekonomian internasional. Tujuan dari penelitian ini adalah menganalisis keadaan nilai tukar negara negara ASEAN terhadap kesetimbangan jangka panjang yang digambarkan dengan nilai tukar riil efektif dan mencari faktor faktor yang memengaruhi deviasi nilai tukar tersebut serta hubungannya dengan pertumbuhan perekonomian. Objek penelitian ini adalah negara negara ASEAN, namun karena ketersediaan data maka fokus penelitian tertuju pada 5 negara ASEAN (Indonesia, Singapura, Malaysia, Thailand, Filipina) dalam periode tahun 2000 hingga 2011. Hasil penelitian ini menunjukkan adanya deviasi nilai tukar senilai rata rata 14.61 persen undervalue dan deviasi secara jangka panjang dipengaruhi oleh term of trade, net foreign asset per gdp, government spending, productivity differential dan krisis yang terjadi pada 2008. Deviasi nilai tukar juga terbukti berpengaruh negatif terhadap pertumbuhan perekonomian

Kata kunci: nilai tukar, deviasi, kesetimbangan jangka panjang

ABSTRACT

LINTANG SATRIO. Deviation Analysis of ASEAN Real Exchange Rates and Impact to economic growth . Supervised by IMAN SUGEMA.

Exchange rate is one of economic variables that have a crucial point in international economic activities. The purpose of this research is to analyze ASEAN countries exchange rate against its long-term equilibrium that described by the real effective exchange rate and find the factors that affect the deviation of exchange rate than see the relation with the economic growth. Objects of this study are asean countries, but due to the availability of data,this study focus to the 5 big ASEAN countries ( Indonesia, Singapore, Malaysia, Thailand and Philippines) in the period 2000-2011. The result of this observation indicated there exchange rate deviation averangely 14.6 percent undervalued and deviation of real exchange rate influenced by term of trade, net foreign asset per gdp, government spending, productivity differential and the crisis that happen in 2008. Deviation give a negative effect to the economic growth.

Skripsi

sebagai salah satu syarat untuk memperoleh gelar Sarjana Ekonomi

pada

Departemen Ilmu Ekonomi dan Studi Pembangunan

ANALISIS DEVIASI NILAI TUKAR RIIL ASEAN DAN

DAMPAKNYA TERHADAP PERTUMBUHAN

PEREKONOMIAN

LINTANG SATRIO

DEPARTEMEN ILMU EKONOMI DAN STUDI PEMBANGUNAN FAKULTAS EKONOMI DAN MANAJEMEN

INSTITUT PERTANIAN BOGOR BOGOR

Judul Skripsi : Analisis Deviasi Nilai Tukar Riil ASEAN dan Dampaknya Terhadap Pertumbuhan Perekonomian

Nama : Lintang Satrio NIM : H14090123

Disetujui oleh

Dr. Ir. Iman Sugema, M.Ec Pembimbing

Diketahui oleh

Dr. Ir. Dedi Budiman Hakim, M.Ec Ketua Departemen

PRAKATA

Puji dan syukur penulis panjatkan kepada Allah subhanahu wa ta’ala atas segala berkah dan karunia-Nya sehingga karya ilmiah ini berhasil diselesaikan. Tema yang dipilih dalam penelitian ini ialah nilai tukar, dengan judul Analisis Deviasi Nilai Tukar Riil ASEAN dan Dampaknya Terhadap Pertumbuhan Perekonomian

Terima kasih penulis ucapkan kepada Bapak Dr. Ir. Iman Sugema, M.Ec selaku dosen pembimbing, Bapak Prof. Dr. Noer Azam Achsani selaku dosen penguji utama, Ibu Widyastutik, M.Si selaku dosen penguji komisi pendidikan, ka Ade holis M.Si, Ka Ashfahanirrohimah S.E serta seluruh dosen Departemen Ilmu Ekonomi IPB yang telah banyak memberi masukan dan pengetahuan baik selama proses studi maupun saat penyusunan skripsi ini. Di samping itu, penghargaan penulis berikan kepada ayahanda Tri Djuwinarno serta ibunda Yuyu Mulyapiantimala sebagai orangtua penulis yang selalu menyertai dengan semangat dan doanya, serta teman teman IPB, khususnya Anindita Sita Dewi, Farhana, Yeni, Friska dan seluruh keluarga besar BEM FEM dan Pamaung. Tidak lupa terimakasih disampaikan kepada seluruh keluarga besar atas segala doa dan dukungannya.

Semoga karya ilmiah ini bermanfaat. Baik bagi penulis maupun pihak pihak lain.

Bogor, Desember 2013

DAFTAR ISI

DAFTAR TABEL viii

DAFTAR GAMBAR viii

DAFTAR LAMPIRAN viii

PENDAHULUAN

Latar Belakang 1

Perumusan Masalah 4

Tujuan Penelitian 5

Manfaat Penelitian 5

Ruang Lingkup Penelitian 5

TINJAUAN PUSTAKA 7

KERANGKA PEMIKIRAN 8

METODE 10

Jenis dan Sumber Data Alat Analisis Data

HASIL DAN PEMBAHASAN

Analisis Kointegrasi 15

Analisis Deviasi Nilai Tukar 15

Deviasi Nilai Tukar Filipina 16

Deviasi Nilai Tukar Indonesia 17

Deviasi Nilai Tukar Malaysia 18

Deviasi Nilai Tukar Singapura 19

Deviasi Nilai Tukar Thailand 19

Hasil Estimasi dan Evaluasi Model 21

Analisis Faktor yang Memengaruhi Kesetimbangan Nilai Tukar 23 Analisis Hubungan Deviasi Nilai Tukar dengan Pertumbuhan Ekonomi 27 SIMPULAN DAN SARAN

Simpulan 29

Saran 29

LAMPIRAN 32

RIWAYAT HIDUP 42

DAFTAR TABEL

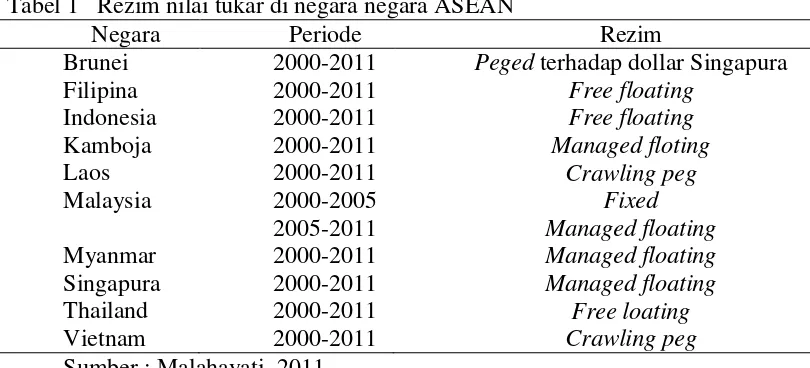

1 Rezim nilai tukar di negara negara ASEAN 2

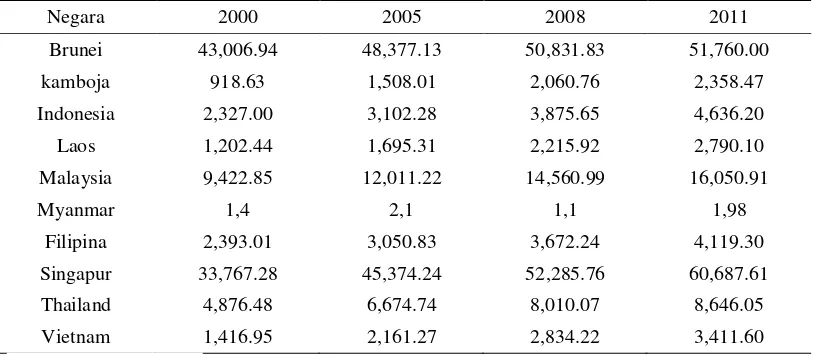

2 Pendapatan perkapita negara ASEAN pada tiga titik waktu (dalam

USD) 4

3 Persentase perdagangan intra ASEAN 4

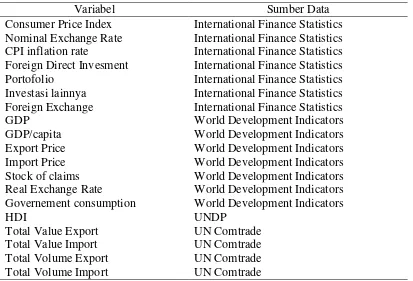

4 Variabel dan Sumber data 10

5 Analisis Kointegrasi Pedroni 15

6 Trade Balance Filipina 16

7 10 besar negara investor Indonesia 14

8 Nilai deviasi 20

9 Uji Chow 21

10 Estimasi variabel model I 22

11 Estimasi variabel model II 22

DAFTAR GAMBAR

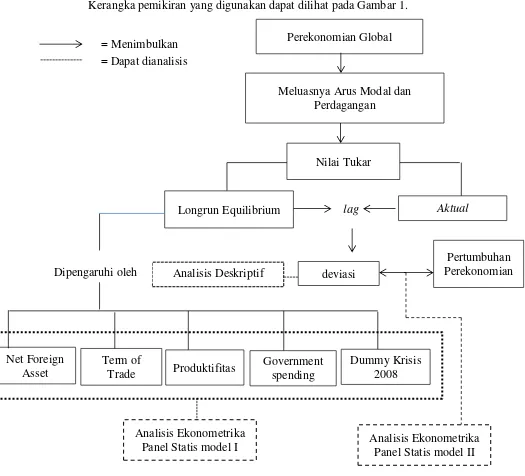

1 Kerangka pemikiran 8

2 Deviasi nilai tukar Filipina 16

3 Deviasi nilai tukar Indonesia 17

4 Deviasi nilai tukar Malaysia 18

5 Deviasi nilai tukar Singapura 19

6 Deviasi nilai tukar Thailand 20

7 Perkembangan terms of trade negara negara ASEAN 24 8 Perbandingan produktifitas differensial 5 negara ASEAN 25

9 Perbandingan NFA negara negara ASEAN 26

10 Grafik IS-LM Government Spending 22

DAFTAR LAMPIRAN

1. Sepuluh mitra dagang terbesar negara-negara ASEAN periode 2000-2011 (diurutkan berdasarkan nilai ekspor-impor dari terbesar ke terkecil) 32 2. Nilai Real Effective Exchange Rate serta Real Exchange Rate

lima negara ASEAN periode 2000-2011 (2005 = 100) 33 3. Kointegrasi data penel : Persamaan nilai tukar jangka panjang 34 4. Statistik deskriptif variable regresi Model I 35 5. Statistik deskriptif variable regresi Model II 36

7. Hasil uji chow Model II 37

8. Hasil uji normalitas regresi Model I 38

9. Hasil uji normalitas regresi Model II 38

10. Hasil estimasi data panel regresi Model I 39

11. Hasil estimasi data panel regresi Model II 40

PENDAHULUAN

Latar Belakang

Perekonomian dunia sudah berkembang pesat dalam kurun waktu tiga abad terakhir ini. Adam smith dalam bukunya “The Wealth of Nations” menyatakan ekonomi adalah ilmu yang mengatur pengalokasian sumber daya dalam proses yang efektif untuk menghasilkan suatu tujuan tertentu. Berdasarkan definisi

tersebut mulai muncul konsep “sumberdaya” dan “tujuan”. Sumberdaya atau

input dapat diartikan sebagai modal, baik dalam bentuk benda maupun finansial, sedangkan tujuan memiliki korelasi dengan laba atau keuntungan yang didapat dari proses tersebut. Seiring dengan berkembangnya aktivitas perekonomian dunia dengan keterbukaan perdagangan yang semakin meluas dan dihapusnya hambatan perdagangan maka pergerakan sumberdaya dan perdagangan antarnegara pun semakin bebas. Perkembangan ini tidak menghilangkan azas dasar dari ekonomi itu sendiri. Pemberian nilai serta penekanan efektivitas dan efisiensi produksi tetap menjadi fokus utama proses produksi. Keterbukaan perekonomian dan konsep klasik inilah yang membangun konsep perekonomian internasional dengan

adanya nilai tukar sebagai “jembatan” dalam pergaulan perekonomian antarnegara

yang efektif dalam praktiknya.

Nilai tukar dipakai dalam aplikasi perekonomian di berbagai sektor krusial yang melibatkan lebih dari satu negara seperti perdagangan dan investasi. Sektor perdagangan menggunakan nilai tukar sebagai acuan kesetaraan nilai di berbagai negara, sehingga penilaian suatu barang di berbagai negara akan dinilai sama dalam satuan mata uang masing masing negara. Pada perekonomian terbuka dengan skala perdagangan besar nilai tukar tersebut sudah dapat mencakup sebagian biaya transportasi dan cukai, sehingga mudah dalam transformasi nilai. Sedangkan aplikasi dalam investasi lebih mengarah pada penyederhanaan nilai investasi sehingga nilai modal dapat dinilai sama muatannya di berbagai negara. Nilai tukar merefleksikan keseimbangan permintaan-penawaran mata uang asing dan mata uang dalam negeri. Kemerosotan nilai tukar menunjukkan penurunan permintaan pada mata uang dalam negeri karena menurunnya peran ekonomi nasional atau permintaan mata uang asing (biasanya US$ sebagai mata uang internasional) meningkat tajam karena fungsi sebagai alat perdagangan internasional.

Negara-negara di dunia memiliki rezim penetapan nilai tukar yang beragam, secara umum rezim nilai tukar dapat dikelompokkan dalam fix , floating dan,

peg. Fix exchange rate (nilai tukar tetap) adalah penetapan nilai tukar yang dipatok besarnya terhadap mata uang internasional oleh pemerintah untuk jangka waktu tertentu. Keuntungan dari menggunakan penetapan fix exchange rate

Tabel 1 mayoritas negara menggunakan rezim managed floating exchange rate

yang berarti membiarkan fluktuasi nilai tukar kepada pasar namun tetap memilki intervensi pemerintah dalam menjaga fluktuasinya. Penggunaan rezim ini akan memunculkan opini keterbukaan negara tersebut pada pasar namun tetap dalam pengawasan pemerintah.

Tabel 1 Rezim nilai tukar di negara negara ASEAN

Negara Periode Rezim

Brunei 2000-2011 Peged terhadap dollar Singapura

Filipina 2000-2011 Free floating

Indonesia 2000-2011 Free floating

Kamboja 2000-2011 Managed floting

Laos 2000-2011 Crawling peg

Malaysia 2000-2005 Fixed

2005-2011 Managed floating

Myanmar 2000-2011 Managed floating

Singapura 2000-2011 Managed floating

Thailand 2000-2011 Free loating

Vietnam 2000-2011 Crawling peg

Sumber : Malahayati, 2011

Nilai tukar dinyatakan dalam bentuk nominal dan riil. Nilai tukar nominal menunjukkan harga suatu mata uang terhadap mata uang lainnya, sedangkan nilai tukar riil memperlihatkan harga barang di berbagai tempat dan menggambarkan paritas daya beli serta indeks harga negara tersebut. Dilihat dari hubungan antarnegara, nilai tukar dapat dibagi menjadi bilateral dan efektif. Nilai tukar bilateral menyatakan nilai tukar yang berlaku dalam hubungan antar dua negara dan melibatkan pasangan mata uang. Sedangkan nilai tukar efektif merupakan rataan penilaian dengan melihat keadaan hubungan internasional baik dalam bentuk langsung maupun tidak langsung, sehingga penggunaan nilai efektif ini dapat dipakai dalam melihat daya saing dan cocok digunakan dalam perekonomian dan investasi global. Nilai tukar bilateral sering diangap sebagai nilai tukar aktual, karena menunjukkan keadaan tingkat harga uang yang terjadi, sedangkan nilai tukar efektif biasa disebut nilai tukar jangka panjang karena sifatnya yang menganggap pergerakan variabel perekonomian lainnya bersifat

“liquid” sehingga dampak yang dihasilkan lebih meluas. Dengan melihat aplikasinya dapat dikatakan bahwa nilai tukar berperan dalam pembobotan nilai sektor dan secara sinergis akan berdampak pada perekonomian agregat, hal ini menjadikan nilai tukar dapat dianggap sebagai sistem peringatan dini dalam mengantisipasi krisis karena sifatnya yang fleksibel dan tanggap dalam merespon keadaan perekonomian (Edwards dan Savastano, 1999).

negara ASEAN akan tumbuh lebih tinggi yaitu mencapai 6,1 persen hingga 6,5 persen. ASEAN juga memiliki aktivitas transaksi perdagangan cukup tinggi, baik intra ASEAN maupun dengan negara di luar kawasan. Volume transaksi perdagangan (ekspor dan impor) negara ASEAN tumbuh sekitar 7 persen menjadi US$ 3,1 triliun pada 2012 yang didominasi produk textile, rubber based, wooden based, electronic, fisheries, agro based products, automotive serta healthcare. Sementara volume perdagangan intra ASEAN rata-rata tumbuh 10,2 persen per tahun dalam periode 1995 hingga 2011. Angka itu lebih tinggi dari perdagangan global sebesar 8 persen.

Hampir seluruh anggota ASEAN memiliki sektor unggulan yang hampir sama yaitu pertanian dan bahan primer, yang sedikit berbeda adalah Singapura yang mengandalkan kemajuan sektor jasanya. Konsentrasi sektoral pun serupa selain Brunei yang mengandalkan sektor minyaknya. Negara-negara seperti Indonesia, Malaysia, Filipina, Thailand dan Singapura termasuk negara yang memiliki kekuatan ekonomi yang cukup besar, sedangkan kelima negara lainnya pada saat ini masih dapat dikatakan sedang membangun ekonominya. Inilah yang terkadang menyulitkan dalam proses integrasi negara negara ASEAN baik dalam politik, moneter maupun perdagangan.

Besar kecilnya ukuran perekonomian suatu bangsa umumnya diasosiasikan dengan Produk Domestik Bruto (PDB). Indonesia dengan jumlah penduduk terbesar (240 juta) memiliki PDB yang paling besar, yaitu USD706,74 miliar. Setelah itu disusul oleh Thailand (USD312,61 miliar), Malaysia (USD237,96 miliar), Singapura (USD194,62 miliar), dan Filipina (USD188,72 miliar). Sementara itu Myanmar, Kamboja, Laos, Vietnam, dan Brunei memiliki kekuatan PDB yang walaupun digabung pun masih bernilai di bawah USD 75 miliar (IMF, 2011). Meskipun begitu PDB itu tidak secara otomatis menunjukkan daya beli rata-rata suatu negara (Kompas 2011).

Ukuran daya beli lebih dekat dilihat dengan menggunakan ukuran pendapatan per kapita (PDB dibagi jumlah penduduk) seperti ditunjukkan dalam tabel 2. Pendapatan perkapita pada dasarnya menunjukkan kemampuan daya beli masyarakat, namun berbeda dengan Singapura, Malaysia ataupun Thailand yang memiliki rataan perekonomian dengan tingkat kemerataan penduduk tinggi, Indonesia memiliki indeks pendapatan perkapita yang tinggi namun memiliki kemerataan sosial yang rendah diakibatkan oleh orang kaya yang hanya berkisar 30 persen dari jumlah penduduk, sehingga tercipta kesenjangan yang cukup tinggi.

Tabel 2 Pendapatan perkapita negara ASEAN pada empat titik waktu (dalam USD)

Negara 2000 2005 2008 2011

Brunei 43,006.94 48,377.13 50,831.83 51,760.00

kamboja 918.63 1,508.01 2,060.76 2,358.47

Indonesia 2,327.00 3,102.28 3,875.65 4,636.20

Laos 1,202.44 1,695.31 2,215.92 2,790.10

Malaysia 9,422.85 12,011.22 14,560.99 16,050.91

Myanmar 1,4 2,1 1,1 1,98

Filipina 2,393.01 3,050.83 3,672.24 4,119.30

Singapur 33,767.28 45,374.24 52,285.76 60,687.61

Thailand 4,876.48 6,674.74 8,010.07 8,646.05

Vietnam 1,416.95 2,161.27 2,834.22 3,411.60 Sumber : IMF, 2013

Perumusan Masalah

ASEAN merupakan kawasan yang antarnegaranya memiliki sektor perekonomian bervariasi dan termasuk lengkap untuk satu kawasan, mulai dari sektor primer seperti pertanian, sektor antara seperti manufaktur hingga sektor akhir seperti jasa dan barang jadi. Sektor-sektor tersebut saling memengaruhi dalam hubungan internasional khususnya intra kawasan itu sendiri, 24,9 persen perdagangan yang terjadi merupakan antar negara ASEAN (International Trade Statistic Year Book, 2011) seperti yang ditunjukan dalam tabel 3. Tabel yang kosong menunjukan periode negara tersebut tidak mempublikasikan secara formal terkait data perdagangannya.

Tabel 3 Persentase perdagangan intra ASEAN

2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 2011

berupa cita-cita pencapaian komunitas ASEAN, yaitu ASEAN Economic Community (AEC) pada tahun 2015. Tujuan utama AEC ini adalah untuk mendorong efisiensi dan daya saing ekonomi kawasan ASEAN. AEC ini tentunya akan membawa dampak besar pada perekonomian masing-masing negara anggota. Dari sisi ekonomi penyatuan ini akan menciptakan pasar yang mencakup wilayah seluas 4,47 juta km persegi dengan potensi pasar lebih kurang sebesar 601 juta jiwa. Disini keberadaan AEC seharusnya mampu memberikan peningkatan perekonomian suatu negara melalui jalur perdagangan bebas hambatan antar negara yang tergabung di dalamnya. Adanya gap tingkat perekonomian antarnegara memicu fluktuasi perdagangan antarnegara itu sendiri serta kemunculan krisis dalam dua dekade ini pun menggoyahkan kestabilan perekonomian antarnegara yang berimbas pada nilai tukar sebagai “jembatan” hubungan ekonomi antarnegara. Fluktuasi yang terjadi dalam penentuan nilai tukar mengakibatkan deviasi antara potensi nilai tukar kesetimbangan jangka panjang dengan niai yang muncul dalam kegiatan ekonomi. Potensi nilai tukar merupakan analisis pembandingan nilai tukar dengan memperhitungkan kegiatan ekonomi yang berkaitan dengannya. Deviasi antara potensi kesetimbangan jangka panjang menjadi menarik mengingat peran nilai tukar yang dapat memicu pergerakan seluruh sektor perekonomian.

Tujuan Penelitian

Berdasarkan permasalahan yang telah dijabarkan di atas, maka tujuan dilaksanakannya penelitian ini adalah:

1. Menguji perbandingan keadaan nilai tukar aktual dengan nilai tukar jangka panjang di negara negara ASEAN.

2. Menguraikan faktor faktor yang memengaruhi deviasi nilai tukar riil ASEAN dalam jangka panjang.

3. Menguraikan hubungan deviasi nilai tukar yang terjadi dengan pertumbuhan perekonomian negara ASEAN.

.

Manfaat Penelitian

Penelitian yang dilakukan diharapkan dapat memberi manfaat bagi berbagai pihak, diantaranya adalah sebagai berikut:

1. Bagi pemerintah, diharapkan hasil penelitian dapat menjadi informasi dan masukan untuk perumusan kebijakan moneter yang berkaitan dengan nilai mata uang dan perdagangan.

2. Bagi masyarakat, diharapkan hasil penelitian dapat menambah wawasan secara umum serta pelaku ekonomi dalam sektor yang berkaitan dengan ekonomi internasional.

Ruang Lingkup Penelitian

TINJAUAN PUSTAKA

Aguirre dan Calderon (2005) melakukan penelitian yang bertujuan menganalisis faktor faktor yang memengaruhi penyimpangan dan hubungannya dengan pertumbuhan ekonomi. Metode estimasi yang digunakan dalam jurnal ini adalah data panel statis dan dinamis. Data panel statis digunakan untuk menentukan faktor-faktor yang memengaruhi penyimpangan, sedangkan panel dinamis dipakai untuk melihat hubungan antara penyimpangan dan pertumbuhan ekonomi. Variabel dependen dalam pengujian penyimpangan adalah REER (Real Effective Exchange Rate) sedangkan variabel independennya net foreign asset per GDP, productivity differential, term of trade dan government spending. Objek penelitiannya dalam penelitian berfokus pada 60 negara dengan periode waktu 1965 hingga 2003. Hasil penelitian menunjukkan deviasi yang terjadi paling tinggi terdapat di negara berkembang dibanding negara industri. Hasil lainnya menunjukkan terdapat hubungan negatif antara pertumbuhan ekonomi dan

misalignment nilai tukar, dan hubungan tersebut berjalan tidak simetri

Amadao (2011) menganalisis terkait efek deviasi real exchange rate

terhadap volatilitas ekspor di 42 negara berkembang pada periode 1975 hingga 2004. Hasil regresi panel data menunjukkan hubungan negatif antara ekspor dengan deviasi yang terjadi, dan risiko perdagangan yang tinggi akibat nilai tukar yang tidak sesuai dengan tren ekspor-impor. Hal ini juga diakibatkan karena bentuk barang komoditi ekspor negara berkembang yang cenderung bersifat primer (mentah) sehingga rentan terhadap perusakan alami.

Hamizah dan Naseem (2012) memfokuskan penelitian pada deviasi nilai tukar dan arus impor di Malaysia dengan data kuartal dari Q1 1991 hingga Q4 2004 dengan metode GARCH dan VAR. Hasil yang diperoleh menunjukkan bahwa meningkatnya deviasi antara nilai tukar aktual dengan kesetimbangan jangka panjang akan membuat ketidakstabilan neraca impor, khususnya bagi negara seperti Malaysia yang hampir bergantung pada impor, disatu sisi deviasi menguat karena ketidakseimbangan neraca perdagangan internasional tersebut.

Kuikeu (2012) membahas terkait relevansi missalignment yang terjadi di

Perekonomian Global

Meluasnya Arus Modal dan Perdagangan

Nilai Tukar

Longrun Equilibrium

deviasi Analisis Deskriptif

Aktual

Dipengaruhi oleh

Net Foreign Asset

Term of

Trade Produktifitas

Government spending

Dummy Krisis 2008

Analisis Ekonometrika Panel Statis model I

lag = Menimbulkan

= Dapat dianalisis

Pertumbuhan Perekonomian

Analisis Ekonometrika Panel Statis model II

KERANGKA PEMIKIRAN

Berdasarkan penelitian terdahulu analisis deviasi dapat menggunakan perbandingan antara nilai Real Effective Exchange Rate (REER) dan Real Exchange Rate, sedangkan analisis faktor faktor yang memengaruhi kesetimbangan nilai tukar dilakukan dengan regresi. Variabel bebas yang sering digunakan dalam regresi adalah Term of Trade dan Net Foreign Asset to GDP. Kedua variabel tersebut dianggap sebagai penyusun utama kesetimbangan nilai tukar (Fundamental), faktor lain yang juga berpengaruh adalah Productivity Diffrential, Government Spending dan adanya krisis dalam periode analisis. Kerangka pemikiran yang digunakan dapat dilihat pada Gambar 1.

Gambar 1 menunjukkan kerangka pemikiran yang mencakup variabel-variabel yang dianalisis serta alat analisis yang digunakan. Berkembangnya perekonomian global mempermudah lalu lintas modal dan barang, dalam hubungan internasional dibutuhkan suatu konsep yang dapat menjadi penghubung transaksi internasional sehingga munculah nilai tukar yang berlaku baik secara bilateral maupun internasional. Nilai tukar yang ditetapkan sebagai bobot mata uang dan digunakan dalam keseharian disebut nilai tukar aktual, sedangkan kesetimbangan jangka panjang muncul sebagai agregasi keseluruhan aktivitas ekonomi internasional. Perbedaan nilai antara aktual dan jangka panjang memunculkan nilai deviasi yang akan dianalisis secara deskriptif. Nilai tukar kesetimbangan jangka panjang diduga dipengaruhi oleh beberapa variabel bebas seperti term of trade, productivity differential, net foreign asset to GDP, government spending dan krisis yang terjadi, untuk membuktikannya maka variabel-variabel bebas tersebut akan dianalisis dengan metode estimasi data panel fix.

Munculnya deviasi nilai tukar aktual dan potensial juga akan berpengaruh pada pertumbuhan perekonomian. Dengan menduga bahwa pertumbuhan perekonomian juga dipengaruhi oleh keadaan investasi, pembangunan SDM, keadaan perdagangan dan keadaan perekonomian global, maka dipilihlah variabel

METODE

Jenis dan Sumber Data

Data yang digunakan dalam penelitian ini adalah data sekunder yang disusun dalam bentuk panel terhadap lima negara ASEAN (Indonesia, Singapura, Thailand, Malaysia, dan Filipina) dalam periode 2000 hingga 2011. Data tersebut diperoleh dari berbagai sumber, yaitu IFS (International Finance Statistic), WDI (World Development Indicator), Comtrade, dan literatur serta penelitian yang terkait. Rincian variabel dan sumbernya dapat dilihat pada tabel 4

Tabel 4 Variabel dan Sumber Data

Variabel Sumber Data

Consumer Price Index International Finance Statistics Nominal Exchange Rate International Finance Statistics CPI inflation rate International Finance Statistics Foreign Direct Invesment International Finance Statistics Portofolio International Finance Statistics Investasi lainnya International Finance Statistics Foreign Exchange International Finance Statistics

GDP World Development Indicators

GDP/capita World Development Indicators

Export Price World Development Indicators

Import Price World Development Indicators

Stock of claims World Development Indicators Real Exchange Rate World Development Indicators Governement consumption World Development Indicators

HDI UNDP

Total Value Export UN Comtrade

Total Value Import UN Comtrade

Total Volume Export UN Comtrade

Total Volume Import UN Comtrade

Alat Analisis Data

Metode analisis data yang digunakan adalah metode deskriptif dan kuantitatif. Metode deskriptif digunakan untuk memberikan gambaran umum dan narasi terkait keadaan deviasi nilai tukar serta variabel variabel yang digunakan dalam penelitian ini. Sedangkan analisis kuantitatif diolah menggunakan

Model deviasi nilai tukar kesetimbangan jangka panjang

qt = β0 + β1 ln( ) + β2 ln ( t t⁄A nAn) + β3 ln ( mt t) + β4 ln ( ) + β5 D + Ԑ dengan definisi :

qt : Nilai tukar kesetimbangan jangka panjang

Digambarkan dengan Real Effectives Exchange Rate yang dihitung berdasarkan persamaan berikut:

q : Real Effectives Exchange Rate

P : Indeks harga konsumen e : Nilai tukar nominal

i : Menunjukkan negara fokus

k : Menunjukkan negara mitra perdagangan (masing masing negara fokus dipilih 10 negara mitra)

t : Periode perhitungan

0 : Periode tahun dasar

ῶ : Pembobotan perdagangan (masing masing negara)

Nilai didapat dari persamaan berikut (klau, Gaunon, Robert dan fung, 2006):

Menggambarkan keadaan investasi negara tersebut, dihitung dengan (Lane dan Ferreti, 2000):

NFA = FDIA + EQA + DEBTA + FX - FDIL - EQL – DEBTL

dimana:

FDI : Foreign Direct Investment

EQ : Portofolio

Menggambarkan produktifitas(digambarkan dengan GDP per capita) negara fokus relatif terhadap negara mitra ...(1)

...(2)

...(3)

perdagangannya dengan pembobotan perdagangan(ῶ), secara matematis dinyatakan dengan:

per capita i

∏

ln( ) : Terms of Trade

Menggambarkan indeks harga ekspor dibanding import ( ) ln( ) : Government Spending

Menggambarkan konsumsi pemerintah pusat terhadap GDP negara tersebut, secara matematis dituliskan:

( o consumption )

D : Dummy krisis

Menggambarkan keadaan krisis global 2008

Pada tahun yang mengalami krisis akan diberi nilai, sementara tahun yang tidak terdapat krisis akan diberi 0

Model analisis pertumbuhan perekonomian

Digambarkan dengan rata-rata pertumbuhan GDP per capita yT i,t-1 : Komponen tren GDP per capita

Merupakan hasil filter dengan metode Hodrick-Prescot FIN_DEPTH : Financial Depth

Menggambarkan rasio investasi sektor swasta terhadap GDP negara tersebut, secara matematis dituliskan :

(stock of claims in pri ate sector ER_DEV : Exchange Rate Deviation

Menggambarkan deviasi nilai tukar aktual dan kesetimbangan jangka panjang, secara matematis dituliskan :

( RER – REER ) GOV_BURD : Government Burden

Menggambarkan konsumsi pemerintah pusat terhadap GDP negara tersebut, secara matematis dituliskan:

HDI : Human Development Index

Menggambarkan indeks peembangunan manusia baik dari sisi ekonomi, sosial, pendidikan dan kesehatan

INF_RATE : Inflation Rate

Menggambarkan kestabilan tingkat harga dengan berdasarkan pada CPI

TOT_SHOCK: Terms of Trade Shock

Menggambarkan pertumbuhan terms of trade, secara matematis dituliskan :

(ToTToTt-ToTt

-t -TRADE_OPEN: Trade Openess

Menggambarkan keterbukaan perdagangan, secara matematis dituliskan :

(E +I

Dummy Krisis : Menggambarkan keadaan krisis global 2008

Pada tahun yang mengalami krisis akan diberi nilai , sementara tahun yang tidak terdapat krisis akan diberi 0

Hipotesis

Berdasarkan tinjauan pustaka, hipotesis yang ditarik untuk faktor-faktor yang memengaruhi kesetimbangan jangka panjang nilai tukar di negara-negara ASEAN serta pengaruhnya adalah sebagai berikut:

1. Terms of trade berpengaruh negarif terhadap kesetimbangan jangka panjang nilai tukar.

2. Produktifitas negara tersebut yang diwakili dengan productivity differential, berpengaruh positif terhadap kesetimbangan jangka panjang nilai tukar. 3. Government spendng yang merupakan rasio konsumsi pemerintah terhadap

GDP berpengaruh positif terhadap kesetimbangan jangka panjang nilai tukar. 4. Net foreign asset yang menggambarkan keadaan asset bersih di negara

tersebut berpengaruh negatif kesetimbangan jangka panjang nilai tukar. 5. Krisis global yang terjadi pada periode 2008 berpengaruh positif terhadap

kesetimbangan jangka panjang nilai tukar.

sedangkan untuk analisis hubungan pertumbuhan perekonomian dengan deviasi nilai tukar negara-negara ASEAN adalah sebagai berikut.

1. Deviasi nilai tukar berpengaruh negatif terhadap pertumbuhan perekonomian 2. Financial depth berpengaruh positif terhadap pertumbuhan perekonomian 3. Government burden berpengaruh negatif terhadap pertumbuhan

perekonomian.

4. Human development index berpengaruh positif terhadap pertumbuhan perekonomian

5. Inflation rate berpengaruh negatif terhadap pertumbuhan perekonomian 6. Terms of trade shock berpengaruh positif terhadap pertumbuhan

perekonomian

...(11)

7. Trade openess berpengaruh positif terhadap pertumbuhan perekonomian 8. Krisis global yang terjadi pada periode 2008 berpengaruh negatif pada

HASIL DAN PEMBAHASAN

Analisis Kointegrasi

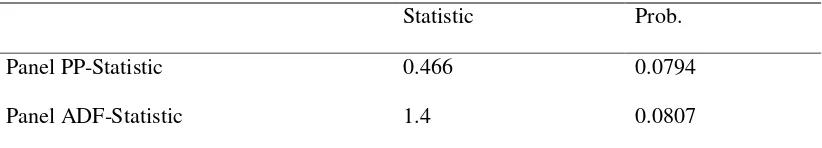

Analisis kointegrasi berguna dalam melihat hubungan jangka panjang antar variabel. Analisis ini dinilai sangat penting dalam penelitian dan harus didahulukan karena melihat tujuan dari penelitian yang menargetkan hubungan kesetimbangan jangka panjang terhadap penyusun Real Effective Exchange Rate dalam model I. Berdasarkan tabel 5 dapat dilihat bahwa dengan metode Pedroni nilai ADF dan PP

berada diba ah nilai probabilitas α( persen) sehingga dinyatakan bah a terdapat

relasi jangka panjang pada variabel pembentuk Real Effective Exchange Rate. Tabel 5 Analisis Kointegrasi Pedroni

Statistic Prob. Panel PP-Statistic 0.466 0.0794 Panel ADF-Statistic 1.4 0.0807

Melihat hasil analisis tersebut dapat dijadikan rujukan dalam analisis regresi selanjutnya yang menunjukkan keabsahan jangka panjang. Dengan memasukan nilai koefisien hasil regresi pada Lampiran 9 ke persamaan jangka panjang (persamaan 1) maka akan didapat nilai kesetimbangan REER yang akan dibandingkan dengan nilai aktual pada analisis selanjutnya

Analisis Deviasi Nilai Tukar

Deviasi Nilai Tukar Filipina

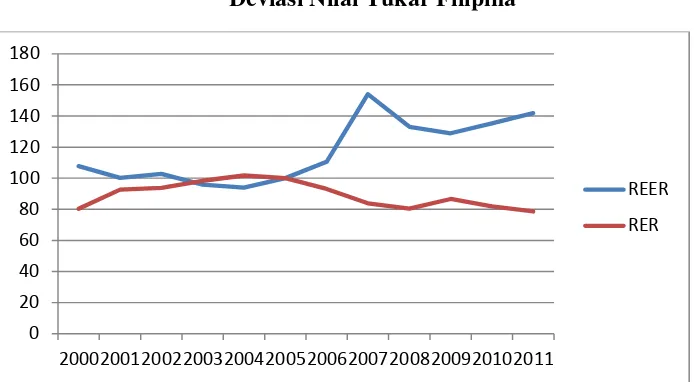

Sumber:data terolah

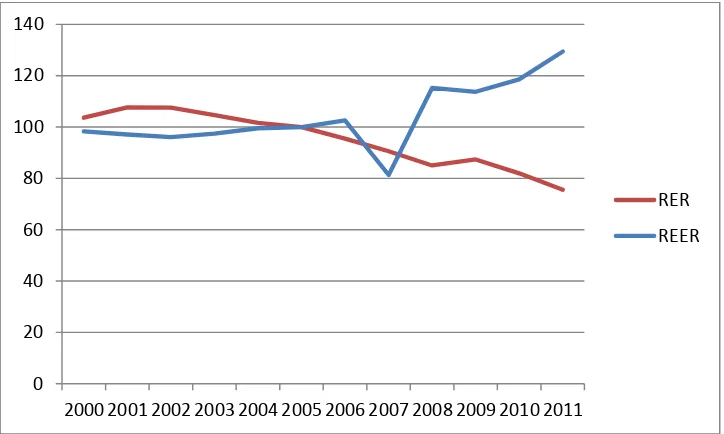

Gambar 2 Perbandingan REER dan RER Filipina

Filipina berdasarkan Gambar 2 menunjukkan deviasi rendah pada awalnya hingga pada 2006 menunujukkan peningkatan REER mencapai puncaknya pada 2007 namun tidak diikuti RER yang menurun. Keadaan ini diakibatkan oleh peningkatan perekonomian Filipina pada periode 2007 setelah perubahan rezim orientasi perdagangan yang semula equal balance menjadi export oriented. Pada periode 1997 hingga 2005 impor manufaktur dan teknologi besar besaran menjadi fokus utama, berbeda dengan tahun tahun selanjutnya, dimana kebijakan perdagangan mulai menunjukkan orientasi ekspor khususnya di bidang pertanian dengan pertumbuhan yang signifikan yaitu 434.4 persen pada 2010 hingga 2011 dan rata rata 128 persen pertahun dan barang hasil olahan (barang jadi) sebagai hasil investasi peralatan dan teknologi tahun tahun sebelumnya.

Tabel 5 Trade Balance Filipina 2011 (pertumbuhan antar tahun, dalam persen)

Surplus Defisit

Penurunan nilai RER sejak tahun 2007 diakibatkan penyesuaian dengan mitra dagang terbesar Filipina yaitu Amerika yang pada saat itu sedang mengalami krisis. Kerjasama antara Filipina dan Amerika terkait pasar uang sudah berlangsung dari 1970, hingga sekarang sekitar 40 persen hutang Filipina didapat dari institusi yang dikendalikan Amerika.

Deviasi Nilai Tukar Indonesia

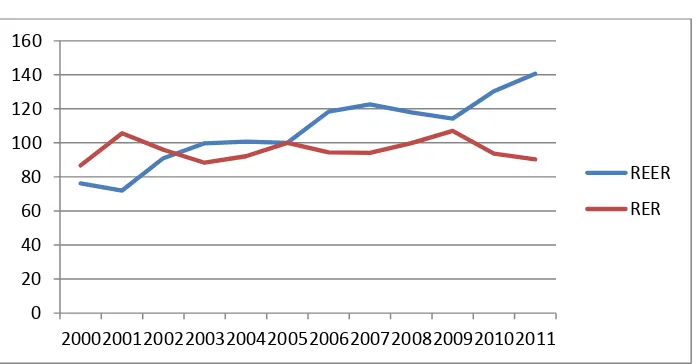

Sumber:data terolah

Gambar 3 perbandingan REER dan RER Indonesia

Fluktuasi yang cukup tinggi terlihat pada gambar deviasi nilai tukar Indonesia. Fluktuasi yang terjadi cenderung dipengaruhi oleh keadaan politik dalam negeri Indonesia. Pasca krisis 1998, pada tahun 2000 hingga 2003 keadaan ekonomi politik masih belum stabil, suhu investasi pun belum memadai dan menarik bagi investor. Setelah tahun 2005, barulah mulai menunjukkan tren jangka panjang yang positif. Periode krisis global 2007 hingga 2010 justru tidak terlalu berdampak negatif pada Indonesia, hal ini disebabkan oleh minimnya perdagangan Indonesia dengan kawasan krisis seperti Amerika dan Eropa. Perdagangan dengan

ka asan Asia sendiri mencapai 7 persen dengan 5 ’an persennya masih dalam

lingkup ASEAN (International Trade Statistic Year Book 2003-2011, data diolah). Tabel 6 Sepuluh besar negara investor Indonesia (dalam USD)

Negara Rata rata FDI pertahun Singapura 173116456

Arab 150034261

Jepang 138493164

Inggris 141955494

Korea Selatan 132722616

Jerman 139814620

0 20 40 60 80 100 120 140 160

200020012002200320042005200620072008200920102011

REER

Malaysia 92328776 Amerika Serikat 80787679

China 46164388

Belanda 38085620

Sumber : Indonesian Finance Today, 2012

Tabel 6 juga menunjukkan pada periode 2000-2011 negara investor Indonesia mayoritas bukan negara yang terkena dampak langsung krisis global 2008. Meskipun terdapat Amerika namun posisi investasi yang ditunjukkan dari perolehan Foreign Direct Investment pada tabel diatas menempatkannya pada posisi 8. Singapura meskipun mendapat dampak krisis namun memiliki kemampuan pemulihan yang cepat karena sektor jasa khususnya pariwisata tetap tinggi pada masa krisis. Keberadaan investasi dari Arab, Jepang, Cina dan Korea Selatan sebagai negara dengan perekonomian kuat dijajaran investor Indonesia inilah yang dapat menetralisir keadaan krisis yang diterima negara negara barat seperti Amerika, Inggris, Jerman dan Belanda. Sehingga dampak yang dirasakan tidak terlalu besar (Indonesian Finance Today, 2012).

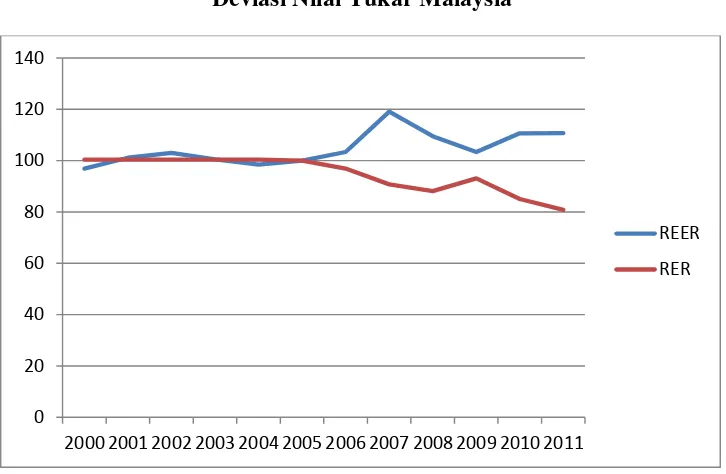

Deviasi Nilai Tukar Malaysia

Sumber:data terolah

Gambar 4 Perbandingan REER dan RER Malaysia

Berkebalikan dengan keadaan Indonesia, deviasi yang terjadi di Malaysia justru sangat terlihat pada periode krisis global. Stabilitas yang terjadi pada awal periode terganggu pada kisaran waktu 2007. Seperti halnya dengan Filipina yang bermitra dagang terbesar Amerika, Malaysia pun terimbas krisis Amerika dengan melemahnya nilai RER sejak akhir 2006. Nilai REER walupun sempat meningkat tetapi menunjukan tanda tanda krisis pada 2007-2008. Malaysia yang berorientasi pada sektor jasa sulit mengimbangi krisis ini sehingga tren RER cenderung turun.

0 20 40 60 80 100 120 140

2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 2011

REER

Keadaan ini juga diakibatkan kebijakan ekonomi ras yang ditetapkan pada 2010. Pengutamaan ras melayu membuat investor Cina enggan menanamkan modalnya, namun disisi lain melemahnya ekonomi dunia barat menjadikan Malaysia mendapat limpahan modal khususnya di bidang syariah dari negara-negara Timur Tengah selama masa krisis (Sihono, 2009).

Deviasi Nilai Tukar Singapura

Berdasarkan gambar 5, deviasi nilai tukar Singapura sangat terlihat ketidakstabilannya. Nilai REER yang jatuh pada 2007 hingga turun 23 persen dimungkinkan karena investasi keluar secara tiba tiba sedangkan pada saat itu Singapura sedang menyalurkan mayoritas investasinya ke pengembangan kasino, tata kota dan jalur kereta api bawah tanah. Kekuatan sektor jasa menyelamatkan Singapura dari resesi 2008 (Sihono,2009).

Sumber:data terolah

Gambar 5 Perbandingan REER dan RER Singapura Deviasi Nilai Tukar Thailand

Perekonomian Thailand relatif memiliki tren masing masing pada REER maupun RER. Kemerosotan yang cukup tinggi terjadi pada 2005-2006, saat masa krisis Thailand. Kebijakan menaikan defisit anggaran dengan sengaja dari 2001 hingga 2004 sebesar rata rata 0,8 persen dimaksudkan untuk meningkatkan permintaan dalam negeri akan belanja modal. Modal yang didapat akan digunakan untuk meningkatkan sektor sektor yang menyerap tenaga kerja. Rencana tersebut berhasil, terlihat dari meningkatnya REER, namun keadaan negara yang tidak stabil pada 2005 justru memaksa pemerintah menekan nilai tukar agar investasi yang masuk tetap pada trennya. Deviasi yang semakin tinggi semakin tidak terkendali karena investasi yang masuk dalam manufaktur khususnya justru balik menekan nilai tukar karena dengan rendahnya nilai tukar thailand dapat mempermudah mereka mendapatkan pasar.

0 20 40 60 80 100 120 140

2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 2011

RER

Sumber:data terolah

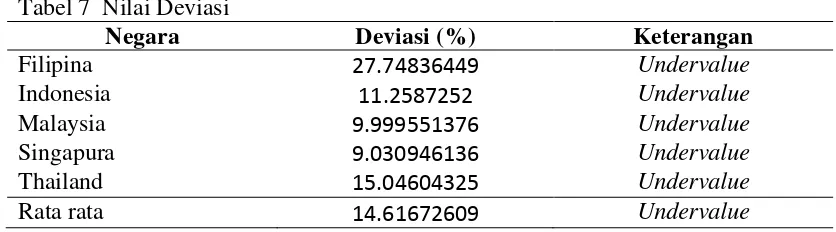

Gambar 6 Perbandingan REER dan RER Thailand Tabel 7 Nilai Deviasi

Negara Deviasi (%) Keterangan

Filipina 27.74836449 Undervalue

Indonesia 11.2587252 Undervalue

Malaysia 9.999551376 Undervalue

Singapura 9.030946136 Undervalue

Thailand 15.04604325 Undervalue

Rata rata 14.61672609 Undervalue

Tabel 7 menunjukkan tingkat deviasi antara nilai tukar aktual dengan kesetimbangannya sebagai hasil dari selisih REER dengan RER menunjukkan masih cukup tinggi, rata rata senilai 14,61 persen dari nilai ideal kesetimbanagn jangka panjang. Keadaan undervalue menandakan ada potensi yang hilang dalam penetapan nilai tukar atau secara sederhana dapat dikatakan bahwa nilai tukar aktual lebih lemah dari potensi nilai tukar yang seharusnya dapat ditetapkan

Deviasi per negara pada Tabel 5 menunjukkan nilai deviasi pada negara maju seperti Singapura dan Malaysia relatif lebih bisa ditekan, ini menggambarkan kestabilan perekonomian negara tersebut. Semakin kecil nilai deviasi maka menunjukkan kemampuan negara tersebut dalam menjaga kestabilan sosial perekonomian negaranya (Kuikeu,2012)

0 20 40 60 80 100 120 140

2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 2011

REER

Hasil Estimasi dan Evaluasi Model

Pemilihan Model Uji Chow

Uji Chow atau Uji F-statistic merupakan pengujian statistik untuk dasar pemilihan menggunakan model Pooled Least Square atau model Fixed Effect. Dalam pengujian ini dilakukan dengan hipotesis berikut:

Hipotesis dari uji ini yaitu : : Model Pooled Least Square

: Model Fixed Effect

Tabel 8 Uji Chow Model I

Effects Test Statistic d.f. Prob.

Cross-section F 76.377292 (4,50) 0.0000

Model II

Effects Test Statistic d.f. Prob.

Cross-section F 22.626478 (4,45) 0.0000

Pengujian dilakukan kepada kedua model untuk mendapatkan metode data panel terbaik. Tabel 8 menunjukkan nilai probability Chow pada kedua model bernilai(0.000) kurang dari α=5% maka tolak H0. Artinya, metode yang digunakan

mengikuti Fixed Effect Model.

Dalam analisis ini tidak menggunakan random effect analysis karena jumlah cross section yang digunakan lebih kecil dari variabel sehingga tidak dapat dianalisis dengan random effect.

Nilai estimasi variabel

Berdasarkan hasil pada Tabel 9 dan 10, terlihat bahwa hasil estimasi kedua model masing masing memiliki nilai koefisien determinasi tersesuaikan (adj R2) sebesar 95,67 persen pada model I dan 74,2 persen pada model II. Nilai ini menunjukkan peresentase keragaman yang dapat dijelaskan oleh model.

Nilai probabilitas (F-statistik) pada kedua model adalah 0.000000, dimana

nilai tersebut lebih kecil dari taraf nyata (α) 5 persen. aka dengan tingkat

signifikan karena konten variabel tersebut yang menjumlahkan nilai ekspor dan impor sehingga peninggkatan variabel trade openess dapat terjadi sekalipun impor negara tersebut tinggi, sedangkan impor yang terlalu tinggi dapat menguras cadangan devisanya.

Tabel 9 Estimasi variabel model I

Variabel Koefisien t-statistik Probabilitas Ln_TOT -0,310625 -5,260406 0,0000 Ln__PRODDIFF 0,259478 17,52935 0,0000 Ln_NFA -0,190405 -10,25268 0,0000 Ln_GOVSPEND 0,595180 10,73806 0,0000 Dummy krisis 0,06013 5,549942 0,0000 C 2,946598 8,630624 0.0000

Adjusted R-squared 0,956725 Prob (F-statistic) 0,000000 Durbin Watson 1,963249 Jarque-Bera 2,694425

Selanjutnya, hasil uji-t, menunjukkan bahwa keseluruhan variabel secara parsial berpengaruh signifikan terhadap kesetimbangan nilai tukar jangka panjang dengan tingkat kepercayaan 90 persen. Hasil uji normaliotas dengan ,elihat probabilitas Jarque-bera menunjukkan kedua model memilki probabilitas dibawah 5 persen, maka cukup bukti untuk menerima H0 yang berarti residual error (error term) terdistribusi normal. Nilai statistik Durbin Watson mendekati nilai 2.00 sehingga berada pada area non-autokorelasi yang mengindikasikan tidak terjadi masalah autokorelasi. Pada hasil estimasi juga tidak terlihat adanya indikasi masalah multikolinearitas, dimana nilai korelasi antar variabel bebas tidak ada yang melebihi nilai residual. Maka, hasil uji ekonometrika menunjukkan bahwa hasil estimasi kedua model bersifat BLUE.

Tabel 10 Estimasi variabel model II

Variabel Koefisien t-statistik Probabilitas

ER_DEVIATION -0,055879 -2,283478 0,0272

FIN_DEPTH 0,036770 2,663455 0,0107

HDI 23,55526 8,683785 0,0000

TOT_SHOCK 0,055279 1,808885 0,0772

GOV_BURD -1,622384 -5,533758 0,0000

INF_RATE -0.313457 5,244474 0,0000

TRADE_OPEN -0,101223 -0,725002 0,4722

Dummy krisis -0,267304 -3,689632 0,0006

C 70,64088 8,557323 0,0000

Adjusted R-squared 0,742011

Prob (F-statistic) 0,000000

Durbin Watson 1,945597

Analisis Faktor yang Memengaruhi Kesetimbangan Nilai Tukar

Berdasarkan hasil regresi pada model I diperoleh faktor-faktor yang memengaruhi kesetimbangan nilai tukar adalah terms of trade (berpengaruh negatif), net foreign asset (berpengaruh negatif), productivity differential

(berpengaruh positif), government spending (berpengaruh positif) dan krisis global (berpengaruh positif).

Terms of Trade

Terms of trade atau ketentuan perdagangan adalah indeks dari harga ekspor suatu negara relatif terhadap impornya. Jika terms of trade suatu negara kurang dari 100 persen, ada lebih banyak modal keluar (untuk membeli impor) daripada jumlah yang masuk, sebaliknya jika indeks tersebut bernilai lebih besar dari 100 persen berarti negara tersebut mengumpulkan modal (lebih banyak uang yang masuk dari ekspor) (Obsteld dan Rogoff 1996). Terms of trade menjadi patokan perbandingan kuantitas dan kualitas ekspor dan impor.

Terms of trade dapat mewakili fungsi nilai tukar dalam sektor perdagangan.

Terms of trade juga memiliki fungsi keterbukaan. Permasalahan yang muncul khusunya bagi negara negara ASEAN yang sebagian besar adalah negara berkembang adalah komoditi unggulan yang ditawarkan oleh hampir seluruh negara berkembang adalah komoditi primer yang tidak tahan lama seperti pertanian. Sedangkan komoditi yang diimpor oleh negara negara tersebut adalah barang-barang-barang industri yang tahan lama, sehingga dasar tukar negara-negara berkembang terus menerus mengalami penurunan.

Nilai hubungan negatif pada hasil estimasi menunjukkan jika nilai tukar

overvalue (terlalu tinggi) akan menyulitkan ekspor karena negara mitra harus membayar cukup tinggi untuk mendapatkan barang tersebut sementara barang primer memiliki ketahanan yang cukup rendah. Keadaan ini akan berakibat pada gangguan kualitas barang yang tersimpan terlalu lama dan kuantitas ekspor yang berkurang. Pada beberapa kasus seperti komoditi pisang di Thailand pada 2001 justru harus merelakan komoditi tersebut dijual dengan harga rendah untuk memaksakan peningkatan jumlah ekspor (sensus Thailand 2005). Sebaliknya jika nilai tukar undervalue maka negara mitra akan enggan mengekspor ke negara tersebut karena pasar dinilai kurang meyakinkan. Peningkatan indeks terms of trade berdampak pada jumlah uang beredar baik asing maupun dalam negeri, inilah yang sering mengganggu kestabilan nilai tukar khususnya pada keadaan excess

mata uang asing

Perbaikan Terms of Trade dapat terjadi antara lain karena :

Harga ekspor naik sedangkan harga impor tetap.

Harga ekspor tetap sedangkan harga impor turun

Harga ekspor naik dengan proporsi yang lebih besar daripada naiknya harga impor

Harga Ekspor turun dengan proporsi yang lebih kecil daripada turunya harga impor

yang positif. Ini diakibatkan oleh kemampuan Indonesia dalam perdagangan yang didukung oleh berbagai sektor, dari mulai pertanian hingga jasa. Sementara grafik yang ditunjukkan Singapura merupakan tipikal khas indeks terms of trade negara yang mengandalkan sektor jasa, relatif stagnan di kisaran 100 persennya. Sektor jasa yang menjadi andalan Singapura salah satunya adalah pariwisata dan keuangan. Sektor jasa keuangan Singapura tidak terlalu mengalami gangguan karena peraturan pemerintah yang mengatur terkait pengelolaan modal baik dari dalam maupun luar negeri sangat fleksibel dan dijamin, terlebih Singapura menjadi salah satu tujuan utama investasi masyarakat Asia.

Gambar 8 Perkembangan Terms of Trade negara negara ASEAN Produktivitas differensial

untuk mematok nilai tukar yang tinggi. Peningkatan produktifitas differensial memunculkan kecenderungan persaingan monopolistik sebagai dampak dari kemampuan efiktivitas produksi.

Gambar 9 Perbandingan produktifitas differensial 5 negara ASEAN (sumbu vertikal menunjukkan nilai produktifitas, sedangkan horizontal menunjukan tahun periode)

Net Foreign Asset (NFA)

Net Foreign Asset menunjukkan perbandingan aset dalam negeri yang ada diluar negeri dibanding aset luar yang beredar di dalam negeri. Sebagian ahli ada yang menyebut net foreign asset sebagai komponen hutang negara. Aset asing yang berada di suatu negara, akan bernilai positif jika lebih tinggi investasi diluar negeri dibanding investasi yang masuk (dihitung dalam pengembalian modal). Pada dasarnya nilai acuan NFA bukanlah pada tandanya yang positif ataupun negatif, karena tanda negatif (aset luar lebih besar yang beredar di dalam negeri dibanding aset dalam negeri yang ada diluar) sebenarnya juga menunjukkan kredibilitas dan tingkat kepercayaan dunia terhadap perekonomian dan bisnis di dalam negara tersebut. Dalam hasil estimasi NFA (Net Foreign Asset) bernilai negatif memperlihatkan kecenderungan keberadaan hot money yang sangat dipengaruhi nilai tukar. Saat nilai tukar naik maka investasi akan masuk (capital inflow, liabillities).

0 5000 10000 15000 20000 25000 30000

Indonesia

Malaysia

Filipina

Singapura

Thailand

Gambar 10 Perbandingan NFA negara negara ASEAN (dalam US$) (sumbu vertikal menunjukkan tingkat NFA, sedangkan horizontal menunjukan tahun periode)

Government Spending

Government spending menunjukan perbandingan konsumsi pemerintah terhadap GDP. Konsumsi pemerintah pusat terdiri dari pembelian barang dan jasa, gaji pegawai negeri sipil dan kegiatan pemerintah yang teranggarkan. Komponen dalam konsumsi pemerintah yang umum adalah belanja dan subsidi. Tingkat belanja yang tinggi dapat menyebabkan berkurangnya jumlah uang asing, hal yang sama terjadi juga dalam subsidi yang berkaitan dengan harga internasional.

Konsumsi pemerintah yang terlalu tinggi dapat mengakibatkan nilai tukar yang fluktuatif. Pada Gambar 11 memperlihatkan transmisi peningkatan pengeluaran pemerintah yang merupakan kebijakan fiskal ekspansioner menggeser kurva IS ke kanan sehingga dalam jangka panjang output akan tetap dan nilai tukar meningkat

Gambar 11 Grafik IS-LM Government Spending -3E+11

-2E+11 -1E+11 0 1E+11 2E+11 3E+11 4E+11

Indonesia

Malaysia

Filipina

Singapura

Thailand

e0

e1

e

LM1

IS0

Krisis 2008

Krisis ekonomi global yang terjadi pada tahun 2008 ini bermula dari krisis finansial yang terjadi di Amerika. Gaya hidup konsumtif dan kebiasaan menggantungkan diri pada kartu kredit menyebabkan lembaga keuangan bangkrut karena kekurangan likuiditasnya. Runtuhnya perusahaan perusahaan pemberi kredit berdampak pada jatuhnya Wall Street. Krisis tersebut merambat ke sektor riil dan dan non-keuangan di seluruh dunia. Sementara itu di Eropa juga mengalami kegagalan pasar dan perbankan yang tidak stabil karena terjadi lag nilai mata uang diantara negara anggotanya. Penurunan daya serap pasar itu menyebabkan volume impor negara yang mengalami krisis menurun drastis, sementara negara negara yang terkena krisis adalah negara yang terkenal memilki tingkat konsumerisme tinggi seperti Amerika. Hasil dari keadaan itu adalah menurunnya tingkat impor dinegara negara tersebut, dapat dipastikan juga bahwa negara pengekspor juga mengalami dampak penurunan permintaan terutama yang menjadikan Amerika mitra dagang terbesarnya.

Kejadian krisis 2008 berpengaruh positif dalam pergerakan nilai tukar. Dampak yang ditimbulkan oleh krisis pada dasarnya bersifat sistemik. Krisis yang terjadi awalnya berdampak pada menurunnya arus perdagangan karena kemampuan membeli yang menurun. Penurunan daya beli inilah yang akan meningkatkan nilai tukar tidak terkendali. Dampak krisis juga muncul dari sektor investasi, selain kemampuan penanaman modal dari investor lokal menjadi turun, ketidakstabilan ekonomi ini juga membuat investor asing mencabut modalnya di dalam negeri. Keadaan berkurangnya investasi dan arus perdagangan inilah yang mengimbas pada deviasi nilai tukar.

Analisis Hubungan Deviasi Nilai Tukar dengan Pertumbuhan Ekonomi Variabel financial depth, HDI, terms of trade shock, trade openess dan government burden pada dasarnya merupakan variabel pelengkap dalam analisis ini agar dampak dari deviasi nilai tukar dapat lebih terlihat.Variabel-variabel tersebut merupakan penyusun utama dalam pembangunan perekonomian dan hasil regresi pada tabel 11 sudah menunjukkan koefisien yang sesuai teori. Intepretasi dari hasi analisis tersebut adalah pertumbuhan perekonomian akan meningkat sejalan dengan berkembangnya investasi dengan tingkat penetrasi dan pengembalian yang baik (Financial depth), pembangunan SDM dari segi sosial, ekonomi dan kesehatan (HDI), ekspor bersih (terms of trade). Keadaan meningkatnya inflasi dan belanja pemerintah yang terlalau tinggi (government burden) akan menghambat meningkatnya pertumbuhan ekonomi.

Hasil estimasi menunjukkan bahwa hubungan deviasi nilai tukar dengan pertumbuhan perekonomian bernilai negatif. Hal ini terjadi karena keadaan lag

pembangunan infrastruktur pendukung dan SDM, keadaan deviasi yang tinggi juga menunjukkan ketidakstabilan pasar uang dan sistem penetapan bank sentral pada negara tersebut.

Keadaan deviasi yang berlangsung lama juga akan memunculkan efek domino dengan dimulainya penarikan modal asing karena tingkat pengembalian yang berkurang sehingga produktifitas manufaktur dan perusahaan terbuka akan berkurang. Perdagangan pun akan melemah karena tingkat produksi yang menurun sehingga keadaan perekonomian bisa menjadi lebih buruk. Keadaan inilah yang harus bisa diantisipasi dengan memperhatikan perkembangan setiap induk perekonomian. Kelebihan dari rezim nilai tukar manage floating pada keadaan ini adalah pemerintah setempat dapat mengatur tingkat minimum nilai tukar dengan melihat nilai tukar kesetimbangan jangka panjang.

Hubungan Deviasi Nilai Tukar dengan Pertumbuhan Ekonomi pada Masa Krisis

SIMPULAN DAN SARAN

Simpulan

Berdasarkan hasil penelitian ini dapat ditarik kesimpulan sebaai berikut: 1. Deviasi terjadi dalam penetapan nilai tukar dengan rata rata 14,61persen di

bawah nilai potensial (undervalue). Keadaan ini menunjukkan nilai tukar yang berlaku sekarang dinilai lemah dibandingkan denan potensi yang bisa diterapkan. Keadaan ini mengakibatkan pertumbuhan ekonomi yang cenderung kecil karena kegiatan ekonomi internasional kurang berjalan dengan tepat.

2. Deviasi nilai tukar secara signifikan dipengaruhi oleh net foreign asset (berpengaruh negatif), government spending (berpengaruh positif), term of trade (berpengaruh negatif), productivity differentials (berpengaruh positif), krisis 2008 (berpengaruh positif)

3. Deviasi nilai tukar terbukti berpengaruh negatif terhadap pertumbuhan perekonomian, ini diakibatkan karena deviasi menyebabkan sektor sektor perekonomian berjalan tidak maksimal.

Saran

Saran yang dapat disampaikan melalui penelitian ini adalah.

1. Bagi pemerintah, potensi penguatan nilai tukar seharusnya dapat menjadi alternatif kebijakan melihat tingginya lag antara kesetimbangan nilai tukar jangka panjang dan nilai aktualnya. Selain itu dengan memperhatikan faktor faktor yang memengaruhi kesetimbangan nilai tukar dapat disusun kebijakan yang dapat menjadi penyokong penguatan nilai tukar dan antisipasi krisis

2. Keterbukaan informasi perekonomian internasional sangat dibutuhkan untuk penelitian yang bersifat membangun,

DAFTAR PUSTAKA

Aguirre Alvaro, Calderon Cesar. 2005. Real Exchange Rate Misalignments and Economic Perfomance. [jurnal] Central Bank of Chile

Amadou Diallo Ibrahim.2011. The Effects of Real Exchange Rata Misalignment and Real Exchange Rate Volatillity on Ekspors. ,siap terbit

Edwards Sebastian, Savastano Miguel A. 1999. Exchange Rates in Emerging Economies: What Do We Need to Know?. [jurnal] Stanford University Conference

Ferreti Gian Maria Milesi, Lane Phillip. 2000. The External Wealth of Nations Measures of Foreign Assets and Liabilities for Industrial and Developing Countries

Firdaus, M. 2011. Aplikasi Ekonometrika untuk Data Panel dan Time Series. Bogor (ID): IPB Press

Hamizah MS, Naseem.2008. Exchange Rate Misalignment, Volatility and Imports Flows in Malaysia. [jurnal] MPRA

Klau Marc, Ma Gaunon, McCauley Robert, San Sau Fung. 2006. Estimation of Asian Effectife Exchanges Rates: a Technical note. [jurnal] Bank of International Settlements

Kuikeu Oscar. 2012. Estimating the Real Exchange Rate Misalignment : Case of the CFA Franc Zone. [jurnal] MPRA

Mankiw, Gregory. 2003. Teori Makroekonomi edisi kelima. Jakarta (ID) : Erlangga

Malhayati marissa. 2011. Analisis Fenomena Twin Deficit pada Negara Negara ASEAN [skripsi]. Bogor[ID]. Institut Pertanian Bogor

Maurice Obsteld, Krugman Paul. 2004. Ekonomi Internasional : teori dan Kebijakan. Jakarta (ID) : Index Publisher

Raji, Rahman Olanrewaju. 2011. Real Exchange Rate Misalignment and Economic Perfomance of West African Monetary Zone: Implications for Macro Economics Unionisation. [jurnal] Canterbury social science

[United Nation Statistic Division]. 2002. International Trade Statistic Year Book 2002. Koleksi Badan Pusat Statistik, Jakarta

[United Nation Statistic Division]. 2004. International Trade Statistic Year Book 2004. Koleksi Badan Pusat Statistik, Jakarta

[United Nation Statistic Division]. 2006. International Trade Statistic Year Book 2006. Koleksi Badan Pusat Statistik, Jakarta

[United Nation Statistic Division]. 2007. International Trade Statistic Year Book 2007. Koleksi Badan Pusat Statistik, Jakarta

[United Nation Statistic Division]. 2009. International Trade Statistic Year Book 2009. [internet]. [Diunduh 5 Maret 2013]. Tersedia pada http://comtrade.un.org/pb/first.aspx

[United Nation Statistic Division]. 2011. International Trade Statistic Year Book 2011. [internet]. [Diunduh 5 Maret 2013]. Tersedia pada http://comtrade.un.org/pb/first.aspx

[National Statistics Office of Philippines]. 2008. External Trade Perfomance. [internet] [diunduh pada 19 Maret 2013]. Tersedia pada http://www.census.gov.ph/content/external-trade-performance-december-2007

Lampiran 1 Sepuluh mitra dagang terbesar negara-negara ASEAN periode 2000-2011 (diurutkan berdasarkan nilai ekspor-impor dari terbesar ke terkecil)

BRUNEI KAMBOJA INDONESIA MALAYSIA MYANMAR

MALAYSIA AMERIKA SINGAPURA AMERIKA THAILAND

SINGAPURA CINA CINA JEPANG CINA

AMERIKA JERMAN JEPANG SINGAPURA INDIA

JEPANG INGGRIS AMERIKA CINA JEPANG

CINA PRANCIS THAILAND THAILAND MALAYSIA

THAILAND KANADA MALAYSIA KOREA KOREA

INGGRIS VIETNAM AUSTRALIA JERMAN INDONESIA

KOREA BELANDA KOREA INDONESIA SINGAPURA

INDONESIA SINGAPURA SAUDI AUSTRALIA JERMAN

SELANDIA BARU

JEPANG JERMAN INDIA INGGRIS

FILIPINA SINGAPURA THAILAND VIETNAM LAOS

AMERIKA MALAYSIA JEPANG CINA THAILAND

JEPANG AMERIKA CINA JEPANG JEPANG

SINGAPURA CINA AMERIKA SINGAPURA CINA

CINA INDONESIA SINGAPURA KOREA KOREA

KOREA JEPANG MALAYSIA MALAYSIA INGGRIS

MALAYSIA THAILAND AUSTRALIA AMERIKA JERMAN

JERMAN KOREA INDONESIA JERMAN INDONESIA

THAILAND AUSTRALIA KOREA INDONESIA BELGIA

INGGRIS INGGRIS FILIPINA AUSTRALIA PRANCIS

Lampiran 2 Nilai Real Effective Exchange Rate serta Real Exchange Rate lima negara ASEAN periode 2000-2011 (2005 = 100)

Tahun

Indonesia

Malaysia

Singapura

REER

RER

REER

RER

REER

RER

Tahun

Filipina

Thailand

Lampiran 3 Kointegrasi data panel : Persamaan nilai tukar jangka panjang

Uji kointegrasi panel

I.Reduced Rank Based Cointegration Test Null Hypothesis: #coint.vectors (r)

None* 63.15

At most 1* 41.35

At most 2* 25.21

At most 3 14.35

At most 4 10.84

II.Residual-based Cointegration Test

II.1 Homogeneous Residual-based Cointegration Test (p-value) Kao(1999)

DF (rho) (1.8)

DF (t_rho) (0.0008)

DF (rho) (0.0124)

DF (t_rho) (0.00023)

ADF (0.0059)

McCoskey and Kao (1998)

Panel LM (0.000)

II.2 Heterogeneous Residual-based Cointegration Test (p-value) Pedroni (1999)

Panel-v (0.050)

Panel-rho (0.7)

Panel-t (non-parametric) (0.101)

Panel-t (parametric) (0.000)

Group rho (1.8)

Group-t (non-parametric) (0.009)

Lampiran 6 Hasil uji chow Model I

Redundant Fixed Effects Tests Equation: FIX

Test cross-section fixed effects

Effects Test Statistic d.f. Prob.

Cross-section F 66.593817 (4,231) 0.0000 Cross-section Chi-square 184.062503 4 0.0000

Lampiran 7 Hasil uji chow regresi Model II

Redundant Fixed Effects Tests Equation: Untitled

Test cross-section fixed effects

Effects Test Statistic d.f. Prob.

Lampiran 8 Hasil uji normalitas regresi Model I

Lampiran 9 Hasil uji normalitas regresi Model II

Lampiran 10 Hasil estimasi data panel regresi Model I

Dependent Variable: REER Method: Panel Least Squares Date: 12/16/13 Time: 16:20 Sample: 2000Q1 2011Q4 Periods included: 48 Cross-sections included: 5

Total panel (balanced) observations: 240

Variable Coefficient Std. Error t-Statistic Prob.

PRODDIF 0.266589 0.023447 11.37002 0.0000

TOT -0.160576 0.065538 -2.450109 0.0150

LN_NFA -0.045658 0.083901 -0.544187 0.5868

GOVSPEND 0.423314 0.072897 5.806977 0.0000

C 2.426861 0.301479 8.049849 0.0000

Effects Specification

Cross-section fixed (dummy variables)

R-squared 0.783245 Mean dependent var 4.680292

Adjusted R-squared 0.775738 S.D. dependent var 0.148674

S.E. of regression 0.070407 Akaike info criterion -2.432278

Sum squared resid 1.145091 Schwarz criterion -2.301754

Log likelihood 300.8733 Hannan-Quinn criter. -2.379686

F-statistic 104.3399 Durbin-Watson stat 0.240742

Lampiran 11 Hasil estimasi data panel regresi Model II

Dependent Variable: GROWTH

Method: Panel EGLS (Cross-section weights) Date: 12/16/13 Time: 17:13

Sample: 2000Q1 2011Q4 Periods included: 48 Cross-sections included: 5

Total panel (balanced) observations: 240 Linear estimation after one-step weighting matrix

Variable Coefficient Std. Error t-Statistic Prob.

GDP_TMIN1 -3.712685 0.401062 -9.257138 0.0000

GDP_HPFIL -0.004209 0.028505 -0.147645 0.8828

HDI 10.93198 1.351406 8.089338 0.0000

FIN_DEPTH -1.144564 0.602612 -1.899337 0.0588

TRADE_OPEN -0.137040 0.121605 -1.126929 0.2610

INF_RATE 0.194856 0.049666 3.923351 0.0001

ER_DEVIATION -0.091698 0.028463 -3.221700 0.0015

TOT_SHOCK 0.053488 0.032085 1.667105 0.0969

C 39.76686 4.161430 9.556057 0.0000

Effects Specification

Cross-section fixed (dummy variables)

Weighted Statistics

R-squared 0.386603 Mean dependent var 3.259483

Adjusted R-squared 0.354176 S.D. dependent var 1.551656

S.E. of regression 0.311808 Sum squared resid 22.06996

F-statistic 11.92250 Durbin-Watson stat 0.348426

Prob(F-statistic) 0.000000

Unweighted Statistics

R-squared 0.301305 Mean dependent var 2.254792

Lampiran 12 Hasil estimasi data panel regresi Model II (Memperhitungkan Krisis)

Dependent Variable: GROWTH

Method: Panel EGLS (Cross-section weights) Date: 12/16/13 Time: 17:24

Sample: 2000Q1 2011Q4 Periods included: 48 Cross-sections included: 5

Total panel (balanced) observations: 240 Linear estimation after one-step weighting matrix

Variable Coefficient Std. Error t-Statistic Prob.

GDP_TMIN1 -3.803093 0.424262 -8.964021 0.0000

GDP_HPFIL -0.002484 0.034106 -0.072816 0.9420

HDI 11.93204 1.521097 7.844361 0.0000

FIN_DEPTH -1.653091 0.626189 -2.639923 0.0089

TRADE_OPEN -0.198482 0.132071 -1.502848 0.1343

INF_RATE 0.284323 0.055962 5.080650 0.0000

ER_DEVIATION -0.074429 0.029577 -2.516420 0.0125

TOT_SHOCK 0.051485 0.034736 1.482161 0.1397

KRISIS -0.206920 0.058902 -3.512936 0.0005

C 40.79236 4.434033 9.199832 0.0000

Effects Specification

Cross-section fixed (dummy variables)

Weighted Statistics

R-squared 0.401164 Mean dependent var 2.782558

Adjusted R-squared 0.366718 S.D. dependent var 0.976696

S.E. of regression 0.288513 Sum squared resid 18.81223

F-statistic 11.64609 Durbin-Watson stat 0.367839

Prob(F-statistic) 0.000000

Unweighted Statistics

R-squared 0.372212 Mean dependent var 2.254792

RIWAYAT HIDUP

Penulis, Lintang Satrio, lahir di Bandung pada tanggal 14 Desember 1991. Penulis merupakan anak kedua dari tiga bersaudara, dari pasangan Tri Djuwinarno dan Yuyu Mulyapiantimala. Penulis memasuki bangku pendidikan menengah pertama pada tahun 2003 di SMP Negeri 11 Bandung dan melanjutkan ke tahap pendididkan menengah atas di SMA Negeri 6 Bandung hingga lulus pada Juni 2009. Setelah lolos melalui Seleksi Nasional Masuk Perguruan Tinggi Negeri (SNMPTN) 2009, penulis mendapat pendidikan sarjana dari Departemen Ilmu Ekonomi dan Studi Pembangunan Fakultas Ekonomi dan Manajemen Institut Pertanian Bogor hingga lulus pada tahun 2013.