ANALISIS KINERJA PERBANKAN SYARIAH DI ASEAN MELALUI PENDEKATAN ISLAMICITY PERFORMANCE INDEX DAN MAQASHID

SYARIAH INDEX

Oleh:

ELISSA QATHRUNNADA NIM 11170850000044

PROGRAM STUDI PERBANKAN SYARIAH FAKULTAS EKONOMI DAN BISNIS

UNIVERSITAS ISLAM NEGERI SYARIF HIDAYATULLAH JAKARTA

1442 H/2021 M

ii

LEMBAR PENGESAHAN SKRIPSI

ANALISIS KINERJA PERBANKAN SYARIAH DI ASEAN MELALUI PENDEKATAN ISLAMICITY PERFORMANCE INDEX DAN MAQASHID

SYARIAH INDEX Skripsi

Diajukan kepada Fakultas Ekonomi dan Bisnis

Untuk Memenuhi Syarat-syarat untuk Meraih Gelar Sarjana Ekonomi

Oleh

Elissa Qathrunnada NIM: 11170850000044

Di Bawah Bimbingan

Pembimbing I

Dr. Suhenda Wiranata, M.E.

NIP. 1961044211990031002

Pembimbing II

Irhamsyah Putra, M.A.

NIP. 197405172005011004

JURUSAN PERBANKAN SYARIAH FAKULTAS EKONOMI DAN BISNIS

UNIVERSITAS ISLAM NEGERI SYARIF HIDAYATULLAH JAKARTA

1442 H/2021 M

iii

LEMBAR PENGESAHAN UJIAN KOMPREHENSIF

Hari ini, Jumat Tanggal 23 April 2021 telah dilakukan Ujian Komprehensif atas mahasiswa:

1. Nama : Elissa Qathrunnada 2. NIM : 11170850000044 3. Jurusan : Perbankan Syariah

4. Judul Skripsi : Analisis Kinerja Perbankan Syariah di ASEAN Melalui Pendekatan Islamicity Performance Index dan Maqashid Syariah Index

Setelah mencermatiddandmemperhatikan penampilanddan kemampuandyang bersangkutan selamadprosesdujian komprehensif, maka diputuskan bahwa mahasiswa tersebut di atas dinyatakan LULUS dan diberi kesempatan untuk melanjutkan ke tahapdUjian Skripsi sebagai salah satu syarat untuk memperoleh gelar Sarjana Ekonomi pada Jurusan dPerbankan Syariah Fakultas Ekonomi dan Bisnis Universitas Islam Negeri Syarif Hidayatullah Jakarta.

Jakarta, 22 April 2021

1. Ahmad Zubaidi M.A. ( )

NIP. 19720415 200501 1 005 Penguji I

2. Ivalaili M.I.E. ( )

NIP. 19880318 201801 2 001 Penguji II

iv

LEMBAR PENGESAHAN UJIAN SKRIPSI

Hari ini, Jumat Tanggal 23 April 2021 telah dilakukan Ujian Komprehensif atas mahasiswa:

1. Nama : Elissa Qathrunnada 2. NIM : 11170850000044 3. Jurusan : Perbankan Syariah

4. Judul Skripsi : Analisis Kinerja Perbankan Syariah di ASEAN Melalui Pendekatan Islamicity Performance Index dan Maqashid Syariah Index

Setelah mencermatiddandmemperhatikan penampilanddan kemampuandyang bersangkutan selamadprosesdUjian Skripsi, maka diputuskan bahwa mahasiswa tersebut di atas dinyatakan LULUS dan skripsi ini diterima sebagai salah satu syarat untuk memperoleh gelar Sarjana Ekonomi pada Jurusan Perbankan Syariah Fakultas Ekonomi dan Bisnis Universitas Islam Negeri Syarif Hidayatullah Jakarta.

Jakarta, 27 September 2021

1. Dr. Yuke Rahmawati, M.A. ( ) NIP. 197509032007012023 Ketua

2. Dr. Suhenda Wiranata, M.E. ( )

NIP. 196104211990031002 Sekretaris

3. Dr. Suhenda Wiranata, M.E. ( )

NIP. 196104211990031002 Pembimbing I

4. Irhamsyah Putra, M.A. ( )

NIP. 197405172005011004 Pembimbing II

5. Dr. Endah Meiria, S.E. M.Si. ( )

NIDN. 0205068502 Penguji Ahli

v

LEMBAR PERNYATAAN KEASLIAN KARYA ILMIAH

Yang bertanda tangan di bawah ini Nama : Elissa Qathrunnada NIM : 11170850000044 Jurusan : Perbankan Syariah Fakultas : Ekonomi dan Bisnis

Dengan ini menyatakan bahwa dalamxpenulisan skripsi ini, saya:

1. Tidak menggunakan ide orang lain tanpa mampu mengembangkan danxmempertanggungjawabkan. x

2. Tidak melakukanxplagiasi terhadap naskah karya orang lain.

3. Tidak menggunakan karya orang lain tanpa menyebutkan sumber asli atau tanpaxizin pemilik karya. x

4. Tidak melakukan pemanipulasian dan pemalsuan data. x

5. Mengerjakan sendiri karya ini dan mampu bertanggung jawab atas karya ini.

Jikalau di kemudian harixada tuntutan dari pihak lain atas karya saya, dan telah melalui pembuktian yang dapat dipertanggung jawabkan, ternyata memang ditemukan bukti bahwa saya telah melanggarxpernyataan ini, makaxsaya siap dikenakanxsanksi berdasarkan aturan yang berlaku di FakultasxEkonomi dan Bisnis UIN Syarif HidayatullahxJakarta.

Demikian pernyataan ini sayaxbuat dengan sesungguhnya.

Jakarta, 3 Juli 2021 YangxMenyatakan

(Elissa Qathrunnada)

vi

DAFTAR RIWAYAT HIDUP Data Pribadi

Nama : Elissa Qathrunnada

Tempat & Tanggal Lahir : Gresik, 17 Juni 1999 Jenis Kelamin : Perempuan

Agama : Islam

Alamat : Jl. Legoso Raya, Komplek Batan No.9, Ciputat Timur, Tangerang Selatan, Banten 15419

No. Telepon : 081296706643

E-mail : elissaannada1@gmail.com

Pendidikan Formal

2006-2011 : MI Miftahul Ulum Bulangan Gresik 2011-2014 : MTS Putra-Putri Simo Lamongan 2014-2017 : MAN Denanyar Jombang

2017-Sekarang : UIN Syarif Hidayatullah Jakarta – S1 Perbankan Syariah

Pengalaman Organisasi

1. Lembaga Bahasa Arab Inggris (LBAI), Wakil Ketua 2015-2016

2. Asrama Al-Bishri Putri Mambaul Maarif Denanyar, Bendahara 2015-2017 3. HMJ Perbankan Syariah, 2017-2018

4. GenBI (Generasi Baru Indonesia), Ketua Divisi Kewirausahaan 2019-2021 Pengalaman Aktivitas

1. Mobility Programme Universitas Kebangsaan Malaysia (Oktober 2018) 2. Panitia Indonesia Sharia Economic Festival (12-16 November 2019)

3. Juara 2 Musabaqah Tilawatil Quran (2019) 4. Finalis LKTI Waqf Goes To Campus IPB (2019)

5. Sertifikasi Manajemen Risiko Perbankan BNSP-MI (2021)

6. Pembicara Scholarship Sharing Session Platform Rumahpiyu (2021) 7. Digital Creator Academy by Socialkreatif (2020-2021)

vii

PERFORMANCE ANALYSIS OF SHARIA BANKING IN ASEAN THROUGH ISLAMIC PERFORMANCE INDEX AND MAQASHID SHARIA

INDEX APPROACH

Elissa Qathrunnada ABSTRACT

ASEAN Islamic Banking has strong potential in leading Islamic finance globally. This potential has not been matched by the existence of performance measurements that comprehensively reveal aspects of sharia and social performance. The majority of performance measures applied today are performance measures similar to conventional banking. Therefore, this study aims to analyze the performance of ASEAN Islamic Banking through the Islamicity Performance Index and Maqashid Syariah Index approaches using quantitative methods with a sample of local Sharia Commercial Banks which were first established in the ASEAN region which are included in the Top Ten Islamic Finance Development Report 2019. The data analysis method used in the Islamicity Performance Index is the Kruskall Wallis H test, and the Maqashid Syariah Index with Simple Additive Weighting. The results showed that there were significant differences in the indicators of PSR, ZPR, EDR, DEWR, II vs NII, and IInc vs NIInc, and the Maqashid Syariah Index showed that the Islamic Bank of Brunei Darussalam was the most superior Islamic Banking in implementing the 3 objectives of Maqashid Syariah.

Keyword: Islamic Banking Performance, Performance Measurement, Islamicity Performance Index, Maqashid Syariah, Maqashid Syariah Index.

viii

ANALISIS KINERJA PERBANKAN SYARIAH DI ASEAN MELALUI PENDEKATAN ISLAMICITY PERFORMANCE INDEX DAN MAQASHID

SYARIAH INDEX Elissa Qathrunnada

ABSTRAK

Perbankan Syariah ASEAN memiliki potensi yang kuat dalam memimpin keuangan syariah secara global. Potensi ini belum diimbangi dengan adanya pengukuran kinerja yang secara komprehensif mengungkapkan aspek kinerja syariah dan sosial. Mayoritas pengukuran kinerja yang diterapkan saat ini merupakan pengukuran kinerja yang serupa dengan Perbankan Konvensional.

Oleh karena itu, penelitian ini bertujuan untuk menganalisis kinerja Perbankan Syariah ASEAN melalui pendekatan Islamicity Performance Index dan Maqashid Syariah Index menggunakan metode kuantitatif dengan sampel Bank Umum Syariah lokal yang pertama kali berdiri di negara kawasan ASEAN yang termasuk dalam Top Ten Islamic Finance Development Report 2019. Metode analisis data yang digunakan dalam Islamicity Performance Index adalah uji Kruskall Wallis H, serta Maqashid Syariah Index dengan Simple Additive Weighting. Hasil penelitian menunjukkan terdapat perbedaan yang signifikan dalam indikator PSR, ZPR, EDR, DEWR, II vs NII, dan IInc vs NIInc, serta Maqashid Syariah Index menunjukkan Bank Islam Brunei Darussalam menjadi Perbankan Syariah paling unggul dalam menerapkan 3 tujuan Maqashid Syariah.

Kata kunci: Kinerja Perbankan Syariah, Pengukuran Kinerja, Islamicity Performance Index, Maqashid Syariah, Maqashid Syariah Index.

ix

KATA PENGANTAR

Assalamu’alaikum Wr.Wb.

Segala puji bagi Allah SWT yang telah melimpahkan rahmat dan kasih sayang-Nya. Shalawat dan salam tercurahkan kepada junjungan Nabi besar Muhammad SAW, sehingga dapat menyelesaikan skripsi ini yang berjudul

“Analisis Kinerja Perbankan Syariah di ASEAN Melalui Pendekatan Islamicity performance Index dan Maqashid Syariah Index ” dengan sebaik- baiknya. Skripsi ini ditulis untuk memenuhi salah satu syarat memperoleh gelar Sarjana Ekonomi Universitas Islam Nasional Syarif Hidayatullah Jakarta. Penulis menyadari bahwa tanpa dukungan semua pihak, skripsi ini tidak dapat terselesaikan. Oleh karena itu, penulis ingin mengucapkan terima kasih kepada semua pihak yang telah membantu dalam penulisan skripsi ini, terutama kepada:

1. Ibu Prof. Dr. Hj. Amany Burhanuddin Umar Lubis, Lc., M.A., selaku Rektor Universitas Islam Negeri Syarif Hidayatullah Jakarta

2. Bapak Prof. Dr. Amilin, S.E., Ak., M.Si.,CA.,QIA.,BKP.,CRMP., selaku Dekan Fakultas Ekonomi dan Bisnis yang telah memberikan kesempatan kepada penulis dalam menyelesaikan skripsi.

3. Ibu Cut Erika Ananda Fatimah, SE., MBA selaku Ketua Jurusan dan Ibu Yuke Rahmawati M.A, selaku Sekretaris Jurusan Perbankan Syariah Fakultas Ekonomi dan Bisnis Universitas Islam Negeri Syarif Hidayatullah Jakarta yang telah memberikan wawasan ilmu pengetahuan yang sangat bermanfaat kepada penulis.

4. Bapak Dr. Suhenda Wiranata, M.E., dan Bapak Irhamsyah Putra, MA., selaku dosen pembimbing yang telah bersedia meluangkan waktunya untuk memberikan bimbingan dan nasehat dalam proses penyusunan skripsi.

5. Ibu Ay Maryani, S.E., M.Si., selaku dosen pembimbingdakademik yang senantiasa membimbing penulis selama perkuliahan.

6. Kepada seluruh dosen Fakultas Ekonomi dan Bisnis Universitas Islam Negeri Syarif Hidayatullah Jakarta yang telah memberikan ilmu yang bermanfaat dan

x

berharga serta memberikan motivasi dan dukungan kepada penulis selama perkuliahan.

7. Seluruh staff administrasi dan bagian akademik Fakultas Ekonomi dan Bisnis UIN Syarif Hidayatullah Jakarta yang telah membantu penulis dalam memenuhi kebutuhan administrasi.

8. Orang tua Bapak H. Sholihan dan Ibu Hj. Nur Shofiyah, Bapak H. Malhan dan Ibu Hj. Rodhiyah, yang senantiasa mendoakan, mendukung, menasehati, mendidik, dan memberikan semangat yang luar biasa kepada penulis, semoga skripsi ini dapat menjadi salah satu wujud bakti penulis terhadap orang tua.

Serta saudaraku Moh. Fairuz Zabadi, semoga skripsi ini menjadi penyemangat dalam mewujudkan cita-cita serta menempuh pendidikan ke jenjang yang lebih tinggi dan manfaat nantinya.

Penulis menyadari bahwa skripsi ini masih terdapat banyak kekurangan dan jauh dari kesempurnaandkarena keterbatasan pengetahuan maupun pengalaman yang dimiliki penulis. Oleh sebab itu, penulisdmengharapkan segala bentuk kritik dan saran yang dapat membangun pencapaian yang lebih baik kedepannya.

Wassalamu’alaikum Wr.Wb.

Tangerang Selatan, 19 Juli 2021 Penulis

Elissa Qathrunnada

xi DAFTAR ISI

LEMBAR PENGESAHAN SKRIPSI ... ii

LEMBAR PENGESAHAN UJIAN KOMPREHENSIF ... iii

LEMBAR PENGESAHAN UJIAN SKRIPSI ... iii

LEMBAR PERNYATAAN KEASLIAN KARYA ILMIAH ... v

DAFTAR RIWAYAT HIDUP ... vi

ABSTRACT ... vii

ABSTRAK ... viii

KATA PENGANTAR ... ix

DAFTAR ISI ... xi

DAFTAR TABEL ... xiii

DAFTAR GAMBAR ... xiii

DAFTAR LAMPIRAN ... xivi

BAB I PENDAHULUAN ... 1

A. Latar Belakang ... 1

B. Identifikasi Masalah ... 11

C. Rumusan Masalah ... 12

D. Tujuan Penelitian ... 13

E. Manfaat Penelitian ... 13

BAB II TINJAUAN PENELITIAN ... 15

A. Teori – teori Terkait Penelitian ... 15

1. Stakeholder ... 15

2. Kinerja Perbankan Syariah ... 17

3. Islamicity Performance Index (IPI) ... 26

4. Maqashid Syariah Index (MSI) ... 32

B. Penelitian Terdahulu ... 41

C. Kerangka Pemikiran ... 49

D. Keterkaitan antar Variabel dan Hipotesis ... 50

BAB III METODE PENELITIAN ... 60

xii

A. Ruang Lingkup Penelitian ... 60

B. Populasi dan Sampel ... 61

C. Tempat dan Waktu Penelitian ... 65

D. Data dan Sumber Data ... 66

E. Metode Pengumpulan Data ... 66

F. Metode Analisis Data ... 67

BAB IV TEMUAN PENELITIAN DAN PEMBAHASAN ... 80

A. Gambaran Umum Objek Penelitian ... 76

1. Bank Muamalat Indonesia ... 76

2. Bank Islam Malaysia Berhad ... 78

3. Bank Islam Brunei Darussalam ... 78

B. Temuan Penelitian dan Pembahasan ... 84

BAB V PENUTUP ... 139

A. Kesimpulan ... 139

B. Saran ... 140

DAFTAR PUSTAKA ... 143

LAMPIRAN ... 152

xiii

DAFTAR TABEL

Tabel.1.1 Total Aset Keuangan Syariah dari Berbagai Segmen dan Wilayah ... 3

Tabel.1.2 Skor Perkembangan Keuangan Syariah Global ... 4

Tabel.2.1 Model Pengukuran Maqashid Syariah Index ... 41

Tabel.2.2 Bobot Rata-rata Tiga Tujuan Maqashid Syariah ... 41

Tabel.2.3 Hasil Penelitian Terdahulu ... 41

Tabel.3.2 Perbankan Syariah di Kawasan ASEAN ... 73

Tabel.3.2 Pembobotan Nilai Rasio Metode Simple Additive Weighting ... 73

Tabel.3.3 Variabel Islamicity Performance Index... 77

Tabel.3.2 Variabel Maqashid Syariah Index ... 773

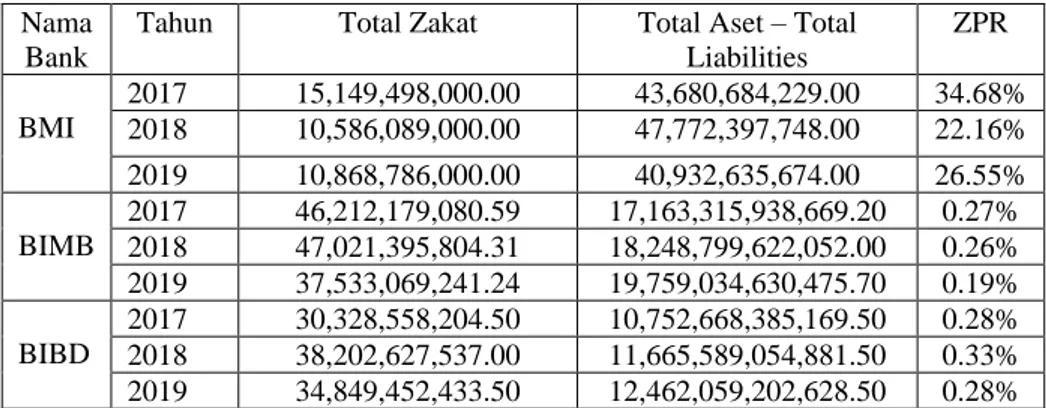

Tabel.4.2 Perhitungan Rasio PSR ... 77

Tabel 4.2 Perhitungan Rasio ZPR ... 88

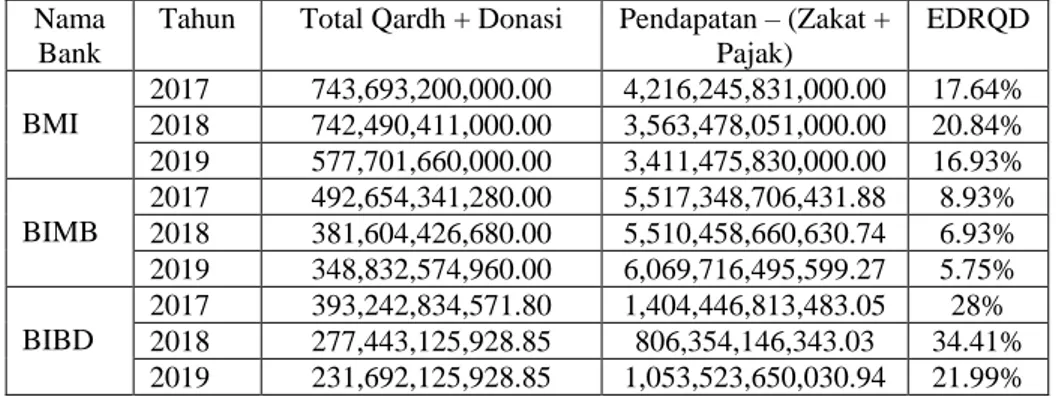

Tabel 4.3 Perhitungan Rasio EDRQD ... 90

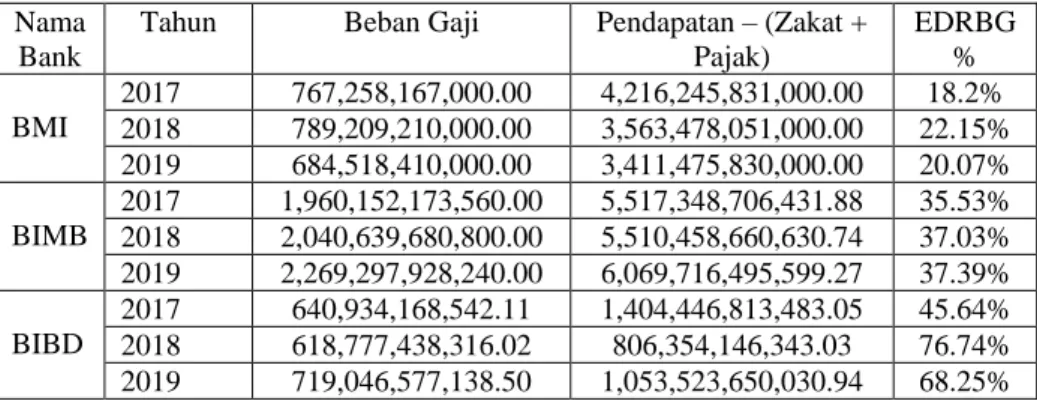

Tabel 4.4 Perhitungan Rasio EDRBG ... 91

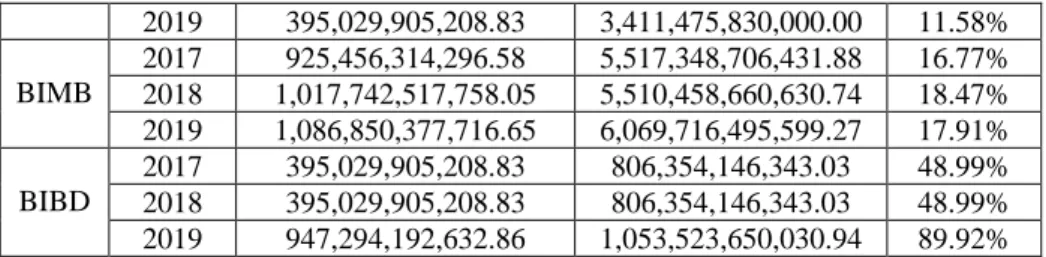

Tabel 4.5 Perhitungan Rasio EDRDIV ... 91

Tabel 4.6 Perhitungan Rasio EDRLB ... 92

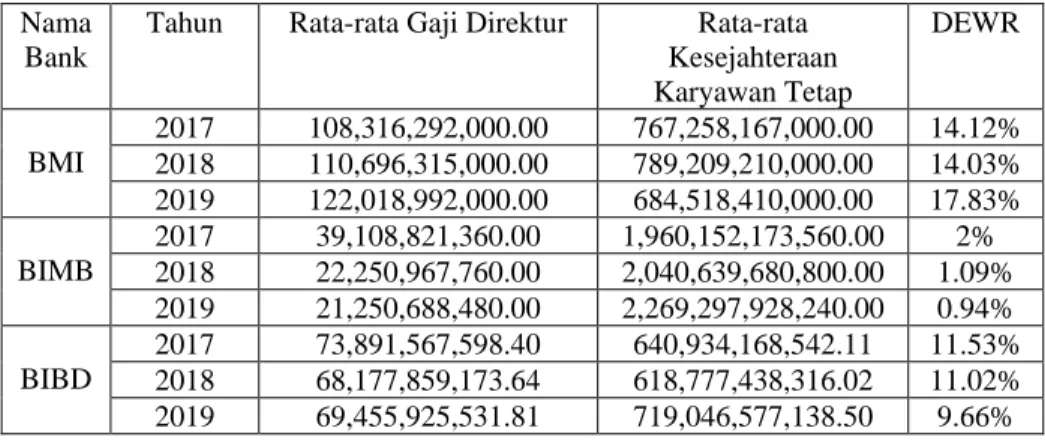

Tabel 4.7 Perhitungan Rasio DEWR ... 94

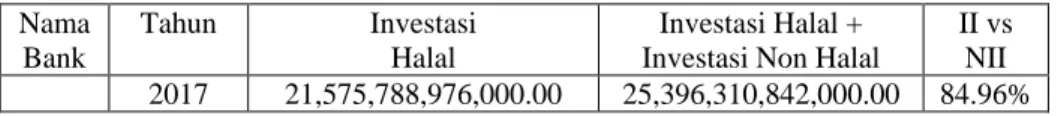

Tabel 4.8 Perhitungan Rasio II vs II ... 95

Tabel 4.9 Perhitungan Rasio IInc vs NIInc ... 97

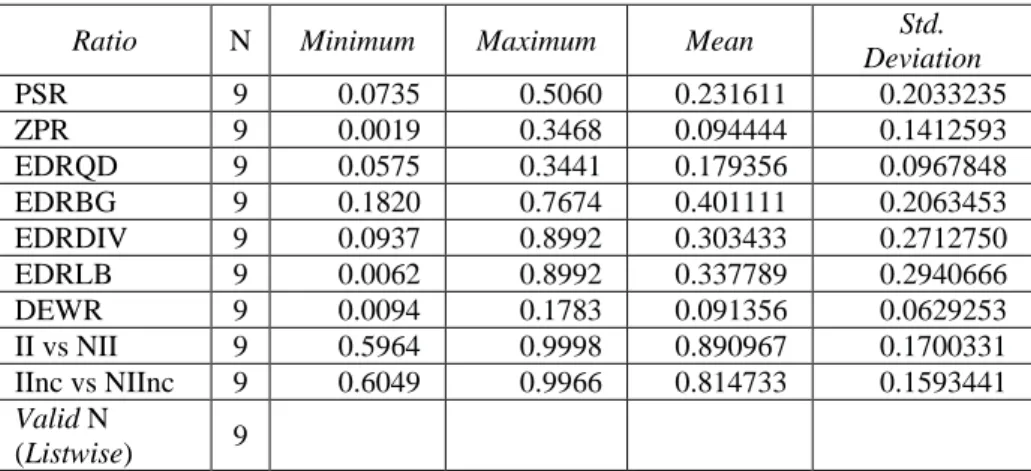

Tabel 4.10 Hasil Uji Statistik Deskriptif Menggunakan SPSS 25 ... 99

Tabel 4.11 Hasil Uji Normalitas Shapiro-Wilk SPSS 25 ... 101

Tabel 4.12 Hasil Uji Homogenitas SPSS 25 ... 103

Tabel 4.13 Hasil Uji Pemeringkatan (Ranks) Kruskall Wallis H ... 104

Tabel 4.14 Hasil Uji Kruskall Wallis H Islamicity Performance Index ... 110

Tabel 4.15 Hasil Uji Mann Whitney U Test Islamicity Performance Index ... 113

Tabel 4.16 Perhitungan Rasio Hibah Pendidikan ... 117

Tabel 4.17 Hasil Perhitungan Rasio Penelitian ... 119

Tabel 4.18 Hasil Perhitungan Rasio Pelatihan ... 120

Tabel 4.19 Hasil Perhitungan Rasio Publikasi ... 121

Tabel 4.20 Hasil Perhitungan Rasio Fair Returns ... 123

Tabel 4.21 Hasil Perhitungan Rasio Distribusi Fungsional ... 124

Tabel 4.22 Hasil Perhitungan Rasio Produk Bebas Bunga ... 125

Tabel 4.23 Hasil Perhitungan Rasio Profitabilitas ... 127

xiv

Tabel 4.24 Hasil Perhitungan Rasio Pendapatan Personal ... 129

Tabel 4.25 Hasil Perhitungan Rasio Investasi Sektor Rill ... 130

Tabel 4.26 Hasil Perhitungan Rasio Kinerja Maqashid Syariah Index ... 132

Tabel 4.27 Hasil Perhitungan Indikator Kinerja Maqashid Syariah Index ... 135

Tabel 4.28 Hasil Penjumlahan Pembobotan Maqashid Syariah Index ... 136

Tabel 4.29 Hasil Perhitungan dan Pemeringkatan Maqashid Index ... 137

Tabel 4.30 Ringkasan Hasil Penelitian Islamicity Performance Index ... 136

Tabel 4.31 Ringkasan Hasil Penelitian Maqashid Syariah Index ... 137

xv

DAFTAR GAMBAR

Gambar.1.1 Porsi Aset Keuangan Syariah Global ... 1 Gambar.1.2 Persentase Aset Perbankan Syariah di Setiap Negara ... 2 Gambar.2.1 Kerangka Penelitian ... 49

xvi

DAFTAR LAMPIRAN

Lampiran 1: Hasil Uji Statistik Deskriptif SPSS 25 ... 152

Lampiran 2: Hasil Uji Homogenitas SPSS 25 ... 152

Lampiran 3: Hasil Uji Post Hoc Mann Whitney U BMI dan BIMB ... 153

Lampiran 4: Hasil Uji Post Hoc Mann Whitney U BMI dan BIBD... 154

Lampiran 5: Hasil Uji Post Hoc Mann Whitney U BIMB dan BIBD ... 154

1 BAB I PENDAHULUAN

A. Latar Belakang

Dari tahun ke tahun, industri keuangan Islam di seluruh dunia menunjukkan perkembangan yang positif. Berdasarkan informasi dari Islamic Finance Development Report 2019, aset keuangan syariah di seluruh dunia telah mencapai USD 2,52 triliun pada tahun 2018, dengan perkembangan 3,5% dari tahun sebelumnya yang sebesar USD2,46 triliun.

Meski perkembangannya melambat dibandingkan tahun-tahun sebelumnya, industri keuangan syariah di seluruh dunia dinilai akan terus berkembang hingga mencapai USD 3,47 triliun pada tahun 2024 (OJK, 2019:14).

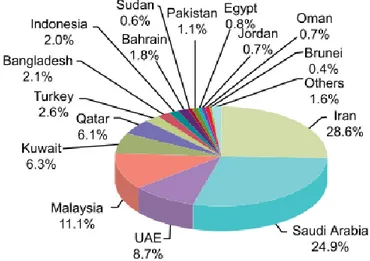

Gambar1.1 Porsi Aset Keuangan Syariah Global Sumber: (IFSB, 2020:13)

Pada gambar 1.1, menunjukkan pangsa aset keuangan syariah

2

global masih didominasi oleh sektor perbankan syariah dengan total persentase 72,4%. Posisi tertinggi kedua dengan persentase 22,3% diisi oleh sukuk. Posisi tertinggi ketiga dengan persentase 4,2% diisi oleh pendanaan syariah, serta takaful sebesar 1,1%. Kondisi perbankan syariah yang mendominasi porsi aset keuangan syariah global menarik untuk dilakukan penelitian terkait perbankan syariah (IFSB, 2020:13).

Besarnya kontribusi perbankan syariah dalam mengisi porsi aset keuangan syariah secara global didukung dengan semakin banyaknya negara-negara di dunia baik negara dengan penduduk mayoritas muslim maupun non-muslim yang mengembangkan perbankan syariah di negaranya. Di bawah ini merupakan persentase aset perbankan syariah di setiap negara di dunia pada tahun 2020.

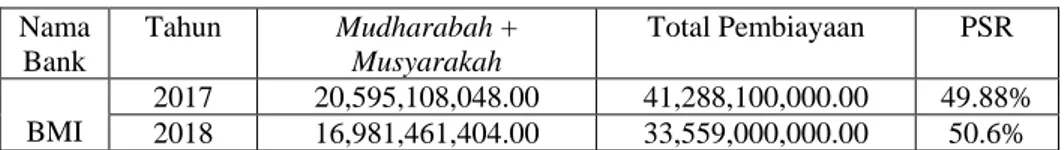

Gambar 1.2 Persentase Aset Perbankan Syariah di Setiap Negara Sumber: (IFSB, 2020:15)

Pada gambar 1.2, menunjukkan Iran memiliki sumber daya keuangan Islam paling banyak dengan tingkat 28,6%. Posisi berikutnya

3

diikuti oleh Arab Saudi sebesar 24,9%, Malaysia sebesar 11,1%, UEA sebesar 8,7%, Kuwait sebesar 6,3% dan Qatar sebesar 6%. Posisi ketujuh ditempati oleh Turki sebesar 3%. Kemudian, posisi berikutnya adalah Indonesia, Bangladesh dan negara-negara lain sebesar 2%. Selebihnya, Sudan, Mesir, Pakistan, Yordania, Oman, dan Brunei Darussalam masing- masing memiliki aset keuangan syariah dengan level 1% (IFSB, 2020:15).

Tabel.1.1 Total Aset Keuangan Syariah dari Berbagai Segmen dan Wilayah

Region Aset

Bank

Sukuk Islamic Funds Assets

Takaful Contributions

Total Share

GCC 854 204.5 36.4 11.70 1,106.6 45,4%

Asia Tenggara 240.5 303.3 26.7 3.02 573.5 23.5%

Asia Selatan dan Timur Tengah

584.3 19.1 16.5 11.36 631.3 25.9%

Africa 33.9 1.8 1.6 0.55 37.9 1.6%

Other 53.1 14.7 21.1 0.44 89.3 3.7%

Total 1,765.8 543.4 102.3 27.07 2,438.6 100%

Share 72.4% 22.3% 4.2% 1.1% 100%

Sumber : Islamic Financial Services Board (IFSB, 2020:12).

Pada tabel 1.1, cenderung terlihat negara-negara di kawasan Asia Tenggara memiliki peran yang signifikan dalam perkembangan perbankan syariah. Asia Tenggara menjadi salah satu wilayah yang berkontribusi besar terhadap keuangan syariah, GCC menyumbangkan USD 1.106,6 secara total keuangan syariah dan USD 854 dalam aset Perbankan Syariah.

4

Asia Tenggara sendiri menyumbang USD 573,5 dalam keuangan syariah dan USD 240,5 dalam Aset Perbankan Syariah (IFSB, 2020:12).

Tabel.1.2 Skor Perkembangan Keuangan Syariah Global

No. Negara Value

1. Malaysia 115

2. Bahrain 71

3. United Arab Emirates 70

4. Indonesia 68

5. Saudi Arabia 60

6. Jordan 57

7. Pakistan 56

8. Kuwait 54

9. Oman 52

10. Brunei Darussalam 45

Sumber : Islamic Finance Development Report (2019:58)

Berdasarkan Tabel 1.3, terdapat 3 negara mayoritas muslim yang berada di kawasan Asia Tenggara yang termasuk menjadi bagian dari Top Ten negara dengan perkembangan keuangan syariah yang memiliki pertumbuhan dan perkembangan yang positif dilihat dari berbagai indikator yaitu Malaysia, Indonesia dan Brunei Darussalam. Malaysia memiliki nilai value sebesar 115, menduduki peringkat pertama, Indonesia memiliki nilai value sebesar 68, menempati posisi keempat, serta Brunei Darussalam memiliki nilai value sebesar 45, menempati posisi kesepuluh.

Asia : Future Prospect For Islamic Finance menjelaskan, Asia Tenggara akan semakin berpengaruh dalam memimpin keuangan syariah secara global. Potensi yang kuat ini didukung dengan adanya negara- negara mayoritas berpenduduk muslim terbesar seperti Indonesia, Malaysia, serta Brunei Darussalam yang berada di kawasan Asia

5

Tenggara. Di Malaysia, aset pembiayaan syariah diperkirakan akan mencapai 40% dari sektor perbankan. Indonesia, diprediksi akan menjadi pasar utama dalam pembiayaan berbasis syariah, serta Brunei , dengan diawali dukungan dari kesultanan pada sektor keuangan syariah menjadi landasan yang kuat bagi Brunei dalam mengembangkan industri perbankan syariah di kancah nasional maupun internasional (Islamic Finance Foundation, 2015:5).

Berdasarkan data yang sudah dipaparkan, dapat diketahui bahwa pertumbuhan dan perkembangan negara di kawasan Asia Tenggara terlihat menjanjikan dalam mengembangkan sistem perbankan syariah.

Kedudukan perbankan syariah di Asia Tenggara diperhitungkan dunia.

Hal tersebut menjadi menarik untuk dilakukan penelitian terkait Bank Umum Syariah di kawasan Asia Tenggara khususnya negara yang masuk dalam kategori top ten Islamic Finance Development Report tahun 2019.

Hameed et al (2004:1) telah mengemukakan, dalam memberikan gambaran secara komprehensif terhadap perkembangan industri perbankan syariah secara global tidak cukup jika hanya dinilai dari segi pertumbuhan kinerja keuangan maupun marketshare saja. Perbankan Syariah memiliki cakupan yang lebih luas daripada Perbankan Konvensional sebagaimana tujuan didirikannya yaitu untuk tujuan sosial ekonomi dan menegakkan keadilan. Sehingga, masih terdapat aspek penting lainnya yang harus diungkapkan diantaranya yaitu kinerja syariah dan sosial serta kepatuhan terhadap nilai-nilai syariat.

6

Analisis kinerja yang demikian menjadi aspek penting bagi Perbankan Syariah sebagai metode pengukuran pencapaian suatu perusahaan berdasarkan target yang telah ditetapkan sebelumnya. Hal ini akan membantu perbankan syariah dalam memperbaiki kinerjanya di masa mendatang dan mengidentifikasi kekurangan operasionalnya selama tahun yang sudah berjalan. Perbankan Syariah diharapkan semakin kompetitif dalam menjawab tantangan dengan Perbankan Konvensional melalui adanya sistem pengukuran kinerja yang tepat dan mampu memperlihatkan bagaimana perbankan syariah dalam menjalankan fungsinya dengan baik sebagai lembaga intermediasi, serta bagaimana perbankan syariah mampu menjalankan fungsi sosialnya dengan baik terhadap masyarakat (Mutia &

Musfirah, 2017:183).

Permasalahan yang muncul kemudian dalam perkembangan Perbankan Syariah adalah belum terdapat alat ukur yang baku untuk mengevaluasi kinerja perbankan syariah yang sesuai dan relevan. Penilaian terhadap kinerja bank yang ada pada saat ini mayoritas merupakan penilaian kinerja secara konvensional (non Islamic) yang dikembangkan oleh Barat seperti Return On Investment (ROI). Pengukuran kinerja tersebut tidak mampu mengungkapkan fungsi sosial suatu bank syariah, karena hanya menampilkan kinerja keuangan secara finansial (Hameed et al., 2004:1).

Secara umum model pengukuran kinerja Perbankan Syariah masih menjadi wacana akademik yang baru meskipun tema terkait kinerja

7

Perbankan Syariah telah menjadi pembahasan yang luas (Setiawan et al., 2020:1). Selain itu, penelitian mendalam terkait landasan teori, konsep, dan metode pengukuran kinerja bank syariah hingga saat ini masih terbatas. sehingga belum terdapat regulasi yang baku untuk menaungi persoalan pengukuran kinerja Perbankan Syariah yang mampu mengungkapkan nilai-nilai spiritual dan sosial yang terkandung dalam Perbankan Syariah. Nilai-nilai spiritual dan sosial yang dimaksud adalah nilai- nilai tentang keadilan, kehalalan, dan juga kesucian (Hameed et al., 2004:1).

Bank Syariah sebagai entitas bisnis syariah berbeda dengan Bank Konvensional sehingga tidak hanya dituntut untuk mengukur kinerja secara finansial tetapi juga harus mengukur dari segi ketercapaian tujuan syariahnya (Yusnita, 2019:13). Kesadaran akan permasalahan ini pada akhirnya menghasilkan berbagai alat ukur kinerja perbankan yang lebih komprehensif, diantaranya penelitian yang sudah dilakukan oleh Hameed (2004:18) berhasil menemukan alat ukur baru yaitu Islamicity Performance Index (IPI). Islamicity Performance Index merupakan salah satu metode yang dapat mengevaluasi kinerja perbankan syariah, tidak hanya dari segi financial tetapi juga mampu mengevaluasi kinerja bank syariah dari segi keadilan, kehalalan dan penyucian (takziyah). Konsep dari Islamicity Performance Index yang dirancang oleh Hameed memiliki 7 rasio keuangan diantaranya Profit Sharing Ratio, Zakat Performance Ratio, Equitable Distribution Ratio, Directors employee Welfare Ratio,

8

Islamic Investment vs Non Islamic Investment, Islamic Income vs Non Islamic Income, dan AAOIFI Index (Hameed et al., 2004:18).

Islamicity Performance Index memudahkan Stakeholder dalam mengetahui keberadaan prinsip keadilan yang dilakukan oleh bank syariah, yang tercermin dari pengukuran equitable distribution ratio serta perbandingan gaji direktur dengan pegawai melalui indikator Director Employee Welfare Ratio (DEWR). Prinsip kehalalan dapat dilihat dari rasio pendapatan halal dan non-halal serta investasi halal dan non-halal.

Prinsip penyucian (tazkiyah) dapat dilihat dari zakat performance ratio (ZPR). Keberadaan prinsip-prinsip tersebut merupakan hal yang mutlak terdapat pada bank syariah yang membedakan antara bank syariah dengan bank konvensional (Hameed et al., 2004:18).

Dalam pengukuran kinerja Perbankan Syariah, tidak terdapat kesesuaian secara eksplisit pada rasio pendapatan halal dan non halal, serta investasi halal dan non halal yang terdapat pada pendekatan Islamicity performance Index. Berdasarkan PBI No.14/14 (2012) menyatakan bahwa Bank Umum Syariah (BUS) dalam laporan keuangan publikasi tahunan wajib melaporkan antara lain: laporan posisi keuangan (neraca), laporan laba rugi komprehensif, laporan perubahan ekuitas, laporan arus kas, catatan atas laporan keuangan, laporan sumber dan penggunaan dana zakat, infak, dan shadaqah (ZIS), laporan sumber dan penggunaan dana qardh, serta laporan perubahan dana investasi terikat. Dalam laporan- laporan keuangan yang dilaporkan tersebut tidak memuat point tertulis

9

mengenai rasio pendapatan halal dan non halal, serta investasi halal dan non halal. Hal ini disebabkan karena pada prinsipnya Perbankan Syariah dilarang memperoleh penerimaan non halal, namun penerimaan non halal pada umumnya tetap terjadi dalam kondisi yang tidak dapat dihindari oleh Perbankan Syariah, salah satunya bersumber dari bunga bank. Pendapatan non halal tidak diakui sebagai pendapatan oleh bank syariah, dan tidak dapat disedekahkan, melainkan dimanfaatkan untuk umat seperti masyarakat umum (Harkaneri & Reflisa, 2018:105).

Pendekatan lain dalam pengukuran kinerja Perbankan Syariah adalah maqashid syariah index. Penelitian yang dilakukan oleh Mohammed et al (2005:7) berhasil mengembangkan konsep Maqashid Syariah Abu Zaharah yang di dalamnya terdapat tiga tujuan dari keberadaan syariah Islam yaitu : Tahzib Al-Fardh (Pendidikan Individu), Iqamah Al-adl (Menegakkan keadilan), dan Jalb Al-Maslahah (Meningkatkan Kesejahteraan). Ketiga tujuan tersebut kemudian dikembangkan menjadi Index oleh Mohammed et al (2005:7) yang kemudian diturunkan menjadi 10 elemen, antara lain: Hibah Pendidikan, Penelitian, Pelatihan, Publikasi, Fair Returns, Distribusi Fungsional, Produk Bebas Bunga, Profitabilitas, Personal Income, dan Investasi Sektor Rill.

Terdapat pengukuran kinerja bank syariah yang menggunakan metode yang disamakan dengan pengukuran kinerja perbankan konvensional yaitu penelitian yang dilakukan oleh Sari (2021:1) yang

10

menggunakan metode CAMELS ( Capital, Asset, Management, Earning, Liquidity, Sensitivity of Market Risk) dan RGEC sebagai alat ukur kinerja perbankan. Penelitian tersebut diperoleh kesimpulan bahwa tidak terdapat perbedaan secara signifikan.

Terdapat penelitian yang lain, yang mengukur perbandingan kinerja yang mengkolaborasikan alat ukur kinerja syariah dan konvensional yaitu penelitian yang dilakukan oleh Ardiansyah (2020:1), menggunakan metode RGEC dan Islamicity Performance Index sebagai alat ukur kinerja.

Penelitian ini menunjukan kurang optimalnya pelaksanaan nilai-nilai syariah dan sosial pada prinsip-prinsip ajaran islam di dalam kegiatan bisnis bank Syariah.

Rama (2018:1) dalam penelitiannya yang berjudul ‘’Indeks Kinerja Perbankan Syariah Di Asia Tenggara Berdasarkan Konsep Maqashid Al- Syariah Periode 2013-2015’’ menunjukkan bahwa secara keseluruhan perbankan syariah di Asia Tenggara belum menjadikan substansi visi Islam dan masih dijalankan berdasarkan visi konvensional meskipun sudah beroperasi sesuai dengan prinsip syariah atau sharia compliance.

Adzhani (2019:1) melakukan penelitian dengan mengambil sampel Perbankan Syariah Asia tenggara, menggunakan pendekatan maqashid syariah index Abu Zaharah dan metode SAW ( Simple Additive Weighting) mengungkapkan bahwa tidak terdapat perbedaan yang signifikan antara Perbankan Syariah di Indonesia dengan Perbankan Syariah di Malaysia, Iran, Arab Saudi, Uni Emirat Arab, Kuwait, dan Qatar.

11

Penelitian-penelitian tersebut merupakan indikasi bahwa Perbankan Syariah tidak hanya dapat diukur melalui kinerja keuangan dengan pengukuran konvensional saja, tetapi sebagai sebuah entitas bisnis islami yang juga dapat diukur dari segi fungsi sosial, sejauh mana bank syariah mampu menjalankan nilai-nilai syariah dan juga mencapai tujuan syariahnya. Perkembangan Perbankan Syariah yang pesat di kawasan ASEAN harus diimbangi dengan kemampuan bank syariah dalam menjaga loyalitas deposan, shareholders, dan stakeholders lainnya.

Berdasarkan latar belakang yang telah dijelaskan, maka penulis melakukan penelitian dengan judul ‟Analisis Kinerja Perbankan Syariah di ASEAN Melalui Pendekatan Islamicity Performance Index dan Maqashid Syariah Index’’. Penelitian ini memberikan kontribusi terhadap pengembangan penelitian terkait model pengukuran kinerja Bank Syariah yang masih terbatas dan masih menjadi wacana akademik yang baru, dengan mengisi gap penelitian pada tahun pelaporan yang diteliti, sampel bank yang diambil, serta menggunakan 2 pendekatan analisis kinerja perbankan syariah secara sekaligus yaitu Islamicity Performance Index dan Maqashid Syariah Index.

B. Identifikasi Masalah

Berdasarkan uraian pada latar belakang di atas, maka identifikasi masalah dalam penelitian ini adalah sebagai berikut:

1. Adanya permasalahan pada sektor industri Perbankan Syariah di ASEAN yang sedang berkembang. Namun, penelitian mengenai

12

model penilaian kinerja Perbankan Syariah masih terbatas dan masih menjadi wacana akademik yang baru (Setiawan et al., 2020:1).

2. Adanya permasalahan pada model penilaian kinerja Bank Syariah, mayoritas merupakan penilaian kinerja secara konvensional (non islamic) yang dikembangkan oleh Barat seperti halnya Return On Investment (ROI). Namun, model penilaian tersebut tidak sepenuhnya mampu menggambarkan kinerja Perbankan Syariah secara komprehensif (Hameed et al., 2004:1).

3. Adanya permasalahan dalam menghadapi tantangan dengan Perbankan Konvensional dalam menjalankan fungsi sosial terhadap masyarakat. Namun, belum diimbangi dengan adanya pengungkapan aspek penting Perbankan Syariah yaitu kinerja syariah dan sosial (Mutia & Musfirah, 2017:183).

4. Adanya permasalahan dalam Perbankan Syariah ASEAN yang didukung dengan negara mayoritas Muslim seperti Malaysia, Indonesia, dan Brunei Darussalam. Namun, masih tertinggal dengan Perbankan Syariah wilayah Gulf Cooperation Council (GCC) dan Asia Selatan dan Timur Tengah (IFSB, 2020:12).

C. Rumusan Masalah

Berdasarkan latar belakang penelitian yang telah dijelaskan, maka rumusan masalah dalam penelitian ini adalah:

1. Bagaimana kinerja perbankan syariah di ASEAN melalui pendekatan Islamicity Performance Index ?

13

2. Bagaimana kinerja perbankan syariah di ASEAN melalui pendekatan Maqashid Syariah Index ?

D. Tujuan Penelitian

Berdasarkan rumusan masalah yang telah dijabarkan, maka penelitian ini bertujuan untuk:

1. Menganalisis kinerja perbankan syariah di ASEAN melalui pendekatan Islamicity Performance Index

2. Menganalisis kinerja perbankan syariah di ASEAN melalui pendekatan Maqashid Syariah Index

E. Manfaat Penelitian

Penelitian ini diharapkan dapat memberi manfaat bagi berbagai pihak, diantaranya sebagai berikut:

1. Bagi Akademisi

Penelitian ini dapat memberikan kontribusi dalam pengembangan penelitian mengeni model pengukuran kinerja Perbankan Syariah yang masih terbatas dan masih menjadi wacana akademik yang baru, serta dapat menjadi referensi untuk penelitian berikutnya.

2. Bagi Pemerintah

Penelitian ini dapat menjadi pertimbangan pemerintah dalam memberikan dukungan terhadap Perbankan Syariah, sehingga Perbankan Syariah memiliki standarisasi model pengukuran kinerja yang dapat mengevaluasi seberapa tepat dan relevan Kinerja Perbankan Syariah dengan prinsip dan tujuannya.

14 3. Bagi Bank Syariah

Penelitian ini dapat menjadi bahan evaluasi internal oleh Bank Syariah dalam memaksimalkan aspek kinerja syariah maupun sosial sebagaimana dalam pendekatan Islamicity Performance Index dan Maqashid Syariah Index.

15 BAB II

TINJAUAN PENELITIAN

A. Teori – teori Terkait Penelitian 1. Stakeholder

Menurut Maskuroh (2014:195) menyatakan definisi stakeholder merupakan individu, sekelompok manusia, komunitas atau masyarakat baik secara keseluruhan maupun secara parsial yang memiliki hubungan serta kepentingan terhadap perusahaan. Di dalam perusahaan terdapat pihak yang diutamakan yaitu stakeholder, yang termasuk dalam kelompok stakeholder antara lain pemegang saham, pekerja, supplier, investor, konsumen, dan pemerintah. Perusahaan bukan sebuah entitas yang hanya beroperasi untuk kepentingannya sendiri namun memberikan manfaat bagi stakeholder.

Menurut Rokhlinasari (2016:7), tujuan utama dari teori stakeholder yaitu untuk membantu manajer perusahaan agar mengerti lingkungan stakeholder mereka dan melakukan pengelolaan dengan lebih efektif di antara keberadaan hubungan-hubungan di lingkungan perusahaan mereka. Namun demikian, tujuan yang lebih luas dari teori stakeholder yaitu untuk membantu manajer perusahaan dalam meningkatkan nilai dari dampak aktifitas mereka, serta meminimalkan kerugian bagi stakeholder. Pada kenyataannya, inti keseluruhan dari teori stakeholder adalah terletak pada apa yang akan terjadi ketika sebuah perusahan dan stakeholder menjalankan hubungan antar keduanya dengan baik.

16

Stakeholder dapat dibagi menjadi dua berdasarkan karakteristiknya yaitu stakeholder primer dan stakeholder sekunder. Stakeholder primer merupakan seseorang atau kelompok yang tanpanya perusahaan tidak dapat bertahan untuk going concern, di antaranya : shareholders dan investor, karyawan, konsumen, pemasok, pemerintah, dan komunitas.

Kelompok stakeholder sekunder didefinisikan sebagai mereka yang mempengaruhi, atau dipengaruhi perusahaan, namun mereka tidak berhubungan transaksi dengan perusahaan dan tidak esensial kelangsungannya (Rokhlinasari, 2016:6).

Teori stakeholder mengasumsikan bahwa eksistensi perusahaan memerlukan dukungan stakeholder, sehingga aktivitas perusahaan juga mempertimbangkan persetujuan stakeholder. Semakin kuat stakeholder, maka perusahaan harus semakin beradaptasi dengan stakeholder. Pengungkapan sosial dan lingkungan kemudian dipandang sebagai dialog antara perusahaan dengan stakeholder (Maskuroh, 2014:6). Terdapat beberapa alasan yang mendorong perusahaan perlu memperhatikan kepentingan stakeholder yaitu:

1. Isu lingkungan melibatkan kepentingan berbagai kelompok dalam masyarakat yang dapat mengganggu kualitas hidup mereka

2. Dalam era globalisasi tellah mendorong produk-produk yang diperdagangkan harus bersahabat dengan lingkungan

17

3. Para investor dalam menanamkan modalnya cenderung untuk memilih perusahaan yang memiliki dan mengembangkan kebijakan dan program lingkungan

4. Lembaga Swadaya Masyarakat dan pecinta lingkungan makin vokal dalam mengkritik perusahaan yang kurang peduli terhadap lingkungan.

Berdasarkan penjelasan-penjelasan tersebut, teori stakeholder dapat diartikan sebagai teori yang menekankan akuntabilitas sebuah perusahaan tidak semata-mata mengenai kinerja keuangan, namun terdapat sisi moral dan manajerial yang harus dipenuhi oleh perusahaan guna untuk memenuhi hak para pemangku kepentingan, karena mereka harus diperlakukan secara adil, serta berhak menerima manfaat atau keuntungan dari hasil pengelolaan manajer perusahaan.

2. Kinerja Perbankan Syariah a. Pengertian Kinerja

Menurut Hameed dkk (2004:1) kinerja dapat diartikan sebagai pencapaian perusahaan yang merupakan konsekuensi dan hasil dari tujuan yang telah ditetapkan sebelumnya. Sehingga, tujuan yang ditetapkan tersebut menjadi parameter yang penting dalam menilai seberapa baik pencapaian kinerja bank syariah, sehingga capaian atas kinerja dapat disesuaikan dengan tujuan yang telah ditentukan sebelumnya oleh bank syariah.

18

Menurut Yusnita (2019:15), kinerja bank merupakan bagian dari kinerja bank secara keseluruhan yang merupakan gambaran prestasi yang dicapai bank dalam operasionalnya, baik yang menyangkut aspek keuangan, pemasaran dan penyaluran dana, teknologi maupun sumber daya manusia.

Menurut Wiranata (2013:199) pengertian kinerja merupakan kemampuan perusahaan dalam mengelola dan mengendalikan sumberdaya yang dimilikinya. Sehingga, kinerja merupakan pencapaian perusahaan dalam mewujudkan tujuan yang telah ditetapkan sebelumnya melalui pengendalian sumberdaya yang dimiliki dan seluruh aspek operasional serta non operasional lainnya.

Berdasarkan pengertian-pengertian tersebut, kinerja dapat diartikan sebagai keberhasilan perusahaan dalam mencapai tujuan yang telah ditetapkan sebelumnya baik secara aspek operasional maupun non operasional yang mengindikasikan prestasi suatu perusahaan.

b. Pengukuran Kinerja

Pengukuran kinerja (performing measurement) merupakan upaya yang dilakukan untuk mengukur tingkat keberhasilan aktivitas bisnis berdasarkan standar dan kriteria yang telah ditetapkan, sekaligus untuk mengukur tingkat pencapaian keberhasilan, sehingga penyimpangan yang terjadi dalam mencapai

19

tujuan dapat dieliminasi melalui proses perbaikan yang berkesinambungan (Yusnita, 2019:15).

Analisis kinerja merupakan proses pengkajian secara kritis yang meliputi review data, menghitung, mengukur, menginterpretasi, serta memberi solusi terhadap keuangan perusahaan pada suatu periode tertentu untuk perbaikan kegiatan operasional perusahaan agar dapat bersaing dengan perusahaan lain (Antonio, 2012:14).

Pengukuran kinerja dalam keuangan syariah diukur dari segi tujuan syariah (maqashid syariah), sehingga dapat diketahui apakah kinerja atau aktivitas muamalah yang dijalankan tersebut sudah sesuai dengan prinsip-prinsip syariah atau belum (Hameed et al., 2004:1).

Berdasarkan pengertian-pengertian tersebut, pengukuran kinerja dapat diartikan sebagai upaya pengkajian secara kritis yang dilakukan untuk mengukur tingkat keberhasilan dalam mencapai tujuan yang telah ditetapkan sesuai dengan prinsip-prinsip yang telah ditentukan.

c. Kinerja Perbankan

Dalam Jurnal Antonio (2012:14) dikemukakan bahwa Perbankan biasa menggunakan kinerja keuangan sebagai alat ukur kinerja melalui laporan keuangan yang berupa neraca dan laporan laba rugi dari suatu perusahaan yang disusun secara baik dan akurat

20

yang memberikan gambaran keadaan yang nyata mengenai hasil atau prestasi yang telah dicapai oleh suatu perusahaan selama kurun waktu tertentu.

Perbankan Konvensional menggunakan rasio keuangan untuk mengukur kinerja. Rasio dalam analisis laporan keuangan merupakan angka yang menunjukkan hubungan antara suatu unsur dengan unsur lainnya dalam laporan keuangan. Rasio keuangan digunakan untuk menilai kondisi keuangan suatu perusahaan (Winanti, 2017:132). Adapun rasio-rasio yang digunakan dalam perbankan secara umum antara lain sebagai berikut:

1. Rasio Solvabilitas

Rasio solvabilitas merupakan rasio yang digunakan untuk mengukur aktiva perusahaan yang dibiayai dengan utang.

Dalam hal ini berapa besarnya jumlah utang yang digunakan perusahaan untuk membiayai kegiatan usahanya jika dibandingkan dengan menggunakan modalnya sendiri.

2. Rasio Profitabilitas

Rasio profitabilitas merupakan rasio untuk menilai kemampuan perusahaan dalam mencari keuntungan atau laba dalam kurun waktu tertentu. Rasio ini juga memberikan ukuran tingkat efektifitas manajemen suatu perusahaan yang ditunjukkan melalui laba yang dihasilkan dari penjualan atau pendapatan investasi.

21 3. Rasio Likuiditas

Rasio likuiditas merupakan rasio yang menggambarkan kemampuan perusahaan dalam memenuhi kewajiban yang jatuh tempo dari sumber pendanaan arus kas dan atau dari aset likuid berkualitas tinggi yang dapat diagunkan, tanpa mengganggu aktivitas dan kondisi keuangan bank.

d. Kinerja Perbankan Syariah

Hameed et al ( 2 0 0 4 : 1 ) mengemukakan bahwa salah satu tujuan pendirian bank syariah adalah untuk mencapai falah, baik bagi stakeholder maupun masyarakat secara luas. Tujuan inilah yang membedakan perbankan syariah dengan perbankan konvensional yang hanya berorientasi pada profit oriented.

Peran dan tanggung jawab keuangan syariah tidak hanya terbatas pada kebutuhan keuangan berbagai pemangku kepentingan saja, tetapi yang lebih penting daripada itu adalah bagaimana perbankan syariah mampu menjalankan bisnis dan memastikan bahwa keseluruhan aktivitas operasional serta produk yang dihasilkan tidak bertentangan dengan syariat islam.

Tujuan kegiatan ekonomi dalam islam termasuk lembaga keuangan syariah, tidak hanya berfokus pada tujuan komersial yang berorientasi pada keuntungan, akan tetapi terdapat tujuan lain yang harus diperhatikan oleh pelaku ekonomi, yaitu

22

memberikan kesejahteraan sosial. Fungsi sosial bank syariah tersebut sejalan dengan teori Corporate Social Responsibility (CSR) yang bertujuan agar perusahaan tidak hanya menjalankan kepentingan para pemegang saham (shareholders) saja, tetapi juga memperhatikan kepentingan stakeholder yang terdiri dari para pekerja, komunitas lokal, pemerintah, LSM, konsumen, dan lingkungan. CSR merupakan kepedulian perusahaan yang didasari pada tiga prinsip dasar yang dikenal dengan Triple Bottom Lines (3P), yaitu Profit, People, dan Planet (Wiranata, 2013:197).

Mohammed et al (2005:5) juga menyatakan bahwa dengan adanya pergeseran paradigma pada konsep triple bottom lines dengan indikator kinerja yang meliputi indikator ekonomi, lingkungan dan sosial, maka sistem perbankan syariah harus memiliki pertumbuhan yang berkelanjutan, dimana kegiatan utamanya harus difokuskan pada pendekatan yang manfaat yang tidak hanya bagi pemegang saham saja, tetapi juga terhadap pemangku kepentingan yang lebih luas yaitu masyarakat dan lingkungan.

Dalam Islam, ketika perusahaan menyediakan informasi akuntansi, maka tidak diperbolehkan hanya berfokus pada kebutuhan kelompok tertentu saja. Namun informasi akuntansi dalam lembaga keuangan syariah harus mampu memenuhi kebutuhan stakeholder secara keseluruhan seperti karyawan,

23

kreditur, pemerintah dan sosial. Hal ini disebabkan karena aspek sosial dalam Islam didasarkan pada konsep Tauhid (Unity), Adl (Keadilan), Ummah (Keummatan) dan Maslahah (Manfaat bagi masyarakat). Sudah seharusnya pengukuran kinerja perbankan syariah diukur dari segi tujuan syariah (maqashid syariah) sehingga dapat diketahui kinerja perbankan syariah tersebut atau aktivitas muamalah yang dijalankan sudah sesuai atau belum dengan nilai dan prinsip syariah (Azis & Basri, 2019:2).

Secara umum pengukuran kinerja bank syariah saat ini mayoritas menggunakan kinerja pengukuran yang cenderung serupa dengan pengukuran kinerja bank konvensional dengan menggunakan rasio keuangan dan efisiensi. Pengukuran efisiensi perbankan syariah yang biasa digunakan adalah metode Data Envelopment Analysis (DEA). Mayoritas penelitian di bidang ini membandingkan efisiensi antara perbankan syariah dan perbankan konvensional untuk melihat mana yang lebih efisien. Kemudian, beberapa penelitian menggabungkan DEA dengan Malmquist Productivity Index untuk mengukur produktivitas perbankan syariah (Setiawan et al., 2020:205). Pengukuran kinerja yang lain yang disamakan dengan pengukuran kinerja bank konvensional yaitu pendekatan rasio CAMELS (Capital, Asset, Management, Earning, Liquidity, Sensitivity of Market Risk) (Antonio, 2012:13).

Upaya mengembangkan evaluasi pengukuran kinerja

24

perbankan syariah yang sejalan dengan tujuan tercapainya syariah melalui konsep Maqashid Syariah telah dibahas oleh Mohammed, Dzuljastri, dan Taib (2005:7). Hasil penelitian menunjukkan bahwa pendekatan indeks maqashid dapat menjadi alternatif pendekatan strategis yang dapat menggambarkan seberapa baik kinerja perbankan syariah secara lebih universal dan komprehensif.

Pemahaman lengkap tentang Indeks Maqashid diambil dari nilai- nilai luhur Islam (maqashid syariah) yang dipahami sebagai tujuan akhir syariah yang mengedepankan nilai-nilai kesejahteraan dan kemaslahatan sekaligus menghilangkan kesengsaraan.

Adapun lebih rinci menurut Al-Ghazali dalam Jurnal Khatib (2018:154) menyatakan bahwa maqashid syariah terangkum dalam al-mabaadi’ al-khamsah yaitu perlindungan terhadap agama (hifzd al-din), jiwa (hifzd al-nafs) akal (hifzd –‘aql), keturunan (hifdz al- nasl), dan harta (hifzd al-maal). Maka segala hal yang dapat menjamin kelima hakikat itu disebut maslahah dan segala yang lepas dari lima unsur tersebut disebut mafsadah (kerusakan).

Dalam pandangan lain, maqashid syariah menurut Abu Zaharah (1958) yang kemudian dikembangkan oleh Mohammed et al (2008:7) membagi dalam 3 tujuan yaitu Tahdzib al-fard (pendidikan untuk individu), Iqamah al-adl (menegakkan keadilan), dan Jalb al-maslahah (manfaat/kesejahteraan). Konsep ini kemudian ditransformasi oleh Mohammed et al (2008:7)

25

menjadi Maqashid Syariah Indeks sebagai alat ukur evaluasi kinerja perbankan syariah. Melalui Konsep Sekaran, ketiga tujuan maqashid tersebut diterjemahkan ke dalam 9 dimensi dan kemudian diklasifikasikan menjadi 10 elemen. Rasio dalam Maqashid (tujuan) pertama adalah hibah pendidikan, penelitian, pelatihan, dan publisitas (promosi). Rasio pada Maqashid kedua adalah fair return, distribusi fungsional, serta produk bebas bunga.

Adapun Maqashid ketiga dapat dilihat dari rasio zakat yang dikeluarkan oleh perbankan dan investasi sektor riil.

Hameed et al (2004:1) juga telah merumuskan konsep pengukuran Islamicity performance Index untuk mengukur kinerja perbankan syariah dari segi ketercapaian tujuan syariah. Dalam penelitian ini, Hameed et al (2004:1) menggunakan 7 rasio dalam mengukur kinerja syariah diantaranya profit sharing ratio, zakat performance ratio, equitable distribution ratio, islamic investment vs non islamic investment, islamic income vs non islamic income ratio, directors employees welfare ratio, serta AAOIFI index.

Berdasarkan beberapa penjelasan tersebut, kinerja Perbankan Syariah dapat diartikan sebagai keberhasilan Perbankan Syariah dalam mencapai tujuan didirikannya yang tidak hanya berfokus pada orientasi keuntungan, tetapi juga harus mampu memenuhi kebutuhan stakeholder secara keseluruhan dengan tetap mengedepankan prinsip-prinsip syariah yang telah ditentukan.

26 3. Islamicity Performance Index (IPI)

Analisis kinerja yang relevan menjadi aspek penting bagi perbankan syariah sebagai metode pengukuran pencapaian kinerja Perbankan Syariah berdasarkan target yang telah ditetapkan sebelumnya (Mutia & Musfirah, 2017:183). Hal ini akan membantu Perbankan Syariah dalam memperbaiki kinerjanya di masa mendatang dan mengidentifikasi kekurangan operasionalnya selama tahun yang sudah berjalan. Sehingga Perbankan Syariah semakin kompetitif dalam menjawab tantangan dengan Perbankan Konvensional melalui sistem pengukuran kinerja yang tepat (Prasetyowati & Handoko, 2019:94).

Hameed et al (2004:1) telah mengajukan 2 jenis indeks dalam penelitiannya yaitu: Islamicity Disclosure Index dan Islamicity Performance Index. Indeks ini dikembangkan untuk membantu para pemangku kepentingan dalam mengevaluasi kinerja lembaga keuangan syariah melalui laporan keuangan tahunan (annual report) dengan cara memaksimalkan keterbatasan informasi yang tersedia di dalamnya. Sehingga dapat diperoleh kesimpulan tentang bagaimana kinerja lembaga keuangan syariah di tahun sebelumnya, dan bagaimana kinerja lembaga tersebut dalam waktu dekat.

Rahayu (2019:363), Meilani (2014:29), serta Hameed et al (2004:1) juga menyatakan bahwa Islamicity Performance Index merupakan salah satu metode yang dapat mengevaluasi kinerja bank

27

syariah, tidak hanya dari segi keuangan tetapi juga mampu mengevaluasi prinsip keadilan, kehalalan, dan penyucian (tazkiyah) yang dilakukan oleh bank syariah. Terdapat tujuh rasio kinerja yang diukur dalam Islamicity Performance Index, yaitu Profit Sharing Ratio, Zakat Performance Ratio, Equitable Distribution Ratio, Directors-Employess Welfare Ratio, Islamic Investment vs Non Islamic Invesment Ratio, Islamic Income vs Non Islamic Income, dan AAOIFI Index.

Rasio yang digunakan dalam Islamicity Performance Index oleh Hameed et al (2004:1), antara lain :

a. Profit Sharing Ratio (PSR)

Salah satu keunikan yang dimiliki Bank Syariah adalah sistem bagi hasil. Sehingga, sangat penting untuk mengidentifikasi seberapa jauh Bank Syariah telah berhasil dalam mencapai tujuan atas bagi hasil melalui rasio PSR. Pendapatan bagi hasil Bank dapat diperoleh melalui dua akad, yang pertama adalah mudharabah yaitu pembiayaan kerja sama antara bank yang menyediakan seluruh modal dan nasabah yang bertindak selaku pengelola dana. Dengan pembagian keuntungan usaha sesuai dengan kesepakatan, sedangkan kerugian ditanggung sepenuhnya oleh Bank, kecuali jika nasabah melakukan kesalahan yang disengaja, lalai atau menyalahi perjanjian. Akad yang kedua adalah musyarakah yaitu pembiayaan kerja sama antara Bank

28

dengan nasabah, masing-masing pihak memberikan porsi dana dengan ketentuan bahwa keuntungan akan dibagi sesuai dengan kesepakatan, sedangkan kerugian ditanggung sesuai dengan porsi dana masing-masing.

Adapun rumus yang digunakan untuk menghitung Profit Sharing Ratio adalah sebagai berikut :

PSR = Mudharabah + Musyarakah Total Pembiayaan

Dalam Profit Sharing Ratio ini memiliki tujuan untuk melihat seberapa besar pembiayaan yang disalurkan melalui 2 akad tersebut yakni mudharabah dan musyarakah (Hameed et al., 2004:18).

b. Zakat Performance Ratio (ZPR)

Hameed et al (2004:19) menyatakan bahwa kinerja bank syariah harus berdasarkan pada pembayaran zakat untuk menggantikan indikator kinerja konvensional yaitu Earning Per Share (EPS). Hameed et al (2004:19) mengusulkan formula ZPR sebagai berikut:

ZPR = Zakat Net Asset

Menurut Hameed et al (2004:19), dan Meilani (2014:28) menyatakan bahwa kekayaan bank syariah harus didasarkan pada aktiva bersih (net asset) bukan laba bersih (net profit).Sehingga,

29

jika aktiva bersih bank semakin tinggi, maka rasio zakat yang dikeluarkan oleh bank juga harus lebih tinggi.

c. Equitable Distribution Ratio (EDR)

Menurut Hameed et al (2004:19), Equitable Distribution Ratio merupakan rasio yang digunakan untuk mengukur berapa persentase pendapatan yang didistribusikan kepada stakeholder secara keseluruhan yang terlihat dari jumlah dana yang dihabiskan untuk qard dan donasi, beban pegawai, pemegang saham, dan perusahaan. Untuk setiap hal tersebut, dihitung dengan menilai jumlah yang didistribusikan kepada sosial masyarakat, pegawai, investor dan perusahaan, selanjutnya dibagi dengan total pendapatan yang telah dikurangi zakat dan pajak.

Sehingga dari rasio ini dapat diketahui besarnya rata- rata distribusi pendapatan ke sejumlah stakeholder.

Dalam menghitung rasio EDR (Equitable Distribution Ratio), Hameed et al (2004:32) membagi ke dalam 4 komponen antara lain: Qard and Donation, Employees Expenses, Shareholders, dan Net Profit. Masing-masing perhitungan tersebut, menggunakan formula sebagai berikut:

• Qard and Donation =

• Employees Expenses =

• Shareholders =

30

• Net Profit =

Qard dan donasi untuk mengetahui berapa dana yang didistribusikan oleh Bank Syariah kepada sosial masyarakat, Employees Expenses untuk mengetahui berapa persen dana yang dikeluarkan Bank Syariah untuk beban gaji pegawai, Shareholders untuk mengetahui berapa persen dana yang digunakan Bank Syariah terhadap pemberian dividen kepada investor, dan Net Profit untuk mengetahui berapa persen dana yang diambil untuk Perbankan Syariah tersebut.

d. Directors Employees Welfare Ratio (DEWR)

Menurut Hameed et al (2004:19), dan Meilani (2014:28) menyatakan bahwa Directors Employees Welfare Ratio merupakan rasio yang membandingkan antara gaji direktur berbanding dengan dana yang digunakan untuk kesejahteraan pegawai. Formula dalam menghitung DEWR adalah sebagai berikut:

DEWR = Rata-rata Gaji Dewan Direksi Rata-rata Gaji Karyawan Tetap

Nilai yang dihasilkan digunakan untuk mengidentifikasi berapa dana yang digunakan untuk gaji direktur dibanding dengan dana yang digunakan untuk kesejahteraan pegawai. Kesejahteraan karyawan meliputi gaji, pelatihan, dan lain-lain.

31

e. Islamic Investment vs Non Islamic Investment (II vs NII)

Menurut Hameed et al (2004:19), dan Meilani (2014:28) menyatakan bahwa Islamic Investment vs Non-Islamic Investment merupakan rasio yang membandingkan antara investasi halal dan non halal dengan total investasi yang dilakukan oleh Bank Syariah secara keseluruhan (halal dan non halal). Formula untuk menghitung IIvsNII adalah sebagai berikut:

Islamic Investment = Investasi Halal

Investasi Halal + Investasi Non Halal Nilai yang dihasilkan merupakan ukuran aspek kehalalan dan keberhasilan pelaksanaan prinsip dasar bank syariah yaitu terbebas dari unsur riba.

f. Islamic Income vs Non Islamic Income (IInc vs NIInc)

Menurut Hameed et al (2004:20) menyatakan bahwa selain memisahkan investasi halal dan non halal, juga harus memisahkan pendapatan halal dan non halal. Dengan demikian Bank Syariah seharusnya hanya menerima pendapatan dari sumber yang halal dan dengan cara yang halal. Karena Islam secara tegas telah melarang transaksi yang mengandung riba, gharar dan judi. Sehingga penting bagi bank syariah untuk mengungkapkan dengan jujur dan tegas atas setiap pendapatan yang dianggap halal, dan pendapatan yang melanggar syariat Islam (Fatmasari & Kholmi, 2018:78). Menurut Hameed et al

32

(2004:20), rumus yang digunakan untuk menghitung rasio ini adalah sebagai berikut:

Islamic Income = Pendapatan Halal

Pendapatan Halal + Pendapatan Non halal Idealnya Bank syariah harus menerima pendapatan hanya dari sumber yang halal. Namun, jika bank syariah memperoleh pendapatan dari transaksi non-halal, maka bank harus mengungkapkan informasi seperti jumlah, sumber, bagaimana penentuannya dan prosedur apa saja yang tersedia untuk mencegah masuknya transaksi yang dilarang oleh syariah.

g. AAOIFI Index

Menurut Hameed et al (2004:20) menyatakan bahwa rasio AAOIFI Index ini untuk mengukur sejauh mana lembaga keuangan syariah telah memenuhi prinsip-prinsip yang ditetapkan dalam AAOIFI. Perhitungan didasarkan pada jumlah prinsip yang diikuti AAOIFI terhadap total prinsip akuntansi yang diterapkan.

4. Maqashid Syariah Index (MSI) a. Maqashid Syariah

Konsep Maqashid Syariah sebenarnya telah dimulai dari masa al-Juwaini yang terkenal dengan Imam Haramain dan oleh Imam al-Ghazali kemudian disusun secara sistematis oleh seorang ulama ahli ushul fikih bermazhab Maliki dari Granada (Spanyol), yaitu Imam al-Syatibi. Konsep tersebut ditulis dalam kitabnya yang

33

terkenal, al-Muwafaqat fi Ushul al-Ahkam, khususnya pada juz II, yang beliau namakan kitab al-Maqashid. Menurut al- Syatibi, pada dasarnya syariat ditetapkan untuk mewujudkan kemaslahatan hamba (mashalih al-ibad), baik di dunia maupun di akhirat.

Kemaslahatan ini kemudian menjadi Maqashid Syariah, dengan kata lain, penetapan syariat, baik secara keseluruhan maupun secara rinci, didasarkan pada suatu `illat (motif penetapan hukum), yaitu mewujudkan kemaslahatan hamba (Thalib & Rama, 2018:35).

Dalam kamus Munawwir (1984:1123), secara etimologi, maqashid syariah terdiri dari dua kata, yaitu maqashid dan al- syari’ah. Maqashid merupakan bentuk jamak yang memiliki kata akar dalam bentuk kata verbal ‘’qashada’’, yang berarti bermaksud, berniat, menuju; bertujuan; berkeinginan; dan berkesengajaan. Sedangkan ‘’syariah’’ secara harfiah memiliki arti sumber mata air atau sumber kehidupan. Kata ‘’syariah’’

merupakan bentuk kata tunggal dan bentuk jamak nya berupa

‘’syar’i’’ yang berarti segala yang disyaratkan Allah kepada hambanya, diantaranya berupa aturan-aturan hukum. Perkataan

‘’syari’ah’’ berarti peraturan.

Secara terminologi, definisi maqashid syariah berarti tujuan Allah (Pembuatan Hukum) menetapkan hukum terhadap hambanya, inti dari penerapan syariah berorientasi dalam

34

mewujudkan kemaslahatan umat. Abu Ishaq Al-Syatibi (w.790H/1388M) dalam bukunya Al Muwafaqat menegaskan bahwa yang dimaksud maqashid syariah adalah ketentuan- ketentuan hukum yang disyariatkan Allah untuk kemaslahatan manusia. Begitu pula, menurut Allal al-Fasiy dalam karyanya menyebutkan bahwa yang dimaksud dengan maqashid syariah adalah tujuan yang dikehendaki syara’ dan rahasia-rahasia yang ditetapkan Allah pada setiap hukum (Abdullah & Mardian, 2021:89).

Menurut Al-Ghazali maslahah merupakan setiap hal yang bertujuan untuk memelihara tujuan syariah yang pada intinya terangkum dalam al-mabadi’ al-khamsah yaitu perlindungan terhadap agama (hifzd al-din), jiwa (hifzh al-nafs), akal (hifzd al- aql), keturunan (hifzd al-nasl), dan harta (hifzd al-maal) ( Khatib, 2018:54). Setiap hukum yang memelihara kelima hal tersebut disebut maslahat, dan setiap yang membuat hilangnya lima unsur tersebut disebut mafsadah.

Al-Ghazali juga menerangkan tentang tujuan syariat adalah untuk memelihara jiwa, akal, keturunan manusia, dan harta. Al- Ghazali juga menegaskan bahwa semua munasabah hukum Islam yang sudah ditetapkan dalam Alquran rujukannya adalah memelihara tujuan-tujuan syara’, namun tujuan-tujuan syara’ itu terbagi menjadi beberapa tingkatan di antaranya:

35

1. Al-Dharurat (kepentingan yang paling urgen atau kebutuhan primer), merupakan tingkatan yang paling tinggi. Konsep ini kemudian disebut dengan al-Dharurat al-khamsah.

2. Al-Hajat (hajat atau kepentingan yang diperlukan atau kebetulan sekunder), misalnya diberikan hak kuasa kepada wali untuk memelihara anak gadisnya yang masih belia untuk menjaga dan memelihara adanya kafa’ah (keserasian atau kecocokan) di antara suami istri dan terjaganya mahar misil (mahar standar dalam keluarga).

3. Al- Tahsinat dan Al-Tazyinat (kepentingan yang memperindah dan memperbagus atau kebutuhan tersier). Kepentingan ini tidak termasuk ke dalam al-dharurat dan tidak pula al-hajat, tetapi hanya berfungsi sebagai hiasan yang memperindah saja.

Al-Syathibi kemudian membagi konsep masalih menjadi 3 tingkatan yaitu: dharuriyat, hajiyat dan tahsiniyat, dan pembagian dharuriat menjadi 5 yakni : hifz al-din, hifz al-nafs, al-aql, al-nasl, dan al-mal (Khatib, 2018:59).

Perkembangan teori Maqashid Syariah masih berlanjut hingga masa modern. Terdapat ulama asal Tunisia yang bernama Muhammad Thahir bin Ashur yang kembali mengkaji Maqashid Syariah, melalui kitabnya yang berjudul maqashid al syari’ah al- islamiyah, Ibn Ashur membedakan maslahah menjadi dua, yaitu:

maslahah ‘Ammah (kemaslahatan umum) dan maslahah khassah