ABSTRACT

Tax is one source of state’s revenue that is used to perform the development. Taxes consist of central taxes and local taxes. The purpose of this research is to know the influence of inflation and economic growth on Bandung’s city local tax received. The method used is the method of hypothesis testing. The data in this research are taken from the inflation and the economic growth in the period 2001-2008. Data are analyzed used multiple regression methods. The results show that partially the rates of inflation and economic growth have no effect on Bandung’s city local tax received. The inflation and economic growth have influence on Bandung’s city local tax received simultaneously.

ABSTRAK

Pajak merupakan salah satu sumber pendapatan Negara yang digunakan untuk melaksanakan pembangunana. Pajak terdiri dari pajak pusat dan pajak daerah. Penelitian ini bertujuan untuk mengetahui pengaruh tingkat inflasi dan pertumbuhan ekonomi terhadap penerimaan pajak daerah kota Bandung. Metode penelitian yang digunakan adalah metode pengujian hipotesis. Data dianalisis menggunakan metode regresi berganda. Data yang digunakan adalah tingkat inflasi dan pertumbuhan ekonomi tahun 2001-2008. Hasil menunjukkan bahwa secara parsial tingkat inflasi dan pertumbuhanh ekonomi tidak mempunyai pengaruh terhadap penerimaan pajak daerah kota Bandung, secara simultan tingkat inflasi dan pertumbuhan ekonomi mempunyai pengaruh terhadap penerimaan pajak daerah kota Bandung.

DAFTAR ISI

Halaman

HALAMAN JUDUL ……… i

HALAMAN PENGESAHAN ……….. ii

SURAT PERNYATAAN KEASLIAN SKRIPSI ……… iii

KATA PENGANTAR ……….. iv

ABSTRACT ……… vii

ABSTRAK ……… viii

DAFTAR ISI ………. ix

DAFTAR GAMBAR ……… xiii

DAFTAR TABEL ………. xiv

DAFTAR LAMPIRAN ………. xvi

BAB I PENDAHULUAN ………. 1

1.1Latar Belakang ………...….…. 1

1.2Identifikasi Masalah ………..…... 11

1.3Maksud dan Tujuan Penelitian ………...…... 11

1.4Kegunaan Penelitian ………... 12

BAB II KAJIAN PUSTAKA, KERANGKA PEMIKIRAN, DAN PENGEMBANGAN HIPOTESIS ……… 13

2.1Kajian Pustaka ………. 13

2.1.1Dasar-Dasar Perpajakan ……….. 13

2.1.1.2 Dasar Hukum yang Mengatur Tentang Pajak ……... 15

2.1.1.3 Fungsi Pajak ……….……….. 17

2.1.1.4 Pengelompokkan Pajak ……….……….….... 18

2.1.1.5 Tarif Pajak ……….……...…….. 19

2.1.1.6 Syarat Pemungutan Pajak ……….…….. 20

2.1.1.7 Asas Pemungutan Pajak ………....….... 21

2.1.1.8 Teori yang mendukung Pemungutan Pajak ………… 24

2.1.1.9 Tata Cara Pemungutan Pajak..……....………. 25

2.1.1.10 Hambatan Pemungutan pajak………... 30

2.1.1.11 Kedudukan hukum Pajak ………... 31

2.1.1.12 Perlawanan Terhadap Pajak ………... 32

2.1.1.13 Timbulnya Utang Pajak ……….. 33

2.1.1.14 Berakhirnya Utang Pajak ……….... 33

2.1.2Pajak Negara dan Retribusi Daerah……….….. 34

2.1.3Sumber-Sumber Penerimaan Negara ……….……. 36

2.1.4Pajak Daerah ……….…….. 38

2.1.4.1 Pengertian Pajak Daerah ……….………. 38

2.1.4.2 Dasar Hukum Pemungutan Pajak Daerah .……...… 39

2.1.4.3 Jenis dan Tarif Pajak Daerah ……...…..………….. 40

2.1.4.4 Cara Perhitungan Pajak Daerah …….……….. 44

2.1.4.5 Sistem Pemungutan Pajak Daerah ….………….…. 44

2.1.5Tingkat Inflasi ….……….…….. 45

2.1.5.1 Definisi Inflasi……….…….. 45

2.1.5.3 Cara Mengukur Inflasi……….………... 47

2.1.5.4 Dampak Pengukuran Inflasi ………..……….. 49

2.1.6Pertumbuhan Ekonomi ….……….…….. 50

2.1.6.1 Definisi Pertumbuhan Ekonomi………... 50

2.1.6.2 Faktor yang Menentukan Pertumbuhan Ekonomi……51

2.1.6.3Teori yang Mendukung Pertumbuhan Ekonomi…….. 52

2.1.6.4Pengaruh Tingkat Inflasi dan Pertumbuhan Ekonomi Terhadap Penerimaan Pajak Daerah Kota Bandung ………..54

2.2Kerangka Pemikiran ………... 55

2.3Pengembangan Hipotesis ………. 59

BAB III METODE PENELITIAN ……….. 60

3.1Objek Penelitian ……….……….. 60

3.1.1Sejarah Singkat Dinas Pendapatan Kota Bandung …………. 60

3.1.2Visi dan Misi Dinas Pendapatan Kota Bandung ………….… 63

3.1.3Kedudukan, Tugas Pokok dan Fungsi Dinas Pendapatan Kota Bandung ………. 65

3.1.4Tujuan dan Sasaran Dinas Pendapatan Kota Bandung …...… 67

3.1.5Struktur Organisasi Dinas Pendapatan Kota Bandung ……... 71

3.1.6Uraian Fungsi Jabatan Dinas Pendapatan Kota Bandung …... 73

3.2Metode Penelitian ………... 94

3.2.2 Definisi Operasionalisasi Variabel………. 95

3.2.3 Populasi dan Sampel ………. 97

3.2.4 Teknik Pengumpulan Data ……… 97

3.3Analisis Data dan Pengujian Hipotesis ……….. 99

3.3.1 Analisis Data ……….. 99

3.3.2 Alat Analisis ………99

3.3.3 Pengujian Koefisien Regresi Secara Parsial ……….….100

3.3.4 Pengujian Koefisien Regresi Secara Simultan …….. ……...101

3.4 Penetapan Tes Statistik dan Pengujian Hasil Statistik……… 101

3.5 Uji Asumsi Klasik ………101

3.5.1 Uji Normalitas ……… 102

3.5.2 Uji Multikolinearitas ……….. 103

3.5.3 Uji Autokorelasi ………. 104

3.5.4 Uji Heterokedastisitas……….. 106

3.6 Persamaan Regresi Linear Berganda ……….107

3.6.1 Koefisien Determinasi Berganda ………. 108

3.7 Pengujian Hipotesis ………. 109

BAB IV HASIL PENELITIAN DAN PEMBAHASAN ……….…. 110

4.1Hasil Pengumpulan Data………. 110

4.2Hasil Analisis Statistik ………... 112

4.2.1 Analisis Statistik Deskriptif Data ………...112

4.2.2 Pengujian Asumsi Klasik ………113

4.2.2.2 Uji Multikolinearitas ………..117

4.2.2.3 Uji Heterokedastisitas ……… 119

4.2.2.4 Uji Autokorelasi ………. 120

4.2.3 Persamaan Model Regresi ……….. 121

4.3 Pengujian Koefisien Regresi Secara Parsial ……….123

4.3.1 Pengaruh Tingkat Inflasi Terhadap Penerimaan Pajak Daerah Kota Bandung ………. 123

4.3.2 Pengaruh Pertumbuhan Ekonomi Terhadap Penerimaan Pajak Daerah Kota Bandung ……… 124

4.4 Pengujian Koefisien Regresi Secara Simultan ………. 125

4.5 Koefisien Korelasi Parsial ……….126

4.6 Koefisien Determinasi Simultan ……….. 128

4.7 Pembahasan ……….. 128

BAB V SIMPULAN DAN SARAN ……….... 132

5.1Simpulan ……….…………... 132

5.2Saran ……….… 133

DAFTAR PUSTAKA ………....……… 135

LAMPIRAN ……….……….. 138

DAFTAR GAMBAR

Halaman Gambar 1 Bagan Kerangka Pemikiran ………...…..……. 59 Gambar 2 Struktur Organisasi Dinas Pendapatan Kota Bandung ………..…… 72 Gambar 3 Grafik Histogram dan Tingkat Inflasi ………..………. 115 Gambar 3 Grafik Histogram Penerimaan Pajak Daerah Kota Bandung dan

DAFTAR TABEL

Halaman

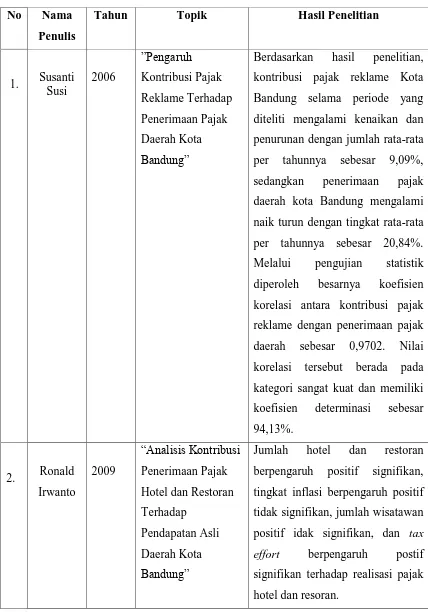

Tabel I Penelitian Sebelumnya………. .9

Tabel II Jenis dan Tarif Pajak Provinsi dan Kab/Kota ………... 39

Tabel III Jenis dan Tarif Pajak Daerah Tahun 2000 s.d. 2009 ……… 42

Tabel IV Jenis dan Tarif Pajak Daerah Tahun 2010 ………. 42

Tabel V Jenis dan Tarif Pajak Provinsi dan Kab/Kota ………... 56

Tabel VI Operasionalisasi Variabel ………. 96

Tabel VII Kriteria Autokorelasi Durbin Watson ………..105

Tabel VIII Target dan Realisasi Pajak Daerah Kota Bandung Tahun 2001-2008 ………... 110

Tabel IX Laju Pertumbuhan Ekonomi Kota Bandung Tahun 2001-2008…….111

Tabel X Penerimaan Pajak Daerah Kota Bandung, Tingkat Inflasi dan Pertumbuhan Ekonomi Tahun 2001-2008………..111

Tabel XI Statistik Deskriptif……... 112

Tabel XII Uji Normalitas ……….. 114

Tabel XIII Uji Multikolinearitas……. ……….. 118

Tabel XIV Uji Heterokedastisitas……….. 119

Tabel XV Uji Autokorelasi……… ………... 121

Tabel XVI Koefisien Regresi………..……… 122

Tabel XVII Anova……….126

DAFTAR LAMPIRAN

Halaman

Lampiran A Surat Pemberitahuan Survey / Penelitian / Praktek Kerja……….. 138

Lampiran B Struktur Organisasi Dinas Pendapatan Daerah Kota Bandung……139

Lampiran C Surat Pemberitahuan Instruksi……….140

Lampiran D Target dan Realisasi Penerimaan Pajak Tahun 2001………..141

Lampiran E Target dan Realisasi Penerimaan Pajak Tahun 2002……….. 142

Lampiran F Target dan Realisasi Penerimaan Pajak Tahun 2003……….. 143

Lampiran G Target dan Realisasi Penerimaan Pajak Tahun 2004………..144

Lampiran H Target dan Realisasi Penerimaan Pajak Tahun 2005………..145

Lampiran I Target dan Realisasi Penerimaan Pajak Tahun 2006………..146

Lampiran J Target dan Realisasi Penerimaan Pajak Tahun 2007………..147

Lampiran K Target dan Realisasi Penerimaan Pajak Tahun 2008………..148

Lampiran L Laju Pertumbuhan PDRB Tahun 2001, 2002……… 149

Lampiran M Laju Pertumbuhan PDRB Tahun 2003………. 150

Lampiran N Laju Pertumbuhan PDRB Tahun 2004 - 2007……… 151

BAB I

PENDAHULUAN

1.1 Latar Belakang

Krisis Asia tahun 1997-1998 lalu, menyebabkan ketidakpastian beberapa sektor finansial di Indonesia. Penyebab utama krisis ini adalah devaluasi Baht Thailand yang berdampak luas hingga menyebar ke beberapa negara lain di Asia. Dampak krisis tersebut dirasakan paling berat oleh Indonesia karena semakin besarnya hutang luar negeri pemerintah dan sektor swasta. Ketika krisis ekonomi terjadi, kita melihat bahwa ekonomi Indonesia telah mengalami beberapa hal, pertama adalah pertumbuhan ekonomi yang tinggi yang melebihi kemampuan yang ada. Hal ini dapat diindikasikan antara lain oleh meningkatnya exposure perusahaan-perusahaan Indonesia terhadap dana luar negeri. Ketika nilai tukar rupiah terus melorot tajam, terjadi kepanikan di kalangan pengusaha yang memiliki hutang luar negeri yang berupaya melunasi hutangnya dengan membeli dolar yang berakibat semakin terpuruknya nilai rupiah. Kedua lemahnya struktur ketahanan perekonomian yang ditandai dengan besarnya ketergantungan barang kebutuhan pokok terhadap impor dan lemahnya sistem perbankan.

BAB I Pendahuluan 2

suasana perkehidupan bangsa yang aman, tenteram, tertib dan dinamis dalam lingkungan pergaulan dunia yang merdeka, bersahabat, tertib dan damai.

Untuk merealisasikan tujuan tersebut, negara memerlukan sumber dana yang cukup besar. Sumber dana tersebut memegang peranan penting guna mendukung kelangsungan pemerintahan dan masyarakat itu sendiri. Sumber dana tersebut dapat diperoleh melalui peran serta masyarakat secara bersama dalam berbagai bentuk, salah satu diantaranya adalah pajak. Sebagai negara hukum segala sesuatu tentang pajak telah ditetapkan dalam Undang-Undang 1945 Pasal 23A yang berbunyi : “Pajak dan pungutan lain yang bersifat memaksa untuk keperluan negara diatur dalam undang-undang.”

Pajak merupakan salah satu sumber pendapatan negara yang digunakan untuk melaksanakan pembangunan bagi seluruh rakyat Indonesia. Fakta menunjukkan bahwa lebih dari 70 % dari total penerimaan negara adalah berasal dari sektor perpajakan. Sehingga pajak merupakan tiang utama pendapatan negara yang perlu ditingkatkan. Beberapa studi memperlihatkan bahwa semakin besar tingkat perekonomian suatu negara, maka akan semakin besar tingkat penerimaan pajaknya. Dapat dikatakan, semakin tinggi tingkat investasi, maka penerimaan negara dari sektor pajak akan semakin tinggi. Sampai saat ini sektor perpajakan di Indonesia masih dianggap sangat potensial untuk digunakan sebagai sarana pemenuhan kebutuhan negara dan melancarkan pembangunan nasional yang berkesinambungan.

Tax ratio menunjukkan besar bagian PDB yang bisa ditarik kembali sebagai

BAB I Pendahuluan 3

PDB yang bisa ditarik kembali sebagai pajak oleh negara juga sangat besar atau dikatakan efisien. Dalam rangka meningkatkan penerimaan pajak dan rasio perpajakan terhadap Produk Domestik Bruto (tax ratio) secara bertahap, maka pemerintah melakukan terus-menerus penyempurnaan kebijakan perpajakan, sistem modernisasi administrasi perpajakan, meningkatkan jumlah wajib pajak dan pembenahan sistem pelaporan bagi para wajib pajak agar penerimaan dari sektor perpajakan semakin potensial.

Pajak sebagai salah satu pungutan negara memiliki beberapa definisi, yang pada hakekatnya mempunyai pengertian yang sama mengenai perpajakan. Berikut ini adalah beberapa pengertian tentang pajak Siti Resmi (2008:1-2), yaitu:

1. Menurut Rochmat Soemitro:

“Pajak adalah iuran rakyat kepada kas negara berdasarkan undang-undang (yang

dapat dipaksakan) dengan tidak mendapat jasa timbal balik (kontra prestasi) yang langsung dapat ditunjukkan, dan yang digunakan untuk membayar pengeluaran umum.”

2. Menurut S. I. Djajadiningrat:

“Pajak sebagai suatu kewajiban menyerahkan sebagian dari kekayaan ke kas

negara yang disebabkan suatu keadaan, kejadian, dan perbuatan yang memberikan kedudukan tertentu, tetapi bukan sebagai hukuman, menurut peraturan yang ditetapkan pemerintah serta dapat dipaksakan, tetapi tidak ada jasa timbal balik dari negara secara langsung, untuk memelihara kesejahteraan secara umum.”

3. Menurut N. J. Feldmann:

“Pajak adalah prestasi yang dipaksakan sepihak oleh dan terutang kepada

BAB I Pendahuluan 4

adanya kontra prestasi, dan semata-mata digunakan untuk menutup pengeluaran-pengeluaran umum.”

Dari beberapa definisi tersebut dapat ditarik kesimpulan bahwa:

1. Pajak dipungut berdasarkan atau dengan kekuatan undang-undang serta aturan pelaksanaannya.

2. Dalam pembayaran pajak tidak dapat ditunjukkan adanya kontraprestasi individual oleh pemerintah.

3. Pajak dipungut oleh negara baik pemerintahan pusat maupun pemerintah daerah. 4. Pajak diperuntukkan bagi pengeluaran-pengeluaran pemerintah, yang bila dari

pemasukkannya masih terdapat surplus, digunakan untuk membiayai public investment.

BAB I Pendahuluan 5

Kebijakan keuangan daerah selama ini dilaksanakan dengan meningkatkan kemampuan pembiayaan pemerintah daerah terutama yang bersumber dari pajak dan retribusi. Dengan meningkatnya penerimaan daerah, selain akan memperbaiki struktur pembiayaan daerah, juga akan memperkecil peranan sumber pembiayaan baik yang berasal dari pemerintah pusat atau pinjaman dari luar negeri. Untuk lebih meningkatkan kemandirian dalam membiayai kegiatan di daerah, maka akan terus ditingkatkan perolehan pendapatan dari pajak melalui upaya mengefisiensikan pemungutan dari setiap pajak dan retribusi dengan mempertimbangkan potensi yang seharusnya dapat dicapai.

Pelaksanaan otonomi daerah yang ditandai dengan diberlakukannya UU No.22 Tahun 1999 tentang Pemerintah Daerah dan UU No.25 Tahun 1999 tentang Perimbangan Keuangan antara Pemerintah Pusat dan Pemerintah Daerah (dalam perkembangannya kedua regulasi ini diperbaharui dengan UU No.32 Tahun 2004 dan UU No.33 Tahun 2004) menjadi babak baru terkait dengan hubungan antara pemerintah pusat dan pemerintah daerah. Daerah (kabupaten dan kota) diberikan kewenangan yang lebih luas dalam mengelola berbagai sumber daya yang dimiliki.

BAB I Pendahuluan 6

dengan meningkatnya kontribusi Pendapatan Asli Daerah (PAD) dalam hal pembiayaan daerah Adi (2007:21).

Sumber-sumber penerimaan daerah menurut Undang-Undang No.25 Tahun 1999 sebagaimana telah diubah dengan Undang-undang N0.33 Tahun 2004 Tentang Perimbangan Keuangan Antara Pemerintah Pusat dan Pemerintah Daerah dapat dibagi dalam 3 golongan yaitu :

1. Pendapatan Daerah Asli (PAD) yang berasal dari hasil pajak daerah,hasil retribusi daerah,hasil pengelolaan kekayaan daerah yang dipisahkan, dan lain-lain pendapatan asli yang sah;

2. Dana perimbangan;

3. Lain-lain pendapatan daerah yang sah.

Dalam kaitannya dengan otonomi daerah, pihak merupakan sumber pendapatan daerah yang dipandang mampu menjadi motor penggerak sekaligus tenaga pendorong peningkatan dan kesejahteraan masyarakat. Pemerintah telah menerapkan bagi hasil pajak antara pemerintah pusat dan daerah, bagi hasil tersebut dalam APBD dapat diketahui dari jenis-jenis pajak pusat yang pungutannya dibagi dengan daerah, diantaranya sebagai berikut Mardiasmo (2003:6) :

1. Pajak Pusat, yakni pajak yang kewenangan pemungutnya berada pada pemerintah pusat. Yang tergolong jenis pajak ini adalah : Pajak Penghasilan (PPh), Pajak Pertambahan Nilai atas barang dan jasa (PPn), Pajak Penjualan atas Barang Mewah (PPnBM), Bea Materai dan cukai.

BAB I Pendahuluan 7

a. Jenis pajak provinsi terdiri dari :

Pajak kendaraan bermotor dan kendaraan diatas air.

Bea balik nama kendaraan bermotor dan kendaraan diatas air.

Pajak bahan bakar kendaraan bermotor.

Pajak pengambilan dan pemanfaatan air bawah tanah dan air permukaan.

b. Jenis pajak kabupaten/kota terdiri dari :

PBB (Pajak Bumi dan Bangunan).

BPHTB (Bea Perolehan Atas Hak Tanah dan Bangunan).

Pajak hotel.

Pajak restoran.

Pajak hiburan.

Pajak reklame.

Pajak penerangan jalan.

Pajak pengambilan dan pengolahan bahan galian golongan C.

Pajak parkir.

Menurut Suparmoko (1992:43), salah satu penerimaan daerah yang memberikan kontribusi yang cukup besar terhadap penerimaan daerah adalah pajak daerah dan dan retribusi daerah, karena penerimaan ini sekitar 90 % dari pendapatan rutin yang diterima oleh daerah.

BAB I Pendahuluan 8

konstitusi yang telah ada melalui pembentukan Perda (Peraturan Daerah) yang bertujuan untuk memperbaiki sistem. Peningkatan pendapatan daerah melalui pertimbangan potensi yang dimiliki daerah perlu mendapatkan perhatian khusus. Pemerintah Daerah harus menggali sumber-sumber pendapatan asli daerah untuk membiayai sektor-sektor pembangunan demi kemandirian daerah.

Beberapa variabel yang perlu dianalisis untuk mengetahui potensi sumber-sumber PAD adalah kondisi awal suatu daerah, keadaan struktur ekonomi dan sosial suatu daerah, peningkatan cakupan atau ekstensifikasi penerimaan PAD, pertumbuhan penduduk yang merefleksikan jika jumlah penduduk meningkat maka pendapatan yang dipungut akan meningkat pula, tingkat inflasi, penyesuaian tarif, peningkatan pendapatan, dan sumber pendapatan baru yang dapat mengakibatkan pertambahan sumber pajak atau retribusi yang ada.

BAB I Pendahuluan 9

Tabel I

Penelitian Sebelumnya No Nama

Penulis

Tahun Topik Hasil Penelitian

1. Susanti

BAB I Pendahuluan 10

Hasil penelitian menunjukan bahwa besarnya koefisien korelasi antara akuntabilitas sektor publik dalam menunjang penerimaan pajak daerah adalah 0,783 serta tingkat peranan akuntabilitas sektor publik dalam menunjang penerimaan pajak daerah adalah sebesar 61.3%. Hal ini menunjukkan bahwa akuntabilitas sektor publik berperan dalam menunjang penerimaan pajak daerah dan termasuk dalam kategori korelasi yang kuat. Adapun sisanya 38.7% dipengaruhi oleh faktor lain yang diduga seperti kinerja pegawai yang dapat meningkatkan penerimaan pajak daerah.

BAB I Pendahuluan 11

Kemudian perbedaannya pada periode pengamatan, variabel independen yang menggabungkan variabel yang pernah diteliti dari beberapa penelitian sebelumnya. Periode pengamatan yang digunakan pada penelitian ini dari tahun -

Berdasarkan latar belakang yang diuraikan di atas, maka penulis tertarik untuk melakukan penelitian pada kantor Dinas Pendapatan Daerah Kota Bandung dengan judul : “Pengaruh Tingkat Inflasi dan Pertumbuhan Ekonomi Terhadap Penerimaan Pajak Daerah Kota Bandung (Studi Empirik pada Dinas Pendapatan Daerah Kota Bandung).”

1.2 Identifikasi Masalah

Berdasarkan latar belakang permasalahan yang telah dipaparkan, maka dalam penelitian ini akan dibahas beberapa pokok permasalahan, yaitu :

1. Apakah tingkat inflasi dan pertumbuhan ekonomi berpengaruh secara parsial terhadap penerimaan pajak daerah kota Bandung.

2. Apakah tingkat inflasi dan pertumbuhan ekonomi secara simultan berpengaruh terhadap penerimaan pajak daerah kota Bandung.

3. Seberapa besar pengaruh tingkat inflasi dan pertumbuhan ekonomi terhadap penerimaan pajak baik secara parsial dan secara simultan.

1.3 Maksud dan Tujuan Penelitian

BAB I Pendahuluan 12

1. Untuk mengetahui apakah tingkat inflasi dan pertumbuhan ekonomi berpengaruh secara parsial terhadap penerimaan pajak daerah kota Bandung.

2. Untuk mengetahui apakah tingkat inflasi dan pertumbuhan ekonomi berpengaruh secara simultan terhadap penerimaan pajak daerah kota Bandung.

3. Untuk mengetahui seberapa besar pengaruh tingkat inflasi dan pertumbuhan ekonomi terhadap penerimaan pajak daerah kota Bandung.

1.4 Kegunaan Penelitian

Dengan adanya penelitian yang dilakukan oleh penulis, maka diharapkan hasil penelitian ini dapat bermanfaat bagi semua pihak yang berkepentingan, antara lain: 1. Bagi penulis

Penelitian ini dapat menambah wawasan dan pengetahuan mengenai pajak-pajak daerah baik secara teori maupun praktik, khususnya mengenai kontribusi pajak terhadap pendapatan asli daerah Kota Bandung.

2. Bagi pemerintah Kota Bandung, khususnya aparat pada Dinas Pendapatan Daerah, penelitian ini dapat memberikan masukan dalam upaya memaksimalkan penerimaan pajak daerah kota Bandung dan menentukan upaya-upaya dan kebijakan apa saja yang dapat digunakan untuk mengatasi permasalahan pajak daerah kota Bandung.

3. Bagi peneliti selanjutnya

BAB V

SIMPULAN DAN SARAN

5.1 Simpulan

Berdasarkan hasil pengujian hipotesis yang dilakukan dengan menggunakan bantuan SPSS 17.0, yaitu dengan metode regresi berganda serta pembahsan dari hasil penelitian yang telah dijelaskan di bab sebelumnya, maka dapat diambil beberapa kesimpulan untuk menjawab identifikasi masalah dari penelitian ini.

1. Pengaruh Tingkat Inflasi dan Pertumbuhan Ekonomi secara parsial terhadap Penerimaan Pajak Daerah Kota Bandung.

a. Berdasarkan uji t dengan tingkat kepercayaan 95% dapat disimpulkan bahwa variabel Tingkat Inflasi secara parsial tidak mempunyai pengaruh yang signifikan terhadap Penerimaan Pajak Daerah Kota Bandung, dengan syarat tidak terjadi perubahan pada variabel Pertumbuhan Ekonomi.

b. Berdasarkan uji t dengan tingkat kepercayaan 95% dapat disimpulkan bahwa variabel Pertumbuhan Ekonomi secara parsial mempunyai pengaruh yang signifikan terhadap Penerimaan Pajak Daerah Kota Bandung, dengan syarat tidak terjadi perubahan pada variabel Tingkat Inflasi.

2. Pengaruh Tingkat Inflasi dan Pertumbuhan Ekonomi secara simultan terhadap Penerimaan Pajak Daerah Kota Bandung.

BAB V SIMPULAN DAN SARAN 133

3. Besarnya pengaruh Tingkat Inflasi dan Pertumbuhan Ekonomi baik secara parsial maupun simultan terhadap Penerimaan Pajak Daerah Kota Bandung.

a. Pengaruh Tingkat Inflasi terhadap Penerimaan Pajak Daerah Kota Bandung adalah lemah karena besatnya hanya 0,25% .

b. Pengaruh Pertumbuhan Ekonomi terhadap Penerimaan Pajak Daerah Kota Bandung adalah kuat, karena besarnya hanya 68,89%. Nilai yang signifikan ini dapat digunakan secara akurat untuk memperediksi besarnya Penerimaan Pajak Daerah Kota Bandung pada periode 2001-2008.

c. Pengaruh Tingkat Inflasi dan Pertumbuhan Ekonomi terhadap Penerimaan Pajak Daerah Kota Bandung yaitu sebesar 58,9%. Ini menunjukkan bahwa kedua variabel independen tersebut mempunyai pengaruh yang cukup kuat terhadap Penerimaan Pajak Daerah Kota Bandung, karena sisanya 41,1% masih banyak dipengaruhi oleh factor lainnya.

5.2 Saran

BAB V SIMPULAN DAN SARAN 134

1. Pemerintah Kota Bandung

Disarankan kepada Pemerintah Kota Bandung, dalam hal ini Dinas Pendapatan Daerah, sebaiknya melakukan pengawasan atas kinerja karyawan terutama bagian pajak agar tidak terjadi manipulasi data, dan juga disarankan agar Pemerintah Kota Bandung sebaiknya mendorong para pengusaha hotel, pengusaha restoran, pengusaha hiburan, pengusaha reklame, dan pengusaha parkir agar dapat meningkatkan fasilitas yang memadai sehingga dengan adanya fasilitas yang diberikan secara signifikan akan meningkatkan penerimaan pajak daerah kota Bandung.

2. Bagi peneliti selanjutnya

a. Data yang digunakan adalah data time series yang hanya menggambarkan satu unit analisis yang lain. Oleh karena itu, untuk penelitian berikutnya akan lebih baik jika penelitian menggunakan data cross section maupun data panel agar dapat lebih baik memberikan gambaran dan perbandingan yang lebih komprehensif untuk setiap entitas yang diteliti.

DAFTAR PUSTAKA

Brotodihardjo, Santoso.1989. Pengantar Ilmu Hukum Pajak. Bandung, Humaniora. Brotodihardjo, Santoso.1993. Pengantar Ilmu Hukum Pajak. Bandung: Eresco. Dinas Pendapatan Kota Bandung. (2008). Dispenda dalam Angka: Selayang

Pandang Perkembangan Dinas Pendapatan. Bandung.

Ghozali, Imam. (2009). Aplikasi Analisis Multivariate dengan Program SPSS. Cetakan Keempat. Badan Penerbit Universitas Diponegoro. Semarang.

Gujarati, D.N. (2003). Basic Econometrics Fourth Edition. McGraw Hill. New York. Hartono, Jogiyanto. (2007). Metodologi Penelitian Bisnis: Salah Kaprah dan

Pengalaman-Pengalaman. Edisi 2007. BPFE. Yogyakarta.

Ilyas, Wirawan B. dan Richard Burton. (2007). Hukum Pajak. Salemba Empat. Jakarta.

Mardiasmo. 2003. Perpajakan. Yogyakarta. Penerbit Andi. Mardiasmo. (2005). Perpajakan, Yogyakarta, Penerbit Andi.

Mardiasmo. (2008). Perpajakan Edisi Revisi 2008. Andi. Yogyakarta.

Marihot. P. Siahaan. 2005 Pajak Daerah dan Retribusi Daerah Jakarta : PT Raja Grafindo Persada.

Moh Nazir.1999. Metode Penelitian. Jakarta: Ghalia Indonesia. Murni, Asfia (2006), Ekonomika Makro, Refika Aditama, Bandung.

Peraturan Pemerintah Republik Indonesia Nomor 65 Tahun 2001 tentang Pajak Daerah.

Pratisti, Arif. 2009. Statistik Menjadi Mudah dengan SPSS 17. Jakarta: PT Elek Media Komputindo.

Puspowarsito. 2008. Metode Penelitian Organisasi. Bandung. Humaniora.

Republik Indonesia. Undang-Undang Nomor 11 Tahun 1957 tentang Peraturan Umum Pajak Daerah.

136

Robiyana, Ofik Taufik. 2003. Analisis Pengaruh PDRB Per Kapita dan Laju Pertumbuhan Ekonomi Terhadap Pendapatan Asli Daerah dati II di Jawa Barat. Bandung : Skripsi Jurusan Ekonomi Studi Pembangunan Universitas Padjajaran.

Suandy, Erly. (2008). Hukum Pajak. Edisi Keempat. Salemba Empat. Jakarta. Sugiono (2007). Metodologi Penelitian, Edisi 2007, Grafindo. Jakarta.

Sukino, Sadono. 1997. Pengantar Teori Makroekonomi. Cetakan Kedelapan. Jakarta: PT Raja Grafindo Persada.

Suliyanto. (2006). Metode Riset Bisnis. Andi. Yogyakarta. Sumitro, Rochmat. 2006. Ilmu Perpajakan, Bandung, Eresco. Suparmoko. (1992). Hukum Publik, Salemba Empat, Jakarta.

Undang-Undang Republik Indonesia Nomor 28 Tahun 2009 tentang Pajak Daaerah dan Retribusi Daerah.

Undang-Undang Republik Indonesia Nomor 33 Tahun 2004 tentang Perimbangan Keuangan Antara Pemerintah Pusat dan Pemerintahan Daerah.

Undang-Undang Republik Indonesia Nomor 34 Tahun 2000 tentang Perubahan Undang-Undang Republik Indonesia Nomor 17 Tahun 1997 Tentang Pajak Daerah dan Retribusi Daerah.

http://www.bandung.go.id/ diakses April 2011. http://www.bank indonesia.com/ diakses Mei 2011