KATA PENGANTAR

Perkembangan Perekonomian Indonesia dan Dunia merupakan publikasi triwulanan yang diterbitkan oleh Kedeputian Bidang Ekonomi Kementerian PPN/Bappenas, yang didasarkan pada publikasi dan data-data yang sudah dikeluarkan oleh Kementerian/Lembaga, dan instansi internasional, maupun hasil dari Focus Group Discussion (FGD) yang dilakukan bersama dengan beberapa Kementerian/Lembaga, pengamat, dan praktisi ekonomi.

Publikasi triwulan I tahun 2016 ini memberikan gambaran dan analisa mengenai perkembangan ekonomi dunia dan Indonesia hingga triwulan I tahun 2016. Dari sisi perekonomian dunia, publikasi ini memuat perkembangan ekonomi Amerika Serikat dan negara-negara kawasan Eropa, serta kondisi ekonomi regional Asia. Dari sisi perekonomian nasional, publikasi ini membahas pertumbuhan ekonomi Indonesia triwulan I tahun 2016 dari sisi moneter, fiskal, neraca perdagangan, perkembangan investasi dan kerja sama internasional, industri dalam negeri, serta perekonomian daerah. Dalam publikasi ini juga tersaji Policy Brief terkait kebijakan pemerintah dan kondisi ekonomi terkini.

Sangat disadari bahwa publikasi ini masih jauh dari sempurna dan memerlukan banyak perbaikan dan penyempurnaan. Oleh sebab itu, masukan dan saran yang membangun dari pembaca tetap sangat diharapkan, agar tujuan dari penyusunan dan penerbitan publikasi ini dapat tercapai.

Jakarta, Mei 2016

I

Ringkasan Eksekutif

Perekonomian negara-negara di berbagai kawasan pada triwulan I tahun 2016 mengalami perlambatan. Amerika Serikat (AS) mengalami pertumbuhan sebesar 0,5 persen (YoY) atau terendah sejak triwulan I tahun 2014. Pertumbuhan tersebut dipengaruhi oleh penguatan pasar tenaga kerja, pelemahan pengeluaran konsumsi dan apresiasi mata uang USD. Sementara itu, perekonomian Uni Eropa telah memasuki fase penguatan dengan mayoritas negara mengalami pertumbuhan kecuali Yunani dan Latvia. Namun demikian, pada triwulan I tahun 2016 perekonomian Uni Eropa tumbuh melambat, yaitu tumbuh hanya sebesar 1,7 persen (YoY). Kondisi tersebut dipengaruhi oleh perlambatan ekonomi Amerika Serikat, krisis migran terkait jumlah pengungsi yang meningkat, dan kemungkinan Inggris meninggalkan keanggotaan Uni Eropa.

Perekonomian Tiongkok tumbuh sebesar 6,7 persen (YoY) atau terendah sejak triwulan I tahun 2009. Kondisi tersebut dipengaruhi oleh ketidakpastian permintaan global, investasi berlebih di beberapa sektor kunci, dan kinerja BUMN yang tetap melemah. Sementara itu, perekonomian Jepang mengalami fase pertumbuhan tercepat dalam satu tahun yang dipengaruhi oleh penguatan konsumsi swasta. Namun, kinerja ekonomi Jepang yang tumbuh sebesar 1,7 persen (YoY) tersebut tidak dapat memperbaiki perekonomian setelah mengalami resesi dua triwulan berturut-turut pada tahun 2015.

Pada triwulan I tahun 2016, perekonomian Indonesia tumbuh sebesar 4,9 persen (YoY), meningkat dibandingkan dengan periode yang sama tahun 2015 yang sebesar 4,7 persen (YoY) dan sedikit lebih rendah dari triwulan IV tahun 2015 yang mencapai 5,0 persen (YoY). Dilihat dari sisi produksi, pertumbuhan didorong oleh pertumbuhan Industri Pengolahan; Konstruksi; Perdagangan Besar Eceran, Reparasi Mobil-Sepeda Motor; dan Jasa Informasi dan Komunikasi. Dari sisi pengeluaran, pertumbuhan didorong oleh pertumbuhan komponen Pengeluaran Konsumsi Rumah Tangga dan Pembentukan Modal Tetap Bruto. Secara spasial, kontribusi terbesar terhadap PDB dari triwulan I tahun 2010 sampai dengan triwulan I tahun 2016 didominasi oleh wilayah di Jawa. Dibandingkan triwulan I tahun 2015, rata-rata pertumbuhan ekonomi wilayah di Sumatera serta Maluku dan Papua mengalami peningkatan. Sementara itu, pada triwulan I tahun 2010 rata-rata pertumbuhan ekonomi wilayah di Sulawesi, Bali dan Nusa Tenggara serta Jawa lebih tinggi dibandingkan pertumbuhan ekonomi nasional.

II

transaksi berjalan sebesar USD4,7 miliar dan penurunan surplus neraca transaksi transaksi modal dan finansial secara signifikan.

Ekspor Indonesia pada triwulan I tahun 2016 sebesar USD33.585,4 juta, mengalami penurunan sebesar 14,0 persen jika dibandingkan dengan triwulan I tahun 2015. Di sisi lain, impor Indonesia secara total adalah sebesar USD31.938,4 juta atau menurun sebesar 13,1 persen (YoY). Sementara itu, cadangan devisa Indonesia pada triwulan I tahun 2016 mencapai sebesar USD107,5 miliar atau setara dengan 7,7 bulan impor.

Pada triwulan I tahun 2016, secara tahunan pergerakan inflasi meningkat namun tetap terkendali. Tingkat inflasi hingga akhir triwulan I tahun 2016 sebesar 4,45 persen (YoY) dengan IHK 123,8. Sementara itu, selama triwulan I tahun 2016, IHSG mencapai titik terendahnya pada level 4414,1 pada akhir Januari 2016.

Realisasi investasi untuk Penanaman Modal Dalam Negeri (PMDN) triwulan I tahun 2016 sebesar Rp50,4 triliun, tumbuh sebesar 18,4 persen. Untuk Penanaman Modal Asing (PMA), realisasi triwulan I tahun 2016 sebesar USD6.916,8 juta, dan mengalami pertumbuhan sebesar 5,4 persen (YoY).

Di sisi lain, total realisasi pembiayaan per 31 Maret 2016 mencapai Rp165,8 triliun, atau 61,5 persen dari APBN. Jumlah tersebut didominasi oleh pinjaman dalam negeri yang sebesar Rp167,8 triliun. Sementara itu, realisasi pinjaman luar negeri (neto) per 31 Maret 2016 sebesar minus Rp2 triliun. Adapun total utang pemerintah pusat sampai dengan tahun 2016 mengalami kenaikan sehingga mencapai Rp3.429 triliun dimana rasio utang terhadap PDB menjadi sebesar 27 persen. Secara umum, utang pemerintah pusat meningkat 14,5 persen per tahun selama 2011-2015.

VIII

DAFTAR ISI

DAFTAR ISI ... VIII DAFTAR TABEL ... VIII DAFTAR GAMBAR ... XI

POLICY BRIEF ... 1

POLICY BRIEF ... 1

Isu Sektor Fiskal ... 2

PERKEMBANGAN EKONOMI DUNIA ... 8

PERKEMBANGAN EKONOMI DUNIA ... 9

PERTUMBUHAN EKONOMI ... 11

Pertumbuhan Ekonomi ... 11

Perkiraan Ekonomi Dunia ... 14

PERKEMBANGAN KEUANGAN INTERNASIONAL ... 19

Nilai Tukar USD Terhadap Beberapa Mata Uang Negara Lain ... 19

Inflasi ... 21

Kebijakan Bank Sentral ... 22

Cadangan Devisa ... 24

Indeks Harga Saham ... 25

PERKEMBANGAN HARGA KOMODITAS INTERNASIONAL ... 27

Perkembangan Harga Internasional ... 27

Harga Minyak Dunia dan Gas Alam ... 28

Indeks Harga Komoditas Pertambangan... 30

Indeks Harga Pangan ... 31

Isu Terkini Kerjasama Ekonomi Internasional ... 32

Kerjasama Ekonomi Internasional ... 33

Perkembangan Ekspor dan Impor Indonesia dengan Negara-Negara Mitra FTA ... 35

PERKEMBANGAN EKONOMI INDONESIA ... 42

IX

ISU TERKINI PEREKONOMIAN INDONESIA ... 44

PERTUMBUHAN EKONOMI INDONESIA ... 45

PERKEMBANGAN EKONOMI DAERAH ... 52

PERKEMBANGAN HARGA KEBUTUHAN POKOK ... 55

Indeks Harga Bahan Pokok Nasional ... 55

INDEKS TENDENSI KONSUMEN ... 56

INDEKS KEYAKINAN KONSUMEN ... 58

PERKEMBANGAN SEKTOR INDUSTRI ... 60

Kondisi Bisnis Indonesia ... 60

Pertumbuhan Industri Pengolahan ... 62

Data Penjualan Komoditas Industri Utama ... 69

Tenaga Kerja Industri ... 72

Kredit Investasi dan Kredit Modal Kerja Industri ... 74

Perkembangan Kawasan Industri Indonesia ... 76

Perkembangan Sektor Pariwisata ... 77

Statistik Perjalanan Wisatawan Indonesia ... 77

Kebijakan Pembangunan Pariwisata Indonesia ... 78

KEUANGAN NEGARA ... 80

KEUANGAN NEGARA ... 81

PENDAPATAN PEMERINTAH ... 82

BELANJA PEMERINTAH ... 82

PEMBIAYAAN PEMERINTAH ... 85

Posisi Utang Pemerintah ... 86

Surat Berharga Negara (SBN) ... 88

Pinjaman Luar Negeri ... 90

PERKEMBANGAN NERACA PEMBAYARAN... 92

PERKEMBANGAN NERACA PEMBAYARAN... 93

X

Perkembangan Ekspor ... 96

Perkembangan Impor ... 100

Perkembangan Neraca Perdagangan ... 103

NERACA MODAL DAN FINANSIAL ... 106

CADANGAN DEVISA ... 108

PERKEMBANGAN INVESTASI ... 110

PERKEMBANGAN INVESTASI ... 111

PERKEMBANGAN INVESTASI ... 112

Isu Terkini Perkembangan Investasi ... 112

PERKEMBANGAN INVESTASI ... 113

REALISASI INVESTASI ... 114

Realisasi Per Sektor ... 115

Realisasi Per Lokasi ... 116

Realisasi per Negara ... 118

PERKEMBANGAN MONETER DAN KEUANGAN ... 120

PERKEMBANGAN MONETER DAN KEUANGAN ... 121

PERKEMBANGAN INDIKATOR MONETER ... 122

Tingkat Inflasi ... 122

Nilai Tukar Rupiah ... 125

VIII

DAFTAR TABEL

Tabel 1. Belanja Pemerintah dan Pertumbuhan Ekonomi ... 5

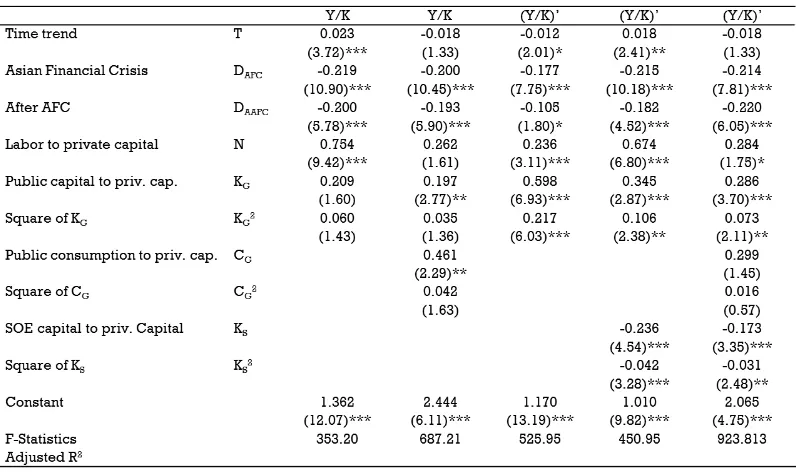

Tabel 2. Hasil Regresi Newey-west autocorrelation-heteroscedastic SE ... 6

Tabel 3. Pertumbuhan Ekonomi Dunia Menurut IMF... 14

Tabel 4. Proyeksi Pertumbuhan Ekonomi Asia Menurut ADB (YoY) ... 17

Tabel 5. Tingkat Inflasi Global Triwulan I-2016 (% YoY) ... 21

Tabel 6. Perubahan Suku Bunga Bank Sentral Beberapa Negara Triwulan I Tahun 2016 (persentase poin) ... 24

Tabel 7. Posisi Cadangan Devisa Beberapa Bank Sentral (miliar USD) ... 24

Tabel 8.Perkembangan Harga untuk Komoditas Terpilih ... 27

Tabel 9. Perkembangan Harga Minyak dan Gas Dunia ... 29

Tabel 10. Status Perjanjian Ekonomi Internasional ... 33

Tabel 11. Presentase Penggunaan SKA terhadap Total Ekspor Indonesia ... 34

Tabel 12. Ekspor Indonesia-ASEAN (juta USD) ... 35

Tabel 13.Pertumbuhan Ekonomi Indonesia Triwulan I Tahun 2014 – Triwulan I Tahun 2016 Menurut Lapangan Usaha (YoY) ... 47

Tabel 14. Pertumbuhan Ekonomi Indonesia Triwulan I Tahun 2014 – Triwulan I Tahun 2016 (Persen) Menurut Jenis Pengeluaran (YoY) ... 50

Tabel 15. Indeks Tendensi Konsumen Triwulan I Tahun 2014 – Triwulan I Tahun 2016 Menurut Sektor dan Variabel Pembentuknya ... 57

Tabel 16. Indeks Keyakinan Konsumen Indonesia Mei 2015 – April 2016 ... 58

Tabel 17. Indeks Tendensi Bisnis Menurut Sektor Triwulan I Tahun 2016 ... 61

Tabel 18. Perkembangan Realisasi Komposisi Pembiayaan APBN, 2011 – 2016 (Rp triliun) ... 86

Tabel 19. Posisi Utang Pemerintah 2011-2015 (Rp triliun) ... 86

Tabel 20. Perkembangan Realisasi Pembayaran Pokok dan Bunga Utang Pemerintah Pusat 2011 – 2016 (Rp triliun)... 87

Tabel 21. Posisi Outstanding Surat Berharga Negara 2011 - 2016 (triliun Rupiah) ... 88

Tabel 22. Posisi Pinjaman Luar Negeri Berdasarkan Kreditur (Rp Triliun) ... 90

Tabel 23. Neraca Pembayaran Indonesia Triwulan I Tahun 2014 – Triwulan I Tahun 2016 (Miliar USD)95 Tabel 24.Perkembangan Ekspor Triwulan I Tahun 2016... 96

Tabel 25.Perkembangan 10 Golongan Barang dengan Nilai Ekspor Nonmigas Terbesar Triwulan I Tahun 2016 ... 98

Tabel 26.Golongan Barang dengan Volume Ekspor Nonmigas Terbesar Triwulan I Tahun 2016 ... 99

Tabel 27.Perkembangan Ekspor Nonmigas ke Negara Tujuan Utama Triwulan I Tahun 2016 ... 99

IX

Tabel 29.Perkembangan Impor Nonmigas Menurut Golongan Barang Terpilih Triwulan I Tahun 2016

... 102

Tabel 30.Negara Utama Asal Impor Nonmigas Triwulan I Tahun 2016 ... 103

Tabel 31.Neraca Perdagangan Indonesia Triwulan I Tahun 2016 ... 104

Tabel 32.Neraca Perdagangan Indonesia-Tiongkok Triwulan I Tahun 2016 ... 104

Tabel 33.Neraca Perdagangan Indonesia-Jepang Triwulan I Tahun 2016 ... 105

Tabel 34.Neraca Perdagangan Indonesia-Amerika Triwulan I Tahun 2016 ... 105

Tabel 35.Neraca Perdagangan Indonesia-India Triwulan I Tahun 2016 ... 106

Tabel 36.Neraca Perdagangan Indonesia-Thailand Triwulan I Tahun 2016 ... 106

Tabel 37. Pertumbuhan dan Share PMTB Triwulan I Tahun 2016 (persen) ... 113

Tabel 38. Realisasi PMA dan PMDN Tahun 2010- Triwulan I Tahun 2016 ... 114

Tabel 39. Pertumbuhan dan Share Realisasi Investasi PMDN dan PMA Triwulan I Tahun 2016 Berdasar Sektor ... 115

Tabel 40. Lima Besar Sektor Realisasi Investasi Triwulan I Tahun 2016 ... 116

Tabel 41. Pertumbuhan dan Share Realisasi Investasi PMDN Triwulan I 2016 Berdasarkan Lokasi (Rp Triliun) ... 116

Tabel 42. Pertumbuhan dan Share Realisasi Investasi PMA Triwulan I 2016 Berdasarkan Lokasi (USD Miliar) ... 117

Tabel 43. Lima Besar Lokasi Realisasi Investasi Triwulan I Tahun 2016 ... 118

Tabel 44. Lima Besar Negara Asal Realisasi Investasi PMA Triwulan I Tahun 2016 ... 118

Tabel 45. Tingkat Inflasi Domestik Triwulan I- 2016 ... 123

Tabel 46. Tingkat Inflasi Domestik berdasarkan Komponen ... 123

Tabel 47. Inflasi berdasarkan Sumbangan (Share) Tahun 2015 ... 124

Tabel 48. Share Inflasi Kelompok Pengeluaran terhadap Pembentukan Inflasi Bulanan ... 124 Tabel 49. Nilai Tukar Mata Uang per USD ... XVI

Tabel 50. Indeks Saham Global ... XVII

Tabel 51. Indeks Harga Komoditas Internasional ... XVIII

XI

DAFTAR GAMBAR

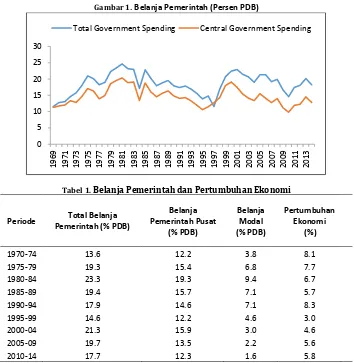

Gambar 1. Belanja Pemerintah (Persen PDB) ... 5

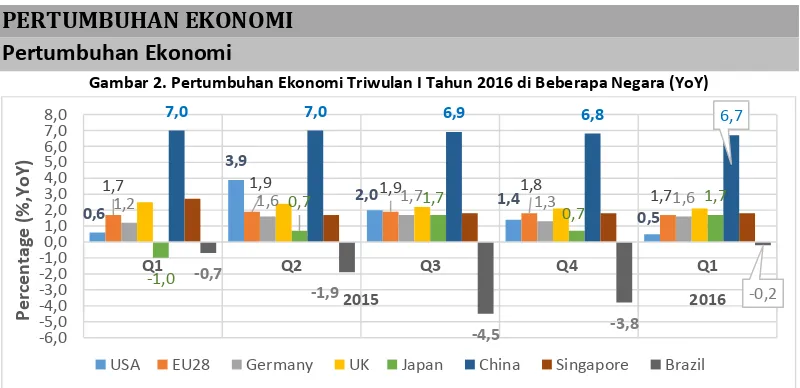

Gambar 2. Pertumbuhan Ekonomi Triwulan I Tahun 2016 di Beberapa Negara (YoY) ... 11

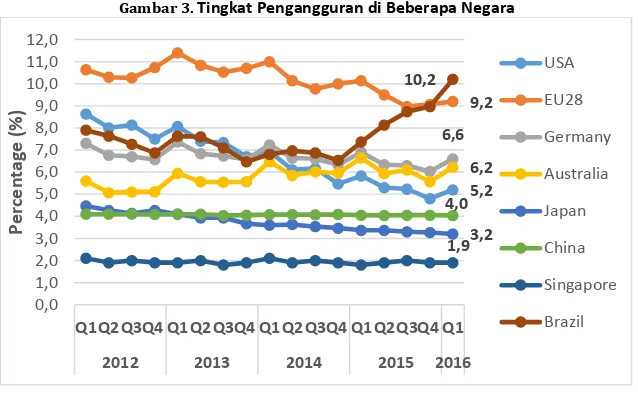

Gambar 3. Tingkat Pengangguran di Beberapa Negara... 13

Gambar 4. Posisi USD terhadap Mata Uang Negara Lain per 31 Januari 2016 (% YtD) ... 19

Gambar 5. Posisi USD terhadap Mata Uang Negara Lain per 29 Februari 2016 (% YtD) ... 20

Gambar 6. Posisi USD terhadap Mata Uang Negara Lain per 31 Maret 2016 (% YtD) ... 20

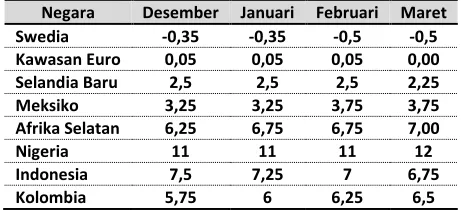

Gambar 7. Indeks Saham BRIC & Indonesia ... 26

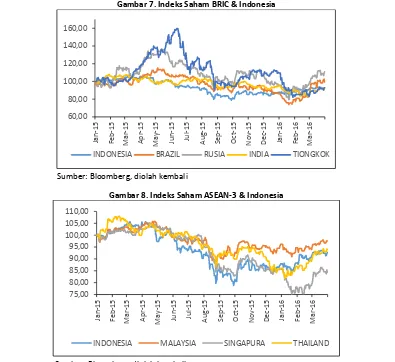

Gambar 8. Indeks Saham ASEAN-3 & Indonesia ... 26

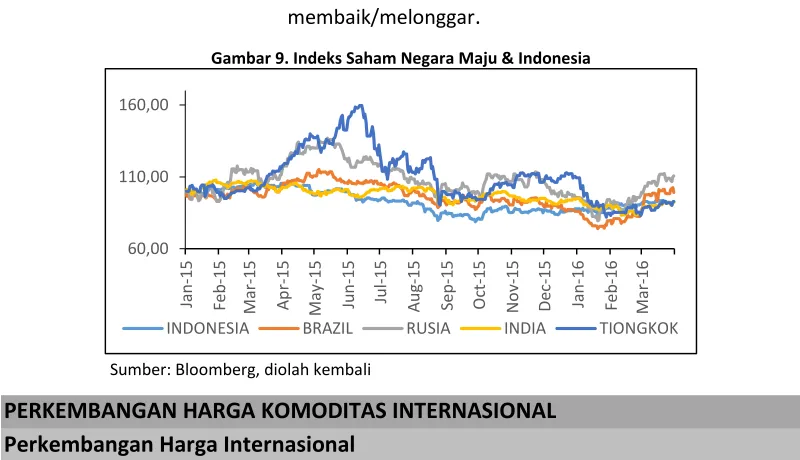

Gambar 9. Indeks Saham Negara Maju & Indonesia ... 27

Gambar 10. Perkembangan Indeks Harga Komoditas Pertambangan dan Gas Alam ... 30

Gambar 11. Perkembangan Indeks Harga Komoditas Pangan Global ... 31

Gambar 12. Persentase Penggunaan SKA Preferensi terhadap Total SKA Preferensi ... 34

Gambar 13. Persentase Penggunaan SKA Nonpreferensi terhadap Total SKA Nonpreferensi ... 35

Gambar 14. Pertumbuhan Ekonomi Indonesia Triwulan I Tahun 2014- Triwulan I Tahun 2016 (Persen) .... 45

Gambar 15. Rata-rata Pertumbuhan Ekonomi di Enam Pulau Besar di Indonesia ... 52

Gambar 16. Kontribusi di Enam Pulau Besar Indonesia terhadap PDB ... 53

Gambar 17. Perkembangan Indeks Harga Komoditas 12 Kebutuhan Pokok ... 56

Gambar 18. Perkembangan Indeks Tendensi Konsumen Triwulan I Tahun 2013 – Triwulan I Tahun 2016 . 57 Gambar 19. Perkembangan Indeks Keyakinan Konsumen Indonesia Januari 2015 – April 2016 ... 60

Gambar 20. Indeks Tendensi Bisnis Indonesia Triwulan I Tahun 2010 - Triwulan I Tahun 2016 ... 61

Gambar 21. Pertumbuhan Industri Pengolahan Non-Migas (YoY, %) ... 62

Gambar 22. Pertumbuhan Subsektor Industri Pengolahan Non Migas Triwulan III Tahun 2015 (YoY, %) ... 63

Gambar 23. Komposisi Pertumbuhan Sektor Industri Pengolahan Non-Migas ... 65

Gambar 24. Ekspor Produk Industri ... 66

Gambar 25. Penanaman Modal Asing (PMA) Sektor Industri ... 67

Gambar 26. Penanaman Modal Dalam Negeri (PMDN) Sektor Industri ... 68

Gambar 27. Penjualan Mobil Triwulan I Tahun 2016 ... 69

Gambar 28. Penjualan Motor Di Indonesia Triwulan I Tahun 2016... 70

Gambar 29. Penjualan Semen Di Indonesia Triwulan I tahun 2016 (Ton) ... 71

Gambar 30. Tenaga kerja Sektor Industri (Juta Jiwa) ... 72

Gambar 31. Rata-rata Upah Sektor Manufaktur Tahun 2008-2015 ... 73

XII

Gambar 33. Kredit Modal Kerja Dan Investasi Triwulan IV Tahun 2015 ... 74

Gambar 34. Ketersediaan Lahan Kawasan Industri ... 76

Gambar 35. Net Sales Kawasan Industri (Ha) ... 76

Gambar 36. Jumlah Wisatawan Mancanegara Triwulan I Tahun 2016 ... 77

Gambar 37. Jumlah Wisatawan Mancanegara Menurut Lima Besar Pintu Masuk Utama Triwulan I Tahun 2016 ... 78

Gambar 38. Perkembangan Komposisi Realisasi Pendapatan Negara dan Hibah, 2010 – 2016 ... 82

Gambar 39. Perkembangan Komposisi Realisasi Belanja Negara, 2010 – 2016 ... 83

Gambar 40. Perkembangan Komposisi Realisasi Belanja Pemerintah Pusat, 2010 – 2016 (triliun rupiah) .. 84

Gambar 41. Komposisi Transfer ke Daerah, APBN 2016 (triliun rupiah) ... 84

Gambar 42. Perkembangan Realisasi Defisit APBN, 2010 – 2016 ... 85

Gambar 43. Perbandingan Rasio Utang Pemerintah antar Negara, 2015 (% PDB) ... 87

Gambar 44. Komposisi Kepemilikan SBN oleh Asing berdasarkan Tenor (% Total SBN) ... 90

Gambar 45. Neraca Pembayaran Indonesia Triwulan I Tahun 2014 – Triwulan I Tahun 2016 (Miliar USD) . 94 Gambar 46. Nilai dan Volume Ekspor Hingga Maret 2016 ... 96

Gambar 47.Nilai dan Volume Impor Hingga Maret 2016 ... 100

Gambar 48. Neraca Transaksi Finansial Indonesia Triwulan I Tahun 2014 – Triwulan I Tahun 2016 (Miliar USD) ... 107

Gambar 49. Real Effective Exchange Rate ASEAN-5 (2010=100) ... 125

Gambar 50. Nominal Effective Exchange Rate ASEAN-5 (2010=100) ... 126

Gambar 51. Pertumbuhan Uang Beredar Triwulan I-2016 ... 127

Gambar 52. Perkembangan Kinerja Bank Umum di Indonesia ... 129

Gambar 53. Perkembangan Dana Pihak Ketiga dan Kredit di Indonesia ... 130

Gambar 54. Perkembangan Kredit Berdasarkan Tujuan Pemakaiannya ... 131

Gambar 55. Inflasi YoY 82 Kabupaten/ Kota Januari-Maret 2016 ... XIV

1

POLICY BRIEF

2

Isu Sektor Fiskal

Dampak Belanja Pemerintah Terhadap Produktivitas Sektor Swasta di Indonesia

Oleh: Mochammad Firman Hidayat, SE, MA

Perencana Pertama – Direktorat Keuangan Negara dan Analisa Moneter

E er o e a ts to li e at the e pe se of the state. The forget that the state a ts to li e at the e pe se of e er o e. Frederi Bastiat

Studi ini meninjau kembali dampak belanja pemerintah terhadap perekonomian, dengan memfokuskan pada produktivitas sektor swasta. Hasil studi ini menunjukkan adanya hubungan positif antara belanja modal dengan produktivitas sektor swasta, sementara belanja rutin cenderung tidak memiliki pengaruh. Temuan ini menunjukkan bahwa

ke ijaka pe eri taha saat i i sudah o tra k . Te ua lai dari studi i i adalah

adanya indikasi efek crowding out ketika sektor BUMN didorong. Pendahuluan

Peran pemerintah dalam perekonomian hingga saat ini terus menjadi perdebatan. Meski diakui memiliki peran penting, utamanya di negara berkembang seperti Indonesia, efektivitas kebijakan pemerintah dalam mendorong perekonomian masih ambigu. Studi dari Easterly dan Rebelo (1993), Levine dan Zervos (1993) menunjukkan hubungan positif antara belanja pemerintah dengan pertumbuhan ekonomi. Sementara studi dari Landau (1983), Koester dan Kormendi (1989), Engen dan Skinner (1992), atau Hansson dan Henrekson (1994) menunjukkan sebaliknya. Beberapa studi lain menunjukkan hasil yang ambigu antara keduanya, seperti studi dari Agell, Lindh, dan Ohlsson (1997) dan Katz, Mahler, dan Frans (1983).

Dalam konteks Indonesia, peran pemerintah dalam perekonomian dapat dievaluasi dengan melihat seberapa besar belanja pemerintah diukur rasionya terhadap PDB. Ditarik ke belakang, ukuran belanja pemerintah berfluktuasi seiring dengan kondisi ekonomi (gambar 1.1). Tahun 1970an, di awal pemerintahan masa Order Baru, rasio belanja pemerintah terhadap PDB kurang dari 15 persen, meningkat pada periode setelah

Oil Boom (tahun 1973/74) mencapai dan mencapai nilai tertinggi, 24,6 persen PDB, pada tahun 1981. Belanja pemerintah kemudian turun hingga 10-12 persen PDB pada periode sebelum krisis Asia 1997/1998. Selepas krisis Asia, belanja pemerintah kembali meningkat hingga ke tingkat 19 persen PDB di tahun 2000. Saat ini tingkat belanja pemerintah turun pada 13-14 persen PDB.

3

dibandingkan dengan tahun 1980-84, meskipun rasio belanja pemerintah terhadap PDB di periode tersebut lebih rendah. Belanja modal terlihat lebih memiliki dampak positif terhadap pertumbuhan ekonomi daripada total belanja pemerintah. Era Order Baru yang belanja modalnya relatif tinggi, menikmati pertumbuhan ekonomi yang lebih tinggi dibandingkan era setelahnya.

Di era pemerintahan Jokowi JK, belanja-belanja yang non-produktif dikurangi dan direalokasi ke belanja produktif diantaranya melalui reformasi subsidi energi, pengurangan belanja rutin, dan peningkatan belanja modal, terutama belanja infrastruktur. Di tengah tekanan eksternal yang menyebabkan turunnya kinerja investasi dan ekspor, peningkatan kualitas belanja pemerintah tersebut diharapkan mampu membantu meningkatkan pertumbuhan ekonomi. Namun dengan melihat ketidakjelasan hubungan antara belanja pemerintah dengan pertumbuhan ekonomi, efektivitas dari kebijakan ini mungkin dipertanyakan oleh beberapa kalangan.

Berangkat dari kondisi tersebut, studi ini meninjau kembali peran efektivitas belanja pemerintah dalam meningkatkan pertumbuhan ekonomi. Perbedaan dengan studi-studi sebelumnya, studi ini menggunakan pendekatan yang sama dengan Aschauer (1989) yang memfokuskan dampak belanja pemerintah terhadap produktivitas sektor swasta. Hasil studi ini menunjukkan belanja modal pemerintah secara signifikan meningkatkan produktivitas sektor swasta, sementara belanja yang sifatnya rutin cenderung tidak memiliki dampak. Hasil ini mendukung langkah kebijakan pemerintahan Jokowi JK. Temuan lain yang cukup menarik adalah adanya indikasi crowding out effect, ketika sektor BUMN meningkatkan belanjanya.

Model dan Data

Studi ini menggunakan pendekatan yang sama dengan Aschauer (1989). Model yang digunakan adalah:

�� = ������ �� ����1− − −

Dimana:

�� = PDB sektor swasta (Total GDP minus GDP sektor jasa pemerintahan)

� =Total Factor Productivity (TFP) � = Stok capital swasta

� = Stok tenaga kerja

� = Belanja modal pemerintah (dibagi � = Pengeluaran konsumsi pemerintah

4

penurunan produktivitas selepas krisis Asia pada tahun 1997-1998. Data yang digunakan adalah data tahunan, dari tahun 1984-2012. Semua variable dalam model adalah per stok kapital dan dalam bentuk logaritma, kecuali variable dummy.

Hasil Estimasi

Hasil estimasi dapat dilihat pada tabel 1.2, yang merupakan hasil estimasi dengan menggunakan Newey-West autocorrelation-Heteroscedasticity consistent standard errors. Hasil estimasi menunjukkan:

Stok kapital sektor publik yang dihasilkan oleh pengeluaran/belanja modal pemerintah meningkatkan produktivitas sektor non-pemerintah/sektor swasta. Hubungan tersebut cukup besar, signifikan secara statistik dan robust dengan berbagai alternatif spesifikasi model.

Penyediaan jasa pemerintah yang dihasilkan oleh pengeluaran pemerintah rutin (konsumsi), dampaknya terhadap produktivitas sektor swasta tidak begitu kuat (meyakinkan) secara statistik.

Pada spesifikasi yang memisahkan sektor BUMN (kolom 4 dan 5), stok capital yang dimiliki oleh BUMN berdampak negatif terhadap produktivitas sektor swasta. Hubungan negatif antara keduanya mengindikasikan terjadinya efek. crowding-out, yang biasa dikenal dalam berbagai literatur makroekonomi.

Rekomendasi Kebijakan

Berikut beberapa rekomendasi kebijakan dari hasil estimasi studi ini:

Peningkatan dan penguatan peran negara (misalkan dengan peningkatan belanja pe eri tah adalah o tra k .

Reaolokasi anggaran ke belanja investasi infrastruktur besar-besaran yang dilakukan oleh pemerintahan Jokowi JK sudah pada arah yang benar dalam rangka mendukung aktivitas ekonomi sektor swasta. Mengingat sektor swasta adalah tulang punggung ekonomi, peningkatan aktivitas sektor swasta akan berdampak signifikan terhadap pertumbuhan ekonomi.

Jika melihat kondisi saat ini yang menunjukkan belum bergeraknya sektor swasta terlepas dari besarnya belanja infrastruktur yang sudah dikeluarkan oleh pemerintah, kemungkinan besar disebabkan oleh adanya lag yang tidak ditangkap oleh model.

5

Hubungan yang tidak negatif (ekonometrik) berimplikasi bahwa pengeluaran rutin memang tidak bersifat growth-promoting tapi sangat mungkin bersifat

welfare-enhancing. Masyarakat (pembayar pajak) juga menikmati pelayanan jasa publik. Selain itu pengeluaran rutin adalah peran negara yang terpisahkan dalam konteks keadilan ekonomi yang berbasis konstitusi.

Adanya indikasi crowding out ketika stok kapital BUMN yang ditingkatkan harus menjadi perhatian oleh pemerintah. Peningkatan PMN ke BUMN harus dihitung dengan cermat dengan mempertimbangkan efek negatifnya terhadap produktivitas sektor swasta.

Gambar 1. Belanja Pemerintah (Persen PDB)

Tabel 1. Belanja Pemerintah dan Pertumbuhan Ekonomi

Periode Total Belanja

Pemerintah (% PDB)

Belanja Pemerintah Pusat

(% PDB)

Belanja Modal (% PDB)

Pertumbuhan Ekonomi

(%)

1970-74 13.6 12.2 3.8 8.1

1975-79 19.3 15.4 6.8 7.7

1980-84 23.3 19.3 9.4 6.7

1985-89 19.4 15.7 7.1 5.7

1990-94 17.9 14.6 7.1 8.3

1995-99 14.6 12.2 4.6 3.0

2000-04 21.3 15.9 3.0 4.6

2005-09 19.7 13.5 2.2 5.6

2010-14 17.7 12.3 1.6 5.8

0 5 10 15 20 25 30

1969 1971 1973 1975 1977 1979 1981 1983 1985 1987 1989 1991 1993 1995 1997 1999 2001 2003 2005 2007 2009 2011 2013

6

Tabel 2. Hasil Regresi Newey-west autocorrelation-heteroscedastic SE

Note: * p<0.1; ** p<0.05; *** p<0.01, kecuali variable dummy semua dalam bentuk logaritma; Y/K PDB

per stok kapital sektor swasta; Y/K ’ PDB per stok capital di luar sektor pemerintah dan BUMN

8

9

10

Perbaikan ekonomi global yang melambat tetap berlanjut, seiring dengan peningkatan gejolak pasar keuangan. Pelemahan aktivitas perekonomian negara-negara maju akhir tahun 2015 dan tekanan di beberapa negara berkembang belum menunjukkan tanda akan mereda. Selain itu, faktor-faktor lain seperti rebalancing secara

bertahap perekonomian Tiongkok, tanda-tanda

pelemahan ekonomi di beberapa negara berkembang besar lainnya, dan penurunan harga komoditas energi juga mempengaruhi kinerja ekonomi akhir tahun 2015. Pada awal tahun 2016, kekhawatiran akan risiko tinggi dan terbatasnya ruang kebijakan menyebabkan penilaian aset dan harga minyak menurun tajam. Namun demikian, sentimen pasar mulai membaik pada pertengahan bulan Februari 2016 dan perbaikan secara keseluruhan pada bulan Maret 2016.

Sementara itu, harga minyak mentah turun mencapai 32,0 persen sepanjang bulan Agustus 2015 hingga Februari 2016. Kondisi ini dipengaruhi oleh pasokanminyak yang cukup kuat dari negara-negara OPEC dan Rusia. Selain itu, kemungkinan pasokan lebih tinggi dari Iran, penguatan permintaan global, dan perkiraan pertumbuhan ekonomi jangka menengah global juga mempengaruhi harga minyak. Pergerakan harga komoditas batu bara dan gas alam sejalan dengan harga minyak mentah, termasuk indeks harga kontrak minyak. Pelemahan harga komoditas nonminyak seperti metal dan komoditas pertanian turun sebesar 9,0 persen dan 4,0 persen. Kelebihan pasokan minyak mendorong persediaan OECD mencapai level cukup tinggi, meskipun permintaan minyak cukup kuat dan harga jauh lebih rendah pada tahun 2015. Pada bulan Maret 2016, perubahan harga minyak secara umum seiring pemulihan sentimen pasar keuangan.

Perbaikan ekonomi global yang melambat tetap berlanjut, seiring dengan peningkatan gejolak pasar keuangan.

11

PERTUMBUHAN EKONOMI

Pertumbuhan Ekonomi

Gambar 2. Pertumbuhan Ekonomi Triwulan I Tahun 2016 di Beberapa Negara (YoY)

Sumber: BEA, CAO, Eurostat, IBGE, NBSC, ONS, Singstat (diolah)

Perekonomian negara-negara di berbagai kawasan pada triwulan I tahun 2016 mengalami perlambatan. Bureau of Economic Analysis merilis kondisi ekonomi Amerika Serikat (AS) mengalami pertumbuhan sebesar 0,5 persen (YoY) atau terendah sejak triwulan I tahun 2014. Hal ini dipengaruhi oleh pelemahan pengeluaran konsumsi dan apresiasi mata uang USD. Namun demikian, pasar tenaga kerja masih sedikit mendorong pertumbuhan pada triwulan I tahun 2016. Pada bulan Maret 2016, defisit neraca perdagangan turun menjadi sebesar USD56,90 atau terendah sejak bulan Februari 2015.

Perekonomian Uni Eropa kembali kehilangan momentum pertumbuhan pada triwulan I tahun 2016. Kondisi dipengaruhi oleh perlambatan ekonomi Amerika Serikat, krisis migran terkait jumlah pengungsi yang meningkat, dan kemungkinan Inggris meninggalkan keanggotaan Uni Eropa. Namun demikian, kondisi perekonomian Uni Eropa telah memasuki fase penguatan dengan mayoritas negara mengalami pertumbuhan kecuali Yunani dan Latvia. Sementara itu, perekonomian Jerman tumbuh mencapai 1,6 persen. Hal ini didorong oleh konsumsi domestik yang menguat dan dampak ekspansi kebijakan moneter 0,6

USA EU28 Germany UK Japan China Singapore Brazil

Kondisi ekonomi Amerika Serikat (AS) mengalami perlambatan dengan tumbuh sebesar 0,5 persen (YoY) atau terendah sejak triwulan I tahun 2014.

12

European Central Bank. Office of Nation Statistics juga merilis data pertumbuhan ekonomi Inggris yang melambat. Fluktuasi pasar keuangan global, kondisi perdagangan dunia yang melambat, dan gejolak politik menjelang referendum Inggris dari keanggotaan Uni Eropa ikut mempengaruhi kinerja perekonomian sepanjang bulan Januari hingga Maret 2016.

Sementara itu, perekonomian Tiongkok tumbuh sebesar 6,7 persen (YoY) atau paling rendah sejak triwulan I tahun 2009. Kondisi ini dipengaruhi oleh ketidakpastian permintaan global, dan kinerja BUMN yang tetap melemah. Namun demikian, kenaikan profit sektor industri sejalan dengan perayaan tahun baru Imlek, dan penguatan kinerja pasar real estate menjaga momentum pertumbuhan ekonomi. Selain itu, stimulus kebijakan moneter yang dimulai sejak bulan November 2014 mulai membuahkan hasil, investasi yang berlebih di beberapa sektor kunci, dan pengeluaran konsumsi yang tetap kuat. Sementara itu, perekonomian Jepang mengalami fase pertumbuhan tercepat dalam satu tahun yang dipengaruhi oleh penguatan konsumsi swasta. Namun, cepatnya kinerja ekonomi Jepang pada triwulan I tahun 2016 tidak dapat memperbaiki perekonomian setelah mengalami resesi dua triwulan berturut-turut pada tahun 2015. Pergerakan data PDB akan mempengaruhi kebijakan pemerintah Jepang untuk menunda kenaikan pajak pertambahan nilai atau yang tidak direncanakan tahun depan.

Berbeda dengan negara-negara lainnya, kinerja

perekonomian Brazil pada triwulan I tahun 2016 masih terkontraksi (pertumbuhan negatif) sebesar 0,2 persen (YoY). Kondisi ini dipengaruhi oleh penurunan investasi berbagai perusahaan, gejolak politik dalam negeri, serta

kebijakan pemotongan pengeluaran pemerintah,

kenaikan tarif pajak dan listrik. Selain itu, investasi pada triwulan I tahun 2016 juga turun sebesar 1,3 persen Perlambatan ekonomi

Tiongkok dipengaruhi oleh ketidakpastian permintaan global, investasi yang berlebih di beberapa sektor kunci, dan kinerja BUMN tetap melemah.

Kinerja perekonomian Brazil masih terkontraksi pada triwulan I tahun 2016 yang dipengaruhi oleh penurunan investasi dan gejolak politik dalam negeri.

13

menandai penurunan tujuh bulan berturut-turut atau periode terpanjang sejak tahun 1996. Pengeluaran rumah tangga juga mengalami penurunan sebesar 1,5 persen yang menggambarkan kondisi triwulanan terburuk sejak krisis keuangan global 2008.

Gambar 3. Tingkat Pengangguran di Beberapa Negara

Sumber: CEIC Data Manager

Seiring perlambatan ekonomi di beberapa negara, tren tingkat pengangguran hingga triwulan I tahun 2016 cenderung berfluktuasi. Tingkat pengangguran Amerika Serikat dalam tren menurun hingga triwulan I 2016 yang menandai kuatnya pasar tenaga kerja dalam menahan dampak pelemahan ekonomi global. Sejalan dengan tren penurunan di Amerika Serikat, tingkat pengangguran Uni Eropa (EU28) pada triwulan I tahun 2016 mencapai titik terendah sejak bulan April 2009. Sebaliknya, tingkat pengangguran Brazil pada triwulan I 2016 terus meningkat hingga mencapai 10,2 persen atau setara tingkat pengangguran Amerika Serikat pada krisis keuangan tahun 2009. Hal ini disebabkan oleh kasus korupsi Petrobas dan gejolak politik dalam negeri yang masih terus berlangsung.

5,2

Q1Q2Q3Q4 Q1Q2Q3Q4 Q1Q2 Q3Q4 Q1Q2Q3Q4 Q1

2012 2013 2014 2015 2016

14

Perkiraan Ekonomi Dunia

Tabel 3. Pertumbuhan Ekonomi Dunia Menurut IMF

WEO-IMF Realisasi Perkiraan

Kelompok Negara 2015 2016 2017

Sumber: World Economic Outlook, April 2016

IMF menjelaskan resiko ketidakpastian aktivitas ekonomi global masih menandai kelanjutan pelemahan kondisi ekonomi negara-negara berkembang dan perbaikan ekonomi negara maju. Pertumbuhan PDB negara-negara berkembang tahun 2016 hanya akan mengalami sedikit perbaikan dibandingkan tahun 2015. Kondisi ini disebabkan oleh melemahnya kondisi ekonomi negara-negara eksportir minyak dan negara-negara-negara-negara eksportir komoditas nonminyak di kawasan Amerika Latin, serta perlambatan ekonomi Tiongkok. Namun demikian, aktivitas perekonomian negara-negara berkembang diperkirakan akan menguat pada tahun 2017. Hal ini dipengaruhi oleh perbaikan kondisi makroekonomi negara-negara di kawasan Amerika Latin dan Sub Sahara Afrika, walaupun perlambatan Tiongkok diperkirakan tetap berlangsung.

15

Sementara itu, moderasi pertumbuhan di negara-negara maju masih terjadi pada tahun 2016, yang tercermin dari rendahnya harga komoditas energi dan kebijakan moneter akomodatif di beberapa negara, termasuk kemungkinan kelanjutan pengetatan moneter di Amerika Serikat. Pada tahun 2017, kinerja perekonomian sebagian besar negara-negara maju akan semakin membaik, meskipun ekonomi Jepang diperkirakan melemah akibat rencana kenaikan pajak pertambahan nilai.

Pertumbuhan ekonomi Amerika Serikat diperkirakan tetap dalam fase moderat. Hal ini didorong oleh penguatan kondisi neraca keuangan, kebijakan fiscal drag

yang tidak berlanjut pada tahun 2016, dan perbaikan pasar perumahan. Fiscal drag adalah pengaruh negatif pada perekonomian yang terjadi ketika kenaikan rata-rata tingkat pajak karena pembayar pajak telah bergerak ke dalam kelompok pendapatan tinggi selama ekspansi ekonomi. Penguatan mata uang Dolar, perlambatan ekonomi negara-negara mitra dagang, penurunan investasi di bidang energi, dan pengetatan kondisi keuangan domestik di sektor tertentu (industri terkait minyak dan gas) juga diperkirakan mempengaruhi kondisi perekonomian AS pada tahun 2016. Selanjutnya, potensi pertumbuhan ekonomi Amerika Serikat tahun 2017 tetap dalam kisaran 2,0 persen akibat aging population dan rendahnya pertumbuhan total factor productivity. Di sisi lain, perbaikan ekonomi di kawasan Eropa diperkirakan terus berlanjut pada tahun 2016-2017 dan pertumbuhannya cenderung moderat. Hal ini disebabkan oleh pelemahan permintaan eksternal sebagai akibat dari rendahnya harga komoditas energi, penguatan kinerja fiskal yang masih moderat, dan perbaikan kondisi keuangan. Perkiraan laju pertumbuhan PDB di kawasan Eropa masih dipengaruhi oleh dampak krisis seperti tingginya tingkat utang pemerintah dan swasta, rendahnya investasi, dan masih tingginya tingkat Pertumbuhan ekonomi

Amerika Serikat diperkirakan dalam fase moderat, akibat penguatan kondisi neraca keuangan, kebijakan fiscal drag yang tidak berlanjut di tahun 2016, dan perbaikan pasar perumahan.

Perbaikan ekonomi di kawasan Eropa diperkirakan terus berlanjut pada tahun 2016-2017 akibat

16

pengangguran dalam jangka panjang. Sementara itu, perekonomian Inggris diperkirakan moderat yang disebabkan oleh rendahnya harga komoditas energi, kenaikan pasar properti, konsolidasi fiskal, dan ketidakpastian terkait Referendum dari keanggotan Uni Eropa pada bulan Juni 2016.

Pada tahun 2016, pertumbuhan ekonomi Jepang tetap pada kisaran 0,5 persen. Hal ini disebabkan oleh apresiasi mata uang Yen dan melemahnya permintaan negara-negara berkembang. Namun demikian, rendahnya harga komoditas energi, stimulus fiskal, dan kebijakan pelonggaran moneter melalui suku bunga sentral yang

negatif diperkirakan tetap menjaga momentum

pertumbuhan. Sebaliknya, kontraksi perekonomian Jepang diperkirakan terjadi pada tahun 2017 akibat rencana kenaikan pajak pertambahan nilai dan penurunan jumlah angkatan kerja.

Sementara itu, pertumbuhan ekonomi Tiongkok akan sedikit meningkat dibandingkan perkiraan sebelumnya seiring dengan kebijakan stimulus. Pelemahan di sektor industri, manufaktur, dan perumahan masih terus berlanjut. Namun demikian, reformasi struktural Tiongkok diharapkan dapat menjaga ekonomi agar tetap dalam sasaran pertumbuhan yang ditetapkan. Disisi lain, perekonomian India akan dipengaruhi oleh kenaikan konsumsi swasta sebagai akibat rendahnya harga komoditas dan tinggi pendapatan riil. Selain itu, perbaikan sentimen, aktivitas industri, dan investasi swasta diperkirakan mendorong pertumbuhan semakin kuat. Perekonomian ASEAN-5 akan melambat dibeberapa negara seperti Thailand dan Vietnam, dan moderat di beberapa negara seperti Indonesia, Filipina dan Malaysia. Pada tahun 2017, pertumbuhan ekonomi ASEAN-5 diperkirakan terus meningkat seiring dengan potensi penguatan permintaan domestik dan kenaikan bertahap tingkat ekspor.

Pertumbuhan ekonomi Tiongkok sedikit

meningkat dibandingkan perkiraan sebelumnya seiring dengan kebijakan stimulus, sedangkan perbaikan ekonomi India dan ASEAN-5 terus berlanjut pada tahun 2016-2017.

Perekonomian Jepang tetap dalam kisaran 0,5 persen karena apresiasi mata uang Yen dan melemahnya permintaan negara-negara

17

Sementara itu, pertumbuhan ekonomi di kawasan Amerika Latin dan Karibia diperkirakan negatif pada tahun 2016, dan akan kembali menguat hingga tumbuh 1,5 persen pada tahun 2017. Proyeksi penurunan harga komoditas dan pergolakan domestik menekan kinerja perekonomian beberapa negara di Amerika Latin, terutama negara-negara yang perekonomian nya berbasis sumber daya alam. Sementara itu, Brazil sebagai salah satu perekonomian terbesar di kawasan Amerika Latin diperkirakan kembali tumbuh negatif. Resesi ekonomi berdampak pada tenaga kerja, pendapatan riil, dan ketidakpastian kondisi domestik membatasi kemampuan pemerintah untuk merumuskan dan melaksanakan kebijakan.

Perekonomian di kawasan Sub Sahara Afrika cenderung mengalami perlambatan kondisi eksternal yang tidak menguntungkan bagi negara dengan resource intensive, akibat penurunan harga komoditas dan pengetatan keuangan global. Sementara itu, Afrika Selatan juga diperkirakan melambat karena harga ekspor yang lebih rendah, peningkatan ketidakpastian kebijakan, serta pengetatan kebijakan moneter dan fiskal.

Tabel 4. Proyeksi Pertumbuhan Ekonomi Asia Menurut ADB (YoY) Pertumbuhan PDB (%)

2015

Pertumbuhan ekonomi di kawasan Amerika Latin dan Karibia diperkirakan negatif pada tahun 2016, dan akan kembali menguat pada tahun 2017.

Perekonomian di kawasan Sub Sahara Afrika

cenderung mengalami perlambatan sebagai dampak dari penurunan harga komoditas

18

ADB memprediksi pada tahun 2016 perekonomian di kawasan Asia Timur masih melambat seiring dengan

moderasi pertumbuhan Tiongkok. Disisi lain,

pertumbuhan ekonomi Korea Selatan cenderung stabil dan perekonomian Taiwan akan mengakselerasi investasi

pemerintah lebih tinggi. Penurunan output

pertambangan akan mendorong perekonomian Mongolia tumbuh hingga dibawah 1,0 persen dan sektor pariwisata Hongkong mengalami perlambatan. Pada tahun 2017, penguatan permintaan domestik dan perbaikan ekonomi global diperkirakan mendorong perekonomian seluruh kawasan.

ADB memperkirakan pelemahan ekonomi Tiongkok lebih lanjut pada awal tahun 2016 dan dampak jangka pendek reformasi struktural termasuk berkurangnya investasi di sektor industri. Namun, target stimulus fiskal sedikit meredam laju pertumbuhan untuk menciptakan stabilitas sosial ekonomi. Sementara itu, perekonomian Jepang pada tahun 2016 didukung oleh perbaikan secara bertahap permintaan eksternal. Pada tahun 2017, perekonomian Jepang dipengaruhi oleh harga minyak mentah global diperkirakan naik secara bertahap dan rencana kenaikan tarif pajak pertambahan nilai.

Berbeda dengan publikasi IMF, estimasi pertumbuhan ekonomi di kawasan Asia Selatan pada tahun 2016 dipengaruhi oleh pelemahan ekonomi India, seiring dengan penurunan tingkat ekspor dan tingkat investasi baik pemerintah maupun swasta. Peningkatan investasi akan membawa perbaikan ekonomi kawasan ini pada tahun 2017. Disisi lain, perlambatan aktivitas ekonomi negara-negara lain dapat memberi sentimen negatif bagi pertumbuhan kawasan Asia Selatan. Kondisi ini

disebabkan oleh penurunan pendapatan sektor

pariwisata Maladewa, lambatnya pemulihan ekonomi akibat gempa besar dan konflik politik Nepal, serta reformasi fiskal Srilanka. Namun demikian, Bangladesh dan Pakistan diperkirakan tumbuh moderat, seiring ADB memprediksi pada tahun

2016 perekonomian di kawasan Asia Timur masih melambat seiring dengan moderasi pertumbuhan Tiongkok.

Pada tahun 2016, perekonomian Tiongkok yang melambat sebagai dampak jangka pendek reformasi struktural. Perekonomian Jepang didukung oleh perbaikan secara bertahap

permintaan eksternal.

19

dengan kelanjutan reformasi struktural dan

makroekonomi.

Pertumbuhan kawasan ASEAN pada tahun 2016 cenderung moderat. Kondisi ini digambarkan melalui perkiraan peningkatan investasi infrastruktur dan pelaksanaan reformasi kebijakan Indonesia, perbaikan bertahap ekonomi Thailand, penguatan pertumbuhan Filipina dari konsumsi swasta dan investasi. Disisi lain, Malaysia akan kembali memasuki fase perlambatan ekonomi dan perekonomian Myanmar kembali menguat setelah bencana banjir besar tahun 2015.

PERKEMBANGAN KEUANGAN INTERNASIONAL

Nilai Tukar USD Terhadap Beberapa Mata Uang Negara Lain

Gambar 4. Posisi USD terhadap Mata Uang Negara Lain per 31 Januari 2016 (% YtD)

Pada akhir Januari 2016, USD mengalami penguatan terhadap mayoritas mata uang negara lain jika dibandingkan awal tahun (YtD) (Gambar 4). Hal ini terutama disebabkan oleh keputusan peningkatan suku bunga The Fed pada pertengahan Desember 2015. Peningkatan suku bunga The Fed diyakini akan dilakukan secara bertahap selama tahun 2016. Akan tetapi, selama Februari hingga Maret 2016, pergerakan USD semakin melemah (Gambar 5 dan 6) seiring dengan melemahnya data-data perekonomian Amerika Serikat antara lain berupa data inflasi dan indeks kepercayaan Perkiraan ekonomi

Kawasan ASEAN pada tahun 2016 cenderung tumbuh moderat dipengaruhi oleh antara lain peningkatan investasi infrastruktur dan

pelaksanaan reformasi kebijakan di Indonesia.

-3,4

20

konsumen. Pelemahan data-data tersebut membuat The Fed semakin berhati-hati dalam menaikan suku bunganya. Sementara itu, jika dilihat pergerakannya secara YoY, USD masih mengalami penguatan tertinggi terhadap beberapa negara emerging market, seperti Brazil, Rusia, Turki, dan Afrika Selatan pada akhir Januari dan Februari 2016 (Lampiran 2). Kondisi sebaliknya terjadi pada Maret 2016 dimana negara-negara tersebut mengalami recovery nilai tukar mata uang. Nilai penguatan USD terhadap mata uang tersebut semakin kecil secara YoY diiringi dengan pelemahan USD yang terjadi secara MtM dan YtD

Gambar 5. Posisi USD terhadap Mata Uang Negara Lain per 29 Februari 2016 (% YtD)

Gambar 6. PosisiUSD terhadap Mata Uang Negara Lain per 31 Maret 2016 (% YtD)

Sumber: Bloomberg, posisi akhir bulan

Keterangan: angka negatif (-) : USD melemah terhadap mata uang lain angka positif : USD menguat terhadap mata uang lain.

21

Inflasi

Tabel 5. Tingkat Inflasi Global Triwulan I-2016 (% YoY)

Januari Februari Maret

Indonesia 4,14 4,42 4,45

Penurunan inflasi terutama terjadi pada kawasan Euro, Amerika Serikat, dan Jepang. Pada akhir Maret 2016, Kawasan Euro, Amerika Serikat, dan Jepang masing-masing mencatatkan inflasi sebesar 0 persen, 0,9 persen, dan -0,1 persen (Tabel 5). Penurunan ini merupakan dampak dari penurunan harga minyak dunia. Sementara itu, Inggris adalah salah satu negara maju yang mengalami peningkatan inflasi selama triwulan I 2016 dimana pada akhir Maret 2016 mencatatkan inflasi sebesar 0,5 persen yang pada periode sebelumnya sebesar 0,3 persen. Hal ini terutama disebabkan oleh peningkatan tarif angkutan udara, harga rumah, serta sandang.

Beberapa negara

emerging market

juga mengalami

penurunan tingkat inflasi antara lain Brazil, Rusia,

India, Singapura, Malaysia, dan Filipina (Tabel 5)

sejalan dengan masih berlanjutnya tren penurunan

harga minyak dunia selama triwulan I tahun 2016.

Penurunan inflasi secaraYoY juga terjadi pada sebagian besar negara emerging market.

22

Sebaliknya, Tiongkok, Indonesia, Thailand, dan

Vietnam mengalami peningkatan tingkat inflasi

namun cukup terkendali. Tekanan inflasi pada

beberapa negara tersebut terutama disebabkan oleh

lonjakan harga pangan sebagai dampak El-Nino pada

tahun 2015 lalu yang mempengaruhi keseimbangan

sisi penawaran hingga awal 2016.

Kebijakan Bank Sentral

“ela a tri ula I tahu 6, People’s Ba k of Chi a (PboC) masih melanjutkan pelonggaran kebijakan moneter. Tindakan terakhir yang dilakukan PbOC selama triwulan I 2016 adalah pemotongan reserve requirement ratio (RRR) sebesar 50 basis poin (bps). Akan tetapi PbOC tetap berhati-hati dan belum memutuskan untuk memangkas suku bunga kebijakannya dengan segera terutama karena mempertimbangkan ketidakpastian kondisi ekonomi global. Pelonggaran kebijakan moneter sempat menekan mata uang Yuan pada Januari dan Februari 2016, akan tetapi pada akhir Maret 2016 Yuan kembali menguat terhadap USD diiringi dengan peningkatan cadangan devisa dibandingkan bulan sebelumnya.

Peningkatan suku bunga The Fed pada Desember 2015 merupakan yang pertama sejak tahun 2006. Keputusan The Fed dalam meningkatkan suku bunganya didasarkan pada aktivitas ekonomi yang telah berkembang secara moderat. Indikator pasar tenaga kerja yang menunjukkan perbaikan beserta laju inflasi yang stabil di bawah 2 persen membuat The Fed semakin yakin untuk meningkatkan suku bunga pada tingkat 0,5 persen. Hal sebaliknya terjadi pada triwulan I tahun 2016, dimana The Fed memutuskan untuk tidak meningkatkan suku bunganya seiring dengan rilis data-data ekonomi (inflasi dan keyakinan konsumen) yang tidak sesuai ekspektasi. Pada triwulan I tahun 2016,

Amerika Serikat (The Fed) belum mengambil langkah untuk kembali meningkatkan suku bunganya sejak

Desember 2015. Tiongkok masih

23

European Central Bank (ECB) melanjutkan pelonggaran kebijakan moneter pada bulan Maret 2016 dengan menurunkan suku bunga kebijakan sebesar 5 basis poin menjadi 0 persen. Suku bunga pinjaman turun sebesar 5 basis poin (0,25 persen) dan suku bunga deposito turun sebesar 10 basis poin (-0,40 persen). Selain itu, ECB juga memperpanjang tanggal jatuh tempo pembelian aset (dari September 2016 menjadi Maret 2017) dan berkomitmen untuk menginvestasikan kembali sekuritas yang telah jatuh tempo untuk memenuhi likuiditas pada operasi pasar terbuka hingga awal 2018. Sama halnya dengan ECB, Bank of Japan (BoJ) juga tetap melakukan stimulus moneter, bahkan pada akhir Januari 2016 BoJ menurunkan suku bunga deposito menjadi -0,1 persen. Hal ini dilakukan untuk menstimulus perekonomian dan meningkatkan tingkat inflasi Jepang. Akan tetapi kebijakan yang ditempuh oleh BoJ dianggap belum efektif karena penurunan imbal hasil obligasi diiringi oleh pelemahan saham dan apresiasi Yen. Kondisi ini tidak membawa dampak positif terhadap peningkatan inflasi.

Perubahan suku bunga terjadi pada beberapa bank sentral emerging market terutama untuk mengendalikan laju inflasi dan menstimulus perekonomian (Tabel 6).Tren penurunan harga komoditas dunia tidak menjadi pertimbangan utama beberapa bank sentral untuk melonggarkan kebijakan moneternya, seperti Meksiko, Afrika Selatan, dan Nigeria karena tekanan penguatan USD dirasakan sangat berdampak pada peningkatan inflasi masing-masing negara tersebut.Sebaliknya, Bank Indonesia (BI) memutuskan untuk menurunkan tingkat suku bunganya selama tiga periode berturut-turut pada triwulan I tahun 2016 karena dinilai risiko depresiasi nilai tukar telah berkurang sebagai dampak The Fed telah meningkatkan suku bunganya, bahkan BI merencanakan menggunakan suku bunga kebijakan 7-day reverse repo Sementara itu, negara

kawasan Eropa dan Jepang masih melanjutkan pelonggaran kebijakan moneter.

24

dalam rangka meningkatkan efektivitas transmisi kebijakan moneter jangka pendek.

Tabel 6. Perubahan Suku Bunga Bank Sentral Beberapa Negara Triwulan I Tahun 2016 (persentase poin)

Negara Desember Januari Februari Maret

Swedia -0,35 -0,35 -0,5 -0,5

Selama triwulan I Tahun 2016, perekonomian global sedang mengalami pemulihan namun cukup lambat dan

rentan terhadap gejolak keuangan. Pemulihan

pertumbuhan ekonomi diiringi dengan tren peningkatan cadangan devisa berbagai negara kawasan. Kondisi sebaliknya, cadangan devisa bank sentral Tiongkok secara QtQ mengalami penurunan seiring terjadinya capital outflow pada negara tersebut setelah The Fed menaikkan suku bunganya pada akhir tahun 2015. Begitu juga Singapura sebagai salah satu mitra dagang utama Tiongkok juga mengalami sedikit penurunan cadangan devisa secara QtQ (Tabel 7).

25

Dese ber’1 Ja uari’1 Februari’1 Maret’1 %QtQ

Afrika Selatan 45,8 45,1 45,7 na na

Negara Maju

Jepang 1.233,2 1248,1 1254,1 1262,1 2,3

Kawasan Euro 701,4 720,2 761,7 na na

Inggris 155,9 161,6 166,0 163,5 4,9

Amerika Serikat 118,5 117,3 119,0 118,7 0,2

Sumber: International Monetary Fund, data

Indeks Harga Saham

Pada posisi akhir bulan, sebagian besar negara dalam triwulan I tahun 2016 mengalami tren penguatan saham, khususnya jika dibandingkan secara bulanan (MtM) dan awal tahun (YtD). Penguatan indeks saham yang cukup tinggi dialami oleh negara-negara berkembang BRIC, beberapa negara ASEAN dan beberapa negara maju setelah Kebijakan moneter the Fed yang lebih jelas dan akomodatif pada bulan Desember 2015 (Gambar 7,8,dan 9).

Kebijakan suku bunga The Fed tetap yang diumumkan tertanggal 16 Maret tahun 2016 membuat pergerakan saham dunia lebih menguat. Indeks saham Amerika Serikat (DJIA dan S&P 500) sendiri di posisi akhir bulan Maret ikut menguat sebesar 7,1 persen dan 6,6 persen. Pada akhir Maret 2016, Indeks DJIA dan S&P 500 ditutup pada level 17.685,1 dan 2.059,7. Penguatan bursa Wall Street ini diikuti dengan penguatan indeks saham negara maju lainnya dimana penguatan dialami oleh Jepang (N255), saham Hongkong (Hang Seng) dan Euro (STOXX-50) yang masing-masing mencapai 8,7 persen, 4,6 persen dan 2,0 persen (Lampiran 3). Indonesia sebagai negara

emerging market yang berhasil mempertahankan penguatan sahamnya (IHSG) pada bulan Maret 2016 sebesar 1,6 persen (MtM).

Mayoritas indeks saham dunia menguat dalam triwulan I tahun 2016.

Respon positif dari

26

Gambar 7. Indeks Saham BRIC & Indonesia

Sumber: Bloomberg, diolah kembali

Gambar 8. Indeks Saham ASEAN-3 & Indonesia

Sumber: Bloomberg, diolah kembali

P

ada akhir Januari tahun 2016, posisi IHSG pada level 4615,2 menguat bertahap menjadi 4.771,0 pada akhir Februari 2016 dan 4.845,4 pada akhir Maret 2016 seiring dengan sentimen positif pada pasar modal internasional serta pelonggaran moneter di dalam negeri. Rata-rata IHSG pada triwulan I tahun 2016 sebesar 4.695,5, menguat 4,1 persen dibandingkan triwulan sebelumnya. Hal ini seiring dengan pergerakan indeks saham negara-negara ASEAN (Malaysia, Singapura, dan Thailand), negara maju, dan negara emerging market lainnya yang cenderung menguat khususnya pada bulan Februari dan Maret 2016 (Gambar 7,8, dan 9). Penguatan IHSG iniINDONESIA BRAZIL RUSIA INDIA TIONGKOK

75,00

INDONESIA MALAYSIA SINGAPURA THAILAND

27

terutama ditopang oleh kondusifnya perekonomian domestik, penurunan BI rate dan likuiditas yang membaik/melonggar

.

Gambar 9. Indeks Saham Negara Maju & Indonesia

Sumber: Bloomberg, diolah kembali

PERKEMBANGAN HARGA KOMODITAS INTERNASIONAL

Perkembangan Harga Internasional

Berdasarkan data harga komoditas internasional yang didapat dari Bank Dunia, pada akhir triwulan I tahun 2016, sebagian besar harga komoditas internasional yang mengalami penurunan harga tertinggi secara berturut-turut yaitu Nickel sebesar 40,9 persen yang diikuti oleh Mexican Shrimp dan West Texas Crude Oil sebesar 31,6 persen dan 31,6 persen.

Sementara itu, peningkatan harga komoditas terbesar pada akhir triwulan I 2016 adalah komoditas Cocoa yang harganya naik sebesar 2,1 persen. Sedangkan Woodpulp masih bertahan pada harga yang sama (YoY).

Tabel 8.Perkembangan Harga untuk Komoditas Terpilih

Komoditas Unit Jan-16 Feb-16 Mar-16 Q1 2016

INDONESIA BRAZIL RUSIA INDIA TIONGKOK

28

Sumber: LCMO Pink Sheet, World Bank

Harga Minyak Dunia dan Gas Alam

Pada triwulan I tahun 2016, pergerakan harga minyak mentah dunia secara umum mengalami kenaikan akibat penurunan produksi. Tren harga minyak mentah cenderung meningkat pada triwulan I tahun 2016 disebabkan oleh pernyataan Menteri Perminyakan Qatar terkait pertemuan produsen minyak baik dari dalam maupun luar negara – negara OPEC di Doha pada 17 April

2016 merencanakan penahanan tingkat produksi.

Sementara itu, 15 negara OPEC dan NonOPEC yang hadir yang menguasai 73,0 persen suplai minyak mentah dunia.

Berdasarkan laporan EIA (Energy Information

Administration), terdapat penurunan stok distillate sebesar 1,3 juta barel dan stok gasoline sebesar 9,9 juta barel di Pada triwulan I tahun

2016, pergerakan harga minyak mentah dunia secara umum mengalami kenaikan akibat

29

Amerika Serikat pada akhir bulan Maret 2016, dibandingkan stok pada akhir bulan Februari 2016. Kondisi ini dapat mendorong harga minyak mentah menguat, mengingat Amerika Serikat merupakan konsumen minyak kedua terbesar di dunia.

Pergerakan harga minyak ICP sejalan dengan harga minyak mentah utama di pasar internasional. Peningkatan harga minyak ICPdisebabkan oleh produksi minyak mentah OPEC mengalami penurunan produksi bulan Maret 2016 sebesar 0,21 juta barel per hari atau menjadi sebesar 95,73 juta barel per hari. Untuk kawasan Asia Pasifik, peningkatan harga minyak mentah dipengaruhi oleh kenaikan impor mentah Tiongkok dari Kuwait sebesar 2,1 persen menjadi 250 ribu BOPD dibandingkan bulan sebelumnya, dan utilisasi kilang di Jepang sebesar 1,0 persen menjadi sebesar 543.509 kilo liter perhari.

Tabel 9. Perkembangan Harga Minyak dan Gas Dunia

Harga Minyak Mentah dan Gas Dunia

Rata-rata Triwulanan Rata-rata Bulanan

2015 2016 2016

Q1 Q2 Q3 Q4 Q1 Jan Feb Mar

Minyak Mentah (USD/barel)

Crude Oil (Rata-rata) 51,6 60,5 48,8 42,2 31,3 28,7 29,6 35,7

Crude Oil; Brent 53,9 62,1 50,0 43,4 34,4 30,8 33,2 39,1

Crude Oil; Dubai 52,2 61,4 49,9 41,4 30,6 27,0 29,5 35,2

Crude Oil; WTI 48,6 57,8 46,4 42,0 33,2 31,5 30,4 37,8

Indonesian Crude Price

Oil 51,6 60,5 45,9 40,2 30,2 27,5 28,9 34,2

Gas (USD/mmbtu)

Gas Alam 2,8 2,7 2,7 2,2 2,0 2,2 1,9 1,8

Sumber: Pink Sheet World Bank, Kementerian ESDM, EIA

30

Pada triwulan I tahun 2016, harga gas alam cenderung menurun. Kondisi ini dipengaruhi oleh permintaan yang menurun, seiring dengan temperatur udara yang lebih hangat dibandingkan kondisi normal ketika musim dingin. Selain itu, tingkat persediaan yang relatif tinggi dan

meningkatnya produksi gas alam mempengaruhi

penurunan harga gas alam. Selain itu, penurunan harga komoditas energi sejak awal tahun memaksa perusahaan

mengurangi kapasitas produksi termasuk wilayah

Marcellus yang menyimpan shale gas terbesar di Amerika Serikat.

Indeks Harga Komoditas Pertambangan

Gambar 10. Perkembangan Indeks Harga Komoditas Pertambangan dan Gas Alam

Sumber: Bloomberg, data diolah (29 Mei 2014=100)

Penurunan terdalam harga komoditas minyak dunia (Brent dan WTI) terjadi selama bulan Januari 2015 dan menyentuh angka di bawah 30 USD/barrel. Penurunan harga terutama berasal dari spekulasi peningkatan pasokan minyak mentah akibat konflik nuklir Iran dan penambahan kilang minyak AS. Akan tetapi, pada akhir Februari 2016, secara MtM harga minyak dunia mengalami peningkatan. Begitu juga pada akhir Maret 2016, baik secara MtM maupun YtD (Lampiran 4). Peningkatan harga minyak terutama berasal dari sentimen positif dari penurunan pasokan minyak di

20

EMAS PERAK BRENT OIL TEMBAGA GAS ALAM

Pada triwulan I tahun 2016, harga gas alam cenderung menurun terkait temperatur udara yang lebih hangat, tingkat persediaan yang relatif tinggi dan meningkatnya produksi gas alam.

31

Kanada dan AS yang dilaporkan oleh Energy Information Administration (EIA). Sementara itu, untuk komoditas pertambangan komoditas lain masih mengalami penurunan secara YoY hingga akhir Maret tahun 2016, kecuali emas yang meningkat 4 persen (YoY) (Lampiran 4).

Indeks Harga Pangan

Dibandingkan triwulan sebelumnya (QtQ), sebagian besar indeks harga komoditas pangan terpilih mengalami penurunan, yaitu beras, gandum, kacang kedelai, dan jagung. Sebaliknya, hanya indeks harga komoditas gula yang meningkat tipis dibandingkan triwulan sebelumnya, yaitu 1,9 persen (Lampiran 4). Pada posisi akhir bulan, komoditas beras mengalami penurunan indeks harga secara berturut-turut selama Januari-Maret 2016 secara MtM dan YtD. Sementara itu, jika dibandingkan tahun sebelumnya (YoY), komoditas jagung mengalami penurunan harga terdalam dibandingkan komoditas pangan terpilih lainnya.

Gambar 11. Perkembangan Indeks Harga Komoditas Pangan Global

Sumber: Bloomberg, data diolah (29 Mei 2014=100)

usaha. Syarkawi bilang, KPPU berharap dapat bekerja lebih dekat dengan asosiasi sehingga dapat mencegah praktik monopoli dan persaingan usaha tidak sehat, antara lain dalam hal penetapan harga dan penetapan

BERAS GULA GANDUM JAGUNG KACANG KEDELAI

32

pasokan. Dalam hal ini, asosiasi terkait mendukung pakta integritas tersebut.

Isu Terkini Kerjasama Ekonomi Internasional

Peningkatan Kerjasama ASEAN-Rusia: Penjajakan ASEAN-Rusia FTA

Peringatan 20 Tahun Kerja Sama Kemitraan ASEAN-Rusia ditandai dengan gelaran ASEAN-Russia Summit 2016 di Sochi, Rusia. Konferensi Tingkat Tinggi ASEAN-Rusia 2016 tersebut telah resmi dibuka pada 20 Mei 2016. Secara umum, ada tiga pilar kerja sama yang akan ditingkatkan antara Rusia dan ASEAN, di antaranya politik keamanan

(peningkatan keamanan kawasan), ekonomi

(peningkatan perdagangan dan investasi, serta business to business cooperation), dan sosial budaya (peningkatan kerjasama bidang ilmu dan teknologi). Selain itu, isu-isu regional dan global seperti counter-terrorism juga akan menjadi salah satu topik bahasan dalam pertemuan ini.

Dalam KTT ini akan dihasilkan tiga dokumen penting yaitu

Sochi Declaration, Comprehensive Plan dan Report

ASEAN-Rusia. Sochi Declaration meliputi deklarasi politik juga visi misi ASEAN-Rusia ke depannya. Comprehensive Plan meliputi rencana ASEAN-Rusia dalam lima tahun ke depan dan penjelasan kerja sama Rusia-ASEAN yang lebih terperinci. Sedangkan Report ASEAN-Rusia adalah laporan dari para ahli yang ditunjuk oleh masing-masing anggota negara ASEAN dan juga Rusia untuk memberikan rekomendasi ke para pemimpin negara guna menjadi pertimbangan agar bisa terlaksana dalam kerja sama ini.

Memandang kemungkinan kerjasama ASEAN-Rusia sebagai sebuah peluang, negara-negara anggota ASEAN dan Rusia dapat mendapatkan keuntungan dari

kerjasama-kerjasama di bidang pembangunan

infrastruktur (pembangunan jalan tol dan infrastruktur pelabuhan) serta dari kerjasama-kerjasama di sektor energi. Khusus untuk kerjasama di sektor energi, Rusia memiliki keunggulan kompetitif pada sektor ini, Selain itu, peningkatan

kerjasama ekonomi Indonesia dengan Tiongkok dan Rusia akan mengurangi

ketergantungan dan kebergantungan perekonomian Indonesia terhadap pergerakan kurs USD dan kebijakan perekonomian Amerika Serikat.

33

sementara kebutuhan kawasan (ASEAN) dalam sektor ini sangatlah besar.

Kerjasama Ekonomi Internasional

Perkembangan Perjanjian Ekonomi Internasional Indonesia

Perkembangan perjanjian ekonomi internasional yang dilakukan Indonesia dijelaskan pada tabel di bawah.

Tabel 10. Status Perjanjian Ekonomi Internasional

No PERJANJIAN EKONOMI STATUS

1 ASEAN-EU Free Trade Agreemeent (FTA) Negotiations launched

(the 7th round of negotiations)

2 ASEAN-Hong Kong, China Free Trade Agreement Negotiations launched

(the 3rd round of negotiations)

3 India-Indonesia Comprehensive Economic

Cooperation Arrangement

Negotiations launched (consultation pre-negotiation)

4 Indonesia-Australia Comprehensive Economic

Partnership Agreement

Negotiations launched (the 3rd round of negotiations)

5 Indonesia-European Free Trade Association Free

Trade Agreement

Negotiations launched (the 9th round of negotiations)

6 Regional Comprehensive Economic Partnership

(RCEP)

Negotiations launched (the 12th round of negotiations)

7 Republic of Korea-Indonesia Free Trade Agreement Negotiations launched

(the 7th round of negotiations)

8 Indonesia-Iran Preferential Trade Agreement (PTA) Negotiations launched

(the 1st round of negotiations)

9 Indonesia-Chile FTA Conclusion of Joint Study Group (JSG)

10 Indonesia-Turki FTA Conclusion of JSG

11 Indonesia-Tunisia FTA JSG ongoing

12 Indonesia-Egypt FTA Establishment of JSG

13 Trade Preferential System of the Organization of the

Islamic Conference Signed but not yet In Effect

14 ASEAN Free Trade Area Signed and In Effect

15 ASEAN-Australia-New Zealand Free Trade

Agreement Signed and In Effect

16 ASEAN-India Comprehensive Economic Cooperation

Agreement Signed and In Effect

17 ASEAN-Japan Comprehensive Economic Partnership Signed and In Effect

18 ASEAN-China Comprehensive Economic Cooperation

Agreement Signed and In Effect

19 ASEAN-Republic of Korea Comprehensive Economic

Cooperation Agreement Signed and In Effect

20 Japan-Indonesia Economic Partnership Agreement Signed and In Effect (under the review

process)

21 Pakistan-Indonesia Free Trade Agreement Signed and In Effect

22 Preferential Tariff Arrangement-Group of Eight

Developing Countries Signed and In Effect

34

Perkembangan Perjanjian Ekspor Berdasarkan Surat Keterangan Asal (SKA) Tabel 11. Presentase Penggunaan SKA terhadap Total Ekspor Indonesia

Periode SKA Preferensi

(%)

SKA Nonpreferensi (%)

SKA Preferensi + SKA Non Preferensi (%)

2012 45,4 11,8 57,2

2013 50,7 12,4 63,1

2014 50,6 11,9 62,5

2015 72,3 13,5 85,8

Sumber : Direktorat Fasilitasi Ekspor dan Impor, Kemendag

Sepanjang tahun 2015, penggunaan SKA Preferensi dan SKA Nonpreferensi mencapai 85,8 persen terhadap total ekspor Indonesia dimana SKA Preferensi mendominasi penggunaan SKA dengan utilisasi sebesar 72,3 persen. Form E yang merupakan SKA Preferensi atas perjanjian ACFTA paling banyak dimanfaatkan sepanjang tahun 2015 dengan tingkat utilisasi sebesar 23,6 persen, diikuti oleh Form A (Generalized System of Preferences) sebesar 20,6 persen (Gambar 12). Pada kurun waktu yang sama Form B mendominasi utilisasi penggunaan SKA Nonpreferensi dengan tingkat utilisasi sebesar 92,5 persen (Gambar 13).

Gambar 12. Persentase Penggunaan SKA Preferensi terhadap Total SKA Preferensi

Sumber : Direktorat Fasilitasi Ekspor dan Impor, Kemendag

Penggunaan SKA Preferensi dan SKA Nonpreferensi mencapai 85,8 persen terhadap total ekspor Indonesia pada tahun 2015.

2012 2013 2014 2015 Form E 17,74% 22,06% 17,23% 23,64% Form A 29,27% 22,92% 26,12% 20,58% Form D 19,15% 17,76% 18,65% 19,68% Form AI 9,51% 12,07% 11,57% 12,51% Form AK 11,68% 10,64% 10,34% 11,32% Form IJEPA 0.011% 0.012% 0.011% 0.009% Form AANZ 1,57% 2,19% 3,10% 2,42% Form IP 0,00% 0,45% 1,64% 1,31% Form GSTP 0,03% 0,03% 0,20% 0.000% Form COA 0,03% 0,04% 0,02% 0.000% Form Handicraft Products 0.000% 0.000% 0.000% 0.000% Form Handicraft Goods 00.000% 00.000% 00.000% 00.000%

35

Gambar 13. Persentase Penggunaan SKA Nonpreferensi terhadap Total SKA Nonpreferensi

Sumber : Direktorat Fasilitasi Ekspor dan Impor, Kemendag

Perkembangan Ekspor dan Impor Indonesia dengan Negara-Negara Mitra FTA

Pada periode Januari-Februari Tahun 2016, Indonesiamengalami surplus neraca perdagangan dengan

Bangladesh, Brunei Darussalam, Filipina, India, Iran, Kamboja, Korea Selatan, Laos, Mesir, Myanmar, Pakistan, dan Turki. Sementara itu pada periode yang sama, Indonesia mengalami defisit neraca perdagangan dengan Australia, Jepang, Malaysia, Nigeria, Selandia Baru, Singapura, Thailand, Tiongkok dan Vietnam.

Tabel 12. Ekspor Indonesia-ASEAN (juta USD)

Uraian 2014 2015 Trend (%)

2011-2015

Jan-Feb Perubahan (%)

2015/2014

2012 2013 2014 2015

Form B 92,45% 92,83% 92,78% 90,87%

Form ICO 6,68% 6,62% 6,57% 8,53%

Form ANEXO III 0,22% 0,25% 0,36% 0,34%

Form TP 0,65% 0,31% 0,28% 0,26%

0% surplus neraca perdagangan dengan 12 negara mitra FTA (sebesar 2.517,0 juta USD) dan defisit neraca

36

Uraian 2014 2015 Trend (%)

2011-2015

Jan-Feb Perubahan (%)

37

Uraian 2014 2015 Trend (%)

2011-2015

Jan-Feb Perubahan (%)